Размер налога зависит от того, являетесь ли вы налоговым резидентом РФ или же нет. Резидентом считается как гражданин РФ, так и лицо, которое находилось в России как минимум полгода подряд. Они платят 13% с полученного дохода. Нерезидентами считаются все остальные, они платят 30%.

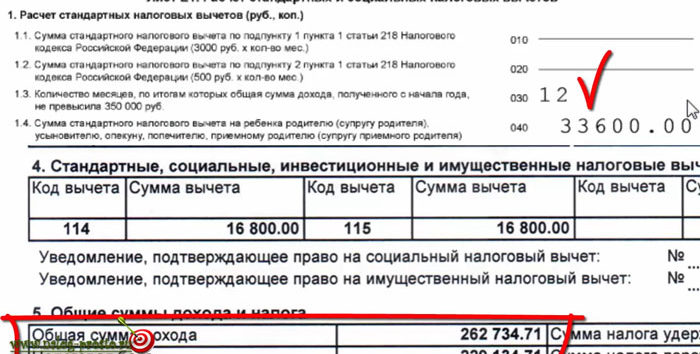

Важно также знать объем вычетов, определенных для родителей и их супругов, усыновителей, попечителей, опекунов на детей. Они учитываются при начислении НДФЛ, если доход, рассчитываемый по нарастающему итогу, не достиг 350 000 рублей. Отчисление может быть двойное, если один родитель умер, признан безвестно пропавшим судом, отказался в пользу другого.

- До вычета НДФЛ — что это значит

- До вычета ндфл это как

- Что значит до вычета ндфл, как происходит отчисления

- Налоговые вычеты из заработной платы

- Что значит зарплата до вычета ндфл

- Пенсионная система

- 12000 до вычета ндфл

- Заработная плата сотрудника за вычетом ндфл

- Что такое вычет по НДФЛ

- Что значит До вычета НДФЛ в указании заработной платы

- Какой смысл указывать зарплату до вычета налогов

- Что вычитают из заработной платы бюджетника в 2021 году

- Вычет НДФЛ

- Профессиональный вычет

- Другие налоговые вычеты

- Как получить налоговый вычет

- Зарплата до вычета НДФЛ — это как?

- Заработная плата до вычета НДФЛ

- Что включает фактически начисленная заработная плата

- Как ведется расчет НДФЛ

- Виды налоговых вычетов

- Как называется зарплата после вычета налогов

- Как осуществить возврат НДФЛ

- Санкции, если не платить НДФЛ

- 📹 Видео

До вычета НДФЛ — что это значит

В соответствии с правилами, наниматели обязаны перечислять в бюджет НДФЛ работников на следующий день после выдачи заработка.

В случае, если управленец пропускает дату перевода средств в бюджет, и выдает зарплату подчиненным с учетом удержанного налога, он может быть привлечен к административной ответственности в виде штрафа (20% от невыплаченного в бюджет объема средств) и пени (1/300 ставки рефинансирования ЦБ РФ).

- стандартные — регламентируются ст. 218 НК РФ. Назначаются при наличии особых заслуг перед государством или при наличии детей;

- социальные — регулируются ст. 219 НК РФ. Обеспечиваются гражданам в случае прохождения ими или их близким родственником, находящимся в финансовой зависимости, обучения или лечения;

- инвестиционные — регламентируются ст. 219.1 НК РФ. Предоставляются при наличии у гражданина ИИС. Данный вид льгот является наиболее редким и, зачастую, используется субъектами, ведущими активную деятельность на рынке ценных бумаг;

- имущественные вычеты — стандартизируются ст. 220 НК РФ. Обеспечиваются в ходе сделок купли-продажи имущественных объектов (как движимых, так и недвижимых);

- профессиональные льготы — регулируются ст. 221 НК РФ. Назначаются самозанятому населению, а также лицам, создавшим объекты интеллектуальной собственности или произведения искусства.

Восстановление брака в случае явки супруга, объявленного умершим или признанного безвестно отсутствующим В том случае, когда одновременно с иском о расторжении брака заявлено требование о взыскании алиментов на детей, однако другая сторона оспаривает запись об отце или матери ребенка в актовой записи о рождении, суду также следует обсудить вопрос о выделении указанных требований из дела о расторжении брака для их совместного рассмотрения в отдельное производство (п. 12, 13 постановления Пленума ВС РФ от 5 ноября 1998 г.

МВД РФ правдивые сведения о себе и фактическом месте проживания на момент подачи документов. Перед вынесением решения о предоставлении или непредоставлении РВП вся эта информация может быть проверена соответствующими уполномоченными органами. Процедура оформления РВП в 2021 году не изменилась по сравнению с предыдущим периодом. Ее можно условно разделить на 5 шагов:

До вычета ндфл это как

При этом работодатели готовы идти навстречу кандидатам: 67% опрошенных сказали, что могут указывать в вакансиях сумму после вычета налогов, так как именно этого ждут от них соискатели.

Надеемся, что это поможет компаниям и будущим сотрудникам находить друг друга. источник: https://hh.

ru/article/306404 Внимание: мы добавили в вакансию обязательное указание, какую зарплату имеет в виду работодатель — до вычета налогов или сумму «на руки».

Откуда взялась именно такая сумма, не скажу, а про вычеты — пожалуйста.Есть такой налог, который платят практически все без исключения. Мы называем его подоходным (потому что он берется с доходов), а правильное название — налог на доходы физических лиц.

Допустим, пришли вы устраиваться на работу. Собеседование пройдено с блеском, ни одного вопроса не оставлено без ответа. Начальство рукоплещет, сулит огромную заработную плату. А отработав целый месяц, вы получили на карточку не «обещанный» гонорар, а совершенно непонятную сумму. В чем же дело?

ВАЖНО! Если гражданин не знал о налоговых вычетах из зарплаты, к примеру, Букашка не подал заявление работодателю, в таком случае налогоплательщик вправе вернуть излишне удержанный НДФЛ через ФНС. Только придется заполнить налоговую декларацию по форме 3-НДФЛ, а также приложить копии подтверждающих документов.

Что значит до вычета ндфл, как происходит отчисления

Законодатели предусмотрели ровно пять способов законно снизить размер удерживаемого НДФЛ с зарплаты. Эти способы помогают уменьшить тот самый налоговый вычет из зарплаты в 13 %, получая таким образом больше. И эти 5 способов тоже называются «налоговый вычет». Главное — не запутаться.

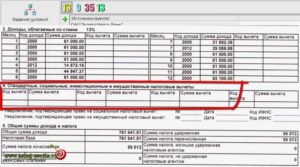

- Все начисляемые лицу доходы суммируются. Подразумевается оклад (основная часть заработной платы), премии (регулярные и единовременные), а также иные дополнительные начисления (надбавки и доплаты). Таким образом, составляется общая сумма, включающая все доходы лица, подлежащие налогообложению на основании ст. 225 НК РФ. Фактически, данная величина наглядно демонстрирует, что значит зарплата до вычета НДФЛ.

- На основании ст. 224 НК РФ определяется каждая ставка налога для каждого вида дохода.

- Определяется налоговая база НДФЛ за отчетный период. Важно отметить, что в случае наличия разных ставок НДФЛ необходимо осуществлять расчеты по каждому виду доходов отдельно.

Налоговые вычеты из заработной платы

По такому основанию предусмотрено уменьшение налоговой базы по льготе «на себя» и «на детей». Уменьшение будет применяться ежемесячно на установленную в статье 218 НК РФ фиксированную сумму. При этом льгота «на себя» будет предоставляться весь год независимо от дохода, а льгота на ребенка до тех пор, пока ваш доход не достигнет 350 000 рублей с начала года.

https://www.youtube.com/watch?v=Um9fkGRcbGQ

Предоставляется она в размере произведенных расходов (ст. 221 НК РФ). Для получателей авторских вознаграждений при невозможности подтверждения произведенных расходов в п. 3 ст. 221 НК РФ установлены нормативы уменьшения базы по НДФЛ в процентах к доходу.

Что значит зарплата до вычета ндфл

Страховые взносы – это платежи, которые работодатель обязан платить за своих работников на обязательное пенсионное, социальное и медицинское страхование, а также от травматизма. Платятся данные взносы в ПФР, ФСС и ФОМС. Страховые взносы – это уже расходы работодателя, платит он их не за счет работника, а из своих средств.

Законодательная база О том, сколько налогов начисляется на зарплату, можно узнать из законодательства. Основным документом в данном случае выступает ТК РФ. Также начисления в ПФР имеют собственную схему и вычитаются согласно 10 статье ФЗ № 196.

Налоги с зарплаты Налоги, вычитаемые с заработной платы, должны обязательно быть выплачены руководителем организации или же самим сотрудником. Некоторые из них имеют строго определенные суммы, другие же напрямую зависят от заработка гражданина.

Сколько процентов вычитают? Суммы страховых выплат каждый год меняют свое значение, поэтому сказать конкретную сумму довольно сложно. Но среди отчислений наиболее твердую позицию в плане процентного соотношения занимает НДФЛ.

Согласно законодательству, на подоходный налог гражданин обязан выделять 13% своего заработка.

Как известно работодатель удерживает часть нашей зарплаты, платит этот налог государству. И обычно это 13%. Именно эти 13% и составляют налог удерживаемый из зарплаты или налог на доход физических лиц.

Обычно, получив результат расчета, люди расстраиваются , когда узнают , сколько забирает государство:) Но ведь это еще не все:) Работодатель должен делать кучу других отчислений государству. Поэтому многие и получают «черную зарплату в конверте».

И эта зарплата больше официальной (за которую расписываетесь)

Приведенный выше расчет предлагается для того, чтобы Вы знали, сколько именно работодатель вычел у Вас из зарплаты. Ведь не всегда дается расшифровка. А так Вы будете точно знать какой налог уплатил за Вас работодатель государству.

Пенсионная система

Значит его зарплата «Gross» равна 100 000 рублей. Означает сумму, которая остается после уплаты налогов. Здесь важно понимать, что по налоговому законодательству работодатель является «налоговым агентом», то есть он обязан рассчитать, удержать, уплатить и отчитаться по подоходному налогу за сотрудника.

Это означает, что одна половина работников должна иметь зарплату меньше этой суммы, а вторая – больше. Не уменьшая зарплату тем, у кого она и так невелика, и не увеличивая фонд заработной платы, получаем трех работников, имеющих все те же 400 долларов, двух – по 550 и одного – 700 долларов. Как методы расчетов влияют на зарплаты работников?

12000 до вычета ндфл

Возрастные ограничения на детей Столкнувшись с процессом оформления сокращения размера налогооблагаемой базы, некоторые претенденты на вычет получают отказ и не могут понять, с чем же это связано. Зачастую налоговую скидку не начисляют, потому что ребенок не соответствует определенным параметрам.

Форум 630 Обсудить Вопросы 250 300 Спросить Участников 92 899 Вступить Юристов 7 691 Смотреть Бесплатная консультация юристов по трудовому праву Вместе с темой «Заработная плата» также ищут: Заработная плата от 40 000 до 45 000 руб. до вычета НДФЛ что это значит? Спасибо за ранее.

номер вопроса №12807307 прочитан 8322 разa

С какой зарплаты не берется? Кто не платит? Рассмотрим более подробно.

Суммируем полученные значения: 2800+2800=5600 рублей. Возврат НДФЛ В ряде случаев налогоплательщик может вернуть часть уплаченного налога на доходы, если имеются достаточные основания для получения налогового вычета.

Возврат НДФЛ реализуется путем различных категорий вычетов:

Заработная плата сотрудника за вычетом ндфл

Один ребенок Для родителей, у которых в семье один несовершеннолетний ребенок, полагается льгота в размере 1400 рублей. Двое детей Если в семье двое детей, полагается 1400 рублей на каждого.

Таким образом, общий размер льготы составит 2800 рублей.

Многодетной семье (трое и более детей) Многодетной семье законодательно установлена льгота в размере 3000 рублей. Пример № 1: У Сергеевой С.А.

пять детей в возрасте до 18 лет.

https://www.youtube.com/watch?v=QayuxWGr5tE

Рекомендуем прочесть: Стоит ли покупать квартиру сейчас или подождать

Для его получения у работодателя необходимо получить уведомление в налоговой инспекции по вашему месту жительства.

Механизм их предоставления четко прописан в законодательстве: указывается, какие категории налогоплательщиков могут воспользоваться правами на льготы.

Но иногда возникает ситуация, когда итоговая сумма всех положенных вычетов превышает зарплату, то есть оказывается больше налогооблагаемой базы. Такая ситуация возникает по следующим причинам:

Что такое вычет по НДФЛ

Все понятно? Иными словами, вычет – это выведенная из-под налогообложения часть личных доходов налогоплательщика. Правда, есть один нюанс. Не все доходы можно льготировать подобным образом, а лишь те, которые облагаются по ставке 13%.

То есть, например, предприниматели, применяющие упрощенную систему налогообложения, не смогут применять вычеты к своим доходам от предпринимательской деятельности (это совсем не значит, что данная статья не содержит для них никакой полезной информации.

) Так же, как не получат вычеты и те, кто не имеет официального дохода вообще.

- заявление;

- документы о праве собственности на жилой дом либо договор о приобретении квартиры (доли) или прав на нее в строящемся доме и акт приема-передачи, или документы, подтверждающие право собственности на квартиру (долю),

- а также платежные документы (всевозможные расписки, квитанции к приходным ордерам, банковские выписки, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием адреса и паспортных данных продавца в случае нового строительства и так далее).

Что значит До вычета НДФЛ в указании заработной платы

- человек сдает в аренду квартиру. Многие субъекты Российской Федерации уже объявили о перехвате незаконных сделок такого типа. Но далеко не все граждане, сдающие объект недвижимости в аренду, оплачивают налогообложение;

- если он продал транспортное средство, которое находилось в собственности меньше трех лет.

Учитывается даже сумма полученной доходной операции полностью покрывается вычетом. Декларация подается для внесения записи в применении вычета;

- если необходимо возвратить налогообложение.

Например, при приобретении квартиры или обучения;

- если автомобиль подарен;

- если организация подарила транспортное средство, если стоимость выше 4 000 рублей. Регламентируется это абзацем 1, подпунктом 28, статьей 217 Налогового кодекса России.

После этого он обязуется перечислить указанную сумму в государственный бюджет. Декларация сдается в налоговую инспекцию по месту постоянного проживания или регистрации до конца апреля следующего года после получения доходной операции.

Какой смысл указывать зарплату до вычета налогов

кому как удобно тот так и считает. я когда устраивался на работу сказал сколько хочу получать на руки в среднем в месяц с учетом квартальной премии.

И гибкая система мотивации и особенности налогообложения меня не очень волновали. И ничего, работодатели посчитали.

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Что вычитают из заработной платы бюджетника в 2021 году

Бухгалтерия Вычеты из заработной платы — это удержания, которые каждый месяц работодатель вычитает из заработной платы работника. Рассказываем, что это за суммы и на каком основании их нужно платить.

1 марта 2021 Задорожнева Александра

Каждый работник, выполняющий определенный функционал в учреждении, ежемесячно получает вознаграждение за выполнение своих трудовых обязанностей — заработную плату.

Под заработной платой понимается уплата сотруднику суммарных начислений, подлежащих ему за выполненную работу (ч. 1 ст. 129 ТК РФ).

Зачастую в бюджетных учреждениях зарплата представляет собой совокупность начислений. Основой произведения является должностной оклад, устанавливаемый в соответствии с положением об оплате труда и штатным расписанием. Также каждый сотрудник вправе претендовать на дополнительные выплаты, устанавливаемые в процентном отношении к окладу:

- компенсационные (надбавки за вредные условия и тяжелый труд, за рабочие и климатические условия, отличные от нормальных, за государственную тайну и проч.);

- стимулирующие (за выслугу лет, премиальные, поощрительные выплаты, иные доплаты и надбавки).

Очень часто сотрудники обращаются в бухгалтерию с вопросом: зарплата до вычета НДФЛ — это как? Для того чтобы на него ответить, в первую очередь необходимо разобраться с существующей системой удержаний из заработка. Каждый работник должен помнить, что работодатель имеет право удерживать денежные средства из заработной платы только в законодательно установленных случаях (ст. 137 ТК РФ).

Итак, какие вычеты из зарплаты существуют 2021? Все удержания делятся на три группы:

- Обязательные — производятся в обязательном порядке. К ним относятся НДФЛ, страховые взносы и удержания по исполнительным листам.

- По инициативе работодателя — удерживаются в соответствии со ст. 137 ТК РФ. Примеры: неотработанный аванс, невыполнение трудовых нормативов, некорректный расчет, неотработанные дни при оформлении увольнения.

- По инициативе служащего — добровольное заявление работника на произведение удержаний из заработной платы (договор займа, отчисление дополнительных взносов на накопительную пенсию).

Общая сумма вычета из заработной платы в 2021 году не может превышать 20 % от совокупных начислений (ст. 138 ТК РФ). Исключением являются вычеты по исполнительным листам.

Вычет НДФЛ

Как было сказано выше, налог на доходы физических лиц обязательно вычитается из заработной платы служащего. Разбираем, что значит зарплата до вычета НДФЛ.

https://www.youtube.com/watch?v=cZ6C8l9b31g

Бухгалтерия ежемесячно начисляет работнику вознаграждение за выполнение трудовых обязанностей и удерживает с этой суммы подоходный налог в размере 13 % — для граждан РФ и 30 % — для нерезидентов.

Таким образом, считается, что ЗП до вычета НДФЛ — это как произведение всех начислений сотрудника за отработанный отчетный период, а зарплата после удержаний — это фактическая сумма денежных средств, которую работник получает на руки или переводом на банковскую карту.

НДФЛ рассчитывается непосредственно в момент начисления ежемесячного вознаграждения, а удерживается — при перечислении оплаты труда.

Профессиональный вычет

Профессиональная налоговая льгота (ст. 221 НК РФ) производится для тех категорий служащих, которые выполняют работы или оказывают услуги по заключенным договорам ГПХ. Также за профессиональной компенсацией от налоговой инспекции вправе обратиться граждане, получающие авторское вознаграждение за следующие виды работ:

- произведения в области литературы;

- музыкальные, художественные, архитектурные произведения;

- изобретения новых промышленных образцов и проч.

При этом если такие служащие не имеют возможность подтвердить налоговой свои расходы, то, согласно п. 3 ст. 221 НК РФ, можно воспользоваться законодательно установленными нормативами для уменьшения облагаемой базы подоходного налога. Расчет осуществляется как произведение определенного процента норматива из п. 3 ст. 221 на полученный автором доход.

Другие налоговые вычеты

В соответствии со ст. 218–220 НК РФ, каждый сотрудник бюджетного учреждения вправе претендовать на определенный налоговый вычет из зарплаты. Это означает, что суммарный доход за отчетный период, облагаемый по ставке 13 %, подлежит уменьшению на определенную сумму льгот. Рассмотрим действующие для сотрудников бюджетных учреждений льготы в таблице:

| Стандартный (ст. 218 НК РФ) | Предоставляется сотруднику на себя, на каждого ребенка либо за участие в определенных событиях, указанных в ст. 218 НК РФ. | 3000 руб. или 500 руб. — участие в ряде событий, по инвалидности.1500 руб. — на 1 и 2 ребенка до 18 лет.3000 руб. — на 3-го и последующих детей.Стандартная налоговая компенсация на себя безлимитная, то есть производится в течение всего года независимо от величины полученного заработка. Если гражданин получает льготную компенсацию на детей, то ограничение по доходу составляет 350 000 рублей в год. | Предоставить в бухгалтерию заявление и правоустанавливающие документы (например, свидетельство о рождении детей, справку об инвалидности). |

| Социальный (ст. 219 НК РФ) | Компенсация гражданам РФ затрат на обучение, лечение и т. п. | 120 000 руб. неудерживаемой налоговой льготы на сумму полученных доходов. При дорогостоящем лечении компенсируется полная стоимость. | Предоставить в ИФНС налоговую декларацию по форме 3-НДФЛ, заявление и пакет документов, подтверждающих расходы, затем получить соответствующее уведомление о неудержании НДФЛ и передать его работодателю для оформления льготы. |

| Имущественный (ст. 220 НК РФ) | При приобретении или строительстве нового жилья или продаже недвижимости. | Максимальная льготируемая сумма расходов при покупке жилья — 2 000 000,00 (пп. 1 п. 3 ст. 220 НК РФ). Сумма имущественного НВ (2 000 000 × 13 %) = 260 000 р. При оплате процентов кредитного или ипотечного договора максимум составляет 3 000 000,00 (п. 4 ст. 220 НК РФ). Компенсация (3 000 000 × 13 %) = 390 000,00 руб. | Предоставить в ИФНС налоговую декларацию по форме 3-НДФЛ, заявление и пакет документов, подтверждающих сделку, затем в течение 30 дней получить соответствующее уведомление о неудержании НДФЛ и передать его работодателю для оформления льготы. |

Как получить налоговый вычет

Если вычет по НДФЛ больше начисленной зарплаты за отчетный период, то работодатель вправе зачесть излишне удержанный подоходный налог в следующем периоде (месяце) в пределах одного календарного года. Работник также может оформить заявление о возврате излишне удержанного НДФЛ.

https://www.youtube.com/watch?v=I25N5NA0rhk

В том случае если гражданин РФ по какой-либо причине не обратился к работодателю за предоставлением налоговых вычетов, он имеет право подать заявление на предоставления льготы непосредственно в территориальную ИФНС по истечении года, в котором были произведены расходы (имущественные, социальные, излишне удержанный подоходный налог).

Для этого ему необходимо получить в бухгалтерии справку 2-НДФЛ, заполнить налоговую декларацию о доходах 3-НДФЛ, составить заявление и подготовить все копии подтвердительных документов (чеки, договоры и прочие).

Результатом корректно оформленного обращения станет произведение возврата гражданину сумм излишне уплаченного НДФЛ от территориальной налоговой инспекции.

Статья подготовлена с использованием материалов КонсультантПлюс. Получить доступ

Видео:Налоговый вычет за квартиру и ипотеку 2022: порядок, сроки, лимитыСкачать

Зарплата до вычета НДФЛ — это как?

Зарплата до вычета НДФЛ — это как? Ответ на этот вопрос важен при расчете оплаты труда работников предприятия и определении его налогооблагаемой базы. В статье рассмотрены основные нюансы, касающиеся начисления заработной платы, обложения ее НДФЛ, виды налоговых вычетов и пр.

Изображение для статьи приобретено в фотобанке Shutterstock

Заработная плата до вычета НДФЛ

При заключении трудового договора с работодателем сотруднику должна быть предоставлена информация о том, каким образом ему будет начисляться заработок и в каком размере: оклад, премия, надбавки и пр. Сумма этих выплат составляет начисленную заработную плату работника. Но зарплата к выплате будет отличаться.

Зарплата до вычета НДФЛ — как это? Из общего начисленного заработка работодатель обязан удерживать налог на доходы физлиц в соответствии с главой 23 НК РФ.

Организации, имеющие штат сотрудников и осуществляющие выплату им заработной платы, относятся к налоговым агентам. Именно на работодателя возложена обязанность по удержанию НДФЛ и перечислению его в бюджет.

Поэтому сотрудники на руки получают сумму меньше начисленной, так как с нее удержан налог.

НДФЛ подлежит уплате всеми работодателями без исключения. Положения, которые касаются расчета, порядка выплаты и других процедур по этому налогу, утверждены Налоговым, Трудовым и Бюджетным кодексами РФ. В этих документах также можно найти ответ на вопрос, как это — зарплата до вычета НДФЛ.

Что включает фактически начисленная заработная плата

Налог на доходы физлиц должен взиматься с любой зарплаты сотрудника и прочих вознаграждений за его работу. Регулярное осуществление этого взыскания возможно только на основе официально оформленного и подписанного трудового договора. Других заявлений от работника в письменном виде на эту процедуру не требуется.

Что включает фактически начисленная заработная плата? Она представляет собой полную сумму официальной оплаты за труд работника: оклад, премии, надбавки, районный коэффициент (при наличии). Такая зарплата называется gross (брутто). Эта сумма подлежит налогообложению.

Но законодательством определен ряд доходов, на которые НДФЛ не начисляется: алиментные выплаты, пенсия, возмещение командировочных расходов, компенсации, связанные с травмой или нанесением вреда здоровью и прочие виды возмещений.

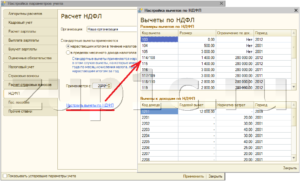

Как ведется расчет НДФЛ

Ниже приведена последовательность расчета налога на доходы физлиц, удерживаемого с зарплаты наемных работников:

- Все полученные сотрудником доходы суммируются (с учетом премий, поощрений и других дополнительных начислений).

- Из полученной суммы необходимо вычесть официальные расходы.

- Из этой суммы следует удержать налог в размере 13% или 30%.

Ставка НДФЛ находится в зависимости от статуса налогоплательщика: резидент или нерезидент РФ.

https://www.youtube.com/watch?v=7vXM2Q0TMeM

По закону резидентом РФ считается гражданин, который более 183 календарных дней подряд легально находится в стране. Если это условие не выполняется, лицо является нерезидентом.

В общей ситуации ставки налога на доходы физлиц равны:

- 13% — для резидентов,

- 30% — для нерезидентов.

Следует иметь в виду, что в течение налогового периода статус работника в отношении НДФЛ может меняться. Поэтому на конец года нужно выполнить перерасчет данного налога по соответствующей ставке.

Виды налоговых вычетов

Налоговым вычетом называется та часть заработка работника, которая не облагается НДФЛ. То есть эта сумма не включается в налогооблагаемую базу. Существует четыре вида вычетов:

- Стандартные — сумма такой льготы зависит от того, принадлежит ли работник к определенной категории граждан. Например, на получение стандартных налоговых вычетов на детей имеют право родители, супруги родителей, опекуны, супруги опекунов, приемные родители.

- Социальные — такими вычетами являются суммы, которые потрачены сотрудником на обучение, лечение, благотворительные цели.

- Имущественные — предоставляются, когда работник осуществляет покупку или продажу жилья.

- Профессиональные.

Подробная информация по всем видам вычетов приведена в следующих статьях НК РФ: стандартные — статья 218, социальные — статья 219, имущественные — статья 220, профессиональные — статьи 221, 227.

Как называется зарплата после вычета налогов

С недавнего времени в России введены зарубежные термины по зарплате: gross и net. Первый вариант описан выше. Он включает полную сумму заработной платы работников организации до удержания НДФЛ. А понятие net-зарплаты означает заработок, который сотрудник получает на руки, то есть уже после налогообложения.

При трудоустройстве соискателю всегда следует уточнять, какая из этих видов зарплаты обозначена работодателем. Зачастую при подаче объявления наниматели указывают gross-зарплату, т. е.

более высокую, а по факту работник будет получать меньший размер в связи с удержанием НДФЛ. Как правило, при поиске работы сами соискатели указывают в резюме net-зарплату.

Поэтому могут возникнуть разночтения, которые необходимо прояснить заранее.

Как осуществить возврат НДФЛ

В некоторых случаях есть возможность вернуть часть уплаченных из зарплаты в бюджет налогов. Эта процедура также называется налоговым вычетом, но в несколько другой интерпретации.

Если сотрудник или его ребенок обучаются на очной форме в вузе или работник потратил значительную сумму на лечение, приобретение жилья за полный расчет или в ипотеку, то он имеет право возвратить часть потраченных средств. Для этого в налоговую инспекцию по месту жительства необходимо подать пакет документов, соответствующий ситуации.

Это можно сделать в следующий налоговый год после осуществления затрат. Основное условие — гражданин должен иметь официальный доход, облагаемый НДФЛ по ставке 13%.

Закон накладывает ограничение на такой вид возмещения:

- при ипотечном займе можно возвратить не более 390 тыс. руб.;

- с приобретения квартиры — 260 тыс. руб.;

- за обучение или лечение — до 120 тыс. руб.;

- за учебу ребенка — до 50 тыс. руб. на каждого из детей.

После того как эти суммы компенсации достигнуты, наемный работник теряет право на их получение.

Санкции, если не платить НДФЛ

Каждый работодатель должен знать, что начисленный налог на доходы физлиц подлежит перечислению в бюджет на следующий день после выплаты зарплаты сотрудникам.

Если перевод выполняется на банковские карты работников, то с этого дня и начинается отсчет. Если работники получают зарплату наличными, то началом срока по уплате НДФЛ считается дата снятия средств с расчетного счета организации.

ИП сдают налоговую декларацию до 30 апреля следующего налогового периода.

В случае пропуска уплаты суммы, подлежащей перечислению в бюджет, на работодателя накладываются штрафные санкции. Их размер равен 20% от неуплаченной суммы с начислением пени, которое рассчитывается как 1/300 действующей ставки рефинансирования Центробанка РФ.

***

Каждый работодатель имеет обязанность удерживать и уплачивать налог на доходы своих сотрудников.

https://www.youtube.com/watch?v=t1OZVOKMdRs

Зарплата до вычета НДФЛ — это как? Это полная заработная плата работника до того, как с нее удержан налог, ставка которого зависит от статуса сотрудника (для резидентов — 13%, для нерезидентов — 30%).

При этом до расчета налогооблагаемой базы наниматель обязан учесть налоговые вычеты, которые имеют его сотрудники (на детей, имущество и др.).

Зарплата до вычета налогов называется gross, после удержания НДФЛ — net.

***

Еще больше интересной и полезной информации здесь: https://nsovetnik.ru/

📹 Видео

Налоговый вычет: сроки камеральной проверки декларации 3-НДФЛ сколько ждать возврат НДФЛ в 2022 годуСкачать

НДФЛ с зарплаты с 2023 года - слом шаблоновСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Налоговый вычет с зарплаты. Как вернуть уплаченный НДФЛ?Скачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Сколько раз можно получить налоговый вычет за покупку квартиры, ИИС, лечение и вернуть 13 налогаСкачать

Налоговый вычет / Возврат НДФЛ за покупку недвижимостиСкачать

Сколько действует справка 2 НДФЛСкачать

УПРОЩЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ БЕЗ ДЕКЛАРАЦИИ. ИНСТРУКЦИЯСкачать

Как вернуть 13 от своей зп?🫡Скачать

НДФЛ. Ставки налога и порядок расчета I Литвинова Анастасия Александровна. РУНОСкачать

Как считать зарплату | полный цикл зарплаты за месяц от бухгалтераСкачать

3-НДФЛ. Что это и зачем оно нужно?Скачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Имущественный вычет за покупку квартирыСкачать

Сколько деклараций подавать если заявляете на несколько вычетов и при получении дохода за 1 годСкачать