Официально Департамент страхового рынка ЦБ РФ занимается рассмотрением жалоб граждан, связанных с некорректными услугами или плохим сервисом в отрасли страхования. Граждане могут обратиться с обращением в Департамент или Роспотребнадзор, но только в первом случае будет рассмотрен любой вопрос, связанный со страхованием.

- О департаменте

- Какие жалобы рассматривает

- Департамент страхового рынка или Роспотребнадзор: куда писать

- Правила оформления и подачи жалобы через Департамент

- Онлайн

- В бумажном виде

- Срок рассмотрения жалобы

- Контакты Департамента

- Руководство Департамента

- Адрес Департамент Страхового Рынка При Цб Рф Официальный Сайт

- Департамент страхового рынка цб рф адрес

- Адрес департамент страхового рынка цб рф официальный сайт

- Департамент страхового рынка адрес

- Департамент страхового рынка банка россии адрес

- Департамент страхового рынка при цб рф официальный сайт

- Департаментом страхового рынка при центральном банке рф

- 3 способа подачи жалобы на страховую компанию в Центробанк и срок рассмотрения

- Центральный банк как орган надзора

- Основные причины спорных ситуаций между страховщиком и страхователем

- Защита своих прав страхователя в суде

- Обращение в Центробанк России по иным страховым услугам

- Оформление, подача и образец жалобы в Центробанк России на действия страховых организаций

- Срок рассмотрения жалобы в Центральном банке России

- Возможные результаты рассмотрения жалобы на страховую организацию

- Кем и как осуществляется надзор за страховой деятельностью в РФ

- Для чего нужен страховой надзор

- Это обусловлено двумя основными причинами:

- Каким органом осуществляется надзор

- Основные функции надзорного органа:

- Какими органами контроль осуществлялся ранее

- Функции надзора за страховыми компаниями в Российской Федерации

- Лицензирование и профессиональная аккредитация

- 📸 Видео

О департаменте

Департамент страхового рынка ЦБ РФ – структурное подразделение Центробанка России. В обязанности ведомства входит надзор над:

- Страховщиками в лице компаний.

- Брокерами.

- Обществами коллективного (взаимного) страхования.

Департамент является официальной государственной организацией, которая занимается надзором за соблюдением страхового законодательства. Полномочия представительства распространяются на все сферы страхового рынка, за исключением отношений, регулируемых иными ведомствами:

- Роспотребнадзором.

- Финансовым мониторингом.

Важно! Для клиентов обращение в Департамент актуально, если они хотят пожаловаться на нарушение законодательства РФ в сфере страхования или выразить недовольство сервисом.

Какие жалобы рассматривает

Надзор Департамента ЦБ России охватывает многие сферы страхового рынка. Граждане РФ могут обратиться при наличии одной или нескольких проблем из списка:

- Сотрудники страховой компании навязали услугу или обманным путем включили ее в стоимость договора/полиса.

- Клиент получил необоснованный отказ в оформлении договора.

- Страховщик отказал в возмещении при наступлении случая.

- Страховая компания просрочила выплату компенсации.

- Выгодоприобретатель не согласен с размером суммы, перечисленной по страховому случаю. При ОСАГО или КАСКО – произведенной оплатой ремонта.

- У страхователя возникли сложности при покупке полиса онлайн, в компании отказались помочь с решением вопроса.

- Страховщик отказался принять/оформить документы для подачи заявления на выплату возмещения.

- Неудобное место расположения офиса. Подразумевается необходимость посещения филиала лично, который находится на расстоянии свыше 50 км от места проживания клиента, без возможности урегулировать ситуацию по телефону, почте или в ближайшем офисе.

- Некомпетентность страхового агента/грубая ошибка при заключении или сопровождении сделки. Речь идет о неверном вводе данных клиента или иных случаях, когда представители страховой организации брали оплату за договор, который либо не был оформлен, либо был оформлен с ошибками. Особенно актуально для водителей (полисы ОСАГО), которые не могут найти свои данные в системе Российского союза автостраховщиков, если менеджер допустил ошибку в ФИО или данных паспорта, номера авто, водительского удостоверения.

СПРАВКА. Клиент может подать обобщенную жалобу на страховщика, включив в него одну или несколько указанных причин, либо иные основания.

Департамент страхового рынка или Роспотребнадзор: куда писать

Роспотребнадзор рассматривает общие дела, связанные с нарушением прав потребителей. Приобретение страхового полиса относится к компетенции Роспотребнадзора, поэтому клиент, в том числе, может обратиться с заявлением в это ведомство.

Но, в отличие от Роспотребнадзора, который занимается задержкой выплат или отказом вернуть средства за оплаченный полис, Департамент страхового рынка ЦБ РФ осуществляет надзор за более широким спектром услуг страхового дела. При обращении в Департамент с жалобой на страховщика клиент может быть уверен в том, что верно выбрал адресата.

Правила оформления и подачи жалобы через Департамент

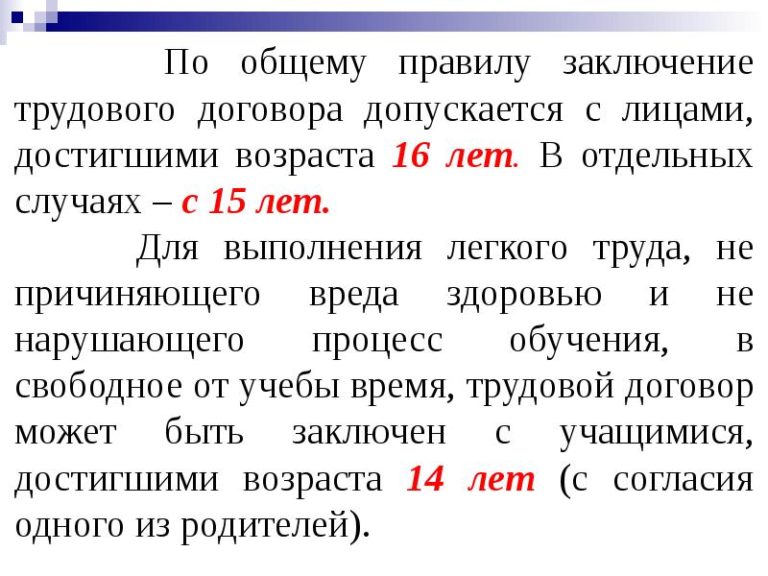

Заявление в Департамент страхового рынка должно быть составлено с учетом всех требований законодательства РФ и содержать сведения о:

- Виновном лице – страховщике.

- Заявителе. Если он действует от лица другого человека, то потребуются документы, подтверждающие представительство интересов.

- Событии. Чеки, копии договоров, отказы и иные справки, способные прояснить ситуацию для аналитиков Департамента.

Выбор способа обращения (онлайн или в бумажном виде) зависит от предпочтений заявителя. Он не влияет на решение и рассмотрение ситуации.

Онлайн

Чтобы подать жалобу на страховщика, достаточно доступа к интернету. Онлайн-заявки рассматриваются быстрее, так как заявителю не приходится тратить время на ожидание почтового перевода с письмом-жалобой в бумажном виде.

https://www.youtube.com/watch?v=GZEpRwSELrQ

Как написать жалобу в Департамент страхового рынка ЦБ РФ на сайте онлайн – инструкция:

- Войти на сайт Центрального банка РФ.

- Найти раздел «Интернет-приемная банка России», выбрать «Подать жалобу».

- Из списка возможных обращений (ниже) найти раздел «Страховые организации».

- Выбрать, к какому виду страхования относится услуга, а также определиться с конкретикой жалобы. Рассмотрим пример подачи жалобы по полису ОСАГО. Это один из наиболее частых вариантов обращения в Департамент страхового рынка Центрального банка России.

- Далее сайт предложит ознакомиться со справочной информацией, чтобы понять, целесообразно ли жаловаться на действия страховщика. Если гражданин не передумал оставлять обращение, необходимо выбрать блок «Нет, хочу подать жалобу».

Изложенная информация способна решить многие вопросы. Но она не удовлетворит потребности заявителя, который настроен разобраться в ситуации. На вопрос мини-анкеты «Почему информация не помогла?» можно ответить, нажав на соответствующий блок, или расписать подробную причину (строчка «Другое»).

- После этого можно перейти к оформлению самой жалобы, нажав на активное поле. Оформление жалобы включает в себя указание страховщика, региона проживания заявителя, даты события, номера договора. Подробные сведения, связанные с недовольством страхователя, указываются в разделе «Текст жалобы».

- Далее указываются: дата оформления договора, номер выплатного дела, адрес офиса страховщика, куда обращался гражданин ради получения возмещения. Заявитель может прикрепить сканы документов, чтобы сотрудники Департамента страхового рынка быстрее рассмотрели вопрос и были убеждены в достоверности предъявленных обвинений.

Требуется проставить отметку о согласии с порядком приема документов и рассмотрением вопроса в режиме онлайн, а также ввести капчу.

- Контактная информация включает в себя: ФИО, дату рождения, СНИЛС.

Кроме того требуется указать номер мобильного, городской (домашний) телефон, способ обратной коммуникации. Если человек хочет просто пожаловаться на страховщика, он может выбрать «Ответ не требуется».

При выборе только электронной почты больше ничего указывать не нужно, но если заявитель отметил еще и получение письма по адресу, он указывает контакты для почтового извещения.

СОВЕТ. Набор контактной информации может быть быстрее, если выбрать в правой части экрана значок «Госуслуги» (8 этап). Данные будут автоматически загружены из ЕСИА, проверка информации займет меньше времени.

После проверки данных поступит уведомление на мобильный телефон об отказе или регистрации заявки.

В бумажном виде

Подача документов в бумажном виде может занять дольше времени, так как потребуется пересылка заявления Почтой России и ожидание доставки в Департамент страхового рынка. Но в таком случае заявитель может быть на 100% уверен, что ему придет официальный ответ: жалобы «на бумаге» рассматриваются в порядке общей очереди, но ответ на классическое обращение приходит тоже Почтой России.

Образец жалобы можете скачать на нашем портале.

Адрес для отправки писем единый для всех структурных единиц Центробанка РФ: ул. Неглинная, 12, Москва, 107016.

Срок рассмотрения жалобы

Срок рассмотрения претензии зависит от сложности вопроса. В среднем, жалобы в Департаменте страхового рынка рассматриваются от 10 до 30 дней.

Жалобы, отправленные Почтой России, рассматривают дольше: до 45 дней. Уведомляют о решении заказным письмом. При обращении на сайте клиент сам выбирает способ ответа: только на электронную почту или с отправкой «бумажной» версии решения.

Контакты Департамента

Письменное обращение на сотрудников и сервис страховой компании следует отправлять по адресу: ул. Неглинная, 12, Москва, 107016. Если необходима устная консультация специалистов, рекомендуется позвонить по телефонам: 8 800 300-30-00 (номер для жителей регионов — бесплатный) и +7 499 300-30-00. Допускается отправка сообщений по факсу: +7 495 621-64-65.

Руководство Департамента

С 2014 года директором Департамента страхового рынка является Жук И.Н. Игорь Жук знает страховой рынок изнутри: он руководил компанией «Согласие», филиалом «Росгосстраха» в Москве. Игорь Жук — действующий член президиума Национального союза автостраховщиков, ранее был заместителем руководителя СБРФР.

https://www.youtube.com/watch?v=Iqz_Vje60Dc

Департамент страхового рынка ЦБ РФ занимается надзором за соблюдением российского законодательства в сфере услуг по страхованию. Клиенты, недовольные работой страховщиков, могут обращаться в ведомство онлайн, или отправив письмо по почте. Заявление будет рассмотрено сроком до 30 дней.

Если вы хотите получить консультацию прямо сейчас, можете обратиться к юристу нашего сайта онлайн. Если понравилась статья, поддержите ее лайком и не забудьте про репост!

Вам может быть интересно: порядок действий, если страховая задерживает выплату по ОСАГО.

Видео:Новые требования к страховщикам и их агентамСкачать

Адрес Департамент Страхового Рынка При Цб Рф Официальный Сайт

Порядок получения страховой компанией лицензии Лицензии выдаются на осуществление добровольного и обязательного личного страхования, имущественного страхования и страхования ответственности, а также перестрахования, если предметом деятельности страховщика является исключительно перестрахование.

Почему достигнут такой темп роста на данном рынке? Объяснение, что просто депозиты переводят в инвестиционное страхование жизни, нас не очень удовлетворяет, это тривиальное и не особенно продуманное объяснение. Рост происходит не только поэтому. А почему – есть масса вопросов, которые требуют не меньшего рассмотрения, и мы будем этим заниматься.

Департамент страхового рынка цб рф адрес

Основной задачей ФССН является контроль за исполнением страхового законодательства. А также, регулирует деятельность, в том числе, выдает, отзывает, приостанавливает и ограничивает лицензии страховых организаций путем издания соответствующих приказов.

ЖУК: Главные изменения связаны с корректировкой концепции надзора, в рамках которой все страховщики будут разделены на три группы. Первая группа – это системно значимые компании, к ним предварительно отнесены 20 страховщиков. Вторая группа – организации, входящие в первую сотню по объемам премий. И наконец, в третью группу войдут все остальные страховщики.

Адрес департамент страхового рынка цб рф официальный сайт

Документы ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ ПРИКАЗ от 28 марта 2021 г. N ОД-1054 О РАСПРЕДЕЛЕНИИ ОБЯЗАННОСТЕЙ ПО КОНТРОЛЮ И НАДЗОРУ ЗА СОБЛЮДЕНИЕМ ТРЕБОВАНИЙ СТРАХОВОГО ЗАКОНОДАТЕЛЬСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ СУБЪЕКТАМИ СТРАХОВОГО ДЕЛА В БАНКЕ РОССИИ Приказ Банка России от 28.03.2021 N ОД-1054 (ред.

Мы постарались сделать доступ к материалам более простым и понятным, переработали навигацию и способы подачи информации для более прозрачного доступа к ней. Однако, если у Вас возникли вопросы или Вы нашли ошибку — просим обращаться по адресу Желаем плодотворной работы!

Департамент страхового рынка адрес

До вступления в силу нормативных актов Банка России сохраняется действующее в настоящее время разграничение соответствующих полномочий, за исключением полномочий по регистрации эмиссионных ценных бумаг акционерных обществ, зарегистрированных на территории Центрального федерального округа.

Акционерные общества, зарегистрированные на территории Москвы и Московской области, представляют документы в территориальное учреждение Банка России в Москве, акционерные общества, зарегистрированные на иных территориях, относящихся к Центральному федеральному округу, представляют документы в территориальное учреждение Банка России в Орле.

Указанная схема размещена на сайте Банка России в разделе «Финансовые рынки / Контактная информация территориальных учреждений Банка России (по взаимодействию с некредитными финансовыми организациями)» (С 3 марта 2014 года наименование раздела «Служба Банка России по финансовым рынкам» на официальном сайте Банка России будет изменено на «Финансовые рынки»).

Департамент страхового рынка банка россии адрес

Россияне, за исключением отдельных категорий лиц, определенных законодательством, могут без ограничений открывать счета (вклады) в иностранной валюте и валюте РФ в банках, расположенных за пределами территории РФ. Закон не ограничивает размер суммы, которую можно перевести на иностранный банковский счет.

https://www.youtube.com/watch?v=Utba5fn-VNU

При этом страховщик-нарушитель обязан полностью возместить причиненные отказом убытки. Кроме того, на рассмотрении Госдумы находится законопроект (в среду его одобрил ко второму чтению профильный комитет), который вводит штрафы за отказ продавать страховку: виновный сотрудник страховой компании заплатит от 3 тыс.

В статье рассматриваются правовые основы проверок деятельности субъектов страхового дела. Делается вывод о том, что порядок и сроки проведения проверок, их периодичность, права и обязанности органа страхового надзора, субъектов страхового дела должны устанавливаться федеральными законами. Страхование играет важнейшую роль в современных экономических отношениях.

Оно позволяет значительно снизить потери физических, юридических лиц, публично-правовых образований при наступлении страховых случаев.

Специфика страховой деятельности, строящейся в первую очередь на доверительных отношениях со страхователями, роль страховщиков в условиях рыночной системы хозяйствования обуславливают необходимость значительного публичного вмешательства в деятельность субъектов страхового дела.

Страховой надзор — это вид публично-правовой деятельности, основными целями которой являются обеспечение защиты прав и законных интересов участников страховых правоотношений, эффективное развитие страхового дела, предупреждение и пресечение нарушений страхового законодательства. Формирование на базе Банка России мегарегулятора закономерно повлекло за собой существенные изменения его структуры.

Продукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Приказ Банка России от 28 марта 2021 г.

№ ОД-1054 “О распределении обязанностей по контролю и надзору за соблюдением требований страхового законодательства Российской Федерации субъектами страхового дела в Банке России” Приказ Банка России от 28 марта 2021 г.

№ ОД-1054 “О распределении обязанностей по контролю и надзору за соблюдением требований страхового законодательства Российской Федерации субъектами страхового дела в Банке России”

Департамент страхового рынка при цб рф официальный сайт

Отчетность, которая в соответствии с действующими нормативными правовыми актами представлялась в территориальные подразделения СБРФР, с 3 марта 2014 года необходимо представлять в территориальные учреждения Банка России в соответствии со Схемой закрепления территорий, на которых находятся участники финансовых рынков, за территориальными учреждениями Банка России, в адрес которых представляется отчетность участниками финансового рынка с 03.03.2014. Указанная схема размещена на сайте Банка России в разделе «Финансовые рынки / Контактная информация территориальных учреждений Банка России (по взаимодействию с некредитными финансовыми организациями)» (С 3 марта 2014 года наименование раздела «Служба Банка России по финансовым рынкам» на официальном сайте Банка России будет изменено на «Финансовые рынки»).

Все страховые организации будут разделены на две группы: крупные страховые организации и прочие страховые организации. Надзор за страховыми организациями, входящими в первую группу, будет осуществлять в центральном аппарате Банка России Департамент страхового рынка.

Департаментом страхового рынка при центральном банке рф

В своем заявлении она сообщила о том, что в отношении 19-ти страховщиков действуют либо предписания, либо план восстановления уровня платежеспособности. По состоянию на сегодняшний день регулятор установил высокую вероятность риска, что эти страховщики не смогут соответствовать требованиям, установленным Банком России.

Рекомендуем прочесть: Как Узнать Задолженность По Квартплате По Телефону

По его словам, началась практика реализации положения закона об установлении уголовной ответственности за предумышленное искажение отчетности. При этом И.Жук подчеркнул, что в данном случае речь идет не о преднамеренных ошибках, а о систематической практике введения в заблуждение надзорных органов.

Видео:Итоги развития страхового рынка в 2020 годуСкачать

3 способа подачи жалобы на страховую компанию в Центробанк и срок рассмотрения

Страхование в России прочно входит в жизнь людей и организаций.Страхование защищает имущественные и личные интересы различных слоёв общества от рисков и катаклизмов. При этом часто возникают спорные ситуации в отношениях со страховыми компаниями.

При возникновении таких проблем лучший выход: подать жалобу в центробанк на страховую компанию. При слове «Центральный банк Российской Федерации» многие встают в «ступор»и не знают как общаться в этот государственный орган, что входит в его функции и какое он имеет отношение к страховым организациям.

Попробуем разобраться в этом вопросе более подробно.

Центральный банк как орган надзора

Так как страховые компании аккумулируют огромные суммы и распоряжаются деньгами страхователей,государство обязано осуществлять контроль за их деятельностью для отслеживания качества предоставляемых услуг и надёжности компаний.

И любое государство заинтересовано в развитии страхового рынка, так как:

- страховые организации возмещают при чрезвычайных обстоятельствах убытки жителям, освобождаю от этого государство;

- страхователи должны быть уверены в надёжности страховщиков, так как они отдают им свои «кровные» деньги;

- страховая деятельность довольно прибыльна, следовательно, государство получает в бюджет налоги с их деятельности.

- накопительное страхование повышает надёжность бизнеса, а государство всегда заинтересовано в развитии бизнеса;

- ипотечное страхование сглаживание пики кризисов.

В России с 2010 года государство проводит активную политику внедрения новых видов обязательного страхования в самых различных сферах.

https://www.youtube.com/watch?v=pebjYsplfM0

Банки стараются застраховать каждый свой риск за счёт клиентов, что тоже с каждым годом увеличивает оборот страховых компаний, особенно подконтрольных банкам.

Часто банки создают страховые организации для удовлетворения своих запросов, и чтобы прибыль оставалась в своей финансовой группе.

Страховая деятельность довольно выгодна, хотя на высшем уровне страховщики часто жалуются на свою участь и просят законодательно увеличить тарифы на обязательное страхование.

При такой совместной деятельности банка и страховщика часто возможны нарушения страхового законодательства в виде навязывания дополнительных видов страхования. Клиенту надо помнить, что он может отказаться в течение месяца от навязанных услуг. Если клиентом было выявлено нарушение своих прав – это может быть решено написанием жалобы на страховщика в Центробанк.

Надзор государства в страховой сфере заключается в контроле за соблюдением страховщиками законодательства, выдаче лицензий на осуществление деятельности, а также их приостановлении или отзыве при нарушении законодательства.

С 2013 года все полномочия по страховому надзорусогласно закона и актов, контролирующих страхование в России,были переданы Центральному банку Российской Федерации. Внутри Центрального банка эти функции осуществляет департамент страхового рынка при Центральном банке РФ.

Этот департамент следит за:

- Разработкойразличных правил, методических указаний и других документов для деятельности страховщиков.

- Соблюдением страховщиками законодательства в области страхования.

- Работой гарантийного фонда, в который страховые организации отчисляют часть страховых премий для покрытия возможного банкротства.

- Соблюдением тарифов страхования (которые он сам и рассчитывает) и т.д.

Также в компетенцию департамента страхового рынка входит разрешение конфликтов между сторонами страховых отношений, рассмотрение жалоб по этим конфликтам и привлечение виновных лиц к различным формам ответственности: от административной до уголовной. Иногда некоторыми видами контроля занимаются и другие отделения Центробанка.

На официальном сайте Центробанка опубликован актуальный перечень страховых организаций, которым выданы лицензии для осуществления деятельности на территории России. Этот перечень постоянно обновляется.

Основные причины спорных ситуаций между страховщиком и страхователем

Страхователи пишут жалобы по совершенно различным ситуациям, но все же основная часть жалоб касается определённых спорных моментов.

Центральный банк на своём сайте обнародовал темы основных споров между страхователем и страховщиком:

- страховщик отказывается или уклоняется от заключения договора по обязательному страхованию;

- страховщик не соблюдает срок страховых выплат, нарушает сроки ответов на запросы страхователя;

- споры по скидке за безаварийную езду;

- страховщик навязывает дополнительные услуги при заключении договоров ОСАГО, что увеличивает страховое бремя страхователя;

- страховщик отказывается принимать от страхователя различные документы: например, заявления на возмещение убытков; отказывает в выдаче документов о страховом случае;

- страховщик отказывается выплачивать страховое возмещение или выплачивает пониженные суммы;

- страховщик завышает страховые премии;

- выполнен некачественный ремонт по ОСАГО или КАСКО.

Например, несколько лет назад навязывание дополнительных страховых услуг было очень распространено в страховых организациях при заключении договоров обязательного страхования.

Особенно этим «страдал» росгосстрах. Но благодаря жалобам граждан, действиям контролирующих органов и решениям судов эту ситуацию удалось побороть.

Защита своих прав страхователя в суде

Если Центробанк РФ рассмотрел вашу жалобу и результат рассмотрения обращения вас не устраивает. Вы считаете, что это неправильно или не соответствует российскому законодательству, то ответ регулятора можно обжаловать в суде.

https://www.youtube.com/watch?v=RHPhuakAVts

Также решаются в суде и спорные моменты, на решение которых у Центрального банка России нет полномочий. Например, как регулятор сможет оценить, правильно ли вам рассчитали сумму страхового возмещения при транспортной аварии. Это сможет оценить только независимый эксперт.

В обоих случаях вам надо:

- написать досудебную претензию для соблюдения российского судебного законодательства, иначе суд вернётваше заявление и все придётся начинать сначала;

- самостоятельно или с помощью юриста обращаться в суд с исковым заявлением.

Между страхователем и страховщиком могут возникнуть и другие спорные ситуации, которые иногда невозможно решить без регулятора страхового рынка. Для защиты своих интересов просто необходимо жаловаться на страховые организации.

Обращение в Центробанк России по иным страховым услугам

Обычно слово «страхование» и проблемы по страховым случаям в нашей жизни ассоциируется с автомобильными ОСАГО и КАСКО, но обязательные и добровольные страховки всё больше проникают в нашу жизнь.

Гораздо чаще, чем раньше, страхователи обращаются для заключения договоров по страхованию:

- Жизни.

- Жилища.

- Здоровья.

- Добровольное медицинское страхование.

- Выезда за границу.

- Иные разные виды страхования.

Естественно, проблемы возникают и этих сферах. Рассматривает жалобы по всем видам страховым услуг также Центральный банк Российской Федерации. Если результат вас не устроил, то рассматривают судебные инстанции.

Оформление, подача и образец жалобы в Центробанк России на действия страховых организаций

Обязательного бланка для жалобы в Центробанк России для обжалования действий страховой организации российским законодательством не предусмотрено.

Но, естественно, она должна быть подана в письменном виде, и как на любой жалобе, для рассмотрения и дачи ответа должны присутствовать следующие реквизиты:

- наименование организации, куда подаётся жалоба (в нашем случае Центробанк);

- данные страхователя, который подаётв центробанкжалобу: Ф. И. О., адрес и телефон (для получения ответа), паспортные данные; если жалобу пишет юридическое лицо, то его наименование, адрес и реквизиты;

- сведения о страховщике, который нарушил ваши права: наименование, адрес, известные вам реквизиты;

- дата, номер заключённого страхового договора, если был заключён договор;

- суть жалобы: как и чем были нарушены ваши права как страхователя;

- на что вы ссылайтесь для подтверждения своей позиции: законы, нормативные документы, результаты судебных рассмотрений и т.д.;

- ваши требования: какой результат вы желаете увидеть после рассмотрения жалобы;

- какую-то дополнительную информацию и документы, которые поможет рассмотреть жалобу в вашу пользу: показания свидетелей, аудиозапись, видеозапись и другое.

К жалобе совершенно обязательно надо приложить копии документов, на которые вы ссылайтесь. Например, копию страхового договора или письменный отказ страховой организации совершать какие-то действия (если вам его дали, так как по закону страховые компании обязаны давать письменный ответ на обращение страхователя).

Подавать жалобу можно следующими способами:

- В территориальное отделение Центрального банка Российской Федерации лично или через представителя.

- Заказным почтовым отправлением в Центробанк РФ или территориальное отделение.

- Через электронное обращение на сайте Центрального банка Российской федерации.

Выберите удобный для вас способ отправки.

Срок рассмотрения жалобы в Центральном банке России

Жалоба в цбрф на страховую компанию:

- Рассматривается значительно быстрее, чем судебное разбирательство, которое обычно занимает несколько месяцев и требует часто финансовых затрат на юридическое сопровождение.

- Ход рассмотрения жалобы можно узнать онлайн на официальном сайте регулятора или по телефону.

Центральный банк России рассматривает жалобы, как и любой государственный орган, в течение месяца со дня получения жалобы. Если рассмотрение жалобы требует каких-то дополнительных запросов документов от третьих лиц, то по решению комиссии срок рассмотрения может быть продлён.

Возможные результаты рассмотрения жалобы на страховую организацию

Если при рассмотрении жалобы департамент страхового рынка при Центральном банке РФнашёл в действиях страховщика нарушения российского страхового законодательства, то выносится предписание об устранении нарушения законодательства.

https://www.youtube.com/watch?v=q42QZs6UxvA

Страховая организация обязана исполнить предписание в срок, который обозначен в предписании.

В пользу страхователя может быть вынесено:

- выплатить полагающиеся клиенту суммы;

- выплатить клиенту пени, неустойки и понесённые расходы.

Если работники Центробанка нашли в действиях страховой организации состав административного правонарушения или уголовного дела, то страховщика привлекают к административной ответственности (штрафы за нарушение страхового законодательства немалые) или в полиции даётся ход уголовному делу, виновные лица подлежат увольнению.

Если страховая организация не исполнила в указанный срок предписание регулятора, то Центробанк вправе приостановить действие лицензии страховщика. При многочисленных жалобах и выявленных нарушениях Центральный банк отзывает лицензию на осуществление страховой деятельности.

В любом из перечисленных случаев письменный ответ направляется подателю жалобы.

Если результат рассмотрения жалобы вас не устроил, тогда можно обращаться в другие контролирующие органы (к примеру,в Союз страховщиков) или суд.

Видео:Устройство фондового рынка за 5 минут. Участники рынка ценных бумагСкачать

Кем и как осуществляется надзор за страховой деятельностью в РФ

» Страхование » Общая информация

Страховая деятельность всех стран мира находится под государственным надзором, в силу того что на современном этапе развития система страхования является очень значимой для экономико-социальной жизни всего общества.

Люди хотят чувствовать защищенность, уверенность в завтрашнем дне, заключают договоры страхования жизни, здоровья, имущества, ответственности со страховыми компаниями.

Страховые компании аккумулируют большие денежные фонды, распоряжаясь деньгами страхователей.

Чтобы отследить качество предоставляемых страховых услуг, надежность страховой компании, государство регулирует деятельность страховых организаций посредством страхового надзора.

Для чего нужен страховой надзор

Государство заинтересовано в том, чтобы страховая деятельность развивалась.

Это обусловлено двумя основными причинами:

- развитая страховая система способна обеспечивать важные народохозяйственные задачи: возмещать убытки граждан в случае чрезвычайных ситуаций, тем самым не опустошая бюджет государства, инвестировать временно свободные денежные средства страховых фондов в реальный сектор экономики, производственную сферу;

- граждане государства – страхователи, вкладывая свои деньги в страховые фонды посредством заключения договоров страхования, должны быть уверены в их надежности, нуждаются в защите государства от страхового мошенничества.

Страховой надзор – одна из форм государственного регулирования деятельности страховых организаций, контроль за соблюдением законодательства в сфере страхования, в частности правил страхования, правомерности выдачи лицензии на осуществление страховой деятельности и т.д.

Страховой надзор необходим для контроля деятельности страховых компаний, чтобы исключить мошенничество в сфере страховых услуг, отследить соблюдение страхового законодательства страховщиками, осуществлять лицензирование и аккредитацию профессиональных участников страхового рынка.

Каким органом осуществляется надзор

С 1 сентября 2013 года и по настоящий момент страховой надзор в Российской Федерации осуществляется департаментом страхового рынка при Центральном банке РФ.

Основные функции надзорного органа:

- совершенствование страхового законодательства, правил стандартизации, методик и других документов, регулирующих рынок страховых услуг в РФ;

- надзор за соблюдением требований законодательства участниками страхового рынка;

- расчет тарифных ставок по видам страхования, а также контроль за тарифной политикой страховых организаций;

- координация профобъединений страховщиков;

- контроль субъектов страхового рынка по части предупреждения их банкротства и восстановления платежеспособности.

Какими органами контроль осуществлялся ранее

Первый орган по страховому надзору появился еще в 1894 году – страховой комитет при министерстве внутренних дел.

https://www.youtube.com/watch?v=bAgE0mLfPBY

В 1925 году Президиумом ЦИК КПСС был утвержден новый надзорный орган – Госстрах, который впоследствии был переименован в Росстрахнадзор и просуществовал до 1996 года.

В 1996 году надзорные функции передаются департаменту страхового надзора Минфина РФ.

В 2004 году функции и полномочия по осуществлению страхового надзора в Российской Федерации были переданы Федеральной службе страхового надзора при Министерстве финансов.

В 2011 году согласно указу «О мерах по совершенствованию госрегулирования в сфере финансового рынка РФ» ФССН была упразднена, а надзорные функции разделились между Федеральной службой по финансовым рынкам (ФСФР) и Банком России.

В 2013 году произошла очередная реформа и надзорные функции получил департамент страхового рынка при ЦБ РФ.

Функции надзора за страховыми компаниями в Российской Федерации

- Разработка и совершенствование проектов нормативных правовых актов в сфере страховой деятельности.

- Официальные пояснения, комментарии, разъяснения НПА, касающиеся страхования.

- Контроль за соблюдением законодательства по страхованию.

- Применение санкций к участникам рынка страховых услуг, нарушившим требования страхового законодательства.

- Осуществление методологического руководства министерств, ведомств РФ, органов исполнительной власти в субъектах Федерации в сфере страхования.

- Проведение единой государственной политики в сфере страхования.

- Лицензирование и профессиональная аккредитация участников рынка страховых услуг.

- Представление интересов РФ, касающихся страхования, в международных организациях по страховому надзору.

- Защита опасных социальных рисков посредством обязательных видов страхования.

- Контроль за платежеспособностью, инвестиционной деятельностью, тарифной политикой страховых организаций.

Что такое актуарные расчеты в страховании, кто их производит и на что они влияют.

Читайте об истории возникновения страхования во времена царской России и развитии страхования в СССР и наши дни ЗДЕСЬ.

Лицензирование и профессиональная аккредитация

Лицензирование является обязательной формой государственного надзора за рынком страховых услуг. Без лицензии страховая компания не имеет права осуществлять страховую деятельность и оказывать страховые услуги.

Лицензия – официальный документ, который удостоверяет право страховщика проводить определенные виды страхования на территории государства или на части его территории, заявленной страховой организацией.

Лицензия выдается департаментом страхового рынка при Центральном банке РФ на основании заявления, учредительных документов, сведений о финансовом состоянии страховой компании, правил, расчетов и других документов на неограниченный срок.

Но может быть отозвана, приостановлена предписанием надзорного органа в отношении страховщиков, недобросовестно выполняющих возложенные обязательства.

Профессиональная аккредитация участников страхового рынка (банкострахование) – отбор банками страховых организаций для сотрудничества.

Когда банк и страховая компания создают банкостраховую группу, они могут предложить своим клиентам сделки на более выгодных условиях, а также первоклассный сервис. Банки реализуют страховые услуги как сопутствующие, например страхование имущества, купленного в кредит.

Страховой надзор – важный элемент государственного регулирования деятельности страховых организаций в РФ.

Рынок страховых услуг нестатичен, он расширяется, появляются новые страховые продукты и услуги, фонды страховых компаний аккумулируют огромные средства страхователей.

Очень важно искоренить мошенничество, коррупционную составляющую на рынке страховых услуг, чтобы государство могло гарантировать гражданам-страхователям надежность вложенных средств.

📸 Видео

Открытый онлайн-урок Владимира Чистюхина для школьников "Как устроен финансовый рынок"Скачать

Российское страхование: как устроен рынок сегодня? И что дает работа со страховым брокером?Скачать

РЕКОРДНЫЙ ОБВАЛ РЫНКА НЕИЗБЕЖЕН? ЦБ ОБВАЛИТ РЫНОК АКЦИЙ?Скачать

Другие номера в больницеСкачать

О работе Банка России по противодействию нелегальной деятельности на финансовом рынкеСкачать

КАК ОПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ ИП В 2023 ГОДУ ОНЛАЙН на сайте налоговой nalog.gov.ruСкачать

Вебинар для бизнеса «Возможности факторинга»Скачать

Состояние сегмента вмененного страхования в РФСкачать

Вебинар «Система быстрых платежей для бизнеса»Скачать

Как страхование помогает сэкономить деньги бизнеса?Скачать

Получить консультацию специалистов Пенсионного Фонда России можно по телефону «горячей линии» даже вСкачать

Вебинар «Изменения в электронном взаимодействии с Банком России через Личный кабинет в 2022 году»Скачать

Особенности страхования ответственности АУ или что покроет убытки кредиторам в банкротном деле.Скачать

Вмененное страхование – баланс интересов бизнеса и государстваСкачать

ПРОВЕРЯТ ЛИ АДРЕС ПРОЖИВАНИЯ – ПРИ ОФОРМЛЕНИИ РВП и ВНЖ ?Скачать

Регулятивная "песочница" Банка РоссииСкачать

Акты Банка России как источник гражданского праваСкачать