Налоговым периодом по земельному налогу является календарный год (п. 1 ст. 393 НК РФ). По окончании налогового периода плательщики (организации и предприниматели) земельного налога должны представить в налоговые органы декларацию по земельному налогу. Она утверждена Приказом Минфина России от 23.09.2005 N 124н.

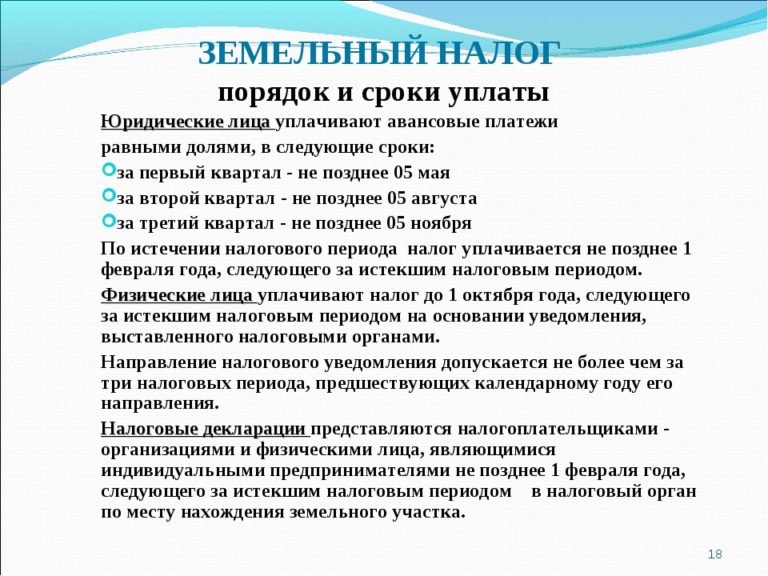

Физические лица уплачивают земельный налог на основании уведомления, которое им присылают из налоговой инспекции (п. 4 ст. 397 НК РФ).

В течение года плательщики земельного налога рассчитывают и перечисляют в местный бюджет авансовые платежи по налогу. Правда, при условии, что представительный орган муниципального образования в нормативном акте о земельном налоге установил отчетные периоды.

Отчетными периодами по земельному налогу для организаций и индивидуальных предпринимателей являются I квартал, полугодие и 9 месяцев.

Не позднее последнего дня месяца, следующего за отчетным периодом, они должны представить в налоговые органы Налоговый расчет по авансовым платежам по земельному налогу (далее — Расчет).

Расчет по авансовым платежам за первое полугодие плательщики земельного налога должны представить не позднее 31 июля.

Форма Расчета утверждена Приказом Минфина России от 19.05.2005 N 66н {amp}lt;*{amp}gt;. Составлять его разрешено как на бумажных носителях, так и в электронной форме. Сдать в налоговую инспекцию Расчет можно лично или через уполномоченного представителя, по электронным каналам связи или отправив по почте заказным письмом с уведомлением о вручении.

- Как субъектам предпринимательской деятельности рассчитать земельный налог

- Авансовые платежи по земельному налогу

- Пример расчета

- Титульный лист

- Сроки Уплаты Аванса Земельного Налога В 2021 Году Юридическими Лицами В Московской Области

- Земельный налог для юридических лиц за 2021 год в 2021 году: сроки уплаты

- Сроки уплаты налога на землю для юридических лиц в 2021 году

- Сроки уплаты земельного налога юридическими лицами в 2021 году

- Ставки и сроки оплаты авансовых платежей по земельному налогу для юридических лиц

- Срок уплаты земельного налога юридическими лицами

- Сроки уплаты земельного налога

- Кбк по земельному налогу в 2021 году для юридических лиц

- Срок оплаты налога на имущество юридических лиц

- Сроки уплаты земельного налога в 2021 году юридическими лицами

- Как рассчитать налог на землю для юридических лиц в 2021-2021 годах

- Земельный налог для юридических лиц в 2021 году: сроки и правила уплаты

- Сроки уплаты транспортного налога юридическими лицами

- Земельный налог в 2021 году для юридических лиц: сроки уплаты

- Оплата земельного налога в 2021 году юридическими лицами сроки оплаты

- Земельный налог в 2021 году для юридических лиц

- Авансовые Платежи По Земельному Налогу 2021 Для Юридических Лиц Сроки

- Сроки уплаты авансовых платежей по земельному налогу

- Земельный налог для юридических лиц в 2021 году: как считать и платить

- Расчет земельного налога для юридических лиц в 2021 году

- Когда уплачивать земельный налог и подавать декларацию юридическим лицам

- Сроки уплаты авансовых платежей по земельному налогу в 2021 году

- Авансовые платежи по земельному налогу в 2021 году для юридических лиц — Твой риелтор

- Каковы сроки уплаты налогов?

- Кто будет исчислять налоги?

- Что можно будет узнать из сообщения?

- Каким способом будет передаваться сообщение?

- Что делать при несогласии с расчетом налогового органа?

- Налоговая декларация по земельному налогу

- Состав декларации по земельному налогу в 2021 году для юридических лиц

- Земельный налог с 2021 года для юридических лиц

- Что является основанием для возникновения налогового обязательства

- Земельный налог в 2021 году для юридических лиц: сроки уплаты

- Как посчитать земельный налог с учетом льготы?

- Земельный Налог В Москве В 2021 Году Для Юридических Лиц

- Чем грозит нарушение срока уплаты налога на землю

- Ставки земельного налога для юридических лиц в 2021 году

- Льготная ставка

- 📺 Видео

Как субъектам предпринимательской деятельности рассчитать земельный налог

Простым гражданам и физическим лицам – индивидуальным предпринимателям можно не переживать по поводу правильности и полноты начисления и уплаты налога на землю.

Это обусловлено тем, что все исчисления за них выполнит контролирующий орган.

По завершении отчетного года из налоговой службы на домашний адрес физических лиц будут по почте (заказными письмами) направлены уведомления, в которых указана сумма налога к уплате и стоит граничная дата проведения платежных операций.

Что касается коммерческих организаций, то они все расчеты проводят самостоятельно и за их достоверность несут ответственность в соответствии с Федеральным законодательством России.

Если в процессе камеральной, комплексной, встречной или внеплановой проверки сотрудники контролирующих органов выявят недоплату в бюджет, то к нарушителям земельного законодательства будут применены штрафные санкции и пени.

|

Авансовые платежи по земельному налогу

Уплата авансовых платежей по земельному налогу производится любым ее владельцем: компанией, обычным гражданином или частным предпринимателем. В соответствии с НК РФ определены также категории для льготного налогообложения.

Под сбор попадают земли, соответствующие следующим критериям:

- Находятся на территории, где действуют налоговые пошлины;

- Оформлены для пожизненного или бессрочного использования, находятся в собственности лица, отнесенному к категории налогоплательщиков;

- Приобретены с соблюдением всех законодательных норм.

Предусмотрена поквартальная уплата соответствующих авансовых платежей, что подтверждается законами конкретного региона, руководствуясь общими территориальными нормами. При этом организации обязаны рассчитывать его самостоятельно, а ИП и граждане могут руководствоваться уведомлением с квитанцией, которые составляет и пересылает налоговая служба.

Другие подробности, связанные с налогом с продажи земельного участка в 2021 году (для физических лиц), имеются в следующей статье.

https://www.youtube.com/watch?v=LpN5bkUZ2Vw

Пени по авансовым платежам по земельному налогу начисляются при полной или частичной неуплате суммы выплат в сроки, установленные законодательством.

Налогоплательщик обладает возможностью рассчитать ее самостоятельно по общедоступной формуле, начиная со следующего дня, сразу после истечения 90 дней с отведенного для уплаты периода.

Если было выявлено нарушение контролирующими органами, расчет производится ими уже с первого же дня просрочки.

Законодательство предусматривает ряд причин, по которым владелец освобождается от пени. Среди них обстоятельства, не зависящие от налогоплательщика и связанные с работой банка или самой налоговой службы.

Сроки уплаты авансовых платежей по каждому из кварталов определяются местными властями на год, отдельно для юридических и прочих лиц. Организации должны самостоятельно следить за выполнением собственных обязательств по земельным выплатам, в то время как ИП и обычные владельцы земли, получают специальные бланки уведомлений с квитанцией.

Срок уплаты устанавливается не раньше, чем предоставляется соответствующая сбору декларация. Несмотря на возможные отличия графика, установленного местными властями, обычно, конечным сроком перехода между кварталами устанавливается месяц, следующий за последним квартальным: апрель, июль и октябрь.

Организации являются отдельной категорией плательщиков налоговых сборов: процедура и сроки отличаются от физических лиц, что подтверждается муниципальными законами. Все нюансы уплаты авансовых платежей по земельному налогу полностью регулируются местными властями.

Несвоевременная его уплата приводит к начислению пени: ежедневного процента от суммы задолженности. При расчете денежной составляющей сбора для юридического лица, бухгалтерии придется использовать кадастровую стоимость участка и коэффициент ставки налога.

Кстати, имеется статья о КБК по земельному налогу в 2021 году для юридических лиц.

Расчет авансовых платежей по земельному налогу происходит сразу на весь год, а получившаяся сумма делиться поровну на кварталы. Изначально величина представляет собой произведение кадастровой стоимости участка на установленную в регионе налоговую ставку, получившееся число делят на 100%, переводя в денежную сумму.

При необходимости рассчитать выплату в неполном году (например, в случае покупки земли в середине года) применяется специальный коэффициент, равный отношению количества фактических месяцев владения к числу месяцев в квартале. Неполные месяцы округляются по правилам математики.

Пример расчета

Но для наглядности нужно привести пример расчета суммы авансового платежа по земельному налогу.

Если участок зафиксирован в кадастре под стоимостью в 1 840 211 рублей, а ставка составляет 1,5%, то годовой налог будет составлять 27 603 рублей. Сумма, которая должна быть заплачена в квартал, составит 6 900 рублей. Если участок был приобретен 16 февраля, то сумма сбора за ближайший квартал будет равна 1/3 от обычной квартальной платы, то есть 2 300 рублей.

Таким образом, владельцу нужно знать сумму квартальной платы и для аванса — делить ее на 3.

Согласно 31 главе НК, налоговой базой исчисления земельной выплаты являются статьи 53 и 54, где определено, что за неуплату полной суммы исчисления, владелец земли принуждается к уплате пени.

В ст. 122 НК РФ говорится об ответственности, которая наступает за неуплату любого сбора, но фактически за авансовый платеж по земельному налогу не сказано ничего. Можно сделать вывод, что ответственность за невыполнение своих обязательств перед государством, владелец понесет наказание согласно статьям 119 и 122 НК.

Следует иметь в виду, что каждый землепользователь по закону должен выплачивать государству определенный процент пошлины. Реализуется данная процедура в обязательном порядке и в соответствии с установленными НК РФ правилами.

К началу страницы

Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 НК РФ.

https://www.youtube.com/watch?v=nrhQc9aZ168

Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость, внесенная в Единый государственный реестр недвижимости и подлежащая применению с 1 января года, являющегося налоговым периодом, с учетом особенностей, предусмотренных статьей 391 НК РФ.

В отношении земельного участка, образованного в течение налогового периода, налоговая база в данном налоговом периоде определяется как его кадастровая стоимость на день внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости такого земельного участка.

Начиная с налогового периода 2021 года в

предусмотрены следующие правила применения кадастровой стоимости в качестве налоговой базы по налогу:

- изменение кадастровой стоимости земельного участка вследствие изменения качественных и (или) количественных характеристик земельного участка учитывается при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости;

- в случае изменения кадастровой стоимости земельного участка вследствие исправления технической ошибки в сведениях Единого государственного реестра недвижимости о величине кадастровой стоимости, а также в случае уменьшения кадастровой стоимости в связи с исправлением ошибок, допущенных при определении кадастровой стоимости, пересмотром кадастровой стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда в случае недостоверности сведений, использованных при определении кадастровой стоимости, сведения об измененной кадастровой стоимости, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости;

- в случае изменения кадастровой стоимости земельного участка на основании установления его рыночной стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения кадастровой стоимости, являющейся предметом оспаривания.

Вышеперечисленные правила, устанавливающие порядок применения с 2021 года измененной в течение налогового периода кадастровой стоимости, подлежат применению к сведениям об изменении кадастровой стоимости, внесенным в Единый государственный реестр недвижимости по основаниям, возникшим с 1 января 2021 года.

Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений Единого государственного реестра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования.

Налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности.

Налоговая база в отношении земельных участков, находящихся в общей совместной собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, в равных долях.

К началу страницы

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) и не могут превышать:

- 0,3% в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

- (до налогового периода 2021 года) приобретённых (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

- (с налогового периода 2021 года) не используемых в предпринимательской деятельности, приобретённых (предоставленных) для ведения личного подсобного хозяйства, садоводства или огородничества, а также земельных участков общего назначения, предусмотренных Федеральным законом от 29 июля 2021 года № 217-ФЗ «О ведении гражданами садоводства и огородничества для собственных нужд и о внесении изменений в отдельные законодательные акты Российской Федерации»;

- ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации);

- 1,5% в отношении прочих земельных участков.

Титульный лист

На титульном листе указывают:

- вид документа (на Расчете, который представляют за истекший отчетный период впервые, проставляется цифра 1. На последующих Расчетах, сданных за тот же отчетный период, проставляется цифра 3, а через дробь указывают порядковый номер исправленного Расчета. Например, 3/1, 3/2 и т.д.);

- отчетный период (при составлении Расчета за первое полугодие 2006 г. следует поставить в этом поле цифру 6, а при заполнении Расчета за 9 месяцев — цифру 9);

- отчетный год (2006-й);

- название налогового органа, в который организация сдает Расчет, и его код.

Расчет сдают в налоговую инспекцию по месту нахождения земельного участка. Если же на территории, которую обслуживает налоговая инспекция, находится несколько земельных участков, то налогоплательщику достаточно представить в эту инспекцию только один Расчет.

Видео:Транспортный и земельный налог для юридических лиц: изменения в 2020-2021 гг.Скачать

Сроки Уплаты Аванса Земельного Налога В 2021 Году Юридическими Лицами В Московской Области

В целях упрощения проводимых расчетных мероприятий можно воспользоваться специальным калькулятором. Он представлен на множестве виртуальных ресурсов. Все, что требуется от организации-налогоплательщика — внести данные о налоговой базе и ставке. Система автоматически рассчитает сумму к оплате и подведет итоги.

В процессе ведения коммерческой работы владелец земельного участка рискует столкнуться с трудностями. Например, с проблемами во взаимоотношениях с оппонентами. Такие вопросы решаются через судебные органы. Для участия в спорах стоит обзавестись следующими документами:

Земельный налог для юридических лиц за 2021 год в 2021 году: сроки уплаты

Земли, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации);

Если компания стала собственником участка не с начала отчетного периода, то она при расчете суммы налога вправе применить особый коэффициент. То есть полученную сумму земельного налога нужно будет еще умножить на коэффициент. Его можно рассчитать следующим образом:

Сроки уплаты налога на землю для юридических лиц в 2021 году

Вносить пошлину на объекты обязаны все граждане, юридические лица, распоряжающиеся какими-либо правами на участок, бессрочно пользующиеся им, получившие в наследство. Информация прописана в 389 статье Налогового Кодекса.

https://www.youtube.com/watch?v=LRqyrSF3PFs

В статье 397 НК РФ в пункте 1 указано, что общий налоговый период оплаты пошлины за объект не будет складываться раньше предоставления декларации в налоговые органы, то есть сдают ее до 1 февраля. Региональные структуры вправе формировать свои сроки и периоды сдачи отчета. Тогда помимо годовой уплаты, фирмы должны оплачивать пошлину каждый квартал.

Сроки уплаты земельного налога юридическими лицами в 2021 году

- организации религиозного характера;

- компании, имеющие отношение к ФСИН РФ;

- организации общественного характера, которые работают с инвалидами. Но при условии, что состав сотрудников компании не менее чем на 80 процентов состоят из самих инвалидов;

- компании, по территории земель которых проходят автодороги общедоступного типа.

Причина 1. Стоимость снизилась в результате судебного решения.

Но необходимо знать, что снижение налога возможно только в случае вступления решения в силу, и информация об этом будет внесена в ЕГРН. Только в этом случае на основании ст. 391 НК в п. 1 аб.6 организация сможет начать перерасчет налога с начала года.

Ставки и сроки оплаты авансовых платежей по земельному налогу для юридических лиц

Исходя из этого, сроки по уплате денег по земельному налогу для юридических лиц не могут быть установлены раньше 01.02.2021, сроки по уплате авансовых платежей по земельному налогу за 2021 год могут быть определены во время отчетного года. Опираясь на установленный, на федеральном уровне порядок, муниципалитеты районов определяют сроки сдачи документации по уплате.

Налоговый кодекс устанавливает связь между периодами и обязательной оплатой авансовых взносов.

Когда муниципалитет установил квартальные отчетные периоды, то собственники участков должны оплатить три квартальных перевода. Более точная информация может быть закреплена в решении местного органа.

Размер авансового взноса по земельному налогу для юридического лица различен от того, который установлен для физических лиц.

Срок уплаты земельного налога юридическими лицами

Земельный налог является местным налогом (ст. 15 НК РФ), и сроки его уплаты устанавливаются нормативными правовыми актами (НПА) представительных органов муниципальных образований, а также законами городов федерального назначения, к которым относятся Москва, Санкт-Петербург и Севастополь (п. 1 ст. 397 НК РФ).

Представительные органы муниципальных образований, устанавливая срок уплаты земельного налога для юридических лиц, обязаны соблюдать одно правило: этот срок не может быть установлен ранее срока подачи декларации по земельному налогу (п. 1 ст. 397 НК РФ). То есть установленный срок уплаты налога по итогам года должен быть не ранее 1 февраля года, следующего за отчетным (п. 3 ст. 398 НК РФ).

Сроки уплаты земельного налога

- За первый период срок уплаты выпадет на 30 апреля, поскольку квартал заканчивается 31 марта;

- Во втором периоде плательщик должен будет перечислить средства не позднее 31 июля;

- За третий квартал плательщик заплатит средства до 31 октября;

- Соответственно, срок уплаты земельного налога за 4 квартал 2021 года — это 31 января уже следующего года.

Срок уплаты авансовых платежей и перечислений по земельному налогу формируется каждым местным органом самостоятельно. Для урегулирования и закрепления сроков уплаты, органы власти принимают соответствующие правовые акты. Несмотря на свободу в определении сроков уплаты, имеется сложившаяся единообразная практика.

Кбк по земельному налогу в 2021 году для юридических лиц

О форме, по которой юрлицо составляет декларацию по земле за 2021 год, читайте в материале «Заполняем декларацию по земельному налогу за 2021 год», а быстро ознакомиться с изменениями, которые внесены в декларацию по земельному налогу с отчета за 2021 год, можно в статье «Новая декларация по налогу на землю: что изменилось и как применять».

- 182 1 06 06031 03 1000 110 — для участков внутри границ городов федерального значения;

- 182 1 06 06032 04 1000 110 — если речь идет о территории иного городского округа без внутригородского деления;

- 182 1 06 06032 11 1000 110 — для территорий, расположенных в границах городских округов с внутригородским делением.

- 182 1 06 06032 12 1000 110 — для территорий, расположенных внутри городских районов.

Срок оплаты налога на имущество юридических лиц

Нулевая ставка принята для газопроводов (магистральных трасс), объектов, где проводится газодобыча, хранилищ гелия, других объектов, указанных в соответствующей законодательной базе. Информация о льготах представлены в ст. 381 НК, для всех остальных общая сумма по имущественным объектам вычисляется при помощи таких формул:

Плательщиками налога на имущество для юрлиц признаются все организации, за некоторым исключением, что излагается в ст. № 374 НК. Порядок оплаты был изменен с 2021 года, он касается объектов, данные о кадастровой стоимости которых не был внесены в реестр до первого января. Это регламентируется ФЗ № 401 от 30.11.2021 (ст. 2 п. 57).

Сроки уплаты земельного налога в 2021 году юридическими лицами

Срок уплаты земельного налога за 2021 год в каждом муниципальном образовании устанавливается свой. Точный срок уплаты можно найти в акте представительных органов муниципалитета. В нем же будут указаны сроки перечисления авансовых платежей, если таковые введены в регионе.

https://www.youtube.com/watch?v=qyj3hRS4Qvs

Согласно п. 1 ст. 397 НК РФ, общий срок уплаты земельного налога за год не может быть установлен ранее срока сдачи декларации по налогу — 1 февраля. Однако местные власти могут устанавливать свой срок и отчетные периоды. В этом случае кроме годового платежа, юридические лица перечисляют земельный налог каждый квартал.

Как рассчитать налог на землю для юридических лиц в 2021-2021 годах

Обязательства по уплате земельного налога определены не только Налоговым кодексом РФ, но и Земельным кодексом и законодательными актами муниципального значения. Необходимость исполнения налоговых обязательств возникает у землевладельцев с момента регистрации прав собственности на участок.

Если сделка по приобретению или продаже земельной территории была произведена в течение года, при расчете налога будет учтено количество месяцев владения землей, при этом за полный месяц берется тот временной отрезок, в котором оформление прав собственности было произведено до 15 числа.

Земельный налог для юридических лиц в 2021 году: сроки и правила уплаты

Выходит, что срок перечисления авансовых платежей по земельному налогу может быть различным в зависимости от законов, действующих на данной территории. Так, закон г. Москвы от 24.11.2004 № 74 установил для московских налогоплательщиков следующие даты уплаты земналога:

Когда объект находится в общем владении, цену на кадастр нужно разделить на число фирм. Пример – территорией владеют 5 предприятий в размере 1/5 доли. Цена земли одной конторы определяется как одна пятая часть от кадастровой стоимости.

Сроки уплаты транспортного налога юридическими лицами

Следует учитывать, что ограничения коснулись не только последнего дня оплаты, но и первого возможного дня погашения налоговых обязательств по транспорту. Так, согласно налоговому законодательству, организация не может отчитаться за последний отчетный период раньше 1 февраля.

Чтобы избежать проблем в связи с несвоевременной оплатой транспортного налога, необходимо связаться с территориальным подразделением налоговой и уточнить, какие сроки по отчислениям действуют в рассматриваемом субъекте РФ:

Земельный налог в 2021 году для юридических лиц: сроки уплаты

2. Местные льготы. Все территориальные льготы устанавливаются нормативными актами муниципальных органов власти. Регионы вправе определять размер площади участка, с которого не будет исчисляться земельный налог.

К земельному участку могла применяться завышенная стоимость вследствие ошибок технического или иного характера. После их исправления и отражения в ЕГРН новых сведений организация вправе обратиться в налоговые органы с декларациями, уточняющими сумму налога за все периоды, когда действовала ошибочная стоимость земли. Эта норма закреплена абз.5 п.1 ст. 391 НК).

Оплата земельного налога в 2021 году юридическими лицами сроки оплаты

Физические лица никаких вычислений самостоятельно не проводят, а только вовремя перечисляют сумму, указанную для них в личных уведомлениях с расчетами ФНС.

Если на момент расчета налоговая ставка (НС) определена местными властями, то при расчетах используется величина, прописанная НК РФ, на сегодняшний день: Местные муниципалитеты уполномочены дифференцировать и регулировать налоговые ставки, отталкиваясь от категории земли, места расположения объекта, предназначения и разрешения на использование.

И является собственником земельного надела, кадастровая стоимость которого составляет 2 400 385 руб. Земля находится в московской области, поэтому ставка для налогообложения равняется 0.3%. Подставив значения в формулу, получаем следующее: В итоге сумма земельного налога составит 7 201 руб.

Земельный налог в 2021 году для юридических лиц

Видео:Уплата земельного налога и авансовых платежей по налогу для налогоплательщиков-организацийСкачать

Авансовые Платежи По Земельному Налогу 2021 Для Юридических Лиц Сроки

Размеры обязательных взносов, как и срок уплаты, определяются решениями местных органов власти регионов на территории России. Они не имеют права выходить за рамки того предела, который установлен на федеральном уровне, то есть превысить границу верхнего предела величины суммы на земельный налог, нельзя.

Авансовые платежи по земельному налогу в 2021 году для юридических лиц устанавливаются областными органами власти в каждом уголке страны. Муниципалитеты устанавливают не только их величину, но и сроки внесения платежей. В каждом регионе они могут отличаться.

Сроки уплаты авансовых платежей по земельному налогу

- расположение земель на территории, где введен налог;

- земли находятся в собственности, в бессрочном пользовании или пожизненном владении плательщика налога;

- основания для приобретения земли предусмотрены законодательством РФ.

Для ИП обязанность оплаты земельного налога существует независимо от того, какой вид налогообложения он использует. Уплатить налог физлицам и ИП за 2021 год нужно в 2021-м до 1 декабря.

В случае переоценки кадастровой стоимости участка налогоплательщик может обратиться в ИФНС с заявлением о пересмотре величины земельного налога.

Земельный налог для юридических лиц в 2021 году: как считать и платить

По итогам года на организацию-плательщика земельного налога налоговики могут наложить штрафные санкции 20 или 40% от неуплаченной суммы налога, если выявят, что налог уплачен в неполном размере. Чтобы избежать этой неприятной ситуации и вовремя оплачивать налоговые взносы, заручитесь помощью квалифицированных специалистов.

https://www.youtube.com/watch?v=5WoznDQJz8A

Муниципальные власти могут устанавливать порядок внесения налога по частям, в виде поквартальных авансов. Обычно в этом случае авансовые платежи нужно вносить не позднее последнего дня месяца, следующего за кварталом.

Расчет земельного налога для юридических лиц в 2021 году

В ст. 122 НК РФ предусмотрено несколько базовых мер ответственности за нарушение временных рамок отчисления взносов. Так, внесению подлежит 20% суммы неуплаты при неумышленном нарушении.

В случае умеренного уклонения от финансирования государственных расходов придется платить уже 40%. Автоматически нарушение признается умышленным, если иные позиции должник не сможет доказать в суде.

Такие фирмы могут рассчитывать на участие в определенных льготах, а в ряде ситуаций – полностью освободиться от оплаты. Чтобы получить детализированные сведения, следует обратиться к официальному ресурсу Федеральной налоговой службы.

Когда уплачивать земельный налог и подавать декларацию юридическим лицам

Если земельные участки локализуются в разных муниципалитетах с отдельными налоговыми инспекциями, уплачивать налог нужно по отдельности в каждый местный бюджет пропорционально доле, которая на него приходится. Декларацию в таком случае необязательно представляется во все инспекции, достаточно сдать одну, а остальные ИФНС уведомить.

Налог на пользование землей в Российской Федерации уплачивают физические и юридические лица, однако последним в этом вопросе следует самостоятельно рассчитывать налоговую базу в налоговой отчетности. В какой срок перечислять земельный платеж и как не проштрафиться с декларацией?

Сроки уплаты авансовых платежей по земельному налогу в 2021 году

Положениями п. 2 ст. 3 закона Москвы «О земельном налоге» от 24.11.2003 № 74 установлено, что столичные компании, владеющие налогооблагаемыми объектами недвижимости, обязаны уплачивать авансы до последнего числа месяца, что идет за отчетным периодом — кварталом.

Видео:Заполнение формы 700.00 Декларация по транспортному налогу, земельному налогу и налогу на имуществоСкачать

Авансовые платежи по земельному налогу в 2021 году для юридических лиц — Твой риелтор

Статья акутальна на: Февраль 2021 г.

Моряк Е. Н., эксперт информационно-справочной системы «Аюдар Инфо»

Начиная с отчетности за 2021 год, декларации по транспортному и земельному налогам в налоговый орган организациям представлять не нужно (п. 9 ст. 3 Федерального закона от 15.04.2021 № 63-ФЗ). Каким образом в связи с этим выстраиваются взаимоотношения с налоговым органом?

Каковы сроки уплаты налогов?

Порядок и сроки уплаты организациями транспортного налога, а также авансовых платежей по нему устанавливаются законами субъектов РФ. Крайний срок уплаты налога не может быть позднее 1 февраля года, следующего за истекшим налоговым периодом (календарным годом).

- Аналогичным образом дело обстоит с земельным налогом, за тем исключением, что порядок и сроки определяются нормативными правовыми актами представительных органов муниципальных образований (законами городов Москвы, Санкт-Петербурга и Севастополя).

- Региональные (местные) власти могут отменить обязанность внесения авансовых платежей.

- Уплата транспортного и земельного налогов производится по месту нахождения ТС и земельных участков соответственно.

- Обозначенные общие правила не меняются.

Кто будет исчислять налоги?

Если заглянуть в Налоговый кодекс в редакции Федерального закона № 63-ФЗ, которая начнет действовать с 01.01.

2021, там указано, что сообщение об исчисленных налоговыми органами суммах налога будет направляться налогоплательщику в течение десяти рабочих дней после составления, но не позднее шести месяцев со дня истечения срока уплаты налога за налоговый период. Это касается и транспортного, и земельного налога (новые пп. 1 п. 4 ст. 363, п. 5 ст. 397 НК РФ).

Таким образом, направление налогоплательщику сообщения не отменяет его обязанность самостоятельно исчислить и уплатить транспортный и земельный налоги и внести соответствующие авансовые платежи.

https://www.youtube.com/watch?v=Gh1wMvOVxF8

Фактически целью направления сообщения является информирование налогоплательщика об исчисленной налоговым органом сумме налога за определенный период для дальнейшего взыскания недоимки при ее наличии.

Что можно будет узнать из сообщения?

Налоговый орган будет составлять сообщение об исчисленной сумме налога на основе имеющихся у него документов и информации, в том числе сведений из ЕГРН, данных, полученных от органов, осуществляющих государственную регистрацию прав на недвижимое имущество, регистрацию транспортных средств.

В сообщении будут фиксироваться объект налогообложения, налоговая база, налоговый период, налоговая ставка, сумма исчисленного налога.

Формы сообщений об исчисленных налоговым органом суммах транспортного и земельного налога утверждены Приказом ФНС РФ от 05.07.2021 № ММВ-7-21/337@.

Каким способом будет передаваться сообщение?

Сообщение будет передаваться организации в электронной форме по ТКС через оператора электронного документооборота или через «Личный кабинет налогоплательщика».

При невозможности использования такого способа сообщение будет направляться по почте заказным письмом. В этом случае сообщение будет считаться полученным по истечении шести рабочих дней с момента направления письма.

Еще один вариант – передача руководителю организации (ее представителю) лично под расписку.

Что делать при несогласии с расчетом налогового органа?

В течение десяти рабочих дней со дня получения сообщения организация вправе представить в налоговый орган пояснения и (или) документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога, обоснованность применения пониженных налоговых ставок, налоговых льгот или наличие оснований для освобождения от уплаты налога, предусмотренных законодательством о налогах и сборах.

Налоговому органу на рассмотрение пояснений и документов дается месяц. Этот срок может быть увеличен еще на месяц, если у налогового органа возникнет необходимость получить дополнительные сведения и (или) документы, связанные с исчислением налога.

В тот же месячный (двухмесячный) срок налогоплательщика должны будут проинформировать о результатах рассмотрения полученных документов, информации. Если окажется, что расчет налогового органа неверен, организации будет направлено уточненное сообщение об исчисленной сумме налога в течение десяти рабочих дней после его составления.

В итоге сообщение о пересчитанной сумме налога должно быть направлено (передано) налогоплательщику не позднее двух месяцев со дня получения налоговым органом документов и (или) иной информации, влекущих исчисление (перерасчет) суммы налога.

Если в результате рассмотрения документов, информации будет выявлена недоимка, налоговый орган направит организации требование об уплате налога не позднее трех месяцев (года – если недоимка составит менее 500 руб.).

К сведению: до направления сообщения об исчисленной сумме налога и в любой момент после его получения налогоплательщик вправе обратиться в налоговые органы за выпиской из ЕГРН для понимания состава и актуальности сведений, использованных для формирования сообщения. Кроме того, налогоплательщик вправе обжаловать действия (бездействие) налогового органа по результатам рассмотрения представленных им пояснений и документов, связанных с полученным сообщением об исчисленной сумме налога (пп. 12 п. 1 ст. 21 НК РФ).

Налоговая декларация по земельному налогу

Организации, которые в 2021 г. на праве собственности или постоянного бессрочного пользования владели земельными участками, признаваемыми объектами налогообложения по земельному налогу, должны по итогам 2021 года представить декларацию по этому налогу. О бланке налоговой декларации по земельному налогу 2021 расскажем в нашей консультации и приведем пример ее заполнения.

Состав декларации по земельному налогу в 2021 году для юридических лиц

Декларация по земельному налогу 2021 (образец заполнения)

Земельный налог с 2021 года для юридических лиц

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Земельный налог с 2021 года для юридических лиц». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

https://www.youtube.com/watch?v=tzX14esQ2No

Существует единая ставка налогообложения, которая не должна быть выше общефедеральной. При этом местные органы власти вправе самостоятельно указывать налоговую ставку в меньшую сторону, исходя из положений местного законодательства России.

Начиная с 2021 года, будет использоваться кадастровая стоимость земельного надела. Балансовая стоимость, которая действует до 31 декабря 2021 года, прекращает своё действие на всей территории России, за исключением случаев, когда нет возможности определить кадастровую стоимость по субъективным причинам.

Что является основанием для возникновения налогового обязательства

Любой ЗУ (земельный участок) должен иметь кадастровый учет и соответствующее правопользование. Организации и государственные учреждения обязаны уплачивать налог на землю для юридических лиц . Каждый объект права, в том числе земля, подлежат регистрационному учету в Росреестре.

Для каждого субъекта права предусмотрена кадастровая стоимость. Именно этот параметр оценки предназначен для дальнейшего расчёта налоговой нагрузки налогоплательщика.

Основным правовым документом расчёта налоговой ставки служит выписка из ЕГРН, где для конкретного кадастрового участка указывается кадастровая стоимость.

Нормативным документом по земельному налогообложению является Налоговый кодекс (глава 31). В нем определены юридические лица, которые являются плательщиками сбора. Это все организации, у которых зарегистрировано право на земельные участки, находящиеся:

Земельный налог в 2021 году для юридических лиц: сроки уплаты

Подсчет не полного года и месяца. Если организация владела участком земли не полный календарный год, то расчет налога производится пропорционально количеству месяцев фактического владения.

Тогда для исчисления сбора его полная сумма делится на 12 месяцев и умножается на полученное количество месяцев.

При этом следует учитывать, что за полный месяц берется период владения, исходя из следующих условий:

Если местными властями установлен поквартальный (авансовый) режим уплаты земельного налога, то порядок и сроки прописываются в соответствующих нормативных документах. Как правило, крайним сроком уплаты сбора устанавливается последний день месяца, идущего следом за отчетным кварталом.

ВАЖНО! Если местным законодательством предусмотрено начисление авансовых платежей (пп. 2, 3 ст. 393 НК РФ), то в течение года нужно платить авансы по налогу в соответствии со сроками, установленными для региона.

- утверждать величину ставок по нему, не выходя за пределы, установленные НК РФ;

- дифференцировать эти ставки;

- вводить дополнительные льготы;

- принимать решение об уплате авансов по налогу;

- устанавливать сроки уплаты.

Как посчитать земельный налог с учетом льготы?

Как рассчитать земельный налог онлайн? Это вполне закономерный вопрос при современной автоматизации расчетных процессов. Услуги по расчету суммы налога с помощью онлайн-калькулятора предлагаются множеством сайтов.

Сегодня сроки перечисления денежных средств учреждаются муниципалитетами. Деньги для оплаты земельной пошлины, предприятия могут перечислять один раз каждый год. Кроме того, местные законодатели разрешают перевод авансовых платежей.

Земельный Налог В Москве В 2021 Году Для Юридических Лиц

Юридические и физические лица выплачивают налоги за участки по месту их расположения, а значит в местный бюджет. Это значит, что в данном случае закон налогообложения, прописанный в государственном налоговом кодексе, не действуют, поскольку здесь применяются правила, разрабатываемые местными органами власти.

Чем грозит нарушение срока уплаты налога на землю

Также в течение налогового периода — года — организации могут уплачивать авансовые платежи по итогам первого, второго и третьего квартала как ¼ часть от годовой суммы налога (п. 6 ст. 396 НК РФ). Уплата авансовых платежей предусматривается законами муниципалитета (пп. 2 и 3 ст. 397 НК РФ).

Для остальных видов земельных участков имеет место стандартная ставка 1,5% от кадастровой стоимости земли. Для возможности получения льготы нужно точно определить назначение земельного участка.

https://www.youtube.com/watch?v=E_ai20JPiKo

Целевое назначение земельного участка должно соответствовать основному виду деятельности компании. Точно определить назначение земли (сельхозназначения, ЖКХ) поможет запрос кодов статистики из Росстата.

После того, как назначение земельного участка точно определено, можно приступать к расчёту ставки и суммы налога к уплате, зная стоимость земельного участка.

Ставки земельного налога для юридических лиц в 2021 году

Если налоговые платежи физических лиц рассчитываются налоговой инспекцией, которая выставляет начисления налогоплательщикам, юрлицо обязано самостоятельно рассчитывать и уплачивать земельный налог! Не стоит ждать уведомлений и выставленных счетов! Такая обязанность возложена на юрлица законодательно! Налоговики выставят штрафные санкции за несвоевременную оплату.

Льготная ставка

- Земля сельхозназначения;

- Земля для ведения индивидуальной деятельности на подсобном хозяйстве (животноводство, садоводство, огородничество);

- Земли под объектами ЖКХ;

- Земля спецназначения (оборонные цели, цели таможенного контроля, цели безопасности).

К подаваемой декларации нужно приложить пояснения и все копии выписок из ЕГРН. Также налоговая может запросить у компании уточняющие документы, которая последняя должна предоставить в течение пяти дней. А если имеются расхождения, то исправить их в течение указанного срока.

- срок просрочки менее 30 дней. В этом случае будет насчитываться пеня в размере 1/300 ставки рефинансирования от суммы налога на момент возникновения просрочки,

- если же срок просрочки более 30 дней, то пеня будет равна 1/150 ставки.

📺 Видео

Земельный налог на ОСНО в КООПЕРАТИВЕ, как юр.лица.Скачать

Земельный налог в 2022 году для физических лиц: как рассчитать, срокиСкачать

Как рассчитать и платить земельный налог в 2022 годуСкачать

Земельный налог для юридических и физических лиц в 2023 годуСкачать

Как рассчитывается земельный налог?Скачать

Как рассчитать земельный налог?Скачать

Земельный налог - заполнение налоговой декларации формы 700.00Скачать

Налог на землю и имуществоСкачать

Авансовые платежи по налогу на прибыль в 2021 годуСкачать

Уплата авансовых платежей транспортного и земельного налога ЮЛСкачать

Как платить земельный налог в 2023 годуСкачать

Авансовые платежи по КПН. Как рассчитать сумму авансовых платежей и многое другое!Скачать

Расчет арендной платы и земельного налога в 2021 годуСкачать

Транспортный налог для организаций в 2021 годуСкачать

Транспортный и земельный налог в 1С, платежные поручения 2022, быстрый поиск 1С, ФСБУ 6, 25 в 1ССкачать

Налог на землю - кто является плательщиком земельного налога - консультация от Аркада-ГрандСкачать

Сроки уплаты земельного налогаСкачать