В редакцию нашего портала регулярно приходят письма такого содержания:

«Мама несколько лет назад взяла кредит в пробизнесбанке у которого в 2015 году отозвали лицензию. Мама пыталась платить по старым реквизитам, но платежи возвращали. Потом платить перестала так как не было понимания куда платить. Спустя два года пришло письмо, что просрочка по кредиту вместо 134 тыс. изначального долга уже 900 тысяч рублей»

или

«В прошлом году весной взяла кредит в ру-банке. В августе его лишили лицензии, платежи не принимались, руководство организации, которое сотрудничало с этим банком, сказали, что банк никуда наши данные не передал.

сделала запрос кредитной истории через сбербанк( 1000 руб в нашем городе) весной этого года, мне сказали, что никаких просрочек по кредитам нет, что я исправно плачу. Получается что кредит ру-банка мне просто анулировали.

Или я ошибаюсь?»

За последние 3 года Центральный Банк РФ отозвал лицензии на право деятельности у 237 банков. Лишение лицензии равносильно банкротству финансовой организации. Что делать вкладчику обанкротившегося банка, сегодня знают все — если вклад застрахован, то АСВ выплатит вам всю сумму через одного из банков-партнеров.

А вот как быть человеку, который взял кредит в банке у которого впоследствии отозвали лицензию? Платить или забыть? А если платить, то кому, когда и в каком виде? И что будет, если просрочить кредит, взятый в обанкротившейся финансовой организации? Обо всем этом поговорим в сегодняшней статье.

- Банкротство банка: причины и последствия для заемщиков

- Что происходит с кредитом после банкротства банка

- Что делать, если вы узнали об отзыве лицензии у банка

- Кто и как должен сообщить заемщику о начале банкротстве банка

- Советы заемщикам. Нужно ли платить кредит, если банк лопнул?

- Процедура банкротства: важные сведения для клиентов

- Что делать с кредитом, если банк закрыли?

- Заключение

- Какой статус приобретает кредит после банкротства?

- У банка отозвали лицензию: как платить кредит?

- Что происходит с кредитом после банкротства банка

- Почему необходимо продолжать платить

- Как платить кредит, если у банка отозвали лицензию

- Куда платить, когда банк ликвидирован

- Что будет, если не платить кредит в ликвидированном банке

- Что представляет собой банкротство?

- Кто и когда обязан уведомить заемщика о случившемся?

- Действия заемщика, узнавшего о банкротстве банка

- Мой банк — банкрот: нужно ли дальше выплачивать кредит?

- Банки «шифруются»

- Спокойствие, только спокойствие

- Приступить к ликвидации

- Вместо эпилога

- 🌟 Видео

Банкротство банка: причины и последствия для заемщиков

Обычные клиенты банка узнают о проблемах кредитной организации чаще всего из СМИ. Первым шагом к банкротству у банковских учреждений становится отзыв лицензии Центробанком. Среди главных причин банкротства банков следующие:

- Невыполнение обязательств перед вкладчиками, инвесторами и кредиторами

- Недостаток ликвидности (не хватает средств для выплаты процентов по вкладам или самих вкладов)

- Признаки вывода активов

- Резкое увеличение дебиторской задолженности

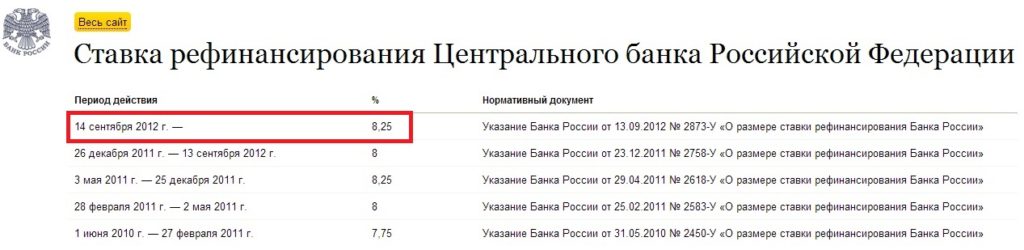

- Аномальный рост ставок по вкладам (сверх установленных ЦБ РФ нормативов)

- Невыполнение требований Центробанка по рискам

- Резкое падение рейтинга банка в списке ЦБ РФ

В любом из этих случаев отзыв лицензии становится делом времени.

Также существенные риски для банковского бизнеса несет международная конъюнктура, в том числе политическая. Ограничение доступа банка к международному капиталу может привести к банкротству.

Введение процедуры банкротства не означает, что финансовое учреждение непременно прекратит существование, но в 99% случаев отозванная лицензия неизбежно приводит к закрытию банка.

Процесс признания банка финансово несостоятельным почти такой же, как и у других юрлиц, с некоторыми особенностями:

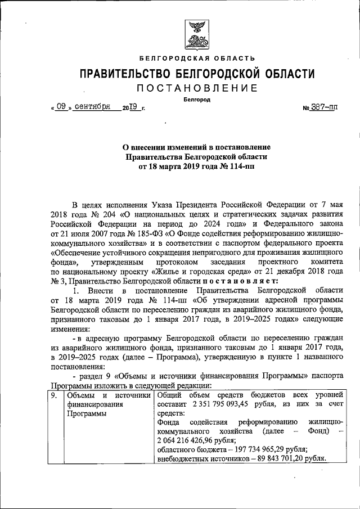

- Отзыв лицензии Центральным банком РФ.

- Решение суда о начале процедуры банкротства.

- Назначение Агентства по страхованию вкладов конкурсным управляющим.

- Проведение процедуры банкротства (конкурсное управление, внешнее управление).

- Распродажа имущества банка (в том числе дебиторской задолженности – тех самых долгов граждан и юрлиц по кредитам) с торгов.

- Ликвидация банка.

Если банк является системообразующим или важным для экономики, право требования долгов по кредитам может не выставляться на торги – в этом случае платежи по кредитам осуществляются в адрес АСВ до полной выплаты задолженности.

Что происходит с кредитом после банкротства банка

Деньги, в том числе переданные во временное пользование под проценты, – это часть финансовой системы страны. Нельзя просто так взять и изъять их из обращения, не образовав «дыры». Поэтому возвращать кредит необходимо независимо от того, у кого вы его брали.

У каждого лопнувшего банка есть правопреемник, вступающий в свои права в процессе процедуры банкротства. Правопреемниками обычно становятся другие банки, коллекторы, любые другие юридические лица, которым выгодно купить по «вкусной» цене кредитные обязательства клиентов лопнувшего банка.

Соответственно, и кредит остается в силе даже после исчезновения банка.

https://www.youtube.com/watch?v=eT4kB_GQSAg

Зачем кому-то скупать чужие долги? Все просто, допустим, вы должны банку «А» — 100 тыс.руб. Он обанкротился. Правопреемник выкупает этот долг за 70 тыс. руб. Но для вас величина долга остается прежней и вы обязаны вернуть правопреемнику 100 тыс. руб. Таким образом правопреемник заработает на таком долге 30 тыс. руб.

Способ избавиться от кредита только один: выплатить его в полном объеме.

Что делать, если вы узнали об отзыве лицензии у банка

Некоторые заемщики искренне считают, что если банк прекратит работу, то с ним исчезнет и необходимость платить по кредиту. Это не так. Более того: даже если вы узнали об отзыве лицензии у кредитной организации и введении процедуры банкротства, нельзя задерживать платежи или тем более вовсе не платить.

Слухи и новости в СМИ не являются официальными свидетельствами банкротства банка или отзыва у него лицензии. Есть всего три источника, публикация в которых точно значит, что у банка серьезные проблемы:

Обычно при введении процедуры банкротства в отношении какого-либо коммерческого банка конкурсным управляющим назначается Агентство по страхованию вкладов. Это связано с тем, что необходимо возмещать вкладчикам суммы их вложений в банкрота.

Однако АСВ контролирует и взимание долгов с заемщиков обанкротившегося банка. Поэтому, как только вы услышали об отзыве лицензии у вашей кредитной организации, заходите на сайт АСВ и ищите объявления, касающиеся этой ситуации.

Также информация о новых реквизитах оплаты по кредиту может размещаться на официальном сайте банка.

Если ни в одном, ни в другом источнике сведений об изменениях нет, значит, продолжаете платить в адрес своего банка.

Согласно статье 385 Гражданского кодекса РФ, должник может не исполнять обязательство новому кредитору до предоставления ему доказательств перехода права к этому кредитору, за исключением случаев, если уведомление о переходе права получено от первоначального кредитора. Обязательно сохраняйте квитанции!

Некоторые особо одаренные заемщики пытаются перехитрить банк. Вот реальная история о том, что из этого обычно получается:

Почти 4 года назад взял кредит под поручительство жены. Платил день в день в течение года, потом у банка отозвали лицензию. Посоветовался со знакомым студентом юрфака.

Он почитал какие-то законы и сказал, что пока банк меня не уведомил, можно не платить, потому что отделение банкрота закрылось, а новый кредитор обязан известить о реквизитах платежа. Так я ждал 2 года 11 месяцев.

Когда срок исковой давности уже маячил на горизонте, пришло судебное извещение об иске Агентства по страхованию вкладов ко мне и супруге. В суде я пытался объяснить, что АСВ специально тянуло с извещением о банкротстве банка и не сообщило мне новые реквизиты. Однако судья сказала, что информация на сайте АСВ – это официальное извещение.

И я должен был либо платить по указанным на сайте Агентства реквизитам, либо, если я утверждаю, что этих реквизитов не знал, то платить по старым реквизитам. В общем, взыскали всю сумму кредита, штрафы суд срезал наполовину, но все равно получилась крупная сумма. Больше студентов-юристов не слушаю.

Кто и как должен сообщить заемщику о начале банкротстве банка

Уведомление о запуске процедуры банкротства должно прийти каждому клиенту банка (в том числе его заемщикам). Его отправляет либо сама кредитная организация, либо конкурсный управляющий – Агентство по страхованию вкладов.

Второй вариант бывает гораздо чаще, чем первый, поскольку сразу после отзыва лицензии работа банка с клиентами, как правило, прекращается.

Нужно учесть, что прежние владельцы вашего долга обычно не горят желанием сотрудничать с АСВ, со скрипом передавая документацию.

Обратите внимание: отправитель уведомлений оперирует теми данными, которые указаны в кредитном договоре, поэтому если у вас поменялся адрес, а банк об этом извещен не был, письмо вы не получите.

В уведомлении указывается размер вашей задолженности на дату передачи прав требования от банкрота конкурсному управляющему. Также вам должны сообщить, каким образом и на какие реквизиты гасится ваша задолженность, изменились ли сроки платежа.

Если сообщение от конкурсного управляющего не пришло, можно уточнить информацию о вашем новом статусе следующим образом:

- Посетить центральный офис вашего банка (после начала банкротства в нем должна работать временная администрация).

- Предъявить имеющийся у вас кредитный договор.

- Взять новые реквизиты оплаты по кредиту (желательно на официальном бланке и с подписью ответственного лица).

Если вы точно знаете, что ваш банк больше не работает, офис закрыт, спросить не у кого, есть еще один вариант не испортить свою кредитную историю. Средства можно передать в депозит нотариусу. По закону, это также расценивается как выполнение обязательств по кредиту.

У нотариуса вы напишете заявление, в котором укажете сумму задолженности, название банка-кредитора, а также причины, по которым вы не имеете возможности платить как обычно. Далее специалист сам найдет реквизиты организации, которая осуществляет временное управление обанкротившимся банком.

Либо депозит станет доказательством в суде вашего желания добросовестно платить по кредиту. Такой способ годится только для критических ситуаций, поскольку услуги нотариуса стоят дорого.

Видео:✅ БАНК ликвидирован, КРЕДИТ не погашен, что делать в 2021 году? | банк закрылся кредит осталсяСкачать

Советы заемщикам. Нужно ли платить кредит, если банк лопнул?

Данный раздел для людей, до конца не понимающих степень ответственности, и считающих, что ликвидация кредитной организации может стать веским поводом для аннулирования своих обязательств.

На самом деле, последствия для подобных лиц будут полностью аналогичны нарушению обязанностей по договору действующего кредитора. То есть пени, штрафы, повышенный процент плюс тело кредита придётся выплатить. Если долгое время не платить, можно нарваться на требование обладателя кредитными средствами погасить задолженность в 30-дневный срок.

https://www..com/watch?v=subscribe_widget

Если заемщик решит не вносить долг новому кредитору, то его ждет немало неприятных последствий. К ним относится следующее:

- Новый собственник кредитного портфеля может повысить процентную ставку по кредиту. Поэтому должникам не стоит давать повод для этого, лучше внести платеж своевременно, чтобы не накопить крупную задолженность.

- Банковское учреждение в случае просрочки начнет начислять пени и штрафы. В результате этого величина долга существенно возрастет, и погасить ее будет труднее.

- Продажа долга коллекторским агентствам. При долгой неуплате новый кредитор может уступить право требования коллекторам. Данные специалисты будут тревожить клиента днями и ночами, звонить, приходить домой и даже к родственникам.

- Кредитор подаст исковое заявление в суд. Если заемщик в течение длительного времени не исполняет свои обязательства перед новым банком, его может ожидать судебное разбирательство. Это крайняя мера, которая способна привести к реализации имущества должника с целью закрытия долгов.

Процедура банкротства: важные сведения для клиентов

Прежде чем проводить подробный инструктаж, разберём ключевые аспекты банкротства банка. Ведь из данного механизма можно почерпнуть весьма актуальную информацию и глубже понять последующую логику ответственных лиц.

Итак, причин для закрытия кредитной организации может быть довольно много. Распространённые:

- Дефицит ликвидных средств на счетах, из которых выплачиваются проценты по депозитам и выполняются различные обязательные операции.

- Грубые нарушения требований ЦБ РФ.

- Санкции, приведшие к закрытию доступа к иностранному капиталу и инвестициям.

Как только один из признаков обнаружен, Центробанк вправе запустить процедуру банкротства, и первым делом отзывает лицензию у данной организации. Для последней это значит полный крах. Равно как и в случаях с закрытием любых юридических лиц, в процессе формируется конкурсный управляющий. Им в банковской среде является Агентство по страхованию вкладов (АСВ).

В любом случае, имеющиеся долговые обязательства никуда не исчезают, а лишь переходят в собственность иным организациям, среди которых могут быть банки, коллекторские агентства, финансовые учреждения и прочие. Возвращаясь к главному вопросу о возможности не гасить долги, ответ отрицательный.

https://www.youtube.com/watch?v=dB566mezfW0

Банк банкротится по инициативе ЦБ РФ:

- Получив информацию о ликвидации из любых источников, её необходимо проверить на вышеперечисленных страницах.

- На сайте Агентства по страхованию вкладов есть раздел «Ликвидация», в который необходимо зайти для получения дальнейших инструкций.

- Заёмщик должен найти в списке интересующий банк (расположены в алфавитном порядке) и перейти по ссылке.

- Следующий шаг – раздел «Погашение кредита. Реквизиты».

Предлагаем ознакомиться: Если не пришел налог на недвижимость

В этой вкладке будут храниться все актуальные данные, расчётные счета и прочая информация о том, куда следует направлять платежи по кредитным обязательствам на время ликвидации.

Ситуация, по сути, аналогичная, лишь с несколькими поправками. В главном списке компаний необходимо выбрать раздел «Завершённые». Далее действуем так же:

- Выбираем нужную организацию.

- Отправляемся на страницу погашения кредитов.

- Смотрим самое последнее обновление данных о новых реквизитах.

Прежде всего, следует понимать, что этот процесс не бывает неожиданным. Данное явление не происходит в один миг. Тем, кого интересует, нужно ли платить кредит, если банк лопнул, будет полезно узнать, что банкротство считается своеобразным индикатором несостоятельности финансового учреждения и неэффективности методов его работы.

Причем сами банки начинают понимать, что их ждет, задолго до того, как об этом узнают его клиенты. Руководство учреждения предпочитает замалчивать проблемы, предпринимая попытки санации слабых мест вверенного ему банка. В некоторых случаях подобные действия дают определенный результат, приводя к оздоровлению финансовой организации.

Заемщикам, которых волнует, что делать, если банк лопнул (нужно ли платить кредит в таких случаях), следует понимать, что данное учреждение – всего лишь одно из звеньев финансовых взаимоотношений.

Все предоставляющиеся в долг деньги не появились из воздуха, поэтому в любом случае их придется вернуть. Банкротство банка не снимает с заемщиков взятой на себя ответственности.

Следовательно, вам придется выполнять свои обязательства.

Получив официальное уведомление о ликвидации финансового учреждения, в котором открыт кредит, заемщик должен предпринять несколько простых шагов, которые позволят избежать возможных неприятностей. Прежде всего, не стоит сидеть и раздумывать, нужно ли платить кредит, если банк лопнул. Следует как можно скорее обратиться в центральный офис обанкротившегося учреждения.

Именно там обычно можно найти представителей так называемой временной администрации. После предъявления своего кредитного договора, нужно выяснить новые реквизиты, на которые отныне должны перечисляться ежемесячные платежи. Не стоит погашать заем по старым реквизитам. Это чревато огромными проблемами, ведь ваши деньги могут попросту зависнуть в системе.

Если же по каким-то причинам вам не предоставили новых реквизитов, а срок внесения очередного платежа неумолимо приближается, следует перечислить деньги на прежний счет и обязательно сохранить квитанцию. В дальнейшем именно она поможет доказать факт внесения платежа.

Если вы узнали, что ваш банк был признан банкротом, не надо думать, что вы теперь освобождены от долгов. Запомните, кредит платить необходимо в любом случае, займ ни в коем случае не аннулируется.

Процедура банкротства финансового института:

- когда организация только находится на грани закрытия, должников об этом не информируют. До заемщиков доходят только слухи из СМИ;

- далее идет непосредственно суд о банкротстве примерно пол года. За это время он может восстановить свои права, но может и окончательно закрыться;

- подошла очередь конкурсного производства. Банк становится банкротом и передает свои дела другой организации. А это означает, что ликвидация банка — не повод не возвращать ссуду. Всеми долгами по кредитам будет владеть теперь другой собственник.

Но кому платить кредит? Пока идут все судебные разбирательства, выплачивать ссуду следует тому финансовому институту, потребителем которого вы являетесь изначально. Когда банк закрылся, и все активы перешли к другому, переводить деньги нужно уже новому собственнику и на новые реквизиты.

Что делать с кредитом, если банк закрыли?

Новый кредитор обязан прислать уведомление в письменном виде на почту клиента. В уведомлении должна быть прописана вся информация о ссуде: куда и как платить. Однако лучше всего самостоятельно все разузнать, чтобы потом не было никаких проблем.

https://www.youtube.com/watch?v=yX9o3Vab6ow

Рассмотрим пошагово все действия заемщиков:

- лично пойти в центральный офис. Там обычно находится временная администрация;

- предъявите сотрудникам свой договор и документ, удостоверяющий личность;

- узнайте о том, к кому перешли ваши долговые обязательства. Уточните реквизиты. Также необходимо взять выписки по долговому обязательству;

- обратитесь в офис нового ФУ. Уточните реквизиты для оплаты, проконсультируйтесь по другим интересующим вас вопросам.

Заключение

Теперь вы точно знаете, нужно ли платить кредит, если банк лопнул. Не стоит понапрасну надеяться, что о вас забудут или простят долги. Еще никому не удалось избежать выплат по кредиту, взятому в обанкротившемся банке. Вам в любом случае придется возвращать взятую сумму. Причем ежемесячный платеж должен состоять не только из основного долга, но и из начисляемых по нему процентов.

Предлагаем ознакомиться: Снять машину с учета какая доверенность нужна

Это очень важно, поскольку банкротство – это явление, при котором происходит приостановка всех прописанных в договоре штрафных санкций. Но они возобновляются сразу после того, как права на истребование задолженности будут переданы новому кредитору. Поэтому во избежание возможных проблем, нужно в полном объеме и своевременно вносить обязательные платежи.

Какой статус приобретает кредит после банкротства?

Клиенты банка часто задаются вопросом, если у банка отозвана лицензия, куда платить кредит, и меняются ли сумма выплат и график их внесения? В случае, если банк лишился лицензии, обязательства перед клиентами по размещенным вкладам и оформленным кредитам, все равно остаются, только переходят третьему лицу:

- компании, выступающей в роли правопреемника (другой банк);

- государству;

- АСВ.

Поэтому на вопрос: «Нужно ли платить кредит, если банк обанкротился?», ответ однозначный и положительный. Платить нужно, суммы выплат ни в коем случае меняться не должны, т.к.

условия кредитного договора самостоятельно правопреемник менять не имеет права. График погашения тоже редко меняется. Итак, мы выяснили, что кредит придется погашать в любом случае и в полном объеме.

Осталось только выяснить, как это делать.

Сначала руководство банковского учреждения пытается самостоятельно справиться с проблемами, своими силами вытащить организацию из долгов. Но удается это далеко не всегда. Тогда в дело вступает регулятор, предназначение которого заключается в сохранении устойчивости всей банковской системы.

Регулятором выступает Центральный Банк России. Именно он принимает меры по лишению банка лицензии и объявлению его банкротом. При этом руководитель учреждения может быть привлечен к ответственности, а на его место устанавливают временное руководство, которое направляет свои силы на стабилизацию ситуации в банке.

Если вывести банковскую организацию из кризиса не удается, ее основные активы реализуются, а вырученные денежные средства направляются в счет погашения ее долгов. В результате банк становится банкротом и уже не может оказывать услуги населению, в частности принимать оплату за кредиты, оформленные у него.

После того, как банк, в котором был оформлен кредит, был признан банкротом, его кредитный портфель передается другому банку. В результате этого у должников появляется новый кредитор, которому и требуется вносить платежи за займ. Избежать погашения не удастся.

Видео:Можно ли не платить кредит, если банк закрывается?Скачать

У банка отозвали лицензию: как платить кредит?

Закрытие банка не означает списание долга. Кредит в банке с отозванной лицензией придется погашать, иначе долг может обернуться проблемами. Как вести себя с кредитором, у которого отозвали лицензию?

Что происходит с кредитом после банкротства банка

Отзыв лицензии Центробанком – это первый шаг к полной ликвидации финучреждения. Причин для закрытия банка может быть несколько:

- падение рейтинга по данным ЦРБ;

- нехватка средств для выплат процентных ставок и самих вкладов;

- резкий скачок дебиторской задолженности;

- невыполнение требований ЦРБ по страхованию рисков;

- ограничение доступа к международному капиталу;

- невыполнение обязательств по отношению с клиентами и контрагентами.

Если хотя бы один из этих признаков можно отнести к банку, то отзыв лицензии неизбежен. После того, как банк лишили лицензии, проходит еще время до его полного закрытия. Это время уходит на то, чтобы:

- в суде прошла процедура банкротства;

- прошла распродажа или передача имущества банка, в том числе кредитных договоров.

Все средства, отданные банком под проценты или взятые на депозит, – это активы финансового учреждения.

Закрытие банка — не повод для списания текущих портфелей, ведь это фактически такое же имущество, как недвижимость или серверное оборудование.

Поэтому у ликвидированных банков всегда есть приемник – организация, государство или другой банк, который выкупает все обязательства и права закрытого банка.

https://www.youtube.com/watch?v=QQ2ljdEnM3o

Банк перестает существовать, но у клиента, взявшего кредит, обязательства сохраняются, только изменяется адресат. Закрыть долг можно единственным способом – полностью его погасить.

Если клиент узнает, что у банка отозвана лицензия, расслабляться нельзя. Необходимо подтянуть финансовую дисциплину: вносить платежи вовремя и сохранять все квитанции об оплате. О проблемах банков клиенты узнают через СМИ, однако данную информацию необходимо проверить:

- зайти на официальный сайт банка;

- посетить отделение банка лично;

- поискать информацию на сайте ЦРБ или в Едином федеральном реестре сведений о банкротстве.

Во время процедуры банкротства активами банка может временно управлять Агентство по страхованию вкладов – организация, занимающаяся погашением задолженности банка перед вкладчиками. АСВ также управляет кредитными активами. Поэтому проверить положение банка можно и на официальном сайте агентства. Долговые обязательства будут переданы, третьей стороне.

Почему необходимо продолжать платить

Согласно статье 385 Гражданского кодекса РФ, должник не обязан платить по обязательствам, если старый кредитор не сообщил о передаче долга другому и новый не доказал, что имеет полномочия на получение средств по кредиту.

Ссылаясь на данную норму, клиенты думают «пересидеть» срок исковой давности — 3 года — и не осуществлять платежи. Однако это чревато тем, что накануне исчерпания срока новый кредитор может предъявить претензии о неуплате по кредиту, штрафы и пеню.

Погашать кредит придется, только с большими финансовыми потерями.

Согласно статье 14 Закона «О потребительском кредите», банк вправе потребовать возврата всей суммы сразу, если клиент два месяца не платил по обязательствам.

Как платить кредит, если у банка отозвали лицензию

Уведомление о том, что банк лишен лицензии и начата процедура банкротства, должно прийти каждому клиенту. Это может быть сделано с помощью рассылки смс, по электронной почте, заказным письмом или телефонным звонком. Сообщить о ситуации может:

- старый кредитор;

- АСВ;

- новый кредитор.

После того, как кредитор сменился, необходимо заключить с ним новый договор. Условия выплат по кредиту не меняются вплоть до сроков ежемесячной платы, однако документы следует изучить на предмет возможных нововведений и условий. Самое важное — это изменение реквизитов, по которым следует вносить средства.

Если клиент не знал, что у банка отозвана лицензия, и платеж поступил по старым реквизитам, то средства в качестве погашения кредита могут не засчитать и появится задолженность. В данном случае при получении новых реквизитов, следует заплатить еще раз. Уплаченные средства прежнему кредитору будут храниться на его депозитном счете. Их в качестве вклада обязано вернуть АСВ.

При ликвидации банка, в котором есть и кредит, и депозит, погасить долг взаимозачетом не получится. Сначала нужно получить средства от агентства, а потом распоряжаться ими по своему усмотрению, в том числе и для закрытия долга.

Куда платить, когда банк ликвидирован

После того, как завершилась процедура банкротства, АСВ приступает к ликвидации банка. Все дела банка на данный период курирует агентство. Осуществлять платежи по кредиту необходимо также ему. Уже после передачи активов новому владельцу, АСВ рассылает сообщение об этом всем клиентам. До этого вся информация доступна на официальном ресурсе организации.

На сайте АСВ в разделе «ликвидация банков» необходимо выбрать рубрику «погашение кредитов», найти название банка, в котором брался кредит, и новые реквизиты, по которым следует вносить платежи.

Если информации о будущем банка нигде нет, но офис его закрыт, сообщений о передаче кредита не поступало, следует проверить данные о себе, которые клиент предоставлял банку. Если клиент сменил место жительство, банк или АСВ об этом не узнает. Возможно, уведомление пришло на старый номер телефона или на прежний адрес.

https://www.youtube.com/watch?v=6KQhQOVgqfs

В редких случаях, когда банк закрыт и нет о нем информации, стоит себя обезопасить. Вносить платежи по прежним реквизитам опасно. Но не платить нельзя. Клиент банка может обратиться к нотариусу, передав на депозит средства, предназначенные на платеж по кредиту.

В случае разбирательства закон будет на стороне клиента. У нотариуса регистрируется заявление, в котором указывается название банка, сумма долга и ежемесячных платежей, а также причина, по которой невозможно осуществить платеж.

Нотариус самостоятельно найдет реквизиты правопреемника банка и передаст необходимую сумму денег с депозита. Однако данная процедура платная.

Что будет, если не платить кредит в ликвидированном банке

Невыплата по кредитным обязательствам банку, который лишился лицензии, не отличается от игнорирования платежей действующему финучреждению. Поэтому при долгой задержке выплат банк-правопреемник имеет право подать иск в суд. На основании существующего договора старого банка с клиентом, суд вынесет решение в пользу кредитной организации.

В решении суда будет определено в какой срок клиент обязан погасить долги. В случае неисполнения судебного решения, дело будет передано в службу судебных приставов, которая наделена широкими полномочиями по взысканию:

- изымать необходимую сумму платежей из заработной платы или других доходов;

- наложит арест на имущество;

- реализовать имущество, находящееся в залоге и полученной суммой возместить убытки банка, остальное передать клиенту;

- запретить должнику выезд за границу.

Во многих кредитных договорах клиенты вписывают поручителя. В случае, если должнику нечем оплачивать кредит, банк будет взымать средства с указанного лица.

Что представляет собой банкротство?

Прежде всего, следует понимать, что этот процесс не бывает неожиданным. Данное явление не происходит в один миг.

Тем, кого интересует, нужно ли платить кредит, если банк лопнул, будет полезно узнать, что банкротство считается своеобразным индикатором несостоятельности финансового учреждения и неэффективности методов его работы.

Причем сами банки начинают понимать, что их ждет, задолго до того, как об этом узнают его клиенты. Руководство учреждения предпочитает замалчивать проблемы, предпринимая попытки санации слабых мест вверенного ему банка.

В некоторых случаях подобные действия дают определенный результат, приводя к оздоровлению финансовой организации. Но иногда случается и так, что усилия высококвалифицированных специалистов не приводят к желаемым результатам и руководству приходится инициировать сложную процедуру банкротства, которая часто растягивается на достаточно длительный период.

Заемщикам, которых волнует, что делать, если банк лопнул (нужно ли платить кредит в таких случаях), следует понимать, что данное учреждение — всего лишь одно из звеньев финансовых взаимоотношений.

Все предоставляющиеся в долг деньги не появились из воздуха, поэтому в любом случае их придется вернуть. Банкротство банка не снимает с заемщиков взятой на себя ответственности.

Следовательно, вам придется выполнять свои обязательства.

Кто и когда обязан уведомить заемщика о случившемся?

Все заемщики, раздумывающие, нужно ли платить кредит, если банк обанкротился, рано или поздно получают письменное уведомление от представителя компании, занимающейся ликвидацией “лопнувшего” учреждения.

Так клиента информируют о том, что право требования было передано другому кредитору. В официальном документе обязательно должны быть сведения, касающиеся изменений в порядке погашения имеющейся задолженности.

В некоторых случаях заемщику могут предложить перезаключить договор. Прежде чем поставить собственный автограф под новым документом, необходимо внимательно ознакомиться с прописанными в нем условиями.

Те, кто интересуется, нужно ли платить кредит, если банк лопнул, должны четко уяснить, что они имеют право не соглашаться на новые менее выгодные условия. Иногда новый кредитор начинает требовать досрочного погашения задолженности в обмен на низкую процентную ставку и списание всех штрафов.

Заемщик имеет полное право отказаться, но если есть такая возможность, то лучше все же погасить долг одним платежом.

Действия заемщика, узнавшего о банкротстве банка

Получив официальное уведомление о ликвидации финансового учреждения, в котором открыт кредит, заемщик должен предпринять несколько простых шагов, которые позволят избежать возможных неприятностей. Прежде всего, не стоит сидеть и раздумывать, нужно ли платить кредит, если банк лопнул.

Следует как можно скорее обратиться в центральный офис обанкротившегося учреждения. Именно там обычно можно найти представителей так называемой временной администрации. После предъявления своего кредитного договора, нужно выяснить новые реквизиты, на которые отныне должны перечисляться ежемесячные платежи. Не стоит погашать заем по старым реквизитам.

Это чревато огромными проблемами, ведь ваши деньги могут попросту зависнуть в системе.

https://www.youtube.com/watch?v=Ys7bKWcX2JQ

Если же по каким-то причинам вам не предоставили новых реквизитов, а срок внесения очередного платежа неумолимо приближается, следует перечислить деньги на прежний счет и обязательно сохранить квитанцию. В дальнейшем именно она поможет доказать факт внесения платежа.

Видео:Что будет если совсем забить на кредит в 2023. Не плачу кредит что будетСкачать

Мой банк — банкрот: нужно ли дальше выплачивать кредит?

Вопрос, вынесенный в заголовок статьи, отнюдь не праздный для многих заемщиков: банкротство банка — далеко не редкое явление. Но может ли заемщик в этом случае поступить по принципу «нет банка — нет проблемы», то есть финансового обязательства?

Банки «шифруются»

Начнем с того, что банки отнюдь не спешат уведомить клиентов о том, что дела кредитной организации идут не блестяще. Наоборот, всячески «шифруются», порой даже подкупают аудиторов и проплачивают нужные статьи в деловой прессе. Отзыв лицензии Центробанком также не означает автоматического банкротства.

Более того, если в деятельности банка не выявлено признаков мошенничества, а руководство нельзя обвинить в хронической некомпетентности, регулятор предпримет все возможные меры по спасению банка от закрытия. Например, пропишет «больному» так называемую санацию.

Санацию может осуществить как действующее руководство банка, так и сторонняя организация, назначенная «сверху».

При грамотном проведении этой процедуры кредитная организация может выкарабкаться из кризиса раньше, чем вкладчики и заемщики разберутся в нюансах.

Санация (от лат. sanatio — лечение, оздоровление) — система государственных и банковских мер по предотвращению банкротства предприятий, фирм, улучшению их финансового состояния посредством кредитования, реорганизации, изменения вида выпускаемой продукции/оказываемых услуг или иным образом.

Если санация не помогла, запускается процедура банкротства, или ликвидации. Процесс этот не быстрый и может тянуться месяцами, а то и годами.

Для вкладчиков, не успевших забрать свои деньги, хорошего действительно мало – даже система страхования депозитов не гарантирует, что потерь получится полностью избежать.

А вот заемщики, как ни странно, могут продолжать сидеть на стуле ровно: их взаимоотношения с банком-банкротом едва ли претерпят существенные изменения.

Спокойствие, только спокойствие

Вопреки стереотипу, что должники только и думают, как бы обмануть банк и увильнуть от выплаты кредита, большинство заемщиков являются добропорядочными и законопослушными людьми.

И в случае банкротства банка вовсе не склонны плясать победный танец и злорадствовать.

Напротив, контакт-центры и горячие линии фиксируют тревожные звонки: что теперь делать? кому и как платить кредит? не станет ли банкротство банка поводом для «репрессий» в отношении заемщиков — например, не потребуется ли выплатить всю сумму досрочно?

Между тем особых поводов для паники нет. Самая главная страховка от возможных проблем – продолжать вносить кредитные платежи по графику, тем же способом, каким вы привыкли, по возможности, без просрочек и в полном объеме.

Согласно действующему законодательству, банкротство кредитора не означает прекращения обязательств для заемщика. У вашего банка в любом случае появится правопреемник, который и будет продолжать взимание долга. Как это происходит на практике? Давайте разберемся в деталях.

Приступить к ликвидации

Процедурой банкротства руководит специально назначенный ликвидатор, или конкурсный управляющий.

Его основная задача — как можно быстрее и полнее рассчитаться с теми, кому должен банк, в том числе и с вкладчиками, и со сторонними кредитными организациями.

Один из основных инструментов для этой цели — продажа имеющихся активов банка, в число которых входят и кредиты, непогашенные заемщиками.

Говоря проще, чтобы рассчитаться по своим собственным долгам, банк использует ваш долг, путем уступки права требования другому кредитору. Например:

- Вы взяли кредит в банке «А» на три года.

- Через год банк «А» стал банкротом. Была запущена процедура ликвидации.

- Банк «Б» проявил интерес к активам банка «А». Ликвидатор переуступил ему непогашенные кредиты, среди которых оказался и ваш.

- Теперь вы должник банка «Б», и будете в оставшиеся два года выплачивать свой кредит в его пользу.

Согласно закону, ликвидатор обязан письменно уведомить заемщика (то есть вас) о переходе прав требования к другому кредитору. А новый кредитор обязан дать вам указания (также в письменном виде) о порядке и способе погашения кредита.

При переходе прав требования по кредиту к законному правопреемнику, все условия ранее заключенного кредитного договора сохраняются для обеих сторон.

Но правопреемник может предложить вам расторгнуть действующий договор и заключить новый.

Так что если вы решили перезаключить договор с правопреемником, тщательно изучите все условия и убедитесь, что они не ухудшают вашего положения как заемщика.

Допустим, ваш кредитный договор, после банкротства банка «А», перешел к правопреемнику — банку «Б». Банк «Б» через некоторое время направил вам письмо с предложением досрочно расторгнуть кредитный договор, на условиях полного единовременного погашения ссуды. Но требование о досрочном погашении – именно то, чего большинство заемщиков как раз категорически не желает, и более того, боится.

https://www.youtube.com/watch?v=YtOkN7gDpM4

Заключение нового кредитного договора может быть только добровольным. Изменить какие-либо существенные условия сделки без вашего согласия (то есть в одностороннем порядке) правопреемник банка-банкрота не имеет права. По закону это считается превышением полномочий.

И если вы откажетесь досрочно расторгать договор и гасить всю сумму кредита, вам за это ничего не будет. Разумеется, при добросовестном выполнении текущих обязательств и соблюдении графика платежей.

Ну а если что «не комильфо» — смело обращайтесь в суд. До тех пор, пока вы честно и аккуратно выплачиваете свой долг по ранее заключенному договору, закон будет полностью на вашей стороне.

Что нужно знать заемщику банка-банкрота

- Вас обязаны письменно известить о переходе к другой организации права требования по вашему кредиту. До момента получения уведомления, соблюдайте обычный график.

- Банк с отозванной лицензией не имеет права проводить операции по текущим счетам. Позвоните в контакт-центр или посетите банк лично, чтобы получить консультацию по новому порядку внесения платежей (особенно если привыкли платить наличными через кассу). Обязательно уточните судьбу платежей, которые вы вносили незадолго до отзыва лицензии. Потребуйте подтверждения, что эта сумма будет учтена.

- Если вы гасите кредит безналичным способом, уточните платежные реквизиты. В случае их изменения, вас обязаны проинформировать. При отсутствии такой информации, продолжайте оплачивать кредит по реквизитам, указанным в вашем договоре. Обязательно сохраняйте все документы, подтверждающие факт и дату платежа (в том числе и чеки платежных терминалов типа «Элекснет» или «Qiwi»).

- На время процедуры банкротства все штрафы и пени, прописанные в кредитном договоре — отменяются. Но «тело» кредита и проценты необходимо выплачивать в полном объеме. Как только процедура банкротства будет завершена, и права на кредит полностью перейдут к правопреемнику, штрафы и пени «включатся» снова.

Вместо эпилога

При банкротстве банка заемщики страдают меньше, чем вкладчики, и риски для них тоже меньше. Основной риск — поддаться соблазну «смутного времени», и перестать платить, в надежде, что кредитор о вас просто забудет. Не забудет.

Просто явится под новой личиной и «снимет стружку» за самоуправство и халатность, а это в некоторых случаях грозит не только штрафом, но и судом. Так что не расслабляйтесь и не поддавайтесь чувству злорадства.

Ибо банкротство банкротством, а кредит — все равно по расписанию!

Анастасия Ивелич, редактор-эксперт

🌟 Видео

КАК НЕ ПЛАТИТЬ КРЕДИТ ЗАКОННО, что скрывают банкиСкачать

Что будет если вы перестали платить кредит в 2023. Как не платить кредитСкачать

Что будет если КИНУТЬ Банк и Подать на Банкротство. Кредит перед банкротством. Как не платить кредитСкачать

ЧТО ДЕЛАТЬ РОДСТВЕННИКАМ УМЕРШЕГО ЗАЁМЩИКА | Как не платить кредит | Кузнецов | АллиамСкачать

Не торопись оплатить просроченный кредит банку. Суда не будет.Скачать

Что самое опасное ждет должника если не платить кредит. Что будет если не платить кредит 2023Скачать

Что будет если не платить по кредиту в 2023 году? ПоследствияСкачать

Что будет с Кредитами в ДефолтСкачать

Техника общения. Если звонят банки и Нечем платить кредитСкачать

Через Сколько лет Списываются долги? Можно ли Не платить Кредит, если истек Срок давностиСкачать

Можно ли не платить кредит, если банк закрывается?Скачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

ЧТО НЕЛЬЗЯ ДЕЛАТЬ, ЕСЛИ НАЧАЛИСЬ ПРОСРОЧКИ ПО КРЕДИТАМ? / ОТВЕЧАЕТ ЮРИСТСкачать

Через Сколько лет Списывается Долги по Кредиту в 2022 Году ✔️Прощают ли Долг МФО, Банки, КоллекторыСкачать

Срок исковой давности по кредиту – как не платить кредит если прошёл срок 3 года?Скачать

Нужно ли платить кредит, если банк обанкротился?Скачать

Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать