Счет-фактура должен быть выставлен в течение пяти дней с момента отгрузки товара, выполнения работ, оказания услуг или получения аванса. Ст.

169 НК РФ позволяет сделать это не только в бумажном, но и в электронном виде.

Электронные юридически значимые счета-фактуры являются полноценными аналогами бумажных: содержат те же реквизиты и подпись уполномоченного лица. При этом они должны быть:

Быстрый обмен электронными юридически значимыми документами:

- получайте бесплатно;

- отправляйте за несколько секунд;

- сокращайте расходы на доставку.

По законодательству РФ электронные документы, подписанные квалифицированной электронной подписью и переданные через оператора ЭДО, являются оригиналами, их не нужно распечатывать.

Узнать больше

- Порядок учета

- Книга продаж

- Книга покупок

- Право на вычет

- Журналы учета

- Регистрация счетов-фактур по новым правилам

- «Виртуальные» даты

- Книга покупок и Книга продаж

- Продолжение следует

- Первичные документы ► договор, счет, накладная, счет-фактура, акт — Эльба

- Договор

- Счёт

- Платёжные документы

- Товарная накладная (N ТОРГ-12)

- Акт об оказании услуг

- Счёт-фактура

- Порядок выставления счета-фактуры — Бесплатная Юридическая Помощь

- Требования к оформлению

- Сроки предъявления

- Примерами подобных ситуаций служат такие:

- Ответственность за нарушение сроков

- Нюансы порядка выставления счетов фактур

- Скачать образец бесплатно:

- Разные Даты Акта И Счет-Фактуры

- Может ли дата в накладной отличаться от даты в сч

- Должны ли совпадать даты в акте и счете-фактуре?

- Если счет-фактура выписан в следующем месяце

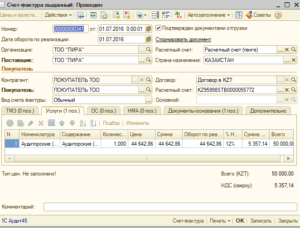

- Реализация за прошлый период в текущем периоде в 1С Бухгалтерия 3.0

- Что это такое?

- Как правильно?

- Даты счета-фактуры и товарной накладной

- 📸 Видео

Порядок учета

Для учета сумм НДС плательщики этого налога обязаны вести книги покупок и продаж.

Лица, осуществляющие посредническую деятельность, а также лица, выставляющие и получающие счета-фактуры при осуществлении деятельности по договору транспортной экспедиции или при выполнении функций застройщика, должны вести журналы учета полученных и выставленных счетов-фактур. Единой регистрации подлежат все счета-фактуры — первичные, исправленные, корректировочные.

Формы книг и журнала, а также порядок их ведения закреплены в Постановлении Правительства РФ от 26.12.2011 № 1137. Вести учет счетов-фактур можно как в электронном, так и в бумажном виде. Однако с 01.01.

2015 сведения из книг и журнала необходимо подавать в составе декларации по НДС, которую можно представить только в электронном виде (п. 5.1 ст. 169 НК РФ).

Поэтому учет счетов-фактур тоже удобнее сразу вести в электронном виде.

При бумажном документообороте отследить даты выставления и получения счета-фактуры практически невозможно, поэтому вместо них, как правило, отражается дата составления документа.

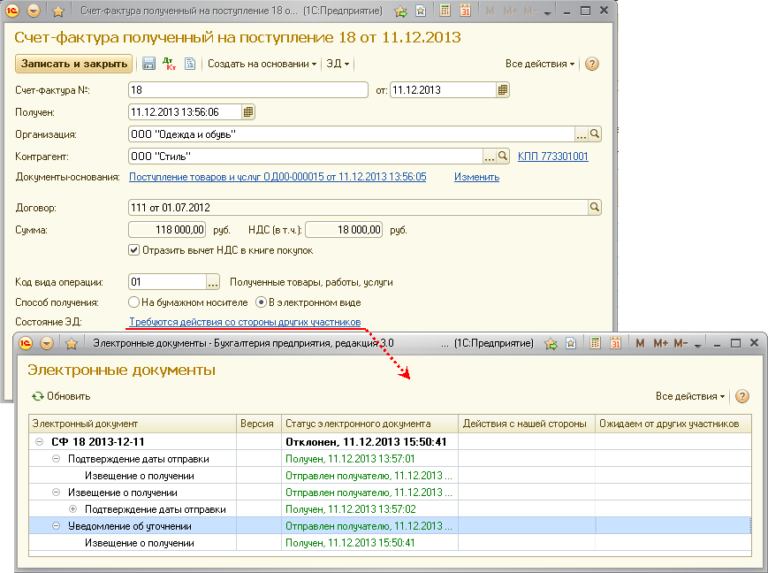

В случае с электронными счетами-фактурами фиксируются сразу три даты: составления, выставления и получения. При этом в книгах продаж и покупок отражаются только даты составления, поскольку книги служат в первую очередь для учета сумм налога.

Даты выставления и получения счетов-фактур вносятся в журналы учета, которые ведут организации-посредники. Рассмотрим порядок учета подробнее.

Книга продаж

По мере возникновения обязанности уплатить НДС счета-фактуры регистрируются в книге продаж в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство. При этом указываются:

- код вида операции;

- реквизиты счета-фактуры (номер и дата составления);

- реквизиты покупателя (ИНН/КПП и наименование);

- реквизиты посредника (ИНН/КПП и наименование);

- реквизиты документа, подтверждающего оплату (номер и дата);

- наименование и код валюты;

- стоимость сделки и сумма налога, которую нужно перечислить в бюджет страны.

Книга покупок

По мере возникновения права на вычет счета-фактуры регистрируются в книге покупок. В ней отражаются следующие данные:

- код вида операции;

- реквизиты счета-фактуры (номер и дата составления);

- дата принятия на учет товаров (работ, услуг), имущественных прав;

- реквизиты продавца (ИНН/КПП и наименование);

- реквизиты посредника (ИНН/КПП и наименование);

- номер таможенной декларации;

- наименование и код валюты;

- стоимость сделки и сумма налога, которую налогоплательщик может предъявить к вычету (возмещению).

Право на вычет

Налогоплательщик-покупатель вправе уменьшить начисленный НДС на сумму налога, уплаченного по приобретенным товарам, работам, услугам (ст. 171 НК РФ). Право на получение вычета возникает при соблюдении следующих условий (ст. 172 НК РФ):

- товары (работы, услуги) приобретены для осуществления операций, которые облагаются НДС;

- товары (работы, услуги) приняты к учету (должны быть в наличии первичные документы);

- получен правильно оформленный счет-фактура.

Несмотря на то что при регистрации в книгу покупок попадает дата составления электронного счета-фактуры, право на вычет напрямую зависит именно от даты его получения. За выставление счета-фактуры отвечает продавец, и пока он не выставит, а покупатель не получит счет-фактуру — уменьшить налог, исчисленный к уплате, последнему не удастся.

https://www.youtube.com/watch?v=1HLT-P1wqgI

Учет и дальнейшее использование товаров в деятельности, облагаемой НДС, находится сфере компетенций покупателя. Если счет-фактура получен в том же налоговом периоде, в котором оприходованы товары (работы/услуги), то вопросов о том, когда принять к вычету сумму НДС, не возникает.

Сложнее, когда оприходование товаров и получение счета-фактуры относятся к разным налоговым периодам.

Если счет-фактура получен после завершения налогового периода, в котором товары приняты на учет, но до момента представления декларации за этот период, покупатель вправе принять к вычету сумму налога в отношении таких товаров в том же периоде, в котором указанные товары были приняты на учет (п. 1.1 ст. 172 НК РФ, в ред. Федерального закона от 29.11.2014 № 382-ФЗ). Если же счет-фактура получен после подачи декларации, его нужно относить к новому налоговому периоду.

Журналы учета

Обязанность вести журналы учета полученных и выставленных счетов-фактур не зависит от того, является ли посредник плательщиком НДС. Посредники, застройщики и экспедиторы не платят и не принимают к вычету НДС по счетам-фактурам, зарегистрированным в журналах.

Журнал учета состоит из двух частей, в которых раздельно регистрируются выставленные и полученные счета-фактуры, в том числе корректировочные и исправленные.

В части 1 «Выставленные счета-фактуры» регистрируются документы по дате выставления счетов-фактур. В случае, когда счета-фактуры не передаются контрагентам, регистрация происходит по дате составления.

В части 2 «Полученные счета-фактуры» счета-фактуры отражаются по дате их получения.

Ежеквартально посредники представляют журналы в налоговые инспекции.

На основании полученных данных инспекции могут контролировать, соответствуют ли суммы НДС, начисленные, например, принципалами (комитентами) при продаже товаров, суммам налога, принимаемым к вычету покупателями этих товаров.

И, наоборот, соответствуют ли суммы вычетов, заявленных принципалами (комитентами) по приобретенным агентами товарам, суммам НДС, которые продавцы этих товаров начислили к уплате в бюджет.

Видео:Счета-фактуры на аванс - регистрация и ошибки в 1С: БухгалтерииСкачать

Регистрация счетов-фактур по новым правилам

Журнал учета полученных и выставленных счетов-фактур, форма которого утверждена Постановлением Правительства РФ от 26 декабря 2011 г. N 1137, состоит из двух частей: ч. 1 «Выставленные счета-фактуры«, ч. 2 «Полученные счета-фактуры«.

В Журнале учета указываются: — полное или сокращенное наименование налогоплательщика в соответствии с учредительными документами (или Ф.И.О. индивидуального предпринимателя); — идентификационный номер и код причины постановки на учет налогоплательщика; — налоговый период, за который составлен журнал учета. Каждая часть Журнала представляет собой таблицу.

В ней предусмотрены графы для отражения следующей информации о счетах-фактурах: — дата (выставления или получения); — код способа выставления. Если документ составлен на бумажном носителе, то в графе 3 проставляется «1». В случае, когда речь идет о регистрации электронного счета-фактуры, в эту графу вписывается «2»;

— код вида операции.

При этом в случае одновременного отражения нескольких операций в счете-фактуре указывается одновременно несколько кодов через разделительный знак. Предполагается, что перечень кодов должен быть утвержден ФНС. На сегодняшний день отдельного приказа, в котором были бы приведены коды операций, из-под пера ФНС пока не вышло.

Так что в этой части необходимо дождаться либо когда ФНС утвердит их, либо когда даст соответствующие разъяснения, можно ли их взять из Приложения N 1 к Порядку заполнения налоговой декларации по НДС, утвержденному Приказом Минфина России от 15 октября 2009 г. N 104н;

— номер счета-фактуры; — дата составления счета-фактуры; — номер и дата составления корректировочного счета-фактуры; — номер и дата исправления; — наименования покупателя (продавца); — ИНН/КПП покупателя (продавца); — наименование и код валюты; — стоимость товаров (работ, услуг), имущественных прав по счету-фактуре всего; — сумма налога; — разница стоимости с учетом НДС по корректировочному счету-фактуре; — разница НДС по корректировочному счету-фактуре. Счета-фактуры (в том числе исправленные, корректировочные), выставленные или полученные на бумажном носителе или в электронном виде, подлежат единой регистрации в хронологическом порядке соответственно в ч. 1 или ч. 2 Журнала.

Обратите внимание! Компаниям, которые имеют в своем составе обособленные подразделения, нужно вести Журнал в целом по организации.

Журнал составляется на налоговый период. Если он формировался на бумажном носителе, то до 20-го числа месяца его следует прошнуровать, страницы пронумеровать и скрепить подписью руководителя организации (уполномоченного лица) или ИП и скрепить печатью компании. Журнал, составленный в электронном виде, подписывается электронной цифровой подписью руководителя организации (уполномоченного им лица), индивидуального предпринимателя при передаче Журнала учета в налоговую инспекцию для проверки. В том случае, если в течение налогового периода счета-фактуры не выставлялись, то ч. 1 Журнала не заполняется. В таких ситуациях оформить нужно лишь «шапку» Журнала и ч. 2, естественно, при наличии полученных счетов-фактур в этот период. Независимо от того, в каком виде составлялся Журнал (на бумаге или на компьютере), хранить его нужно в течение не менее 4 лет с даты последней записи. Ровно столько же необходимо беречь как зеницу ока и соответствующие счета-фактуры, а также подтверждения оператора электронного документооборота, извещения покупателей о получении счета-фактуры (в том числе корректировочного, исправленного). Их нужно подшивать в хронологическом порядке соответственно по мере их выставления или получения.

Помимо всего прочего, Правила предписывают хранить в течение 4 лет и иные документы, которые, хотя и не регистрируются в Журнале, имеют самое что ни на есть прямое отношение к НДС.

Это заверенные в установленном порядке комиссионером (агентом) копии счетов-фактур, полученных комитентами (принципалами); таможенные декларации (их заверенные копии), платежные и иные документы, подтверждающие уплату налога; заявления о ввозе товаров и об уплате косвенных налогов с отметками налоговых органов об уплате НДС или их копии и т.д. Беречь нужно и документы, которыми оформляется передача имущества, нематериальных активов, имущественных прав, а также «первичку» на изменение в сторону уменьшения стоимости приобретенных товаров. Никак нельзя выбросить раньше положенного срока и бухгалтерские справки-расчеты, на основании которых был восстановлен НДС, ранее принятый к вычету, а также иные документы, которые регистрируются в Книге покупок или Книге продаж.

«Виртуальные» даты

Особое внимание следует уделить заполнению граф Журнала, предназначенных для внесения данных о дате выставления и о дате получения счета-фактуры. Связано это с тем, что счета-фактуры могут быть выставлены как на бумажном носителе, так и в электронном виде.

В общем случае один и тот же документ нельзя продублировать одновременно и в бумажном, и в электронном варианте. При выставлении счета-фактуры в электронном виде в графу 2 ч. 1 Журнала вносится дата поступления файла оператору электронного документооборота от продавца, указанная в соответствующем подтверждении.

Причем в наличии у продавца должно быть извещение покупателя о получении счета-фактуры, подписанного его ЭЦП и полученного также через оператора электронного документооборота. Вполне возможно, что продавцу придется предпринять несколько попыток отправить счет-фактуру покупателю.

В этом случае датой, которую нужно внести в Журнал, будет являться та, когда было получено упомянутое извещение. В свою очередь, в графе 2 ч. 2 Журнала указывается дата направления покупателю оператором электронного документооборота файла счета-фактуры продавца, указанная в подтверждении оператора.

В данном случае также необходимо заручиться извещением покупателя о получении счета-фактуры, подписанным его же ЭЦП и подтвержденным оператором электронного документооборота.

Ну а как быть, если в силу тех или иных причин покупатель так и не получит от продавца счет-фактуру в электронном виде? При подобном стечении обстоятельств допускается составление такого счета-фактуры на бумажном носителе. При этом продавец переносит показатели из составленного «виртуального» бланка, не изменяя их, в счет-фактуру, составленный на бумажном носителе.

В ч. 1 и 2 Журнала в этом случае продавец и покупатель соответственно регистрируют только «бумажный» счет-фактуру. А вот перевыставить его же в электронном виде впоследствии уже нельзя. Обратите внимание! Счет-фактура, составленный в электронном виде, не имеет такого реквизита, как «Главный бухгалтер или иное уполномоченное лицо».

Также стоит иметь в виду, что графа 2 ч.Он подписывается лишь ЭЦП руководителя хозяйствующего субъекта (ИП). Если же сложилось так, что организации пришлось вместо «виртуального» составить «бумажный» счет-фактуру, то тут уж без подписи главбуха (иного уполномоченного лица) не обойтись.

1 Журнала не заполняется при регистрации не подлежащего выставлению счета-фактуры, составленного налоговым агентом при перечислении платы иностранному поставщику или собственнику казенного имущества. Указанную графу следует оставить незаполненной в случае составления счета-фактуры при выполнении СМР для собственных нужд и при передаче товаров (работ, услуг) также для собственных нужд, если расходы не учтены при налогообложении прибыли. Назовем и последний случай, когда дата не указывается: ее не вписывают, когда налогоплательщик получает суммы, которые в соответствии со ст. 162 Налогового кодекса увеличивают базу по НДС.

Книга покупок и Книга продаж

В отличие от Журнала учета полученных и выставленных счетов-фактур бланки Книги покупок и Книги продаж ранее имели место. Однако в их новых формах, которые утверждены Постановлением Правительства РФ от 26 декабря 2011 г. N 1137, присутствует немало изменений. Причем их невозможно не заметить.

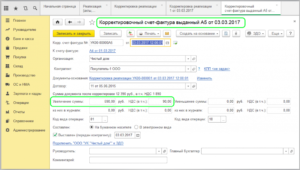

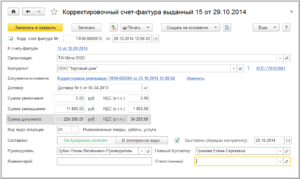

Так, теперь вместо одной графы, в которой указывались номер и дата счета-фактуры, для данных показателей в Книге покупок предусмотрено их целых четыре: — в графе 2 указываются, как и прежде, номер и дата счета-фактуры; — в графе 2а — номер и дата исправления счета-фактуры; — в графе 2б — номер и дата корректировочного счета-фактуры; — в графе 2в — номер и дата исправления корректировочного счета-фактуры. Аналогичные графы появились и в Книге продаж, но под другой нумерацией (1, 1а, 1б, 1в). При отсутствии данных для их отражения в тех или иных графах Книг покупок или продаж их оставляют пустыми. В частности, при регистрации в Книге покупок счета-фактуры, полученного от продавца на перечисленную сумму аванса в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, графы 4, 6, 8а, 9а, 10 — 12 не заполняются. Не нужно вписывать данные и в графы 2а, 2б и 2в, если в первоначальный счет-фактуру не вносились исправления и не выставлялся корректировочный счет-фактура. Стоимостные показатели Книги покупок и Книги продаж указываются в рублях и копейках. Книгу покупок и Книгу продаж можно вести как на бумажном носителе, так и в электронном виде. Они, как и Журнал учета выставленных и полученных счетов-фактур, составляются за один налоговый период. И точно так же до 20-го числа месяца, следующего за истекшим кварталом, Книги, составленные на бумажном носителе, прошнуровываются, их страницы пронумеровываются, заверяются подписью руководителя организации (уполномоченного лица) или ИП и скрепляются печатью компании. Дополнительные листы подписываются руководителем организации (уполномоченным лицом) или ИП, прикладываются к Книге за налоговый период, в котором был зарегистрирован счет-фактура (в том числе корректировочный) до внесения в него исправлений. Далее листы пронумеровываются с продолжением сквозной нумерации страниц соответствующей Книги за указанный налоговый период, прошнуровываются и скрепляются печатью. Книга покупок и Книга продаж, составленные в электронном виде, и дополнительные листы к ним скрепляются ЭЦП руководителя организации (уполномоченного им лица) или ИП при их передаче в налоговый орган на проверку.

Обратите внимание! По новым правилам Книгу покупок и Книгу продаж, а также дополнительные листы к ним в соответствии с Постановлением N 1137 следует хранить, как и Журнал учета выставленных и полученных счетов-фактур, в течение не менее 4 лет с даты внесения в них последней записи. Отметим, что ранее Книги требовалось беречь не менее 5 лет (п. п. 15 и 27 Постановления N 914). Также стоит отметить, что теперь Книги подписывает не главный бухгалтер, а руководитель организации (или уполномоченное лицо).

Продолжение следует

Счет-фактура является основным документом, который служит основанием для применения вычетов по НДС. Поэтому даже несмотря на то, что он состоит всего-то из одной страницы, к его заполнению следует относиться более чем внимательно. Однако от ошибок не застрахован никто, а исправлять их теперь нужно по новым правилам.

Да и форма корректировочного счета-фактуры претерпела изменения. Помимо всего прочего, исправления и корректировки (а это в данном случае совершенно разные вещи) нужно провести и в других значимых для НДС документах. Таким образом, обзор новшеств, которые «подарило» налоговым агентам и плательщикам НДС Постановление Правительства РФ от 26 декабря 2011 г.

N 1137, очевидно, еще не закончен.

https://www.youtube.com/watch?v=9GjcU47Ict8

Январь 2012 г.

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Первичные документы ► договор, счет, накладная, счет-фактура, акт — Эльба

Первичный документ подтверждает разные события в в бизнесе: продажу или покупку товаров, оказание услуг клиентам, выдачу зарплаты сотрудникам и другие.

В зависимости от события перечень документов для оформления различается. Рассмотрим распространённую ситуацию — сделка при продаже товаров и оказании услуг. Так принято, что документы готовит поставщик или исполнитель.

Статья «Как обманывают в договорах»

- Договор — это начало сделки. В нём вы с клиентом определяете условия сотрудничества: что, за какую цену и в какие сроки вы делаете. Если клиент постоянный, можно составить один договор на несколько сделок.

- Счёт содержит сумму к оплате, список товаров и услуг и банковские реквизиты продавца. Это необязательный документ, но его обычно используют для удобства.

- Кассовый, товарный чек или бланк строгой отчётности подтверждают оплату. Выдавайте их клиенту, который платит наличными или картой. При оплате банковским переводом оплату подтверждает платёжное поручение.

- Накладная —документ, который поставщик выдаёт покупателю при отгрузке товаров.

- Акт оказания услуг или выполненных работ — документ, который заказчик и исполнитель подписывают по результатам оказания услуг или выполнения работ.

- Счёт-фактура — обычно выдают ИП и ООО на общей системе налогообложения, потому что они работают с НДС. В редких случаях счета-фактуры выставляют на УСН, ЕНВД и патенте — об этом читайте подробнее в статье.

Эльба возьмёт бухгалтерию на себя. Сервис подготовит отчётность и отправит её через интернет. Рассчитает налоги, уменьшит на взносы — и вы получите готовые платёжки для оплаты.

Договор

Описывает права и обязанности сторон сделки. Обычно в договоре бывают такие разделы:

- Предмет договора: какой результат сделки.

- Сумма договора и порядок расчёта: когда и сколько платить.

- Права и обязанности сторон: как происходит работа.

- Ответственность сторон: что будет, если вы или партнёр нарушите сроки.

- Порядок изменения и расторжения договора: как расторгнуть договор или принять к нему дополнительные соглашения.

- Реквизиты сторон: какие у вас и партнёра расчётные счета, ИНН, ОГРН и адреса.

Договор обычно оформляется в 2-х экземплярах и содержит подписи каждой стороны.

Если вы используете с клиентами стандартную форму договора и заменяете нужные реквизиты в ворде или экселе, пользуйтесь шаблонами в Эльбе. Загрузите свой шаблон договора, и Эльба автоматически подставит реквизиты контрагента из справочника.

Для некоторых сделок письменная форма договора вообще не нужна. Например, договор купли-продажи считается заключённым уже с момента выдачи покупателю кассового, товарного чека или другого документа, который подтверждает факт оплаты. Это не значит, что при розничной купле-продаже нельзя заключить договор в письменной форме — законодательство этого не запрещает.

Шаблоны распространённых договоров:

Шаблон договора об оказании услуг

Шаблон договора подряда

Шаблон договора поставки

Счёт

Необязательный документ, в котором продавец указывает цену, количество товара и реквизиты для перечисления оплаты.

Вы можете сами придумать форму счёта на оплату или найти в интернете готовую. Счёт может заменить договор, если включить в него все существенные условия сделки.

Шаблон счёта

В Эльбе есть готовый шаблон счёта. Выберите контрагента, укажите товары или услуги, их количество, и документ готов.

Платёжные документы

Подтверждает оплату товаров или услуг. Это может быть платёжное поручение, платёжное требование, кассовый и товарный чеки, бланк строгой отчётности.

Когда вы получаете оплату через банк безналичным платежом, не нужно выдавать документ об оплате. У клиента остаётся платёжное поручение. Этим документом он может подтвердить, что перечислил денежные средства по вашим реквизитам.

https://www.youtube.com/watch?v=o4e6m6P_VfQ

При оплате наличными, картой и электронными средствами платежа вы должны выдать покупателю кассовый чек, товарный чек или бланк строгой отчётности. Что выбрать, зависит от системы налогообложения и того, чем вы занимаетесь.

Кассовый чек печатают с помощью кассовой техники. Её обязаны применять все, кто принимает оплату наличными, картой, электронными средствами платежа. Исключения перечислены в пункте 2 статьи 2 закона 54-ФЗ. Для предпринимателей на ЕНВД и патенте действует отсрочка, и они пока могут работать без кассы. Подробнее читайте в статье «Как использовать кассовую технику».

Товарный чек выдают ИП и ООО на ЕНВД и патенте по просьбе покупателя. Он заменяет кассовый чек, но только до 1 июля 2021 года, а для общепита и розницы с сотрудниками — до 1 июля 2021 года. Потом понадобится касса.

Форма товарного чека не установлена, поэтому можно разработать свою с обязательными реквизитами: наименование документа, номер, дата, название ООО или ФИО ИП, ИНН, товары и услуги, сумма оплаты и подпись с расшифровкой и должностью.

Бланк строгой отчётности выдают те, кто оказывает услуги физическим лицам. Он заменяет кассовый чек, но только до 1 июля 2021 года, а для общепита с сотрудниками — до 1 июля 2021 года. Бланки нужно печатать в типографии или через специальный сервис. Просто распечатать их дома на принтере не получится. Подробнее о БСО читайте в статье.

Товарная накладная (N ТОРГ-12)

Оформляет продажу товаров другому ИП или ООО. Для работы с физлицами обычно не используется.

Накладная оформляется в двух экземплярах: первый остаётся у поставщика и фиксирует отгрузку товаров, а второй передаётся покупателю и нужен ему для приёмки товаров.

Обычно накладную оформляют по стандартной форме ТОРГ-12. Но вы можете использовать свой шаблон.

Шаблон накладной

В Эльбе можно создать накладную на основе выставленного счёта.

Акт об оказании услуг

Подписывают исполнитель и заказчик. Акт подтверждает, что услуги оказаны или работы выполнены, а у заказчика нет претензий по их качеству.

Шаблон акта

Составьте акт в Эльбе: достаточно выбрать контрагента и указать услугу, а потом отправить готовый документ контрагенту с подписью и печатью.

Счёт-фактура

Этот документ обязаны выставлять только организации и предприниматели, которые являются плательщиками НДС — в основном те, кто работает на общей системе налогообложения.

Организации и ИП на УСН, ЕНВД и патенте обычно не платят НДС и поэтому выставлять счета-фактуры не обязаны. Есть несколько исключений, о которых мы рассказали в отдельной статье.

Счёт-фактура оформляется в двух экземплярах и подписывается поставщиком товара или услуги. Один экземпляр передаётся покупателю, другой остаётся у продавца. Счёт-фактуру нужно выставить не позднее чем через 5 дней после отгрузки товара или оказания услуг.

Счёт-фактура — это основание для того, чтобы принять НДС к вычету, поэтому все организации относятся к нему с особым трепетом.

Чтобы не изучать форму и правила выставления счёта-фактуры, воспользуйтесь Эльбой.

Статья актуальна на 11.03.2021

Видео:Счет фактура - УслугиСкачать

Порядок выставления счета-фактуры — Бесплатная Юридическая Помощь

Под счетом фактурой подразумевается документ, подтверждающий оказание работ или услуг, выдачу продукции, а также их стоимость.

В российском бухгалтерском учете этот тип документов предназначен для введения налогового учета НДС (налога на добавленную стоимость). Порядок, сроки, требования к заполнению, и применение счетов фактур закреплены в Налоговом кодексе РФ (НК РФ).

Заполняется счет фактура контрагентом, осуществляющим продажи или оказывающим услуги, а также выполняющим требования по уплате НДС в бюджет государства. В то же время данный документ служит основанием для приемки получателем продукции и услуг от продавца, а также размеров НДС с учетом их вычета.

Требования к оформлению

Выставление счетов фактур подразумевает наличие обязательной информации в документе:

- наименований и реквизитов обоих контрагентов сделки;

- перечень выданной продукции или оказанных услуг;

- наличие цены на каждое наименование;

- общая стоимость;

- ставка и сумма налогообложения.

Налогоплательщик НДС на основе полученных счетов фактур ведет учет в «Книге покупок», а на основе выданных документов вносятся соответствующие записи в «Книгу продаж».

Счет фактуры могут выставляться как в бумажном виде, так и в электронном. Получается, что предприятия имеют право выставлять данные документы в электронном виде, но только с взаимного согласия обеих сторон договора. Здесь еще соблюдается условие, что существует совместимое техническое оборудование для принятия и обработки счетов фактур, которые отвечают установленному формату и порядку.

Сроки предъявления

Налоговый кодекс РФ в п.3 ст. 168 регламентирует срок выставления счет фактуры, который составляет 5 календарных суток с момента:

- получения частичного или полного расчета за выполнение работ, услуг, покупку продукции или наделения правами на имущество;

- выдачи продукции, оказания услуг, работ, наделения правами на имущество.

Причем пятидневный срок отсчитывается, начиная со дня, следующего за днем выдачи товаров, оказания услуг, работ, наделения имущественными правами. В ст. 6.1 НК РФ также оговаривается, что в случае, когда последние сутки рассчитанного срока приходятся на выходной или праздничный день, то момент окончания срока переносится на ближайший рабочий день, который следует за данным.

https://www.youtube.com/watch?v=it6IIesGtzk

Существует возможность выставления счета фактуры продавцом единожды на весь реализованный товар по итогам месячного срока.

Здесь, правда, нужно учитывать, что такая привилегия дается предприятиям, которые работают в сферах производящих бесперебойные регулярные поставки одному контрагенту.

Примерами подобных ситуаций служат такие:

- бесперебойное оказание услуг или продаж товаров, связанных с транспортировкой энергоносителей (свет, газ, нефть и т. д.);

- предоставление услуг по электросвязи;

- реализация пищевых продуктов, проходящая каждый день в многоразовых количествах.

В таких случаях дата выставления счета фактуры продавцом назначается не позже пятого числа месяца, который следует за прошедшим.

Составление и регистрация данных документов в «Книге продаж» проводится согласно кварталу, в котором была осуществлена реализация продукции или оказание услуг.

Для того чтобы не появлялись вопросы о сроках предъявления счет фактур, заключаются договора на поставки или оказания услуг между двумя контрагентами с указанием порядка и сроков выставления данной документации.

Ответственность за нарушение сроков

В законодательстве РФ не предусматривается ответственность за нарушение сроков выставления счета фактуры. Только у организации существует вероятность получить штраф за отсутствие данных документов. Этот вопрос регулируется ст. 120 Налогового кодекса РФ.

Однако не следует забывать, что инспектор, проводящий проверку, сможет оштрафовать предприятие за нарушение соблюдения сроков на стыке двух периодов, облагаемых налогами.

То есть если дата выставления счета фактуры приходится не на положенную, в конце текущего периода по уплате налогов, а выставляется в начале последующего, то уполномоченное лицо может это истолковать, как отсутствие этого документа.

Нюансы порядка выставления счетов фактур

Порядок выставления счетов фактур дает возможность единожды предъявлять этот документ в случаях, если в течение пяти календарных дней одному и тому же контрагенту была осуществлена поставка нескольких партий продукции, хотя на протяжении месяца бесперебойных поставок не было.

То есть получается, что если срок в пять дней с момента первой отгрузки товара не пропущен, то на данный срок разрешается выставлять один счет фактуру. Но при этом в договоре должны быть предусмотрены каждодневные многоразовые поставки продукции на реквизиты одного и того же покупателя.

Бывают случаи, иногда отгрузка проводится раньше, чем осуществлена проплата за нее, тогда встает вопрос: «Когда выставляется счет фактура?». В этой ситуации документ должен предъявляться на протяжении пяти календарных дней, которые отсчитываются с момента отгрузки продукции. Согласно п.3 ст. 168 НК РФ, не имеет значения день, в который перешло право собственности покупателю.

Что касается произведенных работ и услуг, то нельзя предъявить счет фактуру по услугам до того времени, пока они не будут оказаны. Но только не тогда, когда предприятие-покупатель проводит предварительную оплату за выполнение работ (услуг).

Аргументами, которые позволят предприятию-продавцу выставить счет фактуру до факта оказания услуг (в момент подписания договора) и при отсутствии авансового платежа является, те что у предприятий-поставщиков сроки предъявления данной документации не имеют принципиальных значений.

Одновременное получение счета фактуры покупателем служит обязательным условием для вычитания НДС, то есть досрочное получение не влияет на выполнение данного условия.

Скачать образец бесплатно:

Образец счет фактуры

Видео:Регистрация «запоздавшего» СФ в 1С 8.3 БухгалтерияСкачать

Разные Даты Акта И Счет-Фактуры

Как всегда, мы постараемся ответить на вопрос «Разные Даты Акта И Счет-Фактуры». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Дата счета-фактуры влияет на своевременность получения заказчиком работ вычета по НДС. Она определяется по нормам п. 3 ст. 168 НК РФ и выбирается из отрезка длиной в 5 календарных дней, отсчитываемых от момента:

Законодательство не содержит требования о том, чтобы даты в акте выполненных работ и в счете-фактуре совпадали. А дата выставления такого документа, как счет, вообще не регламентирована ни одним нормативным актом.

Это объясняется тем, что счет не признается первичным документом в бухучете, да и для налогового учета он не имеет никакого значения. Исполнитель выставляет его заказчику по своему усмотрению или в сроки, прописанные в договоре.

То есть совпадение в датах счета, счета-фактуры и акта выполненных работ допустимо, но не обязательно.

Может ли дата в накладной отличаться от даты в сч

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросам выставления счетов-фактур при реализации товаров и сообщает. Пунктом 3 ст.

168 Налогового кодекса Российской Федерации (далее — Кодекс) установлено, что при реализации товаров счета-фактуры выставляются не позднее пяти календарных дней, считая со дня отгрузки товаров.

При этом при определении даты отгрузки товаров для целей налога на добавленную стоимость рекомендуем руководствоваться следующим.

Например, вместо подписи директора стоит факсимиле. Действителен ли такой документ? Да, действителен. Иногда даже незначительные расхождения могут стать причиной того, что сделку признают фиктивной. Поэтому такие ошибки безопаснее всегда исправлять.

Должны ли совпадать даты в акте и счете-фактуре?

Подскажите пожалуйста, если по условиям договора оплата производится на основании счета и акта выполненных работ, дата проставляемая в документах должна быть одна и та же или допускается, чтобы счет был раньше акта выполненных работ и на сколько дней он может быть выписан раньше.

Расчет нормы ГСМ. Узнайте верный КБК. Учетная политика для госсектора. Основные средства: ОКОФ и амортизационные группы. В рассматриваемом случае первичным документом является двусторонний акт, подтверждающий факт выполнения работ учреждением, подписанный учреждением и его контрагентом.

Если счет-фактура выписан в следующем месяце

Дата счета на оплату может отличаться от даты акта и счета-фактуры. В законодательстве нигде не сказано, что дата счета должна соответствовать дате акта выполненных работ и дате счете фактуре. Поэтому налоговых рисков в данном случае у вас никаких нет.

Получается, что расхождение в датах является нормальной ситуацией, ограниченной временными рамками. Что будет, если нарушить 5-дневный срок или оформить не авансовый счет-фактуру ранее, чем работы будут выполнены и приняты заказчиком? Такая календарная чехарда, если она происходит на границе налоговых периодов, может вызвать претензии контролеров и стать поводом для штрафа.

https://www.youtube.com/watch?v=pJuwLnBucog

Цитата (aleksandra1986):Счет-фактура может быть выписан более ранней датой чем акт только в одном случае — если он на аванс. А раз оплаты еще не было то ваш сч.ф. не правильный и его надо переделать.

Почему? Счфк обязаны выписать в течении 5 дней. Срок соблюден

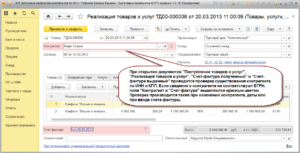

Реализация за прошлый период в текущем периоде в 1С Бухгалтерия 3.0

Законодательство не содержит требования о том, чтобы даты в акте выполненных работ и в счете-фактуре совпадали. А дата выставления такого документа, как счет, вообще не регламентирована ни одним нормативным актом.

Это объясняется тем, что счет не признается первичным документом в бухучете, да и для налогового учета он не имеет никакого значения. Исполнитель выставляет его заказчику по своему усмотрению или в сроки, прописанные в договоре.

То есть совпадение в датах счета, счета-фактуры и акта выполненных работ допустимо, но не обязательно.

По правилам бухгалтерского учета к документам первичной отчетности по учету НДС относят счет-фактуру. Такой документ указывает, на выполнение каких работ или на приобретение какого товара (услуг) ушли денежные средства.

Что это такое?

Аргументами, дающие возможность предприятию-исполнителю выставить счет-фактуру по оказанию работ до факта представления и при отсутствии предоплаты (аванса), считаются те, что у предприятий-поставщиков нет принципиальных значений по срокам предъявления такой документации.

В условиях договора участники сделки могут договориться о правилах выставления актов выполненных работ. К этому первичному документу, который является основанием для отражения работ в учете, а затраты – при расчете налога на прибыль. Иначе говоря, акт выполненных работ и счет-фактура считаются двумя невзаимозаменяемыми документами.

У организаций и предпринимателей, которые осуществляют крупные поставки товаров, отгрузка может производиться в несколько этапов.

Как рассчитать срок выписки счета в случае, когда в течение 5-ти дней с момента первой отгрузки Вы поставили контрагенту еще несколько партий товара? Вы можете выписывать счета по каждой поставке, соблюдая при этом 5-тидневный срок.

Также возможно выставление единого счета на всю поставку, но срок его выписки не может быть позже 5-ти дней с момента первой отгрузки.

Единый счет-фактура может быть выставлен как на отгрузку товара, так и на доставку товара. Но поскольку в рассматриваемом случае товарная накладная составлена раньше, чем акт, то безопаснее выставлять два счета-фактуры с разными датами.

Однако из анализа норм законодательства и разъяснений контролирующих органов следует, что счета-фактуры, выставленные исполнителем после срока, установленного п. 3 ст.

168 НК РФ, не являются основанием для отказа в принятии к вычету сумм налога, предъявленных покупателю продавцом.

Как правильно?

Правила заполнения счета-фактуры, утвержденные Постановлением Правительства РФ от 26.12.2011 № 1137, не запрещают составлять один счет-фактуру на товары и услуги (или работы). В правилах не указано, что счет-фактуру нужно оформлять отдельно — на товар, отдельно — на работу, отдельно — на услугу.

Более того, форма счета-фактуры содержит графу «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права».

Это означает, что в одном счете-фактуре может быть указано несколько операций: и отгрузка товара, и выполнение работ, и оказание услуг, при условии, что продавец товара и исполнитель услуг (работ) — одно и то же лицо, соответственно, покупатель товара и заказчик услуг (работ) — также одно и то же лицо.

Дата счета на оплату может отличаться от даты акта и счета-фактуры. В законодательстве нигде не сказано, что дата счета должна соответствовать дате акта выполненных работ и дате счете фактуре. Поэтому налоговых рисков в данном случае у вас никаких нет.

Доход от реализации услуг нужно отражать на дату их фактического оказания п. Факт оказания услуг перевозки подтверждает транспортная накладная. То есть доход у перевозчика возникает на дату подписания ТТН.

Даты счета-фактуры и товарной накладной

Если дата акта оказанных услуг и дата счета-фактуры приходятся на разные месяцы, является ли это нарушением? Услуги оказаны в одном месяце, а счет-фактура выписан в следующем месяце.

Является ли это нарушением? На основании п. Таким образом, предельный срок выставления счетов-фактур исчисляется с даты отгрузки товара выполнения работ, оказания услуг.

НК РФ не определяет понятие даты отгрузки товара выполнения работ, оказания услуг.

https://www.youtube.com/watch?v=i7z4M8jA9UQ

В договоре на поставку товара (выполнение работ/оказание услуг) следующая формулировка: «Все расчеты по договору производятся в безналичном порядке, путем перечисления денежных средств на указанный Поставщиком (Подрядчиком, Исполнителем) расчетный счет после подписания товарной накладной (акта выполненных работ, оказанных услуг) в течение 30 календарных дней». Это означает, что оплата производится после исполнения поставщиком (подрядчиком, исполнителем) обязанностей по передаче товара (выполнению работы, оказанию услуги). В каком порядке должны быть выставлены документы на оплату? Счет может быть позже или одной датой с товарной накладной (актом выполненных работ, оказанных услуг)? Или счет может выставляться вне зависимости от порядка оплаты? Т.е. правильно ли будет, если контрактом предусмотрена оплата по факту, а счет выставляется раньше товарной накладной (акта выполненных работ, оказанных услуг), но заказчик дожидается даты акта и только потом оплачивает?

📸 Видео

Регистрация исправленных счет-фактурСкачать

Как и зачем закрывать счета в банках. Образец требования о закрытии счетов.Скачать

Обучение 1С. Видеоуроки. Как зарегистрировать счет фактуру на аванс от поставщикаСкачать

Как правильно выписать ЭСФ в 2023 году ? Кто обязан выставлять электронные счёт фактуры!Скачать

Заполнение счета фактуры по факту оказанных услугСкачать

Корректировочный счет-фактура в 1С 8.3 БухгалтерияСкачать

Как выставляются электронные счета-фактуры?Скачать

Счет-фактура в 1С БухгалтерияСкачать

Кто должен составлять счета фактуры на услугиСкачать

Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Порядковый номер и дата составления авансового счета фактурыСкачать

Комплект документов на оплату в 1С. Проведение, корректировка. Часть 2Скачать

Электронные первичные документы, электронные счета-фактуры и электронные УПД: новые требованияСкачать

Поступление товаров и услуг в 1С 8.3 (Бухгалтерия 3.0)Скачать

Новая форма счета-фактуры с 01.10.2017. Часть 1Скачать

Счета фактуры на авансСкачать