Налоговая служба имеет право направить в адрес работодателя задолжавшего лица соответствующее письма (уведомления), связанное с взысканием суммы долга за счет заработной платы или запрета на выезд из страны. Причем данное наказание касается рядовых граждан и руководителей предприятий.

Немаловажную роль играет проведение реформирования системы, по которой будет производиться кадастровый анализ. На сегодняшний день подобная деятельность осуществляется многими предприятиями. Поэтому процедура регулирования единого подхода не всегда доступна.

- Сроки уплаты налога на землю для юридических лиц в 2021 году

- Срок уплаты земельного налога юридическими лицами

- Ставки и сроки оплаты авансовых платежей по земельному налогу для юридических лиц

- Сроки уплаты земельного налога юридическими лицами в 2021 году

- Земельный налог для юридических лиц за 2021 год в 2021 году: сроки уплаты

- Сроки уплаты земельного налога

- Земельный налог за 2 квартал 2021

- Оплата земельного налога в 2021 году юридическими лицами сроки оплаты

- Сроки уплаты транспортного налога юридическими лицами

- Срок оплаты налога на имущество юридических лиц

- Земельный налог в 2021 году для юридических лиц: сроки уплаты

- Земельный налог для юридических лиц в 2021 году: сроки и правила уплаты

- Сроки уплаты земельного налога в 2021 году юридическими лицами

- Установленные сроки уплаты земельного налога для физических лиц в 2021 году

- Сроки уплаты земельного налога в 2021 году юридическими лицами

- До Какого Числа Платить Земельный Налог За 2 Квартал 2021

- До какого числа платить земельный налог 2021

- До какого числа нужно оплатить налоги на имущество в 2021 году

- Срок для уплаты налогов организациями и ИП за 2 квартал 2021 года

- Сроки уплаты налогов в 2021 году: таблица, календарь

- Земельный налог для юридических лиц и ип в 2021-2021 годы: как он определяется, срок уплаты, последние новости — Бизнес

- Куда платить налог за землю для юридических лиц?

- Ставка налога

- Расчет земельного налога + калькулятор

- Как уменьшить налог на землю для юридического лица?

- Сроки уплаты

- Изменения по налогу на землю с индивидуальных предпринимателей

- Налог на землю

- Изменения в 2021 году

- Сроки уплаты налогов в 2021 году: таблица, календарь — Evle

- Федеральные налоги коммерческого характера

- Сроки выплат по региональным сборам

- Период выплат по муниципальным налогам

- Сроки оплаты земельного налога

- Сроки оплаты земельного налога физическими лицами

- огда платить земельный налог юридическим лицам

- Оплата земельного налога за год

- Оплата пени по земельному налогу

- 🔍 Видео

Сроки уплаты налога на землю для юридических лиц в 2021 году

Вносить пошлину на объекты обязаны все граждане, юридические лица, распоряжающиеся какими-либо правами на участок, бессрочно пользующиеся им, получившие в наследство. Информация прописана в 389 статье Налогового Кодекса.

В региональных органах остается часть финансов, полученных от внесения налога на земельную площадь. Они составляют основу складывания бюджета на будущий год. Поэтому законодательство возлагает обязанность сбора пошлин и формирования сроков на местные власти и налоговиков.

Срок уплаты земельного налога юридическими лицами

Кроме того, организации, имеющие земельные участки на территории г. Москвы, должны уплачивать авансовые платежи по земельному налогу.

Перечислить их бюджет они должны не позднее последнего числа месяца, следующего за отчетным кварталом (п. 2 ст. 3 Закона г. Москвы от 24.11.2004 N 74, п. 2 ст. 393 НК РФ).

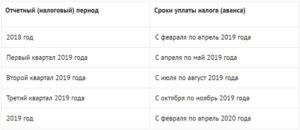

Получается, что уплатить авансы по земельному налогу в 2021 году организации должны в следующие сроки:

Представительные органы муниципальных образований, устанавливая срок уплаты земельного налога для юридических лиц, обязаны соблюдать одно правило: этот срок не может быть установлен ранее срока подачи декларации по земельному налогу (п. 1 ст. 397 НК РФ). То есть установленный срок уплаты налога по итогам года должен быть не ранее 1 февраля года, следующего за отчетным (п. 3 ст. 398 НК РФ).

Ставки и сроки оплаты авансовых платежей по земельному налогу для юридических лиц

В Налоговом кодексе России определен промежуток времени, в который обязательно нужно представить декларацию по взносам на землю. Этим днем является 1 февраля календарного года, следующего сразу за отчетным.

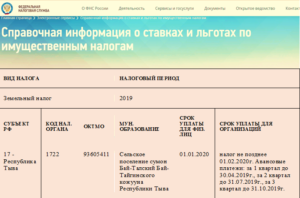

На информационном портале ФНС РФ, в отделе под названием «Справочная информация о ставках и льготах по имущественным налогам», можно узнать интересующие сведения. Например, найти номера и даты принятия документов в каждом регионе. Также там будет обозначаться орган, который принял документ.

Сроки уплаты земельного налога юридическими лицами в 2021 году

Иногда случается так, что земля находится одновременно на территории двух муниципалитетов сразу. В этом случае плательщик должен сначала просчитать в долях, сколько земли находится под каждым муниципальным образованием. Далее же производится расчет налога по каждой доле отдельно.

- используемых под нужды сельского хозяйства;

- на них расположены индивидуальные подсобные хозяйства, включая такие отрасли, как садоводство, огородничество и животноводчество;

- те территории, на которых расположены объекты ЖКХ;

- территории, используемые для обеспечения особых нужд. В список входят оборона, безопасность и таможенный контроль.

Земельный налог для юридических лиц за 2021 год в 2021 году: сроки уплаты

Земельный налог на участок, расположенный на территориях нескольких муниципальных образований, исчисляется отдельно в отношении площади земельного участка, находящегося на территории каждого муниципального образования.

https://www.youtube.com/watch?v=F3rZaipi86w

Местные органы власти также могут обязать компании уплачивать земельный налог поквартально.

В этом случае квартальные сроки уплаты должны быть прописаны в нормативно-правовых актах того муниципального образования, к территории которого принадлежит земельный участок.

Чаще всего крайние сроки поквартальных платежей приходятся на последний день месяца, следующего за окончанием квартала, но это не обязательно.

Сроки уплаты земельного налога

Подробности о налоге для физических лиц, взимаемого при продаже земли в 2021 году, имеются здесь. Если же говорить про ставку земельного налога в 2021 году для юридических лиц, то ее можно рассчитать с помощью статьи 394 НК РФ.

Сроки уплаты земельного налога по 1, 2, 3, 4 кварталам для юридических лиц представлены выше. Но они могут изменяться. Обычно изменения не являются принципиальными и заключаются в переносе дат перечисления плательщиками сборов на несколько дней.

Земельный налог за 2 квартал 2021

Чтобы узнать подробнее всю информацию нужно посетить отделение ФНС, предоставить удостоверения пенсионера.

Освобождаются ли пенсионеры от уплаты земельного налога в Москве и Московской области По Москве от уплаты обязательного земельного налога лица пенсионного возраста не освобождаются, по области льготы могут быть предусмотрены. Законодательства устанавливаются местным муниципалитетом.

Также на официальном сайте ФНС есть , позволяющий узнать условия налогообложения на территории любого муниципального образования. Например, в Санкт-Петербурге срок уплаты земельного налога — до 10 февраля включительно (Закон г.

Оплата земельного налога в 2021 году юридическими лицами сроки оплаты

И является собственником земельного надела, кадастровая стоимость которого составляет 2 400 385 руб. Земля находится в московской области, поэтому ставка для налогообложения равняется 0.3%. Подставив значения в формулу, получаем следующее: В итоге сумма земельного налога составит 7 201 руб.

Рекомендуем прочесть: Вопросы И Только Правильные Ответ Пдд 2021

Местные власти вправе также обязать юридических лиц уплачивать частичные платежи поквартально. Эти же власти определяют и сроки уплаты авансов.

Налоговая отчетность по данному налогу заполняется исключительно юридическими лицами, наделенными обязанностью платить земельный налог, согласно главе 31 Налогового Кодекса, и представляется в налоговую инспекцию по местонахождению облагаемого участка земли.

Декларации представляется не позднее 1 февраля, наступающего за истекшим налоговым периодом года.

Сроки уплаты транспортного налога юридическими лицами

Любой владелец транспортных средств среди физических и юридических лиц обязан регулярно уплачивать налог на транспорт. Данные отчисления предназначены для пополнения бюджета страны и составляют существенную долю, по сравнению с имущественным или земельным налогами. Срок уплаты транспортного налога строго регламентирован действующим налоговым законодательством.

Поквартальное внесение средств в счет уплаты транспортного сбора именуется авансовым платежом. В отличие от окончательного срока расчета за последний квартал, для авансовых платежей, как правило, действует единое правило определения срока. Период, отводимый для перечисления от лица организации, составляет месяц, после окончания отчетного квартала.

Срок оплаты налога на имущество юридических лиц

Плательщиками налога на имущество для юрлиц признаются все организации, за некоторым исключением, что излагается в ст. № 374 НК. Порядок оплаты был изменен с 2021 года, он касается объектов, данные о кадастровой стоимости которых не был внесены в реестр до первого января. Это регламентируется ФЗ № 401 от 30.11.2021 (ст. 2 п. 57).

Уплачиваемая ставка пересматривается ежегодно, для каждого года она превышает 0,4 % для 2013 года, 0,7 % в 2014, 1 % в 2015, 1,3% в 2021, 1,6 % в 2021, для 2021 установлено предельное значение ставки в 1,9 %. Для Москвы эти значения другие, например, в 2021 и в последующие годы ее уровень составляет до 2%.

Земельный налог в 2021 году для юридических лиц: сроки уплаты

Здесь следует иметь на руках документ, содержащий дату действия новой оценочной стоимости. Только от нее возможно отталкиваться при подаче пояснения в налоговый орган. Снизить налог за предыдущие периоды организация сможет только при указании соответствующей даты.

https://www.youtube.com/watch?v=QLlSPBcR8a8

Организация может снизить арендные платежи в случае, когда земля передана по договору аренды и земельный налог является компенсацией собственнику. При изменении стоимости участка снижается сумма сбора и дает право откорректировать размер арендной платы.

Земельный налог для юридических лиц в 2021 году: сроки и правила уплаты

- Налог и авансовые платежи по налогу уплачиваются в бюджет городского поселения Смышляевка по месту нахождения земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 Налогового кодекса.

- Налогоплательщики, являющиеся физическими лицами, уплачивают налог на основании налогового уведомления, направленного налоговым органом.

- Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом.

- Налог вводится в действие на территории городского поселения Смышляевка с 1 января 2021 года.

- Опубликовать настоящее Решение в газете «Мой поселок».

- Настоящее Решение вступает в силу с 1 января 2021 года.

Рекомендуем прочесть: Таблица Кпс К Организациям

организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов, — в отношении земельных участков, используемых ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством Российской Федерации по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);

Сроки уплаты земельного налога в 2021 году юридическими лицами

Срок уплаты земельного налога за 2021 год в каждом муниципальном образовании устанавливается свой. Точный срок уплаты можно найти в акте представительных органов муниципалитета. В нем же будут указаны сроки перечисления авансовых платежей, если таковые введены в регионе.

Например, в Санкт-Петербурге срок уплаты земельного налога — до 10 февраля включительно (Закон г. Санкт-Петербурга от 23.11.2012 № 617-105). Также в течение года петербуржцы должны были перечислять авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Установленные сроки уплаты земельного налога для физических лиц в 2021 году

Аналогичная обязанность возложена на иностранных граждан, а также лиц без гражданства, которые получают участок в личное пользование на возмездной основе. Не оплачивают арендаторы земель, а также отдельные льготные категории граждан.

Земельный налог обязаны оплачивать граждане, юридические лица и индивидуальные предприниматели. Платить придется независимо от категории использования участка. Оплата взимается с коммерческих участков или земель личного использования – в том числе с садовых, дачных участков.

Сроки уплаты земельного налога в 2021 году юридическими лицами

На информационном портале ФНС РФ, в отделе под названием «Справочная информация о ставках и льготах по имущественным налогам», можно узнать интересующие сведения. Например, найти номера и даты принятия документов в каждом регионе. Также там будет обозначаться орган, который принял документ.

Видео:Как рассчитать и платить земельный налог в 2022 годуСкачать

До Какого Числа Платить Земельный Налог За 2 Квартал 2021

Налог за использование своего транспортного средства в РФ составляет существенную часть государственного бюджета. Превосходит по размеру имущественный и земельный. Это обязательная плата для всех автовладельцев.

Транспортный налог рассчитывают по техническим параметрам транспортного средства. Сведения об автомобиле в налоговую службу поступают от сотрудников ГАИ.

До какого числа платить земельный налог 2021

Если земельные участки локализуются в разных муниципалитетах с отдельными налоговыми инспекциями, уплачивать налог нужно по отдельности в каждый местный бюджет пропорционально доле, которая на него приходится. Декларацию в таком случае необязательно представляется во все инспекции, достаточно сдать одну, а остальные ИФНС уведомить.

Объектами обложения этим налогом признаны земельные участки, находящиеся на территории Российской Федерации, где данный вид налога внедряется нормативными актами, утвержденными региональными властями. Причем эти земли должны быть собственностью граждан или организаций.

До какого числа нужно оплатить налоги на имущество в 2021 году

.В данном разделе указывается информация о тех объектах, которые принадлежат налогоплательщику на праве собственности, но в налоговом уведомлении они не отражены и по ним не исчислен налог. 3. «В налоговом уведомлении приведены неверные данные».

Проконсультироваться по вопросам определения кадастровой стоимости объектов недвижимости, а также узнать порядок оспаривания результатов определения кадастровой стоимости объектов недвижимости можно в региональном филиале Федеральной кадастровой палаты Росреестра. Так, например, одна устная консультация специалиста Кадастровой палаты по Челябинской области стоит 650 рублей.

Срок для уплаты налогов организациями и ИП за 2 квартал 2021 года

Сроки уплаты транспортного налога за 2 квартал (авансовых платежей по налогу) ИП и организации узнают из регионального законодательства. Актуальная информация о реквизитах региональных НПА, откуда можно узнать о платежных сроках по авансам по транспортному налогу за 2 квартал, размещена на сайте ФНС в разделе «Справочная информация о ставках и льготах по имущественным налогам».

Внутри года никаких особых льгот и преимуществ по платежным срокам предприниматель по сравнению с организацией не имеет. Только по его окончании в этом вопросе предоставляются некоторые послабления. К примеру, ИП на упрощенной системе налогообложения может уплатить УСН-налог по итогам года на месяц позже срока, установленного для уплаты этого же налога организациями-упрощенцами.

Сроки уплаты налогов в 2021 году: таблица, календарь

Видео:Как платить земельный налог в 2023 годуСкачать

Земельный налог для юридических лиц и ип в 2021-2021 годы: как он определяется, срок уплаты, последние новости — Бизнес

Одним из налогов для юридических лиц является земельный. Он относится к местным сборам, поэтому сроки и ставки по нему устанавливаются региональными властями. Федеральным законодательством установлены лишь максимальные пределы налога. Произошли ли изменения в 2021 году, узнаем из статьи ниже.

Нормативным документом по земельному налогообложению является Налоговый кодекс (глава 31). В нем определены юридические лица, которые являются плательщиками сбора. Это все организации, у которых зарегистрировано право на земельные участки, находящиеся:

- в собственности;

- в бессрочном постоянном пользовании.

Не платят земельный налог организации:

- пользующиеся наделом по договору безвозмездного срочного пользования или аренды;

- в случае нахождения участка в перечне земель, не облагаемых налогом ст. 389 НК.

Список земель не признающихся объектом налогообложения:

Помимо освобождения от налогообложения для юридических лиц устанавливаются льготы по земельному налогу. Они подразделяются на два уровня:

1. Федеральные льготы. Ряд организаций попадают под налоговые послабления, установленные статьей 395 НК. К таким относятся:

- учреждения уголовно-исполнительной системы;

- религиозные и судостроительные организации;

- общественные организации, где не менее 80% сотрудников являются инвалидами;

- организации народных художественных промыслов, занимающих производством народных изделий;

- земельные участки занимаемые людьми или общиной, которые относятся к коренным малочисленным народам Севера, Сибири и Дальнего Востока РФ;

- учреждения ФСИН России;

- компании входящие в фонд инновационного научно-технологического центра;

- компании, во владении которых находятся автомобильные дороги общего доступа.

2. Местные льготы. Все территориальные льготы устанавливаются нормативными актами муниципальных органов власти. Регионы вправе определять размер площади участка, с которого не будет исчисляться земельный налог.

Куда платить налог за землю для юридических лиц?

Уплата исчисленной суммы сбора производится юридическим лицом в налоговый орган по фактическому местонахождению участка земли. Организация может иметь несколько наделов в разных территориальных единицах. Тогда исчисление и уплата налога будет производиться следующим образом:

- по каждому участку по ставкам, принятым конкретным муниципальным органом;

- уплата в муниципалитет по месту нахождения каждого из участков.

Ставка налога

Поскольку земельный налог зачисляется в местный бюджет, властями соответствующих образований устанавливаются его ставки. Они закрепляются нормативно-правовыми актами и не противоречат налоговому законодательству. В частности, ставки сбора не должны превышать максимальные пределы, устанавливаемые юридическим лицам статьей 394 НК. Ставка налога не должна быть более:

| 0,3 % | ИЖС, ЛПХ, а также садоводства, огородничества, животноводства и дачного хозяйства. |

| Земли сельхозназначения. | |

| Участки, используемые для таможенных нужд, а также обеспечения обороны и безопасности. | |

| 1,5 % | Все участки, не отнесенные к категориям выше. |

Ставку налога можно уточнить также при помощи электронных сервисов. Для этого на сайте Федеральной налоговой службы имеется справочный раздел по ставкам и льготам имущественных налогов.

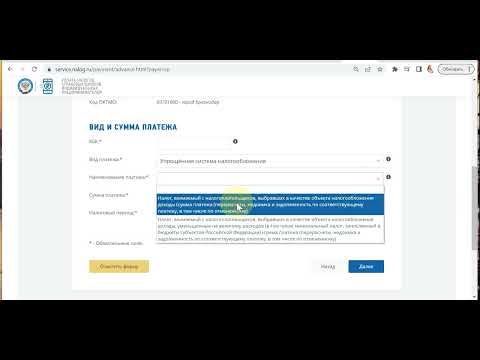

Как посмотреть? Пошаговая инструкция:

- Отметьте «Вид налога».

- Выберите год налогового периода.

- Выберите субъект РФ и город.

- Нажмите кнопку «Найти».

- В таблице последнем столбце нажмите «Подробнее».

- Откроется таблица, где можно узнать необходимую информацию по всем ставкам, а также местным и федеральным льготам.

Если в вашем регионе не установлена налоговая ставка, то используйте федеральную (см. выше в таблице).

Расчет земельного налога + калькулятор

Формула расчета земельного налога установлена п.1 ст.396 НК и представляет собой результат применения налоговой ставки к кадастровой стоимости участка земли.

https://www.youtube.com/watch?v=nUWXl3_qZF0

Квартальный платеж рассчитывается в случае установления такого порядка по следующей формуле:

Кадастровая стоимость участка для расчета годовой суммы сбора принимается на 1 января года, по которому производится его исчисление (01.01.2021 год). Организации самостоятельно определяют налоговую базу для исчисления налога.

Ранее мы уже подробно писали, о том как узнать стоимость земельного участка по кадастровому номеру. Чтобы подкрепить ее документально, можно заказать выписку из ЕГРН.

Принадлежность участка земли, которым владеет юридическое лицо, к категории, где установлено налогообложение по указанным ставкам, можно уточнить по выписке из ЕГРН либо документам о праве собственности.

Исчисляется и уплачивается в бюджет налог ежегодно разово или авансовыми платежами. Во втором случае это должно быть отражено в нормативно-правовых актах органов власти муниципалитета по месту нахождения участка и итоговая сумма к уплате станет разницей между годовым налогом и уже внесенным авансам.

В случае, когда участок принадлежит нескольким организациям в общей долевой собственности, кадастровая стоимость определяется по каждому собственнику в равных долях. Соответственно, налог распределяется пропорционально доле.

Подсчет не полного года и месяца. Если организация владела участком земли не полный календарный год, то расчет налога производится пропорционально количеству месяцев фактического владения.

Тогда для исчисления сбора его полная сумма делится на 12 месяцев и умножается на полученное количество месяцев.

При этом следует учитывать, что за полный месяц берется период владения, исходя из следующих условий:

- приобретение участка до 15 числа текущего месяца устанавливает этот месяц полным для расчета налога;

- месяц приобретения права после 15 числа не включается в формулу расчета.

Аналогично применяется подсчет месяцев, если право на землю утрачено.

Как уменьшить налог на землю для юридического лица?

При изменении кадастровой стоимости земли в течение календарного периода организация вправе уменьшить налог. Однако, будет принята во внимание причина снижения стоимости, которую необходимо документально разъяснить органам ИФНС.

Причина 1. Снижение стоимости произошло по судебному решению

Снизить налог возможно только после того, как решение будет вынесено, вступит в законную силу и информация будет внесена в ЕГРН. Тогда организация сможет пересчитать сбор с начала года по основаниям аб.6 п.1 ст.391 НК, когда было подано заявление о пересмотре кадастровой стоимости.

Прежде, чем подавать заявление в налоговую инспекцию, необходимо запросить выписку из ЕГРН и убедиться в том, что стоимость снижена.

Организация может снизить арендные платежи в случае, когда земля передана по договору аренды и земельный налог является компенсацией собственнику. При изменении стоимости участка снижается сумма сбора и дает право откорректировать размер арендной платы.

При этом перед обращением в суд за снижением кадастровой стоимости необходимо заручиться письменным согласием на это от собственника земли. Договор об аренде можно переподписать в новой редакции или составить дополнительное соглашение к текущему.

Причина 2. Обнаружены ошибки в ЕГРН и стоимость земли снижена после их исправления

К земельному участку могла применяться завышенная стоимость вследствие ошибок технического или иного характера. После их исправления и отражения в ЕГРН новых сведений организация вправе обратиться в налоговые органы с декларациями, уточняющими сумму налога за все периоды, когда действовала ошибочная стоимость земли. Эта норма закреплена абз.5 п.1 ст. 391 НК).

К декларациям следует приложить пояснения, а также копии выписок из ЕГРН. Налоговая инспекция в рамках межведомственного взаимодействия уточнит в Росреестре причины расхождений и сверит полученные данные с декларациями, представленными организацией.

https://www.youtube.com/watch?v=YFcg9sI_OI0

При уменьшении авансовых платежей по земельному налогу инспекторы ИФНС вправе запросить у компании уточняющие документы. Согласно п.3 ст.88 НК организация обязана из представить в течение 5 рабочих дней либо исправить расхождения в тот же срок.

Причина 3. Стоимость земли изменилась по инициативе местной власти

При обнаружении недостоверных сведений территориальный орган власти вправе уточнить кадастровую оценку земли. Ее снижение дает возможность компании откорректировать земельный налог.

Здесь следует иметь на руках документ, содержащий дату действия новой оценочной стоимости. Только от нее возможно отталкиваться при подаче пояснения в налоговый орган. Снизить налог за предыдущие периоды организация сможет только при указании соответствующей даты.

Сроки уплаты

Сумма земельного налога вносится организацией в бюджет в сроки, установленные нормативными актами территориальной власти, но не ранее даты представления декларации по годовым итогам. Сроки можно уточнить, обратившись к электронному сервису ФНС.

При попадании срока на нерабочий день он переносится на ближайший рабочий и перечисление земельного сбора в эту дату не станет ошибкой, влекущей применение штрафных санкций.

Если местными властями установлен поквартальный (авансовый) режим уплаты земельного налога, то порядок и сроки прописываются в соответствующих нормативных документах. Как правило, крайним сроком уплаты сбора устанавливается последний день месяца, идущего следом за отчетным кварталом.

Для примера рассмотрим сроки уплаты аванса, установленные Законом г. Москвы от 24.11.2004 № 74.

| 1 квартал 2021 |

Изменения по налогу на землю с индивидуальных предпринимателей

Многие бизнесмены в процессе ведения деятельности используют земельные участки. Независимо от того, с какой целью они это делают, у них возникает обязательство уплачивать земельный налог для ИП в 2021 году. При этом важно знать ряд нюансов. Это позволит избежать различных проблем с налоговой инспекцией, а также сократить расходы на штрафы и неустойки.

Налог на землю

Российским Налоговым кодексом (статья 388) предпринимателям вменяется обязанность вносить платежина земельные участки. Она возникает, если соответствующее имущество принадлежит бизнесмену на основании прав собственности, наследования, а также бессрочного использования.

В соответствии с общим правилом предприниматель выступает плательщиком земельного налога при одновременном соблюдении двух условий:

- право собственности закреплено за бизнесменом документально;

- земельный участок расположен на территории субъекта Российской Федерации, в котором действует соответствующий налог.

Если по каким-либо причинам у индивидуальных предпринимателей отсутствуют документы, подтверждающие право собственности, возможны две ситуации:

- У бизнесмена не возникает обязанности платить соответствующие отчисления, если участок был куплен после 31 января 1998 года, но право на него не было оформлено. Важно помнить, что умышленное уклонение от государственной регистрации земли для снижения налогов грозит предпринимателю штрафом. Сумма его будет немалая и составит до 40% размера неустойки по налогу.

- Если земельный участок был приобретён до 31 января 1998 года, ИП обязан оплачивать земельный налог даже при отсутствии бумаг на право собственности. Это объясняется тем, что в этой ситуации допускается подтверждение владения другими документами, например,соглашением купли-продажи.

Важно знать, что существуют условия, при которых бизнесмены освобождаются от уплаты.

Такие ситуации можно разделить на три основных группы. Все они предусматривают льготы в налогообложении.

Первая группа включает ситуации, которые возникают с учётомхарактеристик земли:

- участок относится к объектам лесного фонда;

- земля согласно закону изъята из оборота;

- имеются ограничения оборота;

- участок занят объектами культурного наследия или относящимися к водному фонду;

- земля является частью имущества многоквартирного фонда.

Во вторую группу включаются ситуации, связанные с правом, в результате которого ИП владеют землёй. Вносить платежи на землю не придётся, если бизнесмен пользуется участком на основани

https://www.youtube.com/watch?v=tCVORuiGeeQ

и права безвозмездного пользования либо по договору аренды.

От уплаты налога освобождаются коренные малочисленные населения. Это касается участков, на которых осуществляются проживание, хозяйствование и промысел.

Изменения в 2021 году

Основное изменение по земельному налогу ИП в 2021 году коснулось правил расчёта. До 2021 года в качестве базы для определения суммы, которую следует перечислить в бюджет, использовалась балансовая стоимость участка.Целью внесения изменений стало увеличение поступлений в бюджет.

С 2015 до 2021 года продолжается переходный период. В это время сумма платежа в бюджет уменьшается с использованием поправочного коэффициента. Его размер ежегодно повышается на 0,2, пока к 2021 году не станет равным единице.Таким образом, важнейшим изменением 2021 года становится увеличение суммы налога на 20%.

Переход в расчёте земельного налога на кадастровую стоимость может стать серьёзным испытанием для предпринимателей.

Причин этому несколько:

- кадастровая стоимость существенно превышает балансовую;

- за основу определения цены земли принята сумма, которую запрашивает продавец за подобный участок, по законам рынка она зачастую бывает завышенной;

- при расчёте стоимости не принимаются во внимание индивидуальные особенности (в том числе инфраструктурные) земельного участка;

- в некоторых регионах ожидается рост суммы налога более чем в семь раз.

Видео:1 декабря 2022 года— крайний срок уплаты налогов.Скачать

Сроки уплаты налогов в 2021 году: таблица, календарь — Evle

Юридические лица обязаны переводить большое количество сборов ФНС. В зависимости от особенностей деятельности и расположения юрлица налогов может быть одновременно до десятка.

Также стоит учесть обязательные страховые отчисления, которые, как и налоги, имеют свои крайние дни уплаты. Разобраться в большом количестве дат и не допустить просрочки сложно, если под рукой нет наглядного пособия.

Подробные сроки уплаты налогов в 2021 году для юридических лиц представлены ниже в виде таблицы. Наглядный налоговый календарь не позволит ошибиться в выплатах.

Федеральные налоги коммерческого характера

Под налогами коммерческого характера подразумеваются сборы, чаще всего взимаемые с прибыли. В данную категорию входят такие отчисления, как НДС и налог на прибыль. Рассматриваемые сборы следует рассчитывать исходя из фактической или предполагаемой прибыли организации (ИП) за отчетный период.

НДС подлежит ежемесячной уплате, то есть по три раза в каждый квартал. В налоговом календаре платежи условно разделены на четыре периода, каждый из которых имеет по три подгруппы: 1-ый, 2-ой и 3-ий квартальный платеж.

Ежемесячные отчисления должны быть переведены на счет не позднее 25-го числа. Исключением являются случаи, когда установленный срок приходится на праздничный или выходной день. Тогда крайний день уплаты передвигается на ближайший будний.

В 2021 году сроки оплаты НДС увеличились в 4 месяцах: в феврале, марте, августе и сентябре.

Следует учесть, что за четвертый квартал 2021 года сборы по НДС должны будут переводиться уже в 2021 году. Точно так же за последний квартал 2021 года переводы осуществляются в 2021.

НДС уплачивается одинаково для всех плательщиков.

Второй коммерческий налог – налог на прибыль. Сроки его оплаты могут отличаться в зависимости от характеристик организации, а также установленных ФНС правил. Существует несколько вариантов, как можно заплатить сбор:

- ежеквартальные авансовые;

- ежемесячные авансовые платежи по налогу;

- доплата по итогам квартала при выплаченных ежемесячных авансовых платежах;

- ежемесячные на фактическую прибыль.

Организации и ИП, которые зарабатывают меньше 15 млн. за квартал или 60 млн. в год, должны перечислять средства каждый квартал не позднее 28 числа месяца, следующего за отчетным периодом. Как и в случае с НДС, график меняется, если дата попадает на выходной.

https://www.youtube.com/watch?v=Mn9hBWmgnjU

Те организации, которые получают более 15 млн. прибыли за квартал, обязаны платить:

- Ежемесячные отчисления на основании фактической прибыли. Чтобы получить доступ к такой системе сборов, необходимо дополнительно подать заявление в региональный отдел ИФНС.

- Ежемесячные авансовые платежи плюс доплаты по графику по итогам квартала. Данная система отчислений действует для тех организаций, которые получают более 60 млн. в год, но не подали заявление на бухгалтерский расчет налога на основании фактической прибыли.

При расчетах на основе фактической выручки средства необходимо переводить не позднее 28-го числа месяца, следующего за отчетным. Если выбран ежемесячный аванс, перевод осуществляется в тот же месяц, в котором получена прибыль. Доплата производится в следующем месяце также не позднее 28-го числа.

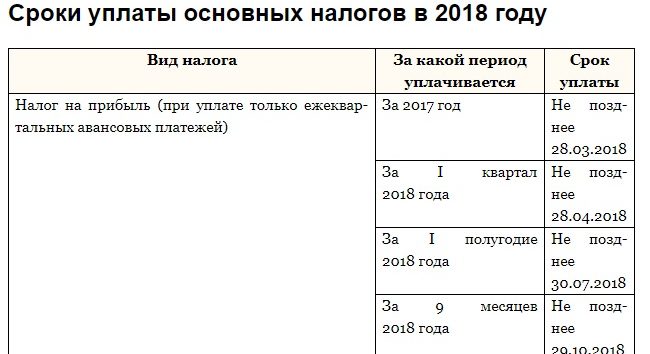

Сроки уплаты налога на прибыль в 2021 году, таблица:

| Вид выплат | Крайние сроки | ||

| Ежеквартально | 1 квартал – 28.04 | Полугодие 2021 года – 30.07 | 3 квартал – 29.10 |

| Ежемесячные авансы | Не позднее 28 числа текущего месяца | ||

| Доплаты | Не позднее 28 числа следующего месяца | ||

| Ежемесячные отчисления по факт. прибыли | Не позднее 28 числа следующего месяца |

Сроки выплат по региональным сборам

В регионах действуют дополнительные налоги: на собственность юрлиц, азартную индустрию и транспорт. Размер налога, а также сроки и периодичность выплат устанавливает администрация региона. Узнать точные даты можно в официальном представительстве ФНС по региону, а также на налоговом сайте субъекта.

Основные ограничения по датам:

- при уплате налога на имущество – независимо от периодичности выплат, все даты устанавливаются регионом;

- при сборах на игорный бизнес – выплаты осуществляются ежемесячно, не позднее 20-го числа следующего за отчетным календарного месяца;

- при отчислениях за транспорт – все сроки определяются региональным правительством.

Период выплат по муниципальным налогам

В муниципалитетах устанавливаются дополнительные сборы для юридических лиц. Это могут быть земельные налоги, а также торговые сборы.

В 2021 году земельный налог действует во всех муниципалитетах, а торговый сбор существует только в Санкт-Петербурге, Москве и Севастополе. Сроки уплаты данных налогов определяет правительство административной единицы.

Чтобы узнать точные даты, необходимо обратиться в представительство ФНС. Ниже приведены общие даты, позднее которых не могут производиться выплаты без начисления пеней:

Видео:Какие налоги нужно платить за дом и участок?Скачать

Сроки оплаты земельного налога

Каждый гражданин, имеющий в своем владении земельный участок, должен знать, до какого числа нужно произвести оплату земельного налога, какие есть установленные сроки для физических и юридических лиц. Уклонение от уплаты или просрочка чреваты последствиями: ежедневные пени, штрафы, принудительные взыскания.

Земельный налог – обязательный регулярный платеж в государственную казну, который совершают и юридические, и физические лица за право пользоваться землей (согласно с 31 главой НК России).

Установленные нормы актуальны для всех субъектов Российской Федерации, но местные власти могут вносить изменения на свое усмотрение, если это не выходит за рамки закона.

Уплачивать пошлину на землю должны:

- Собственники земельного надела, на которых он оформлен документально. Владение может быть единоличным, совместным, долевым.

- Лица, которые получили право бессрочного использования.

- Владельцы с пожизненным правом пользоваться землей.

Если земля не принадлежит вам, но вы являетесь ее владельцем на временной основе, например, арендуете, то погашать налоги – обязанность собственника.

https://www.youtube.com/watch?v=Gcb-bYoeVT8

Важно помнить о том, что оплата земельного налога регулярная и должна происходить в обозначенные сроки. За опоздание платежа предусмотрены пени и штрафы.

Сроки оплаты земельного налога юридическими и физическими лицами, как и условия, отличаются.

Сроки оплаты земельного налога физическими лицами

Срок оплаты земельного налога для физических лиц прописан в законе – п. 1 статья 397 НКодекса России. Установленная дата актуальна на всей территории страны. Оплатить налог физлица должны до 1 декабря года, наступающего после того, за который нужно внести платеж. То есть за владение землей в 2021 году оплата осуществляется в 2021.

Когда нужно платить земельный налог, если на 1 декабря выпадает выходной день? В таком случае погашение происходит в первый рабочий день последнего месяца года.

ИП и физические лица уплачивают налог раз в 12 месяцев, после получения уведомления (в этом случае все расчеты на себя берет ФНС). Документ должен прийти за 1-2 месяца до срока, но не позднее, чем за 30 дней до того, как нужно совершить платеж.

Если уведомления нет, необходимо обратиться с запросом в ИФНС и выяснить причину.

Внести платеж до установленного срока (1 декабря) можно любым удобным способом:

- В кассе ближайшего банка, взяв с собой квитанцию и деньги.

- На сайте ФНС.

- С помощью интернет-банкинга.

- Используя банкомат или терминал Сбербанка (но в этом случае взимается комиссия).

Оплатить налог на землю вы также можете не выходя из дома на нашем сайте всего за пару минут. Для этого не требуется регистрация. В специальной форме нужно ввести только номер ИНН и адрес электронной почты.

огда платить земельный налог юридическим лицам

Как уже было обозначено, условия и срок оплаты земельного налога юрлицами, отличаются от сроков и условий для ИП и граждан, не занимающихся бизнесом. Поэтому крайне важно знать, когда платить сбор??

Весь налоговый период для юридических лиц чаще всего разделяют на кварталы. По завершении каждого нужно вносить аванс. Это условие прописано в п. 6 статьи 396 НК России.

Авансовый ежеквартальный платеж рассчитывается так же, как и земельный налог, но вносимая часть не должна быть больше 1/4 от финального значения. Все квартальные платежи вносятся в декларацию и учитываются при формировании годовой величины сбора.

В случае переплаты средства зачисляются в следующий период или возвращаются плательщику.

Дату оплаты квартальных и годового платежей по земельному налогу региональные власти могут устанавливать на свое усмотрение. Но согласно п. 3 ст.

398 НК России, заключительный платеж нельзя осуществить раньше, чем была подана декларация, крайний срок для предоставления которой – 1 февраля.

Соответственно, крайний срок оплаты земельного налога за год для предприятий наступает в первый день февраля.

Подать декларацию за 2021 год юрлица должны до 1 февраля 2021 года.

Оплата земельного налога за год

Для юридических лиц возможен и другой вариант оплаты земельного налога за год – 1 раз без деления на кварталы и с погашением всего сбора сразу. Но это возможно только в том случае, если в регионе, где находится объект налогообложения, установлен такой порядок погашения.

Юрлица не получают уведомлений, им нужно рассчитать сумму самостоятельно. Подсчет происходит на основании:

- Базы налогообложения – кадастровая цена земли на 1 января или на момент получения права на владение. Узнать стоимость можно, посетив портал Росреестра.

- Коэффициента, отражающего долю владения.

- Категории надела и установленной ставки (могут отличаться в зависимости от региона). Они не могут быть выше, чем прописано в ст. 394 НК России.

- Коэффициента, отображающего время владения, если период был неполным. Если право владения было оформлено до 15 числа или утрачено после 15, то месяц считается полным.

- Льгот на земельный налог.

По завершении годового периода юрлица обязаны подать декларацию в ИФНС по месту расположения надела (в бумажном или электронном виде). Каких-либо других отчетных документов предоставлять не нужно.

https://www.youtube.com/watch?v=pbxBCebSUKE

Если объектов налогообложения несколько, то документы придется заполнить на каждый. Кроме того, может быть дополнительное деление данных из-за разных кодов бюджетной классификации и ОКТМО.

Важно: с 2021 года юрлицам подавать декларацию по земельному налогу за 2021 год и следующие периоды не нужно.

Физические лица не вносят платежей в виде авансов. Налог погашается раз в году до четко установленного периода.

ИП и физическим лицам подавать декларацию в ИФНС не нужно, так же как и рассчитывать сумму налога на землю. Но квитанции об оплате должны храниться у них 3 года.

Оплата пени по земельному налогу

Полное или частичное уклонение от оплаты сбора наказуемо законом и может стать причиной пени, штрафов, судебных исков и взысканий долга принудительно.

На основании статьи 122 НК России должнику могут начислить штраф. Если налогоплательщик уклонился неумышленно, штраф – 20 процентов от суммы непогашения, если умышленно – 40%.

Кроме того, неплательщику к основной сумме долга начисляют пени за каждый день просрочки. Задолженность начинает увеличиваться с первого дня после крайней даты, которую установили для оплаты.

То есть, если физлицо не оплатит налог до первого декабря, то со второго начнут начислять пени (если 1 декабря рабочий день).

Каким будет размер пени, зависит от ставки рефинансирования: она одинакова и для юридических, и для физических лиц – 1/300.

Погашаются пени вместе с основной суммой долга. Рассчитать, какой будет выплата пени, просто: сумма долга умножается на 1/300 и на количество дней просрочки. Чем раньше погасить задолженность, тем лучше.

При заполнении реквизитов платежа стоит внимательно проверить КБК. В этом коде закодированный адрес, куда будут отправлены деньги. Если сделать ошибку, оплата может потеряться.

Долг перед государством чреват не только штрафами и начислением пени. Если задолженность большая, могут наложить арест на имущество и счета юридических лиц. За неуплату также предусмотрена административная и уголовная ответственность.

Оплатить земельный налог и пени вы можете быстро и без регистрации с помощью нашего сайта.

🔍 Видео

Настройка освобождения от уплаты налогов за 2 квартал 2020 года в 1С:Бухгалтерии 8Скачать

Налог на землю. Кто может его не платить.Скачать

Налоговые льготы пенсионерам на земельный участокСкачать

Как рассчитывается земельный налог?Скачать

Сроки уплаты земельного налогаСкачать

Декларация по НДС за 2 квартал 2023 годаСкачать

Налоговое уведомление не пришло. Могу не платить налог!?Скачать

Земельный налог в 2022 году для физических лиц: как рассчитать, срокиСкачать

Как должны платить земельный налог пенсионерыСкачать

Транспортный и земельный налог: обзор измененийСкачать

Кому и какие налоги спишут за 2 квартал 2020 года?Скачать

Кому не нужно платить земельный налог?Скачать

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Налог на землю и имуществоСкачать

С какой суммы платить налог за продажу участка? Какую сумму указать в ДКП?Скачать

Нужно ли платить земельный налог за дачные сотки и кто освобождается от уплаты?Скачать