sh: 1: —format=html: not found

Транспортный налог, который ранее именовался дорожным сбором, позволяет пополнять госбюджет.

Цель этого сбора — ремонт, эксплуатация и восстановление обширной сети российских автодорог.

Размер налога, сроки его уплаты и льготы зависят от нескольких характеристик, в том числе от места регистрации транспортного средства. Включается ли в оплату налог на покупку автомобиля в 2021 году?

- Следует ли оплачивать налог

- Кто оплачивает пошлину

- Сумма налога

- Есть ли льготы

- Можно ли не платить налог

- Как рассчитать и уплатить транспортный налог на автомобиль:

- Срок оплаты транспортного налога в 2021 году

- До какого числа нужно оплатить транспортный налог для физических лиц

- Сроки оплаты транспортного налога для юридических лиц

- Преимущества использования сервиса Автоналоги

- До Какого Времени Нужно Заплатить Налог За Автомобиль В 2021 Году

- До какого времени надо заплатить налоги в 2021 году

- Налог с продажи автомобиля в 2021 году

- До какой даты нужно оплатить транспортный налог

- До какого числа оплатить имущественный налог в 2021 году

- Новый налог с продажи автомобиля в 2021 году: когда можно не платить

- Срок уплаты транспортного налога для физических лиц в 2021 году

- Налог с — продажи автомобиля в — 2021 — году

- До какого числа нужно оплатить налоги на имущество в 2021 году

- Когда нужно заплатить транспортный налог за 2021 год

- До какого числа нужно заплатить налоги в 2021 году

- Нужно ли физическим лицам платить налог с продажи автомобиля

- Как законно не платить налог с продажи автомобиля

- Нужно ли платить налог на имущество на автомобиль для юридических лиц

- Смотрите, какая тема — Транспортный налог на машину 2021: как и куда платить, как рассчитать?

- Транспортный налог – самое главное

- Когда платить в 2021 году?

- Но можно заплатить и авансом

- Нужно ли подавать декларацию и в какой срок?

- Для юридических лиц

- Как рассчитать?

- Калькуляторы

- Налоговое уведомление

- Самостоятельный расчёт

- Если владели машиной меньше года

- Какая ставка?

- Как не платить транспортный налог в 2021-2021 году

- Транспортный налог – кто должен платить?

- Что будет если не заплатить транспортный налог?

- Расчет пени при просрочке уплаты транспортного налога

- Сроки уплаты транспортного налога в 2021 году

- Существуют ли льготы по оплате такого налога?

- Угон и кража транспортного средства. Что делать?

- Подтверждение факта кражи

- С какого момента владелец угнанного автомобиля будет освобожден от налога?

- Ставка транспортного налога в 2021 году (таблица налоговой)

- Как не платить транспортный налог в 2021 году? — выводы

- 🌟 Видео

Следует ли оплачивать налог

Чтобы не иметь проблем с законом, необходимо ориентироваться в основных требованиях налогового законодательства. В частности, это касается того, нужно ли платить налог при покупке автомобиля.

Каждому автомобилисту известно, что с момента приобретения машины он должен оплачивать пошлину за ее использование. Размер этого фискального сбора рассчитывается с учетом характеристик автомобиля и региона, где он зарегистрирован. Ставки устанавливаются местными властями в соответствии с регламентом гл. 28 Налогового кодекса РФ.

Поскольку требования государства время от времени меняются, у автовладельца может возникнуть резонный вопрос, нужно ли платить налог с покупки автомобиля, кроме вышеуказанных сборов. Согласно условиям НК РФ, дополнительные налоги с покупателя не взимаются, так как он не подлежит налогообложению за факт приобретения собственности.

Кто оплачивает пошлину

Поскольку покупатель не получает прибыли от сделки, вполне логично, что налог с покупки автомобиля в 2021-2021 году возлагается на продавца. Следует учесть, что фискальный сбор оплачивается не в каждом случае продажи автомобиля. Необходимость его уплаты зависит от следующих факторов:

- размер прибыли;

- продолжительность владения автомобилем до момента продажи;

- возможность налогового вычета.

Лицо, получившее прибыль от продажи авто, должно самостоятельно вычислить налог при покупке автомобиля в 2021-2021 году и подать соответствующую декларацию в органы ФНС во время следующего периода отчетности.

Для этого нужно заполнить документ 3-НДФЛ при личном визите в налоговый орган, на официальном сайте или посредством портала Госуслуги (для зарегистрированных пользователей).

Сумма налога

Размер процентной ставки зависит от того, является ли продающий физическим лицом или представляет какую-то организацию.

Следует обратить внимание, что налогом облагается только чистая прибыль, то есть доход, полученный от продажи товара. Например, некто купил автомобиль за 800 000 рублей, но спустя некоторое время продал уже за 1 млн рублей. Заплатить налог придется только с прибыли в 200 000 руб., то есть 26 000 рублей.

Аналогичным образом исчисляется и налог при покупке автомобиля с пробегом в России, который тоже будет оплачивать продавец. Единственное преимущество в этом случае — более низкая стоимость предмета продажи, а, следовательно, и малый доход.

Есть ли льготы

Российское законодательство предусматривает ряд льгот, которые действуют при уплате налогов. Так, согласно п. 17.1 ст. 217 НК РФ, если имущество — в нашем случае машина — принадлежало продавцу более 3 лет, он освобождается от необходимости оплачивать НДФЛ и сообщать о полученной прибыли в налоговый орган.

Это не означает, что, расставаясь с более «свежим» авто, придется заплатить все 13% налога.

Если автомобиль находился во владении менее 3 лет, Налоговый кодекс дает продавцу право уменьшить сумму пошлины в некоторых случаях вплоть до нуля, воспользовавшись налоговым вычетом.

К тому же если стоимость проданного ТС не превышает 250 000 рублей, время владения не имеет значения. Продавец освобождается от уплаты НДФЛ.

Необходимо отметить, что при отсчете срок нахождения автомобиля в собственности начинается не с дня его регистрации в ГИБДД, а с даты, которая указана в соглашении о купле-продажи или справке-счете из автосалона (ст. 223 ГК РФ).

Что же касается льгот на транспортный налог, их перечень следует уточнять по месту регистрации авто, поскольку местные власти имеют свободу в отношении внедрения или отмены послаблений для определенных групп населения:

- инвалиды;

- ветераны ВОВ;

- пенсионеры по старости и другие категории.

В некоторых регионах наряду со льготами для физических лиц на финансовую «фору» могут рассчитывать и предприятия.

https://www.youtube.com/watch?v=BfaunlqZ874

Действующее законодательство дает возможность частным лицам воспользоваться налоговым вычетом при уплате НДФЛ, то есть возвратом части ранее уплаченной суммы.

Его максимальный ежегодный размер при продаже автотранспорта не превышает 250 000 рублей.

Например, если гражданин продает ТС, полученное в дар, за 600 000 рублей, он может вычесть 250 000 при декларировании дохода и уплатить лишь 45 500 рублей.

Это право распространяется только продавцов, которые использовали ТС для личных нужд. Если автомобиль был задействован в коммерческих целях, продавец не может воспользоваться правом на налоговый вычет.

Для того чтобы получить вышеупомянутую скидку, нужно правильно представить данные в ФНС.

Можно ли не платить налог

Подача декларации — обязательное требование федерального законодательства.

Каждый гражданин, продавший имущество, должен сообщить об этом факте в налоговую службу, не дожидаясь, что ему пришлют соответствующие документы.

Игнорирование этой процедуры считается бездействием и рассматривается как нарушение Налогового кодекса РФ. За это предусматриваются штрафные санкции (до 20% от налоговой суммы).

Подавать декларацию в ФНС нужно даже в том случае, если прибыли от продажи не было. Например, гражданин купил автомобиль за 1,2 млн рублей, а спустя 2 года продал его за 900 000 рублей.

Налог платить он не должен, так как прибыли не получил, но декларацию подать обязан. В противном случае ему грозит минимальный штраф — 1000 рублей.

Таким образом, гражданин становится нарушителем, даже если не имел выгоды от сделки.

Большой долг, согласно ст. 198 ч. 1 УК РФ, повлечет за собой одно из следующих видов наказаний:

- штраф 100 000 – 300 000 рублей (или в размере дохода нарушителя за период 12–24 месяца);

- принудительные работы на срок до 12 месяцев;

- арест на срок до 6 месяцев;

- лишение свободы на срок до 12 месяцев.

Неуплата налога сопровождается не только финансовыми неприятностями, но и «трудотерапией». Налоговая служба имеет право сообщать о фактах налогов в органы правосудия. Одновременно материалы дела передаются в Федеральную службу судебных приставов, которые могут описать/арестовать имущество, а также ограничить неплательщику возможность выехать за пределы РФ.

Как рассчитать и уплатить транспортный налог на автомобиль:

Видео:Транспортный Налог 2022 как заплатить и рассчитать налог на автомобиль: ставки и сроки уплатыСкачать

Срок оплаты транспортного налога в 2021 году

Какой срок оплаты транспортного налога — вопрос который задают многие начинающие автомобилисты. На самом деле пропустить этот момент сложно, ведь налоговая заблаговременно уведомляет плательщиков, до какого числа оплачивать транспортный налог.

Сроки уплаты транспортного налога в 2021 году остались прежними. Поскольку данный сбор является региональным, сумма его в каждом субъекте своя. Зависит она от множества факторов, Деньги со сбора поступают в бюджет региона и направляются на строительство и ремонт дорог и прочие связанные с ними цели.

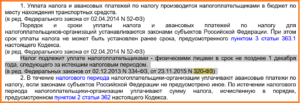

Согласно 1 пункту 360 статьи НК РФ, периодом, облагаемым транспортным сбором считается год. Так если ваш автомобиль куплен в течение года, оплачивать сбор на него нужно в следующем.

Сумма к оплате начисляется только за месяцы, когда машина была в собственности.

Если транспорт был зарегистрирован на ваше имя до 15 числа, сбор начисляется за полный месяц, если после — при расчете этот месяц не учитывается.

Информированием налогоплательщиков о сроке оплаты транспортного налога берет на себя налоговая служба. Узнать об этом можно в СМИ, с помощью баннеров и разного рода памяток.

Физическим лицам направляется уведомление о необходимости уплаты сбора от ФНС.

Если данный документ налогоплательщику не доставляется, он может и должен прибегнуть к помощи интернет-сервисов и узнать срок оплаты транспортного налога физических лиц на их страницах.

До какого числа нужно оплатить транспортный налог для физических лиц

Специальные онлайн-сервисы позволяют узнать сроки уплаты, не покидая собственного дома. Сегодня из довольно много в сети, вы можете выбрать для себя наиболее удобный, простой и функциональный.

Эта возможность есть и на официальном сайте налоговой, но воспользоваться ней непросто. Вначале потребуется регистрация личного кабинета на портале.

Эта необходимость связана с неудобствами — налогоплательщику нужно лично посетить отделение налоговой службы или службу «Мои документы». Кроме того, регистрацию можно пройти через «Почту России».

Если вам не хочется тратить личное или рабочее время на походы по инстанциям, просто воспользуйтесь сторонними сервисами. Солидная их часть не требует регистрации на сайте, что заметно облегчает жизнь пользователей. Для проверки всех задолженностей по самому транспортному налогу, пеням и штрафам нужно ввести ИНН.

Под аббревиатурой ИНН значится обязательный индивидуальный номер налогоплательщика, который выдается ФНС. Данный номер присваивается как всем физлицам, так и индивидуальным предпринимателям, и коммерческим организациям. Чтобы этот номер получить, следует обратиться в налоговую и подать заявление,. С собой нужно взять паспорт и копию.

Предприятиям ИНН присваивается и выдается в момент оформления в налоговой службе.

Узнать, сколько вам следует заплатить в указанные сроки, очень просто. Физическим лицам ничего считать не нужно, за них это делает специалист ФНС. Цифра приходит в квитанции вместе с датой, являющейся крайним сроком платежа.

Сроки оплаты транспортного налога для юридических лиц

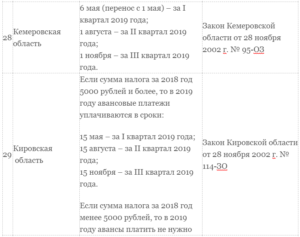

Для юридических лиц уплата транспортного налога проходит по более сложному алгоритму — срок уплаты сбора для них в 2021 году, как и ранее, совпадает с днем подачи декларации. Помимо этого, период уплаты для компаний регламентируется региональными законами.

В некоторых краях и областях этот сбор перечисляется в казну по авансовой системе, что прописано в п. 2 ст. 362 НК РФ. При этом бывают и другие варианты, так в Москве и Ленинградской области юрлицам законодательство предписывает платить только 1 раз в год, сразу всю сумму.

Дата должна быть не ранее крайнего срока сдачи декларации. На данный момент это 1 февраля следующего года.

https://www.youtube.com/watch?v=nNDt34QOsMA

Как и в ситуации с физическими лицами, у коммерческих предприятий тоже есть возможность просмотра срока уплаты сборов на портале ФНС и в его мобильном приложении. Но для использования этих ресурсов, юрлицам тоже необходимо регистрировать собственную учетную запись. Для них это также невозможно без посещения руководством или главным бухгалтером МФЦ или налоговой..

Что касается суммы сбора для предприятий, то здесь все сложнее — бухгалтера рассчитывают суммы на машины сами. При этом применяется простая математическая формула, построение которой зависит от срока владения машиной.

Так, если машина находится у вас не весь год, расчет выглядит следующим образом:

х = региональная ставка мощность в л.с. (количество месяцев владения/12 мес.)

Если вы владели машиной в течение всего отчетного года, расчет короче и проще:

х = региональная ставка * мощность мотора в л.с.

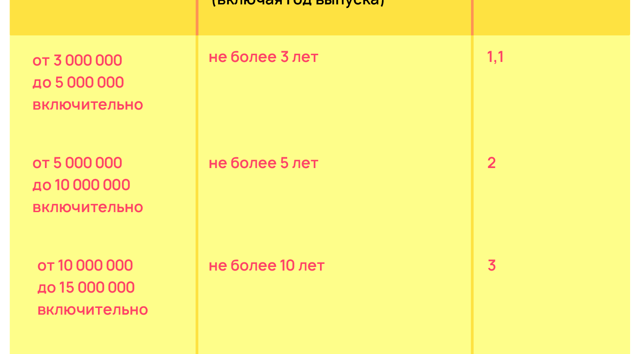

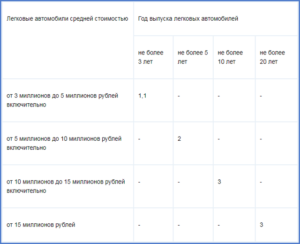

Если машина стоит более 3 млн. руб. и находится в собственности менее года:

х = ставка мощность мотора в л.с. (количество месяцев владения/12 мес) * повышающий коэффициент, утвержденный законодательством

Соответственно, если вы владеете дорогостоящим авто в течение 12 календарных месяцев (с 1 января по 31 декабря), формула будет такой же, только без расчета месяцев:

х = региональная ставка мощность в л.с. повышающий коэффициент

Следует сказать, что размер транспортного сбора меняется в разных муниципальных образованиях.

К примеру, в Москве и Московской области сумма на одну и ту же машину может заметно различаться. Все зависит от решения властей и нужд определенного региона.

Что касается сроков, то здесь все предельно ясно. Во всех краях и областях:

- срок уплаты транспортного налога для физических лиц — до 1 декабря;

- срок уплаты транспортного налога для юридических лиц — до 1 февраля.

Обе категории налогоплательщиков могут уплатить этот сбор авансовыми платежами. Предприятия делают это поквартально, исходя из собственных расчетов.

Полученная сумма делится на четыре, именно одна четвертая и оплачивается в раз один квартал. Отметим, что и в этом отношении сроки уплаты транспортного налога для юридических лиц в 2021 году не изменились.

Физлицам доступна уплата онлайн и наличными в банке.

Гражданам и предприятиям, не оплатившим транспортный сбор в положенные сроки, следует помимо основной заложенности погасить и пени. При этом пени начисляются за каждый день просрочки. Если сумма пеней и долга становится достаточно большой, ФНС может обратиться с иском в мировой суд.

Судебные приставы списывают с банковского счета должника нужную сумму без его непосредственного участия. Кроме того, его банковский счет могут заблокировать при недостаточном количестве средств. Отметим и другой факт — за неуплату сборов в РФ есть уголовная ответственность, что касается как руководителей компаний, так и физлиц.

По судебному решению может назначаться штраф 300 тысяч рублей или тюремное заключение до 1 года.

Преимущества использования сервиса Автоналоги

Проверять свои задолженности по сборам на транспорт на нашем сервисе удобно и просто. Главный плюс состоит в том, что для проверки налогоплательщику не нужно никуда ехать: посещать налоговую или службу «Мои документы». Регистрироваться на сайте также не требуется, для проверки достаточно иметь номер ИНН. В качестве второго документа может выступать квитанция, но и это не обязательно.

Второй значимый плюс — полная конфиденциальность. Никто, кроме вас, не сможет получить доступ к информации по вашим обязательствам.

Это объясняется очень просто: как правило, несанкционированный доступ к данным всегда сопряжен со взломом аккаунта. На сайте Автоналоги личных кабинетов нет, взламывать просто нечего.

Сведения выводятся на монитор только раз, а базе данных нет информации, кому конкретно они принадлежат, есть только номера ИНН.

И третье весомое преимущество — отсутствие ограничений по количеству проверок в отдельный отрезок времени.

К примеру, вы заплатили сбор в тот момент, когда данные о задолженности уже были в базе, и хотите убедиться, что их уберут.

Вы можете не волноваться, а проверять свою информацию на сервисе столько, сколько будет нужно. Делать такие проверки можно и ежемесячно, чтобы точно знать, что все в порядке.

Видео:КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

До Какого Времени Нужно Заплатить Налог За Автомобиль В 2021 Году

Транспортный налог необходимо платить лицам, на которых зарегистрированы автомобили или другие транспортные средства оборудованные двигателем (мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы).

Настоящим Законом в соответствии с НК РФ вводится в действие на территории Крыма транспортный налог, обязательный к уплате на территории Республики Крым, закон о «О транспортном налоге» определяет налоговые ставки, порядок и сроки уплаты транспортного налога, налоговые льготы, а также основания для их использования налогоплательщиками.

До какого времени надо заплатить налоги в 2021 году

Информацию по запланированным срокам направления уведомлений в конкретном налоговом органе вы можете узнать на этой странице .

В случае обнаружения ошибочных данных в уведомлении, необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Многие владельцы транспортных средств ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда транспортный налог платить не нужно.

«Впервые за историю Украины бизнес обложили налогами с отсутствующих доходов. Положительно то, что это простимулировало закрыться тех, кто не работал, но для этого можно было найти другие рычаги.

Самое главное, что закрыться должны люди, которые сезонно обеспечивали себя работой, и не для того чтобы не работать, а для того чтобы уйти в тень», – уверена Елена Еременко.

Помимо сезонных работников закроются также те, кто фактически никакой предпринимательской деятельности не осуществлял. «В Крыму у меня был открыто ЧП.

Налог с продажи автомобиля в 2021 году

Перед сделкой стоит проверить, попадает ли объект продажи под условия налогообложения. Об этом должен позаботиться продавец, в интересах которого сбыть товар легально и быстро. Также продавцу следует проверить необходимость составления декларации 3-НДФЛ, поскольку он получает доход.

https://www.youtube.com/watch?v=rofynG8hNN8

Обо всех доходах за год физическое лицо должно самостоятельно докладывать в ФНС. Делается это в следующем за отчетном году, не позднее 30 апреля. При этом время на уплату налога отводится еще больше, до 15 июля.

До какой даты нужно оплатить транспортный налог

Если лицо уклоняется от оплаты в течение длительного времени, ему грозит судебное разбирательство. Наличие или отсутствие задолженностей проверяют в Личном кабинете или в самой налоговой инспекции. Если задолженность есть, ее можно легко и быстро погасить.

- Если в регионе не установили отчетные периоды, транспортный налог платится раз в год. Уплата производится в полных рублях, сумма округляется от 50 копеек.

- Если отчетные периоды установили, срок уплаты налога в 2021 году можно проверить в законе субъекта о транспортном налоге. Наиболее удобный вариант — проверка информации на сайте ФНС (https://www.nalog.ru/rn77/service/tax/).

До какого числа оплатить имущественный налог в 2021 году

заявлений — Федеральная служба государственной регистрации, кадастра и картографии (Росреестр) зафиксировала за первые 6 месяцев текущего года, следует из данных ведомства.

«В этом году налогоплательщики получали уведомления двумя способами: заказным письмом по почте и через личный кабинет налогоплательщика (на сайте ФНС — прим. ред.).

Владельцы личных кабинетов (который использовался более 1 раза — прим.

– земля). Максимальная ставка налога – 2% (ст. 380 Налогового кодекса РФ). Власти регионов наделены правом установления коэффициентов, корректирующие федеральную налоговую ставку. Критерии дифференциации – тип налогоплательщика, вид имущественного объекта и др.

Новый налог с продажи автомобиля в 2021 году: когда можно не платить

Например, если вы купили машину за 500 тысяч рублей, а через год продали ее за 600 тысяч, то доход, подлежащий налогообложению, составит 100 тыс. рублей, то есть из суммы дохода от продажи будут высчитаны 13 тыс. рублей НДФЛ (13% от 100 тыс.

). Если же, к примеру, что гораздо более вероятно, вы купили машину за 600 тыс. рублей, а продали за 550 тыс., тем самым потеряв 50 тыс. рублей, то, указав и доказав документально эти цифры в налоговой декларации, вы будете освобождены от НДФЛ.

При условии, что вы владели транспортным средством более 3 лет (в данном случае имеется в виду период между оформлением машины на вас и переоформлением ее на нового владельца, то есть календарные 36 месяцев), вы освобождаетесь от уплаты НДФЛ. То есть налог от продажи автомобиля, который более 3 лет находился в собственности одного владельца, не взимается совсем.

Рекомендуем прочесть: Вр 244 Косгу 228

Срок уплаты транспортного налога для физических лиц в 2021 году

Уплата транспортного налога обязательна для всех владельцев транспортных средств — физических и юридических лиц. Просрочка уплаты налога ведет к таким последствиям как пени, штрафы, аресты имущества и пр. Чтобы всего этого избежать, автовладельцы должны знать правила и сроки уплаты транспортного налога.

Давайте рассмотрим это на примере. Предположим, вы поставили BMW X5 на учет в ГИБДД 15 апреля 2021 года. Налоговая база для вашего авто составляет 231, а налоговая ставка — 75 руб.

Налог с — продажи автомобиля в — 2021 — году

Размер налога на продажу автомобиля зависит от нескольких факторов, которые и будут рассмотрены в этой статье. Кроме того, речь пойдет о ситуациях, в которых подоходный налог с продажи автомобиля можно не платить на вполне законных основаниях.

Итак, что означает налоговый вычет в размере 250 000 рублей? В данном случае из стоимости автомобиля при продаже будут вычтены 250 000 рублей, а с оставшейся суммы нужно будет заплатить налог с продажи автомобиля.

До какого числа нужно оплатить налоги на имущество в 2021 году

Проконсультироваться по вопросам определения кадастровой стоимости объектов недвижимости, а также узнать порядок оспаривания результатов определения кадастровой стоимости объектов недвижимости можно в региональном филиале Федеральной кадастровой палаты Росреестра. Так, например, одна устная консультация специалиста Кадастровой палаты по Челябинской области стоит 650 рублей.

https://www.youtube.com/watch?v=FRIXVe29mAU

весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил; 2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке; 3) промысловые морские и речные суда; 4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок; (в ред.

Этот закон действует по всей территории Республики Крым, за исключением Севастополя, который является самостоятельным субъектом федерации и имеет собственную ставку транспортного.

Настоящим Законом в соответствии с НК РФ вводится в действие на территории Крыма транспортный налог, обязательный к уплате на территории Республики Крым, закон о «О транспортном налоге» определяет налоговые ставки, порядок и сроки уплаты транспортного налога, налоговые льготы, а также основания для их использования налогоплательщиками.

Заплатить налог на тунеядство (20 базовых величин – 3,6 миллионов рублей по нынешней ставке) придется тем, кто в этом году проработает меньше 183 дней (6 месяцев). Кстати, домохозяйки по новому декрету официально стали тунеядками.

Когда нужно заплатить транспортный налог за 2021 год

В 2021-ом году следует оплачивать налог за 2021 год, а сроки для групп населения разные. Юридические лица должны оплатить транспортный налог не позднее 1 февраля 2021-го года, а физические — до 1 декабря 2021-го.

Если имеется в виду налог на транспорт за 2021-ый год, то платить его придется в 2021 году. Причем юридические лица должны это сделать до 1 февраля 2021-го года, а физические — не позднее 1 декабря 2021 года.

Рекомендуем прочесть: Льготы вдовам чаэс

До какого числа нужно заплатить налоги в 2021 году

Пенсионные взносы для ИП в 2021 году должны осуществляться в органы налоговой службы, а не в ПФР, как это происходит на текущий момент времени.

Это одно из важнейших изменений в системе социального страхования, которое связано с передачей административных полномочий по сборам страховых взносов и их учета в ФНС.

Все взносы, которые ранее осуществлялись в ПФР для ИП и в ФСС (кроме взноса «на травматизм») должны с 1 января 2021 года уплачиваться в ФНС по месту регистрации ИП.

В инспекцию эта Книга не подается. Если предприниматель на УСН выставит хотя бы один счет-фактуру с НДС в течение квартала, он обязан сдать декларацию по НДС в электронном виде не позднее 25 числа месяца, следующего за истекшим кварталом.

Сумма налога исчисляется по итогам года как сумма полученного дохода, умноженная на 6 процентов. За 2021 год налог платится не позднее 2 мая 2021 года.

ИП, применяющий УСН с объектом «доходы», уплачивает авансовые платежи не позднее 25 числа первого месяца, следующего за истекшим кварталом.

Нужно ли физическим лицам платить налог с продажи автомобиля

В том случае, если вы не предоставили декларацию в указанные сроки, вам придется заплатить штраф. Его размер равен 5% от неуплаченной суммы. Стоит учитывать, что эти 5% начисляются каждый календарный месяц вашей просрочки. При этом сумма штрафа не может превышать 30% от налога.

- Если вы помните сумму сделки, то подайте декларацию без подтверждающих документов и дождитесь проверки. В том случае, если в местной ИФНС возникнут какие-либо вопросы и данные будут расходиться, вам придет уведомление с запросом на документы.

- Заранее обратиться в ИФНС и уточнить, примут ли они декларацию без документации, а только с сопроводительным письмом с просьбой подтвердить данные из декларации в ГИБДД.

Как законно не платить налог с продажи автомобиля

Для того чтобы получить освобождение от уплаты налога автомобиль должен находиться в собственности не менее 36 месяцев. Это важно, так как налоговые органы исчисляют время владения именно от количества месяцев, в течение которых имущество находилось в собственности, а не от общего количества лет. При этом, полный или неполный месяц значения не имеет.

https://www.youtube.com/watch?v=VdnsIw3kNHY

Суханов В.А. приобрел машину 30 декабря 2013 года, а продал 29 декабря 2013 года. Формально машина была в собственности менее 3-х лет, но так как общее количество месяцев составляет 36 – НДФЛ уплате в бюджет не подлежит.

Нужно ли платить налог на имущество на автомобиль для юридических лиц

Организации, имеющие в своей собственности различного вида движимое и недвижимое имущество, обязаны производить за него отчисления в региональный бюджет. Однако зачастую не совсем ясно, обязателен ли к уплате налог на имущество автомобиль для юридических лиц в 2021 году.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

Видео:Водителям начал приходить транспортный налог 2022Скачать

Смотрите, какая тема — Транспортный налог на машину 2021: как и куда платить, как рассчитать?

Транспортный налог (ТН) с января 2021 года претерпел некоторые изменения, в большей степени по части уведомлений, сроков его уплаты и отмены льгот за оплату Платона. В статье в удобном формате вопросов и ответов выясним все тонкости отчётности и зачёта сборов за автомобили в России, как правильно рассчитать, как и куда оплачивать, а также ставки налога по регионам.

Транспортный налог – самое главное

Итак, давайте сначала выясним самые основные нюансы, чтобы далее нам проще было понять, как применять эти знания:

- ставка транспортного налога в 2021 году устанавливается в своём размере в каждом регионе и городе – для Москвы, к примеру, наибольший, для ряда отдалённых областей – меньший,

- физические и юридический лица-организации платят его по разному, последние должны вносить авансовые платежи, но и физлица с легковыми машинами могут платить авансом по изменениям с января,

- никакой отмены налога на транспорт не было, хотя инициативы появлялись в апреле, что раздуло много мифов в интернете,

- итоговая сумма, которую нужно платить раз в год, получается как налоговая ставка, помноженная на количество лошадиных сил,

- но есть также как льготы, уменьшающие эту сумму либо вовсе отменяющие обязательность оплаты для отдельной категории лиц, и повышающие коэффициенты для дорогих автомобилей.

Когда платить в 2021 году?

В текущем периоде срок уплаты транспортного налога для физических лиц – до 1 декабря 2021 года. Эта дата единая для всех регионов России и не зависит от конкретного субъекта.

Обратите внимание, что этот срок для оплаты налога за прошлый – 2021 год. Если вы хотите заплатить уже за текущий период, то это нужно будет сделать, соответственно, до 1 декабря 2021 года.

Но можно заплатить и авансом

Согласно изменениям с января 2021 года физические лица, также как и юридические, имеют право вносить авансовые платежи по транспортному налогу. Это значит, что вы можете уплатить налог за текущий год в этом же текущем году. Для этого просто не нужно ждать налогового уведомления, а отправиться в банк либо оплатить из мобильного приложения по реквизитам.

Но так можно было делать и ранее – просто до 2021 года это считалось переплатой, но всё равно шло в зачёт неуплаченных налогов.

Нужно ли подавать декларацию и в какой срок?

Не нужно. Не следует путать транспортный налог и подоходный.

- Первый – это налог за владение движимым имуществом.

- Второй – за полученный доход при продаже автомобиля.

И именно полученный доход необходимо декларировать. И то не во всех случаях, а при владении машиной в течение менее 3 лет по договору купли-продажи.

Для юридических лиц

А вот организации должны платить транспортный сбор каждый квартал года и по каждому транспортному средству на балансе ООО. Так как юр лица платят авансовые платежи, то необходимость уплаты появляется в начале каждого соответствующего налогового периода – квартала.

https://www.youtube.com/watch?v=bF9QKGTA3XY

Также юридическим лицам необходимо подавать декларации по каждому периоду.

Как рассчитать?

На сегодня вы можете получить информацию из 3 источников:

- разного рода калькуляторы в сети в режиме онлайн,

- самостоятельный расчёт размера начисленного транспортного налога в 2021 году за прошлый период,

- узнать конечную сумму сбора в налоговом уведомлении, которое в обязательном порядке должно высылаться всем автовладельцам.

Но для того, чтобы посчитать транспортный налог для уплаты, никакие калькуляторы не нужны. Дело в том, что даже официальный сайт Налог.рф предоставляет возможность просчёта только для ознакомления. И снимает ответственность за достоверность расчёта.

Калькуляторы

Если всё же выбирать между онлайн калькуляторами, то наиболее достоверные из них (налоговые ставки обновляются своевременно и актуально каждый год):

Налоговое уведомление

Но самый простой способ узнать точную сумму транспортного налога – это посмотреть в налоговом уведомлении. Оно приходит по адресу вашей регистрации от налогового органа вашего района. И в нём указана точный рассчитанный размер ТН, а также указан срок его уплаты.

Актуальная статья: что делать, если налоговое уведомление не пришло.

Самостоятельный расчёт

Простой способ выяснить, сколько вам начислено налога за прошлый год, это посчитать по простейшей формуле. Для этого нужно просто налоговую ставку для вашей мощности и вашего региона или города проживания помножить на количество лошадиных сил. Формула, при этом, будет выглядеть следующим образом:

ТН = Ставка × Мощность

Но это простейшая формула. Мы не учли ещё 3 важных тонкости, и вам следует ответить на нижеследующие вопросы:

- подпадаете ли вы под налоговые льготы для транспортного налога,

- применяется ли в отношении вашего автомобиля повышающий коэффициент (налог на роскошь),

- владели ли вы в прошлом году машиной полный год или продали раньше либо купили в течение года?

Если владели машиной меньше года

Первые 2 льготы и удорожания мы рассмотрим немного ниже. Что касается неполного года, то и здесь действует простое правило: транспортный налог в 2021 году платится за количество месяцев владения машиной.

При этом, если вы грубо владели авто более 15 дней, то этот месяц учитваете в расчёте, если менее, то нет. Если быть точнее, то при продаже машины ранее 15 числа календарного месяца или покупки после такой даты этот месяц не учитывается при расчёте ТН. А при продаже после 15 числа или покупки до 15 числа – учитывается.

Примеры

- Вы приобрели автомобиль 6 июня 2021 года. Тогда вам необходимо учитывать 7 месяцев – с июня включительно по декабрь для расчёта. А формула будет выглядеть следующим образом: ТН = Ставка × Мощность × 7/12.

- Вы продали вашу машину 6 июня 2021 года. Теперь уже формула получается такая: ТН = Ставка × Мощность × 5/12. То есть вам необходимо учесть месяцы с января по май, а июнь не учитывается при расчёте, так как вы продали авто ранее 15 числа этого месяца.

Обратите внимание, в некоторых случаях значения мощности в документах на машину могут различаться. Если у вас в ПТС и свидетельстве о регистрации (розовом пластике) разная мощность двигателя, то правильную смотреть нужно именно в свидетельстве, так как отсюда данные передаются ГИБДД в налоговую службу.

Но главное, что нужно знать для самостоятельного расчёта транспортного налога в 2021 году – это ставка в вашем регионе.

Какая ставка?

Итак, налоговые тарифы устанавливаются Федеральным кодексом (Налоговым), но этот же кодекс предусматривает, что каждый регион может менять таковые на своё усмотрение с тем ограничением, что итоговая ставка должна быть не более чем в 10 раз выше или ниже. Неудивительно при этом то, что некоторые регионы установили максимальную планку тарифа. К ним относятся Москва, Питер, Самарская область, Татарстан и многие другие.

https://www.youtube.com/watch?v=-TySTgTELok

В итоге ставка ТН для легковых автомобилей в различных городах выглядит следующим образом.

| Мощность: | Менее 100 л.с. | 100-150 л.с. | 150-200 л.с. | 200-250 л.с. | Более 250 л.с. |

| Москва | 12 |

Видео:Кто освобождается от уплаты транспортного налога?Скачать

Как не платить транспортный налог в 2021-2021 году

Столкнувшись с письмом от налоговой инспекции с требованием уплаты транспортного налога, многие автолюбители просто забрасывают его в дальний угол и забывают о нем. Вопрос платить или нет этот вид сбора будет рассмотрен подробно, ведь вопрос: как не платить транспортный налог в России актуален из года в год все больше.

Транспортный налог – кто должен платить?

Налоговое законодательство с каждым годом все больше и больше претерпевает изменения и, к сожалению, не в пользу граждан нашей страны. В этом году изменения коснулись транспортного налога, с помощью этой статьи можно получить ряд определенных ответов на острые вопросы.

Каждый владелец транспортного средства, оборудованного двигателем, должен знать об обязанности уплаты транспортного налога. Размер для уплаты налога определяется субъектами РФ самостоятельно. Перечень автомобилей, подлежащих налогообложению каждый год публикуется на сайте налоговой инспекции.

Налоговым законодательством предусмотрен ряд льгот по оплате такого сбора, касается это владельцев большегрузов. Вроде бы положительный момент, но все хорошее, как правило, когда-либо заканчивается, и с середины нынешнего года эта льгота отменяется.

Еще существенным изменением этого года стало применение повышающих коэффициентом при оплате налогов. Касается это владельцев тех автомобилей стоимость которых равна или превышает три миллиона рублей.

Что будет если не заплатить транспортный налог?

Если с самим налогом, который начисляется налоговой инспекцией все ясно, как быть если проигнорировать оплату таких сборов. Законодательно определены последствия неуплаты налога. Последствия такого шага, едины для всех. Интересно, как не платить транспортный налог и что потом будет?

В случае просрочки уплаты налоговая служба вправе начислить штраф в следующем размере:

- двадцать процентов от размера налога – когда умысла на уменьшение налоговой базы не установлено;

- сорок процентов от размера налога – применяется в том случае если владелец транспортного средства намерено снизил налоговую базу, например предоставил неточные данные о мощности автомобиля.

В дополнение к выставленным штрафным санкциям налоговая инспекция обязательно посчитает пени за просрочку оплаты налога. Рассчитывается такие пени за каждый день неисполнения обязательства по оплате исходя из годовой ставки рефинансирования.

Расчет пени при просрочке уплаты транспортного налога

Для того, чтобы предположить, сколько будет сумма пеней, возможно рассчитать ее самостоятельно. Суть такого расчета в следующем:

Величина недоимки*ставку рефинансирования/300*количество дней просрочки.

Пример:

Налоговая инспекция произвела расчет и начислила налог в размере двадцати тысяч рублей. Владелец автомобиля произвел оплату частично. В результате чего у него образовалась сумма долга перед налоговой инспекцией в размере десяти тысяч рублей, период просрочки составил тридцать дней. В натуральном выражении выглядит это так:

10000 * 7,75 / 300 * 30 = 77 рублей 50 копеек.

В дальнейшем налогоплательщику будет предъявлена сумма к оплате, которая будет определена как сумма штрафа и пеней. В случае если оплата не будет произведена, налоговая инспекция вправе предъявить размер неуплаченного долга к взысканию через ФССП.

Сроки уплаты транспортного налога в 2021 году

Срок для уплаты транспортного налога в Российской Федерации устанавливается до декабря каждого года следующего за отчетным.

Например, налог на транспортное средство за 2021 год владелец транспортного средства должен оплатить до первого декабря 2021 года.

При этом уведомление об обязательствах оплаты налоговая служба должна направить почтой до конца октября 2021 года. Отсутствие уведомления, не освобождает налогоплательщиков от оплаты налога, автолюбители должны самостоятельно его получить в личном кабинете ФНС либо лично налоговой инспекции.

Существуют ли льготы по оплате такого налога?

Согласно налоговому законодательству страны, транспортный налог относится к налогу региональному, а именно уплата такого рода налога пополняет бюджеты регионального и местного уровня, средства в федеральный бюджет не поступают. В соответствии с этим какие-либо льготы по уплате такого сбора, могут установить власти регионального уровня.

https://www.youtube.com/watch?v=JEL8YZrm2dE

В связи с тем, что размер транспортного налога в 2021 году входит в составляющую часть дорожного фонда, чиновники регионов не спешат рассматривать вопрос о введении каких-либо льгот по оплате транспортного налога, и ставки практически для всех едины будь то многодетная семья, инвалид или пенсионер.

На данный момент времени отмена уплаты налога может быть только в случае снятия с учета автомобиля или иного транспортного средства. Каких-либо других законных положений о снятии обременения по оплате сбора не определено.

Угон и кража транспортного средства. Что делать?

Многие в своей жизни сталкивались с такой неприятной ситуацией, как угон его автомобиля, уж слишком большие потери за собой несет такой инцидент.

При этом хозяин машины теряет не только возможность вернуть себе средства, потраченные на покупку автомобиля, но и на него возложены обязательства по уплате денег в региональный бюджет, в виде транспортного налога.

Чтобы избежать лишних платежей, необходимо предоставить доказательства факта угона.

Подтверждение факта кражи

Налоговое законодательство предусматривает возможность освобождения от обязанности платить налог, в том случае если автомобиль или иное средство числится угнанным и находится в розыске, но со ссылкой на предоставления доказательств по факту угона

Несмотря на утвержденные нормы налогового законодательства о подтверждении факта угона, власти не предусмотрели и не утвердили перечень необходимых документов, которые бы подтверждали данный факт.

Исходя из практики возникших ситуаций, органы налоговых служб могут затребовать следующий ряд документов:

- Правоохранительные органы должны выдать справку, лично потерпевшему или по его поручению иному лицу, свидетельствующую о факте угона и о возбуждении уголовного дела по краже транспортного средства;

- В дополнение к справке или в случае отсутствия таковой, налоговики могут затребовать предоставить копию постановления о возбуждении уголовного процесса;

- Если же уголовное дело завершено и транспортное средство осталось не найденным, необходимо также предоставить документ, свидетельствующий об этом, для того чтобы налогоплательщик и дальше был освобожден от уплаты сбора, так как по факту транспортное средство все еще числится в угоне.

Все вышеуказанные документы могут быть предоставлены как в оригинале, так и в виде копии. В случае, когда документы предоставляются в виде копий, служители налоговой инспекции вправе направить официальный запрос в правоохранительные органы, для того чтобы получить у них подтверждение факта угона и начала уголовного процесса.

Если же налогоплательщиком будет предоставлено лишь заявление, которое он подал в правоохранительные органы по факту угона, он получит отказ от налоговой инспекции, с разъяснением того, что это не является доказательством. Подробнее можно найти информацию через официальный сайт налоговой инспекции.

С какого момента владелец угнанного автомобиля будет освобожден от налога?

Автовладелец получит возможность освободиться от уплаты транспортного налога, только в том случае если оно будет снято с регистрационного учета ГИБДД. При чем если машина или другой транспорт не найден и по истечении срока исковой давности находится в розыске, снять его с учета предоставляется возможным.

Для того чтобы снять транспортное средства с налогового учета необходимо написать соответствующее заявление в налоговую инспекцию. После чего налогоплательщик будет освобожден от дальнейших начислений.

До того момента пока автомобиль будет числиться на регистрационном учете ГИБДД, факт угона необходимо будет подтверждать ежегодно в налоговом органе, иначе начисления возобновятся.

Бывают такие случаи, когда пострадавшему владельцу машины органы внутренних дел не выдают на руки документы, которые подтверждают начало уголовного дела, даже по средствам выдачи справки.

Настаивать о выдачи таких документов не стоит.

При обращении в налоговый орган с заявлением, налоговики от своего лица сделают официальный запрос в правоохранительные органы и им будут направлены все необходимые документы по перечню.

Ставка транспортного налога в 2021 году (таблица налоговой)

Наименование объекта налогообложения | Налоговая ставка (в рублях) |

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

свыше 250 л.с. (свыше 183,9 кВт) | 15 |

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

до 20 л.с. (до 14,7 кВт) включительно | 1 |

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

свыше 35 л.с. (свыше 25,74 кВт) | 5 |

Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

до 200 л.с. (до 147,1 кВт) включительно | 5 |

свыше 200 л.с. (свыше 147,1 кВт) | 10 |

Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

свыше 250 л.с. (свыше 183,9 кВт) | 8,5 |

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 2,5 |

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

до 50 л.с. (до 36,77 кВт) включительно | 2,5 |

свыше 50 л.с. (свыше 36,77 кВт) | 5 |

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 10 |

свыше 100 л.с. (свыше 73,55 кВт) | 20 |

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 20 |

свыше 100 л.с. (свыше 73,55 кВт) | 40 |

Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 25 |

свыше 100 л.с. (свыше 73,55 кВт) | 50 |

| 20 |

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 25 |

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 20 |

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 200 |

Как не платить транспортный налог в 2021 году? — выводы

Подведя итог в вопросе транспортного налога, можно с уверенностью сказать, что льгот и скидок по такому сбору скорее всего не предвидится, а если и появится возможность платить такой сбор со скидкой, только лишь при повышении акцизов на нефть, а значит и на бензин, что является достаточно острым вопросом в стране.

🌟 Видео

Как оплатить транспортный налог 2023 через госуслуги и рассчитать транспортный налог, ссылки в опис.Скачать

Налог с продажи автомобиля в 2024 году, нужно ли платить налог с продажи машины / авто в 2024Скачать

1 декабря 2022 года— крайний срок уплаты налогов.Скачать

Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

Как правильно оплатить налоги за имущество и транспорт в 2021 годуСкачать

КАК ОПЛАЧИВАТЬ ТРАНСПОРТНЫЙ НАЛОГ В 2023 ГОДУ?Скачать

Продажа авто без налогаСкачать

Транспортный налог 2021: сроки оплаты, пениСкачать

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

До какого срока нужно заплатить налог на имущество и транспортный налогСкачать

Налоговое уведомление не пришло. Могу не платить налог!?Скачать

Как рассчитать и уплатить в срок Транспортный налог в 2021 году?Скачать

Кому положены льготы на транспортный налог?Скачать

Водителям напомнили крайний срок уплаты транспортного налогаСкачать

Транспортный налог 2021. Кто, как и когда будет его платить. Изменения.Скачать

Портал Госуслуг. Контроль и оплата налоговСкачать