Ипотека для неполной семьи с ребенком

Ипотека позволяет приобрести недвижимость, и вносить за нее платы регулярно

Ипотечный кредит – получение денежных средств в кредит на приобретение жилья. При таком кредите недвижимая собственность (квартира, комната, дом) передается банку в залоговую до момента полного погашения.

Преимущества получения ипотеки:

- проживание в квартире с момента оформления кредитных документов и документов на собственность;

- возможность прописки в своем жилье;

- возможность досрочных погашений – полных и частичных;

- не нужно копить и ждать;

- можно вложить материнский капитал;

- кредиты выдаются как с первым взносом, так и без него.

Однако, кредитные обязательства – очень ответственный шаг. Ипотека берется, как правило, на десятки лет.

Если возможность выплачивать своевременно теряется, то банк забирает квартиру и продает на аукционе. Стоимость продажи ниже рыночной, а из вырученных денег, в первую очередь, закрывается долг, а разница передается клиенту.

В таком случае можно потерять большие суммы выплат. Но благодаря тому, что есть залог – получить положительное решение проще, чем по кредиту наличными, например, где риски невозврата больше.

Прежде, чем подписать ипотечный договор стоит внимательно просчитать все варианты «за» и «против». Если есть возможность оплачивать платежи, то ипотека – возможность приобрести квартиру сразу и сразу же в ней проживать.

На сегодняшний день банками предоставляется огромное количество программ на все виды объектов недвижимости.

Приобрести квартиру можно на вторичном рынке, а можно на первичном, в новостройке. К тому же – один из вариантов – участие в долевом строительстве.

Сейчас эта возможность очень актуальна. Во всех городах застройка идет очень быстрыми темпами.

В некоторых регионах, например в Москве, реализуется законопроект об обновлении жилого фонда.

Старые дома, находящиеся в аварийном состоянии, сносят и на их месте выстраивают новые жилые комплексы, современные, отвечающие всем требованиям условий жизни.

Преимущества участия в долевом строительстве – стоимость жилья. Она значительно ниже готовых объектов.

После сдачи дома в эксплуатацию стоимость квартир повышается до среднерыночных. Недостатком участия является, конечно же, время ожидания – от нескольких месяцев до нескольких лет.

В это время за квартиру нужно платить (если это ипотечный кредит), а проживать в ней нет возможности.

Семье в данном случае приходится либо снимать квартиру и платить и за нее, либо жить у кого-то, что, конечно же, плохо сказывается на комфорте.

Государство поддерживает строительство новостроек.

Ранее были случаи, когда происходил обман дольщиков – денежные средства были заплачены, а дома не сдавались в эксплуатацию, а так и оставались недостроенными.

Застройщик объявлял себя банкротом и тысячи граждан оставались на улице, без денег и жилья. В 2021 году Президент взялся основательно за эту проблему.

Сейчас застройщики не получат денежные средства до тех пор, пока дом не будет сдан для заезда новоселов. А все средства, которыми оплачены квартиры будут лежать на отдельном счете.

При сдаче дома – деньги будут ему переведены. Для всех, кого обманули ранее, строительство будет завершено за счет федерального бюджета.

Поэтому сейчас не стоит бояться участвовать в долевом строительстве. Если есть возможность подождать – то можно хорошо сэкономить на цене объекта недвижимости.

- Оформление ипотечного кредита

- Льготы для родителей-одиночек при оформлении ипотеки

- Как получить ипотеку для неполной семьи: секреты и тонкости

- Кредиты для матерей или отцов одиночек

- Оформление ипотеки с помощью материнского капитала

- Социальная ипотека

- Государственные программы для отдельных категорий граждан

- Ипотека для неполной семьи: советы юриста

- В чем сложность получения кредита для неполной семьи?

- Как взять ипотеку матери (отцу)-одиночке?

- Как оформить ипотеку с материнским капиталом?

- Программы для отдельных категорий граждан

- Ипотека для неполной семьи

- Как получить социальную ипотеку для неполных семей?

- Процедура оформления

- Документы

- Условия выдачи без первоначального взноса

- Ипотека для неполной семьи (ипотечный кредит) — Сбербанк, без первоначального взноса, молодой, в 2021 году

- Программы

- Льготные условия

- Ипотека для неполной семьи

- Без первоначального взноса

- Для молодой

- В Сбербанке

- В других банках

- Как получить?

- Оформление

- На видео об ипотечном кредитовании с господдержкой

- 📸 Видео

Оформление ипотечного кредита

Неполная семья – один родитель и один или несколько детей.

Неполные семьи — распространенное явление в современном мире

При подаче кредитной заявки, у банка есть требования – возраст, доход, стаж работы, прописка, наличие других обязательств, кредитная история.

https://www.youtube.com/watch?v=ye3hg6Y6nGU

Но пункта о размере семьи ни в одном банке нет. Поэтому никаких ограничений в том, чтобы взять ипотеку неполной семье нет. Требования, которые банк будет расценивать – доход родителя и место работы.

Место работы должно быть обязательно официальное, с белой зарплатой. Организация должна быть стабильная, с благоприятной репутацией. Как правило, если это компания, которая давно на рынке и имеет благонадежную репутацию, то банки пропускают таких клиентов.

Доход родителя должен позволять оплачивать платежи и дополнительно обеспечивать проживание себе и детям.

В понятие «проживание» входит питание, одежда, коммунальные платежи, платы за образование ребенка (основное и дополнительное).

Если есть кредитные обязательства, то лучше их закрыть при обращении с заявкой на ипотеку. К тому же, кредитная история должна быть чистая, просроченная задолженность отсутствует и просрочек платежей не имелось.

Доход должен быть подтвержден справкой 2-НДФЛ либо по форме банка. Если есть дополнительный доход (а это большое преимущество), то его следует подтвердить документально.

Клиенты – родители-одиночки с детьми – рисковые для банка. Если обращается полная семья, то при потере дохода одним супругом, платежи будут погашаться из дохода второго.

У клиентов-одиночек нет запасного дохода. Поэтому банки тщательно проверяют все предоставленные документы, прослеживают кредитную историю, общаются с руководителями в организациях и только после этого принимают решение.

Дополнительно финансовая организация может попросить оплатить первый взнос в большей сумме, чем по их первоначальному предложению.

Дополнительно можно привлекать поручителей. Такой вариант банки приветствуют. Поручителем может быть кто-то из родственников – бабушка, дедушка или брат, сестра.

Естественно они должны быть возраста, позволяющего брать кредитные обязательства, должны работать и их доход должен позволять в случае необходимости, закрывать долги заемщика.

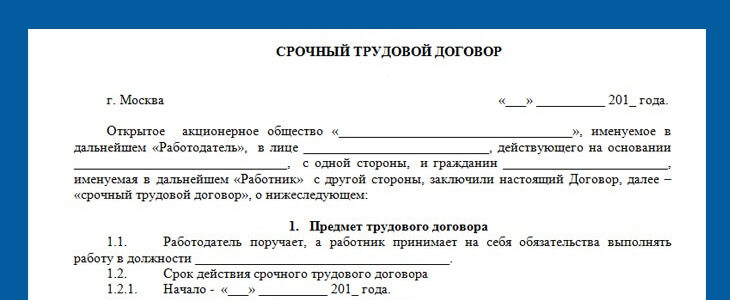

Договор поручительства – очень важный ответственный документ. Поручитель принимает на себя все обязательства по закрытию долга в случае неплатежеспособности заемщика.

Это своего рода «подушка безопасности» для банка. С договором поручительства больше шансов получить одобрение по кредитной заявке.

Если появляются дополнительные проверки, не стоит отчаиваться, просто нужно собрать больше подтверждений платежеспособности и убедить банк в своей благонадежности как клиента или подключить поручителя.

Льготы для родителей-одиночек при оформлении ипотеки

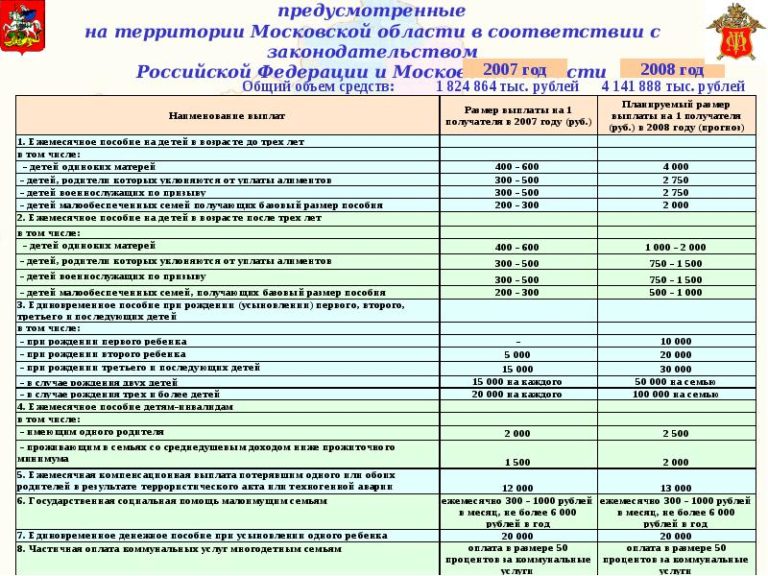

Государство заботиться о своих гражданах, в том числе и родителях-одиночках. Власти предоставляют льготы, которые они могут использовать при подаче заявки на ипотечный кредит

Материнский капитал предоставляется от государства родителю после рождения или усыновления второго ребенка. На 2021 год он составляет 456 026 рублей.

Как только ребенку исполнится три года, денежные средства можно использовать на улучшение условий проживания.

Сертификат можно предоставить как часть первого взноса в банке или на частичное погашение уже имеющейся ипотеки.

Практически все банки принимают материнский капитал. Обналичивание такого сертификата строго запрещено.

Средства расходуются только на строго установленные цели. Получить его возможно один раз одному родителю.

- Льготы в организации-работодателе

Некоторые работодатели – крупные организации предоставляют льготы для своих работников. Такую информацию предоставят в бухгалтерии.

Все зависит от региона, в котором работает гражданин и организация. Такие программы есть для врачей, ученых, преподавателей, военнослужащих, сотрудников РЖД, банковских служащих.

Как правило, для таких категорий граждан организация может предоставить разные виды материальной помощи:

- сумму для первого взноса;

- ежемесячную выплату на погашение процентов;

- ежемесячную выплату на погашение основного долга;

- часть стоимости квартиры;

- снижение процентной ставки.

У каждой организации требования к работникам свои. Размер компенсаций зависит от региона.

https://www.youtube.com/watch?v=ZOG7-BQNoSw

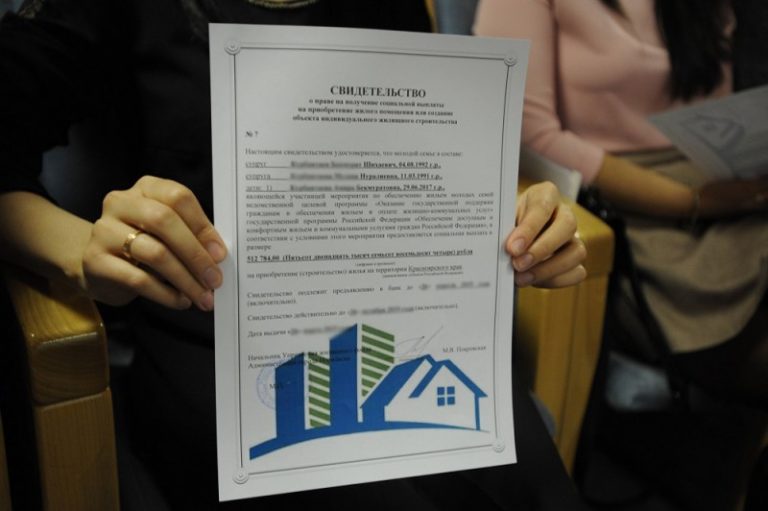

Для неполной семьи действует программа «Молодая семья».

Для этого нужно, чтобы возраст родителя должен быть не выше тридцати пяти лет и документально подтверждено, что необходимы жилищные условия лучше, чем они есть на момент подачи заявления.

Родителю нужно встать в очередь. Дождаться предоставления жилплощади от государства сложно, но льгота на получение социальной ипотеки будет.

В рамках очередников, государство предоставляет материальную помощь в размере 40% от цены покупаемой недвижимости.

На одного члена семьи предоставляют не более 18 кв.м. жилья. Программа предоставляется единожды.

Некоторые банки (например, Сбербанк) работают с программой «Молодая семья».

Если у потенциального заемщика выполнены требования и есть подтверждение, что он стоит в очереди, то банк предоставит ему сниженную процентную ставку.

Никакого возмещения банк не делает, только предоставляет льготные кредитные условия.

Если у гражданина подойдет очередь, и государство будет готово выплатить ему субсидию, то ее можно будет вложить в кредит для погашения части или всего займа.

Ипотека для неполной семьи

Таким образом, у неполной семьи есть все шансы получить ипотеку не только на равных условиях, но и с учетом льгот от банка или государства.

Самое главное – работать и получать достаточный доход для обеспечения себя и выплат кредитных обязательств.

Для банка неполная семья – такой же клиент, как и полная. Никаких отдельных условий нет. Для финансовых организаций самое главное знать, что денежные средства будут возвращены.

| Родитель, воспитывающий в одиночку детей, имеет такие же шансы на получение ипотечного кредита, как и полная семья. Самое главное удостоверить банк в своей платежеспособности и надежности. К тому же такая категория лиц имеет дополнительные льготы, которыми можно воспользоваться при подаче заявки – материнский капитал, льготы в организации-работодателе и социальная ипотека. |

Видео:Семьи с детьми освободили от уплаты налогов при продаже жилья - обзор нового законаСкачать

Как получить ипотеку для неполной семьи: секреты и тонкости

Чтобы получить ипотечный кредит необходимо соблюдать определённые требования, предъявляемые банком. Но среди этих требований нет пункта о том, что семья непременно должна быть полной. Оформить такой кредит имеет право получить и гражданин, у которого не имеется семьи, либо одинокая мать (одинокий отец), воспитывающие детей.

Самый важный момент в процессе рассмотрения заявки – это возможность кредитополучателя содержать семью и оплачивать коммунальные услуги, после оплаты основного долга и процентов по ипотечному кредиту.

Кредиты для матерей или отцов одиночек

Сейчас необходимо подробно разобраться в получении ипотечного кредита для неполной семьи. Для начала необходимо понять, почему получение ипотеки для неполной семьи представляет определённую сложность?

Банки очень настороженно относятся к подобным кредитополучателям. И это вполне логично.

Ведь в случае, когда один из супругов в семье лишается работы, значит, утрачивается часть дохода, способность выплачивать кредит всё-таки сохраняется.

Но потеря заработка в неполной семье представляет для банка высокий риск невозврата кредита.

Но ведь самым актуальным вопросом для неполной семьи остаётся жилищный вопрос. Ведь самостоятельно накопить на приобретение квартиры с одной зарплатой крайне тяжело.

В банках не выделено никаких отдельных условий получения ипотечного кредита неполной семьёй.

Получить ипотеку можно лишь на общих основаниях при возможности убедить банк, что получатель является финансово устойчивым и благонадёжным.

В данном случае осуществить это совсем непросто. Банковские работники очень внимательно изучат все предоставленные документы и источники получения дохода, а также кредитную историю.

https://www.youtube.com/watch?v=BwBEMHD5nDs

Также в данной ситуации банк может выставить требование внести первоначальный взнос в размере, который значительно превышает минимальный.

Как получить ипотечный кредит одинокой матери (отцу)?

Даже если вы столкнулись с некоторыми сложностями в процессе получения ипотеки, нельзя сразу отказываться от своей мечты – получить своё жильё.

В том случае, когда собственных сбережений не хватает для того, чтобы произвести оплату первоначального взноса либо для уплаты ежемесячного платежа по кредиту, попробуйте воспользоваться социальными программами, которые призваны оказать поддержку семье.

Самые важные из них – это материнский капитал и социальная ипотека, которые предоставляются в рамках специальной государственной программы.

Оформление ипотеки с помощью материнского капитала

Получение материнского капитала происходит после того, как в семье родился второй ребёнок и это не зависит того полная семья или неполная. Когда ребёнку исполняется 3 года данные средства возможно направить на улучшение жилищных условий.

Сумма материнского капитала составляет чуть больше 450 тысяч рублей.

Приобрести за эти деньги жильё достаточно сложно. Но эту сумму можно направить на внесение первоначального взноса при получении ипотечного кредита. Первым делом нужно найти список банков, работающих с материнским капиталом.

С большой вероятностью можно сказать, что банк потребует внести пусть даже минимальный первоначальный взнос за счёт личных средств.

Выдача кредита банком производится с учётом того, что частичное погашение произойдёт с помощью сертификата.

Сам процесс покупки жилья при использовании материнского капитала делится на несколько этапов:

- сбор и подача пакета документов в банк,

- принятие банком решения,

- поиск необходимого варианта жилой площади;

- стадия заключения договоров: кредитного, а также купли-продажи;

- подача пакета документов в Пенсионный фонд, который собственно и произведёт выплату материнского капитала.

В дальнейшем от заёмщика требуется лишь своевременное погашение ипотеки, на условиях, прописанных в кредитном договоре.

Социальная ипотека

У неполной семьи имеется ещё одна возможность получить ипотеку -воспользоваться ипотекой, которая предоставляется на льготных условиях в пределах государственной программы «Молодая семья».

При этом одинокая мать (отец) непременно должны отвечать нижеперечисленным требованиям:

- находится в возрасте до 35 лет,

- а также иметь на руках подтверждение в виде документа о нуждаемости семьи в улучшении жилищных условий.

Чтобы выполнить второй пункт требуется стоять на очереди на получение квартиры.

Вероятность того, что квартира будет получена, согласно этой очереди ничтожно мала, но данный факт является ключевым моментом в получении льготного ипотечного кредита.

Существует вероятность, что в разных регионах нашей необъятной страны, программа может немного отличаться, но перечисленные выше два основных требований будут везде.

Чтобы быть точно осведомлённым обо всех условиях и перечне документов необходимых для получения льготной ипотеки, необходимо обращаться за разъяснениями в органы местного самоуправления.

Суть государственной помощи заключается в получении заёмщиком субсидии, составляющей до 40% от стоимости квартиры либо дома. Данную субсидию получить на руки наличными либо направить на другие нужды нельзя.

Исчисление суммы подобных выплат производится из расчёта 18 м2 на каждого члена семьи. В зависимости от региона стоимость квадратного метра может отличаться.

Обязательным документом для того, чтобы получить субсидию, является предоставление подтверждения о наличии остатка суммы денежных средств для расчета за покупаемое жилье.

В данной ситуации требуется принципиальное согласие банка для оформления кредита.

Это значит, что наличие статуса семьи, нуждающейся в улучшении жилищных условий совсем мало. Мать- или отец- одиночка должны чётко соответствовать требованиям, выставляемым банком.

https://www.youtube.com/watch?v=8m6-k4BNBK4

Как правило, кредитор выдвигает требование о том, чтобы ежемесячный платеж по кредиту был не более 40% дохода.

Это значит, что если такого дохода нет и нет других средств на покрытие остальной (помимо субсидии) стоимости жилья, получение такой субсидии не решит проблему приобретения недвижимости.

Подобной программой гражданин имеет возможность воспользоваться лишь один раз на протяжении жизни. Оставшаяся сумма предоставляется в виде кредита с оформлением кредитного договора, погашение которого производится получателям на условиях, указанных в кредитном договоре.

Государственные программы для отдельных категорий граждан

На территории России в различных регионах, существуют и иные программы, которые призваны оказать помощь гражданам отдельных категорий в улучшении жилищных условий.

Программы такого рода распространяются и на такую категорию, как неполная семья.

К примеру, для врачей разработана программа, позволяющая максимально снизить затраты на приобретение жилья одинокими матерью либо отцом.

Но при этом, естественно, требуется соответствовать определённым требованиям:

- быть гражданином РФ;

- обязательно наличие определённой специальности и работы в данном направлении;

- отработать по данной специальности необходимо не менее 3 лет;

- исключено наличие в собственности какой-либо недвижимости;

- действуют также ограничения по возрасту: для мужчин – не старше 50 лет, для женщин – 45 лет;

- обязательно наличие первой либо высшей категории (подобное требование не обязательно для участковых педиатров и терапевтов);

- отсутствие отрицательной кредитной истории.

Подобные программы разработаны и для молодых учёных и для учителей, а также для военнослужащих.

Подводя итог, хочется сказать, что имея статус «неполной семьи» не стоит опускать руки и отказываться от осуществления заветной мечты – приобрести собственное жильё.

Необходимо как можно более подробно узнать обо всех действующих и находящихся в стадии разработки программах как государственного, так и регионального уровня.

Может быть одна из них – это ваш шанс осуществить заветное желание.

Видео:Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Ипотека для неполной семьи: советы юриста

Время чтения 7 минутСпросить юриста быстрее. Это бесплатно! Размер шрифта: A+ | A−

Для получения ипотечного кредита существуют определенные требования банков. Однако среди них отсутствует пункт об обязательном наличии полной семьи.

Кредит может оформить и лицо, проживающее без брачных отношений, а также мать или отец, которые самостоятельно воспитывают одного или нескольких детей.

Главным критерием при рассмотрении заявки является достаточность дохода для содержания семьи и оплаты ежемесячных платежей. Далее мы подробно разберем, как получить ипотеку для неполной семьи.

В чем сложность получения кредита для неполной семьи?

К таким заемщикам банки относятся достаточно настороженно.

Логика кредитора понятна: если будучи в браке каждый из супругов имеет доход, то, при его потере одним, семья с большей вероятностью сможет и в дальнейшем погашать ипотеку.

Если же семья состоит из одного взрослого и ребенка или нескольких детей, то, в случае утраты работы заемщиком, риск возникновения проблемного кредита очень высокий.

Тем не менее, для одиноких матерей и отцов вопрос ипотеки может быть особо актуальным, так как очень сложно самостоятельно собрать средства для приобретения жилья.

Банки не выделяют каких-либо особых условий ипотечного кредитования для неполных семей.

Такой заемщик может получить кредит на общих основаниях, если только сумеет убедить банк в своей финансовой благонадежности. В такой ситуации это сделать достаточно не просто.

Банк может очень скрупулезно изучать источники дохода, кредитную историю и потребовать внести первоначальный взнос в большем размере, чем минимальный.

Как взять ипотеку матери (отцу)-одиночке?

Столкнувшись с первыми сложностями при получении ипотеки, не стоит отказываться от желания приобрести собственное жилье.

Если личных средств недостаточно для внесения первого взноса или для оплаты ежемесячных платежей, лучше попытаться воспользоваться различными социальными программами, направленными на поддержку семей.

Основными среди них являются материнский капитал и социальная ипотека в рамках специальной государственной программы.

Как оформить ипотеку с материнским капиталом?

Материнский капитал получает мать после рождения второго ребенка в независимости от того, состоит ли она в официальном браке или нет.

После достижения ребенком трехлетнего возраста эти средства можно использовать на улучшение жилищных условий. Сумма сертификата составляет 456 026 рублей, и сложно будет купить жилье только за эти средства.

Более реальный вариант – использование этих денег в качестве первоначального взноса при оформлении ипотеки.

https://www.youtube.com/watch?v=uWA2VBlA8vc

Для начала необходимо найти банки, которые работают с материнским капиталом. Стоит обратить внимание, что вероятнее всего заемщику придется внести за счет собственных средств хотя бы минимальный взнос. Банк выдает сумму кредита с учетом того, что частично она будет погашена с использованием сертификата.

Процесс покупки жилья с материнским капиталом имеет следующие этапы:

- подача документов в банк и получение решения;

- поиск квартиры;

- подписание кредитного договора и договора купли-продажи;

- передача документов в Пенсионный фонд для выплаты материнского капитала.

Далее заемщик просто погашает ипотеку, согласно условиям кредитного договора.

Программы для отдельных категорий граждан

На территории страны в разных регионах, действуют и другие программы, направленные на улучшение жилищных условий отдельных категорий граждан и их семей. Такие программы распространяются и на неполные семьи.

Например, для врачей существует программа, которая позволяет максимально уменьшить затраты на покупку жилья матерью или отцом-одиночкой. Конечно, необходимо соответствовать ряду определенных требований, а именно:

- иметь Российское гражданство;

- иметь определенную специальность и, соответственно, работать по ней;

- стаж работы должен быть не менее 3 лет;

- в собственности должна отсутствовать любая другая недвижимость;

- возраст не более 45 лет для женщин и 50 лет для мужчин;

- наличие высшей или первой категории (это требование не является обязательным для участковых терапевтов и педиатров);

- не иметь негативной кредитной истории.

Программа состоит в том, что специалист получает в виде государственной помощи 50% стоимости жилья, а оставшуюся сумму выдает банк.

На протяжении 10 лет из бюджета заемщику выделяется компенсация в размере погашения основного долга по кредиту. Таким образом, заемщик из своего дохода фактически выплачивает только проценты финансовому учреждению.

Это программа дает возможность получить ипотеку людям, которые, скорее всего, не смогут ее оформить на стандартных условиях.

Аналогичные программы есть и для учителей, и для молодых ученых. Также существует отдельная программа для военнослужащих, которая также распространяется на неполные семьи.

Следовательно, одиноким родителям не стоит сразу отказываться от мечты иметь собственное жилье. Прежде всего, необходимо узнать как можно больше о программах, которые действуют как на общегосударственном, так и на региональном уровне. Возможно, одна из них действительно поможет въехать в свое отдельное жилье.

Видео:Как СЭКОНОМИТЬ на ипотеке в 2024 году? / Сравнение ВСЕХ ВИДОВ ипотеки!Скачать

Ипотека для неполной семьи

Финансовое учреждение практически не интересуется вопросом, о семейном составе заемщика. Главное — наличие достаточного количества средств для погашения кредита. В заявке можно указать, что семья неполная, однако основным обстоятельством, влияющим на выводы специалистов, рассматривающих заявку, является общий размер доходов будущего должника.

Если родитель не достиг тридцатипятилетнего возраста, он может воспользоваться социальной программой на жилье, как молодая (неполная) семья, со специальным предложением для неполных семей. Многие неполные семьи воспользовались господдержкой и прошли процедуру оформления в рамках программы.

Как получить социальную ипотеку для неполных семей?

Возможность претендовать на участие в социальной программе имеет право не каждая молодая супружеская пара. Агенство по кредитованию установило критерии для малообеспеченных пар или одиноких родителей.

Главным условием для получения льгот, является отсутствие у претендентов достаточного количества м² на одного человека. Однако, чтобы получить жилье в кредит с господдержкой, необходимо доказать свою платежеспособность. Первоначальным взносом может послужить материнский капитал.

При отсутствии надлежащих жилищных условий, финансовые учреждения предоставляют социальный кредит на ипотеку:

- с процентной ставкой 10-11%;

- с максимальным сроком — 30 лет.

Сбербанк предоставляет ипотеку для неполной семьи по программе для молодых супружеских пар на льготных условиях для приобретения жилья строящегося либо уже готового.

В принцип льготы заложено занижение процентной ставки (минимально — 10,75% в год). На минимальную ставку могут рассчитывать многодетные родители, имеющие три ребенка или более.

Заемщик должен получать свои доходы на карту Сбербанка и иметь средства для погашения первоначального взноса (20%).

Попадание в очередь как участника программы господдержки, еще не означает непременное получение субсидии, т. к. финансирование программы ограничено: не более 10% в год получают данный сертификат на сумму 30% либо 35%.

Сбербанк имеет свое личное социальное предложение, название которого созвучно с федеральной господдержкой.

Условия ипотеки от Сбербанка:

- Льготы при выплате займа в Сбербанке без господдержки, связанны только с пониженной процентной ставкой. Всю сумму ипотеки заемщик выплачивает сам;

- В кейсе от Сбербанка, нет требования обязательной постановки на учет как нуждающихся в улучшении условий проживания.

Процедура оформления

Ипотека для неполной семьи становится более доступной в России благодаря субсидиям, выдаваемым по региональным социальным программам. Размер помощи может варьировать в зависимости от материальной обеспеченности претендующего на заем.

Чтобы оформить ипотеку с господдержкой для неполной семьи следует подать определенные документы местным органам самоуправления. Список документов практически идентичен с обычным набором предоставляемым при оформлении ипотечного займа.

https://www.youtube.com/watch?v=uctQBSGblYk

Вариант оформления социальной ипотеки с господдержской для неполной семьи длится дольше и занимает больше времени нежели другие виды кредитования. Оформление такого жилья нуждается в обязательном страховании. Штрафов за досрочную выплату для молодых пар не предусмотрено.

Получив субсидирование на ипотеку, молодая пара обращается в выбранный банк с документами. Предварительную стоимость кредита легко рассчитать на ипотечном калькуляторе. Банк рассмотрит заявку где-то за неделю. В случае одобрения, молодые люди оформляют пакет документов на недвижимость.

С процентной ставкой и условиями кредитного договора на жилье лучше ознакомиться заблаговременно. К нему прилагается график платежей, а также банк должен проинформировать молодую пару или одинокого родителя о полной величине кредитного долга.

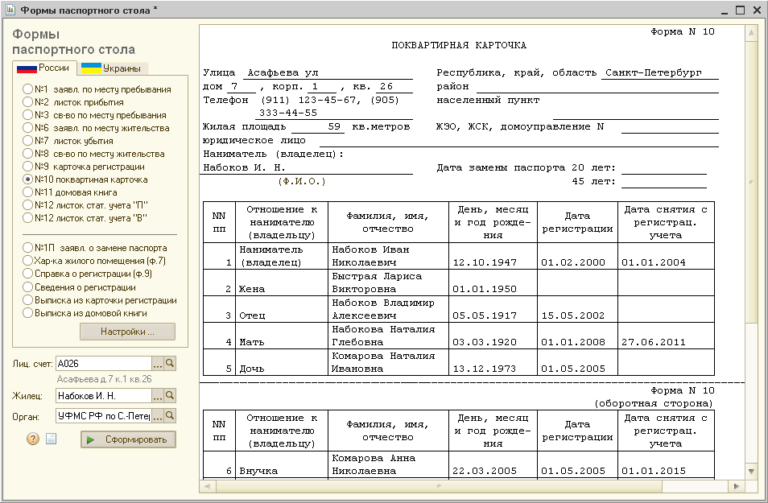

Документы

Для получения льгот по ипотеке для неполной семьи необходимо предоставить документы в полном объеме. В их число входит, кроме бумаг, свидетельствующих о стесненных жилищных условиях, такие виды документов:

- копии паспортов;

- свидетельства о браке или его расторжении;

- свидетельства о рождении детей;

- справка состава семьи;

- справки о доходах определенной формы.

- выписка из домовой книги (если есть жилье);

Перечень иных документов узнается в местных органах самоуправления, т.к. существуют отличия по программе господдержки в отдельных регионах.

Условия выдачи без первоначального взноса

Не всегда у молодых супругов либо взрослого члена неполной семьи есть возможность внести первоначальный взнос в полном объеме. Процедура оформления ипотеки для неполной семьи без первоначального взноса доступна в незначительном количестве банков.

Следует запомнить, какие финансовые учреждения выдают средства на ипотеку без начального взноса:

- ВТБ 24;

- Сбербанк России;

- Газпромбанк;

- Зенит;

- Альфа-банк;

- ДельтаКредит.

Для получения ипотеки нужно предоставить гарантии поручителей. Обычно банки, включая и Сбербанк, выдают такие займы по завышенным процентным ставкам:

- максимальный срок погашения кредита 15 лет;

- процентная ставка в среднем где-то 17-18%.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- 8 (800) 350-83-59 — все регионы РФ.

Видео:Ипотека без комиссии! / Ужесточение условий в 2024 - Продление семейной ипотекиСкачать

Ипотека для неполной семьи (ипотечный кредит) — Сбербанк, без первоначального взноса, молодой, в 2021 году

Банку не особенно важен состав семьи заемщика. Главное – это наличие средств, необходимых для своевременного погашения кредита.

Неполные семьи могут быть участниками ипотеки для покупки жилья в новостройке или на вторичном рынке.

Действуют условия кредитования для постройки собственного загородного дома.

В заявке может быть указан состав семьи заемщика, но главное, на что обращают внимание специалисты при рассмотрении обращения, – это размер заработной платы и других доходов будущего должника.

Выдача ипотечных займов регулируется Федеральным законом № 102.

Программы

В неполной семье возможна ситуация, когда мать самостоятельно воспитывает двоих или более детей.

Она вправе оплатить первоначальный взнос на ипотеку материнским капиталом – когда второму или последующему ребенку исполнится 3 года.

Возможность получить ипотеку будет выше, если неполная семья заручится гарантией поручителя.

Льготные условия

Льготные кредитные программы предусматриваются в отдельных банках.

https://www.youtube.com/watch?v=0SJmSWhv-BU

Агентство по ипотечному жилищному кредитованию разрабатывает критерии предоставления кредитов малообеспеченным семьям.

На жилищные займы может претендовать молодая семья, нуждающаяся в улучшение жилищных условий:

- размер процентной ставки по кредитам для таких семей составляет 10-11%;

- максимальный срок кредитования – 30 лет.

Ипотека для неполной семьи

Ипотека для неполной семьи может стать доступной благодаря жилищным субсидиям, предусмотренным в рамках региональных социальных программ.

Размер такой помощи зависит от степени материальной обеспеченности заемщиков. ФЗ «Об ипотеке» не предусматривает для такой категории граждан каких-либо привилегий.

Малоимущие граждане могут быть признаны нуждающимися в улучшении жилищных условий и другой социальной помощи в рамках ФЗ от 05.04.2003 № 44, предусматривающего порядок подсчета доходов граждан для признания их малоимущими.

В целом, размер ипотеки для семей с одним родителем остается высоким и требует наличия:

- постоянного высокого дохода;

- ценного имущества, которое можно отдать банку в залог.

Без первоначального взноса

Ипотека без первоначального взноса доступна в ограниченном количестве банков. Для ее получения требуется предоставление дополнительных гарантий поручителей.

Жилищный кредит на таких условиях выдается под повышенные проценты:

- Срок кредитования в такой ситуации не будет превышать 15 лет.

- Средний уровень процентной ставки составляет 17-18%.

- Часть кредита может быть оплачена за счет материнского капитала или жилищной субсидии. Ее размер составляет 20-25% от стоимости недвижимости.

Для молодой

Помощь молодой семье доступна в рамках одноименной программы.

В 2021 году такая семья может рассчитывать на субсидию:

- 35% от стоимости жилья – максимум 600 тыс. руб. (для семьи без детей), совокупный доход супругов должен быть не менее 21621 руб.;

- 40% от стоимости недвижимости – максимум 800 тыс. руб. (для семьи из 3-х человек), общий доход супругов в такой семье должен быть не менее 32510 руб.;

- 40% от цены жилплощади – максимум 1 млн. руб. (для семьи из 4-х человек), общий доход мужа и жены должен быть тогда не меньше 43350 руб.

Действие программы ограничено 2021 годом, что не исключает возможность её продления.

С 01.01.2014 г. средства могут направляться только на покупку жилья в новостройке или для участия в долевом строительстве.

Субсидия должна быть использована только в качестве первоначального взноса.

Для ее получения необходимо:

- быть гражданином РФ;

- нуждаться в улучшении жилищных условий.

Другие требования:

- возраст супругов в семье (или одного из них) не должен превышать 35 лет;

- размер жилплощади для одного члена семьи должен составлять менее 15 кв.м., это будет обязательным условием получения субсидии.

Срок погашения кредита корректируется в зависимости от индивидуальных параметров ипотечной программы.

В Сбербанке

Ипотека для неполной семьи в Сбербанке не предусматривается в качестве отдельной программы.

Существуют выгодные условия оформления жилищного кредита с использованием материнского капитала или государственной поддержки:

- размер процентной ставки по кредиту будет составлять 13-15%;

- приобретаемое жилое помещение оформляется в общую долевую собственность всех членов семьи.

Процентная ставка для ипотеки с государственной поддержкой составляет от 11.4%. Первоначальный взнос за приобретаемое жилье составляет от 20%.

Комиссии по кредиту отсутствуют, что не исключает возможность дополнительных расходов по оформлению необходимых документов и оплате услуг оценщика

В других банках

В российских банках ипотека неполным семьям доступна под умеренные проценты.

Ниже приведен список условий кредитования в наиболее солидных коммерческих финансовых учреждениях:

| Банк | Процентная ставка | Минимальная сумма | Сумма (max) |

| ВТБ 24 | От 11.2% | 100 тыс. руб. | 20 млн. |

| Россельхозбанк | От 10.4% | 300 тыс. руб. | 18 млн. |

| Тинькофф Банк | От 12% | 100 тыс. руб. | 15 млн. |

| РайффайзенБанк | От 11.5% | 200 тыс. руб. | 20 млн. |

| Банк Хоум Кредит | От 13% | 400 тыс. руб. | 10 млн. |

| Газпромбанк | От 12% | 300 тыс. руб. | 20 млн. |

Условия кредитования подлежат регулярному изменению. Более подробную информацию о «кредитных продуктах» необходимо уточнять в офисах банков.

https://www.youtube.com/watch?v=uKAjYDg2tJY

Максимальная сумма кредита зависит от региона оформления ипотеки. В Москве и Санкт-Петербурге она обычно бывает выше по сравнению с иными регионами.

Как получить?

Порядок действий:

- Заявитель обращается в заинтересовавший его банк с необходимыми документами.

- Примерную стоимость кредита можно рассчитать с помощью ипотечного калькулятора, который есть на сайте каждой кредитной организации.

- Срок рассмотрения заявки составляет 3-10 дней.

- Оформление страхования объекта недвижимости обязательно.

- При оплате полиса страхования жизни и здоровья размер процентной ставки снизится на несколько пунктов. Банк подробно исследует платежеспособность заемщика и его кредитную историю.

Отказ в ипотеке может быть получен без объяснения причин.

Чаще всего он следует при явной неплатежеспособности заемщика или его неблагонадежной репутации:

- наличие судимости;

- наличие психического заболевания или наркотической зависимости.

Оформление

Оформление кредита осуществляется только после:

- предоставления пакета документов;

- поиска жилья и его оценки;

- одобрения банком этого объекта недвижимости в качестве залога.

Далее следует подписание ипотечного договора, с условиями которого лучше ознакомиться заранее.

К этому документу должен быть обязательно приложен график погашения платежей. Банк-кредитор также обязан указать должнику полную стоимость ипотечного займа.

На видео об ипотечном кредитовании с господдержкой

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

📸 Видео

ИПОТЕКА - КАК БАНКИ ВЫШВЫРИВАЮТ СЕМЬИ С ДЕТЬМИ НА УЛИЦУ! КАБАЛА и БАНКОВСКИЙ БЕСПРЕДЕЛ РЯДОМ С НАМИСкачать

Новая семейная ипотека 6 | Путин сказал продлить льготную ипотеку | Жилье для семей с двумя детьмиСкачать

Семейная ипотека 2023Скачать

"Молодая семья" - государственная программа, которая помогает улучшить жилищные условияСкачать

Семейная ипотека от А до Я // Как выгодно купить квартиру для семьи в 2023 году?Скачать

НЕ бери ипотеку в 2023 пока не посмотришь это видео!Скачать

Льготная ипотека в 2024 году. Все льготные программы в одном видео!Скачать

Как взять ИПОТЕКУ правильно? НЕ ДОПУСКАЙ ЭТИХ ОШИБОК!Скачать

Какие льготы для семей с детьми действуют в 2024 году?Скачать

Семейная ипотека без семьиСкачать

Ипотека для семей с детьми-инвалидамиСкачать

Ипотека Кредит без доходов для семей с детьми и пенсионеровСкачать

Как получить квартиру от государства бесплатно 7 способовСкачать

Семейная ипотека 2022 без детей?! | Как взять семейную ипотеку без детей?Скачать

Семья с одним ребенком теперь не может взять семейную ипотеку?Скачать

Вам доступна семейная (от 1,5) ипотека, даже если у Вас нет детей!Скачать