Здравствуйте, в этой статье мы постараемся ответить на вопрос «Налогообложение адвокатской деятельности в 2021 году». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

В четырех регионах России — Москве, Московской и Калужской областях, а также Республике Татарстан — введен экспериментальный налоговый режим для самозанятых граждан.

Ведущие эксперты проведут мастер-классы по новому порядку проведения камеральных и выездных проверок, по технологиям определения и прогнозирования налоговых рисков.

- Бухучет в адвокатском кабинете в 2021 году для новичков

- Страховые взносы для адвоката в 2021 году

- Какие Налоги Платят Адвокаты В 2021

- Налог на добавленную стоимость

- Налогообложение адвоката, учредившего адвокатский кабинет

- Как учитывать расходы адвокатов

- Если частнопрактикующий адвокат или нотариус, является работодателем

- Налоги На Адвокатов С 2021 Года

- Налоговая отчетность в году коллегии адвокатов

- Налоги адвокатов в 2021 году

- Налоги у адвоката 2021

- Налогообложение адвокатской деятельности в 2021 году

- Адвокатам по налогам и другим платежам на 2021 год

- Памятка адвокатам по налогам и другим платежам (на 2021 год) (Акатова Сауле Баршановна, адвокат Коллегии адвокатов города Астаны)

- Налогообложение адвокатского кабинета 2021- 2021 год пример

- Кбк по страховым взносам в 2021 году: таблица с новыми кодами

- Увеличение земельного налога с 2021 года

- Социальный налог в Казахстане

- Сумма налога с адвокатской деятельности 2021

- Какие налоги платят адвокаты в2021

- Обзор документа

- Сдавать жилье в аренду будет выгоднее

- Страховые взносы адвоката в 2021-2021 году

- Услуги по подготовке платежных документов на уплату страховых взносов адвоката

- Налогообложение адвокатских образований

- Как платить адвокату налоги

- ИТАК, НЕМНОГО О ПОИСКЕ АДВОКАТА

- Как Адвокату Платить Налоги В 2021

- Налогообложение адвокатского кабинета и других адвокатских образований

- Страховые взносы для адвоката в 2021 году

- Какой налог за сдачу квартиры в 2021 году

- Как заполнить Приложение 3 в декларации 3-НДФЛ

- Какой Налог Платят Адвокаты 2021

- Налогообложение адвокатской деятельности

- Ндфл адвокатов в 2021 году

- Какие налоги платит адвокат в 2021 году

- Налогообложение деятельности адвокатов, судей, управляющих и других юристов

- Налогообложение при осуществлении адвокатской деятельности: современное состояние и возможные изменения

- ИП, адвокатов и нотариусов переведут на новый порядок уплаты НДФЛ

- Налогообложение адвоката, учредившего адвокатский кабинет

- Налогообложение адвокатов в 2021

- Взносы в ПФР адвокатов в 2021 году

- 🎥 Видео

Бухучет в адвокатском кабинете в 2021 году для новичков

Относительно периода, который может быть проверен, и по которому может быть доначислен налог по ч. 4 ст. 33 НК, необходимо отметить следующее.

О перспективах практики корректировки налоговой базы (сумм налогов) по основаниям, предусмотренным п. 4 ст. 33 Налогового кодекса Республики Беларусь.

Вместе с тем сообщаем, что все предложения и проблемные вопросы, описанные в обращениях граждан, внимательно рассматриваются в Департаменте и учитываются в рамках подготовки и (или) согласования проектов федеральных законов о совершенствовании законодательства Российской Федерации.

Страховые взносы для адвоката в 2021 году

Также предполагается внести изменения в законодательство, позволяющие адвокатскому образованию оказывать услуги от своего имени, а не от имени каждого конкретного адвоката.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален.

Адвокат Маринич Л.И. рассказывает, как не допустить блокировки банковских счетов предпринимателей. От предпринимателей продолжают поступать жалобы на необоснованные действия банков по ограничению доступа к средствам на счетах, а для отмены таких…

Постановка на учет в контролирующих органах самозанятых лиц осуществляется независимо от наличия обязанности по уплате того или иного налога и сбора (ст. 63 НКУ).

Какие Налоги Платят Адвокаты В 2021

В отношении иных услуг, а также, если стоимость услуги превышает установленный тариф, с разницы взимается НДС. Адвокаты, в целом освобождены от НДС в отношении оказываемых ими юридических услуг. Указанный налог уплачивается данными плательщиками в том, же порядке, что и физлицами, то есть они не производят его расчет и не сдают налоговые декларации.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту: Это быстро и бесплатно !

Аудиторы обязаны предоставить информацию в течение 10 дней после получения запроса от налоговых органов. При этом ФНС не имеет права распространять полученные данные.

Важно В периоде приостановления деятельности уплата производится пропорционально месяцам ведения адвокатской практики (п.

Лица, которые намерены осуществлять независимую профессиональную деятельность, обязаны стать на учет в контролирующих органах по месту своего постоянного проживания как самозанятые лица и получить справку о постановке на учет в соответствии со статьей 65 Налогового кодекса Украины [1] (ст. 178 НКУ) .

Она должна предоставить гарантии юристам, которые отвечают всем критериям — они должны беспрепятственно стать частью адвокатской корпорации,- подчеркивает Юлий Тай.- Главное, сохранить независимость адвокатуры, поэтому важно, чтобы контроль над переходом в адвокатуру осуществляло не государство, а само сообщество.

При банкротстве кредитной организации малые предприятия получат страховое возмещение в 1,4 млн. рублей наравне с физическими лицами и индивидуальными предпринимателями.

Закона о нотариате предусмотрено, что нотариальная деятельность – это совершение нотариусом нотариальных действий, предусмотренных Законом о нотариате и иными законодательными актами Республики Казахстан.

https://www.youtube.com/watch?v=JPm0-Lhec9E

При банкротстве кредитной организации малые предприятия получат страховое возмещение в 1,4 млн. рублей наравне с физическими лицами и индивидуальными предпринимателями.

На сегодняшний день сумма страховых взносов на обязательное пенсионное страхование для адвокатов составляет 23400 рублей. Ее необходимо уплатить не позднее 31 декабря текущего календарного года.

Напомню, что 18 апреля 2021 года Президент Республики Беларусь подписал Указ № 151 «Об изменении указов Президента Республики Беларусь» (далее – Указ № 151). Указ № 151 вступил в силу с 24 апреля 2021 года.

Пенсионеры, достигшие 80-летнего возраста, относятся к особо незащищенной социальной категории лиц. На государственном уровне для них разработана особая программа поддержки, которая предусматривает увеличение пенсионного обеспечения и предоставление ряда льгот. +7 .

Кроме того, отмечается, что согласно п. 291.3 ст. 291 Кодекса упрощенная система налогообложения, учета и отчетности применяется исключительно юридическими лицами или физическими лицами — предпринимателями, применение упрощенной системы налогообложения физическими лицами, осуществляющими независимую профессиональную деятельность, Кодексом не предусмотрено.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Налог на добавленную стоимость

Налогообложение доходов адвокатов, осуществляется единообразно вне зависимости от формы адвокатского образования.

При внешнеэкономических сделках, напротив, налоговый платеж, подлежащий уплате в бюджет РФ, увеличит налоговые доходы страны», — отмечают специалисты КПМГ в своем исследовании, посвященном оттоку капитала из страны.

Ранее для расчета доходов использовалась формула: доход от основной деятельности поделить на общую сумму дохода, умножить на 100%. Важно С 1 января 2021 года формула в целом сохраняется, но в общую сумму доходов надо включать еще и суммы, перечисленные в ст. 251 НК РФ. Таким образом, если у плательщика взносов есть кредиты или гранты, то ему надо рассматривать их в составе общего дохода.

Заместитель руководителя ФНС Григоренко Д.Ю. Моментом приостановления или прекращения деятельности адвоката является дата принятия советом адвокатской палаты соответствующего решения. Порядок отчисления взносов при неполном периоде деятельности Уплата страховых взносов адвокатов соответствует порядку, принятому для индивидуальных предпринимателей.

Если указанные образования оказывают иные услуги, например, по сдаче в аренду имущества, то указанная деятельность подлежит обложению НДС по ставке 18; НДС уплачивается ежеквартально до 25 числа каждого месяца, следующего за истекшим кварталом. То, есть, например, за 1 квартал налог необходимо уплатить до:

- 25 июля – 1/3;

- 25августа – 1/3;

- 25 сентября 1/3.

Если указанные образования оказывают иные услуги, например, по сдаче в аренду имущества, то указанная деятельность подлежит обложению НДС по ставке 18; НДС уплачивается ежеквартально до 25 числа каждого месяца, следующего за истекшим кварталом. То, есть, например, за 1 квартал налог необходимо уплатить до:

- 25 июля – 1/3;

- 25августа – 1/3;

- 25 сентября 1/3.

В соответствии с пунктом 3 статьи 210 Кодекса для доходов, в отношении которых предусмотрена налоговая ставка 13 процентов, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218-221 Кодекса.

Уплата взносов в случае приостановления деятельности по ведению частной практики Днем начала возникновения обязанностей по уплате взносов является дата постановки адвоката на налоговый учет. Окончанием периода обязанностей по уплате взносов является день снятия лица с налогового учета.

Налогообложение адвоката, учредившего адвокатский кабинет

Деятельностью по исполнению исполнительных документов вправе заниматься частный судебный исполнитель, получивший лицензию на право занятия деятельностью по исполнению исполнительных документов (далее — лицензия частного судебного исполнителя), выданной уполномоченным органом.

Страховые взносы Частнопрактикующие нотариусы и адвокаты в обязательном порядке уплачивают страховые взносы как за себя, так и за наемных работников (при их наличии). В связи с переходом в 2021 году взносов в ведение ФНС РФ, все страховые платежи, кроме платежей на травматизм, перечисляются по реквизитам налоговой службы.

Подтверждением регистрации в контролирующем органе физических лиц, осуществляющих независимую профессиональную деятельность, является справка о постановке на учет налогоплательщика по форме № 4-ОПП, направляется (выдается) соответствующему физическому лицу на следующий рабочий день со дня взятия на учет.

Форма предназначена исключительно для сообщений об отсутствии или некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения.

Как учитывать расходы адвокатов

Следовательно, адвокатская коллегия, являющаяся налоговым агентом, обязана исчислить, удержать и перечислить в бюджет суммы налога на доходы физических лиц с доходов адвокатов, полученных ими в связи с осуществлением адвокатской деятельности.

https://www.youtube.com/watch?v=LLXXZIsTaWU

Указанные в Концепции изменения предполагают существенные изменения в области налогообложения при осуществлении адвокатской деятельности.

Если частнопрактикующий адвокат или нотариус, является работодателем

В Государственной фискальной службе разъяснили, что физическое лицо — предприниматель не может осуществлять адвокатскую деятельность, а к доходам, полученным от осуществления адвокатской деятельности, не может быть применена упрощенная система налогообложения, учета и отчетности.

Адвокаты, учредившие адвокатские кабинеты, представляют в налоговые органы налоговые декларации по налогу на доходы физических лиц по форме 3-НДФЛ.

Таким образом, ни адвокат, ни нотариус, ни частный судебный исполнитель не являются индивидуальными предпринимателями.

Видео:ВСТУПЛЕНИЕ В НАСЛЕДСТВО: НОВЫЕ ПРАВИЛА С 2021 ГОДА! ЧТО НУЖНО ЗНАТЬ И УЧИТЫВАТЬ? СОВЕТЫ АДВОКАТАСкачать

Налоги На Адвокатов С 2021 Года

3. При осуществлении адвокатскими формированиями предпринимательской деятельности (не связанной с оказанием адвокатами юридической помощи) налоги и обязательные платежи уплачиваются в общеустановленном порядке, предусмотренном настоящим Кодексом для юридических лиц, осуществляющих предпринимательскую деятельность.

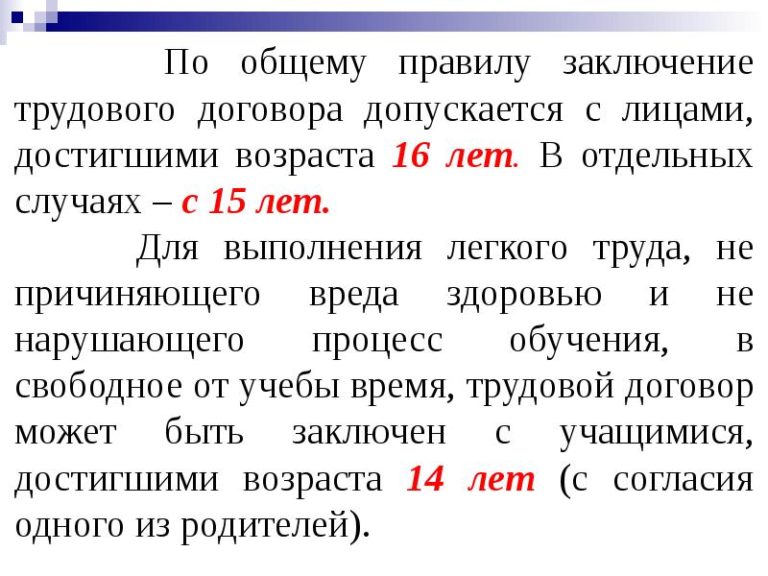

- получить высшее юридическое образование в аккредитованном вузе или ученую степень кандидата либо доктора юридических наук;

- не менее двух лет проработать юристом либо пройти стажировку в адвокатской конторе.

Налоговая отчетность в году коллегии адвокатов

Ключевые положения документа разместила на своем сайте Федеральная палата адвокатов. Направлять форму необходимо в налоговые органы по месту своего учета за первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом. Годовую отчетность нужно сдавать не позднее 1 апреля года, следующего за истекшим налоговым периодом.

В соответствии со ст.123.16-2 ГК РФ последние три формы являются «коллективными формами» работы адвокатов, именно их мы рассмотрим в данной статье, поскольку вопросы налогообложений адвокатских образований не достаточно подробно освещены и вызывают множество вопросов.

Налоги адвокатов в 2021 году

Коллегия адвокатов в качестве налогового агента обязана в установленном порядке предоставлять адвокату профессиональный и стандартный налоговые вычеты при получении от него соответствующего письменного заявления.

Наиболее популярна у российских ИП упрощенная система, что и неудивительно: в этом случае нужно платить всего один налог, причем можно выбрать, будет это 6% со всех полученных за период доходов или же 15% с разницы между доходами и расходами. Помимо единого налога, ИП на «упрощенке» без работников остается лишь уплатить за себя страховые взносы.

Максимальная величина суммы дополнительного платежа на ОПС ограничивается восьмикратным размеров фиксированного взноса. Отчисления адвокатов на взносы от доходов, полученных в качестве работников Адвокаты, ведущие деятельность в составе работников консультации, коллегии, получают вознаграждения в качестве работников, оформленных по трудовым, агентским договорам.

Все сведения, которые указывают на владение имуществом предоставляются органами осуществляющие кадастровый учет в налоговую инспекцию, а также органами ведущие гос. технический учет п. 4 ст. 5 Закона N 2003-1. Транспортный налог Если у адвоката есть транспортное средство, которое подлежит под налогообложение (п.1 ст.

362 НКРФ), то предоставлять налоговые декларации не нужно. Земельный налог Налогоплательщики с соответствии с п.

1 статьей 388 НКРФ обладающие земельными участками признаются физические лица, организации на праве: собственности, бессрочного или пожизненного пользования, наследуемого пользования.

https://www.youtube.com/watch?v=UOFvfK3-FTU

При наличии земельного участка, который должен подлежать налогообложению, все исчисления в соответствии с п. 4 ст. 391 НК РФ.

Рекомендуем прочесть: Новые Поправки К Фз186 От2021г

Налоги у адвоката 2021

Также адвокатским образованиям в организационно-правовых формах коммерческих организаций предлагается разрешить использовать УСН, которая в настоящий момент не может использоваться адвокатскими образованиями.

- 3-НДФЛ представляется по итогам деятельности предшествующего года. В составе представленных данных указывают сведения об исчисленных страховых взносах.

- Срок подачи данных – не позднее 30 апреля года, следующего за отчетным.

Налогообложение адвокатской деятельности в 2021 году

Налогообложение адвокатов и нотариусов, вне зависимости от выбранной формы ведения деятельности, осуществляется с учетом ряда особенностей, характерных только для указанной группы налогоплательщиков.

В соответствии с законодательством нотариусы и адвокаты не являются ИП, а их объединения (коллегии, бюро, консультации) признаются некоммерческими организациями.

Особенности налогообложения указанных лиц напрямую зависят от того, в какой форме ими осуществляется деятельность: единолично или в составе НКО. Формы ведения деятельности:

Если указанные образования оказывают иные услуги, например, по сдаче в аренду имущества, то указанная деятельность подлежит обложению НДС по ставке 18; НДС уплачивается ежеквартально до 25 числа каждого месяца, следующего за истекшим кварталом. То, есть, например, за 1 квартал налог необходимо уплатить до:

Адвокатам по налогам и другим платежам на 2021 год

Для информации:из норм статьи 192 НК (с учетом метода начисления) следует, что адвокат должен учитывать свой доход по факту оказания им юридической помощи лицу, обратившемуся за этой помощью, а не со дня получения или выплаты денег или их эквивалентов (например, по факту выполнения поручения по защите прав и интересов в суде и т.п.).

Пунктом 2 статьи 33 Закона № 121-VI ЗРК установлено, приостановить до 1 января 2021 года действие разделов 8 и 9 Налогового кодекса, установив, что в период приостановления данные разделы действуют в редакции, указанной в названном пункте 2.

Памятка адвокатам по налогам и другим платежам (на 2021 год) (Акатова Сауле Баршановна, адвокат Коллегии адвокатов города Астаны)

Плательщик ежеквартально в срок, установленный налоговым законодательством Республики Казахстан, представляет декларацию по индивидуальному подоходному налогу и социальному налогу (форма 200.

00), в которой отражает сведения по начисленным социальным отчислениям за участников системы обязательного социального страхования, если иное не установлено законодательством Республики Казахстан.

Форма декларации и порядок ее составления устанавливаются Правительством Республики Казахстан ( статья 18 Закона РК «Об обязательном социальном страховании»).

за себя — сумма получаемого дохода, определяемая ими самостоятельно для целей исчисления социальных отчислений в свою пользу, но не более дохода, определяемого для целей налогообложения в соответствии с Кодексом Республики Казахстан « О налогах и других обязательных платежах в бюджет » (Налоговый кодекс) ( статья 15 Закона РК «Об обязательном социальном страховании», п пункт 3 Правил исчисления и перечисления социальных отчислений, утвержденными Постановлением Правительства РК от 21 июня 2004 года № 683 (далее — Правила),

Налогообложение адвокатского кабинета 2021- 2021 год пример

225 НК РФ. пунктом 2 ст.

54 НК РФ предусмотрено, что адвокаты, учредившие адвокатские кабинеты, исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, утвержденном Минфина России и МНС РФ (далее -Порядок). Учет доходов и расходов и хозяйственных операций ведется путем фиксирования в Книге, типовая форма которой приведена в приложении к Порядку.

https://www.youtube.com/watch?v=re-gSyNxfq0

Что это такое? И выгодно ли? Специфика этой налоговой системы и ее отличие от других вариантов налогообложения заключено в том, что предприятие-налогоплательщик обязано платить и отчитываться сразу по нескольким налогам, вести по ним налоговый учет и соблюдать требования соответствующих глав Налогового Кодекса РФ. В это время, например, при упрощенной системе ряд налогов заменен единым платежом, который, поступая в региональный бюджет, распределяется в дальнейшем в разных долях между нижестоящими бюджетами.

Кбк по страховым взносам в 2021 году: таблица с новыми кодами

Какие коды бюджетной классификации (КБК) по страховым взносам на 2021 год применять при уплате пенсионных и медицинских взносов? Что-то изменилось в КБК в 2021 году? Какие КБК для уплаты страховых взносов использовать ИП? Приведем общую таблицу с расшифровкой КБК по страховым взносам в 2021 году. В ней вы сможете определить КБК по разным видам страховых взносов для перечисления в ИФНС.

В 2021 году контролировать расчет и уплату страховых взносов на обязательное пенсионное, медицинское и социальное страхование (за исключением взносов «на травматизм») продолжит Федеральная налоговая служба. Перечисленные виды страховых взносов в 2021 году нужно платить в ИФНС, а не в фонды.

Увеличение земельного налога с 2021 года

Посмотрим, как рассчитать земельный налог на 2021 год. Например, компания, зарегистрировавшая 19.01.2021, право собственности на земельный участок, узнала его кадастровую стоимость на начало года (980 000 руб.) и ставку налога (1,5%), действующую в регионе (из местного земельного закона). Льготы или повышающие коэффициенты этим законом не предусмотрены.

Местные муниципалитеты уполномочены дифференцировать и регулировать налоговые ставки, отталкиваясь от категории земли, места расположения объекта, предназначения и разрешения на использование. Таким образом, в каждом регионе для определенного объекта может действовать своя НС.

Социальный налог в Казахстане

- Специализированные предприятия, открытые для трудоустройства лиц с различными физическими нарушениями: потерявшие зрение, слух, речь; с отклонениями в работе опорно-двигательной системы и т. п.

- Фермерские и крестьянские хозяйства, работающие в рамках специального налогового режима (СНР).

В том случае, когда ИП в отчётный период не получал доходов, он освобождается от необходимости уплаты социального налога.

Это же относится и к налогоплательщикам, приостановившим предоставление отчётности в налоговые органы.

Сумма налога с адвокатской деятельности 2021

Но так, как нотариусы и адвокаты не являются предпринимателями, для них установлена иной порядок уплаты налогов и применения льгот. Налог на добавленную стоимость В соответствии с пп. 14 п.

Таким образом, коллегия адвокатов в качестве налогового агента по НДФЛ для адвокатов, состоящих в данной коллегии, вправе применить профессиональный вычет по НДФЛ в отношении уплаченных адвокатом страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование.

Департамент налоговой и таможенной политики, рассмотрев обращение по вопросу определения величины дохода индивидуального предпринимателя, уплачивающего налог на доходы физических лиц (далее — НДФЛ), исходя из которого исчисляется размер страховых взносов, уплачиваемый таким индивидуальным предпринимателем в государственные внебюджетные фонды за себя, в случае если его доход превысил 300 000 рублей за расчетный период, сообщает следующее.

Видео:«Налоги в адвокатских кабинетах» - «Счета, вычеты, приказ на содержание кабинета»Скачать

Какие налоги платят адвокаты в2021

Как всегда, мы постараемся ответить на вопрос «Какие налоги платят адвокаты в2021». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

1. При определении размеров вознаграждения адвокатов Совет ФПА РФ применил используемый в действующем Порядке подход, исходя из принципа пропорционального увеличения размеров вознаграждения на одну треть от разницы между минимальным и максимальным пределами вознаграждения, установленными в Постановлении Правительства РФ от 1 декабря 2012 г. N 1240.

Постановлением Правительства РФ от 2 октября 2021 г.

N 1169 внесены изменения в «Положение о возмещении процессуальных издержек, связанных с производством по уголовному делу, издержек в связи с рассмотрением дела арбитражным судом, гражданского дела, административного дела, а также расходов в связи с выполнением требований Конституционного Суда Российской Федерации», утвержденное Постановлением Правительства РФ от 1 декабря 2012 г. N 1240, которыми предусмотрено поэтапное повышение размера вознаграждения адвоката начиная с 1 января 2021 г.

Обзор документа

Вместе с тем, принятый во исполнение Постановления Правительства РФ от 1 декабря 2012 г.

N 1240 «Порядок расчета размера вознаграждения адвоката, участвующего в качестве защитника в уголовном судопроизводстве по назначению органов дознания, органов предварительного следствия или суда, в зависимости от сложности уголовного дела», утвержденный совместным приказом Минюста России и Минфина России от 5 сентября 2012 г. N 174/122н (далее — Порядок), соответствующих изменений не претерпел и продолжает действовать в прежней редакции.

https://www.youtube.com/watch?v=9ahCZg_uxz8

С 2021 года процедура доплаты подоходного налога при превышении определенной годовой суммы Кодексом уже не установлена. То есть независимо от суммы дохода от сдачи жилья, полученного в течение 2021 года, кроме налога по фиксированным ставкам доплачивать налог не придется.

В Беларуси разрешили уплачивать налоги и пени с отсрочкой платежей либо в рассрочку. К примеру, физлица могут рассчитывать на такие послабления исходя из их имущественного положения или в связи с нахождением в трудной жизненной ситуации. Главное условие для физлиц — объекты налогообложения не должны быть связаны с осуществлением предпринимательской деятельности.

Сдавать жилье в аренду будет выгоднее

Ранее в налоговой поясняли, что это изменение решили ввести из-за необходимости представления физлицом одновременно с декларацией документов, подтверждающих получение доходов и уплату налога с этих доходов за границей.

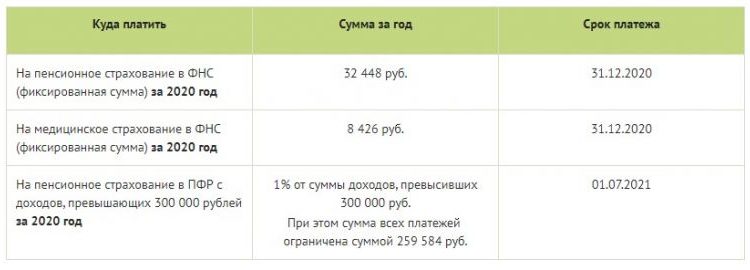

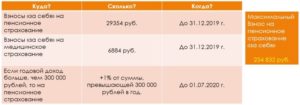

Для расчета страховых взносов, необходимо предоставить сведения о полученных доходах за год, если удостоверение адвоката получено в течение года, за который рассчитываются взносы, необходимо рассчтать взносы за не полный налоговый период. Срок уплаты фиксированных страховых взносов — до 31 декабря. Если своевременно не платить взносы, то налоговая начислит пени.

Страховые взносы адвоката в 2021-2021 году

Согласно письма департамента налоговой и таможенной политики Минфина России от 21 августа 2021г.

№03-15-06/53487, адвокаты обязаны самостоятельно рассчитывать, а также оплачивать страховые взносы на пенсионное и медицинское страхование с дохода от адвокатской деятельности, п.п. 2 п. Ст. 149 НК РФ.

В этом случае коллегия адвокатов не должна платить страховые взносы с вознаграждения, выплачиваемого адвокату.

Услуги по подготовке платежных документов на уплату страховых взносов адвоката

Страховые взносы адвоката уплачиваются ежегодно на обязательное пенсионное страхование и на медицинское страхование в фиксированном размере. Размер взносов определяется также, как у индивидуальных предпринимателей.

Адвокатские образования имеют самостоятельный статус налогоплательщиков, являясь по гражданскому законодательству юридическими лицами — некоммерческими организациями (НКО), и регистрируются в этом качестве Минюстом РФ и ФНС РФ, обладают специальной правоспособностью.

Основными особенностями налогообложения адвокатов и адвокатских образований являются: -отсутствие необходимости личного обращения в налоговые органы для постановки и снятия с налогового учета.

Постановка и снятие с учета происходят на основании сообщения адвокатской палаты о внесении в реестр адвокатов и об исключении из него; — в соответствии с пп.14 п.3 ст.

149 НК РФ не подлежат налогообложению услуги, оказываемые адвокатскими бюро и коллегиями их членам в связи с ведением профессиональной деятельности; — в соответствии с пп.8 п.2 ст.251 НК РФ поступления на содержание адвокатского образования считаются целевыми поступлениями и не учитываются при исчислении налога на прибыль.

Еще почитать: Как не платить за воду если не живешь в квартире

Налогообложение адвокатских образований

Видео:Налогообложение адвоката / НДФЛСкачать

Как платить адвокату налоги

оказание услуг коллегиями, адвокатскими бюро, адвокатскими палатами субъектов Российской Федерации или Федеральной палатой адвокатов своим членам в связи с осуществлением ими профессиональной деятельности; с 1 января 2007 г. адвокаты, учредившие адвокатские кабинеты, налогоплательщиками налога на добавленную стоимость не являются и при оказании услуг в рамках своей профессиональной деятельности налог не уплачивают.

ИТАК, НЕМНОГО О ПОИСКЕ АДВОКАТА

Образ адвоката известен из американских фильмов: хорошая зарплата, костюмы, постоянные переработки и нервные перегрузки. Что, на самом деле, правда, а что штампы и домыслы? Сколько зарабатывает и на что тратит деньги среднестатистический ставропольский юрист? Своим опытом с нами поделился Дмитрий — адвокат, который специализируется на гражданских делах.

Экзамен позволяет стать полноправным членом ставропольской Адвокатской палаты. Можно не проходить испытание. Но тогда перспективы в юридическом деле ограничены, клиентов искать сложно. Люди ведь хотят лицензированного защитника.

Очевидно, что это упущение законодателя, поскольку налоговое законодательство не учитывает изменений законодательства об адвокатуре.

https://www.youtube.com/watch?v=Y6mkWd4hDmA

Налогообложение адвокатов и адвокатских образований связано с результатом адвокатской деятельности.

То, что иному клиенту может показаться мелочью, для адвоката — затраты времени, усилий, денег. Поэтому за свою деятельность адвокат получает вознаграждение (гонорар) и возмещение понесенных расходов.

Как Адвокату Платить Налоги В 2021

Такая декларация должна быть сдана в пятидневный срок по истечении месяца со дня появления первого дохода. В декларации указываются суммы предполагаемого дохода от осуществляемой деятельности в текущем году.

Налогообложение адвокатского кабинета и других адвокатских образований

- не менее двух лет проработать юристом либо пройти стажировку в адвокатской конторе.

- получить высшее юридическое образование в аккредитованном вузе или ученую степень кандидата либо доктора юридических наук;

Если указанные образования оказывают иные услуги, например, по сдаче в аренду имущества, то указанная деятельность подлежит обложению НДС по ставке 18; НДС уплачивается ежеквартально до 25 числа каждого месяца, следующего за истекшим кварталом. То, есть, например, за 1 квартал налог необходимо уплатить до:

Лица, которые намерены осуществлять независимую профессиональную деятельность, обязаны стать на учет в контролирующих органах по месту своего постоянного проживания как самозанятые лица и получить справку о постановке на учет в соответствии со статьей 65 Налогового кодекса Украины [1] (ст. 178 НКУ) .

Страховые взносы для адвоката в 2021 году

Пенсионеры, достигшие 80-летнего возраста, относятся к особо незащищенной социальной категории лиц. На государственном уровне для них разработана особая программа поддержки, которая предусматривает увеличение пенсионного обеспечения и предоставление ряда льгот. +7 .

Плательщиками страхового взноса «за себя» являются самозанятые лица — индивидуальные предприниматели, адвокаты, нотариусы и иные лица, занимающиеся частной практикой.

Обращаем внимание, что уплатить фиксированный страховой взнос ИП, нотариусы, адвокаты и прочие самозанятые граждане обязаны вне зависимости от того, получали ли они в отчетном периоде доходы от предпринимательской деятельности либо частной практики или нет.

Если годовой доход предпринимателя, адвоката, нотариуса не превышает 300000 рублей, то в 2021 году размер страховых взносов к уплате в бюджет мы считаем так: взносы на

Какой налог за сдачу квартиры в 2021 году

По договору найма жилого помещения съемщик квартиры обязан платить арендную плату. Так, собственник квартиры получает доход от сделки, который должен облагаться налогом. Обязанность оплатить налог возникает автоматически, после того, как был получен первый платеж.

Налоговая ставка для граждан-резидентов в 2021 году равна 13%, для нерезидентов (тех, кто проживает в России менее 183 дней в году) — 30%.

Существует четыре системы налогообложения для сдачи квартиры в аренду:

- НДФЛ — собственник квартиры должен заключить с арендатором договор найма, в котором будет зафиксирован размер арендной платы. Налоговая ставка составляет 13%, подавать декларацию собственник должен самостоятельно.

- УСН — арендодатель может зарегистрироваться как ИП и выбрать упрощенную систему налогообложения. В этом случае доходами предпринимателя будет считаться только арендная плата. В таком случае налоговая ставка равна 6% (п. 1 ст.346.20 НК РФ). При переходе на УСН каждый квартал необходимо уплачивать авансовые платежи по налогу.

- Патент — покупая патент, собственник не подсчитывает полученный доход, а уплачивает налог единовременно. Размер налога — 6% от среднего дохода, который арендодатель может получить за год. Купить патент на аренду жилья можно только зарегистрированным ИП на срок от 6 до 12 месяцев.

- Налог на профессиональный доход — с 1 января 2021 года граждане и ИП, сдающие квартиру в наем, могут перейти на новый налоговый режим. Для этого нужно зарегистрироваться как самозанятым через мобильное приложение «Мой налог». Ставка по налогу — 4% от доходов, полученных от физических лиц, и 6%, если доход получен от ИП (ст. 10 Федерального закона от 27.11.2021 № 422-ФЗ). Новый налоговый режим распространяется только на 4 региона: Москву и область, Калужскую область и Татарстан.

Как заполнить Приложение 3 в декларации 3-НДФЛ

На этот лист заносятся доходы от частной практики и предпринимательства. Здесь же рассчитываются профессиональные вычеты (ст.221 НК).

Лист заполняют:

- адвокаты;

- нотариусы

- ИП;

- оценщики;

- арбитражные управляющие и др.

Общий порядок заполнения Приложения 3 в 3-НДФЛ:

- В стр.010 ставим код вида деятельности от 01 до 09.

- Стр.020 — для ИП. В ней нужно указать основной вид деятельности по ОКВЭД. Лица, ведущие частную практику, ставят прочерк.

- В поля с 030 по 044 заносим суммы понесенных расходов (с расшифровкой) и полученных доходов в соответствии с КУДИР за отчетный год.

- Переходим к итоговым показателям. В поле 050 переносим значение стр.030. Если заполняете несколько приложений 3, то укажите сумму по этой строке.

- В стр.060 проставляем сумму запрашиваемого вычета: сумму значений из стр.040 либо 20% от стр.030 (для ИП).

- В строке 070 Приложения 3 пишем НДФЛ, уже уплаченный в виде авансов в соответствии с п.8 и п.9 ст.227 НК.

- Поля 090-100 заполняются, только если налогоплательщик совершал сделки с взаимозависимыми лицами, в результате которых база по НДФЛ оказалась занижена (см. п.6 ст.105.3 НК). В строке 100 Приложения 3 в 3-НДФЛ указывается сумма налога, скорректированная самим гражданином.

- Подраздел 3 Приложения (стр.110-150) заполняют те налогоплательщики, которые задекларировали доходы в Приложениях 1-2 и хотят получить с них проф. вычет по договору ГПХ или авторскому вознаграждению. В общем случае это не относится к ИП и частнопрактикующим специалистам.

Видео:За что и сколько платить адвокату?Скачать

Какой Налог Платят Адвокаты 2021

Постановлением Правительства РФ от 2 октября 2021 г.

N 1169 внесены изменения в «Положение о возмещении процессуальных издержек, связанных с производством по уголовному делу, издержек в связи с рассмотрением дела арбитражным судом, гражданского дела, административного дела, а также расходов в связи с выполнением требований Конституционного Суда Российской Федерации», утвержденное Постановлением Правительства РФ от 1 декабря 2012 г. N 1240, которыми предусмотрено поэтапное повышение размера вознаграждения адвоката начиная с 1 января 2021 г.

Вместе с тем, принятый во исполнение Постановления Правительства РФ от 1 декабря 2012 г.

N 1240 «Порядок расчета размера вознаграждения адвоката, участвующего в качестве защитника в уголовном судопроизводстве по назначению органов дознания, органов предварительного следствия или суда, в зависимости от сложности уголовного дела», утвержденный совместным приказом Минюста России и Минфина России от 5 сентября 2012 г. N 174/122н (далее — Порядок), соответствующих изменений не претерпел и продолжает действовать в прежней редакции.

Налогообложение адвокатской деятельности

Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений Единого государственного реестра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования.

https://www.youtube.com/watch?v=V4rCppOlT80

Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в порядке и сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя). Налог подлежит уплате налогоплательщиками – физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Ндфл адвокатов в 2021 году

Проект вносит изменения в ст. 227 НК РФ, регулирующую налогообложение НДФЛ отдельных категорий налогоплательщиков (адвокатов, учредивших адвокатские кабинеты, ИП, частнопрактикующих нотариусов и иных лиц).

В случае принятия поправок адвокаты-«кабинетчики» будут исчислять сумму НДФЛ в виде авансового платежа по итогам первого квартала, полугодия и девяти месяцев, исходя из ставки налога, фактически полученных доходов, а также профессиональных и стандартных налоговых вычетов, с учетом ранее исчисленных авансовых платежей.

Соответствующий авансовый платеж будет уплачиваться адвокатами не позднее 25-го числа первого месяца, следующего за первым кварталом, полугодием, девятью месяцами налогового периода.

Плательщиками нового налога станут организации, ИП и физические лица. При этом льгот для малого бизнеса или крупных корпораций не предусмотрено. Основное отличие от действующих сборов за загрязнение окружающей среды – администрирование налоговой службой.

Какие налоги платит адвокат в 2021 году

Всё зависит от того, какие правоотношения между адвокатом и его помощником. Юридически это может выглядет вот так — Адвокат + ООО, с данным ООО сотруники состоят в трудовых правоотношениях — никаких лишних налогов. Может быть много вариантов. Уточните вопрос.

Налогообложение доходов адвокатов, осуществляется единообразно вне зависимости от формы адвокатского образования. По общему правилу доход облагается НДФЛ по ставке 13%, либо 30% в случае, если адвокат не является налоговым резидентом РФ (ст.

224 Налогового кодекса). Страховые взносы адвокат уплачивает за себя самостоятельно, вне зависимости от выбранной формы адвокатского образования (п. 1 ст. 430 НК РФ).

Базой для расчета размера страховых взносов является МРОТ, установленный на начало календарного года.

Налогообложение деятельности адвокатов, судей, управляющих и других юристов

Плательщик страховых взносов — адвокатское бюро обязано в установленный срок представлять в налоговый орган расчет по страховым взносам, в котором отражается информация о суммах выплат и иных вознаграждений в пользу физических лиц в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, и о суммах исчисленных страховых взносов. В случае отсутствия у адвокатского бюро выплат в пользу физических лиц по таким договорам в течение того или иного расчетного (отчетного) периода адвокатское бюро обязано представить в установленный срок в налоговый орган расчет с нулевыми показателями.

Физическое лицо (заказчик), заключившее гражданско-правовой договор на оказание юридической услуги с другим физическим лицом (исполнителем) и производящее выплату ему вознаграждения по данному договору, является плательщиком страховых взносов с суммы такого вознаграждения.

Налогообложение при осуществлении адвокатской деятельности: современное состояние и возможные изменения

Действующий порядок осуществления адвокатской деятельности не предполагает ее обложение НДС, поскольку услуги оказываются непосредственно адвокатом, то есть физическим лицом, не являющимся плательщиком НДС.

При отсутствии внесения изменений в НК РФ оказание услуг адвокатским образованием от своего имени будет облагаться НДС.

Во избежание увеличения стоимости услуг адвокатов для клиентов предполагается внесение изменений в НК РФ, которые бы предусматривали освобождение от налогообложения НДС услуг адвокатских образований либо в полном объеме, либо только в отношении услуг, которые оказываются физическим лицам.

Предлагается обеспечить возможность работы адвоката по трудовому договору с адвокатским образованием и найма адвокатом адвоката.

Указанные положения не изменяют порядок исчисления и уплаты НДФЛ с доходов адвокатов, вне зависимости от выбора адвокатом формы адвокатского образования и закрепления с ним юридических отношений: соглашения об участии (о партнерстве), гражданско-правового договора оказания услуг (соглашения об оказании юридической помощи) или трудового договора.

ИП, адвокатов и нотариусов переведут на новый порядок уплаты НДФЛ

В случае значительного (более чем на 50%) увеличения или уменьшения в текущем году дохода ИП обязан сдать новую декларацию 4-НДФЛ с указанием уточненной суммы предполагаемого дохода. В этом случае налоговый орган пересчитает авансовые платежи по НДФЛ.

https://www.youtube.com/watch?v=gNB5nETAkrk

В декларации указываются суммы предполагаемого дохода от осуществляемой деятельности в текущем году. На основе этих сведений налоговый орган рассчитывает предпринимателю суммы авансовых платежей по НДФЛ.

Налогообложение адвоката, учредившего адвокатский кабинет

Адвокаты, осуществляющие адвокатскую деятельность в адвокатском кабинете, приравниваются в отношении порядка ведения учета хозяйственных операций к гражданам, осуществляющим предпринимательскую деятельность без образования юридического лица (п. 2 ст. 4 Федерального закона от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете»).

В целях реализации п. 6 ст. 25 Закона об адвокатуре (в части обязательного внесения в кассу адвокатского образования вознаграждения, выплачиваемого адвокату доверителем, и (или) компенсации адвокату расходов, связанных с исполнением поручения) адвокатские образования должны оформлять кассовые операции в соответствующем порядке.

Налогообложение адвокатов в 2021

Налог на прибыль Доходы адвокатского образования в виде отчислений на содержание указанного образования, а также в сумме членских взносов не подлежат обложению налогом на прибыль. Налог на имущество В соответствии со статьей 381 НК РФ имущество адвокатских образований освобождено от обложения данным платежом.

Отчетность по НДФЛ состоит из декларации о предполагаемом доходе по форме 4-НДФЛ, которую должны представлять налогоплательщики (но не всегда это делающие, так как санкции за ее не сдачу налоговым органом, как правило, не накладываются) и годовой отчетности по форме 3-НДФЛ. Срок сдачи 3-НДФЛ – до 30 апреля года, следующего за отчетным.

За 2021 год нотариусы и адвокаты должны отчитаться в срок не позднее 2 мая 2021 года, а за 2021 год не позднее 30 апреля 2021 года. Страховые взносы Частнопрактикующие нотариусы и адвокаты в обязательном порядке уплачивают страховые взносы как за себя, так и за наемных работников (при их наличии).

В связи с переходом в 2021 году взносов в ведение ФНС РФ, все страховые платежи, кроме платежей на травматизм, перечисляются по реквизитам налоговой службы.

Взносы в ПФР адвокатов в 2021 году

Налоговики разъяснили, что адвокаты, учредившие адвокатские кабинеты, представляют в налоговые органы налоговую декларацию по форме 3-НДФЛ. За адвокатов, осуществляющих деятельность в коллегиях адвокатов, адвокатских бюро и юридических консультациях, исчисление и уплата НДФЛ производится налоговыми агентами (адвокатским образованием).

В указанном случае налоговые агенты ведут учет доходов адвоката и представляют сведения об их доходах за налоговый период в налоговый орган по форме 2-НДФЛ не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Налогоплательщики обязаны представить в налоговый орган по месту своего учета налоговую декларацию по форме 3-НДФЛ в сроки, установленные статьей 229 НК РФ (пункт 5 статьи 227 НК РФ).

Отметим, что в настоящее время налоговая декларация по форме 3-НДФЛ утверждена Приказом ФНС России от 24 декабря 2014 года № ММВ-7-11/671@ «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме». Согласно пункту 1 статьи 229 НК РФ налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом.

В пункте 1 статьи 226 НК РФ предусмотрено, что налог с доходов адвокатов исчисляется, удерживается и уплачивается коллегиями адвокатов, адвокатскими бюро и юридическими консультациями. Указанные в данном пункте коллегии адвокатов, адвокатские бюро и юридические консультации именуются налоговыми агентами.

🎥 Видео

22122021 Налоговая новость о применении УСН адвокатами / taxation of lawyersСкачать

Вознаграждение адвоката также имеет значение, как и ваша зарплатаСкачать

НАЛОГОВАЯ РЕЗИДЕНЦИЯ В ИСПАНИИ / Сколько платит Резидент и Нерезидент / Актио Легис Адвокаты ИспанииСкачать

Что делать, если налоговая требует документы? #налоги #налоговая #юрист #адвокатСкачать

Как налоговая обманывает людей. 5 самых распространённых способов по мнению налогового адвоката.Скачать

Налоговый адвокат Вадим Баранча.Петербург.Недвижимость.Скачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Гонорар и доход адвоката. Сколько может получать адвокат по назначению | Адвокатский кабинет №2121Скачать

Я - адвокат, тема "Бизнес и налоги"Скачать

Сколько зарабатывает адвокатСкачать

НАЛОГ НА НЕДВИЖИМОСТЬ заставят заплатить. Налоги 2021 / Неучтенная недвижимость - комментарий юристаСкачать

ЧЕМ ЮРИСТ ОТЛИЧАЕТСЯ ОТ АДВОКАТА?Скачать

Сколько стоит суд: цена за адвоката и юридические услуги | Советы адвоката | Клопова ИринаСкачать

Секрет ПФР раскрыт! Эта справка удвоит вам пенсию! СРОЧНО!Скачать

Срочно сделайте это, чтобы не потерять свою землю!Скачать

Налог с продажи квартиры в 2022 году - Надо ли платить налог при продаже квартиры, дома, земли 3НДФЛСкачать