Все субъекты предпринимательской деятельности с общей системой налогообложения (ОСНО) являются плательщиками НДС. Они имеют право на получение вычета.

Форма собственности не влияет на уплачиваемый налог, в данном случае играет роль форма налогообложения, которая выбрана основателями компании.

Уйти от НДС или снизить его размер можно в результате внешнеэкономической деятельности или по льготным товарам. Кроме того, допускается для некоторых видов деятельности спецрежим – УСН, ЕСХН, ЕНВД.

- Как рассчитывается НДС и к каким товарам применяется

- Основная ставка НДС 20%: что изменилось с 1 января 2021 года и что необходимо сделать в первую очередь

- Онлайн калькулятор НДС 20%

- Что это за налог и какие суммы им облагаются?

- Как вычислить НДС от суммы?

- Плательщики

- Ставки и объекты налогообложения

- Что такое расчетная ставка?

- Что такое налоговый вычет?

- Как рассчитать НДС (20%) для ИП

- Как посчитать НДС 20% от суммы (формула)

- Ндс калькулятор: выделить или начислить налог в онлайн режиме

- Ндс – что это за налог

- Ставки НДС в России

- Как начислить НДС

- Как рассчитать НДС к уплате в бюджет пример

- 📹 Видео

Как рассчитывается НДС и к каким товарам применяется

НДС не только самый важный налог в России, но и еще один из самых сложных для расчета, потому что является косвенным. Плательщики вносят его за счет полученных от покупателя денег.

Те субъекты предпринимательской деятельности, которые покупают сырье, материалы, услуги, чтобы исключить двойное налогообложение, предъявляют этот налог, уплаченный вместе с оплатой за эти товары и услуги, к вычету.

Затем, когда предприниматели производят свой товар или услугу, в ходе их реализации начисляется НДС, который выплачивает покупатель. То есть, налог на добавочную стоимость ложится на кошелек потребителя товаров и услуг.

Для справки! При экспорте товаров и услуг за пределы РФ и Таможенного союза, субъекты предпринимательской деятельности освобождаются от уплаты НДС. Если налог уплачен, его можно вернуть по специально предусмотренной процедуре и подтверждения экспортной поставки.

С 1 января 2021 года в России действуют следующие налоговые ставки НДС:

- Основная – 20%

- Пониженная – 10%

- Нулевая – 0%

Первая (20%) распространяется на большинство товаров и услуг. Пониженной ставкой в размере 10% облагаются такие товары, как:

- сельскохозяйственные продукты

- одежда и предметы быта для детей

- газеты, книги

- некоторые лекарства и медицинское оборудование

Импортные товары и услуги, которые попадают на территорию РФ, облагаются по первой ставке НДС в 20%. Некоторые из них освобождаются от этого налога. К ним, например, относятся:

- Товары (за исключением акцизов), импортируемые в качестве бесплатной помощи в РФ

- Национальная и иностранная валюта, а также ценные бумаги

- Бриллианты, которые считаются натуральными и необработанными

- Те товары, которые проходят по линии дипломатических консульств и представительств, предназначены для употребления их сотрудниками

В соответствии с требованиями законодательства, НДС необходимо перечислять за каждый налоговый период (квартал) в срок до 20 числа месяца, следующего после истечения последнего налогового периода.

Основная ставка НДС 20%: что изменилось с 1 января 2021 года и что необходимо сделать в первую очередь

Изменения, внесенные в закон №303-ФЗ, увеличили основную ставку НДС с 18 до 20%.

Несмотря на то, что они были внесены еще в августе 2021 года, положения касательно НДС применяются с 1 января 2021 года. Перерасчету подлежат все операции, по которым уплачивается основная ставка.

Поэтому субъектами хозяйствования предстоит выдавать счет-фактуры и составлять шаблоны соглашений с учетом этого новшества.

Важно знать! Переходные положения законом не предусмотрены, возможны ошибки в вопросах, какой размер ставки применять по тем договорам, которые заключены до 1 января.

В связи с тем, что таких сделок и ошибок ожидается много, Министерство финансов разъяснило, как действовать в таких случаях.

Так, если товар отгружен до 1 января, а получен после этой даты, применяется ставка в 20%.

Кроме того, если НДС уплачен в конце 2021 года в 18%, а вычет по нему получается в 2021 году, субъект хозяйствования получит именно 18%, то есть, вернуть можно НДС, который фактически уплачен.

https://www.youtube.com/watch?v=9Ft0JDNs4pk

В министерстве обратили внимание, что повышение размера основной ставки не повлияет на порядок расчета. То есть, разница в 2% касается только тех случаев, когда применяется именно эта ставка. Для сниженных и нулевых все остается, как и прежде.

Что нужно сделать незамедлительно?

Юристы рекомендуют субъектам предпринимательской деятельности внести соответствующие исправления в шаблоны соглашений. Это касается размера основной ставки. Если этого не сделать, возможны правовые конфликты с контрагентами. Кроме того, сотрудники ФНС предъявят претензии, доначислят неуплаченный налог, назначат штраф.

Изменение нужно внести в графу налоговая ставка, поменять в ней значение с 18 на 20 процентов.

Соответствующее поручение следует дать бухгалтеру или провести самостоятельно, если такого сотрудника на предприятии нет.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

(1 , 5,00 из 5)

Загрузка…

Видео:Как рассчитать НДС в бюджет | Механизм расчета НДС 12 | Что нужно знать предпринимателю | БухгалтерСкачать

Онлайн калькулятор НДС 20%

Вы представитель организации или индивидуальный предприниматель и хотите понять, как посчитать сумму с НДС, чтобы включить налог в итоговую цену товара или услуги, или узнать, как выделить НДС из суммы? С помощью онлайн-инструмента сделать это чрезвычайно просто. Чтобы использовать онлайн НДС калькулятор, выполните единственное действие — введите число в строку.

Справа появятся выделенный и начисленный налог и сумма продажи или покупки с учетом и без учета налога.

Так как некоторые товары облагаются по ставке 10%, то в строке «ставка налога» разрешено изменение значения, калькулятор НДС формирует значение с учетом этой ставки.

В полях справа тут же появятся правильные итоговые цифры.

Что это за налог и какие суммы им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость.

Добавленная стоимость — это разница между ценой покупки товара и ценой его реализации. Фактически это наценка, которую сделал продавец, с нее и следует заплатить в бюджет.

Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае онлайн калькулятор НДС поможет начислить исходя из средней рыночной стоимости товара или услуги).

Как вычислить НДС от суммы?

Проще всего разобрать на наглядном примере, что представляет собой выделение НДС из суммы, и сделать это можно даже без калькулятора.

Пример: Вы руководитель организации и купили продукт у поставщика за 120 рублей. Из них 20 рублей — сумма обязательного платежа в бюджет по ставке 20%, которую вы заплатили, так как она включена в стоимость товара.

Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 180 рублей — с наценкой 50%. Поэтому к его стоимости вы добавляете 20%, которые заплатит покупатель товара. 20% от 180 рублей — составляет 36 рублей.

Значит, вы продаете товар за 216 рублей с учетом налога. Ваша фирма не платит в бюджет всю выручку, которую получит от покупателя. Заплатить нужно с той части цены, которую вы добавили или наценили при продаже.

Те 20 рублей, которые вы заплатили поставщику при покупке, вычитаются из итога в 36 рублей. Размер платежа, который вы должны отправить государству, составит 36 – 20 = 16 рублей.

Плательщики

В России этот налог платят все юридические лица и индивидуальные предприниматели, кроме:

- хозяйствующих субъектов, использующих УСН;

- плательщиков ЕНВД;

- тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей (чтобы освободиться от статуса плательщика и необходимости платить, подайте заявление в территориальную инспекцию ФНС).

Ставки и объекты налогообложения

Существуют 2 обычные ставки:

- 20% — основная;

- 10% — пониженная.

И одна льготная:

Чаще применяется основная — 20%. В связи с ее распространенностью в примерах мы покажем, как высчитать НДС 20% от суммы.

https://www.youtube.com/watch?v=JI5-WmClnOg

Пониженная ставка 10% действует при продаже тех видов товаров, которые прямо перечислены в Налоговом кодексе:

- детские товары;

- учебная литература;

- продовольственные товары, приведенные в статье 164 НК РФ;

- некоторые медицинские товары;

- племенные животные.

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (статья 164 НК РФ). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

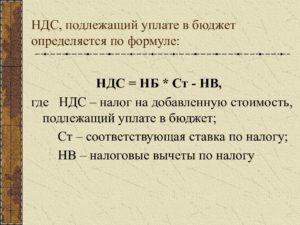

Что такое расчетная ставка?

Иногда размер платежа нужно вычислить с доходов с уже содержащимся в них налогом. Тогда применяется обратный способ расчета по формулам:

Это и есть расчетные ставки 20/120 или 10/110. Калькулятор уже учитывает все расчетные ставки, поэтому с его помощью осуществить расчет проще. Выделить НДС онлайн можно буквально в несколько щелчков мышкой.

Пример: Фирма получила аванс в сумме 120 рублей с учетом налога. Как рассчитать НДС от суммы в этом случае? Налог с такого аванса платят с применением обычной общепринятой расчетной ставки.

Он составит: 120 * 20/120 = 20 рублей. Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 20%.

Правильно ли вы сделали вычисления по обычной ставке, покажет расчетная формула выделения НДС.

Случаев, когда используется расчетная ставка, — семь, они перечислены в статье 164 Налогового кодекса. Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя он уже включен и необходимо выяснить, как посчитать НДС от суммы стоимости товара, работы или услуги.

Это необходимо:

- При получении средств за товары из списка статьи 162 НК РФ. Это:

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнёрами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества.

- При продаже сельхозпродукции.

- При перепродаже автомобилей, купленных у физических лиц.

- При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ.

Итак, когда мы знаем, как вычесть НДС 20% от суммы, рассмотрим вопрос, чем при определении суммы положенного налогоплательщику вычета может помочь формула начисления НДС . К этому вопросу налоговики всегда относятся с наибольшим подозрением.

Что такое налоговый вычет?

Вычет — фактически это тот налог, который вы заплатили, покупая товар у поставщика, в составе его цены. Не существует продукции, стоимость которой не содержала бы в себе такой части. Даже при поступлении товаров из-за границы они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости.

При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету за минусом этой суммы. У вас должны быть документы от поставщика, доказывающие покупку продукции и оплату включенного в стоимость НДС. Подтверждением в большинстве случаев являются счета-фактуры.

Кроме предъявленных поставщиками сумм принять к вычету можно (статья 171 НК РФ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

Как рассчитать НДС (20%) для ИП

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Как посчитать НДС 20% от суммы (формула)

Рассмотрим принцип, который используется в онлайн калькуляторе, чтобы, в случае, если налог включен в стоимость, автоматически осуществить вычисление НДС.

Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет можно и без помощи сервиса.

Вдруг под рукой не окажется интернета?

Чтобы выделить НДС: разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

https://www.youtube.com/watch?v=vxROj5RDbms

Разберем формулу на нашем примере: выделим сумму по ставке 20% из 120 рублей.

Начислить НДС на нужную сумму еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Снова простейший пример: начисляем НДС 20% на 100 рублей.

Видео:Как рассчитать НДС к уплатеСкачать

Ндс калькулятор: выделить или начислить налог в онлайн режиме

В налоговой системе РФ особое место занимает НДС – обязательный платеж в бюджет, который перечисляют налогоплательщики, применяющие общий режим налогообложения.

Этот налог включается в стоимость товара, услуги, работы, реализуемых на территории государства. Его плательщики перечисляют сумму, которая рассчитывается по установленным правилам.

Для удобства можно использовать НДС калькулятор онлайн позволяет выделить и начислить налог на добавленную стоимость.

Ндс – что это за налог

НДС представляет собой косвенный обязательный платеж в бюджет, который взимается путем включения его в стоимость товара, работы, услуги. Фактически, он уплачивается за счет средств покупателей и заказчиков.

Субъект хозяйствования, производя продукт, осуществляет начисление НДС. Это налог принято называть исходящим. Для создания продукции компания покупает материалы, услуги, работы, в стоимость которых также включен НДС. Его называют входящий налог.

Организация должна в бюджет производить уплату разницы между начисленной ею суммой налога за минусом оплаченного поставщикам НДС. Последний называют еще вычетом по НДС.

Плательщики НДС в установленные сроки должны подавать декларации (ежеквартально), в которых производится расчет налога к уплате. Плательщиками этого налога являются как организации, так и физлица, вставшие на учете в качестве ИП и применяющие ОСНО.

Базой налогообложения является стоимость товара, работ, услуг, реализуемых на территории страны.

Она рассчитывается по наиболее ранней дате из ниже перечисленных дат:

- на дату оплаты товара, работ, услуг, в том числе и частичной.

- на дату отгрузки товара, работ, услуг.

Для правильной организации учета НДС во всех сопровождающих товар, работы, услуги документах обязательно нужно выделять сумму данного налога. Прежде всего это договор купли-продажи (поставки и т. д.), счет-фактура, товарные накладные, акт, платежные документы и т. д.

По данным счет-фактур или заменяющих их УПД происходит регистрация НДС в книгах покупок и продаж. Эти книги являются основанием для составления декларации, и должны прикладываться обязательно к составленным отчетам.

При соблюдении определенных НК РФ условий хозяйствующие субъекты могут получать освобождение от НДС при реализации товаров, работ, услуг (за исключением подакцизных товаров).

Ставки НДС в России

Ставки НДС определяются федеральными законами. В настоящее время существует несколько ставок данного налога:

- 0 % – применяется при реализации товаров, экспортируемых за рубеж, или вывезенных в свободные таможенные зоны. НК РФ в ст. 164 предусмотрены и другие случаи, когда применяется данная ставка налога.

- 10% – данный размер налога применяется при продаже товаров для детей, продуктовых товаров, медицинской продукции, книгопечатных товаров, журналов, газет и т. д.

- 20% – основная ставка налога, применяемая большинством налогоплательщиков на территории РФ.

Кроме этого существуют расчетные ставки НДС — 10/110 и 20/120. Их следует применять, когда цену товара точно посчитать невозможно. Например, когда компании перечисляется аванс за товар общей суммой.

Внимание! С начала 2021 года в соответствии с проводимой исполнительными органами РФ налоговой реформы, ставка по НДС повышена до 20%. Ставки 0% и 10% останутся на прежнем уровне.

https://www.youtube.com/watch?v=rLIktFN20lo

Иногда у бухгалтера возникает ситуация, когда необходимо произвести не начисление налога поверх суммы проданного товара, а, наоборот, вычленить его из суммы, в которой он уже сидит.

Это необходимо производить для правильного расчета налога на прибыль, поскольку в НК прописывается, что косвенные налоги должны из сумм исключаться.

Наиболее встречающимися ситуациями, при которых требуется извлечь размер налога являются:

- Определение суммы налога с полученного аванса на будущую поставку товара, услуг;

- Определение налога, который должен перечислить в бюджет налоговый агент;

- Выделение налога, который уже заложен в цену, но по каким-либо причинам его сумма отдельно не указана.

Для такого шага необходимо использовать такого рода формулу:

| Сумма НДС | = | Сумма продажи вместе с налогом | / | 1+НДС / 100 |

При этом в качестве значения НДС подставляется необходимая ставка — 10% либо 20%.

Рассмотрим, как произвести такой расчет вручную.

Шаг 1. Находим стоимость товаров либо услуг без НДС. Для этого необходимо разделить сумму с НДС на 1,1, если определяется НДС 10 процентов от суммы, либо на 1,2 — если рассчитывается НДС 20%.

Шаг 2. Из полученного значения необходимо отнять первоначальную сумму вместе с НДС. Результат получится отрицательным, но минус необходимо отбросить.

Шаг 3. Если у получившегося результата большая разрядность, то необходимо произвести его округление до сотого знака (копейки).

Как начислить НДС

Процесс расчета налога НДС, если известна стоимость товара без этого налога достаточно простой.

Для того, чтобы определить сумму налога, начисляемого по ставке 20%, используется такая формула расчета:

| Размер НДС 18% | = | Стоимость продукции, работ, без налога НДС | Х | 0,2 |

Если необходимо рассчитать итоговую сумму с НДС, то необходимо применить следующую формулу:

| Сумма вместе с НДС 18% | = | Стоимость продукции, работ, без налога НДС | Х | 1,2 |

В случае, если реализованные товары облагаются по льготной ставке 10%, то используется похожая формула:

| Размер НДС 10% | = | Стоимость продукции, работ, без налога НДС | Х | 0,1 |

Аналогично, для того, чтобы рассчитать сумму продажи вместе с налогом, нужно использовать такую формулу:

| Сумма вместе с НДС 10% | = | Стоимость продукции, работ, без налога НДС | Х | 1,1 |

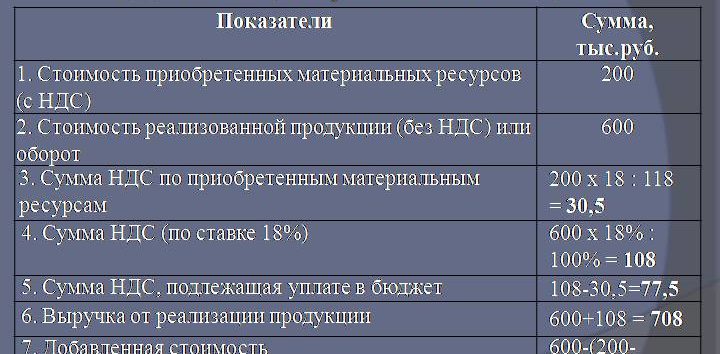

Как рассчитать НДС к уплате в бюджет пример

ООО «Шпагат» продала веревку 120 метров по цене 165 руб за 1 метр. Цена указана без НДС. Посмотрим, как рассчитать НДС 20 процентов от суммы.

Размер налога будет составлять: (120 х 165) х 20% = 3 960 руб.

Итого сумма продажи с НДС будет равна: 19 800+3 960 = 23 760 руб.

Выполним обратный расчет налога, если известна итоговая сумма продажи вместе с НДС.

ООО «Агата» продала товара на сумму 124 500 рублей, включая НДС 18%. Осуществим расчет налога.

Стоимость товара без НДС составляет: 124 500 / 1,2 = 103 750 рублей.

Сумма НДС будет составлять: 124 500-103 750 = 20 750 рубля.

Помогите нам в продвижении проекта, это просто:

Оцените нашу статью и сделайте репост! (1 5,00 из 5)

📹 Видео

Суть НДС. Как рассчитать НДС в бюджет I Короткова С.А.Скачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Калькулятор НДССкачать

НДС на примере простыми словамиСкачать

Как посчитать НДС? Считаем на калькуляторе за одну минуту!Скачать

Как в экселе посчитать НДССкачать

Калькулятор НДС для расчета по ставке 20Скачать

Когда неплательщик НДС должен подать декларацию и уплатить НДС в бюджет?Скачать

Сравнение поставщиков (с НДС, без НДС). Расчет на денежном потокеСкачать

НДС С НУЛЯ- ПОНЯТЬ КАК УЧИТЫВАТЬ ЗА 5 МИНУТ!Скачать

Простая схема расчета НДС. Пример | Анастасия Крысанова. РУНОСкачать

Как рассчитать НДССкачать

Суть НДС. Всё, что нужно знать предпринимателюСкачать

Наглядная схема начисления и уплаты НДС в бюджет | Налог на добавленную стоимость | НДССкачать

Расчет НДС. Задачи для главбуха на собеседовании.Скачать

Выгодно ли импортеру быть плательщиком НДС? Разбор за 10 минут #БелыеНалоги2020Скачать

Как уходят от налогов. Объяснение на пальцахСкачать

Как считать НДС и налог на прибыль. ОСН для юрлица 2020. #БелыеНалоги2020Скачать