Введена ли новая форма расчета по страховым взносам за 4 квартал 2021 года? Когда и какие изменения внесены в форму последний раз? Кто и когда должен сдавать РСВ? С отчетности за какой период необходимо использовать новую форму? Где можно скачать бесплатно форму в удобном для заполнения формате? Ответ на эти вопросы , ссылки для скачивания и пример заполнения РСВ за 4 квартал 2021 года — в этом материале.

- Расчет по страховым взносам за 4 квартал 2021 года: форма

- Порядок и способы сдачи РСВ

- Как заполнить расчет страховых взносов

- Инструкция по заполнению расчета по страховым взносам

- Расчет по страховым взносам за 4 квартал 2021 года: образец заполнения

- РСВ: образец заполнения за 4 квартал 2021 года

- Титульный лист расчета по страховым взносам в 2021 году

- Раздел 1. Свободные данные об обязательствах плательщика страховых взносов

- Срок сдачи расчета по страховым взносам в ФНС

- Рсв Сдавать На Бумажном Носителе 2021 Можно

- Если форма РСВ-1 сдана на бумажном носителе, нужно ли сдавать ее на цифровом

- Как проходит сдача отчетности СЗВ-М на бумажном носителе

- РСВ: сроки сдачи в 2021 году новая таблица

- Отчет в ПФР по форме РСВ-1 в 2021 году

- Сроки сдачи расчетов по страховым взносам в 2021 году: единая таблица

- Отчет РСВ-1 в 2021 году

- Срок сдачи РСВ-1 за 2021 год

- Новая отчетность в ПФР с 2021 года: последние новости, календарь

- Как сдавать СЗВ-М на бумажном носителе: способы отправки и сроки сдачи

- Куда и в какие сроки сдавать РСВ-1

- Образец заполнения РСВ-1 в 2021 году

- Форма РСВ в 2021 году

- Расчет страховых взносов в — 2021 году

- Инструкция: расчет по страховым взносам 2021 года

- Срок сдачи РСВ-1 в 2021 году

- Расчет по страховым взносам (РСВ) 2021-2021

- Расчет по страховым взносам: форма в 2021–2021 гг

- Титульный лист

- Раздел 1

- Раздел 3

- Рсв 2021: последние изменения, новая форма, новые сроки сдачи

- Расчет по страховым взносам (РСВ) 2021 – последние изменения

- Представление в электронном виде

- Дополнительные реквизиты при подаче уточненного расчета за обособленное подразделение

- Порядок заполнения расчета при отсутствии выплат физлицам

- Отражение расходов физлица при расчете взносов с выплат по ГПД

- Обновлен состав показателей приложения 2

- Особенности заполнения расчета работодателями, участвующими в пилотном проекте

- Отдельные листы и приложения исключены из расчета

- Специальный подраздел для организаций – производителей анимационной продукции

- Изменилось содержание раздела 3 расчета

- Обновлен перечень кодов для плательщиков, применяющих пониженные тарифы

- Рсв 2021 – сроки сдачи

- 🎥 Видео

Расчет по страховым взносам за 4 квартал 2021 года: форма

Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 18.09.19 № ММВ-7-11/470@). Впервые применить измененный бланк нужно при сдаче отчетности за первый квартал 2021 года. Об этом указано в п.3 Приказа.

Поэтому сдавать расчет надо по форме, которая утверждена приказом ФНС России от 10.10.2021 № ММВ-7-11/551@ (т.е. по старой форме, по которой сдавали отчет за предыдущий период).

Скачать бесплатно форму расчета по страховым взносам за Ⅳ кв. 2021 года в Excel и инструкцию по её заполнению можно по ссылкам в конце этой статьи.

Расчет сдается нарастающим итогом с начала года.

При заполнении формы обращаем внимание на то, что в ней необходимо указывать КБК страховых взносов, установленные на 2021 год.

Ниже подробно рассмотрен расчет и порядок его заполнения с использованием примера.

Порядок и способы сдачи РСВ

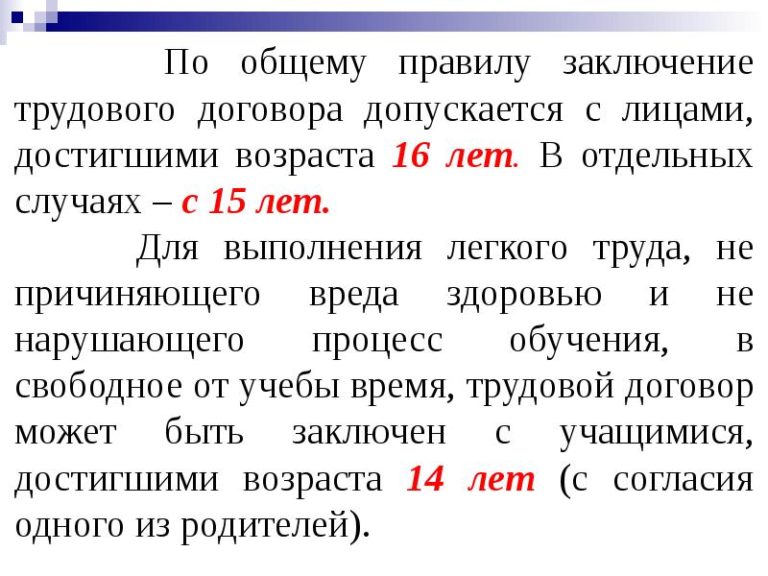

Пункт 7 статьи 431 Налогового Кодекса обязывает предоставлять отчетность по страховым взносам после окончания отчетного периода. Отчетным периодом признается квартал, полугодие, девять месяцев и год. Обязанность возлагается на тех юридических лиц и индивидуальных предпринимателей, которые в отчетном периоде осуществили выплаты доходов физическим лицам.

Если юридические лица или предприниматели не выплачивали доходов или иных вознаграждений физическим лицам, то сдавать единый расчет им все равно придется. В этом случае расчет будет содержать нулевые показатели.

Исключением являются главы фермерских хозяйств, которые должны сдавать отчет по истечении каждого года (п. 3 ст. 432 НК РФ) и до завершения года, если они прекращают фермерскую деятельность (п. 4 ст. 432 НК РФ).

Последним днем подачи единого расчета за Ⅳ квартал является 30 января 2021 года.

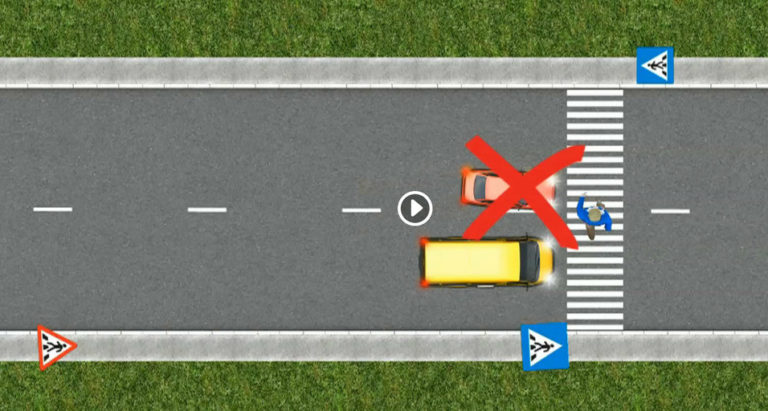

Как и в прежние времена, если средняя численность работников превышает 25 человек, то отчет предоставляется только посредством телекоммуникационных средств связи. В остальных случаях допускается сдача на бумажных носителях.

Акцентируем внимание ещё на том, что срок подачи расчета является единым и не зависит от того, сдается он в электронном виде или на «бумаге».

Налоговики считают, что расчет не является сданным, если сумма пенсионных взносов по каждому работнику не совпадает с итоговой величиной пенсионных взносов. Если страхователь получил уведомление из налоговой о не предоставлении отчета, то у него есть пять дней на устранение выявленных ошибок. Иначе — штраф.

Как заполнить расчет страховых взносов

В состав единого расчета входят титульный лист и три раздела. Первый раздел включает в себя 10 приложений, а второй — только одно. В обязательный набор документов, которые должны предоставить все страхователи входят:

- Титульный лист,

- Раздел 1 — сводные данные,

- Подраздел 1.1 приложения № 1 раздела 1 – пенсионные взносы,

- Подраздел 1.2 приложения № 1 раздела 1 – взносы в ОМС,

- Приложение № 2 раздела 1 – взносы по соцстраху на случай временной нетрудоспособности и в связи с материнством,

- Раздел 3 – персонифицированные сведения о застрахованных лицах.

Раздел 2 и другие подразделы и приложения представляются в случае наличия исходных данных для их заполнения.

Инструкция по заполнению расчета по страховым взносам

Подробная инструкция по заполнению расчета по страховым взносам представлена здесь в формате pdf.

Расчет по страховым взносам за 4 квартал 2021 года: образец заполнения

Далее приведен расчет страховых взносов за 4 квартал 2021 года. Образец заполнения призван помочь при заполнении расчета с использованием следующего примера.

https://www.youtube.com/watch?v=zByjlhCiBVY

Исходные данные:Общество с ограниченной ответственностью «Омега» , которое применяет упрощенную систему налогообложения и использует основной тариф страховых взносов.Общество имеет одного работника: Иванова Ивана Ивановича, который является его директором.

За 3 месяца выплаты Иванову И.И составили 180 тыс. руб. и с этих выплат сотруднику начислено страховых взносов:

- ПФР — 39 600 руб.

- Обязательное медицинское страхование — 9 180 руб.

- Социальное страхование — 5 220 руб.

Организация начислила страховые взносы с выплат Иванову И.И.

Выплаты, которые облагаются взносами, составили:

- 1 месяц квартала — 60 000 руб.

- 2 месяц квартала — 60 000руб

- 3 месяц квартала — 60 000 руб.

С выплат Иванову И.И. начислены страховые взносы:

- Пенсионный фонд

- первый месяц квартала — 60 000 руб. х 22% = 13200 рублей 00 коп.;

- второй месяц квартала — 60 000 руб. х 22% = 13200 рублей 00 коп.;

- третий месяц квартала — 60 000 руб. х 22% = 13200 рублей 00 коп.;

- Обязательное медицинское страхование:

- первый месяц квартала — 60 000 руб. х 5.1% = 3060 руб. 00 коп.

- второй месяц квартала — 60 000 руб. х 5.1% = 3060 руб. 00 коп.

- третий месяц квартала — 60 000 руб. х 5.1% = 3060 руб. 00 коп.

- Социальное страхование

- 1 месяц кварт. — 60 тыс. руб. х 2.9% = 1740 руб. 00 коп.

- 2 месяц кварт. — 60 тыс. руб. х 2.9% = 1740 руб. 00 коп.

- 3 месяц кварт. — 60 тыс. руб. х 2.9% = 1740 руб. 00 коп.

При заполнении расчета в приведенном примере воспользуемся наиболее удобной последовательностью заполнения форм:

- В первую очередь надлежит заполнить сведения третьего раздела, который заполняется на всех застрахованных лиц и включает сведения за последние три месяца. Кроме того, в примере заполняются сведения только на одного работника, но если количество застрахованных лиц отличается от одного, то и количество листов, содержащих сведения в Расчете, должно соответствовать численности застрахованных работников.

- Во вторую очередь заполним подраздел 1.1 приложения 1 раздела 1 по пенсионным взносам: рассчитаем и включим данные персонифицированного учета из раздела 3.

- В третью очередь подлежит заполнению подраздел 1.2 приложения 1 раздела 1 по взносам на Обязательное медицинское страхование.

- В четвертую очередь заполняем соцстрах. Показатели рассчитываются в приложении 2 раздела 1. В том случае, если в расчетном периоде были расходы по больничным листам или выплаты пособий, то их необходимо отразить это в приложении 3 к разделу 1. Т.е. надлежит заполнить строку 070 приложения 2 раздела 1. Поскольку Иванов И.И. в отчетном периоде не болел, поэтому заполнять приложение 3 нет необходимости.

- В пятую очередь надлежит заполнить раздел 1. В нем указывается сумма страховых взносов, подлежащая уплате в бюджет.По каждому виду страховых взносов в первом разделе расчета нужно указывать свои коды бюджетной классификации, утвержденные на 2021 год. Классификация КБК позволяет налоговикам правильно отразить финансовые поступления на лицевом счете компании или индивидуального предпринимателя.КБК указываются в строках 020, 040, 060, 080 и 100. Уточнить новые кбк по страховым взносам на 2021 год можно здесь.

- В самую последнюю очередь проведем нумерацию всех заполненных листов документа , укажем их число на титульном листе. После чего, подпишем каждый раздел у Иванова И.И. и поставим дату.

РСВ: образец заполнения за 4 квартал 2021 года

Если расчет заполняется на компьютере, то при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных (пустых) знакомест.

Код, указывающий за какой период представляется расчет по страховым взносам, отражается на титульном листе, а также в поле 020 раздела 3 расчета в соответствии с Приложением № 3 к Порядку, утв. Приказом ФНС от 10.10.2021 № ММВ-7-11/551@:

| Период | Код |

| I квартал | 21 |

| Полугодие | 31 |

| 9 месяцев | 33 |

| Год | 34 |

| I квартал при реорганизации или ликвидации | 51 |

| Полугодие при реорганизации или ликвидации | 52 |

| 9 месяцев при реорганизации или ликвидации | 53 |

| Год при реорганизации или ликвидации | 90 |

При заполнении поля «Номер корректировки» в первичном расчете за расчетный (отчетный) период проставляется «0—«, в уточненном расчете за соответствующий расчетный (отчетный) период — указывается номер корректировки (например, «1—«, «2—» и так далее).

Код плательщика взносов по месту нахождения приведен в таблице:

| Плательщик | Код |

| Организация | 214 |

| Индивидуальный предприниматель (по месту жительства) | 120 |

| Физическое лицо, не ИП (по месту жительства) | 112 |

| Фермеры | 124 |

| Обособленное подразделение | 222 |

| Обособленное подразделение иностранной фирмы | 335 |

| Адвокат | 121 |

| Нотариус | 122 |

Полный перечень кодов места представления в налоговый орган указан в Приложения № 4 к Порядку заполнения расчета (утв. приказом ФНС РФ № ММВ-7-11/551)

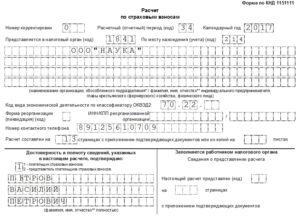

Титульный лист расчета по страховым взносам в 2021 году

Код вида экономической деятельности заполняется из ОКВЭД2. Если у организации (или ИП) несколько видов деятельности, то указывается код основного вида деятельности по ОКВЭД2.

При заполнении строки «Номер контактного телефона» между цифрой «8» и кодом города, а также между кодом города и номером телефона необходимо оставить пробелы (п. 3.14 Инструкции по заполнению расчета).

При заполнении расчета вручную надо следовать указанию п.2.20 Инструкции по заполнению: «В случае отсутствия какого-либо показателя, количественные и суммовые показатели заполняются значением «0» («ноль»), в остальных случаях во всех знакоместах соответствующего поля проставляется прочерк.

Все страницы расчета нумеруются сквозным образом, начиная с титульного листа. В поле «Расчет составлен на ___ страницах» указывается общее количество страниц расчета.

При заполнении поля «с приложением подтверждающих документов или их копий на ____ листах» отражается количество листов подтверждающих документов и (или) их копий, в том числе количество листов документа, подтверждающего полномочия представителя плательщика (в случае представления указанного расчета представителем плательщика).

Раздел 1. Свободные данные об обязательствах плательщика страховых взносов

В стоке 010 указывается код ОКТМО того муниципального образования, где уплачиваются страховые взносы.

https://www.youtube.com/watch?v=NXdSm5H_qRQ

В строке 030 отражается сумма исчисленных взносов с начала года. Она равна сумме строк 031, 032, 033 плюс сумме исчисленных взносов за предыдущий отчетный период.

Раздел 1 расчета по страховым взносам в 2021 году

В строке 050 отражается сумма исчисленных взносов за 3 месяца на обязательное медицинское страхование. Она равна сумме строк 051, 052, 053 плюс сумме исчисленных взносов за предыдущий отчетный период.

Поскольку пенсионные взносы по дополнительному тарифу и взносы на дополнительное социальное обеспечение в рассматриваемом примере не предусмотрены, соответствующие строки оставляем пустыми.

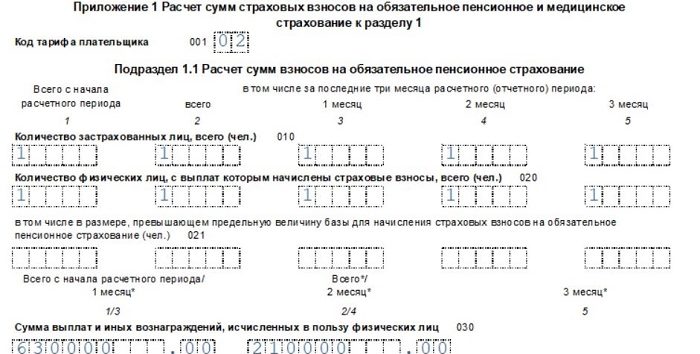

При заполнении «Приложения 1. Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование к разделу 1» код тарифа плательщика берем из таблицы (Приложение N 5 к приказу ФНС России от 10.10.2021 N ММВ-7-11/551@):

| Наименование тарифа | Код тарифа плательщика |

| Общий режим | 01 |

| Плательщики применяющие УСН | 02 |

| Плательщики переведенные на ЕНВД | 03 |

Рассчитываем и заполняем суммы взносов на обязательное пенсионное и медицинское страхование.

Приложение 2. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1.

Раздел 3. Персонифицированные сведения о застрахованных лицах.

В стр. 020 указываем код периода.

В стр. 040 указываем порядковый номер сведений.

В стр. 050 указывается дата представления сведений в налоговый орган.

В строке 150 указываются реквизиты документа, удостоверяющего личность физического лица (серия и номер документа). Знак «№» не проставляется, серия и номер документа отделяются знаком » » («пробел»).

В строке 200 указывается код категории застрахованного лица, в нашем случае это «НР».

Этот код устанавливается для лиц, на которых распространяется обязательное пенсионное страхование, включая лиц, занятых на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страховые взносы.

В иных случаях код застрахованного лица выбирается из Приложение N 8 к Порядку заполнения расчета по страховым взносам, утвержденному приказом ФНС России от 10.10.2021 N ММВ-7-11/551@

В статье Форма КНД 1151111 : пример заполнения приведен пример заполнения расчета по страховым взносам для организации, которая применяет общую систему налогообложения.

Срок сдачи расчета по страховым взносам в ФНС

Срок сдачи расчета по страховым взносам в ФНС за Ⅳ кв. 2021 года определен не позднее 30 января 2021 года.

Видео:Нулевая отчетность своими руками – Расчет по страховым взносамСкачать

Рсв Сдавать На Бумажном Носителе 2021 Можно

Форма включает в себя в полном составе титульный лист и 6 разделов. Обязательными к заполнению при этом являются титул, и разделы 1, 2.1. Остальные нужно заполнять и подавать пенсионщикам только при наличии обозначенных в этих разделах показателей.

Пенсионный фонд устанавливает минимальный штраф в размере 1 000 рублей. Максимальный, которым можно наказать страхователя, составляет 30% от суммы взносов, начисленных за последний квартал. Далее начисляется штраф за каждый просроченный день и составляет 5% от суммы.

Если форма РСВ-1 сдана на бумажном носителе, нужно ли сдавать ее на цифровом

Цитата (Расчет по страховым взносам в ПФР с 2014 года): В каком виде?

Расчет представляется на бумажном носителе или в электронной форме в соответствии с законодательством Российской Федерации. При этом организации со среднесписочной численностью персонала 25 человек и более с 01.01.2015 года должны сдавать отчетность в ПФР по форме РСВ-1 только в электронном виде.

С первого квартала 2014 года действует новая форма РСВ-1 — Расчет по начисленным и уплаченным страховым взносам.

Утверждена Постановлением Правления ПФ РФ от 16 января 2014 года № 2П «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, и Порядка ее заполнения». (Зарегистрировано в Минюсте 18.02.2014 г. регистрационный № 31344)

Как проходит сдача отчетности СЗВ-М на бумажном носителе

Заполненный отчет работодатель вправе лично подать в территориальное отделение ПФР или направить по почте, при этом составив опись, на которой сотрудник почтового отделения сделает отметку о дате отправки.

https://www.youtube.com/watch?v=gQ8QM48_8ak

Отчет по форме СЗВ-М стал применяться страхователями после введения п. 2.2 ст. 11 в закон «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.

1996 № 27-ФЗ. При этом с первым отчетом организациям и ИП пришлось столкнуться при заполнении формы за апрель 2021 года. Указанный документ отражает информацию о сотрудниках, в частности, об их Ф. И. О.

, ИНН и СНИЛС.

Рекомендуем прочесть: Поправки ук рф 2021 год

РСВ: сроки сдачи в 2021 году новая таблица

Готовьте Расчет легко и сдавайте вовремя в программе БухСофт. Она использует всегда актуальные бланки и учитывает последние изменения законодательства. Перед отправкой в налоговую форма тестируется всеми проверочными программами ФНС. Попробуйте бесплатно:

По РСВ сроки сдачи в 2021 году единые – не позднее 30-го дня месяца, следующего после окончания каждого из периодов – 1-го квартала, полугодия, 9-ти месяцев и полного года. Эти даты не совпадают с крайними датами перечисления платежей. В отличие от отчетов, которые сдаются поквартально, вносить платежи фирмам и предпринимателям приходится ежемесячно, к 15-му дню следующего месяца.

Отчет в ПФР по форме РСВ-1 в 2021 году

- юридические лица, заключившие с иными людьми:

- трудовые соглашения;

- гражданско-правовые договоры;

- самозанятые граждане, создающие трудовые места.

Внимание: если начисляется и выплачивается заработок, с которого высчитывается страховой взнос, то форму подавать обязательно.

- титул;

- разделы:

- Для плательщиков, применяющих дополнительные ставки, предназначены части 2.2, 2.3 и 2.4.

- Если предприятие использует пониженные ставки в порядке действия закона № 212, то следует заполнять часть 3.

- Предприятия, на которых трудятся студенты, обязаны заполнить пятый раздел.

- Корректировочные сведения вносятся в части 2.5.2 и 4.

Скачать для просмотра и печати:

Сроки сдачи расчетов по страховым взносам в 2021 году: единая таблица

При нарушении срока сдачи ЕРСВ возможен штраф – 5% от суммы страховых взносов из этого расчета за каждый полный и неполный месяц просрочки. Однако минимальный штраф – 1000 рубле, а максимальный – не более 30 % от суммы взносов (п.1 ст. 119 НК РФ). Штраф для должностного лица – от 300 до 500 рублей или предупреждение (ст. 15.5 КоАП РФ).

Расчет по страховым взносам необходимо сдать не позднее 30 числа месяца, следующего за отчетным периодом (п. 7 ст. 431 НК РФ). Если дата выпала на выходной или нерабочий праздничный день, то срок сдачи переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

Отчет РСВ-1 в 2021 году

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

- оформления пенсионной выплаты рабочему;

- перечисления конкретных сумм в накопительную часть пенсионной выплаты сотрудника;

- перечисления части денежных средств для оплаты медицинского федерального страхования;

- уплаты взносов на медицинское региональное страхование.

Срок сдачи РСВ-1 за 2021 год

Нужно помнить, что если у работодателя трудится больше 25 человек, то отчётность необходимо предоставлять в электронном виде, иначе её не примут, это будет считаться просрочкой сдачи отчетности, и на компанию ляжет штраф.

Как уже писалось, каждый год законодатели что-то меняют и изменяют. С 2021 года вся отчётность попадает под зоркое око налоговиков. Но в последнем квартале отчётность за 2021 год ещё предоставляется в ПФР.

Новая отчетность в ПФР с 2021 года: последние новости, календарь

- единственный сотрудник организации – это ее учредитель;

- организация по какой-то причине прекратила свою хозяйственную деятельность, и у нее нет наемных работников;

- на собрании товарищества или кооператива прошли выборы председателя, но при этом с ним не был заключен договор на исполнение обязанностей.

За счет оплаты дополнительных страховых взносов работник после окончания трудовой деятельности может рассчитывать на более внушительный размер пенсионных выплат, независимо от того, сам ли он их оплачивал или делегировал эти полномочия работодателю. Но информация в ДСВ-3 должна полностью отражать реальный размер платежей, которые были направлены на формирование этой части пенсионных выплат. При этом важно, чтобы каждый такой взнос был осуществлен одним платежом после формирования соответствующего платежного поручения.

Как сдавать СЗВ-М на бумажном носителе: способы отправки и сроки сдачи

Прежде чем отправлять отчет по почте необходимо убедиться в том, что число сотрудников, попадающих в СЗВ-М на момент отправки, не будет превышать 25 человек. В противном случае компанию могут оштрафовать на 200 рублей по причине нарушения правил отправки отчетности. Если нужная цифра соблюдена, то форму можно посылать, а для этого:

- Отправлять желательно ценным письмом с описью.

- Опись можно составлять по готовой форме или произвольно.

- Указываются реквизиты получателя.

- Реквизиты отправителя.

- Наименование вложения (СЗВ-М).

- Число документов (в данном случае – один).

- Условная оценка.

- Подтвердить опись отметкой почтового ведомства с датой отправки.

Куда и в какие сроки сдавать РСВ-1

Изменилась не только форма предоставления сведений и государственный орган, в который они должны подаваться, но также и граничные сроки подачи расчета.

В этом году информация налоговикам должна предоставляться в более сжатые сроки по сравнению с прошлым периодом.

Если еще в 2021 году на подготовку отчета отводилось от 45 до 50 календарных дней, то в 2021 году нужно успеть сдать отчет всего за 30 дней.

В том случае, если конечный термин сдачи отчета выпадает на выходной или праздничный нерабочий день, происходит смещение терминов согласно правилам, которые используются при предоставлении любого рода отчетности страхователем.

Образец заполнения РСВ-1 в 2021 году

- на бумаге необходимо подготовить две копии:

- одна остается в фонде;

- на второй ставится отметка о получении;

- электронный вариант имеет следующие особенности:

- обязателен для организаций, в которых трудится более 25 человек;

- должен заверяться электронной цифровой подписью.

- Для пенсии сотрудника, которая отвечает за страхование.

- Взносы, идущие в накопительную часть будущему пенсионеру.

- Часть средств для уплаты в медицинское страхование центрального (федерального) фонда.

- Для уплаты взносов в медицинское страхование регионального фонда.

Рекомендуем прочесть: Льготы многодетным в 2021 году повысется

Форма РСВ в 2021 году

В нашей сегодняшней публикации мы рассмотрим правила и порядок заполнения отчета в ИФНС и более детально остановимся на персонифицированном учете (Раздел 3 формы ). В нижней части страницы можно скачать бланк формы ПРФ 2021 года и образец заполнения этого документа.

https://www.youtube.com/watch?v=9NER3RvMnRc

Если организация не выплачивала пособия в отчетном квартале 2021 года, то приложение 3 не заполняется и не сдается в составе расчета за отчетный 1 квартал 2021 года. Если же выплаты имели место, то используйте следующий порядок заполнения:

Расчет страховых взносов в — 2021 году

Поля в расчете заполняйте слева направо, начиная с первого знакоместа. Показатели денежных сумм указывайте в рублях и копейках. Если заполняете расчет вручную, используйте чернила синего, черного или фиолетового цвета.

При отсутствии показателей ставьте в ячейках нули (для сумм) или прочерки (для текста).

Если заполняете расчет на компьютере, используйте заглавные печатные буквы, шрифт Courier New размер шрифта — 16-18, при отсутствии показателей ставить прочерки и нули не нужно.

Если вы ведете кадровый учет и начисляете зарплату в бухгалтерской программе или веб-сервисе, то отчет сформируется автоматически. Контур.Бухгалтерия — пример облачного сервиса для ведения бухучета, начисления зарплаты и отправки отчетности. Здесь вы можете отправить РСВ в налоговую прямо из сервиса. Проверка расчета перед отправкой делается автоматически.

Инструкция: расчет по страховым взносам 2021 года

- всего застрахованных физлиц с начала года, в том числе за последние 3 месяца;

- число физлиц, которым осуществлялись выплаты и производились начисления взносов, в том числе в размерах, которые превышают предельную величину базы;

- сумма всех выплат и иных вознаграждений в пользу физлиц;

- суммы необлагаемых выплат;

- база для исчисления страховых взносов, в том числе в размерах, превышающих предельную величину;

- рассчитанная сумма, в том числе с сумм, которые превышают и не превышают предельную величину базы.

- обязательное пенсионное страхование (ОПС), в т. ч. по дополнительному тарифу, а также по дополнительному социальному обеспечению;

- обязательное медицинское страхование (ОМС);

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Срок сдачи РСВ-1 в 2021 году

Срок сдачи РСВ-1 зависит от того, в каком виде он сдается – на бумаге или в электронном виде. Напомним, в электронном виде РСВ-1 должны сдавать все компании, у которых среднесписочная численность работников превышает 25 человек.

Компании ежеквартально должны сдавать отчетность в ПФР по страховым взносам и сведения персонифицированного учета. Сдается такая отчетность по форме РСВ-1, утвержденной постановлением Правления ПФР от 16.01.2014 № 2п. Из данной статьи вы узнаете, в какие сроки представлять РСВ-1 в 2021 году

Видео:Расчет по страховым взносам — новая форма с 2023 годаСкачать

Расчет по страховым взносам (РСВ) 2021-2021

Расчет по страховым взносам (РСВ) — это ежеквартальная форма отчетности, которую страхователи сдают в ФНС. Из этой статьи вы узнаете, кто сдает РСВ и когда нужно сдать расчет, а также найдете бланк, образец и инструкцию к заполнению.

РСВ — это ежеквартальный отчет по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование.

Отчет сдают все организации и предприниматели, которые являются страхователями и регулярно уплачивают взносы за своих сотрудников. Тип договора при этом не важен: за сотрудников на договоре подряда отчитываются так же, как и за работников по трудовому договору.

- Организации, обособленные подразделения и филиалы отчитываются в налоговую по месту ведения деятельности или учета.

- ИП и самозанятые граждане — в налоговую инспекцию по адресу прописки.

Даже если в отчетном периоде вы не делали отчислений за сотрудников, все равно сдайте расчет в налоговую. Это нужно, чтобы вас не посчитали опоздавшим и не начислили штраф. Для этого заполните обязательные разделы расчета и сдайте в налоговую нулевую форму.

https://www.youtube.com/watch?v=EPbDp1zcT0M

Сроки сдачи установлены НК РФ — 30-е число месяца, следующего за отчетным периодом. В 2021 году РСВ нужно сдать в сроки:

| 2021 год | 30 января |

| I квартал 2021 | 30 апреля |

| 6 месяцев 2021 | 30 июля |

| 9 месяцев 2021 | 30 октября |

На РСВ действуют общие правила переноса. Поэтому, если последний день сдачи приходится на выходной или праздник, то срок отодвигается на следующий рабочий день. В 2021 году таких смещений не будет.

Подготовьте и отправьте расчет по страховым взносам через Контур.Экстерн. 3 месяца — бесплатно.

Подключиться бесплатно

Если страхователь сдаст отчет позже назначенного срока — его оштрафуют. Штраф равен 5 % от взносов, отраженных в отчете. Его начисляют за каждый полный и неполный месяц просрочки. При этом вы не сможете заплатить штраф меньше 1 000 рублей, но и больше чем на 30 % от взносов вас не накажут.

Еще одна неприятность, которая ждет опоздавших, — блокировка расчетного счета. Налоговая вправе заблокировать его за опоздание больше чем на 10 рабочих дней.

Расчет по страховым взносам: форма в 2021–2021 гг

Расчет по страховым взносам за IV квартал 2021 года сдавайте по форме, утвержденной Приказом ФНС от 10.10.2021 № ММВ-7-11/551@. Налоговая планировала ввести новую форму, но проект пока не приняли. Будьте внимательны, возможно, за I квартал 2021 года нужно будет отчитываться по новой форме.

У каждой декларации по налогам и отчета по взносам есть свой код — КНД. Форма РСВ по КНД — 1151111.

Форма РСВ за IV квартал 2021 — скачать бесплатно.

Форма расчета состоит из 24 листов. Она включает титульный лист, три раздела и приложения к ним. Всем страхователям обязательно заполнить:

- Титульный лист.

- Первый раздел со сводными данными по взносам.

- Приложение 1, подразделы 1.1 и 1.2 с расчетом сумм всех взносов.

- Приложение 2 к разделу 1 с расчетом взносов на травматизм.

- Третий раздел с указанием индивидуальных сведений.

Образец заполнения расчета по страховым взносам (включает только обязательные разделы) — скачать.

Все остальные листы расчета заполняйте, только если выполнили соответствующие действия или относитесь к категории, которая должна его заполнить.

| «Сведения о физлице, не являющемся ИП» | Физлица, которые не числятся как ИП |

| Раздел 1, приложение 3 | Те, кто выдавал сотрудникам пособия |

| Раздел 1, приложение 1, подразд. 1.3 | Те, кто уплачивал взносы по доптарифам |

| Подраздел 1.4 | Те, кто платил зарплату летчикам или работникам в угольной промышленности |

| Раздел 1, приложение 4 | Те, кто выплачивал пострадавшим на Чернобыльской АЭС зарплату за счет федерального бюджета |

| Раздел 1, приложение 5 | IT-компании, с пониженными тарифами |

| Раздел 1, приложение 6 | Те, кто на УСН и применяет льготный тариф |

| Раздел 1, приложение 7 | НКО на УСН |

| Раздел 1, приложение 8 | ИП на ПСН |

| Раздел 1, приложение 9 | Те, кто выплачивал доход иностранцам, временно пребывающим в стране |

| Раздел 1, приложение 10 | Те, кто выплачивал доходы студотрядам и отдельным студентам |

| Раздел 2, приложение 1 | Главы КФХ |

Титульный лист

В первую очередь на титульном листе заполните название и ИНН/КПП организации или ИП. Если вы заполняете РСВ от имени обособленного подразделения, которое самостоятельно выплачивает зарплату персоналу, то указывайте КПП конкретного подразделения.

Укажите номер корректировки. Это три цифры в формате 001, 002 и т.д. Для первичного расчета впишите 000.

Для обозначения периода, за который подается РСВ, в строке «Код отчетного периода» укажите 33. Это значит, что период составляет 9 месяцев.

https://www.youtube.com/watch?v=zHAxx3tI7Wg

Подавайте РСВ в ту ИФНС, где состоите на учете. В строке «Код ФНС» укажите номер вашей инспекции.

В строке «По месту нахождения» впишите трехзначный код, соответствующий месту представления расчета в ФНС. Ознакомиться с кодами можно в приложении № 4 Приказа ФНС России от 10.10.2021 № ММВ-7-11/551@.

Впишите код ОКВЭД, ФИО лица-подписанта и дату подписания расчета. Графу «Заполняется работником налогового органа» оставьте пустой.

Раздел 1

В первом разделе пропишите код ОКТМО и КБК. Все прочие строки заполните данными из приложений 1 и 2. Поэтому начинайте заполнение раздела 1 с приложения 1.

Приложение 1. В нем отразите информацию о взносах в ПФР. Само приложение состоит из четырех подразделов. Рассмотрим, как заполнять обязательные подразделы 1.1 и 1.2.

Подраздел 1.1. Заполняется в отношении взносов на обязательное пенсионное страхование.

Каждая строка имеет кодировку. В строке 010 вписывается количество застрахованных лиц, в строке 020 — количество сотрудников со страховыми взносами.

Если у вас есть работники, чей доход превышает предельную базу, то их количество впишите в строку 021.

В строку 030 впишите сумму доходов персонала, на которую начислены страховые взносы. А необлагаемые доходы (например, больничные) впишите в строку 040. Строка 050 — это разница между строками 030 и 040.

Если вы превышаете предельную базу по расчету страхвзносов, по строке 051 пропишите сумму превышения.

Строка 060 равна строке 050, умноженной на 22 %.

Строки 061 и 062 предназначены для разбивки рассчитанных взносов с доходов без превышения базы и с доходов, превышающих ее.

Строки с 030 по 062 заполняются в разрезах:

- всего с начала периода;

- всего за последние 3 месяца;

- за каждый из 3-х месяцев.

Подраздел 1.2. В нем отразите информацию по взносам на ОМС. Содержит те же строки, что и подраздел 1.1. Заполняется аналогично. Только строка 060 равна строке 050, умноженной на ставку по взносам в ОМС. Помните, подраздел по ОМС обязателен к заполнению, даже если вы применяете ставку по ОМС 0 %.

Приложение 2. В нем расписывается расчет взносов на социальное страхование. На этом листе есть строка 001 «Признак выплат». Если Соцстрах напрямую выплачивает пособия вашим сотрудникам, впишите 1. Если вы самостоятельно делаете эти выплаты, а потом производите взаимозачет, то — 2.

Заполнение строк с 010 по 050 аналогично подразделу 1.1. Добавляются строки 051–054, лица, которые их заполняют, перечислены на самом листе РСВ.

Умножив строку 050 на 2,9 %, вы получите значение для строки 060.

Если в строке 001 вы поставили цифру 2, то заполните строки 070, 080 и 090. В первой укажите суммы выданных вами пособий, а в строке 080 — суммы, возмещенные вам Соцстрахом. В строке 090 зафиксируйте разницу между суммой взносов в Соцстрах и выплаченными пособиями. В строке 090 не может быть значения с минусом. Чтобы указать знак используйте коды:

- 1 — для положительных значений, то есть это сумма, которую нужно доплатить в Соцстрах;

- 2 — для отрицательных значений.

Раздел 3

Заполняется по каждому работнику. Пропишите все реквизиты работника: ФИО, ИНН, СНИЛС, дату рождения и пол. Также укажите код страны гражданства (для россиян — 643) и код вида документа, удостоверяющего личность (в практике — это паспорт гражданина РФ, то есть код 21).

Строки 160–180 нужны для обозначения работника как застрахованного в системе ОПС, ОМС и ОСС. «1» обозначает застрахованного работника, «2» — незастрахованного. При применении ставки по ОМС 0 %, все равно пропишите «1».

В строке 190 пропишите номер месяца в стандартной форме, то есть октябрь — 10, ноябрь — 11, декабрь — 12.

Для строки 200 обратитесь к приложению 8 Порядка заполнения РСВ, в нем представлены коды категорий застрахованных работников.

Суммы доходов и начисленных страховых взносов заполняются по строкам 210–240. Если применялись дополнительные тарифы, то заполните строки 260–300.

Видео:Уточненный расчет по страховым взносамСкачать

Рсв 2021: последние изменения, новая форма, новые сроки сдачи

В данной статье мы рассмотрим следующие вопросы:

Расчет по страховым взносам (РСВ) 2021 – последние изменения

Основание: Письмо ФНС России от 07.02.2021 № БС-4-11/2002@

ФНС России разработала и утвердила контрольные соотношения показателей новой формы, соблюдение которых будут проверять инспекторы при приеме расчетов.

Если контрольные соотношения нарушены, то не позднее дня, следующего за днем получения расчета, налоговый орган направит плательщику соответствующее уведомление.

https://www.youtube.com/watch?v=eN5148_7mlc

Контрольные соотношения по сути изменились незначительно. Они дополнены проверкой новых строк, которые появились в расчете. Это строки 045 подразделов 1.1 и 1.2 Приложения № 1 к разделу 1 и строка 015 Приложения № 2 к разделу 1.

Последние изменения в форме расчета по страховым взносам вносит Приказ ФНС России от 18.09.2021 № ММВ-7-11/470@. Приказ утверждает:

- форму расчета по страховым взносам согласно,

- порядок заполнения формы расчета по страховым взносам согласно приложению N 2 к приказу,

- формат представления расчета по страховым взносам в электронной форме.

Новая форма РСВ применяется начиная с отчетности за 1 квартал 2021 года!

Рассмотрим значимые моменты, которые отличают действующую и новую форму отчетности по взносам.

Представление в электронном виде

Начиная с отчетности за 2021 год представлять РСВ только в электронной форме обязаны работодатели, у которых численность физлиц, в пользу которых в отчетном периоде были осуществлены выплаты, составляет более 10 человек (п. 10 ст. 431 НК РФ). Такие изменения внесены Федеральным законом от 29.09.2021 № 325-ФЗ.

Дополнительные реквизиты при подаче уточненного расчета за обособленное подразделение

Обособленное подразделение организации, самостоятельно производящие выплаты в пользу физлиц, представляет расчет по страховым взносам в инспекцию по месту своего учета.

Если обособленное подразделение закрылось или прекращены его полномочия по начислению выплат физлицам, но требуется скорректировать ранее представленный этим подразделением отчет РСВ, то “уточненку” подает головная организация по месту своего учета (п. 2.21, 2.22 Порядка).

В таком случае на титульном листе новой формы РСВ заполняются специальные поля:

- код, обозначающий лишение полномочий или закрытие обособленного подразделения – это код “9” (см. Приложение № 2 к Порядку);

- ИНН/КПП такого подразделения.

Порядок заполнения расчета при отсутствии выплат физлицам

Раздел 1 “Сводные данные об обязательствах плательщика страховых взносов” дополнен строкой 001 для указания типа плательщика.

Выбор соответствующего кода зависит от того, были ли в последние три месяца отчетного периода выплаты в пользу физлиц (п. 4.2 Порядка):

- выплаты осуществлялись – проставляется код “1”,

- выплат не было – код “2”.

Во втором случае, при отсутствии выплат, расчет можно заполнить в сокращенном порядке: только титульный лист и раздел 1 (без приложений).

Нужно ли представлять в ФНС расчет по страховым взносам при отсутствие выплат физлицам? Подробнее читайте в данной статье ниже.

Отражение расходов физлица при расчете взносов с выплат по ГПД

Для отражения расходов физлица, возникших в рамках исполнения авторского договора, договора об отчуждении исключительного права на результаты интеллектуальной деятельности или лицензионного договора предназначены новые строки: 045 подраздела 1.1 и строка 045 подраздела 1.2 Приложения 1 к разделу 1.

Вознаграждения по таким договорам облагаются взносами на пенсионное и медицинское страхование (взносами на соц. страхование не облагаются). При определении базы для расчета взносов начисленное физлицу вознаграждение уменьшается на:

- документально подтвержденные расходы (п. 8 ст. 421 НК РФ)

- фиксированную сумму вычета, если оправдательные документы отсутствуют (п. 9 ст. 421 НК РФ).

или

Таким образом, в строках 045 в подразделах 1.1 и 1.2 отражаются либо величина расходов, подтвержденных документально, либо сумма вычета (п. 6.7, 7.6 Порядка).

Обновлен состав показателей приложения 2

В приложении 2 к разделу 1 отражаются сведения, подтверждающие расчет взносов на социальное страхование на случай ВНиМ.

В новой форме РСВ приложение 2 дополнено следующими полями и строками:

- поле 001 “код тарифа плательщика”. Выбирается из перечня в приложении № 5 к Порядку. Коды различаются в зависимости от основания применения пониженных тарифов взносов.

- строка 015 “Количество физических лиц, с выплат которым исчислены страховые взносы”.

Обращаем ваше внимание на различие строки 010 (“Количество застрахованных лиц”) и вышеуказанной строки 015. При заполнении строки 015 не учитываются, например, “декретницы” или лица, находящиеся в отпуске по уходу за ребенком, поскольку начисленные им пособия взносами не облагаются. При заполнении строки 010 численность таких работников будет учитываться.

Особенности заполнения расчета работодателями, участвующими в пилотном проекте

В регионах, где действует пилотный проект ФСС “Прямые выплаты” работодатели не заполняют и не представляют в составе РСВ Приложения 3 и 4 к разделу 1 (в них отражаются суммы выплаченных пособий) и не заполняют строку 070 приложения 2 к разделу 1.

Это закреплено в новом Порядке (п. 2.5, 10.12 Порядка).

Такие правила уже действуют в настоящее время, но теперь они нашли отражения в Порядке заполнения обновленного РСВ.

Отдельные листы и приложения исключены из расчета

Новая форма РСВ больше не содержит:

- лист “Сведения о физическом лице, не являющемся индивидуальным предпринимателем”.

- приложения 6 и 8 к разделу 1.

Граждане без статуса ИП, которые выплачивают вознаграждения другим физлицам, не освобождены от обязанности платить взносы и подавать отчетность по ним. Теперь они должны заполнять отдельный лист с данными о себе – только ФИО в специальных полях на титульном листе.

Эти приложения заполняли плательщики на УСН и ИП на ПСН, чтобы подтвердить свое право на пониженные тарифы взносов. С 01.01.2021 они платят взносы по общим тарифам. Поэтому указанные приложения в связи со своей неактуальностью исключены из состава расчета.

Специальный подраздел для организаций – производителей анимационной продукции

Российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции, имеют право на пониженные тарифы взносов на основании пп. 15 п. 1 ст. 427 НК РФ.

https://www.youtube.com/watch?v=6RIk0hkhe4A

Такая льгота предусмотрена для указанной категории юрлиц с 2021 года, однако до настоящего времени не требовалось ее подтверждать, заполняя отдельные раздел отчетности.

С отчета за 1 квартал 2021 года таким организациям необходимо заполнять приложение 5 к разделу 1 расчета (п.п. 15.1 – 15.7 Порядка).

Изменилось содержание раздела 3 расчета

1. Из раздела 3 исключены строки 010 – 050, в которых указывались: номер корректировки, расчетный (отчетный) период, календарный год, номер, дата.

Вместо них добавлено поле – “признак аннулирования сведений о застрахованном лице”, которое всегда принимает только одно значение – “1”. Этот признак используется в двух случаях:

- когда необходимо аннулировать ранее представленные по застрахованному физлицу сведения;

- когда нужно скорректировать сведения о физлице (строки 020 – 060): ИНН, СНИЛС, ФИО.

В этом случае в разделе 3 уточненного расчета (с признаком “1”) проставляют корректные данные о физлице (как в подразделе 3.1, так и в подразделе 3.2).

если нужно аннулировать сведения о физлице, указанные по строкам 020 – 060 – в разделе 3 уточненного расчета по указанным строкам отражаются корректные сведения, а в подразделе 3.2 раздела 3 (сведения о выплатах, базе по взносам и сумме исчисленных взносов) проставляются прочерки.

Это прописано в п. 20.4 Порядка.

2. Из раздела 3 новой формы РСВ исключены строки, в которых указывается признак застрахованного лица по каждому виду обязательного страхования (пенсионного, медицинского, социального).

3. В подразделе 3.2.2, в котором отражаются данные о базе для начисления пенсионных взносов по дополнительным тарифам, теперь нужно заполнить графу “Код застрахованного лица”.

Эти коды перечислены в Приложении N 8 “Коды застрахованного лица” к Порядку.

Коды диффиренцированы в зависимости от того, на каких именно “вредных” работах занят сотрудник, и класса условий труда, установленного по итогам спецоценки.

4. В разделе 3 новой формы не потребуется заполнять строку о суммах выплат, начисленных в пользу физлица в совокупности за три месяца расчетного (отчетного) периода. Эти сведения нужно отражать только помесячно.

Обновлен перечень кодов для плательщиков, применяющих пониженные тарифы

Код тарифа в новой форме РСВ указывается при заполнении:

- строки 001 приложения 1 к разделу 1;

- строки 001 приложения 2 к разделу 1 (в новой форме расчета).

Обратим внимание, что перечень кодов из упомянутого Приложения N 5 претерпел изменения.

- исключены коды тарифов плательщиков, которые на данный момент уже не применяют пониженные тарифы взносов (в частности, это ИП на ПСН, плательщики на ЕНВД, производящие выплаты фармацевтам и др.).

- добавлены новые коды для следующих категорий плательщиков, имеющих право на пониженные тарифы взносов:

- организаций – резидентов ОЭЗ в Калининградской области (пп. 14 п. 1 ст. 427 НК РФ) – код “17”;

- российских организаций, осуществляющих производство и реализацию произведенной ими анимационной аудиовизуальной продукции (пп. 15 п. 1 ст. 427 НК РФ) – код “18”;

- международные компании, получившие статус участника специального административного района на территориях Калининградской области и Приморского края – код “19”. Это новая категория плательщиков, имеющих право на льготы по взносам с 01.01.2021 (п. 11 ст. 2, ч. 3 ст. 3 Федерального закона от 29.09.2021 № 324-ФЗ).

- исключены коды 21-29, которые сейчас в расчете отражают лица, уплачивающие пенсионные взносы по доптарифам (ст. 428 НК РФ), а также страховые взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации и лиц, занятых полный рабочий день на подземных и открытых горных работ (п. 1, 2 ст. 429 НК РФ).

Это связано с тем, что в обновленном расчете по взносам отсутствует графа для отражения перечисленных кодов.

Рсв 2021 – сроки сдачи

| за 2021 год | 30.01.2021 |

| 1 квартал 2021 |

🎥 Видео

КАК ЗАПОЛНИТЬ РАСЧЕТ ПО СТРАХОВЫМ ВЗНОСАМ ЗА 1 КВАРТАЛ 2022Скачать

ВЗНОСЫ И НДФЛ - РАСЧЕТ ПО СТРАХОВЫМ ВЗНОСАМСкачать

Отчет по страховым взносам за 2021 год. РСВ за год. Что учесть при заполнении отчета.Скачать

Расчет суммы обязательных страховых взносов к уплате ИП за 2021 г. с помощью калькулятора.Скачать

Отчётность по страховым взносамСкачать

Отчетность за 9 месяцев 2021 года по НДФЛ и страховым взносамСкачать

рсв заполнениеСкачать

Расчет по страховым взносам в 1С: Бухгалтерия 8.3Скачать

Не было выплат работникам? Сдайте нулевой расчет по страховым взносам!Скачать

Новости ЗУП за 5 минут от 19.01.2021: страховые взносы – лайфхаки при составлении отчетности в 1ССкачать

Составление Расчета по страховым взносам в "1С:ЗУП"Скачать

Как сделать и сдать уточняющий "Расчет по страховым взносам" в 1С 8.3 ЗУП 3.1. Примеры заполненияСкачать

Как заполнить декларацию УСН в 2023 году как учесть страховые взносы в счёт налогов Озон селлерСкачать

Не принимает Нулевой отчет РСВ, раздел 3Скачать

Заполнение Расчета по страховым взносам (РСВ) в программе Налогоплательщик ЮЛСкачать

Расчет по страховым взносам за полугодие 2019 года в 1С: ЗУП и 1С: БП 3.0Скачать