Государство всячески поддерживает семьи, в которых есть дети. Граждане, которые официально работают в России, уже много лет получают налоговый вычет на детей. Эти меры поддержки будут действовать и в будущем году.

Освобождение обоих родителей от уплаты подоходного налога позволяет им сэкономить средства, которые можно направить ребёнка.До какой суммы предоставляется налоговый вычет на ребенка в 2021 году?

- Правила применения льгот

- Подтверждение права на вычет

- На что можно рассчитывать

- Примеры расчёта

- Существующие нюансы

- Как происходит оформление вычета на детей

- Получение вычета через налоговую инспекцию

- Налоговый вычет на ребенка в 2021 году

- Правила начисления

- Сумма налогового вычета в 2021 году

- Особые условия

- Оформление налогового вычета

- Все о налоговом вычете на детей в 2021 году

- Налоговый вычет на детей: что это такое и кто имеет право на вычет в 2021 году

- Суммы и коды вычетов на детей в 2021 году

- Необходимые документы для получения налогового вычета на детей

- Предоставление двойного вычета на ребенка

- FAQ по оформлению стандартного налогового вычета на детей в 2021 году:

- Если родители разведены или состоят в гражданском браке

- Вычет на ребенка в двойном размере единственному родителю

- Особенности и изменения (2021 год)

- Стандартный налоговый вычет на детей в 2021 году

- Вычеты по НДФЛ на детей в 2021 году

- Стандартные налоговые вычеты по НДФЛ в 2021 году: таблица

- Вычет на детей по НДФЛ в 2021 году: до какой суммы

- Льгота по НДФЛ на детей в 2021 году: пример расчета

- 3-НДФЛ: срок сдачи 2021

- За какие года можно сдать декларацию 3-НДФЛ в 2021 году

- Page 3

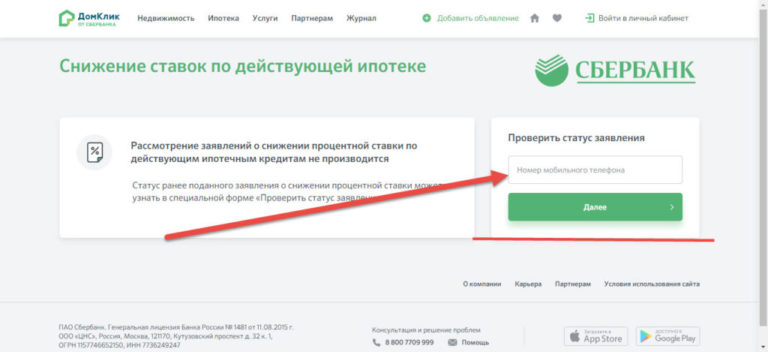

- Ход камеральной проверки 3-НДФЛ: статусы

- Как узнать статус проверки декларации 3-НДФЛ

- Статус проверки 3-НДФЛ в личном кабинете

- Льготы на подоходный налог на детей в 2021 году

- До какого возраста предоставляется вычет на ребенка в 2021 году?

- На что можно рассчитывать?

- Вычеты на детей по НДФЛ в 2021 году — до какой суммы предел?

- 📹 Видео

Правила применения льгот

Стандартный налоговый вычет на детей в 2021 году могут получить только наемные работники, которые платят подоходный налог через своего работодателя. При этом существуют предел для вычета по НДФЛ на ребенка 2021.

Этой налоговой льготой можно пользоваться до тех пор, пока суммарный годовой доход не достигнет своего максимума – 350 тысяч рублей. Например, налогооблагаемый ежемесячный доход работника равен 45 тысяч рублей. Его годовой максимальный доход для применения вычетов по НДФЛ в 2021 году достигнет установленной отметки через полные 7 календарных месяцев.

До какого возраста предоставляется вычет на ребенка в 2021 году? Право на стандартный налоговый вычет на ребенка в 2021 году есть у родителей, чьи дети не достигли возраста совершеннолетия. Но если ребёнок поступил в ВУЗ на очное отделение и продолжает успешно учиться, то получать льготу можно, пока студент получает высшее образование или ему не исполнится 24 года.

Законное право на экономию средств имеют:

- родители;

- официальные усыновители;

- опекуны;

- попечители.

Документы должны подтверждать факт возникновения права на вычет. Это может быть решение о назначении опекуна или же документ о рождении малыша. Но родитель / опекун / попечитель, претендующий на льготу, должен быть в этом документе бумаге указан.

Подтверждение права на вычет

Вычет предоставляется по месту работы родителя. Для того чтобы его получать, необходимо:

- посетить бухгалтерию;

- написать заявление на имя руководителя с просьбой о предоставлении стандартного вычеты;

- приложить копию свидетельства о рождении ребенка или его копию его паспорта, а если ребенок учится, то справку из учебного заведения.

Начальство не имеет права отказать своему работнику. Если родитель является индивидуальным предпринимателем, применяющим общую систему налогообложения (то есть, он сам за себя платит 13% от своих доходов), то у него также есть право на вычеты по НДФЛ в 2021 году на ребенка.

Если же ИП применяет один из специальных режимов налогообложения, то права на вычет на ребенка в 2021 году он не имеет, так как не платит подоходный налог.

На что можно рассчитывать

Стандартные вычеты на детей по НДФЛ в 2021 году – изменения предусмотрены законодательством или нет? Нет, в 2021 году не планируется внесение изменений в НК РФ, который регулирует порядок предоставления льгот и их размер.

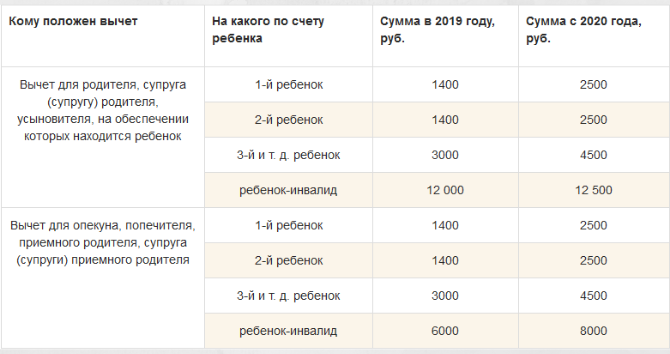

В НК РФ сказано, что право на вычет есть у каждого родителя или официального опекуна, трудоустроенного по трудовому договору. На сумму влияет количество детей у заявителя. Стандартные налоговые вычеты по НДФЛ в 2021 году на детей таблица представлена ниже:

| Количество детей и их статус | Сумма вычета, в рублях |

| Один ребёнок | 1 400 |

| На второго ребёнка | 1 400 |

| На третьего и последующего | 3 000 |

| На ребёнка, имеющего инвалидность | 12 000 |

| Опекуну или приёмным родителям ребёнка — инвалида | 6 000 |

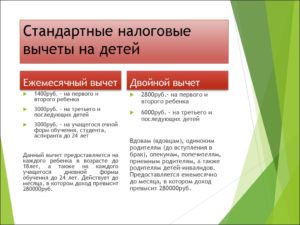

Если ребёнок воспитывается только одним родителем, то он имеет право на двойной вычет по НДФЛ на детей. Двойной налоговый вычет на детей в 2021 году единственному родителю предоставляется в следующих ситуациях:

- один родитель умер или официально признан умершим;

- один родитель пропал без вести, о чём имеется соответствующее решение суда;

- мать имеет официальный статус «одиночки».

Вычеты на детей по НДФЛ в 2021 году — до какой суммы предел? Покажем это на конкретных примерах расчетов.

Примеры расчёта

Пример 1. У родителя 2 детей.

Он официально трудоустроен с окладом 48 тысяч рублей, поэтому может экономить на подоходном налоге полные 7 месяцев в году, пока сумма вычета не достигнет 350 тысяч рублей.

Ежемесячно он будет экономить (1 400 + 1 400) * 13% = 364 рубля. А поскольку право на вычет имеют оба родителя, то сумма экономии на семью каждый месяц составит 728 рублей.

Пример 2. Условия те же, только детей в семье 4. Сумма льготы будет равна (1 400 + 1 400 + 3 000 + 3 000) * 13% = 1 144 рубля у каждого родителя. У обоих будет выходить экономия 2 288 рублей в месяц.

Пример 3. В семье 3 детей – 20 лет, 15 и 6 лет. Родитель получает заработную плату в размере 58 000 рублей. Старший ребенок в ВУЗе не обучается, он работает.

Поэтому на старшего отпрыска льготы уже не положены, на второго можно оформить в размере 1 400 рублей и на третьего – 3 000 рублей.

Родитель будет получать экономию в размере (1 400 + 3 000) * 13% = 572 рубля в течение полугода.

Пример 4. Сотрудник П. получает заработную плату в размере 35 000 рублей, у него есть дети:

- 21 год – студент ВУЗа по очной форме;

- 19 лет – студент ВУЗа по заочной форме;

- 17 лет – школьник, который имеет инвалидность;

- 12 лет – ребёнок – инвалид;

- 5 лет – ребёнок ходит в ДОУ.

Сумма вычета будет предоставлена в следующем порядке:

- 21 год – 1 400 рублей;

- 19 лет – 0 рублей, но в очередности детей принимает участие;

- 17 лет – 12 000 рублей;

- 12 лет – 12 000 рублей;

- 5 лет – 3 000 рублей.

При такой сумме оклада П. будет получать вычет в размере (1 400 + 12 000 + 12 000 + 3 000) * 13% = 3 692 рубля ежемесячно в течение полных 10 месяцев.

Пример 5. Условия те же, но П. является опекуном детей. Тогда вычет будет предоставлен так:

- 21 год – 1 400 рублей;

- 19 лет – 0 рублей, но в очередности детей принимает участие;

- 17 лет – 6 000 рублей;

- 12 лет – 6 000 рублей;

- 5 лет – 3 000 рублей.

При такой сумме оклада П. будет получать вычет в размере (1 400 + 6 000 + 6 000 + 3 000) * 13% = 2 132 рубля ежемесячно в течение полных 10 месяцев.

Пример 6. У сотрудника Г. есть один ребёнок 5 лет, а в марте 2021 году у него родится ещё один. Сейчас он получает налоговый вычет на ребенка в размере 1 400 рублей (ежемесячная экономия составляет 182 рубля). Налоговый вычет при рождении ребёнка в марте будет увеличен вдвое, т.е. до 364 рублей.

Существующие нюансы

Каждый родитель должен знать, что при получении стандартных вычетов существуют определённые нюансы, которые стоит учитывать.

- Прекращение брачных отношений между налогоплательщиками не является основанием для отказа в использовании вычетов. Но родительские права должны быть сохранены. Кроме того, один из бывших супругов может отказаться от вычета в пользу второго. Для этого необходимо написать соответствующее заявление.

- Для получения льгот не иметь разницы, рождены дети в браке или нет. Также не имеет значения, что дети рождены в последующих браках обоих родителей;

- Оба родителя имеют право на получение налоговых льгот. Они не должны быть лишены родительских прав в отношении своих детей. При каждом новом трудоустройстве необходимо заново оформлять вычеты.

Как происходит оформление вычета на детей

Оформление происходит по основному месту работы. Порядок предусмотрен налоговым законодательством, и его нужно соблюдать. Для этого надо написать заявление, в котором указать:

- сведения о работодателе – ФИО руководителя, сокращённое наименование фирмы;

- сведения о заявителе – ФИО работника, его должность. Если предприятие с большим количеством сотрудников, то можно указать и название структурного подразделения;

- просьба о предоставлении вычетов;

- сведения о каждом ребёнке – полностью ФИО и дату рождения;

- приложение – список документов, которые прикладывает заявителей.

Бланк заявления можно взять у бухгалтера. Если разработанных бланков нет, то заявление пишется от руки на обычном листе. К заявлению необходимо приложить нужные документы. Если родитель имеет право на предоставление ему вычетов в повышенном размере (при инвалидности ребёнка), то нужно приложить копию заключения МСЭ, а также копия свидетельства об усыновлении или установлении опеки.

https://www.youtube.com/watch?v=4G29z5sOCIo

Если заявитель имеет право на применение к нему двойного вычета, он должен это доказать. Оформление происходит точно так же, как и в стандартном случае. Только к заявлению нужно приложить документ, подтверждающий право на вычет в двойном размере. Это может быть:

- свидетельство о смерти второго родителя;

- решение суда о признании его умершим или пропавшим без вести;

- копию свидетельства матери – одиночки;

- заявление второго родителя об отказе от льготы в пользу супруга.

При написании заявления нужно указать просьбу о предоставлении вычета в двойном размере.

Получение вычета через налоговую инспекцию

Если родитель не знал, что он имеет право на вычет и по основному месту работы его не получал, он может обратиться в налоговую инспекцию по своему месту жительства. Для возврата НДФЛ необходимо заполнить налоговую декларацию по форме 3-НДФЛ, в ней указать сумму годового дохода.

К декларации прикладываются все необходимые документы, плюс справки с места работы о полученном за год доходе и о сумме налога, которую работодатель заплатил в бюджет. На основании этих документов. В течение следующего календарного года заявитель получит возврат подоходного налога.

Предоставление работающим родителям налоговых вычетов на их детей – это мера государственной поддержки семей, в которых есть несовершеннолетние дети. Освобождение обоих родителей от уплаты подоходного налога позволяет им сэкономить средства, которые можно направить ребёнка.

Видео:Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Налоговый вычет на ребенка в 2021 году

В рамках государственной поддержки граждан-налогоплательщиков, создана специальная льгота в виде налогового вычета на ребенка.

В 2021 году эта программа также продолжает свое существование для предоставления дополнительных средств на содержание детей, покрытия расходов на их образование, лечение и др.

Выплата прописана в Налоговом кодексе РФ и ее могут получить те граждане, которые отвечают указанным в нормативных документах требованиям.

Правила начисления

Вычет на ребенка полагается лицам, которые имеют официальное трудоустройство и являются плательщиками НДФЛ. В 2021 году программа, как и ранее, направлена на поддержание семей с небольшим доходом.

Это четко прописано в Налоговом кодексе: льгота распространяется на годовой доход гражданина, который не превышает порог в 350 тысяч рублей.

То есть, если официальный заработок человека составляет 40 тысяч в месяц, то он получит компенсацию за первые 8 месяцев, до прохождения рубежа в 350 тысяч.

Льгота положена каждому из родителей детей до 18 лет. Также она оформляется на студентов очного обучения, ординаторов, интернов, аспирантов до достижения ими 24 лет.

Налоговый вычет обычно регистрируется работодателем. Для этого в бухгалтерию необходимо предоставить копию свидетельств о рождении всех детей, даже если им уже больше 18 лет, поскольку для расчета суммы компенсации учитывается хронология их рождения.

Государственную льготу имеют право получить индивидуальные предприниматели, которые оплачивают НДФЛ в 13% от своего дохода. Это относится к тем, кто использует общую систему налогообложения. При упрощенной системе, патенте или уплате единого налога на временный доход получить выплату нельзя.

Налогоплательщик может обратиться за компенсацией части денежных средств, которые были потрачены им на обучение или лечение ребенка. Сумма будет возвращена из выплаченных налогов за год. При этом расходы на обучение и лечение не должны превышать 50 и 120 тысяч соответственно.

Сумма налогового вычета в 2021 году

Вычеты на детей в 2021 году по предварительным данным остаются без изменений. Согласно государственному кодексу, компенсация положена каждому родителю или официальному опекуну, и зависит от количества детей в семье и очередности их рождения. Сумма налогового вычета будет составлять:

- за первого ребенка 1400 рублей;

- за второго – также 1400 рублей;

- за третьего и каждого последующего – 3000 рублей.

При оформлении льготы родителями инвалида, компенсация начисляется на 12000 рублей. Если на выплату рассчитывают опекуны или приемные родители инвалида, то сумма будет в два раза меньше – 6000 рублей.

https://www.youtube.com/watch?v=s0CWkPS082k

Льгота может быть удвоена, если один из родителей погиб или пропал без вести. Также увеличение выплат относится к матерям-одиночкам, при условии, что в свидетельстве о рождении отсутствуют сведения об отце.

Важно знать! Налоговый вычет не подразумевает, что указанные выше суммы вернут налогоплательщику. Они только не учитываются в процессе начисления НДФЛ в 13%.

Посчитать выгоду от данной льготы достаточно просто. Например, в семье двое детей до 18 лет. В этом случае компенсация будет иметь вид: (1400+1400)*13%= 364 рубля. То есть, экономия семьи в месяц составит 364 рубля, если оба родителя являются плательщиками НДФЛ – то 728 рублей.

Возмещение можно получать ежемесячно или раз в год. Если выплаты ранее не были получены, то следует оформить соответствующих запрос на перечисление положенных денежных средств в налоговой администрации по месту регистрации. Законодательно установлено, что возвращают неучтенные выплаты только за последние три года.

Особые условия

- Когда супруги в разводе и оставляют за собой родительские права, то это сохраняет возможность получать льготы. Один из родителей может отказать от выплат в пользу другого, написав соответствующее заявление работодателю или в налоговую.

- Дети, рожденные в следующих браках и вне их, будут учитываться в расчетах компенсации в обычной хронологии для каждого родителя.

- При наличии нескольких источников доходов, вычет осуществляется только из тех заработных плат, с которых отчисляется НДФЛ, и только по одному месту работы.

Оформление налогового вычета

Стандартные вычеты на детей в 2021 году должны оформляться у работодателя, в порядке, предусмотренном законодательством. Для этого от налогоплательщика необходимы:

- Заявление соответствующего образца (форму можно уточнить у бухгалтера).

- Копия свидетельства о рождении или усыновлении (опекунстве).

- Копия паспорта.

- Копия свидетельства о браке.

- Подтверждение инвалидности (при наличии).

- Справка из образовательного учреждения (для студентов, аспирантов, интернов).

Если отец или мать являются единственным родителем (опекуном), то следует предоставить соответствующие документы, подтверждающие данный факт: свидетельство о смерти одного их супругов, справка о присвоении статуса матери-одиночки и т.д.

При оформлении вычета индивидуальным предпринимателем, перечисленные выше документы направляются в налоговую инспекцию по месту регистрации. Также налогоплательщик предоставляет заполненную декларацию 3-НДФЛ.

Для получения компенсации затрат на обучение и лечение необходимы следующие документы:

- договор с медицинским или образовательным учреждением, предоставляющим платные услуги;

- платежные документы (чеки), подтверждающие расходы.

Размер денежных средств, которые будут возмещены родителю, будет зависеть от потраченной им суммы.

Все, что нужно знать о возврате НДФЛ: видео

Видео:Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

Все о налоговом вычете на детей в 2021 году

sh: 1: —format=html: not found

В статье собрана исчерпывающая информация о том, что такое налоговый вычет на детей в 2021 году: бланк заявления, какая сумма вычета на ребенка, предел вычета, коды вычетов на ребенка, двойной вычет в пользу одного из родителей, кто имеет право на данный вид стандартных налоговых вычетов, как воспользоваться налоговыми льготами на детей.

Налоговый вычет на детей: что это такое и кто имеет право на вычет в 2021 году

Порядок и суммы предоставления налогового вычета на детей регламентируются статьей 218 Налогового кодекса РФ. Подробную информацию о том, что такое налоговые вычеты, вы можете прочитать в соответствующей статье. Применительно к вычетам на ребенка — это сумма, с которой не удерживается 13% подоходного налога (НДФЛ).

Получить налоговый вычет на детей в 2021 г. имеет право каждый из родителей, в том числе приемные, а также опекуны и попечители.

Важно! Если у супругов есть по ребенку от предыдущих браков, то общий малыш будет считаться третьим.

https://www.youtube.com/watch?v=pxIJg3GYAtM

Стандартный налоговый вычет на детей в 2021 г. производится на каждого ребенка:

- в возрасте до 18 лет;

- на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет (сумма возврата – не более 12 000 рублей).

Право на возврат денег утрачивается в следующих случаях:

- совершеннолетие (или окончание учебного заведения в возрасте после 24 лет);

- официальный брак ребенка;

- его смерть.

Суммы и коды вычетов на детей в 2021 году

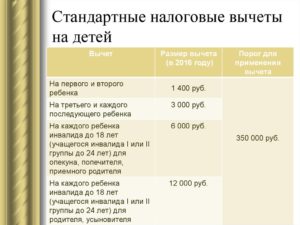

Вычет на детей действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (нового года) превысил 350 000 рублей.

- На первого ребенка (код 114) составляет 1 400 рублей;

- На второго ребенка (код 115) – 1 400 рублей;

- На третьего ребенка (код 116) и последующих – 3 000 рублей;

- На ребенка-инвалида в 2021 г. (код 117) – 12 000 рублей для родителей и усыновителей и 6 000 рублей для опекунов, попечителей и приемных родителей.

Обратите внимание, указанные суммы в рублях – это не сумма, которую вы можете вернуть, а сумма, с которой не удерживается 13% налога. Например, если у гражданина РФ трое детей до 18-ти лет, сумма льготы для него составит (1 400 + 1 400 + 3 000) * 0,13 = 754 р. ежемесячно.

В таком же размере одновременно имеет право получать вычет второй родитель (опекун), если имеет доход, облагаемый налогом.

Посмотрим на примере:

В январе 2021 года зарплата Ивановой составила 38 тыс.руб. При наличии двух здоровых несовершеннолетних детей она имеет право на вычет в размере 2,8 тыс. руб. (по 1,4 тыс.руб. – на каждого ребенка).

С январской зарплаты Ивановой удержат 13% НДФЛ 4186 руб. Рассчитывается по следующей формуле: 35000 (оклад) минус 2800 (налоговый вычет)*13%.

Если бы Иванова не имела детей, то 13% удерживали бы с полного оклада: 35000*13% = 4550 руб.

Таким образом, сэкономить удалось 364 руб.

Необходимые документы для получения налогового вычета на детей

Обычно работодатель самостоятельно подает необходимые данные в налоговую службу для оформления вычета на детей сотрудника. В этом случае с указанных сумм не будет удерживаться налог, а чтобы получить налоговый вычет на детей в 2021 г., необходимо предоставить работодателю следующие документы:

- свидетельство о рождении на каждого ребенка;

- справку по форме 2-НДФЛ с прошлого места работы за текущий год;

- заявление на предоставление стандартного налогового вычета на ребенка (детей);

- на детей в возрасте 18-24 года — справку из учебного заведения;

- справку об инвалидности (при необходимости).

Важно! Если заявитель работает официально в нескольких местах, то льгота предоставляется только у одного работодателя.

В 2021 году податьдекларациюв налоговую нельзя. Детский вычет теперь делает исключительно работодатель. Однако в случае, если он не предоставил вычет либо предоставил в размере меньше положенного, за их получением по-прежнему можно обратиться в налоговый орган (см. п. 4 ст. 218 НК РФ).

Предоставление двойного вычета на ребенка

Вычет на ребенка может предоставляться в двойном размере матери-одиночке или одному из родителей (усыновителей) по их выбору.

При втором варианте необходимо заявление об отказе одного из родителей. Отказаться от льготы в пользу другого родителя не смогут:

- официально нетрудоустроенные;

- зарегистрированные в качестве безработных в центре занятости;

- находящиеся в декретном отпуске.

На заметку! Обязательным условием является наличие дохода, облагаемого НДФЛ, у родителя, передающего право на вычет.

С начала 2013 года справку о доходах по форме 2-НДФЛ необходимо работодателю предоставлять ежемесячно, если вычет получаете в двойном размере. Следовательно, для получения двойного вычета список документов дополняется:

- заявление на предоставление вычета в двойном размере;

- заявление другого родителя (если таковой имеется) об отказе от детского вычета;

- справка о доходах по форме 2-НДФЛ отказавшегося родителя (ежемесячно).

Важно! Лимит в 350 тысяч при двойном вычете не удваивается.

https://www.youtube.com/watch?v=JiQM13dse6c

Когда можно получить двойной налоговый вычет на ребенка?

FAQ по оформлению стандартного налогового вычета на детей в 2021 году:

Работодатель вправе предоставить вычет на ребенка с начала года независимо от месяца, в котором подано заявление на его получение и собраны все необходимые документы.

Размер налоговых вычетов следует определять, исходя из общего количества детей налогоплательщика, включая тех, на которых налоговые вычеты не предоставляют. Это касается не только родных детей, но и находящиеся в опеке или на попечении, усыновленных, падчериц и пасынков.

Важно! При расчете среднедушевого дохода на каждого члена семьи, например, для получения пособия на первенца, доходы учитываются целиком (до применения налогового вычета).

Если родители разведены или состоят в гражданском браке

Если между родителями ребенка брак не заключен, то второму родителю вычет получить возможно при предоставлении документа, подтверждающего нахождение ребенка на обеспечении налогоплательщика. Например, это может быть:

- справка о регистрации ребенка по месту жительства этого родителя;

- нотариальное соглашение родителей об уплате алиментов;

- копия решения суда, в котором есть пояснение, с кем проживает ребенок.

Вычет на ребенка в двойном размере единственному родителю

Законодательством не определено понятие «единственный родитель», однако, как отмечает Минфин, родитель не является единственным в случае, если между родителями ребенка не зарегистрирован брак. Отсутствие второго родителя у ребенка может быть подтверждено одним из следующих документов:

- св-во о рождении, в котором указан один родитель;

- справка ЗАГСа о том, что второй родитель вписан в св-во о рождении со слов матери (форма 25);

- свидетельство о смерти второго родителя;

- решение суда о признании второго родителя пропавшим без вести.

Особенности и изменения (2021 год)

Налоговый вычет на ребенка-инвалида в 2021 году суммируется. Это означает, что родители смогут получить стандартный вычет по инвалидности (от 6 до 12 000 рублей) плюс детский вычет в зависимости от того, каким по счету малыш с ограниченными возможностями появился в семье – первым, вторым, третьим или последующим. Таким образом, размер вычета возрастает на сумму от 1,4 до 3 тыс.руб.

Важно! Если у ребенка 1 или 2 группа инвалидности, то получать льготы родители могут до тех пор, пока сыну или дочери не исполнится 24 года (при 3 группе – до 18 лет).

Еще одним нововведением стало то, что обращаться за вычетом теперь можно только к работодателю. Ни налоговая, ни соцслужбы по этому вопросу население не принимают.

Исключение составляют случаи непредоставления вычета работодателем или предоставления его в меньшем, чем положено, размере.

В таком случае налогоплательщик вправе самостоятельно обратиться в налоговый орган для оформления (пересчета) выплат.

Важно напомнить о следующих нюансах.

- Для расчета берутся последние 12 месяцев, но если работник трудоустроился не в начале года, то учитывается его облагаемый НДФЛ доход с прежнего места работы.

- Если с полученной выплаты налог удерживался частично, то берется только та часть, с которой производились налоговые отчисления. Так, при выдаче матпомощи в размере 10 тыс.руб., только 6 тыс. облагается НДФЛ, поэтому для расчета следует взять не десять, а шесть тысяч.

- При внутреннем совмещении считается совокупный доход по всем должностям, при внешнем – только доход по основному месту работы.

- Если доход превысил допустимый лимит в 350 тысяч, это отличный повод отказаться в пользу другого родителя.

В перспективах у правительства несколько новшеств, но будут ли они реализованы, пока неизвестно:

- десятикратное увеличение максимального размера налогового вычета в 10 раз для многодетных семей;

- при зарплате менее 30 тыс.руб. – полное освобождение от НДФЛ

Сумма налогового вычета на детей в 2021 году может колебаться от 1400 до 12 тысяч рублей в зависимости от здоровья ребенка и его очередности появления в семье. Хотя в конце 2021 г. депутаты хотели рассмотреть дополнительные льготы по стандартному возврату части налога для многодетных и малоимущих семей, вопрос до сих пор находится в подвешенном состоянии.

https://www.youtube.com/watch?v=VQwF-bUfhWI

Оригинал статьи на сайте

Видео:НАЛОГОВЫЙ ВЫЧЕТ НА РЕБЕНКА В 2022 ГОДУСкачать

Стандартный налоговый вычет на детей в 2021 году

Официально трудоустроенные граждане РФ вправе рассчитывать на получение налоговых вычетов. Одним из таких является стандартный на детей.

Налоговый вычет — возврат оплаченного ранее НДФЛ (подоходного налога) в фиксированном размере.

Чтобы оформить его, необходимо предоставить в Налоговую Инспекцию по месту регистрации (проживания) налогоплательщика Налоговую Декларацию 3-НДФЛ и документы, подтверждающие право на получение налогового вычета.

Вычеты по НДФЛ на детей в 2021 году

На получение стандартных налоговых вычетов могут рассчитывать следующие категории налогоплательщиков:

- родители;

- приемные родители;

- опекуны;

- попечители;

- усыновители.

Вычет предоставляют на ребенка до 18 лет и до 24 лет, если он обучается на очной форме обучения в ВУЗе или другом учебном заведении. Стоит отметить, что на детей-инвалидов государство предоставляет большие суммы стандартных вычетов.

Подать на вычет можно непосредственно через своего работодателя или при обращении к налоговому инспектору.

Кроме 3-НДФЛ необходимо предоставить следующие документы:

- свидетельство о рождении/усыновлении ребенка;

- договор о передаче приемного ребенка в семью;

- документ из органов опеки и попечительства;

- справки из учебного заведения и договор;

- справку об инвалидности;

- заявление второго родителя (приемного родителя) об отказе от получения вычета;

- другие необходимые документы.

После проверки документов государство начнет выплачивать вычет.

Стандартные налоговые вычеты по НДФЛ в 2021 году: таблица

| Название налогового вычета | Размер налогового вычета, руб. |

| На первого ребенка родителям и усыновителям, опекунам, приемным родителям и усыновителям. | 1400,00 |

| На второго ребенка родителям и усыновителям, опекунам, приемным родителям и усыновителям. | 1400,00 |

| На третьего и последующих детей родителям и усыновителям,опекунам, приемным родителям и усыновителям. | 3000,00 |

| На ребенка-инвалида родителям и усыновителям. | 12000,00 |

| На ребенка-инвалида попечителям, приемным родителям, попечителям. | 6000,00 |

| Налоговый вычет в двойном размере на первого и второго ребенка единственному родителю или усыновителю, опекуну, попечителю, приемному родителю. | 2800,00 |

| Налоговый вычет в двойном размере на третьего и последующего ребенка единственному родителю или усыновителю, опекуну, попечителю, приемному родителю. | 6000,00 |

| Налоговый вычет в двойном размере на ребенка-иванлида единственному родителю или усыновителю. | 24000,00 |

| Налоговый вычет на ребенка-инвалида единственному попечителю, опекуну, прмемному родителю. | 12000,00 |

| Налоговый вычет на первого и второго ребенка родителю (приемному родителю) при отказе второго родителя (приемного родителя) от получения этого вычета. | 2800,00 |

| Налоговый вычет на третьего и последующего ребенка родителю (приемному родителю) при отказе второго родителя (приемного родителя) от получения этого вычета. | 6000,00 |

Вычет на детей по НДФЛ в 2021 году: до какой суммы

Согласно законодательству, налогоплательщики могут получать стандартный налоговый вычет на детей до достижения определенного уровня дохода. В 2021 году лимит, до которого предоставляют вычет, составляет 350 000,00 рублей.

То есть, если в год налогоплательщик, который заявил на получение вычета, получает, например, 700 000,00 рублей, вычет будут предоставлять столько месяцев, пока сумма дохода не превысит установленный лимит (350 000,00 рублей).

Льгота по НДФЛ на детей в 2021 году: пример расчета

Рассмотрим на примере.

https://www.youtube.com/watch?v=8T9SFZDP60Q

Иванов И. С. заявил на получение стандартного налогового вычета на первого ребенка. Его заработная плата составляет 28600,00 рублей в месяц. Из нее работодатель удерживает подоходный налог в размере 3718,00 рублей.

Государство Иванову И. С. предоставляет налоговый вычет в размере 1400,00 рублей. На эту сумму будет уменьшена налоговая база для расчета размера НДФЛ.

Налоговая база = 28600 — 1400

Получается 27200,00 рублей. Именно из этой суммы работодатель будет рассчитывать сумму подоходного налога, которая составит 3536,00 рублей. Если бы у налогоплательщика было двое детей, размер налоговой базы был бы уменьшен на 2800,00 рублей (1400,00 рублей на каждого ребенка). Следовательно, уменьшена сумма подоходного налога.

Налоговая компания стартует с января месяца. Налогоплательщики, которые официально трудоустроены, и за них подоходный налог оплачивает работодатель, не подают декларацию 3-НДФЛ с целью декларирования доходов. Они предоставляют отчет только в случае получения следующих видов доходов:

- вознаграждений и выплат от физических лиц, которые не являются налоговыми агентами;

- доходов от продажи недвижимого и движимого имущество, которое находилось в собственности менее 3-х лет;

- выигрышей в лотерею или в букмекерской конторе;

- доходы от аренды имущества;

- доходы от источников, которые находятся за пределами Российской Федерации;

- при получении в дар акций, имущества от физических лиц, которые не являются близкими родственниками.

Также декларацию с целью декларирования доходов подают индивидуальные предприниматели и лица, занимающиеся частной практикой (нотариусы, адвокаты и так далее).

3-НДФЛ: срок сдачи 2021

С целью декларирования доходов, которые получены в отчетном году, Налоговую Декларацию подают не позднее 30 апреля года, следующего за отчетным.

За нарушение сроков сдачи 3-НДФЛ предусмотрены штрафы: 5% не оплаченной в срок суммы налога за каждый месяц, но не менее 1000,00 рублей и не более 30% от указанной суммы.

Для подачи 3-НДФЛ с целью получения налоговых вычетов сроки не установлены. Сдать отчет можно в любой период отчетного года.

Декларацию можно предоставить несколькими способами:

- отправить по почте письмом с уведомлением;

- передать лично налоговому инспектору;

- отправить отчет через личный кабинет налогоплательщика или сайт «Госуслуги»

При отправлении 3-НДФЛ посредством почты необходимо учитывать сроки доставки корреспонденции. Проверка отчета начнется с того момента, когда его получит налоговый инспектор.

За какие года можно сдать декларацию 3-НДФЛ в 2021 году

В 2021 году налогоплательщики с целью получения налоговых вычетов могут подать Налоговую Декларацию 3-НДФЛ за три предыдущих года:

Для предоставления вычетов необходимо сдать не только 3-НДФЛ, но и документы, подтверждающие право на получение этих вычетов.

К таким относят кредитные договоры, чеки, платежные документы, договоры на оказание медицинских услуг и так далее.

Перечень документов зависит от вида получаемого вычета: социального, стандартного, имущественного, инвестиционного или профессионального. Подать документы можно самостоятельно или через своего работодателя.

Page 3

Согласно НК Российской Федерации ст. 88 п. 2, срок камеральной проверки налоговой декларации составляет 3 месяца. Его начинают отсчитывать с момента получения 3-НДФЛ. Подать отчет можно несколькими способами:

- отправить по почте;

- подать лично;

- заполнить и отправить в личном кабинете на сайте ФНС РФ.

В зависимости от способа передачи отчета изменяются и сроки его получения.

Если налоговую декларацию отправляют по почте, нужно точно просчитать время, которое требуется на доставку корреспонденции.

Также необходимо помнить, что срок подачи налоговой декларации 3-НДФЛ — 30 апреля года, следующего за отчетным. И чтобы ФНС не выписала штраф за несвоевременную подачу отчета, нужно соблюдать это правило.

Ход камеральной проверки 3-НДФЛ: статусы

Установлено несколько этапов контроля:

- внесение данных отчетности в программу «АИС-налог»;

- проверка контрольных соотношений, установленных ФНС РФ;

- проверка информации, отображенной в отчете, со сведениями в других источниках;

- анализ величин декларации за этот год и предыдущий (если остаток вычета был перенесен на следующий год);

- анализ документов на предмет несоответствий и ошибок;

- контроль соблюдения сроков — уплаты налогов и представления документов.

Если в ходе проведения камеральной проверки декларации налогоплательщика были обнаружены ошибки в суммах перечисленного НДФЛ, Налоговая Инспекция применит к такому нарушителю штрафные санкции.

Как узнать статус проверки декларации 3-НДФЛ

Сделать это можно с помощью личного кабинета на сайте Налоговой Инспекции в личном кабинете. Если у налогоплательщика нет его, ему необходимо обратиться в ФНС по месту жительства или в любое другое отделение для регистрации учетной записи.

https://www.youtube.com/watch?v=UI1x5mkLBqg

Для этого требуется:

- взять бланк заявления в окне для регистрации;

- заполнить его;

- предоставить паспорт и ИНН.

На основании этих данных инспектор в течение нескольких минут создаст личный кабинет налогоплательщика, выдаст логин и пароль для входа в него.

Статус проверки 3-НДФЛ в личном кабинете

Чтобы проверить, на каком этапе проверки находится сданный отчет, нужно зайти в личный кабинет на сайте ФНС РФ.

Указать логин (ИНН) и пароль. В открывшемся окне зайти в раздел «Жизненные ситуации». Далее, найти пункт «Подать декларацию 3-НДФЛ». Откроется новая страница. Внизу этой страницы будет указана информация об отчетах, которые были сданы:

- номер;

- дата заполнения;

- дата изменения;

- статус.

Бывают случаи, когда налогоплательщик сдал декларацию, но информация о ней не отображается в личном кабинете. В этом случае нужно связаться с технической поддержкой сайта или задать вопросы сотруднику ИФНС.

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Льготы на подоходный налог на детей в 2021 году

Страна не оставляет без поддержки тех, кто завёл хотя бы одного ребёнка. Каждый житель, официально работающий в России, получает “скидку” на уплату налогов. Такая практика действует уже много лет — и Россия не собирается отказываться от неё, но этот налоговый вычет может измениться.

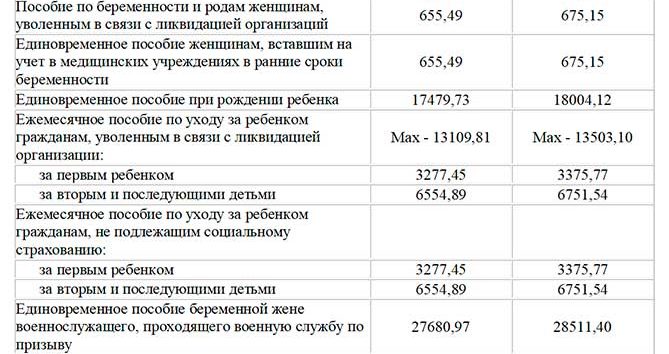

Родители, пока не воспитают и не вырастят ребёнка, пока тот не станет взрослым и полноправно дееспособным гражданином, часто освобождаются от подоходного налога — это позволяет им сберечь дополнительные деньги, могущие быть вложенными в расходы на детей. Льготы на подоходный налог на детей в 2021 году (отражены в таблице) рассчитываются по следующей схеме.

goodfreephotos.com

До какого возраста предоставляется вычет на ребенка в 2021 году?

Обладают правом на налоговую льготу по стандартной схеме родители, возраст чьих детей не больше 18 лет. Однако, когда ребёнок впоследствии поступил в высшее учебное заведение, родители продолжают пользоваться льготой, пока тому не исполнится 24 года.

Право сэкономить на подоходном налоге имеют, помимо реальных родителей, усыновители (подтверждённые документально), опекуны и попечители.

Льгота на подоходный налог обязательно должна быть задокументирована — например, решение о назначении опекуна, либо свидетельство о рождении ребёнка.

При этом в льготных документах человек, взявший на себя роль воспитателя, прописывается в данном документе.

pxhere.com

На что можно рассчитывать?

Обычные вычеты, доступные по статье НДФЛ в 2021 г., не меняются — Налоговый кодекс России не предусматривает никаких редакций действующих законов.

Каждый родитель или опекун, устроившийся на работу по Трудовому кодексу России, обладает правом на налоговые льготы. Итоговая сумма вычета зависит от числа детей. Суммы льгот следующие:

- на одного ребёнка — 1400 р. в месяц;

- для второго — столько же;

- на третьего и последующих — 3000;

- на одного ребёнка с инвалидностью у законного родителя — 12000, для опекунов или попечителей — 6000 р. в месяц.

Для единственного родителя полагается двойной вычет из вышеприведённого списка. Такая льгота действует, когда один из родителей умер или пропал неизвестно куда, а ребёнка воспитывает мать-одиночка.

pixabay.com

Вычеты на детей по НДФЛ в 2021 году — до какой суммы предел?

Схема эта раскрывается на конкретном примере.

Задача 1. У родителя есть двое детей. По документам он работает и получает зарплату в 48000 р. Он получает налоговую льготу 7 месяцев, пока численность дохода не достигнет окончательные 350.000 р. Это значит, что на налоге он будет экономить 2800 р., помноженные на 13% — в сумме выйдет 364 р. Поскольку семья полная, то оба родителя получат льготу на 728 р.

https://www.youtube.com/watch?v=EO5sXADTNZM

Задача 2. Исходные данные не меняются, но в семье четверо детей. По налоговому кодексу начислена льгота — 2 раза по 1400 и дважды же по 3000 р. Умножив 8800 р. на всё те же 13%, получается экономия на налогах в 2288 р раз в полгода.

Задача 3 усложнена. Трое детей с возрастом в 20, 15 и 6 лет. Один из родителей имеет оклад в 58000 р., второй сбежал. При этом старший ребёнок не учится в вузе, а работает сразу после школы. Таким образом, на старшего экономия на подоходном налоге родителя не распространяется, на второго — 1400 и 3000 р, помноженные на всё те же 13%, в итоге дадут 572 р. за полгода.

Задача 4 ещё больше усложнена. Работник предприятия имеет оклад в 35000 р., при этом у него есть дети — 21 (учится очно в вузе), 19 (заочно учится, тоже в вузе), 17-летний школьник, получивший инвалидность, 12 (ребёнок-инвалид) и 5-летний дошкольник, обучающийся в ДОУ.

Вычеты будут предоставляться в такой последовательности: 1400, 12000, 12000 и 3000 рублей соответственно (на студента-заочника льгота не распространяется), все суммы умножаются на 13%. За 10 месяцев (исходя из накопления суммы общегодового дохода относительно планки в 350.000 р.

), в итоге — 3692 р. каждый месяц.

Задача 5 — такие же условия, как и в (4), но родитель — опекун. Льготная статья будет следующей: за первых двух детей — такая же ставка, но за детей-инвалидов — по 6000 р. (а не по 12000). Все вычеты по-прежнему множатся на 13%. В итоге выйдет 2132 р. каждый месяц — экономия на налоге — за 10 месяцев в году.

Задача 6. У работника госучреждения живёт 5-летний ребёнок, но в марте 2021 г. рождается второй. В данный момент его налоговая статья урезана на 182 р. в месяц (всё те же 1400 р., помноженные на 13% налога), однако в марте льгота удвоится — 364 р. в месяц.

📹 Видео

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ В 2023 ГОДУ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ОБУЧЕНИЕ РЕБЕНКА ИЛИ СВОЕ ОБУЧЕНИЕ ОНЛАЙНСкачать

Семьи с детьми освободили от уплаты налогов при продаже жилья - обзор нового законаСкачать

Налоги в России: сколько денег у вас забирает государство | Страну содержите вы, а не ГазпромСкачать

Единое детское пособие: новые правила в 2024 годуСкачать

Какие расходы на детей можно списать при подаче налоговой декларации за 2023 год в США? #налогивсшаСкачать

Дети налоги платят?Скачать

Кто освобождается от уплаты транспортного налога?Скачать

Платить налоги за детей стало удобнее ("Будни", 25.11.21г., Бийское телевидение)Скачать

Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Как оформить вычеты на детей по НДФЛ в личном кабинете налогоплательщикаСкачать

Должны ли дети платить налогиСкачать

Развлечёба. Финансовая грамотность 💸 Налоги и налоговые вычетыСкачать