Ставка налога на данную квартиру составляет 0,1 %. (5 000 000 — 1 428 571,42) * 0,1 % = 3571,42 рублей. Применяем формулу расчета налога с учетом поправочного коэффициента: Н = (Н1 — Н2) x К + Н2 Сумма налога к уплате за 2015 г. = (3571,42-850)*0,2+850 = 1394,28 рублей Сумма налога к уплате за 2021 г. = (3571,42-850)*0,4+850 = 1938,56 рублей Сумма налога к уплате за 2021 г.

= (3571,42-850)*0,6+850 = 2482,85 рублей Сумма налога к уплате за 2021 г. = (3571,42-850)*0,8+850 = 3027,13 рублей Сумма налога к уплате за 2021 г. и последующие годы = 3571,42 рублей. Если кадастровый номер неизвестен, узнать его можно на сайте Росреестра в разделе справочной информации по адресу регистрации объекта недвижимости.

Но учитывая огромную разницу между ней и инвентаризационной оценкой, владельцам недвижимого имущества придется уплачивать в казну намного больше, чем раньше. Так, если до принятия новации за 2-комнатную квартиру в центре столицы граждане платили около 500 рублей налога, то к окончанию переходного периода – к 2021 году – эта сумма вырастет почти до 5 000 рублей.

Ставка налога на недвижимость в 2021 год Для того, чтобы стоимость по кадастру пересмотрели, понадобится много сил, терпения и времени.

Владелец пишет заявление для комиссии либо исковое заявление в судебную инстанцию, где указывает причину, по которой он хочет пересмотр. Нужно также нотариально заверить документ, свидетельствующий о правах заявителя на данную собственность.

Справка по стоимости по кадастру получается в одном из филиалов ФГБУ.

Законодательством предусмотрено, что если вычет больше, чем площадь квартиры/дома/комнаты, то налоговая база принимается равной нулю. Например, площадь квартиры составляет 56 кв. м, налоговый вычет по квартире — 20 кв. м, с учетом налогового вычета облагаться налогом будет только 36 кв. м. По комнате 15 кв. м — облагаться налогом будет только 5 кв.

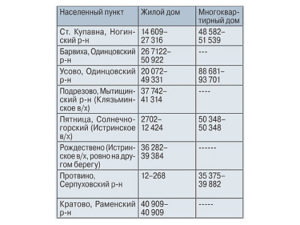

- Налог на дом в московской области в 2021 году для физических лиц

- Налог на дом в московской области в 2021 году

- Налог на дом в московской области в 2021

- Как изменится налог на землю в Московской области для физических лиц в 2021 году

- Налог на недвижимость в московской области 2021 год для физических лиц

- Оплата земельного налога в Московской области: ставки

- Какой налог на землю в Московской области нужно уплатить в 2021 году

- Налог на имущество (недвижимость) в Московской области в 2021-2021 годах

- Транспортный налог в Московской области на 2021 год

- Правила предоставления льгот по земельному налогу для пенсионеров Московской области

- Налог на недвижимость московская область

- Льготы пенсионерам по налогам в Московской области

- Налог на жилой дом в московской области

- Калькулятор

- Расчет налогообложения для регионов РФ

- Налоги на имущество 2021: дома и участки. Размеры, ставки и льготы имущественных налогов на сайте Недвио

- Как определяется стоимость объекта недвижимости?

- Ставки налога на имущество в 2021 году

- Порядок расчета налога на имущество

- Пример 1:

- Налог на дачу для пенсионеров

- Нововведения и особенности налога на дачный дом

- Начисление и оплата налога

- Льготные категории

- Условия для пенсионеров

- Налог на частный дом в 2021 году для физических лиц: как рассчитать?

- Особенности налогообложения частных домов в 2021 году

- Какие факторы влияют на размер налога на дом

- Ставки налога на недвижимое имущество в 2021 году для физических лиц

- Порядок расчета налога на частный дом

- Льготы по уплате налога на частный дом

- Какой налог на дом в московской области

- Налог на дома

- Деревня Мазилово

- Налоги на загородную недвижимость в 2021 году

- Налог на дом в Московской области для физических лиц в 2021 году

- Какой налог на недвижимость (дом) в 2021 году в Московской области

- Через год налог на дома и дачи может вырасти в 125 раз

- Как исчисляется земельный налог в Московской области

- Налог на дачные постройки: что нужно и не нужно регистрировать

- Как рассчитать налог на загородную недвижимость в 2015-2021 году

- Налоги на жилые дома, дачи, квартиры, гаражи и другие строения — с 2021 года

- Оплата налога на дачный дом в 2021 году: нововведения

- Порядок исчисления налога на имущество с 2021 года

- 🎦 Видео

Налог на дом в московской области в 2021 году для физических лиц

Всегда выгоднее платить меньший налог на квартиру для пенсионеров, поэтому лучше из всех имеющихся объектов одного вида выбрать самый дорогой для получения налоговой льготы. Налог на имущество для военных пенсионеров в 2021 году начисляется на общих основаниях – они освобождаются от уплаты начислений на один объект недвижимости по всем видам зарегистрированной собственности.

Рекомендуем прочесть: Мед льготы для ветеранов боевых действий

В НК РФ не представлено статьи в отношении налога на продажу земли.

Объектом по налогообложению НДФЛ считаются полученные доходы по физическим лицам. Если это граждане Российской Федерации, тогда источники поступают из РФ и за пределами страны.

Если иностранные жители, то только из источников РФ. Налоги рассчитываются по конкретной прибыли.

Налог на дом в московской области в 2021 году

Данный вид налога оплачивается на основании уведомления из ИФНС. Таким же способом должен вноситься налог на земельный участок. При расчете земельного сбора также используется его кадастровая стоимость и налоговая ставка, установленная местными органами власти.

Налог на имущество физических лиц в 2021 году: когда пришлют, льготы, ставки — налоговые ставки устанавливаются в размерах, не превышающих: При этом налоговые ставки могут быть уменьшены до нуля или увеличены, но не более чем в три раза нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) ( статья 406 НК РФ ). В отношении прочих объектов налогообложения. Онлайн журнал для бухгалтера Во-вторых, 2021 год по рассматриваемому налогу – это второй по порядку налоговый период, когда расчет налога на имущество Москва ведёт на основе кадастровой оценки столичной недвижимости.

Налог на дом в московской области в 2021

Рекомендуем прочесть: Узнать о наличии задолженности у судебных приставов Что находится под учетом калькулятора расчета налогообложения на частный дом: Налоговые вычеты в размере 20 кв. м для домов, 10 кв. м для комнат в домах, и 50 кв. м.

объектам ИЖС. Налог на имущество (недвижимость) в Московской области в 2021-2021 годах Как правило, текущая инвентаризационная оценка домов старого фонда в несколько раз ниже, чем рыночная. В домах современной постройки разница значительно меньше.

- жилых помещений и домов;

- объектов незавершенных строительств в случае, если жилой дом является проектируемым назначением данных объектов;

- недвижимых единых комплексов, если в их состав входит хотя бы одно подобное помещение, а именно жилой дом;

- гаражи и машино-места, обустроенные под жилище;

Как изменится налог на землю в Московской области для физических лиц в 2021 году

Данный вид налогообложения ранее уже использовался в некоторых регионах РФ для юридических лиц. Однако после его введения последовало множество исков, в результате чего власти некоторых субъектов отказались от использования налога на хозяйственные постройки. Поэтому не исключено, что данная практика не «приживется» и в Московской области.

https://www.youtube.com/watch?v=OwHPYYP_BhE

Использование данной реформы невозможно без тотальной оценки дачных объектов. Однако эта процедура очень затратная и трудноосуществимая, поэтому велика вероятность, что налог будет неправомерно завышен. Тем, кто столкнется с данной проблемой, специалисты рекомендуют действовать следующим образом:

Налог на недвижимость в московской области 2021 год для физических лиц

С 2021 года для 72 субъектов Российской Федерации исчисление налога на недвижимое имущество физических лиц происходит исходя из его кадастровой стоимости. Новые правила расчета налога вступили в силу с 1 января 2015 года.

Узнаем о льготах по уплате налога и разберемся в таблице их ставок. для физических лиц В соответствие с данным нормативным актом с 01 января 2015 года налог на имущество рассчитывается исходя из кадастровой стоимости.

Оплата земельного налога в Московской области: ставки

Формирование суммы налога напрямую зависит от кадастровой стоимости участка. Так как она обновляется каждый код, следует отметить, что существует два вида оценки, влияющего на показатель – общая и индивидуальная.

Данные налоговые ставки являются стандартными, то есть базовыми. Поскольку законом устанавливаются только нормы, в пределах которых осуществляется региональное начисление процентной ставки, можно говорить о том, что её величина зависит от области регистрации земельного участка.

Какой налог на землю в Московской области нужно уплатить в 2021 году

Если этого не сделать, возникают основания для обвинения гражданина в умышленном уклонении от уплаты обязательных платежей. Штраф в этом случае удваивается (40 %), и за просрочку начисляются пени. Кстати, если будет выявлено, что на участке имеется незарегистрированная постройка, то налог на землю в Московской области в 2021 году будет увеличен в два раза.

Если гражданин вовремя не получил уведомление с расчетом, он должен сообщить об этом в налоговые органы. Эта обязанность установлена законом, за ее неисполнение можно получить штраф в размере 20 % от неуплаченной в срок суммы. До 31 декабря 2021 года следует направить сообщение на бумажном бланке (форму надо взять в инспекции), или в электронном виде через Интернет.

Налог на имущество (недвижимость) в Московской области в 2021-2021 годах

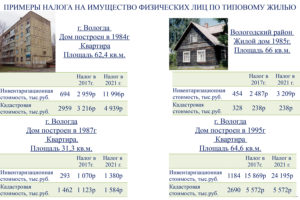

Как правило, текущая инвентаризационная оценка домов старого фонда в несколько раз ниже, чем рыночная. В домах современной постройки разница значительно меньше. Например, инвентаризационная стоимость двухкомнатной квартиры в доме 1980-х годов в г. Химки составляет 800 тыс. рублей, а кадастровая стоимость такой квартиры приближается к отметке 4 млн. рублей.

Для расчета налога необходимо знать кадастровую стоимость объекта налогообложения. Определить кадастровую стоимость квартиры (дома, земельного участка) можно на сайте Росреестра (https://rosreestr.ru/wps/portal/online_request), указав кадастровый номер объекта недвижимости, а затем самостоятельно с помощью калькулятора рассчитать сумму налога по формуле.

Транспортный налог в Московской области на 2021 год

Предлагаем Вам ознакомится со ставками дорожного налога в Московской области. Напомним, что ставка может отличаться от принятых общероссийских показателей. Тем не менее транспортный налог во всех субъектах Российской Федерации не может быть в 10 раз больше общероссийских норм. Тем самым регионы не могут устраивать поборы на своих территориях.

Вы всегда можете оперативно проверить наличие задолженности через наш сайт по одному из документов. Поиск привязан к официальной государственной базе и показывает реальные данные на текущий момент. Оплатить можно без регистрации и с минимальной комиссией.

Правила предоставления льгот по земельному налогу для пенсионеров Московской области

- получение бесплатной и внеочередной помощи во всех государственных клиниках столицы;

- скидка на покупку медицинских препаратов;

- в частичном объеме положена компенсация по прохождению курса реабилитации.

Граждане, которые находятся в пенсионном возрасте, часто слышат от нашего правительства о внедрении тех или иных льгот.

- ветераны боевых действий;

- пенсионеры по старости и другие.

- военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе;

- инвалиды с детства;

- участники Великой Отечественной войны;

- чернобыльцы;

- Герои Советского Союза и Герои Российской Федерации;

- инвалиды I и II групп инвалидности;

Если этого не сделать, налогоплательщики не будут выплачивать . Следует отметить, что Москва и Санкт-Петербург, являясь субъектами Российской Федерации, отдают собранные налоговые средства не в муниципальный, а региональный бюджет.

Налог на недвижимость московская область

рублей. Порядок расчета налога Сумма налога рассчитывается от кадастровой стоимости, установленной на 1 января текущего налогового периода пропорционально периоду владения. При исчислении налога исходя из кадастровой стоимости предусмотрены налоговые вычеты (уменьшение кадастровой стоимости) на величину кадастровой стоимости:

В соответствии с п. 1 ст.

402 Налогового кодекса Российской Федерации (далее – Кодекс) налоговая база по налогу на имущество физических лиц (далее – налог) в отношении объектов налогообложения определяется исходя из их кадастровой стоимости, за исключением случая, если субъектом Российской Федерации не принят закон об установлении в срок до 1 января 2021 года единой даты начала применения на территории этого субъекта Российской Федерации порядка определения налоговой базы исходя из кадастровой стоимости объектов налогообложения.

https://www.youtube.com/watch?v=XlsvrAz07lc

м Как самостоятельно рассчитать налог на имущество? Для того чтобы самостоятельно рассчитать налог на имущество необходимо знать:

- Кадастровую стоимость недвижимости

- Налоговую ставку

- Понижающий коэффициент

- Налоговый вычет

Узнать кадастровую стоимость недвижимости можно несколькими способами: Сведения Росреестра, предоставляются на объекты, которые прошли государственный учёт в Государственном кадастре недвижимости.

Профессиональный адвокат Богдан Леськив, комментировавший нововведения в СМИ, предполагает, что судебной системе в следующем году придется столкнуться с огромным количеством исков, причиной которых станет новый налог.

Льготы пенсионерам по налогам в Московской области

К федеральным сборам относится подоходный налог (НДФЛ). Это прямой вид налога, удерживается в виде процентов от дохода. Физические лица платят 13% от заработка и иных денежных поступлений (статья 217 НК). Однако граждане, вышедшие на пенсию, освобождены от уплаты касательно:

Человек, заслуживший право на гособеспечение ввиду достижения возрастного порога или досрочно, остается полноправным налогоплательщиком.

Это значит, что он должен нести финансовые расходы за владение имуществом, уплачивать НДФЛ с заработка, иных денежных поступлений.

Налоговый Кодекс не только обозначает виды налоговых удержаний, но и предлагает федеральные, региональные, местные привилегии.

Видео:Как самому снизить налог на имущество в 2023 году? Инструкция от юриста!Скачать

Налог на жилой дом в московской области

Почти единогласно в октябре 2014 года одобрен был (всего 7 членов против) обновленный порядок того, как будет производиться налог на дом от кадастровой стоимости. Вступит в силу после утверждения обновленный расчет с 2015 года.

Впервые реально новый налог уплатить следует в 2021 году, но платежки граждане получать будут уже по подсчетам 2015 года. Согласно обновленному проекту стоимость налога каждый год будет повышена на 20% включительно до 2021 года, когда будут достигнуты предельные значения.

На налоговом сайте собрана вся доступная информация об обновленной редакции закона. К услугам физических лиц предоставляются калькуляторы налога на недвижимость версии 2021 года, которые подскажут, как рассчитать налогообложение в год, так как их периодичность такова.

Расширяется перечень регионов с первого дня января 2021 года, когда налог на имущество налогоплательщиков в следующем году будут исчислять исходя из кадастровой стоимости. Сюда вошли 26 субъектов Российской Федерации, в первую очередь, города федерального значения, такие как Санкт-Петербург. Собственники имущества за 2021 год соответствующие уведомления получают в 2021 году.

Москва вместе с областью попадает в список 28 регионов, там начали налоги по кадастру исчисляться раньше — с начала января 2021 года. А владельцам столичных домов первые платежки приходят уже в следующем году.

Хотя в налоговых уведомлениях максимальные цифры не сразу появятся — предусмотрен в течение пяти лет переходный период, в течение его будут ежегодно индексироваться ставки на 20%. Полная сумма россиянами начнет выплачиваться с 2021 года.

В Московской области, исходя из регионального закона о налоге на имущество граждан, устанавливаются ставки по кадастру для жилых домов площадью до 50 кв. м и пр. Налоговая для подобных жилых помещений составляет:

- Для жилых объектов со стоимостью по кадастру до 10 млн руб. — 0,1%;

- от 10 до 20 млн руб. — учитывается 0,15%;

- от 20 до 50 млн руб. — учитывается 0,2%;

- от 50 до 300 млн руб. — учитывается 0,3%.

Впрочем, законом предусматривается вычет по налогу в размере 20 кв. м для домов, 10 кв. м для комнат в домах и 50 кв. м для объектов жилищного индивидуального строительства. Это значит, что налог на дом площадью в 54 кв. м рассчитываться будет только на 34 кв. м. Муниципальные власти при этом вправе увеличивать размер вычетов.

https://www.youtube.com/watch?v=Zzoo_62DAmU

Кадастровой стоимостью является стоимость объекта недвижимости, о которой сведения находятся в государственном кадастре недвижимости (ГКН). Она определяется сейчас по заказу органов местного самоуправления, региональных органов власти или независимыми оценщиками, выбирающимися и заключающими договор с ним.

В соответствии с данным законом об оценке во всех регионах проводится переоценка не реже одного раза в пять лет и не чаще раза в три года (в Москве, Севастополе и Санкт-Петербурге может проводиться переоценка не чаще каждых двух лет).

Для «РБК-Недвижимости» ранее рассчитали риелторы, что в большей мере обновленный налог скажется на владельцах элитной недвижимости. Владельцам квартиры с площадью 206 кв., к примеру, на м Остоженке, придется с учетом налогового вычета выплатить больше 170 тыс. руб. в год.

Для собственника жилплощади размер налога (277 кв. м), к примеру, в Молочном переулке, составляет более 240 тыс. руб. За средний московский дом площадью 54 кв. м со ставкой налога 0,1% и кадастровой средней стоимостью за 1 кв. м 160 руб. составит величина налога в год около 5,5 тыс. руб.

Калькулятор

Налог на частный дом рассчитывается калькулятором, выводя ориентировочные значения обновленного налога на имущество граждан согласно модели из 2015 года.

Стоимость по кадастру недвижимости получается из кадастрового паспорта или на портале Росреестра (также есть возможность через интернет заказать кадастровый паспорт), имеется несколько способов узнать кадастровую стоимость, чаще всего она с рыночной стоимостью совпадает (переоценку кадастровой стоимости производят раз в пять лет, ее проводили в столице последний раз в 2012 году). Есть те, кто не согласен со стоимостью по кадастру, они могут оформить перерасчет.

Есть множество калькуляторов на разных ресурсах, налоговая служба рекомендует использовать свой собственный, так как там внесены все новые данные по каждому региону для оплаты налога.

Расчет налогообложения для регионов РФ

Данные, которые калькулятор показывает, с большей вероятностью новому налогу на имущество для налогоплательщиков будут рассчитаны адекватно для регионов России. Налоговый размер будет совпадать между собой. Согласно закону, ставки по налогу устанавливают нормативно-правовые акты представительных органов муниципальных образований.

Видео:Какие налоги нужно платить за дом и участок?Скачать

Налоги на имущество 2021: дома и участки. Размеры, ставки и льготы имущественных налогов на сайте Недвио

Наступил новый, 2021 год, и, вместе с ним, новый налоговый период для граждан, владеющих недвижимостью. И хотя срок уплаты налогов еще далеко, уже сейчас необходимо ознакомиться со всеми нюансами налогообложения, с тем, чтобы знать свои права и обязанности.

Собственники жилых домов, коттеджей, таунхаусов, дуплексов, а также дач, гаражей, хозяйственных построек должны платить налог на имущество в полном объеме и в установленные сроки.

Величина налога зависит от цены объекта недвижимости, налоговой ставки и количества полных месяцев владения активом в году. В свою очередь, оценка объекта может быть инвентарной и кадастровой.

Как определяется стоимость объекта недвижимости?

С 2015 года в нашей стране происходит плавный переход от инвентаризационной оценки объектов недвижимости к кадастровой. До этого все имущество граждан оценивалось значительно ниже, чем его реальная рыночная стоимость. Это было связано с несовершенством системы технической инвентаризации.

С этого момента начался поэтапный переход к кадастровому учету в ряде пилотных российских регионов, в том числе в Подмосковье. По мнению государства, кадастровая стоимость более адекватно отражает оценку активов исходя из цены, сложившейся на рынке в текущий момент. В свою очередь, она также со временем пересматривается (не чаще, чем 1 раз в 3 года, а в Московской области — 1 раз в 2 года).

Чтобы не допустить резкого повышения налоговой нагрузки, в течение последних четырех лет кадастровая оценка последовательно корректировалась на поправочный коэффициент, начиная с 0,2 в 2015 году до 0,8 в 2021 году. В 2021 году налог будет рассчитываться без поправочных коэффициентов, на основе полной стоимости каждого объекта.

Важно: С 2021 года прекращается действие понижающих поправочных налоговых коэффициентов

https://www.youtube.com/watch?v=7_E6w9dt8IM

Граждане могут узнать стоимость принадлежащего им недвижимого имущества на официальном сайте Росреестра. Для этого следует указать кадастровый номер объекта. Здесь же предусмотрен сервис для собственников – калькулятор налога, в котором можно самостоятельно рассчитать величину платежа в бюджет.

Важно: Кадастровую стоимость имущества можно оспорить.

Если вы не согласны с текущей оценкой недвижимости, необходимо подать заявление о ее пересмотре в оценочную комиссию, созданную при администрации муниципалитета. Сделать это можно через многофункциональный центр (МФЦ).

Ставки налога на имущество в 2021 году

Размер налогов на дом или участок обусловлены категорией объекта и его стоимостью. Категория недвижимости – это ее предназначение. По этому параметру налоговые органы различают:

- жилые дома;

- дачные и садовые дома;

- гаражи;

- хозяйственные постройки;

- единые комплексы недвижимости с жилым домом;

- объекты незавершенного строительства.

Садовый домик, расположенный на садоводческом или дачном участке, и не пригодный для постоянного проживания, в регистрационных документах может именоваться как дом нежилого назначения. Согласно последним поправкам в Налоговом Кодексе РФ, они приравнены к жилым домам по части расчета налога на имущество.

Важно: Скидок и послаблений в уплате налогов для владельцев садовых домов больше нет.

Налоговая ставка устанавливается местными властями, согласно положениям НК РФ. В таблице приведены ставки для расчета платежей в бюджет, утвержденные в некоторых муниципалитетах Московской области:

| Наименование объекта | Категория объекта | Площадь, квадратных метров | Ставка, % |

| Дом, коттедж, таунхаус, дуплекс, дачный дом | Жилое | Не имеет значения | 0,1 |

| Единый комплекс недвижимости, включающий жилое помещение | Жилое | Не имеет значения | 0,1 |

| Объект незавершенного строительства | Жилое | Не имеет значения | 0,1 |

| Гараж, хозяйственная постройка | Нежилое | Менее 50 | До 0,1 |

| Гараж, хозяйственная постройка | Нежилое | Более 50 | До 0,5 |

Отдельные муниципальные образования могут уменьшить ставку налога до нуля, либо увеличить ее, но не более чем в три раза.

Порядок расчета налога на имущество

Граждане обязаны уплачивать налоги только по тем активам, на которые у них есть право собственности, подтвержденное соответствующим документом – «Свидетельством», либо выпиской из кадастра (выдается с 2021 года).

Алгоритм расчета платежей в бюджет следующий:

Н = (КС – НВ) х С

, где:

- Н – величина платежа за текущий год;

- КС — кадастровая стоимость недвижимости;

- НВ – стоимость имущества, необлагаемая налогом;

- С — налоговая ставка.

Налоговый вычет положен всем собственникам и составляет 50 кв. м на жилой дом, либо 1 млн. руб. на комплекс строений с жилыми помещениями. Если гражданин владеет двумя домами, он может применить вычет только на один из них.

Для того, чтобы показать как рассчитываются налоги на дома с участками приведем несколько примеров:

Пример 1:

Видео:Из-за какого фундамента придется платить налог на дом, баню или гараж, а из-за какого - нетСкачать

Налог на дачу для пенсионеров

Рассчитываем налог жилого дома и других построек на земельном участке:Кадастровая стоимость дома 5 000 000 руб.Процентная ставка, утверждённая местным самоуправлением равна 0,1%.Площадь дома равна 150 кв.м.Налоговый вычет: 50 кв.м 1) Определяем кадастровую стоимость одного квадратного метра: 5 000 000 руб. / 150 кв.м = 33 333 руб.

2) Определяем облагаемую налогом площадь дома: 150 кв.м – 50 кв.м = 100 кв.м3) Определяем налоговую базу: 100 кв.м * 33 333 руб. = 3 333 300 руб.4) Определяем размер налога в соответствии с процентной ставкой: 3 333 300 руб. * 0,1% : 100% = 3 333 руб. 30 коп. В итоге получаем размер налога за дом: 3 333 руб. 30 коп.

, который необходимо заплатить за налоговый период, равный одному году.

Чернобыльской АЭС, вследствие аварии в 1957 году на производственном объединении Маяк, а так же подвергшиеся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне;- военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы от 20 лет;- члены семей военнослужащих, потерявших кормильца, признаваемые таковыми;- лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах.

Нововведения и особенности налога на дачный дом

Налог на дачу основывается на изменениях, которые произошли в законодательстве в 2021 году. Это касается закона о дачах, который предусматривает формирование государственных сборов, относящихся к той категории, которая включает в себя владельцев земельных и садовых участков.

https://www.youtube.com/watch?v=t1JQePMfnkg

Несмотря на то, что изменения должны были упростить систему формирования сумм, эксперты утверждают, что в настоящее время существует достаточное количество проблем и нерассмотренных вопросов, которые требуют внимания.

На фоне того, что ранее установленные законодательные нормы утверждались около двух десятилетий назад, к моменту последних нововведений имели место значительные проблемы, относящиеся к изменению правовых норм, развивавшихся всё это время.

Так называемая «дачная амнистия» позволила узаконить постройки, которые возводились вне правовых норм. В особенности это коснулось Московской области, где их количество превысило все ожидаемые показатели. Всего по России отметили около 12 миллионов построек, которые были признаны законными на основании упомянутой «амнистии».

Чего коснулись нововведения:

- льготных категорий;

- срока непрерывного владения;

- процентных ставок;

- иных условий по владению дачной постройкой.

Новый закон призван уменьшить количество возникающих вопросов и упростить процесс администрирования данной сферы. Тем не менее, с учетом попыток облегчить жизнь владельцам земельных участков и собственникам дачных построек всё ещё остаются некоторые вопросы, касающиеся формирования суммы.

Начисление и оплата налога

Налоговый кодекс Российской Федерации постановляет, что любые сделки по недвижимости, являющейся дачной постройкой, производятся в установленном порядке, который касается обычных процедур по купле или продаже недвижимости обычного типа (квартиры и жилые дома).

Это означает, что налогоплательщик обязан уплатить государству не менее 13% от стоимости земельного участка или дачной постройки по соответствующему договору. Это правило распространяется на граждан России. В том случае, если продавец не является резидентом страны или же долгое время (более года) не жил в ней, к уплате необходимо предоставить 30% от заключаемой сделки.

Льготные категории

Нововведения коснулись и льготных категорий, которые включают в себя некоторые группы граждан, освобождающихся от налога при продаже дачных построек.

Следует помнить о том, что ранее срок непрерывного владения, позволяющего не платить государству, составлял три года. Теперь же владелец недвижимости получит финансовое послабление только в том случае, если будет непрерывным владельцем в течение пяти лет.

Следующие категории граждан освобождаются от уплаты налога без учета упомянутого пятилетнего срока:

- физические лица, которые получили дачную постройку или земельный участок в процессе дарения одним из родственников или официальным супругом;

- граждане страны, которые получили объект налогообложения посредством приватизации;

- физические лица, получившие дачную постройку или земельный участок в процессе выполнения договора по пожизненному содержанию с иждивением.

Упомянутые льготы вступают в силу после истечения конкретного срока – трех лет.

Все остальные случаи, при которых срок продолжительности владения недвижимостью не истекает, продавцы обязаны уплатить соответствующий процент при заключении договора о купле-продаже дачной постройки или земельного участка.

До 2021 года было возможно уменьшить сумму процента, пользуясь возможностями, которые давала формула расчета налога, необходимого к уплате. В настоящее время какие-либо финансовые послабления предоставляются только государством при условии соответствия требованиям льготных групп. Иные варианты не предусмотрены и считаются незаконными.

Условия для пенсионеров

Для пенсионеров существуют свои условия, которые предусмотрены действующим законодательством. Федеральный закон не предоставляет никаких финансовых послаблений пенсионерам.

По этой причине они, как и иные категории граждан, обязаны уплачивать налог на дачный дом, если иное не предусмотрено льготными категориями, в которые они могут входить.

Но так как подобный тип налога имеет региональные условия, в некоторых областях пенсионеры лишаются необходимости выплат исходя из норм, установленных органами местного самоуправления.

https://www.youtube.com/watch?v=SGSqPVJmqdk

Налог на дачу имеет свои особенности, которые необходимо учитывать. Формирование льготных категорий для данной государственной выплаты зависит от иных показателей, чем в случае с другими земельными сборами.

В данном случае имеет вес срок владения земельным участком или дачной постройкой. От него зависит, будет ли осуществляться финансовое послабление и сможет ли налогоплательщик не платить государству.

Видео:Налог на имущество физических лицСкачать

Налог на частный дом в 2021 году для физических лиц: как рассчитать?

Спросить у юриста быстрее. Это бесплатно!

Владельцы частных домов, земельных участков и другой недвижимости обязаны оплачивать налоги. Эта обязанность не зависит ни от возраста собственника, ни от периода владения имуществом.

Такого понятия, как «налог на частный дом», в российском законодательстве нет: речь идет об имущественном налоге. Квитанции с фиксированной суммой плательщикам ежегодно приходят из ФНС.

Но рассчитать сумму платежа нетрудно и самостоятельно, и вот как это можно сделать.

Особенности налогообложения частных домов в 2021 году

Порядок исчисления и уплаты налога на частные дома регулируется нормами главы 32 НК РФ. В соответствии с этим документом плательщиками налога признаются физические лица, в собственности которых имеется такое имущество. Арендаторы, в том числе лица, снимающие помещение на условиях долгосрочной аренды, субъектами налогообложения не являются.

Налогообложение частных домов имеет следующие особенности:

- Имущественный налог относится к категории местных. Деньги, собранные с владельцев домов, поступают в бюджет муниципального образования и распределяются внутри региона.

- Если здание принадлежит нескольким собственникам, на него начисляется единый налог. Каждый домовладелец рассчитывается с бюджетом пропорционально размера доли.

- Хозяева домов площадью меньше 50 кв.м. освобождаются от обязательных выплат. Но есть условие: территория, на которой построен дом, должна быть предназначена для ведения садового или дачного хозяйства.

Базой расчета такого налога преимущественно является кадастровая стоимость. Правда, закон допускает и привязку налога к инвентаризационной стоимости. По этой причине некоторые муниципальные образования еще используют в расчетах данные БТИ. Но в большинстве регионов все-таки практикуется кадастровая оценка

Какие факторы влияют на размер налога на дом

Кроме инвентаризационной или кадастровой цены постройки, на величину налога влияют следующие факторы:

- Регион, в котором расположен частный дом.

- Разновидность территориальной зоны.

- Тип объекта, подлежащего налогообложению.

- Площадь, количество этажей и другие характеристики строения.

Цокольные этажи домов, используемые под гаражи, при расчете общей площади не учитываются. Ведь по закону это считается уже не совсем дом, а машино-место. В большинстве муниципалитетов такие объекты освобождаются от выплаты налога.

Иногда хозяева частных домов оборудуют в подвалах спортзалы, гардеробные и даже бассейны. Такие помещения считаются нежилыми, но в технических планах они отмечаются. Соответственно, в налогооблагаемую базу эти квадратные метры включаются, хотя вряд ли они сильно повлияют на сумму в квитанции.

Имущественным налогом облагается даже фундамент частного дома. Правда, вносить платежи владельцы объектов незавершенного строительства не торопятся. Но если это нарушение будет обнаружено – налог начислят по полной программе, да еще со штрафами.

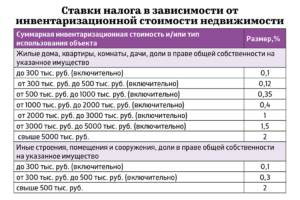

Ставки налога на недвижимое имущество в 2021 году для физических лиц

Ставки налоговых сборов, установленные законодательством, зависят от типа постройки и выглядят так:

- 0,1% инвентаризационной и кадастровой стоимости частных домов, парковочных мест и гаражей.

- 2% начисляется в случаях, когда цена в соответствии с кадастром превышает 300 млн.руб., а недвижимость используется под офис или для иных коммерческих целей.

- 0,5% стоимости взимается за объекты других типов.

Закон предоставляет регионам право корректировать ставки налога в сторону уменьшения или увеличения. При этом повышать процент разрешается не больше, чем в три раза.

Порядок расчета налога на частный дом

Налог на частный дом может быть рассчитан по следующей формуле:

- Кадастровую стоимость объекта необходимо умножить на ставку налога.

- Следующий этап – умножение инвентаризационной цены на эту же ставку.

- Из первого результата нужно вычесть второй.

- Сумму, полученную в итоге, необходимо умножить на понижающий коэффициент.

- К итоговому показателю прибавляется сумма налогового платежа, рассчитанного по инвентаризационной стоимости.

В качестве понижающего коэффициента используется показатель, на который окончательная сумма налога может быть снижена. В каждом регионе устанавливается свой коэффициент, составляющий 0,2, 0,4 либо 0,6.

Быстро подсчитать стоимость предстоящего платежа поможет интерактивный калькулятор налога на имущество физических лиц 2021. Такой сервис есть на сайте ФНС РФ. Для получения информации нужно ввести кадастровый номер, тип объекта, его площадь. Если владельцу принадлежит доля в частном доме – необходимо указать ее размер и период владения.

Льготы по уплате налога на частный дом

Законодатель предоставляет определенным категориям плательщиков льготы при налогообложении недвижимости. Льгота может быть распространена только на одну единицу имущества, объект собственник выбирает сам. Существует и ограничение: снизить размер налога на недвижимость, стоимость которой превышает 300 млн.руб., не получится.

https://www.youtube.com/watch?v=en60myT2kGU

Кроме владельцев домов площадью меньше 50 кв.м., право на получение льгот имеют:

- Ветераны ВОВ.

- Пенсионеры, вышедшие на пенсию по возрасту и по другим основаниям.

- Герои РФ и СССР.

- Воины-афганцы.

- Ликвидаторы аварии на Чернобыльской АЭС.

- Члены семей военных, которые потеряли кормильца.

- Представители творческих профессий (скульпторы, художники, дизайнеры), использующие помещение в качестве студии.

Существует и несколько других категорий, перечень которых указан в ст.407 НК РФ. Кроме того, льготный список может быть расширен по инициативе местных властей.

Для получения льготы необходимо обратиться в региональное отделение ФНС напрямую или через МФЦ. С собой надо взять паспорт, свидетельство ИНН, документы на частный дом и удостоверение, подтверждающее право на привилегии.

Таким образом, вычислить размер налога на частный дом несложно. Главное – не забыть его вовремя оплатить. Просрочки чреваты штрафами со стороны налоговых органов, а если накопится большая сумма, сотрудники ФНС могут подать в суд.

Остались вопросы по налогообложению частных домов? Мы готовы ответить на них прямо сейчас!

ОСТАЛИСЬ ВОПРОСЫ? СПРОСИТЕ У НАШИХ ЮРИСТОВ:

Видео:СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Какой налог на дом в московской области

Налоги » Имущество » Какой налог на дом в московской области

Огромную роль играет стоимость недвижимости. Если она превышает 300 000 000 рублей, то никаких вычетов не положено. Именно такие правила действуют в России на данный момент. К счастью, даже довольно большой дом не оценивается в подобную сумму. Основная масса населения имеет право на указанные ранее вычеты.

Налог на дома

И раз дачники за жителей деревни официально не считаются, возьмем только граждан с мазиловской пропиской, которых как минимум пятеро. Итого 21828 * 5 = 109140 р. Кто-нибудь знает, что Мазилово получило от государства на эту сумму в 2013 году? Если в Программе социально-экономического развития поселения наша деревня не упоминается вообще.

Деревня Мазилово

Налог на дом и земельный участок Для начала поясним, как, кем и в каком размере определяются налоги на земельные участки и дома.

С 2021 года размер налога, выраженный в процентном значении, будет исчисляться от кадастровой стоимости объекта недвижимости.

В свою очередь кадастровая стоимость каждого дома или земельного участка определяется в процессе государственной кадастровой оценки, после чего ее утверждает глава региона.

Имея размер кадастровой стоимости на свой объект недвижимости, легко можно вычислить налог, используя налоговый вычет (для домов) и налоговую процентную ставку.

Налоги на загородную недвижимость в 2021 году

Такой порядок применяется во всех населенных пунктах области.

Крупные города и населенные пункты: Балашиха, Бронницы, Дзержинский, Долгопрудный, Домодедово, Дубна, Егорьевск, Жуковский, Звенигород, Ивантеевка, Кашира, Коломна, Королёв, Котельники, Красноармейск, Лобня, Лосино-Петровский, Лыткарино, Мытищи, Орехово-Зуево, Подольск, Протвино, Пущино, Реутов, Рошаль, Серпухов, Фрязино, Химки, Черноголовка, Электрогорск.

Налог на дом в Московской области для физических лиц в 2021 году

С 1 января 2021 года расширяется перечень регионов, в которых в следующем году налог на имущество физических лиц будет исчисляться исходя из кадастровой стоимости. В него вошли 26 субъектов РФ, в том числе город федерального значения Санкт-Петербург. Соответствующие уведомления за 2021 год собственники имущества получат в 2021 году.

Какой налог на недвижимость (дом) в 2021 году в Московской области

— Прежде всего из-за технической ошибки. Например, человек уже платил налог исходя из кадастровой стоимости, грубо говоря, 3 тыс. А кто-то перепутал нолик в Государственном кадастре недвижимости, и ему пришлют платежку на 30 тысяч. Ошибка. Потому что в ГКН запятую сдвинули — не 100 кв. метров площадь ему поставили, а 1000.

Через год налог на дома и дачи может вырасти в 125 раз

Муниципальные органы вправе не определять отчетный период. Помимо этого, могут быть по-иному определены авансовые платежи и порядок их уплаты.

Для налога на землю органами власти муниципальных образований могут быть установлены налоговые ставки, отличающиеся от установленных федеральным законодательством 0,3% и 1,5%.

В уведомлении, присылаемом ФНС, может содержаться сумма налога за период более одного года, но не более трёх лет.

Как исчисляется земельный налог в Московской области

- имущественный вычет в процессе покупки жилой недвижимости;

- стандартный вычет, если пенсионер продолжает осуществлять трудовую деятельность;

- профессиональный вычет;

- вычет при оплате за свое обучение либо же за обучение детей и внуков. Вычет на себя не может превышать 120 000 рублей, на внуков и детей – не больше 50 000 рублей;

- вычет за покупку дорогостоящих медицинских препаратов.

Налог на дачные постройки: что нужно и не нужно регистрировать

Чтобы понять, как рассчитать налог на загородную недвижимость в Московской области, необходимо, помимо кадастровой стоимости, учесть действующие в каждом поселении налоговые вычеты.

Муниципальным образованиям предоставляется право самостоятельно устанавливать налоговые ставки и параметры уменьшения налоговой базы.

Если нет других ограничений, то суммы, на которые уменьшается ее размеры, следующие:

Как рассчитать налог на загородную недвижимость в 2015-2021 году

- 0.3% для участков для строительства домов или с уже возведёнными жилыми строениями — участков для индивидуального жилищного строительства (ИЖС), для дачного и личного подсобного хозяйства (ЛПХ), огородничества и садоводства, участки сельхозназназначения;

- 1.5% для прочих земельных участков.

Налоги на жилые дома, дачи, квартиры, гаражи и другие строения — с 2021 года

Это означает, что налогоплательщик обязан уплатить государству не менее 13% от стоимости земельного участка или дачной постройки по соответствующему договору. Это правило распространяется на граждан России. В том случае, если продавец не является резидентом страны или же долгое время (более года) не жил в ней, к уплате необходимо предоставить 30% от заключаемой сделки.

Оплата налога на дачный дом в 2021 году: нововведения

Наступил новый, 2021 год, и, вместе с ним, новый налоговый период для граждан, владеющих недвижимостью. И хотя срок уплаты налогов еще далеко, уже сейчас необходимо ознакомиться со всеми нюансами налогообложения, с тем, чтобы знать свои права и обязанности.

Порядок исчисления налога на имущество с 2021 года

Собственники жилых домов, коттеджей, таунхаусов, дуплексов, а также дач, гаражей, хозяйственных построек должны платить налог на имущество в полном объеме и в установленные сроки.

Величина налога зависит от цены объекта недвижимости, налоговой ставки и количества полных месяцев владения активом в году. В свою очередь, оценка объекта может быть инвентарной и кадастровой.

https://www.youtube.com/watch?v=yaoq38c5JFA

С 2015 года в нашей стране происходит плавный переход от инвентаризационной оценки объектов недвижимости к кадастровой. До этого все имущество граждан оценивалось значительно ниже, чем его реальная рыночная стоимость. Это было связано с несовершенством системы технической инвентаризации.

С этого момента начался поэтапный переход к кадастровому учету в ряде пилотных российских регионов, в том числе в Подмосковье. По мнению государства, кадастровая стоимость более адекватно отражает оценку активов исходя из цены, сложившейся на рынке в текущий момент. В свою очередь, она также со временем пересматривается (не чаще, чем 1 раз в 3 года, а в Московской области — 1 раз в 2 года).

Чтобы не допустить резкого повышения налоговой нагрузки, в течение последних четырех лет кадастровая оценка последовательно корректировалась на поправочный коэффициент, начиная с 0,2 в 2015 году до 0,8 в 2021 году. В 2021 году налог будет рассчитываться без поправочных коэффициентов, на основе полной стоимости каждого объекта.

Важно: С 2021 года прекращается действие понижающих поправочных налоговых коэффициентов

https://www.youtube.com/watch?v=7_E6w9dt8IM

Граждане могут узнать стоимость принадлежащего им недвижимого имущества на официальном сайте Росреестра. Для этого следует указать кадастровый номер объекта. Здесь же предусмотрен сервис для собственников – калькулятор налога, в котором можно самостоятельно рассчитать величину платежа в бюджет.

Важно: Кадастровую стоимость имущества можно оспорить.

Если вы не согласны с текущей оценкой недвижимости, необходимо подать заявление о ее пересмотре в оценочную комиссию, созданную при администрации муниципалитета. Сделать это можно через многофункциональный центр.

🎦 Видео

Как правильно рассчитать налог на недвижимостьСкачать

Налог на имущество физических лиц. Подводные камни, о которых важно знать.Скачать

Налог на имущество: изменения 2022 годаСкачать

Налог на дарение, когда платить налог при дарении квартиры надо даже близким родственникамСкачать

Кто должен платить налог за недвижимость, находящейся в собственности ребенка или недееспособногоСкачать

Кто может не платить налог на имущество. Что делать если налоговую льготу не предоставили.Скачать

КРАХ НЕДВИЖИМОСТИ в России НЕ ОСТАНОВИТЬ! Что ждет вторичный рынок квартир в 2024 году?Скачать

Какие налоги не платят пенсионерыСкачать

Мой дом Расчет налога на имуществоСкачать

Кому положены льготы на транспортный налог?Скачать

Освобождены ли пенсионеры от уплаты налога на имущество?Скачать

Земельный участок в СНТ или ИЖС | Что Вас ждет после покупки | Минусы жилого дома в СНТ!Скачать

Из чего формируется налог на загородный жилой дом. #дачнаяамнистия #кадастровыйинженер #кадастрСкачать

Как рассчитывается Налог на имущество физических лиц?Скачать

Как эффективно снизить налог на имущество на коммерческую недвижимость в МосквеСкачать