Время чтения: 4 минут

Транспортный налог, который ранее именовался дорожным сбором, позволяет пополнять госбюджет.

Цель этого сбора — ремонт, эксплуатация и восстановление обширной сети российских автодорог.

Размер налога, сроки его уплаты и льготы зависят от нескольких характеристик, в том числе от места регистрации транспортного средства. Включается ли в оплату налог на покупку автомобиля в 2021 году?

Следует ли оплачивать налог и какой

Видео:Вычет на покупку авто 130 тыс. рублейСкачать

Чтобы не иметь проблем с законом, необходимо ориентироваться в основных требованиях налогового законодательства. В частности, это касается того, нужно ли платить налог при покупке автомобиля.

За сам факт покупки транспортного средства (ТС) никакой налог не предусмотрен. И это логично. Ведь покупатель не получает никакого дохода, а наоборот, тратит свои средства.

Но вот за “удовольствие” владеть этим ТС платить придется.

Каждому автомобилисту известно, что с момента приобретения машины он должен оплачивать пошлину за ее использование, именуемую транспортным налогом. Размер этого фискального сбора рассчитывается с учетом характеристик автомобиля и региона, где он зарегистрирован. Ставки устанавливаются местными властями в соответствии с регламентом гл. 28 Налогового кодекса РФ.

Поскольку требования государства время от времени меняются, у автовладельца может возникнуть резонный вопрос, нужно ли в 2021 году платить налог с покупки автомобиля, кроме вышеуказанного сбора. Согласно условиям НК РФ, дополнительные налоги с покупателя не взимаются.

Кто платит налог при сделке купли-продажи ТС

Поскольку покупатель не получает прибыли от сделки, вполне логично, что налог с покупки автомобиля в 2021 году возлагается на продавца. Ведь именно он получает доход. Следует учесть, что фискальный сбор оплачивается не в каждом случае продажи автомобиля. Необходимость его уплаты зависит от следующих факторов:

Видео:Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

- размер прибыли;

- продолжительность владения автомобилем до момента продажи;

- возможность налогового вычета.

Лицо, получившее прибыль от продажи авто, должно самостоятельно вычислить налог при покупке автомобиля в 2021-2021 году и подать соответствующую декларацию в органы ФНС во время следующего периода отчетности.

Для этого нужно заполнить документ 3-НДФЛ при личном визите в налоговый орган, на официальном сайте или посредством портала Госуслуги (для зарегистрированных пользователей).

Сумма налога с продажи ТС

Размер процентной ставки зависит от того, является ли продающий физическим лицом или представляет какую-то организацию.

| Физическое лицо или предприниматель, продающий личное ТС | 13% (гл. 23 НК РФ) |

| ИП, работающий по общей системе налогообложения (ОСН), при реализации коммерческого транспорта для предпринимательской деятельности | НДФЛ (13%) + НДС (18%) |

| ИП, работающий по упрощенной системе (УСН) | Доход от сделки в размере 6% от дохода; 15% от объекта «доходы минус расходы». |

Следует обратить внимание, что налогом облагается только чистая прибыль, то есть доход, полученный от продажи товара. Например, некто купил автомобиль за 800 000 рублей, но спустя некоторое время продал уже за 1 млн рублей. Заплатить налог придется только с прибыли в 200 тыс. руб., то есть 26 тыс. рублей.

Аналогичным образом исчисляется и налог при покупке автомобиля с пробегом в России, который тоже будет оплачивать продавец. Единственное преимущество в этом случае — более низкая стоимость предмета продажи, а, следовательно, и малый доход.

То, как рассчитывается сумма, взимаемая с владельцев зарегистрированных ТС, вы можете посмотреть в материале «Таблица транспортного налога 2021-2021 по регионам».

Есть ли льготы

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Российское законодательство предусматривает ряд льгот, которые действуют при уплате налогов. Так, согласно п. 17.1 ст. 217 НК РФ, если имущество — в нашем случае машина — принадлежало продавцу более 3 лет, он освобождается от необходимости оплачивать НДФЛ и сообщать о полученной прибыли в налоговый орган.

https://www.youtube.com/watch?v=bF9QKGTA3XY

Это не означает, что, расставаясь с более «свежим» авто, придется заплатить все 13% налога.

Если автомобиль находился во владении менее 3 лет, Налоговый кодекс дает продавцу право уменьшить сумму пошлины в некоторых случаях вплоть до нуля, воспользовавшись налоговым вычетом. К тому же если стоимость проданного ТС не превышает 250 000 рублей, время владения не имеет значения. Продавец освобождается от уплаты НДФЛ.

Необходимо отметить, что при отсчете срок нахождения автомобиля в собственности начинается не с дня его регистрации в ГИБДД, а с даты, которая указана в соглашении о купле-продажи или справке-счете из автосалона (ст. 223 ГК РФ).

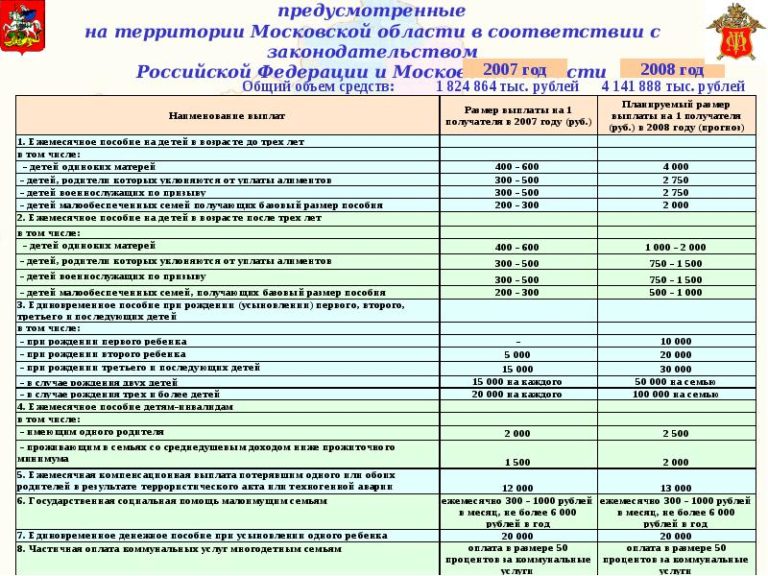

Что же касается льгот на транспортный налог, их перечень следует уточнять по месту регистрации авто, поскольку местные власти имеют свободу в отношении внедрения или отмены послаблений для определенных групп населения:

- инвалиды;

- ветераны ВОВ;

- пенсионеры по старости и другие категории.

В некоторых регионах наряду со льготами для физических лиц на финансовую «фору» могут рассчитывать и предприятия. Все льготы по транспортному налогу подробно описываются в отдельной статье.

Видео:Налог с продажи автомобиля в 2024 году, нужно ли платить налог с продажи машины / авто в 2024Скачать

Действующее законодательство дает возможность частным лицам воспользоваться налоговым вычетом при уплате НДФЛ, то есть возвратом части ранее уплаченной суммы.

Его максимальный ежегодный размер при продаже автотранспорта не превышает 250 000 рублей.

Например, если гражданин продает ТС, полученное в дар, за 600 000 рублей, он может вычесть 250 000 при декларировании дохода и уплатить лишь 45 500 рублей.

Это право распространяется только продавцов, которые использовали ТС для личных нужд. Если автомобиль был задействован в коммерческих целях, продавец не может воспользоваться правом на налоговый вычет.

Для того чтобы получить вышеупомянутую скидку, нужно правильно представить данные в ФНС. О том, что нужно учитывать при подаче декларации, рассказывается в статье «Налоговый вычет при покупке автомобиля».

Можно ли не платить налог

Подача декларации — обязательное требование федерального законодательства.

Видео:При продаже автомобиля дешевле 250000 рублей больше не нужно подавать декларацию 3-НДФЛ с 2022 годаСкачать

Каждый гражданин, продавший имущество, должен сообщить об этом факте в налоговую службу, не дожидаясь, что ему пришлют соответствующие документы.

Игнорирование этой процедуры считается бездействием и рассматривается как нарушение Налогового кодекса РФ. За это предусматриваются штрафные санкции (до 20% от налоговой суммы).

Подавать декларацию в ФНС нужно даже в том случае, если прибыли от продажи не было. Например, гражданин купил автомобиль за 1,2 млн рублей, а спустя 2 года продал его за 900 000 рублей.

Налог платить он не должен, так как прибыли не получил, но декларацию подать обязан. В противном случае ему грозит минимальный штраф — 1000 рублей.

Таким образом, гражданин становится нарушителем, даже если не имел выгоды от сделки.

Большой долг, согласно ст. 198 ч. 1 УК РФ, повлечет за собой одно из следующих видов наказаний:

- штраф 100 000 – 300 000 рублей (или в размере дохода нарушителя за период 12–24 месяца);

- принудительные работы на срок до 12 месяцев;

- арест на срок до 6 месяцев;

- лишение свободы на срок до 12 месяцев.

Неуплата налога сопровождается не только финансовыми неприятностями, но и «трудотерапией». Налоговая служба имеет право сообщать о фактах налогов в органы правосудия. Одновременно материалы дела передаются в Федеральную службу судебных приставов, которые могут описать/арестовать имущество, а также ограничить неплательщику возможность выехать за пределы РФ.

Более подробно о мерах пресечения налоговых нарушений рассказывается в статье «Что будет, если не платить транспортный налог».

Как рассчитать и уплатить транспортный налог на автомобиль:

📺 Видео

НАЛОГ 13 С ПРОДАЖИ АВТОМОБИЛЯ, КОТОРЫЙ БЫЛ В СОБСТВЕННОСТИ МЕНЕЕ 3 ЛЕТ.Скачать

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

Почему опасно покупать авто с юр.лица? #мосподбор #автоэкспертСкачать

Налог на продажу автомобиля в 2021 году.Скачать

Продажа авто без налогаСкачать

Как продавцу не платить налог, а покупателю не пролететьСкачать

Налоговый вычет за покупку автомобиля. Можно ли вернуть деньги за автомобиль?Скачать

НИКОГДА ТАК НЕ ДЕЛАЙ при торге / Как правильно торговаться при покупке автоСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Купил авто за 3 млн и попал на налоговую проверку! Как ФНС следит за расходами и покупками гражданСкачать

Налог с продажи автомобиля в 2022 году - нужно ли платить налог при продаже машины и подавать 3-НДФЛСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Как получить вычет при покупке и продаже авто/БухСтримСкачать

Как правильно совершить сделку по купле-продаже автомобиля? рассказываем в деталях.Скачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать