Если же покупателем является юридическое лицо либо физическое лицо — предприниматель, Налоговая инспекция оценивает его как налогового агента продавца. В этом случае покупатель обязан оплатить налог в размере 5% от продажней стоимости автомобиля. Порядок и размер оплаты регламентируется статьёй 173 Налогового Кодекса Российской Федерации.

Процедура оплаты Каждый продавец, который подписал и заверил договор о продаже, обязан подать декларацию в органы Налоговой инспекции.

Декларация заполняется с использованием специальных компьютерных программ, которые можно скачать на официальном сайте.

К декларации необходимо приложить ксерокопии бумаг, подтверждающие сумму расходов на покупку и плату автомобиля – договор купли-продажи и справка-счёт.

Подаётся декларация на следующий год после получения прибыли. Пример.

- Ндс с продажи автомобиля физ.лицу

- Уплата налога при продаже автомобиля физическим лицом в российской федерации

- Какие налоги платит юрлицо при продаже автомобиля?

- Налог с продажи автомобиля: порядок расчета и уплаты

- Как уйти от уплаты ндс при продаже автомобиля??

- Налог с продажи грузового автомобиля

- Что такое налог с продажи автомобиля?

- Налоговые расходы при купле-продаже автомобиля: кто и сколько платит

- Отмена налога при продаже машины для нерезидентов РФ с 1 января 2021 года

- Налог для автомобилей, находящихся в собственности больше 3-х лет

- Налог при продаже автомобиля предпринимателем

- На какие сделки распространяется нововведение

- Налог при продаже грузового автомобиля в россии 2021 году

- С какой суммы платится налог с продажи автомобиля

- Новый налог с продажи автомобиля в 2021 году: когда можно не платить

- Налог с продажи автомобиля в 2021 году

- Налог с — продажи автомобиля в — 2021 — году

- Как получить налоговый вычет за продажу автомобиля

- Транспортный налог на грузовые автомобили

- Автомобиль в собственности более 3 лет: налог с продажи в 2021 году

- Особенности временного ввоза транспортных средств в Россию в 2021 году

- Налоговый вычет при продаже автомобиля

- Налог с продажи автомобиля в 2021 году: особенности расчета и уплаты

- Нормативная база уплаты налога с продажи автомобиля в 2021 году

- В каких случаях не нужно платить налог с продажи автомобиля в 2021

- Примеры расчета налога с продажи автомобиля в 2021 году

- Налог С Продажи Грузового Автомобиля Физическим Лицом 2021

- Налог с продажи автомобиля в 2021 году

- Какой платить налог с продажи автомобиля в 2021 году, как это сделать и можно ли не платить НДФЛ

- Особенности продажи автомобиля юридическим лицом физическому в 2021 году

- Продажа транспортного средства организацией

- Аренда автомобиля с экипажем или без у физического лица в 2021 году: налогообложение

- Налог с продажи автомобиля

- Налог с — продажи автомобиля в — 2021 — году

- Налог с продажи автомобиля более и менее 3-х лет в собственности

- 🎬 Видео

Ндс с продажи автомобиля физ.лицу

При этом срок владения отсчитывается с момента приобретения транспортного средства, а не регистрации его в ГИБДД;

- если владелец автомобиля продал машину по стоимости, менее чем 250 000 рублей, 13% НДФЛ не оплачивается (эта сумма полностью представляет собой налоговый вычет на продажу движимого имущества);

- если владелец продал автомобиль дешевле, или по той же стоимости, что и приобрел его ранее, 13% НДФЛ не оплачивается. При этом у владельца должно быть документальное подтверждение (договор, по которому приобреталась машина, квитанция об оплате и т.д.).

Также не облагается налогом факт дарения автомобиля между родственниками. В том случае, если даритель – юридическое лицо, то договор дарения (даже безвозмездный и безвозвратный) облагается налогом.

Уплата налога при продаже автомобиля физическим лицом в российской федерации

- ФИО владельца, на которого оформлен автомобиль.

- Предметом налогообложения может стать и кредитный автомобиль. Порядок исчисления налога с продажи транспортного средства Продажа авто должна быть отмечена в декларации о доходах Уплата сумм налога в налоговые органы происходит в следующем порядке:

- После того, как заключен и завершен договор о продаже ТС, продавец должен подать налоговую декларацию в период с 01 января по 30 апреля года, который следует сразу за годом получения дохода.

- К декларации прилагается договор купли-продажи или справка из ГИБДД –документами, содержащими информацию о транспортном средстве и сумму договора.

- На основании заполненной декларации продавцу выдается квитанция для оплаты НДФЛ, оплатить которую необходимо до 15 июля текущего года года, когда подана декларация (т.е.

Какие налоги платит юрлицо при продаже автомобиля?

Это быстро и бесплатно!

- Общая информация

- Транспортный

- Сумма

- Полезные советы для уменьшения суммы

- Разница в налогах при продаже физическим или юридическим лицам

- Процедура оплаты

- Частные случаи

Многие продают его с целью получения дополнительного дохода либо для уменьшения расходов на обслуживание.

Чтобы урегулировать процесс перепродажи транспортного средства, руководство Российской Федерации ввело особую пошлину на их реализацию, которую не стоит путать с транспортным взносом на продажу.Согласно действующему Налоговому Кодексу Российской Федерации прибыль от реализации движимой и недвижимой собственности подвергаются обязательному налогообложению.

Налог с продажи автомобиля: порядок расчета и уплаты

Если на протяжении 10 рабочих дней, покупатель не осуществил переоформление, есть возможность остановить регистрацию в органах ГИБДД.

В этом случае транспортное средство подаётся в розыск, а владелец освобождается от уплаты транспортной пошлины.

https://www.youtube.com/watch?v=nw9zUNzxSWg

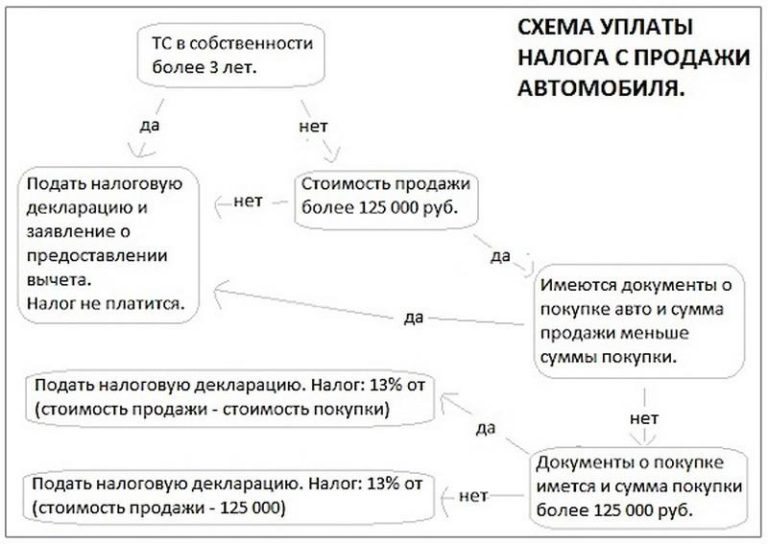

О правилах уплаты транспортного налога, вы можете узнать, посмотрев этот видеоролик: Сумма Размер налоговой пошлины при реализации автомобиля может меняться в зависимости от многих показателей.

Иногда сумма налога достигает внушительной величины, а в некоторых случаях платить вообще не нужно.

Рассчитывая размер сбора при продаже автомобиля, важно помнить что базовая подоходная ставка составляет 13% от суммы реализации.

Как уйти от уплаты ндс при продаже автомобиля??

Примеры расчета суммы налога, подлежащего уплате Сумма налога в каждом случае — индивидуальная Рассмотрим как рассчитать сумму налога, подлежащего уплате в бюджет на примере нескольких случаев:

- Пример 1: Гражданин А приобрел автомобиль за 300 000 рублей в 2014 году. Продает его за 280 000 в 2015 году: (300 000 – 280 000) *13% = 0.Дохода он не получил, соответственно налог на доход не нужно платить.

- Пример 2: Гражданин Б получил в 2015 году автомобиль в наследство и уже в 2021 году решил его продать за 350 000 руб.: (350 000 – 250 000) * 13% = 13 000 руб. – это сумма налога, которую Гражданин Б должен внести в бюджет. Но при этом у него есть документы о проведенном ремонте автомашины на сумму 15 000 рублей. Тогда расчет суммы налога изменится. (350 000 – 250 000-15 000) * 13% = 11 050 руб.

- Пример 3: Гражданин Б приобрел автомобиль в кредит за 450 000 руб.

Исключение составляет тот факт, что налог с продажи грузового автомобиля оплачивается только в том случае, когда это вторая продажа автомобиля в текущем году.

Перед началом продажи личного транспорта стоит детально продумать все возможные варианты.

Оплатить подоходный налог за дорогой автомобиль – удовольствие сомнительное.

Иногда достаточно подождать некоторое время, чтобы продажа была более выгодна.

В любом случае дабы спать спокойно возьмите за привычку сохранять все документы и бумаги, которые подтверждают факт продажи автомобиля.

Необходимо помнить что при уклонении от оплаты подоходного налога, на вас будет налагаться штраф.

Размер которого иногда достигает 30% от суммы налога.

Заполняйте декларацию вовремя, и без лишних проблем отчитывайтесь за полученный доход. Не оставайтесь в долгу перед государством.

platyat-li-fiz-litsa-nds-s-prodazhi-avtomobilya/

Налог с продажи грузового автомобиля

Вопрос: ИП применяет только ЕНВД. Занимается грузоперевозками. Продал две машины, которые использовал в предпринимательской деятельности. 1.

Могу ли я по НДФЛ применить профессиональный налоговый вычет 20%, если документов, подтверждающих расходов, нет (одна машина была приобретена у физ. лица)? 2.

Могу ли я применить документально подтвержденные расходы, по приобретению транспортного средства, если оно куплено более 3 лет назад (второе транспортное средство куплено в автомобильном салоне, счет-фактура с выделенным НДС имеется)?

3.

Что такое налог с продажи автомобиля?

Но не каждый из нас полностью осознает, за что он платит.

К одной из проблем в среде уплаты налогов является налог с продажи автомобиля. В современном мире вряд ли найдется автовладелец, который ни разу в жизни не пытался продать собственный автомобиль. Так что каждом из них не понаслышке известно о так называемом подоходном налоге.

Но далеко не каждый из нас задумывается, как правильно осуществлять оплату налога при такой сделке.

Налоговые расходы при купле-продаже автомобиля: кто и сколько платит

Вся налоговая нагрузка при самом совершении сделки должна ложиться на продавца, однако не всё так просто. При перерегистрации автомобиля обязательно взимается пошлина, кроме того, теперь покупатель становится собственником, и теперь он должен платить транспортный налог.

https://www..com/watch?v=bF9QKGTA3XY

Рекомендуем прочесть: Замена предмета залога

Сделать это нужно будет до ноября следующего года.

Если автомобиль приобретается на вторичном рынке, транспортный налог должны платить и покупатель, и продавец: каждый из них платит не за весь год, а за ту часть года, когда машина находилась в собственности.

https://www.youtube.com/watch?v=lTYvpweEWkU

При продаже автомобиля нужно решить вопрос, от чьего лица будет осуществляться сделка, и разъяснить, для каких целей покупалась машина. Налоги при продаже авто Физические лица, а также предприниматели при продаже личного автомобиля должны уплатить налог на доходы (НДФЛ в размере 13%).

Видео:Процедура продажи автомобиля физическим лицомСкачать

Отмена налога при продаже машины для нерезидентов РФ с 1 января 2021 года

Добрый день, уважаемый читатель.

В этой статье речь пойдет об изменениях, которые внесены в часть 2 Налогового кодекса Российской Федерации с 1 января 2021 года.

Нововведения заключаются в том, что расширен перечень физических лиц, которые освобождаются от уплаты НДФЛ при владении автомобилем в течение 3-х лет или более.

статьи:

Налог для автомобилей, находящихся в собственности больше 3-х лет

Рассмотрим изменения, которые внесены в пункт 17.1 статьи 217 Налогового кодекса:

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:…

171) доходы, получаемые физическими лицами, являющимися налоговыми резидентами Российской Федерации, за соответствующий налоговый период:

…

- от продажи иного имущества, находившегося в собственности налогоплательщика три года и более.

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:…

171) доходы, получаемые физическими лицами за соответствующий налоговый период:

…

- от продажи иного имущества, находившегося в собственности налогоплательщика три года и более.

Суть данного нововведения заключается в том, что начиная с 1 января 2021 года при продаже автомобиля, который находился в собственности более 3-х лет, не нужно уплачивать налог. Причем теперь данный пункт распространяется и на резидентов, и на нерезидентов РФ.

Примечание. Напомню, что резиденство никак не связано с гражданством человека. Человек становится налоговым резидентом в том случае, если он находился в РФ хотя бы 183 дня в течение года.

Данное нововведение будет полезно для тех, кто не проживает в России постоянно.

Рассмотрим пример. Александр купил автомобиль в 2015 году и пользуется им на территории России. В начале 2021 года он получил предложение от работодателя из другого государства и решил им воспользоваться. Перед отъездом ему нужно продать автомобиль.

Александр продает автомобиль в январе 2021 года и уезжает. Поскольку он покинул Россию в январе по результатам года он не будет признан налоговым резидентом РФ.

По старому законодательству ситуация с налогообложение выглядела так. Александр должен был заплатить налог в размере 35 процентов от стоимости автомобиля и не имел права ни на какие вычеты.

Поскольку ситуация имеет место в 2021 году, в той же самой ситуации Александр будет полностью освобожден от уплаты налога.

До 2021 года в похожих случаях приходилось идти на ухищрения. Одним из вариантов была продажа автомобиля и переезд во второй половине календарного года. При этом человек в текущем году не терял налоговое резидентство и освобождался от налога.

Примечание. Рассматриваемое нововведение также распространяется и на продажу недвижимости. То есть при длительном владении квартирой в России нерезидент может продать ее без уплаты налога.

Однако вернемся к продаже машины. Начиная с 1 января 2021 года налогообложение для нерезидентов выглядит так:

| Срок владения машиной | Особенность уплаты налога |

| до 3-х лет | 35 процентов от суммы продаживычеты не предоставляются |

| более 3-х лет | освобождение от налогов |

Более подробная информация об уплате налогов при продаже транспортных средств приведена в отдельной статье:

Налог с продажи автомобиля в 2021 году

Налог при продаже автомобиля предпринимателем

Второе важное изменение также внесено в пункт 171:

Положения настоящего пункта не распространяются на доходы, получаемые физическими лицами от реализации ценных бумаг, а также на доходы, получаемые физическими лицами от продажи имущества, непосредственно используемого в предпринимательской деятельности;

Положения настоящего пункта не распространяются на доходы, получаемые физическими лицами от реализации ценных бумаг, а также на доходы, получаемые физическими лицами от продажи имущества (за исключением жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или доли (долей) в них, а также транспортных средств), непосредственно используемого в предпринимательской деятельности;

Этот абзац говорит о том, что имущество (в том числе автомобили), находящееся в собственности более 3-х лет, не освобождается от налога, если оно непосредственно используется в предпринимательской деятельности.

https://www.youtube.com/watch?v=VT2_F9nVU6U

Однако с 1 января 2021 года введен список исключений. В него входит имущество, которое даже в случае использования в предпринимательской деятельности освобождается от налога через несколько лет владения. Нас в данном случае интересуют автомобили.

Например, индивидуальный предприниматель занимается грузоперевозками. Для этой работы он покупает грузовую Газель, а через семь лет продает ее и покупает новую.

До конца 2021 года при продаже Газели нужно было заплатить налог, начиная с 2021 года автомобиль попадает в список исключений и платить НДФЛ при его продаже не нужно.

Данное нововведение решает и еще одну популярную проблему. Ранее любой предприниматель, имеющий в собственности легковой автомобиль для личного использования, после продажи этого автомобиля мог быть вызван в налоговую инспекцию для дачи объяснений. Т.е. налоговая требовала доказать, что машина не использовалась в предпринимательской деятельности. С 2021 года подобных случаев быть не должно.

На какие сделки распространяется нововведение

Очевидно, что нововведения распространяются на все сделки купли-продажи, заключенные после 1 января 2021 года. С этим вопросов нет.

Вопросы возникают по поводу того, как нужно отчитываться и платить налоги за автомобили, проданные ранее. Например, если машина продана в 2021 году, то налоговую декларацию нужно продать в начале 2021 года.

Обратимся к статье 5 Налогового кодекса:

4.

Акты законодательства о налогах и сборах, отменяющие налоги, сборы и (или) страховые взносы, снижающие налоговые ставки, размеры сборов и (или) тарифы страховых взносов, устраняющие обязанности налогоплательщиков, плательщиков сборов, плательщиков страховых взносов, налоговых агентов, их представителей или иным образом улучшающие их положение, могут иметь обратную силу, если прямо предусматривают это.

Что касается изменений, рассмотренных сегодня, то они не имеют обратной силы, т.к. в налоговом кодексе об этом отдельно не говорится. Так что за все сделки, заключенные до 2021 года, придется отчитаться по старым правилам.

Удачи на дорогах!

Видео:Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

Налог при продаже грузового автомобиля в россии 2021 году

Вопрос: ИП применяет только ЕНВД. Занимается грузоперевозками. Продал две машины, которые использовал в предпринимательской деятельности. 1.

Могу ли я по НДФЛ применить профессиональный налоговый вычет 20%, если документов, подтверждающих расходов, нет (одна машина была приобретена у физ. лица)? 2.

Могу ли я применить документально подтвержденные расходы, по приобретению транспортного средства, если оно куплено более 3 лет назад (второе транспортное средство куплено в автомобильном салоне, счет-фактура с выделенным НДС имеется)?

Сделать это нужно будет до ноября следующего года. Если автомобиль приобретается на вторичном рынке, транспортный налог должны платить и покупатель, и продавец: каждый из них платит не за весь год, а за ту часть года, когда машина находилась в собственности.

С какой суммы платится налог с продажи автомобиля

- После завершения сделки купли-продажи, продавец заполняет декларацию для налоговой инспекции и подает ее в определенный период. В соответствии с законодательством это следует сделать с 1 января по 30 апреля того года, который следует за годом получения дохода.

- С налоговой декларацией продается договор купли-продажи или справка с ГИБДД. Такие документы содержат необходимые данные о автомобильном средстве и сумму сделки.

- На основании декларации, налоговый орган выдаст продавцу квитанцию для оплаты НДФЛ.

Уплатить сумму, указанную в квитанции необходимо до 15 июля того года, когда подана декларация. Таким образом, на внесение налога выделяется 1,5 месяцев с момента подачи декларации.

Подоходный налог на продажу машин нельзя путать с транспортным сбором.

В соответствии с главой 23 действующего Налогового кодекса Российской Федерации, физическое лицо обязано уплатить взнос при продаже авто, поскольку фактически получает от этого доход.

Новый налог с продажи автомобиля в 2021 году: когда можно не платить

Следовательно, заявлять необходимо корректную цену, ведь правильно составленный договор с подтверждающим пакетом документов и грамотно заполненная налоговая декларация послужат гарантией юридической чистоты вашей сделки. А это может оказаться важным еще не раз.

https://www.youtube.com/watch?v=RNupQj0atq0

Удержание с дохода от реализации транспортного средства для гражданина РФ определяется как налог на доход физического лица (НДФЛ) и, в соответствии со ст. 208 Налогового кодекса РФ, составляет 13% для резидентов России и 30% – для нерезидентов. Налогооблагаемой базой при реализации машины будет считаться полученный в результате сделки доход.

Налог с продажи автомобиля в 2021 году

Два субъекта-налогоплательщика договариваются провести сделку на приватном уровне, без фискального чека. В качестве имущества выступает транспортное средство передвижения, цена которого превышает 250 тысяч в национальной валюте. Если так, то уже речь идет о необходимости составлять декларацию, как того требует соблюдение статьи 220 НК РФ и уплате подоходного налога 13%.

Рекомендуем прочесть: В Каких Случаях Приезжают Судебные Приставы

Отношения между продавцом и покупателем в России влекут выгоду для обеих сторон, однако и государство должно что-то с этого иметь. Как вы догадываетесь, речь в статье пойдет о том, когда и в каком размере платить налог с продажи автомобиля. Также мы ответим на другие связанные с темой вопросы и приведем примеры расчета.

Налог с — продажи автомобиля в — 2021 — году

Давайте еще раз поподробнее рассмотрим ситуацию с автомобилем Енисей 1 . Этот автомобиль был куплен за 500 000 рублей, а продан за 450 000 рублей. Очевидно, что в этом случае продавец вообще не получил никакого дохода, т.е. размер подоходного налога равен 0.

- Автомобиль Енисей 1 был куплен в январе 2021 года за 500 000 рублей и продан в сентябре 2021 года за 450 000 рублей.

- Автомобиль Енисей 2 был куплен в январе 2014 года за 300 000 рублей и продан в сентябре 2021 года за 450 000 рублей.

- Автомобиль Енисей 3 был куплен в январе 2021 года за 200 000 рублей и продан в сентябре 2021 года за 450 000 рублей.

- Автомобиль Енисей 4 был куплен в январе 2021 года за 350 000 рублей и продан в сентябре 2021 года за 450 000 рублей.

- Автомобиль Енисейчик был куплен в январе 2021 года за 200 000 рублей и продан в сентябре 2021 года за 250 000 рублей.

Как получить налоговый вычет за продажу автомобиля

Налоговый вычет (н/в, льгота, преференция) при продаже автомобиля является одним из видов имущественных вычетов, предоставляемых при реализации имущества.

Данный вид льгот следует отличать от вычета при покупке недвижимости, так как, воспользовавшись вычетом при продаже имущества, заявитель на руки никаких средств не получает, он приобретает возможность уменьшить полученный от продажи имущества доход на сумму произведенных расходов при покупке данного имущества или на установленный НК РФ лимит.

Шестопалов Б.А. в 2015 году купил автомобиль марки KIA SOUL стоимостью 900 тыс. руб. и в 2021 году продал его за 800 тыс. руб. Так как срок владения а/м составил меньше установленного, освобождающего от уплаты НДФЛ, Шестопалов обязан исчислить с суммы полученного дохода НДФЛ.

Транспортный налог на грузовые автомобили

Владельцы грузовых авто являются основным источником поступлений денег в бюджет по налогам, непосредственно связанным с транспортом. К числу таких сборов относится не только транспортный налог, но и «плата за тонны» в системе Платон. Последний вид налога уплачивается не всеми владельцами грузовиков – он применим только к тем, у кого в собственности имеется машина весом больше 12 тонн.

Говорить о налоге на грузовые автомобили до 3.5 тонн нет смысла, так как российская классификация подразумевает, что вес грузовиков начинается как раз от 3,5 тонн. А вот легковые авто класса D с таким весом к числу грузовых не относятся, поэтому и налог по ним платить придется как за легковушку.

Автомобиль в собственности более 3 лет: налог с продажи в 2021 году

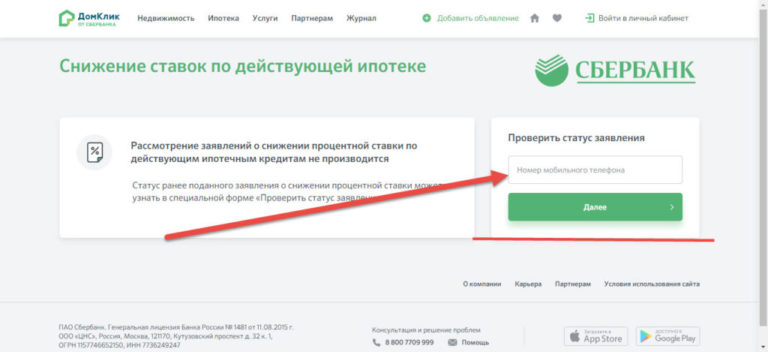

При отправке заявки ей присваивается персональный регистрационный номер. Этот номер сообщают отправителю через сообщение в Личном кабинете заявителя. В дальнейшем о статусе заявки и ее выполнении уведомят электронными сообщениями. После необходимой проверки заявитель будет приглашен в налоговую инстанцию для предъявления и сверки бумажной декларации.

https://www.youtube.com/watch?v=rofynG8hNN8

Штрафные санкции и правила регистрации не касаются сделок по продаже автосредства находящегося в собственности более 3 лет. Доход от такой сделки не облагается налогом, независимо от того, какой именно автомобиль был продан (марка, первоначальная стоимость и пр.).

Особенности временного ввоза транспортных средств в Россию в 2021 году

Удостоверение ввоза транспортного средства (УВТС) выдается автовладельцу при прохождении таможенного контроля. Задаваясь вопросом, как ввезти машину без растаможки в Россию, необходимо заполнить декларацию, предоставить требуемые документы и оформить полис обязательного страхования автогражданской ответственности (ОСАГО).

Ошибочное мнение, что если владелец ввезенного ТС является русским и сидит на пассажирском сиденье, то другой гражданин РФ имеет право на управление авто. Это тоже запрещено. Если транспортное средство ввезено в Россию временно, то сидеть за рулем может только автовладелец.

Налоговый вычет при продаже автомобиля

Согласно пп. 2, п.2, ст. 220 НК РФ при расчёте налога, Вы можете уменьшить облагаемый доход на сумму расходов понесённых при приобретении авто, т.е. доход с которого Вам потребуется уплатить налог определяется как разница между Вашими документально подтвержденными расходами по покупке автомашины и той суммой, за которую её продали.

Декларация предоставляется в год, идущий сразу после сделки, не позже чем 30 апреля, сюда включаются доход, который физическое лицо получило за указанный период и с которого не удержан налог, налоговые вычеты при продаже автомобиля или прилагаются документы, которые подтверждают расходы на покупку транспортного средства.

Видео:Продажа авто без налогаСкачать

Налог с продажи автомобиля в 2021 году: особенности расчета и уплаты

- Какие законы регулируют уплату налога с продажи автомобиля в 2021 году

- Когда не нужно уплачивать налог с продажи автомобиля

- Как осуществляется оплата налога с продажи авто юридическими лицами и ИП

Отношения, которые складываются между продавцами и покупателями в нашей стране, помимо выгоды для сторон сделки, предполагают определенный доход и для государственной казны. В этой статье мы расскажем о том, что представляет собой налог с продажи автомобиля в 2021 году, а также о существующих в связи с его уплатой нюансах.

Нормативная база уплаты налога с продажи автомобиля в 2021 году

Налог с продажи автомобиля в 2021 году платится в случае, если он находился в собственности продавца менее 3 лет. Необходимость его уплаты установлена в следующих нормативных актах:

- В подпункте 5 пункта 1 статьи 208 НК РФ, согласно которой налогом облагаются все доходы физических лиц, получаемые в результате реализации принадлежащего им имущества.

- В статьях 228 и 229 НК РФ, в силу которых при продаже транспортного средства, находившегося в собственности менее 3 лет, следует заполнять декларацию 3-НДФЛ. Подать сведения необходимо в срок до 30 апреля года, который следует за годом продажи автомобиля.

- В пункте 1 статьи 217 НК РФ, освобождающей от уплаты налога собственников, владевших реализуемым имуществом (движимым и недвижимым) свыше 3 лет. Эти лица также не обязаны предоставлять декларацию 3-НДФЛ при продаже автомобиля.

- В статьях 201 и 220 НК РФ, регламентирующих право на налоговый вычет в сумме 250 000 рублей. Данным правом обладают лица, в собственности которых транспортное средство находилось меньше 3 лет.

- В пункте 4 статья 228 НК РФ, которая регламентирует срок уплаты налога с продажи автомобиля в 2021 году – до 15 июля, а также срок предоставления декларации – не позднее 30 апреля.

Изучите требования законодательства, касающиеся уплаты НДФЛ при продаже авто, поскольку за счет использования разного рода алгоритмов можно существенно уменьшить размер подлежащего уплате налога.

https://www.youtube.com/watch?v=bF9QKGTA3XY

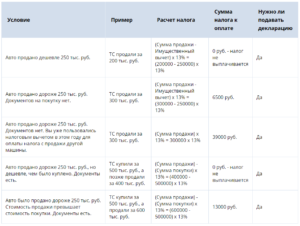

Сделка по продаже транспортного средства относится к подлежащим налогообложению. Размер налога с продажи автомобиля в 2021 году зависит от ряда факторов:

- Во-первых, от категории, к которой относится плательщик налога. Для физических лиц обязательным является уплата 13 % от полученных доходов, а индивидуальным предпринимателям необходимо заплатить еще НДС в размере 20 %. Данное требование относится к транспортным средствам, используемым в процессе предпринимательской деятельности. В случае применения УСН условия уплаты налога будут иными.

- Во-вторых, от срока, в течение которого автомобиль находился в собственности. Если этот срок составляет свыше 3 лет, обязанность по уплате налога не возникает, если менее, то необходимо заплатить 13 % от дохода, полученного в результате реализации авто.

- В-третьих, от алгоритма, применяемого при расчете величины платежа. Например, при утрате документа, подтверждающего покупную стоимость транспортного средства, из суммы, полученной при продаже, необходимо будет вычесть сумму налогового вычета (250 тыс. рублей), а с оставшейся – 13 % подлежат уплате в бюджет. При наличии первоначального договора налог платится с разницы между покупной и продажной стоимостью (при условии, что авто продано по более высокой цене, чем куплено).

Налог с продажи автомобиля в 2021 году не зависит от года его выпуска, технического состояния и рыночной стоимости. Значение имеет исключительно разница между стоимостью покупки и продажи транспортного средства.

В каких случаях не нужно платить налог с продажи автомобиля в 2021

Рассмотрим некоторые примеры реализации авто:

- Автомобиль Ситроен 1, приобретенный в феврале 2021 года за 650 тыс. рублей, продали в ноябре 2021 года за 500 тыс. рублей.

- Автомобиль Ситроен 2, приобретенный в марте 2014 года за 420 тыс. рублей, продали в декабре 2021 года за 500 тыс. рублей.

- Автомобиль Ситроен 3, приобретенный в феврале 2021 года за 350 тыс. рублей, продали в октябре 2021 года за 530 тыс. рублей.

- Автомобиль Ситроен 4, приобретенный в марте 2021 года за 420 тыс. рублей, продали в ноябре 2021 года за 530 тыс. рублей.

- Автомобиль Ситроен 5, приобретенный в феврале 2021 года за 250 тыс. рублей, продали в октябре 2021 года за 300 тыс. рублей.

Остановимся несколько подробнее на ситуациях, позволяющих снизить НДФЛ:

1. Отсутствие дохода.

Вернемся к первой ситуации, в которой фигурировало авто Ситроен 1. Так как приобретен он был за 650 тыс. рублей, а продан за 500 тыс. рублей, то какой-либо прибыли в результате его продажи получено не было. Следовательно, обязанность по уплате налога отсутствует.

Но учтите, что для освобождения от уплаты налога с продажи автомобиля в 2021 году необходимо заполнить декларацию и направить ее в налоговый орган, приложив договоры купли-продажи (или их копии). О сроках подачи расскажем немного ниже.

Предоставить необходимо оба договора купли-продажи (от февраля и от ноября). При отсутствии первоначального договора можно воспользоваться иными способами снижения суммы налога.

2. Длительное владение автомобилем.

Посмотрим, как обстоят дела в случае, если продажная стоимость автомобиля Ситроен 2 превысила его покупную цену. В данном случае, налог с продажи автомобиля в 2021 году уплачиваться не будет по причине нахождения его в собственности более 3 лет. В соответствии со статьей 217 НК РФ определенные виды доходов физических лиц не облагаются налогом (освобождается от налогов), включая:

- доходы, которые получены физическим лицом в соответствующем налоговом периоде;

- при продаже недвижимости либо долей в недвижимости с учетом обозначенных в статье 217 НК РФ особенностей;

- при продаже имущества, которое находилось в собственности продавца свыше 3 лет.

То есть при длительном владении автомобилем собственник освобождается от обязанности уплаты налога. Таким образом, если временной период между покупкой и продажей транспортного средства составил 3 и более лет, обязанность по уплате налога и подаче декларации отсутствует.

3. Налоговый вычет.

При отсутствии оснований для полного освобождения от уплаты налога с продажи автомобиля в 2021 году, владельцу авто предоставляется возможность использовать свое право на имущественный налоговый вычет.

https://www.youtube.com/watch?v=BfaunlqZ874

Под данный пункт подпадают автомобили Ситроен 3 и Ситроен 5, период нахождения которых в собственности продавца составил менее 3 лет, покупная цена которых была меньше продажной. Право на получение вычета может также использовать собственник транспортного средства в случае, если первоначальный договор купли-продажи им был утрачен.

Имущественным налоговым вычетам посвящена статья 220 НК РФ, согласно пункту 1 части 2 которой они представляются с учетом перечисленных особенностей:

- В размере доходов, которые были получены плательщиком налога в отчетном налоговом периоде от продажи имущества (исключение составляют ценные бумаги), период нахождения которого в собственности составил не более 3 лет, но всего не свыше 250 тыс. рублей.Налоговый вычет в размере 250 000 рублей означает, что сумму, полученную в результате реализации авто можно уменьшить на 250 тыс. рублей и уплатить налог с остатка.

- Ситроен 1: (500 тыс. — 250 тыс.) × 13 % = 32,5 тыс. рублей.

- Ситроен 3: (500 тыс. — 250 тыс.) × 13 % = 32,5 тыс. рублей.

- Ситроен 5 (300 тыс. — 250 тыс.) × 13 % = 6,5 тыс. рублей.

Имейте в виду, что сумма продажи автомобиля, не облагаемая налогом в 2021 году, составляет 250 тыс. рублей, т. е. при продаже авто за эту либо меньшую стоимость налог платить не придется. Стоит учесть, что правом на получение имущественного налогового вычета можно воспользоваться один раз в году.

К примеру, если одновременно продать авто Ситроен 3 и Ситроен 5, то придется заплатить налог в сумме: (500 000 + 300 000 — 250 000) × 13 % = 71 500 рублей.

4. Уменьшение дохода на сумму расходов.

Второй вариант снижения суммы подлежащего уплате налога предусмотрен пунктом 2 части 2 статьи 220 НК РФ:

- Налогоплательщик вправе отказаться от получения имущественного налогового вычета, предусмотренного пунктом 1 части 2 статьи 220 НК РФ, снизив при этом сумму своих налогооблагаемых доходов на сумму фактически понесенных на покупку имущества расходов (расходы должны быть подтверждены документально).

Воспользоваться этой схемой можно в случае продажи автомобиля по цене, более высокой, чем та, по которой он был приобретен.

Способ подходит для рассматриваемой ситуации с продажей авто Ситроен, приобретенного за 420 тыс. рублей и проданного за 530 тыс. рублей.

Сумма налога с продажи автомобиля в 2021 году составит:

Ситроен 4: (530 000 — 420 000) × 13 % = 14 300 рублей.

При использовании налогового вычета в соответствии с пунктом 1 части 2 статьи 220 НК РФ сумма налога будет гораздо выше:

Ситроен 4: (450 000 — 250 000) × 13 % = 36 400 рублей.

Однако в ряде случаев приходится обращаться к данному варианту. Он будет актуален в случае утраты и невозможности восстановления первоначального договора покупки авто, который должен предоставляться в налоговый орган.

Имейте в виду, что одновременно (в отношении одного и того же авто) использовать налоговый вычет и снижение доходов в соответствии с пунктом 2 части 2 статьи 220 НК РФ нельзя.

Налог с продажи автомобиля в 2021 году не уплачивается, если:

- автомобиль продали дешевле, чем купили;

- авто находилось в собственности свыше 3 лет;

- транспортное средство было продано за 250 тыс. рублей или меньше.

В других случаях налог уплатить необходимо. Имейте в виду, что с 2011 года возможно продать автомобиль по упрощенной схеме без снятия его с учета.

Примеры расчета налога с продажи автомобиля в 2021 году

Для возникновения обязанности по уплате налога с продажи автомобиля в 2021 году необходимо, чтобы его стоимость превысила 250 тыс. рублей. В противном случае ставка налогообложения будет нулевой.

Рассчитать налог можно одним из двух способов:

- Затратный метод предполагает наличие у продавца документов, подтверждающих стоимость и прочие расходы, производимые при покупке автомобиля. В этом случае необходимо вычесть продажную стоимость из покупной цены. А разница подлежит налогообложению 13%-ным подоходным налогом.

- Способ вычитания применяется в случае утраты первоначального договора купли-продажи, подтверждающего покупную стоимость авто. В таком случае, от стоимости, по которой транспортное средство продается, необходимо вычесть 250 тыс. рублей. Если разница больше нуля, то полученная сумма облагается налогом в размере 13 %.

Пример 1. Рассмотрим пример, в котором автомобиль был куплен в январе 2021 года, его стоимость составила 650 тыс. рублей. Продано авто в сентябре 2021 года за 680 тыс. рублей. Разница между стоимостью покупки и продажи составляет 30 тыс. рублей. 13 % от этой суммы – 3,9 тыс. рублей. Именно эта сумма и является суммой подоходного налога, уплачиваемой в бюджет.

Пример 2. Прибегнув ко второму способу, получим следующие результаты: 680 тыс. – 250 тыс. = 430 тыс. 13 % от этой суммы составляют 55,9 тыс. рублей.

Видео:НАЛОГ 13 С ПРОДАЖИ АВТОМОБИЛЯ, КОТОРЫЙ БЫЛ В СОБСТВЕННОСТИ МЕНЕЕ 3 ЛЕТ.Скачать

Налог С Продажи Грузового Автомобиля Физическим Лицом 2021

Таким образом, сумма от продажи автомобиля, с которой не взимается сбор составляет 250 тысяч рублей. На основании этого факта можно рассчитать доход от реализации авто и налоговые отчисления, которые нужно вносить в декларацию при продаже.

Если налог на доход физических лиц оплачивает человек, который не является налоговым резидентом России, то его сделка по продаже автомобиля будет облагаться 30% налогом. Организации при продаже авто тоже отчисляют налоговые взносы.

Налог с продажи автомобиля в 2021 году

Отклоняющегося от уплаты продавца автомобиля будут преследовать налоговики. Ему грозит штраф в размере от 20% (при неумышленной просрочке) до 40% (при умышленном отклонении) от продажной стоимости автомобиля.

Также за каждый просроченный день будет начисляться пеня.

Не советуем играть в подобные «игры» с государством умышлено. Потому что ФНС очень любит и хорошо умеет отстаивать свои права через суд.

Если задолженность по налогу накопилась свыше 3000р, будьте уверены, что не пройдет и 6 месяцев, как вы получите повестку.

https://www.youtube.com/watch?v=xIynREDDV6Y

Отношения между продавцом и покупателем в России влекут выгоду для обеих сторон, однако и государство должно что-то с этого иметь. Как вы догадываетесь, речь в статье пойдет о том, когда и в каком размере платить налог с продажи автомобиля. Также мы ответим на другие связанные с темой вопросы и приведем примеры расчета.

Какой платить налог с продажи автомобиля в 2021 году, как это сделать и можно ли не платить НДФЛ

Налог можно уменьшить, если при расчете вычесть документально подтвержденные расходы на приобретение автомашины и то только при тех системах налогообложения, которые это предусматривают – ОСНО и УСН «Доход минус расход».

Уплата налога не подразумевает наличие каких-либо льгот для отдельных категорий граждан. Он уплачивается всеми лицами независимо от финансовых возможностей и состояния здоровья по фиксированной ставке и не подлежит изменению.

Рекомендуем прочесть: Бонусы Молодой Семье От Государства

Особенности продажи автомобиля юридическим лицом физическому в 2021 году

Практика показывает, что непредвиденные сложности при оформлении документов чаще возникают, если в качестве продающего участника выступает юридическое лицо. Как правило, основная часть проблем возникает не в момент сделки, а значительно позже.

Приобретение автомобиля у организации далеко не всегда безопасно для покупателя, так как приходится считаться с особенностями отчуждения имущества, стоявшего на балансе у юридического лица. Как и в случае покупки у обычных граждан, необходимо принять меры предосторожности.

Продажа транспортного средства организацией

При продаже транспортного средства сохраняется общий принцип налогообложения для целей транспортного налога.

Организация, которая реализует авто, обязана начислить обязательный платеж в пользу государства пропорционально времени владения за целые месяцы.

При этом округление месяца владения в большую сторону следует делать только при продаже машин после 15 числа. Для встречающей организации, соответственно, этот месяц будет выпадающим.

Все трудности оформления и следования требованиям законодателя при реализации авто лежат на продавце,— юридическом лице. С другой стороны, организация это штат сотрудников, каждый из которых отвечает за ведение своего участка. Сделка по продаже авто потребует привлечения специалистов хозяйственной службы, правового отдела, бухгалтера и заместителя директора.

Аренда автомобиля с экипажем или без у физического лица в 2021 году: налогообложение

Подобные договоры найма могут быть заключены в обычной произвольной письменной форме независимо от условий, в них закрепленных; кстати, к этим соглашениям не применяются обязательные правила о регистрации, как к обычным договорам аренды.

Налог с продажи автомобиля

Итак, чтобы не платить налог с продажи автомобиля нужно дождаться, когда исполнится три полных года с момента его покупки. Датой покупки будет считаться день, когда был подписан обеими сторонами (продавцом и покупателем) договор купли-продажи. После того, как пройдёт налогооблагаемый период, можно продавать свой автомобиль без оглядки на налоговую службу.

Любого человека, который собирается продавать автомобиль или уже его продал, интересуют два денежных вопроса: «Нужно ли платить налог при продаже автомобиля?» и «Какой налог с продажи автомобиля, придётся заплатить в казну государства?»

Налог с — продажи автомобиля в — 2021 — году

2) вместо получения имущественного налогового вычета в соответствии с подпунктом 1 настоящего пункта налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

https://www.youtube.com/watch?v=Ko8HQq-4qDM

Однако в данном случае следует обратить внимание, что для того, чтобы освободиться от уплаты налога с продажи автомобиля, требуется подать в налоговую инспекцию декларацию с приложенными договорами купли-продажи (или их копиями). Подробнее про сроки подачи декларации речь пойдет чуть позже.

Налог с продажи автомобиля более и менее 3-х лет в собственности

Кузнецов А.А продает свой двухлетний автомобиль Kia Sportage за 1 млн. рублей, однако он потерял все документы на покупку. Рассмотрим случаи продажи с вычетом и без: Сумма налога с вычетом = (1 000 000 — 250 000) *13% = 97 500 рублей

Сумма без вычета = 1 000 000 *13% = 130 000 рублей

🎬 Видео

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

2021 Нулевая декларация 3-НДФЛ при продаже автомобиля дешевле 250000 в собственности менее 3 летСкачать

Как продавцу не платить налог, а покупателю не пролететьСкачать

Какие налоги нужно заплатить при продаже автомобиля. Бизнес и налогиСкачать

Как правильно совершить сделку по купле-продаже автомобиля? рассказываем в деталях.Скачать

Лизинг на авто для физлиц. В чем фишка и зачем это нужноСкачать

КАК НЕ ПЛАТИТЬ НАЛОГ С ПРОДАЖИ АВТОСкачать

Налог с продажи автомобиля в 2022 году - нужно ли платить налог при продаже машины и подавать 3-НДФЛСкачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

2022 3 НДФЛ при продаже автомобиля в приложении Налоги ФЛ инструкция по заполнению декларации ОНЛАЙНСкачать

Как не платить налог при продаже автомобиля #доступноеправо #вопросюристуСкачать

Экономим налоги: покупка автомобиля за счет организации.Скачать

Договор купли продажи автомобиля 2023 образец заполнения и скачать правильный бланк ДКП на автоСкачать

Как облагается налогом доход от продажи автомобиля?Скачать

Правила уплаты налога при продаже автомобиляСкачать

Вы продали автомобиль перекупу. Какие налоги с этого придется заплатить? Как этого избежать?Скачать