Традиционно новый год принесет изменения в законодательстве, регулирующем работу индивидуальных предпринимателей. Подборку наиболее важных изменений в работе ИП мы опубликуем в ближайшее время, а в сегодняшней публикации мы подробно рассмотрим изменения ЕНВД в 2021 году.

Административная и налоговая нагрузка в целом будет повышена: увеличится коэффициент К1, будут расширены функции контроля ФНС, а с 1 июля 2021 года ИП на ЕНВД будут обязаны применять онлайн-кассы.

Кроме того, для всех ИП, вне зависимости от системы налогообложения, будут увеличены страховые взносы за себя. Вместе с тем, ИП применяющие ЕНВД, получат налоговый вычет в размере 18 000 рублей за приобретение онлайн-ККТ.

Итак, обо всем по порядку.

- Кратко о ЕНВД

- Отменят ли ЕНВД в 2021 году?

- Увеличен К1 на 2021 год

- Увеличен размер фиксированных взносов для ИП

- Онлайн-кассы в 2021 году

- Налоговый вычет на онлайн-кассы

- Изменение формы налоговой декларации ЕНВД 2021 года

- Енвд в 2021 году: изменения

- Енвд для ип и юрлиц: условия применения в 2021 году

- Расчет ЕНВД

- К1 для ЕНВД на 2021 год

- Форма декларации по ЕНВД в 2021 году

- Страховые взносы ИП на ЕНВД

- Применение онлайн-кассы для ИП и ООО на ЕНВД

- Продавцы маркированных товаров не смогут применять ЕНВД в 2021 году

- Как рассчитать ЕНВД в 2021 году?

- Базовая доходность для ЕНВД по кодам видов деятельности в 2021 году

- ЕНВД в 2021 году: изменения для розничной торговли и других разрешенных видов деятельности

- УМЕНЬШЕНИЕ ЕНВД НА ФИКСИРОВАННЫЕ ВЗНОСЫ

- ИЗМЕНЕНИЯ В ЕНВД С 2021 ГОДА: ПРОЕКТ ЗАКОНА

- Изменения по ЕНВД с 1 января 2021 года — декларация, формула расчета

- Когда отменят ЕНВД

- Изменения 2021 года в формуле расчёта ЕНВД

- Енвд и онлайн-кассы

- Новая декларация ЕНВД

- Енвд в 2021 году для ип

- Какой налог на ЕНВД платят в 2021 году

- Каким бизнесом можно заниматься на ЕНВД в 2021 году

- Онлайн-кассы на ЕНВД

- Новая форма декларации по ЕНВД

- Итоги

- 🔍 Видео

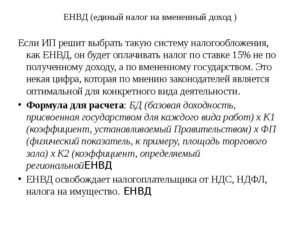

Кратко о ЕНВД

ЕНВД – одна из систем налогообложения, применяемая в РФ индивидуальными предпринимателями и юридическими лицами. Основное ее отличие от других систем налогообложения, являющееся ее преимуществом, состоит в том, что размер налога не зависит напрямую от полученного дохода.

Немного рискованно применять ЕНВД для начинающих бизнесменов, доход которых в первое время не набрал оборотов. Эти риски возникают потому, что платить налог придется в фиксированном размере, даже если прибыль нулевая.

Подробно о работе ИП на ЕНВД в 2021 году читайте на страницах нашего сайта и принимайте решение – выбирать ЕНВД или применять другую систему налогообложения.

Особенно рекомендуем внимание статью с примерами расчета ЕНВД для разных видов деятельности.

Отменят ли ЕНВД в 2021 году?

ЕНВД существует в РФ с 1998 года (Закон № 148-ФЗ от 31 июля 1998 года), регулярно подвергаясь разного рода изменениям. Не менее регулярно появляется информация о планах по полной отмене этой системы налогообложения.

Федеральным законом № 97-ФЗ от 29.06.2012 (ст.5 ч.8) было запланировано, что ЕНВД просуществует до 1 января 2021 года. Однако в апреле 2021 года в Госдуму был представлен законопроект о продлении срока действия ЕНВД до 2021 года.

Представлял законопроект депутат Андрей Макаров, мотивируя продление возможности работать на ЕНВД тем, что данная система налогообложения является самой комфортной и льготной для малого бизнеса. В результате 2 июня 2021 года Закон № 178-ФЗ был подписан и тем самым позволил до 1 января 2021 года применять ЕНВД.

Так что 2021 год и последующий 2021 год можно спокойно работать, уплачивая льготный, относительно других систем налогообложения единый налог.

Увеличен К1 на 2021 год

Произойдет ежегодное изменение коэффициента-дефлятора К1 для расчета суммы налога.

Показатель будет зависеть от уровня инфляции и утверждается Приказом Министерства экономического развития в конце календарного года.

На 2021 год К1 принят в размере 1,868 (Приказ Минэкономразвития РФ№ 579 от 30.10.2021). На 2021 год К1 увеличен и составит 1,915. Соответственно, произойдет увеличение налога на вмененный доход.

Увеличен размер фиксированных взносов для ИП

Индивидуальные предприниматели, независимо от выбранной системы налогообложения, в том числе и применяющие ЕНВД, обязаны в течение календарного года оплатить фиксированные взносы. В 2021 году их размер составит:

При вмененном годовом доходе не более 300 000 рублей:

- на пенсионное страхование – 29 354 рублей;

- на медицинское страхование – 6 884 рублей.

При вмененном годовом доходе более 300 000 рублей:

- дополнительно к вышеперечисленным суммам – 1% от разницы между вмененным доходом и 300 000 рублей.

Напомним, что в 2021 году размер фиксированных взносов, подлежащих к уплате до 31.12.2021 года составлял:

- на пенсионное страхование – 26 545 рублей;

- на медицинское страхование – 5 840 рублей.

Онлайн-кассы в 2021 году

1 июля 2021 года – крайний срок, начиная с которого применение онлайн-касс становится обязательным для всех без исключения предпринимателей и организаций, применяющих ЕНВД.

https://www.youtube.com/watch?v=Q0X2ZHDp_n8

До этого времени лица на ЕНВД могут не применять кассовый аппарат в следующих случаях:

- при оказании услуг населению;

- при розничной торговле без наемных работников;

- при осуществлении деятельности общепита без наемных работников.

Налоговый вычет на онлайн-кассы

Государство вернет предпринимателям деньги, потраченные на покупку онлайн-касс. Конечно, в прямом смысле этого слова вы не получите потраченные деньги в наличной или безналичной форме, но зато размер налога ЕНВД, подлежащий уплате, можно уменьшить.

1 января 2021 года вступил в силу Закон от 27.11.2021 № 349-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации». Закон дополнил пунктом 2.2 ст. 342.22 НК РФ. Новый пункт 2.2. ст.342.

22 НК РФ позволил индивидуальным предпринимателям уменьшить сумму единого вмененного налога на сумму расходов по приобретению контрольно-кассовой техники, в размере не более 18 000 рублей.

Также определен срок, в течение которого данная сумма подлежит уменьшению – 1 июля 2021 года.

В расходы разрешено включить:

- стоимость кассового аппарата и дополнительного обязательного оборудования;

- услуги по установке, обновлению программного обеспечения и техническому обслуживанию прибора.

Для документального отражения учета расходов на приобретение ККТ и уменьшения налога была изменена форма декларации ЕНВД.

Изменение формы налоговой декларации ЕНВД 2021 года

Видео:Изменения в налоговой системе на 2021 год / Как правильно платить налоги?Скачать

Енвд в 2021 году: изменения

ЕНВД на сегодняшний день остается самым комфортным налоговым режимом для маленьких предпринимателей. 2 июня 2021 года президентом был подписан закон о продлении срока действия ЕНВД на три года — до 1 января 2021 года.

Ранее планировалась ликвидация этой льготной системы налогообложения после 1 января 2021 года.

Решение об отсрочке принималось с учетом кризисной ситуации и востребованности ЕНВД субъектами малого предпринимательства на протяжении всего периода его существования.

Для ИП ЕНВД заменяет НДФЛ, налог на имущество физлиц, НДС — в отношении полученных доходов, используемого имущества и осуществляемых операций в рамках деятельности, облагаемой единым налогом.

Для юрлиц ЕНВД заменяет налог на прибыль организаций, налог на имущество организаций, НДС — в отношении полученной прибыли, используемого имущества, осуществляемых операций в рамках деятельности, облагаемой единым налогом.

Енвд для ип и юрлиц: условия применения в 2021 году

При исчислении и уплате ЕНВД важен размер вмененного налогоплательщикам дохода. Он устанавливается Налоговым кодексом. При этом размер реально полученного дохода значения не имеет.

Согласно п. 2 ст. 346.26 НК РФ ЕНВД применяется в отношении следующих видов предпринимательской деятельности:

- розничная торговля;

- общепит;

- ветеринарные услуги;

- бытовые услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- услуги стоянок;

- распространение, размещение рекламы;

- услуги по передаче во временное пользование торговых мест, земельных участков;

- услуги по временному размещению и проживанию;

- услуги по перевозке пассажиров и грузов автотранспортом.

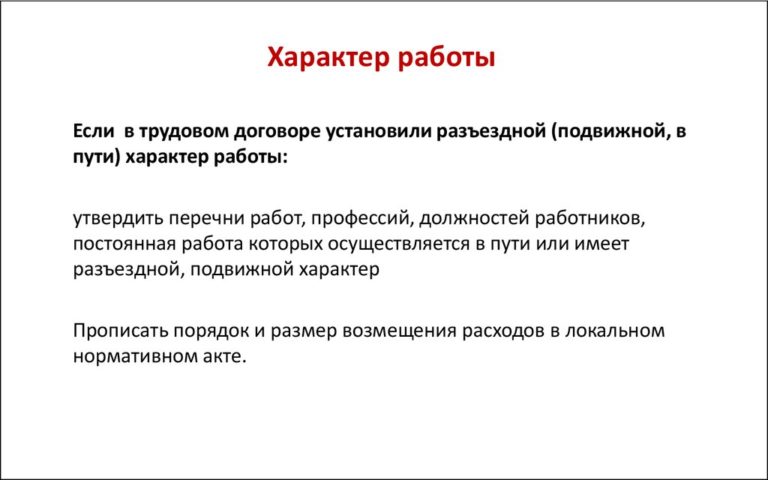

Чтобы иметь возможность применять ЕНВД, предприниматель должен соответствовать определенным условиям.

Условия для ИП на ЕНВД:

- средняя численность работников за предшествующий календарный год — не более 100 человек;

- налоговый режим введен на территории муниципального образования;

- деятельность не осуществляется в рамках договора простого товарищества и в рамках договора доверительного управления;

- в местном нормативном правовом акте упомянут осуществляемый вид деятельности;

- не оказываются услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Условия для ООО на ЕНВД:

Помимо тех условий, которые распространяются на ИП, для юрлиц в случае перехода на ЕНВД дополнительно действуют следующие ограничения: доля участия других юрлиц не более 25 %; налогоплательщик не относится к числу крупнейших; налогоплательщик не является учреждением образования, здравоохранения и социального обеспечения в части деятельности по оказанию услуг общественного питания.

Расчет ЕНВД

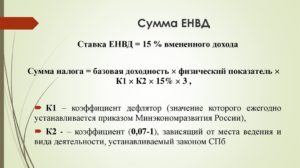

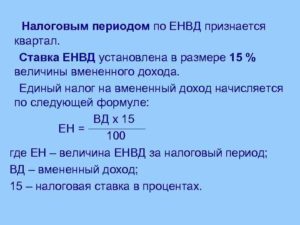

Расчет производится по формуле:

ЕНВД = (налоговая база * ставка налога) — страховые взносы

https://www.youtube.com/watch?v=zb7CXkVG1Rk

При этом под налоговой базой подразумевается величина вмененного дохода. Таким образом, налоговая база = вмененный доход = базовая доходность * физический показатель.

Корректировка базовой доходности происходит с учетом коэффициента-дефлятора (К1) и корректирующего коэффициента (К2).

К1 для ЕНВД на 2021 год

Приказ Минэкономразвития от 30.10.2021 № 595 установил коэффициент-дефлятор (К1) на 2021 год, который применяется для исчисления ЕНВД, — 1,915.

При исчислении ЕНВД базовая доходность умножается на К1, К2 и налоговую ставку.

Под базовой доходностью подразумевается установленный для каждого вида деятельности условный месячный доход.

Коэффициент К1 утверждается на календарный год, учитывает изменение потребительских цен в предшествующем периоде.

Коэффициент К2 учитывает особенности ведения предпринимательской деятельности и вводится представительными органами муниципальных районов, городских округов, устанавливается на календарный год в пределах от 0,005 до 1.

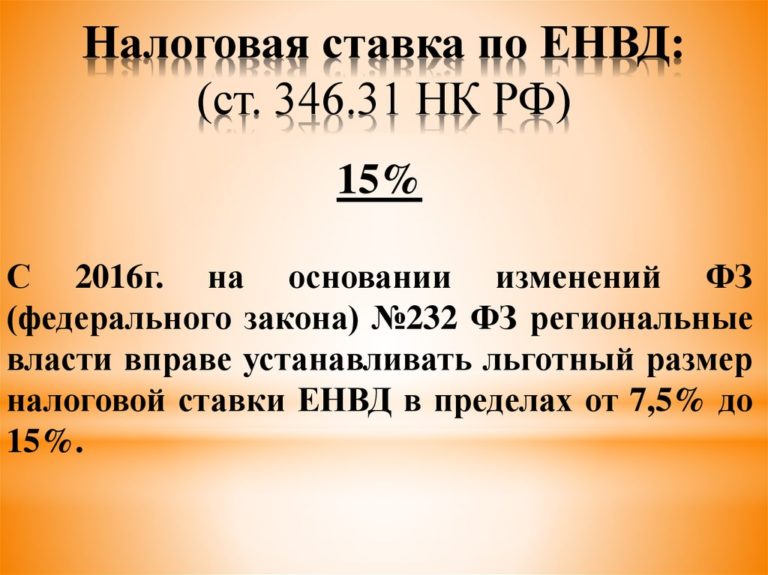

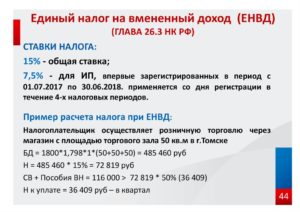

Ставка единого налога для плательщиков ЕНВД в 2021 году будет в размере 15 % величины вмененного дохода (п. 1 ст. 346.31 НК РФ).

Форма декларации по ЕНВД в 2021 году

Приказом ФНС России от 26.06.2021 № ММВ-7-3/414@ утверждена новая форма декларации по ЕНВД для отдельных видов деятельности. В ней появился отдельный раздел № 4 для расчета суммы расходов по приобретению ККТ, уменьшающей сумму налога за налоговый период. В нем указывается следующая информация:

- заводской номер экземпляра модели ККТ;

- регистрационный номер ККТ, присвоенный налоговым органом;

- дату регистрации ККТ в налоговом органе;

- сумму расходов по приобретению экземпляра ККТ;

- наименование модели ККТ.

Новая форма декларации по ЕНВД для отдельных видов деятельности представляется начиная с отчетности за четвертый квартал 2021 года.

Сроки сдачи декларации:

- за 4 квартал 2021 года — до 21 января 2021 года

- за 1 квартал 2021 года – до 22 апреля

- за 2 квартал 2021 года — до 22 июля

- за 3 квартал 2021 года — до 21 октября

- за 4 квартал 2021 года — до 20 января 2021 года

Если сроки выпадают на выходной или праздничный день, то последним днем сдачи отчетности будет следующий за ним рабочий день.

Откройте счет в Контур.Банке и пользуйтесь встроенной бухгалтерией и отчетностью. Корпоративная карта и электронная подпись — бесплатно. До 5 % на остаток.

Узнать больше

Страховые взносы ИП на ЕНВД

ИП, применяющим ЕНВД, придется уплачивать больше взносов. В 2021 году размер взносов на пенсионное страхование составит 29 354 руб. А если доход ИП свыше 300 000 руб., то 29 354 руб. + 1 % от суммы дохода, превышающей 300 000 руб., но не более восьмикратного увеличения фиксированного платежа.

Взносы на медицинское страхование в 2021 году составят 6 884 руб.

Применение онлайн-кассы для ИП и ООО на ЕНВД

С 1 июля 2021 года наступает очередь для ООО и ИП на ЕНВД, оказывающих услуги населению, а также ИП на ЕНВД без сотрудников, занятых в рознице и общепите, в обязательном порядке применять онлайн-кассы.

Ранее, в 2021 году, это требование стало обязательным для ИП на ЕНВД, занятых в рознице и общепите, с сотрудниками, а также ООО на ЕНВД, занятых в рознице и общепите — и с сотрудниками, и без них.

- Горячие вопросы по онлайн-кассам для ЕНВД с ответами экспертов.

Продавцы маркированных товаров не смогут применять ЕНВД в 2021 году

В планах Минфина ввести запрет на применение ЕНВД и ПСН для организаций и ИП, которые занимаются розничной торговлей товарами, подлежащими маркировке. Инициатива содержится в документе Минфина – Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2021 год и плановый период 2021 и 2021 годов.

До 1 февраля 2021 года Минфин должно представить информацию о ходе работы над этим проектом правительству.

Видео:Отмена ЕНВД в 2021 году | Куда уходить со Вменёнки? | Выбор системы налогообложенияСкачать

Как рассчитать ЕНВД в 2021 году?

КАК РАССЧИТАТЬ ЕНВД В 2021 ГОДУ?

Для того чтобы рассчитать налог ЕНВД, необходимо воспользоваться следующей формулой:

ЕНВД = (БД X ФП X К1 X К2×15%),

где:ЕНВД — величина налога в рублях (за один месяц);БД — базовая доходность, установленная налоговым законодательством (по определённому виду деятельности);ФП — физический показатель деятельности индивидуального предпринимателя (количество работников, площадь торгового помещения и прочее в зависимости от вида услуг, которые предоставляет ИП);К1 — коэффициент-дефлятор, который устанавливается на год Правительством РФ;К2 — корректирующий коэффициент, который утверждается по каждому виду услуг (органами местного самоуправления региона), сроком на 1 год и более;

15% — действующая ставка ЕНВД.

Если в 2021 году К1 составляет 1,868, то на 2021 году он установлен в размере 1,915.

Налоговая нагрузка на предпринимателей, применяющих ЕНВД, в новом 2021 году увеличится в части расчета и уплаты ЕНВД, которая зависит от К1.

К2 для ИП на ЕНВД в 2021—2021 году может составлять от 0,005 до 1 пунктов (коэффициент К2 можно уточнить в налоговой инспекции).

Базовая доходность налога ЕВНД на 2021—2021 год остается неизменной

Базовая доходность для ЕНВД по кодам видов деятельности в 2021 году

| Коды* | Виды предпринимательской деятельности | Налогоплательщики | Физические показатели | Базовая доходность в месяц, руб. |

| 01 | Оказание бытовых услуг | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 7500 |

| 02 | Оказание ветеринарных услуг | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 7500 |

| 03 | Оказание услуг по ремонту, техобслуживанию и мойке автомототранспортных средств | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 12 000 |

| 04 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках | Предприниматели и организации | Площадь стоянки (кв. м) | 50 |

| 05 | Оказание автотранспортных услуг по перевозке грузов | Предприниматели и организации | Количество автотранспортных средств, используемых для перевозки грузов | 6000 |

| 06 | Оказание автотранспортных услуг по перевозке пассажиров | Предприниматели и организации | Количество посадочных мест | 1500 |

| 07 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы | Предприниматели и организации | Площадь торгового зала (кв. м) | 1800 |

| 08 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 кв. м | Предприниматели и организации | Количество торговых мест | 9000 |

| 09 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 кв. м | Предприниматели и организации | Площадь торгового места (кв. м) | 1800 |

| 10 | Развозная и разносная розничная торговля | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 4500 |

| 11 | Оказание услуг общепита через объекты организации общепита, имеющие залы обслуживания посетителей | Предприниматели и организации | Площадь зала обслуживания посетителей (кв. м) | 1000 |

| 12 | Оказание услуг общепита через объекты организации общепита, не имеющие залов обслуживания посетителей | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 4500 |

| 13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) | Предприниматели и организации | Площадь, предназначенная для нанесения изображения (кв. м) | 3000 |

| 14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения | Предприниматели и организации | Площадь экспонирующей поверхности (кв. м) | 4000 |

| 15 | Распространение наружной рекламы посредством электронных табло | Предприниматели и организации | Площадь светоизлучающей поверхности (кв. м) | 5000 |

| 16 | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств | Предприниматели и организации | Количество транспортных средств, используемых для размещения рекламы | 10 000 |

| 17 | Оказание услуг по временному размещению и проживанию | Предприниматели и организации | Общая площадь помещения для временного размещения и проживания (кв. м) | 1000 |

| 18 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общепита, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 кв. м | Предприниматели и организации | Количество торговых мест, объектов нестационарной торговой сети, организации общепита, переданных во временное владение и (или) в пользование | 6000 |

| 19 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общепита, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 кв. м | Предприниматели и организации | Площадь торговых мест, объектов нестационарной торговой сети, организации общепита, переданных во временное владение и (или) в пользование (кв. м) | 1200 |

| 20 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков площадью, не превышающей 10 кв. м, для размещения объектов стационарной и нестационарной торговой сети, а также организаций общепита | Предприниматели и организации | Количество земельных участков, переданных во временное владение и (или) в пользование | 10 000 |

| 21 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков площадью, превышающей 10 кв. м, для размещения объектов стационарной и нестационарной торговой сети, а также организаций общепита | Предприниматели и организации | Площадь земельных участков, переданных во временное владение и (или) в пользование (кв. м) | 1000 |

| 22 | Реализация товаров с использованием торговых автоматов | Предприниматели и организации | Количество торговых автоматов | 4500 |

* Код вида предпринимательской деятельности вы указываете по строке 010 раздела 2 налоговой декларации по ЕНВД. Виды деятельности, облагаемые ЕНВД, перечислены в пункте 2 статьи 346.26 Налогового кодекса РФ. Коды указаны в приложении 5 к приказу ФНС России от 4 июля 2014 № ММВ-7-3/353. Базовая доходность по всем видам бизнеса установлена пунктом 3 статьи 346.29 Налогового кодекса РФ.

https://www.youtube.com/watch?v=MIZOuCXAuoA

В отличии от К1, который устанавливается на федеральном уровне, К2 разрешено устанавливать местным властям, но, как правило, он в большинстве регионов равен 1, т.е. на сумму ЕНВД не влияет.

Определение К2 представлено в ст. 346.27 Налогового кодекса РФ (далее — НК РФ) – это корректирующий коэффициент базовой доходности, который включает в себя учет различных особенностей ведения предпринимательства. К2 зависит от перечня оказываемых работ, услуг или продаваемых товаров, сезонности и режима работы, размера получаемых доходов и т.п.

В некоторых регионах К2 необходимо рассчитывать по формуле, утвержденной местными властями.

ЕНВД в 2021 году: изменения для розничной торговли и других разрешенных видов деятельности

Основные изменения в ЕНВД в 2021 году для ИП и юридических лиц связаны со следующими положениями:

- установлением нового коэффициента дефлятора для формулы расчета ЕНВД;

- установлением дополнительных льгот и вычетов для налогоплательщиков на ЕНВД в части установки онлайн-касс (как следствие — с изменениями в структуре декларации по налогу);

- с изменением политики законодателя в части регулирования деятельности потребительских кооперативов, работающих по ЕНВД.

При расчете ЕНВД в 2021 году для розничной торговли возможно применять налоговый вычет в размере расходов на оснащение онлайн-кассами. При этом, речь идет именно об уменьшении исчисленного налога — уже посчитанного по формуле, рассмотренной выше. Такая льгота установлена только для ИП. Предельная величина данного вычета — 18 000 рублей в расчете на 1 онлайн-кассу.

Важно, чтобы ИП для применения льготы зарегистрировал кассовый аппарат в ФНС в период с 1 февраля 2021 года по 1 июля 2021 года. При этом, если ИП имеет наемных работников и работает в сфере розничной торговли либо общепита, то для пользования вычетом он должен зарегистрировать кассовый аппарат в период с 1 февраля 2021 по 1 июля 2021 года.

В затраты на приобретение онлайн-кассы можно включить:

- стоимость самого устройства, фискального накопителя, ПО для управления онлайн-кассой;

- услуги специалистов по настройке и обслуживанию онлайн-касс.

Если говорить о ставке ЕНВД, сейчас она равняется 15% от всей суммы. Важно отметить, что муниципальным властям разрешено снижать ставку с 15% до 7,5%, то есть в половину. При снижении ставки должны в обязательном порядке учитываться категория, к которой относится налогоплательщик и вид его основной деятельности.

УМЕНЬШЕНИЕ ЕНВД НА ФИКСИРОВАННЫЕ ВЗНОСЫ

Напомним, с 01.01.2021 года ИП, имеющий наемных работников, вправе уменьшать ЕНВД на сумму уплаченных фиксированных взносов в фонды в пределах 50% от рассчитанного ЕНВД.

https://www.youtube.com/watch?v=Q0X2ZHDp_n8

До 2021 года ИП на ЕНВД, применяющие наемный труд, уменьшали ЕНВД только на уплаченные взносы за наемных работников в пределах 50% от рассчитанного ЕНВД, на взносы, уплаченные за самого ИП ЕНВД не уменьшался.

В 2021 году правило уменьшения ЕНВД на страховые взносы продолжит свое действие.

НДС ДЛЯ ЕНВД В 2021—2021 ГОДУ

Законом от 27 ноября 2021 года № 335-ФЗ определено, что предприниматели, применяющие ЕНВД, могут отчислять налог на добавленную стоимость по следующим основаниям:

- ст. 161 НК РФ (налоговые агенты);

- ст. 174.1 НК РФ (простое товарищество, совместная деятельности, инвестиционное товарищество, траст, концессия).

ИЗМЕНЕНИЯ В ЕНВД С 2021 ГОДА: ПРОЕКТ ЗАКОНА

Относительно данной системы налогообложения стоит отметить, что ЕНВД ранее собирались отменить с начала 2021 года.

Однако, на рассмотрение в Госдуму внесен проект закона, которым действие ЕНВД должно быть продлено до 2021 года, но, к сожалению, не для всех видов деятельности.

Проектом закона предусмотрено оставить ЕНВД только для ИП, оказывающих услуги населению. Как будет на самом деле, покажет время.

Еще одним законопроектом предлагается внесение изменений в НК РФ (ст.346.27). Законопроект вводит новая формулировку понятия «розничная торговля для целей ЕНВД».

Если эта поправка будет принята, то в рамках ЕНВД нельзя будет реализовывать товары, подлежащие маркировке в соответствии с законодательством Российской Федерации и (или) правом Евразийского экономического союза средствами идентификации. Правительство РФ своим распоряжением № 792-р от 28.04.

2021 года утвердило Перечень товаров, которые необходимо маркировать в 2021 году. В этот список попадает ряд товаров широкого потребления – предметы одежды, обувь, духи и др.

Видео:Как правильно уйти с ЕНВД. Отмена ЕНВД в 2021 году | Контур.ЭльбаСкачать

Изменения по ЕНВД с 1 января 2021 года — декларация, формула расчета

Единый налог на вменённый доход – популярный налоговый режим, на котором в России работают больше 2 миллионов субъектов малого бизнеса. Для них, конечно, важно знать, какие изменения по ЕНВД в 2021 году вступят в силу, и сколько ещё будет действовать эта система налогообложения.

Актуальная информация по изменениям в ЕНВД в 2021 году опубликована в нашей новой статье.

Когда отменят ЕНВД

Разговоры о том, отменят ли ЕНВД, идут ещё с 2011 года. Что не так с этим налогом, и почему его хотят исключить из перечня систем налогообложения, действующих в РФ?

Дело в том, что порядок расчёта налога на вменённый доход существенно отличается от порядка расчёта других налогов. ЕНВД платят не с реально получаемого дохода, а с вменённого, т.е. заранее установленного государством.

https://www.youtube.com/watch?v=DvBsZkftCg4

При этом нарушается принцип связи налоговых платежей с экономическими показателями хозяйствующего субъекта. Проще говоря, плательщики ЕНВД платят налог с дохода, который часто намного ниже реального.

Возьмём для примера базовую доходность на единицу грузового транспорта. Это всего лишь 6 000 рублей в месяц. Но можно ли назвать успешным бизнес по грузоперевозкам, который приносит такой мизерный доход? А плательщики ЕНВД платят налог по формуле, которая как раз и основана на таких скромных цифрах базовой доходности.

Статистика ФНС показывает, что за 2021 год на 2 044 154 организаций и ИП, которые работают на вменёнке, был начислен налог в сумме 133 648 484 тысяч рублей.

Но учитывая, что начисленный налог можно уменьшить на сумму страховых взносов за работников и ИП за себя, к уплате в бюджет полагалось всего 69 869 934 тысяч рублей.

Это означает, что в среднем один плательщик ЕНВД заплатил в бюджет 34 180 рублей в год или 2 848 рублей в месяц.

А ведь работают на этом режиме не только ИП без работников, оказывающие бытовые услуги. Это и достаточно крупные торговые точки, а также заведения общепита (предел площади для этих объектов ограничен 150 кв. м). При этом, лимит доходов на ЕНВД не установлен, а разрешённая численность работников – 100 человек.

ЕНВД введён с 2003 года для снижения фискальной нагрузки, и его действие было оправдано в том периоде, когда малый бизнес в России только формировался. Но, например, в Москве ЕНВД с 2011 года уже отменён. Да и действовал он только для одного вида деятельности — наружная реклама с использованием рекламных конструкций.

А в других городах федерального значения — Севастополе и Санкт-Петербурге – городские администрации существенно сократили перечень видов деятельности, разрешённых для ЕНВД. Причина этого ясна — доходы бизнеса здесь намного превышают выручку по аналогичной деятельности в других регионах.

Так что, отмена налога на вменённый доход уже стала реальностью, а с 2021 года действие ЕНВД будет прекращено по всей России. Но пока у тех, кто работает на этом режиме, впереди есть ещё два года деятельности – 2021 и 2021.

Изменения 2021 года в формуле расчёта ЕНВД

Формула расчёта ЕНВД включает в себя не только базовую доходность, но и физический показатель (численность работников, площадь в квадратных метрах, количество единиц транспорта и др.). Кроме того, на итоговую сумму налога влияют два коэффициента – К1 и К2.

Коэффициент К1 ежегодно устанавливается приказом Минэкономразвития РФ и действует по всей территории Российской Федерации. К1 называется повышающим коэффициентом, потому что отражает рост инфляции. На 2021 год К1 установлен в размере 1,915. В предыдущем году он составлял 1,868, то есть, рост совсем незначительный.

Коэффициент К2 находится в ведении муниципальных образований. Используя К2, местные власти могут существенно снизить вменённый налог к уплате. Вилка К2 составляет от 0,005 до 1. Не все администрации населённых пунктов утверждают понижающий коэффициент ежегодно. В некоторых городах К2 остается на одном уровне несколько лет подряд.

Посмотрим на конкретном примере, на сколько вырастет в 2021 году ЕНВД к уплате по сравнению с 2021 годом.

Магазин ИП без работников в г. Курган площадью 45 кв. метров торгует одеждой и аксессуарами. Курганская городская Дума установила, что коэффициент К2 по этому виду деятельности будет иметь максимальное значение, то есть «1».

Причём, коэффициент К2 остается здесь неизменным уже несколько лет. Значит, городская администрация считает, что розничная торговля одеждой – прибыльный бизнес, и снижения налоговой нагрузки не требуется. Для сравнения – для магазинов детского ассортимента и продовольствия К2 немного ниже (0,7 и 0,8 соответственно).

Рассчитаем сумму налога на вменённый доход по этим данным по формуле (БД * ФП * К1 * К2 * 15%):

- для 2021 года – (1800 * 45 * 1,868 * 1) * 15% = 22 696 рублей в месяц или 68 088 рублей в квартал;

- для 2021 года – (1800 * 45 * 1,915 * 1) * 15% = 23 267 рублей в месяц или 69 801 рублей в квартал.

Как видим, начисленный квартальный налог по сравнению с 2021 годом вырос всего на 1 713 рублей.

https://www.youtube.com/watch?v=QFPwT_j0i1Y

Однако эта сумма может быть уменьшена на страховые взносы, которые ИП платит за себя. Взносы включают в себя не только обязательные платежи, но и дополнительный взнос с суммы вменённого дохода, превышающего 300 000 рублей.

| Период | Обязательные взносы | Вменённый доход | Дополнительный взнос |

| 2021 год | 32 385 рублей | 605 232 рублей | 6 052 рубля |

| 2021 год | 36 238 рублей | 620 460 рублей | 6 205 рублей |

Итого, ИП заплатит взносы за себя в 2021 году 38 437 рублей, а в 2021 году – 42 443 рубля. Уменьшаем рассчитанный выше квартальный налог на уплаченные взносы и получаем сумму налога к уплате:

- 58 479 рублей в 2021 году;

- 59 190 рублей в 2021 году.

То есть, реальный рост налога для этого ИП оказался ещё меньше – всего 711 рублей в квартал.

Енвд и онлайн-кассы

Долгое время плательщики ЕНВД пользовались ещё одной льготой – возможностью работать без кассового аппарата. Действительно, для чего надо отчитываться в ИФНС о реальной выручке, если она не принимается в расчёт для налоговой базы?

Вместо кассового чека вменёнщики выписывали БСО при оказании услуг или товарный чек при торговле в розницу. Но ситуация стала меняться ещё с июля 2021 года. Тогда онлайн-кассу обязали установить магазины и точки общепита, если у них есть наёмные работники.

Причём, организации на ЕНВД автоматически признавались работодателями, поэтому отсрочку в применении кассы получили только ИП, торгующие или занимающиеся общепитом самостоятельно, без работников.

Но с 1 июля 2021 года право работать без ККТ теряет и эта категория налогоплательщиков. С этой же даты плательщики ЕНВД не смогут больше выписывать типографские БСО при оказании услуг населению. Вместо этого надо выдавать кассовый чек или БСО, который формируется автоматизированной системой (разновидность контрольно-кассовой техники). Обязательным ККТ станет и при торговле через автоматы.

Чтобы компенсировать расходы на установку кассовых аппаратов, индивидуальным предпринимателям на ЕНВД предоставили налоговый вычет. ИП смогут уменьшить начисленный налог на сумму до 18 000 рублей за каждую установленную кассу. У организаций таких льгот нет.

Новая декларация ЕНВД

Для того, чтобы ИП смогли отразить в декларации уменьшение налога на сумму расходов по приобретению ККТ, налоговики разработали новую форму отчётности.

С 1 января 2021 года плательщики ЕНВД должны сдавать декларацию по форме, утверждённой приказом ФНС от 26 июня 2021 г. N ММВ-7-3/414@.

В новом бланке появился раздел 4, где указывают данные о приобретённом кассовом аппарате: заводской и регистрационный номер, наименование модели, дата регистрации в ИФНС и сумма расходов на приобретение.

За счёт этого количество страниц декларации выросло с четырёх до пяти.

Срок сдачи декларации ЕНВД в 2021 году остался прежним — не позднее 20-го числа первого месяца следующего налогового периода. Это 20 января, апреля, июля, октября соответственно за каждый квартал.

Если эта дата попадает на выходной день, то переносится на следующий рабочий день. Например, крайний срок сдачи декларации ЕНВД за 4 квартал 2021 год переносится на 21 января 2021 год, потому что 20 января – воскресенье.

Срок уплаты квартального налога в 2021 году тоже не изменился – 25-ое число месяца, следующего за отчётным кварталом. Это на 5 дней позже срока сдачи декларации, т.е. 25 января, апреля, июля, октября.

Видео:Революционное повышение налогов в 2021 году. Полный обзорСкачать

Енвд в 2021 году для ип

В России около двух миллионов организаций и индивидуальных предпринимателей платят налог на вмененный доход – ЕНВД. Этот режим относится к льготным, потому что в большинстве случаев налоговая нагрузка здесь намного ниже, чем на общей системе налогообложения.

Подготовить декларацию ЕНВД онлайн

ЕНВД вводился временно, чтобы малый бизнес мог развиваться и не платить большие налоги. В принципе, эта цель была достигнута. По статистике ФНС, один плательщик налога на вмененный доход перечисляет в казну меньше 3 тысяч рублей в месяц.

Причина такой низкой налоговой нагрузки — в порядке определения дохода на ЕНВД. Вместо реальной выручки для расчета налога учитывается так называемый вмененный доход, размер которого заранее устанавливает государство. Базовая доходность по видам деятельности на вмененке указана в статье 346.29 НК РФ, и эти цифры очень далеки от реальных цен.

https://www.youtube.com/watch?v=hrncOodDED4

Именно поэтому режим ЕНВД планируют отменить еще с 2011 года, ведь поступления в казну от него мизерные, особенно на фоне других систем налогообложения. Во многих крупных городах вмененка вообще не применяется (например, в Москве) или перечень разрешенных видов деятельности сильно сокращен.

Но пока что последние новости для плательщиков ЕНВД хорошие – действие этого льготного режима продлили до января 2021 года. А значит, в 2021 году для ИП на этой системе налогообложения надо знать, какие изменения произошли.

Бесплатная консультация по налогообложению

Какой налог на ЕНВД платят в 2021 году

В определенной мере формула расчета налога на ЕНВД учитывает рост инфляции через повышающий коэффициент К1. Каждый год его значение устанавливает приказ Минэкономразвития РФ. На 2021 год это 1,915. По сравнению с предыдущим годом, когда значение К1 равнялось 1,868, рост совсем незначительный.

Но дело в том, что муниципальные образования могут вводить на своей территории другой показатель формулы — понижающий коэффициент К2. В результате, для многих плательщиков вмененки налог к уплате оказывается очень небольшим.

Для примера рассчитаем налог на вмененный доход на одну единицу транспорта при грузоперевозках. Причем, коэффициент К2 возьмем максимально возможный, т.е. «1». Базовую доходность и физический показатель берем из таблицы статьи 346.29 НК РФ. Коэффициент К1 в 2021 году мы уже указали выше.

Формула расчета налога выглядит так: БД * ФП * К1 * К2 * 15%. Подставим необходимые значения и получим (6000 * 1 * 1,915 * 1) * 15% = 1723,5 рублей в месяц или 5170 рублей в квартал.

На самом деле, даже из этой небольшой суммы государство вообще ничего не получит.

Почему? Потому что предприниматель вправе уменьшить рассчитанный налог на сумму взносов, которые он уплатил в отчетном квартале. Например, ИП заплатил за себя ¼ обязательных страховых взносов за себя, т.е.

9 060 рублей. Рассчитанный выше налог за квартал (5170 рублей) полностью уменьшается за счет уплаченных взносов и равен нулю.

Так, конечно, бывает не всегда. Во-первых, физический показатель (количество единиц транспорта, работников, торговой площади и др.) может быть намного больше единицы. Например, максимальная площадь торгового зала достигает 150 кв. м, тогда и налог будет очень высоким. Во-вторых, если у ИП есть работники, то рассчитанный налог можно уменьшать не более, чем на 50%.

Но в любом случае, если вы рассчитываете налоговую нагрузку для своего бизнеса, то ЕНВД в 2021 году может оказаться самым выгодным вариантом. И пока продолжается действие вмененного режима, надо этим пользоваться.

Каким бизнесом можно заниматься на ЕНВД в 2021 году

Виды деятельности, которыми можно заниматься на вмененке, указаны в статье 346.26 НК РФ. Этот перечень называется федеральным, но муниципальные образования на своей территории могут запрещать действие ЕНВД полностью или по определенным направлениям бизнеса.

Москва и некоторые другие крупные города такой возможностью уже воспользовались. Причина запрета, как мы уж разбирались, в мизерных поступлениях в бюджет налога на вмененный доход.

Кроме того, чиновники считают, что надо запретить продажу на вмененке товаров с обязательной маркировкой. По крайней мере, Минфин уже заявил об этом в направлениях налоговой политики на 2021–2021 годы.

Если эта инициатива будет принята, то будет установлен запрет на реализацию на ЕНВД и ПСН следующих товаров:

- табачная продукция;

- изделия из натурального меха;

- парфюмерия;

- резиновые шины и покрышки;

- одежда из кожи;

- верхняя одежда;

- блузки и трикотажные блузоны для женщин и девочек;

- домашний текстиль;

- обувь;

- фотокамеры и фотовспышки.

Онлайн-кассы на ЕНВД

В 2021 году для ИП полностью отменят еще одну льготу вмененки – возможность работать без кассового аппарата. Причем, индивидуальные предприниматели, которые занимаются розничной торговлей или общепитом с привлечением работников, применяют ККТ уже с 1 июля 2021 года.

https://www.youtube.com/watch?v=bFvkatpMlMo

А с 1 июля 2021 года касса нужна уже всем плательщикам ЕНВД – и тем, кто торгует самостоятельно, и тем, кто оказывает услуги населению.

Совет: если вы занимаетесь оказанием бытовых услуг, изучите статью 2 закона от 22.05.2003 № 54-ФЗ. В ней есть перечень видов деятельности, который освобожден от применения ККТ, если предприниматель работает на ПСН. Возможно, вам будет выгоднее оформить патент, чем приобретать кассу для ЕНВД.

Если же кассовый аппарат вам необходим, то затраты на его покупку можно частично компенсировать, заявив налоговый вычет. Правда, воспользоваться этим правом могут только индивидуальные предприниматели, которые обязаны установить ККТ до 1 июля 2021 года. А ИП на ЕНВД, которые уже работают с кассой, должны были заявить свой вычет до конца прошлого года.

Расходы на приобретение и установку кассового аппарата компенсируются в пределах 18 000 рублей за одну единицу ККТ. Причем, это не деньги, возвращенные из бюджета, а только возможность уменьшить рассчитанный квартальный налог. Если сумма налога за квартал небольшая, то сумма компенсации переносится на следующий квартал.

Новая форма декларации по ЕНВД

Для отражения в декларации расходов на покупку и установку контрольно-кассовой техники для ЕНВД утвердили новую форму отчетности. При этом право на получение налогового вычета предоставили только индивидуальным предпринимателям на вмененке. А после того, как период получения компенсации за кассу закончится, декларацию, скорее всего, снова поменяют.

Скачать бланк новой декларации по ЕНВД в 2021 году

Итак, в 2021 году плательщики ЕНВД отчитываются по новой форме декларации, утвержденной приказом ФНС от 26 июня 2021 г. № ММВ-7-3/414@. Расчет налога с учетом вычета по страховым взносам и затратам на ККТ указывается в разделе 3.

А регистрационные и заводские реквизиты самого кассового аппарата вписывают в новый раздел 4. Если предприниматель не заявляет вычет по ККТ, то этот раздел он не заполняет и не сдает.

Скачать образец декларации ЕНВД 2021 для ИП, заявляющего вычет за ККТ

Сроки сдачи декларации для плательщиков налога на вмененный доход остались прежними: 20 число месяца, следующего за отчетным кварталом. Налог по данным декларации надо заплатить на 5 дней позже.

С учетом переноса крайних сроков с выходных дней на ближайший рабочий день, налоговый календарь для плательщика ЕНВД выглядит так.

Отчетный период | Крайний срок сдачи декларации | Крайний срок уплаты налога |

| Первый квартал | 22 апреля 2021 | 25 апреля 2021 |

| Второй квартал | 22 июля 2021 | 25 июля 2021 |

| Третий квартал | 21 октября 2021 | 25 октября 2021 |

| Четвертый квартал | 20 января 2021 | 27 января 2021 |

Итоги

Подведем основные итоги в вопросе изменений для ИП на ЕНВД с 2021 года:

- Повышающий коэффициент К1 в формуле расчета ЕНВД для 2021 года вырос до 1,915, что незначительно отразилось на размере налога.

- Если инициативу Минфина о запрете реализации маркированных товаров примут, то на ЕНВД виды деятельности 2021 сократятся. Нельзя будет продавать верхнюю одежду, домашний текстиль, парфюмерию, обувь и др.

- С 1 июля 2021 года все плательщики ЕНВД должны применять кассовый аппарат. Выписывать БСО типографского образца после этой даты запрещено.

- Декларация ЕНВД с 2021 года сдается по новой форме, утвержденной приказом ФНС от 26 июня 2021 г. № ММВ-7-3/414@.

Бланк и образец есть здесь

🔍 Видео

Какой будет налоговая ставка в 2021 году?Скачать

Отмена ЕНВД с 2021 года: как перейти на УСН и работать дальше? Актуальная тема.Скачать

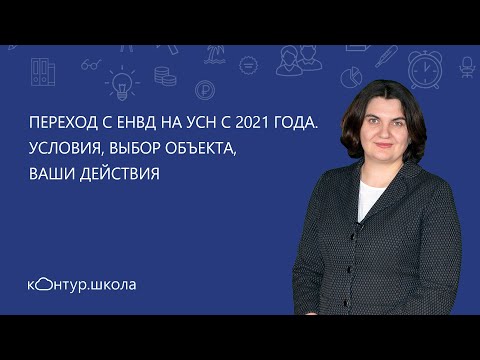

📌Переход с ЕНВД на УСН с 2021 года. Условия, выбор объекта, ваши действияСкачать

Отмена ЕНВД и новая система налогообложения в 2021 годуСкачать

1C:Лекторий 29.10.20 Отмена ЕНВД с 2021 года. Переход с ЕНВД на Патент и УСН, программы учета.Скачать

Что изменится в налоговом законодательстве в 2021 году? Отмена ЕНВД/КассаСкачать

Отмена ЕНВД. Изменения в патенте с 2021 года: площадь до 150 метров, вычитаем взносыСкачать

Важные изменения по налогам для ИП в 2021Скачать

Отмена ЕНВД с 2021 года: как правильно действовать компаниям и ИПСкачать

Налог ЕНВД продлен до 2021 годаСкачать

Отмена ЕНВД в 2021 году. Что делать, когда отменять единый налог на вмененный доход? ПСН, НПД, УСН.Скачать

Отмена ЕНВД с 2021 года. Выбор режима налогообложения на примере 1С: Бухгалтерия предприятия 3.0Скачать

Система налогообложения ЕНВД | Единый налог на вменённый доходСкачать

📌Последствия отмены ЕНВД с 2021 года. Что делать ИП и организациям?Скачать

Отмена ЕНВД. На что перейти в 2021 году: УСН, патент или НДС?Скачать

Отмена ЕНВД для ИП в 2021 годуСкачать