По действующим правилам все граждане без исключения вынуждены отчислять транспортный налог: в том случае, если они выступают хозяевами транспортных средств. При этом любой транспорт – будь то катер или машина – должны пройти проверку и обязательное оформление в ГИБДД.

Либо надо предъявить документы, свидетельствующие о наличии льгот. Для этого необходимо изучить законодательство своего региона, потому что значительное количество льгот по налогу на транспорт предоставляют именно на уровне субъекта РФ. Как правило, установленные льготы по этому обязательному платежу доступны всем группам граждан. В том числе и вышедшим на пенсию.

Поскольку данный налог – региональный, все тонкости начиная от его масштаба до момента отчисления в казну, решают власти на местах. Федеральный же уровень законов определяет лишь крайний момент времени, до которого должна быть внесена оплата транспортного налога пенсионерами и иными лицами (п. 1 ст. 363 НК РФ).

- Условия уплаты налога

- Должны ли пенсионеры оплачивать налог на автомобиль?

- Налоговые льготы пенсионерам на транспортный налог в 2021 году: пример расчета

- Какими федеральными льготами могут пользоваться пенсионеры

- Льготные категории

- Налог для людей пенсионного возраста

- Преимущества для инвалидов

- Льготы для многодетных семей

- Льготы для ветеранов труда

- Ветераны боевых действий

- Чернобыльцы

- Льготы по транспортному налогу в Воронежской области в 2021 году

- Особенности местного законодательства

- Кому положены

- Какие предоставляются льготы по уплате транспортного налога в Воронежской области

- Как оформить

- Необходимые документы

- Могут ли отказать

- по теме:

- Льготы действующие на территории Воронежской области

- Земельный налог

- Льготы на авто

- Льготы по статусу налогоплательщика

- Старый транспорт

- Документы для льгот

- Льготы на капремонт

- Куда обращаться

- Транспортный налог для пенсионеров в 2021 году в воронеже

- Транспортный налог для пенсионеров в 2021 году — региональные и федеральные льготы, основания для освобождения

- Льготы пенсионерам по транспортному налогу

- Транспортный налог в Воронежской области в 2021-2021 г

- Какие налоговые льготы предусмотрены для пенсионеров и как правильно составить заявление на льготы по налогам

- Должен ли военный пенсионер платить транспортный налог

- Перечень льгот пенсионерам

- Транспортный налог для пенсионеров — какие льготы доступны

- Транспортный налог на автомобиль в Воронежской области на 2021 год

- Транспортный налог для пенсионеров в 2021 году

- Платят ли пенсионеры транспортный налог в воронеже

- Транспортный налог в воронеже на 2021 год: особенности и льготы

- Социальная поддержка пенсионеров Воронежа

- Транспортный налог на авто для инвалидов 1, 2, 3 группы в 2021 году

- 📸 Видео

Условия уплаты налога

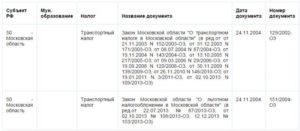

Порядок уплаты транспортного налога в Московской области:

- Организации вносят авансовые платежи не позже, чем за месяц до окончания отчетного периода

- Уплата ежегодного транспортного налога проводится не позже 28 марта

- Физические лица, получив квитанцию, должны оплатить налог не позже 30 сентября года, который следует за отчетным периодом.

Налоговая ставка зависит от:

- типа транспортного средства;

- мощности мотора;

- места и цели использования.

Самый высокий налог оплачивают владельцы водных и воздушных видов транспорта. Налоговый сбор составляет от 100 до 500 рублей с каждой лошадиной силы.

За летательный аппарат без двигателя придется уплатить около 2 тысяч рублей. За реактивный самолет – по 200 рублей за каждый килограмм тяги мощности. Такой вид транспорта не подпадает под льготное налогообложение, поскольку используется он только с коммерческими целями.

Грузовой автотранспорт облагается налогом по такой ставке:

- Для автомобиля, возрастом не старше 5 лет: 20 – 58 рублей за 1 лошадиную силу

- Для ТС старше – 25 – 85 руб. за лошадиную силу.

Ставка варьируется в зависимости от мощности двигателя.

Для автобусов до 5 лет действует ставка 27 – 56 рублей. Для боле старой техники 50 – 100 рублей.

Для автомобилей действует ставка:10 – 150 руб. за 1 л.с., зависит от возраста авто и мощности двигателя транспортного средства.

Владельцы мототехники заплатят 9 – 50 рублей за каждую лошадиную силу.

Налогообложение для снегоходов варьируется в пределах 25 – 50 рублей за одну л.с.

Должны ли пенсионеры оплачивать налог на автомобиль?

Платить транспортный сбор обязаны все обладатели транспортных средств независимо от их разновидности.

Обязанность платить налог на транспорт наступает с момента его постановки на учёт в ГИБДД.

Уведомления о размере и сроках выплаты налогоплательщик получает по почте в виде письма. Уплата взноса за предыдущий год производится до 1 декабря текущего.

Налоговые льготы пенсионерам на транспортный налог в 2021 году: пример расчета

- весельные лодки;

- моторные лодки с мощностью движка не более 5 л. с.;

- легковые машины, оборудованные для их использования инвалидами;

- ТС с мощностью движка до 100 л. с., которые были приобретены органами соцзащиты специально для льготных категорий граждан и др.

- переход на страницу сервиса;

- в поле “Вид налога” – выбор “Транспортный налог”;

- в поле “Налоговый период” указание года, за который требуется узнать – действует ли льгота или нет;

- в поле “Субъект Российской Федерации” – выбор из раскрывающегося списка региона регистрации транспортного средства пенсионера;

- нажатие “Найти”.

Какими федеральными льготами могут пользоваться пенсионеры

Не все категории пожилых людей, проживающих в Московской области, имеют право на скидки.

От необходимости уплаты сбора освобождаются следующие группы граждан:

- лица, имеющие статус ветерана ВОВ;

- инвалиды 1 или 2 группы;

- Герои СССР и России;

- люди, которые принимали участие при ликвидации Чернобыльской аварии.

- люди, награжденными медалями ордена Славы 1-3 степени

Претендент должен обратиться в налоговую инспекцию, которая обслуживает его район. Человек должен оформить заявление и приложить к нему все необходимые документы. Пожилой человек должен подтвердить свое право на налоговое освобождение.

Помимо заявления нужно захватить с собой пенсионное удостоверение. Специалисты требуют от граждан предоставления паспорта. Лучше всего заранее отксерить все необходимые документы.

Федеральные льготы действуют независимо от региональных требований.

https://www.youtube.com/watch?v=_W3IkecqRFo

Можно выделить несколько особенностей, касающихся расчета налога:

- Государство не взимает плату за пользование лодкой, которая оснащена мотором с мощностью не более 5 л. с.

- Пенсионер может не платить за сельхозтехнику (комбайн, трактор).

- Платить налог не придется и владельцам машин с двигателем, который имеет мощность не больше 100 л. с.

- Налогами не облагаются транспортные средства, которые находятся в собственности инвалидов.

Льготные категории

Пошлина, о которой пойдет речь, отнесена к разряду местных сборов. Взимается она со всех владельцев различных средств передвижения:

- легковые авто;

- мотоциклы;

- снегоходы;

- автобусы;

- яхты;

- грузовые автомобили;

- буксируемые суда;

- самолеты и вертолеты;

- гидроциклы.

Перечисленные транспортные средства могут сильно отличаться друг от друга в рамках даже одной группы, скажем, по объему двигателя или стоимости. Необходимо знать, владельцы каких средств передвижения вообще освобождены от налогообложения – об этом говорится в статье 358 НК РФ в части про льготы по транспортному налогу.

К таким категориям относятся:

- те, кому принадлежат слабомощные (до 5 л. с.) и весельные лодки;

- хозяева автомобилей, которые были переоснащены для нужд инвалидов;

- лица, которые получили авто от социальных служб, а мощность его не превышает 100 л. с.;

- владельцы промысловых судов;

- индивидуальные предприниматели, в собственности которых находятся пассажирские суда, если пассажирские перевозки являются основным видом деятельности компании;

- те, кому принадлежат передвижные буровые установки, плавучие и стационарные платформы;

- собственники судов, зарегистрированных в международных реестрах;

- владельцы комбайнов, тракторов, спецтехники, которая используется в аграрном секторе;

- самолеты и вертолеты санитарных и медицинских служб;

- автомобили, которые находятся в угоне.

При этом важно знать, что компетенция по вопросу правового регулирования данного сбора разделена:

- объект и базу налогообложения, состав плательщиков, предельный размер налога определяет Госдума;

- ставку в регионе, характер льгот и их содержание, а также кому предоставляются льготы по транспортному налогу, решают местные власти.

Следует обратить внимание, что данный вид налогового сбора имеет свойство часто меняться, а потому будет совершенно нелишним предварительно получить некоторые разъяснения в налоговой службе. Кроме того, размер сбора может разительно отличаться в двух соседних областях. А преференции, которые распространяются на одну категорию автовладельцев, могут совсем не иметь силы в другой части России.

Вопреки тому, что в большей части вопрос налогообложения владельцев ТС регулируется местными органами самоуправления, существует некий перечень лиц, которые освобождены от уплаты налога независимо от места прописки и региона.

Список тех, кто может иметь право на льготы по транспортному налогу, выглядит так:

- участники военных действий в период ВОВ;

- герои Советского Союза и России;

- лица, которые были награждены орденом Славы 1-3 степени;

- инвалиды и ветераны ВОВ;

- инвалиды и ветераны боевых действий, проходящих в иные периоды;

- опекуны, усыновители, попечители или один из родителей ребенка-инвалида;

- инвалиды (кроме 3-й группы);

- лица, которые владеют средством передвижения, объем двигателя которого не превышает 70 л. с.;

- один из усыновителей или родителей в многодетной семье;

- лица, которые перевозят недееспособных граждан, при условии, что транспортное средство принадлежит последнему;

- ликвидаторы последствий аварий техногенного характера – ЧАЭС, ПО «Маяк», а также лица, которые подверглись облучению в результате испытаний военной или космической техники, ядерного оружия.

В разных регионах льготы на налог на автомобиль могут получить дополнительные категории. Так, к примеру, в Санкт-Петербурге воспользоваться преимуществом могут супруги погибших при исполнении своих обязанностей сотрудников МЧС, при условии, что они не вступили в повторный брак.

Налог для людей пенсионного возраста

Не все пенсионеры в Российской Федерации пользуются одинаковыми привилегиями в разрезе вопроса по льготам на оплату пошлины за транспорт. В некоторых регионах этот сбор значительно урезан, а в других и вовсе отменен. В любом случае полностью от данной обязанности освобождаются такие категории лиц:

- герои Советского Союза и Социалистического труда;

- объединения ветеранов, в распоряжении которых находится транспортное средство, если они используют его исключительно в рабочих целях;

- ликвидаторы аварии на ЧАЭС и лица, приравненные к ним;

- инвалиды, использующие транспорт мощностью до 100 л. с.;

- единственный родитель в семье, получившей статус многодетной;

- супруга военного, который погиб при исполнении.

Более подробную информацию по теме можно найти в статье: «Транспортный налог для пенсионеров».

Преимущества для инвалидов

Федеральный закон гласит, что некоторые поблажки в налоговом обложении предусмотрены для недееспособных лиц, которые являются таковыми по медицинским показателям. Чтобы воспользоваться льготным режимом, необходимо выполнить два условия:

- легковой автомобиль должен быть приобретен за средства органов опеки;

- льготное право должно быть подкреплено удостоверением инвалида.

Особыми льготами при этом пользуются такие категории граждан:

- организации инвалидов или их объединения, которые для своей работы используют соответствующий транспорт;

- лица, получившие инвалидность в результате участия ликвидации аварии на ЧАЭС.

Местные власти активно устанавливают дополнительные преференции для некоторых категорий лиц. Так, скажем, в Петербурге от оплаты пошлины освобождены родители или опекуны недееспособного гражданина, если при этом мощность транспортного средства, которым владеет семья, не превышает 150 л. с., а в собственности оно находится более 15 лет.

https://www.youtube.com/watch?v=28kFAIwcEXA

Здесь можно найти подробный материал на тему: «Транспортный налог для инвалидов».

Льготы для многодетных семей

Особые условия для многодетных семей закреплены на федеральном уровне. Но решение о предоставлении им льгот принимается местными властями. В целом такими семьями считаются те, в которых больше трех детей, не достигших 18 лет, или 23 – если дети учатся на дневном отделении.

В любом случае воспользоваться правом на снижение налогового сбора может только один из родителей. При этом транспортное средство, попадающее под льготы, может быть выбрано им самим. К примеру, это может быть легковая машина до 150 л. с., мотороллер или мотоцикл.

В большинстве случаев, если многодетный родитель занимается воспитанием троих и более детей один, он, как правило, полностью освобождается от обязанности платить дорожный сбор.

Здесь можно узнать подробнее про транспортный налог для многодетных семей.

Льготы для ветеранов труда

Согласно законодательству, в перечень тех, кто имеет налоговые льготы на уплату транспортного налога, входят и ветераны, которые получили свой статус за достижения в труде. В федеральном законодательстве данная категория не упоминается. Но большая часть российских регионов все же делает такие скидки для своих тружеников, которыми считаются:

- граждане, получившие удостоверение ветерана труда;

- лица, награжденные медалями и орденами;

- те, кто начал свой трудовой путь в несовершеннолетнем возрасте в годы ВОВ.

В некоторых уголках России налоговые поблажки предоставляются только первой группе лиц.

По ссылке можно более детально изучить вопрос про «Транспортный налог для ветеранов труда».

Ветераны боевых действий

Для этой группы льготников также имеются некоторые ограничения. К примеру, привилегии, действующие в Москве, полностью освобождают их от уплаты налога, но только за одно транспортное средство. При этом чаще всего социальная поддержка является довольно ограниченной и позволяет не оплачивать только старенькое авто, выпущенное до 1991 года и имеющее под капотом не более 200 л. с.

Под льготы попадает и маломощное плавающее средство передвижения. Овдовевшие супруги ветеранов имеют возможность продолжить пользоваться такими благами, но только при условии, что они не вступили в повторный брак.

Здесь рассказано более детально, что собой представляет транспортный налог для ветеранов боевых действий.

Чернобыльцы

На сегодняшний день транспортный налог для чернобыльцев отменен в большинстве российских регионов.

При этом данная категория лиц состоит не только из ликвидаторов аварии и лиц, здоровье которых понесло серьезный урон в силу пребывания в зараженной зоне.

Сюда же закон относит и тех, кто был эвакуирован с территории поражения, а также тех, кто работал в зоне отчуждения после того, как авария была ликвидирована.

Тем не менее далеко не все области РФ предоставляют таким гражданам налоговые преференции. К примеру, никаких поблажек нет в Белгородской, Рязанской, Пензенской областях. В Республике Карелия чернобыльцы получают 50% скидку. А вот Московская, Ленинградская и Пензенская области полностью освобождают их граждан от транспортного налога.

Видео:Кому положены льготы на транспортный налог?Скачать

Льготы по транспортному налогу в Воронежской области в 2021 году

Граждане, проживающие на территории Воронежа, имеют право получить льготы по транспортному налогу, предусмотренные как федеральным, так и региональным законодательством.

Особенности местного законодательства

Под транспортным налогом понимают особый вид сборов, которые начисляются каждому гражданину, являющемуся собственником транспортного средства. В России данный тип налога был введен в 2003 году, и начисляется до сих пор, также как и льготы по нему. Гражданин, претендующий на льготы должен являться собственником транспортного средства и эксплуатировать его.

Выплата налога, согласно НК РФ осуществляется ежегодно, после получения на почтовый домашний адрес квитанции. Полученные от граждан средства перечисляются на ремонт дорог, а также на регулирование движения.

В России налогоплательщиками признаются граждане, у которых имеются документы, доказывающие право собственности на транспорт. Если в собственности находится на один, а несколько автомобилей, налог уплачивается на каждое из них. Льгота же может быть предоставлена только на одну машину.

Основные нормативные акты, которыми устанавливаются особенности назначения налога для льготных категорий граждан:

- Закон Воронежской области № 28 «О предоставлении налоговых льгот по уплате транспортного налога на территории Воронежской области».

- Закон Воронежской области № 80 «О введении в действие транспортного налога на территории области».

- Федеральный закон № 5 «О ветеранах».

При принятии решения о налоге учитывается показатель лошадиных сил транспортного средства. Он должен быть не более 150 л.с., для некоторых видов транспорта – 200 л.с. Выплата осуществляется за год, со дня подачи заявления включительно.

https://www.youtube.com/watch?v=BfaunlqZ874

Согласно региональному законодательству льготы действуют во всех городах области: Воронеж, Бобров, Лиски, Россошь, Калач. Уплата налогов осуществляется ежегодно, на основании высланного по почте уведомления.

Плательщикам налогов, входящим в категорию льготников, необходимо учитывать, что скидки устанавливаются на региональном уровне, поэтому в разных регионах их размер может отличаться.

В Воронежской области граждане могут оформить 100% скидку, если мощность машины не превышает 150 л.с., а по некоторым видам транспорта – 100 л.с.

Кому положены

Федеральным законодательством установлено, что воспользоваться льготами могут следующие категории граждан:

- Герои СССР и Труда, Герои РФ. Льгота в размере 100% назначается только на одно транспортное средство.

- Ветераны ВОВ, боевых действий. Скидки по транспортному налогу устанавливаются в соответствие с законом «О ветеранах» на одно ТС мощностью не более 120 лошадиных сил, при условии, что автомобиль оформлен в собственность льготника.

- Инвалиды всех категорий – получившие травму на войне, или в процессе осуществления трудовой деятельности.

- Граждане, участвовавшие в ликвидации последствий аварии на ЧАЭС, в том числе и те, которые получили инвалидность.

- Ликвидаторы аварий на других опасных объектах – на объединении Маяк, а также на полигоне ядерных испытаний – Семипалатинском. Льготы назначаются за транспортное средство мощностью не более 120 л.с., оформленное в собственность.

- Члены семей военнослужащих, погибших при исполнении. Льгота назначается только на один автомобиль.

- Члены многодетных семей – от 3 и более детей. Освобождение от уплаты транспортного налога дается только на один автомобиль.

- Один из родителей, у которого есть легковой автомобиль мощностью двигателя до 150 л.с , может получить скидку по транспортному налогу, при условии, что он воспитывает 5 и более детей.

Дополнительно льготы на ТС в виде полного или частичного освобождения от уплаты налога полагаются в том случае, если гражданин пользуется автомобилем, с момента выпуска и введения в эксплуатацию которого прошло 25 и более лет.

Физические лица, на которых оформлены мотоциклы и мотороллеры, выпущенные в СССР, также не выплачивают налог.

Какие предоставляются льготы по уплате транспортного налога в Воронежской области

Существует только два вида социальной помощи в форме льгот по налогам на ТС, положенные жителям Воронежской области – это частичное или полное освобождение от уплаты налога.

Скидка 100% предоставляется для следующих видов транспортных средств:

- Грузовые автомобили с мощностью 100 – 150 л.с.

- Мотоциклы и мотороллеры.

- Легковые автомобили мощностью до 100 л.с.

- Автобусы, предназначенные для перевозки пассажиров.

- Снегоходы.

- Яхты, моторные лодки.

- Речные и морские промысловые суда.

- Автомобили, предназначенные для перевозки инвалидов, оборудованные специальными приспособлениями.

Для того, чтобы узнать, положена ли ему льгота по налогообложению на ТС, водитель должен обратить в отделение ФНС и подать запрос.

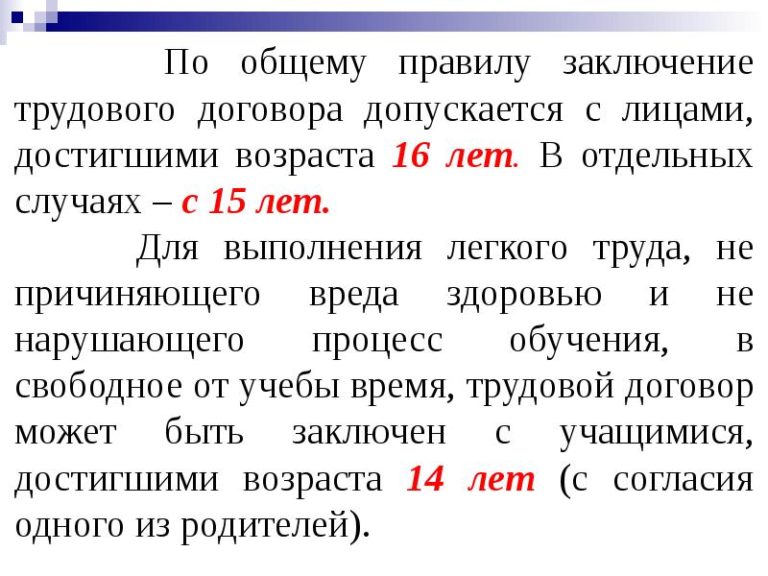

Как оформить

Прежде всего, для оформления льготы, нужно правильно составить заявление. Его можно заполнить заранее, или в отделении налоговой. В документе обязательно должна содержаться персональная информация о гражданине, контактные данные и информация о транспортном средстве.

Алгоритм оформления льготы:

- Сбор документов.

- Составление заявления.

- Запись на прием в ФНС и посещение организации.

- Получение результата.

Для того, чтобы не получить отказ, нужно правильно составить заявление. Оно должно содержать следующие пункты:

- Наименование отделения ФНС, в которое подаются документы.

- ФИО уполномоченного лица, принимающего решение по заявлению (начальника отделения).

- Персональная информация о заявителе – фамилия, имя отчество и место проживания.

- Паспортные данные – серия и номер.

- ИНН.

- Данные о месте регистрации.

- Почтовый адрес и контактная информация.

- Слово «Заявление» за которым следует изложение просьбы.

- Указать документы, подтверждающие основание для получения льготы.

- Список всех приложенных к заявке документов.

- Подпись пенсионера и дата составления документа.

Бланк заявления для заполнения можно скачать тут.

Заполненное заявление выглядит следующим образом:

Гражданин должен доказать, что у него есть право на льготы, предоставив все необходимые подтверждающие документы.

https://www.youtube.com/watch?v=-TySTgTELok

Если гражданин имеет статус, который дает ему право на льготы, он должен документально его оформить. В случае, если владелец транспортного средства знает нормы законодательства, на основании которых ему полагается льгота, он может сделать отсылку к ним в заявлении.

Необходимые документы

Предоставить документы гражданин может самостоятельно, или с помощью доверенного лица. Также можно отправить бумаги по почте, приложив опись.

Обязательно должны быть предоставлены следующие бумаги:

- Паспорт гражданина России.

- Пенсионное удостоверение или другой документ, дающий право на льготу.

- Справка по инвалидности с указанием группы.

- Заявление.

- Технический паспорт на транспортное средство.

До того момента, пока заявка не будет подана в инспекцию, гражданин должен оплачивать пошлину в полном объеме. По закону работники инспекции не высылают уведомление гражданину о том, что он имеет право на льготы.

Для оформления бумаг у владельца машины есть 3 года с момента возникновения права на льготу. Необходимо учесть, что характер льгот заявительный, получить их можно только после подачи документов в инспекцию.

При обращении в отделение ФНС, нужно иметь при себе не только подлинники документов, но и копии.

Могут ли отказать

Получить отказ в оформлении транспортных льгот гражданин может в нескольких случаях:

- предоставлены не все документы или в них содержатся ошибочные данные;

- гражданин не имеет право на получения льготы;

- в регионе не предоставляются скидки по транспортному налогу или они были временно ограничены;

- неправильно составлено заявление, гражданин может получить только частичное освобождение от оплаты, а заявка подана для скидки размером 100%.

Отказ может быть окончательным или временным. Так, если не хватает документов, достаточно лишь донести их и приложить к заявке при повторном обращении. В остальных случаях отказ является окончательным, например, если гражданин не имеет права на получение льготы по транспортному налогу.

При несогласии с вынесенным решением, его можно оспорить. Изначально это делается через главу отделения ФНС, а в случае, если отказ дается снова, подаются документы в суд.

Перед тем, как подавать заявление на льготы по транспортному налогу, гражданин должен убедиться в том, что он имеет на них право. Сделать это можно, обратившись в государственную организацию, или позвонив по телефону в службу ФНС, где специалист ответит на все вопросы.

Увеличить собственные шансы можно, указав в заявлении нормативные акты, на основании которых гражданину полагается льгота. Таким образом человек показывает свое знание закона и факт того, что он имеет право на конкретный вид льгот.

по теме:

Видео:Кто освобождается от уплаты транспортного налога?Скачать

Льготы действующие на территории Воронежской области

Выберите статус:

- Пенсионеры

- Ветераны войны

- Ветераны труда

- Инвалиды

- Семьи

- Дети

Земельный налог

Земельным налогом облагаются земельные участки, которые находятся в собственности или принадлежат гражданам на праве постоянного (бессрочного) пользования, праве пожизненного наследуемого владения (статьи 388, 389 Налогового кодекса РФ).

Земельный налог является местным налогом, поэтому порядок его уплаты, ставки, льготы устанавливаются нормативными правовыми актами представительных органов муниципальных образований (пункт 4 статьи 12, пункт 1 статьи 15, и статья 387 Налогового кодекса РФ).

Земельный налог для физических лиц рассчитывает налоговая инспекция, которая направляет плательщику уведомление. В нем указывается сумма налога и данные, на основе которых он был рассчитан. В частности, год, за который рассчитан налог, размер налоговой базы (кадастровая стоимость участка), налоговая ставка, льготы (пункт 3 статьи 396 и пункт 4 статьи 397 Налогового кодекса РФ).

Нормативными правовыми актами представительных органов муниципальных образований могут также устанавливаться налоговые субсидии по уплате указанного вида налога.

https://www.youtube.com/watch?v=rofynG8hNN8

В соответствии с решением Воронежской городской Думы № 162-II от 7 октября 2005 года от уплаты земельного налога освобождены следующие категории налогоплательщиков:

- Герои Советского Союза, Герои РФ, Герои Социалистического Труда и полные кавалеры орденов Славы и Трудовой Славы.

- Ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий.

- Инвалиды, имеющие III степень ограничения способности к трудовой деятельности, а также лица, имеющие I или II группу инвалидности.

- Инвалиды с детства, а также лица, имеющие на иждивении инвалидов с детства.

- Члены многодетных семей, имеющие трех и более детей в возрасте до 18 лет.

- Граждане, получающие трудовую пенсию по старости, по случаю потери кормильца, имеющие право на пенсию по государственному пенсионному обеспечению; члены семей военнослужащих, погибших при прохождении военной службы в мирное время.

Между тем, для пенсионеров Воронежской области такие льготы на данный момент не предусмотрены.

Льготы на авто

Платят ли пенсионеры транспортный налог в Воронеже? Вообще, пожилые люди — это Федеральные льготники. Только в отношении транспортного налога подобный принцип не действует.

Дело все в том, что в большинстве регионов РФ налог на ТС должен уплачиваться даже пенсионерами. И в Воронеже в том числе.

Тем не менее пожилые люди имеют право на использование субсидий, связанных с мощностью транспорта.

Льготы по статусу налогоплательщика

Стоит также запомнить, что в России транспортные налоги предусматривают различные льготы. И зависят они не только от мощности транспорта, но и от того, кем является налогоплательщик.

Например, льготы пенсионерам по транспортному налогу в Воронеже предоставляются на общих основаниях. На них могут рассчитывать:

- герои СССР и труда; ветераны — если ТС мощностью до 120 «лошадей»;

- инвалиды, получившие свой статус во время войны;

- ликвидаторы аварий и участники ядерных испытаний — когда ТС мощностью не более 120 л. с.;

- многодетные семьи;

- родитель-одиночка, если он воспитывает от 5 детей и имеет в собственности авто в 150 «лошадей».

При этом необходимо отметить, что помощь предоставляется только на одно транспортное средство. В случае с многодетными семьями претендовать на них может только один родитель.

Старый транспорт

Транспортный налог пенсионерам в Воронеже платить приходится на общих основаниях. Только у них больше шансов на получение льгот регионального типа.

Как быть со старыми машинами? На данный момент можно не платить за ТС, которое было выпущено более 25 лет назад. Тоже самое касается мотоциклов и мотороллеров, выпущенных в СССР. Транспортный налог для инвалидов в Воронеже тоже имеет место, но распространяется он не только на старое авто.

Документы для льгот

Рассчитать транспортный налог в Воронеже можно без особых затруднений. А как оформить льготы по нему? Это более сложная задача. И она, как было сказано ранее, требует отдельной подготовки.

Соответствующий процесс сопровождается бумажной волокитой. Чтобы запросить льготу по налогу на ТС, рекомендуется подготовить:

- прошение установленного образца;

- идентификатор личности заявителя;

- правоустанавливающие документы на ТС (рекомендуется);

- справки, подтверждающие право на льготу.

Если у гражданина несколько авто, он может самостоятельно выбрать, к какому имуществу применять льготы. Главное помнить, что на весь транспорт, если его много, оформить их не получится при всем желании.

| От 3 до 5 | 2-3 | 1,1 |

| 1-2 | 1,3 | |

| Не более года | 1,5 | |

| От 5 до 10 | Не более 5 | 2 |

| От 10 до 15 | Не более 10 | 3 |

| Свыше 15 | Не более 20 | 3 |

Льготы на капремонт

Пенсионеры 70 и 80 лет не освобождены от уплаты взносов. Для них законодательством предусмотрена компенсация расходов по уплате взносов на капремонт в следующих размерах:

- одиноко проживающим неработающим собственникам жилого помещения, достигшим возраста 70 лет, – 50%;

- одиноко проживающим неработающим собственникам жилого помещения, достигшим возраста 80 лет, – 100%;

- проживающим в составе семьи, состоящей только из совместно проживающих неработающих граждан пенсионного возраста и (или) неработающих инвалидов I и (или) II групп, собственникам жилых помещений, достигшим возраста 70 лет, – 50%;

- проживающим в составе семьи, состоящей только из совместно проживающих неработающих граждан пенсионного возраста и (или) неработающих инвалидов I и (или) II групп, собственникам жилых помещений, достигшим возраста 80 лет, – 100%.

При этом компенсация им предоставляется только в случае, если у них нет долгов по этим взносам.

https://www.youtube.com/watch?v=nNDt34QOsMA

Еще одна тонкость: компенсация рассчитывается исходя из минимального размера взноса на капитальный ремонт на 1 кв. м общей площади жилого помещения в месяц (6,6 рубля) и размера регионального стандарта нормативной площади жилого помещения, используемой для расчета субсидий на оплату жилого помещения и коммунальных услуг, установленного в Воронежской области.

Согласно закону размер областного стандарта нормативной площади, используемой для расчета субсидий на оплату жилого помещения и коммунальных услуг, составляет:

- 18 кв. м общей площади жилого помещения – на одного члена семьи из трех и более человек;

- 42 кв. м общей площади жилого помещения – на семью из двух человек;

- 33 кв. м общей площади жилого помещения – на одиноко проживающего человека;

- 14 кв. м жилой площади – на одного человека, проживающего в коммунальной квартире.

Куда обращаться

Лучше всего, о льготах для воронежских пенсионеров осведомиться в Департаменте социальной защиты Воронежской области.

Согласно вывешенной на официальном сайте Департамента информации, если обращение гражданина за оказанием бесплатной юридической помощи относится к компетенции департамента социальной защиты Воронежской области, оно будет рассмотрено в порядке, установленном законодательством Российской Федерации для рассмотрения обращений граждан, то есть в течение одного месяца.

Если же вопрос об оказании бесплатной юридической помощи относится к случаям, предусмотренным частью 2 статьи 20 Федерального закона № 324-ФЗ, департаментом будет выдано гражданину направление к адвокату в порядке, установленном постановлением правительства Воронежской области от 03.06.2013 № 484 «О Порядке взаимодействия участников государственной системы бесплатной юридической помощи на территории Воронежской области» для дальнейшего непосредственного оказания бесплатной юридической помощи.

Видео:Кому положены льготы на транспортный налогСкачать

Транспортный налог для пенсионеров в 2021 году в воронеже

От уплаты сбора на ТС ветераны освобождаются, если мощность двигателя транспорта составляет менее 100 л.с.

В остальных случаях, в зависимости от характеристики автомобилей, действуют льготные условия на территории большинства субъектов РФ, и сумма высчитывается в индивидуальном порядке.

Если мощность имеющейся техники превышает вышеуказанный уровень, то сбором облагается только число лошадиных сил, превышающее 100.

Транспортный налог для пенсионеров в 2021 году — региональные и федеральные льготы, основания для освобождения

В Северной столице, обязан ли пенсионер платить транспортный налог, зависит прежде всего от того, каким транспортным средством он владеет.

Если это легковой отечественный автомобиль с двигателем мощностью до 150 лошадей или водное транспортное средство (моторная лодка/катер) с двигателем мощностью до 30 лошадей, тогда на вопрос, облагаются ли пенсионеры транспортным налогом, можно ответить отрицательно.

Льготы пенсионерам по транспортному налогу

Порядок, ставки и сроки уплаты транспортного налога в Воронежской области на 2021-2021 год установлены Законом Воронежской области от 27.12.

2002 № 80-ОЗ «О введении в действие транспортного налога на территории Воронежской области» (с соответствующими изменениями, действующим в 2021 г.). Он распространяется на все города области. Административный центр – Воронеж.

Крупные города области: Борисоглебск, Бутурлиновка, Бобров, Калач, Лиски, Нововоронеж, Острогожск, Павловск, Россошь, Семилуки.

Порядок, ставки и сроки уплаты транспортного налога в Воронежской области на 2021-2021 год установлены Законом Воронежской области от 27.12.

2002 № 80-ОЗ «О введении в действие транспортного налога на территории Воронежской области» (с соответствующими изменениями, действующим в 2021 г.). Он распространяется на все города области. Административный центр – Воронеж.

Крупные города области: Борисоглебск, Бутурлиновка, Бобров, Калач, Лиски, Нововоронеж, Острогожск, Павловск, Россошь, Семилуки.

Транспортный налог в Воронежской области в 2021-2021 г

Рассмотрим примеры установления данных льгот в отдельных регионах. Так, например, в Москве они вообще отменены, в Санкт-Петербурге можно добиться полного освобождения от налогов.

Чаще всего, транспортный налог пенсионерами не выплачивается в том случае, если мощность их автомобиля достигает менее 100 л.с. В Новосибирской области пенсионеры выплачивают только 20% ставки на транспорт до 150 л.с.

, в Самарской области налоговая ставка составляет 50% от общей.

Какие налоговые льготы предусмотрены для пенсионеров и как правильно составить заявление на льготы по налогам

Кроме выплаты пенсии, наше государство предоставило этим лицам льготы в форме получения медицинской помощи, всевозможных подарков общей суммой 10000 рублей (для ветеранов ВОВ), а также получение дополнительных пенсий – не только гражданской, но и как участнику боевых действий.

Должен ли военный пенсионер платить транспортный налог

- Оплатить полученные ежемесячные квитанции за ЖКУ.

- Обратиться в отделение соцзащиты, предоставив чеки и документы, подтверждающие право на компенсацию.

- Дождаться решения органа Срок рассмотрения заявки составляет 10 дней.

- Получить компенсацию в установленном размере.

Перечень льгот пенсионерам

автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке

https://www.youtube.com/watch?v=VdnsIw3kNHY

Еще почитать: Зачем при устройстве на работу нужна справка 2 ндфл

Для оформления льготной скидки по дорожному сбору в 2021 году, пенсионеру нужно подготовить пакет определенной документации и отнести его в ИФНС. Эта процедура обязательна, ведь этот тип налогового сбора требует личного присутствия, так как относится к категории активных.

Транспортный налог для пенсионеров — какие льготы доступны

Предлагаем Вам ознакомится со ставками дорожного налога в Воронежской области. Напомним, что ставка может отличаться от принятых общероссийских показателей. Тем не менее транспортный налог во всех субъектах Российской Федерации не может быть в 10 раз больше общероссийских норм. Тем самым регионы не могут устраивать поборы на своих территориях.

Транспортный налог на автомобиль в Воронежской области на 2021 год

Например, для пенсионеров из Москвы в 2021 году льгот не будет – их транспорт от налогообложения не освобождается. Исключение – если мощность автомобиля меньше 70 лошадиных сил, также право не платить налог сохраняется за многодетными семьями. В Санкт-Петербурге политика несколько иная. От налогообложения освобождаются:

Транспортный налог для пенсионеров в 2021 году

В соответствии с региональным законодательством г. Москвы льгота ветеранам труда и пенсионерам на транспортный налог не предусматривается. А от налога освобождаются только те собственники (если нет иных льготных оснований, например, инвалид 1 группы), которые имеют транспорт мощностью до 70 л.с. или автомобиль приобретен за счет целевых средств, выделяемых учреждением соцзащиты и пр.

Платят ли пенсионеры транспортный налог в воронеже

№п/пНаименование объекта налогообложенияНалоговая ставка на 2021-2021, 2021 годах (в рублях) 1 Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): до 100 л.с. (до 73,55 кВт) включительно 20 свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до110,33 кВт) включительно 30 свыше 150 л.с. до 200 л.с.

(свыше 110,33 кВт до147,1 кВт) включительно 50 свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно 75 свыше 250 л.с. (свыше 183,9 кВт) 150 2 Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): до 20 л.с. (до 14,7 кВт) включительно 4 свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно 8 свыше 35 л.с. до 40 л.с.

(свыше 25,74 кВт до 29,41 кВт включительно) 20 свыше 40 л.с. (свыше 29,41 кВт) 50 3 Автобусы с мощностью двигателя (с каждой лошадиной силы): до 200 л.с. (до 147,1 кВт) включительно 50 свыше 200 л.с. (свыше 147,1 кВт) 100 4 Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы): до 100 л.с. (до 73,55 кВт) включительно 25 свыше 100 л.с. до 150 л.с.

(свыше 73,55 кВт до 110,33 кВт) включительно 40 свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно 50 свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно 65 свыше 250 л.с.

(свыше 183,9 кВт) 85 5 Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) 20 6 Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): до 50 л.с. (до 36,77 кВт) включительно 25 свыше 50 л.с.

(свыше 36,77 кВт) 50 7 Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): до 25 л.с. (до 18,39 кВт) включительно 10 свыше 25 л.с. до 50 л.с. (свыше 18,39 кВт до 36,77 кВт) включительно 20 свыше 50 л.с. до 100 л.с. (свыше 36,77 кВт до 73,55 кВт) включительно 30 свыше 100 л.с.

(свыше 73,55 кВт) 100 8 Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): до 100 л.с. (до 73,55 кВт) включительно 60 свыше 100 л.с. (свыше 73,55 кВт) 100 9 Гидроциклы с мощностью двигателя (с каждой лошадиной силы): до 100 л.с. (до 73,55 кВт) включительно 60 свыше 100 л.с.

(свыше 73,55 кВт) 100 10 Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) 80 11 Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) 100 12 Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) 40 13 Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) 780

Еще почитать: Как сдать квартиру в аренду без ремонта

Транспортный налог в воронеже на 2021 год: особенности и льготы

Социальная доплата к пенсии в Воронежской области имеет федеральное значение и регламентируется государственными законодательными актами.

Прибавка к пособию выплачивается для граждан, обладающих правом на страховое пособие и получающих его в размере меньше установленного прожиточного минимумам.

Эта величина различна по регионам и зависит от социального статуса претендента (инвалид, работающий гражданин, пенсионер). Размер прожиточного минимума в Воронеже для людей преклонного возраста составляет 8 680 рублей на 01.01.2021 г.

Социальная поддержка пенсионеров Воронежа

- К 1 группе относятся водители, которым требуется помощь посторонних людей. Они ограничены в выполнении одной или нескольких функций: передвижение, коммуникация, самообслуживание, ориентация в пространстве, контроль собственных действий.

- Льгота для инвалидов 2 группы по транспортному налогу начисляется лицам, сохранившим, но не в полной мере, возможность передвигаться, обслуживать себя, обучаться, контролировать свои действия, общаться, трудиться.

Им также нужна постоянная или частичная помощь окружающих, специальное оборудование, особые условия жизнедеятельности.

- Льготы по транспортному налогу для инвалидов 3 группы в 2021 году смогут получить лица с хроническими заболеваниями, вследствие которых лишь частично ограничена их возможность заниматься определенной деятельностью.

Транспортный налог на авто для инвалидов 1, 2, 3 группы в 2021 году

31 Авг 2021 stopurist 884

📸 Видео

Льготы по транспортному налогу для пенсионеровСкачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Должен ли пенсионерам платить транспортный налог.Скачать

Транспортный налог 2023: все измененияСкачать

Пять льгот, которые пенсионеры не получат, если не обратятся за ними с заявлениемСкачать

Льготы на транспортный налог для ПенсионеровСкачать

Кто освобожден от уплаты транспортного налогаСкачать

Транспортный налог для пенсионеровСкачать

Водителям начал приходить транспортный налог 2022Скачать

Какие налоги не платят пенсионерыСкачать

Пенсионеры не должны платить транспортный налогСкачать

с 1 Января 2023 года Пенсионеры по этому СПИСКУ НЕ ПЛАТЯТ!Скачать

Единовременная выплата рожденным с 1950 по 1991 год по 25-30 тыс. Даю пояснения!Скачать

ОТМЕНА ТРАНСПОРТНОГО НАЛОГА ДЛЯ ПЕНСИОНЕРОВСкачать

2023-08-11 Транспортный налог: суммы, сроки уплаты, льготыСкачать

Многодетные освобождены от уплаты транспортного налогаСкачать

Транспортный налог по регионамСкачать