В соответствии с законом использование земли в РФ является платным. В связи с этим организации и обычные граждане за владение своими земельными участками (ЗУ) обязаны платить налог.

При этом средства, поступающие в качестве земельного налога (ЗН), поступают в местный бюджет. Этот налог является одним из основных источников местного бюджета, который может быть использован на различные нужды местных муниципалитетов.

- Законы

- Кадастровая стоимость участков

- Расчет ЗН

- Льготы по налогам

- Налоговая ставка в МО

- Пример 2

- Как снизить размер налога?

- Земельный налог для физических лиц и ИП в 2021 году

- Кто платит земельный налог в 2021 году

- Ставки земельного налога

- Формула расчета

- Льготы по земельному налогу

- Федеральные льготы

- Местные льготы

- Расчет налога

- Налоговое уведомление

- Налоговое уведомление не пришло

- Срок уплаты земельного налога

- Оплата земельного налога

- Как узнать задолженность по налогам

- Какой налог на землю в Московской области нужно уплатить в 2021 году

- Какие ставки земельного налога действуют в 2021 году

- Кто имеет право на льготы

- Порядок расчета и уплаты налога

- Какие последствия влечет неуплата налога

- Хорошие новости для плательщиков

- Кбк по земельному налогу для юридических и физических лиц на 2021 год

- Земельный налог с физических лиц

- Закон московской области о земельном налоге 2021 год

- От чего зависит размер ставки налога на землю?

- Налог на землю в 2021 году: изменения

- Земельный налог в 2021 году

- Земельный налог в 2015-2021 годах

- Страшная весна 2021 года: новый налог на землю станет шоком

- О налогообложении дачных земельных участков в москве и московской области (ефимова е.и.)

- Законы: Закон Московской области: О плате за землю в Московской области (№ 18/95-ОЗ)

- 📺 Видео

Законы

Необходимость платы за землю в виде ЗН введена ст. 65 ЗК. Ст. 66 этого кодекса определяет общий порядок оценки кадастровой стоимости (КС) земли.

В соответствии со ст. 387 НК налог на землю регламентируется НК РФ (глава 31) и правовыми актами местных органов управления. На территориях Москвы, Санкт-Петербурга и Севастополя ЗН устанавливается в соответствии с НК и законами этих городов. В частности, на территории Москвы действует Закон № 74 от 24.11.2004 года.

Кадастровая стоимость участков

Начиная с 2021 года, расчет ЗН производится по новой налоговой базе, в качестве которой используется кадастровая стоимость (КС) участка. Иногда для оценки КС земли в кадастровом секторе используют средний удельный показатель кадастровой стоимости 1 м² земли (УПКС).

При этом КС для каждого кадастрового квартала зависит от его расположения и разрешенного применения ЗУ. При этом в столице показатель УПКС может достигать 100000 руб/м².

В 2013 году производились переоценка КС земли в Подмосковье. При этом стоимость ЗУ значительно выросла. Результаты кадастровой оценки земель с/х назначения, дачного (садоводческого) использования, земель населенных пунктов были утверждены распоряжениями Минэкологии МО (№№ 563-РМ, 564-РМ и 566-РМ соответственно).

При этом результаты были разделены по районам МО и кадастровым секторам. Кроме того, кадастровая стоимость земли в каждом секторе делилась в зависимости от типа использования ЗУ.

При этом для использования земли в населенных пунктах для дач и садоводческих хозяйств разброс УПКС лежит в пределах от 133 руб/м² (Серебряные Пруды) до 2580 руб/м² (в Подольске). В Клину эта УПКС составляет 512 руб/м², а в Зарайске – 597 руб/м².

При этом разрешение на использование земли для строительства многоэтажных домов поднимает УПКС в Подольске почти до 7600 руб/м², а в Серебряных Прудах – до 2700 руб/м².

Расчет ЗН

Сумма ЗН для плательщиков – физических лиц определяется налоговыми органами, а организации оценивают ЗН самостоятельно. Для проверки правильности ЗН его можно подсчитать самостоятельно по формуле:

Н=К*С*М/12, где:

- Н – земельный налог, руб.;

- К – кадастровая стоимость ЗУ на 1 января, руб.;

- С – налоговая ставка, %;

- М – время владения землей (месяц).

Кроме того, при расчете ЗН должны учитываться доля права на ЗУ и имеющиеся льготы.

Будет выдана таблица, в которой приведены площадь ЗУ и его кадастровая стоимость.

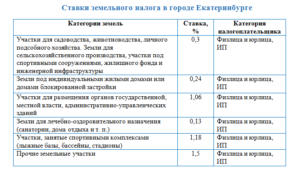

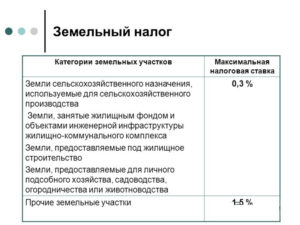

В соответствии с НК (ст. 394) ставка налога должна быть не более 0,3% для участков, используемых:

- для с/х производства;

- для жилищ;

- для подсобного хозяйства, садоводства, дачного хозяйства;

- для обороны или безопасности страны.

Налоговая ставка на ЗУ остальных назначений не должна превышать 1,5%.

Льготы по налогам

В ст. 395 НК перечислены категории организаций, которые освобождаются от ЗН.

К ним относятся организации инвалидов, религиозные организации, строительные организации в части ЗУ, используемых для дорог, предприятия, связанные с народными промыслами, а также организации – участники особых или свободных экономических зон и другие.

Некоторые категории граждан имеют льготы по налоговой базе (НБ).

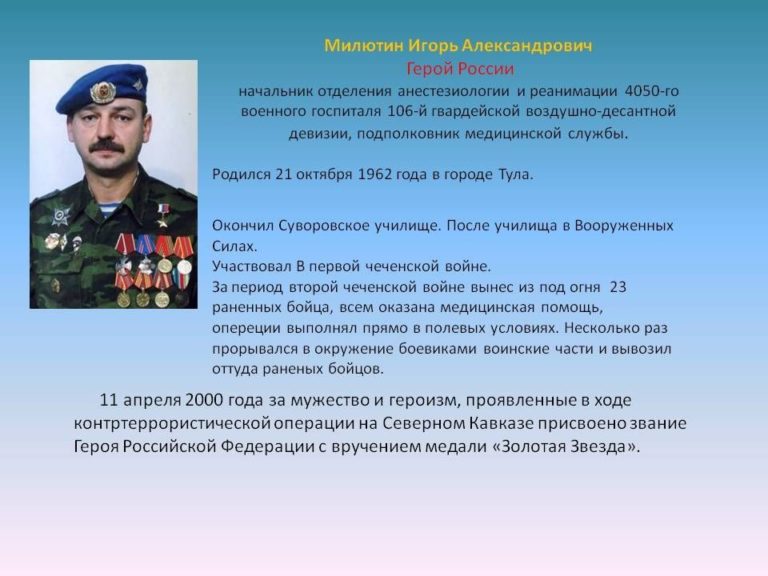

Эта льгота состоит в том, что НБ для льготников уменьшается на 10000 руб. К льготной категории относятся Герои СССР, РФ, инвалиды 1-й и 2-й группы, ветераны и инвалиды войн и боевых действий.

Налоговая ставка в МО

Указанная в НК налоговая ставка является высшим порогом. Поэтому местные органы по тем или иным причинам могут уменьшить эту ставку.

Например, местные власти своим решением могут снизить налоговую ставку пенсионерам, многодетным семьям.

https://www.youtube.com/watch?v=YFcg9sI_OI0

Из 35 районов МО в 16 действуют максимальные ставки – 0,3%. В одном (Мытищинском) районе ставка для всех садоводов уменьшена до 0,15 %. В остальных районах НС меняется в пределах от минимальной величины до 0,3 %.

Этот минимум лежит в пределах от 0,07 % (в Раменском районе) до 0,2% (в Каширском, Люберецком, Ногинском и Рузском районах).

Пример 2

ЗУ используется для садоводства и имеет КС=800000 руб. Он находится в совместной собственности двух братьев, один из которых инвалид 2-й группы. Налоговая ставка ЗН в данной местности равна 0,3%.

Определить ЗН, которые будут платить каждый из владельцев ЗУ.

Первый владелец – инвалид 2-й группы должен заплатить ЗН:

Н1=(К-10000)*С*Кд=(800000-10000)*(0,3/100)*0,5=1185 руб.

В формуле Кд=0,5 –коэффициент, учитывающий долевое владение собственностью.

Второй владелец должен заплатить:

Н2=К*С*Кд=800000*(0,3/100)*0,5=1200 руб.

Как видно из результатов расчетов льгота для инвалида составляет всего 15 руб.

Как снизить размер налога?

Основной путь снижения размера ЗН – это попытка уменьшения КС участка, которая является определяющей в расчетах ЗН.

При расчетах КС в некоторых случаях оценщики кадастрового центра не полностью учитывают особенности данного ЗУ, а потому возможно завышение КС, что приводит к повышенному налогу. При этом КС стоимость может в несколько раз превышать рыночную стоимость ЗУ.

Для восстановления справедливости собственнику ЗУ необходимо обратиться к независимым оценщикам. Если разница между официальной и экспертной КС будет значительной, то необходимо обращаться в суд.

Не нашли ответа на свой вопрос? Звоните на телефоны горячей линии. 24 часа бесплатно!

+7 (499) 110-86-72

Москва и область

Видео:Транспортный и земельный налог для юридических лиц: изменения в 2020-2021 гг.Скачать

Земельный налог для физических лиц и ИП в 2021 году

Земельный налог также как и имущественный является местным налогом, т.е. он платится в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), где он установлен и в котором находится земельный участок.

Кто платит земельный налог в 2021 году

Земельный налог должны платить лица, владеющие участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения.

Если же земельные участки находятся у физических лиц на праве безвозмездного срочного пользования или были им переданы по договору аренды, земельный налог платить не нужно.

Ставки земельного налога

Налоговая ставка не может превышать 0,3% от кадастровой стоимости участков:

- занятых жилищным фондом и объектами инженерной инфраструктуры ЖКХ и приобретенных для жилищного строительства, кроме участков, используемых в предпринимательской деятельности (исключение действует с налогового периода 2021 года);

- приобретенных для личного подсобного хозяйства, садоводства, огородничества. С налогового периода 2021 года ставка распространяется на участки этой группы в случае, если они не используются в предпринимательской деятельности;

- с налогового периода 2021 года — земельные участки общего назначения, предназначенные для ведения гражданами садоводства и огородничества либо предназначенные для размещения иного имущества общего пользования.

Ставка налога для остальных участков не должна превышать 1,5% от кадастровой стоимости.

Формула расчета

Обратите внимание! С 2015 года физические лица, в том числе предприниматели, не должны рассчитывать налог на землю самостоятельно. Это обязанность возложена на ИФНС. Уплата производится по налоговому уведомлению.

https://www.youtube.com/watch?v=F8D3Gy1B6Hk

Земельный налог рассчитывается по следующей формуле:

Земельный налог = Кст x Д x Cт x Кв,

Кст – кадастровая стоимость земельного участка (ее можно узнать на официальном сайте Росреестра или при помощи кадастровой карты).

Д – размер доли в праве на земельный участок.

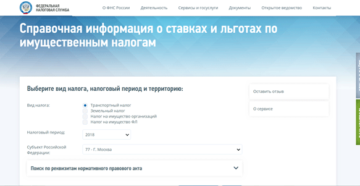

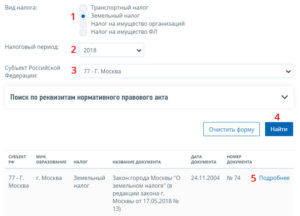

Ст – налоговая ставка (узнать налоговую ставку в вашем регионе можно на этой странице).

Кв – коэффициент владения земельным участком (применяется только в случае владения земельным участком в течение неполного года).

Льготы по земельному налогу

Некоторые плательщики могут воспользоваться льготами федерального и местного уровня. Если налоговый орган располагает информацией о праве плательщика на льготу, она будет учтена при расчете налога.

Но если налогоплательщик заметил при получении уведомления, что льгота не учтена, ему нужно подать в ИФНС заявление по форме из приказа от 14.11.2021 № ММВ-7-21/897@.

Заявление предоставляется только один раз — далее льгота действует автоматически.

Федеральные льготы

Не платят налог на землю коренные малочисленные народы Севера, Сибири и Дальнего Востока, а также их общины — в отношении участков, которые используются для сохранения традиционного образа жизни.

При исчислении налога для отдельных категорий плательщиков база уменьшается на стоимость 6 соток площади земельного участка. Льгота действует для инвалидов 1 и 2 группы, Героев СССР и РФ, ветеранов ВОВ, пенсионеров, многодетных родителей, «чернобыльцев». Полный список льготных категорий — в п. 5 ст. 391 НК РФ.

Если участков несколько, льгота по освобождению от налогообложения 6 соток действует только по одному из них. Выбрать, по какому именно, может сам плательщик. Для этого ему нужно подать в любую ИФНС уведомление о выборными земельном участке по форме, утвержденной приказом ФНС от 26.03.2021 N ММВ-7-21/167@.

Местные льготы

Представительные органы муниципальных образований могут своими актами вводить дополнительные льготы для некоторых категорий граждан. Они позволяют не только уменьшить величину необходимого к уплате земельного налога, но и не платить его вовсе.

Для получения информации об установленных льготах по земельному налогу вы можете воспользоваться специальным сервисом на сайте налоговой службы.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 201 руб. (2 400 385 руб. x 0,3 / 100).

В октябре 2021 года Петров И.А. зарегистрировал права на земельный участок, расположенный в Московской области.

Его кадастровая стоимость составляет 2 400 385 рублей.

Налоговое уведомление

Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу места жительства уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2021 году за 2021 год будут направлены жителям России в период с апреля по сентябрь.

В случае обнаружения ошибочных данных в уведомлении необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение, с приложением копий правоустанавливающих документов, необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря следующего года. Например, если земля была куплена в 2021 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2021 года.

https://www.youtube.com/watch?v=Gcb-bYoeVT8

Поэтому в случае неполучения уведомления ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на прием можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него земельного участка, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение.

Однако данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте.

Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок гражданин будет привлечен к ответственности по п.3 ст. 129.1 НК РФ и оштрафован в размере 20% от неуплаченной суммы налога по тому объекту, по которому он не представил сообщение.

Срок уплаты земельного налога

В 2021 году для всех регионов России установлен единый срок уплаты имущественных налогов – не позднее 1 декабря 2021 года (для уплаты налога за 2021 год).

Обратите внимание, что в случае нарушения сроков оплаты земельного налога, на сумму недоимки будет начислена пеня за каждый календарный день просрочки в размере одной трехсотой от действующей ставки рефинансирования ЦБ РФ.

Кроме этого, налоговый орган может направить работодателю должника уведомление о взыскании задолженности за счет заработной платы, а также наложить ограничение на выезд из РФ. Штраф с физических лиц за неуплату налогов не взыскивается.

Оплата земельного налога

Заплатить земельный налог можно при помощи специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

Заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН):

Указать вид оплачиваемого налога, адрес местонахождения, категорию земель, тип платежа (сам налог или пени) и сумму платежа:

Выбрать способ оплаты. Для оплаты наличными сформируйте платежное поручение (кнопка – «Сформировать ПД»), после этого его можно распечатать и оплатить в филиале любого банка России:

Для оплаты безналичным способом выберите одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога:

Как узнать задолженность по налогам

Узнать о наличии задолженности по имеющимся у вас налогам вы можете несколькими способами:

Видео:Как рассчитывается земельный налог?Скачать

Какой налог на землю в Московской области нужно уплатить в 2021 году

Земельный налог уплачивается всеми собственниками земельных участков. Сумма зависит от того, как используется земля: строительство дома, гаража, садоводство, ведение дачного хозяйства. Для некоторых категорий граждан действуют федеральные и региональные льготы.

Каждый год в законодательство вносятся какие-нибудь изменения, о которых нужно знать, чтобы правильно определить сумму уплаты за свое недвижимое имущество. Не является исключением и налог на землю, в 2021 году изменились правила его перерасчета за прошлое время. Кроме того, в категорию льготников добавили граждан предпенсионного возраста.

Какие ставки земельного налога действуют в 2021 году

Максимальные размеры ставок установлены Налоговым кодексом, и они остались на прежнем уровне. Для земель сельскохозяйственного назначения и ИЖС, а также садовых и дачных участков установлено значение — 0,3 % от кадастровой стоимости. Во всех других случаях — 1,5 %. Региональные власти вправе их уменьшить, но не могут установить выше порога, определенного федеральным законом.

Размер налога на землю в Московской области в 2021 году для физических лиц Администрация каждого муниципального образования устанавливает самостоятельно. Так, в Раменском районе его расчет производится на основании решения Совета депутатов № 61/1 от 28.05.2015 года.

Обычные граждане и предприниматели

Категория и назначение выделенной (приобретенной) земли

| 0,17% | 0,3% | 1% | 1,5% |

|

|

|

|

Кто имеет право на льготы

Уплачивать земельный налог в 2021 в уменьшенном размере имеют право граждане, перечисленные в ст. 391 НК РФ. Площадь участка в размере 600 кв.м., или 6 соток не подлежит налогообложению.

Это изменение было внесено в декабре 2021 года, кроме того в категорию льготников включили пенсионеров. В Раменском районе Московской области многие граждане полностью освобождены от его уплаты.

К ним относятся:

- участники, ветераны и инвалиды ВОВ и боевых действий;

- граждане, пострадавшие от воздействия радиации;

- герои СССР и РФ, полные кавалеры орденов Славы;

- инвалиды 1–2 групп и с детства;

- родители и вдовы в/служащих, погибших в Чечне.

Вполовину меньше рассчитанного размера платят малоимущие семьи с доходом ниже прожиточного минимума и семьи с 3-мя и более несовершеннолетними детьми. Не попадающие в эту категорию пенсионеры по местному законодательству имеют право на вычет в размере 20 % от начисленной суммы.

https://www.youtube.com/watch?v=nUWXl3_qZF0

С введением «амнистии» на 6 соток смысл этой льготы практически потерялся, но не для всех. Если размер участка свыше 30 соток, выгоднее подать заявление на применение местной, а не федеральной льготы. В любом случае получить ее можно в отношении только одного участка.

Порядок расчета и уплаты налога

Как и раньше, налог на землю 2021 рассчитывается от кадастровой стоимости, указанной в едином реестре недвижимости (ЕГРН).

Сведения автоматически поступают в инспекцию ФНС, которая начисляет сумму к уплате и высылает в адрес плательщика налоговое уведомление. Оно должно поступить не позднее, чем за 30 дней до установленного законом дня уплаты.

Так, до 2 декабря 2021 года нужно внести платеж за прошедший 2021 год. При этом действуют следующие правила:

- Если гражданин приобрел участок, например, в июле, то земельный налог в 2021 году должен быть начислен только за 7 месяцев владения.

- Если земля находится в долевой собственности, сумма распределяется пропорционально размеру долей собственников.

- Тем, кто впервые получает право на льготу, например, вышел на пенсию, нужно до 1 ноября подать заявление в ФНС с просьбой о ее предоставлении.

Квитанция (уведомление) на бумажном бланке отправляется только тем, у кого нет личного кабинета на сайте налоговой инспекции. Почтовое отправление не всегда доходит до адресата. Поэтому, если до срока уплаты осталось меньше месяца, а квитанции нет, нужно обратиться в инспекцию ФНС самостоятельно и уточнить сумму платежа.

Какие последствия влечет неуплата налога

Если гражданин вовремя не получил уведомление с расчетом, он должен сообщить об этом в налоговые органы. Эта обязанность установлена законом, за ее неисполнение можно получить штраф в размере 20 % от неуплаченной в срок суммы. До 31 декабря 2021 года следует направить сообщение на бумажном бланке (форму надо взять в инспекции), или в электронном виде через Интернет.

Если этого не сделать, возникают основания для обвинения гражданина в умышленном уклонении от уплаты обязательных платежей. Штраф в этом случае удваивается (40 %), и за просрочку начисляются пени. Кстати, если будет выявлено, что на участке имеется незарегистрированная постройка, то налог на землю в Московской области в 2021 году будет увеличен в два раза.

Хорошие новости для плательщиков

С 1 января 2021 года вводится новое положение, согласно которому право на льготные 6 соток приобретают не только пенсионеры. Дело в том, что с этой даты будет постепенно увеличиваться возраст выхода на пенсию. Из-за этого граждане, которым в 2021 году исполнится 55 (женщины) и 60 лет (мужчины) теряли возможность воспользоваться пенсионной льготой.

Чтобы этого не произошло, такие налогоплательщики могут представить справку из Пенсионного фонда о том, что старому закону, действующему на 31 декабря 2021 года, они приобретали право на пенсию. В этом случае им будет предоставлен такой же вычет на земельный участок, как и получателям пенсии.

Второе нововведение: не допускается перерасчет земельного налога за прошедшее время в сторону увеличения. Например, гражданин, уплатил его в 2021 году согласно полученному уведомлению. Если кадастровая стоимость земли увеличилась, в связи с чем вырос и размер налога, ФНС не вправе делать перерасчет. Этот порядок направлен на защиту интересов добросовестных плательщиков.

2021-01-24

Видео:Земельный налог в 2022 году для физических лиц: как рассчитать, срокиСкачать

Кбк по земельному налогу для юридических и физических лиц на 2021 год

- Для организаций

- Для физических лиц

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения

| 182 1 06 06031 03 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06031 03 2100 110 | пени по платежу |

| 182 1 06 06031 03 2200 110 | проценты по платежу |

| 182 1 06 06031 03 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов

| 182 1 06 06032 04 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 04 2100 110 | пени по платежу |

| 182 1 06 06032 04 2200 110 | проценты по платежу |

| 182 1 06 06032 04 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением

| 182 1 06 06032 11 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 11 2100 110 | пени по платежу |

| 182 1 06 06032 11 2200 110 | проценты по платежу |

| 182 1 06 06032 11 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских районов

| 182 1 06 06032 12 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 12 2100 110 | пени по платежу |

| 182 1 06 06032 12 2200 110 | проценты по платежу |

| 182 1 06 06032 12 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах межселенных территорий

| 182 1 06 06033 05 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06033 05 2100 110 | пени по платежу |

| 182 1 06 06033 05 2200 110 | проценты по платежу |

| 182 1 06 06033 05 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах сельских поселений

| 182 1 06 06033 10 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06033 10 2100 110 | пени по платежу |

| 182 1 06 06033 10 2200 110 | проценты по платежу |

| 182 1 06 06033 10 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских поселений

| 182 1 06 06033 13 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06033 13 2100 110 | пени по платежу |

| 182 1 06 06033 13 2200 110 | проценты по платежу |

| 182 1 06 06033 13 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения

| 182 1 06 06041 03 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06041 03 2100 110 | пени по платежу |

| 182 1 06 06041 03 2200 110 | проценты по платежу |

| 182 1 06 06041 03 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов

| 182 1 06 06042 04 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 04 2100 110 | пени по платежу |

| 182 1 06 06042 04 2200 110 | проценты по платежу |

| 182 1 06 06042 04 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением

| 182 1 06 06042 11 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 11 2100 110 | пени по платежу |

| 182 1 06 06042 11 2200 110 | проценты по платежу |

| 182 1 06 06042 11 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских районов

| 182 1 06 06042 12 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 12 2100 110 | пени по платежу |

| 182 1 06 06042 12 2200 110 | проценты по платежу |

| 182 1 06 06042 12 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах межселенных территорий

| 182 1 06 06043 05 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 05 2100 110 | пени по платежу |

| 182 1 06 06043 05 2200 110 | проценты по платежу |

| 182 1 06 06043 05 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений

| 182 1 06 06043 10 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 10 2100 110 | пени по платежу |

| 182 1 06 06043 10 2200 110 | проценты по платежу |

| 182 1 06 06043 10 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских поселений

| 182 1 06 06043 13 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 13 2100 110 | пени по платежу |

| 182 1 06 06043 13 2200 110 | проценты по платежу |

| 182 1 06 06043 13 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Видео:Как рассчитать и платить земельный налог в 2022 годуСкачать

Закон московской области о земельном налоге 2021 год

Как правило, все регионы и их муниципальные образования стараются в первую очередь предоставить привилегии, так называемым федеральным льготникам.

Это всем известные: Герои РФ и СССР, Герои Труда, полные кавалеры Ордена Славы; Ветераны ВОВ и ветераны боевых действий; Чернобыльцы, лица, пострадавшие от воздействия радиации, а также военнослужащие и граждане, участвовавшие в ликвидации подобных аварий и катастроф; Инвалиды 1 и 2 группы, семьи воспитывающие ребенка-инвалида и инвалиды с детства; Пенсионеры и малоимущие граждане; Многодетные семьи. Льготы федерального значения Льгота по уплате земельного налога первого уровня для физических лиц определена п.5 ст.

От чего зависит размер ставки налога на землю?

Юридически уменьшение базы нельзя считать льготированием.

Налог на землю в 2021 году: изменения

Полученные средства будут использоваться на развитие инфраструктуры, ремонт дорог и прочие цели.

https://www.youtube.com/watch?v=Mn9hBWmgnjU

Размер налога будет увеличиваться постепенно – каждый год на 20%. В 2021 году россияне начнут его платить в полном объеме.

Сначала планируют запуск пилотного проекта.

Новая схема налогообложения в 2021 году начнет действовать в 28 регионах, включая и Подмосковье.

Земельный налог в 2021 году

Для получения информации об установленных льготах по земельному налогу вы можете воспользоваться специальным сервисом на сайте налоговой службы. Примеры расчёта Пример 1. Расчёт земельного налога за полный календарный год Объект налогообложения Петров И.А.

Земельный налог в 2015-2021 годах

Сделать это может не только владелец участка, но и землепользователь, арендатор и даже субарендатор. Для изменения кадастровой стоимости нужно обратиться в арбитражный суд и предоставить туда пакет документов от заявления о пересмотре кадастровой стоимости до заключений и отчетов о стоимости объекта налогообложения и недвижимости (если таковая на земле имеется).

Второй способ снизить ЗН: обратиться в комиссию по рассмотрению споров о результатах определения кадастровой стоимости (в течение полугода после кадастровой оценки).

Какие участки не подлежат налогообложению Земельный налог устанавливается на конкретные земельные участки юридических и физических лиц.

Существует ряд земель, которые налогом не облагаются, например: занятые объектами культурного и археологического наследия, заповедниками; предоставленные для нужд обороны и безопасности государства, а также для таможенных служб; предоставленные лесному и водному фондам; изъятые из оборота.

Налоговые ставки Размер земельного налога зависит от целевого назначения земель, а также от статуса его владельца (льготник или нет).

Страшная весна 2021 года: новый налог на землю станет шоком

В Подмосковье оценка проводилась в 2013 году. Если вы еще не знаете, во сколько оценили ваш участок, это легко узнать. Проще всего — по Публичной кадастровой карте.

О налогообложении дачных земельных участков в москве и московской области (ефимова е.и.)

Дата размещения статьи: 10.04.2021

В соответствии с ч. 2 ст. 397 НК РФ налогоплательщиками — физическими лицами земельный налог подлежит уплате в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. Откуда следует, что срок уплаты земельного налога физическими лицами за 2015 г.

придется на 1 декабря 2021 г.

То есть впервые для физических лиц уплата земельного налога в соответствии с правилами новой главы Налогового кодекса «Земельный налог» придется на 2021 г.

Это является достаточным основанием, чтобы быть готовыми к уплате земельного налога и морально, и финансово.

О земельном налоге по федеральному законодательству

Земельный налог относится к местным налогам, что означает зависимость местных бюджетов от этого вида поступлений. Естественно, что внимание органов местного самоуправления будет привлечено к неплательщикам данного налога, а меры налогового контроля будут повышены.Федеральное законодательство (ст.

394 НК РФ) устанавливает предельные налоговые ставки земельного налога. То есть те ставки, которые не могут быть превышены местными представительными органами.

Так, установлена ставка 0,3% в отношении следующих земельных участков:— отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;— занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;— приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;— ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд и 1,5% в отношении прочих земельных участков.В соответствии с п. 1 ст. 394 НК РФ налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя). Пункт 2 ст. 394 НК РФ допускает установление дифференцированных ставок для земельных участков как в зависимости от категории земель и вида разрешенного использования конкретного земельного участка, так и в зависимости от места нахождения объекта налогообложения применительно к муниципальным образованиям, включенным в состав внутригородской территории города федерального значения Москвы в результате изменения его границ, в случае, если в соответствии с законом города федерального значения Москвы земельный налог отнесен к источникам доходов бюджетов указанных муниципальных образований.Указанные правовые нормы в совокупности означают, что каждое муниципальное образование в Российской Федерации вправе устанавливать свои ставки налога, не превышающие предельные установленные федеральным законодательством ставки земельного налога (см. выше).

При этом число нормативных правовых актов, устанавливающих ставки земельного налога, эквивалентно числу муниципальных образований в составе каждого района Московской области. К примеру, с 2005 г. по настоящее время в Одинцовском районе Московской области 6 городских и 10 сельских поселений, что означает, что имеется как минимум 16 нормативных правовых актов представительных органов муниципальных образований, устанавливающих ставки земельного налога для Одинцовского района Московской области. При этом оговорка «как минимум» означает, что различными актами представительных органов муниципальных образований устанавливаются ставки земельного налога для отдельных видов разрешенного использования земельных участков в составе разных категорий земель.

О понятии дачных участков для целей настоящей статьи

Наличие «не прописанных» в современном законодательстве видов разрешенного использования земельных участков, указанных в старых документах, имеющих юридическую силу наряду с записями в ЕГРП, и позволяет в настоящей статье использовать формулировку «смежные с ними» (т.е.

с существующими в законодательстве сегодня) виды разрешенного использования земельных участков.

https://www.youtube.com/watch?v=OLYNOAAaVMg

Для исторически сложившейся застройки характерны следующие виды разрешенного использования: для дачного хозяйства, для дачного строительства, для садоводства (иначе — садовые участки), для ведения личного подсобного хозяйства (ЛПХ), для индивидуального жилищного строительства (ИЖС), огородничества.

В современной коттеджной застройке, помимо перечисленных выше, активно используется вид разрешенного использования «для малоэтажного строительства», который хоть и не подпадает под действие норм законодательства «о дачной амнистии», однако в последнее время все чаще и чаще используется продавцами коттеджных поселков для организации загородных владений.

: Налоговая нагрузка по налогу на прибыль 2021 2021 год

Ставки земельного налога в Истринском, Наро-Фоминском, Одинцовском районах Московской области, Москве и Новой Москве

О налоговой (налогооблагаемой) базе

И если ставка земельного налога за последние годы почти не изменилась, то кадастровая стоимость земельных участков за последние несколько лет существенно возросла, что привело в целом к увеличению налогового бремени.Приведем некоторые примеры.

Если, допустим, еще пять лет назад кадастровая стоимость земельного участка площадью 30 соток для ведения личного подсобного хозяйства (ЛПХ) в составе населенных пунктов в Наро-Фоминском районе Московской области составляла 90 тыс. руб., а земельный налог, подлежащий уплате, составлял 270 руб., то на 1 января 2015 г. при кадастровой стоимости того же участка в 6,0 млн руб.

сумма земельного налога, подлежащего уплате, составляет 18 тыс. руб. в год.Кадастровая стоимость земельного участка общей площадью 10 соток для индивидуального жилищного строительства (ИЖС) в Одинцовском районе Московской области еще в 2011 г. составляла 1,5 млн руб., и земельный налог, подлежащий уплате, составлял 4,5 тыс. руб., на 1 января 2015 г. кадастровая стоимость равна 6,7 млн руб.

, а подлежащий уплате земельный налог — 20,1 тыс. руб. в год.Земельный участок площадью 123 га из состава земель сельскохозяйственного назначения для ведения садоводства в Дзержинском районе Калужской области еще 1 января 2014 г., по мнению государства, стоил 1,4 млн руб., и налог за использование такого участка составлял для СНТ около 3 тыс. руб. в год. С 1 января 2015 г.

кадастровая стоимость такого участка поднялась в 240 раз и стала равной 336 млн руб. Соответственно, подлежащий уплате земельный налог увеличился в 233 раза и составляет за 2015 г. около 700 тыс. руб.

Необходимо обратить внимание на то, что Федеральным законом «Об оценочной деятельности в Российской Федерации» установлена возможность оспаривания установленной кадастровой стоимости как для физических лиц, так и для юридических лиц. Основанием для оспаривания кадастровой стоимости служит в том числе несоответствие кадастровой стоимости рыночной стоимости земельного участка.

Льготы по земельному налогу по федеральному законодательству

Льготы по земельному налогу в муниципальных образованиях Истринского, Наро-Фоминского, Одинцовского районов Московской области, Москве и Новой Москве

В сельском поселении Назарьевское, городских поселениях Голицыно и Одинцово Одинцовского района Московской области специальных льгот для пенсионеров не установлено.

На территории всех поселений Истринского района Московской области льгота по земельному налогу в размере 50% от исчисленной суммы земельного налога предоставляется только пенсионерам, доход которых ниже двукратной величины прожиточного минимума, установленного в Московской области для пенсионеров.

Сельское поселение Павло-Слободское Истринского района Московской области устанавливает льготу в размере 50% от исчисленного земельного налога, подлежащего уплате, для всех пенсионеров, зарегистрированных по месту жительства на территории сельского поселения Павло-Слободское, и в размере 75% от исчисленного земельного налога, подлежащего уплате, для всех пенсионеров, имеющих земельные участки в сельском поселении Павло-Слободское и зарегистрированных по месту жительства в домовладении, расположенном на таком земельном участке.

На территории всех поселений Наро-Фоминского района Московской области, за исключением двух городских поселений Верея и Калининец и двух сельских поселений Веселевское и Атепцевское, льгота по земельному налогу в размере 50% от исчисленной суммы земельного налога предоставляется только пенсионерам, доход которых ниже двукратной величины прожиточного минимума, установленного в Московской области для пенсионеров. Льготы для пенсионеров в двух поименованных городских и двух поименованных сельских поселениях Наро-Фоминского района не предусмотрены.

Приложение N 1

Дачное хозяйство / дачное строительство

Законы: Закон Московской области: О плате за землю в Московской области (№ 18/95-ОЗ)

16 июня 1995 года

https://www.youtube.com/watch?v=F3rZaipi86w

Московской областной Думы

от 1 июня 1995 года

📺 Видео

Льготы по налогу на землю для пенсионеров в Московской области в 2021 годуСкачать

Секрет ПФР раскрыт! Эта справка удвоит вам пенсию! СРОЧНО!Скачать

Какие налоги нужно платить за дом и участок?Скачать

Земельный налог для юридических и физических лиц в 2023 годуСкачать

Как платить земельный налог в 2023 годуСкачать

Главная ошибка в выборе земельного участка про которую никто не говорит!Скачать

Перераспределение земельных участков. Первое заявление. Портал Гос Услуг Московской области.Скачать

Как рассчитать земельный налог?Скачать

Горькая правда об аренде земельных участков за 3 процента от кадастровой стоимостиСкачать

На что обратить внимание при покупке земельного участка? Не дай себя обмануть!Скачать

Как рассчитать земельный налог на участок ИЖС за 1 минутуСкачать

Налог на землю - кто является плательщиком земельного налога - консультация от Аркада-ГрандСкачать

Заполнение формы 700.00 Декларация по транспортному налогу, земельному налогу и налогу на имуществоСкачать

Налог на имущество: изменения 2022 годаСкачать

Льгота на земельный налогСкачать

О новом порядке исчисления имущественных налогов юридических лицСкачать