Закона Санкт-Петербурга предоставляется льгота на устройства наружного освещения и подсветки общественных туалетов, а также водных устройств, включая фонтаны, фонтанные комплексы, питьевые фонтанчики, бюветы.

При этом исключён ранее действовавший пункт 8 об освобождении от налога на имущество организаций в отношении объектов социально-культурной сферы. Дополнительно переформулирован пункт об освобождении от уплаты налога на имущество объектов культурного наследия регионального значения.

Теперь пункт 23 (ранее – пункт 16) гласит, что для получения освобождения в отношении указанных объектов необходимо осуществить капитальные вложения, имеющие своей целью сохранение объекта культурного наследия, в сумме более 500 млн рублей начиная с 1 января 2021 года.

Перечень объектов, облагаемых налогом на имущество исходя из кадастровой стоимости, приведён в соответствие статье 378.2 НК РФ.

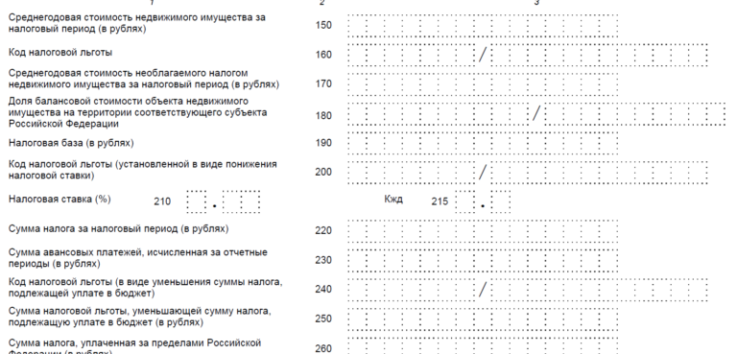

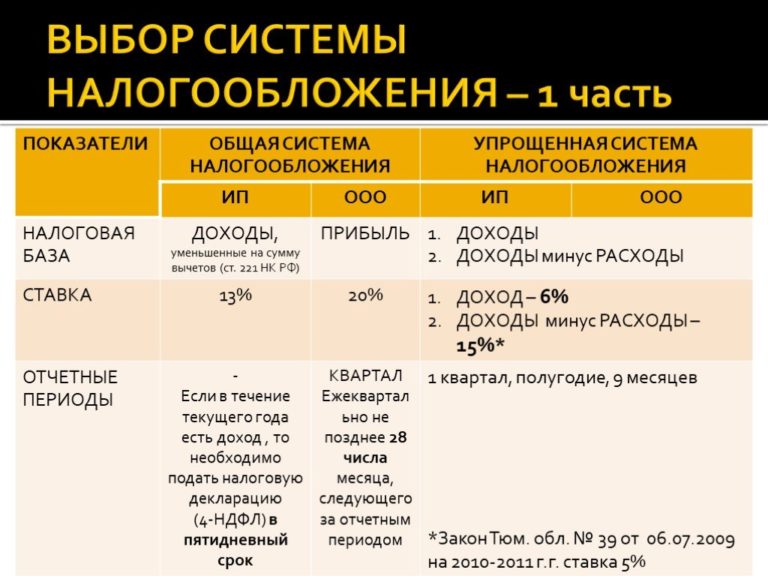

С 2021 года движимое имущество, принятое на учет с 1 января 2013 года в качестве основных средств, освобождается от налога на имущество или облагается налогом по пониженной ставке (меньше 1,1 процента), если это предусмотрено законом субъекта РФ. ФНС России в письме от 14.03.2021 № БС-4-21/ пояснила порядок заполнения строк 160, 200 и 210 раздела 2 декларации по налогу на имущество в указанных случаях.

- Какой код налоговой льготы ставить в декларации по налогу на имущество

- Льготы по налогу на имущество

- Декларация налога на имущество 2012000 код льготы 2021 год

- Код льготы по налогу на имущество юридических лиц 2021

- Как выбрать коды декларации по налогу на имущество за 2021 год

- Код льготы по налогу на имущество 2021

- Коды налоговых льгот по налогу на имущество в году

- Коды налоговых льгот по налогу на имущество в московской области

- Коды налоговых льгот по налогу на имущество в 2021 году

- Льготы по налогу на имущество организаций

- Налог на имущество 2021 в г

- Налог на имущество организаций 2021: изменения

- Код налоговой льготы по налогу на имущество 2010257 в 2021 году

- Льготы по налогу на имущество юридических лиц в 2021 году

- Кому предоставляется льгота?

- Как изменился размер льготы за последние 3 года?

- Какой размер льготы по налогу на имущество юридических лиц в 2021 году

- Как получить льготу по налогу на имущество юридических лиц в 2021 году

- Последние новости

- Льготируемое имущество по налогу на в 2021 году

- Для организаций

- Для физических лиц

- Заполнение ставки налога на имущество

- Перечень объектов, облагаемых от кадастровой стоимости

- Величина кадастровой стоимости, необходимой для расчета

- Определение налоговой базы

- Какой может быть ставка?

- Расчет налогового платежа

- Применяем льготы

- Итоги

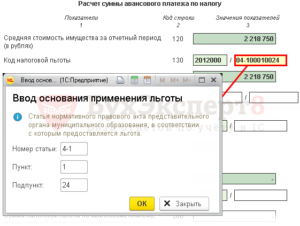

- Налог на имущество: как отразить новые региональные льготы в авансовом расчете

- Вводная информация

- Льгота отсутствует

- Необлагаемое имущество

- Льгота в виде снижения налоговой ставки

- Пониженная ставка налога

- Контур.Бухгалтерия — 14 дней бесплатно!

- Как изменился налог на имущество в 2021 году

- 🌟 Видео

Какой код налоговой льготы ставить в декларации по налогу на имущество

Если для отдельных объектов имущества необходимо задать другую ставку или , то для этих ОС необходимо задать настройки в регистре сведений Налог на имущество: Объекты с особым порядком налогообложения в разделе Справочники – Налоги – Налог на имущество – ссылка Объекты с особым порядком налогообложения.

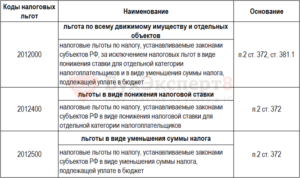

Если региональным законом предусмотрена льгота или пониженная ставка по налогу на имущество, то в зависимости от статьи НК РФ, на основании которой льгота или ставка предоставляется, определяется код (Приложение № 6 «Коды налоговых льгот» к Порядку заполнения налоговой декларации и авансового расчета по налогу на имущество организаций, утв.

«Льготники» проставляют нулевые значения.Второй раздел определяет налоговую базу и стоимость имущества организации, в строке 160 необходимо указать код налоговой льготы 2010257.

Сама строка разделена на две части: одна часть — это льгота, предоставленная налоговиками, вторая часть строки состоит из льготы (2012000), которую предоставляют местные власти.

Далее идет заполнение обычных сведений по имуществу.

В случае, если для данной категории налогоплательщиков по данному имуществу законом субъекта Российской Федерации не установлена налоговая льгота по налогу в виде понижения ставки, по строке с кодом 200 раздела 2 Декларации ставится прочерк.

При этом, согласно подпункту 10 пункта 5.

3 Порядка по строке с кодом 210 раздела 2 Декларации отражается налоговая ставка, установленная законом субъекта Российской Федерации для данной категории налогоплательщиков по соответствующему имуществу (видам имущества).

Рекомендуем прочесть: Узнать свой пенсионный фонд по снилс

Процедура согласования должна включать в себя доведение согласовывающим УФНС России по субъекту Российской Федерации до сведения выбранного налогоплательщиком налогового органа, в который будет представляться одна Декларация (один налоговый расчет за каждый отчетный период), информации о согласовании, с одновременным уведомлением налогоплательщика и указанного налогового органа о невозможности изменения в течение налогового периода выбранного налогового органа. При этом согласование с налоговым органом по субъекту Российской Федерации представления одной Декларации в отношении суммы налога, подлежащей уплате в бюджет субъекта Российской Федерации, в общем порядке должно быть получено до начала налогового периода, за который представляется такая Декларация.

Льготы по налогу на имущество

Далее идет заполнение обычных сведений по имуществу. Его кадастровая стоимость, указывается среднегодовая стоимость объекта имущества. Налоговую ставку и авансовые платежи заполняют организации, которые не имеют льгот.

https://www.youtube.com/watch?v=8Yt0RTE8Bj0

Все листы документа подписываются, ставится дата заполнения. Если декларация сдается в налоговый орган, значит, нужно подтверждение налоговика, что документ сдан. Если через почтовое отделение, значит, отправляется письмо с описью документа, сотрудник почты ставит отметку о принятии письма.

Декларация налога на имущество 2012000 код льготы 2021 год

С 2015 года у российских предпринимателей появилась обязанность уплачивать налог на имущество (НИ).

Однако до настоящего времени нюансы, касающиеся порядка определения налоговой базы, сроков подачи расчётов и декларации, вызывают множество вопросов.

Особенный интерес предприниматели проявляют к возможности снизить налоговую нагрузку на бизнес, не вступая в конфликт с отечественным законодательством.

При этом, учитывая обязанность налогоплательщика указать отдельную информацию по каждому объекту, имеющему отдельный кадастровый номер, в каждом из заполненных с отдельными кадастровыми номерами блоков строк 010- 050 следует указать и соответствующую остаточную стоимость в соответствующей строке 050 каждого блока строк. В случае сложившегося в бухгалтерском учете организации порядка отражения данных в одной инвентарной карточке (с исчислением одной остаточной стоимости), полагаем целесообразным указание в строке с кодом 050 каждого блока строк остаточной стоимости соответствующего объекта недвижимости, исчисленной расчетным путем исходя из доли площади объекта в суммарной площади всех объектов, учтенных в инвентарной карточке, умноженной на общую остаточную стоимость всех учтенных в инвентарной карточке объектов по данным бухгалтерского учета. 5.

Код льготы по налогу на имущество юридических лиц 2021

Налог на движимое имущество юридических лиц в 2021 году отменяется. Платить налог будут только собственники недвижимости (закон 03.08.2021 №302-ФЗ). С 1 января 2021 года объектом обложения данным налогом остаются только объекты недвижимости.

С 1 января 2021 года платить налог на имущество организаций будут только собственники недвижимости. Изменится форма налоговой декларации и порядок ее сдачи. Мы рассказали об этих изменениях. А еще о том, как узнать ставки налога на имущество в 2021 году для юридических лиц.

Как выбрать коды декларации по налогу на имущество за 2021 год

В официальном письме Федеральной налоговой службы приведены коды, которые налогоплательщикам необходимо указать в строчке «Отчётный период». Эти цифры подходят для налоговых деклараций, составляющихся для авансовых платежей, пока официальные изменения не будут учтены в соответствующей отчетной форме. О том, какие это коды, рассказывается ниже.

Все дело в том, что в подобных ситуациях расчет налоговых отчислений производится на основе кадастровой стоимости.

Кроме того, местными законами должна быть утверждена принадлежность жилого помещения, которое приобрела организация, к объекту налогообложения.

Так, если подобные региональные законы не были приняты, то, следовательно, и приобретенное имущество не облагается налогом и его не нужно заносить в декларацию подобного типа.

Рекомендуем прочесть: Выплаты За 3-Го Ребенка В Спб

Код льготы по налогу на имущество 2021

- если снижена ставка налога — по строке 200 раздела 2 годовой декларации и по строке 160 раздела 2 расчета по налоговому авансу;

- если снижена сумма налога к уплате — по строке 240 раздела 2 годовой декларации и по строке 190 раздела 2 расчета по налоговому авансу;

- в остальных случаях — по строке 160 раздела 2 годовой декларации и по строке 130 раздела 2 расчета по налоговому авансу.

Заполнять любые формы онлайн и сдавать их через интернет вы можете в программе БухСофт. Она отправит любую отчетность онлайн в автоматическом режиме. Вы можете подать декларации и расчеты в налоговую службу, Соц. страх, Пенсионный фонд, Росстат и другие госведомства. Перед отправкой любой отчет тестируется всеми проверочными программами ФНС и ПФР. Попробуйте бесплатно:

Коды налоговых льгот по налогу на имущество в году

Таблица 1.

Федеральный Что льготируется Код льготы Активы инвесторов по соглашениям о разделе продукции 2010291 Профильные активы религиозных юрлиц 2010222 Профильные активы общероссийских организаций инвалидов 2010223 Активы фирм, участниками которых является общероссийские организации инвалидов 2010224 Активы фирм, производящих фармацевтические продукты 2010226 Активы на балансе фирм – резидентов ОЭЗ 2010253 Активы судостроительных фирм – резидентов промышленно-производственных ОЭЗ 2010255 Активы фирм — участников СЭЗ 2010258 Нулевая ставка налога по активам резидентов калининградской ОЭЗ, созданные или купленные в рамках инвестпроекта (с 1 по 6 годы) 2010401

Если до принятия указанного закона в 2015 году для всего приобретенного с 1 января 2013 года имущества компаний, в пункте «льготы» указывалась фраза «не подлежит налогообложению», то после января 2015 необходимо четко прописывать код, обозначающий– 2010257.

Коды налоговых льгот по налогу на имущество в московской области

В данной статье мы рассмотрим налог на имущество в Московской области. Узнаем о льготах по уплате налога и разберемся в таблице их ставок.В случае, если у физического или юридического лица в собственности имеется какое-либо имущество – на него автоматически ложится обязанность по уплате налога на имущество.

- В разделе 2 годовой декларации в отношении средней стоимости активов за год:

- по строке 240, если в рамках льготы снижена сумма налога к уплате.

- по строке 160;

- по строке 200, если в рамках льготы снижена ставка налога;

- В разделе 3 годовой декларации в отношении кадастровой стоимости активов:

- по строке 040;

- по строке 070, если в рамках льготы снижена ставка налога;

- по строке 120, если в рамках льготы снижена сумма налога к уплате.

- В разделе 2 расчета по налоговому авансу в отношении средней стоимости активов за год:

Коды налоговых льгот по налогу на имущество в 2021 году

Для старта необходимы некоторые предварительные условия: идея, немного денег и, что самое важное, желание начать Фред ДеЛюка Основатель Subway Подписка на уведомления о новых статьях Подписаться Мне не интересно

https://www.youtube.com/watch?v=tzX14esQ2No

Котова Алла Николаевна Автор PPT.RU 23 августа 2021 — это преференции отдельным категориям налогоплательщиков, позволяющие снижать сумму уплачиваемых налогов. В статье расскажем, какие на сегодняшний день существуют льготы по налогу на имущество, какие изменения ждут нас в следующем году, поясним, как отразить право на применение преференций в отчетности.

Рекомендуем прочесть: Возможный Срок Ареста Счетов Судебными Приставами

Льготы по налогу на имущество организаций

Льготы по налогу на имущество для целей заполнения декларации закодированы. Сами коды перечислены в Приложении N 6 к Порядку заполнения декларации. Коды, соответствующие льготе, в зависимости от того, в каком виде она предоставляется (освобождения определенного имущества, льготной ставки, уменьшения суммы налога) в декларации указываются в строках:

Налоговым кодексом установлены льготы по налогу на имущество организаций. Причем в одних случаях под льготу подпадает имущество определенных организаций, в других –имущество определенного «типа» независимо от категории организации, которой оно принадлежит.

В Челябинской области депутаты успели обсудить применение льгот по налогу и 21 декабря 2021 г. приняли закон «О налоге на имущество организаций». В результате от налога освобождены: 1) субъекты малого и среднего предпринимательства; 2) лизинговые компании, в отношении движимого имущества, переданного по договорам лизинга субъектам малого и среднего предпринимательства.

Строить такие дома разрешат только в товариществах, отнесенных к категории некоммерческих садоводческих. А в огороднических хозяйствах, если к тому времени закон снова не изменят, строить жилые здания вообще будет нельзя. Ставка налога на данную квартиру установлена 0,3 %.

Налог на имущество 2021 в г

В Калининградской области налог за 2021 год не должны платить компании, которые получают более 70% выручки от определенных видов деятельности (например, от строительства, оптовой и розничной торговли, гостиничного бизнеса). Остальные уплатят налог за 2021 год по ставке 1,1%.

Учреждения, созданные Нижегородской областью и муниципальными образованиями Нижегородской области и финансируемые за счет средств областного бюджета, Территориального фонда ОМС Нижегородской области и местных бюджетов

Налог на имущество организаций 2021: изменения

В 2021 году продолжит действовать статья 381 НК РФ, где перечислены возможные условия снижения ставки. И действует она независимо от того, внесены ли такие положения в региональный закон или нет! Итак, существуют два вида федеральных льгот:

- Числительные нужно указывать полностью в рублях;

- Округлять можно от 50 копеек до полного рубля;

- Не стоит скреплять страницы степлером или при помощи дырокола;

- Следует пронумеровать страницы, начиная с титульного листа;

- На одном листе А4 допускается заполнение только одной стороны;

- Писать следует ручкой с чернилами черного, синего или фиолетового цвета;

- При заполнении на компьютере следует использовать шрифт Courier New шингл 16 или 18;

- Коррекция, зачеркивание, закрашивание не допускаются.

Код налоговой льготы по налогу на имущество 2010257 в 2021 году

Условие: средняя стоимость ОС 3 -10 амортизационных групп за полугодие — 50 000 000 руб., в т.ч. движимого имущества, принятого к учету после 1 января 2013, — 10 000 000 руб.

По региональному закону льготируется имущество с даты выпуска которого прошло не больше 3 лет. Средняя стоимость такого имущества — 2 000 000 руб. Остальное движимое имущество облагается по ставке 1,1%.

Общая ставка налога — 2,2%.

Есть организации, которые могут не уплачивать налог на имущество полностью или частично. Это право закреплено в налоговом кодексе (ст. 53, п.1). Льготы от уплаты налога на имущества могут представить два органа государственной власти:

Видео:СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Льготы по налогу на имущество юридических лиц в 2021 году

Под имуществом понимается совокупность вещей, которые находятся в собственности физического либо юридического лица, а также их имущественных прав на получение вещей или имущественного удовлетворения от других лиц, представляющие для собственника какую-либо полезность.

В 2021 году планируются изменения налогообложения, касающиеся движимого имущества. Планируется упразднить безусловный характер налоговой льготы на движимость, поставленную на баланс с 2013 года. Ранее она налогом не облагалась, но с 2021 года все изменилось.

Это значит, что НДИ утрачивает федеральное значение и приобретает статус регионального. Субъекты федерации сами решают, подтвердить ли привычную льготу, применить ли установленную ставку (максимальная = 1,1%), или выбрать промежуточное значение для налогообложения ДИ.

При этом с 2021 года ставка НДИ удвоится. Она будет равна 2,2%, но право на применение льготы останется за регионами. Для плательщиков НДИ всё зависит от того, введена ли льгота в конкретном регионе на законодательном уровне, как указано в п. 1 ст. 381.1 НК РФ.

https://www.youtube.com/watch?v=Mn9hBWmgnjU

Понижение ставки НДИ допустимо, в соответствии с п. 2 ст. 381.1 НК РФ, для объектов не старше 3 лет и для оборудования, относящегося к разряду инновационного и высокоэффективного. Решение об утверждении федеральных и региональных «поблажек» было принято на основании безысходности.

Оставить юридических лиц без льгот правительство не посмело. Полный перечень федеральных льгот прописан в НК, а региональных – в законах, утвержденных региональными властями.

Кому предоставляется льгота?

Льготы по налогу на имущество юридических лиц могут оформить организации, в собственности которых есть движимое имущество. Общероссийская льгота по налогу на имущество организаций была ликвидирована с начала 2021 года. Такая субсидия распространялась только на движимое имущество.

С текущего периода Налоговая РФ придерживается следующего механизма: если регион России в 2021 году не принял закон о введении льготы по движимому имуществу, то с 2021 года она не действует.

Как изменился размер льготы за последние 3 года?

Правительство РФ вначале планировало освободить от налога всё движимое имущество предприятий и распространить это правило на правоотношения, возникающие с 01.01.2021. Кабинет министров предложил в свою очередь сохранить льготу на федеральном уровне до 2021 года.

Но большинство субъектов выступило против. Было выдвинуто предложение о сборе налога на региональном уровне. В силу подпункта 8 п. 4 ст. 374 НК РФ под налог попадают только основные средства из III и последующих амортизационных групп, период полезного использования которых – от 3-х лет. Такие средства были принятые на учет с 01 января 2013 года.

Какой размер льготы по налогу на имущество юридических лиц в 2021 году

С 1 января 2021 года налог на имущество будет исчисляться только в отношении недвижимого имущества. Это позволит существенно снизить налоговую нагрузку на фонд основных средств.

Известно, в 2021 году продолжает действовать статья 381 НК РФ, где перечислены возможные условия снижения ставки. И действует она независимо от того, внесены ли такие положения в региональный закон или нет.

В налогообложении на протяжении последних 3-х лет различают 2 вида федеральных льгот:

- освобождающие организацию от уплаты налога совсем – ставка 0% на все имущество;

- освобождающие от уплаты налога только по определенным видам имущества.

Адвокатские коллегии и научно-исследовательские институты пользуются первым видом льгот. Также на него имеют право предприятия, изготавливающие протезы и другие ортопедические изделия. Что касается частичного освобождения от уплаты налога, оно предусмотрено для уголовно-исполнительных организаций, церквей и прочих приходов.

Есть также 3 вида федеральных льгот, требующих упоминания в региональных законах. Они перечислены в пунктах статьи 381 НК РФ:

1.Льготы по движимому имуществу, поставленному на учет позднее 01.01.2013 года (пункт 25).

2.Льготы по объектам ЛЭП и сопутствующей инфраструктуры (пункт 21).

3.Льготы по имуществу, расположенному на территории дна Каспийского моря, принадлежащей РФ.

От обложения налогом также освобождаются объекты природопользования, имущество ряда госучреждений, памятники культурного наследия и ядерные установки.

Субъекты администрации на местах имеют право вводить иные налоговые вычеты при конкретных условиях. К примеру, использование сэкономленных от уплаты налога денег на социальные проекты, как это делают в Московской области.

Но региональные власти не могут устанавливать ограничения по срокам их действия, поскольку сроки устанавливают по письму Минфина РФ №03-05-06-01/120. Отдельно необходимо рассмотреть вопрос относительно движимого имущества организаций.

Если оно состоит на балансе, за него нужно платить налог. Ставка по налогу на имущество движимое не превышает 1,1%, а в Московской области уже сведена к 0%. Ожидается поднятие ставки до 2,2% к 2021 году.

Любые изменения в законодательстве в 2021 году относятся только к тому имуществу, которое поставлено на баланс не ранее 01.01.2013. В список движимого имущества входят:

- средства передвижения – авто-, мото- и другая техника;

- деньги и ценные бумаги;

- музейные экспонаты;

- паи в бизнесе;

- линии связи и другие средства.

Налогоплательщик может самостоятельно определить тип имущества. Для этого нужно применить следующий критерий оценки: если имущество легко перемещается, без разрушения и изменения его назначения, значит, оно относится к движимой группе.

Как получить льготу по налогу на имущество юридических лиц в 2021 году

Чтобы получить льготу, нужно заполнить и подать заявку раз в год. Каждый квартал также подают информацию об авансовых платежах. Освобождаются от подачи декларации только те организации, на балансе которых не числится никакое движимое или недвижимое имущество.

https://www.youtube.com/watch?v=TKWcF8Wtcy4

Декларация предоставляется по форме (КНД 1152028) в сроки, указанные в Налоговом кодексе. Но это не должно быть позже 30 марта следующего после официальной даты года.

За 2021 год подать декларацию в электронном или бумажном виде можно до 30.03.2021. Документ подается в налоговую службу либо по месту регистрации организации, либо по месту нахождения указанного на балансе имущества. Для тех субъектов, кто владеет большим количеством движимых и недвижимых средств на балансе, определяется конкретный адрес учета.

Обязаны подавать декларацию в электронном виде фирмы, чья численность сотрудников за год превысила 100 человек. Остальные юридические лица имеют право отнести или переслать ценным письмом бланк в ИФНС. При пересылке сохраняется квитанция, создается опись вкладываемых документов.

Последние новости

Власти на региональном уровне планируют увеличить размер новых льгот по движимым объектам, с даты выпуска которой минуло до 3-х лет. Льгота повысится на следующие объекты:

- По инновационному оборудованию с высокой эффективностью.

- Расположенные в российской части Каспия.

Уточним, что состав объектов, которые можно относить ко второй категории, определяет тоже субъект РФ. Данная льгота может представлять собой как пониженную ставку, так и полное освобождение от налога.

Новый подпункт 2.1 пункта 12 статьи 378.2 НК РФ, который введён Законом № 286-ФЗ, уточняет с 01.01.2021 года порядок определения налоговой базы и расчёта налога (аванса), если кадастровая стоимость объектов установлена в течение года. Это касается двух типов имущества:

- Недвижимости инофирм.

- Жилых объектов, не учтённых на балансе как ОС.

Кадастровая оценка определяется с учетом даты внесения изменений по этим объектам в ЕГРН.

Видео:Налоговые льготы: кому положены и как их оформитьСкачать

Льготируемое имущество по налогу на в 2021 году

Специальная кодировка для преференций по налогу на имущество юрлиц указывается в их отчетности сразу по нескольким строкам.

- В разделе 2 годовой декларации в отношении средней стоимости активов за год:

- по строке 160;

- по строке 200, если в рамках льготы снижена ставка налога;

- по строке 240, если в рамках льготы снижена сумма налога к уплате.

- В разделе 3 годовой декларации в отношении кадастровой стоимости активов:

- по строке 040;

- по строке 070, если в рамках льготы снижена ставка налога;

- по строке 120, если в рамках льготы снижена сумма налога к уплате.

- В разделе 2 расчета по налоговому авансу в отношении средней стоимости активов за год:

- по строке 130;

- по строке 160, если в рамках льготы снижена ставка налога;

- по строке 190, если в рамках льготы снижена сумма налога к уплате.

- В разделе 3 расчета по налоговому авансу в отношении кадастровой стоимости активов:

- по строке 040;

- по строке 060, если в рамках льготы снижена ставка налога;

- по строке 100, если в рамках льготы снижена сумма налога к уплате.

Общероссийскими преференциями фирмы пользуются в силу прямых норм Налогового кодекса РФ. Шифры федеральных льгот отражают по строке 160 годовой декларации и по строке 130 расчета по авансу налога. Шифры, часто применяемые в отчетности коммерческих юрлиц, приведены в таблице 1.

Таблица 1. Федеральный код налоговой льготы по налогу на имущество

| Что льготируется | Код льготы |

| Активы инвесторов по соглашениям о разделе продукции | 2010291 |

| Профильные активы религиозных юрлиц | 2010222 |

| Профильные активы общероссийских организаций инвалидов | 2010223 |

| Активы фирм, участниками которых является общероссийские организации инвалидов | 2010224 |

| Активы фирм, производящих фармацевтические продукты | 2010226 |

| Активы на балансе фирм – резидентов ОЭЗ | 2010253 |

| Активы судостроительных фирм – резидентов промышленно-производственных ОЭЗ | 2010255 |

| Активы фирм — участников СЭЗ | 2010258 |

| Нулевая ставка налога по активам резидентов калининградской ОЭЗ, созданные или купленные в рамках инвестпроекта (с 1 по 6 годы) | 2010401 |

| Половина региональной ставки налога по активам резидентов калининградской ОЭЗ, созданные или купленные в рамках инвестпроекта (с 7 по 12 годы) | 2010402 |

| Протезно-ортопедические юрлица | 2010331 |

| Адвокатские коллегии, бюро и юридические консультации | 2010332 |

| Участники «Сколково» | 2010336 |

Дополнительные преференции дают фирмам нормы регионального законодательства, причем в каждом субъекте РФ они свои. Перечень территориальных льгот приведен в таблице 2.

Таблица 2. Региональные льготы по налогу на имущество 2021

| Субъект РФ | Льготируемое движимое имущество | Вид преференции |

| Астраханская область | Принятое к учету с 2013 года | Ставка 0.5% |

| Владимирская область | Принятое к учету с 2013 года | Освобождение |

| Вологодская область | Принятое к учету с 2013 года | Освобождение |

| Еврейская автономная область | Принятое к учету с 2013 года | Ставка 0.5% |

| Ивановская область | Принятое к учету с 2013 года | Освобождение |

| Иркутская область |

| Освобождение |

| Калининградская область | Принятое к учету с 2013 года | Освобождение |

| Камчатский край | Принятое к учету с 2013 года | Ставка 0.6% |

| Кемеровская область | Принятое к учету с 2013 года | Ставка 0% |

| Курганская область | Принятое к учету с 2013 года | Освобождение |

| Ленинградская область |

| Освобождение |

| Липецкая область | Принятое к учету с 2013 года | Освобождение |

| Москва | Принятое к учету с 2013 года | Освобождение |

| Московская область | Принятое к учету с 2013 года | Ставка 0% |

| Нижегородская область | Принятое к учету с 2013 года | Освобождение |

| Омская область | Принятое к учету с 2013 года | Ставка 0% |

| Орловская область | Принятое к учету с 2013 года | Освобождение |

| Пензенская область | Принятое к учету с 2013 года | Ставка 0.55% |

| Республика Алтай | Принятое к учету с 2013 года | Пониженные налоговые ставки – 0 и 0,2 процента |

| Республика Бурятия | Принятые к учету с 2013 года:

| Освобождение |

| Республика Карелия | Принятое к учету с 2013 года | Освобождение |

| Рязанская область | Принятое к учету с 2013 года | Ставка 0.6% |

| Санкт-Петербург |

| Освобождение |

| Саратовская область |

| Освобождение |

| Сахалинская область |

| Освобождение |

| Свердловская область | Принятое к учету с 2013 года | Освобождение |

| Смоленская область | Купленное на территории области в рамках инвестиционных проектов или контрактов | Освобождение |

| Тульская область | Принятое к учету с 2013 года | Ставка 0.55% |

| Тюменская область | Принятое к учету с 2013 года | Ставка 0.55% |

| Челябинская область | Принятое к учету с 2013 года | Освобождение |

| Ставка 0.55% | ||

| Чеченская Республика | Принятое к учету с 2013 года | Освобождение |

| Чукотский автономный округ | Принятое к учету с 2013 года | Освобождение |

| Ярославская область | Принятое к учету с 2013 года | Освобождение |

Раздел 2 отчетности:

- если снижена ставка налога — по строке 200 раздела 2 годовой декларации и по строке 160 раздела 2 расчета по налоговому авансу;

- если снижена сумма налога к уплате — по строке 240 раздела 2 годовой декларации и по строке 190 раздела 2 расчета по налоговому авансу;

- в остальных случаях — по строке 160 раздела 2 годовой декларации и по строке 130 раздела 2 расчета по налоговому авансу.

Раздел 3 отчетности:

- если снижена ставка налога — по строке 070 раздела 3 годовой декларации и по строке 060 раздела 3 расчета по налоговому авансу;

- если снижена сумма налога к уплате — по строке 120 раздела 3 годовой декларации и по строке 100 раздела 3 расчета по налоговому авансу;

- в остальных случаях — по строке 040 раздела 3 и в годовой декларации, и в расчете по налоговому авансу.

Региональные коды льгот по налогу на имущество организаций приведены в таблице 3.

Таблица 3. Региональный код налоговой льготы по налогу на имущество

| Что льготируется | Код льготы | |||

| Освобождение | Пониженная ставка | Уменьшение базы | Уменьшение налога | |

Введенное в работу имущество, имеющее:

| 2012000 | 2012400 | 2012000 | 2012500 |

ОС, поставленные на учет с 1 января 2013 года, кроме случаев их получения:

| 2012000 | 2012400 | 2012000 | 2012500 |

| Иное имущество | 2012000 | 2012400 | 2012000 | 2012500 |

Этот шифр проставляют в разделе 2 по факту использования фирмой региональной преференций в виде освобождения от налогообложения имущества или в виде снижения базы по налогу:

- в годовой декларации – по строке 160;

- в расчете налогового аванса – по строке 130.

Во вторую часть шифра вписывают номер, пункт и подпункт статьи регионального закона, установившего льготу по снижению базы по налогу.

| Республики | Области | Иные виды субъектов |

| Бурятия | Астраханская | Камчатский край |

| Татарстан | Владимирская | Хабаровский край |

| Чечня | Волгоградская | Москва |

| Вологодская | Санкт-Петербург | |

| Ивановская | Севастополь | |

| Калининградская | Еврейская автономная область | |

| Курская | Ханты-Мансийский автономный округ | |

| Ленинградская | Чукотский автономный округ | |

| Липецкая | ||

| Московская | ||

| Пензенская | ||

| Рязанская | ||

| Саратовская | ||

| Свердловская | ||

| Смоленская |

Во всех регионах, не указанных в таблице, с 2021 года вводится обязательный налог на движимое имущество.

https://www.youtube.com/watch?v=xbSbkAWvfso

Если в субъекте не принят ни один нормативный акт, связанный со ставкой по налогу, то граждане обязаны платить 1,1%.

Для организаций

Компании, работающие по УСН или ЕНВД, не платят налоги на движимое имущество. Малый бизнес не подвержен изменениям в российском законодательстве.

Принятие закона о льготах поздним числом улучшает положение налогоплательщиков. Они вправе обратиться в ФНС для возврата компенсации. Предпринимателям стоит внимательно отслеживать информацию, связанную с изменениями законодательства:

- есть возможности экономии средств;

- есть риски попасть на штрафы, если налог в регионе введен, а льготы отсутствуют.

Информация о новых законах, в том числе об отмене сбора, публикуется на официальных сайтах субъектов Федерации, а также на юридических порталах.

Для физических лиц

Определенные категории физлиц также освобождены от уплаты налогов на движимое имущество:

- многодетные семьи;

- ветераны;

- инвалиды;

- лица, имеющие хозяйства как источник дохода.

Отметим наличие налоговых вычетов для особых категорий граждан. В частности, они применяются для инвалидов первой и второй группы.

Видео:Льгота военнослужащим и мобилизованным по налогу на имущество.Скачать

Заполнение ставки налога на имущество

Возможность уплаты налога по кадастровой стоимости в регионе вводится законом субъекта РФ. Такой закон может быть принят только после утверждения результатов определения кадастровой стоимости недвижимости (п. 2 ст. 372, п. 2 ст. 378.2 НК РФ).

Например, в Москве особенности определения налоговой базы в отношении отдельных объектов недвижимого имущества определяет Закон г. Москвы от 05.11.2003 № 64 «О налоге на имущество организаций».

Если закона нет, то процедура расчета для вас закончена.

О том, где можно выяснить, принят ли в регионе соответствующий закон, читайте в статье «Все больше регионов переходят на налогообложение недвижимости исходя из кадастровой стоимости».

[1]

Перечень объектов, облагаемых от кадастровой стоимости

Недвижимость, подлежащая обложению налогом, должна быть включена в перечень объектов, в отношении которых налоговая база определяется как кадастровая стоимость. Этот перечень формирует уполномоченный орган исполнительной власти вашего субъекта РФ (пп. 1 п. 7 ст. 378.2 НК РФ).

Перечень на текущий год должен быть сформирован не позднее 1 января. Он направляется в налоговые органы по месту нахождения соответствующих объектов недвижимости и размещается на официальном сайте исполнительного органа или на сайте субъекта РФ.

Обратите внимание, в перечне приводится конкретный объект недвижимости (например, здание), с указанием его кадастрового номера, полного адреса и кода КЛАДР. Если свою недвижимость в перечне вы не обнаружили, процедура расчета закончена.

Величина кадастровой стоимости, необходимой для расчета

Налоговая база определяется как кадастровая стоимость объекта по состоянию на 1 января года, который является налоговым периодом (п. 2 ст. 375 НК РФ). Следовательно, уплата налога возможна только если эта стоимость определена. Если нет, обязанность по уплате налога у вас не возникнет в связи с отсутствием налоговой базы (п. 2 ст. 375, подп. 2 п. 12 ст. 378.2 НК РФ).

После того, как вы установили кадастровую стоимость, можно переходить к определению налоговой базы и расчету налога (авансовых платежей).

О том, где можно выяснить величину нужной кадастровой стоимости, читайте в статье «Как узнать кадастровую стоимость имущества?».

Внимание! Если кадастровая стоимсоть установлена судом с учетом НДС, то налогооблагаемой базой признается стоимость иущества без учета налога. Подробности см.здесь.

Определение налоговой базы

Если вы – собственник всего объекта недвижимости, то налоговая база по налогу равна его полной кадастровой стоимости.

https://www.youtube.com/watch?v=Ui68hZ9AUrM

Если вам принадлежит часть объекта, а кадастровая стоимость определена для него в целом (например, помещение в здании), налоговой базой будет доля кадастровой стоимости исходя из доли площади помещения в общей площади здания (п. 6 ст. 378.2 НК РФ).

Например, вам принадлежит помещение, площадью 300 кв. м в здании площадью 3 000 кв. м. Кадастровая стоимость здания 30 млн руб.

Тогда налоговая база по вашему помещению составит 3 млн руб. (30 млн × 300 / 3 000).

Как считать налог на имущество при изменении кадастровой стоимости с 2021 года читайте здесь.

Кроме того с 2021 года отменен налог на движимое имущество. Подробности в материале «Налог на движимое имущество отменили».

Какой может быть ставка?

Ставки налога на имущество устанавливаются законами субъектов РФ (п. 1 ст. 380 НК РФ).

При этом ставка по «кадастровой» недвижимости, начиная с 2021 года, не может быть больше 2%, независимо от региона (п. 2 ст. 380 НК РФ).

Расчет налогового платежа

Сумма налога за год определяется по формуле:

НнИ = Налоговая база × Налоговая ставка

Если в вашем регионе установлены отчетные периоды и уплата авансовых платежей, платеж за отчетный период (например, за 1 квартал) нужно рассчитать исходя из ¼ кадастровой стоимости (доли стоимости) объекта (подп. 1 п. 12 ст. 378.2 НК РФ):

АП = Налоговая база × ¼ × Налоговая ставка

В этом случае сумма налога к уплате по итогам года будет равна разнице между исчисленной суммой налога за год и суммой авансовых платежей.

Пример

Кадастровая стоимость объекта недвижимости равна 10 млн руб. Ставка налога – 1,5%. Тогда:

- годовая сумма налога составит 150 000 руб. (10 000 000 × 1,5%);

- авансовые платежи по итогам 1 квартала, полугодия и 9 месяцев будут равны 37 500 руб. (10 000 000 × ¼ × 1,5%);

- сумма налога к уплате по итогам года – 37 500 руб. (150 000 – 3 × 37 500).

Однако если право собственности на объект недвижимого имущества возникло или прекратилось в течение отчетного периода, то сумма налога за налоговый период и авансового платежа за отчетный период определяется исходя из количества полных месяцев владения им. Формулы для расчета такие:

АП = Налоговая база × ¼ × Налоговая ставка × Количество полных месяцев владения объектом недвижимости в отчетном периоде/3;

- для полной суммы налога за год:

НнИ = Налоговая база × Налоговая ставка / Количество полных месяцев владения объектом недвижимости в году/12.

Полным месяцем владения с 2021 года считается тот, в котором право на объект возникло до 15 числа или утрачено после 15 числа (п. 5 ст. 382 НК РФ).

Применяем льготы

Если вы имеете право на льготу, предусмотренную в отношении начисляемого налога гл. 30 НК РФ или законом региона, то у вас есть возможность либо вообще не платить этот налог, либо уменьшить его величину. Документы, подтверждающие право на льготу, необходимо будет представить в ИФНС.

Итоги

Налог на имущество по кадастровой стоимости рассчитывается всеми налогоплательщиками вне зависимости от применяемой системы налогообложения. О том как правильно рассчитать величину налога к уплате мы рассказали в данной статье.

Налог на имущество: как отразить новые региональные льготы в авансовом расчете

До 3 мая нужно подать в ИФНС Расчет авансовых платежей по налогу на имущество организаций (далее Расчет). Однако в связи с тем, что были отменены некоторые федеральный льготы, порядок заполнения формы изменился. Расскажем о том, какие варианты заполнения Расчета применимы сегодня.

Читайте так же: Исчисление земельного налога юридическими лицами

Вводная информация

С 1 января 2021 года власти отменили федеральные льготы по налогу на имущество. Речь о движимом имуществе, которое приобретено в 2013 году и позже.

Оно указано в пункте 25 статьи 381 Налогового кодекса, но льгот по нему больше нет. Вместо этого право на установление льгот получили субъекты РФ.

Причем ввести преференции они могут по-разному, например, определить пониженные ставки или установить перечни льготируемого имущества.

https://www.youtube.com/watch?v=VbNEWGU82O8

В связи с этим раздел 2 Расчета теперь заполняется иначе. Далее рассмотрим разные варианты, которые зависят от того, ввел ли регион льготу и в каком виде.

Льгота отсутствует

Надо отметить, что несмотря на право ввести льготы, воспользовались этим лишь немногие регионы. Так что первый вариант подойдет для большинства налогоплательщиков.

Допустим, в законе субъекта РФ прописано, что размер ставки по налогу на движимое имущество составляет 1,1%, как установлено на текущий год в Налоговом кодексе. В таком случае раздел 2 Расчета нужно заполнить так:

- в строке 170 следует указать ставку 1,1%;

- графу 4 нужно оставить пустой, если отсутствует другое имущество, на которое распространяются льготы.

На следующем изображении приведен пример заполнения расчета для рассмотренного выше варианта:

Льгот нет — в строке 170 отражается базовая ставка

Необлагаемое имущество

Следующий вариант подойдет регионом, которые установили перечень не облагаемого налогом имущества. Он может быть определен в региональном законе в разделе «Налоговые льготы». В этом случае раздел 2 заполняется так:

- в графе 4 «в том числе стоимость льготируемого имущества» отражается его стоимость;

- в строке 130 указывается: до знака «/» — код льготы 2012000, после знака — статья, пункт и подпункт закона субъекта РФ, который ее ввел.

На следующих изображениях представлены разделы 2 Расчета, заполненные для субъектов из Санкт-Петербурга и Москвы:

Для Санкт-Петербурга

Для Москвы

Льгота в виде снижения налоговой ставки

- до дроби — код льготы 2012400;

- после дроби — статья, пункт и подпункт закона субъекта РФ, который ввел эту льготу:

Льгота в виде снижения ставки до 0%

Пониженная ставка налога

Преференция по налогу на имущество может быть введена регионами не только в виде льгот, но и в виде ставки, которая ниже прописанной в Налоговом кодексе.

Даже если ставка понижена до 0, то это не считается льготой, поэтому и кода льготы отсутствует.

В этом случае в строке 170 раздела 2 отражается установленная региональным законодательством пониженная ставка:

Преференция в виде нулевой ставки в данном случае не является льготой

В заключение упомянем, что существует еще один вариант — когда льгота установлена в виде уменьшения суммы налога. Однако он практически не применяется.

Главное правило заполнения Расчета авансового платежа по налогу на имущество — следует заполнить столько разделов 2, сколько различных налоговых ставок применяется для исчисления налога. В статье мы рассмотрели только одну из возможных льгот. Если организация попадает под другие, соответственно, могут применяться иные налоговые ставки.

Контур.Бухгалтерия — 14 дней бесплатно!

Дружелюбный, простой и функциональный онлайн-сервис для малого предприятия. Понятно директору, удобно бухгалтеру!

В 2021 году в правилах уплаты налога на имущество появятся некоторые новшества. Скорректируется порядок расчета налога по кадастровой стоимости и появятся новые основания, по которым её можно изменить.

Сумма налога по кадастровой стоимости теперь ежегодно будет увеличиваться не больше чем на 10%. Также с начала 2021 года будет отменен налог на движимое имущество.

Мы расскажем о ставках налога, льготах, отчетности и штрафах по налогу на имущество в 2021 году.

Как изменился налог на имущество в 2021 году

С 1 января 2021 года начнут действовать изменения порядка налогообложения имущественным налогом. Изменения введены Федеральным законом от 03.08.2021 №302-ФЗ:

- движимое имущество больше не облагается налогом;

🌟 Видео

Рекомендация 102. Снижать налоги, сокращать госаппаратСкачать

Как узнать свои налоги на сайте налоговойСкачать

Кто освобождается от уплаты транспортного налога?Скачать

Секрет ПФР раскрыт! Эта справка удвоит вам пенсию! СРОЧНО!Скачать

Взыскание налоговой задолженности с физических лицСкачать

Расчет налога на имуществоСкачать

Как заполнить декларацию по налогу на имущество за 2017 годСкачать

Заявление о предоставлении налоговой льготы по транспортному налогуСкачать

Единовременная выплата рожденным с 1950 по 1991 год по 25-30 тыс. Даю пояснения!Скачать

Льготы военным по транспортному налогу в 2021 годуСкачать

Наши налоги - "Льготы по имущественным налогам"Скачать

Налогообложение участков и имущества в СНТСкачать

Налоговая инспекция рекомендует: проверьте и погасите задолженность по налогам!Скачать

Актуальные вопросы налогового законодательства 2021 годаСкачать

Итоги и прогнозы работы ФНС. Как прошел 2021 год у налоговой? Налоговые проверки, бизнес и налоги.Скачать

Налоговая инспекция принимает заявления на льготыСкачать

Купил авто за 3 млн и попал на налоговую проверку! Как ФНС следит за расходами и покупками гражданСкачать