Государство хочет вернуть Вам деньги.

При покупке квартиры за свои деньги или в ипотеку у Вас есть возможность получить от государства деньги в размере от 200 до 500 тысяч, но при определенных условиях.

Вся суть заключается в налоговом вычете.

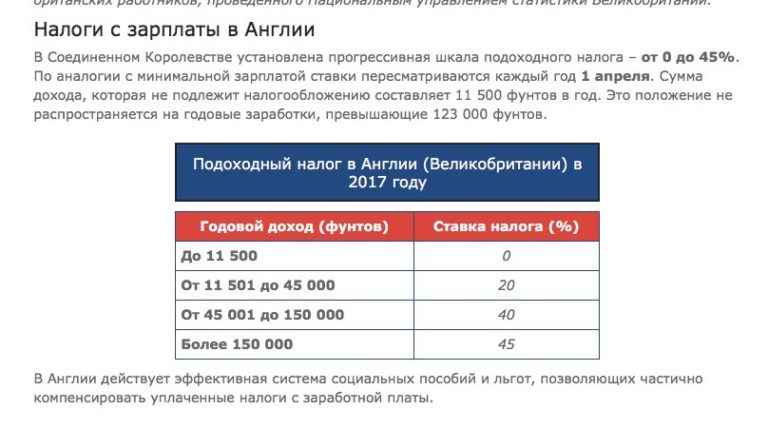

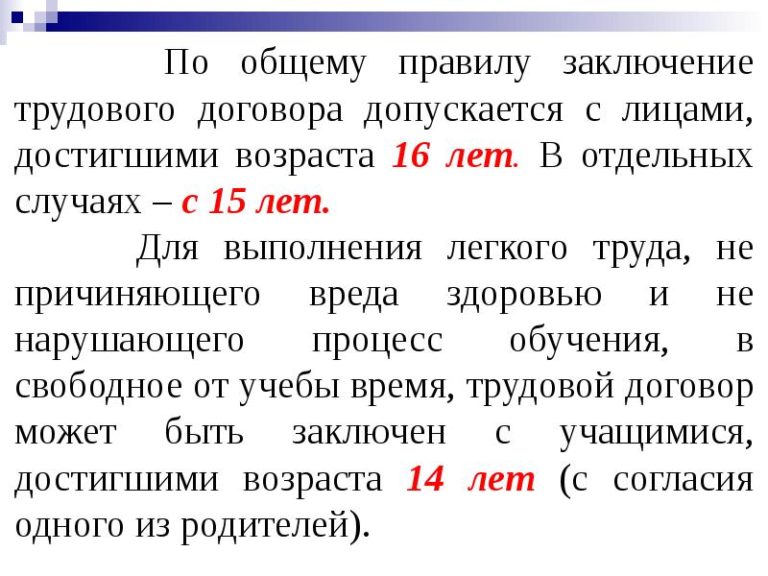

Вкратце о налогах и налоговом вычете. Если вы работаете официально, то с вашего дохода оплачивается налог на доходы физических лиц. Обычно это 13%, которые уходят в бюджет государства. Этот налог должен оплачивать работодатель, но по факту это ваши деньги и в будущем данными накоплениями распоряжаетесь именно Вы.

Налоговый вычет позволяет Вам вернуть определенную часть НДФЛ из бюджета.

Чтобы получать вычеты, нужно быть налоговым резидентом, платить НДФЛ и иметь подтверждение, что вы потратили деньги на что-то нужное по мнению государства: купили жилье, оплатили лечение или учебу, пожертвовали на благотворительность. Если вы ИП на УСН, то НДФЛ вы не платите — там другой налог с доходов и для вычета он не подходит. Если вы нерезидент, вам не дают вычет.

Условия при которых возможен вычет: 1.Правоустанавливающие документы. Выписка из ЕГРН — если вы приобрели вторичное жилье. Акт приема-передачи квартиры — для новостроек. Здесь нужно учитывать, что получить вычет нельзя, пока квартира не будет сдана.2.Вы налоговый резидент РФ. Проживаете в РФ не менее 183 календарных дней в году.3.Вы заплатили за квартиру и можете подтвердить это документами. Квартиры, которые вы получили по наследству или же приобрели по военной ипотеке — не подходят. 4.Продавец вам не близкий родственник. Здесь все логично и просто. С близким родственником можно договориться о цене и налоговая проверяет эту информацию очень подробно и вычет вам не получить за такую квартиру., но… родственники вашей жены не являются вашими родственниками(а вот здесь уже можно получить вычет).5.Вы не использовали право на вычет.

- Список документов для оформления вычета:

- Сколько раз можно получать налоговый вычет при покупке квартиры

- Как получить вычет

- Сколько я буду получать

- 7 льгот по ипотеке, которые можно получить от государства

- Ипотека по ставке до 6% для семей с двумя и более детьми

- Субсидия до 450 000 ₽ на погашение ипотеки

- Военная ипотека

- Материнский капитал

- Новые правила налогового вычета – государство гарантирует 260 тысяч рублей

- Налоговый вычет можно оформить второй раз

- Налоговый вычет для работающих пенсионеров

- Налоговый вычет по процентам по ипотеке ограничили

- Кто сможет повторно подать на налоговый вычет

- 10 способов честного отъема денег у государства

- Не платишь налоги — забудь про вычет

- Способ 1. Жилье. Сумма — до 390 тыс. рублей

- Способ 2. ИИС. Сумма — до 104 тыс. рублей

- Способ 3. Страхование жизни. Сумма — до 15 600 рублей

- Способ 4. Негосударственная пенсия. Сумма — до 15 600 рублей

- Способ 5. Образование. Сумма — до 15 600 рублей

- Способ 6. Лечение. Сумма — до 15 600 рублей

- Способ 7. Дорогостоящее лечение. Сумма — без ограничения

- Способ 8. Добровольное медицинское страхование (ДМС). Сумма — до 15 600 рублей

- Способ 9. Ребенок. Сумма — от 1 400 до 12 000 рублей

- Способ 10. Благотворительность. Сумма — без ограничений

- Итого

- Получение субсидии на приобретение жилья

- Понятие субсидии

- На что можно потратить субсидию?

- Как определить размер дотации?

- Куда потратить бюджетные средства?

- Существующие требования к недвижимости

- На что нельзя использовать государственную выплату?

- Можно ли пользоваться предыдущей жилой площадью?

- Кто может получить отказ?

- 📹 Видео

Список документов для оформления вычета:

Копия свидетельства о праве собственности или выписка из ЕГРН.Копия договора о приобретении недвижимости и акта о ее передаче.Платежные документы (квитанции к приходным ордерам, банковские выписки о перечислении денег на счет продавца, расписка, товарные и кассовые чеки).Справка 2-НДФЛ, если подаете декларацию.Заявление о распределении вычета между супругами, если купили квартиру в браке.

Сколько раз можно получать налоговый вычет при покупке квартиры

Налоговый вычет при покупке квартиры можно получить только один раз. Это значит, что каждый человек сможет вернуть при покупке жилья максимум 260 тысяч рублей НДФЛ без учета процентов по ипотеке — то есть 13% от 2 млн рублей.

Если квартира стоит меньше 2 млн рублей, можно вернуть 13% от фактических расходов. Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн рублей, а налог к возврату составит 260 тысяч рублей.

Но остаток вычета при покупке квартиры с некоторых пор можно переносить на другие объекты.

Переносить остаток вычета на другие объекты можно только при покупке квартиры. С процентами по ипотеке так не получится — этот вычет дают только на один объект.

Как получить вычет

Чтобы получить имущественный вычет, подайте декларацию 3-НДФЛ в налоговую или уведомление о праве на вычет своему работодателю.

Как получить вычет по декларации. В следующем или любом другом году после покупки квартиры нужно подать в налоговую декларацию 3-НДФЛ. Форма декларации должна соответствовать году, за который хотите вернуть налог. Формы меняются, поэтому нужно за этим следить. Хотя формально неправильная форма не повод отказать в вычете, там могут быть другие строки, коды и даже структура расходов.

https://www.youtube.com/watch?v=EGUmRwmXt9Y

Правильную форму декларации 3-НДФЛ можно найти на сайте nalog.ru. Там же есть программа для заполнения декларации. Пакет документов можно отправить через личный кабинет налогоплательщика. Даже ходить никуда не нужно. Налоговая будет проверять декларацию до трех месяцев, а потом вернет налог на счет.

Сколько я буду получать

Здесь проходит прямая взаимосвязь с вашей заработной платой.

Чтобы использовать весь вычет за год, нужно зарабатывать около 170 тысяч рублей в месяц. Тогда годовой доход превысит 2 млн и можно будет сразу забрать максимально возможную сумму налога — 260 тысяч. Но так бывает не у всех, поэтому за год использовать весь вычет обычно не получается.

Остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ.

Например, если квартира стоит 2 млн рублей, а доход — 1 млн рублей в год, то вычет растянется на два года. А если при такой же цене квартиры годовой доход — 500 тысяч рублей, то возвращать НДФЛ придется в течение четырех лет. Растягивать вычет можно на какой угодно период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Надеемся, данная статья была полезна для вас.

Если да, то подписывайтесь на наш канал, мы активно развиваемся и публикуем только полезный материал!

Видео:Получение субсидии на покупку жильяСкачать

7 льгот по ипотеке, которые можно получить от государства

Кто может получить: супруги, каждый из которых не старше 35 лет, или неполная семья, в которой есть ребёнок, а его родителю не более 35 лет. Также нужно соответствовать нескольким критериям:

- на одного человека должна приходиться площадь жилья меньше установленной нормы (в каждом регионе норма своя, например, в Москве — 10 метров);

- семья должна состоять на учёте как нуждающаяся в улучшении жилищных условий;

- и иметь достаточный доход для покупки квартиры в кредит.

Для участия в программе нужно встать в очередь в администрации населённого пункта по месту жительства. В итоге молодая семья может получить:

- 30% от средней стоимости жилья (норматив стоимости жилья рассчитывается по каждому муниципалитету), если нет детей;

- 35% от стоимости жилья, если есть хотя бы один ребёнок или если семья неполная.

Нужно учитывать, что большую квартиру за счёт государства купить не получится. Величину субсидии будут рассчитывать исходя из норматива. Для семей из двух человек — 42 кв. м, если в семье три и более человек — 60 кв. м.

Жильё можно купить в новостройке или на вторичном рынке. Деньги не выдают на руки, а переводят безналичным путём продавцу недвижимости.

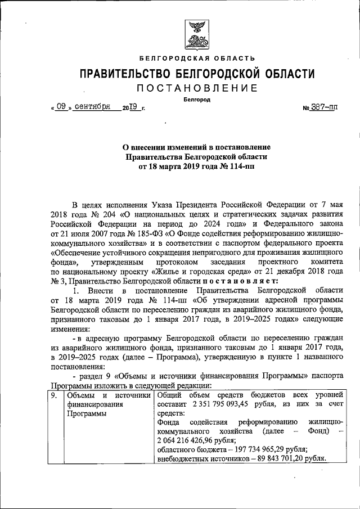

Подробнее в постановлении Правительства.

Ипотека по ставке до 6% для семей с двумя и более детьми

Кто может оформить: семьи, в которых с 2021 по 2022 год родился второй или последующий ребёнок. Купить жильё можно только в новостройке, исключение действует для жителей Дальнего Востока: они также могут купить квартиру на вторичном рынке.

Для жителей Дальнего Востока ставка по кредиту не может быть выше 5% годовых, а для всех остальных регионов — 6%.

Для покупки жилья понадобится первоначальный взнос в размере 20% стоимости жилья (можно использовать материнский капитал). Максимальная сумма кредита ограничена 12 миллионами ₽ в Москве, Московской области, Санкт-Петербурге и Ленинградской области, в остальных регионах лимит — 6 миллионов ₽.

Для получения льготной ипотеки помимо стандартного набора документов нужно предоставить свидетельства о рождении детей заёмщиков и иные документы, которые подтверждают российское гражданство детей, если об этом не сказано в свидетельстве о рождении.

https://www.youtube.com/watch?v=80TXl4uNNLI

Найти кредит по низкой ставке

Калькулятор ипотеки

Субсидия до 450 000 ₽ на погашение ипотеки

Кто может получить: заёмщик, у которого в период с 2021 до 2022 года родился или им был усыновлён/удочерён третий или последующий ребёнок.

За субсидией нужно обращаться в банк, где был оформлен ипотечный кредит. Для подтверждения права на льготу нужно приложить свидетельства о рождении детей и подтверждение их российского гражданства.

Заявление могут рассматривать в течение 16 дней. Если оно будет одобрено, то деньги поступят на кредитный счёт в течение 5 рабочих дней. Ими можно частично или полностью погасить ипотечный кредит.

Подробнее в постановлении Правительства.

Военная ипотека

Кто может оформить: военнослужащие, участвующие в накопительно-ипотечной системе не менее трёх лет. Они могут оформить кредит на покупку жилья — военную ипотеку.

Пока служат в армии, государство направляет на погашение их кредита определённую сумму. В 2021 году она составляет 280 010 ₽ в год (в дальнейшем её могут увеличить).

Такую ипотеку нужно выплатить, пока заёмщику не исполнится 45 лет.

Купить можно любое жильё в хорошем состоянии (дом должен быть построен не раньше 1970 года). Если квартира дороже суммы, выделяемой государством, то оставшуюся часть средств придётся выплатить самостоятельно.

Подробнее на сайте Русвоенипотеки.

Материнский капитал

Кто может получить: человек или семья, у которой появился второй или последующий ребёнок. В 2021 году размер материнского капитала составляет 453 026 ₽. Эти деньги можно потратить на:

- Покупку жилья, его строительство, первоначальный взнос по ипотеке или на погашение жилищного кредита, в том числе и процентов по нему.

- Оплату образования детей.

- Пенсионные накопления матери.

- Социальную адаптацию детей с ограниченными возможностями.

Получить сертификат на материнский капитал можно в Пенсионном фонде или через личный кабинет на Госуслугах.

Читайте по теме: 9 вещей, которые вы не знали о портале «Госуслуги»

Кто может получить: каждый, кто платит налог на доходы физических лиц по ставке 13%. Существует два вида налоговых вычетов при покупке жилья:

- 13% от стоимости жилья, но не больше 260 тысяч ₽, при покупке квартиры, дома или земельного участка;

- 13% с процентов, уплаченных по ипотеке, но не больше 390 тысяч ₽.

Так каждый покупатель недвижимости (то есть каждый, у кого в ней есть доля) может вернуть до 650 000 ₽ налогов, которые ранее заплатил государству.

Кто может получить: любой заёмщик по ипотеке, если:

- размер кредита не превышает 15 миллионов ₽ (пока сумма установлена на этом уровне);

- кредит оформлен на единственное жильё;

- ранее условия кредита по требованию заёмщика не менялись;

- заёмщик находится в трудной жизненной ситуации: у него нет работы, он признан инвалидом первой или второй группы, у него имеется временная нетрудоспособность более двух месяцев подряд, его среднемесячный доход снизился на 30% или у него появился как минимум ещё один иждивенец.

Кредитные каникулы предоставляются на любой срок по усмотрению заёмщика, но не более чем на шесть месяцев. Для получения ипотечных каникул нужно написать заявление в банк и приложить документы, которые доказывают возникновение трудной жизненной ситуации.

Читайте по теме: Новые правила: как уйти на ипотечные каникулы

Максим Глазков

Видео:Как получить квартиру от государства бесплатно 7 способовСкачать

Новые правила налогового вычета – государство гарантирует 260 тысяч рублей

С 1 января 2014 года в России введены новые правила получения налогового вычета. Раньше его можно было оформить лишь один раз в жизни — при покупке одного объекта недвижимости. При этом, если сумма сделки была меньше 2 млн рублей, часть положенной льготы просто сгорала.

Новые правила исправляют этот недочёт механизма, однако воспользоваться ими смогут не все. Вычет — это льгота, которая позволяет гражданам немногого сэкономить при покупке жилья. Когда человек приобретает недвижимость, государство возвращает ему 13% ежемесячного налога. Максимальная сумма, на которую распространяется налоговая льгота, — 2 млн рублей.

Это значит, если объект стоит 2 млн рублей или больше, гражданин вправе вернуть 260 тысяч рублей.

С 1 января 2014 года в России введены новые правила получения налогового вычета. Раньше его можно было оформить лишь один раз в жизни — при покупке одного объекта недвижимости. При этом, если сумма сделки была меньше 2 млн рублей, часть положенной льготы просто сгорала. Новые правила исправляют этот недочёт механизма, однако воспользоваться ими смогут не все.

https://www.youtube.com/watch?v=vAhlUAj0Ipg

Вычет — это льгота, которая позволяет гражданам немногого сэкономить при покупке жилья. Когда человек приобретает недвижимость, государство возвращает ему 13% ежемесячного налога.

Максимальная сумма, на которую распространяется налоговая льгота, — 2 млн рублей. Это значит, если объект стоит 2 млн рублей или больше, гражданин вправе вернуть 260 тысяч рублей.

Вычет можно оформить при покупке или строительстве любого жилья: квартир, домов, дач, комнат в коммуналках. Распространяется он и на проценты по ипотеке.

Налоговый вычет можно оформить второй раз

Главное нововведение — это возможность подавать на налоговый вычет несколько раз в жизни. С 1 января 2014 года льгота привязывается к налогоплательщику, а не к квартире, которую он купил.

Таким образом, за гражданином закрепляется гарантированное право вернуть 260 тысяч рублей. Если после первой покупки вычет в 2 млн не использован полностью, он не сгорает.

Остаток суммы можно будет получить при приобретении другого объекта недвижимости.

Важно не перепутать: сумма, на которую распространяется вычет, всё также ограничена 2 млн рублей. Поэтому, если вы уже получили 260 тысяч с одного объекта, повторно подать на налоговую льготу не получится.

Для кого это важно:

- Для покупателей недорогого жилья

Поправки охраняют интересы покупателей квартир в регионах и комнат в коммуналках. Раньше, приобретая недвижимость дешевле 2 млн рублей, люди не могли максимально использовать право на вычет. А так как оно было одноразовым, им приходилось выбирать: потерять часть денег или рассчитывать на более дорогую покупку в будущем. Теперь получить вычет можно будет в несколько этапов.

Пример:

Человек покупает комнату ценой 1,5 млн рублей. Он может сразу оформить вычет и получить 1,5 млн*13% = 195 тысяч рублей.

Потом он вправе продать комнату, купить квартиру и получить остаток положенного вычета: (2 млн. — 1,5 млн)*13% = 65 тысяч рублей.

- Для долевых собственников

Теперь все участники долевой и совместной собственности смогут получить максимальный вычет. При первой совместной покупке квартиры можно будет спокойно оформить налоговую льготу на сумму, пропорциональную доле в праве. Остаток налогового вычета получится «добрать» в будущем.

По новой системе семьям выгодно оформлять квартиры дороже 2 млн рублей в долевую собственность. С 2014 года родители могут получать вычет на доли, приобретенные в пользу детей.

Пример:

Семья из 4-х человек покупает квартиру ценой 4 млн рублей. Доля каждого — 4 млн *1/4 = 1 млн рублей.

Общими усилиями они могут вернуть налог со всей стоимости жилья, при этом половина положенного вычета сохранится за каждым собственником на будущее.

Если в семье двое несовершеннолетних детей, родители могут получить налоговую льготу на 2 млн рублей (свой миллион и миллион ребенка). Так они полностью реализуют своё право на вычет, а лимит ребёнка окажется нетронутым.

Налоговый вычет для работающих пенсионеров

По общим правилам человек, который купил квартиру уже будучи на пенсии, вправе рассчитывать на перенос имущественного вычета на прошлые периоды. Он может вернуть положенную сумму из налогов от предыдущего заработка.

Раньше это право было только у пожилых людей, которые прекратили работать. У них нет дохода, который облагается по ставке 13% — значит возвращать будут налоги, выплаченные до пенсии.

С 1 января 2014 года перенести остаток неиспользованного имущественного вычета на прошлые годы может любой пенсионер, в том числе — работающий.

Такая возможность позволит гражданам быстрее вернуть положенную сумму налоговой льготы.

Налоговый вычет по процентам по ипотеке ограничили

Налоговый вычет на жильё, купленное по ипотеке, распространяется не только на основную сумму кредита (стоимость квартиры), но и на ипотечные проценты (выплата банку). В обоих случаях вернуть можно всё те же 13%.

Раньше сумма максимальной выплаты по процентам никак не ограничивалась. Такая ситуация была выгодна россиянам, особенно в мегаполисах, где стоимость жилья и переплата по ипотеке очень высоки.

https://www.youtube.com/watch?v=u3vY0qhOU1Y

С 2014 года под налоговый вычет попадает только 3 млн рублей. Это значит, что раньше можно было получить налоговую льготу на весь объём переплаты по кредиту, теперь — в только в пределах этой суммы. С января 2014 года россияне смогут вернуть максимум 390 тысяч рублей переплаты банкам.

Кроме того, оформить возврат НДФЛ по ипотечным процентам можно будет лишь один раз в жизни — на одну квартиру. То есть, если переплата банку окажется меньше положенных государством 3 млн, остаток вычета просто сгорит — его не получится перенести на другой объект.

Учтите, налоговый вычет на переплату по ипотеке оформляется не на всю сумму сразу, а по мере выплаты процентов банку. Поэтому он возвращается частями — каждый год в течение всего срока погашения кредита.

Кто сможет повторно подать на налоговый вычет

Новыми правилами получения вычета смогут воспользоваться не все россияне. Для этого вы должны:

- Вступить в право собственности на жильё после 1 января 2014 года

- Не заявлять о получении вычета по другим объектам до 1 января 2014 года

На тех, кто купил квартиру и обратился за возвратом НДФЛ раньше, поправки не распространяются. Даже если первый вычет был на смешную сумму существенно меньше 2 млн. Также нельзя отдельно подать на налоговую льготу по процентам ипотеки, если в прошлом вы уже получили возврат налога при покупке другой квартиры.

Зато, если ипотечный договор был заключен до 1 января 2014 года, покупатель сможет оформить вычет со всей суммы процентов, а не только с 3 млн рублей. При этом обратиться с заявлением в налоговую можно будет в любое время.

Дарья Сергеева, ГдеЭтотДом.РУ

Источник: ГдеЭтотДом.РУ

Видео:Как получить 3 миллиона от государства на покупку жилья. Программа молодая семья 2024. Субсидии.Скачать

10 способов честного отъема денег у государства

Законно отнять деньги у государства? Это реально Madhourses/Depositphotos.com

В ситуации, когда налоги растут, бензин дорожает, да еще и пенсионный возраст увеличивается, грешно не воспользоваться возможностью законно получить деньги от государства буквально из воздуха.

Не платишь налоги — забудь про вычет

Про налоговые вычеты слышали все. Но пользуются ими немногие, ошибочно считая дело это трудоемким, а игру не стоящей свеч. На самом деле сейчас получить налоговый вычет очень просто, а суммы в итоге могут оказаться значительными.

Но нужно помнить, что главное и непременное условие получения налогового вычета — наличие белой зарплаты: если вы не платите НДФЛ, то возвращать вам нечего. Налоговый вычет — это не сумма, которую вы получаете на руки.

Это сумма, подоходный налог (13%) с которой можно вернуть.

Есть два способа оформить вычет: через работодателя и непосредственно в налоговой.

В любом случае нужно подать декларацию о доходах и приложить документы, подтверждающие расходы, за которые полагается вычет, а также справку 2-НДФЛ с работы.

В первом случае решение налоговой о выплате (ждать его придется месяца три) надо отнести работодателю, который будет возвращать вам причитающуюся сумму по частям (каждый месяц, пока сумма не будет выбрана).

Второй способ — получить всю сумму непосредственно от налоговой, для чего к вышеназванным документам нужно приложить еще заявление на вычет. Выплата произойдет не сразу и, возможно, частями.

Но, скорее всего, быстрее, чем через работодателя. Подать заявление, приложив сканы документов, можно в личном кабинете на сайте налоговой или через сайт «Госуслуги».

Можно подавать на вычет не только за прошедший год, но и за предыдущие три года.

Итак, 10 способов честного отъема денег у государства.

Способ 1. Жилье. Сумма — до 390 тыс. рублей

Самый большой налоговый вычет можно получить при покупке или строительстве жилья, в том числе и с привлечением кредитных средств (если не привлекался материнский капитал). Можно получить вычет с суммы до 2 млн рублей (можно вернуть до 260 тыс.

рублей уплаченных налогов) при покупке квартиры, дома, комнаты и доли в них. Можно получить налоговый вычет на такую же сумму с расходов на строительство и отделку/ремонт жилья, а также при покупке земельного участка под жилищное строительство.

Причем эта сумма может включать не один, а несколько объектов недвижимости.

https://www.youtube.com/watch?v=-FslBmTYHXc

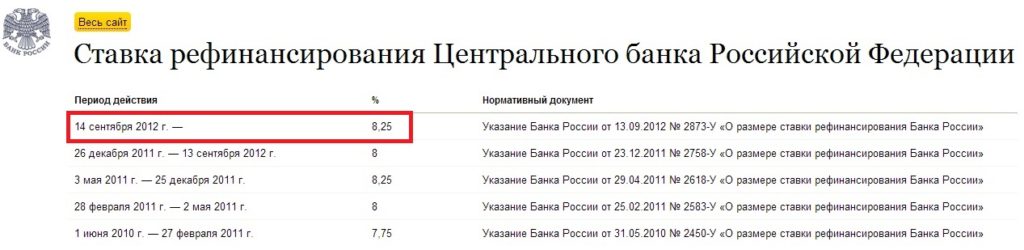

Можно также получить вычет на расходы по уплате процентов по ипотечным кредитам на приобретение жилья или целевым кредитам (займам) на строительство жилья, а также на погашение процентов по кредитам для рефинансирования предыдущего кредита на жилищное строительство или покупку жилья. При покупке в кредит потолок налогового вычета выше в 1,5 раза — до 3 млн рублей. 13% от этой суммы составит 390 тыс. рублей — это максимальная сумма, которую можно получить обратно.

Редко кто выплачивает за год такую сумму подоходного налога. А вернуть можно только ту сумму, которая уплачена в бюджет в текущем периоде. Поэтому возвращать налог при покупке недвижимости или строительстве можно в течение нескольких лет — пока не вернете всю полагающуюся вам сумму целиком.

Способ 2. ИИС. Сумма — до 104 тыс. рублей

Весьма ощутимый налоговый вычет можно получить с суммы, внесенной на индивидуальный инвестиционный счет (ИИС). Причем инвестировать эту сумму (а значит, тратиться на комиссии) никуда не нужно. Достаточно просто внести на счет.

Сумма вычета больше, чем по другим видам инвестирования, — до 400 тыс. рублей (получить можно 13% от 400 тыс. — до 52 тыс.).

Но есть один нюанс: ИИС должен быть открыт не менее чем на три года, вычет можно получать каждый год — на следующий после того, как ты вносишь средства.

А если вы не хотите держать три года деньги на ИИС, можно внести средства можно непосредственно в последний месяц третьего года и в первый месяц четвертого, после чего закрыть счет и вывести все средства. А по истечении календарного года подать на вычет — сразу за два года вы получите 104 тыс. рублей.

Кроме того, если вы все-таки решили инвестировать средства и получили доход, его можно полностью освободить от налога.

Способ 3. Страхование жизни. Сумма — до 15 600 рублей

Любые программы страхования жизни — и накопительные (НСЖ), и инвестиционные (ИСЖ) — позволяют получить возврат налогов в размере 13% от суммы до 120 тыс. рублей в год, то есть до 15 600 рублей.

Программы с регулярными взносами (как правило, в накопительном страховании жизни) в плане налогового вычета выгоднее, чем с единовременным взносом (большинство договоров ИСЖ).

В последнем случае вы можете только один раз за срок действия договора (3—7 лет) претендовать на возврат налогов в размере до 15 600 рублей. Если же взносы регулярные (раз в год, раз в квартал и т. п.), можно получать такой вычет каждый год.

Способ 4. Негосударственная пенсия. Сумма — до 15 600 рублей

Инвестирование в любые пенсионные программы — и в негосударственном пенсионном фонде, и в страховой компании — дает право на налоговый вычет до 120 тыс. рублей в год. Следовательно, можно получить возврат до 15 600 рублей (13% от вычета). Ситуация с единовременным и регулярными взносами аналогична вышеописанной в страховании жизни.

Способ 5. Образование. Сумма — до 15 600 рублей

Вычет на оплату образования можно получить не только на себя, но и на детей, братьев и сестер.

Причем можно вернуть часть денег за обучение не только в вузе или техникуме, но и в автошколе, на курсах кройки и шитья, в школе бальных танцев и других учебных заведениях.

Если вы оплачиваете свое образование, то можете учиться очно, заочно, на вечернем или дистанционно. Для детей, братьев и сестер вычет действует только до возраста 24 лет у обучаемого и при очной форме обучения, но зато включается всё: от детского сада до вуза.

Максимальная сумма вычета — 120 тыс. рублей, максимальный возврат средств — 15 600 рублей. Такое же ограничение по сумме при оплате обучения братьев и сестер, а вот максимальная сумма на ребенка — 50 тыс. (можно вернуть всего 6 500 рублей). Обязательное условие — чтобы договор и платежки были на ваше имя (или оформлена доверенность на передачу средств).

Если получать социальный налоговый вычет на обучение через работодателя, не нужно ждать окончания календарного года.

Способ 6. Лечение. Сумма — до 15 600 рублей

Вы можете получить вычет с суммы до 120 тыс. рублей на лечение, в том числе санаторно-курортное и стоматологию, а также на лекарства для себя, супруга, детей до 18 лет и родителей. Платные медицинские услуги и медикаменты должны входить в соответствующие перечни.

Для получения вычета необходимо предоставить рецепт от врача на лекарства, договор с медицинским учреждением на оказание услуг и копию его лицензии.

Копии платежных документов не нужны, достаточно справки об оплате: она используется в качестве документа, подтверждающего фактические расходы налогоплательщика.

Способ 7. Дорогостоящее лечение. Сумма — без ограничения

Если медицинские услуги входят в перечень дорогостоящего лечения (различные хирургические операции, эндопротезирование, реконструктивно-восстановительные операции на суставах, трансплантация органов, тканей и костного мозга, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов, лечение сложных ожогов, лечение онкозаболеваний и заболеваний поджелудочной железы, а также сложных форм сахарного диабета, выхаживание недоношенных детей весом до 1,5 кг, ЭКО), то ограничений по сумме вычета нет — можно получить возврат подоходного налога со всей стоимости лечения.

Способ 8. Добровольное медицинское страхование (ДМС). Сумма — до 15 600 рублей

С суммы, уплаченной за полис ДМС для себя, супруга, родителей или детей до 18 лет, также можно получить вычет, если вы платите за него сами, а не ваш работодатель. Сумма налогового вычета также не может превышать 120 тыс. рублей, но в большинстве случаев годовой полис ДМС стоит дешевле.

Способ 9. Ребенок. Сумма — от 1 400 до 12 000 рублей

Раз в год родители, их супруги, усыновители, опекуны, попечители могут оформить налоговый вычет на ребенка — 1 400 рублей на первого и второго, 3 000 рублей — на третьего и последующих. Обычно такой вычет оформляется через работодателя.

https://www.youtube.com/watch?v=BwBEMHD5nDs

На детей-инвалидов (если ребенок учащийся очной формы, аспирант, ординатор, интерн — до 24 лет) вычет может составлять до 12 тыс. рублей.

Способ 10. Благотворительность. Сумма — без ограничений

Выступая меценатом или помогая больным детям, вы также можете получить налоговый вычет — при условии, что вы официально перечислили деньги благотворительному фонду, религиозной организации, социально ориентированной некоммерческой организации или НКО, работающей в области культуры, здравоохранения и пр. Вернуть можно сумму в пределах уплаченного за год НДФЛ, но не более 13% (НДФЛ) от четверти вашего годового дохода.

Итого

А теперь представьте, что у вас трое детей, вы купили квартиру в ипотеку, собственные средства положили на ИИС, который открыт три года назад (его уже можно закрывать), а также купили либо полис накопительного или инвестиционного страхования жизни, либо фйвложились в добровольное пенсионное страхование и купили полисов ДМС на всю семью. В этом случае вы можете получить налоговый вычет до 479 000 рублей. Если, конечно, вы заплатили такую сумму подоходного налога за год.

Ольга КУЧЕРОВА, Banki.ru

Видео:Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Получение субсидии на приобретение жилья

Любой человек, который действительно является нуждающимся, может получить от государства помощь в виде субсидии.

Понятие субсидии

Для начала давайте разберём, что же такое субсидия. Она представляет собой определённую сумму, которая может быть выделена из федерального или регионального бюджета. Использовать государственную помощь можно исключительно на целевые нужды.

Что же подразумевает под собой субсидия?

- Такой вид помощи выдаётся только однократно.

- Возврат денежных средств государству тут не требуется (при условии, что ими правильно воспользовались).

- Ограниченный период действия. Если в течение шести месяцев не использовать деньги, выделенные государством, то они «сгорают».

- Потратить выделенную сумму можно только на определённые цели: приобретение дома/квартиры или вложить их в строительство недвижимости.

Важно отметить, что наличными выделяемые бюджетные средства не выдаются. Все расчёты проводятся только безналичным способом.

После подтверждения человеку вручают специальный сертификат, свидетельствующий о том, что он имеет право воспользоваться данными средствами.

С этим сертификатом заявитель отправляется в банковское учреждение. На его основании и будет проводиться расчёт за ипотечное кредитование.

Важно! Деньги по сертификату могут перечислить не сразу. Их наличие зависит от состояния бюджета (федерального или регионального). Очень часто ждать их приходится не один год. При этом кредитные организации не должны завышать процентную ставку.

Такого рода государственную помощь могут получить те лица, которые встали на очередь по улучшению жилищных условий до первого марта 2005 года.

На что можно потратить субсидию?

В нашем государстве существует множество социальных программ, и у каждой из них определённые цели. Соответственно, направленность у данной субсидии довольно узкая. Государственную выплату можно потратить:

- На приобретение недвижимости или строительство собственного дома/коттеджа.

- Внести первоначальный взнос по ипотечному кредиту или полностью погасить задолженность по уже имеющемуся займу.

- Сделать платёж в кооперативную организацию.

- Отремонтировать существующую жилую площадь.

Список требований по каждой программе нужно смотреть отдельно.

Как определить размер дотации?

Размер государственной выплаты высчитывают так: усреднённую стоимость недвижимости на рынке жилья нужно умножить на усреднённую площадь недвижимости.

https://www.youtube.com/watch?v=QVWWQeMHyfQ

Условия следующие:

- На одного члена семьи положено 18 кв. м.

- На человека, который живёт ОДИН в квартире, положено 36 кв. м.

- Если в семье два человека — 50 квадратных метров.

- На семью из трёх человек положено 70 квадратных метров.

- 85 кв. м. должно быть у семьи из четырёх человек.

- На пять и более лиц дополнительно добавляем ещё по 15 квадратных метров.

Обратите внимание! Если у семьи уже имеется в собственности недвижимость или какая-то часть, то её площадь будет вычитаться из существующих нормативов. Такая сумма будет являться нормативной стоимостью.

Сумма государственной помощи будет рассчитываться как доля от нормативной стоимости. Она будет считаться исходя из длительности периода нахождения в очереди на жильё:

- Если прошёл год — 5 процентов.

- Два года — 12 процентов.

- Три года — 20 процентов.

- Четыре года — 30 процентов.

- Пять лет — 40 процентов.

- Шесть лет — 51 процент.

- Семь лет — 60 процентов.

- Восемь лет — 64 процента.

- Девять лет — 67 процентов.

- Десять лет и больше — 70 процентов.

Это важно знать: Программа Доступное жилье в 2021 году

Семьям, имеющим трёх и более детей в возрасте до 18 лет, субсидия выдаётся в полном размере стоимости недвижимости.

Бюджетные средства можно потратить полностью на покупку недвижимости, если вы укладываетесь в сумму. А также к ней можно добавить свои личные денежные средства, если планируете приобрести жильё дороже. Если же стоимость недвижимого имущества будет меньше, чем государственная выплата, то потратить можно только определённую часть. Остаток будет возвращён обратно в бюджет.

Куда потратить бюджетные средства?

Субсидию разрешается использовать:

- На покупку квартиры или дома/коттеджа, которые находятся в стадии строительства.

- На покупку квартиры или дома/коттеджа, которые уже готовы для проживания.

- На покупку комнаты в коммунальной квартире, в которой уже проживает семья. Тут, главное, чтобы на каждого человека приходилось не менее 18 квадратных метров. Сама же комната будет продаваться только по рыночной цене.

Дотацию нельзя потратить:

- На недвижимость, которая не соответствует существующим нормам.

- На жильё, которое находится под арестом или имеет различного рода обременения.

- На квартиру или дом, если у его нынешнего хозяина отсутствуют документы, которые подтверждают право собственности на неё.

- Если её общая жилая площадь меньше, чем 18 квадратных метров на одного человека.

Существующие требования к недвижимости

Квартиру или дом вы можете купить в любом регионе Российской Федерации. На каждого члена семьи должно приходиться по 18 квадратных метров, не меньше! Если у семьи есть тяжелобольной родственник, который несёт угрозу здоровью остальным членам семьи, то такой человек обязан жить в отдельной комнате.

Если в семье имеются разнополые дети, то жить в одной комнате они могут только с письменного разрешения их родителей.

На что нельзя использовать государственную выплату?

Как мы уже рассказывали ранее, такие выплаты являются целевыми и использовать их можно строго на определённые цели. В данном случае это улучшение жилищных условий.

Главные условия:

- Нельзя приобретать недвижимость с обременением, это обязательно проверяется соответствующими службами.

- Нельзя приобретать жильё, находящееся под арестом.

- Нельзя покупать квартиры, которые принадлежат другим людям по документам.

- В некоторых регионах страны запрещено покупать жильё, которое находится в состоянии менее, чем 70 процентов готовности.

Существуют такие виды программ, которые не разрешают приобретать недвижимость на вторичном рынке жилья. В случае если человек приобретает недвижимое имущество с помощью государственной выплаты, то это защищает его на 100 процентов от мошеннических действий.

- Отправьте соответствующее заявление. В нём важно выбрать способ получения жилой площади — путём применения государственной субсидии. Под ним должны подписаться все члены семьи.

- Соберите, если требуется, необходимые справки и бумаги для проведения процедуры перерегистрации. Как правило, её проводят раз в пять лет. А также перерегистрацию нужно пройти, в случае если жилую площадь выделяет государство. Она проводится самими органами власти не менее чем за год до получения семьёй новой недвижимости. Это нужно, чтобы комиссия поняла, нуждается ли данная семья в улучшении жилищных условий или уже нет. Иногда уполномоченная организация может попросить принести дополнительные документы, будьте к этому готовы.

- На руки заявителю выдаётся сертификат на покупку недвижимости или строительство дома. Когда наступит ваша очередь, уполномоченная организация вас уведомит об этом, позвонив по телефону или отправив письмо. Затем вас пригласят на личную встречу, где передадут специальный сертификат с определённой суммой, которую вы сможете потратить на улучшение жилищных условий. Сертификат именной, в нём будут указаны персональные данные заявителя. Действует такой документ только полгода с даты принятия решения о выплате государственной помощи. Если по каким-то причинам семья не смогла воспользоваться сертификатом, то сумма, указанная в нём, будет отправлена обратно в бюджет государства. Заявитель же остаётся, как и прежде, ждать своей очереди с того года, в котором он встал на учёт.

- Нужно открыть персональный счёт в банке для перевода туда субсидии. Счёт такой будет закрытым, обналичить денежные средства заявитель не сможет. При получении сертификата специалист вручит ему список банковских учреждений, в котором можно будет открыть подобный счёт. На него будут переведены денежные средства. После чего семью снимают с очереди как нуждающуюся в улучшении жилищных условий.

- Нужно определиться с жильём, а затем заключить контракт. Выбирать и покупать себе недвижимость должен сам заявитель. Как только он выберет подходящий по всем параметрам вариант, он должен об этом оповестить уполномоченную организацию. В Москве это Городской центр имущественных платежей и жилищного страхования (адрес местоположения — улица Кожевническая, дом 1, строение 1). Здесь вам скажут, какой перечень справок и бумаг нужно принести для того, чтобы проверить выбранное вами жильё на соответствие с требованиями. Если всё будет в порядке, то можно заключать контракт купли-продажи. После всех действий вам нужно принести договор в Городской центр.

- Можно подавать заявление для того, чтобы заявителю перевели государственную выплату на закрытый банковский счёт. Заявка подаётся в центр госуслуг «Мои документы». После того как человек принесёт в Городской центр договор, на личный счёт строительной компании будет перечислена сумма. Заявителю нужно будет потом подойти в банк и забрать документ, который подтверждает, что денежные средства переведены в полном объёме.

- Можно оформлять недвижимость в собственность. Если все участники семьи стоят в очереди, то они должны получить одинаковые доли.

Это важно знать: Государственная программа «Молодая семья» в Пермском краю

Можно ли пользоваться предыдущей жилой площадью?

Тут возможны два варианта:

- Предыдущая жилая площадь может оставаться у её владельцев, если при расчёте суммы дотации она была учтена.

- Предыдущая жилая площадь должна быть отдана, если при расчёте суммы государственной выплаты её размер не учитывался.

Если субсидия была определена с учётом имеющегося жилья, то все члены семьи имеют право в нём жить и дальше. А если размер недвижимости не был учтён при расчёте суммы, то все жильцы обязаны покинуть её в течение месяца, после того как заявитель оформит новую квартиру/дом в собственность.

https://www.youtube.com/watch?v=Aym06YYneSo

Если это требование не выполняется, то принятое решение о выплате государственной помощи отменят, а вся сумма будет возвращена обратно в бюджет.

Как правило, главным условием здесь является нехватка квадратных метров на одного члена семьи.

Чтобы претендовать на улучшение своей жилищной ситуации, нужно уведомить об этом местные органы власти, написав соответствующее заявление по единой форме. К нему нужно обязательно приложить необходимые справки и бумаги.

Затем вас ставят в очередь на получение недвижимости. Крайне важно подтвердить свою нужду именно документально, иначе доказать это практически невозможно.

Кто может получить отказ?

Вам могут отказать в получении льготной выплаты:

- Если вы специально заселили к себе третьих лиц, тем самым ухудшив свою жилищную ситуацию.

- Если специально нанесли порчу своему недвижимому имуществу.

- Если спустя некоторое время вы больше не можете претендовать на дотацию (жилищные условия улучшились).

- Если вы предоставили лживые сведения.

- Если вы имеете ещё одну недвижимость, но скрываете этот факт.

- Если вы не стали сообщать информацию о том, что у вас изменилось количество членов семьи.

Очень важно ответственно отнестись к требованиям, выдвигаемым законодательством. В противном случае претендовать на государственную выплату вы не сможете.

В стране на данный момент имеется несколько социальных программ, которые призваны помогать определённой категории граждан.

Одна из них — военное ипотечное кредитование. Здесь сумма субсидии будет зависеть от:

- Общего военного стажа.

- Общего количества членов его семьи.

Государственные выплаты по этому проекту в 2021 году находились в пределах от 2 до 11,6 млн. рублей.

Расчёт денежной выплаты берётся исходя из общего стажа военной службы. Помимо этого, военнослужащие имеют право приобретать себе недвижимость на вторичном рынке жилья. Почти все проекты такие действия строго запрещают.

Следующая

Это важно знать: Программа Доступное жилье в 2021 году

📹 Видео

Как КУПИТЬ квартиру, если МАЛО денег? Мудрый совет миллиардера Игоря РыбаковаСкачать

Многодетные получат миллион на автоСкачать

"Молодая семья" - государственная программа, которая помогает улучшить жилищные условияСкачать

Молодая семья 2023 Субсидия от государства Кому положеноСкачать

⚠️ ВЫПЛАТЫ, ДОСТУПНЫЕ КАЖДОМУ: КАК ПОЛУЧИТЬ 350 000 ₽ ОТ ГОСУДАРСТВА БЫСТРО И БЕЗВОЗВРАТНОСкачать

Налоговый вычет / Возврат НДФЛ за покупку недвижимостиСкачать

Как получить налоговый вычет до 650 тысяч рублей при покупке недвижимостиСкачать

Как получить 4 млн на покупку жилья. А более подробно в моем инстаграм Ильнар Валиуллин и получи докСкачать

Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Пришла зарплата 40 тыс рублейСкачать

Где купить квартиру. Москва. Позиционирование #дизайнер #подключ #отделка #дизайн #ремонт #москваСкачать

Сделка купли-продажи недвижимости в 2023 году проходит по новому алгоритмуСкачать

Как получить 4 МИЛЛИОНА рублей от государства?Скачать

Автокредит за счет государства. Как это работаетСкачать

Налоговый вычет ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕСкачать

Зачем опять печатают 5 и 10 рублевые купюры?Скачать