Вместе с тем, все больше российских компаний нанимают сотрудников по договорам подряда, и у бухгалтеров возникает вопрос об оформлении справки 2-НДФЛ таким внештатным работникам.

Чтобы разобраться в сути этой проблемы, необходимо ясно понять в чем схожи, и чем различаются договор гпх и трудовой договор. Большинство отличий связаны с отношениями между работником и работодателем.

Главный момент, который интересует бухгалтерию, связан с тем, что «подрядчики» освобождены от уплаты взносов в Фонд социального страхования. Работодатель платит за них только в ПФР и ФОМС.

Работники, отношения с которыми оформлены по Трудовому кодексу, часто просят в бухгалтерии справки по форме 2-НДФЛ. Такой документ нужен для подтверждения дохода заемщика при получении кредита. Справка потребуется при переходе на новое место работы, оформлении налогового вычета, для расчета пенсии, оформления документов на усыновление ребенка и так далее.

- Введение

- Особенности оформления по договорам ГПХ

- Типичные ошибки в 2-НДФЛ по ГПХ

- Оплата по договору ГПХ

- Заполнение 2 Ндфл По Договорам Гпх 2021

- Нужно ли предоставлять справку 2-НДФЛ работнику по договору ГПХ

- Гпх в 6-ндфл

- Договор гражданско-правового характера налоги и взносы в 2021 – 2021 году

- Как отразить договор Гпх в 6-ндфл

- Как отразить в 6-НДФЛ выплаты гражданско-правового характера

- Как заполнить платежку по НДФЛ

- Заполнение расчета по форме 6-Ндфл по договорам гпх

- Договор гпх в обложение взносами и ндфл

- Договоры ГПХ: налоги и страховые взносы в 2021 году

- Как отразить договор Гпх в 6-ндфл (договор гражданско-правового характера) в 2021 году — образец, в 1 разделе

- Ндфл по договорам гпх

- Справка 2 Ндфл Доходы По Договору Гпх

- Будут ли в справке 2 НДФЛ отражены доходы по договору ГПХ

- Отражение дохода по договорам ГПХ в 2 НДФЛ

- Справка 2 ндфл по договору гпх

- Ндфл с выплат по гражданско-правовому договору

- Код дохода в справке 2 ндфл по гражданско-правовому договору гпх

- Коды доходов в справке 2-НДФЛ в 2021 году

- Как отразить договор ГПХ в 6-НДФЛ

- Коды доходов по ндфл в 2021 году для справки 2-ндфл с расшифровкой

- Отчетность по форме 2-НДФЛ по договорам аренды с

- Коды доходов и вычетов в справке 2-НДФЛ

- Справка 2 ндфл по гражданско правовому договору | ЮрБлог

- Бухгалтерские и юридические услуги

- Справки 2 ндфл заполняются не правильно

- Выплаты по договорам гпх в 2 ндфл

- Особенности заполнения

- Типичные ошибки в 2НДФЛ по ГПХ

- Ситуация 1 аванс по договору выплачен в 2021 а работы (услуги) приняты в 2021

- Ситуация 2 работы (услуги) выполнены и приняты в 2021 году постоплата прошла в 2021

- 🌟 Видео

Введение

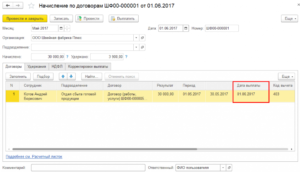

Взаимоотношения заказчика (организации) и подрядчика (исполнитель) оформляются договором подряда гражданско-правового характера. В договоре отражены обязанности подрядчика – выполнить объем работ, и заказчика – принять и оплатить работу согласно акту приема – передачи. Кроме того, заказчик обязан отразить в расчете начисленный и удержанный налог.

Каждый вид прибыли, который получают физ. лица, подлежит налогообложению. С каждого дохода проводится учет начисления НДФЛ. Отличие между ГПХ и трудовым договором только в дате отражения получения прибыли. По трудовому контракту – это последнее число месяца начисления.

Особенности оформления по договорам ГПХ

Организация или ИП признаются налоговыми агентами по выплатам вознаграждения следующим категориям граждан:

- Своим работникам, а также бывшим своим сотрудникам;

- работникам по ГПД;

- иным физическим лицам (например, оплата аренды).

Организация не платит страховые взносы в ФСС за работников, с которыми у нее заключен договор ГПХ. Поэтому, чтобы сэкономить, многие работодатели оформляют своих сотрудников таким образом.

Внимание! Договор ГПХ заключается на определенный срок и на выполнение конкретной работы или оказания определенной услуги. Вознаграждение выплачивается разовой суммой после выполнения работы и подписания акта (допускается получение аванса). Подмена трудовых отношений ГПД может привести к штрафу.

Тем не менее работники, оформленные по договору подряда так же, как и обычные сотрудники должны платить налоги. Ставка налога – 13%. Поскольку налоговым агентом является заказчик, на нем и лежит ответственность по удержанию и уплате НДФЛ.

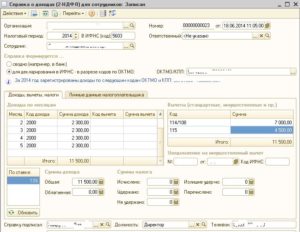

Организация обязана ежегодно отчитываться по 2 НДФЛ в инспекцию, причем ей необходимо предоставить справки на всех физических лиц, которым был выплачен доход в течение налогового периода, в том числе и по людям, оформленным по ГПД. Соответственно человек, оформленный в организации таким образом, имеет право на получение 2 НДФЛ.

Типичные ошибки в 2-НДФЛ по ГПХ

По мнению проверяющих, при заполнении справок по ГПД основная причина ошибок – неверное признание даты получения физлицом дохода. Напомним, что согласно п. 1 ст. 223 НК РФ, датой получения дохода по подрядному договору считается дата платежа контрагенту-физлицу. В этом коренное отличие договора ГПХ от зарплатных выплат.

Способ учета вознаграждения по договору и связанная с ним обязанность удержать НДФЛ – всегда «по оплате». И по тому же принципу данные по ГПД должны отражаться в отчетных формах (2-НДФЛ и 6-НДФЛ).

Разберем подробнее типовые ситуации, в которых может быть неверно заполнена 2-НДФЛ.

Оплата по договору ГПХ

1.

Работаю по договору гпх, за май месяц работодатель составил договор сразу с 6 мая а не с 1 и оплату в договоре указал на 3200 меньше, объяснив это тем, что были праздничные дни, и за 1-5…9-12 оплачивать не будет.

Договор я не подписала, но забрала для рассмотрения. Как мне добиться прежней оплаты, и законно ли высчитали у меня за эти дни, если в договоре о времени работы ничего не указано. У меня договор на оказание услуг.

1.1. Нужно изучать договор.

1.2. Добрый день, Анастасия! В соответствии с действующим законодательством работа, осуществляемая на основании договора гражданско-правового характера, регулируется условиями такого договора.

К сожалению, при заключении договора ГПХ Ваши интересы не защищены трудовым законодательством, а подпадают под действие Гражданского кодекса РФ (далее — ГК РФ).В соответствии со ст.

421 ГК РФ граждане и юридические лица свободны в заключении договора, в том числе в определении его условий. Понуждение к заключению договора не допускается, принудить работодателя к включению в договор желаемых Вами условий невозможно.

https://www.youtube.com/watch?v=8cxeVdluJtY

Однако есть другие пути разрешения Вашей ситуации.Полноценный ответ на Ваш вопрос можно дать только после изучения Вашего договора. Присылайте сканы/фото, почитаю, дам рекомендации.С уважением,

Лапшин Алексей Вячеславович.

2. Положена оплата работнику за работу в праздничный день по договору гпх.

2.1. Если это указано в самом договоре. Потому что «гпх» — это не трудовой договор.

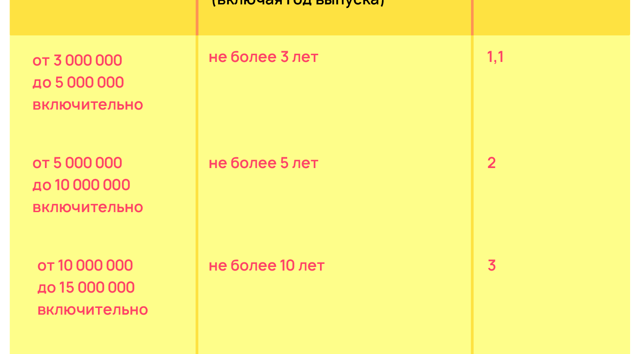

3. Скажите пожалуйста какова максимальная сумма оплаты труда по договору ГПХ. Например: договор строительного подряда на 10 000 000 рублей. 4 постоянных работника (ген. директор, гл.инженер, бухгалтер, нач. участка). Остальные по ГПХ. Каков процент из фонда оплаты труда может приходиться на договора ГПХ? Спасибо.

3.1. Не регламентируется законодательством. Может быть любым. Просто надо учитывать положения норм ст. 19.1 ТК РФ.

3.2. Размер оплаты труда по ГПХ не ограничен, взносы Вы сами производите в ПФР, если желаете иметь накопления.

4. Мне не оплатили услуги по договору гпх который закончился 17 декабря. Обращаюсь в суд. какие санкции и на основании чего я могу потребовать применить к заказчику.

4.1. Здравствуйте! Вы обращаетесь в суд с исковым заявлением о взыскании причитающейся выплаты по договору. В подтверждение должен быть предоставлен договор и акт выполненных работ. Или доказать иным способом, что работа выполнена по договору в полном объеме.

5. Как рассчитать оплату за услуги истопника по договору гпх с физ. лицом? Обязано ли предприятие предоставить полный соцпакет? Уплачивать за него 30,2% в ИМНС как со штатного сотрудника?

5.1. Здравствуйте уважаемый посетитель сайта, нет вы платите только НДФЛ, соцпакет предоставлять не обязаны, расчет услуг по договоренности.

6. Унифицирована ли форма претензии по просрочке оплаты по договору подряда Гпх, или можно написать в ручную? Спасибо.

6.1. Добрый день.Особых требований к претензии законом не установлено. Однако обязательным в претензии является указание реквизитов сторон договора (ФИО, адрес, телефон или наименование юрлица и его юридический адрес), суть претензии (со ссылкой на договор) и требование об исполнении условий договора.

Отправлять лучше всего заказным письмом с уведомлением и описью вложения по адресу стороны, указанному в договоре.

7. Работа по договору ГПХ. В договоре прописана дата оплаты по договору в течении 10 дней после подписания акта выполненных работ. Акт подписан 28.12.2021 г. должны ли они расплатиться до конца этого года, либо оплата переноситься на следующий год?

7.1. А в течении каких 10 дней? Календарных, рабочих, банковских? В любом случае оплата будет происходить уже в 2021 году. Тут еще зависит от того, каким способом будет происходить оплата и отношение Заказчика.

Видео:Договор ГПХ. Как платить налоги, взносы и сдавать отчетность в 23 годуСкачать

Заполнение 2 Ндфл По Договорам Гпх 2021

Если договор ГПХ заключен организацией или ИП с физлицом, не являющимся индивидуальным предпринимателем, такие организации и ИП признаются налоговыми агентами (пп. 1, 2 ст. 226 НК РФ). А значит, они должны исчислить, удержать и перечислить НДФЛ с выплачиваемого физлицу вознаграждения по ГПХ.

Организации и ИП для выполнения работ или оказания услуг могут привлекать физлиц по гражданско-правовому договору (ГПД) или договору гражданско-правового характера (ГПХ). Это могут быть, к примеру, договор подряда (гл.

37 ГК РФ) или договор возмездного оказания услуг (гл. 39 ГК РФ). О том, как расчеты по договорам ГПХ отражаются в Расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ ) (утв. Приказом ФНС от 14.10.

2015 № ММВ-7-11/450@), расскажем в нашей консультации.

Нужно ли предоставлять справку 2-НДФЛ работнику по договору ГПХ

Работники, отношения с которыми оформлены по Трудовому кодексу, часто просят в бухгалтерии справки по форме 2-НДФЛ. Такой документ нужен для подтверждения дохода заемщика при получении кредита. Справка потребуется при переходе на новое место работы, оформлении налогового вычета, для расчета пенсии, оформления документов на усыновление ребенка и так далее.

https://www.youtube.com/watch?v=8FXQvCJe6C8

Вместе с тем, все больше российских компаний нанимают сотрудников по договорам подряда, и у бухгалтеров возникает вопрос об оформлении справки 2-НДФЛ таким внештатным работникам.

Чтобы разобраться в сути этой проблемы, необходимо ясно понять в чем схожи, и чем различаются договор гпх и трудовой договор. Большинство отличий связаны с отношениями между работником и работодателем.

Главный момент, который интересует бухгалтерию, связан с тем, что «подрядчики» освобождены от уплаты взносов в Фонд социального страхования. Работодатель платит за них только в ПФР и ФОМС.

Гпх в 6-ндфл

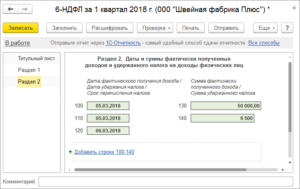

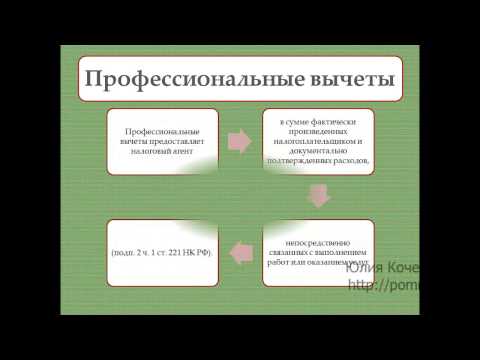

Обратите внимание, что физическое лицо может иметь право на профессиональные вычеты, которые при наличии подтверждающих документов следует учесть при расчете налога. Соответственно и в форме 6-НДФЛ такие вычеты находят свое отражение – в строке 030 раздела 1.

Что касается НДФЛ, то организация или предприниматель являются налоговыми агентами не только по отношению к сотрудникам, которые входят в штат, то и по отношению к тем физическим лицам, с которыми заключаются договора гражданско-правового характера. С каждого платежа по договору ГПХ налоговому агенту необходимо удерживать налог на доходы физических лиц.

Договор гражданско-правового характера налоги и взносы в 2021 – 2021 году

Суть гражданско-правового договора (ГПД) с физлицом в том, что он заключается, когда необходимо выполнить определенную работу. Заказчик оплачивает доход физику только после того, как исполнитель сдал результат работы, а заказчик их принял (п. 1 ст. 702 ГК РФ). Стороны могут предусмотреть и аванс по договору, но окончательный расчет происходит по факту выполнения.

Уплата налогов и страховых взносов по гражданско-правовым договорам в 2021 и 2021 году коренным образом отличается от аналогичных выплат с доходов штатных работников. Проверьте, какими налогами и взносами облагается договор ГПХ с физическим лицом в 2021-2021 году.

Как отразить договор Гпх в 6-ндфл

Налоговым законодательством установлена обязанность компаний и ИП отражать в 6-НДФЛ суммы вознаграждений по договорам гражданско-правового характера (ГПХ), заключенным с физлицом, не являющимся предпринимателем. Как отразить договоры Гпх в 6-ндфл – тема нашей публикации.

К гражданско-правовым относят договоры подряда, оказания услуг на возмездной основе (например, аренды имущества у физлица) и др. Они являются соглашениями, в которых частное лицо – исполнитель/подрядчик/арендодатель, обязуется выполнить означенный в договоре комплекс работ или оказать определенные услуги, а заказчик – принять и оплатить их.

Как отразить в 6-НДФЛ выплаты гражданско-правового характера

Если ваш контрагент-подрядчик (исполнитель) — физлицо, не обладающее статусом ИП, то в отношении выплачиваемых ему доходов вы признаетесь налоговым агентом по НДФЛ.

Отсюда и обязанность включать проведенные операции в такой общий налоговый отчет компании, как 6-НДФЛ. Без данных по ГПД расчет будет неполным и в случае проверки контролеры его просто завернут.

Так что упускать из виду сделки гражданско-правового характера с физлицами бухгалтеру никак нельзя.

Для заполнения строки 120 раздела 2 формы 6-НДФЛ в качестве срока перечисления платежа в бюджет указывается последняя возможная дата перечисления налога. И неважно, если налог вы уплатили сразу в день удержания налога.

От этого установленный срок перечисления платежа в целях заполнения расчета не меняется. Это ваше право — рассчитаться с государством в последний отведенный для этого день или сразу по факту удержания налога. Главное, не выплачивать НДФЛ из собственных сумм.

Ведь вы действуете как агент и должны прежде вычесть необходимую сумму налога из начисленной суммы дохода.

Как заполнить платежку по НДФЛ

В реквизите 21 указывается очередность. Она определяется в соответствии с 855 ст. ГК РФ. При перечислении налога могут быть указаны значения «3» и «5».

Они определяют, в каком порядке банк будет проводить операции, если денежных средств на счете организации недостаточно. При ежемесячном перечислении НДФЛ в поле 21 указывается значение «5».

Если перечисляете налог по требованию ИФНС, то указываете значение «3».

- Если самостоятельно посчитали пени и платите их добровольно. В этом случае основание будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования ИФНС.

- Если платите по требованию ИФНС. В этом случае основание будет иметь вид ТР.

- Перечисляете на основании акта проверки. Это основание платежа АП.

Заполнение расчета по форме 6-Ндфл по договорам гпх

То, сколько раз в разделе 2 будут заполнены строки 100 — 140, зависит от даты фактического получения физическими лицами дохода, даты удержания налога и срока его перечисления.

Так, если все три даты совпадают, то сведения для отражения в разделе 2 обобщаются.

Если же в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 — 140 заполняются по каждому сроку перечисления налога отдельно (п. 4.2 порядка заполнения).

Для наглядности того, каким образом в рассматриваемой ситуации должен быть заполнен расчет 6-НДФЛ, не учитываем иные доходы, в отношении которых предприятие общепита выступает в качестве налогового агента по НДФЛ. В связи с этим расчет за 2021 год должен быть заполнен следующим образом.

Договор гпх в обложение взносами и ндфл

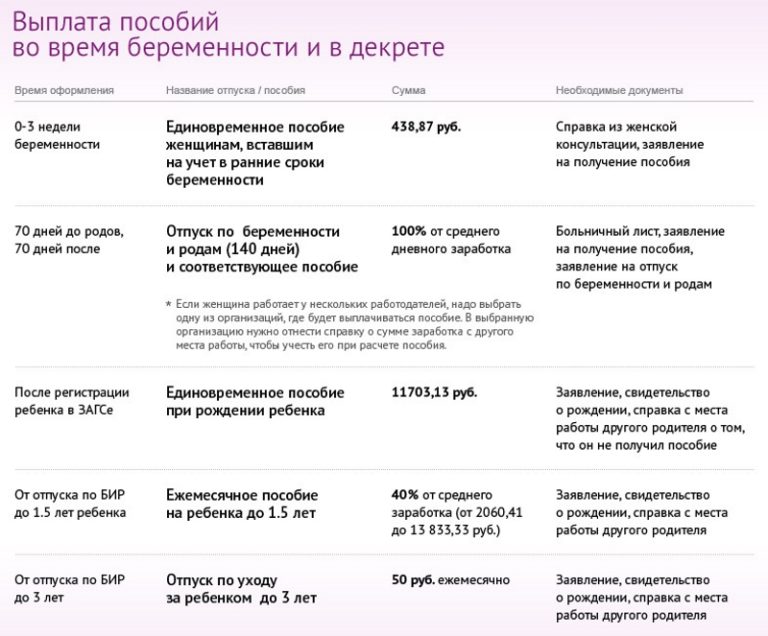

Сотрудники, нанятые по договору ГПХ не могут претендовать на страхование со стороны нанимателя на случай нетрудоспособности или обнаружения беременности. То же касается и взносов в Фонд социального страхования от травматизма во время работы или появления профессионального заболевания.

https://www.youtube.com/watch?v=AmUFgieBIFQ

Инфо Выплаты по договорам гражданско-правового характера: взносы на ОСС Страховые взносы на случай временной нетрудоспособности и в связи с материнством, уплачиваемые с 2021 года также не в фонд, а в ФНС, по ГПД не возникают. Эта самая отличительная особенность таких соглашений от трудовых контрактов.

Договоры ГПХ: налоги и страховые взносы в 2021 году

Любые взносы платятся только в том случае, если соглашение между исполнителем и заказчиком предполагает оказание услуг авторского характера или выполнение работ подряда. При оформлении соглашений в отношении аренды или денежного займа, социальные платежи в бюджет местного образования не перечисляются.

Удержание и оплата в 2021 году налога по договору ГПХ с физическим лицом за минусом стандартных вычетов происходит в том случае, когда у исполнителя на иждивении есть несовершеннолетние дети. Обусловливается это наличием дохода, не превышающего 350 000 рублей.

Любые регламентированные Налоговым Кодексом вычеты и выплаты, не участвующие в обложении подоходным налогом, предоставляются за временной промежуток действия договора подряда с физическим лицом, налоги и взносы 2021 года будут выплачены подрядчиком в соответствии с законом.

Как отразить договор Гпх в 6-ндфл (договор гражданско-правового характера) в 2021 году — образец, в 1 разделе

А вот в разделе 2 суммы, которые вы выплатили в апреле записывать не нужно. Это подтверждает и ФНС России (письмо от 18.03.2021 № БС-4-11/4538@). Вы отразите доходы, выплаченные по гражданско-правовым договорам в апреле 2021 года, в разделе 2 формы 6-НДФЛ за полугодие.

По установленным нормам, выплаты по договору Гпх в 6-ндфл отражать необходимо, так как организация или ИП, пользующиеся услугами физических лиц, становится для них налоговым агентом. Именно организация в этом случае отвечает за удержание и перечисление НДФЛ в казну.

Ндфл по договорам гпх

Гражданско-правовой договор — довольно распространенное проявление правоотношений в настоящее время. В данной статье мы рассмотри вопросы, касающиеся обложения выплат по договору ГПХ в пользу одной из сторон договора, а также налога, который при этом должен быть начислен и уплачен в бюджет РФ.

При исчислении НДФЛ на доходы, выплаченные по договору ГПХ, есть возможность применения стандартных налоговых вычетов. Для того, чтобы воспользоваться вычетом, физическое лицо должно подать заявление с просьбой применить вычеты на детей.

Подтверждающими документами для вычетов будут свидетельства о рождении детей и/или справка с места учебы ребенка (если он достиг 18 лет, но продолжает очное обучение в образовательном учреждении).

Стандартные налоговые вычеты на детей имеют следующие размеры:

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Справка 2 Ндфл Доходы По Договору Гпх

Вместе с тем, все больше российских компаний нанимают сотрудников по договорам подряда, и у бухгалтеров возникает вопрос об оформлении справки 2-НДФЛ таким внештатным работникам.

Чтобы разобраться в сути этой проблемы, необходимо ясно понять в чем схожи, и чем различаются договор гпх и трудовой договор. Большинство отличий связаны с отношениями между работником и работодателем.

Главный момент, который интересует бухгалтерию, связан с тем, что «подрядчики» освобождены от уплаты взносов в Фонд социального страхования. Работодатель платит за них только в ПФР и ФОМС.

Работники, отношения с которыми оформлены по Трудовому кодексу, часто просят в бухгалтерии справки по форме 2-НДФЛ. Такой документ нужен для подтверждения дохода заемщика при получении кредита. Справка потребуется при переходе на новое место работы, оформлении налогового вычета, для расчета пенсии, оформления документов на усыновление ребенка и так далее.

Будут ли в справке 2 НДФЛ отражены доходы по договору ГПХ

Если физическое лицо официально трудоустроено, при этом получает дополнительный доход по договору гражданско-правового характера(тоже официально), но у другой организации. Могут ли узнать на основном месте работы о таких доходах? Больше всего волнует справка 2 НДФЛ, ведь там (по моему мнению) отражается информация о всех доходах работника

https://www.youtube.com/watch?v=wQhRwFggULg

Узнать так или иначе могут — и из справки (хотя эти справки смотрят только при необходимости решения того или иного вопроса) и не из справки — «добрые люди», которые руководствуются одним им ведомой статьёй «о недоносительстве» находятся всегда и везде — могут «доложить по инстанции»…. Другое дело — что ничего противозаконного вы не совершаете. Законодательством не запрещено ни работать по совместительству. ни подрабатывать по гражданско-правовым договорам..

Отражение дохода по договорам ГПХ в 2 НДФЛ

Организация обязана ежегодно отчитываться по 2 НДФЛ в инспекцию, причем ей необходимо предоставить справки на всех физических лиц, которым был выплачен доход в течение налогового периода, в том числе и по людям, оформленным по ГПД. Соответственно человек, оформленный в организации таким образом, имеет право на получение 2 НДФЛ.

Справка 2 НДФЛ отражает доходы и уплаченные с них налоги. Она подготавливается налоговым агентом на каждого человека отдельно и является основным документом, подтверждающим его заработок.

Поскольку справка необходима при оформлении кредита и получения иных услуг, работники часто обращаются за ней в бухгалтерию по месту работы. Однако не все работники оформляются по трудовому договору, с некоторыми заключается гражданско-правовой договор.

Могут ли такие лица получить справку 2 НДФЛ и есть ли какие-то особенности в ее оформлении?

Рекомендуем прочесть: Октмо по адресу санктпетербург 2021

Справка 2 ндфл по договору гпх

Устраивалась на работу по договору гпх, запросила справку 2 ндфл-ответили что работаю неофициально, поэтому никаких отчислений не производилось (на этом месте уже тружусь более года) , вторые экземпляры договоров не отдают, ссылаясь что по регламенту компании они только в единственном экземпляре.

Здравствуйте! Вам безбожно врут. Согласно ГК РФ Статья 420. Понятие договора 1. Договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

В данном случае это соглашение между двумя равноправными сторонами и должно быть 2 экземпляра договора по одному у каждой стороны, никакой регламент не имеет значения, когда есть федеральный закон. Требуйте свой экземпляр договора. Вы вообще при желании можете обратиться в суд и признать Ваши отношения трудовыми и заставить заключить с Вами трудовой договор.

2-ндфл Вам конечно не выдадут, если они не являются Вашим налоговым агентом и не платят за Вас НДФЛ. Это уже Ваша забота-уплата налога на доход.

Ндфл с выплат по гражданско-правовому договору

Для целей бухгалтерского учета расчетов с подрядчиками и исполнителями, которые являются физическими лицами, используется счет 76, субсчет «Расчеты с разными дебиторами и кредиторами». Начисление вознаграждение отражается по кредиту этого счета в корреспонденции со счетом затрат, в зависимости от того, для каких целей выполнялись работы и оказывались услуги:

Если привлекаемое лицо – ИП, то оформление отношений с ними ничем не отличается от отношений с контрагентами – организациями. Т.е. ИП выставляет счет на свои услуги или заключается договор, работы и услуги выполняются, подписывается акт выполненных работ. Оплата перечисляется на расчетный счет ИП. Налоги с полученных доходов ИП платит за себя сам.

Код дохода в справке 2 ндфл по гражданско-правовому договору гпх

некие коды доходов для справки 2-ндфл в 2021 году поменялись по сопоставлению с кодами.кандидатурой трудовых отношений с работником является заключение контракта гпх.

В отличие от обыкновенной заработной платы, вознаграждение по гпд отражается в документе месяцем выплаты, а не начисления, т. Организация либо ип отчитываются в налоговую инспекцию по ндфл не только по сотрудникам, но и по подрядчикам.

так как справка нужна при оформлении кредита и получения других услуг, работники нередко обращаются за ней в бухгалтерию по месту работы.

Если, ндфл удержали, в поле признак указывается цифра 1, а срок сдачи сведений до года. Сразу же нужно отметить, что все доходы гражд123 имею опыт работы в государственных и коммерческих структурах. Или полностью убирать его из формы 6-ндфл и 2-ндфл за 2 месяца? И начислено и оплачено все уже будет в 2021 году? Ведь удерживаем мы его в момент выплаты.

Коды доходов в справке 2-НДФЛ в 2021 году

1011 — Проценты (за исключением процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007 , доходов в виде процентов, получаемых по вкладам в банках и доходов, получаемых при погашении векселя), включая дисконт, полученный по долговому обязательству любого вида.

2205 — Авторские вознаграждения (вознаграждения) за создание музыкальных произведений: музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок.

Как отразить договор ГПХ в 6-НДФЛ

Налоговым законодательством установлена обязанность компаний и ИП отражать в 6-НДФЛ суммы вознаграждений по договорам гражданско-правового характера (ГПХ), заключенным с физлицом, не являющимся предпринимателем. Как отразить договоры ГПХ в 6-НДФЛ – тема нашей публикации.

https://www.youtube.com/watch?v=fjwZYArN2iE

Оплата по договору ГПХ – доход, облагаемый НДФЛ, поэтому у заказчика возникает обязанность налогового агента. Он должен начислить исполнителю сумму выплаты, удержать и перечислить с нее НДФЛ, а также поставить в известность о проведении этих операций ИФНС, т. е. заполнить форму 6-НДФЛ.

Рекомендуем прочесть: Путинские Выплаты На Первого Ребенка Расчет

Коды доходов по ндфл в 2021 году для справки 2-ндфл с расшифровкой

О том, как расчеты по договорам гпх отражаются в расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6- ндфл) (утв. Следовательно, организация, выплачивающая физическому лицу доход за выполненные работы оказанные услуги по договору гражданскоправового характера.

Базисный актив использование ценных бумаг, фондовых индексов, что рассчитываются организатором на рынке для сумм, что были выданы сотруднику при продаже и погашении инвестиционного фонда для сумм, что были получены работником от операций с ценными бумагами, что не обращаются, но при покупке соответствовали требованиям, что выдвинуты к ценным бумагам для сумм, что были получены плательщиками налогов при продаже доли участия в уставной основе предприятия выплата вознаграждений плательщику за успешную деятельность денежных содержаний и других средств военнослужащему, и тем, кто приравнивается к нему (не считая начислений согласно гражданскому выплата премий директору, другие выплаты, что получает член управительских органов предприятия (совет директорского состава и т.

В справке отпускные отразите в феврале если сотруденькик был отозван из отпуска, по коду 2012 отразите только отпускные за использованные деньки отпуска (письмо фнс рф от г. Коды доходов для справки 2-ндфл в 2021 году.

В чем секрет удачного проведения всех расчетов и резвого дизайна отчетности? Выбирается форма главных и дополнительных начислений, вкладка для расчета заработной платы, пункт для расчетов заработной платы по компаниям, потом настройка расчетов заработных начислений.

Отчетность по форме 2-НДФЛ по договорам аренды с

Вторым этапом, по сроку не позднее 01 апреля года, следующего за истекшим налоговым периодом, сдаете отчетность по форме 2-НДФЛ по всем доходам, выплаченным за отчетный год, включая те, с которых НДФЛ не был удержан. Этот комплект отчетности сдается с реквизитом признака с цифрой «1».

Этот признак означает, что справки содержат всю информацию по выплаченным доходам и исчисленном, перечисленном, удержанном налоге по состоянию на 31 марта года, следующим за отчетным.

Важный нюанс заключается в том, что в справки с признаком «1» содержат всю информацию о том, как вы справились с функциями налогового агентах по итогам года.

То есть даже если удержали, перечислили НДФЛ после 31 декабря отчетного года, но до 31 марта года, следующего за отчетным, то включаете информацию в эти справки, чтобы закрыть всю цепочку обязанностей: исчислить налог — удержать — перечислить. Вот такая особенность справок с признаком «1»

Коды доходов и вычетов в справке 2-НДФЛ

- Код дохода 2002 в справке 2-НДФЛ – используется для отражения сумм поощрений, выплаченных за достижение специалистами результатов, оговоренных трудовым договором или действующими НПА. Эти премии списываются на себестоимость продукции и не выплачиваются из чистой прибыли.

- Код 2003 – иные поощрения, имеющие непроизводственный характер, т.е. не связанные напрямую с результатами труда специалистов (например, премия к юбилею, перед уходом на пенсию и т.д.). Они уплачиваются из чистой прибыли организации или целевых средств.

- Вид дохода 2000 – обозначает заработную плату, получаемую специалистами за исполнение возложенных функций, денежное довольствие военнослужащих. Код не используется для обозначения выплат по гражданско-правовым договорам.

- 2010 – используется для отражения в справке выплат, полученных физическим лицом от компании или ИП по ГПБ (исключение – вознаграждения авторам произведений).

- Код 2300 – применяется для отражения выплат по больничным листкам. Напротив числового обозначения бухгалтер прописывает сумму пособия, перечисленного специалисту за период нетрудоспособности.

- 2012 – указывается напротив сумм отпускных, перечисленных персоналу компании.

Видео:ГПХ ИЛИ ТРУДОВОЙ ДОГОВОР? ЧТО ЗНАЧИТ - ОФОРМЛЕНИЕ ПО ДОГОВОРУ | 18+Скачать

Справка 2 ндфл по гражданско правовому договору | ЮрБлог

Согласно трудовому законодательству зарплата должна выплачиваться не реже чем один раз в полмесяца, то есть как минимум два раза в месяц (аванс + зарплата). С октября 2021 года изменились сроки выплаты заработной платы.

Главный момент, который интересует бухгалтерию, связан с тем, что «подрядчики освобождены от уплаты взносов в Фонд социального страхования.

Если, ндфл удержали, в поле признак указывается цифра 1, а срок сдачи сведений до года. Сразу же нужно отметить, что все доходы гражд123 имею опыт работы в государственных и коммерческих структурах.

Бухгалтерские и юридические услуги

Решение мирового судьи обжаловали в апелляционной инстанции ссылаясь на недостаточность у суда доказательств финансового положения ответчика. Также представили дополнительные доказательства (суд их принял) – ответ ФНС на запрос приставов о том, что ИП ХХХ на момент запроса в налоговых агентах ответчика в 2021 году не значится (т.е.

Сейчас готовим кассационную жалобу в областной суд. После 01 апреля 2021 года — срока истечения для подачи ИПэшниками деклараций о доходах, работающих у них физлиц, с учетом того, что снова запросили ФНС и получили от ФНС ответ, что у ответчика в 2021 году налоговый агент ИП ХХХ не значится, но значится другой налоговый агент — ООО «АКВа».

Сотрудник может обратиться к работодателю с просьбой предоставить ему документы, связанные с трудовой деятельностью.

Вопрос: Обязан ли работодатель выдавать справки (например, о том, что он работает в компании по договору ГПХ, и права на оплату проезда к месту проведения отпуска не имеет) сотруднику, который работает по договору гражданско – правового характера? На какие статьи при выдаче подобной справки должен сослаться работодатель?

Например, договор подряда или договор оказания услуг. Если привлекаемое лицо – ИП, то оформление отношений с ними ничем не отличается от отношений с контрагентами – организациями. Т.е. ИП выставляет счет на свои услуги или заключается договор, работы и услуги выполняются, подписывается акт выполненных работ.

Справки 2 ндфл заполняются не правильно

Вместе с тем, закон не запрещает организации выдавать лицу, с которым заключен гражданско-правовой договор, справку о периоде выполнения работ по этому договору.

К сожалению, в вашем случае вариантов не много. Признать через суд гражданско-правовой договор трудовым. Но пропущен 3 месячный срок подачи иска.

https://www.youtube.com/watch?v=AmXnoM-J1MU

Ответы на эти и другие вопросы рассмотрим в материале далее. В п. 3 ст. 230 НК РФ указано, что справка о доходах и удержаниях из них выдается по требованию физического лица налоговым агентом. Справка оформляется по утвержденной фискальным ведомством форме 2-НДФЛ.

Организация не платит страховые взносы в ФСС за работников, с которыми у нее заключен договор ГПХ. Поэтому, чтобы сэкономить, многие работодатели оформляют своих сотрудников таким образом.

Организация обязана ежегодно отчитываться по 2 НДФЛ в инспекцию, причем ей необходимо предоставить справки на всех физических лиц, которым был выплачен доход в течение налогового периода, в том числе и по людям, оформленным по ГПД.

Соответственно человек, оформленный в организации таким образом, имеет право на получение 2 НДФЛ. К сожалению, компенсация фактических расходов, произведенных физическому лицу по гражданско-правовому договору, среди этих случаев отсутствует. Согласно ст.

209 НК объектом обложения НДФЛ признается доход, полученный налогоплательщиком.

Справку 2 ндфл организация предоставляет! Могу ли я в этом случае подать заявление в налоговую на вычет 13% с покупки жилья?

В форме 6-НДФЛ раздел 1«Обобщенные показатели» укажите общую сумму начисленных доходов, предоставленных вычетов, а также общую сумму начисленного и удержанного налога. Заполняйте его нарастающим итогом с начала года (письмо ФНС России от 18 февраля 2021 № БС-3-11/650). Например, в разделе 1 за полугодие отразите показатели за период с 1 января по 30 июня включительно.

В разделе 1 расчета по строке 020 отразите весь доход сотрудников нарастающим итогом с начала года. Ориентируйтесь не на начисления в бухучете, а на дату получения дохода в целях НДФЛ.

Видео:Договор ГПХ: что и как оплачивает заказчик (ИП/РФ)Скачать

Выплаты по договорам гпх в 2 ндфл

Справка 2 НДФЛ отражает доходы и уплаченные с их налоги. Она подготавливается налоговым агентом на каждого человека раздельно и является главным документом, подтверждающим его заработок.

Так как справка нужна при оформлении кредита и получения других услуг, работники нередко обращаются за ней в бухгалтерию по месту работы. Но не все работники оформляются по трудовому договору, с некими заключается гражданско-правовой контракт.

Могут ли такие лица получить справку 2 НДФЛ и есть ли какие-то особенности в ее оформлении?

Особенности заполнения

В отличие от обыкновенной заработной платы, вознаграждение по ГПД отражается в документе месяцем выплаты, а не начисления, т.к. согласно налоговому законодательству датой получения дохода считается денек перечисления средств. В тот же денек удерживается НДФЛ, в бюджет он должен быть перечислен не позже последующего денька.

Подрядчик также имеет право на уменьшение налоговой базы за счет вычетов. Для этого он пишет заявление в бухгалтерию заказчика и предоставляет документы, подтверждающие право на вычет для справки 2 НДФЛ, это:

Дорогие читатели!

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

- Свидетельства о рождении малышей – стандартные вычеты на малышей;

- документы на квартиру – имущественные вычеты, в том числе возврат по договору долевого роли;

- контракта с мед учреждениями, образовательными учреждениями, чеки, подтверждающие оплату обучения, покупку фармацевтических средств – социальные вычеты.

Стандартные, социальные и имущественные вычеты отражаются в 4 разделе справки. Также подрядчик может рассчитывать и на проф вычет. В него врубаются все издержки, понесенные в итоге выполнения обязанностей по договору. Вычет предоставляется на основании заявления и документов, подтверждающих расходы.

Принципиально! По документам должна верно выслеживаться связь меж выполненными работами и понесенными затратами.

Разглядим эталон наполнения 2 НДФЛ на примере:

Ветров Н.Л. оказывал услуги по ремонту оборудования по ГПД с 1 по 29 июня. Цена работы – 39 000 рублей, средства были перечислены после подписания актов – 2 июля. У Ветрова есть ребенок, он написал заявление на предоставление вычета.

https://www.youtube.com/watch?v=MupywUTEQmY

Также для ремонта требовались расходные материалы общей ценой 5000 рублей. 2НДФЛ будет смотреться последующим образом:

Организация либо ИП отчитываются в налоговую инспекцию по НДФЛ не только лишь по сотрудникам, да и по подрядчикам. Также они должны выдавать справки по просьбе таких работников.

Вознаграждения по ГПД в справке отражаются по коду 2010.

К подрядчику применяется рядовая ставка налога на доходы, он может пользоваться всеми вычетами предусмотренными налоговым законодательством (при наличии оснований).

Типичные ошибки в 2НДФЛ по ГПХ

По воззрению проверяющих, при заполнении справок по ГПД основная причина ошибок – неправильное признание даты получения физлицом дохода. Напомним, что согласно п. 1 ст. 223 НК РФ, датой получения дохода по подрядному договору считается дата платежа контрагенту-физлицу. В этом коренное отличие контракта ГПХ от зарплатных выплат.

Метод учета вознаграждения по договору и связанная с ним обязанность удержать НДФЛ – всегда «по оплате». И по тому же принципу данные по ГПД должны отражаться в отчетных формах (2-НДФЛ и 6-НДФЛ).

Разберем подробнее типовые ситуации, в каких может быть ошибочно заполнена 2-НДФЛ.

Ситуация 1 аванс по договору выплачен в 2021 а работы (услуги) приняты в 2021

- Вы не указали аванс в справке за 2021 и не удержали с него НДФЛ (к примеру, пропустили новый контракт, заключенный в последние деньки 2021 года). Сюда же отнесем и ситуацию, когда вы вообщем не сдавали 2-НДФЛ за 2021 по этому контрагенту.

В этом случае для вас не только лишь необходимо подать уточненную 2-НДФЛ за 2021 (либо подать новейшую справку, если ранее не сдавали), да и доплатить налог и пени за просрочку. Также скорректировать расчеты с контрагентом по ГПД, уведомив его об этом и согласовав метод урегулирования расчетов.

Вероятен и вариант, что доудержать с работника НДФЛ уже не получится. К примеру, в декабре был выплачен аванс, в январе контракт закрыт исполнением, а ошибку вы нашли уже в марте. Тогда для вас придется досдать 2-НДФЛ с признаком «2», пусть и с запозданием и штрафом.

А вот переводить НДФЛ в бюджет в этом варианте уже не будет нужно.

- Налог с выплат в 2021 был удержан верно, но в справку суммы не попали. В данном случае следует сделать уточненку, разглаживающую суммы выплаченных по договорам ГПХ доходов и удержанного с их НДФЛ с фактическими данными.

Сдавать корректировку 2-НДФЛ за 2021 следует по новейшей форме. В поле «№» уточняющей справки укажите номер начальной справки (в какой изготовлена ошибка). Дату сотворения необходимо указать текущую.

В поле «Номер корректировки» проставьте «01» либо «02» и т.д. (зависимо от того, какое по счету уточнение сдается).

При подаче уточняющей 2-НДФЛ она заполняется на сто процентов по всем полям, а не только лишь по тем, в данные по которым вкралась ошибка.

Данный порядок подачи корректировки 2-НДФЛ является универсальным для всех случаев, когда нужно поправить 2-НДФЛ. Потому мы обрисовали его один раз и дальше будем только касаться аспектов.

Ситуация 2 работы (услуги) выполнены и приняты в 2021 году постоплата прошла в 2021

Как поправить? Здесь тоже вероятны 2 ситуации:

- В исправляемой справке 2-НДФЛ бытуют и другие суммы, обозначенные правильно. Тогда характеристики справки необходимо скорректировать в наименьшую сторону на сумму ошибочно отраженных результатов «по отгрузке» и налога с их (в начальной справке он получится начисленным, но не удержанным). Уточненную справку необходимо тоже сдать в налоговую.

- В начальной справке за 2021 год указаны только неправильные суммы «по отгрузке». Другими словами 2-НДФЛ от вас по данному контрагенту вообщем быть не должно. В данном случае необходимо аннулировать 2-НДФЛ по этому контрагенту на сто процентов. Для этого деяния в поле «Номер корректировки» корректирующей 2-НДФЛ необходимо указать код «99», а все другие поля справки вполне продублировать.

Тщательно о том, как заполнить справку 2-НДФЛ за 2021 год, читайте в этой статье.

Дорогие читатели!

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

🌟 Видео

Изменение в налогах и отчетах по договорам ГПХ с 2023гСкачать

Как получить справку 2 НДФЛ через ГосуслугиСкачать

Работа по договору ГПХ: плюсы и минусы такого оформленияСкачать

НДФЛ с компенсации затрат физического лица по договору ГПХСкачать

53 Документ Справка о доходах 2 НДФЛСкачать

Важные изменения по договорам ГПХ с 2023 годуСкачать

ОБРАТНЫЙ РАСЧЕТ НДФЛ. Налогообложение договора ГПХ.Скачать

Порядок действий в программе для корректного оформления начисления по договору ГПХ и удержания НДФЛСкачать

НДФЛ по договору подряда теперь должны перечислять компании (п. 5 ст. 2 НК РФ)Скачать

Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Договор ГПХ для бизнеса: полный разбор с налогами #БелыеНалоги2020Скачать

Справка 2-НДФЛ, как получить через Госуслуги в личном кабинете налогоплательщика Сделать 2-НДФЛ 2023Скачать

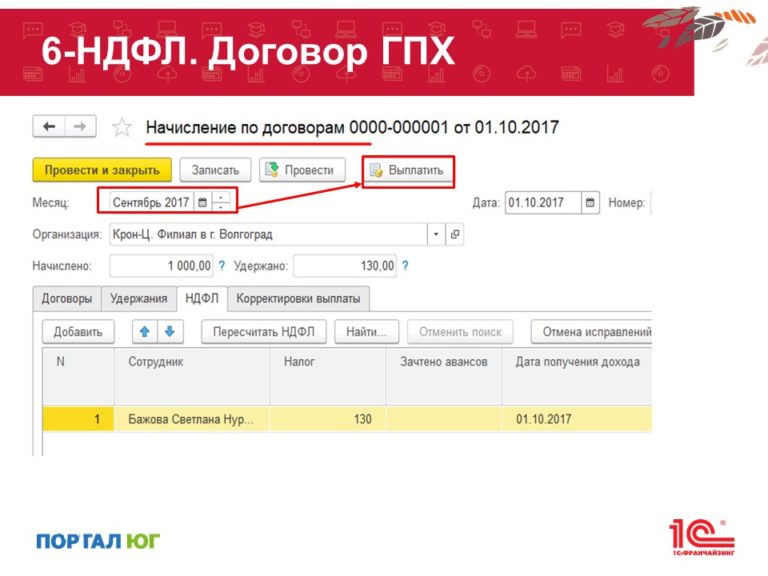

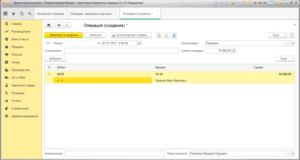

Выплаты физическим лицам по договорам гражданско-правового характера в "1С:Бухгалтерия 8.3"Скачать

НДФЛ по договору ГПХ в 1С Бухгалтерия 8Скачать