Лайк 0 444

Из зарплат всех трудоустроенных граждан взыскивается налогообложение в виде НДФЛ. Но далеко не все знают, как это делать корректно, особенно если человек увольняется и сам желает платить в государственную казну.

- Что это означает

- Когда не взимается

- Как посчитать

- Кто может рассчитывать

- Что будет если не платить

- До вычета НДФЛ как понять, какая сумма зарплаты будет получена на руки?

- Что значит: до вычета НДФЛ

- Как посчитать зарплату “на руки” или как посчитать “чистую” зарплату

- Как рассчитать НДФЛ и “чистую” зарплату самостоятельно

- Когда удержание НДФЛ является мошенничеством

- Вопрос – ответ:

- 30000 До Вычета Ндфл Сколько Это

- Зарплата до вычета НДФЛ

- Заработная плата до вычета НДФЛ — что значит понятие, и какие налоговые вычеты существуют

- Что такое вычет по НДФЛ

- До вычета НДФЛ как понять, какая сумма зарплаты будет получена на руки

- Вычисляем НДФЛ от суммы на руки

- Предел вычетов по НДФЛ

- Механизм расчета НДФЛ с зарплаты работника в 2021 году с вычетами и без льгот – формулы, примеры

- До вычета НДФЛ — что это значит

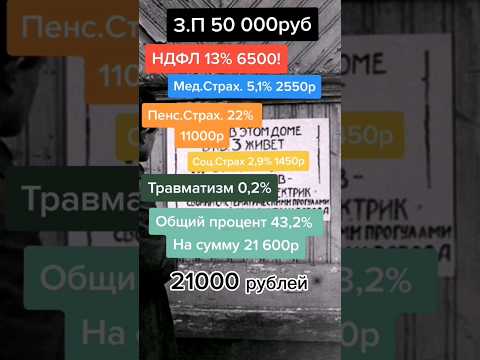

- Налоги на заработную плату

- Как высчитать НДФЛ из зарплаты

- Справка 2 НДФЛ для получения налоговых вычетов

- Зарплата до вычета НДФЛ — это как

- Сумма всех вычетов с заработной платы

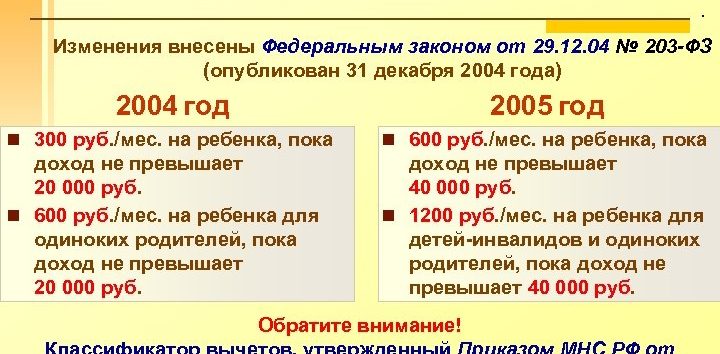

- Стандартные вычеты по НДФЛ 2011-2012 год

- Сумма налоговых вычетов в 6-НДФЛ

- Зарплата 30000 До Вычета Ндфл

- Что вычитают из заработной платы бюджетника в 2021 году

- Налоговые вычеты из заработной платы

- До вычета ндфл это как

- Определение понятия «до вычета НДФЛ»

- Механизм расчета НДФЛ с зарплаты работника в 2021 году с вычетами и без льгот – формулы, примеры

- Расчет подоходного налога с зарплаты

- Подоходный налог с заработной платы

- 🔍 Видео

Что это означает

В соответствии с Налоговым кодексом России, плательщиками данного налога становятся не только граждане Российской Федерации, но и:

- физические лица, кто пребывает на территории России не меньше 183 дней в течение годового периода. Они вправе при этом быть гражданами иных государств. Они считаются налоговыми резидентами, как и соотечественники;

- физические лица как резиденты, так и не резиденты, если они получают доход на территории Российской Федерации.

Основной процент по взысканию составляет 13% от полученного дохода. Для конкретных видов доходов устанавливаются иные проценты. Исчисляется налогообложение в рублях, при том сумма налогообложения округляется до полного рубля в большую сторону в соответствии с пунктом 6, статьей 52 Налогового кодекса России.

Основная част налога на доходы физических лиц рассчитывается и подлежит удержанию работодателем или иным налоговым агентом. Если это продажа имущества, то декларацию составляет самостоятельно продавец. По годовым итогам заполняется специальный документ, где производится расчет суммы налогообложения.

После этого он обязуется перечислить указанную сумму в государственный бюджет. Декларация сдается в налоговую инспекцию по месту постоянного проживания или регистрации до конца апреля следующего года после получения доходной операции.

Стоит помнить, что предоставление декларации по формату 3НДФЛ физическим лицам стоит предоставить до 3 мая года, а уплата должна поступить не позже 16 июля. Помимо этого, предоставит декларацию с целью приобретения налогового вычета, физическое лицо вправе в любое время в течение годового периода. Пределов в этом случае нет.

Декларация подается, если имеются следующие основания:

- человек сдает в аренду квартиру. Многие субъекты Российской Федерации уже объявили о перехвате незаконных сделок такого типа. Но далеко не все граждане, сдающие объект недвижимости в аренду, оплачивают налогообложение;

- если он продал транспортное средство, которое находилось в собственности меньше трех лет. Учитывается даже сумма полученной доходной операции полностью покрывается вычетом. Декларация подается для внесения записи в применении вычета;

- если необходимо возвратить налогообложение. Например, при приобретении квартиры или обучения;

- если автомобиль подарен;

- если организация подарила транспортное средство, если стоимость выше 4 000 рублей. Регламентируется это абзацем 1, подпунктом 28, статьей 217 Налогового кодекса России.

Налоговая ставка устанавливается в статье 224 Налогового кодекса России. Основной считается 13%. Иные ситуации подразумевает 35%.

Применяются при:

- ценовом диапазоне выигрышей и призов, рекламных товаров, если превышает 4 000 рублей;

- ставка дохода по вкладам или депозитам в кредитном учреждении, если превышается размер, указанный в статье 214.2 Налогового кодекса России. То есть это ставка рефинансирования плюс 5 пунктов;

- если экономия, полученная на процентах заемных средств, превысила размеров, указанных в выше представленном правовом акте;

- плата за использование денег из потребительского кооператива. Дополнительно здесь можно отметит проценты за использование СКП.

Процентная ставка к отчислению в государственный фонд увеличивается до 30 процентов в отношении доходных операций, получаемых физическими лицами, кто не считается налоговым резидентом.

Исключение:

- дивиденд от долевого участия в российских компаниях – 15%;

- при осуществлении трудовой деятельности – 13;

- если работает высококвалифицированным специалистом – 13%.

Когда не взимается

Вычитается НАЛОГ из всех доходных операций. Но имеются льготные программы, которые позволяют минимизировать налогообложение.

Не оплачивается налог со следующего дохода:

- компенсационные выплаты от государства. Например, пособие по причине сокращения или компенсация за утерю жилплощади;

- наследование по особенности дарения;

- пенсионное обеспечение, стипендии, алиментные обязательства;

- пособия государственного типа. Например, по безработице или по уходу за несовершеннолетним ребенком;

- госвознаграждения. Например, при оплате призов спортсменам или донорам.

Как посчитать

Правила расчета регламентируются Налоговым кодексом России.

Внем оговаривается, что все трудоустроенные люди обязаны перечислять в государственный фонд 13% от следующих доходных операций:

- зарплаты;

- отпускных;

- пособий за больничный;

- премиальных;

- подарков в денежном эквиваленте, если превышает 4 тысячи рублей.

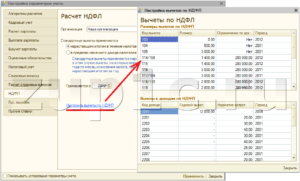

Налоговым агентом в данном случае является работодатель. Именно он определяет сумму для исчисления, удерживает ее и перечисляет в уполномоченный орган. Расчет состоит из нескольких шагов.

https://www.youtube.com/watch?v=QayuxWGr5tE

Первым становится определение налоговой базы. То есть все суммы доходных операций физического лица, которые подлежат налогообложению, высчитываются и облагаются процентной ставкой. Далее происходит определение ставки в зависимости является ли человек резидентом или нет.

Формула для расчета отчислений в госбюджет:

Налог = С* НБ, где

НБ – налоговая база;

С – ставка, выбранная в зависимости от факта резидентства.

Налоговая база определяется нарастающим итогом по подоходному налогу.

Формула:

НБ = Д – В, где

Д – сумма доходов с начала года, облагаемых по ставке 13% (для нерезидентов – 30%);

В – сумма вычетов, положенных гражданину по законодательству (стандартного, имущественного, социального).

Расчет за текущий месячный период:

НАЛОГ за месяц = НАЛОГ с начала года – НАЛОГ в сумме за предыдущие месяцы.

Кто может рассчитывать

На возврат подоходного налога могут рассчитывать:

- каждый гражданин Российской Федерации, кто имеет собственность в наличии. Это может быть квартира, дом, земельный участок. Это имущественный вычет;

- если это ипотека, то тоже можно отнести к имущественному вычету. Но расчет производится и с основного долга, и с процентов;

- остальные виды обеспечения называются социальными. Часто возврат осуществляется при оплате обучения – на себя, детей;

- возвратить средства можно и при покупке медикаментов, на лечение. Распространяется на всех членов семьи;

- пенсионный вычет полагается всем людям, который вносят вклад на специализированный счет в Пенсионный фонд России как на себя, так и на других членов семьи.

Разные типы вычетов предполагают определенные пакеты документов и заявления на возврат.

Государство ограничивает граждан в получении вычета по максимальной сумме.

Здесь имеются следующие особенности:

- если это имущественный вычет за приобретение жилплощади, то максимум к возврату 260 тысяч рублей. Исключением становится территория, которая приобретена до 2008 года. Человек сможет возвратит сумму только в размере 130 тысяч рублей;

- ипотечное кредитование предполагает возвратить не более 260 тысяч рублей по основному долгу и 390 тысяч рублей по уплаченным процентам;

- обучение возможно возвратить в размере 15600 за год. Данная сумма не зависит от суммы оплаты;

- лечение граждан также ограничивается аналогичной суммой. Но если оно потребовало существенных вложений, то возможно пересчитать по ставке 13% от уплаченной суммы;

- социальный вычет предполагает аналогичную сумму в данный период.

Что будет если не платить

Все сведения по налогообложению, штрафных санкциях оговорены в Налоговом кодексе России. Здесь же представлена информация о понятии – что значит до вычета НДФЛ.

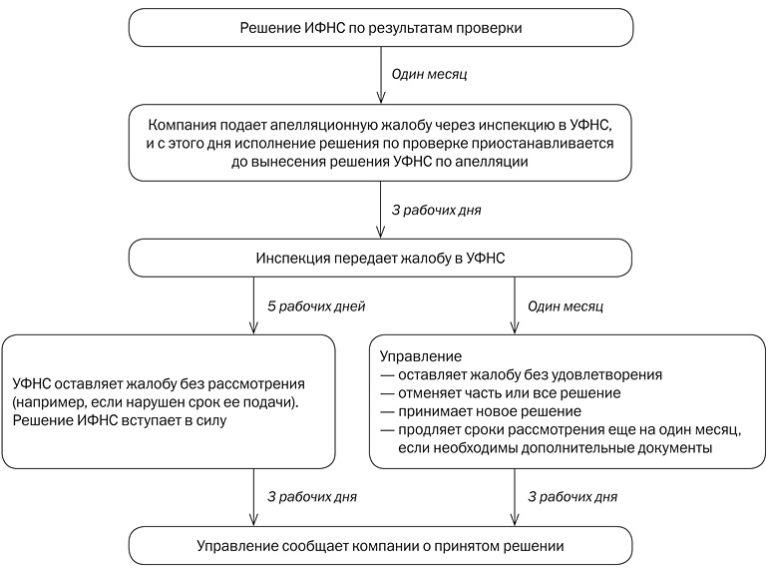

Если налоговый агент пропускает дату оплаты, то Федеральная налоговая служба вправе оштрафовать правонарушителя. Аналогичное правило касается абсолютно всех плательщиков.

К налоговому агенту применяются более существенные наказания. Фактически, в рамках уголовного законодательства, их можно привлечь к ответственности данного типа.

Все сроки по уплате прописаны в статье 226 Налогового кодекса России. Взыскание штрафных санкций может применяться в двух ситуациях. В первой предполагается штраф за отсутствие удержания налогообложения из средств работника. Дополнительно применяются к компаниям, которые своевременно не осуществляли перевод в гос.бюджет.

Если налоговая инспекция выявит нарушения, то работодателю придется оплатить 40% от суммы долговых обязательств. Как правило, нарушители не боятся данной санкции. Именно поэтому, в законодательстве прописаны не только штрафы, но и иные методы борьбы с нарушителями.

С новыми поправками можно сказать, что размер штрафа составляет 20% от полной суммы долговых обязательств. Могут не привлечь к ответственности только в случаях, оговоренных в статье 109 Налогового кодекса России.

То есть, если отсутствует состав преступления, имеются доказательства невиновности, если плательщик возрасте до 16 лет или срок исковой давности уже прошел.

Каждый гражданин, кто официально трудоустраивается на работу, сталкивается с таким понятием, как НДФЛ. Сокращение расшифровывается, как налогообложение доходных операций физических лиц. Учитывается налог со всех доходных операций человека. Но имеются и здесь определенные особенности

Видео:Налоговый вычет с зарплаты. Как вернуть уплаченный НДФЛ?Скачать

До вычета НДФЛ как понять, какая сумма зарплаты будет получена на руки?

В описаниях вакансий обычно указывают размер заработной платы либо «на руки», либо «до вычета НДФЛ». Во втором случае сумма зарплаты бывает больше. Как сравнить между собой два этих предложения?

По вакансии с указанием зарплаты до вычета НДФЛ как понять, сколько в итоге работник получит денег за свой труд и не получится ли так, что в итоге заработать получится меньше, чем на другой работе, где изначально сумма была ниже, но указывалась как “зарплата на руки”. Чтобы сделать правильный выбор, разберемся с вопросами начисления и выплаты зарплаты.

Что значит: до вычета НДФЛ

Величина зарплаты,которую сотрудник получает на руки, отличается от начисленного заработка насумму исчисленного подоходного налога. Не имеет значения способ выплаты —перечислением или наличными через кассу.

Как предусматривает глава 23 Налогового кодекса Российской Федерации, до выдачи заработной платы каждый налоговый агент рассчитывает и удерживает сумму налога с каждого работника, а затем направляет эти суммы перечислением денежных средств со своего банковского счета в бюджет. Кроме того, предприятие еще и сдает отчетность по рассчитанному, удержанному и уплаченному им от лица сотрудников в бюджет НДФЛ по каждому сотруднику.

https://www.youtube.com/watch?v=-67EoLbf8jw

В целом можно сказать, что налоговая система освобождает наемных сотрудников от необходимости самостоятельно рассчитывать этот налог и вносить его на счет бюджета.Таким образом, если в описании вакансии указывается максимальная заработная плата — до вычета НДФЛ, работник получит сумму зарплаты после удержания налога.

Как посчитать зарплату “на руки” или как посчитать “чистую” зарплату

Самый простой способузнать ее примерный размер – по формуле:

Эту формулу можно применять, если сотрудник не пользуется налоговыми вычетами и предприятие не предусматривает для него дополнительных неденежных бонусов.

Коэффициент 0,87 учитывает сумму налога на доходы физических лиц, исходя из наиболее распространенной расчетной ставки 13%, которая будет удержана из заработной платы данного работника и впоследствии от его лица перенаправлена в бюджет самой организацией.

Например, когда предлагается «30 000 до вычета НДФЛ», то сумма к выдаче на руки будет только 26100 рублей:

30000 рублей * 0,87 =26100 рублей.

Сумма НДФЛ вданном примере равна 3900 рублей (30000 рублей – 26100 рублей).

Здесь показан упрощенный способ расчета, который подходит, если требуется быстро прикинуть примерную сумму заработка на руки. Однако размер чистой зарплаты можно определить точнее при использовании классического алгоритма подсчета.

Правильный способ расчета суммы зарплаты к выдаче на руки заключается в первоначальном точном вычислении размера НДФЛ и последующем вычитании его суммы из величины начисленного вознаграждения за труд.

От правильности или ошибочности вычисления НДФЛ с зачетом всех положенных сотруднику налоговых вычетов может существенно измениться сумма зарплаты, которая попадет в карман работника. Если сумма начисленной зарплаты известна, то есть смысл самим посчитать налог и ожидаемый размер зарплаты к выдаче.

Как рассчитать НДФЛ и “чистую” зарплату самостоятельно

Последовательностьрасчета налога определяется главой 23 Налогового кодекса РФ и включает несколькоэтапов:

- Подсчитывается сумма дохода сотрудника, включая оклад, премии, надбавки, сдельный заработок и прочее. Обязательно учитывается районный коэффициент («северные»), если рабочее место находится в районах, где предусмотрено его применение. Кроме того, включается сумма неденежных доходов и выгод. В частности, если работодатель обеспечивает сотрудников бесплатным питанием, то стоимость этого питания учитывается в составе дохода сотрудника. То же самое относится к оплате отдыха, абонементов в спортивные залы и других дополнительных бонусов, предоставляемых персоналу. Включаются в состав дохода также суммы суточных при нахождении в командировке в той части, которая превышает норму суточных расходов, установленную статьей 217 главы 23 Налогового кодекса РФ. При смене места работы гражданином в пределах одного календарного года, доходы на обоих местах работы суммируются.

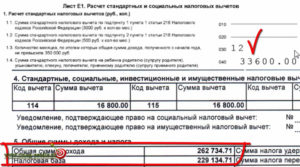

2. Определяется величина налоговых вычетов. Они объединены в несколько категорий, полное описание и условия применения приведены в главе 23 Налогового кодекса РФ:

2.1. Стандартные налоговые вычеты (подробнее в статье 218 НК).

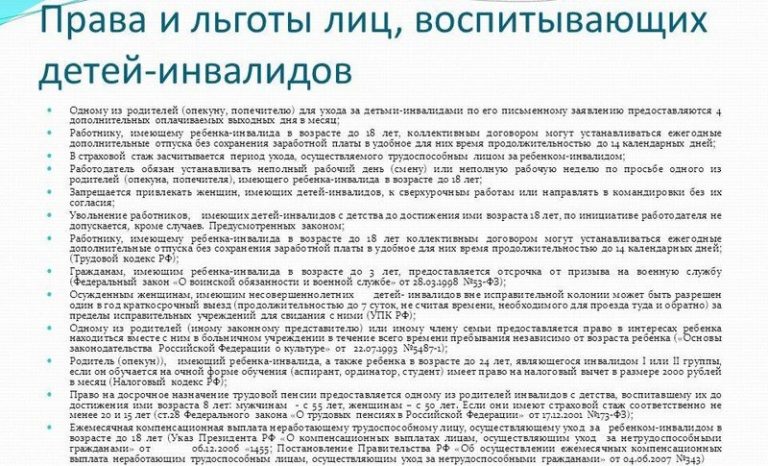

- Чаще всего используется родителями, имеющими несовершеннолетних детей: Первенец — 1400 рублей, Следующий ребенок — 1400 рублей, Последующие дети — 3000 рублей на каждого, Инвалид первой либо второй группы — 12000 рублей.

- Такой вычет может быть учтен при начислении заработной платы не только родителю, но и усыновителю, равно как и опекуну, до достижения его детьми или опекаемыми возраста 18 лет. Если ребенок является студентом — очником высшего или иного учебного заведения, вычет можно применять до достижения им 24 лет.

- Кроме того, возможность применять стандартный вычет имеется у ликвидаторов последствий аварий на атомных станциях, инвалидов первой и второй групп, доноров костного мозга, других групп лиц.

- Применение вычетов данной категории ограничено размером дохода гражданина и прекращается при достижении отметки 350000 рублей, если считать с первого января. В том месяце, в котором указанное значение достигнуто, и до истечения текущего года использование таких вычетов останавливается.

2.2. Социальныеналоговые вычеты (подробнее в статье 219 НК).

- Это расходы на оплату обучения, медицинскихуслуг, дополнительных взносов в накопительную часть страховой пенсии – как засебя, так и за близких родственников, которые понес сам работник (в частности,оплата обучения работодателем, но в интересах сотрудника, сюда не относится).

- При расчете оплаты труда на предприятиисоциальные вычеты не учитываются, для их получения потребуется посетитьинспекцию по налогам в начале следующего года и предъявить там справки ирасходные документы при подаче налоговой декларации.

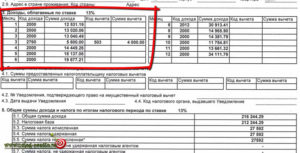

2.3. Имущественныеналоговые вычеты (подробнее в статье 220 НК).

- Как правило, такие вычеты могут бытьпредоставлены при наличии расходов гражданина на покупку или возведение жилья,включая уплату процентов по кредиту, полученному для этой цели.

- НДФЛ по таким расходам можно вернуть двумя способами: первый – по окончании года сдать декларацию, получить пересчет суммы налога и вернуть уплаченные суммы на свой счет; второй – подать документы о понесенных расходах в бухгалтерию своего предприятия и сразу получать зарплату без вычитания НДФЛ до тех пор, пока не будет исчерпана сумма вычета.

2.4. Профессиональныеналоговые вычеты (подробнее в статье 222 НК).

- Обычно получить такой вычет возможно лишь вналоговой инспекции, поскольку отсутствует налоговый агент.

Исходя из вышесказанного, для расчета суммы вычетов, необходимой для дальнейшего определения величины чистой зарплаты, целесообразно учитывать только два вида вычетов: стандартные и имущественные. Причина такого выбора заключается в том, что работник вправе потребовать их учета непосредственно у работодателя.

| Важно предъявить в бухгалтерию все документы, указанные Налоговым кодексом для подтверждения права работника на получение вычета, и проконтролировать правильность расчета сумм вознаграждения, подлежащего налогообложению. |

3. Определяется сумма налогооблагаемого дохода – это не только начисленная зарплата, но и прочие доходы от работодателя с учетом налоговых вычетов.

4. Рассчитывается величина налога – сумма налогооблагаемого дохода человека умножается на налоговую ставку. В стандартных случаях применяется ставка 13%. Более подробно применение ставок налога описано в статье 224 главы 23 Налогового кодекса РФ.

5. После того, как рассчитана ожидаемая сумма подоходного налога, можно точно рассчитать сумму чистой зарплаты по формуле:

Пример расчета чистой зарплаты:

Допустим, человек с одним ребенком 5 лет рассматривает вакансию, в которой оговаривается зарплата 40000р. до вычета НДФЛ, а также предоставление бесплатного питания и абонемент в бассейн. Он позвонил в отдел кадров и выяснил, что питание предоставляется на сумму 6000 рублей в месяц, абонемент на 2000 рублей в месяц.

Определим сумму чистой зарплаты:

- Сумма доходов работника с учетом неденежныхбонусов – 48000 рублей в месяц (40000 + 6000 + 2000).

- Социальный налоговый вычет на одного ребенка –1400 рублей.

- Сумма налогооблагаемого дохода – 46600 рублей вмесяц (48000 – 1400) до достижения накопительной величины 350000 рублей, тоесть, до восьмого месяца (350000 / 48000 = 7,3 мес.). Начиная с восьмогомесяца, сумма подлежащего налогообложению дохода составит 48000 рублей в месяц,поскольку прекращается применение вычета на ребенка.

- Налог получится в первые семь месяцевежемесячно 6058 рублей (46600 * 13%), в дальнейшем – по 6240 рублей (48000 *13%).

- Сумма чистой зарплаты в первые семь месяцевсоставит 33942 рубля (40000 – 6058), в восьмом месяце и далее до конца года –33760 рублей (40000 – 6240).

Если бы расчет делался по упрощенной формуле, то результат составил бы 34800 рублей (40000 * 0,87), так как не учитывались бы иные доходы (питание, абонемент) и социальный налоговый вычет.

Таким образом, упрощенный расчет (кстати, так считает любой онлайн – калькулятор зарплаты) позволяет быстро сравнить вакансии между собой, однако фактическая сумма зарплаты может существенно отличаться как большую, так и меньшую сторону.

https://www.youtube.com/watch?v=UTY_gAU_21M

Знание того, как проверить начисление зарплаты, пригодится и при сравнении вакансий, и во время работы – для контроля правильности расчетов бухгалтера.

Когда удержание НДФЛ является мошенничеством

Рассматривая вопрос о том, что значит зарплата до вычета НДФЛ, следует иметь в виду то, что подоходный налог на законных основаниях может удерживаться из зарплаты работника только налоговым агентом.

Таким агентом являетсяработодатель, который действует в рамках существующих законов – в основном, этоГражданский, Трудовой и Налоговый кодекс РФ.

Исключительно действуя в рамкахзакона, работодатель заключает с сотрудником письменный трудовой договор, оплачиваетпредусмотренные законом отпуска и больничные, уплачивает за работника взносы вфонды пенсионного, медицинского и социального страхования, обеспечивает рабочееместо и охрану труда, а также удерживает и перечисляет в бюджет налог на доходыфизических лиц.

В свою очередь, вакансиис указанием зарплаты на руки с высокой долей вероятности предусматриваютиспользование частичной либо полной неофициальной оплаты труда, поэтомунеобходимо сразу уточнить у работодателя условия оформления трудовых отношений.

В том случае, если зарплата является неофициальной, или «черной», удержание НДФЛ с нее будет мошенничеством.

Фактически своими действиями по удержанию подоходного налога из зарплаты работодатель вводит сотрудника в заблуждение и просто обкрадывает, так как удержанные из заработной платы сотрудника суммы налога на доходы физических лиц не перечисляются в бюджет.

Одна из проблем, которые могут возникнуть у работника при попытках взыскать задержанную зарплату через суд – неуплаченный НДФЛ с ранее полученных сумм вознаграждения за труд.

Поскольку работодатель – мошенник не перечислял налог в бюджет, то работнику придется либо уплачивать его самостоятельно, либо пытаться доказать фактическое удержание сумм налога работодателем – что крайне сложно при отсутствии документов о трудовых правоотношениях.

Вопрос – ответ:

Если известна зарплата на руки — как посчитать с налогом на доходы физических лиц?

Несложно узнать величинуначисленной зарплаты, располагая данными о размере суммы оплаты труда,полученной на руки. Самый простой расчет — по формуле для налоговых резидентовРФ, получающих зарплату в рублях, без учета налоговых вычетов (если применяетсяставка налога 13%):

Например, если чистая зарплата указана в размере 34800 рублей, то заработная плата до вычета НДФЛ составит 40000 рублей:

34800 рублей / 0,87 = 40000 рублей.

Когда есть вычеты, к итоговой величине нужно добавить сумму вычетов. Также следует помнить об иных видах налогооблагаемых доходов, которые также увеличивают сумму для расчета НДФЛ, не являясь, собственно, зарплатой (командировочные свыше установленного лимита, оплата питания, обучения и прочее).

Удерживаются алименты до НДФЛ или после?

Суть этого вопросазаключается в том, уменьшают ли алименты подоходный налог. К сожалению, прямо алименты не влияютна расчет налога, потому что рассчитываются от того дохода, который остается враспоряжении работника после удержания НДФЛ. Иначе говоря, на руки сотрудникполучит лишь часть чистой зарплаты, поскольку из нее дополнительно вычтуталименты и перечислят на содержание ребенка.

Однако государство все жесправедливо по отношению к родителю, уплачивающему алименты на содержаниедетей, так как предоставляет социальный налоговый вычет на каждого малолетнегоиждивенца, независимо от факта расторжения брака. Поэтому, например,соответствующий вычет наребенка отцу, платящему алименты, предоставляется в том же размере, чтои матери.

Видео:Налоговый вычет: сроки камеральной проверки декларации 3-НДФЛ сколько ждать возврат НДФЛ в 2022 годуСкачать

30000 До Вычета Ндфл Сколько Это

Как известно работодатель удерживает часть нашей зарплаты, платит этот налог государству. И обычно это 13%. Именно эти 13% и составляют налог удерживаемый из зарплаты или налог на доход физических лиц.

Обычно, получив результат расчета, люди расстраиваются , когда узнают , сколько забирает государство:) Но ведь это еще не все:) Работодатель должен делать кучу других отчислений государству. Поэтому многие и получают «черную зарплату в конверте».

И эта зарплата больше официальной (за которую расписываетесь)

Приведенный выше расчет предлагается для того, чтобы Вы знали, сколько именно работодатель вычел у Вас из зарплаты. Ведь не всегда дается расшифровка. А так Вы будете точно знать какой налог уплатил за Вас работодатель государству.

Зарплата до вычета НДФЛ

Налог на доходы физлиц должен взиматься с любой зарплаты сотрудника и прочих вознаграждений за его работу. Регулярное осуществление этого взыскания возможно только на основе официально оформленного и подписанного трудового договора. Других заявлений от работника в письменном виде на эту процедуру не требуется.

https://www.youtube.com/watch?v=0gkZ6mv0g2M

В случае пропуска уплаты суммы, подлежащей перечислению в бюджет, на работодателя накладываются штрафные санкции. Их размер равен 20% от неуплаченной суммы с начислением пени, которое рассчитывается как 1/300 действующей ставки рефинансирования Центробанка РФ.

Заработная плата до вычета НДФЛ — что значит понятие, и какие налоговые вычеты существуют

Если работники получают зарплату наличными, то началом срока по уплате НДФЛ считается дата снятия средств с расчетного счета организации. ИП сдают налоговую декларацию до 30 апреля следующего налогового периода.

Основным регламентирующим документом, сопровождающим расчет, уплату и прочие процедуры с рассматриваемым налогом, является НК РФ, а также ТК РФ. НДФЛ облагается не только официальный заработок, но также и доход, полученный в результате реализации имущества или ценных бумаг, аренды, выигрыша и т.д.

Что такое вычет по НДФЛ

Рассмотрев бумаги, инспектор выдаст уведомление, по которому можно будет применить имущественный вычет. Это уведомление налогоплательщик должен отдать в свою бухгалтерию, и тогда данный вычет будет учтен при исчислении НДФЛ.

На практике это означает, что с вас перестанут удерживать 13%-й налог и даже вернут тот, который вы уже уплатили в текущем году. Предположим, что ваш годовой доход меньше 1 млн рублей, а значит, годовая сумма налога меньше 130 тысяч. Вы же, тем не менее, претендуете на максимальный вычет.

Не переживайте! Неиспользованный остаток перейдет на следующие годы, причем количество лет не ограничено. Заметим, это единственный вид вычета, который можно «растянуть» на несколько лет.

ИП Попкова Е.А., занимающаяся розничной торговлей и применяющая общую систему налогообложения, продает находящееся в ее собственности более трех лет здание магазина за 3 000 000 руб. При подаче декларации она заявляет вычет в размере продажной стоимости магазина, так как является его собственником более трех лет.

До вычета НДФЛ как понять, какая сумма зарплаты будет получена на руки

Величина зарплаты, которую сотрудник получает на руки, отличается от начисленного заработка на сумму исчисленного подоходного налога. Не имеет значения способ выплаты — перечислением или наличными через кассу.

Одна из проблем, которые могут возникнуть у работника при попытках взыскать задержанную зарплату через суд – неуплаченный НДФЛ с ранее полученных сумм вознаграждения за труд.

Поскольку работодатель – мошенник не перечислял налог в бюджет, то работнику придется либо уплачивать его самостоятельно, либо пытаться доказать фактическое удержание сумм налога работодателем – что крайне сложно при отсутствии документов о трудовых правоотношениях.

Вычисляем НДФЛ от суммы на руки

Пример 2

Менеджеру по продажам Вишневской, работающей в компании ЗАО «Эдельвейс», по договоренности с работодателем выплачивают 21 500 р./мес. Как посчитать НДФЛ и сумму, с которой удерживается налог?

В организации могут работать служащие, которые имеют такие финансовые обязательства, которые не уменьшают НБ. Например, при отчислении алиментов НДФЛ удерживают не с выдаваемой на руки суммы, а с начисленной зарплаты. Согласно ст. 81 СК РФ, их размер составляет:

Предел вычетов по НДФЛ

У Авдеевой А.В. 3 детей в возрасте 22, 17 и 10 лет, которых она воспитывает одна. Старший ребенок обучается очно и оплата за год составляет 70000 руб. Также она понесла расходы на лечение младшего ребенка в размере 30000 руб.

Ее ежемесячный доход составляет 60000 рублей. Авдеева А.В. предоставила работодателю заявление на имя на получение двойного вычета на детей: на 1 и 2 ребенка – по 1400 рублей, 3 – 3000 рублей в месяц и подтверждающие документы.

Получить вычет можно получить до конца налогового периода за приобретенное или построенное жилье, обратившись к работодателю, но подтвердить такое право нужно в ФНС, которая предоставит уведомление о факте того, что налогоплательщик вычет не получал и имеет на это право на основании предоставленных в ФНС документов:

Механизм расчета НДФЛ с зарплаты работника в 2021 году с вычетами и без льгот – формулы, примеры

В статье 218 НК РФ приведён полный список вычетов, которые может получить работник. Узнав сумму льготы, можно легко рассчитать, какой НДФЛ удерживается с зарплаты. Следует отнять от заработной платы необлагаемую величину, затем умножить полученное число на 0,13 (ставка для резидентов РФ).

Рекомендуем прочесть: Какие субсидии дают молодой семье

Использовать своё право на вычет по НДФЛ можно только в том случае, если налоговый агент получил необходимые документы. Прежде всего это заявление, а также для имущественных и социальных льгот уведомление, выданное в налоговой инспекции и подтверждающее данные обстоятельства.

До вычета НДФЛ — что это значит

Например, за июнь 2021 года оклад Коссе О. Д. составил 45.000 руб. а единоразовая премия за успехи в работе — 23.000 руб. Общий налогооблагаемый доход, то есть, доход до вычета НДФЛ, составил 67.000 руб. У Коссе О. Д. есть один ребенок 13-ти лет, на которого положен вычет в объеме 1400 руб. ежемесячно. Таким образом, зарплата к выдаче составит:

Законодательство постановляет, что любой доход, полученный субъектом, за рядом исключений, должен облагаться налогом – НДФЛ.

Он взимается с заработной платы, а также иных трудовых вознаграждений и является обязательным для всех официально трудоустроенных граждан РФ.

Однако, существует также объем заработной платы до момента отчисления НДФЛ, который представляет собой большую сумму, чем итоговая выплата. В чем их различия? Это и не только рассмотрено далее.

Налоги на заработную плату

В настоящее время, для жителей Российской Федерации, желающих открыть собственный бизнес, разработаны онлайн сервисы, посредством которых они могут пройти все этапы государственной регистрации. Подробности читайте тут.

https://www.youtube.com/watch?v=AaBJGaAJQvE

Данные вычеты доступны для работников, документально подтверждающих свое право и имеющих заработную плату, не превышающую 280 000 рублей. В случае основания для вычета по нескольким пунктам учитывается вычет с наибольшей суммой отчисления.

Как высчитать НДФЛ из зарплаты

Действующее законодательство предполагает обязанность граждан уплачивать подоходный налог со всех видов поступлений, включая оклад за трудовую деятельность.

Компания-наниматель выполняет функции налогового агента: определяет сумму бюджетных отчислений и переводит их в государственную казну.

Чтобы не допустить ошибок и не иметь проблем с контролирующими органами, бухгалтер организации должен четко понимать, как высчитать НДФЛ из зарплаты.

- Определение налоговой базы – суммы трудовых доходов физического лица, подлежащих налогообложению, уменьшенной на размер вычетов, положенных гражданину по законодательству.

- Выбор ставки – зависит от факта резидентства физического лица.

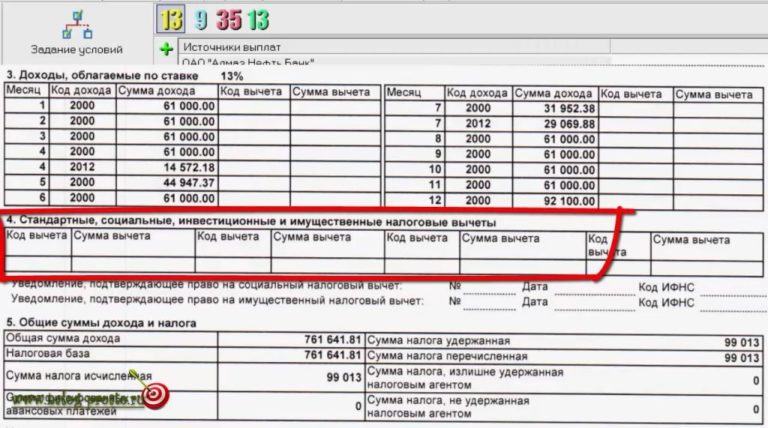

Справка 2 НДФЛ для получения налоговых вычетов

- Предоставление данных в налоговую инспекцию. Документ составляется отдельно по каждому работнику. Содержит сведения о доходах сотрудников, уплаченных налогах. На основании представленных справок ФНС проводит анализ по соотношению сумм НДФЛ начисленного и фактически уплаченного.

- Выдается по требованию работникам на основании их заявлений. Ответственным за оформление считается работодатель ― налоговый агент. Часто в повседневной жизни гражданам необходимо предъявлять информацию о своих доходах для получения кредитов, социальных услуг, подтверждения налоговых вычетов.

Количество обращений за справками не ограничено. Сколько действует справка 2 НДФЛ? Законодательно такие нормы не установлены.

- Документ формируется при увольнении работника. Используется для определения суммы использованных вычетов при начислении зарплаты у других работодателей.

- 2000 ― зарплата сотрудника;

- 2010 ― выплата по договорам ГПХ;

- 2012 ― отпускные суммы;

- 2300 ― оплата больничных;

- 2510 ― оплата за сотрудников некоторых товаров, услуг;

- 2520 ― получение дохода в натуральной форме;

- 2720 ― стоимость подарков.

Рекомендуем прочесть: Детская Пенсия 2021 Года Инвалидности Какая

Зарплата до вычета НДФЛ — это как

- Все полученные сотрудником доходы суммируются (с учетом премий, поощрений и других дополнительных начислений).

- Из полученной суммы необходимо вычесть официальные расходы.

- Из этой суммы следует удержать налог в размере 13% или 30%.

В случае пропуска уплаты суммы, подлежащей перечислению в бюджет, на работодателя накладываются штрафные санкции.

Их размер равен 20% от неуплаченной суммы с начислением пени, которое рассчитывается как 1/300 действующей ставки рефинансирования Центробанка РФ.

Сумма всех вычетов с заработной платы

Получается, что ещё до налогообложения НДФЛ куда-то улетают 30 тысяч с лишним именно из 113 тысяч… При таком раскладе у работника оклад будет не 100 тысяч, а раза в два меньше. Поэтому все эти взносы

Юрлов Игорь Алексеевич

Грубо говоря, чтобы выдать на руки 100 тыс. руб., отдать надо 46,9 тыс. руб (обоснование выше приводила). Но так считать некорректно, поскольку НДФЛ всчитывается из зп работника (то есть сам работник несет затраты), а взносы уже работодатель относит на свои расходы — платит из собственных средств.

Стандартные вычеты по НДФЛ 2011-2012 год

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю (приемному родителю) опекуну, попечителю

предоставляется «чернобыльцам», инвалидам Великой Отечественной войны, инвалидам из числа военнослужащих, ставших инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР, Российской Федерации и др. (пп.1 п.1 ст. 218 НК РФ).

Сумма налоговых вычетов в 6-НДФЛ

Видео:Налоговый вычет за квартиру и ипотеку 2022: порядок, сроки, лимитыСкачать

Зарплата 30000 До Вычета Ндфл

Как известно работодатель удерживает часть нашей зарплаты, платит этот налог государству. И обычно это 13%. Именно эти 13% и составляют налог удерживаемый из зарплаты или налог на доход физических лиц.

Обычно, получив результат расчета, люди расстраиваются , когда узнают , сколько забирает государство:) Но ведь это еще не все:) Работодатель должен делать кучу других отчислений государству. Поэтому многие и получают «черную зарплату в конверте».

И эта зарплата больше официальной (за которую расписываетесь)

Приведенный выше расчет предлагается для того, чтобы Вы знали, сколько именно работодатель вычел у Вас из зарплаты. Ведь не всегда дается расшифровка. А так Вы будете точно знать какой налог уплатил за Вас работодатель государству.

Что вычитают из заработной платы бюджетника в 2021 году

В соответствии со ст. 218–220 НК РФ, каждый сотрудник бюджетного учреждения вправе претендовать на определенный налоговый вычет из зарплаты. Это означает, что суммарный доход за отчетный период, облагаемый по ставке 13 %, подлежит уменьшению на определенную сумму льгот. Рассмотрим действующие для сотрудников бюджетных учреждений льготы в таблице:

Каждый работник, выполняющий определенный функционал в учреждении, ежемесячно получает вознаграждение за выполнение своих трудовых обязанностей — заработную плату. Под заработной платой понимается уплата сотруднику суммарных начислений, подлежащих ему за выполненную работу (ч. 1 ст. 129 ТК РФ).

Налоговые вычеты из заработной платы

Для получения любого из них следует написать заявление, приложив к нему подтверждающие право документы. В заявлении необходимо указать ваши Ф.И.О. и должность, наименование запрашиваемого вычета и основания его предоставления.

https://www.youtube.com/watch?v=7vXM2Q0TMeM

Эта льгота предусмотрена для тех, кто выполняет работы по гражданско-правовым договорам либо получает авторское вознаграждение за изобретение новых промышленных моделей и образцов, создание произведений в области литературы, музыки, архитектуры, изобразительного искусства.

До вычета ндфл это как

Скажем, покупка совершена совместно членами семьи и среди них есть иждивенцы (дети, инвалиды). Делить в этом случае имущественный вычет по долям было бы крайне непрактично.

Пример 3Супруги Красины приобрели квартиру стоимостью 2 000 000 руб. в совместную собственность.

Какой имущественный вычет приходится на каждого владельца?Супруги должны решить, как поделят вычет, и написать заявление в ИФНС.

Внимание!Соискателям сложно угадать, что имел в виду работодатель: шансы практически 50 на 50. Но так как зарплата — важный фактор для принятия решения, мы добавили уточнение: оно упростит выбор и повысит уровень доверия к вакансии.

Определение понятия «до вычета НДФЛ»

Единственным исключением из этой нормы являются только те лица, которые не являются резидентами России, так как им нужно оплачивать налог в размере 30%. Сократить данную сумму можно за счет налогового вычета из зарплаты.

В преимущественном большинстве случаев уполномоченные сотрудники налоговой службы узнают о проведении каких-либо сделок, связанных с продажей недвижимого имущества или автотранспортных средств, так как по закону подобные операции должны быть зарегистрированы в реестре, в связи с чем уполномоченные сотрудники регистрирующего органа передают все сведения в налоговую службу.

Механизм расчета НДФЛ с зарплаты работника в 2021 году с вычетами и без льгот – формулы, примеры

- стандартные, к примеру, если у работника есть дети (сумма льготы зависит от количества детей);

- имущественные, при их получении по месту работы (по ипотеке, покупке квартир, строительстве жилья);

- социальные в отношении расходов на учебу и лечение.

НДФЛ – один из налогов, которыми облагаются доходы физических лиц. Оплату может производить как сам работник, так и его налоговый агент. Под последним подразумевается ИП или организация, которые нанимают работников.

Расчет подоходного налога с зарплаты

Для опекунов, попечителей и их супругов, воспитывающих ребенка–инвалида, не достигшего возраста 18 лет, или ребенка-инвалида 1-2 группы, обучающегося по очной форме в учебном заведении в возрасте до 24 лет, сумма вычета на такого ребенка составляет 6000 рублей.

В Министерстве финансов не обошли стороной выводы экспертов и подготовили законопроект. Суть данного законопроекта состоит в постепенном повышении налога на доходы с 2021 года по 2025 год на 1% ежегодно в течение пяти лет:

Подоходный налог с заработной платы

Савельев С.Г. осуществляет трудовую деятельность в ООО “ГлавПромСбыт”. Заработная плата сотрудника составляет 15000 рублей в месяц. Документов о праве на льготы им предоставлено не было. Необходимо произвести расчет НДФЛ, подлежащего к уплате.

Инвалидам, пострадавшим в результате ВОВ, а также другим категориям военнослужащих, пострадавшим в результате ведения боевых действий, на законодательном уровне полагается налоговая льгота суммой в 3000 рублей.

🔍 Видео

Сколько раз можно получить налоговый вычет за покупку квартиры, ИИС, лечение и вернуть 13 налогаСкачать

НДФЛ с зарплаты с 2023 года - слом шаблоновСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Сколько РЕАЛЬНО налогов мы платим?Скачать

Сколько налогов удерживается с вашей зарплаты?Скачать

СКОЛЬКО НАЛОГОВ ПЛАТИТ ЗА ВАС РАБОТОДАТЕЛЬСкачать

Сколько налоговых вычетов можно получить в год и сколько раз можно воспользоватьсяСкачать

Налоги и взносы, которые удерживают из нашей зарплатыСкачать

В личном кабинете неправильно рассчитывается налоговый вычет и налог к возврату в 3НДФЛ в 2022 годуСкачать

3-НДФЛ. Что это и зачем оно нужно?Скачать

Возврат НДФЛ за покупку недвижимостиСкачать

Соотношение зарплаты и МРОТ - Елена А. ПономареваСкачать

Налоговый вычет на квартиру 2021. ПОДРОБНО и ПОНЯТНО. Как вернуть 650 тыс. по ипотеке?Скачать

Сколько деклараций подавать если заявляете на несколько вычетов и при получении дохода за 1 годСкачать

Чистая прибыль МТС в 2023 выросла на 67,5. Что ещё интересного есть в отчёте МТССкачать

НАЛОГОВЫЙ ВЫЧЕТ в 2022 году ➤сроки и сумма возврата НДФЛ ➤документы для налогового вычета 2022 🔷 АСКСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать