6) в сумме, уплаченной в налоговом периоде налогоплательщиком за прохождение независимой оценки своей квалификации на соответствие требованиям к квалификации в организациях, осуществляющих такую деятельность в соответствии с законодательством Российской Федерации, — в размере фактически произведенных расходов на прохождение независимой оценки квалификации на соответствие требованиям к квалификации с учётом ограничения размера, установленного абзацем седьмым пункта 2 настоящей статьи.

В соответствии с абзацем 2 пункта 2 статьи 219 НК РФ социальные налоговые вычеты по НДФЛ, предусмотренные подпунктами 4 и 5 пункта 1 комментируемой статьи, могут быть также предоставлены налогоплательщику до окончания налогового периода при его обращении к работодателю при условии документального подтверждения расходов налогоплательщика в соответствии с подпунктами 4 и 5 пункта 1 статьи 219 НК РФ и при условии, что взносы по договору негосударственного пенсионного обеспечения, добровольному пенсионному страхованию и (или) дополнительные страховые взносы на накопительную часть трудовой пенсии удерживались из выплат в пользу налогоплательщика и перечислялись в соответствующие фонды работодателем.

- Ст 219 нк рф стандартные вычеты в 2021 году

- Нк рф статья 218 стандартные налоговые вычеты

- Статья 218 НК РФ

- Налоговый кодекс ( ст 218 Стандартные вычеты НДФЛ НК РФ 2021 )

- Налоговый вычет на ребенка-инвалида в 2021 году

- Стандартные налоговые вычеты по НДФЛ в 2021 году на детей

- Статья 218

- До какого возраста налоговые вычеты на детей? Статья 218 НК РФ

- Стандартные налоговые вычеты 2021

- Налоговый кодекс РФ, Статья 218 НК РФ

- Ст 218 Нк Рф Абз 16 Пп 4 П 1

- Налоговый кодекс ( ст 218 Стандартные вычеты НДФЛ НК РФ 2021 )

- Стандартные налоговые вычеты на ребенка (детей)

- Ст 218 НК РФ — стандартные налоговые вычеты

- Стандартные вычеты по НДФЛ согласно пп

- Пп 4 П 1 Ст 218 Нк Рф Стандартный Налоговый Вычет На Детей 2021

- Налоговый вычет на ребенка в 2021 году

- Стандартные вычеты по ндфл, статья 218 нк рф, что это такое, какие суммы бывают — Должник

- Общая система налогообложения в России

- Что такое вычет по НДФЛ

- Кому положены стандартные вычеты по НДФЛ

- Процедура оформления налогового вычета

- Другие нюансы предоставления вычета

- Кто не может стать получателем данных выплат

- 🎥 Видео

Ст 219 нк рф стандартные вычеты в 2021 году

В соответствии с подпунктом 4 пункта 1 статьи 218 Налогового кодекса РФ налогоплательщики имеют право на стандартный налоговый вычет на каждого ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения, студента, аспиранта, курсанта и ординатора в возрасте до 24 лет. Вычет предоставляется за весь период обучения детей в образовательном учреждении и (или) учебном заведении (включая академический отпуск, оформленный в установленном порядке в период обучения).

инвалидов из числа военнослужащих, ставших инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР, Российской Федерации или при исполнении иных обязанностей военной службы, либо полученных вследствие заболевания, связанного с пребыванием на фронте, либо из числа бывших партизан, а также других категорий инвалидов, приравненных по пенсионному обеспечению к указанным категориям военнослужащих;

Нк рф статья 218 стандартные налоговые вычеты

лиц, эвакуированных (переселенных), а также выехавших добровольно из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча, включая детей, в том числе детей, которые в момент эвакуации (переселения) находились в состоянии внутриутробного развития, а также бывших военнослужащих, вольнонаемный состав войсковых частей и специального контингента, которые были эвакуированы в 1957 году из зоны радиоактивного загрязнения. При этом к выехавшим добровольно лицам относятся лица, выехавшие с 29 сентября 1957 года по 31 декабря 1958 года включительно из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие аварии в 1957 году на производственном объединении «Маяк», а также выехавшие с 1949 по 1956 год включительно из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие сбросов радиоактивных отходов в реку Теча;

лиц, принимавших (в том числе временно направленных или командированных) в 1957 — 1958 годах непосредственное участие в работах по ликвидации последствий аварии в 1957 году на производственном объединении «Маяк», а также занятых на работах по проведению защитных мероприятий и реабилитации радиоактивно загрязненных территорий вдоль реки Теча в 1949 — 1956 годах;

Рекомендуем прочесть: Молодая семья программа 2021 возраст

Статья 218 НК РФ

лиц, эвакуированных (в том числе выехавших добровольно) в 1986 году из зоны отчуждения Чернобыльской АЭС, подвергшейся радиоактивному загрязнению вследствие катастрофы на Чернобыльской АЭС, или переселенных (переселяемых), в том числе выехавших добровольно, из зоны отселения в 1986 году и в последующие годы, включая детей, в том числе детей, которые в момент эвакуации находились в состоянии внутриутробного развития;

лиц, эвакуированных (переселенных), а также выехавших добровольно из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча, включая детей, в том числе детей, которые в момент эвакуации (переселения) находились в состоянии внутриутробного развития, а также бывших военнослужащих, вольнонаемный состав войсковых частей и специального контингента, которые были эвакуированы в 1957 году из зоны радиоактивного загрязнения. При этом к выехавшим добровольно лицам относятся лица, выехавшие с 29 сентября 1957 года по 31 декабря 1958 года включительно из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие аварии в 1957 году на производственном объединении «Маяк», а также выехавшие с 1949 по 1956 год включительно из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие сбросов радиоактивных отходов в реку Теча;

Налоговый кодекс ( ст 218 Стандартные вычеты НДФЛ НК РФ 2021 )

3. Установленные настоящей статьей стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

лиц, непосредственно участвовавших в ликвидации радиационных аварий, происшедших на ядерных установках надводных и подводных кораблей и на других военных объектах и зарегистрированных в установленном порядке федеральным органом исполнительной власти, уполномоченным в области обороны;

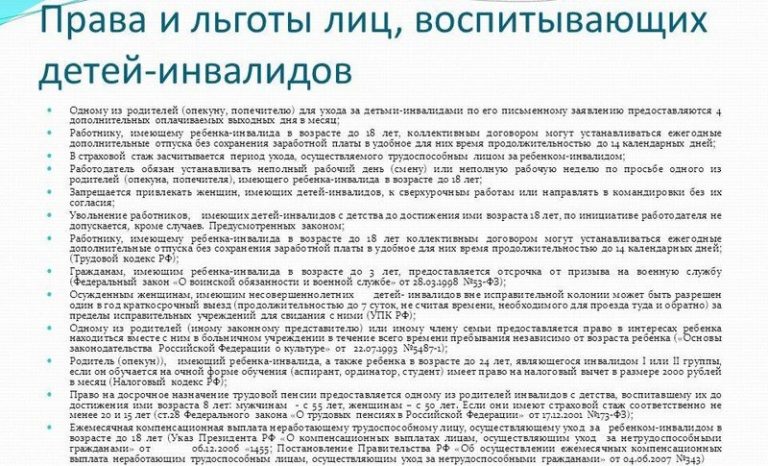

Налоговый вычет на ребенка-инвалида в 2021 году

- заявление на вычет на ребенка-инвалида;

- копия свидетельства о рождении ребенка-инвалида;

- копии свидетельств о рождении предыдущих детей (если ребенок-инвалид является третьим или последующим ребенком);

- справка об установлении инвалидности (Приложение № 1 к Приказу Минздравсоцразвития от 24.11.2010 № 1031н).

- или единственному родителю (приемному родителю), усыновителю, опекуну, попечителю (предоставление вычета прекращается с месяца, следующего за месяцем вступления в брак единственного родителя, опекуна, попечителя);

- или одному из родителей (приемных родителей) по их выбору на основании заявления об отказе другого родителя от получения налогового вычета.

Стандартные налоговые вычеты по НДФЛ в 2021 году на детей

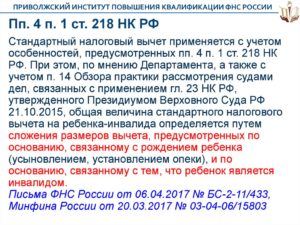

Таким образом, второй родитель будет получать стандартный вычет на первого ребенка в двойном размере, например, 2800 руб. вместо 1400 руб. Если ребенок, на которого положен вычет, – инвалид, то второй родитель будет получать вычет в сумме 24 000 руб. вместо 12 000 руб.

https://www.youtube.com/watch?v=YxnhmaSg7aE

Рекомендуем прочесть: Человеку 70 Лет Обязан Ли Он Поатить За Капремонт

Право на получение стандартного вычета на ребенка за каждый месяц отпуска в этом случае сохраняется (п. 1 ст. 218 НК РФ).

Родитель, находящийся в отпуске, может отказаться от вычета в пользу второго родителя.

Таким правом родители смогут пользоваться до тех пор, пока в течение календарного года доход, облагаемый по ставке 13 процентов (кроме доходов в виде дивидендов), одного из них не превысит 350 000 руб.

Статья 218

Налоговые вычеты предоставляются, как правило, при выплате работнику заработной платы по основному месту работы, когда работодатель, удерживая НДФЛ, оставляет определенную сумму без налогообложения.

Стандартные налоговые вычеты предоставляются налогоплательщику за каждый месяц налогового периода (календарного года), в течение которого отношения между работником и работодателем определялись трудовым договором (контрактом).

Таким образом, налоговая база по НДФЛ ежемесячно уменьшается на сумму положенного работнику стандартного налогового вычета.

Если налогоплательщик при поступлении на работу не представил в бухгалтерию заявление на стандартные вычеты, то эта организация ему вычеты не предоставит даже в том случае, если известно, что указанное место работы для работника является основным и единственным.

До какого возраста налоговые вычеты на детей? Статья 218 НК РФ

По закону, родитель, опекун или усыновитель может требовать уменьшения налоговой базы при подсчете НДФЛ со своей зарплаты до достижения ребенком 18 лет. Прекращение действия соответствующего бонуса от государства осуществляется до конца года, в котором несовершеннолетний стал полностью дееспособным.

На сегодняшний день требовать изучаемый возврат может тот, кто соответствует установленным выше критериям при условии, что он получает в год не более 350 тыс. рублей. Как только годовой заработок становится выше, право на налоговый вычет за ребенка упраздняется. Разумеется, оно будет восстановлено, если доходы опустятся до указанного значения.

Стандартные налоговые вычеты 2021

Важно знать! Если налогоплательщик имеет право более, чем на один налоговый вычет, то такому лицу будет предоставлен только один, наибольший, налоговый вычет. Но! Данное правило не распространяется на вычет на ребёнка (детей). Данный вычет будет предоставлен в любом случае и будет суммироваться с другими стандартными вычетами.

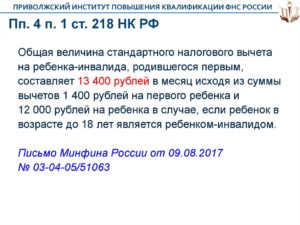

- 1400 руб. при наличии 1-го или 2-х детей (в возрасте до 18 лет или находящиеся на обучении в образовательном учреждении),

- 3000 руб. при наличии 3-х и более детей (в возрасте до 18 лет или находящиеся на обучении в образовательном учреждении),

- 12000 руб. при наличии ребёнка-инвалида в возрасте до 18 лет, либо учащегося очной формы обучения инвалида I или II группы до 24-х лет,

- 6000 руб. для опекунов или попечителей ребёнка-инвалида в возрасте до 18 лет, либо учащегося очной формы обучения инвалида I или II группы до 24-х лет.

Налоговый кодекс РФ, Статья 218 НК РФ

В случае начала работы налогоплательщика не с первого месяца налогового периода налоговые вычеты, предусмотренные подпунктом 4 пункта 1 настоящей статьи, предоставляются по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной налоговым агентом в соответствии с пунктом 3 статьи 230 настоящего Кодекса.

Видео:Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

Ст 218 Нк Рф Абз 16 Пп 4 П 1

Родители ребенка, на обеспечении которых он находится, имеют право ежемесячно получать налоговый вычет по НДФЛ. Этот вычет называют стандартным налоговым вычетом по НДФЛ на детей.

Это означает, что ежемесячно часть вашего дохода в размере вычета не будет облагаться НДФЛ начиная с месяца рождения ребенка. Поэтому НДФЛ вы заплатите с меньшей суммы.

Чтобы воспользоваться вычетом, вам нужно иметь доходы, которые облагаются НДФЛ по ставке 13 процентов. Например, получать заработную плату (п. 3 ст. 210, пп. 4 п. 1 ст. 218 НК РФ).

По общему правилу можно получать вычет на детей в возрасте до 18 лет включительно. Однако срок получения вычета продлевается до достижения ребенком 24 лет, если он является учащимся очной формы обучения, студентом, аспирантом, ординатором или интерном (абз. 12 пп. 4 п. 1 ст. 218 НК РФ).

Налоговый кодекс ( ст 218 Стандартные вычеты НДФЛ НК РФ 2021 )

младший и средний медицинский персонал, врачей и других работников лечебных учреждений (за исключением лиц, чья профессиональная деятельность связана с работой с любыми видами источников ионизирующих излучений в условиях радиационной обстановки на их рабочем месте, соответствующей профилю проводимой работы), получивших сверхнормативные дозы радиационного облучения при оказании медицинской помощи и обслуживании в период с 26 апреля по 30 июня 1986 года, а также лиц, пострадавших в результате катастрофы на Чернобыльской АЭС и являющихся источником ионизирующих излучений;

3. Установленные настоящей статьей стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Стандартные налоговые вычеты на ребенка (детей)

налоговый вычет за каждый месяц налогового периода распространяется на родителя, супруга (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

размер НДФЛ с зарплаты с применением вычета составит: (20 000 — 1 400) х 13% = 2 418 рублей, а не 2 600 рублей (без вычета). Т.о. экономия вашего бюджета за счет заявления вычета составит (2 600 — 2 418) рублей х 12 месяцев = 2184 рублей.

Ст 218 НК РФ — стандартные налоговые вычеты

Предоставление льготы происходит по заявительному принципу, то есть желающий должен подать заявление, чтобы его доход облагался меньшим налогом. Если положено два вида скидок, то такой документ пишется дважды и в каждом указывается отдельное основание.

https://www.youtube.com/watch?v=SYEAywXlr3U

Российский НК (гл. 23, часть 2) и его статья 218 указывает, когда человек получит предусмотренный государством стандартные налоговые вычеты.

Нужно иметь ввиду, что послабления будут доступны, только, если гражданин — плательщик НДФЛ, размер которого 13%. То есть получить такую преференцию не вправе лицо, чей доход облагается любым другим процентом налога.

Закон указывает, что нет оснований рассчитывать на данную помощь у нерезидентов России.

Стандартные вычеты по НДФЛ согласно пп

В соответствии с «п. 3 ст. 218» Кодекса стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

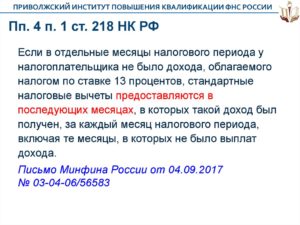

Таким образом, установленные «пп. 2» и «4 п. 1 ст.

218» Кодекса стандартные налоговые вычеты предоставляются налоговым агентом налогоплательщику за каждый месяц налогового периода путем уменьшения дохода, полученного с начала года, на соответствующий размер стандартного налогового вычета, также рассчитанного с начала года.

Если сумма налоговых вычетов в отдельные месяцы налогового периода окажется больше суммы доходов, подлежащих налогообложению, за этот же налоговый период, то применительно к этому налоговому периоду налоговая база принимается равной нулю (в приведенных примерах вариант расчета налога «а»).

а) из числа военнослужащих, ставших инвалидами I, II и III групп из-за увечья, полученного: – при защите СССР, России; – вследствие заболевания, связанного с пребыванием на фронте;

– при исполнении иных обязанностей военной службы;

–дети, учащиеся за границей

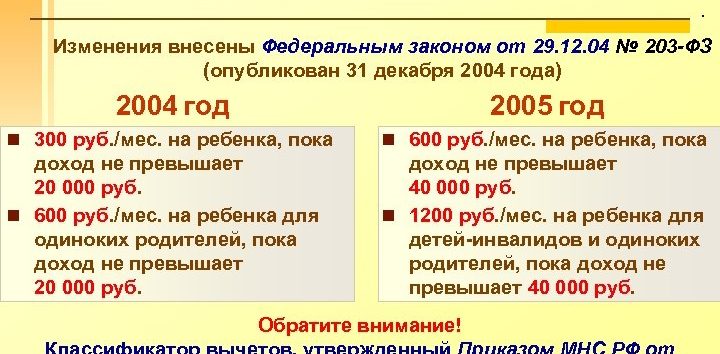

Действует до месяца, в котором доход (облагаемый по ставке 13%), исчисленный нарастающим итогом, не превысит 280 000 руб. С месяца, в котором доход превысит 280 000 руб., вычет не предоставляется

Видео:Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Пп 4 П 1 Ст 218 Нк Рф Стандартный Налоговый Вычет На Детей 2021

Уменьшение налоговой базы производится с месяца рождения ребенка (детей), или с месяца, в котором произошло усыновление, установлена опека (попечительство), или с месяца вступления в силу договора о передаче ребенка (детей) на воспитание в семью и до конца того года, в котором ребенок (дети) достиг (достигли) возраста, указанного в абзаце одиннадцатом настоящего подпункта, или истек срок действия либо досрочно расторгнут договор о передаче ребенка (детей) на воспитание в семью, или смерти ребенка (детей). Налоговый вычет предоставляется за период обучения ребенка (детей) в образовательном учреждении и (или) учебном заведении, включая академический отпуск, оформленный в установленном порядке в период обучения.

лиц, получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационной нагрузкой, вызванные последствиями радиационных аварий на атомных объектах гражданского или военного назначения, а также в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

Уменьшение налоговой базы производится с месяца рождения ребенка (детей) или месяца, в котором установлена опека (попечительство), и сохраняется до конца того года, в котором ребенок (дети) достиг возраста 18 лет, а также на каждого учащегося дневной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет, у родителей и супругов, опекунов или попечителей производится независимо от наличия у ребенка самостоятельных источников дохода и совместного проживания с родителями.

Установленные настоящей статьей стандартные налоговые вычеты предоставляются налогоплательщику одним из работодателей, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Налоговый вычет на ребенка в 2021 году

Видео:Налоговый вычет на ребенкаСкачать

Стандартные вычеты по ндфл, статья 218 нк рф, что это такое, какие суммы бывают — Должник

Гражданам, которые регулярно платят налоги государству, предоставляется возможность вернуть часть уплаченных средств в виде налогового вычета по НДФЛ. Таким образом, можно уменьшить обязательные платежи, не нарушая закон и не скрывая доходы. Данные права предусмотрены в Налоговом кодексе РФ — главном законодательном акте налоговой системы России.

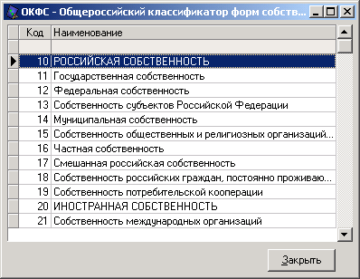

Общая система налогообложения в России

В настоящее время надзор за соблюдением законодательства РФ при сборе налогов, пошлин и страховых взносов ведет ФНС.

Служба проводит регистрацию юридических лиц и индивидуальных предпринимателей, ведет контроль за работой и регистрацией кассовой техники на торговых предприятиях, работой производств табачной продукции и за своевременным внесением обязательных платежей в бюджет государства.

Правовой базой ФСН является Конституция РФ, НК РФ, федеральные конституционные законы, федеральные законы, акты Президента Российской Федерации и Правительства Российской Федерации, международные договора Российской Федерации, нормативные правовые акты Министерства финансов Российской Федерации, а также Положение о Федеральной налоговой службе.

https://www.youtube.com/watch?v=Jqw5fZoCyW0

Главный законодательный акт ФСН

Основной задачей ФСН является обеспечение открытого и законного ведения бизнеса, соблюдение прав налогоплательщиков, организация своевременного поступления в бюджет всех видов налогов, предусмотренных НК РФ. Всего в нашем государстве установлено 3 основных вида налогов и сборов:

- федеральные,

- региональные,

- местные налоговые взносы.

На заметку! К федеральным налогам относятся установленные в НК РФ взносы, которые являются обязательными для уплаты на всей территории страны.

Региональные налоги действуют на территории отдельных регионов РФ. Устанавливаются они в соответствии с НК РФ и изданными на его основе региональными актами о налоговых сборах. В полномочия органов регионов, установленных кодексом, входит определение налоговой ставки, порядка и сроков оплаты налогов.

Местные сборы устанавливаются согласно положениям НК РФ и нормативных актов, изданных налоговыми органами муниципалитетов в пределах установленных полномочий. Действие их распространяется на территории соответствующих муниципальных образований.

Вместе с высокоорганизованной системой сборов с населения государство оказывает поддержку физическим лицам, которая заключается в возмещении части уплаченных налогов. Самой распространенный способ ее осуществления — это предоставление определенным категориям граждан прав на стандартные налоговые вычеты.

Льготы налогоплательщикам

Что такое вычет по НДФЛ

Налоговые вычеты код 104

В специальной литературе данное понятие определяется как «сумма, уменьшающая налоговую базу». Если проще, то налоговый вычет — это возвращенная часть суммы ранее уплаченных налогов.

Но в некоторых случаях уместнее применить первый термин «уменьшение налоговой базы».

Так, например, лицам, имеющим право на данную выплату при определении размера налога на выигрыш, сумма налога (налоговая база) будет уменьшена на размер вычета.

Важно! Возврат осуществляется в размерах, установленных государством. Данный вычет не может превышать сумму уплаченных налогов за соответствующий налоговый период.

Кому положены стандартные вычеты по НДФЛ

Данные выплаты положены в следующих случаях:

- гражданин является налогоплательщиком (регулярно платит налог НДФЛ в бюджет государства),

- физическое лицо является резидентом РФ.

Налоговые возвраты полагаются только при соблюдении вышеперечисленных условий. Соответственно, гражданам, которые освобождены от уплаты налогов, такие вычеты предоставляться не будут. Например, пенсионерам они не полагаются, так как они не платят подоходный налог.

Статья 218 НК РФ содержит исчерпывающий перечень категорий граждан, кому предназначен стандартный возврат уплаченных налоговых сумм. В соответствии с социальным статусом меняется и размер компенсации. Размеры ее варьируются в пределах 500–24000 рублей.

Обратите внимание! Стандартные налоговые вычеты по НДФЛ в сумме 3000 рублей ежемесячно предоставляются лицам, пострадавшим в Чернобыле и устранявшим последствия аварии на АЭС.

Лица, принимающие участие в разработке и утилизации ядерных отходов до 1961 года, а также инвалиды ВОВ и военнослужащие, получившие увечья во время несения службы, тоже имеют право на получение данной суммы.

На возврат 500 рублей от месячного взноса в бюджет имеют право:

- Герои России и СССР,

- лица, имеющие орден Славы (всех степеней),

- участники ВОВ,

- лица, попавшие в блокаду Ленинграда,

- бывшие узники концлагерей,

- инвалиды 1 и 2 групп,

- инвалиды с детства,

- лица, которые были заражены лучевой болезнью или подвергнуты загрязнению в результате аварии на АЭС в Чернобыле,

- участники войны в Афганистане,

- супруги, дети, родители военнослужащих, погибших во время исполнения военных обязанностей.

Помощь государства родителям

Вычет на ребенка получат родители, усыновители, опекуны и попечители, на иждивении которых находится ребенок. Размеры выплат меняются в зависимости от количества детей и родителей (один или полноценная семья). Налогоплательщик, имеющий ребенка, может получить следующие суммы за каждый месяц:

- 1 400 рублей — за одного ребенка,

- 1 400 рублей — за второго ребенка,

- 3 000 рублей — за третьего и следующего малыша,

- 12 000 рублей — возвращаются государством на каждого ребенка, являющегося инвалидом до 18 лет, обучающегося по очной форме, и до 24 лет — за очное обучение ребенка–инвалида 1 и 2 группы.

Также данные суммы полагаются опекунам и попечителям. Разница только в том, что за обучение инвалида до 18 лет и инвалида 1 и 2 группы до 24 лет выплата составляет 6000 рублей.

Родителям, воспитывающим детей в одиночку (а также усыновителям, опекунам, попечителям), полагаются те же выплаты в двойном размере. Право на получение прекращается со дня вступления в брак этого родителя.

Дополнительная информация! Помимо стандартных вычетов, существуют также социальные (на учебу детей, за лечение и т. д.), имущественные (покупка-продажа квартиры, автомобиля или другого имущества) и профессиональные (авторам произведений науки, искусства и т. п.)

Процедура оформления налогового вычета

Налоговые вычеты по НДФЛ

https://www.youtube.com/watch?v=OLb6Wevc7cc

Если в течение года данные вычеты не предоставлялись, то после окончания налогового периода смело можно браться за их оформление. Для реализации данного права нужно подать необходимые документы в налоговый орган по месту жительства.

Важно! Если прописка отличается от постоянного места проживания, то подавать документы нужно по месту прописки. Постановка на учет осуществляется только по месту постоянной регистрации.

Подача заявки включает следующие этапы:

- По окончании налогового периода работник заполняет декларацию и подает документ для регистрации в отделение инспекции. Процедура подачи 3-НДФЛ также доступна в ИФНС (индивидуальном кабинете налогоплательщика). 3-НДФЛ — это своего рода заработный лист, в котором отражен доход за весь год, поэтому нужно будет предварительно знать полученную годовую прибыль, при необходимости перевести ее в государственную валюту (рубль).

- Далее работник заказывает справку в бухгалтерии по месту работы по форме 2-НДФЛ. В ней отражено начисление и удержание подоходных налогов (за тот год, за какой подается декларация по форме 3-НДФЛ).

- Затем необходимо подготовить копии документов, подтверждающих право на получение вычета (например, свидетельство о рождении ребенка, удостоверение чернобыльца и др.).

- Работник предоставляет в ФНС по месту жительства: заполненную налоговую декларацию, заявление на получение стандартного налогового вычета, копии документов, подтверждающих это право. Также потребуются оригиналы личных документов.

Документ, подтверждающий право на вычет

В случае, когда необходимо вернуть излишне уплаченные деньги по налогам, то с декларацией о доходах подается заявление на возврат денежных средств.

Другие нюансы предоставления вычета

Если гражданин имеет право на получение нескольких налоговых вычетов, то применяется к оформлению право на большую сумму выплаты.

Профессиональные налоговые вычеты

Военнослужащие и военнообязанные граждане, принимавшие участие в устранении последствий аварии на АЭС в Чернобыле в 1986–1987 годах, имеют право на получение несколько вычетов, предусмотренных в ст. 128 подпунктом 4 пункта 1, подпунктами 1 и 2 пункта 1.

Обратиться за возвратом данных средств налогоплательщик может на основании заявления и документа, который подтверждает право на их получение. Оформление производит один из налоговых агентов, осуществляющий выплаты.

Обратите внимание! Если в течение одного налогового периода физическое лицо поменяло место работы, то при подаче декларации учитываются доходы, полученные на обоих местах. Справка 2-НДФЛ потребуются также с обоих мест работы.

Кто не может стать получателем данных выплат

Выплаты полагаются категориям граждан, которые имеют определенный социальный статус, являются участниками боевых действий или ликвидации аварии АЭС в 1986 году. Но в ст. 218, пункте 1 прямо оговорено, что на получение выплат имеет право налогоплательщик. Граждане, не перечисляющие налоги, таким правом не обладают. К ним относятся:

- пенсионеры,

- неработающие граждане,

- мамы в декрете,

- граждане, получающие доход за границей.

Мамы в декрете не могут получать стандартный вычет

Стандартные налоговые вычеты по НДФЛ положены только налогоплательщикам, получить их в единовременной сумме можно по истечении текущего налогового периода (т. е. за 2021 год заявление будет принято в 2021).

Предоставляя право на стандартные вычеты, государство тем самым уменьшает налоговую базу, облагаемую НДФЛ, что немаловажно для населения с заработком менее среднего.

Начисление вычетов предусматривается только до того месяца, в котором годичный доход превысил сумму 350 000 рублей. Далее право прекращается до следующего года.

🎥 Видео

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Как оформить вычеты на детей по НДФЛ в личном кабинете налогоплательщикаСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2022 ГОДУ / НАЛОГОВЫЙ ВЫЧЕТСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

НАЛОГОВЫЙ ВЫЧЕТ НА РЕБЕНКА В 2022 ГОДУСкачать

Налоговый вычет с зарплаты. Как вернуть уплаченный НДФЛ?Скачать

Стандартные налоговые вычетыСкачать

Вычет по НДФЛ через работодателя на ребенкаСкачать

Налоговый кодекс РФ (2021) - Часть 2. Главы 25.4 - 26.2 (ст. 333.43 - 346.25) - аудиокнигаСкачать

3-НДФЛ - ЗАПОЛНЯЕМ ДЕКЛАРАЦИЮ САМОСТОЯТЕЛЬНО. СТАНДАРТНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ.Скачать

Как изменится порядок возмещения НДС с 2023 годаСкачать

Стандартные налоговые вычетыСкачать

Налоговый кодекс РФ (2021) - Часть 2. Раздел VIII.1. Главы 26.4 - 26.5. Разделы IX- XI. Главы 28 -34Скачать

Суть НДС. Всё, что нужно знать предпринимателюСкачать