Строки «ИНН» и «КПП» в каждом разделе расчета указываются автоматически из карточки регистрации клиента в системе «СБИС». Порядковый номер страницы также заполняется автоматически.

- Титульный лист

- Раздел 1. Обобщенные показатели

- Раздел 2. Даты и суммы фактически полученных доходов и удержанного налога на доходы физически лиц

- Срок Ндфл С Материальной Помощи Последний День Месяца А Если Выходной

- Фнс разъяснила, как заполнить 6-ндфл, если срок перечисления ндфл приходится на выходной

- Срок уплаты ндфл с отпускных если последний день месяца выходной

- 6 ндфл если последний день месяца приходится на выходной

- 6 НДФЛ: порядок заполнения строки 120

- Отпускные в 6-НДФЛ: последний день месяца – выходной

- Срок уплаты подоходного налога с отпускных в 2021 году

- Удобная таблицами со сроками уплаты НДФЛ – когда перечислять налог с различных доходов работника в 2021 году

- Оформление 6-НДФЛ, если последний день месяца – выходной

- Срок перечисления ндфл если последний день месяца выходной

- Срок перечисления НДФЛ с отпускных

- Срок перечисления ндфл с материальной помощи в году

- Как отобразить материальную помощь в налоговой отчетности 6-НДФЛ

- Материальная помощь, которая не отражается в декларации 6-НДФЛ

- Как отразить материальную помощь в отчете 6-НДФЛ

- Отображение матпомощи в Разделе 1

- Отображение матпомощи в Разделе 2

- Пример заполнения отчета 6-НДФЛ с внесением данных по материальной помощи

- Заполнение формы 6-НДФЛ: Подарки и материальная помощь (даты и суммы)

- 2. Компания вручила подарок дороже 4 000 рублей

- 3. Компания вручила подарок сотруднику в отпуске за свой счёт

- 4. Компания удержала НДФЛ с подарка сотруднику в следующем квартале

- 5. Компания выдала материальную помощь менее 4 000 рублей

- 6. Компания выдала материальную помощь более 4 000 рублей

- 7. Компания выдала материальную помощь вместе с отпускными

- Увольнение сотрудника в выходной день — как отразить в 6 НДФЛ

- Можно ли уволить в выходной

- Что такое 6-НДФЛ

- Заполнение формы

- 🎬 Видео

Титульный лист

В титульном листе налоговым агентом заполняются все реквизиты, кроме раздела «Заполняется работником налогового органа».

При заполнении показателя «Номер корректировки» в первичном расчете автоматически проставляется «0», в уточненном за соответствующий период необходимо указать номер корректировки (например, «1», «2» и т. д.).

Поле «Период представления (код)» заполняется в соответствии с кодами, приведенными в справочнике. Например, при сдаче отчета за I квартал указывается код «21», за полугодие – «31» и т.д.

В поле «Налоговый период (год)» автоматически указывается год, за налоговый период которого представлен расчет.

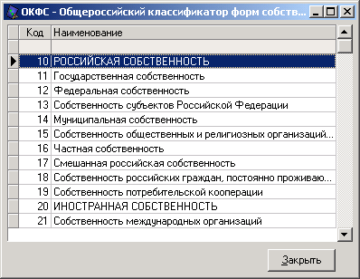

При заполнении поля «Представляется в налоговый орган (код)» отражается код налогового органа, в который представляется расчет. Он выбирается из справочника. По умолчанию в поле автоматически проставляется код, который был указан при регистрации клиента в системе.

В поле «По месту нахождения (учета) (код)» выбирается код места представления расчета налоговым агентом из соответствующего справочника. Так, агенты, являющиеся обычными организациями, выбирают код «214», крупнейшими налогоплательщиками – «213», ИП – «120» и т.д.

При заполнении поля «Налоговый агент» отражается краткое наименование организации в соответствии с учредительными документами, а если такого нет – полное наименование. Предприниматели, адвокаты, нотариусы указывают полностью (без сокращений) фамилию, имя, отчество (при наличии).

Внимание! Поля «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» заполняют только те организации, которые в отчетном периоде реорганизуются или ликвидируются.

В поле «Код по ОКТМО» указывается ОКТМО муниципального образования. Данный код выбирается из соответствующего классификатора. Узнать свой код ОКТМО можно с помощью электронных сервисов ФНС «Узнай ОКТМО» или «Федеральная информационная адресная система» (http://nalog.ru, раздел «Все сервисы»).

Внимание! Расчет 6-НДФЛ заполняется отдельно по каждому ОКТМО.

При заполнении показателя «Номер контактного телефона» автоматически отражается номер телефона налогового агента, указанный при регистрации.

При заполнении показателя «На ____ страницах» указывается количество страниц, на которых составлен расчет. Значение поля заполняется автоматически и пересчитывается при изменении состава расчета (добавлении/удалении разделов).

При заполнении показателя «с приложением подтверждающих документов или их копий на ___ листах» отражается количество листов подтверждающих документов и (или) их копий (при их наличии), например, оригинал (или заверенная копия) доверенности, подтверждающей полномочия представителя налогового агента (если расчет подает представитель налогового агента).

В разделе титульного листа «Достоверность и полноту сведений подтверждаю:» отражается:

- Руководитель — если документ представлен налоговым агентом,

- Уполномоченный представитель — если документ подается представителем налогового агента. При этом указывается наименование представителя и документа, подтверждающего его полномочия.

Внимание! Чтобы сменить подписанта в отчете, необходимо перейти на вкладку «Реквизиты» и указать необходимые сведения.

Также на титульном листе, в поле «Достоверность и полноту сведений подтверждаю» автоматически указывается дата.

Раздел 1. Обобщенные показатели

В разделе 1 указываются общие суммы начисленного дохода, исчисленного и удержанного налога.

Внимание! Если налоговый агент выплачивал физическим лицам доходы, облагаемые по разным ставкам налога, то строки 010 – 050 заполняются отдельно для каждой ставки. При этом строки 060 – 090 являются итоговыми по всем ставкам.

https://www.youtube.com/watch?v=VKs7BVvv6xg

В строке 010 указывается соответствующая ставка налога.

По строке 020 отражается общая сумма дохода, начисленная физическим лицам нарастающим итогом с начала налогового периода.

Если налоговый агент начислял физическим лицам доходы в виде дивидендов, то они указываются в строке 025.

По строке 030 отражается нарастающим итогом общая сумма налоговых вычетов, уменьшающих налогооблагаемый доход, указанный в строке 020.

По строке 040 отражается сумма исчисленного налога нарастающим итогом с начала года, которая определяется как общий итог сумм НДФЛ, начисленных с доходов всех сотрудников.

По строке 045 отражается сумма исчисленного налога с дивидендов.

Внимание! Налог с дивидендов рассчитывается по налогоплательщику отдельно при каждой выплате дохода, а не нарастающим итогом.

В строке 050 указывается сумма фиксированных авансовых платежей, которые заплатил иностранец при получении патента. На эту сумму налоговый агент может уменьшить сумму исчисленного налога при наличии соответствующих документов (заявление от сотрудника, уведомление из ИФНС, квитанции об уплате фиксированных платежей).

По строке 060 отражается количество человек, которые получали доход в течение соответствующего периода.

Внимание! В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, его считают только один раз.

По строке 070 указывается сумма удержанного налога, исчисленная нарастающим итогом с начала налогового периода.

Внимание! Если налоговый агент отражал данные по авансам в строке 050, то сумма налога в строке 070 должна указываться за вычетом этих авансов.

По строке 080 отражается сумма налога, не удержанная налоговым агентом. Это налог, который организация не сможет удержать до конца года, и который по окончании календарного года будет отражаться в справках 2-НДФЛ с признаком «2». Если же организация до конца года сможет удержать его, то такой налог в этой строке не показывается (письмо ФНС России от 14.06.2021 № БС-3-11/2657@).

По строке 090 указывается сумма налога, возвращенная налоговым агентом (например, в случае излишнего удержания налога из доходов работника).

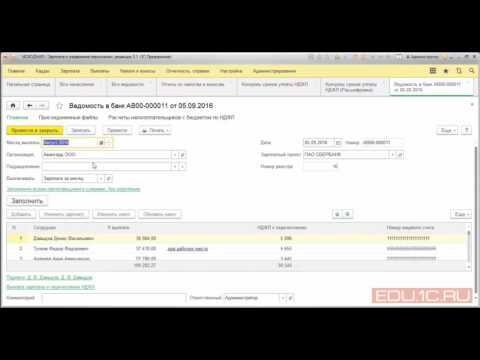

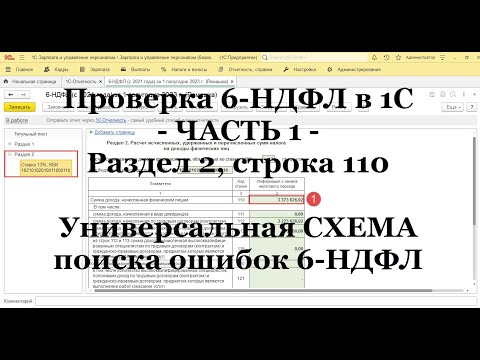

Раздел 2. Даты и суммы фактически полученных доходов и удержанного налога на доходы физически лиц

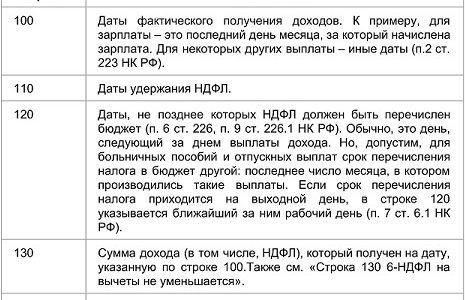

В разделе 2 указывают даты получения и удержания налога, а также предельный срок, установленный для перечисления налога в бюджет. Чтобы правильно заполнить раздел, необходимо распределить общий доход за последние 3 месяца отчетного периода по датам выплаты, удержания и срокам перечисления налога.

По строке 100 указывается фактическая дата получения дохода, отраженного в строке 130.

Внимание! Год фактического получения дохода, отражаемый в дате по строке 100, может быть равен предыдущему году в случае начисления дохода в прошлом году, а получения в текущем.

По строке 110 указывается дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130.

Внимание! Дата удержания налога в строке 110 должна быть более ранней, чем срок перечисления налога, указанный по строке 120.

По строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога.

Внимание! Если срок перечисления налога, отражаемый по строке 120, выпадает на выходной или праздничный день, то указывается ближайший следующий за ним рабочий день.

По строке 130 указывается общая сумма фактически полученного дохода на дату, отраженную в строке 100.

Внимание! Сумма фактически полученного дохода указывается без уменьшения на суммы удержанного налога (письмо ФНС России от 14.06.2021 № БС-3-11/2657@).

По строке 140 указывается сумма удержанного агентом налога в срок, отраженный по строке 110.

Внимание! Если различные виды доходов фактически получены одной датой, но имеют различные сроки перечисления налога, то строки 100 — 140 заполняются по каждому сроку перечисления налога отдельно.

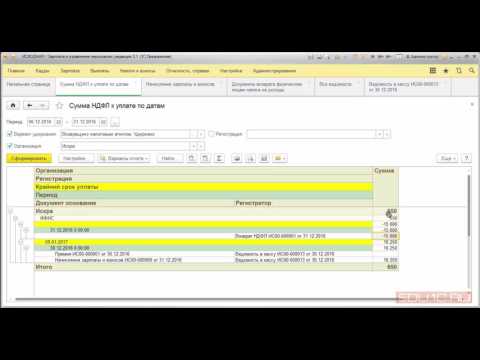

Видео:Раздел 2 в 6-НДФЛ и срок уплаты НДФЛ с доначисленных отпусков и пособий по больничному в 1С:ЗУП 3.1Скачать

Срок Ндфл С Материальной Помощи Последний День Месяца А Если Выходной

В положениях приказа Минфина под номером 107н прописано утверждение о том, что в документа должен быть прописан конкретный день перечисления подоходного налога. В свою очередь письмо Федеральной Налоговой Службы нашего государства регламентирует процедуру заполнения платежного документа в отношении выплат по листку временной нетрудоспособности.

При нарушении сроков отправки отчетности формы 6-НДФЛ или же при отправке не достоверных и ошибочных сведения, ответственность возлагается на налогового агента. Ему назначается штраф в размере двадцати процентов от суммы, которая должна быть перечислена в Федеральную Налоговую Службу.

Фнс разъяснила, как заполнить 6-ндфл, если срок перечисления ндфл приходится на выходной

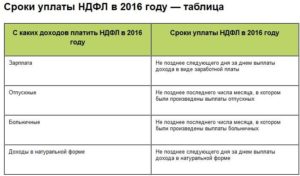

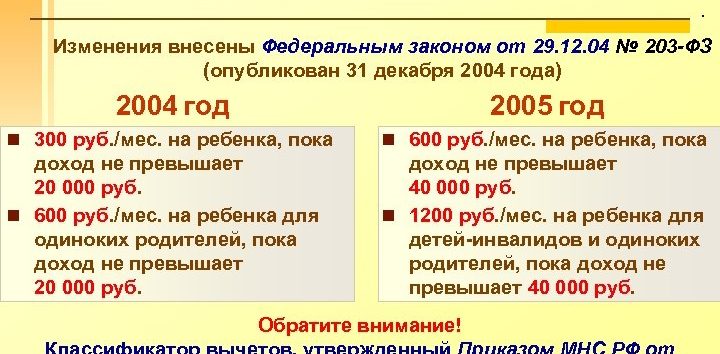

Датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей (п. 2 ст. 223 НК РФ). Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст.

226 НК РФ). При этом работодатель обязан перечислять налог не позднее дня, следующего за днем выплаты работнику дохода. При выплате работнику пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных НДФЛ перечисляется не позднее последнего числа месяца, в котором производились такие выплаты (п.6 ст.

226 НК РФ).

Для наглядности авторы письма привели следующий пример. Отпускные за январь 2021 года были выплачены 14 января 2021 года. Срок уплаты НДФЛ (31 января) выпал на воскресенье. Значит, в разделе 2 расчета 6-НДФЛ данную операцию нужно было отразить следующим образом:

Срок уплаты ндфл с отпускных если последний день месяца выходной

Обратите внимание, что разные типы доходов физлица (например, зарплата и отпускные) могут иметь общую дату их получения по факту, но различные сроки перечисления налога. В подобных ситуациях строки 100 – 140 второго раздела 6-НДФЛ заполняют по каждому сроку перечисления налога отдельно.

На протяжении первой декады просрочки у налоговых служб есть полное право на то, чтобы полностью заблокировать расчетные счета организации-должника, а в случае подачи недостоверных сведений будет накладываться штраф, сумма которого составляет 500 рублей за каждый ошибочный документ.

6 ндфл если последний день месяца приходится на выходной

Форма 6 ндфл делится на два раздела. Первый из них заполняют нарастающим итогом за период с начала года, вне зависимости от того, за какой период составлена отчетность. Строки с 010 по 050 с информацией о выданных физлицам доходах заполняют для каждой ставки ндфл (например, 30 процентов или 13 процентов). В строки с 060 по 090 данные вносят только один раз.

https://www.youtube.com/watch?v=5LK4-jqYuME

Рекомендуем прочесть: Льготы При Оплате За Капитальный Ремонт

Например, с отпускных и больничных ндфл вносят в конце месяца.

Из разъяснений ФНС России стало понятно: срок перечисления ндфл с отпускных если последний день месяца выходной переносится по правилам Налогового кодекса РФ.

В соответствии с ним крайняя дата для внесения налога в бюджет приходится на ближайшую следующую рабочую дату. Эту дату и нужно указать.

6 НДФЛ: порядок заполнения строки 120

В этом случае придерживаются алгоритма заполнения строки 120 в статье 6.1: если перечисления, не отраженные в статье 226 (пункт 6 абзац 2) перечислены накануне выходных (праздничных), это означает, что налог передается в казну в первый будний за ними день. Это число указывают в графе 120.

Много вопросов возникает с отражением сроков в форме 6 НДФЛ по строке 120 с выходными или праздничными днями, если прибыль выплатили накануне. Часто, к праздникам, руководство поощряет сотрудников премиями или выплачивает заработок заранее перед выходными.

Отпускные в 6-НДФЛ: последний день месяца – выходной

В общем случае перечислить в казну НДФЛ налоговый агент обязан до следующего дня включительно после выплаты дохода. Между тем, для сумм оплаты больничных и отпускных действует отдельное правило (п. 6 ст. 226 НК РФ): сделать это нужно не позже последнего числа месяца, в котором имели место такие выплаты.

Таким образом, смещение срока перечисления НДФЛ на ближайший рабочий день (даже уже следующего месяца) – вполне реальная и допустимая ситуация. Не забывайте об этом, когда вносите показатели в расчет 6-НДФЛ по отпускным. Последний день месяца – выходной?. Смело переносите дату перечисления НДФЛ на первый рабочий день нового месяца.

Срок уплаты подоходного налога с отпускных в 2021 году

Право сотрудников на ежегодный оплачиваемый отпуск, а также на другие оплачиваемые отпуска, регулируется трудовым законодательством. За указанный период организация должны произвести отпускные выплаты на счет сотрудника не позднее, чем за три дня до фактического ухода в отпуск.

- При использовании сотрудником отпуска в неполном размере, НДФЛ удерживается только с фактически оплаченных отпускных.

- При получении отпускных и больничных пособий в течение одного месяца одним сотрудником бухгалтер вправе оформить налоговые сборы одним платежным поручением.

- Оплата налоговых сборов раньше последнего дня расчетного месяца не считается нарушением.

- Сроки и процедура уплаты НДФЛ с отпускных, больничных и компенсаций за неиспользованный отпуск не различаются.

- Удержание НДФЛ с отпускных производится в любом случае, даже если выплата была произведена из кассы или на лицевой счет третьего лица по просьбе сотрудника.

Удобная таблицами со сроками уплаты НДФЛ – когда перечислять налог с различных доходов работника в 2021 году

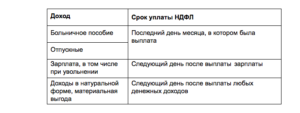

Сроки уплаты обязательных налоговых сборов на доходы физического лица установлены п.6 ст. 226 НК РФ. В общем случае датой проведения платежа признается следующий день после выплаты работнику денежных средств. Исключение делается только при перечислении налога за начисление больничных и отпускных.

Начисление выплаты по листку временной нетрудоспособности производится в течение 10 дней, после предоставления работником больничного. Фактическое перечисление денежных средств НДФЛ производится в ближайший по времени день выплаты заработной платы (основной части или аванса).

Оформление 6-НДФЛ, если последний день месяца – выходной

На протяжении первой декады просрочки у налоговых служб есть полное право на то, чтобы полностью заблокировать расчетные счета организации-должника, а в случае подачи недостоверных сведений будет накладываться штраф, сумма которого составляет 500 рублей за каждый ошибочный документ.

К примеру, сотрудник получает оплату отпуска 15 января в 2021 году, и до 31 января уполномоченный налоговый агент должен отправить удержанную сумму в государственный бюджет.

Последним днем января 2021 года был воскресенье, то есть нерабочий выходной день, в связи с чем крайним сроком в данном случае должно указываться 1 февраля, так как это правило прописано в пункте 7 статьи 6.1 Налогового кодекса.

В расчете 6-НДФЛ во втором разделе нужно будет прописать соответствующую информацию, то есть в строке 100 указывается в качестве даты отпуска 15 января, и точно такое же значение указывается в строке 110.

Срок перечисления ндфл если последний день месяца выходной

Налоговое ведомство указало, что строка 120 раздела 2 расчета 6-НДФЛ заполняется с учетом п. 7 ст. 6.1 НК РФ. Так, если последний день срока приходится на выходной и (или) нерабочий праздничный день, днем окончания срока считается ближайший за ним рабочий день.

https://www.youtube.com/watch?v=-LUyoji5h7w

Согласно п. 6 ст. 226 НК РФ сумму НДФЛ, удержанную при выплате работнику отпускных, налоговый агент обязан перечислить в бюджет не позднее последнего числа месяца, в котором выплачены отпускные. Согласно Порядку заполнения расчета по форме 6-НДФЛ срок перечисления налога указывается по строке 120 раздела 2 расчета.

Срок перечисления НДФЛ с отпускных

Если сотрудник за месяц отработал в нескольких подразделениях, то налог с его доходов нужно перечислять в бюджеты по месту нахождения каждого подразделения с учетом фактического времени работы. Если сбор будет уплачен по месту нахождения одного из филиалов, оснований для начисления штрафа нет. В НК не предусмотрена ответственность за нарушение порядка перечисления средств.

Предельный срок перечисления средств зависит от вида дохода. По общим правилам средства в бюджет должны поступить не позднее следующего за выплатой доходов дня. Если работодатель зарплату за январь выплатил 3 февраля, то датой получения средств считается 31 января, удержания – 3 февраля, а крайний срок оплаты — 4 февраля.

Срок перечисления ндфл с материальной помощи в году

Освобождение от налогообложения предоставляется при представлении документов, подтверждающих фактические расходы на приобретение этих лекарственных препаратов для медицинского применения.п.28 ст.

217 НК РФНе имеет максимального ограниченияСуммы выплат (в том числе в виде материальной помощи), осуществляемых налогоплательщикам в связи со стихийным бедствием или с другим чрезвычайным обстоятельством, а также налогоплательщикам, которые являются членами семей лиц, погибших в результате стихийных бедствий или других чрезвычайных обстоятельств, независимо от источника выплаты.п.8.3 ст.217 НК РФНе имеет максимального ограниченияСуммы выплат (в том числе в виде материальной помощи), осуществляемых налогоплательщикам, пострадавшим от террористических актов на территории Российской Федерации, а также налогоплательщикам, которые являются членами семей лиц, погибших в результате террористических актов на территории Российской Федерации, независимо от источника выплаты.

- «Общие показатели». В этой части отчета отражаются общие суммы начисленных всем работникам доходов, удержания подоходного налога и перечисления. Результаты отражаются нарастающим итогом с начала года;

- «Даты и суммы фактически полученных доходов и удержанного НДФЛ». В этой части отражают, когда были получены доходы и удержан налог, когда его перечислили в бюджет, а также общие показатели доходов и налоговых платежей по всем работникам.

Видео:6 НДФЛ за 2023 год срок сдачи и возможные ошибкиСкачать

Как отобразить материальную помощь в налоговой отчетности 6-НДФЛ

Материальная помощь, как вид дополнительного вознаграждения, не всегда находит свое отражение в декларации 6-НДФЛ. Прежде чем вносить данные о матпомощи в отчет, необходимо определить причину и характер выплаты.

Материальная помощь, которая не отражается в декларации 6-НДФЛ

В бухгалтерии существует условное разделение материальной помощи на 3 вида, относительно способов ее отражения в форме 6-НДФЛ:

- полное;

- частичное;

- отсутствие данных.

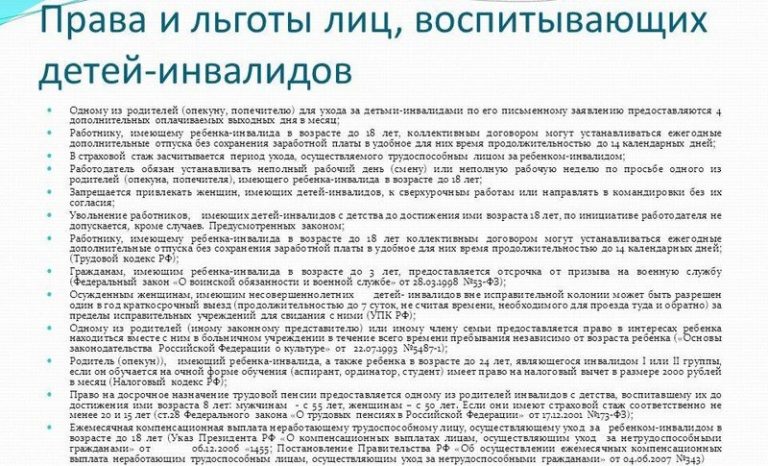

Статья 41 Налогового кодекса РФ гласит, что любое материальное поощрение является видом дохода, а значит подлежит налогообложению. Однако, существуют некоторые виды материальной помощи, с которых на законодательном уровне нельзя удерживать НДФЛ:

- если сумма денежного вознаграждения составляет менее 4 000 рублей, то такая помощь не подлежит налогообложению, не зависимо от причин и целей ее выплаты в пользу сотрудника. Если размер дополнительной выплаты превышает вышеуказанную сумму, то все удержанию подоходного налога подлежат только те средства, которые начислены свыше 4 000 рублей;

- единоразовая материальная помощь по случаю рождения или усыновления ребенка, не превышающая порог в 50 000 рублей. Данная выплата не подвергается налогообложению, и право на ее получение имеет только один из родителей.

Те разновидности материальной помощи, с которых подоходный налог нельзя удерживать на законодательном уровне, соответственно, не могут быть отражены в расчете 6-НДФЛ. Матпомощь может быть адресована не только в пользу работника предприятия, но и в пользу членов его семьи. Предусмотрено множество оснований для выплаты денежной помощи: от травматизма до трагических событий в семье.

Однако, для получения материальной помощи, необходимо подтвердить свои законные права на получение выплаты.

Материальная помощь, которая не указывается в налоговом отчете 6-НДФЛ:

| Кто получает матпомощь и на каких основаниях | Условия получения средств | Законодательная база |

| Человек, пострадавший в результате катастрофы или стихийного бедствия, а также близкие родственники, если человек погиб | Справка, подтверждающая отношение пострадавшего к вышеупомянутым событиям. Выдается органами МЧС | Пункт 8.3 статьи 217 НК РФ |

| Дети, родители или супруги жертвы теракта на территории РФ (при его гибели), а так же сам пострадавший | Подтверждающая документация | Пункт 8.4 статьи 217 НК РФ |

| Оплата лечения сотрудника или членов его семьи | Возможность работодателя осуществить оплату лечения из средств чистой прибыли | Пункт 10 статьи 217 НК РФ |

| Материальная помощь сотруднику организации в случае смерти его ближайших родственников, или компенсация в пользу членов семьи сотрудника, в случае его смерти | Единовременная выплата по обстоятельствам | Пункт 8 статьи 217 НК РФ |

Также в отчете 6-НДФЛ не нужно отражать информацию по необлагаемым выплатам, которые не переименованы в Приложении 2 Приказа ФНС России ММВ-7-11/387@ от 10 сентября 2015 года.

Как отразить материальную помощь в отчете 6-НДФЛ

Если материальная помощь не относится к вышеперечисленным видам, значит она облагается подоходным налогом, а информацию о такой выплате в обязательном порядке необходимо отразить в налоговой декларации 6-НДФЛ. Исключением являются средства начисленные, но не выданные на руки.

Отображение матпомощи в Разделе 1

Раздел 1 расчета 6-НДФЛ призван отражать показатели о всех доходах сотрудников, а так удержанные с них НДФЛ суммарно за весь период с начала отчетного года.

Если говорить о доходах в форме материальной помощи, то в строке 020 «Сумма начисленного дохода» они будут отражены совокупно со всеми остальными суммами доходов, а вот в строках 040 «Сумма исчисленного налога» и 070 «Сумма удержанного налога» будут отражены только те НДФЛ, которые соответствуют облагаемой части матпомощи.

https://www.youtube.com/watch?v=rzwosZ_tvk4

В строке 030 «Сумма налоговых вычетов» должны быть внесены показатели по той части выплаты, которая налогом не облагается, если это предусмотрено законодательством в конкретном случае.

| Номер строки | Содержимое строки |

| 020 | Весь выплаченный в пользу сотрудников доход за отчетный период, включая НДФЛ и налоговые вычеты |

| 030 | Часть из суммы материальной помощи, которая не облагается НДФЛ |

| 040 | Налог исчисленный с суммы материального поощрения |

| 070 | Налог удержанный с суммы материального поощрения |

Отображение матпомощи в Разделе 2

В Разделе 2 декларации 6-НДФЛ информация по доходам и налогам представляется лишь за отчетный период, за который происходит отчет, иначе говоря, квартал. Если в Разделе 1 за II квартал (6 месяцев) представлена обобщенная информация за все 6 месяцев отчетного года, то Раздел 2 содержит данные по датам и суммам выплат лишь за три отчетных месяца квартала: апрель, май и июнь.

Согласно Налоговому кодексу РФ, датой фактического получения дохода является день выплаты материальной помощи сотруднику (или его родственникам). Такой же порядок предусмотрен для помощи в натуральном виде. Данные по дате выплаты материального поощрения будет отражена в строке 100 «Дата фактического получения дохода» Раздела 2.

Строка 110 «Дата удержания налога» сообщает о времени, когда с материальной поддержки был удержан подоходный налог.

В соответствии с НК РФ, датой удержания НДФЛ с матпомощи является день её фактической выплаты.

Если же помощь была представлена в натуральном виде, то налог будет удержан с иных денежных компенсаций, а значит дата удержания будет зависеть от времени выплаты дохода в денежном эквиваленте.

Следующей по порядку заполнения идет строка 120 «Срок перечисления налога». В этой строке необходимо указать день, когда удержанный НДФЛ был уплачен в пользу государственного бюджета.

Пункт 6 статьи 226 НК РФ гласит, что перечисление НДФЛ в бюджет необходимо осуществлять не позднее дня, следующего за выплатой материальной помощи (исключение составляет случай, когда день уплаты налога выпадает на выходной или праздничный день месяца, и тогда, в соответствии с пунктом 7 статьи 6.1 Налогового кодекса РФ, НДФЛ перечисляется в пользу государства в ближайший будний день).

Строка 130 «Сумма фактически полученного дохода» отразит в себе общую сумму, полученную в качестве материальной помощи.

В строке 140 «Сумма удержанного налога» будут размещены данные о сумме удержанного налога, если вид матпомощи предусматривает его исчисление в принципе.

Пример 1 Заполнение строк 100-140 Раздела 2 при необлагаемой НДФЛ материальной помощи

| Номер строки | Содержимое строки |

| 100 | День выдачи средств сотруднику (или его родственникам) |

| 110 | 0 (НДФЛ не удерживается) |

| 120 | 0 (НДФЛ не перечисляется) |

| 130 | Сумма материальной помощи |

| 140 | 0 (сумма не облагается налогом) |

Пример 2 Заполнение строк 100-140 Раздела 2 с удержанием НДФЛ с материальной помощи

| Номер строки | Содержимое строки |

| 100 | День выдачи средств сотруднику (или его родственникам) |

| 110 | День выдачи средств (строка 100 = строка 110) |

| 120 | День, следующий за выплатой (или ближайший будний день П. 7 ст. 6.1 НК РФ) |

| 130 | Сумма материальной помощи |

| 140 | Размер удержанного НДФЛ по применяемой налоговой ставке (строка 010 Раздел 1) |

Если материальная помощь выдается в последний день текущего квартала, то информация о ней в Разделе 2 содержаться не будет.

Данные по матпомощи попадут в Раздел 1 отчета за действующий квартал, и в Раздел 2 отчета за квартал следующий. Причиной является день уплаты налога, который переносится на месяц следующего отчетного периода.

А значит и данные по этой выплате должны перенестись в следующий квартальный отчет.

Пример заполнения отчета 6-НДФЛ с внесением данных по материальной помощи

Сотрудник фирмы «Лангуст» И. И.Иванченко, по случаю рождения в семье ребенка получил единоразовую материальную помощь в размере 76 000 рублей. Согласно действующему законодательству 50 000 рублей из этой выплаты не могут облагаться НДФЛ, в то время как из средств сверх фиксированной суммы поддержки в размере 26 000 рублей будет удержан подоходный налог.

https://www.youtube.com/watch?v=qhYKA7gJee8

По ставке 13% сумма исчисленного с матпомощи налога составит 3 380 рублей ((76 000 – 50 000) × 13%). Материальное поощрение было выдано И. И. Иванченко 24 августа 2021 года. В отчете за III квартал (9 месяцев), данная выплата будет отображена следующим образом:

Раздел 1

| Номер строки | Содержимое строки |

| 010 «Ставка налога» | 13% |

| 020 «Сумма начисленного дохода» | 76 000 (материальная выплата в пользу И. И. Иванченко) |

| 030 «Сумма налоговых вычетов» | 50 000 (сумма необлагаемая налогом) |

| 040 «Сумма исчисленного налога» | 3 380 (НДФЛ с суммы сверх лимита) |

| 070 «Сумма удержанного налога» | 3 380 |

Раздел 2

| Номер строки | Содержимое строки |

| 100 «Дата фактического получения дохода» | 24.08.2021 |

| 110 «Дата удержания налога» | 24.08.2021 |

| 120 «Срок перечисления налога» |

Видео:Как заполнить 6-НДФЛ за 2023 годСкачать

Заполнение формы 6-НДФЛ: Подарки и материальная помощь (даты и суммы)

1. Компания вручила подарок, который освобожден от НДФЛ

2. Компания вручила подарок дороже 4 000 рублей

3. Компания вручила подарок сотруднику в отпуске за свой счёт

4.

Компания удержала НДФЛ с подарка сотруднику в следующем квартале

5. Компания выдала материальную помощь менее 4 000 рублей

6. Компания выдала материальную помощь более 4 000 рублей

7.

Компания выдала материальную помощь вместе с отпускными

Компания выдала сотрудникам подарки стоимостью до 4000 рублей. Такие презенты не облагаются НДФЛ.

В строке 020 раздела 1 расчета отражайте выплаты, которые освобождены от НДФЛ только частично. В частности, подарки. Такие доходы освобождены от НДФЛ в сумме, которая не превышает 4 000 рублей за налоговый период (п. 28 ст. 217 НК РФ).

Из общего правила есть исключение. Если сотрудник получит в течение года только доход, не облагаемый НДФЛ, его не нужно показывать в строке 020. Например, подарок до 4 тыс. рублей.

В отношении таких выплат компания не является налоговым агентом и не сдает справки о доходах (письмо Минфина России от 08.05.13 № 03-04-06/16327).

Если заполнить выплату в расчете 6-НДФЛ, сведения за год не сойдутся со справками 2-НДФЛ (письмо ФНС России от 10.03.16 № БС-4-11/3852@).

На примере

За полугодие компания начислила зарплату пяти сотрудникам — 700 000 руб., предоставила вычеты — 10 000 руб., удержала НДФЛ — 89 700 руб. ((700 000 руб. — 10 000 руб.) × 13%).

Во втором квартале компания вручила работникам подарки стоимостью 3000 руб. за каждый. Всего на сумму 90 000 руб. Подарок каждому сотруднику не облагается НДФЛ, поэтому компания не отражала подарки в расчете за полугодие.

Раздел 1 расчета компания заполнила, как в образце 54.

Если компания выдаст работнику подарок еще раз, то доход может превысить необлагаемый лимит. В периоде, когда это произойдет, отразите в расчете стоимость всех подарков, которые вручили с начала года. Вычет в 4000 рублей запишите в строку 030 расчета.

Образец 54. Как заполнить расчет, если компания вручила подарки дешевле 4 000 рублей:

2. Компания вручила подарок дороже 4 000 рублей

Компания выдала сотруднику подарок к юбилею. Презент стоил дороже 4 000 рублей. Компания удержала НДФЛ с ближайшей зарплаты.

Выплаты, которые освобождены от НДФЛ только частично, отражайте в расчете 6-НДФЛ. В том числе подарки дороже 4 000 рублей (п. 28 ст. 217 НК РФ).

В разделе 1 подарок отражайте в периоде, когда компания вручила презент. В строке 020 запишите всю стоимость подарка, в строке 030 — вычет в 4000 рублей. В строке 040 заполните исчисленный НДФЛ. Строку 070 заполняйте, если смогли удержать НДФЛ с подарка в отчетном периоде. Строку 080 не заполняйте, если можете удержать НДФЛ до конца года.

https://www.youtube.com/watch?v=7AXjt4XXO1E

НДФЛ с подарка удерживайте с ближайшего денежного дохода. Раздел 2 заполняйте в периоде, когда компания смогла удержать НДФЛ. В строке 100 запишите дату выдачи подарка. В строке 110 — день, когда удержали НДФЛ, а в строке 120 — следующий рабочий день.

На примере

Компания 25 мая вручила сотруднику подарок к юбилею стоимостью 15 000 руб. В этот день исчислила НДФЛ — 1 430 руб. ((15 000 руб. — 4000 руб.) × 13%). Налог с подарка компания удержала с зарплаты за май, которую выдала 6 июня. Крайний срок перечисления НДФЛ с подарка — 7 июня.

Помимо подарка компания за полугодие начислила сотрудникам зарплату — 2 340 000 руб., исчислила и удержала НДФЛ — 304 200 руб. (2 340 000 руб. × 13%). В строке 020 компания заполнила подарок и зарплату — 2 355 000 руб. (2 340 000 + 15 000). В строке 030 компания записала необлагаемую сумму — 4 000 руб. В строке 040 и 070 — исчисленный и удержанный НДФЛ — 305 630 руб. (304 200 + 1430).

Разделы 1 и 2 расчета компания заполнила, как в образце 55.

Образец 55. Как заполнить расчет, если компания вручила подарки дороже 4 000 рублей:

3. Компания вручила подарок сотруднику в отпуске за свой счёт

Компания вручила сотруднику подарок дороже 4 000 рублей. Работник до конца года находится в отпуске за свой счёт.

Стоимость подарков свыше 4 000 рублей за налоговый период облагается НДФЛ (п. 28 ст. 217 НК РФ). Такие доходы отражайте в расчете 6-НДФЛ.

Доход возник на дату, когда компания вручила презент. Поэтому подарок отразите в расчете за полугодие. В строке 020 запишите всю стоимость подарка.

Необлагаемую сумму — 4 000 рублей — запишите как вычет в строке 030. В строке 040 заполните исчисленный налог.

Поскольку сотрудник находится в неоплачиваемом отпуске, компания не сможет удержать НДФЛ до конца года. Поэтому отразите этот налог в строке 080.

В разделе 2 ФНС рекомендует показать операцию так. В строках 100 и 110 записать дату выдачи подарка, в строке 120 — следующий день, в строке 130 — размер дохода, а в строке 140 — 0 (письмо от 28.03.16 № БС-4-11/5278). Из кодекса такой порядок не следует.

К тому же налоговики доработали программу, поэтому заполняйте расчет так. В строке 100 запишите дату выдачи подарка. А в строках 110 и 120 нулевые даты — 00.00.0000 (письмо ФНС России от 25.04.16 № 11-2-06/0333@).

В строке 130 отразите стоимость подарка, а в строке 140 — ноль.

На примере

Компания 4 мая вручила сотруднику подарок стоимостью 10 000 руб. В этот день исчислила НДФЛ — 780 руб. ((10 000 руб. — 4000 руб.) × 13%). Работник до конца года находится в отпуске за свой счет.

Компания не сможет удержать НДФЛ до конца года, поэтому записала его в строку 080. Все сотрудники находятся в отпуске за свой счет. Денежных выплат в течение года не было.

Компания заполнила расчет, как в образце 56.

Образец 56. Как заполнить расчет, если компания вручила подарок и не удержала НДФЛ:

4. Компания удержала НДФЛ с подарка сотруднику в следующем квартале

Компания в первом квартале вручила подарок сотруднику. Удержать НДФЛ сразу не смогла. Налог удержала только во втором квартале из зарплаты работника.

Налоговый агент обязан удержать НДФЛ в течение налогового периода с денежных доходов, которые будет выдавать «физику». В прошлом квартале компания выдала подарок сотруднику, но не смогла удержать НДФЛ. Поэтому в первом квартале компания показала только исчисленный налог.

Удержанный налог надо показать в расчете за полугодие. В разделе 1 запишите удержанный налог в строке 070. Так же заполните раздел 2. В строке 100 запишите дату выдачи подарка, в строке 110 — дату, когда компания смогла удержать НДФЛ, в строке 120 — следующий рабочий день.

На примере

Компания 16 марта вручила подарок стоимостью 7 000 руб. сотруднику. В этот день компания исчислила НДФЛ — 390 руб. ((7 000 руб. — 4 000 руб.) × 13%). В разделе 1 расчета за первый квартал компания отразила подарок в строке 020, в строке 030 записала вычет — 4000 руб., в строке 040 поставила исчисленный НДФЛ.

10 мая компания выдала работнику зарплату, с которой смогла удержать НДФЛ с подарка. Компания записала налог с подарка в строке 070.

Компания за полугодие начислила доходы (включая подарок) 12 сотрудникам по ставке 13% — 1 890 000 руб., исчислила и удержала НДФЛ — 245 180 руб. ((1 890 000 руб. — 4 000 руб.) × 13%).

Налог с подарка компания отразила в строке 070 раздела 1 за полугодие. А выданный подарок и налог показала также в разделе 2 расчета. Дата получения дохода — 16 марта, а удержания НДФЛ — 10 мая. Отчет компания заполнила, как в образце 57.

Образец 57. Как заполнить расчет, если компания удержала НДФЛ с подарка в следующем квартале:

5. Компания выдала материальную помощь менее 4 000 рублей

Компания в течение квартала выдала сотрудникам материальную помощь. Каждый работник получил за полугодие менее 4 000 рублей.

Выплаты, которые освобождены от НДФЛ только частично, надо отражать в расчете. Материальная помощь освобождена от налога в сумме, которая не превышает 4 000 рублей за налоговый период (п. 28 ст. 217 НК РФ).

В то же время, если сотрудник получил менее 4 000 рублей за год, компания не подает на него 2-НДФЛ (письмо Минфина России от 08.05.13 № 03-04-06/16327). Значит, и помощь в пределах необлагаемой суммы можно не отражать в расчете. Если заполнить выплату в расчете 6-НДФЛ, сведения за год не сойдутся со справками 2-НДФЛ (письмо ФНС России от 10.03.16 № БС-4-11/3852@).

На примере

За полугодие компания начислила зарплату 10 сотрудникам — 840 000 руб., удержала НДФЛ — 109 200 руб. (840 000 руб. × 13%). Во втором квартале компания выдавала работникам материальную помощь. Всего на сумму 100 000 руб. Помощь каждому сотруднику составила 3 500 руб. Поэтому компания не отражала эту выплату в расчете. Раздел 1 компания заполнила, как в образце 58.

Если компания выдаст работнику помощь еще раз, то доход может превысить необлагаемый лимит. В периоде, когда это произойдет, отразите в расчете сумму помощи, которую выдавали с начала года. При этом вычет в 4000 рублей запишите в строку 030 расчета.

Образец 58. Как заполнить расчет, если компания оказала материальную помощь менее 4 000 рублей:

6. Компания выдала материальную помощь более 4 000 рублей

Компания во втором квартале выдала сотруднику материальную помощь в размере 15 000 рублей. От НДФЛ освобождены только 4 000 рублей.

Материальную помощь более 4000 рублей за налоговый период надо показать в расчете. В строке 020 запишите всю сумму помощи. А в строке 030 отразите вычет в виде необлагаемой суммы — 4 000 рублей (п. 28 ст. 217 НК РФ).

Дата получения дохода в виде материальной помощи — день выплаты (подп. 1 п. 1 ст. 223 НК РФ). На эту же дату компания удерживает НДФЛ. Поэтому день выплаты запишите в строках 100 и 110 раздела 2 расчета. Перечислить налог можно на следующий день.

На примере

Компания 17 мая выдала сотруднику материальную помощь — 15 000 руб. В этот же день удержала НДФЛ — 1430 руб. ((15 000 руб. — 4 000 руб.) × 13%). Помимо материальной помощи в течение полугодия компания начислила доходы 14 сотрудникам — 1 600 000 руб., исчислила и удержала НДФЛ — 208 000 руб. (1 600 000 руб. × 13%).

Раздел 1. В строке 020 компания записала начисленные доходы и материальную помощь — 1 615 000 руб. (1 600 000 + 15 000). В строке 030 — вычет 4000 рублей. В строке 040 — НДФЛ с доходов и помощи 209 430 руб. (208 000 + 1430).

Раздел 2. В строках 100 и 110 компания отразила дату выдачи материальной помощи. В строке 120 — следующий рабочий день. В строке 130 компания записала материальную помощь полностью — 15 000 руб. Расчет компания заполнила, как в образце 59.

Образец 59. Как заполнить расчет, если компания оказала материальную помощь более 4 000 рублей:

7. Компания выдала материальную помощь вместе с отпускными

Компания выдала работнику отпускные и материальную помощь к отпуску, которая облагается НДФЛ.

Выплаты можно показать в одном блоке строк 100–140, если по ним совпадают все три даты: получения дохода, удержания НДФЛ и крайний срок перечисления налога. Дата получения дохода и удержания НДФЛ по отпускным и материальной помощи — это дата выплаты.

Эту дату компания отражает в строках 100 и 110. В строке 120 компания пишет крайний срок перечисления налога. НДФЛ с отпускных можно заплатить до конца месяца (п. 6. ст. 226 НК РФ). А вот налог с материальной помощи — не позднее следующего дня. Даты в строках 120 отличаются.

Значит, в разделе 2 отражайте выплаты отдельно.

https://www.youtube.com/watch?v=AhB3zstgZLw

На примере

Компания 25 апреля выдала сотруднику отпускные — 16 000 руб. и материальную помощь к отпуску — 7 000 руб. В этот же день компания удержала и перечислила НДФЛ с этих выплат — 2 080 руб. (16 000 руб. × 13%) и 390 руб. ((7 000 руб. — 4 000 руб.) × 13%).

Дата получения дохода и удержания НДФЛ — 25 апреля. Крайний срок перечисления НДФЛ с отпускных — 30 апреля. Это выходной, поэтому срок переносится на 4 мая. Налог с материальной помощи надо платить не позднее 26 апреля. Компания заполнила выплаты в разных блоках строк 100–140, как в образце 60.

Образец 60. Как отразить отпускные и материальную помощь, выданные в один день:

Видео:Что будет на семинаре "НОВАЯ ФОРМА 6-НДФЛ. ОСНОВНЫЕ ИЗМЕНЕНИЯ"Скачать

Увольнение сотрудника в выходной день — как отразить в 6 НДФЛ

Каждый работодатель должен вести поквартальную отчетность и своевременно предоставлять данные в контролирующие органы. Большинство трудностей возникает, если расторжение сотрудника осуществляется не по стандартным условиям.

Увольнение сотрудника в выходной день — как отразить в 6 НДФЛ? Данный вопрос может озадачить даже опытного бухгалтера, так как отчетность требует предельной точности при внесении данных.

Неправильно указанная информация может негативно отразиться на всей организации и привести к применению штрафных санкций со стороны контролирующего органа.

Можно ли уволить в выходной

На законодательном уровне нет запрета на поведения расторжения трудового соглашения с сотрудником в выходной день. Главным требованием является присутствие лица, ответственного за выдачу документов и денежных средств, на рабочем месте. Для этого работодатель может вызвать его в выходной день с последующей оплатой выхода.

Если по какой-то причине работодатель не может рассчитать работника в выходной день, то следует:

- попросить сотрудника переписать заявление с указанием рабочей даты;

- воспользоваться правом, предоставляемым статьей 14 ТК России, о переносе расчета на следующий рабочий день,

- произвести расчет с работником раньше срока – в последний рабочий день перед выходным.

Так как в ТК нет четких указаний по поводу расторжения трудовых отношений в выходной день, работодатель обязан самостоятельно осуществлять выбор, основываясь на нормах действующего законодательства.

Что такое 6-НДФЛ

Организация обязана своевременно предоставлять отчеты в органы Налоговой службы обо всех начислениях и перечислениях НДФЛ в бюджет государства.

Сдача отчета по форме 6-НДФЛ должна осуществляется ежеквартально, что позволяет налоговым органам в полной мере осуществлять контроль за деятельность организации, а также проверять правильность расчета и своевременность перечисления денежных средств по подоходному налогу.

В соответствии с НК России предоставлять отчеты по форме 6-НДФЛ обязаны все лица, которые имеют статус налоговых агентов. К их числу можно отнести:

- юридических лиц, в роли которых выступают организации и предприятия;

- индивидуальных предпринимателей;

- частных нотариусов;

- адвокатов и иных физлиц, которые занимаются частной практикой.

В данной отчетности должны быть учтены все доходы, которые получает физлицо за период отчетности. К их числу можно отнести оплату труда, компенсацию за отпуск, который еще был не использован, или выплаты по больничному листу, а также иные денежные выплаты, предусмотренные коллективным или индивидуальным трудовым договором, а также нормативными актами организации.

Отчет должен быть предоставлен в органы ФНС для физлиц – по месту проживания, для юрлиц – по месту регистрации. Сделать это можно несколькими способами:

- при личном виде в отделение контролирующего органа;

- с помощью заказного письма с уведомлением о получении. В такой ситуации к форме 6-НДФЛ необходимо приложить документ с описью всего вложенного в письмо;

- осуществить заполнение и отправку документа в электронном виде. Для этого документ должен быть заверен цифровой подписью отправителя.

Заполнение формы

бланк 6 ндфл_Страница_1 бланк 6 ндфл_Страница_2

Независимо от дня расторжения договора трудоустройства с сотрудником, ответственное лицо обязано своевременно заполнить и предоставить в налоговый орган отчет по форме 6-НДФЛ. Стоит учесть, что не всегда дата получения перечисления налога может совпадать с датой полного расчета с сотрудником. Так при заполнении формы ответственное лицо обязано указать в строке:

- 100 – фактический день расторжения трудового соглашения с сотрудником, так как в этот момент он получает доход;

- 110 – фактический день передачи денежных средств сотруднику. Если он соответствует дню увольнения, то необходимо указать дату, что и в строке 100. При выплате в другой день, необходимо указать дату фактического получения выплат сотрудником;

- 130 – сумму, которая была начислена сотруднику при расторжении договора;

- 140 – сумму НДФЛ, которые были перечислены в бюджет с денежных средств, выданных сотруднику;

- 120 – дата перечисления НДФЛ в бюджет государства. Обычно указывается следующий день после полного расчета с сотрудником.

Каждый работодатель обязан вести полную отчетность всех средств, начисляемых работнику и перечисляемых в бюджет в виде налогов.

При расторжении трудового соглашения работодатель должен отразить факт получения работником дохода – оплаты труда и иных видов выплат, предусмотренных действующим законодательством.

Данное обязательство сохраняется даже при проведении процедуры увольнения в выходной день. В такой ситуации датой перечисления НДФЛ в бюджет считается следующий рабочий день.

🎬 Видео

6-НДФЛ. Контроль сроков уплаты НДФЛ - 1С:Учебный центр №1Скачать

Особенности заполнения и представления 6-НДФЛ (ч. 1)Скачать

6-НДФЛ: проверка данных и заполнениеСкачать

Заполнение 6-НДФЛ, матпомощь на лечение, полис ОМССкачать

Отпускные и больничные в 6-НДФЛСкачать

6-НДФЛ. Контроль сроков уплаты НДФЛ - 1С:Учебный центр №1Скачать

Как отразить зарплату начисленную в декабре, но выплаченную в январе в 6-НДФЛСкачать

Вебинар по форме 6-НДФЛСкачать

Заполнение формы 6-НДФЛ на простом примере в 1с зуп 8.3 (пошагово)Скачать

6-НДФЛ - Как заполнить отчет 6-НДФЛ. Как всё настроить в 1С. Причины, почему заполняет не корректноСкачать

Проверка 6-НДФЛ в 1С: ЧАСТЬ 1 - Раздел 2; строка 110 (универсальная СХЕМА поиска ошибок 6-НДФЛ)Скачать

Что перепроверить в 6-НДФЛ за 2023 год перед отправкой в ИФНССкачать

6-НДФЛ. Перечисление НДФЛ с учетом возврата - 1С:Учебный центр №1Скачать

Как отразить различные выплаты в 6-НДФЛ за 2023 годСкачать

Вебинар: 6-НДФЛ-2022 и 2023Скачать

Заполнение расчёта 6-НДФЛ за 9 месяцевСкачать