Законом допустим также вариант, когда сотрудником производится за товар или услугу оплата картой лица, не работающего в организации.

В этом случае к заявлению сотрудника на возмещение затрат прикладывается уведомление от лица, на чье имя оформлена карта, с которой осуществлялся платеж.

В этом уведомлении владелец карты поясняет, что не возражал против оплаты товара или услуги принадлежащей ему картой.

Если платеж произведен с банковской карты супруги или супруга, работающего на предприятии сотрудника, осуществившего платеж, заявление с подтверждением согласия не потребуется.

Если сотрудник получил денежные средства под отчет в кассе предприятия, а расплатился, оплачивая услуги или товары, действуя в интересах компании и по согласованию с руководством организации, то это тоже законом не возбраняется.

В этом случае налоговики потребуют предъявить авансовый отчет на выданную сумму и оправдательные чеки, бланки, квитанции. Еще один вариант, разрешенный законом – это внесение подотчетной суммы бухгалтером компании на банковскую карту работника, которой сотрудник оплачивает, например, расходы по ГСМ.

Если сотрудник расплачивается кредитной картой, а не дебетовой, то это не меняет алгоритма действий по оплате и сбору документации ни со стороны работника, ни с позиции компании, и законом тоже допускается.

Налоговики также не возражают против осуществления платежей за организацию сотрудником его кредитной картой, то есть можно оплатить товар кредитной картой сотрудника.

В случае, если денежные средства под отчет были выданы в бухгалтерии одному сотруднику, а оплата совершена банковской картой другого сотрудника этого же предприятия, то работником, который получил сумму под отчет, предоставляет в финансовый отдел авансовый отчет. Оплата банковской картой другого сотрудника отражается в заявлении, приложенным к авансовому отчету подотчетного лица, в котором указывается, что оплата произведена с согласия владельца карты.

Рекомендуется также к такому авансовому отчету приложить расписку от владельца карты о том, что он получил компенсацию за расходы по принадлежащей ему банковской карте от подотчетного лица в полном размере.

- Оплата расходов чужой банковской картой авансовый отчет

- Нужно ли составлять авансовый отчет, если директор делает покупки по корпоративной карте

- Авансовый отчет по расходам, произведенным с карты другого лица

- Оформление авансового отчета с использованием корпоративной карты

- Тема: Авансовый отчет, закладка

- Оформляем авансовый отчет по по расходам, оплаченным корпоративной картой компании

- Как правильно оформлять авансовый отчет? Образец и правила

- Авансовый отчет по корпоративной карте

- Помощник бухгалтера в 1С

- Выдача наличных денежных средств из кассы

- Выдача безналичных денежных средств

- Выдача денежных документов

- Сотрудник отчитывается

- Примеры авансовых отчётов из жизни

- Оформление авансового отчета в 1С Бухгалтерии 8.3 по шагам

- Образец заполнения Авансового отчета

- Отражение выданных ранее подотчетных сумм в авансовом отчете

- Как оформить авансовый отчет при покупке материалов и ТМЦ

- Суточные и командировочные расходы в авансовом отчете

- Услуги и прочие затраты в авансовом отчете в 1С 8.3 на примере почтовых расходов

- Оплата контрагенту в авансовом отчете

- Формирование бланка Авансовый отчет в 1С

- Сотрудник оплатил услуги своими деньгами проводки

- Сверхлимитную выручку можно выдавать под отчет хоть каждый день

- Если работник тратит свои деньги, а потом получает возмещение от организации — это не подотчет

- Работник отчитался за подотчетные деньги позже срока? Матвыгоду считать не надо!

- Сотрудник, купивший билеты для себя и напарника, может отчитаться за двоих

- Пример проводок если сотрудник расплатился своей картой

- Оплата корпоративной картой — проводки

- 7 правил для корпоративной карты

- Бухгалтерский учет по корпоративной банковской карте

- Как оформить оплату расходов организации банковской картой

- Оплата банковской картой сотрудника за организацию

- Оплата банковской картой лица, не являющегося сотрудником предприятия

- Оплата расходов банковской картой. Авансовый отчет

- Сотрудник оплатил услуги со своей банковской карты: как отчитаться

- Как учесть в налоговом учете оплату с карты

- Заключение

- 🎬 Видео

Оплата расходов чужой банковской картой авансовый отчет

В частности, они должны быть экономически обоснованы, подтверждены документами, оформленными в соответствии с законодательством Российской Федерации, и произведены для осуществления деятельности, направленной на получение дохода. Как документально подтвердить командировочные расходы в рассматриваемой нами ситуации Налоговый кодекс РФ прямо не говорит.

Он является основанием для осуществления расчетов по указанным операциям и подтверждает их совершение. Документом на бумажном носителе может быть слип, квитанция электронного терминала и другие аналогичные документы, свидетельствующие о факте совершения операции, уточняют в Минфине. Далее авторы письма делают следующий вывод.

Организация оформляет корпоративную карту. Затем по заявлению сотрудника выдает ее конкретному лицу, перечисляет туда подотчетные суммы. Порядок движения платежных инструментов должен быть утвержден приказом руководителя.

2. Отчет о командировке или другой документ, подтверждающий использование средств, нужно предоставить директору в течение трех дней с момента осуществления расчетов по карте (в т. ч. снятия средств) или со дня возвращения на рабочее место. К документу должны прилагаться чеки, подтверждающие движение денег.

Нужно ли составлять авансовый отчет, если директор делает покупки по корпоративной карте

Цитата (Александр Погребс): Добрый день!Я бы советовал в любом случае использовать авансовый отчет. Так удобнее и понятнее всем: Вам, директору и проверяющим.Чеки и документы, которые директор обязан приложить в оправдание расходов по карте, всё равно куда-то надо приложить и создать какой-нибудь первичный документ. Так пусть это будет «авансовый отчет».

Лишним он точно не будет. Хуже, если налоговики начнут приставать с дурацкими вопросами (пусть, даже, незаконно), а а/о нет.

https://www.youtube.com/watch?v=TUSN-nW1c7A

Добрый день!Я бы советовал в любом случае использовать авансовый отчет. Так удобнее и понятнее всем: Вам, директору и проверяющим.Чеки и документы, которые директор обязан приложить в оправдание расходов по карте, всё равно куда-то надо приложить и создать какой-нибудь первичный документ. Так пусть это будет «авансовый отчет».

Лишним он точно не будет. Хуже, если налоговики начнут приставать с дурацкими вопросами (пусть, даже, незаконно), а а/о нет.

Авансовый отчет по расходам, произведенным с карты другого лица

Сотруднику перечислена на пластиковую карту сумма в подотчет для приобретения материальных запасов. Сотрудник принес чеки, подтверждающие покупку материальных запасов, оплаченные банковской картой другого лица. Можно ли принять эти чеки для подтверждения понесенных расходов.

В этом случае (наряду с документами, подтверждающими понесенные расходы) сотрудник должен дополнительно представить расписку держателя банковской карты. В ней должно быть указано, что сотрудник возместил ему соответствующие расходы.

Оформление авансового отчета с использованием корпоративной карты

Сотрудник должен приложить к авансовому отчету оригиналы всех документов, связанных с использованием банковской карты (например, квитанции банкоматов, слипов). В них обязательно должна быть указана фамилия держателя банковской карты. Дополнительно к авансовому отчету вы вправе написать служебную записку с указанием, что корпоративной картой были оплачены билеты главному бухгалтеру.

А если командированный сотрудник не может подтвердить курс конвертации рублей в иностранную валюту в связи с отсутствием первичного документа по обмену? Тогда сумму расходов в валюте можно сопоставить с подотчетной суммой в рублях, выданной в авансе, по официальному курсу Банка России на дату выдачи.

Объяснение такое. В случае перечисления аванса на оплату расходов в валюте такие расходы пересчитываются по официальному курсу Банка России на дату перечисления денег. Это предусмотрено пунктом 10 статьи 272 Налогового кодекса РФ. Такие разъяснения приведены в письме Минфина России от 3 сентября 2015 г.

№ 03-03-07/50836.

Рекомендуем прочесть: Казань Статистика Разводов 2021

Тема: Авансовый отчет, закладка

Не понятно одно. Корпоративная карта привязана к расчетному счету. По выпискам банка идет списание с расчетного счета (он же корпоративная карта). Как мне показать, что подотчетник в командировке оплачивал по корпоративной карте поставщикам за гостиницу, авиабилеты и т.д.?

Добрый день форумчане! Подскажите мне. Давно не было авансовых отчетов. Сотруднику дали корпоративную карту для расчетов в командировке и перечислили деньги на его карту под авансовый отчет на те же цели.

Работаю в 1с БП 2.0. При создании авансового отчета, надо ли при оплате картой заполнять закладку /оплата/ в авансовом отчете?

Оформляем авансовый отчет по по расходам, оплаченным корпоративной картой компании

Оборотная сторона авансового отчета. На оборотной стороне авансового отчета работник перечислит документы, подтверждающие целевое расходование средств по карте, укажет их дату и номер, сумму расхода.

Дополнить унифицированный бланк. Компания может вносить изменения в унифицированные формы. В частности, добавлять строки. Об этом говорится в Порядке применения унифицированных форм первичной учетной документации, утвержденном постановлением Госкомстата России от 24.03.99 № 20.

Как правильно оформлять авансовый отчет? Образец и правила

- Денежные документы. При этом учитываются авиа- и железнодорожные билеты, путевки, почтовые марки и прочее.

- Наличные средства. Основной целью документа является списание наличной денежной суммы.

- Расчетный счет. Документ необходим для того, чтобы учесть списание безналичной денежной суммы с расчетного счета компании.

Таким же мнением в 2006 году поделился Центральный банк России в своем письме № 36-3/2408. При этом его же письмо, но от 24 декабря 2008 г.

№ 14-27/513 содержит информацию о том, вопрос: можно ли использовать банковскую карту для расчета по подотчетной сумме не является компетенцией Центрального Банка. То сеть предприятие должно самостоятельно разбираться со своими проблемами в данном случае.

А чтобы у контролирующего ведомства не возникали лишние вопросы, рекомендуется пользоваться кассой.

Авансовый отчет по корпоративной карте

Видео:Работа с корпоративными картами в программе 1С БухгалтерияСкачать

Помощник бухгалтера в 1С

По моему наблюдению для начинающих бухгалтеров оформление авансовых отчётов представляет значительную трудность на первых порах.

Сегодня мы рассмотрим азы этого дела, а также наиболее популярные случаи из жизни. Все эксперименты будем ставить в 1С:Бухгалтерия 8.3 (редакция 3.0).

Итак, начнём

Не мне вам рассказывать, что за расчёты с подотчетными лицами в бухгалтерии отвечает 71 счёт:

Выдача активов отражается работнику по дебету этого счёта, а списание — по кредиту.

Ну, например, выдали 5000 под отчёт из кассы:

Работник отчитался об использовании этих средств, например, на оплату общехозяйственных расходов… ну, например, за электричество:

Почему я сказал активов? Всё потому, что выдавать работнику мы можем:

- Наличные денежные средства (из кассы через РКО)

- Безналичные денежные средства (переводом с расчётного счёта организации на карточный счёт сотрудника)

- Денежные документы (например, билеты на самолёт для командировки)

Давайте рассмотрим каждый из перечисленных выше примеров.

Выдача наличных денежных средств из кассы

Для выдачи аванса из кассы мы оформляем расходный кассовый ордер (в тройке это документ «Выдача наличных»):

В виде операции указываем «Выдача подотчетному лицу»:

Проводка получилась такой:

Выдача безналичных денежных средств

В этом случае перечисление денежных средств осуществляется на карточный счёт сотрудника (счёт, к которому привязана банковская карта, при помощи которой сотрудник сможет снять эти деньги).

В тройке эта операция оформляется обычным документом «Списание с расчетного счета»:

Также не забываем указать в виде операции «Перечисление подотчетному лицу»:

Проводка получилась такой:

Выдача денежных документов

Денежным документом может являться, например, билет на самолёт, который организация приобрела для сотрудника, который едет в командировку.

https://www.youtube.com/watch?v=S5Z8LFh7Roo

После покупки этот билет учитывается по дебету счёта 50.03:

При выдаче этого билета сотруднику под отчёт (перед командировкой) бухгалтерия оформляет документ «Выдача денежных документов»:

А на закладке «Денежные документы» указывает этот самый билет:

Проводка получилась такой (списали билет со счёта 50.03):

Отдельно упомяну:

- Мы имеем право выдавать под отчёт только работникам организации — лицам, с которыми у нас заключён трудовой или гражданско-правовой договор.

- Список таких лиц утверждается отдельным приказом руководителя.

- В этом же приказе оговаривается максимальный срок, через который работник должен отчитаться перед бухгалтерией; если работник уезжает в командировку — то этот срок автоматически продлевается до его возвращения.

Сотрудник отчитывается

Но ведь активы выдаются сотруднику не просто так, а для выполнения определённого служебного поручения. Поэтому наступает момент, когда работник должен отчитаться перед бухгалтерией по форме АО-1.

Это такая печатная форма в которой указывается:

- всё, что мы выдали сотруднику под отчёт

- всё, на что он потратил эти деньги (или не потратил, а может вообще перерасход был)

- к этой форме прилагаются оправдательные документы (чеки, накладные, акты, билеты…)

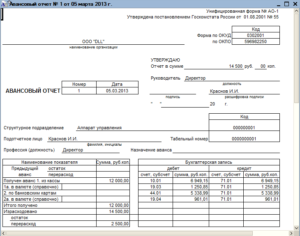

Вот вам пример формы АО-1:

Этот отчёт (АО-1) составляется работником совместно с бухгалтерией и утверждается руководителем. В самом низу указывается количество документов и листов, на которых они приложены к отчёту (чеки обычно целыми пачками наклеивают на листы формата А4).

Так вот, чтобы напечатать такой отчёт (АО-1), списать с сотрудника задолженность по 71 счёту, а также принять расходы в тройке существует документ «Авансовый отчет»:

Пробежимся вкратце по его закладкам:

Примеры авансовых отчётов из жизни

Заполняем закладку «Авансы»:

Надо сказать, что эта закладка никак не отображается в проводках документа, а идёт только для печатной формы АО-1.

Заполняем закладку «Товары» (купили кучу всего и поставили на десятку):

Вот проводки этой закладки:

Заполняем закладку «Оплата»(гасим долг перед поставщиками, ну или оплачиваем аванс):

Вот проводки:

Примеры заполнения закладки «Прочее».

Оплата услуг связи:

Оплата объявлений в газете:

Списание суточных и долга за командировочных билетов:

Оплата за какие-то услуги (сразу списываем на 26):

Кстати, на закладках «Товары» и «Прочее» присутствует галка «СФ», если её поставить, то по этой строке введётся Счёт-фактура полученная:

Причём она будет привязана прямо к авансовому отчёту:

После заполнения документа «Авансовый отчёт» осталось лишь его распечатать :

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки…

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора). Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

Видео:Авансовый отчет в 1С 8.3 Бухгалтерия: как сделать и заполнитьСкачать

Оформление авансового отчета в 1С Бухгалтерии 8.3 по шагам

Авансовые отчеты могут встречаться даже в самой маленькой организации. Сделать авансовый отчет в 1С не составит труда, эта операция полностью автоматизирована. В данной статье мы разберем как оформлять авансовый отчет в 1С Бухгалтерия 8.3 пошагово на примере конкретных ситуаций.

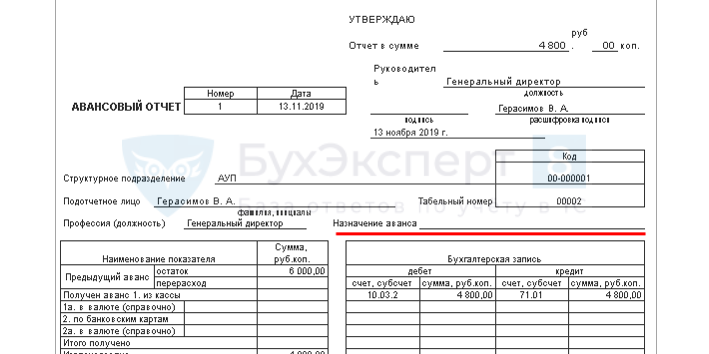

Образец заполнения Авансового отчета

Авансовый отчет от подотчетного лица оформляют документом Авансовый отчет, который можно найти в разделе Банк и касса – Касса – Авансовые отчеты.

В шапке документа нужно указать:

- от — дата составление авансового отчета;

- Подотчетное лицо — физическое лицо, которое предоставило авансовый отчет.

Рассмотрим далее, как сформировать авансовый отчет в 1С в разных ситуациях.

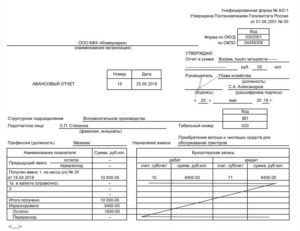

Отражение выданных ранее подотчетных сумм в авансовом отчете

17 октября Дружников Г.П. принес авансовый отчет на выданные ранее подотчетные средства в размере 30 000 руб.

https://www.youtube.com/watch?v=smnrATf92pk

Если сотруднику ранее были выданы денежные средства, то их следует указать на вкладке Авансы.

Заполнить данную вкладку можно только подбором документов по кнопке Добавить. Авансы подотчетным лицам могут выдаваться следующими документами:

В нашем примере Дружникову Г.П. был ранее выдан аванс в размере 30 000 руб.

https://www.youtube.com/watch?v=smnrATf92pk

Если авансы ранее не выдавались, то данная вкладка не заполняется, а возмещение расходов сотруднику, осуществленных из личных средств для нужд организации, Бухэксперт8 рекомендует оформлять через счет 73.03 «Расчеты по прочим операциям».

Как оформить авансовый отчет при покупке материалов и ТМЦ

Как провести авансовый отчет в 1с 8.3 на покупку материалов, товаров рассмотрим на примере покупки канцтоваров подотчетным лицом.

17 октября Дружников Г. П. предоставил отчет, к которому приложил:

- чек с выделенным НДС на приобретение канцтоваров у ООО «Контур»:

- бумаги А4 — 5 п. по цене 236 руб. (в т. ч. НДС 18%);

Если подотчетное лицо предоставило первичные документы на покупку материалов, товаров или прочих материально-производственных запасов (МПЗ), то их перечень указывается на вкладке Товары.

На МПЗ, за которые отчитался сотрудник, дополнительные документы Поступление (акт, накладная) создавать не нужно! Оприходование материалов, товаров на склад, приобретенных подотчетным лицом осуществляется документом Авансовый отчет.

На вкладке Товары заполняется наименование, количество МПЗ и сумма, на которую они приобретены, а также данные о предъявленном НДС, поставщике и документе, на основании которого НДС может быть принят к вычету.

Если подотчетник приложил к документу Авансовый отчет счет-фактуру, выданный на организацию, то нужно поставить флажок СФ.

При проведении документа Авансовый отчет автоматически будет создан документ Счет-фактура выданный на сумму НДС, проставленную в графе НДС, которую можно будет принять к вычету.

Если приложен лишь первичный документ (например, чек ККТ), в котором выделен НДС, то флажок СФ не ставится, при этом выделенный в первичном документе НДС указывается в графе НДС.

В результате проведения документа Авансовый отчет такой НДС будет списан в расходы, не учитываемые при налогообложении прибыли.

Если подотчетник рассчитался с поставщиком за МПЗ, и при этом самой поставки не было, МПЗ не поступили на склад, а есть только чек на оплату, то необходимо:

См. также Поступление материалов в 1С 8.3: пошаговая инструкция

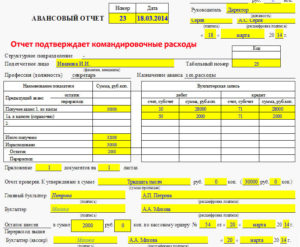

Суточные и командировочные расходы в авансовом отчете

Как отразить суточные в авансовом отчете и затраты на командировку рассмотрим на следующем примере.

07 октября июля Дружников Г. П. направлен в командировку в г. Сочи на 6 дней.

Суточные в Организации в соответствии с Положением о командировках выплачиваются из расчета 700 руб./сут., всего — 4 200 руб.

17 октября сотрудник предоставил отчет, к которому приложил:

- ж/д билет (Москва-Сочи) на сумму 4 000 руб. (в т. ч. НДС 18% — 120 руб.);

- ж/д билет (Сочи-Москва) на сумму 5 000 руб. (в т. ч. НДС 18% — 130 руб.);

- квитанцию и СФ за проживание в гостинице на сумму 9 440 руб. (в т. ч. НДС 18%).

Командировочные затраты (в т. ч. суточные выданные сотруднику) указываются на вкладке Прочие.

Суточные сверхнормы облагаются НДФЛ (п. 3 ст. 217 НК РФ, п. 2 ст. 422 НК РФ).

На 2021 год установлены следующие нормы:

- командировка по РФ — 700 руб. в день;

- командировка за пределы РФ — 2 500 руб. в день.

На вкладке Прочее вносятся данные первичного документа (это могут быть внешние документы как чек, билеты, акты, счета, так и внутренние, как Приказ). Наименовании затрат и их сумма, а также данные о предъявленном НДС, поставщике и документе, на основании которого НДС может быть принят к вычету.

Если подотчетник приложил к документу Авансовый отчет счет-фактуру, выданный на организацию, то нужно поставить флажок СФ.

Если вместо СФ приложены документы, соответствующие по признакам бланку строгой отчетности (БСО), например, билеты, то необходимо установить дополнительно еще и флажок БСО.

При проведении документа Авансовый отчет автоматически будет создан документ Счет-фактура выданный на сумму НДС, проставленную в графе НДС, которую можно будет принять к вычету.

https://www.youtube.com/watch?v=75P176l7KKA

В нашем примере весь предъявленный НДС можно принять к вычету.

См. также Оформление командировки в 1С 8.3 Бухгалтерия по шагам

Услуги и прочие затраты в авансовом отчете в 1С 8.3 на примере почтовых расходов

Как заполнять авансовый отчет в 1С на приобретение почтовых услуг рассмотрим на следующем примере.

17 октября сотрудник предоставил отчет, к которому приложил:

- чек ККМ за оплату почтовых расходов на сумму 354 руб.(в т. ч. НДС 18%);

Все затраты подотчетного лица, не имеющие материальной формы, учитываются на вкладке Прочее.

На вкладке Прочее вносятся данные первичного документа, наименовании затрат и их сумма, а также данные о предъявленном НДС, поставщике и документе, на основании которого НДС может быть принят к вычету. Здесь же необходимо показать почтовые марки, которые были использованы и отражались в учете как денежные документы.

Если подотчетник приложил к документу Авансовый отчет счет-фактуру, выданный на организацию, то нужно поставить флажок СФ.

Если вместо СФ приложены документы, соответствующие по признакам бланку строгой отчетности (БСО), например, билеты, то необходимо установить дополнительно еще и флажок БСО.

При проведении документа Авансовый отчет автоматически будет создан документ Счет-фактура выданный на сумму НДС, указанную в графе НДС. Эту сумму НДС можно будет принять к вычету.

Если приложен лишь первичный документ (например, чек ККТ), в котором выделен НДС, то флажок СФ не ставится, при этом выделенный в первичном документе НДС вносится в графу НДС. В результате проведения документа Авансовый отчет такой НДС будет списан в расходы, не учитываемые при налогообложении прибыли.

Оплата контрагенту в авансовом отчете

Как заполнять авансовый отчет в 1С на оплату контрагенту, рассмотрим на следующем примере.

15 октября сотрудник предоставил отчет, к которому приложил:

- банковский ордер за оплату интернета на сумму 1 534 руб.

Авансовый отчет сотрудника на перечисление аванса или оплаты контрагенту оформляется на вкладке Оплата.

На вкладке Оплата вносится контрагент и сумма, которую оплатил подотчетник.

Формирование бланка Авансовый отчет в 1С

Сумма выданного аванса и общая сумма, за которую отчитался сотрудник, выводятся в подвале документа:

- Получено авансов — полученная сумма аванса из вкладки Авансы;

- Израсходовано — израсходованная сумма подотчетных средств из вкладок Товары, Оплата, Прочее;

- Остаток — разница между суммами полей Получено авансов и Израсходовано. Результат может быть в виде:

- отрицательной суммы — т.е. перерасход, если сумма выводится со знаком минус;

- положительной суммы — т.е. остаток денежных средств у подотчетника, которые необходимо вернуть, например, в кассу. Подробнее Возврат неиспользованных подотчетных средств.

Назначение аванса и количество подтверждающих расходы подотчетника документов отражается также в подвале документа.

После того, как сотрудник Дружников Г.П. предоставил все первичные документы, из 1С можно распечатать бланк Авансовый отчет по кнопке Печать — Авансовый отчет (АО-1). PDF

При приобретении материалов можно распечатать Приходный ордер по форме М-4 по кнопке Печать — Приходный ордер (М-4) Авансового отчета. PDF

Проверьте себя! Пройдите тест:

См. также:

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Как избежать ошибки при оформлении авансового отчета в 1С 8.2 (8.3) смотрите в следующем видео:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Видео:Авансовый отчет в 1С 8.3 - образец заполненияСкачать

Сотрудник оплатил услуги своими деньгами проводки

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 5 октября 2012 г.

журнала № 20 за 2012 г. С полной версией обсуждения вы можете ознакомиться: сайт Audit-it.ru

28 сентября эксперты нашего издательства провели интернет-конференцию «Подотчет и наличные расходы».

Из заданных вопросов видно, что бухгалтеров интересуют как «вечнозеленые» темы (в частности, отношение налоговиков к выдаче под отчет сверхлимитной выручки), так и специфические (например, составление авансовых отчетов при оплате билетов для командированных с личной карты директора).

Предлагаем вашему вниманию ответы на наиболее интересные вопросы участников конференции.

Сверхлимитную выручку можно выдавать под отчет хоть каждый день

Очень часто бывает, что в конце дня, когда инкассация уже прошла, превышен лимит кассы. Банк лимит повышает неохотно. Так как деньги сдать некому, мы выдаем их директору в подотчет, а утром он якобы вносит их обратно. Как налоговики относятся к таким операциям?

: С начала этого года вам не нужно решение банка для увеличения лимита. Теперь лимит вы устанавливаете для себя сами по определенной ЦБ формулеп. 1 приложения к Положению ЦБ от 12.10.2011 № 373-П.

Эта формула позволяет установить лимит исходя из самой большой дневной выручки, которая у вас когда-либо была. А в случае ее увеличения — изменять лимит так часто, как это необходимо, — хоть каждый день.

Подробнее о том, как установить лимит побольше, можно узнать: 2012, № 8, с. 48

Относительно выдачи денег под отчет можно сказать следующее: даже если будет очевидно, что вы их выдаете только для того, чтобы не оставлять в кассе и не сдавать в банк наличные сверх лимита, то при правильном оформлении документов проверяющие не смогут предъявить вам никаких претензий. Сумма, которая может быть выдана под отчет, не ограничена, частота выдачи — тоже. Главное, чтобы директор регулярно за деньги отчитывался и получал под отчет новую сумму только после того, как будет оформлен возврат предыдущей. Таким образом, формально все правила будут выполнены.

Если работник тратит свои деньги, а потом получает возмещение от организации — это не подотчет

В организации за подотчетные средства принято отчитываться через 30 дней. Но работнику подотчетные деньги не выдавались, он приобретал материалы за свой счет.

https://www.youtube.com/watch?v=QqdMGvkNk7s

В сданном авансовом отчете (например, на 30 сентября) есть чеки не только за текущий месяц (сентябрь), но и более ранних периодов, например за июль.

Какова позиция налоговых органов по поводу того, что работник временно «спонсирует» организацию? Имеем ли мы право принимать чеки более ранних периодов, чем месяц сдачи отчета? Есть ли нормативные документы, регламентирующие максимально возможный срок принятия чека?

: Минфин еще в 2006 г. пояснил: такую ситуацию не следует рассматривать как приобретение организацией материалов у работника, а возмещенную сумму — как выплату работнику дохода, с которого должен быть удержан НДФЛПисьмо Минфина от 25.07.2006 № 03-05-01-04/219.

Когда работник приобретает материалы за свой счет без специального распоряжения руководства, решение о необходимости этих затрат для компании и, соответственно, об их возмещении работнику должен принимать директор. Если директор решит их возместить, то тем самым одобрит сделку по приобретению материалов от имени компаниист. 183 ГК РФ.

Обратите внимание: возмещение расходов — это не выдача денег под отчет. Поэтому установленный для подотчетных денег срок тут не важен. А срок, в течение которого работник может обратиться за возмещением, ничем не ограничен.

Для получения денег работник должен написать заявление о возмещении его затрат и приложить все подтверждающие их документы. Затем директор утвердит заявление и подпишет РКО, по которому кассир и выдаст деньги. Авансовый отчет составлять не обязательно, но, если вам так удобнее, работник может отчитаться, составив именно авансовый отчет.

Работник отчитался за подотчетные деньги позже срока? Матвыгоду считать не надо!

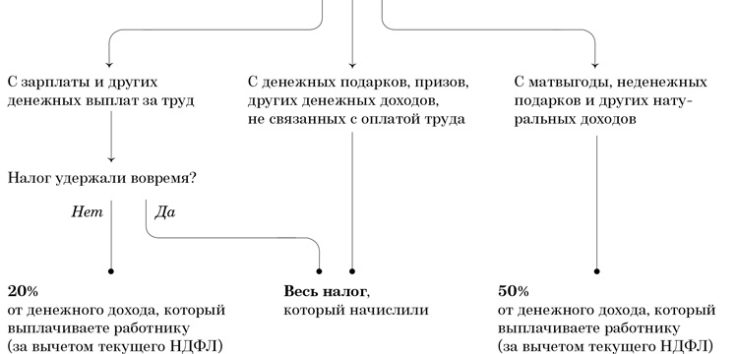

Какова сейчас позиция налоговых органов по вопросу возникновения базы по НДФЛ в виде материальной выгоды, если работник вовремя не отчитывается за выданные ему деньги?

: Если работник отчитался за выданные ему под отчет деньги позже установленного руководителем срока, у организации нет обязанности определять материальную выгоду и исчислять с нее НДФЛ.

Ведь случаи, когда у работника появляется доход в виде материальной выгоды, четко сформулированы в ст. 212 НК РФ. И рассматриваемая ситуация там не упомянута.

Расценивать же полученные деньги как заемные нет никаких оснований.

https://www..com/watch?v=qjGcFZ2o7Qk

С этим согласен и сотрудник ФНС России.

КУДИЯРОВА Елена Николаевна Советник государственной гражданской службы РФ 3 класса

“Деньги, которые работник получает под отчет, не признаются выплатой в его пользу, поскольку работник получил их, чтобы оплатить какие-либо расходы в пользу организации.

При этом должно быть документально подтверждено целевое расходование подотчетных сумм.

Следовательно, полученные под отчет деньги, по которым работник впоследствии отчитался (пусть и с опозданием), не являются объектом налогообложения по НДФЛ. Материальной выгоды здесь нет”.

Сотрудник, купивший билеты для себя и напарника, может отчитаться за двоих

Подотчетное лицо (рядовой сотрудник) приобрело билеты для себя и своего коллеги. Кто должен отчитываться за эти билеты? Как за командировку должен отчитываться сотрудник, для которого приобрели билеты? Какие документы должны быть представлены, если билеты оплачивались по безналу через Интернет с карточки сотрудника?

elver/2012/20/866-kakie_podotchetnie_dokumenti_vizovut_pretenzij_nalogovikov.html

Пример проводок если сотрудник расплатился своей картой

Упрощенный способ Дб Кд Назначение Подтверждение 71 55.

4 Отражение сумм оплаченных картой работ, услуг, товаров, а также наличных, снятых с карты в разрезе держателей (подотчетных сотрудников) на дату, указанную в банковской выписке Банковская выписка с приложением расшифровки по корпоративным картам. 10, 15, 25, 20, 26, 44, 40 и пр.

71 Отражение оплаченных материалов, работ, услуг, в соответствии с авансовым отчетом, предъявленным сотрудником с приложением подтверждающих документов, на дату предоставления отчета. Счета, билеты, квитанции, чеки, оригиналы слипов, чеков банкоматов и пр.

https://www.youtube.com/watch?v=LdUhQFu6-vk

Академический вариант Дб Кд Назначение Подтверждение 10, 20, 26, 44 и пр. 71 Отражение материалов, работ, услуг, оплаченных корпоративной картой, в соответствии с отчетом с подтверждающей документацией на дату его предоставления Билеты, чеки, оригиналы слипов, чеков терминалов и пр.

Оплата корпоративной картой — проводки

- Важно

- Компенсационные выплаты

Работник что-то купил для компании и заплатил свои деньги. Такая ситуация знакома многим бухгалтерам. Давайте разберемся, как принять такую покупку к учету и какие документы для этого оформить.

Из этой статьи вы узнаете:

- Нужно ли оформлять авансовый отчет задним числом

- Как документально оформить возмещение затрат сотруднику

- Как отразить в бухучете поступление ценностей, купленных за счет работника

Как оформить документы, если своими деньгами за что-то заплатил директор, а не обычный сотрудник – читайте в статье. Можно ли оформить авансовый отчет задним числом Если работник что-то купил и заранее денег вы ему не выдавали – оформлять возврат суммы через авансовый отчет неправильно.

Ведь по факту такой документ составляют работники, которые предварительно получали деньги на нужды компании (п.

7 правил для корпоративной карты

Займы будут погашаться автоматически при первом поступлении средств на карту.

Особенности расчетов по корпоративной карте Выпущенная финансовой организацией корпоративная карта остается у нее в собственности, а деньги на ней принадлежат компании, для которой выпущен пластик.

Клиент получает полномочия только по использованию пластика карты в расчетах, осуществлению операций по зачислению и расходованию средств по картсчету.

Внимание

Выданный банком пластик карты не приходуется предприятием в учете. ВАЖНО! В налоговую инспекцию сообщать об открытии корпоративной карты (дебетовой или кредитовой) предприятие не обязано.

Эта функция возложена на банковские учреждения, которые оказывают услугу по выпуску и обслуживанию таких платежных продуктов.

Бухгалтерский учет по корпоративной банковской карте

Как сотрудник отчитывается за израсходованные с карты средства? Деньги на карте принадлежат компании и находятся в ее распоряжении. Следовательно, обязанность отчитываться у сотрудника возникает только тогда, когда он расплатился картой или снял наличные в банкомате.

- Составить авансовый отчет об израсходованных суммах.

Видео:Как правильно принять авансовый отчёт?Скачать

Как оформить оплату расходов организации банковской картой

Для удобства расчетов сотрудников организаций от лица предприятия банки предлагают руководителям и владельцам бизнеса надежный финансовый инструмент – корпоративную банковскую карту. Такая банковская карта привязана к расчетному счету предприятия. Корпоративная банковская карта – мобильное средство для осуществления платежей лицами, которым эта карта выдана.

Наличие такой карты на предприятии позволит сделать более простыми и удобными расчеты сотрудников организации, например, в командировках. Ведь при расчетах картой, представителям компании нет необходимости расплачиваться наличными деньгами.

Все операции по карте отражаются в отчетах из банка и направляются на привязанный к карте телефон, чаще всего руководителя компании, и на электронную почту, например, главного бухгалтера. Кроме оплат нужд сотрудников в командировках, с помощью карты могут быть оплачены покупки и услуги других коммерческих организаций в интересах предприятия – владельца карты.

Средства, списанные со специального счета компании в результате совершения операции с использованием корпоративной карты, считаются выданными под отчет работнику. В срок, установленный положением об использовании корпоративных карт, работник должен представить авансовый отчет о расходовании денег с корпоративной карты.

Может ли директор оплачивать корпоративной картой свои личные покупки? Личные нужды даже директор должен оплачивать исключительно из своей заработной платы. Денежные средства, находящиеся на расчетном счете компании, принадлежат не директору, а организации.

Поэтому, если все же денежные средства, потраченные с корпоративной банковской карты директором или другим сотрудником предприятия, не соответствуют профилю работы организации, они признаются личными нуждами сотрудника.

Такие траты сотрудник или директор обязан возместить в кассу или написать заявление, в соответствии с ним данная сумма в полном размере будет удержана из зарплаты работника, должность которого не имеет никакого значения. При любых оплатах, совершенных посредством корпоративной банковской карты, сотрудникам надлежит сохранять все отчетные документы, подтверждающие оплату.

На основании предоставленных в бухгалтерию чеков, квитков, квитанций составляется авансовый отчет, который работник подписывает, а бухгалтер составляет необходимые проводки.

Чтобы избежать лишних вопросов от проверяющих инспекторов, рекомендуется издать внутренний документ, регламентирующий права и обязанности сотрудников, использующих корпоративную банковскую карту в интересах компании.

Следует четко прописать, как фиксируется выдача карты на руки сотрудникам, установить лимиты на расходование средств по той или иной статье затрат, а также порядок снятия денежных средств с карты. Важно указать, что распоряжением руководителя предприятия не предусмотрена процедура приходовать снятые в банкомате денежные средства в кассе организации.

В правилах отчетности не лишним будет указать, кто из сотрудников вправе получать карту и каким образом проходит в компании отчет о потраченных суммах, так как деньги на корпоративной банковской карте – это те же подотчётные денежные средства, которые могли бы быть получены работников в кассе организации наличными. Преимущества расчетов с помощью корпоративной банковской карты вместо выдачи подотчетных сумм заключается в оперативности расчетов, по сравнению с другими безналичными перечислениями, и контроле операций по расходованию средств компании подотчетными лицами. Кроме того, деньги на карте невозможно потерять, без кода злоумышленники не смогут воспользоваться финансами компании.

С корпоративной картой уполномоченный сотрудник без труда оплатит бронь в гостинице, заплатит за топливо в поездке по служебной необходимости, оплатит товары, способствующие улучшению качества работы предприятия. А что, если работник оплатил расходы своей картой?

Оплата банковской картой сотрудника за организацию

Если сотрудник расплатился своей картой, он вправе рассчитывать на компенсацию затрат, если расходы были согласованы руководителем, и у сотрудника на руках все оправдательные документы, подтверждающие расходы. Законодательство не запрещает использование личной банковской карты работником для осуществления платежей от лица компании.

Так как, если сотрудник оплачивает товары и услуги за свой счет, не получив для совершения платежа предварительно денежные средства под отчет в кассе, то не важно наличными средствами он это сделал или с помощью банковской карты.

В данном случае банковская карта лишь означает, что платеж совершен за безналичный расчет, но все также от работника и в интересах компании. Авансовый отчет не оформляется, так как работник не получал деньги авансом.

Если не получавший денежные средства под отчет сотрудник оплатил товар со своей кредитной карты, как отчитаться в финансовом отделе? Сотрудник предоставляет в бухгалтерию заявление о возмещении потраченных средств и для оформления расходов прикладывает все документы, подтверждающие эти самые траты.

В заявлении работник вправе указать, каким способом он желает получить возмещение понесенных расходов: на банковскую карту, принадлежащую работнику, или наличными — в кассе. Если это вариант с зачислением денежных средств на личную или зарплатную банковскую карту сотрудника, то работник указывает реквизиты своей банковской карты в заявлении.

Оплата банковской картой лица, не являющегося сотрудником предприятия

Законом допустим также вариант, когда сотрудником производится за товар или услугу оплата картой лица, не работающего в организации. В этом случае к заявлению сотрудника на возмещение затрат прикладывается уведомление от лица, на чье имя оформлена карта, с которой осуществлялся платеж.

В этом уведомлении владелец карты поясняет, что не возражал против оплаты товара или услуги принадлежащей ему картой.

Если платеж произведен с банковской карты супруги или супруга, работающего на предприятии сотрудника, осуществившего платеж, заявление с подтверждением согласия не потребуется.

Оплата расходов банковской картой. Авансовый отчет

Если сотрудник получил денежные средства под отчет в кассе предприятия, а расплатился, оплачивая услуги или товары, действуя в интересах компании и по согласованию с руководством организации, то это тоже законом не возбраняется. В этом случае налоговики потребуют предъявить авансовый отчет на выданную сумму и оправдательные чеки, бланки, квитанции.

Еще один вариант, разрешенный законом – это внесение подотчетной суммы бухгалтером компании на банковскую карту работника, которой сотрудник оплачивает, например, расходы по ГСМ. Если сотрудник расплачивается кредитной картой, а не дебетовой, то это не меняет алгоритма действий по оплате и сбору документации ни со стороны работника, ни с позиции компании, и законом тоже допускается.

Налоговики также не возражают против осуществления платежей за организацию сотрудником его кредитной картой, то есть можно оплатить товар кредитной картой сотрудника.

В случае, если денежные средства под отчет были выданы в бухгалтерии одному сотруднику, а оплата совершена банковской картой другого сотрудника этого же предприятия, то работником, который получил сумму под отчет, предоставляет в финансовый отдел авансовый отчет.

Оплата банковской картой другого сотрудника отражается в заявлении, приложенным к авансовому отчету подотчетного лица, в котором указывается, что оплата произведена с согласия владельца карты.

Рекомендуется также к такому авансовому отчету приложить расписку от владельца карты о том, что он получил компенсацию за расходы по принадлежащей ему банковской карте от подотчетного лица в полном размере.

Сотрудник оплатил услуги со своей банковской карты: как отчитаться

Используя, например, в аренду автомобиль или заказав перевозку мебели из офиса на склад, и действуя в интересах компании, сотрудник оплатил услуги со своей кредитной карты, как отчитаться в бухгалтерии, чтобы получить возмещение? Услуга ничем не отличается по алгоритму возмещения в этом случае от товара.

Работнику достаточно предоставить в финансовый отдел или бухгалтерию заявление о возмещении расходов и приложить к нему все чеки и квитанции, подтверждающие платежи. Требованием по предоставлению отчета о потраченных средствах является своевременность предоставления отчетности.

Законом определен срок – три дня после совершения сотрудником платежа или приезда из командировки и выхода на работу.

При нарушении сроков подачи оправдательной документации в бухгалтерию организации, расходы признаются руководителем необоснованными, и работнику откажут в возмещении затрат, а если сумма была выдана ранее под отчет, то она будет высчитана из зарплаты сотрудника.

Налоговый и бухгалтерский учет услуги не отличаются от учета товара.

Как учесть в налоговом учете оплату с карты

Деньги, которые бухгалтер перечисляет на карты сотрудникам подотчет или на корпоративную карту, остаются деньгами компании. При получении оправдательной документации, подтверждающей правомерность учета таких расходов, бухгалтер учитывает затраты для уменьшения налогооблагаемой базы.

НДФЛ в этом случае не начисляется, так как сотрудник не получает экономической выгоды, такие суммы, при зачислении на карту сотруднику, представляются задолженностью работника перед компанией.

После предоставления чеков, бланков, квитанций, подтверждающих расходы в пользу компании, расходы распределяются в затратах компании бухгалтером в соответствии со статьей расхода.

Если сотрудник не предоставил необходимых подтверждений того, что деньги были потрачены в интересах компании, подотчетная сумма вычитается бухгалтером из заработной платы сотрудника с начислением на нее НДФЛ 13 процентов. Так как такие суммы принимаются в качестве экономической выгоды работника.

Например, при принятой в компании практики оплаты работникам мобильной связи за счет компании, сотрудник пополнил связь со своей банковской карты (проводки в бухгалтерском учете отражают расход на нужды компании и возмещение затрат работнику). Такую оплату бухгалтер учитывает, как расходы компании. Если же работник пополнил счет личного телефона, а политикой компании не предусмотрена компенсация мобильной связи, то эти расходы не будут учтены, как затраты компании.

Заключение

Чтобы избежать спорных ситуаций с проверяющим инспектором, руководителю организации надлежит подписать приказ, предусматривающий правила перечисления денежных средств на банковские карты работников, компенсаций платежей без выдачи денег подотчет и с перечислением авансов.

Рекомендуется регламентировать порядок об оплате товаров или услуг банковскими картами сотрудников и корпоративной картой организации. Соответствующие указания надлежит зафиксировать и в учетной политике компании.

Сотрудники, которым разрешено руководителем расплачиваться личными банковскими картами и корпоративной картой, обязаны расписаться в документации о том, что они осведомлены о порядке оплаты товаров и услуг в интересах компании банковскими картами.

Утвержденный список таких сотрудников надлежит прикрепить к приказу руководителя о правилах работы предприятия по расчетам банковскими картами. Сотрудники, совершившие платеж посредством личной банковской карты без получения аванса, вправе рассчитывать на возмещение.

Возмещение возможно, если понесенные расходы признаны руководителем, как нужды предприятия, и на затраты предоставлена подтверждающая документация в виде чека, бланка строгой отчётности, квитанции и т.п. Допускается оплата расходов в интересах компании с банковской карты лица, не оформленного в штате компании.

С 2013 года налоговики позволили бухгалтеру перечислять подотчетные деньги на зарплатные карты работникам. А вот перечисление заработной платы сотрудников на корпоративную карту запрещено.

Если при расходах на нужды компании произведена оплата банковской картой, подтверждающий документ предоставляется в обязательном порядке, независимо от того, товар или услуга были оплачены сотрудником и какой банковской картой это было сделано.

Если документация, подтверждающая правомерность расходов с помощью личной или корпоративной банковской карты не предоставлена, или не оформлена надлежащим образом, сотрудник обязан предоставить объяснительную записку, а сумма затрат возмещается из его зарплаты.

🎬 Видео

Что такое авансовый отчет?Скачать

Авансовый отчет: от правил заполнения — до сроков предоставления #FactorAcademy#БухгалтерскиесоветыСкачать

Как оформить авансовый отчет в СБИССкачать

Авансовый отчетСкачать

нюансы авансовых отчетовСкачать

Авансовый отчет в 1С Бухгалтерия 8Скачать

Учет расчетов с подотчетными лицами в 1ССкачать

Заполнение авансового отчета в 1С:Бухгалтерия 8.3Скачать

Оплата картами в 1С 8.3 (Эквайринг)Скачать

Система Госфинансы за 40 секунд: как оформить авансовый отчет, если аванс выдали в валютеСкачать

Оплата наличными через подотчетное лицо в 1ССкачать

Электронный билет в авансовом отчете. Как электронный билет подтверждает расходыСкачать

Лайфхаки для бухгалтера. Составление авансового отчета в «1С:БГУ» ред. 2.0Скачать

Вебинар «Как заполнить авансовый отчет в 1C:ERP 2.4?»Скачать

Авансовый отчет по командировке в 1С Бухгалтерия 8Скачать

Как сделать Авансовый отчётСкачать