В этой статье будем опираться на налоговый кодекс РФ, главу НДФЛ. Плательщиками НДФЛ являются физ. лица, т.е. наши работники: резиденты (находятся в РФ более 183 дней в году) и нерезиденты. Объектом налогообложения является только те доходы, которые были получены от источников в РФ.

Определение 12 месячного периода.

Для подсчета НДФЛ необходимо определить статус работника — является он резидентом или нет. Для этого узнаем у иностранца, сколько дней он прожил в России за последний год.

Не обязательно считать с января и с начала месяца. Расчетный период в 12 месяцев может начинаться, например 25 декабря 2021г. и заканчиваться 24 декабря 2021г.

Главное, чтобы в этом интервале рабочий прожил в стране 183 календарных дня и более.

Период в 183 дня определяется путем суммирования всех календарных дней, в который физ.

лицо находилось в России, и дней выезда за границу на краткосрочное лечение и обучение в течение идущих подряд 12 месяцев.

При этом дни, необходимые для определения резидентства, не обязательно должны быть последовательными, они могут и прерываться, например, на время отпуска или командировки. Рассмотрим пример:

Таким образом, в течение 12 последовательных месяцев с 21 октября 2013г. по 20 октября 2014г. наш работник находился на территории РФ более 183 дней. Значит, по состоянию на 21 октября 2014г. (на день выплаты дохода) он признается налоговым резидентом РФ, т.е. его доходы облагаются по ставке 13%.

Как подтвердить статус резидента?

- Отметки пропускного контроля в паспорте,

- трудовой договор,

- справка с места работы,

- справка из учебного заведения,

- табель учета рабочего времени.

Эти документы иностранец может предоставить по собственному желанию, если хочет, чтобы с него удерживали НДФЛ 13%. Первоначально работодателю они не требуются.

- Налоговые ставки

- Порядок исчисления, удержания, перечисления НДФЛ

- Ндфл с патента

- Страховые взносы

- Ставка Налога Ндфл С Гражданина Киргизии В 2021 Году

- Налогообложение граждан киргизии в 2021 году

- Как платить налоги с зарплаты в 2021 году: изменения НДФЛ в 2021 году и разница подоходного налога для иностранных граждан и граждан РФ

- Налоговые ставки НДФЛ в 2021-2021 годах

- Исчисление и удержание НДФЛ с граждан Киргизии, работающих в РФ

- Все ставки Ндфл в 2021 году: таблица

- Зарплата и налоги в Киргизии

- Ндфл в 2021 году

- Работник Из Киргизии В 2021 Году Ндфл

- Как удерживается НДФЛ с иностранных работников в 2021 году

- Кбк по ндфл в 2021 году: таблица

- Как платить налоги с зарплаты в 2021 году: изменения НДФЛ в 2021 году и разница подоходного налога для иностранных граждан и граждан РФ

- Порядок расчета НДФЛ и взносов с работников из Киргизии меняется

- Ндфл и страховые взносы за работников из киргизии надо считать по-новому

- Как оформить работников из стран ЕАЭС и платить с их зарплаты налоги и взносы

- Как принять на работу иностранца из страны ЕАЭС

- Перечень документов

- Медицинское страхование

- На какой срок покупать полис ДМС

- Миграционный учет

- По той же причине НДФЛ в отношении выплат таким иностранцам нужно считать не нарастающим итогом, а по каждой выплате отдельно (п. 3 ст. 226 НК РФ)

- Ндфл и взносы у граждан киргизии

- Взносы за временно пребывающих граждан киргизии до и после 12 августа считаются по-разному — все о налогах

- Граждане ЕАЭС и налогообложение в России — как платить налоги НДФЛ гражданину страны участника договора ЕАЭС

- Ставка НДФЛ для работников из ЕАЭС зависит от резидентства?

- Ндфл с выплат работникам из еаэс по итогам года: 13% или все же 30%?

- Как оформить работников из стран ЕАЭС и платить с их зарплаты налоги и взносы

- 💡 Видео

Налоговые ставки

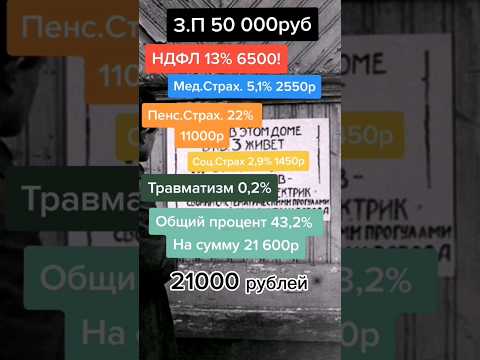

Доходы резидентов облагаются по основной ставке 13%. К таким доходам, например, относятся заработная плата, вознаграждения, премии, доходы от продажи имущества, дивиденды.

Основная ставка для нерезидентов — 30%. НО! Если работник работает на основании патента, то его доходы облагаются по ставке 13% (это правило действует с 1 января 2015г. — ст.224 НК РФ, п.3). Кроме того, сам работник платит за себя ежемесячно фиксированный авансовый платеж за патент — это тоже НДФЛ. Т.е. получаем двойное налогообложение.

Что касается работников, граждан стран союза ЕАЭС (Беларусь, Казахстан, Киргизия, Армения), то их доходы облагаются по ставке 13% вне зависимости от того, являются они резидентами или нет. Но право на детский вычет у них возникнет только после того, как они станут резидентами (проживут в РФ более 183 дней в году). То же самое касается беженцев и граждан. получивших временное убежище.

В том случае, если наш работник за год меняет свой статус с нерезидента на резидент, то по нему нужно пересчитать НДФЛ по уменьшенной ставке — 13%. Получается, что полгода работодатель платил НДФЛ 30%, затем — 13%. В итоге возникает переплата по налогу.

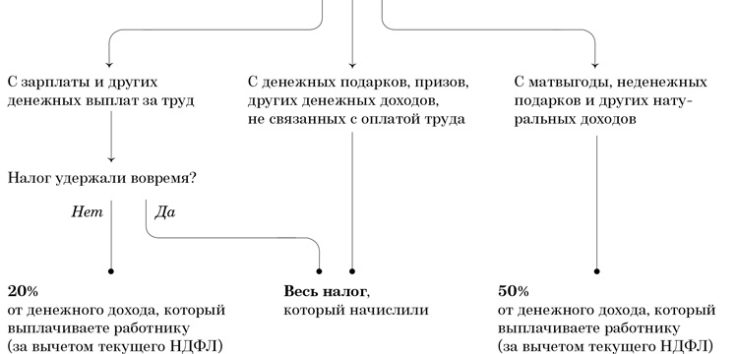

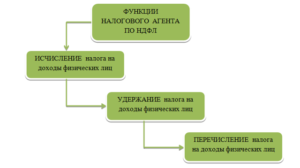

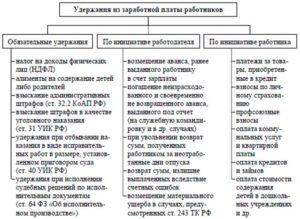

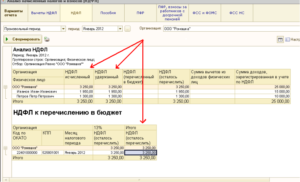

Порядок исчисления, удержания, перечисления НДФЛ

- Работодатель является по отношению к иностранным работникам налоговым агентом и должен исчислить, удержать и перечислить в бюджет сумму НДФЛ с доходов, которые вы им выплачиваете. Исключение предусмотрено лишь в отношении иностранных лиц, которые работают у граждан РФ на основании патента.

Они самостоятельно исчисляют и уплачивают НДФЛ (п.1 ст.227.1 НК РФ).

- Определить статус работника на момент выплаты зарплаты: резидент или нерезидент.

- Определить ставку НДФЛ. У резидента ставка НДФЛ составит 13%, у нерезидента — 30%.

Ставка 13% всегда применяется к высококвалифицированным работникам, беженцам или получившим временное убежище на территории РФ, для граждан стран союза ЕАЭС.

- Определить налоговые вычеты. Нерезидентам вычеты не положены, резидентам они предоставляются (детские вычеты).

- Посчитать налог и перечислить в налоговую инспекцию.

НДФЛ высококвалифицированных сотрудников (ВКС). По ним действуют льготные условия. С первого дня работы их НДФЛ облагается по ставке 13% вне зависимости от того, сколько дней они находятся в РФ. Помните, что эта ставка действует только на выплаты по трудовому договору, надбавки, сверхурочные.

Остальные выплаты, не связанные с оплатой труда (доплаты к отпуску, материальная помощь, подарки, возмещение расходов по аренде жилья), облагаются по ставке 30%.

Налоговые вычеты ВКС положены только в том случае, если они являются резидентами. Если у ВКС есть двойное гражданство и он не является налоговым резидентом, то все его доходы облагаются по ставке 30%.

НДФЛ беженцев с первого дня работы — 13%. Вычет на ребенка не предоставляется (только через 183 дня). Для получения вычета необходимы документы (должны быть переведены на русский язык):

- заявление с просьбой предоставить детский вычет;

- копия свидетельства о рождении ребенка;

- копия страницы гражданского паспорта, где указаны ФИО и дата рождения ребенка.

Доходы граждан стран-участниц ЕАЭС с первого дня работы этих граждан в РФ облагаются по ставке 13%. Но право на детские вычеты у них возникает только через 6 месяцев нахождения в РФ и получения статуса налоговый резидент.

Ндфл с патента

Сам работник вне зависимости от получения дохода обязан платить ежемесячные фиксированные авансовые платежи по НДФЛ в налоговую инспекцию (1200р./мес + региональный коэффициент). Если иностранец не уплачивает, его патент аннулируется.

https://www.youtube.com/watch?v=Um9fkGRcbGQ

Данный платеж можно перечислять ежемесячно или сразу за несколько месяцев вперед. Размер платежа фиксированный 1200р. + сумма региональных коэффициентов (например, в Москве 4000р.)

После устройства на работу работодатель обязан удерживать с работника НДФЛ с зарплаты по ставке 13%. Получается двойное налогообложение: работодатель перечисляет 13% + рабочий платит за патент.

Как избежать двойного налогообложения?

- Работник обращается к своему работодателю с просьбой уменьшить сумму налога.

- Работодатель обращается в налоговую с заявлением уменьшить сумму НДФЛ. Нужно приложить документы, подтверждающие оплату патента работником.

- Налоговая в течение 10 дней высылает уведомление, которое дает право уменьшить общую сумму НДФЛ на размер уплаченных платежей за патент.

Страховые взносы

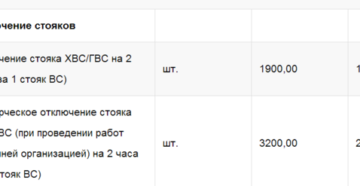

Наглядно размер страховых взносов представлен в таблице.

Видео:Какой подоходный налог в России: сколько процентов платят с зарплаты|Часть 1Скачать

Ставка Налога Ндфл С Гражданина Киргизии В 2021 Году

В настоящее время проект еще на стадии обсуждения различными финансовыми ведомствами. Поэтому вероятнее всего с 1 января 2021 года будет действовать привычная всем ставка в 13%. Если новшества и произойдут, то точно не с начала года.

Полную таблицу со всеми налогами взносами на 2021 год и процентными ставками по ним, смотрите … 425 НК в редакции с 1 января 2021 года)** … Сумма подоходного налога к удержанию за январь — 15 600 руб.

К статусу граждан РФ приравнивается положение жителей стран Евразийского экономического союза (Армении, Беларуси, Казахстана, Киргизии). Для того, чтобы принять в штат этих нерезидентов не нужно оформлять какие-либо разрешения, либо патенты.

Все, что требуется –зафиксировать свои данные в миграционном учете на протяжении недели с момента прибытия, либо же прописаться по месту жительства при наличии документальных оснований.

Налогообложение граждан киргизии в 2021 году

- 1 Как без нарушений пересечь границу РФ

- 1.1 Учет мигрантов в РФ

- 1.2 Документы, необходимые для постановки на миграционный учет

- 1.3 Как гражданам Киргизии проверить, есть ли они в черном списке

- 1.4 Сроки, отведенные гражданам Киргизии для постановки на миграционный учет

- 1.5 Наказание за нарушение миграционных правил

- 2 Общие выводы

- 3 ФМС РФ откроет въезд 40 тысяч граждан Кыргызстана:

- Работодатели. При несоблюдении миграционных правил в процессе трудоустройства иностранного гражданина на работодателя, независимо от того физическим или юридическим лицом он является, налагается административный штраф.

Как платить налоги с зарплаты в 2021 году: изменения НДФЛ в 2021 году и разница подоходного налога для иностранных граждан и граждан РФ

Однако на протяжении года налоговый статус сотрудника может поменяться. Когда нерезидент станет резидентом, налог требуется взимать в соответствии со ставкой 13 процентов. Важно учесть, что налоговый статус необходимо уточнять в обязательном порядке на конец года и, если понадобится, произвести пересчет НДФЛ по соответствующей ставке.

По этой причине доходы людей, являющихся гражданами государств из ЕАЭС, трудящихся на основании гражданско-правовых и трудовых договоров, облагают в соответствии со ставкой 13 процентов с первого дня трудоустройства. Не имеет значения, как долго на этот момент человек фактически пребывал в России.

Налоговые ставки НДФЛ в 2021-2021 годах

- Увеличились ставки НДФЛ по дивидендам. Подробнее об этом— в нашем материале «Ст. 224 НК РФ (2021): вопросы и ответы».

- Уменьшились ставки по доходам некоторых иностранных граждан. Об их применении читайте в нашей статье.

Понятие «налоговый резидент» определено в п. 2 ст. 207 НК РФ. Для указанных лиц удержание НДФЛ осуществляется по более низким ставкам. Резидентом становятся при выполнении условий, которые перечислены в статье «Налоговый резидент РФ — это . ».

Исчисление и удержание НДФЛ с граждан Киргизии, работающих в РФ

Вместе с тем если международным договором Российской Федерации установлены иные правила и нормы, чем предусмотренные законодательством Российской Федерации о налогах и сборах, применяются положения международного договора (ст. 7 НК РФ). Договор о ЕАЭС представляет собой международный договор, нормы которого имеют приоритетное право в отношении норм национального законодательства, в том числе налогового.

Рекомендуем прочесть: Снижение Процентной Ставки По Ипотеке На 6процентов

Налоговый агент в отношении работника, получившего статус резидента, вправе зачесть налог, исчисленный исходя из ставки 30 процентов (например, в начале 2021 г. иностранец работал на основании разрешения на работу, выданного ему в 2015 г.

), в счет уплаты НДФЛ, рассчитанного по ставке 13 процентов.

Если суммы налога, удержанные с доходов сотрудника по ставке 30 процентов, были зачтены не полностью, то возврат остатка налогоплательщику осуществляется налоговым органом, в котором он был поставлен на учет по месту жительства (месту пребывания) (ст. 231 НК РФ).

Все ставки Ндфл в 2021 году: таблица

- 13% – зарплата и другие доходы резидентов, кроме облагаемых по ставке 35%.

- 35% – выигрыши, призы и матвыгода резидентов.

- 13% – зарплата нерезидентов-иностранцев с патентом, граждан из ЕАЭС, высококвалифицированных специалистов, беженцев и получивших в РФ временное убежище.

- 30% – другие доходы нерезидентов.

- Дивиденды облагайте по ставке 13% у резидентов и по 15% – у нерезидентов.

Налог на доходы физических лиц – это взнос, обязательный к уплате при поступлении денег практически от любых источников. Делать его обязаны абсолютно все люди. А за официально трудоустроенных лиц отчисление производит их предприятие.

Также см. «Кто платит НДФЛ».

Зарплата и налоги в Киргизии

Киргизия является одной из стран, которые ранее входили в Союз Советских Социалистических Республик. На сегодня это государство признано одним из самых бедных среди стран бывшего СССР. Об этом свидетельствуют зарплаты, пенсии, уровень жизни Киргизии и уровень внутреннего валового продукта страны.

https://www.youtube.com/watch?v=ATWmhH2cAj8

Согласно данным Национального Статистического Комитета Киргизской Республики средний месячный оклад напрямую зависит от области.

Так, в более крупных городах, включая Бишкек, средний оклад равен 16 тысячам сом (сом – национальная валюта Киргизии). В более отдалённых городах этот показатель равен 12 тысячам.

Напомним, что одна тысяча сом равняется в 2021 году 850 рублям. В переводе на доллар эта сумма будет равняться 14,6 доллара.

Ндфл в 2021 году

Налог, взимаемый с доходов физлиц, — это обязательный сбор, который, как следует из названия, уплачивается россиянами с любого вида дохода.

Следовательно, НДФЛ должен быть перечислен в казну как с заработной платы наемных работников, так и с дивидендов, вкладов или выигрышей.

В качестве исключений из данного правила указаны лишь некоторые категории доходов — например, социальные выплаты, на которые НДФЛ не начисляется. На текущий момент разные виды доходов облагаются такими процентными ставками:

- представители Министерства финансов настаивали на повышении уровня НДФЛ до 15% с одновременным сокращением ставки страховых отчислений на 9% (с 30 до 21%);

- в Министерстве экономического развития пришли к выводу, что НДФЛ нужно повысить до 15%, но внедрить вычет, равный сумме установленного прожиточного минимума. Параллельно с этим ведомство предлагало увеличить сбор в виде НДС (до 21%) и уменьшить страховой сбор (на 9%);

- специалисты из Центра стратегических разработок предлагали повысить налог с физлиц до 17%, однако для самых бедных жителей страны заложить в системы вычет, равный прожиточному минимуму;

- Аркадий Дворкович, занимающий должность вице-премьера, предложил увеличить НДФЛ до 15%, а 2% дополнительного дохода направлять из бюджета на развитие области медицины и охраны здоровья;

- инициативная группа парламентариев, состоящая из членов фракции ЛДПР, предложила освободить от уплаты данного налога всех, у кого зарплата не превышает 15 тысяч рублей. Для остальных россиян предложили ввести прогрессивное налоговое обложение: 13% налога для людей с доходами от 180 тысяч до 2,4 миллионов рублей в год, 30% — для готового дохода от 2,4 до 100 миллионов, 70% + 29,6 миллионов – для тех, кто получил годовой доход от 100 миллионов и выше. При этом облагаться налогом должна сумма, которая вышла за минимальное значение каждой планки шкалы. То есть при доходе в 2,6 миллиона рублей налог в 30% должен взиматься только с 200 тысяч, а остальные 2,4 миллиона облагаются налогом в размере 13%.

Рекомендуем прочесть: Возврат Оплаты При Усн Доходы

Видео:Как платить НДФЛ с доходов иностранцу?Скачать

Работник Из Киргизии В 2021 Году Ндфл

Таким образом, доходы граждан Армении, Белоруссии, Казахстана и Киргизии на территории России подлежат налогообложению (НДФЛ ЕАЭС) по ставке 13 % с первого дня работы, вне зависимости от срока пребывания в России.

Однако если по итогам налогового периода сотрудник, являющийся гражданином Армении, Белоруссии, Казахстана или Киргизии, не приобрел статус налогового резидента РФ, то такой гражданин страны участника договора о ЕАЭС платит НДФЛ по ставке 30 % с доходов, полученных в этом году, поскольку доходы нерезидентов РФ облагаются НДФЛ в размере 30 %. Таким образом, если по итогам года работники — граждане стран участников договора АЭЕС, находились в России менее 183 дней, то они не приобрели статус налогового резидента России, а значит их доходы, полученные в этом году, будут облагаться НДФЛ по ставке 30 %.

- 1 Как без нарушений пересечь границу РФ

- 1.1 Учет мигрантов в РФ

- 1.2 Документы, необходимые для постановки на миграционный учет

- 1.3 Как гражданам Киргизии проверить, есть ли они в черном списке

- 1.4 Сроки, отведенные гражданам Киргизии для постановки на миграционный учет

- 1.5 Наказание за нарушение миграционных правил

- 2 Общие выводы

- 3 ФМС РФ откроет въезд 40 тысяч граждан Кыргызстана:

Как удерживается НДФЛ с иностранных работников в 2021 году

Поток трудовых мигрантов в Россию довольно велик и ежегодно приносит в бюджет немалую долю налогов и сборов. Сегодня встретить иностранца можно практически на любом предприятии и в любой сфере.

Доходы каждого из них тоже подвергаются налогообложению и, в отличие от постоянно проживающих в России граждан, НДФЛ иностранных работников в 2021 году, как и в предыдущие, исчисляется по другим правилам.

По сниженной ставке облагается также и зарплата иностранцев, получивших статус беженца в РФ. Все те, кто получил временное убежище и нашел место работы, могут рассчитывать, что их доходы уменьшат при выплате всего на 13%, а не на 30, как было раньше.

Кбк по ндфл в 2021 году: таблица

Далее приведем образец платежного поручения на перечисление НДФЛ в 2021 году. Код бюджетного классификации по НДФЛ указывается в поле 104 платежки. Данной платежкой налоговый агент перечисляет НДФЛ с зарплаты сотрудников.

- счет Федерального казначейства (поле 17);

- ИНН плательщика (поле 60);

- КПП плательщика (поле 102);

- ИНН получателя (поле 61);

- КПП получателя (поле 103);

- реквизит “плательщик” (поле 8);

- реквизит “получатель” (поле 16);

- основание платежа (поле 106);

- статус плательщика (поле 101);

- показатель налогового периода (поле 107); КБК (поле 104).

Рекомендуем прочесть: Нуждающиеся Семьи

Как платить налоги с зарплаты в 2021 году: изменения НДФЛ в 2021 году и разница подоходного налога для иностранных граждан и граждан РФ

В 2021 году ставка НДФЛ с заработной платы иностранного работника тоже находится в прямой зависимости от его налогового статуса. Однако в отношении определенных иностранцев-заемщиков актуальными остаются особые правила, которые распространяются на:

9% ставка НДФЛ 2021, по ней облагаются:

- Доходы иностранных граждан, являющихся нерезидентами: специалистов высокой квалификации, людей, трудящихся по патенту, граждан ЕАЭС.

- Проценты по облигациям с ипотечным покрытием, эмитированным до первого января 2007 года

15% ставка НДФЛ 2021, по ней облагаются:

- Доходы, которые получили учредители доверительного управления ипотечным покрытием. Получать такие доходы требуется на основе ипотечных сертификатов участия, которые выданы управляющим ипотечным покрытием до первого января 2007 года.

- Дивиденды, полученные от русских компаний гражданами, не являющимися налоговыми резидентами России

15% ставка НДФЛ 2021, по ней облагаются:

- Все доходы нерезидентов. Исключением считаются дивиденды и доходы иностранцев: специалистов высокой квалификации; иностранных граждан, трудящихся у физических лиц на базе патента либо из ЕАЭС.

30% ставка НДФЛ 2021, по ней облагаются:

- Вознаграждения и выигрыши в организуемых играх, конкурсах и прочих рекламных мероприятиях. Уплата налога осуществляется со стоимости подобных вознаграждений и выигрышей, которая превышает четыре тысячи рублей в год.

35% ставка НДФЛ 2021, по ней облагаются:

- Проценты по банковским вкладам в части их превышения над величиной процентов, которая рассчитывается так:

По вкладам в рублях – ориентируясь на ставку рефинансирования ЦБ РФ, увеличенную на пять процентов. При этом для таких целей берут ставку рефинансирования, актуальную в течение интервала, за который начислены представленные проценты. Если в этот период ставка рефинансирования изменялась, следует применить новую ставку с момента ее установления.

Порядок расчета НДФЛ и взносов с работников из Киргизии меняется

Кыргызская Республика присоединяется к Евразийскому экономическому союзу. Договор о ее присоединении ратифицирован Федеральным законом от 13 июля 2015 г. № 219-ФЗ, который вступит в силу 24 июля. Поэтому рассчитывать НДФЛ, страховые взносы, а также пособия работников из Киргизии надо будет по-другому.

По общему правилу, временно пребывающие сотрудники могут рассчитывать только на больничное пособие, если работодатели платили за них взносы в ФСС России не менее полугода. Это установлено частью 4.

1 статьи 2 Федерального закона от 29 декабря 2006 г. № 255-ФЗ. Но вскоре сотрудники — граждане Кыргызской Республики получат право на декретные, детские и больничные пособия с первого дня приема на работу.

Ндфл и страховые взносы за работников из киргизии надо считать по-новому

Рассчитывать НДФЛ, взносы и пособия работников из Киргизии надо будет по новым правилам. Федеральный закон от 13.07.2015 № 219-ФЗ ратифицировал Договор о присоединении Киргизии к Евразийскому экономическому союзу.

Видео:Как иностранцу вернуть налог НДФЛ по патенту? | Договор78Скачать

Как оформить работников из стран ЕАЭС и платить с их зарплаты налоги и взносы

На форуме «Бухгалтерии Онлайн» часто появляются вопросы, связанные с работниками из стран ЕАЭС — Белоруссии, Казахстана, Армении и Киргизии. Как правильно оформить их прием на работу? Какие документы они должны предоставить? Как начислять на их зарплату НДФЛ и страховые взносы? Ответы на эти и другие вопросы — в нашей сегодняшней статье.

Как принять на работу иностранца из страны ЕАЭС

Начинать рассмотрение, пожалуй, нужно не с налогообложения, а с кадровых вопросов. Ведь правила оформления работников из стран ЕАЭС отличаются от правил для «обычных» иностранцев и граждан РФ.

Для работы на территории РФ гражданам государств, входящих в ЕАЭС (а это, напомним, Белоруссия, Казахстан, Армения и Киргизия) не требуется получать от государственных органов РФ каких-либо разрешений или патентов.

Не применяются при трудоустройстве таких иностранцев и те ограничения, которые касаются ежегодно устанавливаемой Правительством РФ максимально допустимой доли иностранных работников, используемых в определенных отраслях экономики. Об этом говорится в п. 1 и 2 ст. 97 Договора о Евразийском экономическом союзе (подписан в Астане 29 мая 2014 года, далее — Договор о ЕАЭС).

Однако некоторые особенности при трудоустройстве работников из стран ЕАЭС все же имеются.

Перечень документов

Во-первых, перечень документов, которые такие сотрудники должны предъявить при поступлении на работу, шире, чем для россиян. Так, по общему правилу, закрепленному в п. 3 ст.

97 Договора о ЕАЭС, в России без каких-либо дополнительных операций признаются документы об образовании, выданные образовательными организациями (учреждениями образования, организациями в сфере образования) государств ЕАЭС.

Но если документ составлен на иностранном языке, работодатель вправе потребовать от трудоустраивающегося иностранца представить нотариально заверенный перевод.

https://www.youtube.com/watch?v=UkbBak9-p4k

Обратите внимание, что правила о безусловном признании документов об образовании не действуют, если речь идет о приеме на должности, предполагающие педагогическую, юридическую, медицинскую или фармацевтическую деятельность. В этом случае дополнительно к переводу потребуется также документ о признании в РФ документа об образовании, выданного иностранным государством.

Медицинское страхование

Во-вторых, есть особенности, связанные с медицинским страхованием работников из ЕАЭС. Ситуация крайне запутанная. Так, согласно п. 5 ст. 96 и п. 3 ст.

98 Договора о ЕАЭС медицинское страхование трудящихся государств-членов осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства. Это должно означать, что ЕАЭС-работники являются лицами, застрахованными в системе ОМС.

Что, кстати, для целей страховых взносов, недавно подтвердила и ФНС России (см. письмо от 14.02.17 № БС-4-11/2686).

Однако у Минтруда по этому поводу иное мнение. В письме от 17.12.15 № 16-4/В-823 специалисты ведомства сослались на определение термина «трудящийся государства — члена ЕАЭС», приведенное в п. 5 ст. 96 Договора о ЕАЭС, где говорится, что лицо, осуществляющее трудовую деятельность, должно находиться на территории РФ законно.

Кроме того, авторы письма сослались на ст. 327.3 ТК РФ. Данные нормы позволили авторам сделать следующий вывод.

Гражданам стран ЕАЭС (кроме белорусов, для которых дополнительно действуют правила Договора между Россией и Белоруссией о создании союзного государства от 08.12.

99) для поступления на работу нужно предъявить действующий на территории России договор (полис) ДМС, реквизиты которого указываются в трудовом договоре.

Исключение составляет случай, когда работодатель сам оформляет договор с медицинской организацией о предоставлении платных медицинских услуг такому сотруднику-иностранцу.

На наш взгляд, вывод Минтруда является крайне спорным. Однако тем работодателям, которые не готовы доказывать свою правоту в суде, мы рекомендуем к нему прислушаться. А для этого потребуется учесть еще несколько тонкостей.

На какой срок покупать полис ДМС

Дело в том, что ДМС можно оформить на любой срок, и даже разово для получения той или иной медуслуги. Каким именно должен быть срок действия полиса, позволяющего иностранцу устроиться на работу в РФ, законодательство не поясняет.

Восполнить этот пробел вновь попытался Минтруд России. В письме от 26.09.

2021 № 16-4/В-465 специалисты министерства указала, что срок действия полиса добровольного медицинского страхования, представляемого иностранным гражданином при заключении трудового договора, должен быть не менее срока действия трудового договора.

Но это исправило ситуацию только частично. Ведь с ЕАЭС-иностранцем можно заключать не только срочный, но и бессрочный трудовой договор! А бессрочных полисов ДМС не бывает.

Как же поступить работодателю, который не желает самостоятельно заключать договор на медобслуживание иностранца, такой ситуации? Ответ находим в Трудовом кодексе.

Так, в ст. 327.5 ТК РФ сказано, что окончание срока действия полиса является основанием для отстранения иностранца от работы. И дальше действует обычный для отстранения порядок, установленный ст.

76 ТК РФ: если в течение месяца не устранены обстоятельства, из-за которых работник был отстранен (т.е. работодателю не представлен новый полис ДМС), работник увольняется на основании п. 8 ч. 1 ст. 327.

6 ТК РФ.

Это означает, что при заключении бессрочного договора иностранца можно принять на работу с любым (по сроку действия) полисом ДМС.

Но при этом иностранец должен помнить, что ему потребуется предоставить работодателю данные о новом полисе не позднее дня окончания действия предыдущего.

Соответственно, при получении этих данных нужно будет внести изменения в трудовой договор. А при неполучении — отстранить работника.

Миграционный учет

Наконец, работодатели, принимающие на работу граждан стран ЕАЭС, не должны забывать, что в отношении таких работников за ними сохраняется обязанность уведомить о заключении трудового договора органы МВД (отдел по вопросам миграции).

Ведь Договор о ЕАЭС не содержит положений, которые предусматривают исключения из требований, установленных российским законодательством в части миграционного учета. Направить соответствующее уведомление следует не позднее трех рабочих дней с даты заключения договора (п. 8 ст. 13 Федерального закона от 25.

07.02 № 115-ФЗ о правовом положении иностранных граждан в РФ).

Завершая раздел, посвященный приему на работу, скажем несколько слов о трудовых книжках.

https://www.youtube.com/watch?v=x8y5upPS-aE

Договор о ЕАЭС не содержит положений, которые позволяют признавать трудовые книжки, выданные в иностранных государствах.

Значит, если у принимаемого на работу ЕАЭС-гражданина нет российской (или советской, образца 1938, 1974 или 1975 года) трудовой книжки, то в этой части он приравнивается к впервые поступающему на работу. Соответственно, работодатель должен оформить ему трудовую книжку в общем порядке.

При этом никаких записей об общем (непрерывном) трудовом стаже данного работника на территории своей страны в трудовую книжку российского образца не производится (письмо Роструда от 15.06.05 № 908-6-1).

По той же причине НДФЛ в отношении выплат таким иностранцам нужно считать не нарастающим итогом, а по каждой выплате отдельно (п. 3 ст. 226 НК РФ)

Однако на этом особенности в части НДФЛ не заканчиваются. Так, по мнению Минфина, работодателю, принявшему на работу ЕАЭС-граждан, надлежит дополнительно контролировать обретение этими лицами статуса налогового резидента РФ по состоянию на 31 декабря.

Если выяснится, что на эту дату иностранец налоговым резидентом не является, то НДФЛ в отношении всех доходов, выплаченных в уходящем году, нужно пересчитать, исходя из ставки 30 процентов (см. письма от 14.07.16 № 03-04-06/41639 и от 10.06.16 № 03-04-06/34256).

Объясняется это очень просто: Договор о ЕАЭС требует облагать доходы иностранцев-граждан стран-участниц ЕАЭС в том же порядке, что и доходы резидентов. А, согласно НК РФ, эти правила зависят от количества дней, проведенных в России по итогам налогового периода (п. 3 ст. 225, п. 3.2 постановления КС РФ от 25.06.15 № 16-П).

Поэтому, точно также, как был бы пересчитан налог гражданину РФ, который по состоянию на 31 декабря не провел на территории РФ 183 дня за прошедшие 12 месяцев, нужно пересчитать налог и гражданам стран ЕАЭС.

Поспорить с таким подходом, конечно, можно. Если внимательно читать ст. 73 Договора о ЕАЭС, то мы увидим, что речь в ней идет о том, что доходы ЕАЭС-граждан от работы в РФ должны облагаться по ставкам, предусмотренным в РФ именно для физических лиц — налоговых резидентов РФ.

То есть, буквальное толкование Договора говорит о том, что ставка 13% должна применяться к доходам ЕАЭС-граждан, работающих в РФ, в любом случае, даже если по итогам года они не обрели статус налогового резидента РФ.

Косвенное подтверждение этого вывода можно найти в письме ФНС России от 28.11.16 № БС-4-11/22588@. В нем отмечается, что положениями ст.

73 Договора об ЕАЭС не предусмотрен перерасчет налоговых обязательств граждан государств — членов союза в случае неприобретения ими статуса налогового резидента по ставкам, предусмотренным для таких доходов физических лиц, не являющихся налоговыми резидентами этого первого государства.

Однако риски в связи с отказом от пересчета налога в рассматриваемой ситуации существуют, и работодателю необходимо принять самостоятельное решение. Либо взять риски на себя и не пересчитывать налог, либо переложить эти риски на работника. То есть пересчитать налог, тем самым предоставив работнику возможность при желании оспорить такой подход в налоговом органе и (или) в суде.

Видео:Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

Ндфл и взносы у граждан киргизии

Исключение составляют лица, получившие временное убежище в России, беженцы, а также иностранцы из государств — членов ЕАЭС (см. «»). С 12 августа 2015 года вступил в силу Договор о присоединении Кыргызской Республики к Договору о Евразийском экономическом союзе.

В пункте 3 статьи 98 Договора о ЕАЭС сказано: социальное страхование (кроме пенсионного) трудящихся из стран ЕАЭС и членов их семей осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства.

Таким образом, с 12 августа граждане Кыргызской Республики, которые работают по трудовым договорам на территории РФ, независимо от своего статуса вправе получать медицинскую помощь, а также все виды пособий по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

А именно: пособие по временной нетрудоспособности; пособие по беременности и родам;

Взносы за временно пребывающих граждан киргизии до и после 12 августа считаются по-разному — все о налогах

Исключение составляют лица, получившие временное убежище в России, беженцы, а также иностранцы из государств — членов ЕАЭС (см.

«Выплаты беженцам и лицам, получившим временное убежище в России, облагаются страховыми взносами во внебюджетные фонды»

).

С 12 августа 2015 года вступил в силу Договор о присоединении Кыргызской Республики к Договору о Евразийском экономическом союзе.

В пункте 3 статьи 98 Договора о ЕАЭС сказано: социальное страхование (кроме пенсионного) трудящихся из стран ЕАЭС и членов их семей осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства.

Таким образом, с 12 августа граждане Кыргызской Республики, которые работают по трудовым договорам на территории РФ, независимо от своего статуса вправе получать медицинскую помощь, а также все виды пособий по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Граждане ЕАЭС и налогообложение в России — как платить налоги НДФЛ гражданину страны участника договора ЕАЭС

Так как с зарплаты работника, который является налоговым резидентом России, работодатель удерживает НДФЛ по ставке 13 % (п.

1 ст. 224 НК РФ), значит доходы, которые получают граждане стран — участников договора о ЕАЭС от работы в РФ, также облагаются НДФЛ по ставке 13 %. Таким образом, доходы граждан Армении, Белоруссии, Казахстана и Киргизии на территории России подлежат налогообложению (НДФЛ ЕАЭС) по ставке 13 % с первого дня работы, вне зависимости от срока пребывания в России.

https://www.youtube.com/watch?v=BLHznxpfzuM

Однако если по итогам налогового периода сотрудник, являющийся гражданином Армении, Белоруссии, Казахстана или Киргизии, не приобрел статус налогового резидента РФ, то такой гражданин страны участника договора о ЕАЭС платит НДФЛ по ставке 30 % с доходов, полученных в этом году, поскольку доходы нерезидентов РФ облагаются НДФЛ в размере 30 %. Таким образом, если по итогам года работники — граждане стран участников

Ставка НДФЛ для работников из ЕАЭС зависит от резидентства?

А это означает следующее, :

- по итогам календарного года сотрудники организации не приобрели статус налогового резидента (находились в РФ менее 183 дней), то их доходы, полученные в этом году, облагаются по ставке 30% и налоговые вычеты (на детей, на лечение, обучение, на приобретение жилья, , , ) им не положены. Ведь на вычеты они вправе претендовать, только когда станут резидентами РФ;

- по итогам года сотрудники организации стали резидентами РФ, то их доходы облагаются по ставке 13% и им предоставляются все вычеты.

А если гражданин из страны ЕАЭС устраивается на работу в организацию, например, в ноябре или в декабре, то как в этом случае применять норму Договора о ЕАЭС о том, что доходы работника с первого дня работы облагаются по ставке 13%? СТЕЛЬМАХ Николай Николаевич Советник государственной гражданской службы РФ 1 класса “Действительно, ст.

73 Договора

Ндфл с выплат работникам из еаэс по итогам года: 13% или все же 30%?

А вот большинство доходов нерезидентов РФ облагаются по ставке 30 % (п.

3 ст. 224 НК РФ). Однако нас интересуют сотрудники-граждане ЕАЭС, поэтому обязательно следует обратить внимание на положения ст.

Статьей 73 Договора установлено, что в случае, если одно государство-член в соответствии с его законодательством и положениями международных договоров вправе облагать налогом доход налогового резидента другого государства-члена в связи с работой по найму, осуществляемой в первом упомянутом государстве-члене, такой доход облагается в первом

Как оформить работников из стран ЕАЭС и платить с их зарплаты налоги и взносы

Ведь правила оформления работников из стран ЕАЭС отличаются от правил для «обычных» иностранцев и граждан РФ.

Для работы на территории РФ гражданам государств, входящих в ЕАЭС (а это, напомним, Белоруссия, Казахстан, Армения и Киргизия) не требуется получать от государственных органов РФ каких-либо разрешений или патентов.

Не применяются при трудоустройстве таких иностранцев и те ограничения, которые касаются ежегодно устанавливаемой Правительством РФ максимально допустимой доли иностранных работников, используемых в определенных отраслях экономики.

Об этом говорится в п. 1 и 2 ст.

97 Договора о Евразийском экономическом союзе (подписан в Астане 29 мая 2014 года, далее — Договор о ЕАЭС).

Однако некоторые особенности при трудоустройстве работников из стран ЕАЭС все же имеются.

💡 Видео

Сколько РЕАЛЬНО налогов мы платим?Скачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

НДФЛ с зарплаты с 2023 года - слом шаблоновСкачать

Новый порядок удержания и уплаты НДФЛ с 2023 годаСкачать

Как иностранцам вернуть НДФЛ?Скачать

Расчет НДФЛ с доходов гражданина Узбекистана в 1С "Зарплата и управление персоналом 3.1"Скачать

НДФЛ | Налоги с зарплаты | Как рассчитать налоги | Подоходный налог | Налог на доходы физических лицСкачать

Работаю за рубежом: как платить НДФЛ в России?Скачать

Какие платить налоги и взносы с зарплаты иностранного сотрудникаСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

УВЕДОМЛЕНИЕ ПО РВП, ВНЖ. МВД. Миграционный юрист.Скачать

СКОЛЬКО НАЛОГОВ ПЛАТИТ ЗА ВАС РАБОТОДАТЕЛЬСкачать

ВСЁ ПРО ПАТЕНТ в 2023 году | Как МИГРАНТУ оформить патент, как продлить патентСкачать

Как платить зарплату сотруднику за границейСкачать

Какие доплаты предусмотрены законом за 25 лет трудового стажаСкачать

Правила начисления налога со вкладов в 2023 годуСкачать