Определение предпринимательства в Гражданском кодексе

По Гражданскому кодексу предпринимательская деятельность — это продавать, оказывать услуги, сдавать в аренду имущество и систематически получать за это деньги. Но закон, как всегда, недоговаривает. Из него непонятно, что такое систематическое получение прибыли — две шапки или сто.

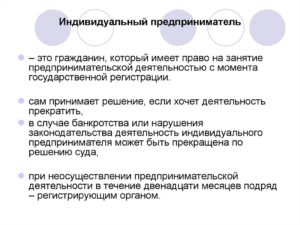

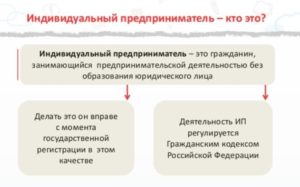

По закону для предпринимательской деятельности нужно зарегистрироваться как ИП. Это гарантия, что государство получит налоги от продажи торта или вязаной шапки.

Налоговому кодексу человек не может не платить налоги, если у него нет ИП. Закон говорит так: если физическое лицо ведет предпринимательскую деятельность без ИП, при исполнении обязанностей оно не может ссылаться на то, что работает без ИП. По сути это значит: ведешь предпринимательскую деятельность, значит ты предприниматель и должен платить налоги как предприниматель.

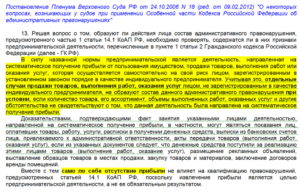

Признаки предпринимательской деятельности были в старом письме налоговой от 2010 года:

- Письмо налоговой о признаках предпринимательской деятельности на сайте Гаранта

- покупать или изготавливать имущество ради прибыли. Например, купить грузовик и за деньги помогать людям с переездом;

- вести учет сделок, считать доходы и расходы, записывать долги;

- взаимосвязанные сделки. Например, закупать пластиковые окна у производителя, а потом ставить их клиентам;

- работать с продавцами, покупателями, поставщиками, арендодателями, рекламными агентами, курьерскими службами и всеми, кто помогает вести бизнес.

Налоговая и суд могут привести другие доказательства, что человек ведет предпринимательскую деятельность. Раз точного определения нет, можно давать разные трактовки.

В целом позиция такая: один раз продать шапку или прочистить трубы за деньги — не предпринимательская деятельность. Если заниматься этим постоянно, получать деньги, искать клиентов, давать рекламу, заключать договоры — предпринимательская, нужно как минимум ИП. Судебная практика почти всегда на стороне налоговой.

- Какое наказание

- Как налоговая узнает

- Можно ли работать без регистрации ИП

- Работа без регистрации ИП в ЕГРИП

- Отличие самозанятых граждан от ИП

- Ответственность за ведение нелегального бизнеса

- Работа без регистрации ИП: санкции

- Штрафы для индивидуального предпринимателя за неоформленного работника

- Ответственность за неоформленного работника

- Штрафы за нарушение трудового кодекса

- Какие предусмотрены штрафы при работе без ИП: как обезопасить себя от этого

- В каких случаях для работы нужно регистрировать ип

- Какой штраф за работу без ИП

- Что подпадает под незаконную предпринимательскую деятельность

- Как избежать нарушений

- Возможна ли уголовная ответственность

- Как законно работать без оформления ИП или ООО и получать доход

- Работа по договору подряда

- Договор возмездного оказания услуг

- Агентский договор

- Договор поручения и договор комиссии

- Для продажи товаров

- Заключение

- А теперь простым языком

- Что будет если работать ип без оформления

- В каких случаях накладывается штраф за работу без ип

- Штраф за работу без ИП

- Можно ли работать без регистрации ИП

- Как законно вести бизнес без регистрации ИП

- Какие штрафы грозят предпринимателям и организациям за неоформленного работника

- Как наказать работодателя за неофициальное трудоустройство? Какой штраф ему положен

- Как не оформлять работника

- Работа у ИП без оформления

- Интересует работа у ип без оформления

- 📸 Видео

Какое наказание

За работу без ИП грозит административная, уголовная ответственности и возмещение налогов с доходов, которые получил предприниматель.

Штрафы за работу без ИП на сайте Консультанта

Административная ответственность — для деятельности с небольшим доходом. В судебных делах это доход до миллиона рублей за год. Административный штраф за работу без ИП — от 500 до 2000 рублей.

Оверченко подвез на своей машине пассажира и получил за это сто рублей. Разрешения и лицензии таксиста не было. Суд признал его виновным и присудил штраф 2000 рублей. В этом случае сыграло роль то, что для такси должна быть лицензия, а у Оверченко ее не было.

Административный штраф грозит всем, кто без ИП что-то постоянно продает.

Тарарина с начала 2021 года продавала соки, воду, колбасу в магазине, а ИП не было. Пришла налоговая, осмотрела магазин, составила протокол, выписала справку. Суд рассмотрел протокол и справку, Татарина раскаялась, наказание — штраф в 2000 рублей. Если бы не раскаялась, могло быть больше.

Сумма дохода для уголовной ответственности на сайте Консультанта

За незаконную предпринимательскую деятельность бывает уголовная ответственность. Это если доход был посерьезнее, чем за случайного пассажира. В законе это называется «крупный» и «особо крупный» доход. По примечанию к статье 170.2 Уголовного кодекса:

- крупный доход — от 1 250 000 рублей;

- особо крупный доход — от 9 млн рублей.

Уголовное наказание за работу без ИП:

Здесь суд тоже на стороне налоговой

Мязитов поставлял на стройку песок. За полгода он заработал миллион рублей, но ИП так и не открыл. Штраф — 100 000 рублей.

https://www.youtube.com/watch?v=QXuu-54lqy4

Судебное дело

Налоговая может попросить доплатить налоги с дохода, который заработал предприниматель. При этом она может считать налоги, будто предприниматель всё время работал на общей системе налогообложения. Значит, придется заплатить НДС.

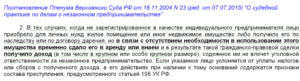

В 2015 году Верховный суд рассматривал дело Ваца, который сдавал в аренду компании нежилое помещение и земельный участок. ИП у него не было.

Суд обратил внимание на то, что Вац заключал договоры аренды. В них он указывал санкции за невыполнение условий договора и учитывал риски. По этим признакам суд признал, что Вац вел предпринимательскую деятельность и должен заплатить НДС.

Судебное решение

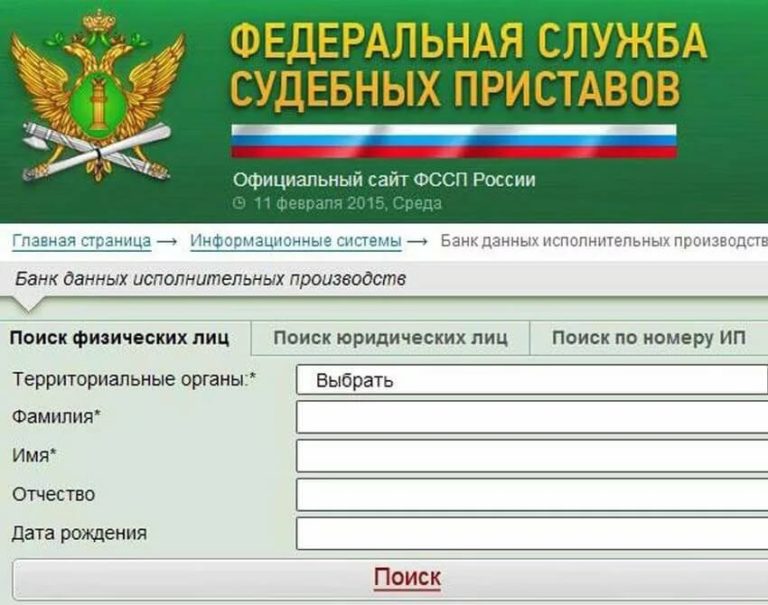

Как налоговая узнает

Налоговая — это такие же люди, которые ходят на маникюр, покупают торты и нанимают аниматоров для детского праздника. Инспектор может зайти в инстаграм, записаться на маникюр и проверить, что у мастера нет регистрации как ИП.

Налоговая провела рейд кондитерам из интернета — новость на сайте налоговой

Так произошло в Твери. Налоговая закупила торты у кондитера из инстаграма и обнаружила, что он работает без ИП. Налоговая попросила подать декларацию о доходах за два года. Новостей о доначислении налогов по этому случаю пока нет. Но под внимание налоговой попали еще двадцать девять других кондитеров.

Роспотребнадзор вмешался и сказал, что покупать торты у незарегистрированных кондитеров опасно. Качество никто не проверяет, срок годности крема мог истечь, а кондитер — работать грязными руками.

Пожаловаться на незаконного предпринимателя может кто угодно. Могут заметить соседи и пожаловаться в Роспотребнадзор.

Читать в «Деле»

Как зарегистрировать ИП в «Деле»

Чтобы работать законно, открывайте ИП. Это проще, чем кажется. По новым правилам на регистрацию уходит четыре дня, а налоговая присылает документы о регистрации на электронную почту. Мы написали об этом инструкцию.

Если откроете ИП на упрощенке 6%, расходы будут такими:

- налог — 6% от поступлений, которые приходят на счет;

- взносы — 32 385 рублей в год;

- обслуживание в банке — 5880 рублей в год в Модульбанке на Оптимальном тарифе.

Бухгалтерия клиентам Модульбанка: считаем налоги, сдаем отчетность, сами разговариваем с налоговой. Бесплатно, за 11 000 рублей в год или за 21 000 рублей в квартал, в зависимости от сложности.

→ modulbank.ru/buhgalterya

Да, это реклама, а что такого-то

Видео:Как ФНС находит нелегальных предпринимателей. Деятельность без регистрации. Что будет?Скачать

Можно ли работать без регистрации ИП

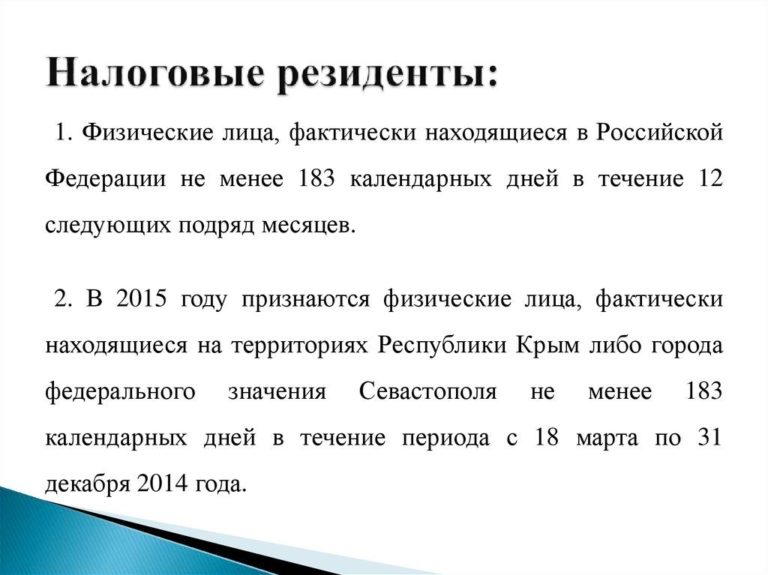

По закону физическое лицо, которое получает постоянный доход должно уплачивать соответствующие налоги. Работа без регистрации ИП подразумевает уклонение от налоговых обязательств.

Нарушителей ожидает налоговая, административная или уголовная ответственность. Сегодня все больше распространяется коммерческая активность граждан, в том числе посредством интернет-ресурсов.

Поэтому каждый должен знать, как заниматься бизнесом не нарушая закон.

Работа без регистрации ИП в ЕГРИП

Может ли физлицо оказывать услуги без регистрации ИП? В отдельных случаях коммерческая деятельность без регистрации ИП возможна. Например, если операции носят разовый характер, то они не являются коммерческой деятельностью. Другими словами, хозяйственная деятельность не направлена на системное получение прибыли от реализации товаров, оказания услуг, осуществления работ.

Если когда у человека отсутствует регистрация, то ведение коммерческой деятельности без оформления ИП не является основанием для освобождения от ответственности.

Единственным основанием избежать штрафа при получении прибыли частными лицами без регистрации ИП, является оформление гражданско-правового договора с организацией-работодателем, которая выступает налоговым агентом по уплате НДФЛ и плательщиком страховых взносов.

https://www.youtube.com/watch?v=bvtEmBQjAHc

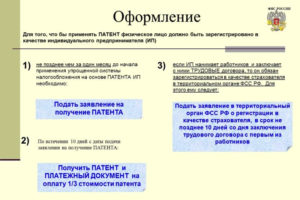

Кроме того, с 2021 года для самозанятых граждан предусмотрена возможность оформить патент без регистрации ИП и вести деятельность в рамках патента. Стоимость разрешительного документа составляет около 20 тыс. руб. Оформить его можно в отделении налоговой службы, куда подается соответствующее заявление.

Отличие самозанятых граждан от ИП

Закон не дает определения понятия самозанятого населения. Однако можно выделить следующие отличительные черты:

- Самозанятые лица трудятся исключительно в рамках деятельности, обусловленной полученным патентом.

- Они не имеют права нанимать дополнительную рабочую силу, получают доход только при оформлении патента.

- Не являются наемными работниками.

- У самозанятого гражданина нет обязанности по ведению налогового и бухгалтерского учета, сдаче налоговой отчетности.

- Самозанятые физические лица имеют право не использовать контрольно-кассовые машины.

Правительство планирует расширить список видов деятельности, попадающих под возможность оформления патентов для самозанятого населения.

Ответственность за ведение нелегального бизнеса

На гражданина, который осуществляет деятельность без регистрации бизнеса, может быть наложен штраф. За ИП без регистрации также есть вероятность попасть под уголовную ответственность. Штрафные санкции налагаются по решению мирового судьи. Предпринимателю грозит штраф от 500 до 2000 руб.

Если по результатам проверки органами полиции и прокуратуры, будут найдены доказательства того, что работа без регистрации ИП причинила ущерб государству в размере более 250 тыс., гражданину грозит уголовная ответственность. Физическому лицу грозит:

- штраф до 300 тыс. руб.;

- арест сроком от 4 до 6 месяцев;

- исправительные работы от 180 до 240 часов.

При наличии положительной характеристики от соседей и руководства на основной работе, обычно назначается штраф. Наиболее распространенными случаями доказательства причинения ущерба государству являются факты выявления торговли без регистрации ИП, в рамках контрольных закупок сотрудниками полиции.

Работа без регистрации ИП: санкции

Если осуществляется работа без регистрации ИП, хозяйствующему субъекту грозит налоговая ответственность. При начислении штрафов инспекторы применяют ст.ст.116–117 НК РФ. Штраф за отсутствие регистрации ИП составляет 10% от полученной прибыли, но не менее 20 тыс. руб.

Уровень доходов определяется с помощью проверки безналичных счетов, принадлежащих физическому лицу. А при получении прибыли наличными деньгами, налоговые органы считают за базу для начисления санкций – среднерыночный доход.

Кроме штрафа за отсутствие регистрации в качестве ИП налоговая инспекция начислит налоги, штрафы и пени за их неуплату. Причем суммы налогов будут рассчитаны, исходя из ставок по налогам и сборам по основной системе налогообложения:

- 18% налога на добавленную стоимость;

- 20% налога на прибыль;

- штраф за их неуплату в размере 20% от суммы налогов;

- штраф за неприменение кассового аппарата.

Попасть под пристальное внимание налоговых инспекторов и органов правопорядка легко, так как банки обязаны, при прохождении через расчетные счета физических лиц всех подозрительных перечислений, передавать данные в налоговую службу.

Хозяйствующий субъект несет полную материальную ответственность своим имуществом по всем обязательствам, возникающим в результате предпринимательской деятельности.

Несмотря на то, что размеры штрафов и виды ответственности зависят от индивидуальной ситуации, представленных доказательств и решения суда, санкции за нелегальную коммерческую деятельность в несколько десятков раз превышают полученный доход.

Видео:Что будет если работать без регистрации ИП?Скачать

Штрафы для индивидуального предпринимателя за неоформленного работника

Штраф за неоформленного работника ИП 2021 году может сильно «ударить по карману». Хотя некоторых предпринимателей это не останавливает. Они предпочитают набирать сотрудников и не оформлять с ними трудовые отношения. Мотивируют такие действия большими расходами на уплату взносов в бюджет за каждого работника. Но стоит ли так рисковать? Чем грозит отсутствие оформления?

Ответственность за неоформленного работника

От налоговой инспекции сложно скрыть наличие работников, даже если они не работают на виду.

Каждый предприниматель подает отчетность в контролирующие органы, и очень часто обороты указывают на то, что деятельность велась не только своими силами.

Ответственность работодателя:

- Административная. Применяется если нарушение незначительное, допустим, новый работник выполнял свои обязанности без оформления 1-2 недели. В таком случае налагается штраф до 5000 рублей. Если нарушение более тяжелое, ИП могут запретить вести деятельность сроком до 90 дней. А это грозит серьезными убытками и даже потерей бизнеса.

- Уголовная. Этот вид ответственности применяется, если обнаружено, что на протяжении нескольких лет ИП использовал наемный труд и не уплачивал налоги в бюджет. Штраф увеличивается до 300 тыс. руб. Также по решению суда предпринимателю может грозить тюремное заключение до 2 лет.

Кроме этого будут начислены налоги на заработную плату за весь период использования наемного труда без оформления, которые также необходимо перечислить. Стоит отметить, что без заключения трудового договора новый сотрудник может работать не более 3 дней. Превышение этого срока грозит наказанием.

https://www.youtube.com/watch?v=7dIIjXmtgh4

Нормы законодательства при приеме сотрудников должны соблюдаться предпринимателем в обязательном порядке.

Бизнесмен, оформляя официальное трудоустройство сотрудника должен потребовать такие документы:

- паспорт гражданина РФ;

- ИНН;

- трудовую книжку;

- военный билет;

- диплом специалиста.

На основании этих документов заполняется трудовой договор в двух экземплярах. Форма является стандартной, но работодатель имеет право вносить изменения и дополнения.

В документе указывается:

- ФИО;

- паспортные данные;

- код предпринимателя и работника;

- дата и место составления.

Кроме этого, в договоре прописывается должность сотрудника, график работы, условия предоставления отпуска и наличие льгот.

Именно с момента подписания договора сотрудник считается официально принятым. Работодателю отводится всего три дня для оформления, превышение этого срока наказуемо.

После заключения договора издается приказ о приеме на работу и делается запись в трудовую книжку.

Сотрудник должен выполнять свои обязанности согласно должностной инструкции. Работодатель в свою очередь предоставляет все условия для осуществления трудовой деятельности. Кроме этого, он обязан начислять заработную плату и перечислять налоги и взносы в контролирующие органы. Также ИП должен предоставлять отпуск согласно графику и выплачивать больничные.

Регламентирует все этапы взаимоотношений работодателя и наемного сотрудника трудовой кодекс.

Штрафы за нарушение трудового кодекса

Работа у ИП без оформления приводит к тому, что сотрудник не имеет социальных гарантий, установленных законом. Он не получает выплаты по больничному листу, отпускные и прочие доходы, предусмотренные при заключении трудового договора.

Особо остро стоит ситуация при увольнении, так как недобросовестные работодатели отказывают в окончательном расчете, не выплачивают компенсацию за неиспользованный отпуск. Взыскать эти суммы в судебном порядке практически невозможно, так как нет доказательств трудовых отношений.

Штраф ИП за неоформленного работника грозит по следующим причинам:

- Отсутствие трудового договора ведет к неуплате НДФЛ (налога на доходы физических лиц) в бюджет.

- Нет перечислений в Пенсионный фонд, что отражается на размере будущей пенсии человека.

- Отсутствие выплат в фонд социального страхования ведет к потере государственных гарантий в виде больничных, декретных и пособия по безработице.

- Из заработной платы неоформленного сотрудника не делаются взносы на медицинское страхование, человек может потерять возможность бесплатной помощи в больнице или поликлинике.

Эти причины ведут к ужесточению наказания в 2021 году за незаконное использование рабочей силы.

Итак, если не оформлен сотрудник, какой штраф грозит предпринимателю? Административное наказание – в размере от 1000 руб. до 5000 руб. Кроме этого, в случае неоформления наказание может быть в виде запрета на предпринимательство до 3 месяцев.

Если нарушение квалифицируется как уголовное, то наказание будет серьезней. Штраф может быть назначен до 300 тыс. руб. ИП может грозить тюремное заключение до 2 лет в случае длительного использования рабочей силы без должного оформления. Но все это не освобождает от возмещения, нанесенного бюджету ущерба.

Чтобы избежать уголовной или административной ответственности нужно соблюдать трудовое законодательство РФ.

В случае обнаружения нелегалов работающих незаконно, ИП ждут серьезные штрафные санкции. Чтобы их избежать, необходимо ознакомиться с правилами приема на работу иностранных граждан.

Документы, необходимые для найма иностранной рабочей силы:

- удостоверение личности;

- первичная регистрация;

- патент или разрешение на работу;

- свидетельство ПФ;

- ИНН;

- документы о квалификации.

Штраф на ИП за иностранного работника грозит в таких случаях:

- Работник не имеет разрешения на данную деятельность.

- ИП не имеет разрешения привлекать к трудовой деятельности иностранных граждан.

- Иностранец работает по профессии, не указанной в разрешении.

- ИП не подал информацию в МФС о приеме на работу иностранного гражданина.

За такие нарушения индивидуальным предпринимателям ответственность грозит не только в форме штрафов, но и в виде приостановления деятельности на срок до 90 календарных дней. А это существенный удар для любого бизнеса.

Видео:Что будет, если работать без ИПСкачать

Какие предусмотрены штрафы при работе без ИП: как обезопасить себя от этого

На территории Российской Федерации каждый гражданин либо иностранец, имеющий право на временное проживание, обязан при ведении собственного бизнеса оформить соответствующий статус субъекта предпринимательской деятельности.

Если человек будет получать прибыль без государственной регистрации, налоговая инспекция начислит штраф за работу без ИП.

Те, кто умышленно не желает получать статус индивидуального предпринимателя, дабы не платить в бюджет налоги, могут быть привлечены не только к налоговой и административной (КоАП), но и к уголовной ответственности.

В каких случаях для работы нужно регистрировать ип

Под предпринимательством следует понимать деятельность, направленную на системное получение дохода от оказания услуг, от сдачи в аренду имущества, от продажи товаров. Все хозяйственные операции ИП должны отражать в соответствующем учетном регистре КУДИР, задействовать для учета налички, поступающей в кассу ККМ.

https://www.youtube.com/watch?v=SsNV5ADWal8

Регистрация ИП

Предпринимательская деятельность классифицируется следующим образом:

- закупка товарно-материальных ценностей либо имущества для дальнейшей перепродажи, либо задействовании в производственном процессе с целью получения прибыли;

- формирование с контрагентами стойких партнерских отношений;

- при заключении сделки оформляется документация, например, путевые листы, накладные, которая используется для ведения учета всех хозяйственных операций.

Обратите внимание! Для идентификации деятельности физического лица и определения ее в качестве предпринимательской, задействуются различные методики.

Если гражданин проводит с контрагентами разовые коммерческие операции, в таком случае между партнерами заключается гражданско-правовое соглашение.

Имея на руках такой договор, гражданин не должен будет регистрироваться в ФНС в статусе ИП.

Какой штраф за работу без ИП

Что будет если не сдать декларацию ИП вовремя — какой предусмотрен штраф

Осуществление предпринимательской деятельности без регистрации ИП повлечет гражданину наложение штрафа на 500-2000 руб.

* В соответствии с регламентом НК, предварительно контролирующие органы проведут проверку, целью которой является подтверждение предпринимательской деятельности.

Если физическое лицо будет осуществлять коммерческую деятельность без применения кассового аппарата, за такое нарушение ему придется заплатить штраф, размер которого варьируется в диапазоне от 4000 руб. до 6000 руб.*

Важно! Если фискалы не смогут доказать, что проверяемое физическое лицо систематически получало прибыль, они не смогут применить к нему штраф за отсутствие ИП. Также не смогут привлечь гражданина к ответственности за работу без оформления ИП, если он совершал разовые сделки для получения дохода.

Если предпринимательская деятельность осуществляется без наличия лицензии (например, торговля алкоголем), с физических лиц в казну удерживается в виде штрафа от 2000р. до 2500р. Параллельно вся выявленная продукция подлежит конфискации.

Также будут изыматься устройства, приборы и оборудование, посредством которых осуществлялось изготовление товаров для незаконной реализации.

Если коммерческая деятельность ведется с нарушением правил, предусмотренных лицензией, то на нарушителей будет наложено взыскание, а именно выписан штраф за осуществление предпринимательской деятельности без государственной регистрации от 4000р. до 8000р.*

Санкции за незаконное предпринимательство

Что подпадает под незаконную предпринимательскую деятельность

Незаконная предпринимательская деятельность — что к ней относится

Чтобы доказать факт осуществления незаконной предпринимательской деятельности сотрудники ФНС должны провести проверку. Им необходимо доказать, что гражданин фактически является ИП, не прошедшим государственную регистрацию. При этом фискалы ориентируются на такие сопутствующие факторы:

- гражданин систематически осуществляет деятельность (работа мастером маникюра, предоставление услуг фотоателье, тахографа и т. д.);

- если человек не успел продать свой товар, либо выполнить услуги, ему могут выписать штрафы без ИП после того, как он сделает коммерческое предложение клиенту;

- гражданин создает все условия для того, чтобы физические лица либо организации приобретали предлагаемую им продукцию, либо пользовались его услугами (обязательным условием является презентация товаров).

Обратите внимание! Финансовые санкции за незаконную предпринимательскую деятельность будут применяться независимо от формы осуществления коммерции. В данном случае не будет иметь значения, гражданин продает свой товар самостоятельно либо привлекает к процессу агентов, размещает его в интернете и т. д.

При проведении проверки сотрудники ФНС будут задействовать разнообразные методики воздействия и получения информации:

- опрос клиентов, которые пользовались услугами физического лица, либо приобретали у него товары;

- проверка банковских выписок, актов приема-передачи товаров либо услуг, договоров, подтверждающих факт передачи в аренду имущества;

- изучение средств массовой информации, статей в газетах, профильных сайтов в интернете, на которых размещались рекламные объявления гражданина

Проверка предпринимателя, осуществляющего ведение деятельности без ИП

https://www.youtube.com/watch?v=_qdKO9r_ip8

Если коммерческая деятельность не соответствует одному из нижеперечисленных признаков, то ее нельзя классифицировать в качестве предпринимательской:

- постоянные контакты с поставщиками, покупателями;

- осуществляется учет проведенных сделок;

- приобретаются либо изготавливаются товары для последующей перепродажи.

Как избежать нарушений

Можно ли открыть ИП по временной регистрации — что нужно для оформления

Чтобы вести деятельность без ИП и при этом предотвратить проблемы с законом и последующее наказание, российские граждане должны учесть следующие нюансы:

Как избежать проверок и штрафов

- Контролирующие органы не привлекут к налоговой, административной, уголовной ответственности за несистематическую торговлю на рынке продукцией, выращенной на подсобном хозяйстве, либо изготовленную своими руками. Но, физические лица должны помнить, что полученный доход им придется отразить в налоговой декларации за отчетный период — год.

- Чтобы привлечь гражданина за занятие незаконной предпринимательской деятельностью контролирующий орган должен доказать факт работы без оформления ИП. При этом налоговики должны подтвердить систематичность сделок.

- Наказание физическому лицу будет определять суд, поэтому сотрудники контролирующих органов будут собирать доказательную базу: показания свидетелей, реклама онлайн и в СМИ о продаже товара, оказании услуг, расшифровка с карточных счетов (платеж учитывается, если в назначении была соответствующая формулировка) и т. д.

Обратите внимание! Идеальным решением станет получение статуса субъекта предпринимательской деятельности. Сегодня для ИП предусмотрены льготные налоговые режимы, благодаря которым им удастся оптимизировать издержки.

Если гражданин по каким-то причинам не желает оформлять ИП и получать свидетельство, то он может законно осуществлять коммерческую деятельность в качестве самозанятого лица.

В этом случае ему не нужно переживать о том, что будет, если начать работать без ИП.

Возможна ли уголовная ответственность

К уголовной ответственности за незаконную предпринимательскую деятельность могут привлекаться лица, которые достигли шестнадцатилетнего возраста. Под действие УК попадают следующие виды правонарушений:

- осуществление коммерческой деятельности без прохождения процедуры государственной регистрации и получения статуса индивидуальный предприниматель;

- уклонение от уплаты налогов и сборов в бюджет;

- использование для получения прибыли мошеннических схем;

- ведется деятельность без ИП, без получения лицензии;

- уклонение на протяжении длительного времени от уплаты штрафной санкции и т. д.

Наказание за работу без ИП

https://www.youtube.com/watch?v=_qdKO9r_ip8

Если физическое лицо во время осуществления экономических операций совершило крупные правонарушения, то ему может грозить тюремное заключение, срок которого варьируется от 3-хмесяцев до полугода.

Каждый человек, который планирует самостоятельно заниматься бизнесом, должен предварительно изучить законодательство РФ, узнать, какие штрафы за работу без ИП, дабы избежать серьезных ошибок, способных привести к проблемам с фискалами.

Избежать штрафных санкций, либо уголовной ответственности, поможет своевременная государственная регистрация и получение статуса ИП.

В дальнейшем субъект сможет, не скрываясь, вести свой бизнес, привлекать к сотрудничеству крупных деловых партнеров, формировать штат сотрудников.

*Цены актуальны на август 2021 года

Видео:Как ИП нанять работника в 2022 году: трудовой договор или ГПХ, налоги, взносы, штрафы.Скачать

Как законно работать без оформления ИП или ООО и получать доход

Здравствуйте, дорогие читатели! Эту статью меня просили написать уже давно и сегодня я совместно с юристами ее подготовил. Говорить мы сегодня будем про законное совершение предпринимательской деятельности без оформления ИП или ООО. Если точнее, о том, как получать доход законно без оформления в качестве ИП или ООО.

Сразу стоит сказать, что согласно нормам гражданского законодательства, предпринимательская деятельность является самостоятельной деятельностью, основной целью которой всегда является систематическое получение прибыли. И в таком случае регистрация физического лица в качестве индивидуального предпринимателя или юр. лица (ООО) является обязательной.

Но, существуют и иные способы, с помощью которых физическое лицо (вы) может получить прибыль от другого лица (либо же от организации). Становиться для этого индивидуальным предпринимателем или открывать ООО совсем не обязательно.

Без регистрации предпринимательской деятельности физическим лицом могут совершаться обычные возмездные сделки – тогда как для признания физического лица индивидуальным предпринимателем необходимо осуществление им деятельности особого рода (согласно письму Минфина от 22-го сентября 2006-го года N 03-05-01-03/125).

Итак, вот способы заключения сделок без оформления в качестве ИП или ООО.

Работа по договору подряда

Способ первый – физическое лицо может заключить договор подряда. Например, физическое лицо (вы) по договоренности с заказчиком выполняет определенную работу и сдает ее. Заказчик принимает итоговый результат и оплачивает его. Гораздо сложнее вопрос с уплатой налогов по данному договору – здесь есть определенные нюансы.

https://www.youtube.com/watch?v=uCYSt4EfcEU

В случае, когда заказчик – юридическое лицо, а подрядчик (вы) – физическое лицо, не являющееся индивидуальным предпринимателем, при выплате вознаграждения лицу за выполненную работу, заказчиком (организацией) должен быть исчислен, удержан и перечислен НДФЛ по ставке в 13%.

Также, когда договор подряда заключают организация-заказчик и физическое лицо, — стоит учитывать и тот факт, что необходимо уплатить еще некоторые платежи:

- Платежи на виды случаев социального страхования (сюда входят несчастные производственные случаи и случаи профессиональных заболеваний). Уплата таких платежей возможна только при заключении договора подряда (и только если они в нем указаны).

- Платежи в Пенсионный фонд и ФОМС.

Если договор подряда заключается между физическими лицами, то вы (подрядчик) должны уплатить самостоятельно за себя НДФЛ. Для этого нужно заполнить декларацию 3-НДФЛ и сдать ее в налоговую.

Договор возмездного оказания услуг

Способ второй – физическим лицом может быть заключен договор возмездного оказания услуг. Гражданин может выполнить какую-либо услугу (консультационного, медицинского, правового или иного характера), а заказчик впоследствии должен оплатить эту услугу.

Отличие договора подряда от договора возмездного оказания услуг заключается в том, что результатом первого является нечто вещественное (строительные или ремонтные работы, изготовление какой-либо вещи), а к услугам по договору возмездного оказания услуг можно отнести следующее: обучение, репетиторство, консультирование и информационные услуги, услуги связи, медицинские, ветеринарные, дневной уход за детьми (няня), аудиторские услуги, туристическое обслуживание и другие.

Уплата налогов по договору возмездного оказания услуг аналогична предыдущему договору – уплата НДФЛ с вознаграждения в общем порядке. В общем порядке уплачиваются платежи в Пенсионный фонд и Фонд обязательного медицинского страхования. И аналогичные условия при самостоятельных отчислениях.

Агентский договор

Способ третий – физическим лицом (вами) может быть заключен агентский договор. Агент по поручению заказчика (принципала) занимается выполнением определенных юридических и иных действий, и получает за выполненные действия соответствующее вознаграждение.

Агентский договор заключается, например, когда надо реализовать какой-либо товар, при этом, необходимо проанализировать рынок, провести рекламную компанию и тому подобное. Данный договор является более удобным, относительно договора поручения или комиссионного договора (которые мы рассмотрим ниже), так как он избавляет от заключения дополнительных договоров.

Нюансы заключения агентского договора с физическим лицом:

- Такой договор предполагает совершение не одной сделки, а, как правило, ряда сделок. Агент совершает их определенный период времени.

- Агент может действовать по данному договору в рамках одной территории.

- Такой договор может предусматривать отказ агента от заключения иных подобных соглашений.

- Агент может перекладывать свои обязанности на другое лицо (заключать так называемый субагентский договор).

Договор поручения и договор комиссии

Еще одним способом заработка для физического лица может выступать разновидность агентского договора – комиссионный договор или договор комиссии. Более подробно ознакомиться с ним и скачать можно ЗДЕСЬ.

Комиссионером проводится заключение сделок с третьими лицами, а заказчик услуги (комитентом) выплачивает за это комиссионеру (исполнителю) денежную выплату. Этот вид договора является аналогом агентского договора.

Зачастую, данный вид договора применяется для заключения сделок по купле-продажи.

К договорам такого же типа относят и договор поручения. Применение данного договора возможно в случаях, когда личное участие доверителя является невозможным, предположим в силу болезни, командировки, отсутствии специальных знаний и тому подобному.

https://www.youtube.com/watch?v=AuTnaZYA4bc

Такой договор, заключается для оказании юридической помощи, представительства в суде, таможенных органах, органах Росреестра (регистрация прав на недвижимость) и других государственных учреждениях, а также при заключении сделок от другого лица. Данный вид договора сопровождается выдачей доверенности поручителю.

В отличии от агентского договора, договор поручения имеет короткий срок, срок для выполнения доверенных юридических действий.

Чтобы данная сделка была оформлена успешно – необходимо правильное оформление договора. Для избежание недопонимания необходимо согласовать все пункты договора. Договор составляется в двух экземплярах.

Передача денежных средств по данному договору может сопровождаться распиской.

Вы можете осуществлять деятельность по данному договору как риэлтор, юрист или другое лицо, осуществляющее какие-либо сделки от лица вашего заказчика.

Каким образом необходимо принимать выручку по договору между двумя физическими лицами?

Если услуги являются нелицензируемыми, то можно применять следующий способ. Суть его в том, что одно физическое лицо занимается самостоятельным заключением договора и личным оказанием услуг (работ). После получения оплаты за оказанную услугу (выполненную работу) физическим лицом выдается соответствующая расписка (о том, что деньги им получены).

Если применять такой способ, стоит учитывать ряд нюансов:

- Чтобы он был успешно реализован, необходимо провести правильное составление самого договора. В любом виде договора должны быть четко прописаны все условия.

- Деньги брать в руки можно только после подписания клиентом двух экземпляров договора. Один из них должен храниться у Вас. Также клиент должен забрать расписку о том, что деньги получены. Расписка также должна быть в двух экземплярах – на всякий случай.

Для продажи товаров

Если вы осуществляете деятельность по продаже товаров, то вам также могут подойти агентский договор и договор комиссии. Еще вы также можете заключать договор купли-продажи. Но в данном случае нужно будет еще предоставить документы на товар от производителя, чтобы подтвердить его соответствие и накладную, если товаров несколько.

По завершению сделки вами также уплачивается 13% НДФЛ. В данном случае это не выгодно, потому что не на все товары большая наценка, а платить 13% от суммы сделки это много.

Проще ведь заплатить 6% на УСН для ИП! Поэтому в данном случае лучше оформиться как ИП, если деятельность ведется и доходы есть. Тем более, продавая в розницу недорогие товары, не будете же вы заключать с каждым покупателем договор, это глупо.

В основном договор купли-продажи используется для оптовых партий, для продажи оборудования, автомобилей, недвижимости, земли и других дорогостоящих объектов.

Некоторые частники работают без оформления и не платят налоги, но это до первой жалобы от клиента или конкурента.

Заключение

Таким образом, если совершаемые гражданином возмездные сделки не имеют систематический характер получения прибыли, то можно воспользоваться указанными выше видами договоров. В ином случае, если вы решили поставить вашу деятельность на поток, то, во избежание штрафных санкций следует зарегистрироваться в качестве индивидуального предпринимателя или юридического лица.

А теперь простым языком

В общем, если вы хотите оказывать какие-либо услуги, то можете с клиентами заключать договоры, про которые мы говорили выше и получать на их основании доходы законно без оформления ИП или ООО. В основном пользуются договором подряда и договором возмездного оказания услуг, а остальные в редких случаях.

Так работают многие частники. Большинство даже НДФЛ за себя не платят, если работают с физическими лицами и живут спокойно. Но тут есть риск. Если их поймают и докажут, что они осуществляли много подобных сделок и не платили налоги, без штрафа не обойтись. Штрафы не большие, поэтому много кто так работает. Но я не рекомендую так делать, потому что можно заплатить налоги и спать спокойно.

Видео:#Работодатель не оформил работника. Какие последствия для обеих сторон?Скачать

Что будет если работать ип без оформления

Работа приостанавливается на 90 суток. Руководитель тоже должен оплатить штраф за неоформленного работника. В 2021 году его размер составляет 5 тыс. рублей. Ответственность предусматривается и за неправильное оформление договоров, трудовых книжек. Документация должна оформляться по стандартам, а любые недочеты приводят к проблемам, как для работодателя, так и для сотрудника.

По статье 64 ТК РФ, наниматель не должен необоснованно отказывать гражданину в трудоустройстве, даже если у него нет местной регистрации. Но на практике организации редко берут работников без местной прописки. При любых нарушениях прав сотрудники имеют право на защиту своих интересов в суде.

В каких случаях накладывается штраф за работу без ип

Чтобы определить в каждом конкретном случае является ли деятельность, которой занимается человек предпринимательской, нужен индивидуальный подход.

Российское законодательство предусматривает, что такая деятельность должна обязательно носить систематический характер, а судить об этом можно на основании ассортимента товаров, перечня и периодичности оказываемых услуг и некоторых других фактов (Постановление Пленума ВС РФ от 24.10.2006 №18).

Исходя из указанных требований понятно, что бабушка, которая каждый день продает продукцию со своего огорода, будет подпадать под понятие индивидуального предпринимателя, а человек, который один раз продал дом или квартиру или сделал ряд несистематических крупных сделок, — нет, и ответственность за деятельность без регистрации ИП он нести не будет.

Штраф за работу без ИП

Такая ответственность предусмотрена гражданам, ведущим предпринимательскую деятельность без регистрации с доходами в особо крупных размерах, от 250 000 рублей, или когда данной деятельностью был причинён ущерб другим гражданам, государству или зарегистрированным организациям.

https://www.youtube.com/watch?v=NglZupf6bKk

Российское законодательство чётко подразумевает под предпринимательской деятельностью, самостоятельную, рискованную деятельность, целью которой является получение дохода, и происходящую регулярно, то есть более двух раз в год.

Если, гражданин продал что-то один раз, то это не будет являться предпринимательством. Также не будет им считаться продажа товара без получения какой-либо прибыли, например, за такую же сумму, на которую он был куплен.

Только обе данные составляющие, имеющиеся позволяют говорить о предпринимательстве.

Можно ли работать без регистрации ИП

При наличии положительной характеристики от соседей и руководства на основной работе, обычно назначается штраф. Наиболее распространенными случаями доказательства причинения ущерба государству являются факты выявления торговли без регистрации ИП, в рамках контрольных закупок сотрудниками полиции.

По закону физическое лицо, которое получает постоянный доход должно уплачивать соответствующие налоги. Работа без регистрации ИП подразумевает уклонение от налоговых обязательств.

Нарушителей ожидает налоговая, административная или уголовная ответственность. Сегодня все больше распространяется коммерческая активность граждан, в том числе посредством интернет-ресурсов.

Поэтому каждый должен знать, как заниматься бизнесом не нарушая закон.

Как законно вести бизнес без регистрации ИП

Я предложил этому предпринимателю заработать на мне. Рассказал о бизнесе, который планирую начать, а также объяснил причины, по которым не хочу его регистрировать на начальном этапе. Я сказал: «Мустафа, тебе ничего не придётся делать.

Все бизнес-процессы я беру на себя. От тебя требуется только одно – пропускать все сделки через твоё законно оформленное ИП. Если хочешь, я даже возьму на себя выписку счетов и накладных. За эту небольшую услугу ты получишь 50% от прибыли».

Следует понимать, что ваше сотрудничество с оформленным предпринимателем носит временный характер. Мало того, этот союз создаётся не столько для получения прибыли, сколько для оценки жизнеспособности своей бизнес-идеи. Поэтому, как только вы поймёте, что выбранное направление перспективно, сразу же отправляйтесь регистрировать своё дело. Ещё обратите внимание вот на что:

Какие штрафы грозят предпринимателям и организациям за неоформленного работника

Еще более серьезным правонарушением для работодателя является трудоустройство нелегальных мигрантов. Руководителям организации приходится быть крайне внимательными при привлечении к работе иностранцев: в этом случае компании гарантировано постоянное внимание контролирующих органов. Наиболее распространенные нарушения:

Причинение государству ущерба в крупном размере карается либо штрафом для предпринимателя в размере до 300000 рублей, либо лишение свободы сроком на 2 года. При уголовном преследовании и доказательстве вины предпринимателя лишат права заниматься такой деятельностью на длительный срок.

Как наказать работодателя за неофициальное трудоустройство? Какой штраф ему положен

- сотрудник оформляется на сокращённый день, хотя фактически работает полный;

- ему официально начисляется минимальная заработная плата, а остаток выплачивается наличными.

При этом с работником не заключается договор, не делается запись в трудовую книжку и прочее. Такой вид деятельности является незаконным.

- на предприятие могут наложить административный штраф в размере 50 тыс. руб.

;

- в некоторых случаях деятельность может быть приостановлена на длительный срок;

- налоговые органы могут привлечь к ответственности в виде выплаты 20% от общей суммы средств, подлежащих перечислению в бюджет;

- уголовное наказание предусматривает штраф суммой от 100 до 300 тыс. руб.;

- в особых случаях руководитель может быть лишён свободы сроком до двух лет.

Как не оформлять работника

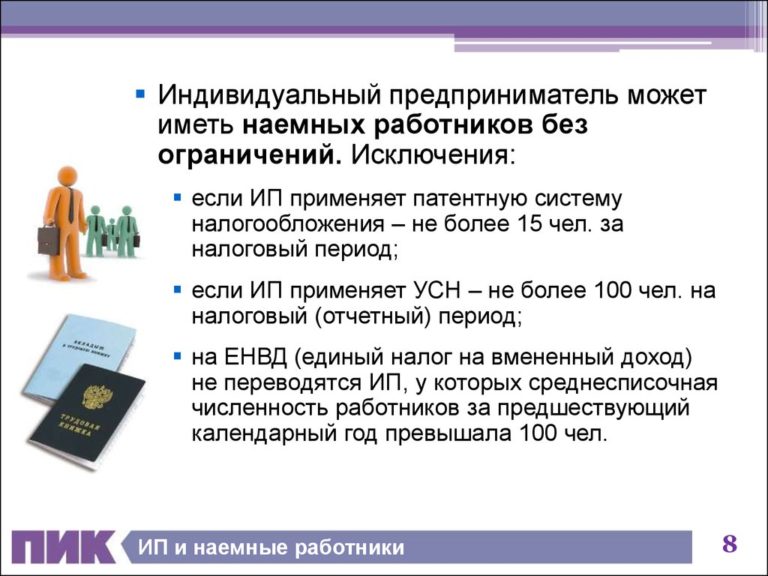

Ведение малого бизнеса подразумевает возможность индивидуальному предпринимателю оформлять на работу несколько людей.

В отличие от особенностей подобного бизнеса в Белоруссии, где законодательно утверждена цифра в три человека, российские подобных ограничений не имеет.

Разумеется, что при этом общей позицией остается отсутствие возможности официально трудоустраивать близких родственников.

Интересное: Что Делать Если Затопили Соседи Сверху А Их Нет Дома

https://www.youtube.com/watch?v=liuswBjGkXo

Подпишите с трудовой договор. При оформлении трудового договора с включите в него условие о назначении испытательного срока.

Формулировка может быть следующей: «Работнику устанавливается испытательный срок продолжительностью 3 (Три) месяца в целях проверки соответствия квалификации Работника занимаемой должности.

Работник считается успешно прошедшим испытание при качественном и своевременном выполнение должностных обязанностей, предусмотренных должностной инструкцией, а также выполнении Задания, предоставленного Работнику в течение 7 (Семи) рабочих дней с момента начала работы».

Работа у ИП без оформления

- заключить с устраивающимся на работу лицом письменный трудовой договор;

- для тех, кто устроился на работу в первый раз, оформить страховые свидетельства государственного пенсионного страхования;

- проводить своевременную уплату страховых взносов и иных обязательных платежей.

Индивидуальный предприниматель имеет законную возможность принимать работников к себе в помощь. В этом случае возникающие отношения между сторонами подчиняются нормам трудового законодательства. Работа у ИП без оформления, как и у любого другого работодателя, запрещена.

Интересует работа у ип без оформления

Каждое учреждение имеет административно-управленческий персонал в лице руководителя организации, его заместителей, главного бухгалтера.

Все перечисленные лица также являются работниками данного учреждения и получают за свой труд заработную плату.

Однако если зарплата обычного работника законодательно максимально не ограничена, то оплата труда руководителей, его заместителей и главных бухгалтеров имеет соответствующие границы. Об этом мы поговорим в статье.

26 Июн 2021 glavurist 245Соответствующая инициатива № 19Ф42152 появилась на официальном сайте Российских общественных инициатив. Если она наберет более 100 тыс. в поддержку, то будет направлена в экспертную группу федерального уровня для принятия решения о мерах по ее реализации.

📸 Видео

Неофициальное трудоустройство / Чем грозит работа без договора?Скачать

Если работать без регистрации ИП (ИП/РФ)Скачать

Можно без ИП или ООО торговать и какой штраф?Скачать

Самозанятость: стоит ли открывать? Плюсы и минусы самозанятостиСкачать

Если есть работа, можно ли открыть ИП? (ИП/РФ)Скачать

ТОП ОШИБОК НАЧИНАЮЩИХ ИП / ЧТО НУЖНО ЗНАТЬ ПРИ ОТКРЫТИИ ИПСкачать

ОТКРЫЛИ ИП - ЧТО ДАЛЬШЕ? ЧТО НУЖНО ЗНАТЬ НАЧИНАЮЩЕМУ ПРЕДПРИНИМАТЕЛЮ.Скачать

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Что делать, если тебе предлагают оформить ИП или ООО? Ошибки предпринимателей. Бизнес и налоги.Скачать

Как продавать товары в соцсетях и на Авито без риска блокировки и штрафов от банка и ФНССкачать

НИКОГДА не обналичивайте средства через ИП! / Ответственность за обнал #shortsСкачать

ГПХ ИЛИ ТРУДОВОЙ ДОГОВОР? ЧТО ЗНАЧИТ - ОФОРМЛЕНИЕ ПО ДОГОВОРУ | 18+Скачать

Если ИП не ведет деятельности (ИП/РФ)Скачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Контроль доходов ИП: Что если принимать оплату в серую и не платить налоги?Скачать