Многие индивидуальные предприниматели работают на патенте или на упрощенной системе налогообложения и не задумываются, а действительно ли эта система им более выгодна? Предлагаем сегодня рассмотреть нюансы работы на каждой системе и сделать расчет налогов, который заплатит ИП при работе на патенте и при упрощенной системе, кроме этого учтем также необходимо подготовки деклараций и ведения другой необходимой бухгалтерской и налоговой отчетности.

Будем предполагать, что индивидуальный предприниматель в штате сотрудников не имеет и работает на территории г. Москва.

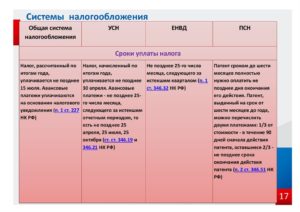

Какие налоги платит ИП и в какие сроки отчитывается?

- Упрощенная система налогообложения

- Патентная система налогообложения

- Упрощенная система налогообложения 6%

- Что лучше для ИП патент или УСН в 2021 году | визор365.рф

- Патент или УСН для ИП в 2021 году, что лучше?

- Онлайн калькулятор стоимости патента ИП в 2021 году

- Внимание! Важные особенности применения ПСН

- Что выгоднее патент или упрощенка для ИП? Как перейти с патента на упрощенку и обратно? — Контур.Бухгалтерия

- Преимущества упрощенки

- Особенности патента

- Что выгоднее патент или упрощенка?

- Сравним расходы на УСН и ПСН

- Что лучше для ИП: УСН (упрощенка) или патентный режим налогообложения

- В чем разница между усн и патентом

- Выгода и проблемы патентной системы

- Плюсы и минусы упрощенки (УСН)

- Можно ли перейти с одного режима на другой

- Кому подойдет ПСН

- Патент или упрощенка: какой налоговый спецрежим выбрать предпринимателю

- Особенности применения УСНО

- Нюансы применения ПСН индивидуальным предпринимателем

- Различия и сходства 2-х спецрежимов

- Варианты совмещения ПСН и УСНО

- Что лучше патент или УСН для ИП на 2021 год

- Особенности УСН

- Сравнение двух систем

- 🔍 Видео

Упрощенная система налогообложения

- Торговый сбор – действует пока только на территории г. Москва. Сумма торгового сбора зависит от места нахождения розничной точки ИП и площади розничного магазина. Для постановки на учет необходимо подать уведомление и в течение 5 дней после постановки на учет получить соответствующее свидетельство.

Уплачиваем сбор один раз в квартал до 25 числа месяца, следующего за кварталом обложения торговым сбором. Например, за 2 квартал 2021 г. платим до 25 июля 2021 г.

- Налог по упрощенной системе налогообложения.

Объектом налогообложения может быть: 6% — рассчитываем с суммы всех полученных доходов на расчетный счет или в кассу организации или 15% — рассчитываем с суммы всех полученных доходов на расчетный счет или в кассу организации за вычетом документально подтвержденных и оплаченных поставщику расходов (в расходы можно включить только расходы, поименованные в статье 346.

16 НК РФ). Для работы на УСН необходимо в момент регистрации ИП или при действующем ИП до 31 декабря года до года в котором ИП хотел бы применять УСН подать соответствующее уведомление о переходе на УСН. Рассчитываем и уплачиваем налог один раз в квартал до 25 числа месяца, следующего за отчетным кварталом. Например, за 2 квартал 2021 г. платим налог по УСН до 25 июля 2021 г.

Годовой налога оплачиваем до 30 апреля года, следующего за отчетным годом, т.е. за 2021 г, срок уплаты будет до 30 апреля 2021 г. При УСН необходимо вести книгу учета доходов и расходов. Также один раз в год, до 30 апреля года следующего за отчетным заполнять (по данным книги учета доходов и расходов) и сдавать декларацию УСН.

- Фиксированные страховые взносы.

Платят все индивидуальные предприниматели фиксированную сумму: а) 32385 рублей – обязательная фиксированная сумма страховых взносов за 2021 г. при доходе до 300000 рублей (уплачиваем в ФФОМС 5840 рублей и в ПФ 26545 рублей).

Сумму уплачиваем до 31 декабря текущего года; б) 1% уплачиваем при доходе свыше 300000 рублей, срок уплаты до 1 июля года, следующего за отчетным годом. Таким образом, за 2021 год, платим до 01 июля 2021 года. Сумму дохода берем из декларации УСН.

Таким образом, при УСН платим и рассчитываем три платежа: торговый сбор, налог по УСН и фиксированные страховые взносы.

Что важно!

- При УСН 6% — торговый сбор и фиксированные страховые взносы полностью вычитается из суммы рассчитанного налога по УСН.

- При УСН 15% — торговый сбор и фиксированные платежи всего лишь входят в расходы, т.е. вычитается из налога только 15% начисленной и уплаченной суммы.

- Чтобы сделать выбор между 6% и 15% необходимо прикинуть сумму расходов, документально подтвержденную и оплаченную поставщику. Если сумма расходов составит более 60% от суммы получаемых доходов, то выбираем УСН 15%, если сумма расходов менее 60%, то выбираем УСН 6%. И, кстати, расходы должны быть включены в перечень по статье 346.16 НК РФ.

Патентная система налогообложения

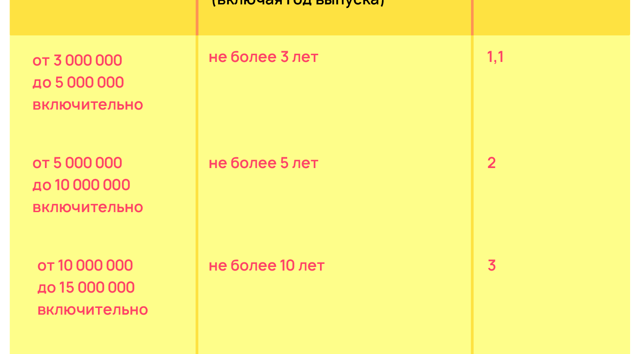

- Патент – может получить только ИП. Получить патент можно на любой срок от 1 до 12 месяцев в пределах календарного года. Для получения патента подаем заявление за 10 дней до начала работы по патенту. Сумма патента зависит от места нахождения розничной точки ИП и площади розничного магазина.

Платим патент по срокам, указанным в патенте, как правило, если получать на один год, то платить необходимо будет 1/3 суммы в течение квартала и 2/3 суммы до окончания срока действия патента. Ведем книгу учета доходов и расходов. Больше ни деклараций, ни расчетов не сдаем.

- Фиксированные страховые взносы.

Такие же правила уплаты, как и в упрощенной системе налогообложения. Внимание! Сумму дохода для расчета 1% фиксированных страховых взносов берем из стоимости годового патента, а не из суммы фактически полученных доходов.

Таким образом, при патенте платим два платежа: сумму по патенту и фиксированные страховые взносы.

Что важно!

- Торговый сбор при патентной системе не платится.

- Сумму уплаченных фиксированных платежей вычесть из патента нельзя.

Как мы видим из представленных данных, работать по патенту гораздо удобнее: меньше отчетности и расчетов. Но … предлагаем в каждом конкретном случае рассчитывать, выгодно ли будет работать на патенте именно Вашему виду деятельности.

Предлагаем рассмотреть пример. Используя его, по своим данным Вы также сможете произвести расчет и принять правильное решение.

https://www.youtube.com/watch?v=4FUZBslDRQk

ИП работает в розничном магазине, который находится в юго-восточном округе Москвы. Площадь торгового зала составляет 30 кв.м. Предположим, что выручка составляет 100000 рублей в месяц и значит 1200000 рублей в год. Сотрудников у ИП нет.

Упрощенная система налогообложения 6%

- Торговый сбор. Для его расчета возьмем Закон № 62 г. Москвы «О торговом сборе» от 17.12.2014 г. Наш вид деятельности «Торговля через объекты стационарной торговой сети с торговыми залами до 50 м. включительно, для районов входящих в юго-восточный округ Москвы» (это № п.п.

3, пункт 1, под буквой в) Закона). Ставка торгового сбора составляет 30000 рублей в квартал. Итого в год 120000 рублей

- Налог по УСН 6%. Т.к.

сумма полученных денежных средств составляет за год 1200000 рублей, то УСН 6% составит 1200000*6% = 72000 рублей

- Фиксированные страховые взносы за 2021 г. 32385 рублей. Плюс взносы с дохода свыше 300000 рублей в размере 1% (1200000-300000 = 900000 рублей * 1% = 9000) составят 9000 рублей.

Итого фиксированных страховых взносов 9000 + 32385 = 41385 рублей.

Теперь подведем итоги всех расчетов и узнаем окончательную сумму всех налогов, которую нам придется заплатить за 2021 г.

Итак: 120000 рублей (торговый сбор за 2021 год) + 41385 рублей (фиксированные страховые взносы за 2021 год) + 0 (налог по УСН 6% будет равен 0, т.к. из налога УСН 72000 рублей мы вычитаем стоимость торгового сбора и фиксированных страховых взносов 161385 рублей, а это меньше нуля, значит налог УСН мы не платим) = 161385 рублей.

ИТОГО сумма всех выплат на упрощенной системе налогообложения составит 161385 рублей.

Перейдем к расчету по патентной системе налогообложения.

Видео:ЧТО ВЫБРАТЬ ИП – ПАТЕНТ ИЛИ УСН. ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯСкачать

Что лучше для ИП патент или УСН в 2021 году | визор365.рф

Патент — патентная система налогообложения (ПСН) с каждым годом набирает все большую популярность среди индивидуальных предпринимателей.

Патент заменяет другие налоги по виду деятельности, на который он выдан, а именно налог на доходы физических лиц (в части дохода предпринимателя), налог на имущество, налог на добавленную стоимость (за исключением случаев, предусмотренных НК).

Налог при упрощенной системе налогообложения (в случае применения УСН) по виду деятельности на которую получен патент также не уплачивается.

Зачастую предпринимателю непросто бывает разобраться во всех хитросплетениях налогового законодательства, чтобы решить какой вид налогообложения выбрать для минимизации налоговой нагрузки на свой бизнес и снижения затрат на ведение учета и формирование отчетности в фискальные органы. Попробуем разобраться что выгоднее.

Патент или УСН для ИП в 2021 году, что лучше?

Чтобы ответить на этот вопрос нужно сравнить условия применения этих режимов налогообложения и рассчитать сумму налогов, подлежащих уплате на каждом из этих режимов. Условия, которым необходимо соответствовать для применения ПСН и УСН в 2021 г., указаны в таблице ниже

Таблица 1

| Средняя численность наемных работников, по ВСЕМ видам деятельности (включая УСН, ОСНО, ЕНВД) | не более 15 чел. | менее 100 чел. |

| Суммарный доход за налоговый период (год) | не более 60 млн. руб. (суммарно по ПСН и УСН) | не более 150 млн. руб. |

| Остаточная стоимость основных средств | не учитывается | менее 150 млн. руб. |

| Своевременная уплата налога | право применения системы налогообложения не зависит от сроков уплаты налога (с 2021 г.); налагается штраф до 20% от суммы неуплаченного налога при первичном нарушении, до 40% при повторном | право применения системы налогообложения не зависит от сроков уплаты налога |

Если вы соответствуете условиям для применения ПСН, то рассчитать стоимость патента по конкретному виду деятельности в конкретном регионе можно, используя

Онлайн калькулятор стоимости патента ИП в 2021 году

Рассчитайте стоимость патента, используя калькулятор с официального сайта ФНС России

https://www.youtube.com/watch?v=MKwY0P447GQ

Полученную стоимость патент нужно сравнить с

Налог УСН (объект доходы) = Доход х 6%

Налог УСН (объект доход за вычетом расходов) = (Доход — Расход) х 15%

Имейте ввиду, что не все расходы можно учитывать для расчета налога при применении УСН (15%). Список расходов, учитываемых для расчета налога, фиксирован в налоговом кодексе.

Некоторые особенности учета и отчетности ПСН и УСН

Таблица 2

| Совмещение с другими систмемами налогообложения | совместима с любыми другими системами | совместима с любыми системами, кроме основной системы налогообложения |

| Обязанность применения контрольно-кассовой техники в случаях, предусмотренных НК | будет необходима с 1 июля 2021 года | ККТ необходима |

| Отчетность в ФНС (без наемных сотрудников) | отсутствует | декларация (один раз в год) |

| Отчеты, которые может запросить при проверке ФНС | книга учета доходов и расходов (заполняются только доходы) | книга учета доходов и расходов |

Внимание! Важные особенности применения ПСН

Если вы решили использовать ПСН, необходимо учитывать, что при прекращении условий, необходимых для применения ПСН (указаны в Таблице 1), вы утрачиваете право на применение ПСН и необходимо в периоде, на который был выдан патент, и по виду деятельности, на который был выдан патент, применять основную систему налогообложения. Это означает, что необходимо рассчитывать и уплачивать все налоги, а также сдавать всю отчетность, предусмотренную для основной системы налогообложения (ОСНО).

Если на момент приобретения права применения ПСН вы были на УСН, то при утрате права применения ПСН вы можете продолжить применять УСН по данному виду деятельности, но нужно быть готовым к спору с ИФНС поскольку нет однозначной судебной практики по этому вопросу и ИФНС продолжает настаивать на необходимости применения ОСНО при утрате права на применение ПСН.

Если статья интересная, обсудите её с другом

Видео:Что выбрать ИП - патент или УСН? Как платить меньше налогов? Бизнес и налоги.Скачать

Что выгоднее патент или упрощенка для ИП? Как перейти с патента на упрощенку и обратно? — Контур.Бухгалтерия

Какой налоговый режим выгоднее для предпринимателя — УСН или патент? Это зависит от условий деятельности, наличия сотрудников, величины потенциально возможного дохода на ПСН. Мы сравним преимущества этих налоговых режимов и расчитаем выгоду на упрощенке и патенте.

Преимущества упрощенки

Упрощенка — привлекательный налоговый режим. Он предполагает простой расчет налога, подачу налоговой декларации только раз в год, отсутствие бухотчетности.

При работе на УСН предприниматель может уменьшить налог на размер страховых взносов за себя и сотрудников. Объект налогообложения “Доходы минус расходы” подразумевает учет суммы взносов в расходах.

Объект налогообложения “Доходы” дает возможность сделать налоговый вычет на сумму взносов. Подробнее мы рассказывали об этом в статье о расчете авансовых платежей.

Особенности патента

Патентная система — особый спецрежим, он описан в главе 26.5 НК РФ. Там же перечислены виды деятельности, по которым можно применять ПСН. При этом регионы могут дополнительно внести в этот список определенные виды деятельности.

Претендовать на Патент могут только предприниматели с числом сотрудников менее 15 человек. Размер налога на патенте не связан с реальными доходами, он известен заранее.

При этом на патенте нельзя сделать налоговый вычет на размер страховых взносов, которые предприниматель платит за себя или сотрудников.

Что выгоднее патент или упрощенка?

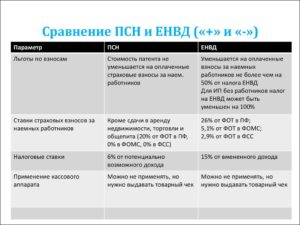

Рассмотрим более детально сходства и различия УСН и Патента в таблице

| База для расчета налога | Потенциально возможный доход (устанавливают регионы) | На УСН 6% — реальный доход На УСН 15% — доходы минус расходы |

| Ставка страховых взносов за работников | 20% для большинства видов деятельности | 30% для большинства видов деятельности |

| Размер страховых взносов за себя | В 2021 году: 23 153,33 рубля | В 2021 году: 23 153,33 рубля + 1% с доходов свыше 300 000 рублей в год |

| Уменьшение суммы налога на страховые взносы | Невозможно | На УСН 6% — при отсутствии работников налог сокращается на всю сумму взносов; при наличии работников — не более чем на 50% На УСН 15% — взносы учитываются в расходах |

| Допустимое число сотрудников | Не более 15 | Не более 100 |

| Налоговая ставка | 6% | При базе “Доходы” — 6% При базе “Доходы минус расходы” — 15% * |

| Лимит доходов в 2021 году | 60 млн рублей | 79 млн 740 тыс рублей |

| Книга учета | Ведется для соблюдения лимита доходов | Ведется для соблюдения лимита доходов и расчета налога |

| Налоговая декларация | Не заполняется и не сдается | Заполняется и сдается не позднее 30 апреля следующего года |

| Совмещение с другими налоговыми режимами | Возможно, в том числе с УСН | Возможно, в том числе с ПСН |

| Смена региона ведения бизнеса | Для работы в другом регионе нужен новый патент | В новом регионе нужно встать на учет, уплаченные авансы будут зачтены в счет уплаты налога |

| Контрольно-кассовая техника | Можно не применять | Нужно применять |

* Уточняйте размер налоговой ставки для вашего вида деятельности в вашем регионе, она может быть существенно снижена.

https://www.youtube.com/watch?v=l1zf7WusmhI

Основное различие между УСН и патентом заключается в порядке начисления и учета страховых взносов. На УСН взносы за сотдрудников, как правило, выше, зато предприниматель может уменьшить на их сумму налоговую базу. На патенте взносы за сотрудников ниже, но предприниматель не может уменьшить налог на их сумму, оплатить патент ему придется полностью.

Это означает, что патент будет выгоднее в одном случае: когда реальный доход предпринимателя существенно выше, чем потенциально возможный доход, установленный регионом, с которого нужно платить 6% налог.

Если же предприниматель зарабатывает в год сумму, меньшую или сравнимую с размером потенциально возможного дохода по патенту, то выгоднее будет перейти на УСН. Тогда он сможет соблюсти свою выгоду, сократив налог на сумму страховых взносов. Мы уже писали, как выбрать объект налогообложения: “Доходы” или “Доходы минус расходы”.

Сравним расходы на УСН и ПСН

Пример 1. Реальный доход выше потенциального дохода по патенту.

ИП Смирнов работает с 3 наемными работниками. Потенциальный доход для его вида деятельности в его регионе составляет 280 000 рублей. ИП прогнозирует доходы в 2 000 000 рублей, расходы в 300 000 рублей.

При покупке патента он понесет такие расходы: Стоимость патента: 280 000 * 6% = 16 800 рублей. Страховые взносы за себя: 23 153,33 рубля. Страховые взносы за сотрудников: средняя зарплата работника на предприятии Смирнова составляет 20 000 рублей. 20 000 * 20% * 3 * 12 = 144 000 рублей.

Итого: 16 800 + 23 153,33 + 144 000 = 183 953,33 рубля.

При переходе на УСН он понесет такие расходы: Налог по УСН 6%: 2 000 000 * 6% = 120 000 рублей.

Страховые взносы за себя: 23 153,33 рубля + взносы при привышении дохода в 300 000 рублей = 23 153,33 + (2 000 000 — 300 000) * 1% = 23 153,33 + 17 000 = 40 153,33 рубля. Страховые взносы за сотрудников (аналогично): 144 000 рублей.

ИП может сделать налоговый вычет и уменьшить налог на сумму страховых взносов, но не более чем на 50%: 120 000 * 50% = 60 000 рублей.

Итого: 60 000 + 40 153,33 + 144 000 = 244 153,33 рубля.

Мы видим что в данных условиях ИП выгоднее купить патент, чем перейти на УСН.

Пример 2. Реальный доход мало отличается от потенциального.

ИП Смирнов работает без сотрудников, потенциальный доход для его вида деятельности в регионе составляет 280 000 рублей. ИП прогнозирует доходы в 300 000 рублей.

При покупке патента он понесет такие расходы: Стоимость патента: 280 000 * 6% = 16 800 рублей. Страховые взносы за себя: 23 153,33 рубля.

Итого: 16 800 + 23 153, 33 = 39 953,33 рубля.

При переходе на УСН он понесет такие расходы: Сумма налога: 300 000 * 6% = 18 000 рублей. Страховые взносы за себя: 23 153,33 рубля. Налоговый вычет: ИП без работников может уменьшить сумму налога на все страховые взносы без ограничений, даже если налог аннулируется (что и произойдет в нашей ситуации).

Итого: расходы ИП составят 23 153, 33 рубля.

Мы видим, что в данных условиях ИП выгоднее перейти на УСН, чем купить патент.

Онлайн-сервис Контур.Бухгалтерия поможет вам легко рассчитать все налоги.

Попробовать бесплатно

Правильно рассчитать налог на УСН 6 % несложно. Важно вовремя внести авансовые платежи и грамотно сократить сумму к уплате на размер страховых взносов. В этой статье мы покажем, как ИП и ООО сделать верный расчет для уплаты налога.

Налог на УСН 15% рассчитывается достаточно просто. Важно правильно учитывать доходы и расходы, вовремя вносить авансовые платежи и в конце года рассчитывать минимальный налог для уточнения суммы к уплате. В этой статье мы расскажем, как рассчитать налог.

Раз в год упрощенцы подают налоговую декларацию. Срок отчетности зависит от статуса лица: ИП декларируют свои годовые доходы до 30 апреля, а юридические лица должны сделать это на месяц раньше — до 31 марта.

Видео:УСН или ПАТЕНТ для ИП: что выгоднее для ИП в 2023 году? Можно ли совмещать патент и упрощенку?Скачать

Что лучше для ИП: УСН (упрощенка) или патентный режим налогообложения

Для начинающего предпринимателя очень важно изначально выбрать режим налогообложения, который подойдет именно ему. Сейчас существует 4 вида налогообложения: УСН, патент, ЕНВД и ОСНО.

В РФ большинство индивидуальных предпринимателей выбирает упрощенную (УСН) или патентную систему.

Что лучше – патент или упрощенка – каждый предприниматель должен решить сам, так как многое зависит от самого вида деятельности ИП, наличия или отсутствия штата сотрудников и объема годовой прибыли.

В чем разница между усн и патентом

Итак, УСН для ИП или патент – что лучше? Понимание лучшей системы приходит при разборе, как и на что начисляется налог на патент или УСН для ИП.

https://www.youtube.com/watch?v=UhUvUL3e_xE

При УСН оплачивать налог можно двумя путями:

- 6 % налог. В таком случае ИП оплачивает 6 % от всего своего дохода, при этом дополнительно идет оплата за себя и за своих сотрудников, если они есть. В оплату входят отчисления в Пенсионный Фонд и Фонд медицинского страхования.

- 15 % налог. Здесь более интересно. Предприниматель уплачивает 15 % от своего дохода, но уже после вычета расходов. То есть, например, предприниматель производит и продает мебель на 1 миллион рублей, а на ее производство у него уходит 500 000 руб., то налог взимается только с чистой прибыли. При этом выплаты по медицинской страховке и в ПФР остаются.

ИП должен выбрать между УСН и патентом

По сравнению с УСН у патента огромные отличия. Здесь подразумевается покупка предпринимателем патента на фиксированный доход и уплату 6 % от его суммы, при этом если доход окажется выше или ниже, ИП все-равно оплачивает именно фиксированные 6 % от установленного изначально дохода. Конечно, сюда еще нужно не забыть добавить обязательные платежи по мед. страховке и пенсионные взносы.

То есть, допустим, предприниматель производит и продает мебель. В налоговой ему предрекают годовой доход в размере 1 миллиона рублей, значит, соответственно патент будет стоить 60 000 в год. При этом, если ИП умудрится произвести и продать мебели на 2 миллиона руб., то он все равно оплачивает только первоначально заложенную сумму.

Обратите внимание! В зависимости от регионов России, стоимость патента может меняться. Плюс на официальном сайте ФНС необходимо ознакомиться с видами деятельности ИП, которые не могут облагаться по патенту или упрощенке.

Выгода и проблемы патентной системы

Какая система налогообложения лучше для ИП розничная торговля — что выбрать

Система была введена еще 2013 году, ИП работающих таким способом до сих пор насчитывается всего 2 % от трех с лишним миллионов предпринимателей по всей стране. Хотя условия на первый взгляд довольно привлекательны, система имеет несколько весомых недостатков, которые можно обозначить следующими пунктами:

- Региональные власти вправе самостоятельно изменять правила предоставления патента и не предоставлять его предпринимателю, предвидя низкие поступления налогов в бюджет в сравнении с той же УСН.

- На сегодняшний день право претендовать на ПСН имеют только 49 направлений, и это число может отличаться в большую или меньшую сторону в зависимости от региона.

- Ограничение численности сотрудников и максимального дохода. Не более 15 сотрудников и годовой доход не больше 60 миллионов руб. При этом, если на момент получения патента, доход находился в пределах допустимого, а в период действия патента прибыль превысила лимит, ИП должен вести книгу учета доходов.

- Ограничение по сроку уплаты налога. При предоставлении патента на шестимесячный срок, предприниматель обязан произвести оплату в течение 25 дней с момента получения, а не производить выплату постепенно. При годовом патенте оплата может производится в два этапа – в начале действия патента и в конце.

Причины утраты права на ПСН

Но не все так плохо, плюсы у патентной системы в налогообложении для ИП также присутствуют:

- При получении патента, предприниматель освобождается от уплаты НДС, НДФЛ и налога на имущество, полученного или приобретенного в период действия патента.

- Главное преимущество – это, конечно, самая низкая процентная ставка из всех существующих систем – всего 6 %. Конечно, на УСН также есть вариант ставки в 6 %, но там присутствуют дополнительные отчисления.

- Сомнительный, но все же плюс – это фиксированная сумма налогообложения, правда преимуществом она будет в том случае, если ИП отобьет этот доход. Тут тоже есть нюанс, если ИП не заработал предположительный годовой доход, он имеет право не оплачивать оставшуюся стоимость патента. Правда, в таком случае нельзя рассчитывать на патент в будущем.

- Немаловажное преимущество – это возможность оформления на срок от 1-го месяца. При неуверенности в своих силах, можно спокойно оформить патент на 1-2 месяца и посмотреть, что из этого получается.

- При приеме на работу, работодатель, работающий по патентной системе оплачивает за сотрудника только пенсионный взнос в 20 %.

- Патентные предприятия, задействованные в розничной торговле, не обязаны вести кассовый расчет, правда документ о продаже товара ИП обязан выдавать покупателю.

Возможности и сложности ПСН

https://www.youtube.com/watch?v=-bVcLPNPvPE

Также стоит учесть, что предпринимателю, получившему патент, больше не нужны услуги бухгалтера, ведь отчетности перед налоговой как таковой нет.

Плюсы и минусы упрощенки (УСН)

Самозанятый и ИП — в чем разница и что выгоднее открыть

В получении упрощенного режима практически нет ограничений, и сегодня это самый популярный режим. Все ИП, у которых в штате не более 100 сотрудников и годовой доход не более 120 миллионов руб., могут спокойно перейти на УСН.

Условия УСН

Плюсом перехода на упрощенную систему будет:

- Благодаря низким процентам высвобождаются средства на дальнейшее развитие бизнеса.

- Освобождение он налогов на прибыль, имущество (кроме недвижимости) и НДФЛ.

- Упрощенное ведение бухгалтерии, плюс вместо, чтобы сдавать поквартальные отчетности достаточно раз в год подавать декларацию о доходах.

Минусов тоже хватает, хотя для многих предпринимателей это не будет проблемой:

- Многие предприятия на ОСН не готовы работать с ИП на УСН из-за отсутствия налога на НДС, это значительно усложняет отчетность для предприятий на ОСНО.

- Каждый ИП на УСН должен иметь кассовый аппарат.

- При убыточности дела в любом случае оплачивается однопроцентный налог.

Также существует ограничение, из-за которого ИП могут отказать в получении УСН – это наличие в составе учредителей предприятия юридических лиц, чья доля более 25 %.

Можно ли перейти с одного режима на другой

Патент или ЕНВД — в чем разница и что лучше для ИП

Сравнив, в чем разница между УСН для ИП или патентом, каждый предприниматель сам решит, какой режим ему более выгоден. Возможно, разумным решением будет выполнить переход на другой вид налогообложения.

Важно! Чтобы осуществить переход с УСН на патент, нужно заполнить заявление минимум за 10 дней до начала нового месяца. Переход осуществим в любое время.

Другое дело – переход с ПСН на упрощенку. Посреди года это сделать нельзя. Если патентное налогообложение невыгодно, посреди года можно перейти под общую систему, а с нового года оформить упрощенную. Правда это чревато дополнительными расходами на ведение отчетности.

Есть вариант совмещения упрощенки и патента в случае, если ИП совмещает несколько видов деятельности. Например, у человека своя языковая школа с постоянным потоком учеников, оформленная по патентной системе.

В связи с обстоятельствами, человек решил дополнительно стать репетитором по Skype или переводить книги на дому.

Так как такой род деятельности может не обеспечивать постоянной прибыли, человек может оформить ее по упрощенке и платить налог только с фактического дохода.

Кому подойдет ПСН

Применять патентную систему стоит тем предпринимателям, которые осуществляют то направление деятельности, которые вписываются в систему, и уверены в том, что его доход не будет меньше того, который ему насчитают в налоговой.

Например, если у человека торговая точка, площадью до 50 кв. м. (деятельность подпадает под патентное налогообложение), у него хороший оборот клиентов, выручка соответствует или даже выше, чем та, что насчитали в налоговой службе, – можно смело оформлять патент. Причем, если есть сомнения, можно взять патент на месяц или на два.

А вот если человек работает свободным фотографом, а график фотосъемок имеет большие перепады, лучше применить УСН.

УСН и ПСН имеют свои плюсы и минусы. В случае с патентом, предпринимателю выгодно его оформление, если у него постоянный доход, который будет таким же или выше насчитанного в ФНС, плюс при ПСН, ИП освобождается от большинства налогов.

В случае если ИП не отбивает предусмотренный доход, часть денег за патент он вправе не платить, но и претендовать на патент в будущем не сможет. Оформляя УСН, фактически ИП ничем не связан, с полученной суммы уплатил и без того невысокий налог и свободен. При ведении нескольких направлений деятельности, есть возможность оформления и УСН, и ПСН.

Видео:Патент для ИП в 2024 году // Патентная система налогообложенияСкачать

Патент или упрощенка: какой налоговый спецрежим выбрать предпринимателю

Многим предпринимателям хочется оптимизировать расходы по выбранному виду деятельности. Поэтому вопрос: упрощенка или патент, встает довольно остро перед бизнесменами. Каждому налоговому специальному режиму присущи свои характерные черты, знать которые необходимо для грамотного выбора.

Особенности применения УСНО

Упрощенная система налогообложения для ИП привлекательна по следующим причинам:

- простота учета хозяйственных операций;

- небольшой объем отчетности;

- невысокая налоговая нагрузка.

Разработан данный специальный налоговый режим для небольших предприятий (численность сотрудников не превышает 100 чел.) и для индивидуальных предпринимателей.

Переход на УСНО возможен с нового года при условии подачи соответствующего заявления в ФНС до 31 декабря года предыдущего. Выбор ИП УСН не всегда разрешен законодателями.

Невозможно перейти на упрощенку следующим субъектам хозяйственного права экономики РФ:

- адвокаты, нотариусы;

- фирмы, занимающиеся игорным бизнесом;

- ломбарды;

- потенциальные плательщики единого сельхозналога;

- товаропроизводители подакцизных артикулов;

- компании, осуществляющие добычу полезных ископаемых (не общераспространенных).

Система налогообложения для ИП в виде УСНО может быть 2-х видов — доходы и доходы за вычетом расходов:

- налогооблагаемая база – полученные доходы со ставкой налога 6%. Помимо самого налога предприниматель платит взносы во внебюджетные фонды (ПФ, ФОМС и ФСС) с фонда зарплаты наемного персонала и за себя лично (фиксированные платежи на пенсионное и обязательное медицинское страхование);

- база для расчета налога «Доходы, уменьшенные на расходы» облагается по ставке 15%. Платежи в фонды – те же, что и в первом случае.

При выборе типа налогооблагаемой базы (доходы или доходы за минусом расходов) необходимо исходить из объема расходной части бизнеса. Если издержки производственного процесса минимальны, то особенной выгоды от применения «Доходы мину расходы» не будет. И наоборот – в материалоемких отраслях применять этот вид упрощенки просто мега-выгодно.

Нюансы применения ПСН индивидуальным предпринимателем

Патентная система налогообложения для ИП не отличается сложностью, даже начинающему бизнесмену все понятно и ясно:

- предприниматель покупает патент для осуществления определенного вида деятельности;

- длительность разрешительного документа может быть любой – месяц, квартал, несколько месяцев и т.д., но не более 1 года;

- регламентирование деятельности ИП на патентной системе налогообложения осуществляется в соответствии со ст. 346.43 Налогового кодекса России.

Не все виды деятельности входят в перечень допустимых для использования ПСН в 2021г. Ограничения действуют по численности штата (не более 15 чел.) и по сумме годового дохода (не выше 60 млн.руб.).

Если ИП патент приобрел, а его уровень дохода ожидается ниже установленного законодательством по этому виду деятельности, будет нести убытки.

Стоит патент 6% от ожидаемой величины прибыли (устанавливается законодательно).

Рассматривая обе системы налогообложения: УСН и патент на предмет наивысшей экономической выгоды, предпринимателю придется составить прогноз своих поступлений на ближайший год.

https://www.youtube.com/watch?v=DvBsZkftCg4

Цена оформления патента – открытая информация, размещаемая на сайте налоговой службы (nalog.ru). На страницах ресурса необходимо выбрать свой регион, разные области имеют различные стоимости применения ПСН.

Различия и сходства 2-х спецрежимов

Прежде, чем определиться что выгоднее: патент или упрощенка, бизнесмен должен понять различия и общие черты спецрежимов.

Общее между ПСН и УСН с объектом налогообложения «Доходы» — ставка налога 6%. Считается налог при УСНО из фактически полученной выручки, при патенте – исходя из суммы потенциально возможного дохода, установленной региональными властями.

Ведение бухгалтерского учета для обеих систем налогообложения для ИП – необязательно, достаточно своевременно заполнять Книгу учета доходов и расходов (КУДиР). Для каждого из специальных налоговых режимов форма Книги для фиксирования доходных и расходных операций – своя.

Основные отличия УСН и патентной системы налогообложения:

- ИП на упрощенке имеет право снижать доходную часть на уплаченные страховые взносы (за наемных работников и за себя) – основание: ст.346.21 пункт 3.1 НК России, при ПСН таких льгот не предусмотрено;

- упрощенная система налогообложения для некоторых видов деятельности может иметь более низкие ставки страховых платежей (20% в ПФ РФ), плательщики ПСН практически всегда перечисляют в Пенсионный фонд РФ 20% с фонда оплаты труда персонала (исключение – сдача в аренду недвижимости, розничная торговля и оказание услуг в сфере общепита).

Варианты совмещения ПСН и УСНО

Совмещение УСН и патента возможно, но обязательно разделять учет операций по разным режимам налогообложения. Говоря более детально, предпринимателю придется вести 2 КУДиР. Перечисление налогов в бюджет также должно выполняться корректно, на основании заполненных Книг.

Основные отличия рассмотренных выше режимов льготного налогообложения представлены в таблице.

| Показатель | Патентная система налогообложения | УСН на объекте налогообложения «Доходы» |

| Различия | ||

| Налоговая база | Потенциально возможный доход (устанавливается для каждого вида деятельности законом субъекта РФ) | Реальный доход налогоплательщика |

| Уменьшение налога на страховые взносы | Не уменьшается | Уменьшается не более чем на 50% (для предпринимателей, работающих в одиночку, — без ограничений) |

| Смена региона ведения бизнеса | Для работы в другом регионе требуется новый патент | Необходимо встать на учет в ИФНС в новом регионе, ранее уплаченные авансы будут зачтены в счет уплаты налога в новом регионе |

| Наемные работники | Не более 15 (средняя численность) | Не более 100 (средняя численность) |

| Порядок уплаты налога по спецрежиму | Если патент получен на срок от 1 до 5 месяцев, его нужно оплатить в полной сумме не позднее 25 календарных дней после начала действия патента. Если патент получен на срок от 6 месяцев до календарного года, то 1/3 суммы налога уплачивается не позднее 25 календарных дней после начала действия патента, остальное — за 30 календарных дней до окончания действия патента | Авансовые платежи по налогу уплачиваются ежеквартально не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом (кварталом, полугодием, 9 месяцами). Итоговая сумма налога уплачивается не позднее 30 апреля следующего года |

| Возможность перейти на спецрежим для начинающего предпринимателя | Не раньше чем через 10 дней после регистрации в качестве индивидуального предпринимателя | Со дня постановки на учет предпринимателя в инспекции |

| ККТ | Можно не применять | Необходимо применять |

| Налоговая декларация | Не заполняется и не представляется | Представляется не позднее 30 апреля следующего года |

| Схожие нормы | ||

| Размер взносов предпринимателя на личное пенсионное и медстрахование за 2021 год | 27 990 рублей | |

| Ставка страховых взносов за работников | 30,2% (при условии применения страхового тарифа от несчастных случаев в размере 0,2%) | |

| Ставка налога по спецрежиму | 6% от потенциально возможного дохода | 6% от реального дохода |

| Лимит доходов в 2021 году, при превышении которого предприниматель теряет право на применение спецрежима | 60 млн. * 1 ,147 = 68,820 млн. руб. (корректировка га коэффициент-дефлятор) | |

| Совмещение спецрежима с другими режимами налогообложения | Можно совмещать, в том числе с УСН | Можно совмещать, в том числе с патентной системой |

| Книга учета | Ведется учет доходов для соблюдения ограничений по доходам в 60 млн. руб. | Ведется учет доходов для соблюдения ограничений по доходам в 60 млн. руб. и формирования налоговой базы |

| Бухгалтерский учет | Не ведется | Не ведется |

Видео:Что такое патент для ИП и чем он так хорош? Какие налоги, как оформить?Скачать

Что лучше патент или УСН для ИП на 2021 год

Перед предпринимателем, начинающим свой бизнес, может стать вопрос: ИП патент или упрощёнка что выгоднее в 2021 году. У каждой из этих систем налогообложения есть свои преимущества и недостатки. В статье они сравниваются, что позволяет сделать вывод, какой режим выбрать для получения большей прибыли, меньшей налоговой нагрузки и минимизации отчётности.

Особенности УСН

УСН – уже отработанная годами система, на которой разрешается работать и организациям и предпринимателям. Она создана специально для малых предприятий, имеющих небольшой денежный оборот, ограниченный штат работников, и за счёт упрощённого бухучёта облегчает деятельность.

Законом установлены рамки, в пределах которых применяется данная система (действуют в 2021 году):

- Суммарная стоимость всех имущественных объектов предприятия не больше 150 миллионов рублей.

- Штатная численность наёмного персонала не превышает 100 человек.

- Сумма всего дохода, полученного за 9 месяцев, не превысила 112,5 миллиона рублей (за год этот показатель должен быть менее 150 миллионов рублей).

Некоторым категориям налогоплательщиков «упрощёнка» противопоказана – нотариусам, ИП на сельхозналоге, плательщикам акцизов и прочим. В отличие от ПСН разрешается использовать на одном режиме неограниченное количество видов занятий.

https://www.youtube.com/watch?v=CfWOBPW-Jik

Действует режим на всей территории РФ, перейти на него можно с начала следующего года, если выполняются приведенные выше условия.

Условия налогообложения УСН для ИП на 2021 год не изменились – предприниматель может выбирать, какой объект использовать:

- «доходы», когда 6-процентный налог исчисляется с полной выручки;

- «доходы за вычетом затрат», когда 15-процентный налог рассчитывается с разницы между суммами поступлений и расходов.

Региональным законодателям предоставлено право снижения размера ставок до минимального уровня.

УСН и патент похожи тем, что у обеих систем начисляемый налог заменяет НДФЛ, имущественный налог физических лиц (если объект оценён не по кадастровой стоимости), НДС (если не проводятся операции импорта).

Если есть штат работников, предприниматель должен начислять на их зарплату весь комплекс налогов и страховых сборов. Своими взносами ИП вправе сократить сумму расходов, уменьшив тем самым налогооблагаемую базу. Этим «упрощёнка» выгоднее чем патент.

Налоговый учёт ведётся в Книге, куда вносятся доходные и расходные операции.

Сравнение двух систем

Чтобы наглядно продемонстрировать, что лучше – УСН предпринимателям или патент, сведём условия в таблицу:

| Показатели | ПСН | УСН «доходы» | УСН «доходы минус расходы» |

| База по налогу | Возможный объем дохода (определяют сумму власти региона для каждого вида занятий и каждого муниципалитета) | Выручка предпринимателя | Разница между поступлениями и затратами |

| Возможность уменьшения налога за счёт суммы страховых взносов, уплаченных за себя | Невозможно | Может уменьшить налог на сумму, составляющую не более 50%, если есть наёмные работники. Если ИП работает один – ограничений нет | Сумма страховых взносов включается в состав затрат |

| Использование нескольких видов деятельности | Для каждого вида и для каждой местности требуется отдельный патент | Ограничений нет | Ограничений нет |

| Приём сотрудников | Разрешается нанимать до 15 человек персонала | Штат сотрудников не должен превышать средней величины в 100 человек | Штат сотрудников не должен превышать средней величины в 100 человек |

| Сроки и объёмы уплаты налога | Если период действия патента до 6 месяцев – полная сумма налога вносится до выхода срока. Если от 6 до 12 месяцев – в два этапа: третью часть надо внести в 90-дневный срок с начала работы, остальную долю вносят до конца действия патента. | Авансы вносятся поквартально до 25-го числа месяца, следующего за окончившимся кварталом. Окончательный итог подводится к 30 апреля, тогда же вносится и итоговая сумма. | Авансы вносятся поквартально до 25-го числа месяца, следующего за окончившимся кварталом. Окончательный итог подводится к 30 апреля, тогда же вносится и итоговая сумма. |

| Обязательность использования кассового аппарата | В настоящее время не требуется. С 1 июля 2021 года – обязательно | Обязательно | Обязательно |

| Отчётность | Не требуется | Обязательно раз в год представлять декларацию | Обязательно раз в год представлять декларацию |

| Налоговая ставка | 6% от вменённой суммы дохода | 6% от выручки | 15% от разницы между суммами поступлений и затрат |

| Лимит годовых доходов, превышение которого влечёт лишение прав применять систему | 60 миллионов рублей | 150 миллионов рублей | 150 миллионов рублей |

| Бухгалтерский учёт | Не ведётся | Не ведётся | Не ведётся |

| Налоговый учёт | Книга учёта ведётся | Ведётся в книге учёта | В книге учёта ведётся |

| Возможность совмещения с другой системой | Допускается при условии раздельного учёта по видам занятий с разными режимами налогообложения | Допускается при условии раздельного учёта по видам занятий с разными режимами налогообложения | Допускается при условии раздельного учёта по видам занятий с разными режимами налогообложения |

При внимательно изучении приведённых в таблице сведений ИП может сделать вывод для себя – что лучше патент или УСН. Все зависит от обстоятельств, в которых стартует или развивается бизнес.

🔍 Видео

Cовмещение патента и УСН | Как совмещать УСН и патент? И нужно ли?Скачать

Что выбрать: ИП или ООО? Виды налогообложения - УСН и ПАТЕНТСкачать

Патентная система налогообложения для ИП в 2023 годуСкачать

Какой налоговый режим я выбрал в грузоперевозках УСН или Патент (ПСН)Скачать

Страховые взносы ИП в 2024 году 👀Скачать

Патентная система налогообложения в 2023 году. Сколько стоит патент и кто может его получитьСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Какую систему налогообложения выбрать для ИП и ООО в 2023 годуСкачать

Какие налоги нужно платить онлайн-школы? Что лучше выбрать - Патент или УСН? Бизнес и налоги.Скачать

Обзор изменений налогового законодательства для ИП в 2024 годуСкачать

ЧТО ВЫБРАТЬ ИП – ПАТЕНТ ИЛИ УСН. СРАВНЕНИЕ ПО ОГРАНИЧЕНИЯМ ПРИМЕНЕНИЯСкачать

Налоги в такси. Как выгодно работать с Яндекс такси? Патент? УСН? СМЗ?Скачать

ЧТО ВЫБРАТЬ ИП – ПАТЕНТ ИЛИ УСН. СРАВНЕНИЕ ПО НАЛОГАМ И ОТЧЕТНОСТИСкачать

Как ИП продать имущество и сэкономить налоги? НДФЛ и УСН или патент. Бизнес и налоги.Скачать

Какие налоги платит ИП на УСН и ПАТЕНТЕ?Скачать