Что такое негосударственная пенсия и кто ее получает — спрашивают те, кто уже слышал о грядущих нововведениях в пенсионном законодательстве.

До начала реформы пенсионного обеспечения гражданин мог повлиять на размер будущего довольствия только одним способом: найти официальную работу с хорошей «белой» зарплатой и усиленно трудиться как можно дольше.

В советское время работать неофициально вовсе было запрещено не только законодательно, но и по моральному кодексу: те, кто не трудились, порицались обществом. Современность диктует свои правила: частный бизнес, фриланс и «серые» заработки, от которых порой невозможно избавиться.

Проще работать как есть, чем требовать от работодателя повышения официальной части зарплаты или искать новую работу. Следуя за новыми веяниями, государство пытается наладить закон о пенсиях и сделать его максимально удобным и выгодным для всех.

- Законодательная база

- Негосударственная пенсия – что это такое

- Где найти негосударственный накопительный фонд

- Меры поддержки от государства: законопроект 722163-7

- Как получать выплаты сейчас?

- Заключение

- Что такое нпо в пенсионном фонде

- Выберите пенсионную схему, которая подходит именно вам:

- Негосударственная пенсия: что это такое, фонды, договор НПО, закон о НПФ, пенсионное страхование, как осуществляется дополнительное обеспечение

- Что это такое

- Негосударственный пенсионный фонд

- Закон о деятельности

- Что такое индивидуальный план НПО

- Принципы НПО

- Функции договора НПО

- Как оформить индивидуальный план

- Негосударственное пенсионное страхование

- Негосударственная пенсия — что это такое?

- Участники пенсионного обеспечения

- Договор негосударственного пенсионного обеспечения

- Выбор пенсионной схемы в НПФ

- Взносы по договору о НПО

- Досрочная негосударственная пенсия в НПФ

- Размер и выплата негосударственного пенсионного обеспечения

- Ответы онлайн-консультанта на вопросы пользователей

- Что такое ОПС: расшифровка аббревиатуры, страховая часть в системе ОПС, что значит ПФР и НПФ

- ОПС: что это?

- Нормативная база и структура ОПС

- Как происходит процедура уплаты страховых отчислений

- Порядок начисления страховых взносов

- Как учитываются взносы на ОПС

- ПФР либо НПФ: возможность выбора

- ОПС: как работает система?

- Принципы системы

- Какие функции исполняет система ОПС

- Кто имеет право на заключение соглашения ОПС

- Резюме

- 💥 Видео

Законодательная база

Правила и нормы пенсионного обеспечения россиян закреплены в документах:

- ФЗ 173 «О трудовых пенсиях»;

- ФЗ 75 «О негосударственных пенсионных фондах»;

- Региональные законы, предполагающие надбавки и льготы.

В основном законе устанавливаются правила и размеры трудовых пенсий. Они начисляются исходя из отчислений, которые работодатель делал за сотрудника в течение его официальной работы.

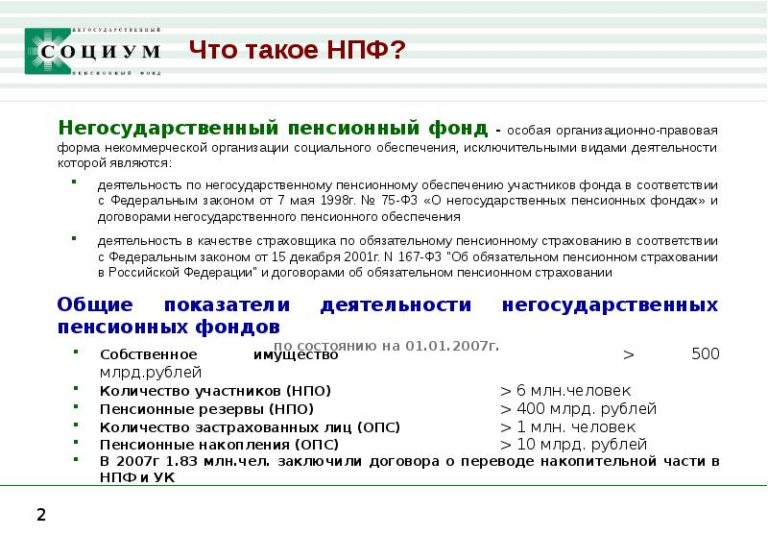

Негосударственные пенсионные фонды и личные счета пополнялись до 2015 года из средств работодателей (2% с 2002 по 2004 годы и 6% до 2015 года шло на личный счёт будущего пенсионера). На данный момент рассматриваются поправки в законодательство, касающиеся работы негосударственных накопительных фондов.

Негосударственная пенсия – что это такое

По сути, это средства, которые гражданин сам переводит на свой счёт, чтобы спокойно копить на безбедную старость. Делать отчисления в сам Пенсионный Фонд могут:

- Работодатели из официальной зарплаты;

- Самозанятые;

- Индивидуальные предприниматели.

Просто так человек не может принести часть денег и направить на свой счёт во благо будущего. Но можно участвовать в программах софинансирования. В недалёком будущем это станет проще, как и назначение выплат из накопленного.

В октябре 2021 года в первом чтении был одобрен законопроект 722163-7, содержащий поправки к ФЗ-75. Негосударственные пенсии станут надёжнее и выгоднее государственных.

Основная задача государства – перенаправить вектор народа и объяснить, что на государственную пенсию в развитых странах не живут.

Это было преимущество Советского Союза, наряду с бесплатным образованием и лечением, а так же всяческой поддержкой социально незащищённых слоёв населения.

В современных реалиях государство не может обеспечить пенсионеров безбедной жизнью, поэтому о будущем довольствии по старости нужно думать задолго до наступления нетрудоспособного возраста.

Плюсы негосударственных фондов:

- Возможность накопить любую сумму и в дальнейшем распорядиться ею по своему усмотрению;

- Возможность увеличивать вклад не только своими собственными деньгами, но и за счёт процентов, которые банк начисляет за право пользоваться деньгами до момента, пока они не будут выведены.

Минусы:

- Высокий риск потерять накопления;

- От будущего пенсионера требуется высокий уровень сознательности и понимания механизмов социального обеспечения.

Где найти негосударственный накопительный фонд

Итак, где находится Государственный Пенсионный Фонд, понятно. Это система из районных, городских и областных отделений, отвечающая требованиям к структуре гос.организаций. Где искать НПФ?

Сегодня в РФ зарегистрировано 58 негосударственных накопительных фондов. Они есть как самостоятельные единицы (Пенсионный фонд электроэнергетики, Газфонд, Лукойл Гарант, Согласие и тд), так и в составе привычных нам банков (Сбербанк, ВТБ и др).

Перевести свои накопления можно в любой, но лучше выбирать тот, что надёжнее. Они отличаются степенью известности, начисляемым процентом и тд. Общее правило одно: снять деньги можно только по достижению пенсионного возраста и официальному начислению трудовой или социальной пенсии.

Зачем переводить? Государственный фонд просто хранит деньги у себя и никак их не использует.

Негосударственные структуры пользуются накопленными средствами как своими активами, за что ежегодно индексируют сумму на счёте, повышая на некоторый процент.

Даже если вообще не проводить никаких манипуляций с накоплениями и не преумножать их, они будут расти за счёт процента по вкладу.

Однако, при всей политике государства в отношении накопительной части пенсии, НПФ остаются непопулярными, и добровольных отчислений происходит сравнительно мало. Почему? Потому что граждане не привыкли вкладывать заработок неизвестно куда на непонятно длительный срок.

Копить на старость – это до сих пор не модно, хотя пенсионная реформа началась ещё в 2000 году. За 20 лет облик «типичного пенсионера» из старушки в платочке с копейками в ладони превратился в работающего и активно отдыхающего гражданина с целями, надеждами и мечтами.

Но россияне по-прежнему не верят негосударственным фондам и не пользуются возможностью отложить на будущее.

Меры поддержки от государства: законопроект 722163-7

Цель изменений – убедить граждан, что их пенсия зависит в первую очередь от них, и только потом от государства. Базовая часть пенсии, которую назначает государство из бюджета, хоть и индексируется регулярно, но остаётся намного ниже прожиточного уровня и может считаться лишь приятным бонусом.

Какие изменения грядут в области личных накоплений на будущую пенсию?

- Изменение возраста, когда можно оформить выплаты. Сейчас – это возраст нетрудоспособности (на 2021 год – 56,5 лет для женщин и 61,5 лет для мужчин). По новому проекту накопительные выплаты можно будет оформить, как раньше, в 55 и 60 лет соответственно.

- У состоящих в НПФ предпенсионеров (люди за 5 лет до наступления официальной нетрудоспособности) появится возможность получать выплаты раньше, как это делают льготники: инвалиды, работники Крайнего севера, люди некоторых профессий.

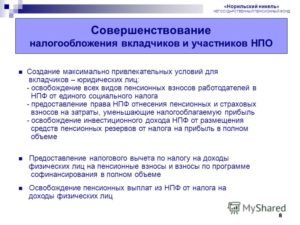

- Самозанятые, индивидуальные предприниматели, безработные и даже простые наёмные работники и иностранцы смогут свободно копить на будущую пенсию, добавляя деньги на свой счёт. Кстати, эти выплаты не облагаются налогом, поэтому на них и сейчас можно оформить налоговый вычет.

- За негосударственной пенсией смогут обращаться даже те, кто не накопил ИПК и стаж, будет достаточно нетрудоспособного возраста.

Как получать выплаты сейчас?

Негосударственная пенсия доступна и современным пенсионерам, получить её можно одним из способов:

- Оформить разовую выплату. Сделать это могут льготники, лица, оформившие социальную пенсию (не накопившие балл и стаж) и те, у кого накопления слишком маленькие. Если разделить накопления на 120 или 258 месяцев, то полученная сумма будет ниже, чем 5% от назначенной пенсии.

- Оформить срочные выплаты. Деньги, которые есть у пенсионера на счёте, будут разделены на 120 месяцев (10 лет), а полученное число станет прибавкой к официальной пенсии.

- Оформить пожизненные выплаты. В этом случае сумма накоплений делится на 258 и выплачивается регулярно.

Что можно делать с негосударственной пенсией трудоспособному?

- Можно пополнять счёт в НПФ путём личных добровольных отчислений. Кроме того, на счёт можно перевести деньги с материнского капитала.

- Можно перевести свои средства из Пенсионного Фонда в негосударственную структуру. Для этого нужно прийти в выбранный фонд и написать там заявление.

- Можно перевести деньги из одного НПФ в другой. Делается это так же по заявлению в желаемом фонде.

- Ждать пенсионного возраста, следить за изменениями в законодательстве и планировать, как распорядиться собственным капиталом.

Заключение

Негосударственная пенсия – это, по сути, долгосрочный вклад, который нельзя снять до наступления определённых обстоятельств, но можно завещать или пополнить. Раньше счета пополнялись автоматически за счёт отчисления работодателя.

С 2015 года на эту процедуру введён мораторий, а все средства заморожены – то есть, не пополняются в обязательном порядке. Но если раньше работодатель отчислял на накопительную часть всего 6% от зарплаты работника, то теперь работник в праве сам решать, сколько денег он может отложить.

Если законопроект примут во втором и третьем чтении, это станет новым серьёзным этапом в пенсионном законодательстве.

Видео:Негосударственные пенсионные фондыСкачать

Что такое нпо в пенсионном фонде

Негосударственное пенсионное обеспечение – это дополнительный вид добровольного пенсионного обеспечения. С даты достижения совершеннолетия любой гражданин Российской Федерации может начать самостоятельно формировать свою будущую пенсию за счет личных средств, заключив договор негосударственного обеспечения с АО «НПФ ГАЗФОНД». Наличие трудового стажа в данном случае необязательно.

При выходе на пенсию вы будете получать дополнительные выплаты, сформированные за счет ваших взносов и начисленной доходности.

Накопленный за годы работы опыт позволяет АО «НПФ ГАЗФОНД» предлагать своим клиентам гибкие условия формирования будущей негосударственной пенсии.

Пенсионные схемы АО «НПФ ГАЗФОНД» позволяют:

- самостоятельно определять периодичность и размер внесения пенсионных взносов, согласно условиям договора негосударственного пенсионного обеспечения;

- использовать наиболее удобный способ перечисления пенсионных взносов (через кассу банка, банковский терминал ГПБ (АО), через интернет или путем удержания взносов из заработной платы, подав заявление в бухгалтерию своего работодателя);

- получать социальный налоговый вычет с уплаченных пенсионных взносов (в размере 13% от суммы ваших пенсионных взносов в пределах 120 000 рублей в год);

- выбирать другую пенсионную схему при подаче заявления о назначении негосударственной пенсии, в случае, если к дате обращения в Фонд у вас изменятся предпочтения по её размеру и условиям получения;

- наследовать накопленные средства, учтенные на именном пенсионном счете, как на этапе накопления, так и на этапе выплаты пенсии;

- расторгнуть договор в любой момент времени и получить не только уплаченные взносы, но и начисленную доходность;

- получать информацию о состоянии именного пенсионного счета в «Кабинете клиента».

Таблица сравнения пенсионных схем АО «НПФ ГАЗФОНД»

Выберите пенсионную схему, которая подходит именно вам:

Основные принципы:

- вы самостоятельно определяете период выплат негосударственной пенсии в момент обращения (подачи заявления) в Фонд за назначением негосударственной пенсии;

- минимальный период выплаты негосударственной пенсии – 5 лет;

- начисление дохода на именной пенсионный счет осуществляется Фондом ежегодно по итогам истекшего финансового года не позднее 1 июня текущего года;

- размер негосударственной пенсии увеличивается с учетом дохода, полученного Фондом. Перерасчет/индексация размера негосударственной пенсии производится не позднее 1 июня года, следующего за годом, за который на основании решения Совета директоров Фонда производится начисление дохода.

- один раз в год у вас есть право изменить период выплаты негосударственной пенсии.

Основные принципы:

- вы самостоятельно определяете размер негосударственной пенсии в момент обращения (подачи заявления) в Фонд за назначением негосударственной пенсии;

- минимальный период выплаты негосударственной пенсии – 12 месяцев;

- начисление дохода на именной пенсионный счет осуществляется Фондом ежегодно по итогам истекшего финансового года не позднее 1 июня текущего года;

- период выплаты негосударственной пенсии увеличивается с учетом дохода, полученного Фондом.

- один раз в год у вас есть право изменить размер негосударственной пенсии.

Основные принципы:

- уплата первого взноса единовременно в размере не менее 10 000 000,00 рублей.

- вы самостоятельно определяете размер негосударственной пенсии в момент обращения (подачи заявления) в Фонд за назначением негосударственной пенсии;

- минимальный период выплаты негосударственной пенсии – 12 месяцев;

- начисление дохода на именной пенсионный счет осуществляется Фондом ежегодно по итогам истекшего финансового года не позднее 1 июня текущего года;

- период выплаты негосударственной пенсии увеличивается с учетом дохода, полученного Фондом.

- один раз в год у вас есть право изменить размер негосударственной пенсии.

Основные принципы:

- пожизненная выплата негосударственной пенсии;

- начисление дохода на именной пенсионный счет осуществляется Фондом ежегодно по итогам истекшего финансового года не позднее 1 июня текущего года;

- на дату обращения (подачи заявления) в Фонд за назначением негосударственной пенсии вы можете выбрать период, в течение которого пенсионные выплаты будут производиться с именного пенсионного счета, а это значит, что в этот период будет сохраняться право расторгнуть пенсионный договор и получить выкупную сумму, а наследники сохранят право наследования остатка средств на именном пенсионном счете. По истечении этого периода оставшиеся средства будут переведены на солидарный счет пенсионных выплат для последующих пожизненных выплат. С даты перевода средств на солидарный счет пенсионных выплат утрачивается право получения выкупной суммы и наследования;

- размер негосударственной пенсии увеличивается с учетом дохода, полученного Фондом. Перерасчет/индексация размера негосударственной пенсии производится не позднее 1 июня года, следующего за годом, за который на основании решения Совета директоров Фонда начисляется доход.

Видео:КОГДА И КАК выгодно забрать накопительную пенсиюСкачать

Негосударственная пенсия: что это такое, фонды, договор НПО, закон о НПФ, пенсионное страхование, как осуществляется дополнительное обеспечение

В настоящее время в стране существует две независимых системы пенсионного обеспечения. Это оказалось необходимым из-за причины роста количества пенсионеров по отношению к количеству трудоспособного населения.

Государственному бюджету всё сложнее справляться с такой нагрузкой и в 1992 году был опубликован указ Президента № 1077 о создании системы негосударственного пенсионного обеспечения.

Данный указ в период сложных экономических реформ имел силу закона.

Что это такое

Система негосударственного пенсионного обеспечения (НПО) подразумевает добровольные отчисления граждан задолго до наступления пенсионного возраста. Эти отчисления или вклады аккумулируются на личных счетах участников НПО. Обычно организацией получающей вклады трудоспособных граждан являются специальные лицензированные компании.

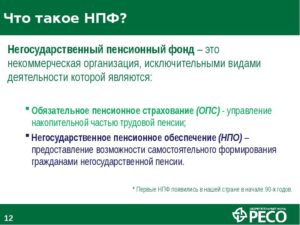

Негосударственный пенсионный фонд

Негосударственный пенсионный фонд (НПФ) представляет собой некоммерческую организацию или акционерное общество, которое не только размещает вклады граждан на их счетах, но и инвестирует денежные суммы для получения прибыли. НПФ может размещать аккумулированные средства в следующие активы:

- ценные государственные бумаги;

- государственные облигации;

- ценные бумаги муниципальных образований;

- объекты недвижимости.

Инвестиции в другие активы допускаются только с привлечением управляющих компаний. Управляющие компании, выполняющие какие-либо операции с финансовыми средствами НПФ должны иметь лицензию на данный вид деятельности.

https://www.youtube.com/watch?v=jwpimRw-4k4

Взаимоотношение НПФ и будущего пенсионера складываются следующим образом. Вкладчик заключает с НПФ договор, где прописаны конкретные условия или спецификация договора.

Договор может быть заключён не только с отдельным лицом, но и с работодателем, который действует в интересах своих сотрудников. В этом случае денежные средства поступают от организации.

Существует три вида негосударственных пенсионных фондов:

- открытый;

- корпоративный;

- профессиональный.

Открытый фонд доступен всем гражданам независимо от места работы и возраста. Корпоративный НПФ, создаётся внутри организации или предприятия и доступен только для своих сотрудников.

Профессиональный фонд предназначен для добровольного пенсионного обеспечения лиц, относящихся к определённой трудовой категории. Например, фонд парикмахеров или медицинских работников.

В такой фонд могут вносить свои средства только лица определённой профессии независимо от места их работы.

Любой фонд аккумулирует поступающие средства на счёте. Из этих поступлений формируется резерв. Далее фонд самостоятельно или через управляющие компании инвестирует средства в различные активы, которые должны обеспечивать доход.

Полученные средства распределяются по личным счетам вкладчиков и увеличивают сумму выплат всем участникам программы. Из полученных доходов определённая сумма, не более 15%, направляется на стимуляцию фонда и управляющей компании. Сюда же входят расходы по обслуживанию фонда и пополнение резерва.

Для снижения возможных рисков, при обращении в любой НПФ, нужно потребовать предъявления всех правоустанавливающих документов фонда.

Механизм самостоятельного пенсионного обеспечения имеет ряд несомненных достоинств:

- сумма взноса определяется самим вкладчиком;

- используется гибкий график платежей;

- в случае смерти вкладчика денежные средства наследуются;

- в большинстве НПФ допускает досрочное снятие средств.

Поскольку организаций осуществляющих негосударственное пенсионное обеспечение достаточно много, каждый может выбрать для себя тот фонд, который вызывает наибольшее доверие и имеет самые удобные условия. Фонды могут отличаться минимальной суммой взноса, регулярностью платежей и другими реквизитами.

При всех достоинствах негативные стороны у НПО так же имеются:

- отсутствие информации, куда вложены средства;

- инвестирование денежных средств в рисковые проекты;

- потеря лицензии;

- уплата неустойки за досрочный вывод средств.

НПФ или управляющая компания могут инвестировать средства вкладчиков по своему усмотрению. Часто для получения большей прибыли средства могут быть вложены в сомнительные или недобросовестные компании. В результате таких действий вкладчики фонда могут лишиться всех своих накоплений.

По закону НПФ формируют резервный фонд для покрытия возможных рисков, но может случиться так, что этих средств не хватит на покрытие долга перед вкладчиками. Часть НПФ входит в систему обязательного страхования вкладов.

По этой схеме все компании, которые являются участниками данной программы, формируют общий страховой фонд, который гарантирует возврат гражданам вложенных сумм. Никаких доходов в этом случае не выплачивается.

Перед заключением договора следует выяснить входит ли данный фонд в систему страхования вкладов.

Закон о деятельности

Вся деятельность негосударственных пенсионных фондов регламентируется следующими законами:

- статья 213. 1 Налогового кодекса;

- ФЗ № 75 от 7. 05. 1998 года;

- ФЗ № 424 от 28. 12. 2013 года.

Законодательство накладывает определённые ограничения на деятельность НПФ. Фонд не имеет права использовать средства плательщиков в качестве залога, и брать на себя функции поручителя за третьих лиц. Пенсионные резервы не подлежат взысканию по долгам и не могут быть арестованными государственными структурами.

Что такое индивидуальный план НПО

В стране ежегодно осуществляется индексация пенсий, но эти суммы настолько малы, что нормально жить на государственную пенсию практически невозможно. Поэтому многие трудоспособные граждане, которым до пенсии ещё много лет, планируют самостоятельно создавать материальную базу на будущее. Удобным инструментом для этой цели является индивидуальный пенсионный план.

https://www.youtube.com/watch?v=G24CkKI1jGI

Индивидуальный пенсионный план в НПО составляется в соответствии с личными интересами вкладчика и учитывает периодичность выплат, минимально допустимую сумму вклада, возможность досрочного снятия средств и некоторые другие аспекты.

Обычно клиенты НПФ выбирают индивидуальную программу с установленной суммой взноса. Такая программа подразумевает гибкий график, но сумма взноса является неизменной.

В индивидуальном плане оговариваются все возможности досрочного снятия вложенных средств.

Это может быть связано с переводом средств в другой фонд, тяжёлым заболеванием вкладчика, требующим дорогостоящего лечения или другими уважительными причинами.

Принципы НПО

Негосударственный фонд является некоммерческой организацией и основной его целью являются социальные функции по финансовому обеспечению участников фонда.

Отношения между фондом и его участниками регламентируются договором, в котором подробно прописаны права и обязанности, как учредителей фонда, так и вкладчиков. Договор может быть бессрочным или иметь ограниченный срок действия.

Он, может быть, расторгнут по желанию вкладчика, решению судебных органов или в результате ликвидации фонда. В этом случае средства могут быть переведены в другую финансовую организацию.

Функции договора НПО

Негосударственный фонд пенсионного обеспечения выполняет следующие функции:

- заключает договоры пенсионного обеспечения;

- оформляет индивидуальные планы вкладчиков;

- аккумулирует вложенные средства;

- формирует резервный фонд;

- инвестирует вложенные средства в высокодоходные проекты;

- заключает договоры с управляющими компаниями;

- принимает меры по сохранности вверенных финансовых средств;

- осуществляет выплаты в указанные в договоре сроки;

- гарантирует сохранность и выплату средств при форс-мажорных обстоятельствах.

Это можно рассматривать как основные функции фонда. Вся остальная деятельность фонда регламентируется его уставом и законодательными актами РФ.

Как оформить индивидуальный план

Сначала необходимо выбрать надёжный фонд. В настоящее время некоторые банки организуют исключительно надёжные фонды дополнительного пенсионного обеспечения. Одним из таких фондов является НПФ «Сбербанк». Это пенсионный фонд открытого типа.

Он предлагает своим клиентам различные индивидуальные и корпоративные программы.

Основная часть средств вкладчиков инвестирована в банковскую сферу, более 10% в топливно-энергетические компании, а оставшиеся средства распределяются между перспективными компаниями, являющимися лидерами российской экономики.

Для оформления индивидуального плана достаточно зайти в ближайший офис Сбербанка с паспортом или другим документом удостоверяющим личность.

Далее сотрудник банка объяснит последовательность дальнейших действий.

После согласования индивидуального плана заключается договор, где будет указана сумма, график платежей, доходность инвестиций, возможность досрочного снятия денежных средств и некоторые другие пункты.

Видео:Почему деньги в НПФ пропадут? / Негосударственные пенсионные фонды в РоссииСкачать

Негосударственное пенсионное страхование

Все большее количество россиян желают принять участие в формировании своей будущей пенсии. В настоящее время свыше 7 миллионов человек являются участниками негосударственного пенсионного страхования.

Данный вид пенсионного обеспечения является дополнительным к основным видам: по обязательному страхованию и по государственному обеспечению.

Выбор в пользу еще одной пенсии гражданину следует начать с выбора НПФ, при этом стоит учитывать:

- наличие государственной лицензии;

- высокий рейтинг среди других фондов;

- надежные способы инвестирования денежных средств вкладчиков;

- разнообразие пенсионных схем, максимально учитывающих большинство предпочтений вкладчиков.

Для того, чтобы стать участником негосударственного пенсионного обеспечения (НПО) необходимо заключить договор, в котором описываются основные права и обязанности каждой стороны.

В этом же документы прописана и пенсионная схема, выбранная вкладчиком. Уплату взносов можно осуществлять не только в свою пользу, но и в пользу третьих лиц.

Периодичность платежей и способы их перечисления также указываются в договоре.

https://www.youtube.com/watch?v=-1L0i0RyPlI

Негосударственное пенсионное страхование устанавливается при наличии на то оснований в связи с достижением общеустановленного возраста выхода на пенсию.

Однако существует возможность и досрочного НПО для работников с вредными и опасными условиями труда. Размер негосударственной пенсии определяет гражданин при выборе пенсионной схемы.

От этого будет зависеть и величина уплачиваемых им пенсионных взносов.

Негосударственная пенсия — что это такое?

Для обеспечения достойного уровня жизни по достижении пенсионного возраста гражданин может сам принять участие в формировании своей будущей выплаты. Для этого ему необходимо стать участником негосударственного пенсионного обеспечения.

Негосударственная пенсия — это дополнительная выплата к основной сумме пенсии, формируемая в основном за счет личных взносов гражданина и назначаемая при выходе на заслуженный отдых.

Отличительными чертами данного вида пенсионного обеспечения являются:

- отсутствие необходимости иметь страховой стаж;

- возможность самостоятельно устанавливать сумму взносов и периодичность их уплаты;

- наличие у гражданина права расторгнуть договор и вернуть накопленное.

Для того, чтобы в будущем получать дополнительную пенсию необходимо предпринять следующее:

- Выбрать НПФ и заключить с ним договор.

- Утвердить индивидуальный план платежей.

- Осуществлять уплату взносов согласно договору.

Начать формировать негосударственную пенсию может любой гражданин, начиная с 18 лет. Юридическим основанием установления такой пенсии является закон № 75-ФЗ от 07.05.1998 г. «О негосударственных пенсионных фондах», он же регулирует отношения между участниками данного вида пенсионного обеспечения.

Участники пенсионного обеспечения

Участником негосударственного пенсионного обеспечения можно стать, заключив договор с выбранным фондом. Сторонами такого договора являются:

- негосударственный пенсионный фонд, действующий на основании лицензии;

- вкладчик, уплачивающий взносы;

- участник, которому в соответствии с договором должна выплачиваться или уже выплачивается негосударственная пенсия.

Что касается вкладчиков, то ими могут быть:

- физические лица — граждане, самостоятельно уплачивающие взносы на НПО (одновременно являются и участниками заключаемого договора);

- юридические лица — организации, перечисляющие взносы из своих средств в пользу своих сотрудников (в данном случае у работников таких предприятий формируется корпоративная пенсия).

Свои обязательства НПФ выполняет согласно правил, утверждаемых советом директоров каждого конкретного фонда и регистрируемых в порядке, предусмотренным Центробанком. Правила содержат следующую информацию:

- список пенсионных схем и их подробное описание;

- перечень оснований для выплаты негосударственной пенсии (ими могут быть как страховые случаи: старость, утрата кормильца, инвалидность, так и дополнительные основания).

Договор негосударственного пенсионного обеспечения

Права и обязанности участников НПО, а также принципы их взаимодействия закреплены в соответствующем документе — договоре. Перед его составлением гражданину необходимо определиться со следующими вопросами:

- возможный размер будущей дополнительной пенсии, которую он хотел бы получать;

- приемлемый для него период выплаты негосударственной пенсии;

- удобный график внесения платежей.

Выбрав таким образом пенсионную программу, отвечающую всем требованиям обратившегося, необходимо заключить непосредственно договор с выбранным НПФ. Данный документ представляет собой соглашение между НПФ и вкладчиком в пользу участника договора.

Обязанности в таком случае распределяются так:

- у вкладчика — перечисление пенсионных взносов в установленные сроки и в определенных размерах;

- у фонда — выплата негосударственной пенсии при наличии у гражданина права на нее в соответствии с выбранной им пенсионной схемой.

Подробный перечень требований договора содержится в ст. 12 закона № 75-ФЗ от 07.05.1998 г.

https://www.youtube.com/watch?v=3mxpgP6AJ-4

Стоит отметить, что документ может быть составлен не только в свою пользу, но и в пользу третьих лиц. Ими могут быть любые физические лица — родственники, близкие люди.

Договор составляется в двух экземплярах, имеющих одинаковую юридическую силу для каждой стороны. Срок действия документа равен периоду выполнения сторонами своих обязательств. По желанию вкладчика договор может быть расторгнут. Еще одной причиной прекращения договора может стать смерть участника. В таком случае пенсионные накопления наследуются его правопреемниками.

Выбор пенсионной схемы в НПФ

При заключении договора гражданин обязан выбрать одну из предложенных ему пенсионных схем, перечисленных в Правилах.

Пенсионная схема представляет собой перечень условий, раскрывающих порядок уплаты пенсионных взносов и выплаты негосударственной пенсии.

С точки зрения уплаты платежей можно выделить следующие схемы:

- в зависимости от количества вкладчиков:

- с единственным лицом, перечисляющим взносы;

- паритетная (где участвуют сотрудники и работодатели);

- в зависимости от вида открываемого счета:

- солидарные (в пользу группы заранее определенных лиц);

- индивидуальные (с перечислением на именной счет).

С точки зрения выплаты негосударственной пенсии различают такие схемы:

- срочные (выплата осуществляется в течение всего срока, предусмотренного договором)

- пожизненные (без ограничения в течение всей жизни участника при наличии на то средств на счете).

Взносы по договору о НПО

При подписании договора вкладчик самостоятельно определяет размер пенсионных взносов, периодичность и продолжительность их уплаты.

Перечисляют платежи как правило с такой периодичностью:

- ежемесячно;

- ежеквартально;

- раз в полгода;

- одной суммой за год;

- реже допускается единовременное внесение денежных средств.

Вкладчики уплачивают взносы денежными средствами одним из удобных способов в порядке и размерах, предусмотренных правилами НПФ и заключенным договором. Способов перечисления взносов существует несколько:

- через почтовые отделения путем перевода;

- через банковские учреждения безналичным путем;

- через бухгалтерию своего предприятия путем удержания из заработной платы.

В случае прекращения уплаты взносов многие фонды оставляют за вкладчиком возможность возобновить их перечисление, обратившись с такой целью в свой НПФ.

Досрочная негосударственная пенсия в НПФ

Негосударственная пенсия может выплачиваться досрочно, то есть ранее общеустановленного возраста, в связи с занятостью на определенных видах работ, предусмотренных пп. 1- 18, п. 1, ст. 30 ФЗ № 400 «О страховых пенсиях».

Для признания условий труда на таких работах вредными и опасными проводится специальная оценка. В настоящее время она заменяет существовавшую ранее аттестацию рабочих мест в связи с введением в действие закона № 426-ФЗ от 28.12.2013 г.

«О специальной оценке условий труда».

По результатам проведенной оценки условиям труда присваивается один из четырех классов опасности. Последние из них (третий и четвертый) являются вредными и опасными. Именно в таких случаях с целью обеспечения своих работников досрочной пенсией работодатель может выбрать несколько вариантов действий:

- Уплачивать в ПФР страховые взносы по дополнительным тарифам согласно классу условий труда.

- Дополнительно перечислять взносы в негосударственный фонд.

На вступление в систему досрочного НПО по второму варианту требуется согласие работника. В данном случае работодатель самостоятельно выбирает и утверждает пенсионную программу в соответствии с предложениями НПФ. Требования относительно условий заключаемого договора содержатся в ст. 36.33 ФЗ № 75 от 07.05.1998 г.

Что же касается взносов на досрочное НПО, то законодательно установлена нижняя граница их ежемесячного взноса:

- не ниже 2% дохода сотрудника, занятого на рабочем месте с вредными условиями труда;

- не ниже 4% всех выплат работника, занятого на рабочем месте с опасными условиями труда.

Стоит отметить, что пенсионная программа работодателя может включать и возможность самого работника участвовать в формировании своей дополнительной пенсии. В этом случае часть взносов удерживается из заработной платы самого сотрудника.

Размер и выплата негосударственного пенсионного обеспечения

Для установления негосударственной пенсии гражданину требуется обратиться в НПФ с заявлением о ее назначении и необходимыми документами, список которых может различаться в зависимости от правил каждого фонда.

https://www.youtube.com/watch?v=oIVa0W4pJg4

Дата обращения является датой назначения негосударственной выплаты, но она не может быть раньше дня возникновения права. Непосредственно перечисление денежных средств осуществляется как правило в течение 30 календарных дней с момента обращения.

Размер будущей выплаты зависит от нескольких параметров:

- правил выбранного фонда;

- пенсионной схемы, указанной в договоре;

- суммы, накопленной к моменту оформления пенсии.

Отметим, что размер НПО может быть увеличен в связи с полученным доходом от инвестирования по итогам календарного года.

После установления пенсии фонд как правило направляет в адрес обратившегося гражданина уведомление о назначении выплаты с указанием начисленной суммы и срока, в течение которого деньги будут выплачиваться.

Перечисление денег осуществляется одним из возможных способов:

- на номер счета в банковском учреждении;

- на номер банковской карты;

- почтовым переводом.

Вся необходимая информация содержится в письменном обращении гражданина. При изменении личной информации гражданину необходимо своевременно уведомить об этом свой НПФ.

Ответы онлайн-консультанта на вопросы пользователей

или

Видео:Дополнительная пенсия от НПФ ВТБСкачать

Что такое ОПС: расшифровка аббревиатуры, страховая часть в системе ОПС, что значит ПФР и НПФ

Пенсионная страховая защита должна воплощать в действие право граждан получать доходы после того, как они завершат свою трудовую деятельность.

Как показывает практика, не всем потенциальным пенсионерам известно, что такое ОПС, как страховка действует.

Осознание «анатомии» системы пенсионного строения России помогает человеку влиять на сумму будущих пенсионных выплат, увеличивая её до достойного уровня.

ОПС: что это?

Что означает аббревиатура ОПС? Расшифровка аббревиатуры ОПС представлена ниже. Каждый житель России, благодаря этой страховке, получает уникальный персональный номерной код. Этот код позволяет контролировать все выплаты, осуществляемые Пенсионным Фондом.

Начиная с 2002 г., пенсионная система РФ подверглась кардинальным переменам: распределительная система была заменена на распределительно-накопительную. Теперь работодателями производятся выплаты страховых взносов на ОПС следующим образом:

Граждане, рождённые от 1967 до 2015 г.Могут выбирать:

· либо формирование лишь страховой пенсии;

· либо формирование страховой + накопительной пенсии параллельно, выбрав негосударственный ПФ

Граждане до 23-х лет, которые впервые вышли на работуМогут выбирать вид пенсионного обеспечения в течение пяти лет с момента первого поступления страховых денег

Управлять разрешается лишь накопительной частью пенсии. Это сумма, которая накапливается до «заморозки»: принятия человеком решения о переносе своих пенсионных сбережений в Негосударственный Пенсионный Фонд (НПФ), либо о сохранении денег в ПФР. Переход бывает срочным/досрочным. Подробнее про обязательное пенсионное страхование можно почитать здесь.

Нормативная база и структура ОПС

Основным нормативным регулятором развития ОПС служит ФЗ №167 от 2001 г. В статье №1 данного закона даётся расшифровка системы ОПС, с помощью которой государство формирует источники финансирования будущих пенсий. В законодательную базу ОПС входят:

Нынешняя организация ОПС включает в себя три категории участников:

1.Страхователь.

В этой роли выступает сам ПФР. Фонд играет функцию главного администратора, занимающегося распределением взносов (начиная с 2021г., сбор бюджетных денег производит налоговая инспекция). Помимо этого, ПФР осуществляет ведение персонального учёта, сбор документов с целью назначения пенсий.

2.Страховщик.

Эту роль выполняют:

· негосударственные ПФ;

· назначенные государством УК.

3. Застрахованное лицо.

https://www.youtube.com/watch?v=EDtMGwlFIUk

Под этим определением подразумевается гражданин, за которого страхователь регулярно производит страховые выплаты.

Что предоставляет такая система ОПС? Страхователь получает всю информацию по потенциальным/нынешним пенсионерам. Застрахованное лицо имеет право претендовать на получение выплаты, но после того, как достигнет определённой возрастной границы, либо наступления страховых событий.

Как происходит процедура уплаты страховых отчислений

Налоговый Кодекс требует, чтобы страховые взносы на ОПС перечислялись пятнадцатого числа каждого месяца. Если же данная дата выпадает на выходной/праздник, то взносы должны поступить в первые рабочие будни.

Внимание! Когда работодатель по какой-либо причине не производит своевременных выплат, тогда регулирующим органом с него взыскивается страховой взнос в принудительном порядке.Важное замечание! Величина предельного размера страховой базы, с которой следует производить выплату страховых взносов, составляет 796 рублей.

Порядок начисления страховых взносов

Внедрение учётной системы страховых взносов производится по каждому виду страхования отдельно. Каждый взнос предполагает использование расчётного документа, в котором указывается казначейский счёт + КБК.

Страховые взносы на ОПС должны оплачиваться в банковской организации. Если нет банка (село, деревня), перечисление страховых выплат производится посредством кассы местной администрации/отдела почты. Взносы должны выплачиваться в объёме 100%, без разделения на страховую/накопительную части.

Как учитываются взносы на ОПС

Учёт взносов происходит следующим образом: В ПФР на каждого гражданина заведён индивидуальный счёт. Каждый счёт обладает номером СНИЛС. Выплаченные со стороны работодателей страховые взносы стекаются на данный счёт. На базе этого, в будущем, и будет рассчитана величина пенсии.

Сегодня СНИЛС имеет огромное значение. Он должен выдаваться человеку при первом же обращении в ПФР, либо при начале трудовой деятельности.

ПФР либо НПФ: возможность выбора

Смысл накопительной пенсии заключён в возможностях её инвестиционного вложения для получения прибыли. В связи с этим, каждый потенциальный пенсионер должен найти оптимальный способ вложения своих накоплений. Самым распространённым рыночным инструментом для этого является НПФ (негосударственный фонд).

Внимание! Перед тем, как доверять деньги НПФ, надо внимательно взвесить все «за»/«против». Перевод накопительной части НПФ будет значить, что данная структура принимает на себя всю ответственность за дальнейшую выплату пенсии страхователю.

Выбор НПФ является сугубо индивидуальным. Никто не имеет права навязывать человеку перейти из ПФР в НПФ. Лишь возникновение трёх ситуаций будет обозначать неизбежность подобного перехода:

- Когда отозвали лицензию.

- Когда срок договора окончен.

- Если страхователь скончался.

ОПС: как работает система?

Российская система материального обеспечения по старости, а также по получению инвалидной группы /утрате кормильца, функционирует по следующему общему алгоритму:

- Все работодатели, в автоматическом порядке, проходят процедуру регистрации в Пенсионном Фонде, сразу же после того, как встанут на учёт у налоговиков (ФЗ № 167, п. 1, ч. 1).

- Физические лица подписывают трудовые соглашения, получая статус «застрахованных»: т. е. граждан, имеющих право получать материальную выплату по старости, инвалидности и пр.

- Страхователи, согласно системе ОПС, каждый месяц уплачивают в ФНС страховые взносы за всех своих работников. Величина выплат составляет 22% от оклада, в случае, если иного не предусмотрено главой № 34 НК РФ.

- Внесённые страховые деньги отображаются на индивидуальных счетах, в системе персонального учёта. Каждый гражданин может рассчитывать на формирование личного «досье», информирующего о том, какой вклад застрахованное лицо смогло внести в систему. Соответственно, сколько денег человек получит при наступлении страхового претендента.

- Бюджетная «корзина» ПФР формируется из денег страховых взносов, прочих источников финансирования.

- Граждане, попавшие под страховой претендент, обращаются к страховщику (ПФР) с просьбой о назначении им установленной пенсии (она может быть страховая, накопительная и т. д.). Эта пенсия будет выплачиваться из средств ПФР, которые были сформированы вышеописанным способом.

Внимание! Граждане регистрируются в ОПС в автоматическом порядке после того, как будут исполнены все принятые законом условия, дающие статус «застрахованных лиц». При этом никаких заявлений писать не требуется.

Принципы системы

В тексте ФЗ №167 не обозначены принципы ОПС, тем не менее, они аналогичны любому иному виду социальной страховки:

Какие функции исполняет система ОПС

Обязательное Пенсионное Страхование исполняет четырёх ступенчатый функционал, а именно:

1.Инвестиционный. Формирование средств происходит также и за счёт вложения временно свободных денег, которые получены от источников, таких как: страховые взносы, штрафы и пр.

2.Аккумулирующий. Средства ОПС собираются по «одному адресу» – бюджет ПФР и учитываются общей суммой, независимо от того, из какого источника они пришли.

3.Регулирующий. Деньги, полученные бюджетом ПФР, подвергаются перераспределению в пространстве/времени.

4.Гарантийный. Граждане, которые попали под страховой претендент, могут рассчитывать на получение страховой выплаты при условии, что ими соблюдены все условия, необходимые для назначения пенсии.

Кто имеет право на заключение соглашения ОПС

ОПС – это соглашение между ПФ Российской Федерации и застрахованным гражданином. Это соглашение предусматривает необходимость выплаты фондом пенсионных денег в момент достижения человеком пенсионного возрастного рубежа.

Такой договор должен содержать следующие сведения:

- личные данные о человеке;

- обоюдные обязанности/права сторон (ПФР + застрахованный гражданин);

- алгоритм/правила контроля поступающих денег, а также регламент/порядок осуществления платежей в случае страхового претендента;

- порядок выплат накопленных денег, в случае кончины страхователя, его наследникам;

- мера ответственности обеих сторон в ситуации несоблюдения условий соглашения;

- порядок внесения корректив в уже подписанное соглашение.

Следует знать! Договор ОПС имеют право заключать только дееспособные физические, либо юридические лица.

В роли страховщика может выступать как ПФР, так и негосударственный фонд. Любой человек имеет право менять страховщика, подав соответствующее заявление: такая смена возможна раз в пятилетку, либо в следующем году (при досрочном переходе).

Резюме

Важные выводы, относительно действующей пенсионной системы страхования в России:

- Страхование по достижению пенсионного возраста обязательно для всех жителей страны. Следуя требованию ФЗ №167З, за всех работающих сотрудников, на их индивидуальный лицевой счёт страхователи осуществляют выплату специальных взносов в счёт ОПС.

- Основным страховщиком страны выступает Пенсионный Фонд (ПФР). Он производит учёт всей поступившей денежной массы на лицевых счетах зарегистрированных граждан, согласно установленной тарификации.

- Платежи по ОПС «включаются» в момент достижения застрахованным гражданином определённых условий. Самый распространённый вид выплат – это страховая пенсия по старости. Такая пенсия назначается человеку в момент достижения им возраста выхода на заслуженный отдых.

pensiya/ops/ops-rasshifroa.html

💥 Видео

НПФ или ПФР❓ Кто сделал правильный выборСкачать

РАЗБИРАЮ СВОЮ НАКОПИТЕЛЬНУЮ ЧАСТЬ ПЕНСИИ | Нужно ли учитывать её в пенсионном портфеле? | НПФ ВТБСкачать

Негосударственный пенсионный фонд. Как перейти из одного в другой?Скачать

Как получить накопительную пенсиюСкачать

Какую доходность показал Сбер НПФ? Куда инвестирует накопления НПФ? Сравнил свою доходность и НПФ.Скачать

Рассказываем про негосударственные пенсионные фондыСкачать

Перевод ПЕНСИОННЫХ НАКОПЛЕНИЙ через ГОСУСЛУГИ (ПФР)//Выбор управляющей компанииСкачать

С какими заявлениями нужно обращаться в Соц. фонд (ПФР), чтобы получить максимальный размер пенсииСкачать

Перерасчет пенсии: как добиться исправления ошибок Пенсионного фондаСкачать

Индивидуальный пенсионный план от СбербанкаСкачать

Как получить все пенсионные накопления сразу? ИнструкцияСкачать

Заявление в Пенсионный фонд. Досрочная пенсия. Что нужно знать.Скачать

Как поймать пенсионный фонд на обмане и увеличить пенсию. Советы юристаСкачать

Ликвидация Пенсионного фонда с 2023 года. Что будет с пенсиями и пособиями?Скачать

👴👵ТОП-5 ошибок, из-за которых можно потерять пенсионные накопления.Скачать

Масштаб нарушений в Пенсионном фонде раскрыла Счетная палатаСкачать