Спросить у юриста быстрее. Это бесплатно!

Помещения коммерческого назначения нередко становятся для своего владельца основным источником дохода.

Но при подсчете прибыли нельзя забывать о необходимости уплаты налогов. Несоблюдение этого требования может повлечь начисление штрафов и даже уголовное преследование.

Налогообложение коммерческой недвижимости имеет свои особенности, о которых стоит узнать подробнее.

- Что считается коммерческой недвижимостью?

- Ставки налога на коммерческую недвижимость 2021

- Бывают ли льготы по налогу на коммерческую недвижимость?

- Налог с продажи коммерческой недвижимости 2021

- Легальное снижение ставки налога

- Налог на коммерческую недвижимость: сумма, порядок расчёта

- Понятие коммерческой недвижимости

- Кто должен платить?

- Кто может не платить?

- Налогообложение коммерческой недвижимости

- Для физических лиц

- Для юридических лиц

- При продаже коммерческой недвижимости

- Сроки оплаты налога

- Образцы документов

- Ответственность за неуплату

- Заключение

- Ответы о налоге на коммерческую недвижимость

- Налог на имущество организаций и ИП

- Кто должен платить налог на имущество?

- Как определяется налог на коммерческую недвижимость?

- На какие организации распространяются льготы?

- Для кого снижен налог в Москве?

- Как рассчитать налог на коммерческую недвижимость?

- Льготы для владельцев нежилой недвижимости

- Что еще нужно оплатить?

- Налог на коммерческую недвижимость: расчёт для физических и юридических лиц — Твой риелтор

- Налог на коммерческую недвижимость: расчёт для физических и юридических лиц

- Что такое коммерческая недвижимость

- Расчет налогов

- Продажа коммерческой недвижимости

- Налог на коммерческую недвижимость 2021 для физических и юридических лиц

- 🎬 Видео

Что считается коммерческой недвижимостью?

В соответствии с законодательством РФ к коммерческой недвижимости относятся объекты, предназначенные для извлечения прибыли. Их владельцами могут быть как организации, так и физические лица. В зависимости от назначения такие помещения делятся на несколько категорий:

- Индустриальные объекты: склады, производственные цеха.

- Деловая недвижимость: офисные здания, банки.

- Предприятия сферы общепита: кафе, столовые, рестораны.

- Торговая недвижимость: ларьки, магазины, рынки, торгово-развлекательные комплексы.

- Помещения социальной сферы: библиотеки, стадионы, аэропорты, медицинские центры.

- Недвижимость, задействованная в сфере туризма: гостевые дома, отели, хостелы.

Любой из этих видов недвижимости подлежит налогообложению. Срок перечисления денег в бюджет устанавливается региональными властями (ст.383 НК РФ).

До 2021 года налог начислялся с учетом среднегодовой, или балансовой стоимости. Сейчас для расчета ставок по некоторым объектам берется кадастровая цена. К таким помещениям относятся:

- Офисы.

- Имущество организаций или ИП, находящееся за рубежом.

- Административные здания и комплексы для торговли площадью больше 3 000 кв.м.

- Помещения общепита с площадью зала более 150 кв.м.

В некоторых правовых актах коммерческие объекты получили название «имущество организаций». Налог с такого имущества будет взиматься, если оно учтено на балансе в качестве объекта основных средств

Второе условие – запись об объекте должна содержаться в ЕГРН. Если она отсутствует, необходимо наличие прочной связи постройки с землей. Другими словами, такое помещение не может быть перемещено на другое место без нанесения ему ущерба.

Ставки налога на коммерческую недвижимость 2021

Ставки налога для физлиц и организаций заметно отличаются. Так, для граждан ставка, определяемая по инвентаризационной стоимости объекта, не должна превышать показатели, закрепленные на федеральном уровне:

- Если недвижимость оценивается не больше, чем в 300 000 руб., необходимо перечислять в бюджет 0,1%.

- За объекты стоимостью от 300 000 до 500 000 руб. уплачивается от 0,1 до 0,3%.

- Дорогостоящие помещения, цена которых начинается от полумиллиона рублей, облагаются налогом в размере от 0,3 до 2%.

Максимальная ставка налога на имущество организаций, предназначенное для целей коммерции, составляет 2,2%. Если расчет производится по кадастровой цене, предельная ставка не может превышать 2%

Порядок расчета в зависимости от ситуации может несколько отличаться. Так, в процессе подсчета по среднегодовой стоимости налоговая ставка умножается на среднюю цену имущества за отчетный период. Когда за основу берется кадастровая стоимость, налоговая ставка умножается на кадастровую цену, зафиксированную на 1 января отчетного периода.

Бывают ли льготы по налогу на коммерческую недвижимость?

Поскольку налог на недвижимость относится к региональным платежам, местные власти имеют право самостоятельно вводить льготы. Если привилегии предоставил муниципалитет, право на нее нужно периодически подтверждать. Если же соответствующая льгота указана на сайте ФНС РФ – в подтверждении нет необходимости.

https://www.youtube.com/watch?v=ppJPUXg_4xQ

Общий перечень объектов, которые на 100% освобождаются от налога во всех регионах, выглядит так:

- Культурные и бюджетные учреждения.

- Религиозные организации.

- Метрополитен и автомобильные компании.

- ЖСК и ТСЖ.

- Компании, имеющие в штате инвалидов.

- Оборонные предприятия.

Частичному освобождению от взимания налогов обычно подлежат объекты научной, медицинской, образовательной сферы.

Налог с продажи коммерческой недвижимости 2021

В случае продажи коммерческого помещения налогообложению подлежит разница между кадастровой стоимостью и ценой реализации. Поэтому в процессе подготовки сделки нужно запросить выписку из ЕГРП. В этом документе всегда указывается кадастровая цена объекта. Стоимость, по которой предстоит продать недвижимость, стоит определять с учетом этого показателя.

Если коммерческое помещение реализует обычный гражданин, ему придется заплатить налог на доходы по стандартной ставке 13%. Соответственно, за основу будет приниматься разница между ценой реализации и кадастровой стоимостью. Юридические лица уплачивают налог на прибыль согласно поданной декларации по имущественному налогу

Легальное снижение ставки налога

Для любого предпринимателя особую важность представляет вопрос снижения налогового бремени. Чтобы узнать, можно ли освободиться от налога полностью или частично, стоит изучить федеральное и местное законодательство.

Например, в Нижегородской области налог на коммерческую недвижимость не платят профсоюзы, предприятия почтовой связи, организаторы перевозки на фуникулерах и канатных дорогах, дочерние компании FIFA, национальные футбольные ассоциации.

Также нужно учесть, что в налоговом законодательстве часто происходят изменения. Региональные власти могут периодически как исключать некоторые объекты из числа льготных категорий, так и добавлять новые.

Кроме того, коммерсант имеет право оспорить использование в расчетах не остаточной, а кадастровой стоимости. Для этого надо доказать, что помещение должно облагаться по ст.375, а не по ст.378.2 НК РФ.

Своевременная уплата налога на коммерческую недвижимость является обязанностью каждого плательщика. За ее игнорирование виновные привлекаются к ответственности. Но при желании и гражданин, и организация могут снизить налоговую нагрузку.

Остались вопросы по налогообложению коммерческой недвижимости? Задайте их нашим юристам!

ОСТАЛИСЬ ВОПРОСЫ? СПРОСИТЕ У НАШИХ ЮРИСТОВ:

Видео:Инвестиции в недвижимость: купить квартиру под сдачу или коммерческое помещение? Считаем выгоду!Скачать

Налог на коммерческую недвижимость: сумма, порядок расчёта

Коммерческая недвижимость — это объекты недвижимости или земельные участки, предназначенные для извлечения постоянной прибыли или прироста капитала. Естественно, владение подобными участками подразумевает уплату налогов в казну государства. Определенный процент стоимости подобной недвижимости собирается под видом налогового сбора и отчисляется в государственную казну.

Понятие коммерческой недвижимости

В действующем законодательстве РФ отсутствует чёткое определение понятию «коммерческая недвижимость». Впрочем, в сложившейся юридической практике, под недвижимостью коммерческого плана понимают помещение, которое не относится к жилому фонду, и используется владельцем не в личных целях, а для получения денежной или иной прибыли.

Собственником коммерческой недвижимости может быть как физическое, так и юридическое лицо.

Условно говоря, приобретение коммерческой недвижимости необходимо для инвестиций с целью получения стабильного денежного дохода в долгосрочной перспективе. Другими словами, любое здание, сооружение, которое сдается в аренду или служит производственным складом, цехом, считается коммерческой недвижимостью.

https://www.youtube.com/watch?v=hFQL3haaaGg

К подобным видам собственности можно отнести:

- Торговые центры и магазины;

- Гаражи, автомойки и автосалоны;

- Рестораны и кафе;

- Гостиницы и хостелы;

- Апартаменты;

- Бизнес-центры, офисы и так далее.

Стоит отметить, что к коммерческой недвижимости также относятся земельные участки, воздушные и морские суда, а также суда внутреннего плавания. Последние относятся к недвижимости на основании регистрации в том или ином аэропорту, или порту.

Любой вид коммерческой недвижимости подлежит налогообложению. До 2015 года, налог по всем типам недвижимости начислялся исходя из среднегодовой стоимости. Впрочем, на данный момент расчёты для определённых типов недвижимости производятся по кадастровой стоимости, которая приближена к рыночной. Это увеличивает налоговое бремя.

Среди объектов, для которых используется кадастровая оценка, выделяют:

- Торговые комплексы и помещения в его составе;

- Иностранная недвижимость, расположенная в пределах РФ;

- Административные здания и центры;

- Нежилые помещения, предназначенные для офисов, общепита, торговых точек и объектов обслуживания населения.

Для всех остальных объектов недвижимости размер и ставка налога вычисляются по балансовой стоимости.

Если организация или физическое лицо владеет несколькими видами недвижимости, попадающими под разные правила исчисления налога, по каждому из них сумма будет рассчитываться в отдельности.

Кто должен платить?

Владение помещениями неизбежно влечёт за собой обложение налогом. Таким образом, платить за свое имущество обязаны все юридические и физические лица, а также коммерсанты, владеющие коммерческой недвижимостью. Режим налогообложения значения не имеет.

Для юридических и физических лиц заметно различается как режим налогообложения, так и сам размер налогов.

Кто может не платить?

Налог на недвижимость является региональным платежом, поэтому местные власти сами могут решать какие льготы следует предоставить, а какие убрать. Если льготы предоставлены местными властями, их нужно все время подтверждать. Если же льготы предоставлены налоговиками, то подтверждение не нужно.

По общему правилу, от налогов полностью освобождены следующие организации:

- Религиозные и бюджетные учреждения;

- ТСЖ, ЖСК;

- Заведения транспорта;

- Оборонные предприятия;

- Метрополитен;

- Предприятия, в штате которых работают инвалиды;

- Автомобильные компании;

- Учреждения культуры.

Частично освобождаются от уплаты налогов объекты:

- Научного;

- Медицинского;

- Образовательного характера.

Таким образом, можно видеть, что от налогов освобождены организации некоммерческого толка, а право на частичные льготы имеют социальные и научные организации.

Налогообложение коммерческой недвижимости

Сумма, а также налоговая ставка, подлежащая к уплате, рассчитывается по среднегодовой или по кадастровой стоимости, в зависимости от типа коммерческой недвижимости. Если нужно рассчитать по кадастровой стоимости, берется в расчет та ставка, которая установлена местными властями. Ставку налога и сроки уплаты также регламентируют местные власти.

Налоговое законодательство часто меняется и корректируется, поэтому лицам, связанным с бизнесом в сфере недвижимости, стоит постоянно наблюдать за переизданиями и правками в Налоговом кодексе РФ. Важно отметить, что ставки для физических и юридических лиц заметно различаются.

Для физических лиц

Налоговая ставка для физических лиц вычитается исходя из инвентаризационной стоимости помещения и не может превышать показатели, закрепленные на законодательном уровне:

- Если стоимость помещения составляет 300 тысяч рублей, то процентная ставка по налогу на нежилое помещение коммерческого назначения составит всего 0,1%. Это относится и к помещениям, предназначенным для проживания. В частности речь идёт об апартаментах, гостиницах и хостелах;

- Для помещений стоимостью от 300 до 500 тысяч рублей, процентная ставка составит от 0,1% до 0,3%;

- Если речь идёт о помещениях стоимостью свыше 500 тысяч рублей, процентная ставка будет составлять от 0,3% до 2,0%. Речь идёт о дорогостоящей недвижимости, вроде торговых центров и офисов.

Важно отметить, что льготы по налогообложению коммерческой недвижимости не распространяются на физических лиц. Это связано с тем, что помещение физического лица вовлечено в предпринимательскую деятельность.

Для юридических лиц

Налоговые ставки для юридических лиц значительно отличаются от ставок для физических лиц. Это связано с тем, что помещения, принадлежащие юридическим лицам, облагаются налогом на имущество организаций.

https://www.youtube.com/watch?v=OwHPYYP_BhE

Как правило, налог на недвижимость, предназначенную для коммерческих целей, не превосходит 2,2% от конечной цены самого помещения. Максимальная ставка по недвижимости, с которой налог считают исходя из кадастровой стоимости, составляет 2%.

Расчет налога на имущество имеет свои особенности в каждом из этих случаев. При расчете налога по средней стоимости ставку налога умножают на среднюю стоимость имущества за отчетный период. При расчете налога на имущество по кадастровой стоимости, ставку налога умножают на кадастровую стоимость имущества на 1 января налогового периода (отчетного года).

При продаже коммерческой недвижимости

В связи с тем, что в законодательстве отсутствует понятие коммерческой недвижимости, при заключении сделок по продаже могут возникнуть сложности. Также следует учесть особенности налогообложения, связанного со статусом продавца недвижимости.

Порядок уплаты налога с продажи коммерческой недвижимости, размер ставки и сроки зависят от статуса продавца:

- Если речь идёт о физических лицах, они должны уплатить НДФЛ, начисляемый по ставке, установленной местными властями и администрацией. Обычно налоги при продаже коммерческой недвижимости физическим лицом рассчитываются по ставке 13% с вырученной по договору суммы дохода.

- Индивидуальные предприниматели могут снизить налог, воспользовавшись налоговыми вычетами. Естественно, они должны обосновать снижение налога, предоставив документы, подтверждающие их траты при реализации имущества.

- При продаже имущества, используемого в коммерческих целях, иностранные организации обязаны уплатить налог по ставке в 20%.

- ООО не платят налоги с дохода, полученного с продажи такой недвижимости. Это связано с тем, что объект недвижимости выступает в качестве взноса в уставной капитал.

Налоги при сдаче коммерческой невидимости в аренду также будут зависеть от статуса владельца. Например, если речь идёт об индивидуальном предпринимателе, ему придётся уплатить НДФЛ в размере 13%.

Дополнительно уплате подлежит стандартный имущественный налог для юридических и физических лиц.

Иностранцам, осуществляющим подобную деятельность на территории РФ, придётся уплатить налог в размере 30% от прибыли.

Сроки оплаты налога

Сроки уплаты налога на коммерческую недвижимость устанавливаются региональным законодательством. Такое правило прописано в статье 383 НК РФ. Платеж может перечисляться единовременно, а также могут быть предусмотрены авансовые ежеквартальные платежи.

Например, в Санкт-Петербурге, на основании статьи 3 закона No 684-96 установлены следующие сроки:

- Авансовые платежи — до 30 числа месяца, следующего за отчетным;

- Годовой платеж — до 30 марта года, следующего за налоговым периодом.

Образцы документов

Ниже будут представлены образцы и бланки налоговых деклараций, а также документ, объясняющий как их заполнять:

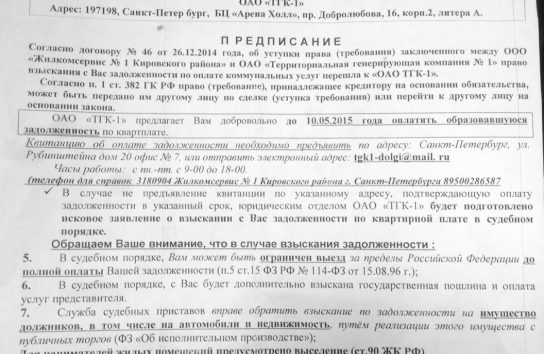

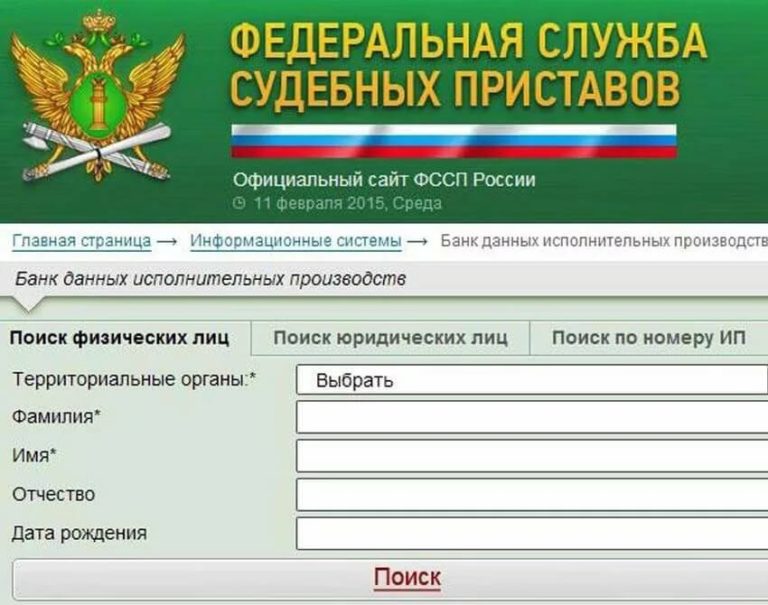

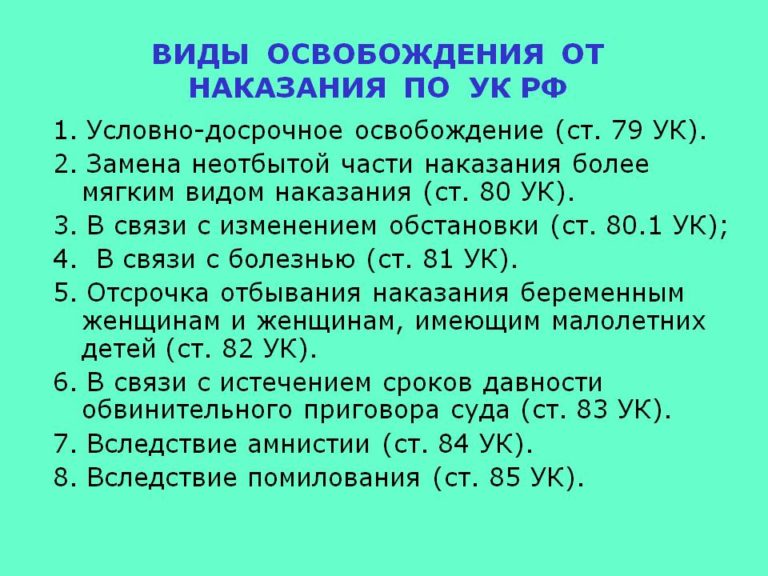

Ответственность за неуплату

Уплата налогов в бюджет государства — это обязанность любого гражданина России, за нарушение которой НК РФ и УК РФ предусматривают определенную ответственность. Естественно, это относится и к налогам на коммерческую недвижимость.

Фиксирование правонарушений происходит на основании регистрационных данных юридического лица или индивидуального предпринимателя. Любой, кто хочет вести предпринимательскую деятельность на территории РФ, должен встать на учет в ФНС, получить ИНН и прочие цифровые порядковые номера, за которыми он будет зафиксирован во всевозможных базах данных.

При этом органы взыскания должны иметь все сведения и документы, что подтверждают подобное правонарушение. К данным сведениям относятся исчисления налогов в соответствии с законодательством Российской Федерации, направление уведомления, а также факты подтверждения даты получения уведомления.

Согласно статье 122 НК РФ, неполная и полная неуплата суммы взыскания из-за занижения платежной базы, неправильного исчисления суммы, а также ряда других неправомерных действий, влечет за собой штраф в размере 20% от всей неуплаченной суммы.

Естественно, прежде чем подать исковое заявление, налоговая инспекция вышлет должнику серию уведомлений о наличии задолженности. В случае если неплательщик решит игнорировать данные уведомления, налоговые службы обращаются в суд. А это означает, что предстоит потратиться и на судебные издержки. Поэтому не стоит пытаться уклониться от уплаты налогов.

https://www.youtube.com/watch?v=6lXk6LIqpcA

Ответственность за неуплату налогов наступает с 16 лет.

Заключение

Сфера налогообложения касается и владения нежилыми площадями, предназначенными для ведения коммерческой деятельности. Несоблюдение налогового законодательства, может привести к ряду весьма неприятных последствий для владельца, начиная от штрафов и заканчивая судебными тяжбами. Поэтому необходимо внимательно следить за изменениями в налоговом законодательстве.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- 8 (800) 350-83-59 — все регионы РФ.

Видео:Клуб экспертов: как снизить налог на коммерческую недвижимость?Скачать

Ответы о налоге на коммерческую недвижимость

Сразу отмечу, что ИП, мелкий и средний бизнес относят к организациям – для них установлен общий порядок налогообложения.

А для того, чтобы разобраться с налогами на недвижимость, нужно определить, что такое коммерческая недвижимость. Ведь не каждое нежилое помещение относится к коммерческим.

Во-первых, это нежилые здания и помещения. Во-вторых, важно определенное назначение в использовании этих объектов.

Почему важен второй момент? Машино-место или апартаменты – тоже нежилые помещения. И, безусловно, их можно использовать в своей предпринимательской деятельности – сдать в аренду, например. Но при первичном рассмотрении это некоммерческие помещения. Далее я расскажу о случаях, когда и они будут подпадать под налогообложение для коммерческих объектов.

Новый налог для неработающих граждан

Как перевести жилое помещение в нежилое?

Налог на имущество организаций и ИП

Владельцы административно-деловых центров, коммерческих и торговых зданий и помещений в них должны платить налог на имущество.

При этом налоговый кодекс освобождает от налога на имущество организации и ИП, работающие на упрощенной системе налогообложения (УСН). Но с одной существенной оговоркой: кроме коммерческих объектов, налог по которым рассчитывается по кадастровой стоимости.

Найти объект, по которому не определена кадастровая стоимость, уже непросто. В таком порядке стоимость недвижимости определяется уже в 74 субъектах РФ.

Ежегодно органы власти выявляют все новые и новые объекты, которые используются для коммерческих целей, и вносят их в Перечень торговых, офисных объектов, объектов общественного питания и бытового обслуживания, облагаемых налогом на имущество от кадастровой стоимости.

Данный перечень размещается на официальном сайте органов власти региона. К примеру, на сегодня в Москве таких объектов в документе – 30 тысяч общей площадью около 96 млн кв. метров.

Как оспорить кадастровую стоимость коммерческой недвижимости?

Регистрация и налоги ИП для чайников

Кто должен платить налог на имущество?

Закон не освобождает от налога на имущество применяющих УСН собственников административно-деловых и торговых центров. Причем не имеет значения, владеет налогоплательщик всем зданием или только одним помещением.

Административно-деловой центр – это отдельно стоящее нежилое здание, в котором назначение не менее 20% площадей – деловые, коммерческие или административные цели. Либо это здание, расположенное на земельном участке с разрешенным видом использования для размещения таких помещений.

Сведения о назначении нежилого помещения, здания или земельного участка содержатся в ЕГРН или данных технического учета (БТИ, Ростехинвентаризация). К таким объектам относятся офисы, переговорные, зона ресепшн, парковки и даже офисное оборудование.

https://www.youtube.com/watch?v=pvSEdb0aioc

Торговый центр – это отдельно стоящее здание, в котором в соответствии с его назначением (назначением земельного участка) располагаются торговые объекты, объекты общественного питания, бытового обслуживания. Здание будет отнесено к торговому центру, если под эти цели используется более 20% помещений.

Если по сведениям ЕГРН или данным технического учета назначение здания или земли иное, но более 20% его помещений используются под магазины, кафе, службы быта, для целей налогообложения оно будет отнесено к категории торговых центров.

Инструкция: как заказать выписку из ЕГРН?

Налоги ИП при сдаче жилья в аренду

Как определяется налог на коммерческую недвижимость?

Налог на имущество организаций (или ИП) региональный. То есть ставку определяют местные власти, но Налоговый кодекс ограничивает ее максимальное значение. Так, с 2021 года ставка не может быть выше 2%. В Москве в 2021 году ставка налога на имущество организаций равна 1,6%.

На какие организации распространяются льготы?

В то же время существуют льготы как на федеральном уровне, так и на региональном (глава 30 «Налог на имущество организаций» Налогового кодекса). Перечень довольно внушительный. Например, льготами могут воспользоваться:

- религиозные организации,

- общественные организации инвалидов,

- фармацевтические производители,

- протезно-ортопедические предприятия,

- коллегии адвокатов, бюро и юридические консультации,

- государственные научные центры,

- организации на территории особой экономической зоны,

- управляющие организации в «Сколково» и некоторые другие.

Порядок применения льгот и условия, при которых использование льгот прекращается, определяется налоговым законодательством.

Календарь налогов на недвижимость в 2021 году

Налог 4% на доход от аренды жилья – как это будет работать?

Для кого снижен налог в Москве?

Региональные льготы устанавливает исполнительная власть субъекта РФ. Так, в Москве в четыре раза снижен налог для следующих объектов:

- торгово-офисных помещений, которые фактически используются менее чем на 20% под торгово-офисные цели;

- заводоуправления (то есть в этих помещениях размещаются сотрудники, управляющие заводом);

- организаций образования, медицины и науки.

В первом и втором случаях факт соответствующего использования помещений должна подтвердить Государственная инспекция по недвижимости до конца первого полугодия текущего года. Результаты отражаются в акте обследования. Госинспекция проверяет нежилые здания общей площадью свыше 1000 кв. метров, а также многоквартирные дома с нежилыми помещениями, если их доля превышает 3000 кв. метров.

Если заключение Госинспекции отрицательное, можно представить в налоговый орган иные убедительные доказательства. Оспорить акт обследования можно в Межведомственной комиссии при Департаменте экономической политики и развития Москвы.

Для субъектов малого предпринимательства (включенных в перечень, который можно посмотреть на сайте ФНС) налоговая база уменьшается на кадастровую стоимость 300 кв. метров от площади объекта.

Для гостиниц налоговая база может быть уменьшена на кадастровую стоимость минимальной площади номерного фонда, умноженной на два.

Для инвестиционных приоритетных проектов города установлены следующие льготы:

- для промышленных комплексов сумма налога уменьшается вдвое;

- технопарки и индустриальные парки полностью освобождаются от налога на имущество.

Как перевести квартиру из жилой в коммерческую недвижимость?

Можно ли зарегистрировать офис в квартире?

Как рассчитать налог на коммерческую недвижимость?

Сумма налога без учета льгот в Москве рассчитывается по формуле:

налог = кадастровая стоимость недвижимости х 1,6%

Базовая ставка налога на имущество физических лиц за 2021 год по коммерческим объектам равна 1,5% от кадастровой стоимости. Напомню, что этот порядок налогообложения распространяется и на апартаменты, и на машино-места, расположенные в таких зданиях и сооружениях. А вот если недвижимость стоит более 300 млн рублей, ставка налога выше – 2%.

Льготы для владельцев нежилой недвижимости

Есть в Москве льготы и для граждан, владеющих нежилой недвижимостью. Но они не распространяются на физических лиц, которые используют свою недвижимость в предпринимательских целях, то есть для извлечения прибыли.

https://www.youtube.com/watch?v=t1JQePMfnkg

Налог на имущество физических лиц рассчитывает налоговый орган и направляет уведомление собственнику до 1 ноября текущего года. Оплатить налог нужно не позднее 1 декабря следующего года.

Что еще нужно оплатить?

К расходам собственников помещений относятся не только налоги, но и эксплуатационные и коммунальные платежи.

Обычно эксплуатационные платежи для помещений, расположенных в бизнес- и торговых центрах, выше.

Это связано с наличием дополнительных инженерных коммуникаций: системы кондиционирования, пожарной сигнализации, вентиляции и т. п. Многое зависит от уровня центра и, конечно, управляющей организации.

Текст подготовила Мария Гуреева

Не пропустите:

Какой налог платить с продажи нежилого помещения?

Как рассчитать налог с продажи нежилого помещения?

Дадут ли ипотеку фирме, если у ее владельца плохая кредитная история?

Можно ли строить магазин в СНТ?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Видео:ИП ОСВОБОДИЛИ ОТ УПЛАТЫ НАЛОГА НА КОММЕРЧЕСКУЮ НЕДВИЖИМОСТЬСкачать

Налог на коммерческую недвижимость: расчёт для физических и юридических лиц — Твой риелтор

Доходность коммерческих объектов может составлять 10–17% годовых, а средняя окупаемость – 8-10 лет. Это означает, что инвестировать средства в нее, как правило, выгоднее, чем в квартиры и жилые дома. Но получение прибыли сопряжено с необходимостью платить налоги.

Некоторые организации (научные, образовательные, медицинские учреждения) от уплаты, как правило, освобождаются.

В отношении остальных граждан (как физических, так и юридических лиц) закон непреклонен – если есть прибыль, платить придется.

Впрочем, налоги на коммерческую недвижимость относятся к региональным платежам, поэтому на местном уровне для определенных категорий могут существовать льготы. Их наличие необходимо уточнять в региональном отделении ФНС.

Важно! Квартира или жилой дом, сдаваемые в аренду с извлечением прибыли, также будут облагаться налогом на коммерческую недвижимость.

Как рассчитать налог?

Размер устанавливается государством и зависит от кадастровой (либо среднегодовой) стоимости каждого объекта.

Определение кадастровой стоимости – прерогатива региональных властей. Они же устанавливают сроки уплаты и налоговую ставку. Но вне зависимости от решений, принятых на местном уровне, размер налога для физических лиц будет меньше, чем для компаний.

Налог на коммерческую недвижимость (физлица)

Для физических лиц этот налог является разновидностью налога на прибыль и рассчитывается по той же схеме.

- Если стоимость объекта не превышает 300 тысяч рублей, то налоговая ставка составит 0,1%.

- Для объектов стоимостью от 300 до 500 тысяч рублей – от 0,1% до 0,3%;

- Свыше 500 тысяч рублей – от 0,3% до 2,0%.

При расчете налоговую ставку умножают на кадастровую стоимость объекта.

Некоторые физлица могут рассчитывать на льготы и даже полное освобождение от уплаты налога на коммерческую недвижимость:

- Ветераны ВОВ и участники боевых действий.

- Пенсионеры, ветераны труда.

- Участники ликвидации последствий аварии на Чернобыльской АЭС и приравненные к ним лица.

- Инвалиды детства. Инвалиды I и II групп.

Преференция действует только на один объект недвижимости.

Налог на коммерческую недвижимость, принадлежащую физлицам, рассчитывает ФНС. Собственнику объекта направляется соответствующее уведомление (до 1 ноября текущего года). Оплатить налог нужно не позже 1 декабря следующего года.

Налог на коммерческую недвижимость (юрлица)

Юридические лица в данном уплачивают налог на имущество организаций, поэтому налоговая ставка по нему значительно выше, чем для физлиц. От региона к региону ставка может варьироваться, поскольку ее определяют местные власти.

https://www.youtube.com/watch?v=pc1-QWyfnBA

При этом ее максимальный размер согласно Налоговому кодексу РФ не может превышать 2%, если расчет производится от кадастровой стоимости недвижимости.

Если расчет применяется от балансовой стоимости , максимальное значение ставки составит 2,2%.

При расчете от кадастровой стоимости недвижимости (КСН) сумма налога на коммерческую недвижимость рассчитывается по формуле:

налог = КСН х 2%

Важно! Организации и ИП на УСН (упрощенной системе налогообложения) от уплаты этого налога не освобождаются.

При продаже и сдаче в аренду коммерческой недвижимости размер налога опять-таки зависит от юридического статуса владельца:

- Для физлиц это НДФЛ (13% от суммы сделки по договору купли-продажи).

- ООО налог с продажи коммерческих объектов не платят, поскольку такая недвижимость используется в качестве взноса в уставной капитал.

- Другие организации при продаже недвижимости платят НДС (20%). Помимо этого, полученный доход включается в базу расчета налога на прибыль.

- ИП платят, но могут воспользоваться налоговыми вычетами.

Важно! При сдаче коммерческой недвижимости в аренду (если договор заключается на срок от 1 года) помимо налога придется уплатить госпошлину в размере 22 тысячи рублей.

Сроки уплаты налога на коммерческую недвижимость устанавливаются на местном уровне, но обычно выплаты должны быть произведены до 30 марта года, следующего за отчетным. Возможна уплата авансовыми платежами – 1 раз в квартал.

Уклонение от налога на коммерческую недвижимость влечет за собой штраф в размере 20% от невыплаченной суммы. Ответственность за неуплату наступает с 16 лет.

к разделу База знаний

Налог на коммерческую недвижимость: расчёт для физических и юридических лиц

Особенности налогообложения частной и коммерческой недвижимости всегда отличались. Владельцам такого имущества важно знать основные моменты данного вопроса. В 2015 году правила налогообложения довольно сильно изменились. Рассмотрим подробнее, как работает система налогообложения в разных ситуациях, но главное – как она действует для коммерческой недвижимости.

Что такое коммерческая недвижимость

Недвижимое имущество, которое принадлежит физическим и юридическим лицам, делится на две категории – личное и коммерческое. Под личное недвижимое имущество обычно попадают жилые помещения, гаражи для личного использования и другие типы зданий и помещений, которые не используются в коммерческой деятельности.

Коммерческим же считается помещение, которое предварительно выводится из жилого фонда. После этого его владелец использует его в коммерческих, а не личных целях, то есть для получения выгоды финансового или альтернативного плана.

Рамки, в которые можно вписать коммерческую недвижимость, довольно широкие – начиная от складов и заканчивая простыми квартирами. По сути, любое помещение, которое сдается в аренду, особенно с уплатой определенного денежного эквивалента, считается коммерческим:

- склад;

- кафе;

- офис;

- место общепита;

- торговый или развлекательный центр (часть помещения в том числе);

- квартиры;

- частные дома и т.д.

Налог на коммерческую недвижимость нужно уплачивать обязательно во всех ситуациях, когда она используется в финансовых целях. Коммерческая недвижимость бывает пяти типов:

- социальная;

- индустриальная;

- офисная;

- свободного использования;

- апартаменты.

Под социальную недвижимость попадают помещения общего использования, которые являются частью социальной жизни – библиотеки, аэропорты, бассейны и так далее. Далее идут помещения индустриального характера – склады, парковки, цеха, автомойки, СТО и так далее.

С офисной недвижимостью все предельно просто – любое помещение, которое используется в качестве офиса, подпадает под этот пункт. Последними идут апартаменты.

https://www.youtube.com/watch?v=AoiUbrMOhGg

Апартаментами считаются жилые помещения, которые не выводятся из жилого фонда, но сдаются в аренду или внаем – частные дома и квартиры.

Вся эта недвижимость попадает под коммерческое налогообложение, которое отличается от личного. Система налогообложения таких помещений была немного другой до 2015 года, но после этого все изменилось.

Раньше начисление происходило путем вычисления средней стоимости за весь год, после чего проводилась уплата налогов. После 2015 года появилась привязка к кадастровой стоимости помещения. Основной задачей таких изменений в законодательстве было предотвращения сокрытия доходов и расходов физическими и юридическими лицами, которые связаны с коммерческой недвижимостью.

Кадастровая оценка охватывает:

- весь торговый комплекс и помещения, которые находятся в нем (не только помещение, которое является объектом налогообложения);

- недвижимость, которая принадлежит иностранцам, но находится на территории России;

- различные центры и здания административного характера;

- любые нежилые помещения, которые используются или могут быть использованы, как офис, торговая точка, здание общепита или для других типов обслуживания населения.

Для лиц, которые владеют коммерческой недвижимостью любого другого типа, система налогообложения не изменилась, и все еще зависит от балансовой стоимости, которая рассчитывается за весь год.

В случае, если физическое лицо или организация имеют в своем владении разные типы зданий или помещений, все они будут облагаться налогами строго индивидуально.

То же самое касается и льгот – общие льготы, которые сохранились, будут учитываться вместе со всеми зданиями, но есть и новые типы льгот, которые могут вас избавить от части налогов на имущество. Они касаются таких групп недвижимости:

- бюджетные учреждения и здания религиозного характера;

- ЖСК, ТСЖ;

- учреждения культурного направления;

- метрополитен;

- предприятия, на которых работают инвалиды (только при их наличии в штате организации);

- автомобильные компании;

- предприятия оборонительного характера (имеющие государственные контракты или связанные с ними).

Все эти группы помещений полностью освобождаются от уплаты налогов на недвижимость. Частичные льготы предоставляются всем типам недвижимости, которые задействованы в сферах науки, образования и медицины, даже если речь идет об исключительно частной коммерческой деятельности.

Расчет налога на надвижимость

Расчет налогов

Теперь поговорим о том, как рассчитывается налог на коммерческую недвижимость. Наиболее важным моментом сейчас является расчет налога с учетом кадастровой стоимости, ведь он касается огромного количества категорий. Начиналось все довольно просто – с 1,2% от кадастровой стоимости в 2015 году. С каждым годом процентная ставка росла и с 2021 года составляет 2% от кадастровой стоимости.

Базовая процентная ставка не является конечной, ведь итоговые цифры зависят от местных органов власти, которые сделав свою личную оценку, могут проводить дифференцирование. Основания для этого могут быть разные – рентабельность помещения, общая привлекательность объекта недвижимости, его тип, общее состояние недвижимости, сам владелец.

Для менее рентабельных помещений налоговую ставку практически всегда снижают. То же самое касается ситуаций, когда недвижимость не пользуется особой популярностью. Делается это с целью поддержки бизнеса, который в итоге сможет выплачивать налоги и предоставлять рабочие места. Есть и обратная ситуация – лицам с плохой репутацией базовые ставки местные органы власти обычно не снижают.

Есть и общие налоговые льготы, которые отлично подходят для владельцев малого бизнеса. В одной из последних редакций закона были добавлены льготы для помещений меньше 300 кв. м., если во владении находится одна единица недвижимости.

Все здания проходят через кадастровую оценку, но бывают ситуации, когда отдельные помещения в них все еще облагаются налогами по балансовой стоимости.

https://www.youtube.com/watch?v=Wk0NZXfbwNg

В этой ситуации оценивается то, какую часть здания занимает отдельное помещение, после чего из общей кадастровой оценки здания берется доля этого самого помещения, и уже отталкиваясь от этого, насчитывается налог.

Кадастровая оценка сейчас проводится для всех типов зданий и помещений, причем делается это не только для регулярного налогообложения, но и для того, чтобы избавиться от финансовых махинаций при покупке и продаже, что было серьезной проблемой еще 5-10 лет назад.

Во время кадастровой оценки учитываются самые разные факторы, начиная от общего состояния здания и заканчивая его привлекательностью на рынке недвижимости.

Также учитываются и все попутные расходы, которые присутствовали на разных стадиях строительства, если речь идет о недавно построенных зданиях.

Именно поэтому налог на недвижимость учитывает минимум 70% от кадастровой стоимости, но бывают исключения, которые попадают под льготную систему.

Ожидается, что налоги 2021 года будут последними, которые уплачиваются по смешанной системе, и уже начиная с 2021 года вся недвижимость, частная и коммерческая, будет напрямую связана с кадастровой оценкой.

Цель у этого одна – создание более чистой и прозрачной системы взаимодействия с недвижимостью, которая поможет увеличить поступления в бюджет, в том числе и местный, благодаря сокращению случаев скрытия доходов и расходов путем искусственного занижения реальной стоимости недвижимости.

Продажа коммерческой недвижимости

Сейчас продажа коммерческой недвижимости без консультаций юриста является задачей практически невыполнимой. Все из-за особенностей законодательства, которое менялось на протяжении последних лет. При создании договора должен учитываться тип здания, его назначение, кадастровая оценка – все это влияет на ставку налога на недвижимость, а значит, и на расходы для обеих сторон сделки.

Если рассматривать сценарий для физических лиц, то им нужно сначала уплачивать НДФЛ, ставка которого определяется местными властями – обычно это 13% от суммы, которая уплачивается по договору купли-продажи, но она не может быть меньше 70% от кадастровой стоимости (часть нового законодательства).

Юридические лица могут снизить свои налоги через вычет. Для этого нужно документальное подтверждение расходов при продаже, после чего они могут быть вычтены из итоговой суммы, которая подпадает под налогообложение.

Так можно спуститься ниже отметки в 70% от кадастровой оценки.

Для иностранных резидентов налоговая ставка выше – 20% от сделки или ранее указанной кадастровой стоимости, причем в этом случае налоговый вычет применять нельзя.

Налог на коммерческую недвижимость 2021 для физических и юридических лиц

Спросить у юриста быстрее. Это бесплатно!

🎬 Видео

Как снизить налог на коммерческую недвижимость? Предпринимателю (ИП) УСНСкачать

ТОП 6 советов покупателям доходной недвижимости Как проверить коммерческую недвижимость?Скачать

Налоги при сдаче недвижимости - какая схема выгоднее? ИП? Самозанятый? Физлицо?Скачать

Как сэкономить налоги в сделках с коммерческой недвижимостью?Скачать

Налогообложение сделок с коммерческой недвижимостьюСкачать

Как эффективно снизить налог на имущество на коммерческую недвижимость в МосквеСкачать

Иж Адвокат Пастухов. Начал сдавать в аренду коммерческую недвижимости, что надо знать.Скачать

Инвестиции в коммерческую недвижимость: Риски, убытки, потеря дохода на арендеСкачать

Как сократить налог на недвижимость 2020. Коммерческая недвижимость и налог на имущество.Скачать

В Тамбове обсудили проблемы начисления налога на коммерческую недвижимостьСкачать

НАЛОГ ПРИ ПРОДАЖЕ ИП НЕДВИЖИМОСТИ / АВТО , КОТОРЫЕ ИСПОЛЬЗОВАЛИСЬ В БИЗНЕСЕСкачать

Налоги на доход от сдачи недвижимости в аренду. Как грамотно заплатить?Скачать

ОПТИМИЗАЦИЯ НАЛОГОВ на Коммерческую Недвижимость, Землю. ЗАКОННО. СОВЕТЫ. ПРАКТИКА. ОШИБКИ. РИСКИ.Скачать

Что нужно знать перед покупкой коммерческой недвижимости? ТОП-5 нюансов// Хозяин - недвижимость.Скачать

Как не попасть на налоги, продавая объекты коммерческой недвижимости? Как платить меньше налогов ИП?Скачать

Ошибки аренды КОММЕРЧЕСКОЙ недвижимости. Юрист Смбат АлиханянСкачать

Покупка коммерческой недвижимости | История из жизниСкачать