Дивиденды – это доход, оставшийся после уплаты всех необходимых налогов и платежей, который может быть распределен между участниками ООО.

- Как часто ООО может делать выплату дивидендов

- Когда дивиденды распределить нельзя

- Чистые активы и резервный фонд

- Как распределить дивиденды в 2021 году

- 1. Проверяем чистые активы и определяем общую сумму дивидендов

- 2. Принимаем решение о выплате дивидендов

- 3. Выплачиваем дивиденды

- Налог на дивиденды в 2021 году (НДФЛ)

- Дивиденды Иностранному Учредителю Физическому Лицу Через Кассу

- Выплата дивидендов учредителю-иностранцу

- Порядок выплаты дивидендов иностранным юридическим лицам

- Как выплачиваются дивиденды иностранному учредителю – юридическому лицу в России

- Условия выплаты дивидендов

- Выплата дивидендов наличными

- Налог на дивиденды для физических и юридических лиц в 2021 году

- Налог на дивиденды для физических лиц в 2021 году

- Налог на дивиденды для юридических лиц в 2021 году

- Формула расчёта

- Выплата дивидендов учредителям ООО: основания в 2021 году, ставка по налогу, пошаговая инструкция

- Что такое дивиденды и их источник

- Основания для выплаты

- Как часто можно делать выплаты

- Ставка по налогу в 2021 году

- Шаг 3. Оформить приказ на выплату дивидендов

- Шаг 4. Удержат налоги и произвести выплату

- Отчетность при выплате дивидендов

- Бухгалтерские проводки

- Расчет и выплата дивидендов в 2021 году

- Что нужно для выплаты дивидендов

- Расчет дивидендов

- Как посчитать дивиденды учредителям ООО (пример)

- Периодичность начисления дивидендов

- Сроки выплаты дивидендов

- Порядок выплаты дивидендов

- Налог на дивиденды в 2021 году (НДФЛ)

- Дивиденды и страховые взносы

- Проводки по выплате дивидендов

- 🔍 Видео

Как часто ООО может делать выплату дивидендов

Дивиденды можно распределять ежеквартально, раз в полгода или по итогам года. Периодичность выплат прописывается в уставе компании.

Самый оптимальный вариант – выплата по итогам года. Если дивиденды распределяются до истечения финансового года, их называют промежуточными. Здесь существует риск признания таких дивидендов вознаграждением, если по итогам года прибыль оказалась меньше. И в указанном случае на сумму выплат будут начислены страховые взносы, которые придется доплатить.

Когда дивиденды распределить нельзя

Прибыль не получится распределить в следующих случаях:

- уставный капитал ООО оплачен не полностью;

- компания имеет признаки банкротства или будет отвечать таким признакам после выплаты дивидендов;

- стоимость чистых активов меньше уставного капитала и резервного фонда, либо станет меньше в результате распределения прибыли;

- не выплачена действительная стоимость доли (части доли) участника;

- у компании есть непокрытый убыток по данным бухгалтерской отчетности.

Чистые активы и резервный фонд

Чистые активы – это разница между активами и пассивами, которая определяется по данным бухучета. К активам имеет отношение все имущество компании (основные средства, запасы, денежные средства, дебиторская задолженность и прочее). К пассивам относятся долги ООО (кредиторская задолженность).

Резервный фонд – своего рода «страховка» компании, на случай возмещения убытков от хозяйственной деятельности. Создается по желанию участников ООО, в размере, предусмотренном уставом компании, но не менее 5% от стоимости уставного капитала.

Если по итогам финансового года, стоимость чистых активов стала меньше уставного капитала и резервного фонда (при наличии), в течение шести месяцев после окончания года необходимо принять меры по увеличению чистых активов (как минимум до размера уставного капитала) либо уменьшать уставный капитал или даже ликвидировать ООО.

Как распределить дивиденды в 2021 году

Процедуру выплаты дивидендов условно можно разделить на 3 этапа:

1. Проверяем чистые активы и определяем общую сумму дивидендов

Данный этап является предварительным и основная его цель – понять, возможно ли распределение прибыли в компании в настоящий момент.

Как уже было сказано выше, размер чистых активов должен быть больше уставного капитала и резервного фонда. Расчет стоимости чистых активов осуществляется в соответствии с Приказом Минфина №84н от 28.08.2014.

Для определения общей суммы дивидендов, вычитаем из чистых активов размер уставного капитала. Полученную сумму можно полностью или в части направить на выплаты участникам ООО.

2. Принимаем решение о выплате дивидендов

Прибыль компании распределяется на основании протокола общего собрания участников или решения единственного учредителя ООО.

Обратите внимание, выплата дивидендов – право, а не обязанность компании, и если соответствующее решение не было принято, участник не сможет получить прибыль (часть прибыли) даже через суд. При этом если решение вынесено, его уже не отменить, в таком случае, если выплата дивидендов в итоге не состоялась, причитающаяся сумма может быть взыскана судом.

На общем собрании участников утверждается бухгалтерская отчетность, определяется размер дивидендов по каждому учредителю. Прибыль распределяется пропорционально долям в уставном капитале ООО, либо в размерах, указанных в уставе компании.

Начиная с сентября 2014 года, протокол собрания участников необходимо заверять у нотариуса.

Обойти это требование можно так – внести в повестку дня пункт о том, что принятые решения удостоверяются подписями всех присутствующих участников либо заранее внести в устав пункт, примерно такого содержания: «Принятие общим собранием участников Общества решения и состав участников общества, присутствовавших при его принятии, подтверждаются подписанием протокола председателем и секретарем общего собрания, являющимися участниками общества».

3. Выплачиваем дивиденды

Выплата дивидендов должна произойти в течение 60 дней после принятия решения. Меньший срок можно прописать в уставе ООО или в протоколе собрания (решении единственного учредителя).

Прибыль может быть перечислена участнику на расчетный счет в банке или иными способами, определёнными в протоколе (решении). Допускается выплата дивидендов (их части) имуществом.

https://www.youtube.com/watch?v=i56Wg3XwRSg

Если участник пропустил срок выплаты, в течение трех лет за ним сохраняется право на обращение к ООО за получением причитающейся прибыли. Уставом этот срок может быть увеличен до пяти лет.

Обратите внимание, что пропущенный срок не восстанавливается (исключение – пропуск по причинам применения к участнику насилия и угроз, подробнее ст. 28 ФЗ №14 от 08.02.1988). Неполученная часть прибыли восстанавливается в составе нераспределенной прибыли общества.

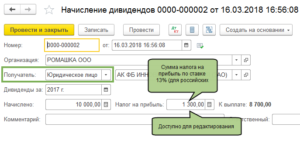

Налог на дивиденды в 2021 году (НДФЛ)

На суммы дивидендов выплачиваемых физическим лицам, не начисляются страховые взносы, но подлежит удержанию НДФЛ.

Для физических лиц – резидентов РФ ставка НДФЛ составляет 13%.

Для физических лиц – нерезидентов применяется ставка 15%.

Налоговая ставка по НДФЛ определяется исходя из статуса участника (резидент/нерезидент) на дату выплаты дивидендов. Налог удерживается с каждой выплаты, не позднее дня, следующего за днем перечисления дивидендов (ст.226, 275 НК РФ).

Примечание: НДФЛ не удерживается с прибыли, выплачиваемой имуществом. Но об этом, компания должна в течение месяца со дня выплаты, сообщить в ФНС (п.5 ст.226 НК РФ).

Если участник ООО является юридическим лицом – дивиденды облагаются налогом на прибыль. При этом в некоторых случаях применяется льготная нулевая ставка, если доля участия в компании не менее 50% на протяжении 365 дней.

Ставка по налогу на прибыль для участника – российской компании составляет 13%, для участника – иностранной компании, применяется ставка 15%.

Видео:Дивиденды учредителю – физическому лицу (сотрудник)Скачать

Дивиденды Иностранному Учредителю Физическому Лицу Через Кассу

4.1. —Здравствуйте, все производственные вопросы можете перевести в ВИП или обратиться к юристу на платной основе. вы за вашу работу получаете заработную плату и это не тяжёлая жизненная ситуация для бесплатной консультации. Всего хорошего.

2. Организация начислила дивиденды учредителю (юридическому лицу) у которого учредители — физические лица. Может ли организация напрямую (по письму) перевести дивиденды учредителям — физическим лицам?

Куликова Ольга Витальевна. kov@truck.ru

Выплата дивидендов учредителю-иностранцу

Статья 1. Основные понятия, используемые в настоящем Федеральном законе9) валютные операции:

б) приобретение резидентом у нерезидента либо нерезидентом у резидента и отчуждение резидентом в пользу нерезидента либо нерезидентом в пользу резидента валютных ценностей,валюты Российской Федерации и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг в качестве средства платежа;

Статья 6.

Валютные операции между резидентами и нерезидентами

Валютные операции между резидентами и нерезидентами осуществляются без ограничений, за исключением валютных операций, предусмотренных статьями 7, 8 и 11 настоящего Федерального закона, в отношении которых ограничения устанавливаются в целях предотвращения существенного сокращения золотовалютных резервов, резких колебаний курса валюты Российской Федерации, а также для поддержания устойчивости платежного баланса Российской Федерации. Указанные ограничения носят недискриминационный характер и отменяются органами валютного регулирования по мере устранения обстоятельств, вызвавших их установление.

Порядок выплаты дивидендов иностранным юридическим лицам

Когда речь идет об иностранных учредителях, следует учитывать, что с рядом государств Российская Федерация имеет договоры об устранении двойного налогообложения, и если владелец части бизнеса является резидентом одной из таких стран, то налоги рассчитываются согласно этим договорам. Список стран обширен, и обязательно стоит в него заглянуть.

https://www.youtube.com/watch?v=Vaym0yQHIL4

Бизнес давно стал интернациональным. Деньги и трудовые ресурсы почти свободно перемещаются по миру. Несомненно, есть иностранные инвестиции и в России.

Физические и юридические лица, являющиеся резидентами различных государств, вкладывают свои средства в предприятия различных форм собственности. Основой бизнеса является извлечение прибыли.

Прибыль учредителям предприятий выплачивается в виде дивидендов. Поговорим о том, как выплачиваются дивиденды иностранному учредителю юридическому лицу.

Как выплачиваются дивиденды иностранному учредителю – юридическому лицу в России

Чтобы воспользоваться льготой, касающейся фискального сбора, иностранный учредитель российской организации должен предоставить налоговому агенту – лицу, которое выплачивает доход, – документальное подтверждение факта своего постоянного местопребывания на территории государства, с которым РФ подписала вышеуказанное двустороннее соглашение.

Рекомендуем прочесть: Демонтаж Кондиционера Косгу 2021

При выплате участникам предприятия дохода руководствоваться необходимо положениями ст. 284 НК РФ. А обязательность выплаты налога на прибыль зарубежными организациями, получающими доходы из источников в России, устанавливается статьёй 246 НК РФ.

Условия выплаты дивидендов

Нужно отметить, что не существует специального документа для оформления выплат. Бланк организация может разработать самостоятельно. Могут использоваться и типовые формы, которые заполняют, когда перечисляются средства на другой счёт или же средства выдаются из кассы: платёжное поручение, расходный кассовый ордер и др.

Чаще всего прибыль делится пропорционально, в зависимости от доли конкретной особы в уставном капитале. Если организация принимает решение про распределение средств каким-либо другим образом, то ей нужно приготовиться к спору с налоговой.

Это связано с тем, что налоговики подобные начисления не считают дивидендами, а относят их к иным доходам, которые облагаются по более высокой процентной ставке.

Что касается НДФЛ, то он должен быть заплачен в день получения налички в банковском учреждении для выплаты дивидендов или день, когда они были перечислены на счет физлица.

- в законе №208 от 1995 года и №14 от 1998 года говорят о том, что решение про выплату дивидендов принимается общим собранием. Для этого должен быть подготовлен и подписан соответствующий протокол;

- закон под №14 от 1998 года определяет, что прибыть может распределяться раз в 3, 6 или 12 месяцев;

- Российский Налоговый кодекс закрепляет обязанность ООО самостоятельно рассчитывать суммы налогов для перечисления их в бюджет;

- срок выплаты налогов регулируется письмами Минфина;

- закон позволяет выплачивать дивиденды имуществом в том случае, если на счетах компании отсутствуют средства — такой способ не является выгодным, поскольку предполагает оплату дополнительных налогов, таких как НДФЛ и НДС.

Выплата дивидендов наличными

Видео:Как отчитаться в налоговую по дивидендам и сделкам? Пошаговая инструкцияСкачать

Налог на дивиденды для физических и юридических лиц в 2021 году

Общество с ограниченной ответственностью – это коммерческая структура, созданная для получения прибыли. Получить свою часть дохода от бизнеса участники ООО могут только после принятия решения о распределении прибыли и удержания налога.

Какой установлен налог на дивиденды в 2021 году? Ставка налога на дивиденды в 2021 году зависит от того, к какой категории относится участник (физическое или юридическое лицо), и ещё от нескольких важных критериев, которые мы рассмотрим дальше.

Налог на дивиденды для физических лиц в 2021 году

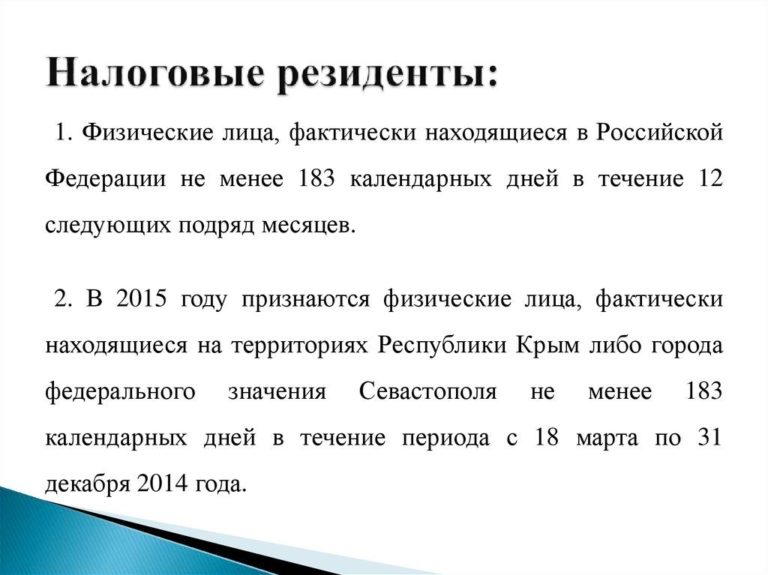

Налогообложение дивидендов участников — физических лиц зависит от их статуса: признаются ли они на момент выплаты дохода резидентами РФ. Ставка налога на дивиденды в 2021 году составляет:

- 13% для физических лиц-резидентов;

- 15% для физических лиц-нерезидентов.

Статус российского резидента зависит от того, сколько календарных дней за последние 12 месяцев участник фактически находился на территории России. Если таких дней не менее 183 (не обязательно подряд), то гражданин признается резидентом.

Для него налог, уплачиваемый на дивиденды для физических лиц в 2021 году, будет взиматься по ставке 13%. Периоды, проведенные за границей по уважительным причинам, таким как лечение и обучение, в расчёт не принимаются (статья 207 НК РФ).

Гражданство на статус резидента РФ не влияет, поэтому им может быть и иностранный учредитель, если большую часть последних 12 месяцев он фактически находился в России.

https://www.youtube.com/watch?v=fZXTidsDLas

Удерживать НДФЛ с дивидендов в 2021 году для перечисления в бюджет обязана сама компания. Для физических лиц, получающих доход от бизнеса, компания является налоговым агентом. Учредителю выплачивают дивиденды уже после налогообложения, поэтому ему не надо самостоятельно рассчитывать и перечислять НДФЛ.

Однако, если дивиденды передаются не в денежной форме (основные средства, товары, другое имущество), то ситуация меняется. Налоговый агент не может удержать сумму налога для перечисления, ведь денежные средства, как таковые, участнику не выплачиваются. В этом случае ООО обязано сообщить в инспекцию о невозможности удержать НДФЛ.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

Дополнительные сложности при выплате учредителю дохода не в денежной форме связаны с тем, что налоговики считают такую передачу имущества реализацией, потому что при этом происходит смена собственника. А при реализации имущества его стоимость должна облагаться налогом, в зависимости от системы налогообложения, на которой работает фирма:

- НДС и налог на прибыль (для ОСНО);

- единый налог (для УСН).

Если же юрлицо работает на ЕНВД, то сделка по передаче имущества учредителю должна облагаться в рамках общего или упрощенного режима (если общество совмещает режимы ЕНВД и УСН).

Получается действительно абсурдная ситуация, когда имущество, переданное в качестве дивидендов, облагается дважды:

- НДФЛ, который платит учредитель;

- налог на «реализацию» в соответствии с режимом, который ИФНС обязывает выплатить саму компанию.

В некоторых случаях суды становятся на сторону ООО, признавая, что здесь нет признаков реализации имущества, но и есть и противоположные судебные решения. Если вы не готовы спорить с налоговиками в суде, то не советуем применять такой способ. Возможно, когда-то в НК РФ внесут соответствующие изменения, но пока выплата дивидендов имуществом грозит дополнительным налогообложением.

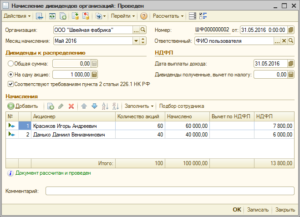

Налог на дивиденды для юридических лиц в 2021 году

Участником общества с ограниченной ответственностью может быть не только физическое, но и юридическое лицо (российская или иностранная фирма). Налогообложение выплаченных дивидендов юридических лиц в 2021 году производится по нормам, установленным статьей 284 НК РФ.

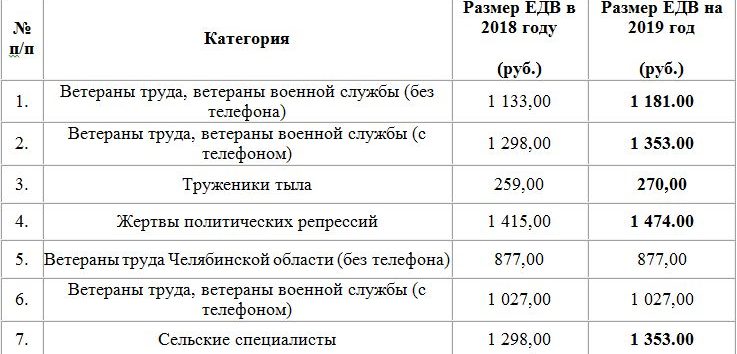

| Российская организация | 13 процентов |

| Российская организация, если она не менее 365 календарных дней до принятия решения о выплате дивидендов владеет долей не менее 50% в уставном капитале организации-источнике выплаты. | нулевая |

| Иностранная организация | 15 процентов или другая ставка, если она предусмотрена международным соглашением об избежании двойного налогообложения |

Как видим, если российская организация имеет не менее 50% в уставном капитале другой российской компании, то налог на прибыль с полученных дивидендов не взимается (нулевая ставка). Чтобы подтвердить эту льготу, участник-юридическое лицо должен представить в инспекцию документы, подтверждающие право на долю в капитале организации, выплачивающей доход.

Такими документами могут быть:

- договор купли-продажи или мены;

- решения о разделении, выделении или преобразовании;

- судебные решения;

- договор об учреждении;

- передаточные акты и др.

Налог на прибыль с дивидендов в 2021 году установлен и для юридических лиц, которые работают на специальных режимах (УСН, ЕСХН, ЕНВД). В отношении доходов, которые они получают от своей деятельности, такие юрлица налог на прибыль не платят. Однако в отношении доходов, получаемых от участия в других организациях, сделаны исключения:

- для фирм на УСН действуют положения пункта 2 статьи 346.11 НК РФ;

- для фирм на ЕСХН действует нормы пункта 3 статьи 346.1 НК РФ.

В этих статьях прямо говорится, что специальный налоговый режим не распространяется на прибыль, полученную от участия в других предприятиях. Что касается компаний на ЕНВД, то хотя такой прямой оговорки нет, но освобождение от налога на прибыль относится только к доходам, полученным по видам деятельности, указанным в статье 346.26 НК РФ.

https://www.youtube.com/watch?v=-67EoLbf8jw

Таким образом, налог с дивидендов юридического лица 2021 года выплачивается в виде налога на прибыль (по ставкам, указанным в таблице), даже если в общем случае общество на спецрежиме от уплаты этого налога освобождена.

Как и в случае с участником-физлицом, налоговым агентом, обязанным удержать и перечислить налог на прибыль, является организация, которая выплатила дивиденды. Срок уплаты налога — не позднее дня, следующего за днем выплаты (статья 287 НК РФ).

Формула расчёта

Заканчивая рассмотрение вопроса, какими налогами облагаются дивиденды в 2021 году, приведем формулу расчёта из статьи 275 НК РФ. О ней необходимо знать, если дивиденды выплачивает компания, которая сама получила прибыль от участия в другой организации.

Н = К x Сн x (Д1 – Д2)

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу их получателя, к общей сумме распределяемой прибыли;

- Сн — ставка налога;

- Д1 — общая сумма дивидендов, распределяемая в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных самой организацией в текущем и предыдущем отчетных (налоговых) периодах, если они не учитывались ранее при расчете дохода.

При этом в показатель Д2 не включают дивиденды, к которым применяется нулевая ставка налога на прибыль.

Эту формулу надо применять, рассчитывая налоги с дивидендов в 2021 году, которые выплачивают российским юрлицам и физическим лицам-резидентам РФ. Для остальных категорий участников ООО налог считают по правилам пункта 6 статьи 275 Налогового кодекса.

Видео:Налогообложение дивидендов. Особенности выплат дивидендов физическим лицамСкачать

Выплата дивидендов учредителям ООО: основания в 2021 году, ставка по налогу, пошаговая инструкция

Когда субъект бизнеса принимает решение осуществлять свою хозяйственную деятельность в качестве юрлица, то его собственники могут получать свой доход от участия в деятельности фирмы через процедуру выплаты дивидендов, которая регулируется законодательно. Как происходит выплата дивидендов учредителям ООО в 2021 году, рассмотрим пошаговую инструкцию.

Что такое дивиденды и их источник

Дивидендами принято называть часть полученной компанией чистой прибыли, которая по решению участников юрлица, направляется на выплату им пропорционально доли их вклада в уставный капитал или иным способом распределения, установленном в уставе компании.

Чистой прибылью является прибыль, которая осталась в распоряжении компании после осуществления всех обязательных платежей в бюджет.

Выплата дивидендов учредителям ООО возможна при определенных условиях из чистой прибыли, которые определены в соответствующих нормах законодательства.

Поэтому источником осуществления учредителям дивидендов является прибыль. Она исчисляется на основании сведений бухгалтерского учета. Чтобы принять решение о выплате дивидендов ООО, собственники сначала должны утвердить бухгалтерскую отчетность, в которой отражено наличие чистой прибыли.

Законодательством предусматривается возможность выплаты промежуточных дивидендов. Источником их выступает не распределенная прибыль текущего года. Однако, такая возможность существует, если за выбранный промежуток времени (квартал, полугодие) предприятие ее получило.

Внимание! Так как действующий алгоритм расчета прибыли определяет необходимость ее определения нарастающим итогом за год, окончательный ее размер может быть определен только по результатам прошедшего года. Тогда, если учредители решат производить выплату дивидендов, необходимо будет учесть суммы, полученные ими промежуточно в течение года.

Не считаются дивидендами следующие выплаты, производимые собственниками:

- Выплаты в ликвидируемой организации, по размеру не превышающие взноса собственника в уставный капитал.

- Если производятся выплаты учредителям в виде выкупа организацией их доли в компании в собственность.

- Выплаты некоммерческой организации на ведение ею деятельности, предусмотренной ее уставом, если она является одним из собственником фирмы.

Основания для выплаты

Основанием для выплаты дивидендов является либо решение собственника компании или протокол собрания участников его. Поэтому, для принятия этих документов необходимо собрать собственников компании. К самому собранию также нужно подготовить бухгалтерскую отчетность за соответствующий период, в которой будет установлен факт получения хозяйствующим субъектом прибыли.

https://www.youtube.com/watch?v=r6vs78fxdV0

Нужно помнить, что решение о выплате дивидендов принимается не руководством фирмы, а ее собственниками, которых к тому же может быть более одного человека.

Так как годовая отчетность представляется в контролирующие органы не позднее 31 марта, то собрание проводится в период с 01 марта по 30 апреля следующего после отчетного года.

Решение или протокол, в которых отражается воля собственников по вопросу выплаты таких доходов, должно обязательно содержать:

- Год, за который будет осуществляться такая выплата.

- Часть прибыли, которую собственники направили на выплату дивидендов.

- В какой форме будут осуществляться выплаты, а также их график с указанием окончательного срока осуществления таких выплат.

Внимание! При этом в решении или протоколе достаточно указать только общую сумму дивидендов к выплате. Связано это с тем, что порядок распределения их определяется в уставе компании или пропорционально доли участия каждого собственника.

Законодательством определены условия, при которых организация имеет право осуществлять своим собственникам выплаты дивидендов:

- Сумма чистых активов превышают его собственный капитал и резервный капитал. – Данное условие необходимо соблюдать как до осуществления выплаты, так и после ее осуществления.

- Задолженность учредителей по формированию уставного капитала должна быть полностью погашена, то есть он должен быть оплачен в полном объеме.

- Прошла выплата полной стоимости доли участия выбывшему участнику.

- Если у компании отсутствуют признаки банкротства или в отношении нее не ведется уже данная процедура.

Важно! Выплату дивидендов можно осуществлять, если все условия соблюдены. В противном случае руководство компании должно отказать своим собственникам в выплате дивидендов.

Как часто можно делать выплаты

Компания может производить выплаты своим учредителям при осуществлении деятельности, в результате которой был получен положительный финансовый результат. Он может определяться промежуточно на основании данных промежуточной бухгалтерской отчетности, то есть за 1 квартал, полугодие, 9 месяцев.

Производить выплаты за более короткий промежуток времени запрещено. Главное, чтобы данный порядок был предусмотрен уставом фирмы. Окончательный же финансовый результат за год может быть определен после его окончания.

Так как к концу года может быть получен убыток, то рекомендуется проводить выплаты учредителям в течение года, только при уверенности, что в итоге за год будет получена прибыль. Чаще всего промежуточные выплаты дивидендов наблюдаются у небольших предприятий.

Внимание! Как только принято решение о произведении выплаты дивидендов, в соответствии с нормами права, их нужно провести в течение 60 дней. Однако, иные сроки выплаты могут быть установлены в уставе организации.

Собственниками компании могут быть как одно лицо так и несколько участников. В первом случае необходимость распределения дивидендов не возникает. Однако, если учредителей несколько, то тогда приходится определять порядок распределения дивидендов.

Протокол собрания участников компании может содержать только общую сумму чистой прибыли, которую учредители направили на выплату дивидендов. Метод распределения дивидендов определяется в уставе.

Чаще всего этим документом предусмотрено осуществление распределения пропорционально доли участия собственника в уставном капитале. То есть у каждого учредителя существует процентное отношение (например, 50%).

Общую сумму дивидендов умножают на данный процент, в результате чего определяется в денежном выражении причитающиеся к выплате суммы собственникам.

Внимание! Уставом может быть предусмотрен и иной порядок распределения дивидендов. Если производить выплаты собственникам без соблюдения процедуры распределения, данные суммы нельзя будет считать дивидендами.

Для компании это может привести к тому, что ей придется осуществлять обложение выплаченных сумм страховыми взносами. Так как в этом случае выплаты будут рассматриваться ни как дивиденды, а доходы, выплаченные физлицу (если собственник физлицо).

Ставка по налогу в 2021 году

Налог при выплате дивидендов взимается как с физических, так и юридических лиц.

https://www.youtube.com/watch?v=g_vD_60r7bc

Расчет налога с физических лиц зависит от того, считаются ли они резидентами страны либо нет:

- НДФЛ для резидентов — 13%;

- НДФЛ для нерезидентов — 15%.

Статус определяется исходя из того, какое число дней за последний год лицо находилось на территории России (не обязательно дни должны идти подряд). Если ней наберется не меньше 183, то лицо считается резидентом.

Кроме этого, получателем дивидендов могут быть и юридические лица. Порядок расчета налога для них устанавливает НК.

Размер налога установлен в следующих размерах:

- Для российской компании — 13%;

- Для российской компании, если она не меньше 365 дней до даты принятия решения о выплате дивидендов, владела не меньше 50% количества акций – 0%;

- Иностранная компания — 15% либо иная ставка, когда она устанавливается иностранным налоговым законодательством в целях избежания двойного обложения.

Для подтверждения российской компанией права на льготу, она обязана один из бланков, входящих в следующий перечень документов:

- Соглашение о купле-продаже;

- Решение о разделении, преобразовании и т. д.

- Решения суда;

- Учредительный договор;

- Акт передачи

- И т. д.

Внимание! Налог на дивиденды должны платить не только лица, находящиеся на ОСНО, но также и использующие спецрежимы (при УСН, ЕНВД, ЕСХН). Это указано в соответствующих главах НК.

Организация может производить выплату дивидендов в случае, если ее чистые активы больше уставного капитала. Размер капитала известен, необходимо выполнить расчет чистых активов.

Этот показатель можно рассчитать согласно данным из бухгалтерского баланса.

Производится расчет по формуле:

Чистые активы=(стр. 1600- Задолженность учредителей)-(стр. 1400+стр. 1500-Доходы буд. периодов).

Важно! Если полученный итог окажется меньше, чем размер уставного капитала (а такое может быть, если в балансе отражен убыток прошлых лет), то выплату дивидендов производить нельзя.

Если условия для выплаты соблюдаются, то необходимо собрать всех учредителей, и принять решение — выплачивать дивиденды или нет. В последнем случае их можно отправить на развитие фирмы.

Кроме этого собственники должны решить, в качестве дивидендов выплачивать всю чистую прибыль, либо какую-либо ее часть. Еще один вопрос, который необходимо решить на собрании — как распределять прибыль между участниками. Это можно сделать пропорционально имеющимся долям, либо по какому-либо алгоритму (его необходимо зафиксировать в Уставе).

Решение о выплате должно быть принято большинством. Если, например, собственник у фирмы один, то он принимает решение единолично.

По итогам собрания оформляется протокол. Он должен содержать название компании, список собственником общества и размера из долей, повестку дня, принятое решение, сумма, сроки, формат выплаты.

В протоколе можно указать срок выплаты. Если он не обозначен, то это необходимо сделать в течение 60 дней с даты принятия решения.

Шаг 3. Оформить приказ на выплату дивидендов

Делопроизводитель, секретарь либо иное ответственное лицо оформляет приказ на выплату дивидендов. В нем руководитель дает поручение главному бухгалтеру либо иному лицу обеспечить выполнение решения, принятого на собрании и оформленного в виде протокола. Последний идет в качестве приложения к распоряжению.

Шаг 4. Удержат налоги и произвести выплату

Расчет дивидендов производится согласно выбранному алгоритму. Одновременно определяется размер налога, который удерживается с каждой суммы.

Выплата дивидендов может выполняться как из кассы, так и с расчетного счета. После этого не позднее следующего дня хозяйствующий субъект выполняет перечисление налога в бюджет.

Пример расчета дивидендов:

ООО по итогам года имеет чистую прибыль в размере 313440 руб. Уставный капитал сформирован тремя участниками: Ивановым с долей 20%, Петровым с долей 35% и Сидоровым с долей 45%.

Все необходимые условия для выплаты дивидендов выполнены.

https://www.youtube.com/watch?v=ZF2XdGUIJOE

Рассчитаем размер дивидендов по каждому участнику пропорционально его доле в капитале:

- Иванов — сумма дивидендов 313440х20% = 62688 руб.;

- Петров — сумма дивидендов 313440х35% = 109704 руб.;

- Сидоров — сумма дивидендов 313440х45% = 141048 руб.

Определим сумму налога, которую необходимо удержать с выплаты:

- Иванов — налог 62688х13% = 8149 руб.

- Петров — налог 109704х13%=14262 руб.

- Сидоров — налог 141048х13%=18336 руб.

Итого к выплате на руки:

- Иванов — 62688-8149=54539 руб.

- Петров — 109704-14262=95442 руб.

- Сидоров — 141048-18336=122712 руб.

Отчетность при выплате дивидендов

Порядок оформления отчетности зависит от того, компания с какой организационной формой выдает дивиденды — ООО либо АО.

В каждой из ситуаций необходимо оформить и подать на каждого получателя дивидендов справки 2-НДФЛ и отчеты 6-НДФЛ. В них проставляются суммы, которые получил каждый из учредителей.

Отчет 2-НДФЛ сдается до 1 апреля года, идущего за отчетным. Отчет 6-НДФЛ необходимо подавать не позднее последнего для месяца, который идет за отчетным кварталом.

Кроме этого, закон обязывает подать декларацию по налогу на прибыль. Однако делать это необходимо только акционерным обществам. Минфин в своем письме уточнил, что ООО этот отчет не оформляют.

Внимание! Декларация по НП оформляется таким образом: заполняется титульный лист, на листу 03 заполняется раздел А, после чего по каждому получателю дивидендов заполняется приложение 2. Отчет отправляется до 28 марта года, идущего за годом перечисления дивидендов.

Если получателем дивидендов выступает иностранная фирма, то необходимо подать налоговый расчет (информацию) о суммах выплаченных доходов и удержанных налогов.

Бухгалтерские проводки

Рассмотрим, как бухгалтер должен оформить проводками выплату дивидендов, согласно действующего плана счетов.

| Дебет | Кредит | Операция |

| 84 | 75 | Произведено начисление дивидендов лицам, которые не работают в организации |

| 84 | 70 | Произведено начисление дивидендов работникам компании |

| 75 | 68 | Произведено удержание налога из дивидендов у лиц, не работающих в компании |

| 70 | 68 | Произведено удержание налога из дивидендов у работников компании |

| 75 | 50, 51 | Произведена выплата дивидендов лицам, которые не работают в организации |

| 70 | 50, 51 | Произведена выплата дивидендов работникам компании |

| 68 | 51 | Выполнена оплата налога НДФЛ с дивидендов |

| 75 | 84 | Списаны на нераспределенную прибыль невыплаченные дивиденды лицам, не являющимся работниками |

| 70 | 84 | Списаны на нераспределенную прибыль невыплаченные дивиденды, начисленные работникам компании |

Видео:Дивиденды, выплачиваемые иностранным компаниям и налогиСкачать

Расчет и выплата дивидендов в 2021 году

Расчет и выплата дивидендов в 2021 году

7 августа 2021 Елена Маврицкая Ведущий эксперт, главбух с 10-летним стажем

В настоящей статье мы на примерах покажем, как рассчитать и выплатить дивиденды в 2021 году. Также мы перечислим условия, необходимые для выплаты дивидендов, и привели бухгалтерские проводки. Наконец, объясним, в каком размере следует удержать НДФЛ и в какие сроки перечислить его в бюджет.

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации. Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения. Об этом прямо говорится в пункте 1 статьи 43 НК РФ.

СПРАВКА. Что такое прибыль, оставшаяся после налогообложения (ее часто называют чистой прибылью)? Ответ зависит от налогового режима, который применяет организация. При общей системе прибыль за вычетом налога на прибыль.

При ЕНВД — прибыль за вычетом единого налога на вмененный доход. При ЕСХН — прибыль за вычетом единого сельхозналога. Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Бесплатно вести бухгалтерский и налоговый учет в веб‑сервисе

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

- у организации есть прибыль, оставшаяся после налогообложения. При убытках дивиденды выплачивать нельзя;

- уставный капитал полностью оплачен;

- стоимость чистых активов больше или равна уставному капиталу. Под чистыми активами понимается разница между активами организации и ее долгами. Чистые активы — это капитал и резервы (указаны в итоговой строке III раздела бухгалтерского баланса), увеличенные на доходы будущих периодов (указаны в строке 1530 баланса) и уменьшенные на задолженность участников по оплате УК (указана в составе строки 1170 баланса).

- у организации нет признаков банкротства.

Бесплатно заполнить и распечатать бухгалтерский баланс по актуальной форме

Расчет дивидендов

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

ВНИМАНИЕ. Решение общего собрания акционеров или участников нужно оформить в виде протокола. Без этого документа бухгалтерия не вправе отразить хозяйственную операцию по начислению и выплате дивидендов.

Как посчитать дивиденды учредителям ООО (пример)

У общества с ограниченной ответственностью четыре учредителя: Иванов, Петров, Сидоров и Кузнецов. Их доли в уставном капитале составляют:

- Иванов — 30%;

- Петров — 30%;

- Сидоров — 25%;

- Кузнецов — 15%.

Чистая прибыль по итогам периода равна 600 000 руб. Все условия для выплаты дивидендов выполнены, общее собрание участников приняло решение об их выплате. Бухгалтер ООО сделал расчеты:

- Иванову — 180 000 руб. (600 000 руб. × 30%);

- Петрову — 180 000 руб. (600 000 руб. × 30%);

- Сидорову — 150 000 руб. (600 000 руб. × 25%);

- Кузнецову — 90 000 руб. (600 000 руб. × 15%).

Периодичность начисления дивидендов

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год (п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

https://www.youtube.com/watch?v=ckgGqAkP0D0

Акционерные общества могут выплачивать деньги учредителям по итогам квартала, полугодия, 9-ти месяцев или года (п. 1 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об закона об акционерных обществах»; далее — Закон об АО).

Сроки выплаты дивидендов

ООО должно делать выплаты не позднее 60 календарных дней с даты принятия решения о распределении прибыли (п. 3 ст. 28 Закона об ООО).

Акционерному обществу сначала нужно определить круг лиц, имеющих право на дивиденды. На это отводится не менее 10 и не более 20 календарных дней с даты принятия решения о распределении прибыли.

После чего можно приступать к выплате.

Срок перечисления для номинальных акционеров — не более 10 рабочих дней, а для прочих акционеров — не более 25 рабочих дней с даты, когда определен круг лиц, которые вправе получить дивиденды (п. 6 ст. 42 Закона об АО).

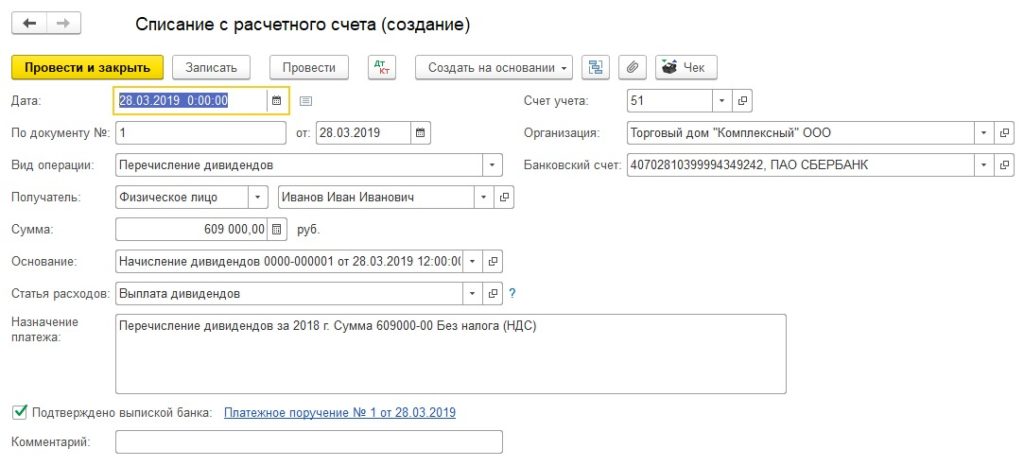

Порядок выплаты дивидендов

Чаще всего их выплачивают в денежной форме: безналом, либо наличными из кассы. При наличной выплате следует соблюдать важное правило, закрепленное в Указании Центробанка от 07.10.13 № 3073-У.

Этот документ не позволяет направить наличную выручку на выдачу дивидендов. Поэтому организация обязана сдать выручку в банк, а затем снять нужную сумму специально для выдачи акционерам или участникам.

Налог на дивиденды в 2021 году (НДФЛ)

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. 214 НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст. 224 НК РФ).

На руки учредитель получает сумму за минусом налога. Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб. НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет. На руки учредитель получил 435 000 руб. (500 000 руб.

– 65 000 руб.).

Перевести налог в бюджет нужно в сроки:

- для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. 226 НК РФ);

- для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. 226.1 НК РФ).

Бесплатно заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Дивиденды и страховые взносы

Страховые взносы начислять не нужно. Это связано с тем, что облагаемым объектом для взносов являются выплаты в рамках трудовых отношений и по гражданско-правовым договорам (п. 1 ст. 420 НК РФ). Раз дивиденды к таким выплатам не относятся, то от взносов они освобождены.

Проводки по выплате дивидендов

На дату протокола о распределении прибыли.

- ДЕБЕТ 84 КРЕДИТ 75 субсчет «Расчеты по выплате доходов» — начислены дивиденды учредителю такому-то;

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — начислен НДФЛ на дивиденды учредителя такого-то.

На дату выплаты учредителям:

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 50 (или 51) — выплачены дивиденды учредителю такому-то.

На дату перечисления налога в бюджет:

- ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51 — перечислен НДФЛ.

Отметим, что указанные проводки отражают расчет и выплату дивидендов в денежной форме.

Если же компания в 2021 году производит выплату за счет основных средств или материалов, необходимо использовать счет 91 «Прочие доходы и расходы».

Если дивиденды выдаются за счет товара или готовой продукции, следует использовать счет 90 «Продажи». В этих случаях передача ценностей учредителю облагается НДС.

Обсудить на форуме (4) В закладки Распечатать 20 655

20 655

Обсудить на форуме (4) В закладки Распечатать 20 655

🔍 Видео

Дивиденды в ООО как утвердить и оформитьСкачать

Начисление и выплата дивидендов в 1ССкачать

Выплата дивидендов единственному учредителю ОООСкачать

3-НДФЛ Дивиденды 2023 Заполнение декларации 3-НДФЛ по налогу на дивиденды иностранных компаний (США)Скачать

Выплата дивидендов имуществом. Как правильно оформить и исчислить налоги?Скачать

Как изменится порядок налогообложения дивидендов в 2023 году?Скачать

Дивиденды физлицам и налогиСкачать

Как вывести деньги ООО с расчетного счета? Дивиденды и компенсационные выплаты. Бизнес и налоги.Скачать

Дивиденды: когда выплачивать нельзяСкачать

Дивиденды, выплачиваемые российским компаниям и налогиСкачать

Как вытащить наличку из своей фирмы/Скачать

Порядок взыскания дивидендовСкачать

Выплата дивидендов: что важно знать эмитенту и акционеруСкачать

Начисление дивидендов в 1С 8.3 БухгалтерияСкачать

Правила выплаты дивидендов (ИП/РФ)Скачать

Как выплатить дивиденды учредителю ООО?Скачать