Статьи о бухучете и справочная информация

- На сколько дней могут выдаваться подотчет денежные средства

- С какого дня считать выдачу в подотчет на 3 дня

- В какой срок нужно отчитаться за подотчетные средства

- Выдача денег в подотчет из кассы в 2021 году: главные правила

- Срок подотчета

- В какие сроки нужно отчитываться по подотчетным суммам

- Существует ли максимальный срок выдачи денег в подотчет?

- Как происходит выдача денег в подотчёт

- Изменения в оформлении авансовых отчетов. Деньги под отчет: что изменилось в правилах выдачи

- Выдача в подотчет в 2021 году

- Кому можно выдать подотчет в 2021 году

- Лимит подотчетных сумм с 2021 года

- Как выплатить подотчетные суммы

- Какие документы оформить, чтобы выдать подотчет

- Срок составления отчета по подотчетным суммам

- Как погасить перерасход или взыскать неиспользованный аванс

- Налоги с выданного подотчета в 2021 году

- Налог на прибыль

- Страховые взносы с подотчетных денег

- НДФЛ с подотчета в 2021 году

- Памятка для подотчетного лица

- Основание выдачи денег под отчет

- Памятка для подотчетных лиц с июля. Деньги под отчет: что изменилось в правилах выдачи

- Наличные расчеты

- Лимит наличных

- Какие чеки можно принимать для авансовых отчетов 2021

- Вводная информация

- Что делать, если нарушен срок представления авансового отчета?

- Пример: авансовый отчет по командировке

- Чеки из мобильного приложения или QR-кода

- Отмена «бумажных» БСО

- На кого новые правила выдачи БСО не распространяются: таблица

- 🎥 Видео

На сколько дней могут выдаваться подотчет денежные средства

Наличные денежные средства, выдаваемые под отчет на хозяйственные нужды, в том числе на приобретение горюче-смазочных материалов, могут выдаваться только определенному кругу лиц, список которых утверждается руководителем.

Значит, в обязательном порядке в бухгалтерской службе организации должен быть приказ, содержащий перечень лиц, которые имеют право получить наличные деньги под отчет.

Срок, на который могут выдаваться суммы, на хозяйственные расходы законодательно не ограничен, однако, такие сроки организация обязана устанавливать самостоятельно и закреплять это положение соответствующим приказом.

на любой срок утвержденный приказом

вообще остаток подотчета возвращается в кассу в день выдачи, но можно сделать приказ и прописать другие сроки возврата подотчета, например месяц, 2 месяца, год.. . как вам угодно (т. е на любой срок)

непомню в каком, но в нормативном акте консультанте я читала что до 90 дней календарных! вообще считаю: надо в рамках ЭТОГО приказом утвердить такой срок или другой-а потом по сроку просто делать запись о возврате и следующей по дате выдаче денежных средств-тогда не будет нарушена кассовая дисциплина, ну и суммы разумеется адекватные наберите в консультанте-плюсе горячую линию в вашем городе по телефону!

а на любой дорогой ты наш Онатолий

Согласен с предшественницей.

Но по закону, на практике сумма может не отдаваться сколько угодно. Как вы можете видеть из Порядка о штрафе там ничего не написано. -:)

Этот срок должен отражен в приказе » О подотчетных лицах, который издается в начале каждого года

Нормативная база уже не действует которой Вы руководствуетесь.

С какого дня считать выдачу в подотчет на 3 дня

Внимание: если налоговые инспекторы обнаружат, что организация неправомерно выдала деньги сотруднику под отчет (он еще не отчитался по предыдущей сумме), то они могут попытаться оштрафовать ее за нарушение правил ведения кассовых операций.

Однако ответственность за этот проступок организация несет в строго ограниченных случаях (они указаны в ст. 15.1 Кодекса РФ об административных правонарушениях). Несоблюдение правил выдачи подотчетных сумм к ним не относится.

Получается, что штраф за такое правонарушение законодательство не предусматривает. Такой вывод подтверждает арбитражная практика (см., например, постановления ФАС Дальневосточного округа от 16 июля 2010 г. № Ф03-4472/2010, Северо-Западного округа от 21 февраля 2005 г.

№ А56-33543/04 и от 9 февраля 2005 г. № А21-8287/04-С1). Особые правила установлены в отношении командировочных расходов.

В какой срок нужно отчитаться за подотчетные средства

«б» п. 9 ч. 1 ст. 1 Закона от 10 декабря 2003 г. № 173-ФЗ). При этом иностранный гражданин признается резидентом, если он имеет статус постоянно проживающего или лица без гражданства.

Нерезидентами являются граждане, имеющие статус временно пребывающих или временно проживающих. Такой вывод позволяет сделать подпункт «б» пункта 6 и подпункт «а» пункта 7 части 1 статьи 1 Закона от 10 декабря 2003 г.

№ 173-ФЗ.

Российская организация является резидентом России (подп.

Выдача денег в подотчет из кассы в 2021 году: главные правила

Распоряжение должно содержать такую информацию:

- перечень лиц, которым полагается выдача подотчётных средств;

- должности сотрудников;

- суммы, полагаемые к выдаче под отчёт;

- срок использования средств;

- дата подачи авансовой отчётности.

Скачать образец заявления о выдаче аванса под отчет Все сотрудники, которым полагается выдача денег под дальнейший отчёт, должны в обязательном порядке ознакомиться с приказом и поставить свои подписи, тем самым подтверждая факт того, что они прочитали распоряжение и дают согласие на получение средств. Также с данными лицами обязательно заключается договор о материальной ответственности и только после этого они могут отправляться в кассу для получения наличности.

Срок подотчета

Объясняется это тем, что выданные суммы – аванс. А организация вправе удержать из заработка сотрудника невозвращенный аванс, выданный ему на служебные цели (ст. 137 ТК РФ).

Заявление на выдачу подотчетных сумм Для получения наличных денежных средств под отчет сотрудник должен написать заявление в произвольной форме, в котором нужно указать необходимую сумму и на какие цели она будет потрачена.

Каких-либо ограничений на размер подотчетных сумм и срок, на который они выдаются, в законодательстве нет.

Руководитель организации должен подтвердить свое согласие на выдачу денег, поставив на заявлении свою подпись и дату.

По новым правилам, с 1 июня 2014 года руководителю организации не нужно делать на заявлении собственноручную запись о том, какую сумму и на какой срок выдают наличные (п. 6.3 указания Банка России от 11 марта 2014 г. № 3210-У).

В какие сроки нужно отчитываться по подотчетным суммам

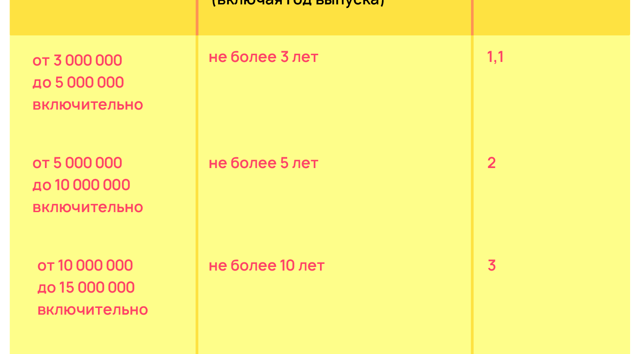

О бухгалтерском учете» от 06.12.2011 № 402-ФЗ). Можно ли выдавать деньги под отчет на длительные сроки? Закон не запрещает выдавать деньги подотчетникам не только на несколько дней или месяцев, но и на несколько лет.

При этом стоит понимать, что чрезмерно длительные сроки нахождения средств у подотчетника должны быть обоснованы производственной необходимостью, а сами средства — потрачены на целевые расходы.

В противном случае возможен риск переквалификации контролирующими органами подотчетных сумм в доход или беспроцентный заем, что влечет за собой необходимость удержания с доходов (или материальной выгоды) НДФЛ.

https://www.youtube.com/watch?v=kNzWsioqKbg

Оспорить такую переквалификацию можно будет только в судебном порядке. При этом арбитражная практика по данному вопросу неоднозначна и во многом зависит от условий, сопутствующих той или иной конкретной ситуации с участием подотчетных средств.

Существует ли максимальный срок выдачи денег в подотчет?

- оплата служебных поездок (командировка);

- наём жилья сотруднику за счёт фирмы;

- на приобретение товарно-материальных ценностей;

- представительские расходы;

- оплата работ и услуг, выполненных для организации;

- покупка канцелярских и бытовых принадлежностей для офисов фирмы и пр.

Запрещено вовлекать подотчётные средства в процесс основного денежного оборота организации: осуществлять крупные расчёты между предприятиями и частными предпринимателями.

Как происходит выдача денег в подотчёт

При этом если в распоряжении указано, что средства выдаются, к примеру, на полгода, то сотрудник не обязан возвращать их раньше времени или ежемесячно предъявлять отчёт о расходах.

Исключением является личная инициатива, в остальных случаях никто не вправе заставлять подотчётное лицо составлять авансовый отчёт до истечения срока пользования деньгами.

Наличные подотчётные средства, выписываемые сотрудникам для оплаты хозяйственных нужд, возмещения расходов за покупку бензина либо оплату проезда в общественном транспорте, выдаются конкретному кругу лиц.

Видео:Все изменения по НДС с 1 июля 2021Скачать

Изменения в оформлении авансовых отчетов. Деньги под отчет: что изменилось в правилах выдачи

12.04.2021

В 2021 году правила для выдачи подотчетных не изменились. В статье вы узнаете о значении подотчетных сумм, порядке их выдачи и расходования, а также скачаете бесплатно памятку для подотчетников.

Компания вправе потребовать от сотрудников вернуть подотчетные, если они вовремя за них не отчитались. Как оформить и отразить в учете:

Выдача в подотчет в 2021 году

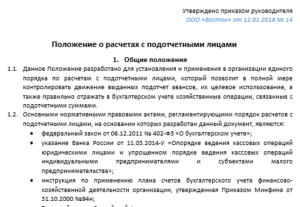

В 2021 году действуют правила, которые Центробанк утвердил с 19 августа 2021 года (Указание от 19 июня 2021 г. № 4416-У). Вы можете упросить себе работу, если воспользуетесь правилами, которые перечислены ниже.

Кому можно выдать подотчет в 2021 году

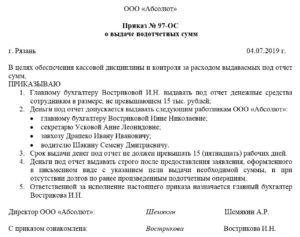

Порядок контроля за хозяйственными операциями, в том числе за выдачей денег подотчетным лицам, определяет руководитель организации. Поэтому именно он обычно ограничивает список сотрудников, имеющих право получать деньги под отчет. Для этого руководитель должен издать приказ.

Не стоит делать список сотрудников, имеющих право получать в 2021 году, частью приказа об учетной политике. Если список подотчетников утвердить отдельным документом, его можно будет изменить в любое время. Вносить изменения в учетную политику можно только в строго ограниченных случаях.

В 2021 году деньги вправе получить даже те сотрудники, которые не отчитались по прошлым авансам. Раньше нельзя было выдавать подотчетные суммы сотруднику, не отчитавшемуся за ранее полученные авансы.

К слову, подотчет при задолженности компании выдавали и прежде, хотя формально действовали по правилам. Когда подходил срок авансового отчета, бухгалтеры делали приходник на весь аванс, как будто сотрудник ничего не потратил. Затем в тот же день оформляли расходник на того же сотрудника на сумму старого и нового авансов.

- Вопрос — может ли кассир быть подотчетным лицом?

- Может. Никаких ограничений по этому поводу в законе нет. Решение о том, кто в компании вправе получать подотчет, отдано на откуп директору (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У). Например, кассирам-операционистам выдают под отчет разменный фонд.

Лимит подотчетных сумм с 2021 года

В 2021 году лимиты выдачи в подотчет денежных средств не установлены в законодательстве, максимальную сумму подотчетных определяет руководитель компании. Сколько можно выдавать в подотчет, он указывает на заявлении работника или в приказе.

Как выплатить подотчетные суммы

Наиболее привычный способ выплатить аванс на хознужды или командировку — выдача денег в подотчет из кассы. Еще один способ — выдача . Ее разрешено использовать для оплаты командировочных и представительских расходов, а также других подотчетных операций. Эта карта может быть расчетной (дебетовой) или кредитной.

https://www.youtube.com/watch?v=tzX14esQ2No

Кроме того, в 2021 подотченые деньги году разрешили перечислять на зарплатную карту работника (письмо Минфина России от 21 июля 2021 г. № 09-01-07/46781). Но тогда реквизиты зарплатной карты, на которую будете отправлять деньги, отразите в приказе директора. Либо пусть сотрудник напишет их в заявлении на подотчет.

Чтобы налоговики не решили, что вы отправили сотруднику зарплату, и не потребовали НДФЛ с подотчетных сумм в 2021 году, заполните платежку особым образом. В поле 24 «Назначение платежа» уточните, что перечисленные деньги являются подотчетными.

Например, можно делать такие записи: аванс на оплату командировочных расходов, аванс на хозяйственные нужды и т. д.

Подотчетнику напомните, чтобы к авансовому отчету приложил не только кассовый чек и документы по расходам, но и слип, который подтвердит оплату с карты.

Какие документы оформить, чтобы выдать подотчет

Чтобы выдать подотчет в 2021 году, оформляют любой из двух документов (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У):

- распорядительный документ руководителя. Например, приказ или распоряжение;

- заявление работника с визой руководителя.

Значит, можете больше не собирать заявления о выдаче подотчетных с каждого работника. Правила разрешают заменять заявления приказами или распоряжениями директора. Это удобно в трех ситуациях.

Первая — бывает, что получить подпись на приказе проще, чем заявление. К примеру, если деньги берет сам директор. Вторая — если в один день подотчетные получают несколько сотрудников.

Третья причина — сотрудник каждый месяц получает одну и ту же сумму.

Если выберете первый вариант, составьте приказ (распоряжение) на каждую выдачу наличных денег, к которым подотчетник не написал заявление. Укажите в документе:

- фамилию, имя и отчество подотчетника;

- сумму наличных;

- срок, на который они выдаются;

- подпись руководителя;

- дату;

- регистрационный номер документа.

Хотя заявления на выдачу подотчетных больше не нужны, многие компании продолжают их использовать. В этом случае проследите за отметками руководителя. Он должен проставить сумму и срок, на который выдаете наличные, подпись и дату. Образец заявления в подотчет в 2021 году смотрите в конце статьи.

Выдавать деньги по заявлению удобнее, когда они нужны для разовой покупки. А если выдаете сотруднику сумму на расходы в деловой поездке, в любом случае компания издает приказ на командировку. Тогда удобно указать информацию о выдаче подотчетных прямо в нем.

- Важно

- Если выдавать деньги без заявления от подотчетника или распорядительного документа руководителя, проверяющие из ФНС решат, что фактически подотчетных нет. Сумму прибавят к остатку по кассе и, если он окажется выше лимита, который действует в компании, оштрафуют на сумму до 50 000 руб. (ст. 15.1 КоАП РФ).

Срок составления отчета по подотчетным суммам

Ограничений по срокам, на которые выдаются подотчетные, в законодательстве нет. Особые правила установлены в отношении командировочных расходов. Отчитаться за эти суммы сотрудник должен в течение трех рабочих дней со дня возвращения из командировки. Изменить этот срок руководитель организации не может.

Как погасить перерасход или взыскать неиспользованный аванс

Расходы превысили выданный подотчет. При проверке авансового отчета может быть выявлено, что сотрудник израсходовал денег больше, чем ему было выдано. Если перерасход обоснован, то организация должна его возместить.

Возмещаемые подотчетному лицу суммы — это не вознаграждение за выполненное задание, а компенсация понесенных им расходов. Эти суммы выплачены сотруднику не в счет оплаты труда.

Кроме того, они не приносят сотруднику экономической выгоды (дохода). Поэтому независимо от применяемой системы налогообложения выплаченные подотчетному лицу деньги не облагаются ни НДФЛ, ни взносами.

Конечно, если есть подтверждающие документы.

Подотчет потрачен не весь. Теперь обратная ситуация — работнику выдали больше денег, чем он потратил.

Если неизрасходованный подотчет в 2021 году сотрудник не вернул в срок, то удержите эти деньги из его зарплаты. Для этого руководитель организации должен издать приказ о взыскании в произвольной форме.

Оформить приказ нужно не позже чем через один месяц со дня окончания срока, установленного для отчета сотрудника.

https://www.youtube.com/watch?v=7XkmDAADDgg

С сотрудника можно, если он не оспаривает основание и размер удержаний. Когда истечет срок, не позднее которого сотрудник должен был отчитаться или вернуть полученные под отчет деньги, в бухучете придется отразить недостачу материальных ценностей.

Работник потратил собственные деньги.И еще одна возможная на практике ситуация. Работник потратил собственные деньги. На практике может возникнуть вопрос — как провести такую покупку и оформить документы?

Сразу скажем, что сотрудник может не оформлять авансовый отчет. Ведь по общему правилу этот документ составляют работники, которые предварительно получили деньги на нужды компании. То есть отчет нужен, чтобы сотрудник показал, на что он израсходовал деньги предприятия. А если компания работнику ничего не выдавала, то и отчитываться не за что.

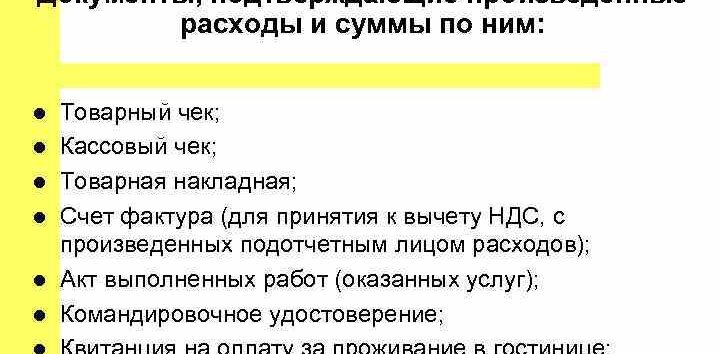

В данной ситуации от сотрудника потребуется другой документ — заявление о компенсации расходов. К нему работник должен приложить оправдательные документы: кассовые чеки, накладные, бланки строгой отчетности, проездные документы и т. д. В заявлении сотруднику необходимо указать, какие товары, материалы или услуги он оплатил за свой счет, а также их стоимость по документам.

На основании заявления сотрудника оформите расходный кассовый ордер. По нему выдайте деньги из кассы.

Налоги с выданного подотчета в 2021 году

Для целей налогообложения операцию по передаче подотчета 2021 рассматривайте как выдачу аванса. Никаких особенностей, связанных с тем, что деньги получил сотрудник, не возникает.

Налог на прибыль

До того момента, пока организация фактически не получит товары (ей не будут оказаны услуги или выполнены работы), расходов у нее не возникнет. Поэтому выданные подотчетные суммы не уменьшают базу по налогу на прибыль.

Страховые взносы с подотчетных денег

На суммы, выданные под отчет, не нужно начислять взносы на обязательное пенсионное (социальное, медицинское) страхование. Объясняется это тем, что полученные сотрудником деньги — это не вознаграждение за выполненные им работы или оказанные услуги, с которых нужно перечислять эти обязательные платежи, а компенсация будущих расходов.

НДФЛ с подотчета в 2021 году

Деньги, потраченные на хознужны и командировки не считаются выплатами в пользу сотрудников, если есть документы, подтверждающие расходы. Это объясняется тем, что выданы они на время и с условием отчета об их использовании. То есть, никакой выгоды от подотчетных денег работники не получают. Поэтому НДФЛ с подотчетных сумм не удерживайте.

Памятка для подотчетного лица

О том, кто такие подотчетные лица, а также об особенностях синтетического и аналитического учета расчетов с ними мы рассказывали в нашей . В этом материале напомним о порядке документального оформления выдачи денежных средств под отчет и изменениях, произошедших в этом порядке в 2021 году.

Основание выдачи денег под отчет

Видео:НДС: изменения с 1 июля 2021 и не толькоСкачать

Памятка для подотчетных лиц с июля. Деньги под отчет: что изменилось в правилах выдачи

В 2021 году правила для выдачи подотчетных не изменились. В статье вы узнаете о значении подотчетных сумм, порядке их выдачи и расходования, а также скачаете бесплатно памятку для подотчетников.

Компания вправе потребовать от сотрудников вернуть подотчетные, если они вовремя за них не отчитались. Как оформить и отразить в учете:

Наличные расчеты

Гражданское законодательство России не ограничивает оборотоспособность денег. Любая организация или физическое лицо имеет возможность использовать денежные средства для своих нужд. Единственным условием является законность такого применения. Право на расходование денег не ставится в зависимость от их формы. Данные предписания предусмотрены в главе 6 Гражданского кодекса России .

Лимит наличных

Видео:Формирование отчета о продажах тремя способамиСкачать

Какие чеки можно принимать для авансовых отчетов 2021

Как всегда, мы постараемся ответить на вопрос «Какие чеки можно принимать для авансовых отчетов 2021». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Таким образом, в июле 2021 года и далее организации и предприниматели могут по-прежнему не выдавать подотчетникам доверенности и принимать от них кассовые чеки, оформленные на физлицо.

Отсутствие в чеке дополнительных реквизитов, предусмотренных Законом № 54-ФЗ, — не помеха для списания затрат.

Главное, чтобы экономическая обоснованность покупки была отражена в других документах, в том числе в авансовом отчете.

https://www.youtube.com/watch?v=v1MPNJCFr4c

Начиная с июля 2021 года, при расчетах между двумя организациями, двумя ИП, а также организацией и ИП нужно выдавать кассовый чек с дополнительными реквизитами (см. «Новые поправки в закон о ККТ: освобождение для ИП на ПСН, безналичные расчеты с физлицами, новые реквизиты чека и другое»).

В частности, к таким реквизитам относятся сведения о покупателе — организации или ИП. Означает ли это, что если покупку для работодателя совершил сотрудник от своего имени, и магазин оформил чек на физическое лицо, организация лишается права на учет расходов? Специалисты придерживаются противоположных точек зрения.

Мы проанализировали эти мнения, и выбрали то, которое, на наш взгляд, является наиболее убедительным.

Вводная информация

Однако обосновать издержки можно при помощи других документов, в частности, распоряжения директора о выдаче денег на определенные нужды и авансового отчета работника. И если к этому комплекту приложить чек ККТ, оформленный на сотрудника, то бухгалтерия вправе списать расходы, несмотря на отсутствие в чеке ИНН покупателя и других новых реквизитов.

Одним из заметных результатов активного развития технологий стало появление в деятельности компаний электронных документов. К электронным документам относится в том числе документ, сформированный на бумажном носителе, но с применением современной техники, подключенной к онлайн-кассам.

В данном случае работают нормы ст. 137 ТК РФ.

Работодатель, выдавший подотчетные суммы, вправе не позднее одного месяца со дня окончания установленного срока принять решение об удержании сумм, по которым не поступил авансовый отчет, из заработной платы работника соответствующей подотчетной суммы при условии, что работник не оспаривает оснований и размеров удержания. Самая «безопасная» схема действий при этом — взять с сотрудника заявление («Прошу данную сумму удержать из моей заработной платы…»).

Что делать, если нарушен срок представления авансового отчета?

Таким образом, при осуществлении наличных расчетов в рамках расчетов с подотчетными лицами чек выставляет продавец-поставщик товарно-материальных ценностей или услуг. Встречный чек подотчетник не пробивает, поэтому фискальный чек в такой ситуации не формируется, информация в ФНС не передается.

- Ведение и восстановление учета

- Подготовку и сдачу отчетности

- Взаимодействие с налоговыми органами

- Правовые консультации в ходе налоговых проверок

- Представление интересов в контролирующих органах

- Проверку корректности договоров, актов, счетов.

- Проездные документы до места работы и обратно,

- Документы, свидетельствующие о найме жилого помещения: счета из гостиницы или корешок приходного ордера от частного лица, сдающего в аренду жилое помещение,

- Проездные документы общественного транспорта в месте командировки,

- Иное.

Пример: авансовый отчет по командировке

ПКО может выдать лицо, которое зарегистрировано как самозанятое, без образования юридического лица. ПКО состоит из корешка и отрывной части. К авансовому отчету прикладывается именно отрывная часть, которая должна быть снабжена основными реквизитами.

- Подготовить решение о выдаче средств под отчет. Это можно сделать стандартным способом: сотрудник подает заявление на выдачу денег под отчет, директор его визирует, либо руководителю нужно выпустить приказ о выдаче средств на руки командированному сотруднику.

- Провести аванс. Деньги выдаются сотруднику наличными или безналичным переводом на зарплатную/корпоративную дебетовую банковскую карту. Во втором случае делать это нужно через онлайн-кассу.

- Подождать, пока средства будут потрачены сотрудником, а подтверждающая первичка собрана. После каждой оплаты товара или услуги подотчетный сотрудник запрашивает подтверждающие документы. Теперь существенная их часть будет электронной.

- Предупредить подотчетное лицо о необходимости распечатать все электронные подтверждающие документы. Онлайн-чеки в подотчет с 1 июля 2021 года должны предоставляться в бухгалтерию в бумажном виде. Речь идет как об обычных ККТ, так и о «новинках», например, подтверждениях из ссылок для скачивания или мобильных приложений. Такие чеки, как правило, будут выдавать сотрудникам самозанятые предприниматели – например, таксисты (выдающие чеки из мобильных приложений). В таком электронном документе будет не только QR-код, но и указание на специальный режим налогообложения. В подтверждение в случае такси также распечатывается электронная справка с прописанным маршрутом передвижений.

- Принять авансовый отчет. Как и ранее, в течение 3 дней по возвращении из командировки сотрудник должен предоставить авансовый отчет по истраченным средствам. Если к отчету прилагаются чеки без наименований товаров, бухгалтер вправе запросить дополнительный чек – уже с нужной информацией. Такие общие чеки выдают ИП на упрощенной или патентной системе налогообложения. В стандартных чеках все нужные реквизиты указаны по умолчанию.

- Подвести итог. Если сотрудник уложился в предоставленную ему сумму аванса и деньги еще остались, он возвращает их в кассу компании. Если траты оказались больше запланированных, и подотчетник может их доказать, компания возмещает потраченную разницу. Необоснованные траты работодатель вправе не покрывать.

Еще почитать: Порядок Признания Малоимущим В Московской Области

https://www.youtube.com/watch?v=8t_Abvu2NxM

Теперь вы знаете, как списывать подотчет с 1 июля 2021 года – это поможет вам испытывать меньше трудностей при принятии документов к учету. А чтобы процесс обработки авансовой отчетности стал еще быстрее и проще, используйте Hamilton Авансовый отчет.

Чеки из мобильного приложения или QR-кода

Министерство транспорта разрешает пользоваться виртуальными посадочными талонами, чтобы избежать лишних действий для их оформления.

Но подотчетным сотрудникам все же потребуется либо распечатать пришедший на e-mail талон и попросить проставить на нем соответствующий штамп в аэропорту, либо распечатать посадочный талон непосредственно на аэровокзале на специальном устройстве. Только в таком виде его можно прилагать к авансовому отчету.

Многие знают, что с 1 июля 2021 года действуют многочисленные поправки по ККТ. Однако изменения не сводятся лишь к установке онлайн-касс и фискальных накопителей. Одно из новшеств – изменения в оформлении бланков строгой отчетности (БСО). Поясним, что теперь требовать от работников, получившим деньги на хозяйственные расходы или командировку.

Отмена «бумажных» БСО

С 1 июля компании и ИП, оказывающие услуги, должны формировать БСО или обычные кассовые чеки на онлайн-кассах в фискальном режиме. Следовательно, если человек, например, оплатил мойку авто в командировке (или другие услуги), он уже не может сдать в бухгалтерию бумажную квитанцию. Он должен принести новый БСО в котором есть все обязательные реквизиты кассового чека.

На кого новые правила выдачи БСО не распространяются: таблица

🎥 Видео

Как и где получать электронную подпись с 1 июля 2021 гСкачать

Воинский учет: новые обязанности и сроки предоставления сведений в военкомат работодателемСкачать

НДС: изменения с 1 июля и другие актуальные вопросыСкачать

НДС: изменения с 1 июля 2021 года и другие «летние» поправкиСкачать

Новые счета-фактуры, прослеживаемый товар, полугодовая отчётность и изменения по ККТ с 1 июля 2021г.Скачать

Код ОКЗ и другие изменения СЗВ-ТД с 1 июля 2021 в 1С - подробный разборСкачать

Учет расчетов с подотчетными лицамиСкачать

Учет и отчетность по сотрудникам в 2023 годуСкачать

C 01 июля 2021 в отчете СЗВ-ТД надо заполнять поле «Код выполняемой функции»Скачать

Главные изменения с 1 июля 2021 годаСкачать

Как сформировать уведомление для налоговой о сумме удержанного НДФЛ в 1С: ЗУП 8.3.Скачать

"Формирование налоговой отчетности за 1 кв. 2021 г. с учетом изменений в законодательстве" Часть 2Скачать

Новые счет-фактура и УПД с 1 июляСкачать

"Формирование налоговой отчетности за 1 кв. 2021 г. с учетом изменений в законодательстве" Часть 1Скачать

Подготовка к отчетности за 1 полугодие 2021г.Скачать

Бухгалтерский учет понятно за 10 минутСкачать

Вебинар: отчет СЗВ-ТД изменения в 2021 году. Нюансы подготовки и сдачиСкачать