Законодательство России позволяет гражданам возвращать социальные выплаты за полученное ими медицинское обслуживание или приобретенные лекарственные препараты. Одним из важных факторов для получения возврата является наличие лицензии у медицинского учреждения на проведение лечения.

Для получения налогового вычета все документы следует передать в ФНС, здесь же и будет принято решение удовлетворить или отказать заявителю в выплате.

Учтите! Получить социальную выплату, связанную с приобретением медицинских препаратов за счет личных денежных средств, могут граждане, выплачивающие налоги в бюджет.

Налоговый вычет предоставляется за:

- личное медицинское обслуживание,

- лечение своего мужа или жены, а также на их несовершеннолетних детей,

- купленные за личные деньги медицинские препараты, которые назначил лечащий врач как непосредственно самому налогоплательщику, так и его семье (мужу, жене, матери, отцу или несовершеннолетним детям),

- суммы, выплаченные страховым организациям по договорам добровольного страхования непосредственно самого гражданина, а также по договорам страхования его мужа, жены, матери, отца или несовершеннолетних детей.

Порядок предоставления социального налогового вычета по расходам на лечение и покупку медицинских препаратов установлен п.3 ст. 219 НК РФ.

Полный перечень мед.услуг и препаратов, за которые предусмотрен налоговый возврат, обозначены в постановлении Правительства РФ от 19.03.2001 № 201.

Сумма налогового вычета законодательно не ограничена. Иначе говоря, если гражданин потратился на дорогостоящее лечение или препараты, вычет будет назначен и произведен в полном объеме.

Определить, является ли лечение или медицинские препараты, оплаченные за счет собственных средств, дорогостоящими, можно при помощи специального кода. Данная информация будет отражена в документе: «Справка об оплате медицинских услуг для предоставления в налоговые органы».

Обозначения расшифровываются следующим образом:

- код «1» – проведенное лечение не является дорогостоящим,

- код «2» – лечение относится к рангу дорогостоящего.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

- Пример расчета

- Список документов для оформления вычета

- Требуется ли прикладывать копии платежных документов

- Перечень документов для возврата налога за лечение

- Максимальная сумма средств, возвращаемых за лечение

- Кто имеет право на получение налогового вычета за лечение

- В каких случаях теряется право на возврат средств за лечение

- Перечень необходимых документов

- Перечни медицинских услуг, лекарственных средств и дорогостоящих видов лечения

- Сроки оформления налогового вычета за лечение

- Где оформляется налоговый вычет

- Как долго происходит перечисление денег

- Какие документы нужны для налогового вычета за лечение собираем все справки

- Необходимые документы:

- Чтобы оформить вычет на купленные медицинские препараты, в дополнение нужно предоставить такие бумаги:

- Для оформления вычета за добровольное медицинское страхование, нужно взять с собой следующие документы:

- Какие справки собирать для налоговых вычетов

- Существует несколько видов справок для налогового вычета:

- I. Документы необходимые для налогового вычета на лечение.

- I.1. Необходимые документы при оформлении налоговой справки за лечебные услуги.

- При оформлении налогового вычета за лечебные услуги:

- II. Документы необходимые для справки при покупке квартиры.

- III. Документы необходимые для справки при оформление ипотеки.

- IV. Документы необходимые для справки по налоговому вычета ИИС.

- Оплатив лечение, не забудьте получить вычет по НДФЛ

- Документы для налогового вычета за лечение: какие нужны и как правильно заполнять

- Основные документы

- Документы для налогового вычета за лечение

- Документы, необходимые при оформлении вычета на покупку медикаментов

- Документы, необходимые при оформлении вычета на добровольное медицинское страхование

- Способы заверения документов

- Какие документы нужны для получения налогового вычета за лечение через работодателя

- Документы на налоговый вычет за лечение: как и куда подать

- Документы для налогового вычета за лечение (согласно письму ФНС от 22 ноября 2012 г. N ЕД-4-3/19630@)

- Справка 2-НДФЛ

- Декларация 3-НДФЛ

- Подведем итоги

- 📺 Видео

Пример расчета

На протяжении 2021 года гражданин Потапов А. А. зарабатывал по 40 тысяч рублей в месяц. В течение года он оплачивал взносы в НДФЛ, сумма которых составила 57,6 тысяч рублей.

В этом же 2021 году ему была проведена в российской больнице сложная операция на желудке, стоимость которой составила 450 тысяч рублей.

В марте 2021 года гражданин Потапов А. А. с перечнем необходимых документов обратился в местный налоговый орган с заявлением на социальный вычет за проведенное лечение.

Исходя из перечня «Хирургическое лечение осложненных форм болезней органов пищеварения» является дорогостоящим медицинским лечением и не имеет ограничений, то есть сумма лечения может быть выше 120 тысяч рублей.

Расчетная сумма, положенная к выплате, будет выглядеть следующим образом:

450 тыс. руб. * 13% возврата = 58,5 тыс. руб. выплаты.

Однако учитывая тот факт, что в течение прошлого года гражданином Потаповым А. А. в государственную казну было внесено 57,6 тысяч рублей, то к получению за данный вид медицинской услуги будет назначена именно эта сумма – 57,6 тысяч рублей, вместо рассчитанной 58,5 тыс. рублей.

Запомните! Вычет по расходам на оплату дорогостоящих расходных материалов можно получить при одновременном соблюдении следующих условий:

- расходные медицинские материалы, купленные пациентом для проведения дорогостоящей процедуры лечения, соответствуют законодательным Перечням медицинских услуг, при оплате которых осуществляется вычет,

- медучреждение, проводящее лечение, не имеет в наличии приобретенных пациентом расходных материалов и медицинских препаратов, а также факт приобретения их пациентом предусмотрен соответствующем пунктом договора,

- наличие справки из медучреждения о том, что приобретенные препараты и материалы были необходимы к приобретению,

- заявителю на выплату была выдана справка об оплате медицинских услуг для представления в налоговые органы, в которой прописан код 2.

Возврат НДФЛ при покупке машины.

Список документов для оформления вычета

Скачать бланк справки 3-НДФЛ бесплатно в формате excel

Чтобы заявить на получение социальной выплаты, требуется иметь при себе ряд документов и владеть некоторыми данными:

- справка формы 3-НДФЛ. В налоговую должен быть передан оригинальный документ,

- паспорт заявителя либо документ, его заменяющий. Нужны дубликаты страниц с основной информацией и сведениями о прописке, они должны быть заверены,

- справка о доходах формы 2-НДФЛ. Она выдается нанимателем и предоставляется ИФНС в оригинальном виде. Если гражданин в течение года сменил несколько мест своей рабочей деятельности, справку надлежит получить у каждого работодателя,

- заявление, выражающее желание получить выплату, в котором следует указать реквизиты счета получателя для перевода средств. Документ должен быть передан в оригинале.

Скачать бланк справки 2-НДФЛ бесплатно в формате excel

Заявляя на получение вычета за мед.услуги, следует при себе иметь:

- Документ, подтверждающий оплату соответствующих услуг. Форма является обязательной и утверждена Приказом Минздрава России N 289, МНС России NБГ-3-04/256 от 25.07.2001. Получить такую справку нужно в медицинском учреждении, где проводилась процедура лечения. В налоговую нужно предоставить оригинал документа.Важно! Предоставлять непосредственно сами фискальные документы, например чеки, не обязательно.Следует знать, что санатории, профилактории и прочие оздоровительные учреждения так же имеют возможность выдавать такой документ. В данной ситуации в справке будет указан исключительно ценовой показатель самого лечения, включенного в путевку, и дополнительно оплаченные процедуры. Стоимость проживания, питания и прочего в справке не прописывается,

- Договор оказания мед.услуг между пациентом и лечебным учреждением. В ИФНС нужно предоставить заверенный дубликат документа. При включении в расходы купленного за свой счет оборудования или медикаментов, по причине их отсутствия в лечебном учреждении следует зафиксировать данный факт в договоре между пациентом и лечебным учреждением,

- Заверенный дубликат лицензии медучреждения на осуществление медицинской деятельности.Следует знать, что если в договоре на лечение указаны реквизиты лицензии медицинского заведения, то получать непосредственно сам дубликат лицензии не обязательно.

Учтите! Заявляя на налоговый вычет за покупку медицинских препаратов, при себе следует иметь:

- рецепт по форме N107-1/у со специальным штампом Для налоговых органов Российской Федерации, ИНН налогоплательщика. Бумага должна быть выдана лечащим врачом. Получить ее можно как одновременно с аптечной версией документа, так и спустя время, основываясь на записях амбулаторной карты. В Налоговой инспекции документ принимают только в оригинальном виде,

- документы, подтверждающие оплату: чеки, платежные поручения и так далее. Для передачи в ИФНС бумаги следует продублировать и заверить.

Оформляя вычет на добровольное медицинское страхование, нужно передать в ИФНС следующие документы:

- дубликат договора со страховой компанией или полиса,

- заверенные дубликаты платежных документов, которые будут подтверждать факт оплаты, например копии кассовых чеков,

- заверенный дубликат лицензии страховой организации на осуществление деятельности в области оказания страховых услуг.

Следует знать, что если непосредственно сам договор оказания страховых услуг содержит информацию о лицензии компании, то дублировать лицензию отдельно не нужно.

Когда налоговый вычет оформляется за ребенка, то следует дополнительно предоставить дубликат свидетельства о рождении ребенка.

https://www.youtube.com/watch?v=kutujkZ7qfg

Если вычет оформляется за супруга, нужно предоставить свидетельство о регистрации брака.

Для получения налогового вычета за родителей понадобится предоставить дубликат свидетельства о рождении заявителя, что подтверждает родство с отцом или матерью.

Для того чтобы сократить сроки рассмотрения документов и избежать отказа, в налоговую службу нужно предоставить полный пакет бумаг.

Посмотрите видео. Заявление на возврат налога через личный кабинет:

Требуется ли прикладывать копии платежных документов

Если налогоплательщик заявляет на возврат денежных средств за услуги, оказанные ему медицинским учреждением, дополнительно предоставлять фискальные документы об оплате, например чеки или платежные поручения, не нужно.

В них нет необходимости по причине того, что справку установленного образца лечащее учреждение предоставит только после полной оплаты оказанных услуг. Следовательно, справка и является фактическим подтверждение оплаты за лечение.

Образец заявления на материальную помощь на лечение.

Видео:Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Перечень документов для возврата налога за лечение

Налоговый вычет — это сумма, которую вы можете вернуть обратно, после уплаты государству 13%-го подоходного налога.

Максимальная сумма средств, возвращаемых за лечение

Пункт №3, статьи 219 Налогового кодекса Российской Федерации предусматривает два варианта при которых возможен возврат части средств потраченных на лечение:

- В общем случае, сумма налогов подлежащая возврату не должна превышать 120 000 руб. от общей суммы потраченной на все виды лечения и медицинского обслуживания, обучение, негосударственные пенсионные отчисления за отчётный налоговый период (как правило в течении года);

- В случае, если вы оплачивали дорогостоящее лечение, сумма налогового вычета не ограничена.

В каждом конкретном случае итоговая сумма будет рассчитываться в зависимости от фактических затрат на социальные нужды (обучение, медицинское и негосударственное пенсионное обеспечение) и уплаченного подоходного налога.

Кто имеет право на получение налогового вычета за лечение

В соответствии с Налоговым кодексом , право на получение налогового вычета имеют, только налогоплательщики, которые оплачивали услуги по лечению, предоставленные ему медицинскими учреждениями Российской Федерации, а также уплаченной им за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях Российской Федерации. А также налогоплательщики, которые уплатили в налоговом периоде суммы за услуги по лечению, предоставленные им физическими лицами (индивидуальными предпринимателями), имеющими лицензию на осуществление медицинской деятельности и занимающимися частной медицинской практикой.

В любом случае, налоговый вычет предоставляется только, если лечение производилось в медицинских учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности и в соответствии с перечнем медицинских услуг.

В каких случаях теряется право на возврат средств за лечение

Налоговый кодекс не предусматривает возможности налогового вычета для следующих лиц:

- Налогоплательщиков, получающих доходы с которых взимается налог не по 13%-й ставке (если вы платите налог по ставке 9%, 15%, 30%, 35%);

- Налогоплательщиков, зарегистрированных, как индивидуальные предприниматели и применяющих систему единого налога на вмененный доход (ЕНВД) и упрощенную систему налогообложения (УСН).

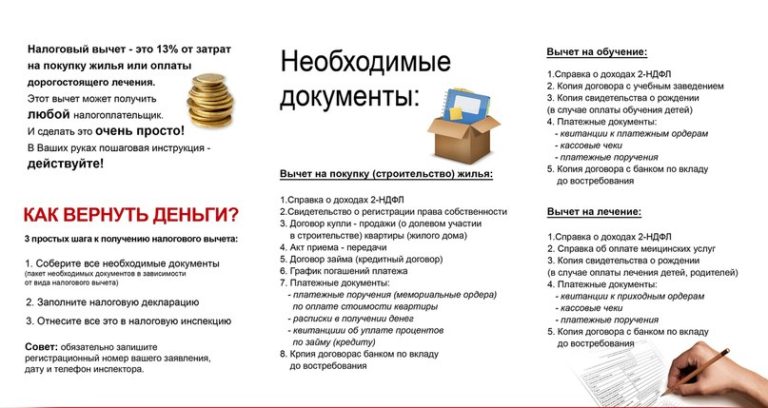

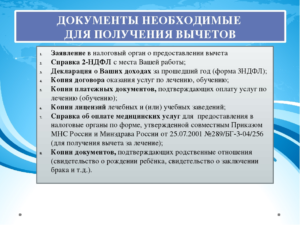

Перечень необходимых документов

Приказ Министерства финансов Российской Федерации №99н от 2 июля 2012 года, предусматривает следующие документы, которые необходимо предоставить в Федеральную налоговую службу при оформлении налогового вычета за лечение:

- Письменное заявление о желании получить налоговый вычет;

- Оригинал и копию договора об оказании медицинских услуг или другие документы подтверждающие лечение;

- Справку об оплате медицинских услуг для представления в налоговые органы по форме, утвержденной совместным Приказом МНС России и Минздрава России от 25.07.2001 № 289/БГ-3-04/256

- Копию лицензии медицинского учреждения на оказание соответствующих медицинских услуг (если реквизиты лицензии не указаны в договоре);

- Платежные документы, подтверждающие выплату денежных средств за лечение и копии этих документов;

- Справку (справки) с места работы по форме 2-НДФЛ за истёкший год;

- Декларацию по налогу на доходы физических лиц по форме 3-НДФЛ за истекший год;

- Копию свидетельства о рождении (если налогоплательщик оплачивал услуги по лечению своего родителя (родителей) или ребёнка в возрасте до 18 лет);

- Копию свидетельства о браке (если налогоплательщик оплачивал услуги по лечению своего супруга (супруги));

- Реквизиты вашего банковского счёта, на который будут перечислять возвращаемые деньги.

Перечни медицинских услуг, лекарственных средств и дорогостоящих видов лечения

Налоговый вычет за лечение предоставляется, только за затраты на услуги и лекарства, предусмотренные в Постановлении Правительства Российской Федерации «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счёт собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета».

Сроки оформления налогового вычета за лечение

- Налоговый вычет оформляется по окончании налогового периода, как правило это календарный год;

- Если вы не успели оформить налоговый вычет или не знали о такой возможности, вы сохраняете право на вычет в течении трёх лет.

При этом, если вы подаёте документы на налоговый вычет, сразу за три года, то вам необходимо подготовить документы (квитанции, налоговые декларации, справки о доходах, справки из медицинского учреждения) за каждый год в отдельности.

Где оформляется налоговый вычет

Вычет оформляется в отделении Федеральной налоговой службы по месту жительства.

Как долго происходит перечисление денег

Если документы пройдут проверку, то деньги будут перечислены на ваш банковский счёт в течении месяца.

Видео:ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Какие документы нужны для налогового вычета за лечение собираем все справки

Согласно действующим законам Российской федерации, ФНС может предоставить налоговый вычет на приобретение лекарств и на лечение, при условии, что медицинское учреждение, назначившее лечение, имеет лицензии.

Также, на налоговые вычеты могут рассчитывать только те люди, которые являются гражданами РФ, работают официально и, соответственно, платят налоги.

Налоговый вычет даётся за:

- лечение мужа или жены, а также, детей;

- лечение самого обращающегося;

- медицинские препараты, выписанные обратившемуся, либо ближайшим родственникам (несовершеннолетним детям; родителям), а также, супругу или супруге (при условии, что они состоят в официально зарегистрированном браке);

- денежную сумму, которая была оплачена страховой фирмой за лечение обратившегося, а также, вышеуказанных ближайших родственников или мужа/жены.

Чтобы получить вычет, нужно просто собрать все документы и сдать их в ФНС. Там и принимаются решения, о том, удовлетворить просьбу или отказать в предоставлении этого вычета.

Необходимые документы:

- Паспорт обратившегося + заверенные копии всех страниц паспорта, на которых указаны какие-либо сведения;

- Справка 3-НДФЛ о доходах (подходит только оригинал справки);

- Справка 2-НДФЛ.

В случае, если обращающийся успел сменить уже несколько мест работы за год, нужно брать справки со всех мест работы и предоставлять оригиналы в ФНС.

- Заявление о предоставлении налогового вычета, где указаны реквизиты, куда будут отправлены деньги в случае принятия положительного решения.

- Справка об оплате медицинских услуг, которая и будет свидетельствовать о факте оплаты лечения.

;

- Оригинал договора об оказании соответствующих услуг пациенту между ним и медицинским учреждением;

- Дубликат лицензии лечебного заведения на оказание услуг, заверенный нотариально.

Чтобы оформить вычет на купленные медицинские препараты, в дополнение нужно предоставить такие бумаги:

- Рецепт, подписанный медиком, осуществлявшим лечение. Там будет печать «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Также, данный документ должен быть оформлен строго по форме N107-1/у;

- Чеки либо другие документы, которые служат подтверждением оплаты лекарств. Необходимо сделать копии данных документов и заверить их нотариально.

Для оформления вычета за добровольное медицинское страхование, нужно взять с собой следующие документы:

- подтверждение оплаченных медицинских услуг в виде заверенных копий чеков или других платёжных документов;

- дубликат лицензии мед. заведением на оказание соответствующих услуг по лечению пациентов;

- дубликат договора между клиентом и медицинским заведением.

- нужно предоставить свидетельство о браке при оформлении вычета на супруга/супругу;

- нужно сдать свидетельство о рождении ребёнка при подаче заявления о налоговом вычете на лечение ребёнка;

- нужно принести свидетельство о рождении самого обратившегося для подтверждения родства, если оформляется вычет на медицинские услуги, оказанные родителям.

Процедура подачи заявления.

https://www.youtube.com/watch?v=rBaai9gqb0Y

Вначале заявитель осуществляет сбор всех необходимых документов, затем сдаёт их в налоговую инспекцию.

В результате рассмотрения заявления работниками ФНС — обратившийся либо получает ответ об отказе, либо денежный перевод на счёт по указанным реквизитам. Время ожидания составляет около трёх-четырёх месяцев.

kakie-dokumentyi-nuzhnyi-dlya-nalogovogo-vyicheta-za-lechenie.html

Какие справки собирать для налоговых вычетов

Нало́говый вы́чет — это сумма, на которую уменьшается налоговая база. Налоговые вычеты определяются законодательно рассчитываются согласно условиям применения. К примеру, по налогу на доходы физических лиц, на данный момент в Российской Федерации существуют 5 видов налоговых вычетов: стандартные, социальные, имущественные, профессиональные и инвестиционные.

Существует несколько видов справок для налогового вычета:

- Медицинские расходы;

- Покупка квартиры;

- Ипотека;

- ИИС.

I. Документы необходимые для налогового вычета на лечение.

Согласно статье 219 Налогового Кодекса Российской Федерации, при оплате лечения либо покупке медикаментов клиент/пациент может вернуть себе часть потраченных на лечение денежных средств.

Следовательно, если налогоплательщик официально трудоустроен, и оплатил своё лечение, либо лечение своих близких, то он может вернуть себе до 13% от стоимости лечения.

I.1. Необходимые документы при оформлении налоговой справки за лечебные услуги.

Для того, чтобы оформить налоговые вычеты на лечение налогоплательщику придется собрать следующие документы:

- налоговая декларация 3 НДФЛ;

- паспорт;

- справка о доходах по форме 2-НДФЛ;

- заявление на возврат налога.

При оформлении налогового вычета за лечебные услуги:

- справка об оплате медицинских услуг (в ИФНС предоставляется оригинал документа) ( чеки не обязательно);

- договор с медицинским учреждением об оказании медицинских услуг;

- лицензия медицинского учреждения.

- Чеки не являются обязательными

При оформлении налогового вычета за покупку медикаментов:

- рецепт по форме N° 107-1/у со специальным штампом «Для налоговых органов Российской Федерации, ИНН плательщика»;

- платёжный документ подтверждающий оплату медикаментов.

II. Документы необходимые для справки при покупке квартиры.

- платежные документы, подтверждающие произведенные расходы на приобретение квартиры/дома/участка;

- документы, подтверждающие право собственности на жилье: выписка из ЕГРН (свидетельство о регистрации права собственности) при покупке квартиры по договору купли-продажи или акт приема-передачи при покупке жилья по договору долевого участия.

Пример:

Условия приобретения имущества:

В 2021 году Иванов А.А. купил квартиру за 2 млн. рублей.

Доходы и уплаченный подоходный налог:

В 2021 году Иванов А.А. зарабатывал 50 тыс. рублей в месяц и в сумме заплатил 78 тыс. руб. подоходного налога за год.

Расчет вычета:

В данном случае, сумма имущественного вычета составляет 2 млн. рублей (т.е. вернуть можно 2 млн.руб. x 13% = 260 тыс.рублей). Но непосредственно за 2021 год Иванов сможет вернуть только 78 тыс. рублей, уплаченного им подоходного налога (и 182 тысячи он сможет вернуть в следующие годы).

III. Документы необходимые для справки при оформление ипотеки.

Для получения вычета по ипотечным процентам в дополнение к основным документам по налогоплательщику необходимо предоставить в налоговую инспекцию копию кредитного договора и справку об уплаченных процентах.

IV. Документы необходимые для справки по налоговому вычета ИИС.

Индивидуальный инвестиционный счет (ИИС) – счет особого типа, который дает владельцу счета определенные налоговые льготы.

https://www.youtube.com/watch?v=gpoKaYM2_Fc

В данном случае налогоплательщику предстоит сделать выбор между вычетам по взносов либо вычета по прибыли.

Если налогоплательщик останавливает свой выбор на вычетах по взносам, то налоговая инспекция потребует у него следующий перечень документов:

- Декларация 3-НДФЛ;

- справка 2-НДФЛ;

- заявление на возврат налога;

- документ от брокера о зачислении взноса.

Если же налогоплательщик останавливает свой выбор на вычетах по прибыли, то налоговая инспекция потребует у него всего лишь документы от инспекции о том, что вычет по взносам не использовался.

spraa-dlya-nalogovogo-vyicheta.html

Оплатив лечение, не забудьте получить вычет по НДФЛ

НК РФ предусматривает несколько видов налоговых вычетов для физических лиц – стандартные, имущественные, инвестиционные, профессиональные и социальные. Последние предоставляются в виде возмещения части расходов на социально необходимые услуги, например, на лечение и приобретение лекарств (подп.

3 п. 1 ст. 219 НК РФ). Рассмотрим, в каких случаях и в каком размере государство готово возместить часть затрат на лечение, какие документы должен собрать для этого налогоплательщик и как правильно заполнить налоговую декларацию, чтобы получить вычет.

Три условия для принятия расходов к вычету

Условие 1 . К вычету принимаются затраты не на все виды лечения. Полный перечень медицинских услуг, расходы на которые можно предъявить к вычету, установлен постановлением Правительства РФ от 19 марта 2001 г. № 201 (далее – Постановление). Туда включаются:

- диагностика и лечение при оказании скорой медицинской помощи;

- диагностика, профилактика, лечение и реабилитация в амбулаторной-поликлинической и стационарной формах (включая проведение медицинской экспертизы);

- диагностика, профилактика, лечение и реабилитация, проводимые в санаториях. В этом случае вычет можно предъявить в отношении только части затрат на путевку, соответствующей стоимости медицинских услуг (письмо Минздрава России от 1 ноября 2001 г. № 2510/11153-01-23);

- услуги по санитарному просвещению.

Читайте так же: Домашнее разведение кур как бизнес

Затраты на прочие виды лечения, которые в перечне не поименованы, принять к вычету не получится.

Так, например, расходы на приобретение средств для восстановления здоровья больного после операции и ухода за больным к установленным в перечне услугам не относятся, а значит, к вычету не принимаются (письмо УФНС России по г. Москве от 19 марта 2008 г. № 28-10/026561).

А вот против расходов на проведение операций по липосакции, увеличению груди и ринопластике ФНС России никаких возражений не имеет и разрешает уменьшать НДФЛ на сумму таких расходов (письмо ФНС России от 6 июня 2013 г. № ЕД-4-3/ «О рассмотрении запроса»).

Условие 2 . Медицинские услуги должны быть оказаны надлежащим субъектом. Согласно старой редакции НК РФ, действовавшей до 1 января 2013 года, вычет можно было получить, только если лечение проводилось медицинской организацией. В настоящее время услуги, оказанные индивидуальными предпринимателями, также могут учитываться для вычетов (абз. 5 подп. 3 п. 1 ст.

219 НК РФ). Единственное условие – организация или ИП должны иметь российскую лицензию на осуществление медицинской деятельности. Поэтому если лечение проходило за рубежом и у организации, соответственно, нет российской лицензии, воспользоваться вычетом не получится (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 8 апреля 2014 г. № 03-04-РЗ/15804).

Условие 3 . Затраты на лечение должны быть полностью оплачены самим налогоплательщиком за счет его средств. Если лечение или его часть оплачены кем-то другим (например, работодателем), то такие расходы для вычета использовать нельзя.

Кстати, этот запрет распространяется и на те случаи, когда работодатель не оплатил лечение сотрудника непосредственно, но оказал ему целевую материальную помощь, поставив условие о расходовании средств исключительно на лечение (подп. 3 п. 1 ст. 219 НК РФ).

Можно компенсировать стоимость только тех медикаментов, назначение которых подтверждено рецептом. Напомним, в настоящее время врачи указывают не коммерческое наименование лекарства, а название его основного действующего вещества (п.

3 Приложения 1 к приказу Минздрава России от 20 декабря 2012 г.

№ 1175н «Об утверждении порядка назначения и выписывания лекарственных препаратов, а также форм рецептурных бланков на лекарственные препараты, порядка оформления указанных бланков, их учета и хранения»).

А в отношении вычетов по расходам на приобретение медицинских изделий однозначного ответа нет. Ведь бывает ситуация, когда, оплатив дорогостоящее лечение, налогоплательщик вынужден приобрести еще дополнительное оборудование или изделие для поддержания своего здоровья дома (например, аппарат по искусственной вентиляции легких).

Чтобы принять расходы на такую покупку к вычету, в документах, подтверждающих проведение лечение, должна фигурировать информация о том, что услуги медицинским учреждением оказывались с применением того или иного оборудования или изделия. Если же такой информации нет, то велика вероятность отказа налоговой инспекции от принятия затрат к вычету (письмо УФНС России по г.

Москве от 19 октября 2010 г. № 20-14/4/109572).

Видео:Возврат 13 за медицинские услугиСкачать

Документы для налогового вычета за лечение: какие нужны и как правильно заполнять

Законодательством нашей страны предусмотрен налоговый вычет за медицинское обслуживание или покупку лекарств на собственные средства налогоплательщика.

Для оформления социальной выплаты следует обратиться в отделение ФНС, предоставив документы для налогового вычета за лечение.

Если учреждение, в котором проходило лечение, имеет действующий сертификат на осуществление соответствующей деятельности, а налогоплательщик передал в службу подлинные документы согласно перечню, будет принято положительное решение.

Основные документы

Пакет документов для возврата налога за лечение несколько отличается от того, что требуется для налогового вычета за приобретение лекарств, однако часть их обязательно должна быть подана в обоих случаях:

- Декларация 3-НДФЛ. Формируется по окончании года, когда было проведено лечение. Важно достоверно указывать информацию обо всех полученных за обозначенный период доходах.

- Справка 2-НДФЛ. Выдается работодателем налогоплательщика и содержит информацию о начисленных и удержанных доходах за год. В том случае, если за указанное время сменилось несколько рабочих мест, получить справки необходимо с каждого из них.

- Копия паспорта. В ФНС предоставляются заверенные копии страниц, содержащих общие сведения и информацию о прописке.

- Заявление на возврат налога. В тексте заявления обязательно указать реквизиты банковского счета для перечисления вычета.

- Документы, подтверждающие опеку, попечительство или родство. Предоставляются в том случае, если проводилось лечение или осуществлялась покупка медикаментов для близкого родственника или несовершеннолетнего ребенка.

Внимание! Чтобы получить бланки заявления и декларации посещать отделение ФНС вовсе необязательно, их можно скачать на официальном сайте организации.

Документы для налогового вычета за лечение

Для возврата подоходного налога за лечение, помимо документов из основного списка, необходимы:

- Справка об оплате медицинских услуг. Получить ее можно в медицинском учреждении, которое осуществляло лечение. Документ должен быть оригинальным и соответствовать форме, утвержденной Приказом Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001.

Важно! Лечебно-профилактические учреждения так же предоставляют такой документ, прописывая стоимость конкретных лечебных процедур без сопутствующих услуг (проживание, питание и т.д.)

- Договор с организацией на оказание платных медицинских услуг. ФНС требует оригинал документа. Если имело место приобретение необходимого оборудования, отсутствующего в клинике, его наименование и стоимость в обязательном порядке прописываются при составлении договора.

- Копия лицензии медицинского учреждения. Копия должна быть заверенной и подтверждать право на осуществление лечебной деятельности. Получить документ можно в администрации клиники или бухгалтерии по запросу пациента.

В случае подачи заявления для возврата налогового вычета на лечение ребенка требуется, помимо основного пакета документов, предоставить копию его свидетельства о рождении.

Обратите внимание! Оригиналы фискальных чеков и квитанций об оплате медицинских услуг, согласно действующему законодательству, не являются обязательными для предоставления, однако, если они сохранились, их стоит приложить.

Документы, необходимые при оформлении вычета на покупку медикаментов

Для возврата НДФЛ за приобретенные на личные средства лекарства необходимы следующие документы, помимо основных:

- Рецепт на медикаменты. Он должен соответствовать форме N 107-1/у и иметь штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Выдается рецепт лечащим врачом, как и бланк для приобретения препарата в аптеке, при этом последний для получения вычета не подходит.Примечание: Получить рецепт формы N 107-1/у можно позднее на основании записи о назначении препарата в медицинской карте пациента.

- Платежные документы. В ФНС осуществляется подача копий кассовых чеков и квитанций об оплате, которые в обязательном порядке заверяются.

Внимание! Налоговый вычет предусмотрен только за приобретение лекарственных препаратов, внесенных в перечень Постановлением № 201 от 19.03.2001.

Документы, необходимые при оформлении вычета на добровольное медицинское страхование

Поскольку оплата осуществляется из доходов налогоплательщика, предусмотрен возврат части НДФЛ за приобретение полиса ДМС. Оформить вычет можно, предоставив в налоговую службу следующие документы в дополнение к списку основных:

- Заверенные копии полиса ДМС и договора, согласно которому он выдан.

- Платежные документы. Необходимы заверенные копии чеков и платежных поручений, подтверждающих факт оплаты услуги.

- Копия лицензии организации на осуществление страховой деятельности должна быть заверенной и содержать реквизиты компании.

Если предполагается вернуть вычет за ДМС детей, родителей или супруга, обязательны соответственно:

- Копия свидетельства о рождении ребенка.

- Копия свидетельства о рождении заявителя.

- Копия свидетельства о браке.

Внимание! В случае расхождения данных паспорта и предоставляемых документов, необходимо приложить документы-основания, поясняющие причину расхождений (Свидетельство о браке или расторжении брака, свидетельство о перемене имени или фамилии и т.д.).

Способы заверения документов

Все копии документов при подаче заявления на возврат НДФЛ за лечение, приобретение лекарственных препаратов или добровольное страхование должны быть заверены. Сделать это можно двумя способами:

- Нотариально. Необходимо предоставить нотариусу, имеющему лицензию, оригиналы и копии нужных документов. Специалист проверит их сходство и заверит личной подписью и штампом. Стоимость нотариального заверения документов по состоянию на 2021 год стартует с отметки в 100 рублей за 1 страницу документа, не считая государственной пошлины в 10 рублей за 1 страницу.

- Самостоятельно. Налогоплательщик вправе заверить копии документов, не прибегая к помощи специалиста. Для этого на каждой странице копии гражданин ставит личную подпись, инициалы, дату заверения и пометку «Копия верна». Специалист ФНС при принятии пакета документов проверит соответствие копий оригиналам и сделает соответствующие отметки.

Какие документы нужны для получения налогового вычета за лечение через работодателя

Оформить возврат вычета можно, обратившись к работодателю, при этом не обязательно дожидаться окончания налогового периода. В этом случае расчет НДФЛ и, соответственно, суммы вычета, проводиться с месяца, когда поданы документы для возврата налога на лечение.

https://www.youtube.com/watch?v=8E0VjCDa-o8

Перед обращением в бухгалтерию организации-работодателя, необходимо:

- В отделение ФМС по месту жительства направить заявление на получение уведомления о праве на вычет.

- Собрать пакет документов, аналогичный тому, что требуется для возврата налога через ФНС, за исключением декларации 3-НДФЛ и справки 2-НДФЛ и предоставить его в налоговый орган.

- В течение 30 дней получить уведомление о праве на социальный вычет от ФНС.

Уведомление необходимо передать в бухгалтерию по месту работы, сопроводив заявлением о предоставлении вычета.

Внимание! Возврат денежных средств работодателем производится не единовременно, а посредством выплаты полной заработной платы без вычета суммы налога.

Документы на налоговый вычет за лечение: как и куда подать

Документы на возврат вычета за лечение, покупку лекарственных средств или добровольное медицинское страхование необходимо направить в отделение ФНС по месту жительства налогоплательщика. Существует несколько способов, как это сделать:

- При личном посещении.

- Через представителя. В этом случае гражданин, представляющий законные права и интересы налогоплательщика, должен иметь при себе нотариально заверенную доверенность.

- С помощью личного кабинета налогоплательщика. Зарегистрироваться в системе можно, получив логин и пароль в любом отделении ФНС или с помощью подтвержденной учетной записи на портале «Госуслуги». Пошаговая инструкция и заполнение декларации онлайн существенно облегчат процесс подачи документов, а необходимые справки придется отсканировать в хорошем качестве и приложить к электронному заявлению.

- По почте. Направлять пакет документов Почтой России следует в конверте соответствующего размера с пометкой «Ценное с описью», внутрь, помимо самих документов, необходимо поместить бланк «Опись вложения» по форме 107, где будут указаны наименования и количество всех предоставляемых бумаг.

Оформить возврат НДФЛ за платное лечение можно через работодателя, подав заявление с приложением к нему уведомления о праве на социальный вычет, полученного в отделении ФНС по месту жительства.

Документы для налогового вычета за лечение (согласно письму ФНС от 22 ноября 2012 г. N ЕД-4-3/19630@)

Для упорядочения работы по осуществлению возврата налоговых вычетов ФНС России направляет в отделения службы перечни документов, обязательных для принятия положительного решения по заявлению налогоплательщика.

Справка 2-НДФЛ

Справка выдается налогоплательщику или направляется в ФНС исключительно работодателем. Получить ее на руки работник может в течение 3х рабочих дней после подачи заявления в бухгалтерию по месту работы.

В справке 2-НДФЛ содержится следующая информация:

- Полное название организации-работодателя с расшифровками сокращений и аббревиатур.

- Реквизиты счета организации, коды и номера, имеющие отношение к регистрации в системе ФНС.

- Данные сотрудника согласно паспорту.

- Сумма дохода за налоговый период с указанием ставки и удержанных вычетов.

- Общая сумма доходов физического лица.

Обратите внимание! Справка обязательно должна быть заверена печатью организации-работодателя и подписана специалистом, составившим ее (налоговым агентом).

Декларация 3-НДФЛ

Документ представляет собой информацию о том, какую сумму налоговых вычетов и с каких видов дохода уплатил гражданин в казну государства.

В том случае, когда единственным источником заработка налогоплательщика является официальная заработная плата – декларацию составляет работодатель и передает ее в ФНС.

Однако, если, помимо основного дохода, у гражданина имеются иные, в том числе и непостоянные, источники заработка, их следует декларировать. К ним относятся:

- Сдача личного имущества или недвижимости в аренду.

- Продажа имущества, недвижимости, земельных наделов, транспортных средств и т.д.

- Выигрыш в лотерею или получение ценных призов и подарков.

- Адвокатская или нотариальная деятельность, индивидуальное предпринимательство и самозанятость.

Налоговая декларация дает возможность осуществить возврат налоговых трат по следующим категориям:

- Покупка недвижимости

- Коммерческое обучение

- Отчисления на благотворительные цели и добровольные взносы в Пенсионный фонд

- Лечение или покупка медикаментов на личные средства гражданина. В эту категорию входят как лечение зубов в платной клинике, так и большинство видов хирургического и иного врачебного вмешательства вплоть до пластических операций и ЭКО.

Подведем итоги

Процесс получения налогового вычета за лечение состоит из заполнения декларации 3-НДФЛ и сбора необходимых документов и их заверения с последующим обращением в отделение ФМС по месту жительства любым из доступных способов. Перечень необходимых бумаг и требования к ним регулируются действующим законодательством и размещены в открытом доступе в сети Интернет и на стендах информации непосредственно в отделении ФНС.

https://www.youtube.com/watch?v=azEzMsAG-AA

ПредыдущаяСледующая

📺 Видео

💰Как вернуть налоговый вычет за лечение зубов?Скачать

Документы для социального налогового вычета за лечение, покупку медикаментов, лекарств и препаратовСкачать

Налоговый вычет при строительстве дома, чеки, документы, как получить возврат и заполнить 3-НДФЛСкачать

Налоговый вычет за лечение - как вернуть налоги и какие документы нужны?Скачать

Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Налоговый вычет на лечение - что это и как получить?Скачать

Налоговый вычет за лечение в личном кабинете налогоплательщикаСкачать

Возврат подоходного налога (НДФЛ) за лечение и лекарства. Что нового?Скачать

Социальные налоговые вычеты в 2024 годуСкачать

Налоговый вычет за лечение. Как вернуть деньги за лечение? Кто может получить? #Договор78Скачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Налоговый вычет за лечение в приложении налоги ФЛ: как вернуть деньги за лечение и лекарства 3-НДФЛСкачать

Налоговый вычет за лечение. Как получить социальный налоговый вычет за лечение в 2023 годуСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Налоговый вычет за лечение 2022 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете 2022Скачать