Аналитики зафиксировали, что россияне ежегодно совершают не меньше 10000 сделок с недвижимостью. По закону с полученной прибылью нужно делиться с государством.

Не всем известна планка, утвержденного налога с продажи квартир в 2021 году.

Законодательные нормативы постоянно корректируются, вносятся изменения, а так как незнание законов не служит основанием для освобождения от ответственности, нужно быть в курсе новых норм при реализации владений в рамках правовых событий.

Фото с сайта — yurist.blog

- В чем суть нововведений?

- Какие факторы влияют на налог?

- Какие документы раскрывают нужную информацию?

- Для каких объектов утвержден минимальный период?

- Порядок для налогов с продажи недвижимости

- Какие льготы уменьшают налог?

- Продажа дачи в 2021 году: размер налога и сроки уплаты

- Общее положения взимания налога при продаже дачи

- Куда в первую очередь передается информация о продаже дачи?

- На кого возлагается оплата НДФЛ?

- Сумма налога при продаже дачи

- Пример расчета

- Когда нужно оплатить?

- Нюансы оплаты налога при продаже дачи

- Общие сведения

- Кто платит НДФЛ

- Сроки

- Расчет

- Вычеты

- Оплата налога

- Налог от продажи дачи с земельным участком

- Нужно ли платить налог с продажи дачи?

- Итоги

- Если Дача В Собственности Менее 3 Лет Какой Налог При Продаже В 2021г

- Налог за продажу дачи и земельного участка

- Налог от продажи дачи с земельным участком

- Налог с продажи дома и земельного участка

- Налог с продажи дачи и земельного участка в 2021 году

- Налог с продажи дачи и земельного участка: старое и новое в законодательстве

- Новый закон о налоге с продажи дачи в 2021 году

- Налог с продажи земельного участка с 2021 года для физических лиц

- Какие налоги нужно уплатить при продаже дома

- Налог при продаже участка с домом

- Налог с продажи дома

- Налог с продажи дома в 2021 году для физических лиц — излагаем в общих чертах

- Недвижимость в собственности менее 3

- Налог с продажи дома в 2021 году

- Какой налог с продажи дачи и земельного участка

- 🎬 Видео

В чем суть нововведений?

После продажи недвижимости в любом варианте, гражданин вносит в государственную казну 13% от полученной прибыли, в виде подоходного налога.

Для выполнения таких обязанностей всегда существовали различные правила и ограничения в сроках владения, зависели платежи и от стоимости объекта.

В начале года Президент РФ убедительно рекомендовал Министерству поправить некоторые положения НК во владении недвижимым имуществом, изменить с 5 летнего срока на 3 летний.

Это повлечет облегчение в перечислении НДФЛ с продажи квартиры в 2021 году для физических лиц.

Квартиры перед реализацией должны находиться в оформленном состоянии по правовому порядку конкретный период, а по прошествии времени, на основании срока давности, реализаторы освобождаются от налогов.

При принятии нововведений и поправок на законодательном уровне, они будут задействованы, как вступившие в силу на следующий календарный год. Использовать новую схему налогообложения в сделках можно будет с 01.01.2021 г.

Какие факторы влияют на налог?

Ожидается, что новые правила в налогообложении изменят оплату НДФЛ.

На расчёт влияют следующие обстоятельства:

- Срок нахождения жилого помещения во владении у реализатора. После продажи наследства, если у наследника или по дарственной жилье было в собственности меньше времени, чем установлено законодательством, обязательные взносы платят в соответствии со стандартной ставкой НДФЛ.

- Способ перехода недвижимости в собственность. Жилье может быть куплено на собственные деньги на одном из этапов строительства дома или после приема его в эксплуатацию комиссией.

Каждый юридический факт подтверждается документально.

Какие документы раскрывают нужную информацию?

Платить или нет налог подскажут бумаги, которые сохранились после оформления жилой площади. У владельца находится выписка ЕГРН, если нет, её всегда можно получить в МФЦ. Услуга заявительного характера.

Кроме этого должно быть свидетельство на собственность, оттуда понадобится дата, когда прошла регистрация такого права.

Следует учесть, календарные числа нужны не с заключенных договоров о купле-продажи или дарения, а с регистрационного реестра.

Там есть графа о сделанной записи, где учет зафиксирован под конкретным:

- номером

- числом

- месяцем

- годом

Если домовладение оформлено на основании наследования необходимы реквизиты со справки о смерти родственника с датой ухода его из жизни.

Основание, по которому оформлялась квартира служит фактором, влияющим на налог, узнают параметр в разделе «документ» из выписки ЕГРЛ. Время владения высчитывают не по календарным годам, а по месяцам.

От оплаты налога освобождаются владельцы, которые обладали имуществом 36 месяцев.

Для каких объектов утвержден минимальный период?

НДФЛ с продажи недвижимости в собственности менее 3 лет, полученной по наследству оплачивают на общем основании с предоставлением в инспекцию декларации о сбыте. Следует учесть, что облагают налогом имущество, оцененное больше 1000000 руб. Размер налогов для граждан РФ равен ставке подоходного налога -13%. Иностранцы платят – 30%.

Начать выполнение расчетов можно в любое время, когда открывают наследство или принимают его, правоведы рекомендуют брать период из полученного свидетельства – это данные, которые нужны налоговому инспектору.

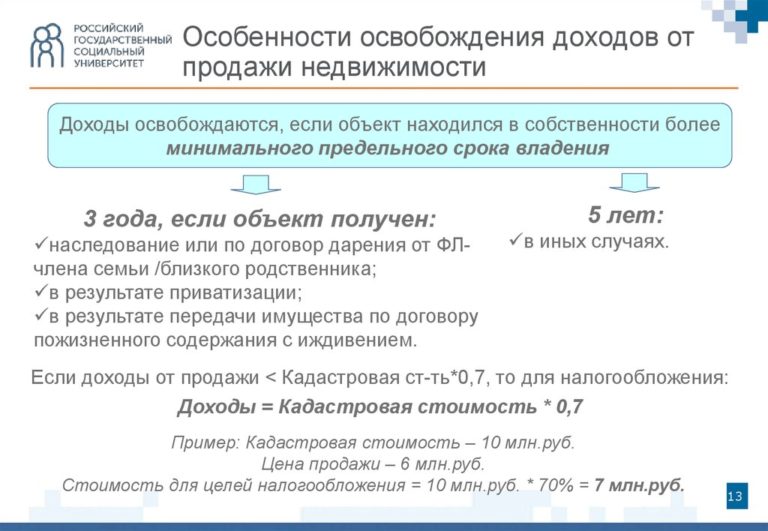

Ограничения с трех летним минимальным сроком владения жилым объектом, установлены для имущества:

- унаследованного от близких родственников

- полученного на основании договора дарения от родных

- оформленного по программе приватизации, когда квартира находилась в государственном жилищном фонде и её перевели в частную собственность

- переданного по договорам ренты

В других случаях налог можно не платить после пятилетнего периода, пока не вступят в силу новые положения. Пенсионеров и инвалидов тоже не освобождают от налогообложения, если они участвуют в сбыте недвижимости.

Все нововведения касаются реализации продавцом одного объекта. Когда гражданин обладатель нескольких квартир, из которых одну продаёт, освобождение от налога возможно только через 5 лет.

Если у владельца вообще всего одна квартира в собственности, налогообложение не предусмотрено.

Порядок для налогов с продажи недвижимости

Чтобы сбыть жилье без обязательных платежей в государственный бюджет обращают внимание на 3 составляющие:

- период нахождения в собственности

- кадастровую оценку

- льготы

С первым пунктов все ясно, если хозяин давно оформил дом во владение, он не переводит отчислений. Кадастровую цену требуют, чтобы правильно выполнить расчет. В статье 217.

1 пункте 5 из ГК РФ говорится о реализации недвижимости по ценам не меньше 70% от произведенной оценки кадастром. Подобная регламентация предусмотрена для предотвращения мошеннических действий при сделках с жильем.

Многим известно, как фиктивно уменьшалась цена домовладений в договорах, чтобы избежать оплаты налогов.

Поэтому, какой бы ни была заявлена стоимость, обязательный платеж рассчитывают по кадастру. Если это значение ниже суммы, проставленной в соглашении, расчет налога берется от большего денежного эквивалента.

Постановка в договоре настоящего значения покупателям выгодна. Им выплачивают вычет с налогов за расходы на покупку. Существует и региональные законы, которые снижают налоговые ставки за продажи вплоть до нуля.

Это положение необходимо уточнять в регионе проживания.

Какие льготы уменьшают налог?

Для налоговых резидентов РФ существуют послабления, позволяющие на законодательном уровне уменьшить обязательные платежи с дохода по договорным или кадастровым ценам, налоговым возвратом. Размер имущественного вычета равен 1000000 руб.

https://www.youtube.com/watch?v=re-gSyNxfq0

Это не значит, что вернут эту сумму, на такое значение снижается налогооблагаемый объем, когда продают:

- землю

- квартиру

- жилой или садовый дом

- комнату

Для других строений возмещение снижено до 250000 руб. Понять такую льготу поможет пример из практики, где гражданка Кузнецова продала унаследованную квартиру за 2500000 руб.

По налоговому законодательству:

2500000 х 13% = 325000

2500000 -1000000 = 1500000

1500000 х 13% = 195000

325000 -195000 =130000

Продавец сэкономит в порядке 130000 руб. Если в соглашении при продаже указывать сумму равную вычету, существует определенный риск для реализатора. При расторжении договора, ему вернут деньги только в пределах миллиона. Налоговое возмещение возможно за один проданный объект в отчетный период.

Законодательные нормативы позволяет снизить прибыль, полученную от реализации недвижимости, подсчитанными и подтвержденными расходами.

Допустим при оформлении наследства пришлось оплатить:

- госпошлину, в нотариальную контору по тарифу

- оценку домовладения

- производство технической документации

- постановку на учет в Росреестр

- услуги юристов

Затраты учитывают только конкретного объекта, не допускается включать квитанции, не связанные с проданным домом. Существует еще один способ в снижении налогового обременения. Для этого определяют первую стоимость квартиры и сумму продажи, разница между значениями указывает на фактическую прибыль, с которой и делают расчет.

Видео:Налог с продажи квартиры в 2023 году менее 3, 5 лет в собственности: надо ли платить + ЗаконопроектСкачать

Продажа дачи в 2021 году: размер налога и сроки уплаты

Надо ли платить налог с продажи дачи в РФ? Процедура реализации или покупки дачи с земельным участком считается юридическим действием, сопровождающимся переходом прав владения от одного человека к другому с получением прибыли.

При этом российское законодательство требует проводить регистрацию договора купли-продажи и передачи прав на дачу в Росреестре, который в дальнейшем передает сведения налоговой службе.

Поэтому продавец должен знать, что если он решит реализовать свое загородное имущество, то ему придется заплатить налог с продажи дачи.

Общее положения взимания налога при продаже дачи

В российском законодательстве и новом законе (статья 217.1 НК РФ), касающемся дачных участков, перешедших в право собственности после 1 января 2021 года, указано два периода, в течение которых на владельцев накладываются налоговые обязательства при продаже недвижисмоти:

Три года

3 года – этот временной промежуток после перехода недвижимости во владение к новому собственнику. Новый собственник может продать участок только с уплатой процента с дохода от реализации в казну, если владеет дачей менее 3-х лет.

Это правило применяется в случаях, когда дача приватизирована, перешла во владения на основании дарения или наследства от ближайшего родственника или у хозяина имеется договор пожизненного содержания недвижимости с иждивенцем.

При владении дачей, полученной на вышеуказанных условиях, более 3-х лет – налог с продажи не взимается.

Ставку налога и налогооблагаемую базу разберем ниже.

Пять лет

5 лет – в течение этого периода владельца недвижимости обязуют выплачивать процент государству при продаже дачи. Действует это правило, если невозможно применить первое. Т.е. недвижимость была получена путем заключения договора купли-продажи, например.

Можно ли продать участок без межевания?

Таким образом, если собственник владеет дачей более 3 или 5 лет (в зависимости от условий ее приобретения), налог при продаже дачи с продавца уже не будет изыматься.

Интересный факт! Продавцу не нужно выплачивать процент от стоимости участка, если цена реализации будет равно или меньше той, по которой он ее купил, т.е. если не зафиксирован факт извлечения прибыли.

Куда в первую очередь передается информация о продаже дачи?

После подписания договора купли-продажи необходимо приступать к регистрации сделки по продаже дачи в органе государственного реестра. В 2021 году срок, в течение которого нужно зарегистрировать право собственности, составляет одну рабочую неделю. Отсчет начинается со дня передачи всех правоустанавливающих документов в Росреестр.

https://www.youtube.com/watch?v=4_AxSKVB004

Можно ли купить дачу на материнский капитал?

Размер государственной пошлины

За осуществление этой процедуры предусмотрена государственная пошлина. Размер при продаже участка, на котором можно вести подсобное хозяйство, садовую и огородническую деятельности, а также строительство жилых построек, составляет 350 руб. В остальных случаях придется оплатить 2 тыс. руб.

На кого возлагается оплата НДФЛ?

Чтобы подробно разобраться в вопросе – нужно ли платить налог с продажи дачи, рекомендуется обратиться к статье 207 НК РФ.

Обязанность по оплате налога лежит на каждом продавце земельного или дачного участка (если имеется несколько собственников).

Государство обязало физических лиц перечислять в казну процент от полученной прибыли при реализации недвижимого имущества. Причем это относится и к резидентам РФ и к нерезидентам.

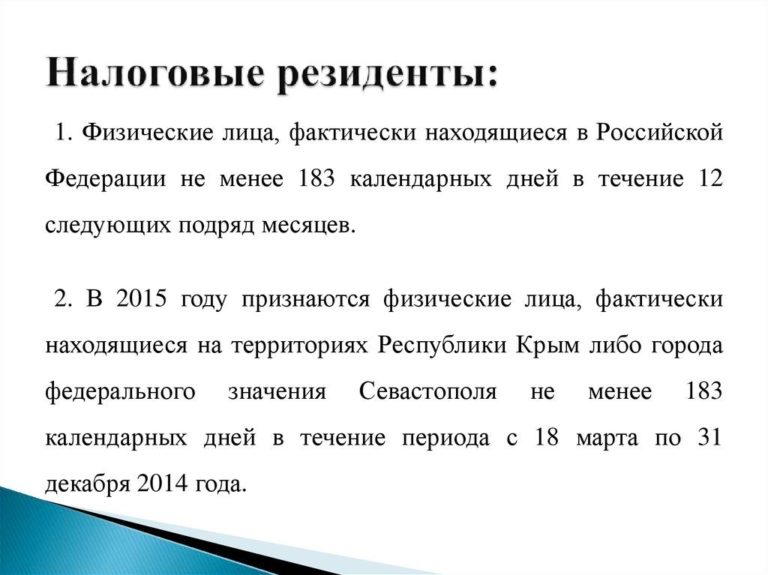

Интересный факт! Налоговый резидент – гражданин, который находится на территории РФ минимум 183 дня в течение одного календарного года. Нерезидент – лицо, которое в течение года покидало страну и проживала в ней до 183 дней.

При этом резиденты РФ обязаны выплачивать государству налог от продажи дачи с земельным участком, даже если он расположен за пределами страны. С нерезидентов взимается процент от реализации недвижимости, возведенной в России.

Ситуация на рынке земельных участков: советы и прогнозы покупателям и продавцам

Сумма налога при продаже дачи

Какой налог взимается с платежа, полученного в процессе продажи дачи? Если владелец решил сбыть участок, которым он владеет меньше наименьшего срока, установленного государством, то ему предоставляется на выбор два варианта расчета налога:

- Расходный вычет – из прибыли, полученной от реализации имущественного объекта, отнимаются понесенные расходы на покупку этой недвижимости. К этой же категории относятся затраты на погашение процентной ставки, если гражданин оформлял ипотеку и услуги риелтора. Однако это необходимо подтвердить, предоставив соответствующие документы. Этот вариант подходит только для резидентов России (см. Ипотека под материнский капитал: условия и порядок получения).

- Имущественный вычет – предусмотрен в размере не более 1 млн. руб. за один налоговый период. То есть, если в течение календарного года гражданин реализовал несколько объектов, которыми он владел менее 3 лет, то вычет все равно не превысит 1 млн. руб. С оставшейся суммы придется заплатить налог в размере 13% для резидентов и 30% для других лиц.

Исчисление прибыли, полученной после реализации участка, осуществляется следующим образом:

- Уточняется стоимость, оплаченная покупателем по договору купли-продажи.

- От этой стоимости отнимаются затраты, понесенные на приобретение недвижимости доказанные соответствующими бумагами и величина имущественного вычета.

Пример расчета

Сидоров А.В. приобрел недвижимость в 2021 году за 1,3 млн. руб., а в 2021 году реализует ее за 1,6 млн. руб. Чтобы дальше рассмотреть, как рассчитать налог с продажи дачи, нужно определиться со способом расчета:

- Если лицо решило воспользоваться имущественным вычетом: 1,6 млн. – 1 млн. = 600 тыс. НДФЛ = 600 тыс. * 13% /100% = 78 тыс. (этот способ подойдет для тех, кто не может подтвердить документально понесенные затраты и факт приобретения недвижимости).

- Если лицо решило воспользоваться расходным вычетом: 1,6 млн. – 1,3 млн. = 300 тыс. НДФЛ= 300 * 13%/100% = 39 тыс. (этот способ выгодней первого).

Если Сидоров А.В. приобрел недвижимость в кредит, то он может подтвердить расходы на уплату процентов, выплаченных банку и отнять их сумму. Для подтверждения факта затраты подойдет справка из банка. Это поможет еще на порядок уменьшить сумму, с которой удержится налог с продажи дачи в собственности.

Как провести кадастровую оценку земельных участков — ответ эксперта

Когда нужно оплатить?

Полученный доход от реализации дачи, которой собственник владел меньше установленного периода и НДФЛ к уплате в бюджет требуют декларировать. Выполнение этого правила обязательно.

Даже при нулевом результате по НДФЛ необходимо подтверждать расчет в налоговой инспекции. Это значит, что нужно заполнить декларацию в бланке 3-НДФЛ и предоставить ее после окончания года, в котором получен доход от реализации, до 30 апреля.

Перечислить платеж необходимо в год подачи декларации, но до 15 июля.

Интересный факт! Если отчет сдан в ИФНС своевременно, но при этом НДФЛ в бюджет не оплачен в поставленный срок, то за каждый день просрочки придется заплатить пеню. Когда не подана декларация и не внесен платеж, на продавца наложат штраф.

Размер его составит 20% от полученного дохода от сделки купли-продажи. Кроме этого, взимается и начисленная пеня. Если лицо не подало вовремя только декларацию, то его тоже оштрафуют. Причем минимальная сумма штрафа установлена в размере 1 тыс. руб.

, даже если не предоставлена информация о нулевых расчетах.

https://www.youtube.com/watch?v=pUPpUuZyaFQ

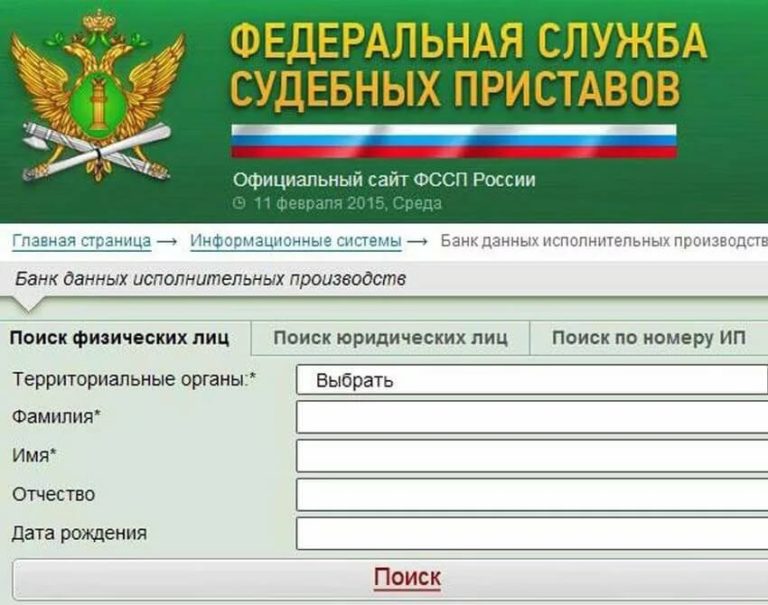

Поэтому настоятельно рекомендуется лично отслеживать процесс заполнения документа и направления его в налоговую инспекцию. Сделать это возможно удаленно с помощью интернета через сайт Госуслуг или ФНС.

Видео:НАЛОГ 13 С ПРОДАЖИ АВТОМОБИЛЯ, КОТОРЫЙ БЫЛ В СОБСТВЕННОСТИ МЕНЕЕ 3 ЛЕТ.Скачать

Нюансы оплаты налога при продаже дачи

Для собственников, которые владели недвижимостью всего пару лет, налог при продаже дачи является обязанностью. Но плательщик имеет право получить освобождение от уплаты или воспользоваться льготой, уменьшающей налоговую базу.

Общие сведения

Налогообложение физических лиц в России осуществляется на основании Налогового кодекса. Эти денежные средства идут в местный или федеральный бюджет, поэтому для граждан РФ оплата налогов является прямой обязанностью.

Один из самых распространенных сборов – НДФЛ, налог с прибыли физических лиц. Чаще всего его платят с заработной платы и доходов, получаемых от сделок с движимым и недвижимым имуществом. Если говорить об отчуждении собственности, то налог с продажи дачи обязан платить ее бывший владелец, однако не все собственники являются плательщиками.

Кто платит НДФЛ

По правилам налогообложения, физические лица как плательщики делятся на налоговых резидентов и нерезидентов. Гражданство лица как таковое не имеет значения. Налоговым резидентом является человек, который находится на территории страны не менее 183 дней. Если меньше, то оплата НДФЛ при сделках с недвижимостью на него не распространяется.

Что касается иностранцев, то их гражданство влияет на сумму налоговой ставки. Если российские граждане платят только 13% от прибыли, то иностранцы – 30%. Лица, не имеющие гражданства РФ, но являющиеся налоговыми резидентами, платят НДФЛ от сделок не только с недвижимостью на территории России, но и за ее пределами.

Сроки

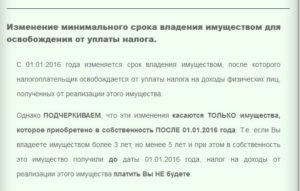

Любая сделка с недвижимостью по закону должна облагаться соответствующим налогом. Но на необходимость перечислять НДФЛ влияет также срок пребывания дачи в собственности физ. лица. Ранее он составлял 3 года: если продавец был собственником дачи менее 3 лет, то он платил налог.

С 2021 года в налоговое законодательство были внесены изменения. Также они касаются срока владения имуществом, который продлен до 5 лет. Но так как многие владельцы не успели воспользоваться своим правом продажи до вступления этой нормы в силу, для некоторых из них оставили срок в 3 года.

Хозяин может выставить дачу на продажу через 3 года и не платить НДФЛ, если получил ее до 1 января 2021 года. При этом учитывается способ приобретения – наследование, дарственная или приватизация.

Даже если собственник купил дачу до введения изменений, для продажи без уплаты налога на прибыль ему придется ждать 5 лет. К примеру, дача была куплена в 2015 году – значит, собственник может продать ее не раньше 2021 года. Если возникает необходимость осуществить отчуждение на несколько лет раньше, то придется платить 13% от полученной суммы.

Важно! Региональные власти могут самостоятельно уменьшать сроки владения имуществом, чтобы освободить граждан от уплаты.

Расчет

Если дача находилась в собственности менее 3 или 5 лет, то такие сделки облагаются НДФЛ. Но нововведения коснулись не только сроков владения имуществом – все сборы, связанные с недвижимостью, теперь рассчитываются на основании ее кадастровой стоимости.

Когда осуществляется расчет налога на прибыль от продажи, то ИФНС обращает внимание на то, не превышает ли кадастровая стоимость реальную цену за недвижимость. Проверка происходит с использованием коэффициента 0,7. Если после расчета окажется, что кадастровая цена выше, НДФЛ будет рассчитываться с нее.

Допустим, цена за дачу и участок составляет 1 млн рублей, а сумма кадастровой стоимости – 1,2 млн рублей. 1,2 млн*0,7= 840, 000 тыс. рублей. В этом случае 13% сбора высчитываются из реальной прибыли, которую получит продавец.

Вычеты

Налогоплательщик при продаже имущества, которое находилось в собственности меньше трех или пяти лет, может воспользоваться специальным вычетом. По закону при сделках с недвижимостью ИФНС может уменьшить налоговую базу на определенную сумму. Эта сумма фиксированная и составляет 1 млн рублей.

Допустим, продавец приватизировал недвижимость по «дачной амнистии» в 2021 году, но уже через год решил ее продать. Стоимость собственности составляет 1,2 млн рублей. Если он использует вычет, то НДФЛ облагается только 200 тыс.

рублей. Значит, придется заплатить 26 тыс. рублей (200,000*13%). Для того чтобы воспользоваться льготой, нужно подать заявку на ее предоставление. ИФНС рассчитывает налог без использования вычета, если это не было оговорено заранее.

Также владелец может получить освобождение от уплаты, если не получает прибыли. Например, он приобрел недвижимость по цене 1 млн рублей, а продает ее за 850 тыс. рублей. По факту его доход от покупки и продажи равняется нулю. Для того чтобы ИФНС учитывало отсутствие прибыли, это нужно подтвердить документами.

https://www.youtube.com/watch?v=vwJIaiqBvg8

Отсутствие дохода также может быть связано с большими расходами на ремонт и содержание купленных объектов недвижимости. Если траты превышают прибыль от продажи, то собственника могут освободить от оплаты. Сведения о том, какую льготу может получить продавец в том или ином случае, следует узнавать при обращении в ИФНС.

Оплата налога

Налог при продаже дачи не рассчитывается автоматически, как, например, имущественный сбор. Плательщику необходимо самостоятельно подавать необходимые данные. Для этого нужно заполнить декларацию. Подается она не позднее 30 апреля, а оплатить НДФЛ нужно до 15 июля.

Кроме декларации налоговый резидент должен предоставить:

- паспорт;

- ИНН;

- договор купли-продажи (копию);

- выписку с лицевого счета или расписку (зависит от способа, которым был осуществлен расчет);

- заявление о распределении налога между совладельцами (если дача является долевой собственностью).

Когда гражданин не подал декларацию, ему придется дополнительно оплачивать штраф. Его размер составляет 5% от суммы. Если плательщик пропустит сроки оплаты, к нему будут применены соответствующие санкции. ИФНС начнет насчитывать пеню за каждый просроченный день. Также предусмотрен штраф в размере 20% от суммы задолженности.

Если действия плательщика будут признаны умышленными, то сумма штрафа возрастет до 40%. Когда гражданин умышленно игнорирует сроки уплаты, то через полгода после указанного срока ИФНС имеет право обратиться в суд. Тогда сумма штрафа возрастет до 100 тыс. рублей, которые будут взысканы судебными исполнителями. Также предусматривается лишение свободы нарушителя на срок до 3 лет.

Оплата налога на прибыль напрямую связана с годом приобретения объекта недвижимости.

Сейчас этот срок продлен, чтобы минимизировать количество мошеннических схем, позволяющих получать прибыль без отчислений в бюджет.

Но это правило затрагивает и тех, кому нужно продать дачу в связи с финансовыми трудностями, переездом и т. д. В этом случае лучше не игнорировать норму закона, а оплатить налог.

Видео:НАЛОГ 13 ПРИ ПРОДАЖЕ КВАРТИРЫ, КОТОРАЯ БЫЛА В СОБСТВЕННОСТИ МЕНЕЕ 3 ИЛИ 5 ЛЕТ.Скачать

Налог от продажи дачи с земельным участком

Последнее обновление 2021-05-26 в 12:10

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Продажа недвижимого имущества облагается НДФЛ по общему порядку, но в каждом частном случае могут быть предусмотрены различные нюансы начисления налога. Рассмотрим их в статье.

Нужно ли платить налог с продажи дачи?

Доходы граждан облагаются подоходным налогом, регламентация которого приведена в главе 23 Налогового кодекса России. Так, ст.209 НК РФ посвящена объектам НДФЛ, среди которых есть и доходы от реализации недвижимых объектов. Значит, налог от продажи дачи с земельным участком надо платить.

Дача с точки зрения налогового законодательства является таким же объектом, как жилой дом в городе и земельные участки. Они облагаются имущественными налогами, а при извлечении доходов от них в виде выручки от продажи необходимо платить НДФЛ.

Другой вопрос — распространенная практика сокрытия дачных участков: их не только не регистрируют в Росреестре, но и вообще иногда не имеют на них технической документации, таким образом, они проходят мимо бюджета.

Если во время пользования таким объектом риски невелики, то при продаже другому лицу стоит подумать о легализации объекта, т. к.

новый хозяин может пожелать зафиксировать право собственности на дачу в Росреестре, и тогда будет обнаружено ваше укрытие сделки и вообще этого имущества.

https://www.youtube.com/watch?v=rOp7mzJzKfw

При выявлении уклонения от уплаты налога нарушителя ждут пени, штрафы, начисление налогов за 3 последних года, а также — принудительное взыскание всех сумм через суд, если он отказывается погашать начисления.

Что касается легальной сделки, то по окончании календарного года нужно подать декларацию о совершенной продаже с отражением дохода и налога — до 30 апреля, а затем уплатить и налог — до 15 июля. Какой налог платят с продажи дачи — резиденты платят 13% от выручки, а нерезиденты — 30%.

Пример 1

Михайлов Петр, являясь резидентом России, продал дачу за 500 000 рублей. По ставке 13% он обязан заплатить 65 000 рублей с этой операции в следующем году до 15 июля.

Важно!

Налоги при продаже дачного участка с домом достаточно велики, поэтому в НК РФ предусмотрены освобождение от обложения или уменьшение базы.

Как при продаже дачи не платить налог — освобождение от обложения:

по ст.217 НК РФ резидентам и нерезидентам предоставляется освобождение от НДФЛ продажи дачи и земельного участка при соблюдении ряда условий;

- условия прописаны в ст.217.1 НК РФ — необходим минимальный срок владения недвижимостью;

- для дач, приобретенных до 2021 года, минимальный срок владения — 3 года;

- для объектов, полученных после 2021 года, минимальный срок — 5 лет.

Есть исключения:

- для дач, полученных в результате дарения близких родственников или членов семьи, наследования, приватизации, ренты до 2021 года, налог с продажи не платится;

- для объектов, полученных в результате наследования, приватизации, дарения членов семьи или близких родственников и ренты после 2021 года, минимальный срок владения — 3 года.

Пример 2

Михайлов Петр получил дачу по наследству от деда в апреле 2021 года. Он продал ее в мае 2021 года за 700 000 рублей. Дача была в собственности 3 года и 1 месяц, а налог с купли-продажи дачи боле 3 лет в собственности, унаследованной после 2021 года, не платится. Михайлов освобожден от обложения.

Если выждать минимальный срок не удается, то можно воспользоваться вторым способом — уменьшение базы обложения. По ст.220 НК РФ при продаже недвижимости любой гражданин может воспользоваться имущественным вычетом, т. е. вычесть из базы обложения определенную сумму.

Максимальный вычет, который можно использоваться по ст.220 НК РФ, равен 1 000 000 рублей.

Пример 3

Михайлов Петр продал дачу в 2021 году, которая была в его собственности 1 год. Сумма сделки — 800 000 рублей. Использование вычета свело базу обложения к нулю: 800 000 — 800 000 = 0 (вычет не может превышать базу). Платить НДФЛ не нужно.

Также можно вместо вычета предъявить расходы — те суммы, которые вы потратили при приобретении дачи. Для этого нужно иметь копию договора покупки объекта.

Пример 4

Михайлов Петр купил дачу в 2021 году за 1 100 000 рублей. В 2021 году он продал ее за 1 200 000 рублей. Если использовать вычет, то база обложения будет равна: 1 200 000 — 1 000 000 = 200 000 рублей. А если предъявить расходы: 1 200 000 — 1 100 000 = 100 000 рублей. Второй вариант выгоднее.

Важно! Нельзя к одной сделке использовать и имущественный вычет, и предъявлять расходы. Поэтому необходимо взвесить оба варианта и выбрать один из них. Однако можно использовать эти методы к разным объектам — вычет один раз в году, а метод расходов — неограниченное число раз.

Какой бы ни была сумма после уменьшения базы обложения, требуется оформление декларации при продаже дачного участка, даже если НДФЛ равен нулю. Декларация имеет строгую форму. В 2021 году действует такая форма:

Ее можно скачать здесь.

Важно!

За каждый год действует своя форма декларации, важно использовать бланк того года, за который вы отчитываетесь.

Декларацию можно подать в ИФНС, а также через Личный кабинет налогоплательщика. Можно направить заполненный бланк письмом.

Итоги

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

- За реализованную дачу нужно платить НДФЛ.

- Если срок владения дачей больше 3 или 5 лет, то гражданин освобождается от подоходного налога.

- Если же срок меньше, то можно использовать вычет и уменьшить базу обложения на 1 000 000 рублей, или на расходы, которые были понесены при покупке дачи.

- Даже если налог к уплате равен нулю, требуется подать декларацию 3-НДФЛ по окончании календарного года, в котором была продажа.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Видео:3-НДФЛ при продаже недвижимости. Что будет, если не подать декларацию после продажи квартиры?Скачать

Если Дача В Собственности Менее 3 Лет Какой Налог При Продаже В 2021г

Когда гражданин не подал декларацию, ему придется дополнительно оплачивать штраф. Его размер составляет 5% от суммы. Если плательщик пропустит сроки оплаты, к нему будут применены соответствующие санкции. ИФНС начнет насчитывать пеню за каждый просроченный день. Также предусмотрен штраф в размере 20% от суммы задолженности.

Любая сделка с недвижимостью по закону должна облагаться соответствующим налогом. Но на необходимость перечислять НДФЛ влияет также срок пребывания дачи в собственности физ. лица. Ранее он составлял 3 года: если продавец был собственником дачи менее 3 лет, то он платил налог.

Налог за продажу дачи и земельного участка

В 2021 году стал действовать новый закон «Налог за продажу дачи и земельного участка».

В нём содержатся поправки, связанные с процедурой взымания сбора в казну государства с физических (юридических) лиц, которые реализуют загородное имущество.

Поскольку граждане получают дополнительный доход с продажи, они должны уплатить налог. Данные изменения распространяются на все сделки с недвижимостью в текущем 2021 году.

Граждане, постоянно проживающие на территории РФ 6 и более месяцев, платят 13 % от дохода, полученного в результате продажи имущества. Он соответствует его кадастровой стоимости (рыночной цене объекта, проведённой службой государственного кадастра). Для иных категорий лиц (нерезидентов РФ) действует 30% ставка по налогу на куплю-продажу недвижимости.

Налог от продажи дачи с земельным участком

- для дач, полученных в результате дарения близких родственников или членов семьи, наследования, приватизации, ренты до 2021 года, налог с продажи не платится;

- для объектов, полученных в результате наследования, приватизации, дарения членов семьи или близких родственников и ренты после 2021 года, минимальный срок владения — 3 года.

Что касается легальной сделки, то по окончании календарного года нужно подать декларацию о совершенной продаже с отражением дохода и налога — до 30 апреля, а затем уплатить и налог — до 15 июля. Какой налог платят с продажи дачи — резиденты платят 13% от выручки, а нерезиденты — 30%.

Налог с продажи дома и земельного участка

Если же предположить, что отчуждаемое имущество нерезидент получил по наследству за 4 года до осуществления сделки, налог с продажи дома будет равен нулю, так как выполняется норма минимального срока владения недвижимостью для наследуемых объектов.

https://www.youtube.com/watch?v=4nwwS25u1P0

Освобождение от НДФЛ при соблюдении нормы минимального срока владения продаваемым имуществом до 2021 года было доступно только налоговым резидентам РФ, но с января 2021 года такая преференция в равной степени предоставляется и нерезидентам (ст. 2 закона от 27.11.2021 № 424-ФЗ). Налог с продажи дома, менее 3 лет или 5 (в зависимости от ситуации), находившегося в собственности у продавца, как и с любого иного объекта недвижимости, уплачивается в обязательном порядке.

Налог с продажи дачи и земельного участка в 2021 году

- Он владеет соответствующей недвижимостью в течение 3 лет и более при условии, что данная недвижимость представлена:

- объектами, которые перешли в собственность физического лица по праву наследования или были подарены ему близким родственником;

- объектами, которые перешли в собственность человека в рамках приватизации;

- объектами, которые перешли в собственность налогоплательщика в соответствии с соглашением о пожизненном содержании при иждивении.

- Он владеет недвижимостью 5 лет и более — если она не относится ни к одной из перечисленных категорий объектов.

В соответствии с Налоговым кодексом РФ (в редакции, действующей в 2021 году) доход при продаже квартиры, дачи, жилого дома, земельного участка, гаража, или любой другой недвижимости облагается налогом. Доход от продажи недвижимости облагается по ставке 13 %.

Налог с продажи дачи и земельного участка: старое и новое в законодательстве

С точки зрения положений статьи 208 НК РФ ничего не изменилось. Дачи и участки и в новой редакции НК РФ классифицируются как объекты недвижимости — подобно квартирам. Налогообложение доходов с их продажи осуществляется по тем же ставкам для резидентов и нерезидентов РФ.

- Доходы человека от продажи недвижимости могут быть меньше, чем величина кадастровой стоимости соответствующей недвижимости, умноженная на коэффициент 0,7 (по состоянию на начало года, в котором данный человек оформил дачу или участок в собственность).

Новый закон о налоге с продажи дачи в 2021 году

А вот если вы его продадите после 2022 года, и даже в 2022 году, по истечении периода владения, то будете освобождены от уплаты налога, и вам не нужно будет подавать налоговую декларацию. Поэтому не заблуждайтесь, данный период владения не означает запрета на продажу.

Светлана Максимова считает, что патент станет возможностью легализоваться тем, кто сейчас по сути ведет предпринимательскую деятельность и заинтересован в развитии своего бизнеса, но хотел бы избежать формальностей с регистрацией юридического лица.

2. При заключении возмездной сделки указывайте действительную стоимость имущества, соответствующую реальным договоренностям и сумме передаваемых денежных средств. Это Ваша гарантия от непредвиденных либо мошеннических ситуаций. Расписки о получении денег не обладают такой же степенью надежности.

Рекомендуем прочесть: Как Узнать Задолженность По Епд

3. При оформлении сделки проверяйте чистоту и законность правоустанавливающих документов. Рекомендую обращаться к адвокатам, знающим большинство мошеннических схем (юристы и простые риелторы не смогут обеспечить проверку чистоты сделки).

Налог с продажи земельного участка с 2021 года для физических лиц

1. Когда земля приобреталась до наступления 2021 года, действующий срок владения ей составляет минимально 3 года (п. 17.1 ст. 217 НК РФ). Этот же срок распространяется на случаи получения надела в качестве:

- при владении объектом более минимально установленного срока (3 года или 5 лет) при стоимости не свыше 5 млн. рублей;

- участок земли приобретался по цене меньшее или равной той, за которую продается, и это подтверждается документально.

Какие налоги нужно уплатить при продаже дома

Необходимо отметить, что право на н/в и расчёт налога по ставке 13% имеют только резиденты, то есть те, кто пребывает на территории РФ более 183 дней. Нерезиденты платят налог по повышенной ставке – 30%, и права на вычет не имеют.

https://www.youtube.com/watch?v=XoZjWcZDINU

Декларацию обязаны сдавать все граждане, продавшие имущество, если оно было в собственности менее указанного срока (3 или 5 лет, в зависимости от даты и способа его приобретения). Даже, если размер платежа к уплате равён нулю, декларацию все же придётся сдать. Не сдают её только те, кто владел проданной недвижимость более 3 (5 лет).

Налог при продаже участка с домом

В этом случае Вы становитесь плательщиком налога на доходы физических лиц (НДФЛ), поскольку получите доход от продажи имущества (статья 208 НК РФ). Вы можете воспользоваться имущественным налоговым вычетом по ст. 220 НК РФ.

Если з/участок и дом находились в Вашей собственности 3 года и более, то вычет предоставляется на всю сумму и НДФЛ не платится. Если в собственности менее 3 лет, то вычет предоставляется в сумме 1000000 рублей, а с суммы превышения платится НДФЛ в размере 13%.

Для предоставления вычета в налоговый орган по месту жительства следует подать налоговую декларацию, заявление о предоставлении вычета, подтверждающие доход документы.

С уважением,

13% налог на доходы. Однако в соответствии со ст.

220 налогового кодекса РФ налогоплательщик имеет право на получение следующих имущественных налоговых вычетов в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, дач, садовых домиков или земельных участков, находившихся в собственности налогоплательщика менее пяти лет, но не превышающих в целом 1 000 000 рублей. При продаже жилых домов, квартир, дач, садовых домиков и земельных участков, находившихся в собственности налогоплательщика пять лет и более, имущественный налоговый вычет предоставляется в полной сумме, полученной налогоплательщиком при продаже указанного имущества. С уважением,

Налог с продажи дома

Сумма к выплате может быть уменьшена либо за счёт применения имущественного вычета, либо уменьшения налогооблагаемой базы – поскольку НДФЛ платится с прибыли гражданина, то из суммы, за которую он продал дом, могут быть вычтены расходы на его предшествующее приобретение, либо, если дом был им построен – на строительство.

- Сначала готовятся все необходимые документы для подтверждения личности, суммы продажи, при уменьшении на сумму расходов – подтверждение произведённых расходов.

- Заполняется налоговая декларация.

- Подаётся заявление в ФНС.

- После получения квитанции по указанным реквизитам вносится плата.

Налог с продажи дома в 2021 году для физических лиц — излагаем в общих чертах

С недавних пор порядок упрощён, и налоговая инспекция сама занимается получением сведений, подтверждающих статус льготника, делая запросы в организации, где они должны иметься. Если же эти сведения предоставлены не будут, налоговики уведомляют гражданина, что он должен предоставить их сам.

Сдавать декларацию необходимо не позднее 30 апреля, а заплатить – до 15 июля. Если плательщик проигнорирует это правило, то за каждый просроченный месяц подачи документа налоговая инспекция будет начислять не менее 5% от суммы. А вот за просроченный платеж начислят уже 20% от суммы. Так как суммы при сделках с недвижимостью достаточно велики, то и штрафы будут соответствующие.

Недвижимость в собственности менее 3

По статистике юридических консультаций, многие граждане пытаются «обойти» уплату налогов при продаже объекта недвижимости, который был в их владении менее 3 (или 5) лет.

Фактически, такой способ существует – это дарение.

Однако же «даритель» в данном случае рискует остаться без денег, ведь после подписания договора в нотариальной конторе, получатель недвижимости может просто отказаться от передачи денежных средств.

Любой гражданин – налоговый резидент Российской Федерации обязан уплачивать все необходимые налоги в соответствии с Налоговым Кодексом Российской Федерации. Самым распространенным налогом для физических лиц является НДФЛ. Налог на доходы физических лиц подразумевают различные категории получения прибыли, в том числе, и прибыль с продаж.

Налог с продажи дома в 2021 году

Разберёмся, как рассчитывается налог при продаже дома, находящегося менее 3 лет в собственности. Сумма в 1 млн. рублей налогообложению не подлежит. Таким образом, если недвижимость стоит дороже, то 1 млн. вычитается из этой стоимости.

https://www.youtube.com/watch?v=ACuyPJXJcmw

В последние годы в Налоговом кодексе произошли существенные изменения, чтобы предотвратить уклонение от уплаты НДФЛ, когда в официальных соглашениях купли-продажи устанавливают крайне низкую стоимость, например меньше 1 млн. р.

Какой налог с продажи дачи и земельного участка

Так, к примеру, договор мог быть подписан в 2015 году, а расчет произведен в 2021 и это значит, что для расчета суммы налога будет задействован новый механизм, касающийся объектов, проданных после наступления 2021 года.

Она сдается до 30 апреля года, идущего за годом, в котором произошла сделка купли-продажи. Так, если дача или земля были проданы в 2021 году, то декларацию следует сдать до 30 апреля 2021 года. В декларации указывается сумма продажи, и налогоплательщик самостоятельно производит расчет суммы налога к уплате.

🎬 Видео

3-НДФЛ 2023 при продаже дома с земельным участком, как заполнить декларацию 3-НДФЛ ОНЛАЙН + ДолиСкачать

Налог с продажи квартиры в 2022 году - Надо ли платить налог при продаже квартиры, дома, земли 3НДФЛСкачать

С 2022 года Декларацию 3-НДФЛ не нужно подавать при продаже квартиры, дома, земли дешевле 1 миллионаСкачать

Налогообложение при продаже квартиры. Как и когда продать квартиру без налога?Скачать

Продажа квартиры менее 3 лет в собственности – будут ли сложности?Скачать

НАЛОГ 13 НДФЛ С ПРОДАЖИ ПОСТРОЕННОГО ДОМА и ЗЕМЕЛЬНОГО УЧАСТКАСкачать

3-НДФЛ 2023 при продаже земельного участка, Заполнение декларации 3-НДФЛ Онлайн продажа земли / долиСкачать

Законные способы НЕ ПЛАТИТЬ налог с продажи квартиры в 2023 году / Срок владения менее 3-5 летСкачать

Налог с продажи квартиры в 2024 году: Надо ли платить налог при продаже квартиры, дома в 2024Скачать

Налоговый вычет при продаже земельного участкаСкачать

С какой суммы платить налог за продажу участка? Какую сумму указать в ДКП?Скачать

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

Налог при продаже квартиры менее 3-5 лет в собственностиСкачать

Как не платить налог 13 с продажи дома?Скачать

Налоги с продажи квартиры в 2022 году. Минимальный срок владения 3 или 5 лет.Скачать