Поток трудовых мигрантов в Россию довольно велик и ежегодно приносит в бюджет немалую долю налогов и сборов. Сегодня встретить иностранца можно практически на любом предприятии и в любой сфере.

Доходы каждого из них тоже подвергаются налогообложению и, в отличие от постоянно проживающих в России граждан, НДФЛ иностранных работников в 2021 году, как и в предыдущие, исчисляется по другим правилам.

- Труд иностранных граждан в России

- Трудовой контракт с иностранным специалистом

- Виды и размер налогов на доходы иностранного работника

- Размер ставок НДФЛ для иностранцев

- Статус налогового резидента

- Налоги для граждан стран-участников ЕАЭС

- НДФЛ из доходов ВКС

- Налог с доходов для беженцев

- Размер удержаний из зарплаты лиц с патентом

- Сколько отдаст бюджету нерезидент

- НДФЛ для вахтовиков-нерезидентов

- Право на перерасчет НДФЛ

- Как вернуть переплаченный НДФЛ

- Вариант расчета

- Иностранец работает по патенту какие налоги платить

- Правовое положение иностранной рабочей силы

- Налогообложение иностранных работников в 2021 году: взносы

- Ндфл с дохода иностранца

- Что дает патент на работу для иностранцев

- Налогообложение иностранных граждан, работающих по патенту 2021

- Физическое лицо нанимает на работу иностранца налоги

- Наем иностранного гражданина физическим лицом

- Может ли физическое лицо брать иностранцев на работу

- Договор — и никакой волокиты

- Если Иностранный Гражданин Работаетпо Трудовому Договору Должен Ли Он Оплачивать Патент

- Патент на работу для иностранных граждан: как получить, продлить, избежать отказа

- Должны ли иностранце ежемесячно оплачивать продление патента

- Договор на работу с иностранным гражданином бланк

- Когда ввели патент для иностранцев

- Трудовой договор с иностранным гражданином — образец по патенту, физического лица в 2021 году

- Как получить патент мигранту без трудового договора

- Прием на работу иностранных граждан: документы и трудовой договор

- Оформление на работу иностранца с патентом: правила трудоустройства иностранных граждан по патенту на работу

- Шаг 1. Получение аккредитации

- Шаг 2. Аудит миграционных документов

- Шаг 3. Отслеживание обязательных платежей за патент.

- Шаг 4. Проверка регистрации иностранного гражданина.

- Шаг 5. Трудоустройство иностранных граждан с патентом в штат.

- Шаг 6. Уведомление МВД.

- Шаг 7. Последующее ведение учета иностранного гражданина.

- 🔍 Видео

Труд иностранных граждан в России

Российское законодательство предоставило иностранцам право свободно претендовать на трудоустройство в нашей стране. Совершеннолетний специалист из-за границы может искать работу из дома и приехать в Россию по приглашению работодателя (в особенности это касается граждан из «визовых» стран).

Возможен и другой вариант: иностранец приезжает в РФ с намерением работать, но поиск вакансии начинает уже по прибытии.

Преимущество в этом плане получают жители СНГ и других государств, с которыми налажен безвизовый режим.

Им достаточно оформить трудовой патент и путем уплаты авансовых платежей по НДФЛ продлевать его действие и свое законное пребывание в России на срок до года, без посещения миграционных чиновников.

Подробности оформления рабочих виз, разрешений и патентов, а также перечень категорий, освобожденных от оформления каких-либо разрешительных документов, рассмотрены в теме о трудовой деятельности иностранных граждан в РФ.

Трудовой контракт с иностранным специалистом

Официальное трудоустройство любого профессионала можно подтвердить только с помощью подписания трудового договора в письменной форме. Не стал в этом отношении исключением и способ закрепления отношений с иностранцами.

Более того, Трудовой кодекс (ТК) РФ гарантирует всем категориям приезжих специалистов, что они могут требовать от нанимателя заключения контракта без ограничения срока его действия.

И хотя миграционные службы настаивают на том, что по истечении действия разрешения на работу или патента договор теряет свою силу, трудовое законодательство предполагает лишь отстранение от работы на период продления или переоформления документов.

Естественно, что от человека, прибывшего из другой страны, будущий работодатель вправе, а иногда и обязан, требовать большее число бумаг для последующего трудоустройства. К ним, в частности, относится и обязательный полис ДМС, и патент на работу, и документ о миграционном учете.

Больше информации о том, какие еще документы необходимы руководству компании для спокойной работы с заграничным специалистом, можно почерпнуть из статьи про трудовой договор для иностранцев.

Виды и размер налогов на доходы иностранного работника

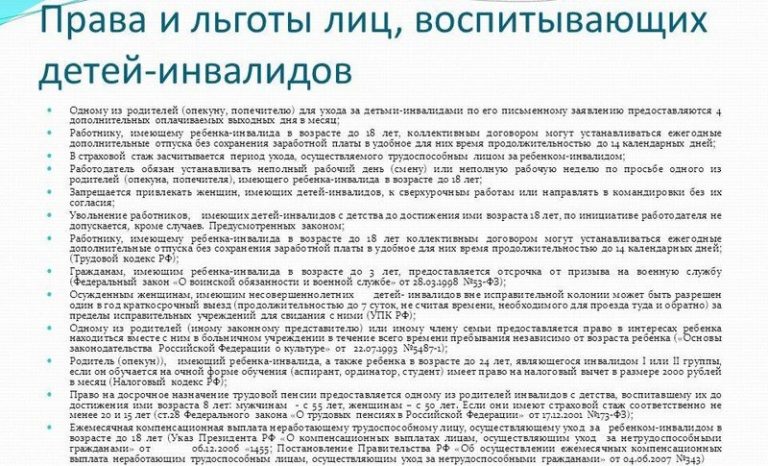

На зарплату всех привлеченных из-за границы работников, кроме высококвалифицированных специалистов, необходимо начислять и уплачивать в бюджет взносы на соцстрахование: пенсионное (22%), медицинское (5,1%) и от производственного травматизма (по классу профессионального риска).

Не освобождает иностранный паспорт и от уплаты налога с доходов физического лица. Но при соблюдении некоторых правил у нанимателя есть вариант уменьшить НДФЛ юрлицу, если иностранец платит за патент.

Лучше разбираться во всех нюансах работодателю поможет материал про налоги с иностранцев.

Размер ставок НДФЛ для иностранцев

Общей ставкой налога с доходов, поступивших в пользу иностранного гражданина из российских источников, принято считать 30%. Однако, на практике чаще используются другие:

- Налоговые резиденты платят 13% со всех видов доходов.

- Иностранцы со статусом беженца, с РВП, из стран ЕАЭС или прибывшие по приглашению как высококвалифицированные специалисты отдадут из заработка 13%, а из дивидендов – 15%.

- Дивиденды учредителя хозобщества в РФ, подданного другого государства, постоянно проживающего на родине, уменьшат на 15%, а все остальные доходы «потеряют» уже 30%.

Если иностранец меняет свой статус в течение календарного года с нерезидента на резидента, то удержанный из его заработка НДФЛ будет пересчитан по льготной ставке в 13%.

Статус налогового резидента

Для нерезидентов остаются недоступными все виды налоговых вычетов. Возможность применить какой-либо из них на практике появляется только у тех, кто пробыл на территории России 183 и более дней за предшествующий год и получил статус резидента в трактовке Налогового кодекса РФ.

https://www.youtube.com/watch?v=XixbXH-HBmk

Посчитать количество дней придется бухгалтеру предприятия-работодателя, основываясь на данных загранпаспорта с визовыми отметками. Если таковых нет – человек въезжал по внутреннему гражданскому паспорту, то все сомнения могут развеять только работники миграционных органов.

Налоги для граждан стран-участников ЕАЭС

Прибывшие для работы или занятия бизнесом в РФ граждане из стран, входящих в Евразийский экономический союз, получают наибольшее количество льгот и привилегий, вообще возможных для иностранцев в России. Например, для них упрощен миграционный учет, а также нет необходимости получать трудовой патент или разрешение о привлечении профессионалов из-за границы.

Но даже среди этих иностранных граждан особое положение получают жители Белоруссии, поскольку наши страны образуют Союзное государство.

Как это выглядит в реальности, рассказано в статье о трудоустройстве белорусов в России.

Для граждан из стран ЕАЭС вообще предусмотрен упрощенный порядок во всем. Например, нет необходимости легализовывать документы о получении специальности. Возможно, потребуется их перевод, но вот сложностей их заверения в консульстве или путем апостиля вполне можно избежать. Такие условия действуют и для казахов, намеренных работать за пределами своей страны.

И хотя правила трудоустройства для наемных лиц из Беларуси, Казахстана, Армении и Киргизии максимально приближены к тем, которые применяются к россиянам, они все-таки остаются иностранными гражданами. Это означает, что работодатель не должен пропустить сроки уведомления налоговых и миграционных органов о заключении договора с приезжими.

Поскольку нет необходимости оформлять приглашение и разрешение на привлечение иностранной силы, то российский наниматель может не согласовывать свои действия с органами занятости. Не потребуется оглядываться и на квоты, ведь этим «гостям» нет нужды получать патент на работу.

Что еще нужно знать работодателю из России, решившему принять в коллектив гражданина из одной из стран ЕАЭС, рассказывает статья о трудоустройстве граждан Киргизии в РФ.

НДФЛ из доходов ВКС

Отдельно стоящая категория наемных работников – высококвалифицированные специалисты (ВКС) из разных стран:

- Получение разрешения на их вызов и трудоустройство происходит без учета квот.

- Заработанная им оплата труда облагается НДФЛ по ставке 13% даже без присвоения статуса налогового резидента.

- Освобождены их доходы (в виде зарплаты) и от соцвзносов на пенсионное страхование, но только до получения вида на жительство.

- Все остальные доходы, которые иностранец-ВКС будет получать в России, уменьшат на 15 и 30% в зависимости от вида поступлений.

Как оформить трудовые отношения и нюансы дальнейшего сотрудничества с ВКС можно узнать, если подробно изучить материал о трудоустройстве высококвалифицированных иностранных специалистов.

Налог с доходов для беженцев

По сниженной ставке облагается также и зарплата иностранцев, получивших статус беженца в РФ. Все те, кто получил временное убежище и нашел место работы, могут рассчитывать, что их доходы уменьшат при выплате всего на 13%, а не на 30, как было раньше.

В связи с увеличившимся потоком мигрантов с востока Украины нелишним будет почитать о том, как осуществляется трудоустройство жителей ЛНР и ДНР в России.

Размер удержаний из зарплаты лиц с патентом

Въезжая по своему внутреннему паспорту в безвизовом режиме, иностранец может проинформировать о своем намерении трудиться в России, а затем получить на основании такой миграционной карты патент. За предоставленное иностранцу право на труд государство ждет взамен регулярной оплаты фиксированных ежемесячных платежей.

При официальном трудоустройстве мигрант может получить зачет аванса по НДФЛ.

Сделать это можно несколькими способами. Направить свою просьбу работодателю. Бухгалтерия должна запросить в ФНС справку-уведомление о праве возмещать налог и о том, не обратился ли этот же специалист с таким же вопросом к другому своему работодателю. Только после одобрения налоговой работники финансовой службы предприятия могут провести для сотрудника вычет НДФЛ при работе по патенту.

https://www.youtube.com/watch?v=F6rit11z5OM

Несмотря на то что зарплата мигранта с патентом облагается по ставке 13%, работодателю нужно следить за тем, получил ли его работник статус резидента, чтобы получать какие-либо вычеты.

Узнайте подробнее как оформить патент для иностранцев.

Сколько отдаст бюджету нерезидент

«Визовый» иностранец может начать свою трудовую деятельность в Российской Федерации только на основании разрешения, поэтому его зарплата при выплате на руки будет уменьшаться на 30% до того момента, когда суммарное количество дней пребывания в России не превысит отметку в 183 дня.

Рассчитывать на применение пониженного процента для удержаний из заработка могут только те категории въезжающих, которые наделены льготами или получили особый статус. В частности, ставка НДФЛ для нерезидентов, работающих по найму на основании патента, составит 13% с первого дня работы.

НДФЛ для вахтовиков-нерезидентов

Вахтовый метод работы не обнуляет отсчет числа дней проживания в России, а лишь приостанавливает его на период выезда. До того момента, когда миграционная служба не насчитает 183 дня пребывания в РФ за последние 12 месяцев, его трудовые доходы будут «терять» 30% ежемесячно. Изменить ставку на 13% работодатель сможет после получения одобрения от органов миграционного учета.

Право на перерасчет НДФЛ

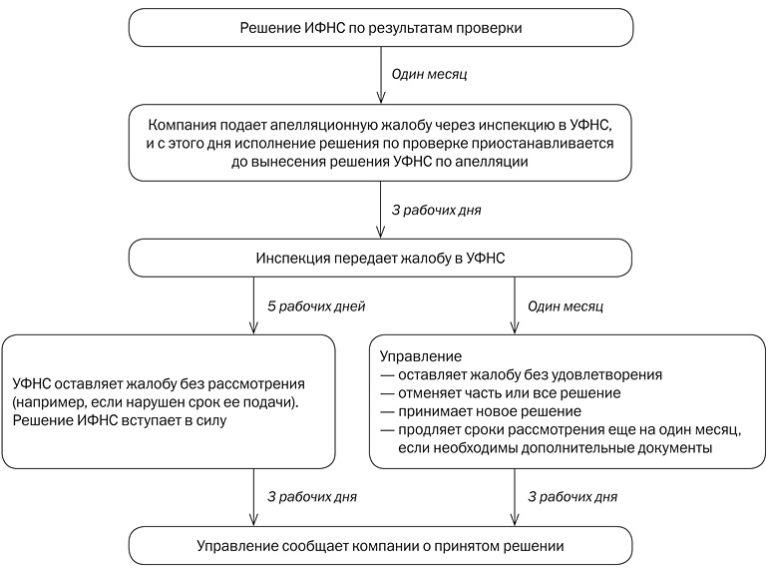

Как только работодатель получил письменное одобрение от ИФНС, он может обрадовать своего иностранного сотрудника и вернуть часть ранее удержанного налога. И если для бухгалтеров работодателей-юрлиц обычно все понятно, то у предпринимателей часто возникают сомнения.

Особенно мучаются сомнениями те, кто применяет спецрежимы: например, пытаются найти ответ, если ИП на патенте, нужно ли сдавать 3-НДФЛ? Подать эту справку требуется для того, чтобы стал возможен перерасчет для работника, и система налогообложения значения не имеет.

Как вернуть переплаченный НДФЛ

Для того чтобы был дан старт процессу налогового пересчета, нужно подготовить стартовый пакет бумаг. Нормативно закрепленной формы для этого нет, но лучше воспользоваться рекомендациями фискальных органов и составить личное заявление на возмещение НДФЛ иностранного работника по патенту с их учетом.

К этой бумаге нужно приложить копии всех платежек, предоставленных заграничным специалистом. Важно понимать, что уплата налога должна поступать в тот же бюджет, где предприятие состоит на налоговом учете. Еще один немаловажный нюанс – запрос на каждого сотрудника оформляется отдельно, объединить всех в одно заявление нельзя.

На основании личного обращения трудового мигранта наниматель составляет запрос в свою ИФНС с требованием разрешения вернуть деньги за патент иностранному гражданину, и 3-НДФЛ.

Далее следует долгий процесс согласования баз данных между налоговыми и миграционными органами о постановке мигранта на учет и расчета срока его пребывания в РФ.

Проверяют также честность самого сотрудника: не обратился ли он с подобным требованием к кому-либо еще, по месту работы совместителем. Потом налоговики готовят персональное уведомление для работодателя с информацией о том, какой период может быть пересчитан.

Так что перед тем, как вернуть излишне уплаченный НДФЛ по патенту иностранцу за прошлый налоговый период, нужно внимательно изучить полученные от налоговой данные.

Если мигрант получил патент в конце 2015 года, то статус резидента в понимании НК РФ он получил в 2021 году. Тогда же он получил право на налоговый вычет и возможность написать заявление работодателю.

Поскольку передача информации по ведомствам проходит долго, к тому времени, как предприятие получит уведомление о праве вернуть часть авансовых платежей, возврат части сумм через нанимателя станет невозможным.

Вариант расчета

Величина ежемесячных фиксированных налоговых платежей для трудовых мигрантов неодинакова для разных регионов. Например, стоимость патента составляет 3500 рублей, а зарплата 30 000 рублей. У сотрудника-россиянина бухгалтерия должна бы удержать из заработка 3900 рублей.

- Расчет НДФЛ иностранных граждан, работающих на патенте, на которых получено уведомление, будет другим:

- 3900 – 3500 = 400 рублей

- в бюджет страны в качестве налога с доходов из заработанных мигрантом денег.

Видео:Нет трудового договора = аннулирован патентСкачать

Иностранец работает по патенту какие налоги платить

Заключение трудового договора предполагает, что работодатель, помимо выплаты самой заработной платы, обязан будет нести дополнительные расходы по пенсионному, медицинскому и социальному страхованию своего работника.

В обычных случаях, когда речи идет о сотруднике – гражданине РФ, общая ставка на страховые взносы определяется, как 30% от заработной платы, не считая взносов на травматизм. Сам сотрудник в этом случае является плательщиком НДФЛ по ставке 13%.

Но отвечает за этот налог, опять же, работодатель – именно он удерживает и перечисляет соответствующую сумму в бюджет.

Если же трудовое соглашение подписывает иностранный работник, налогообложение в данной ситуации будет иметь свои особенности, касающиеся как расчета взносов, так и уплаты НДФЛ. Зависеть они будут от миграционного и налогового статуса лица, с которым заключается трудовой договор.

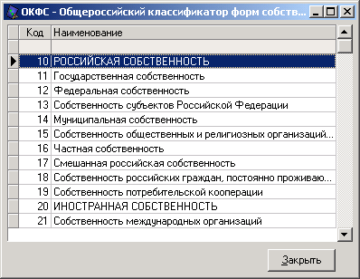

Правовое положение иностранной рабочей силы

Правовое положение иностранной рабочей силы в РФ определяется миграционным статусом конкретного млица.

https://www.youtube.com/watch?v=Lk_4dgDvwq4

Статус постоянно проживающего в РФ имеет лицо, получившее вид на жительство в нашей стране сроком на 5 лет.

Временно проживающий – тот, кто имеет разрешение на временное проживание сроком на 3 года. Такое разрешение представляет собой отметку в документе, удостоверяющем личность иностранца. И только лицу без гражданства это разрешение выдается в виде отдельного документа.

Следующий статус — временно пребывающий в Российской Федерации. Такой статус присваивается на основании визы или же миграционной карты. Временно пребывающие в РФ не имеют вида на жительство и разрешения на временное проживание.

Отдельно среди временно пребывающих можно выделить граждан государств-членов ЕАЭС, то есть из Беларуси, Казахстана, Армении и Кыргызстана. Граждане этих стран имеют право работать на территории РФ без получения патента на работу.

Отдельно выделяются статусы беженцев и лица с временным убежищем на территории РФ, получившие соответствующие удостоверения, а также высококвалифицированные специалисты (ВКС), то есть иностранные граждане, у которых имеется опыт работы или навыки в конкретной специальности, и которые привлекаются к трудовой деятельности в России с высокой заработной платой (подп. 3 п. 1 ст. 13.2 Федерального закона от 25 июля 2002 г. № 115-ФЗ).

Налогообложение иностранных работников в 2021 году: взносы

Именно от миграционного статуса иностранного работника зависит порядок начисления страховых взносов, которые обязан уплачивать работодатель.

Так, по обычной схеме (22% от зарплаты на пенсионные, 5,1% — на медицинские и 2,9% — на социальные взносы) рассчитываются платежи по работникам со статусом постоянно или временно проживающего в РФ, беженцы, а также граждане государств ЕАЭС.

Уплата взносов по таким иностранным работникам не будет отличаться от расчетов по сотрудникам с российским паспортом. Лица с временным убежищем обеспечат своему работодателю экономию по взносам на случай временной нетрудоспособности и в связи с материнством – 1,8% вместо обычных 2,9%.

Ставка 1,8% также актуальна и для временно пребывающих в РФ, но помимо этого по таким работникам не уплачиваются взносы на медицинское страхование.

И, наконец, если к работе привлекаются высококвалифицированные специалисты со статусом постоянно или временно проживающего в РФ, то пенсионные и социальные взносы по ним уплачиваются по обычным ставкам, а отчисления на медицину работодатель не производит. По временно пребывающему в России ВКС взносы не уплачиваются вовсе.

Отдельный вопрос — взносы на травматизм. Вне зависимости от статуса или гражданства работника данные взносы уплачиваются на общих основаниях. Ставка по ним зависит от вида осуществляемой деятельности и варьируется от 0,2 до 8,5%. Какого-либо освобождения от уплаты этих взносов по иностранцам не предусмотрено.

Ндфл с дохода иностранца

А вот ставка, по которой необходимо удерживать налог на доходы физлиц при расчете по зарплате с иностранцем, зависит не от миграционного, а от налогового статуса последнего. В данном случае важно, является ли такой сотрудник налоговым резидентом Российской Федерации или нет.

Если иностранец находится в РФ менее 183 дней, он считается нерезидентом. С его зарплаты НДФЛ нужно удерживать по ставке 30%. С 183-го дня пребывания в России в течение 12 месяцев подряд иностранец становится резидентом РФ. Его доходы будут облагаться уже по обычной ставке 13%.

Причем интересно, что налоговый статус определяется на дату каждой конкретной выплаты. То есть, прибывший в Россию иностранец заключает свой первый трудовой договор со статусом нерезидента.

Со временем он становится резидентом, и после этого момента работодатель должен пересчитать НДФЛ со ставки 30% на 13% с начала календарного года, в котором произошло такое изменение.

В то же время из этого правила есть исключение: граждане стран ЕАЭС в целях уплаты НДФЛ с трудовых доходов признаются резидентами с первого дня работы на территории России. То есть в отношении их заработной платы всегда применяется ставка налога 13%.

НДФЛ для ВКС также удерживается по ставке 13%.

Что дает патент на работу для иностранцев

Ставка 13% НДФЛ применяется и для иностранцев, работающих по патенту. Данное правило было введено с 2015 года. Для применения этой ставки работодатель обязан проверить срок действия патента иностранного гражданина. Собственно, в данном случае патент будет являться одним из документов, который работник обязательно должен будет предоставить при трудоустройстве.

https://www.youtube.com/watch?v=skbQgUElzVQ

Условия выдачи патента прописаны в статье ст. 13.3 Федерального закона от 25 июля 2002 года № 115-ФЗ. В ней говорится, что патент выдается иностранным гражданам, достигшим 18-летнего возраста и прибывшим в РФ без визы из страны, с которой у РФ установлен безвизовый режим.

Трудовой патент предполагает уплату иностранцем фиксированного авансового платежа по налогу на доходы физлиц за каждый месяц действия патента. Но если такой платеж не внесен, патент признается аннулированным, а иностранец в принципе теряет право осуществлять трудовую деятельность в РФ.

В этой связи нужно понимать, что срок действия патента не может быть больше 1 календарного года. Минимум за 10 рабочих дней до окончания действия данного разрешения иностранный гражданин может переоформить патент на новый срок. Повторная выдача патента возможна лишь единожды.

Проверить актуальность выданного патента работодатель может по уплаченным авансовым платежам по НДФЛ. Сделать это можно на сайте Главного управления по вопросам миграции МВД России гувм.мвд.рф.

При проверке нужно учитывать установленный размер платежа – он варьируется в зависимости от региона, для работы в котором выдается патент. Так, в Москве в 2021 году он составляет 4200 рублей, в Московской области – 4000 рублей, Санкт-Петербурге и Ленинградской области – 3000 рублей.

Данные платежи, если они были перечислены в бюджет самим трудовым мигрантом, работодатель вправе вычесть из суммы НДФЛ, начисленного с выплат данному иностранному сотруднику.

Что касается взносов по зарплате иностранного сотрудника с патентом, то уплачиваются они в стандартном размере для граждан со статусом временно пребывающих в РФ, то есть по ставкам 22% по пенсионным взносам и 1,8% по взносам на случай временной нетрудоспособности.

articles/nalogooblozhenie-inostrannyh-rabotnikov

Налогообложение иностранных граждан, работающих по патенту 2021

Поток трудовых мигрантов в Россию довольно велик и ежегодно приносит в бюджет немалую долю налогов и сборов. Сегодня встретить иностранца можно практически на любом предприятии и в любой сфере.

Доходы каждого из них тоже подвергаются налогообложению и, в отличие от постоянно проживающих в России граждан, НДФЛ иностранных работников в 2021 году, как и в предыдущие, исчисляется по другим правилам.

Видео:ПАТЕНТ, УВЕДОМЛЕНИЕ и ТРУДОВОЙ ДОГОВОР | Как правильно оформить | Обращение Вадима КоженоваСкачать

Физическое лицо нанимает на работу иностранца налоги

То есть работодатели обязаны уплачивать страховые взносы только за тех иностранных работников, которые постоянно или временно проживают на территории России (получили вид на жительство или разрешение на проживание). Уплата страховых взносов за таких работников производится в общеустановленном порядке.

Иностранные работники, временно пребывающие на территории России, не являются застрахованными лицами, и, следовательно, работодатели не обязаны уплачивать за них страховые взносы на обязательное пенсионное страхование. Согласно п. 2 ст. 5 Федерального закона от 24.07.

1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» страховые взносы должны оплачиваться работодателями за всех без исключения иностранных работников (постоянно, временно проживающих и временно пребывающих в России) в общеустановленном порядке.

Для получения патента законно находящийся на территории Российской Федерации иностранный гражданин, прибывший в Российскую Федерацию в порядке, не требующем получения визы, представляет в территориальный орган федерального органа исполнительной власти в сфере миграции: 1) заявление о выдаче патента;

2) документ, удостоверяющий личность данного иностранного гражданина и признаваемый Российской Федерацией в этом качестве; 3) миграционную карту с отметкой органа пограничного контроля о въезде данного иностранного гражданина в Российскую Федерацию или с отметкой территориального органа федерального органа исполнительной власти в сфере миграции о выдаче данному иностранному гражданину указанной миграционной карты.

https://www.youtube.com/watch?v=VNsG6S9ND88

Форма патента, порядок оформления и выдачи патента, а также форма заявления о выдаче патента утверждается федеральным органом исполнительной власти в сфере миграции.

» За получение патента иностранный гражданин обязан заплатить налог в виде фиксированного авансового платежа за период, в течение которого он планирует использовать патент.

Срок действия патента от 1 до 12 месяцев с момента выдачи.

Продление срока действия патента производится путем оплаты фиксированного авансового платежа не менее чем за 1 день до окончания срока действия патента. Если иностранный гражданин работает у физического лица без патента, то это влечет наложение административного штрафа.

Если физическое лицо нанимает на работу иностранного гражданина без патента, то это также влечет наложение административного штрафа. КоАП РФ: Статья 18.15.

Должно ли физическое лицо принявшее на работу иностранца с патентом, писать уведомления в ФМС, службу занятости и ФНС? Вопрос относится к городу СПБ Добрый день, спасибо за Ваш вопрос. Вам необходимо знать, что до 1 января 2015 года работодатель, нанявший иностранного работника, был обязан в течение 10 дней уведомить об этом налоговые органы.

5 п. 8 ст. 13 Закона 115-ФЗ в новой редакции). О привлечении к работе безвизового иностранца работодатель должен уведомить только территориальный орган ФМС России Согласно новым нормам, изложенным в пп. «з» п. 3 ст.

В этом случае разрешение на работу данному иностранному гражданину может быть выдано на срок не более одного года со дня въезда в Российскую Федерацию. 11.

Кратко, далее разберетесь сами надеюсь: 1 этап.

ПОСТАНОВКА ИНОСТРАНЦА НА МИГРАЦИОННЫЙ УЧЕТ (МУ) Иностранец по прибытии в место пребывания по истечении 3-х рабочих дней предъяв-ляет принимающей стороне документ, удостоверяющий личность и миграционную карту.

Принимающая сторона в течение одних суток обязана направить уведомление о прибытии в орган ФМС непосредственно или по почте и передает отрывную часть уведомления (талон) иностранцу.

Наем иностранного гражданина физическим лицом

Уведомление выдается налоговому агенту (работодателю или заказчику работ (услуг)) при соблюдении следующих условий:- наличии в налоговом органе информации, полученной от территориального органа ФМС, о факте заключения налоговым агентом с иностранным работником трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи иностранному гражданину патента;

Патент выдается иностранному гражданину лично по предъявлении документа, удостоверяющего его личность и признаваемого Российской Федерацией в этом качестве, и документа об уплате налога на срок, на который выдается патент. 8. Патент предоставляет право иностранному гражданину осуществлять трудовую деятельность на территории того субъекта Российской Федерации, в котором выдан.

9. В случае, если иностранный гражданин временно пребывает в Российской Федерации свыше установленного в соответствии с пунктом 2 статьи 5 и со статьей 5.

1 настоящего Федерального закона срока временного пребывания и срок действия имеющегося у него патента не был продлен либо иностранным гражданином не был получен новый патент, данный иностранный гражданин обязан выехать из Российской Федерации по истечении пятнадцати дней со дня истечения срока действия патента.

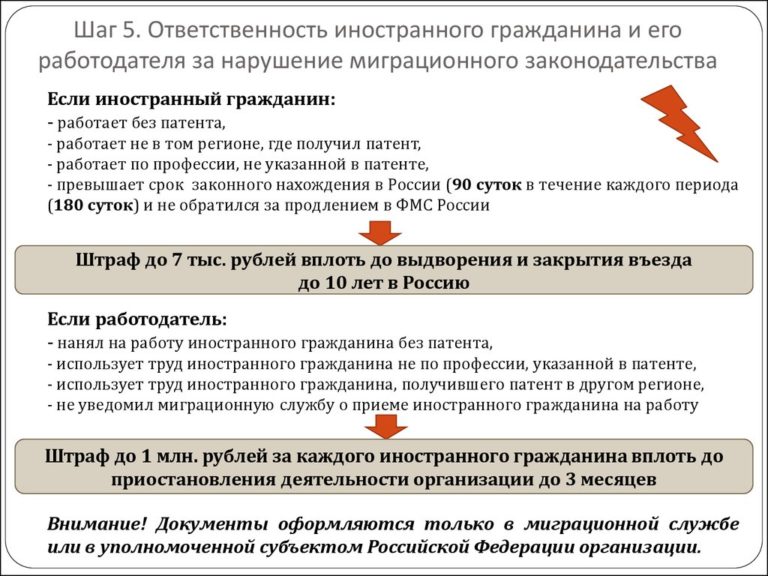

При этом размер штрафа за нелегалов для физических лиц в 2021 году – от 5000 до 7000 рублей. Размер штрафа за нелегалов для юрлиц — от 400 000 до 1 000 000 рублей, также возможна приостановка деятельности предприятия на период от 14 до 90 суток.

При этом на должностное лицо размер штрафа за нелегала составляет от 35 000 — 70 000 рублей.

- Штраф за привлечение мигрантов

В случае если работодатель не получив специального разрешения на привлечение иностранцев принял на работу иностранного гражданина, инспекция выписывает штрафы за привлечение и использование иностранной рабочей силы в размере от 35 000 до 70 000 рублей на должностное лицо, штраф за привлечение иностранной рабочей силы на юридическое лицо составит от 400 000 до 1 000 000 рублей, также возможна приостановка деятельности предприятия на срок от 14 до 90 суток.

https://www.youtube.com/watch?v=Wot7a3twG00

НДФЛ по ставке 13%. Иностранные граждане, которые работают у физических лиц, исчисляют и уплачивают общую сумму НДФЛ самостоятельно. У данной категории иностранных работников может возникнуть обязанность подачи налоговой декларации по НДФЛ.Необходимо учитывать, что независимо от категории работодателя (юридическое лицо, индивидуальный предприниматель, физическое лицо и пр.

), если сумма уплаченных за период действия патента применительно к соответствующему налоговому периоду фиксированных авансовых платежей по НДФЛ превышает сумму НДФЛ, исчисленную по итогам этого налогового периода исходя из фактически полученных иностранным гражданином доходов, сумма такого превышения не является суммой излишне уплаченного НДФЛ и не подлежит возврату или зачету.

В данном материале мы постарались более подробно рассмотреть информацию именно о штрафах работодателю за мигранта в организации или при работе у частного лица, чтобы окончательно разобраться в вопросе правильного оформления трудовой деятельности иностранцев со стороны работодателя и ответить на вопрос, как не допустить штраф за иностранного рабочего в организации.

- Штраф за работу без патента или работника без разрешения на работу

Предлагаем ознакомиться: Беременные могут уволить по сокращению штатов

В случае если иностранный гражданин осуществляет трудовую деятельность на территории работодателя без разрешительных документов (патент на работу / разрешение на работу), то его деятельность будет считаться нелегальной.

Может ли физическое лицо брать иностранцев на работу

Для получения патента законно находящийся на территории Российской Федерации иностранный гражданин, прибывший в Российскую Федерацию в порядке, не требующем получения визы, представляет в территориальный орган федерального органа исполнительной власти в сфере миграции: 1) заявление о выдаче патента;

2) документ, удостоверяющий личность данного иностранного гражданина и признаваемый Российской Федерацией в этом качестве; 3) миграционную карту с указанием работы как цели визита в Российскую Федерацию и с отметкой органа пограничного контроля о въезде данного иностранного гражданина в Российскую Федерацию или с отметкой территориального органа федерального органа исполнительной власти в сфере миграции о выдаче данному иностранному гражданину указанной миграционной карты.

В случае если для регистрации представлены не все требуемые документы, регистрирующий орган письменно уведомляет работодателя о необходимости представить все недостающие документы в 10-дневный срок. Перед регистрацией регистрирующий орган проводит проверку трудового договора на соответствие действующему законодательству.

Трудовой договор может заключаться как на неопределенный, так и на определенный срок. Одним из случаев, когда может быть заключен срочный трудовой договор, ст.

59 ТК РФ называет заключение договора с лицами, поступающими на работу к работодателям — физическим лицам.

В силу действия норм ст. 303 ТК РФ работодатель — физическое лицо обязан оформить трудовой договор с работником в письменной форме; уплачивать страховые взносы и другие обязательные платежи в порядке и размерах, которые определяются федеральными законами; оформлять страховые свидетельства государственного пенсионного страхования для лиц, поступающих на работу впервые.

Так как на основании ст.Таким образом, уведомлять о предоставлении иностранному работнику такого отпуска работодателю не потребуется.

Также исключена обязанность работодателя направлять такое уведомление органам занятости населения. Территориальный орган ФМС России сам должен отослать этим органам соответствующую информацию.

Рекомендация экспертаТаким образом, Вы уведомляете ФМС, а они уведомляют всех остальных.

Договор — и никакой волокиты

Уплата налога осуществляется в виде фиксированных авансовых платежей в размере 1000 рублей в месяц. 3. Размер фиксированных авансовых платежей, указанный в пункте 2 настоящей статьи, подлежит индексации на коэффициент-дефлятор, установленный на соответствующий календарный год. 4.

Фиксированный авансовый платеж уплачивается налогоплательщиком по месту жительства (месту пребывания) налогоплательщика до дня начала срока, на который выдается патент, либо дня начала срока, на который продлевается срок действия патента. При этом в расчетном документе налогоплательщиком указывается наименование платежа «Налог на доходы физических лиц в виде фиксированного авансового платежа».

5. Общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисляется налогоплательщиком с учетом уплаченных в течение налогового периода фиксированных авансовых платежей.

https://www.youtube.com/watch?v=1JpmMGnVUdQ

Стоит отметить: когда мигрант работает у физического лица, он не обязан предоставлять в ФМС копию трудового или гражданско-правового договора.

Достаточно того, что сам работодатель уведомит это ведомство об их наличии. И только! И больше никуда работодатель не должен ходить, ни регистрироваться сам, ни отчитываться ни перед какими ведомствами.

Пункт 2 — деньги Задача работодателя — платить работнику зарплату.

Ее размер фиксируется в договоре. Если он трудовой и предполагается, что работник будет трудиться положенные 40 часов в неделю, то оплата труда не должна быть ниже МРОТ (5965 рублей в месяц). В гражданско-правовом договоре может быть прописана абсолютно любая сумма.

Подоходный налог платить за мигранта не надо. По сути, он делает это сам, регулярно внося плату за патент (к примеру, в Москве это 4 тысячи рублей в месяц).

Срок действия патента считается продленным на период, за который уплачен налог на доходы физических лиц в виде фиксированного авансового платежа в порядке, установленном законодательством Российской Федерации о налогах и сборах (далее — налог). В этом случае обращение в территориальные органы федерального органа исполнительной власти в сфере миграции не требуется.

Из положений пункта 1 статьи 229 Кодекса следует, что налоговая декларация предоставляется налогоплательщиками, указанными в статьях 227, 227.1 и 228 Кодекса, не позднее 30 апреля года, следующего за истекшим периодом.

Пунктом 6 статьи 227 Кодекса установлено, что общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная в соответствии с налоговой декларацией, уплачивается по месту учета налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

Итак, что мы имеем: 1.

Видео:Какой необходимо заключить договор, чтобы не аннулировали патент?Скачать

Если Иностранный Гражданин Работаетпо Трудовому Договору Должен Ли Он Оплачивать Патент

- Частота оплаты — каждые тридцать дней (до окончания действия патента должно оставаться не менее трех дней);

- Иностранный гражданин может оплачивать патент как каждый месяц, так и за весь период, на который оформляется патент;

Максимальное количество месяцев, за которое можно внести оплату, двенадцать месяцев. Важно Для многих иностранных граждан ответы на эти вопросы остаются загадкой и зачастую из-за того, что иностранный гражданин проживающий в России не знает, как поступить в той или иной ситуации, он неумышленно нарушает законодательство и получает кучу проблем, вплоть до выдворения с территории РФ.

Патент на работу для иностранных граждан: как получить, продлить, избежать отказа

Заниматься подачей документов можно самостоятельно, а также через доверенное лицо. В крупных городах существуют фирмы, оказывающие подобные услуги. Это избавит вас от очередей, сэкономит время. Но итоговая стоимость патента со всеми услугами будет дороже. Получать его нужно самостоятельно в УФМС, предъявив паспорт или другое легитимное удостоверение личности.

Ежегодно тысячи выходцев из бывшего СНГ приезжают в Российскую Федерацию с целью поиска работы. Но нелегальное трудоустройство без официального разрешения влечет за собой депортацию и невозможность в будущем въехать в страну.

На самом деле получить нужные бумаги, свободно жить и работать в России реально, единственное требование — патент на работу для иностранных граждан.

Узнать порядок процедуры и разобраться с нюансами трудового законодательства поможет представленный материал.

Должны ли иностранце ежемесячно оплачивать продление патента

Копию миграционной карты иностранец должен передать работодателю. Принимающая сторона, как правило, работодатель, а в исключительных случаях сам иностранец для постановки на миграционный учет должны направить уведомление в Главное управление по вопросам миграции МВД России о прибытии иностранца в Россию.

https://www.youtube.com/watch?v=CUn1vyzXyYs

Из ответа «Как принять на работу временно пребывающего иностранца, въехавшего на территорию России без визы» 2.

Ответ: Обязан ли работодатель проверять подлинность документов, которые иностранец предъявил при приеме на работу, в частности подлинность разрешения на работу или патента Нина Ковязина, заместитель директора департамента медицинского образования и кадровой политики в здравоохранении Минздрава России Нет, не обязан.

Ни трудовое, ни миграционное законодательство не обязывает работодателя проверять подлинность документов, которые иностранец предъявил при приеме на работу, в том числе миграционной карты, патента и разрешения на работу. В случае предоставления поддельных документов ответственность за их использование несет только сам иностранец, причем вплоть до уголовной (ст.

327 УК РФ).

Договор на работу с иностранным гражданином бланк

- при выполнении временных или сезонных работ;

- для замены отсутствующего работника;

- для работ в организациях, созданных временно, или выполнения конкретных работ;

- при найме пенсионеров и иных лиц, которым разрешена исключительно временная работа;

- при поступлении на работу к ИП или иным субъектам малого предпринимательства, если численность работников менее 35 человек;

- для работы по совместительству;

- если иностранец проходит обучение по очной форме.

Срок трудового контракта – это особое условие, которое не может быть изменено в результате внесения изменений посредством соглашения; для этого необходимо заключать новый документ. Законодательством не предусмотрено продление трудового договора с иностранным гражданином или, наоборот, его сокращение.

Когда ввели патент для иностранцев

Продлевать регистрацию с патентом на руках нет необходимости, она автоматически продлевается каждый раз, когда вносится платеж. Стоит помнить, что вносить его всегда лучше заранее, иначе документ аннулируется, а мигранту придется покинуть страну.

Человек должен, как и в предыдущий раз, прийти в ФМС в другом городе с паспортом, написать аналогичное заявление, а также приложить документы, подтверждающие уплату НДФЛ в период, когда предыдущий патент действовал.

Также нужно будет заблаговременно оформить медполис или заменяющий его в законном порядке документ, а также справки об отсутствии наркомании и инфекционных болезней. То есть документы для патента иностранному гражданину во второй раз требуются практически те же, что и при первом обращении в ФМС.

Но они должны быть, как отмечают некоторые эксперты, актуальными по срокам действия.

Трудовой договор с иностранным гражданином — образец по патенту, физического лица в 2021 году

Граждане, въехавшие по квоте, получают временное положение на срок до трех лет. Граждане, имевшие советское гражданство или родившиеся на территории России и состоящие в законных отношениях с жителем РФ получают временную прописку, без учета квоты.

Рабочий договор с мигрантом оформляется на общем основании, опираясь на Трудовой кодекс. Регистрация трудового договора с иностранным гражданином подразумевает наличие двух образцов, подписанных сторонами.

Как получить патент мигранту без трудового договора

Более того: определяя, какие налоги платить при заключении договора подряда иностранцем, необходимо учитывать, что заказчик услуг в данном случае не является налоговым агентом, а поэтому не обязан удерживать у иностранного гражданина НДФЛ. Его мигрант обязан уплатить самостоятельно.

Когда мигрант пересекает границу Российской Федерации, в пункте «Цель въезда» он ставит галочку напротив своей заветной цели – «Работа», что дает ему полное право в течение двух месяцев начать оформлять все необходимые документы для дальнейшего долгосрочного нахождения в стране, а именно для оформления патента на работу.

Прием на работу иностранных граждан: документы и трудовой договор

- Паспорт или иной документ, удостоверяющий личность.

- Трудовую книжку (исключение — трудовой договор заключается впервые или работник поступает на работу на условиях совместительства). Обратите внимание, трудовые книжки, выданные в других государствах, не принимаются.

- Страховое свидетельство обязательного пенсионного страхования. Если иностранец поступает на работу впервые, то СНИЛС оформляет работодатель, который осуществляет прием на работу.

- Документы воинского учета. В общем случае иностранные граждане не являются военнообязанными, соответственно, не должны предъявлять документы воинского учета. Их предъявляют только в исключительных случаях, установленных федеральными законами или международными договорами Российской Федерации, указами Президента Российской Федерации, постановлениями Правительства Российской Федерации.

- Документ об образовании и (или) о квалификации или наличии специальных знаний

Видео:Как оформить трудовой договор с иностранным гражданиномСкачать

Оформление на работу иностранца с патентом: правила трудоустройства иностранных граждан по патенту на работу

Как показывает практика, большая часть иностранных работников, приезжающих в Россию на заработки, это граждане стран СНГ, которые въезжают в страну в безвизовом порядке и трудятся по патенту на работу.

Таким образом, работодатели, привлекающие к труду иностранных работников с патентом, довольно часто сталкиваются со сложностями при оформлении мигрантов в штат, так как процедура трудоустройства иностранцев с патентом на работу имеет свои особенности и довольно жестко регламентирована законом.

Далее мы подробно рассмотрим пошаговую инструкцию по трудоустройству иностранного гражданина по патенту.

Шаг 1. Получение аккредитации

Первоначально для трудоустройства иностранного гражданина по патенту работодателю, как юридическому лицу, так и ИП, необходимо пройти аккредитацию в качестве работодателя мигрантов в МВД. Для этого нужно собрать и предоставить в отделение ГУВМ МВД пакет требуемых документов.

https://www.youtube.com/watch?v=XOBblcFXmQ8

Дальнейший порядок оформления иностранца на работу определяется в зависимости от его статуса в РФ.

В этой статье мы будем рассматривать прием на работу иностранных граждан с патентом, поскольку это самая многочисленная категория иностранных работников, приехавших из стран с безвизовым режимом и миграционным статусом «временно пребывающие».

Шаг 2. Аудит миграционных документов

Следующим шагом потребуется проверить наличие у работника документов для оформления на работу иностранного гражданина по патенту:

- ксерокопия загранпаспорта;

- миграционная карта;

- регистрация;

- ИНН;

- патент на работу;

- чек об оплате патента;

- СНИЛС;

- ДМС.

При этом крайне важно тщательнейшим образом проверить срок действия каждого документа, поскольку документы должны быть действительны все то время, пока сотрудник будет работать в организации, и дооформить недостающие в случае необходимости.

Если же в компанию будут приняты иностранцы без полного пакета документов или их документы будут просрочены – работодатель может получить серьезный штраф — до миллиона рублей за использование нелегального труда, а также ему грозит приостановка деятельности предприятия на срок до трех месяцев.

Шаг 3. Отслеживание обязательных платежей за патент.

Ежемесячно иностранные граждане должны вносить авансовый платеж за патент, а работодатель в свою очередь должен каждый месяц отслеживать чеки мигрантов об оплате НДФЛ по трудовому патенту. Поскольку, в случае если работник допустит просрочку оплаты хотя бы на день, патент автоматически аннулируется, а значит, сотрудник станет нелегалом.

Шаг 4. Проверка регистрации иностранного гражданина.

Обращаем ваше внимание на то, что при оформлении на работу по патенту иностранного гражданина у иностранного сотрудника в обязательном порядке должна быть действующая регистрация, сроки которой работодателю будет необходимо все время отслеживать и вовремя предупреждать работника о необходимости ее продления.

При этом согласно вступившему в силу ФЗ № 163 работодатели больше не могут регистрировать мигрантов по адресу своего юридического лица, так как иностранцы должны вставать на миграционный учет по адресу фактического проживания. В противном случае работнику будет грозить штраф до 5000 тысяч рублей, а в случае повторного нарушения — депортация из страны.

Шаг 5. Трудоустройство иностранных граждан с патентом в штат.

Если все документы в порядке, нужно оформить работника с патентом в штат, предоставив ему на подпись коллективный договор, правила внутреннего трудового распорядка, иные локальные нормативные документы (должностные инструкции, программа вводного инструктажа и т.д.) и заключить трудовой договор с сотрудником.

После чего необходимо издать приказ о приеме иностранного сотрудника на работу, завести на работника личную карточку Т-2, где сотрудник расписывается в подтверждении того, что он ознакомился с записью в трудовой книжке. А затем работнику нужно поставить подпись, заверяющую, что он ознакомлен с документами об обработке персональных данных.

Шаг 6. Уведомление МВД.

Следующим шагом трудоустройства иностранца с патентом является подача уведомления о найме на работу в МВД. На это работодателю отведено >всего три рабочих дня после заключения трудового договора с мигрантом.

За неуведомление МВД или за несвоевременное уведомление о приеме на работу иностранного работника с патентом работодателю грозит огромный штраф до 1 миллиона рублей или приостановка деятельности организации.

Шаг 7. Последующее ведение учета иностранного гражданина.

После оформления на работу иностранного гражданина по патенту необходимо будет вести его кадровый, миграционный и налоговый учет, внимательно отслеживать сроки действия всех документов работников и проверять чеки об оплате патента, а когда сотрудника потребуется уволить, обязательно подать уведомление о расторжении трудового договора с мигрантом в МВД.

https://www.youtube.com/watch?v=ZOh35KHXQeQ

Процедура официального приема на работу иностранных граждан с патентом имеет множество нюансов, поэтому для работы с иностранными сотрудниками работодателям часто приходится либо нанимать дополнительных кадровых и миграционных специалистов, либо же обращаться к юристам, что, конечно, влечет за собой дополнительные затраты.

Но есть и гораздо более простой и эффективный способ приема на работу иностранных граждан с патентом – работодатели могут просто перевести этих работников за штат на аутстаффинг и, таким образом, полностью избавиться как от процедуры оформления иностранных граждан на работу по патенту, ведения их огромного документооборота, а также от штрафов и юридической ответственности за мигрантов.

🔍 Видео

Иностранец забыл оплатить патент: что будет?Скачать

Подача уведомления о заключении трудового договора иностранцем, работающему по патентуСкачать

В 2024-м году патент на работу у иностранца аннулируют если не подать уведомление о трудоустройстве.Скачать

Как правильно сдать уведомление с патентомСкачать

ВСЁ ПРО ПАТЕНТ в 2023 году | Как МИГРАНТУ оформить патент, как продлить патентСкачать

Аннулировали патентСкачать

В 2024 году ПАТЕНТ на РАБОТУ АННУЛИРУЮТ | Как подать УВЕДОМЛЕНИЯ о ТРУДОВОЙ деятельности?Скачать

КОНТРОЛЬ ЗА ТРУДОВЫМИ ДОГОВОРАМИ! Приказ МВД № 655 от 5 сентября 2023 годаСкачать

РАБОТОДАТЕЛИ ОБЯЗАНЫ УВЕДОМИТЬ О ТРУДОВОМ ДОГОВОРЕ С ИНОСТРАНЦЕМСкачать

Как иностранцу вернуть налог НДФЛ по патенту? | Договор78Скачать

Можно ли продлить патент без трудового договора?Скачать

Как переоформить Патент БЕЗ ВЫЕЗДА ИЗ РФ | ХОДАТАЙСТВО от работодателя | Обращение Вадима КоженоваСкачать

Инструкция - как сшить уведомление о заключении трудового договора, договор и отправить в УФМССкачать

Все мигранты обязаны подавать уведомление о трудоустройстве в УВМ МВД с января 2024 года.Скачать

Патент.Уведомление о заключении трудового договораСкачать

Пропустил дату платежа по патенту? Что делать?Скачать