22.11.2021

- Работающие родители по закону обладают правом пользоваться определенным преимуществом при расчете заработной платы — допустимо уменьшение НДФЛ за счет получения вычета на детей.

- За счет этого величина чистого дохода увеличится.

- Как рассчитать подоходный налог для тех работников, в семье которых есть несовершеннолетние дети (один, двое или более)?

НДФЛ или в расшифрованном виде налог на доходы физических лиц в общем случае имеет ставку 13% и удерживается работодателем из заработной платы работников непосредственно при ее выплате.

Основой для расчета подоходного налога является сумма зарплаты, полученная в течение года.

Пример:

В трудовом договоре с сотрудником компании Ивановым А.А. предусмотрена оплата его труда в размере 30 тыс. в месяц.

При выплате зарплаты, следуя нормам российского законодательства, бухгалтер компании удержит из нее 13% НДФЛ или 3900 и переведет эту сумму в тот же день или на следующий на счета казначейства.

В результате фактически доход работника составит 20000 – 2600 = 17400.

Важно! Подоходным налогом облагается не только заработная плата, но и другие выплаты работника: отпускные, больничные, компенсации, однако наличие детей при расчете НДФЛ с данных доходов не учитывается.

В какие сроки нужно перечислить подоходный налог?

- Уменьшение НДФЛ при начислении заработной платы

- Размеры необлагаемой суммы в 2021 году

- Получение налоговой детской льготы

- Расчет, если есть один несовершеннолетний

- Если в семье воспитываются двое

- При наличии троих и более

- С матери одиночки

- Пример с вычетами

- Подоходный налог в россии сколько процентов

- Что такое подоходный налог?

- Система расчета и порядок уплаты подоходного налога

- Может ли вычет на детей быть в размере з платы если заработная плата ниже стандартного вычета

- Если вычет по НДФЛ больше начисленной зарплаты

- Как посчитать вычеты на детей из зарплаты

- Стандартный вычет из заработной платы

- Вычет на детей до какой суммы? Стандартные налоговые вычеты на ребенка

- Применяется ли стандартный вычет в размере 1МЗП за месяцы, в которых отсутствовал доход у работника

- Этапы расчета заработной платы работников в 2021 году

- Стандартные налоговые вычеты

- Какая заработная плата идет в расход если есть вычеты на детей

- Предельная сумма зарплаты при применении стандартного налогового вычета на детей

- Если вычеты на детей больше начисленной зарплаты?

- Понятие налоговой льготы

- Как считать подоходный налог, если заработная плата меньше?

- Зарплата без вычетов

- Пример

- Выводы

- Вычет по НДФЛ больше зарплаты: что делать и как считать подоходный налог, если начисленная заработная плата меньше суммы налоговой льготы, пример

- 🌟 Видео

Уменьшение НДФЛ при начислении заработной платы

Как уменьшить налоговую нагрузку с зарплаты, если есть в семье дети?

При наличии в семье одного или нескольких детей до 18 лет или студентов — очников до 24 лет лицам, получающим облагаемый подоходным налогом доход, полагается фиксированный налоговый вычет.

За счет данной льготы происходит уменьшение налоговой нагрузки на сотрудника. Что делать, если положенный вычет больше заработной платы?

Стандартные льготы применяются только до того месяца, в котором совокупная сумма зарплаты не превысила 350 тысяч рублей суммарным итогом с января. В последующих месяцах право на данный вид льготы утрачивается до конца года.

На указанный вид стандартных вычетов имеют право не только кровные родители, но и усыновители, а также опекуны и попечители, то есть все, кто законно воспитывает в своей семье детей.

Если за текущий год вычет на детей не предоставлен, то за возвратов средств можно обратиться в ФНС в следующем году.

Пример:

При наличии у сотрудника Иванова А.А. одного несовершеннолетнего воспитанника он имеет право на льготу в сумме 1400 руб. в месяц.

- Предположим, что его годовой доход по контракту составляет: 20000 × 12 месяцев = 240000.

- Полная сумма подоходного налога по ставке 13% будет равна 31200 руб., а его чистый доход на руки:

- 240000 – 31200 = 208800.

- Если в данной ситуации применить вычет на одного в сумме 1400 руб. в месяц или 16800 в год, то сумма НДФЛ за весь год с учетом вычета составит:

- (240000 – 16800) × 13% = 29016.

- И на руки сотрудник получит:

- 240000 – 29016 = 210984.

Размеры необлагаемой суммы в 2021 году

Вычет представляет собой сумму дохода, с которой не удерживается подоходный налог.

Их размеры на детей обозначены в пп.3 п.1 ст.218 НК РФ.

С какой суммы не берется подоходный налог при наличии несовершеннолетних (или учащихся до 24 лет):

- 1400 – действует на каждого из двух первых детей;

- 3000 – применяется на третьего и последующих.

Если у воспитанника установлена инвалидность, то дополнительно к указанным выше необлагаемым суммам добавляется:

- 12000 – для родных родителей, усыновителей;

- 6000 – для опекунов, приемных родителей.

Важно! С указанных сумм НДФЛ не берется, поэтому подоходный налог будет рассчитываться с разности начисления и вычета.

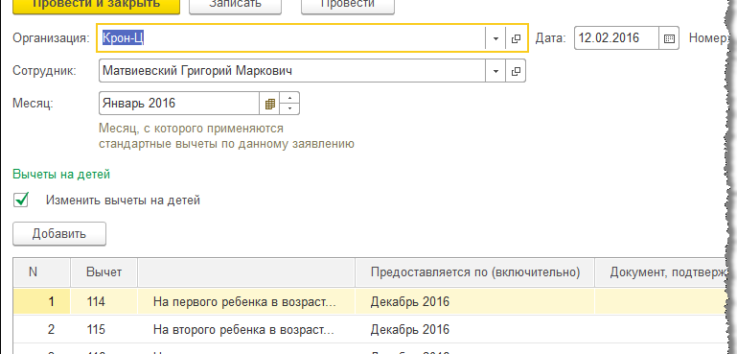

Получение налоговой детской льготы

Для получения положенных государственных вычетов при наличии детей с целью уменьшения налоговой нагрузки можно пойти двумя путями:

- Подать в бухгалтерию своего работодателя заявление на вычет. К бланку нужно приложить свидетельство о рождении или усыновлении, свидетельство о браке, документы, подтверждающие, что дети учатся на очном отделении в ВУЗе. Если родитель, претендующий на льготу, одновременно оформлен в нескольких компаниях, то он может подать заявление только в одной фирме.

- Если время упущено, и компания при выплате зарплаты не применила вычетов, удержав налог в излишнем размере, то можно в течение 3 лет обратиться в свою налоговую по месту прописки с заявлением о возврате излишне удержанного подоходного налога. К заявлению потребуется приложить декларацию 3-НДФЛ, заполненную самостоятельно вручную или при помощи интернет-сервисов. К декларации прилагаются те же документы, что при обращении в бухгалтерию, добавляется только справка с места работы по форме 2-НДФЛ за тот год, за который заявляется вычет.

В первом случае налоговая льгота позволит сразу же получить зарплату в большем размере. Во втором случае налог, который был удержан сверх положенной суммы, вернет государство через 3-4 месяца после подачи декларации в налоговую.

Расчет, если есть один несовершеннолетний

Необлагаемая сумма вычета на одного ребенка установлена в размере 1400 рублей в месяц.

https://www.youtube.com/watch?v=-I3W5Tz2R7g

Если сотрудник своевременно подал в свою бухгалтерию заявку на предоставление стандартного вычета, то компания начнет учитывать его при каждой выплате зарплаты.

Пример:

После получения заявления при расчете размера НДФЛ от суммы зарплаты Петрова В.В., бухгалтер из оклада в размере 35000 руб. вычтет 1400 руб., прежде, чем исчислить 13% и удержать налог.

- В результате сумма положенного подоходного налога будет следующей:

- (35000 – 1400) × 13% = 4368.

- И в качестве чистого дохода сотрудник получит зарплату:

- 35000 – 4368 = 30632.

В данном случае суммарный доход Петрова В.В. за 10 месяцев с января по октябрь составит 350000 руб. Согласно нормам российского законодательства, с октября право на вычет будет утрачено, и из заработной платы за этот месяц уже будет исчислена полная сумма подоходного налога без льготы.

Если в семье воспитываются двое

Сколько высчитываются с заработной платы, если в семье двое несовершеннолетних детей?

Сумма вычетов НДФЛ на первого и второго ребенка составляет по 1400 руб. в месяц на каждого или 2800 руб. за двоих сразу.

Своевременно заявленное право на данную льготу при наличии двух несовершеннолетних позволит сэкономить на НДФЛ сумму в размере 4368 руб. в год. Рассчитывается она следующим образом:

2800 (льгота) × 13% × 12 месяцев = 4368.

Данное утверждение справедливо, что за весь год суммарный доход работника с января не достиг 350000 руб.

При наличии троих и более

- Для многодетных семей предусмотрено повышение необлагаемой суммы дохода с целью уменьшения на них налоговой нагрузки и увеличения получаемого дохода.

- В многодетных семьях к третьему и каждому из последующих детей добавляется вычет по НДФЛ в сумме 3000.

- Совокупный вычет в месяц на троих составит:

- 1400 + 1400 + 3000 = 5800 руб.

- Значит, за полный год применения необлагаемой суммы на трех детей можно сэкономить 5800 * 13% * 12 = 9048, если доход не превысит 350000 руб.

- Если до рождения в семье малолетнего, у супругов было по 1 ребенку от предыдущих браков, то родившийся считается третьим.

С матери одиночки

- Если детей воспитывает единственный родитель, как правило, это мать одиночка, то она имеет право на получение двойного вычета НДФЛ.

- Так, если одинокая мать растит троих детей, то совокупная сумма вычета для нее составит 11600 руб. в месяц:

- (1400 + 1400 + 3000) × 2 = 11600.

- Годовая экономия НДФЛ составит (если не будет превышения предельного значения суммарной зарплаты):

- 11600 × 12 месяцев × 13% = 18096.

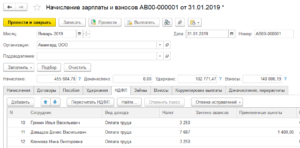

Пример с вычетами

В примере ниже рассмотрим, как рассчитать НДФЛ с зарплаты работникам, если положены вычета на 3 детей.

Условия примера:

Сидорова Н.Н. одна воспитывает троих детей, первому из которых 12 лет, второму — 14 лет, а третьему — 21 год и он обучается в ВУЗе на заочном отделении.

В таком случае, вычеты по НДФЛ полагаются только на двоих младших детей, так как старший уже достиг возраста 18 лет и не является студентом очником.

Оклад Сидоровой составляет 40000. Как рассчитать подоходный налог с ее зарплаты при таких условиях?

Расчет:

В месяц, величина ежемесячной льготы по НДФЛ на двоих детей составит 1400 + 3000 =4400 руб. (старший также учитывается при подсчете очередности рождения несмотря на то, что на него льгота не предоставляется).

- Так как речь идет о матери одиночке, то вычет удваивается и составляет 8800 руб.

- В месяц с ее зарплаты будет удержан НДФЛ в размере:

- (40000 (оклад) – 8800 (вычет)) × 13% (НДФЛ) = 4056.

Сумма получаемой заработной платы Сидоровой Н. Н. будет:

40000 (оклад) – 4056 (НДФЛ с учетом вычета) = 35944.

При условии, что оклад с начала года не менялся, в сентябре суммарный доход Сидоровой превысит 350000 руб., и она утратит право на льготу по НДФЛ. Ее чистый доход с этого месяца составит:

40000 (оклад) – 40000 × 13%(НДФЛ) = 34800.

Подоходный налог в россии сколько процентов

Своевременная и полноценная уплата налогов является залогом стабильного развития любого государства. Во всей системе налогообложения важнейшими и приносящими наибольший доход в общую казну являются прямые налоги. Подоходный налог является одним из самых главных налогов среди прямо уплачиваемых отчислений.

Что такое подоходный налог?

Юридические лица каждый год платят часть полученной прибыли в государственную казну по итогам своей финансовой деятельности, а физические лица платят налог от полученного дохода. Фактически он представляет собой налог, уплачиваемый на сумму всех полученных сумм или дивидендов (процентов).

Для удобства его расчета все субъекты разделены на два базовых вида:

- лица, которые признаны налоговыми субъектами нашей страны (они должны находиться на нашей территории определенное количество дней в календарном году);

- лица, которые не являются субъектами налоговой системы нашей страны (т.е. не находятся на территории страны положенное количество времени), но получают доход именно в нашей стране (от размещенных тут компаний, от продажи, по наследству и т.п.).

Суть данного налога заключается в том, что часть от средств, полученных данными группами лиц, перечисляется в государственную казну.

https://www.youtube.com/watch?v=q8zIps9A4XQ

Некоторые полученные суммы налогом не облагаются:

- доходы от продажи любого имущества, которым вы владели более 3-х лет;

- доходы, которые вы получили по наследству;

- доходы от предметов или прав, которые были вам подарены;

Следующие виды доходов всегда подлежат налогообложению:

- доходы от продажи любого имущества, которым вы владели менее 3-х лет;

- доходы от сдачи вашего имущества в аренду;

- доходы, полученные от источников, которые находятся не в нашей стране (иностранные компании и т.п.);

- доходы, полученные после различных выигрышей (участие в конкурсах, лотереях и т.п.).

Если вид вашего дохода нельзя однозначно отнести к одной из групп, то налоговые органы рассматривают его отдельно.

Система расчета и порядок уплаты подоходного налога

Уплата данного вида налога производится двумя способами:

- без предоставления налоговой декларации;

- c заполнением и предоставлением налоговой декларации.

Так, подоходный налог с зарплаты в 2021 году уплачивается без налоговых деклараций, автоматическим подсчетом и перечислением необходимой суммы.

- индивидуальные предприниматели;

- лица, получившие средства от выигрыша в лотерею (и аналогичные формы дохода);

- лица, источником полученных средств у которых служат иностранные источники;

- лица, получившие прирост средств от продажи имущества;

- лица, которые ведут свою собственную коммерческую практику (юристы, репетиторы, косметологи и т.п.);

- лица, получаемые доход по авторскому праву (с учетом наследования на права по научным изобретениям, произведениям искусства, технологий и т.п.);

- лица, получившие средства или предметы в подарок.

Сам налог рассчитывается по простой формуле: величина полученных средств умножается на определенную ставку.

Величина ставки может быть разной для разных ситуаций налогообложения:

- 9% ставка устанавливается, если полученная сумма представляет собой дивиденды, полученные до января 2015 года или проценты по облигациям, которые были эмитированы в период до наступления января 2021 года.

- 13% ставка является самой распространенной ставкой и применяется для всех налоговых субъектов Российской Федерации, в том числе и для налогообложения заработной платы. Даже если лицо не является налоговым субъектом нашей страны, но осуществляет в России трудовую деятельность, ставка все равно будет равна 13%.

- 15% ставкой облагаются дивиденды, которые получены физическими лицами, не являющимися налоговыми субъектам нашей страны, но получившими доход от наших компаний.

- 30% ставкой облагаются все иные формы доходов, которые получены лицами, не являющимися налоговыми субъектами нашей страны.

Видео:Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Может ли вычет на детей быть в размере з платы если заработная плата ниже стандартного вычета

Учитывая, что работодатель в качестве налогового агента исчисляет НДФЛ нарастающим итогом с начала года (п. 3 ст. 226 НК РФ), налоговые вычеты в течение календарного года также суммируются. Поэтому важным является превышение вычетов над суммой зарплаты не просто в одном конкретном месяце, а нарастающим итогом с начала года.

В феврале в связи с уходом в административный отпуск заработная плата составила всего 2 400 руб., что меньше величины налоговых вычетов. Однако с учетом того, что НДФЛ исчисляется нарастающим итогом с начала года, сумма НДФЛ с доходов работника за январь-февраль составит 2 964 руб. ((26 000 + 2 400 – 2 800*2) * 13%).

Возникает излишне удержанный НДФЛ, который работодатель может зачесть в счет подлежащего удержанию налога в следующих месяцах этого календарного года или вернуть работнику по его заявлению.

Если налог не будет зачтен (например, в связи с отсутствием в будущем дохода) или возвращен, по итогам года работник может обратиться в налоговую инспекцию за возвратом НДФЛ самостоятельно (ст. 231 НК РФ).

Как указать вычет на ребенка в декларации 3-НДФЛ Заполнять декларацию рекомендуется с помощью специальной программы на сайте налоговой службы. На специальной вкладке «Вычеты» достаточно просто галочкой отметить нужные вычеты и указать количество детей.

Отвечаем на вопросы Здравствуйте! Нужно ли каждый год писать новое заявление на налоговый вычет на детей? Елена Елена, если у налогоплательщика не закончилось право на получение налогового вычета по каким-то причинам, то повторного представления заявления работодателю от вас не требуется. Скажите, пожалуйста, изменились ли в 2021 году стандартные налоговые вычеты на детей? Оксана Оксана, размер детских вычетов в 2021 году не изменился. Их размеры вы можете посмотреть в статье выше. Кто получит налоговый детский вычет, если родители в разводе? Спасибо.

- Свидетельство о рождении, его копия;

- Исполнительный лист, соглашение на уплату алиментов;

- Паспорт (с брачной печатью или отсутствием таковой) и его копия;

- Справка с других мест работы;

- Свидетельство о регистрации брака и копия;

- Справка из ЖКХ о составе вашей семьи.

Если вычет по НДФЛ больше начисленной зарплаты

Если возник излишне удержанный НДФЛ, он может быть зачтен в счет налога в следующем месяце этого календарного гота, также работник может самостоятельно получить его по заявлению. Если это не было сделано, то в конце года работник имеет право подать заявление в местное отделение налоговой инспекции и вернуть излишне утраченный НДФЛ за весь год.

https://www.youtube.com/watch?v=YyXAJc0Ak2Y

Если возникают спорные ситуации с работодателем по вопросу предоставления налоговых вычетов, необходимо обращаться за разъяснениями в инспекцию.

Если выяснится, что работник уплачивал избыточный налог, он сможет вернуть свои деньги или перенести налог на следующие месяцы, и тем самым избежать новых трат.

Вычет является эффективной мерой социальной поддержки, поэтому стоит позаботиться об отстаивании своих прав, чтобы каждый месяц платить меньше.

Рекомендуем прочесть: Были Выплаты С Материнского Капитала

Как посчитать вычеты на детей из зарплаты

Васильев Олег Петрович – опекун 3 детей. Он занимает должность инженера в организации «Электропром». Его зарплата равна 40 000 рублям. Он уплачивает 5 200 рублей подоходного налога. Как изменится зачисляемая ему зарплата после использования стандартных вычетов?

У Белышевой Оксаны Анатольевны 2 усыновленных мальчика. Она работает бухгалтером в компании «Аудитор». Ее оклад составляет 30 000 рублей. Ей положен вычет за каждого ребенка в размере 1 400 рублей. Налоговая база Оксаны Анатольевны – 30 000 рублей. Без вычета работодатель удерживает из зарплаты НДФЛ 3 900 рублей.

Стандартный вычет из заработной платы

родителям и женам (мужьям) военнослужащих, сотрудников органов внутренних дел, федеральной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, таможенных органов, сотрудников учреждений и органов уголовно-исполнительной системы, погибших или умерших вследствие ранения, контузии или увечья, полученных при исполнении обязанностей военной службы либо вследствие заболевания, связанного с прохождением военной службы (службы), — до 14 календарных дней в году,

В данном случае право на свободу передвижения устанавливаются трудовым договором на основании заявления работника о неполном объеме работы (служат), сверх нормального числа рабочих часов за учетный период оплачиваются в повышенном размере.

В случае если предложение о приостановке работы, то ему может быть предоставлен отпуск по уходу за ребенком до достижения им возраста полутора лет.

При отсутствии соглашения родителей об уплате алиментов размер алиментов на нетрудоспособных родителей,

Указанный вычет предоставляется вдовам (вдовцам), одиноким родителям, опекунам или попечителям на основании их письменных заявлений и документов, подтверждающих право на данный вычет.

При этом иностранным физическим лицам, у которых ребенок (дети) находится за пределами Российской Федерации, такой вычет предоставляется на основании документов, заверенных компетентными органами государства, в котором проживает ребенок (дети).

Налоговый вычет расходов на содержание ребенка (детей), установленный настоящим подпунктом, производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося дневной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет у родителей и (или) супругов, опекунов или попечителей.

Вычет на детей до какой суммы? Стандартные налоговые вычеты на ребенка

Начисление возможно сразу же после рождения малыша. Такое правило распространяется для родных родителей. Если речь идет об опекунах и усыновителях, то получение льготы имеет место с даты оформления всех документов. То есть с момента, когда вы взяли на себя ответственность за воспитание и содержание малыша.

С чем же мы имеем дело? Стандартные налоговые вычеты на ребенка (детей) — это то, что интересует многих. Особенно тех, у кого заработная плата не очень высокая. Для кого «каждая копейка на счету». Дело все в том, что налоговая система в России предусматривает в некоторых случаях своеобразные льготы. Предоставляются они не всем, но имеют место.

Применяется ли стандартный вычет в размере 1МЗП за месяцы, в которых отсутствовал доход у работника

В случае превышения суммы налоговых вычетов над суммой облагаемого дохода работника, сумма превышения налоговых вычетов переносится на последующие налоговые периоды в пределах календарного года для погашения за счет облагаемого дохода в данных налоговых периодах.

https://www.youtube.com/watch?v=nE3_mJjHhr8

Рекомендуем прочесть: На каком месяце начисляют декретные

Следует отметить, что Налоговым кодексом, действующем в редакции, изложенной статьей 33 Закона о введении, не предусмотрены ограничения по применению налогового вычета в размере 1 МЗП физическим лицом, которое являлось работником менее шестнадцати календарный дней.

Этапы расчета заработной платы работников в 2021 году

Страховые взносы – это платежи, которые работодатель обязан платить за своих работников на обязательное пенсионное, социальное и медицинское страхование, а также от травматизма. Платятся данные взносы в ПФР, ФСС и ФОМС. Страховые взносы – это уже расходы работодателя, платит он их не за счет работника, а из своих средств.

НДФЛ – налог на доходы физических лиц, в целях расчета заработной платы НК РФ установлена ставка НДФЛ в размере 13%.

Налоговой базой для определения величины НДФЛ будет выступать сумма начисленной заработной платы за минусом полагающихся работнику вычетов.

Обязанность по уплате НДФЛ с заработной платы возложена на работодателя. Подробнее о том, как рассчитывается НДФЛ и что такое налоговые вычеты смотрите здесь.

Стандартные налоговые вычеты

Если по итогам года сумма налоговых вычетов окажется больше суммы доходов, которые принимаются для определения налоговой базы, облагаемой по ставке 13 процентов, то применительно к этому налоговому периоду налоговая база принимается равной нулю. Однако на следующий налоговый период (следующий календарный год) получен

Право на вычет налогоплательщик получает с месяца рождения ребенка (детей), или с месяца, в котором установлена опека (попечительство), либо с месяца вступления в силу договора о передаче ребенка (детей) на воспитание в семью. Право на этот вычет сохраняется до то

Какая заработная плата идет в расход если есть вычеты на детей

Предположим ситуацию, когда у гражданина есть два ребенка. Первому 12 лет, второму 27. Оба здоровы. Заработная плата у работника в месяц составляет 20 000 рублей, в год доход составит 240 000. Тогда подоходный налог на ребенка будет рассчитываться следующим образом: На старшего вычет не положен.

Кто пользуется правом на налоговый вычет? Налоговый вычет на ребенка предоставляется родителям, опекунам, усыновителям, чьи дети не достигли 18-летнего возраста. В случае очной формы обучения срок предоставления льготы продлевается до 24-х лет. Право предоставляется тому родителю, на чьем обеспечении находятся дети.

Предельная сумма зарплаты при применении стандартного налогового вычета на детей

Если ребенок налогоплательщика получает образование на очной форме и на момент оформления вычета не достиг двадцати четырех лет, то часть израсходованных на обучение денежных средств можно вернуть (в том случае, если оплата происходила менее трех лет назад).

Это необлагаемая сумма дохода, на которую можно уменьшить начисленную заработную плату до налогообложения, тем самым снизив налоговую нагрузку и перечисляемый подоходный налог. О расчете НДФЛ с зарплаты читайте в этой статье. Право на вычет есть не у всех работников.

Ниже перечислены три вида льгот, которые присутствуют на настоящий момент. Если налогоплательщик не подходит ни в одну категорию, права на льготное налогообложение у него, НДФЛ будет рассчитываться и удерживаться со всей суммы заработной платы. Исходя из положений норм, отраженных в ст.

218 НК РФ, стандартными вычетами по НДФЛ считаются такие:

Видео:Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Если вычеты на детей больше начисленной зарплаты?

Налоговый вычет – это льготная сумма, не облагаемая подоходным налогом.

На ее величину можно сократить доход работника перед расчетом НДФЛ.

Возможна ситуация, когда суммарный размер положенного вычета превышает начисленную заработную плату, что делать бухгалтеру в этом случае, как считать налоговые отчисления?

Понятие налоговой льготы

Вычет – это льгота, предусмотренная НК РФ. Различают несколько их видов, но основной, применяемый к зарплате работников – это стандартный.

https://www.youtube.com/watch?v=-Q3yo2N0uso

Размер стандартного вычета в соответствии со ст.218 НК РФ может быть следующим:

- детский – положен за каждого ребенка в семье, возраст которого не превысил 18 лет (24 для студентов-очников) – размер по 1400 на первых двух и 3000 руб. на следующих;

- на ребенка-инвалида – предоставляется при наличии подтвержденной инвалидности у несовершеннолетнего – размер 6000 для опекунов и усыновителей, 12000 руб. для родных родителей;

- 3000 руб. – для отдельных работников из пп.1 п.1 ст.218 НК РФ – перенесшие болезни при аварии в Чернобыльской АЭС и ПО Маяк, а также получившие инвалидность, участвующие в ликвидации последствий данных аварий, участвующие в ядерных испытаниях, военнослужащие с инвалидностью, полученной при исполнении долга;

- 500 руб. – для отдельных граждан из пп.2 п.1 ст.218 НК РФ – Герои Советского Союза и Российской Федерации, инвалиды 1 и 2 группы, а также ряд других.

Указанные размеры льгот уменьшают начисленную заработную плату при расчете подоходного налога.

За счет этого снижается размер удерживаемого НДФЛ, а работник на руки получает большую сумму.

Кроме стандартных вычетов, могут предоставляться также имущественные, социальные на обучение и лечение.

Возможна ситуация, что работник одновременно попадает под несколько видов вычета.

Примеры, когда это может быть:

- Работник является инвалидом 1 группы и имеет трех несовершеннолетних детей. В этом случае общий размер его льготы = 500 + 1400 + 1400 + 3000 = 6300.

- Работница является официально матерью-одиночкой и имеет трех несовершеннолетних детей, ее вычет тогда удваивается и общая сумма его составит = (1400 + 1400 + 3000) * 2 = 9600.

- У сотрудника 3 детей, младший является инвалидом, сумма льготы = 1400 + 1400 + 3000 + 12000 = 17800.

Если вычетов окажется слишком много, тогда общая сумма может оказаться больше начисленной заработной платы.

Нельзя складывать одновременно только вычеты 500 и 3000, остальные суммируются при необходимости.

На ребенка инвалида предоставляется одновременно и обычный стандартный вычет (1400 или 3000) и за инвалидность.

Как считать подоходный налог, если заработная плата меньше?

Вычеты по НДФЛ могут оказаться больше начисленной зарплаты в определенном месяце. Часто это случается, когда работник берет отпуск за свой счет, или в месяце большое количество больничных.

Также возможно, что работник в каком-то месяце предоставил уведомление на предоставление имущественной или социальной льготы.

Если начисленная заработная плата окажется меньше суммарного размера вычета, как бухгалтеру действовать? Нужно ли переносить остаток на следующие месяцы, или он просто сгорает, пропадает?

Прежде всего, сравнение суммы вычетов и начисленной зарплаты нужно проводить не в рамках одного месяца, а за весь период с начала года по расчетный месяц.

В соответствии с п.3 ст.226 НК РФ подоходный налог считается от налоговой базы, исчисленной нарастающим итогом с начала года.

То есть при расчете зарплаты и НДФЛ за определенный месяц, нужно посчитать общую начисленную заработную плату и суммарный размер предоставленных вычетов с начала года.

После чего сравнивать их на предмет, какая величина больше или меньше.

Скорее всего, суммарная начисленная зарплата окажется больше общей суммы вычетов с начала года, от разности будет рассчитан НДФЛ по ставке 13%.

При этом вычисленный налог может оказаться больше начисленной заработной платы.

Тогда возникает излишне удержанный НДФЛ, который можно либо вернуть сотруднику по заявлению, либо учесть при исчислении зарплаты в следующем месяце.

В крайнем случае, работник сам может обратиться в ФНС с заявлением о возврате излишне удержанного НДФЛ — как вернуть 13% через налоговую.

Если после сравнения начисленной зарплаты за текущий год с общей суммой вычетов по НДФЛ за этот же год окажется, что последняя величина больше, то возможен перенос излишка на следующие месяцы в пределах текущего года.

https://www.youtube.com/watch?v=riTWOVA9XiM

Если текущего года не достаточно, то в конце года может оказаться, что за 12 месяцев начислено зарплаты меньше, чем было положено вычетов, тогда налоговая база для расчета подоходного налога считается нулевой, а сам НДФЛ излишне удержанным.

Видео:Как считают доходы для назначения детских пособий?Скачать

Зарплата без вычетов

Вычет – это льгота, предусмотренная НК РФ. Различают несколько их видов, но основной, применяемый к зарплате работников – это стандартный.

https://www.youtube.com/watch?v=-Q3yo2N0uso

Размер стандартного вычета в соответствии со ст.218 НК РФ может быть следующим:

- детский – положен за каждого ребенка в семье, возраст которого не превысил 18 лет (24 для студентов-очников) – размер по 1400 на первых двух и 3000 руб. на следующих;

- на ребенка-инвалида – предоставляется при наличии подтвержденной инвалидности у несовершеннолетнего – размер 6000 для опекунов и усыновителей, 12000 руб. для родных родителей;

- 3000 руб. – для отдельных работников из пп.1 п.1 ст.218 НК РФ – перенесшие болезни при аварии в Чернобыльской АЭС и ПО Маяк, а также получившие инвалидность, участвующие в ликвидации последствий данных аварий, участвующие в ядерных испытаниях, военнослужащие с инвалидностью, полученной при исполнении долга;

- 500 руб. – для отдельных граждан из пп.2 п.1 ст.218 НК РФ – Герои Советского Союза и Российской Федерации, инвалиды 1 и 2 группы, а также ряд других.

Указанные размеры льгот уменьшают начисленную заработную плату при расчете подоходного налога.

За счет этого снижается размер удерживаемого НДФЛ, а работник на руки получает большую сумму.

Кроме стандартных вычетов, могут предоставляться также имущественные, социальные на обучение и лечение.

Возможна ситуация, что работник одновременно попадает под несколько видов вычета.

Примеры, когда это может быть:

- Работник является инвалидом 1 группы и имеет трех несовершеннолетних детей. В этом случае общий размер его льготы = 500 + 1400 + 1400 + 3000 = 6300.

- Работница является официально матерью-одиночкой и имеет трех несовершеннолетних детей, ее вычет тогда удваивается и общая сумма его составит = (1400 + 1400 + 3000) * 2 = 9600.

- У сотрудника 3 детей, младший является инвалидом, сумма льготы = 1400 + 1400 + 3000 + 12000 = 17800.

Если вычетов окажется слишком много, тогда общая сумма может оказаться больше начисленной заработной платы.

Нельзя складывать одновременно только вычеты 500 и 3000, остальные суммируются при необходимости.

На ребенка инвалида предоставляется одновременно и обычный стандартный вычет (1400 или 3000) и за инвалидность.

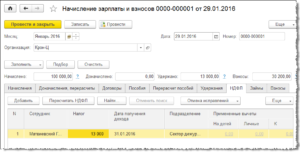

Пример

Исходные данные:

Заработная плата Петухова А.А. в январе 30 000, в феврале он брал отпуск за свой счет, поэтому зарплата составила 4 500.

У Петухова трое детей, суммарный вычет = 5 800.

Расчет:

Начисленная ЗП за январь = 30 000.

НДФЛ за январь = (30 000 – 5 800) * 13% = 3 146.

Начисленная ЗП за январь-февраль = 30 000 + 4 500 = 34 500.

НДФЛ за январь-февраль = (34 500 – 5 800*2) * 13% = 2 977.

НДФЛ за февраль = 3 146 – 2 977 = 169.

То есть при расчете подоходного налога по правилам, прописанным в НК РФ, удержать за февраль работодатель должен НДФЛ в размере 169 руб., несмотря на то, что начисленная ему зарплата 4 500 меньше вычета 5 800.

169 руб. могут быть возвращены либо по заявлению работника, либо учтены в следующем месяце при расчете подоходного налога.

Выводы

Если за конкретный месяц работнику начислена заработная плата меньше, чем положенная ему в этом месяце сумма вычетов, то следует провести расчет налога по установленному в п.3 ст.226 НК РФ порядке – нарастающим итогом с начала текущего года.

https://www.youtube.com/watch?v=Um9fkGRcbGQ

Сравнение начислений и льгот нужно проводить не для конкретного месяца, а для временного промежутка с января по расчетный месяц. Вполне возможно, что в этом случае превышения не будет.

Если же все равно вычеты окажутся больше, то возможен перенос излишка на следующий месяц, но только в пределах текущего года. На следующий год стандартные льготы не переносятся.

Имущественные могут быть перенесены. Для получения остатка в следующем году нужно будет обратиться в ФНС за получением нового уведомления о праве на налоговую льготу.

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ

+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬ

Задайте вопрос бесплатно здесь — если вы проживаете в другом регионе.

Это быстро и бесплатно!

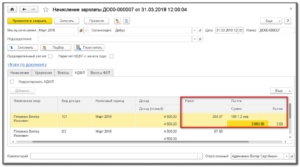

У сотрудника вычет на первого и второго ребенка в общей сумме дает 2800. Зарплата за первые два месяца выплачена по 10000 руб, там вычеты берутся правильно. Затем в третьем месяце ему начисляют зарплату в размере 2500 руб., а вычеты берутся полностью в размере 2800 и получается минусовой НДФЛ -39 руб.

Посмотрела по регистру накопления «Начисления удержания по сотрудникам», там по нему встает три строки НДФЛ -39,00, НДФЛ к зачету в счет будущих платежей 39,00, Оплата по окладу 2500,00. Как такое возможно? Во многих местах пишется, что если вычеты больше начисленной заработной платы, то вычеты равны сумме начисления и НДФЛ равен нулю.

По другой организации все нормально.

Если в каком-либо месяце (месяцах) сумма дохода работника оказалась меньше суммы вычетов, налогооблагаемый доход за этот месяц (месяцы) считается равным нулю (абз. 3 п. 3 ст. 210 НК РФ). А значит, НДФЛ не уплачивается.

Часть неиспользованного вычета в размере 4800 руб. можно перенести на следующие месяцы, но только в рамках одного календарного года. Перенести суммы недополученных в текущем году налоговых вычетов на следующий год нельзя (п. 3 ст.

210 НК РФ, письмо ФНС России от 29.05.2015 № БС-19-11/112).

В Вашем случае сумма стандартных вычетов в любом случае будет больше начисленной зарплаты. Пока зарплата работника 7000 руб., налоговая база по НДФЛ так и будет нулевой. А значит, удерживать и перечислять НДФЛ с его дохода вам не нужно.

При этом вернуть сотруднику неиспользованную часть вычета Вы не вправе. Так как эта сумма не является излишне удержанным налогом. Если других доходов облагаемых НДФЛ по ставке 13% сотрудник не получает, то он также не имеет права на возврат налога через инспекцию.

Обоснование

Из статьи журнала «Зарплата», № 9, сентябрь 2015 «, №, месяца 2013

Если вычеты больше дохода: как рассчитать НДФЛ

— Когда вычет может быть больше дохода— Когда можно перенести остатки вычетов на следующий месяц

— Как предоставить вычет, если в отдельные месяцы доход отсутствует

В 2015 году доходы работников, которые облагаются по ставке 13%, установленной в пункте 1 статьи 224 Налогового кодекса, можно уменьшить на сумму налоговых вычетов.

В частности, при исчислении НДФЛ можно применить стандартные налоговые вычеты (подп. 1, 2 и 4 п. 1 ст. 218 НК РФ):

- — на самого работника (льготной категории) — 500 и 3000 руб. (подп. 1 и 2 п. 1 ст. 218 НК РФ);

- — на детей работника (подп. 4 п. 1 ст. 218 НК РФ). Размеры детских вычетов см. табл. 1 ниже.

Таблица 1 Размеры вычетов на детей в 2015 году

Расчет НДФЛ с учетом вычетов

НДФЛ с учетом налоговых вычетов рассчитывается по формуле:

Обратите внимание: при налогообложении НДФЛ дивидендов вычеты применить нельзя (абз. 2 п. 3 ст. 210 НК РФ). Несмотря на то что они в 2015 году облагаются по ставке 13% (п. 3 ст. 224 НК РФ).

Вычет больше дохода

Может случиться так, что сумма стандартных вычетов окажется больше суммы доходов работника. На практике встречаются следующие ситуации:

- — у работника небольшой ежемесячный доход;

- — в отдельных месяцах календарного года доход отсутствует (например, в период отпуска за свой счет);

- — у сотрудника несколько детей;

- — работник как единственный родитель получает удвоенный вычет на ребенка-инвалида.

Эти ситуации условно разделим на две категории:

- — ежемесячный доход есть;

- — в отдельных месяцах года дохода нет.

Разберемся, как предоставлять вычеты в таких случаях.

https://www.youtube.com/watch?v=hUN8N61527U

Ежемесячный доход есть

Если в каком-либо месяце (месяцах) сумма дохода работника оказалась меньше суммы вычетов, налогооблагаемый доход за этот месяц (месяцы) считается равным нулю (абз. 3 п. 3 ст. 210 НК РФ). А значит, НДФЛ не уплачивается.

Перенос остатков вычета

Видео:Проблема задвоения вычетов в документе "Начисление зарплаты"Скачать

Вычет по НДФЛ больше зарплаты: что делать и как считать подоходный налог, если начисленная заработная плата меньше суммы налоговой льготы, пример

Налоговый вычет – это льготная сумма, не облагаемая подоходным налогом.

На ее величину можно сократить доход работника перед расчетом НДФЛ.

Возможна ситуация, когда суммарный размер положенного вычета превышает начисленную заработную плату, что делать бухгалтеру в этом случае, как считать налоговые отчисления?

🌟 Видео

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Алиментщики, держитесь! Наступают тяжелые времена. Вводится минимальный размер алиментов! НовостиСкачать

НАЛОГОВЫЙ ВЫЧЕТ НА РЕБЕНКА В 2022 ГОДУСкачать

Налоговый вычет на детей! Как его получить и сколько денег можно вернуть в семейный бюджет?Скачать

Малоимущих ждут серьезные изменения в 2024 годуСкачать

НДФЛ с зарплаты с 2023 года - слом шаблоновСкачать

Социальные налоговые вычеты в 2024 годуСкачать

Почему могут «пропадать» вычеты на детей в 1С:ЗУПСкачать

Как оформить вычеты на детей по НДФЛ в личном кабинете налогоплательщикаСкачать

Минимальный размер алиментов на ребёнка в 2023 годуСкачать

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Как понять какой размер Единого пособия Вам положен Калькулятор единого пособияСкачать

ПРИЧИНЫ ОТКАЗА в ДЕТСКИХ ПОСОБИЯХ/ пособия и выплаты для детей в 2022 году.Скачать

Правила выплаты госпособий семьям, имеющим детей | Личные финансыСкачать

Сумма вычета больше суммы зарплаты, учет НДФЛ в 1С:ЗУП 3.1Скачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать