В жизни предприятия случаются всевозможные коллизии, поэтому в случае необходимости погашения срочных платежей или покрытия убытка учредители могут финансово помочь компании. Это осуществляют предоставлением займа, имущественным вкладом (исключительно для ООО), безвозмездной передачей денежных средств или имущества. Разберемся, как учитываются эти поступления в учете компании.

[2]

- Помощь учредителя

- Как оформить безвозмездную финансовую помощь от учредителя

- Безвозмездная помощь учредителя: проводки

- Безвозмездная финансовая помощь от учредителя: налогообложение

- Финансовая помощь учредителя на возвратной основе: проводки

- Образцы оформления договора о финансовой помощи от учредителя ООО (безвозмездная и возвратная временная)

- Обязательно ли составлять соглашение?

- Об оказании безвозмездной поддержки

- Скачать образец

- Оформление при возвратной временной помощи

- Важные нюансы

- Безвозмездная помощь от учредителей: бухгалтерский учет и налогообложение

- Безвозмездная материальная помощь от физического лица

- Безвозмездная финансовая помощь от физического лица юридическому лицу

- Облагается ли благотворительная помощь физическим лицам ндфл?

- Первод по счету от физлица физлицу крупной суммы из казахстана

- Финансовая помощь от дружественной компании: учет, налоги, оформление

- Временная финансовая помощь от учредителя: договор (образец)

- Кто может оказать финансовую помощь безвозмездно

- Как оформить финансовую помощь от учредителя

- Договор безвозмездной финансовой помощи от учредителя: образец

- Договор финансовой помощи между юридическими лицами: образец

- Как оформить безвозмездную финансовую помощь от физического лица | Юридический портал

- Безвозмездная Пкредача Денежных Средств Между Физическими Лицами Гк Рф

- Как оформить безвозмездную финансовую помощь от физического лица

- Безвозмездная финансовая помощь: проводки в бухгалтерском учете

- В каких случаях компании необходима финансовая помощь

- Как оформить финансовую помощь

- Помощь учредителя фирме: какой вариант выбрать и как правильно оформить

- Как получить финансовую помощь безвозмездно?

- Финансовая помощь от — дружественной компании: учет, налоги, оформление

- Безвозмездная финансовая помощь от физического лица юридическому лицу

- Оформление финансовой помощи — договор, образец

- Материальный взнос

- Увеличение оборотных денежных средств

- Документальное оформление

- Акт при дарении

- Безвозмездная финансовая помощь: проводки в бухгалтерском учете :

- Как правильно оформить?

- Процедура дарения

- Вклад в имущество

- Финансовая помощь от учредителя

- 💡 Видео

Помощь учредителя

Законодатель не препятствует учредителю, давая ему право помогать компании. Одним из видов денежной помощи является заем, т. е. временная финансовая помощь, передаваемая на возвратной основе.

А можно профинансировать компанию или внести имущество безвозмездно, пополнив тем самым капитал фирмы. В любом случае, проведенные операции обязательно отражают в учете.

Лишь после этого полученные средства можно расходовать на нужды фирмы или по назначению, если есть специальные указания учредителя.

Как оформить безвозмездную финансовую помощь от учредителя

Началом процесса документального оформления передачи безвозмездной помощи является проведение собрания участников фирмы, на котором согласовываются детали ее предоставления. Вынесенные решения фиксируются в протоколе.

Затем, в зависимости от вида безвозмездной помощи учредителя, оформляют соответствующие соглашения: договоры дарения, безвозмездной передачи активов, ссуды, займов и т. п. Соглашения вступают в действие после передачи активов.

Безвозмездная помощь учредителя: проводки

Безвозмездная помощь учредителя – распространенный способ помощи фирме. Ее оформляют письменным решением, где указывают цели, на которые переданные активы должны быть направлены. Зачисление денег от учредителя производится с применением счета прочих доходов/расходов – 91.

Счет безвозмездных поступлений 98/2 при операциях с денежными средствами не применяется, поскольку он предназначен для учета доходов от приходования имущества. Основные проводки при безвозмездной помощи учредителя:

Операции

Д/т

К/т

Безвозвратная финансовая помощь от учредителя на расчетный счет

Поступление ОС

В счет безвозмездного поступления передан объект ОС

Начисление износа на ОС

Отражена стоимость ОС в составе прочих доходов

Передача материалов

Переданы ТМЦ от учредителя

Материалы списаны на производство

Стоимость ТМЦ отражена в составе прочих доходов

Помощь для погашения убытка

Принято решение о погашении убытка

Зачисление средств для покрытия убытка

Внесение денег учредителем в уставный капитал

Внесены средства в УК

— денежными средствами в кассу

Передача учредителем ОС на увеличение чистых активов

Пополнение резервного фонда

Внесены средства учредителем на прибавление резервного капитала

Определен доход компании за год

Рассчитан чистый годовой доход

Произведено отчисление в резервный фонд в соответствии с уставом

Безвозмездная финансовая помощь от учредителя: налогообложение

В налоговом учете прибыль в виде безвозмездной финансовой помощи, полученной от юридического или физического лица, относят в состав внереализационных доходов, облагаемых налогом.

Но, в отличие от бухучета, в налоговом безвозмездные поступления от учредителя фиксируются не всегда. Это зависит от размера доли в уставном капитале, которой владеет учредитель. Ст.

38, 250, 251 НК РФ перечисляют случаи, когда взносы, переданные на безмездной основе, не подлежат налогообложению:

Вид безвозмездной помощи

Когда ее не облагают налогом

Если доля помогающего в уставном капитале фирмы более 50%. В этом случае помощь от учредителя не считается налогооблагаемым доходом.

https://www.youtube.com/watch?v=7Fl2i1IVysA

Однако если помощь оказана не финансовая, а имущественная, и активы эти реализованы в течения года с момента принятия к учету, то доход придется отразить.

Если же доля учредителя в УК не более 50%, отразить полученный доход следует обязательно, датируя его днем получения помощи. Оценить имущество необходимо по рыночной стоимости, как и в бухучете. Кстати, списать полученное в виде помощи на затраты «упрощенцам» нельзя, поскольку в расходы им можно относить только оплаченные суммы.

Компания-получатель помощи – владелец более 50% УК фирмы-помощника

Деньги, имущество, имущественные и неимущественные права

Передаются для увеличения чистых активов компании при зафиксированном в учредительных документах целевом направлении денежной помощи

Подобный порядок приемлем для предприятий всех форм собственности. К льготной категории безвозмездной финансовой помощи от учредителя в части налогообложения относят договор беспроцентного займа, поскольку на деньги по нему проценты не начисляются, а по окончании срока предоставления заем возвращают. Как таковой прибыли у предприятия не было, а, значит, налог на сумму займа не начисляют.

Финансовая помощь учредителя на возвратной основе: проводки

Денежный заем – это возвратная финансовая помощь от учредителя, возвращаемая учредителю по прошествии установленного срока. Денежные средства передаются на основании договора займа. Он может быть процентным или беспроцентным.

Условия предоставления займа указываются в договоре:

- Если заем выдается под проценты, то в договоре прописывается процентная ставка;

- Беспроцентный заем предполагает полное отсутствие процентов.

Помимо этого в соглашениях часто прописывают, на какие цели должны быть израсходованы средства.

В бухучете займов применяют счет 66 (для краткосрочных, до 1 года), либо счет 67 (для долгосрочных, свыше 1 года). Исходя из этих обстоятельств, проводки будут следующими:

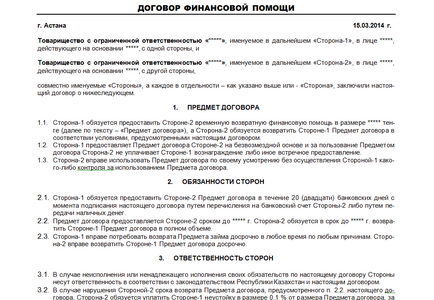

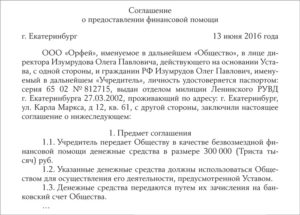

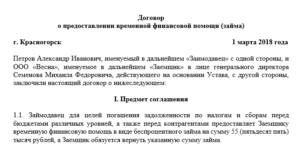

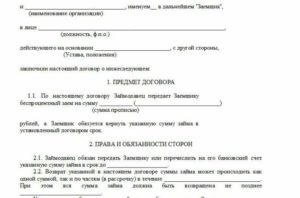

Образцы оформления договора о финансовой помощи от учредителя ООО (безвозмездная и возвратная временная)

В период экономического кризиса в большей части компаний наблюдается финансовая нестабильность. В такие времена кредитные учреждения приостанавливают выдачу кредитов, помощь от учредителя предприятия становится востребованной и актуальной.

Вклад может осуществляться в имущество или проводиться как материальная помощь компании. Любые учредители (физические и юридические лица) вправе поддерживать собственную фирму.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

При внесении дополнительных средств, чтобы не увеличивать базу для налогообложения налога на прибыль, необходимо придерживаться обозначенных норм при получении безвозмездного имущества:

- учредитель (физическое или юридическое лицо) имеет больше половины уставного капитала;

- предприятие, получающее средства на безвозмездной основе, должно иметь часть уставного капитала, превышающую 50%, вносящей средства компании.

Перечень условий прописывается в статье 251 НК РФ (пп.11 п. 1). Остальной вклад, выраженный в денежных единицах, необходимо включить в расчет налога.

- права на движимое и недвижимое имущество;

- интеллектуальная собственность;

- денежные средства;

- работы и услуги;

- ценные бумаги.

В качестве целей финансовой помощи (на законодательном уровне ограничений нет) предприятие может обозначить:

- увеличение оборотных активов;

- покрытие понесенных убытков;

- выплата заработной платы сотрудникам;

- погашение обязательных платежей в бюджет;

- пополнение резерва;

- приобретение активов.

Статья 209 ГК РФ (п.2) позволяет компании после получения денег в собственность самостоятельно ими распоряжаться.

Обязательно ли составлять соглашение?

Закон №402-ФЗ от 6 декабря 2011 г. регламентирует документальное оформление любого поступления денежных средств на расчетный счет или кассу компании, безвозмездная помощь не является исключением.

https://www.youtube.com/watch?v=U-CPCEN8fyc

Наиболее распространенный метод оформления вклада — подписание договора дарения или безвозмездной финансовой помощи.

[3]

Если средства будут направлены на увеличение уставного капитала, помощь не считается безвозмездной.

Для внесения денежных средств или имущества учредителю необходимо согласовать свои действия на общем собрании участников общества, если он не является единственным владельцем.

Читайте так же: Как уменьшить налог на имущество физических лиц

Об оказании безвозмездной поддержки

Договор составляется по одному экземпляру для каждой стороны.

Помимо обязательных реквизитов при составлении подобного рода документа (название организации, ФИО учредителя, место и дата составления), обозначая соглашение именно как договор дарения или безвозмездной помощи, необходимо прописать в тексте бланка информацию:

- фиксируется наиболее точный предмета договора;

- передаваемая сумма прописывается прописью и цифрами;

- прописывается факт безвозмездности, оказание помощи лишь в одностороннем порядке, отсутствие обязательств у принимающей стороны.

Но существуют некоторые тонкости при составлении подобного документа.

Гражданский кодекс (статья 575 п.1) не приемлет оформление договора дарения, если в качестве учредителя выступает иная коммерческая компания, подобные сделки между коммерческими фирмами запрещены (подарки до 3000 разрешаются).

Также необходимо учитывать долю в капитале общества отдельного учредителя для послабления налогового бремени. Данная норма в отношении вещей действует аналогично при передаче имущества, которое находилось в собственности учредителя в течение 1 года.

Льготы распространяются на компании с УСН, не перечисляющие налог на прибыль (ст. 346.15 НК РФ).

Скачать образец

Скачать пример договора об оказании безвозмездной невозвратной финансовой помощи организации от учредителя – word.

Оформление при возвратной временной помощи

Составление договора с условием возврата финансовой помощи от учредителя осуществляется в свободной форме и на общих правилах оформления договора займа.

Его основные положения:

Скачать образец соглашения о возвратной временной финансовой помощи от учредителя ООО – скачать здесь.

Важные нюансы

Сумма заемных средств не учитывается в составе доходов компании, не включается в налогооблагаемую базу. А расходы, уплаченные с этого займа, включаются в строку расходов, уменьшая налог.

В соответствиями с положениями статьи 810 ГК РФ срок в договоре займа прописывать не обязательно. Средства могут передаваться на неопределенный срок, к примеру, до стабилизации финансового состояния предприятия.

- переданное имущество нельзя продавать или сдавать в аренду на протяжении 1 года, в противном случае его рыночную стоимость необходимо включить в доходы компании (статья 251 НК);

- амортизация имущества осуществляется лишь при условии его учета в доходах (статья 254 НК);

- амортизационная премия по капитальным вложениям не используется (статья 258 НК).

Если имущество передается в пользование без вознаграждения, то ссуда оформляется в соответствии со статьей 689 ГК.

Положения закона об ООО (п. 2 статья 21) позволяет оформить дарение части компании без согласия остальных владельцев. Но если устав общества предполагает обязательное одобрение остальных учредителей, то приоритет в подобном моменте имеет устав фирмы.

Безвозмездная передача доли в предприятии другому участнику может быть произведена только в случае полной оплаты доли.

Более выгодный и простым способом оформления финансовой помощи для своей компании учредителем, владеющим больше половины активов, является безвозмездная передача денежных средств. В этом случае не предусмотрены налоговые последствия.

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬСтатья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

+7 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ

Безвозмездная помощь от учредителей: бухгалтерский учет и налогообложение

ООО применяет ПБУ 18/02. Доли двух учредителей в уставном капитале ООО составляют 99% и 1%. Как следует отразить в бухгалтерском и налоговом учете безвозмездную финансовую помощь от учредителей?

Право учредителей общества на предоставление финансовой помощи обществу законодательно не ограничено.

Так, учредитель вправе оказать такую помощь путем внесения вклада в имущество общества.

https://www.youtube.com/watch?v=b7SCRMg_LmQ

Согласно п. 1 ст. 27 Федерального закона от 08.02.

1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон N 14-ФЗ) участники общества обязаны, если это предусмотрено уставом ООО, по решению общего собрания участников вносить вклады в имущество общества.

Такая обязанность может быть предусмотрена уставом общества при его учреждении или путем внесения в устав изменений по решению общего собрания, принятому всеми участниками общества единогласно.

Вклады в имущество общества вносятся деньгами, если иное не предусмотрено уставом или решением общего собрания участников общества (п. 3 ст. 27 Закона N 14-ФЗ).

Согласно п. 4 ст. 27 Закона N 14-ФЗ вклады в имущество общества не изменяют размеры и номинальную стоимость долей его участников в уставном капитале общества.

Следовательно, вклады в имущество общества могут являться способом оказания обществу его участником безвозмездной финансовой помощи. Оформляется это путем фиксации в протоколе общего собрания участников общества решения о внесении вкладов в имущество ООО.

НДС

В соответствии с пп. 1 п. 1 ст. 146 НК РФ объектом обложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ.

Согласно пп. 2 п. 1 ст. 162 НК РФ налоговая база по НДС увеличивается на суммы, полученные за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов или иначе связанные с оплатой реализованных товаров (работ, услуг).

Видео:Условия банкротства физических лиц в 2023. Процедура банкротства физического лицаСкачать

Безвозмездная материальная помощь от физического лица

В рассматриваемой ситуации благотворительная помощь оказывается другими физическими лицами, предприятие выступает в качестве «посредника», который предоставил места в прикассовой зоне для размещения емкостей для сбора благотворительной помощи (боксы). Налогообложение при благотворительности в 2021 году В благотворительной деятельности всегда есть как минимум два участника:

- Благотворитель — тот, кто оказывает материальную помощь или бесплатно выполняет работы, оказывает услуги.

- Благополучатель — тот, кто принимает помощь от благотворителя в любой её форме.

Здесь решающим фактором выступает возмездность (то есть получение взамен оказания помощи каких-либо рекламных услуг). Объясним подробнее. На наш взгляд, в прежнем законе о рекламе (Федеральный закон от 18.07.95 № 108-ФЗ) понятие спонсорства было сформулировано более четко.

Таким образом, в рассматриваемой ситуации предприятие не является налоговым агентом по НДФЛ в отношении доходов благополучателя и не обязано представлять справку 2-НДФЛ и расчет 6-НДФЛ по доходам благополучателя.

У физического лица-благополучателя Согласно ст.

217 НК РФ не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц, полученные в виде благотворительной помощи (или безвозмездно):

- суммы выплат в виде благотворительной помощи в денежной и натуральной форме, оказываемой в соответствии с законодательством РФ о благотворительной деятельности зарегистрированными в установленном порядке российскими и иностранными благотворительными организациями (п. 8.2 ст.

В тех случаях, когда в качестве стороны, принимающей помощь, выступает физическое лицо, необходимо уплатить НДФЛ. Проводки при безвозмездном финансировании Рассмотрим типовые операции, проводимые бухгалтером предприятия при получении финансовой помощи.

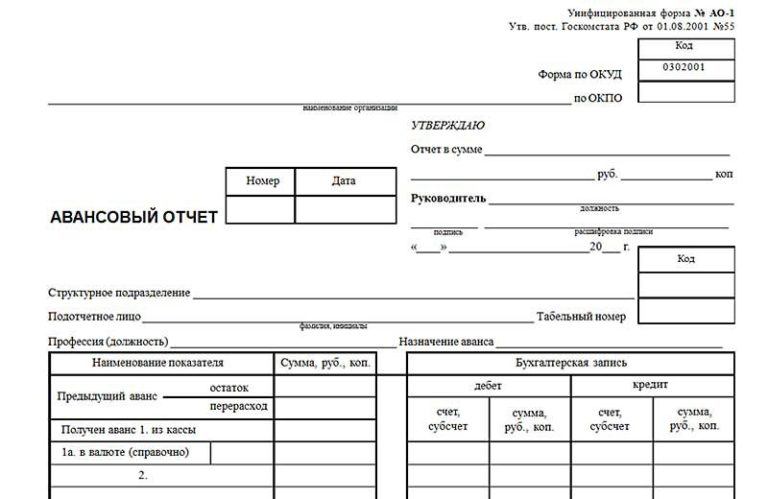

Контировки, совершаемые при приеме дара к учету Дт Кт Характеристика хозяйственной операции 51 98.2 Безвозмездно получены денежные средства 60 51 Деньги направлены на оплату приобретенных МПЗ 10 60 Материалы приняты к учету 98.2 91.

1 Часть суммы финансовой помощи включена во внереализационные доходы 66 51 Перечислены средства безвозмездной поддержки на погашение кредита 68 99 Начислен налоговый актив на прибыль от финансовой помощи 19 60 Принят к учету НДС с безвозмездно полученных подакцизных товаров После использования средств финансовой помощи необходимо отразить их в статье внереализационных доходов.

Безвозмездная финансовая помощь от физического лица юридическому лицу

НДС обязателен к уплате только в тех случаях, когда:

- организация использует полученные товары в целях дальнейшей реализации;

- подаренная продукция – подакцизная;

- помощь оказана в виде товаров, услуг или работ, а также объектов ОС и НМА, которые затем будут переданы третьим лицам.

Безвозмездно переданные суммы, как правило, включают только в расчет налога на прибыль благополучателя, а НДС с денежных средств не уплачивается. Предприятие-получатель помощи обязано учитывать ее при расчете налога на прибыль, если нарушается хотя бы одно из условий:

- его начальный капитал состоит на 50% и более из вклада благотворителя;

- уставный капитал оказывающей помощь организации состоит на 50% и более из вклада благополучателя.

Таким образом, в расчет налога на прибыль не включается только финансовая помощь от учредителя.

Облагается ли благотворительная помощь физическим лицам ндфл?

Отражение в законодательстве В зависимости от отрасли правового регулирования, которая контролирует процесс безвозмездной передачи активов, меняется смысл определения «финансовая помощь».

Гражданский кодекс рассматривает его в виде передачи имущества сторонними лицами или учредителями в качестве дара.

Безвозмездная финансовая помощь в бухгалтерском учете понимается как результат благотворительности или целевого финансирования.

https://www.youtube.com/watch?v=h3LMrflW_2w

Налоговый кодекс предусматривает ряд исключений и дополнительных комментариев по налогообложению дареного имущества.

Первод по счету от физлица физлицу крупной суммы из казахстана

Внимание

Для целей обложения этим налогом имущество считается полученным безвозмездно, если получение этого имущества не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу, выполнить для такого лица работы или оказать услуги (п.2 ст.248 НК РФ). Согласно п.8 ст.

250 НК РФ доходы в виде безвозмездно полученного имущества (работ, услуг, имущественных прав) включаются во внереализационные доходы, принимаемые при исчислении налога на прибыль, независимо от того, юридическое или физическое лицо является передающей стороной.

Исключение из этого правила предусмотрено только в отношении тех случаев, которые специально указаны в ст.251 НК РФ.

Они касаются финансовой помощи, оказываемой взаимозависимыми организациями.

Финансовая помощь от дружественной компании: учет, налоги, оформление

Остальные виды оказанной благополучателям благотворительной помощи в виде передачи им денежных средств подлежат обложению НДФЛ. При этом хотелось бы особо отметить норму п. 18.1 ст. 217 НК РФ, в которой в качестве исключение указаны случаи дарения недвижимости, транспортных средств, акций, долей, паев и содержится пометка «если иное не предусмотрено настоящим пунктом».

Иное предусмотрено в абз. 2 п. 18.1 ст. 217 НК РФ. В нем говорится о том, что «доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, «если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ». Данная формулировка затрудняет смысл нормы п. 18.1 ст.

Налоговые льготы для благотворителей Это хорошая, но в то же время и самая неудачная поправка. Ведь наверняка по ее применению у компаний будут споры с налоговиками.

Читаем: «безвозмездное оказание услуг по производству и (или) распространению социальной рекламы» — и ищем, где же тут ваша компания-заказчик, которая будет оплачивать создание социального ролика, постера и его размещение на ТВ или щитах.

Ее тут нет, так как она в понятии Закона «О рекламе» — рекламодатель и спонсор (Статья 3, п. п. 1, 5 ст. 10 Федерального закона от 13.03.

2006 N 38-ФЗ «О рекламе») Облагается ли благотворительная помощь физическим лицам НДФЛ? Следовательно , для признания предприятия налоговым агентом для целей исчисления НДФЛ необходимо, чтобы именно оно выплачивало (выдавало в натуральной форме) доходы налогоплательщику — физическому лицу.

Согласно п.4 ст.575 ГК РФ дарение (безвозмездная передача денежных средств и имущества) в отношениях между коммерческими организациями, за исключением обычных подарков, стоимость которых не превышает пяти МРОТ, запрещено.

Однако действие этой статьи не распространяется на отношения между коммерческой организацией и физическими лицами, поэтому коммерческая организация вправе обоснованно получать безвозмездно денежные средства от физических лиц без ограничения передаваемой от них суммы. Пунктом 7 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.

1999 N 32н, установлено, что безвозмездно полученные активы, в том числе по договору дарения, отражаются по счету 91 «Прочие доходы и расходы» в составе прочих доходов.

Типовые контировки, отражающие процесс благотворительности Дт Кт Характеристика хозяйственной операции 76 51 Перечислена безвозмездная финансовая помощь 76 41 В благотворительных целях переданы товары 76 04 В собственность другого предприятия переданы ценные бумаги 91 76 Расходы в связи с дарением имущества отнесены в прочие 91 68 Начислена сумма НДС на переданные товары 99 68 Отражено обязательство по налогам из суммы безвозмездно перечисленных денежных средств Для учета передачи имущества используют расчетный счет 76, который дебетуется со счетами, содержащими информацию об активах, приносимых в дар. После чего суммы расходов списывают в дебет счета 91, а также при необходимости отражают размер налоговых обязательств. Налоговый учет безвозмездной помощи Оказание финансовой поддержки другим юридическим лицам регулируется не только нормами бухгалтерского учета, но и указаниями НК РФ.

Решение об оказании помощи и договор: образец Оформить помощь от учредителя можно 2 способами:

Предварительно необходимо согласовать вопрос о предоставлении помощи на общем собрании, результаты которого отражаются в решении.

Безвозмездная финансовая помощь от физического лица юридическому лицу Предоставление помощи имуществом объект налогообложения не возникает, если объекты используются для ведения деятельности в течение более года (ст. 251 НК РФ).

При передаче имущества третьему лицу в течение года эксплуатации у предприятия возникает объект налогообложения по налогу на прибыль или единому налогу при УСН.

Видео:В КАКИХ СЛУЧАЯХ СУД МОЖЕТ ОСТАВИТЬ С ДОЛГАМИ ПРИ БАНКРОТСТВЕ ФИЗ ЛИЦА? | БАНКРОТСТВО | КузнецовСкачать

Временная финансовая помощь от учредителя: договор (образец)

Безвозмездная помощь учредителя – это внесение денежных средств на счет компании или передача иного имущества с определенными целями: увеличение оборотных средств, погашение финансовых обязательств, расширение или модернизация и т.д. Для того, чтобы налоговые органы не сочли внесенную сумму прибылью и не удержали с нее налог нужно выполнить некоторые условия.

Кто может оказать финансовую помощь безвозмездно

Оказать финансовую помощь организации могут любые из ее учредителей, то есть как физические, так и юридические лица. Но при этом Налоговый Кодекс РФ четко устанавливает перечень случаев, когда безвозмездно полученное имущество можно не включать в налоговую базу:

- Физическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое получает безвозмездно средства, имеет долю, превышающую 50% в уставном капитале организации, которая вносит средства.

Данный перечень можно найти в пп. 11 п. 1 ст. 251 НК РФ. Во всех остальных случаях помощь, которая выражается в денежных единицах, должна быть включена в расчет налога.

Как оформить финансовую помощь от учредителя

Федеральный закон «О бухучете» от 06.12.11 № 402-ФЗ требует, чтобы все поступления на расчетный счет и в кассу организации, в том числе и безвозмездная помощь, были документально оформлены.

https://www.youtube.com/watch?v=1aDstcbecX0

Самый распространенный способ безвозмездной помощи – это заключение договора дарения или безвозмездной финансовой помощи между тем, кто вносит деньги и тем, кто их получает.

Также учредитель может направить средства на увеличение уставного капитала, но в этом случае, его доля должна быть увеличена (естественно за исключением случая, когда у компании один учредитель), а помощь уже нельзя считать безвозмездной. В этом случае оформление происходит следующим путем:

- Составляется заявка, в которой указывается сумма и условия ее внесения в уставной капитал.

- Прочие собственники выражают согласие и принимают решение о внесении дополнений в устав компании.

- Все изменения (переоформление долей) нужно произвести в течение 6 месяцев после принятия решения.

В любом случае, прежде чем оказать помощь, учредитель должен согласовать это на общем собрании (или принять решение единолично, если учредитель единственный).

Договор безвозмездной финансовой помощи от учредителя: образец

Договор оформляется в письменном виде, в двух экземплярах – по одному для каждой из сторон.

Для того чтобы составленный документ можно было квалифицировать именно как договор дарения или безвозмездной помощи, в нем должны присутствовать следующие признаки:

- Предмет договора, он должен быть указан как можно точнее. Денежная сумма указывается цифрами и прописью.

- Факт безвозмездности. То есть нужно указать, что помощь оказывается только в одностороннем порядке, у принимающей стороны не должно возникать никаких обязательств.

Договор безвозмездной помощи учредителя, образец заполнения, можно посмотреть далее.

Договор финансовой помощи между юридическими лицами: образец

Отдельно стоит сказать о договоре, когда помощь оказывается одним юридическим лицом другому. В этом случае договор дарения делать нельзя – его могут признать ничтожным.

Это следует из положений статьи 575 Гражданского Кодекса РФ, которая запрещает договоры дарения между юридическими лицами, если предмет договора (в том числе и денежные средства) оценивается в сумму более 3000 рублей.

В этом случае можно воспользоваться следующими способами:

- Заключить договор о безвозмездном финансировании.

- Заключить договор о беспроцентном займе, а затем не истребовать его и списывать просроченные платежи (ст. 415 ГК РФ). Полученные взаймы средства налогом не облагаются, как и экономия на процентах, но под налогообложение подпадает прощенная сумма займа, которая образует внереализационный доход у заемщика. Налоговая база не образуется, когда средства получены от учредителя, владеющего не менее 50% уставного капитала заемщика.

- Внести денежные средства в увеличение уставного капитала. В этом случае организация, внесшая деньги должна увеличить долю в уставном капитале.

Учредитель имеет право оказать своей компании денежную помощь. Закон не устанавливает перечень целей, на которые можно истратить эти деньги. В соответствии с законодательством поступившие средства должны быть оформлены документально.

Если учредитель, внесший помощь является физическим лицом, то с ним можно заключить договор дарения. В случае, когда помощь оказывает другая организация оформлять ее путем дарения нельзя.

В отдельных случаях безвозмездно внесенная учредителем денежная сумма не облагается налогом.

Видео:4.7. Несостоятельность (банкротство) юридического лицаСкачать

Как оформить безвозмездную финансовую помощь от физического лица | Юридический портал

Иначе налоговая инспекция вправе потребовать ликвидации компании (например, постановление Федерального арбитражного суда Волго-Вятского округа от 23.01.09 по делу № А43-6947/2008-19-203).

Согласно п. 4 ст. 27 Закона N 14-ФЗ вклады в имущество общества не изменяют размеры и номинальную стоимость долей его участников в уставном капитале общества.

Законодательство не устанавливает каких-либо ограничений относительно лиц по договору займа. Поэтому заимодавцем может быть как юридическое, так и физическое лицо. Действующим гражданским законодательством не предусмотрены ограничения суммы займа.

Безвозмездная Пкредача Денежных Средств Между Физическими Лицами Гк Рф

Частный случай такой передачи – предоставление средств непосредственно учредителем. Так можно действовать далеко не во всех случаях.

https://www.youtube.com/watch?v=YvcDwig0hMo

Кроме того, важно помнить, что данное правило в отношении вещей (на деньги данное ограничение не распространяется) действует также тогда, когда переданное учредителем имущество в течение 1 года не передается иным лицам.

Что такое финансовая помощь. Особенности финансовой помощи учредителя на безвозвратной основе в 2021 году. Как отобразить помощь в бухгалтерской и налоговой отчетности.

Что касается порядка ведения бухгалтерского учета, то согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.

Ярким примером дарения денежных средств является следующий случай: отец хочет подарить молодоженам установленную сумму денег для покупки квартиры или совместного имущества — автомобиля. Можно ли передать деньги так, чтоб в случае разрыва не делить их как совместно нажитое имущество?

С целью сохранения предприятия учредители имеют право осуществлять финансовую помощь. Так как они в первую очередь заинтересованы в сохранении стабильности и финансовой устойчивости предприятия.

Как оформить безвозмездную финансовую помощь от физического лица

В последнее время участились случаи оказания финансовой помощи учредителями организациям, находящимся на гране банкротства. Это дает им шанс избежать ликвидации в установленном законодательством порядке и предоставляет возможность для осуществления эффективной финансово-хозяйственной деятельности.

И при случае разрыва брака и отношений не будет подлежать разделу. Однако если денежная сумма будет передана обоим супругам, то будет считаться имуществом, нажитым во время брака и в случае непредвиденных обстоятельств — подлежать делению.

Так как добровольцы не состоят с данной организацией ни в трудовых, ни в гражданско-правовых отношениях, возмещение расходов не облагается ЕСН и взносами в Пенсионный фонд РФ (п. 1 ст. 236 НК РФ и п. 2 ст. 10 Федерального закона от 15 декабря 2001 г. N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»).

Денежные средства – основной способ оказать финансовую поддержку предприятию. Они могут быть переданы от других юридических и физических лиц, государства или учредителей на определенные цели.

Безвозмездная финансовая помощь: проводки в бухгалтерском учете

С этой целью его руководители могут обратиться в финансовые кредитные учреждения, к другим юридическим или физическим лицам, которые имеют финансовые возможности для осуществления займа.

Оказание временной помощи компании оформляется, как правило, договором беспроцентного займа. С такой операции не нужно платить НДС и налог на прибыль.

Задолженность по невозвращенному займу после того, как истекут сроки давности, должна быть списана. Это станет основанием увеличить налоговую базу и начислить налог на прибыль (п. 18 ст. 250 НК РФ).

Если учредитель простит заем своей компании, такая операция расценивается как передача имущества безвозмездно, т. е. дарение. В случае если нет оснований, указанных подп. 11 п. 1 ст. 251 НК РФ (т. е. доля учредителя меньше 50%), это также станет поводом доначислить налог на прибыль.

Арбитражная практика свидетельствует о том, что суды не считают прощение долга равноценным дарению:

- в случае если долг прощен частично в обмен на обещание погасить оставшуюся часть (постановление ФАС СЗО от по делу № А21-3512/2007);

- прощение долга производится в счет погашения другого долга (постановление ФАС ЗСО от № Ф04-248/2009).

Одаряемый имеет право использовать подаренные средства по собственному усмотрению Если же в соглашении будет указано, что они дарятся, к примеру, на приобретение квартиры, то в этом случае указано их целевое применение и потратить их можно будет только на квартиру.

Оказание временной помощи компании оформляется, как правило, договором беспроцентного займа. С такой операции не нужно платить НДС и налог на прибыль.

Задолженность по невозвращенному займу после того, как истекут сроки давности, должна быть списана. Это станет основанием увеличить налоговую базу и начислить налог на прибыль (п. 18 ст. 250 НК РФ).

Если учредитель простит заем своей компании, такая операция расценивается как передача имущества безвозмездно, т. е. дарение. В случае если нет оснований, указанных подп. 11 п. 1 ст. 251 НК РФ (т. е. доля учредителя меньше 50%), это также станет поводом доначислить налог на прибыль.

Арбитражная практика свидетельствует о том, что суды не считают прощение долга равноценным дарению:

- в случае если долг прощен частично в обмен на обещание погасить оставшуюся часть (постановление ФАС СЗО от по делу № А21-3512/2007);

- прощение долга производится в счет погашения другого долга (постановление ФАС ЗСО от № Ф04-248/2009).

Одаряемый имеет право использовать подаренные средства по собственному усмотрению Если же в соглашении будет указано, что они дарятся, к примеру, на приобретение квартиры, то в этом случае указано их целевое применение и потратить их можно будет только на квартиру.

Сторона, безвозмездно получающая имущество, своему контрагенту ничего не платит, в том числе и НДС. Если вместе с имуществом передан экземпляр счета-фактуры, он не регистрируется в книге покупо Входной НДС к вычету не принимаетс и в бухгалтерском и налоговом учете никак не отражается.

https://www.youtube.com/watch?v=pTe3y6weris

Хотя такой вид договора не поименован в Гражданском кодексе, он допустим в силу пункта 2 статьи 421 Гражданского кодекса. Также практикуется финансовая помощь на основании совместного решения органов управления материнской и дочерней компаний, после которого материнская компания перечисляет деньги на счет «дочки».

Понятие «временная финансовая помощь» применено несколько некорректно, так как в действующем законодательстве оно не применяется. Здесь возможен вариант оказания «безвозмездной финансовой помощи» и вариант передачи денежных средств по договору займа.

По всей вероятности, Вас интересует именно второй вариант, который более целесообразен и менее всего обременителен.

This cannot be undone.»,»stories_narrative_remove_warning»:»Are you sure you want to delete this narrative?

В то же время последствия недействительности сделки (а именно возврат каждой из сторон другой стороне всего полученного по сделке) возможны только в судебном порядке (п.2 ст.166, п.1 ст.181 ГК РФ).

Законодательство, действующее в 2021 году, предписывает предприятиям, которые оказывают безвозмездную финансовую помощь, выделять средства из сумм чистой прибыли. Согласно НК РФ, расходы, связанные с благотворительностью и целевыми отчислениями, не включаются в расчет налогооблагаемой базы.

В каких случаях компании необходима финансовая помощь

Это возможно только в обществах с ограниченной ответственностью (ст. 27 закона № 14-ФЗ), так как в законе «Об акционерных обществах» аналогичного положения нет. Полученный вклад общество может использовать на любые цели, никаких ограничений в законодательстве нет.

Начнем с того, что договор бывает процентный и беспроцентный.

Если в договоре займа нет пункта о процентах или об их отсутствии, то заем по умолчанию считается возмездным, то есть процентным. Получив такой заем, компания обязана начислить проценты по ключевой ставке (п. 1 ст. 809 ГК РФ). Если вы планируете оформить беспроцентный заем, то условие о неначислении процентов нужно прописать в договоре.

Безвозмездная передача имущества — распространенный вид гражданско-правовых отношений в РФ. Какова его специфика? Какие есть разновидности соглашений по безвозмездной передаче имущества? Какие ограничения, касающиеся подобных сделок, предусмотрены российским законодательством? Суть безвозмездной передачи имущества Что такое безвозмездная передача имущества?

Для сбора информации о перечисленных пожертвованиях используют счет 91. Его структура активно-пассивная. Оказание безвозмездной финансовой помощи сопровождается корреспонденцией с дебетуемым 91 счетом.

Как оформить финансовую помощь

Оказать финансовую помощь организации могут любые из ее учредителей, то есть как физические, так и юридические лица. Но при этом Налоговый Кодекс РФ четко устанавливает перечень случаев, когда безвозмездно полученное имущество можно не включать в налоговую базу:

- Физическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое получает безвозмездно средства, имеет долю, превышающую 50% в уставном капитале организации, которая вносит средства.

Удобно: Отсутствие банковских карт, наши клиенты не зависят ни от выходных, ни от поломок банкоматов, и не оплачивают скрытые комиссии при их использовании. Вы сами выбираете способы погашения займа, так же мы работаем на дому, и в удобное для Вас время.

Безвозмездно полученные денежные средства не облагаются налогом на прибыль, если доля участия передающей стороны в уставном капитале получающей компании больше 50 процентов (подп. 11 п. 1 ст. 251 НК РФ). Это правило применяется независимо от статуса участника, предоставившего безвозмездную помощь (юридическое или физическое лицо).

Помощь учредителя фирме: какой вариант выбрать и как правильно оформить

И, наконец, самый непопулярный способ: когда финансовая помощь оказывается за счет дополнительных вкладов учредителя в уставный капитал компании. Почему непопулярный? В этом случае происходит увеличение уставного капитала, которое влечет за собой целый ряд действий по регистрации данного факта в налоговой инспекции.

https://www.youtube.com/watch?v=YnpfHAgSekI

В зависимости от заключенного договора делаются типовые проводки по получению беспроцентного займа или предоплаты, по приобретению имущества.

Финансовая помощь на безвозвратной основе осуществляется в качестве экономической поддержки развития предприятия. Существуют две основных причины, по которым организация может нуждаться в таких вложениях.

У передающей стороны списанные долги можно учесть в расходах. Но возможны споры с налоговой по восстановлению ранее принятого к вычету НДС по авансу.

Как получить финансовую помощь безвозмездно?

Самый простой в части оформления способ предоставления финансовой помощи – это обычная безвозмездная передача денежных средств ее участником в собственность компании. Его безопасно использовать, только когда помогающий компании участник – физическое лицо.

Однако в арбитражной практике до сих пор нет однозначного мнения о том, является ли финансовая помощь учредителя дарением, запрещенным между коммерческими организациями. Поэтому в данном варианте есть гражданско-правовой риск признания сделки недействительной, если участник, передающий компании деньги, тоже является юридическим лицом.

Под финансовой помощью чаще всего подразумевают передачу денежных средств на безвозвратной основе на определенные цели. Такая помощь может оказываться различным юридическим лицам, в частности в благотворительных целях некоммерческим организациям.

Статья 27 закона № 14-ФЗ не предусматривает возможности внесения вкладов в имущества отдельными участниками общества. Порядок оформления Для внесения вклада в имущество необходимо решение общего собрания участников общества (п. 1 ст. 27 закона № 14-ФЗ).

Финансовая помощь от — дружественной компании: учет, налоги, оформление

Финансовая помощь может быть предоставлена организации в виде денежных средств, предназначенных на определенные учредителями цели. Например, на пополнение оборотных средств, на приобретение различного вида имущества, на погашение кредиторской задолженности и т. п.

У получающей стороны появится облагаемый налогом на прибыль доход в размере рыночной стоимости полученного имущества или в сумме полученных денег.

А вот с позиции налогообложения дополнительной налоговой нагрузки данный способ помощи в себе не несет. Имущество, которое получено в качестве вклада в уставный капитал, также отнесено к доходам, не учитываемым при налогообложении прибыли (пп. 3 п. 1 ст. 251 НК РФ).

Видео:Как проходит процедура банкротства юр лиц? Какие последствия?Скачать

Безвозмездная финансовая помощь от физического лица юридическому лицу

Безвозмездная финансовая помощь от учредителя — как оформить ее правильно?.

Безвозмездная финансовая помощь от учредителя в 2021 году может быть оформлена также договором дарения (предоставления так называемой матпомощи). Однако данный вариант, несмотря на необходимость оформления всего лишь одного документа, имеет свои ограничения.

В частности, в силу положений пункта 1 статьи 575 ГК РФ он неприемлем в том случае, если учредителем коммерческой организации выступает иная коммерческая фирма, так как сделки по дарению между коммерческими организациями запрещены, за исключением подарков на сумму до 3000 руб.

Оформление финансовой помощи — договор, образец

С 2021 года финансовая помощь учредителя оформляется точно так же, как и раньше, то есть путем заключения договора дарения (безвозмездной финансовой помощи), который заключается между учредителем и организацией с учетом требований статьи 572 ГК РФ. Составление письменного документа в силу требований статьи 161 ГК РФ в данном случае обязательно.

При этом передаваться помощь должна безвозмездно, то есть без каких-либо встречных обязательств со стороны организации. Также помощь должна быть безвозвратной.

Материальный взнос

Финансовую помощь можно оказать на приобретение имущества, то есть на увеличение чистых активов. В

https://www.youtube.com/watch?v=ILOJwmHLFdg

данном случае внесённые денежные средства не будут учтены как доходы, и налогом на прибыль не облагаются.

Увеличение оборотных денежных средств

В этом случае взнос облагается налогом на прибыль в случае, если доля учредителя составляет менее половины.

Документальное оформление

Любой из указанных способов должен быть оформлен документально.

Акт при дарении

Так как одной из сторон выступает юридическое лицо, то документ должен быть оформлен в письменном виде.

Обязательные пункты договора:

- Указание сторон договора (даритель и одариваемый);

- Предмет договора (денежные средства с указанием суммы прописью);

- Общие положения (о том, что споры решаются путем переговоров и т. д.)

- Форма получение дара (через кассу, кредитную организацию).

- Сведения и подписи сторон. Если учредитель является руководителем предприятия-дар получателя, то подпись со стороны дар получателя должна быть продублирована вторым должностным лицом.

- Дата заключения договора.

Безвозмездная финансовая помощь: проводки в бухгалтерском учете :

Безвозмездная финансовая помощь – распространенная хозяйственная операция, которая влечет за собой передачу имущества юридическому лицу от других субъектов. Чаще всего благотворители жертвуют активы в виде денежных средств. Но существуют и другие виды безвозмездного финансирования сторонними лицами.

Как правильно оформить?

В зависимости от способа внесения денежных средств в пользу предприятия, различают разные процедуры и методы оказания финансовой помощи.

Процедура дарения

Передача денежных средств в качестве дара регулируется ст. 572 ГК РФ. Это вариант не подходит, если в качестве учредителя-дарителя выступает другое юридическое лицо, так как дарение между юридическими лицами неправомерно.

Сумма подарка от юрлица юрлицу не должна превышать 3 000 рублей.

Минусом этого способа также является тот факт, что сумма подаренных денег может облагаться налогом на прибыль. Подаренная денежная масса подлежит налогообложению в случае, если даритель владеет менее чем 50% доли в компании.

Вклад в имущество

Эта процедура оформляется путем издания локального нормативного акта или заключением договора. Например, это может быть решение учредителя о внесении денежных средств с целью приобретения имущества.

В документе необходимо обязательно указать, какое имущество и на какую сумму необходимо приобрести активов. По факту передачи денег составляется акт.

При совершении этого действия не меняются размеры долей, поэтому согласие других учредителей ООО не требуется. Но для целей проверки желательно к локальному акту приложить копии документов, подтверждающих факт приобретения указанного имущества.

Финансовая помощь от учредителя

Согласно ГК РФ поступления от учредителя могут быть получены на возмездной (в виде процентного займа) и безвозмездной основе (передача активов, беспроцентного займа или денег в дар).

Процентные займы несут для предприятия дополнительную кредитную нагрузку в виде процентов, при получении которых учредитель — физическое лицо должен к тому же уплатить НДФЛ.

Помощь в неденежной форме, оказываемая в виде передачи имущества (основных средств, материалов, товаров и др.) в собственность или безвозмездное пользование не слишком актуальна для фирмы. Поэтому рассмотрим варианты предоставления безвозмездной финансовой (денежной) помощи.

💡 Видео

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Банкротство физических лиц этапы процедуры и сроки. Вся правда от финансового управляющего.Скачать

Что вас ждет после процедуры банкротства? Вся правда из истории клиентаСкачать

Договор займа | Консультация юристаСкачать

Банкротство юридических лиц, что нужно знатьСкачать

Как правильно работать самозанятым с физическими и юридическими лицами?Скачать

Банкротство юридических лицСкачать

Лекция по банкротству юридического лица.Скачать

Какие на самом деле последствия у банкротства физ лиц 2023. Официальное банкротство физ лицСкачать

Упрощенная процедура банкротства отсутствующего должника (юр. и физ. лица)Скачать

Банкротство физ лиц не выгодно? Банкротство физических лиц - минусы и последствия.Скачать

Какие условия для банкротства физического лица?Скачать

Что такое безвозвратная финансовая помощь?Скачать

Лекция по банкротству физического лица. Все, что нужно знать практику.Скачать

Какие гранты можно получить от государстваСкачать

Договор займа между физическим и юридическим лицомСкачать