Если же покупателем является юридическое лицо либо физическое лицо — предприниматель, Налоговая инспекция оценивает его как налогового агента продавца. В этом случае покупатель обязан оплатить налог в размере 5% от продажней стоимости автомобиля. Порядок и размер оплаты регламентируется статьёй 173 Налогового Кодекса Российской Федерации.

Процедура оплаты Каждый продавец, который подписал и заверил договор о продаже, обязан подать декларацию в органы Налоговой инспекции.

Декларация заполняется с использованием специальных компьютерных программ, которые можно скачать на официальном сайте.

К декларации необходимо приложить ксерокопии бумаг, подтверждающие сумму расходов на покупку и плату автомобиля – договор купли-продажи и справка-счёт.

Подаётся декларация на следующий год после получения прибыли. Пример.

- Ндс с продажи автомобиля физ.лицу

- Уплата налога при продаже автомобиля физическим лицом в российской федерации

- Какие налоги платит юрлицо при продаже автомобиля?

- Налог с продажи автомобиля: порядок расчета и уплаты

- Как уйти от уплаты ндс при продаже автомобиля??

- Налог с продажи грузового автомобиля

- Что такое налог с продажи автомобиля?

- Налоговые расходы при купле-продаже автомобиля: кто и сколько платит

- Ип на енвд продает автомобиль налогообложение

- Продажа автомобиля в процессе деятельности ИП

- Реализация машины, приобретенной до постановки на учет

- Как ИП может продать автомашину?

- ЕНВД: продажа имущества организацией на вмененке

- Какой налог платит ИП при продаже авто

- Какие налоги платятся при продаже авто

- Налоговый вычет

- Указывать цель использования транспортного средства?

- Декларация при продаже машины

- Штраф за несвоевременную подачу декларации

- Вывод

- Какой налог платит ИП при продаже авто

- Ип продал автомобиль как физическое лицо

- Физическое лицо зарегистрировано в качестве индивидуального предпринимателя и применяет одновременно общий режим налогообложения и ЕНВД. Им был приобретен грузовой автомобиль уже после получения статуса ИП. Автомобиль использовался в рамках деятельности, облагаемой ЕНВД. Кто будет выступать продавцом при продаже автомобиля: физическое лицо или ИП? Какие налоги должны быть уплачены при продаже?

- Физическое лицо продало свое транспортное средство, которым оно владело более трех лет. При этом физическое лицо это же транспортное средство использовало в своей предпринимательской деятельности по ИП. ИП применяет УСН и ЕНВД. Проданное в 2021 году транспортное средство (грузовой автомобиль) использовалось в деятельности, облагаемой ЕНВД (грузоперевозки). Продажа транспортного средства является разовой операцией, но соответствующий вид деятельности заявлен в составе осуществляемых ИП видов деятельности. После продажи транспортного средства нужно ли платить какие-либо налоги? Нужно платить НДФЛ 13% или 6% от дохода по УСН?

- Автомобиль был приобретен индивидуальным предпринимателем (общий режим налогообложения) для личного пользования, в предпринимательской деятельности не использовался. Может ли индивидуальный предприниматель продать автомобиль как физическое лицо и, соответственно, не уплачивать НДС?

- Банк экспертных заключений

- Индивидуальный предприниматель, приобрел автомобиль для личного пользования и в предпринимательской деятельности его не использовал. Может ли индивидуальный предприниматель продать автомобиль как физическое лицо, какой налог необходимо заплатить и нужно ли уплачивать НДС?

- Обоснование:

- 🎥 Видео

Ндс с продажи автомобиля физ.лицу

При этом срок владения отсчитывается с момента приобретения транспортного средства, а не регистрации его в ГИБДД;

- если владелец автомобиля продал машину по стоимости, менее чем 250 000 рублей, 13% НДФЛ не оплачивается (эта сумма полностью представляет собой налоговый вычет на продажу движимого имущества);

- если владелец продал автомобиль дешевле, или по той же стоимости, что и приобрел его ранее, 13% НДФЛ не оплачивается. При этом у владельца должно быть документальное подтверждение (договор, по которому приобреталась машина, квитанция об оплате и т.д.).

Также не облагается налогом факт дарения автомобиля между родственниками. В том случае, если даритель – юридическое лицо, то договор дарения (даже безвозмездный и безвозвратный) облагается налогом.

Уплата налога при продаже автомобиля физическим лицом в российской федерации

- ФИО владельца, на которого оформлен автомобиль.

- Предметом налогообложения может стать и кредитный автомобиль. Порядок исчисления налога с продажи транспортного средства Продажа авто должна быть отмечена в декларации о доходах Уплата сумм налога в налоговые органы происходит в следующем порядке:

- После того, как заключен и завершен договор о продаже ТС, продавец должен подать налоговую декларацию в период с 01 января по 30 апреля года, который следует сразу за годом получения дохода.

- К декларации прилагается договор купли-продажи или справка из ГИБДД –документами, содержащими информацию о транспортном средстве и сумму договора.

- На основании заполненной декларации продавцу выдается квитанция для оплаты НДФЛ, оплатить которую необходимо до 15 июля текущего года года, когда подана декларация (т.е.

Какие налоги платит юрлицо при продаже автомобиля?

Это быстро и бесплатно!

- Общая информация

- Транспортный

- Сумма

- Полезные советы для уменьшения суммы

- Разница в налогах при продаже физическим или юридическим лицам

- Процедура оплаты

- Частные случаи

Многие продают его с целью получения дополнительного дохода либо для уменьшения расходов на обслуживание.

Чтобы урегулировать процесс перепродажи транспортного средства, руководство Российской Федерации ввело особую пошлину на их реализацию, которую не стоит путать с транспортным взносом на продажу.Согласно действующему Налоговому Кодексу Российской Федерации прибыль от реализации движимой и недвижимой собственности подвергаются обязательному налогообложению.

Налог с продажи автомобиля: порядок расчета и уплаты

Если на протяжении 10 рабочих дней, покупатель не осуществил переоформление, есть возможность остановить регистрацию в органах ГИБДД.

В этом случае транспортное средство подаётся в розыск, а владелец освобождается от уплаты транспортной пошлины.

https://www.youtube.com/watch?v=ATugQsfuhn0

О правилах уплаты транспортного налога, вы можете узнать, посмотрев этот видеоролик: Сумма Размер налоговой пошлины при реализации автомобиля может меняться в зависимости от многих показателей.

Иногда сумма налога достигает внушительной величины, а в некоторых случаях платить вообще не нужно.

Рассчитывая размер сбора при продаже автомобиля, важно помнить что базовая подоходная ставка составляет 13% от суммы реализации.

Как уйти от уплаты ндс при продаже автомобиля??

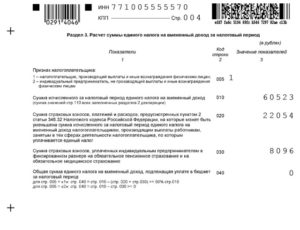

Примеры расчета суммы налога, подлежащего уплате Сумма налога в каждом случае — индивидуальная Рассмотрим как рассчитать сумму налога, подлежащего уплате в бюджет на примере нескольких случаев:

- Пример 1: Гражданин А приобрел автомобиль за 300 000 рублей в 2014 году. Продает его за 280 000 в 2015 году: (300 000 – 280 000) *13% = 0.Дохода он не получил, соответственно налог на доход не нужно платить.

- Пример 2: Гражданин Б получил в 2015 году автомобиль в наследство и уже в 2021 году решил его продать за 350 000 руб.: (350 000 – 250 000) * 13% = 13 000 руб. – это сумма налога, которую Гражданин Б должен внести в бюджет. Но при этом у него есть документы о проведенном ремонте автомашины на сумму 15 000 рублей. Тогда расчет суммы налога изменится. (350 000 – 250 000-15 000) * 13% = 11 050 руб.

- Пример 3: Гражданин Б приобрел автомобиль в кредит за 450 000 руб.

Исключение составляет тот факт, что налог с продажи грузового автомобиля оплачивается только в том случае, когда это вторая продажа автомобиля в текущем году.

Перед началом продажи личного транспорта стоит детально продумать все возможные варианты.

Оплатить подоходный налог за дорогой автомобиль – удовольствие сомнительное.

Иногда достаточно подождать некоторое время, чтобы продажа была более выгодна.

В любом случае дабы спать спокойно возьмите за привычку сохранять все документы и бумаги, которые подтверждают факт продажи автомобиля.

Необходимо помнить что при уклонении от оплаты подоходного налога, на вас будет налагаться штраф.

Размер которого иногда достигает 30% от суммы налога.

Заполняйте декларацию вовремя, и без лишних проблем отчитывайтесь за полученный доход. Не оставайтесь в долгу перед государством.

platyat-li-fiz-litsa-nds-s-prodazhi-avtomobilya/

Налог с продажи грузового автомобиля

Вопрос: ИП применяет только ЕНВД. Занимается грузоперевозками. Продал две машины, которые использовал в предпринимательской деятельности. 1.

Могу ли я по НДФЛ применить профессиональный налоговый вычет 20%, если документов, подтверждающих расходов, нет (одна машина была приобретена у физ. лица)? 2.

Могу ли я применить документально подтвержденные расходы, по приобретению транспортного средства, если оно куплено более 3 лет назад (второе транспортное средство куплено в автомобильном салоне, счет-фактура с выделенным НДС имеется)?

3.

Что такое налог с продажи автомобиля?

Но не каждый из нас полностью осознает, за что он платит.

К одной из проблем в среде уплаты налогов является налог с продажи автомобиля. В современном мире вряд ли найдется автовладелец, который ни разу в жизни не пытался продать собственный автомобиль. Так что каждом из них не понаслышке известно о так называемом подоходном налоге.

Но далеко не каждый из нас задумывается, как правильно осуществлять оплату налога при такой сделке.

Налоговые расходы при купле-продаже автомобиля: кто и сколько платит

Вся налоговая нагрузка при самом совершении сделки должна ложиться на продавца, однако не всё так просто. При перерегистрации автомобиля обязательно взимается пошлина, кроме того, теперь покупатель становится собственником, и теперь он должен платить транспортный налог.

https://www..com/watch?v=bF9QKGTA3XY

Рекомендуем прочесть: Замена предмета залога

Сделать это нужно будет до ноября следующего года.

Если автомобиль приобретается на вторичном рынке, транспортный налог должны платить и покупатель, и продавец: каждый из них платит не за весь год, а за ту часть года, когда машина находилась в собственности.

https://www.youtube.com/watch?v=ZEob4et-39E

При продаже автомобиля нужно решить вопрос, от чьего лица будет осуществляться сделка, и разъяснить, для каких целей покупалась машина. Налоги при продаже авто Физические лица, а также предприниматели при продаже личного автомобиля должны уплатить налог на доходы (НДФЛ в размере 13%).

Видео:Продажа авто без налогаСкачать

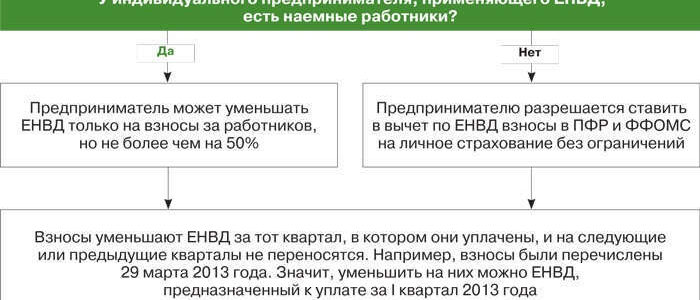

Ип на енвд продает автомобиль налогообложение

Бывают такие ситуации, когда ИП на ЕНВД продает автомобиль. Санкции или запреты на эти действия не наложены.

Законодательство до сегодняшнего дня не разграничивает личную собственность физического лица и его же собственность как коммерсанта до того момента, пока не возникает у ИП повод его продать.

На этом этапе появляется множество вопросов, требующих юридической консультации.

Какой применить налоговый режим при получении прибыли от продажи авто? Исчисляется ли с вырученной прибыли в рамках индивидуальной деятельности налог? Или все-таки налоги платятся, как с физического лица? Есть ли возможность уменьшить сумму налога, оформив имущественный вычет? Нюансов множество. Раскроем основные для верного принятия решения индивидуальным предпринимателем.

Продажа автомобиля в процессе деятельности ИП

Вариант первый. Человек оформляется в налоговой инспекции как предприниматель и приобретает необходимое для деятельности имущество и оборудование.

Причем и то и другое в домашнем использовании непригодно. Через время собственность продается. Поводов для продажи было предостаточно.

Возможно, оборудование устарело или для нового витка бизнеса нужен аппарат с более мощными характеристиками.

Прибыль, полученная от реализации такого имущества, считается доходом от индивидуальной деятельности предпринимателя и облагается налоговыми выплатами. Законодательно эти доходы, конечно, принадлежат индивидуальному предпринимателю.

Вариант второй более реалистичный.

Продажа автомобиля ИП на ЕНВД считается не связанной с коммерческой деятельностью, доход тоже не относится к ней и подвергается налоговому режиму не из сферы предпринимательства.

Если коммерсант оформил заявление о смене режима на УСН, то прибыль от продажи авто будет принадлежать уже режиму УСН. Предприниматели, оставшиеся на ЕНВД, уплачивают НДФЛ и НДС с реализации автомобиля. Необходимо знать, что с дохода предпринимателя имущественные вычеты не заявляются.

Реализация машины, приобретенной до постановки на учет

Часты бывают случаи, когда автомобиль был приобретен еще физическим лицом для личных целей. После регистрации индивидуальной деятельности он стал нужен в бизнесе.

Ситуация такая, что дата приобретения (получение документов и внесение оплаты за автомобиль) по факту наступила раньше даты регистрации предпринимателя в налоговой и выдачи свидетельства.

Документы, доказывающие факт приобретения, оформляются на физлицо, не зарегистрированное в качестве предпринимателя. Тот факт, что машина была куплена не для ведения бизнеса, совершенно неважен.

Здесь существенно только то, что теперь авто участвует в ведении бизнеса и по бухгалтерским проводкам проходит как основное средство.

Из этого следует, что ни указанная в документах дата оформления покупки, ни статус покупателя не влияют на налоговый режим сделки.

Главное — суметь доказать, что эта собственность использовалась в ведении бизнеса, и тогда ее признают основным средством.

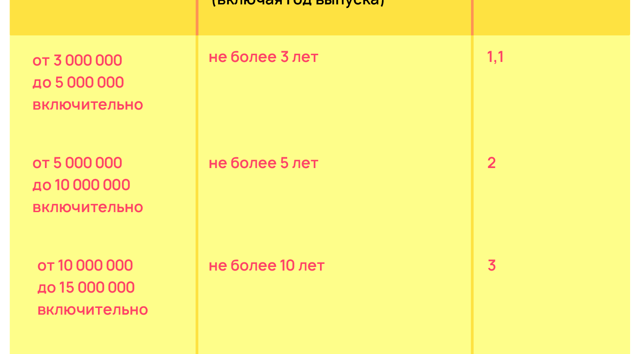

И расходы на приобретение этой собственности разрешено списать как расходы. Правда, списываются расходы не полностью. Здесь действуют бухгалтерские правила учета основных средств (Налоговый кодекс РФ, ст. 3, подпункт 3). Если вкратце:

- В течение первых 12 месяцев употребления в бизнесе списывается собственность сроком полезной эксплуатации менее 3 лет.

- Списание длится около 3 лет в случае срока полезного действия от 3 до 15 лет. Причем за первый год списывается только около 50% стоимости, за второй — 30%, только за третий год — оставшиеся проценты.

- 10 лет будут списываться активы, срок эксплуатации которых более 15 лет.

К имуществу, бывшему в личном пользовании, перешедшему в бизнес, применяются бухгалтерские правила, общие для всех основных средств.

https://www.youtube.com/watch?v=Cg9Yk8QXlRU

И при его реализации надо учитывать те же результаты, что и для основных средств, приобретенных исключительно для ведения бизнеса.

То есть для активов сроком полезного действия до 15 лет время продажи не превышает 3 лет (и не свыше 10 лет для активов с полезным применением свыше 15 лет). Траты, оформленные ранее, надо будет вернуть, а налоговые выплаты пересчитать.

Нельзя забывать о том, что контролеры, квалифицируя сделку, всегда оценивают факты по совокупности (имеется в виду сумма от реализации имущества: относится ли она к личной прибыли или к прибыли от предпринимательской деятельности).

Есть имущество, которое не вызывает вопросов, как то витрины, промышленные холодильные установки. С них налоги уплачивает индивидуальный предприниматель, даже если приобретало его физическое лицо. Но есть и спорная собственность.

Как ИП может продать автомашину?

Например, ИП на ЕНВД продает автомобиль. Ведь коммерсант может использовать его как в интересах бизнеса, так и в личных целях. В подобной ситуации инспекторы дают оценку фактическому использованию активов по виду деятельности, зарегистрированной в налоговой.

В случае с автомобилем — такая система. Если основная деятельность индивидуального предпринимателя — перевозки (грузовые или пассажирские), факт реализации признается доходом от предпринимательской деятельности.

Подтвердить это можно наличием путевых листов. Но, если коммерсант передвигается на машине из дома на работу и обратно, она будет признана личным имуществом. И реализация этого автомобиля будет облагаться простым НДФЛ.

В реальной жизни все намного сложнее.

Такие нюансы, как тип реализуемых активов, вид, зарегистрированный в налоговой деятельности, предназначение продаваемой собственности, оформление технической документации на продажу или сделку, и им подобные могут помочь в оценке продаваемого имущества или, наоборот, помешать. Но в итоге главное — это уплата налога.

ЕНВД: продажа имущества организацией на вмененке

Не столь уж редко плательщики ЕНВД сталкиваются с ситуацией продажи своего имущества.

Особенностью режима налогообложения в виде ЕНВД является то, что он применяется только в отношении тех видов предпринимательской деятельности, которые поименованы в п. 2 ст. 346.26 НК РФ.

По видам же деятельности, не указанным в названном пункте, налогоплательщики должны применять иные режимы налогообложения, предусмотренные Налоговым кодексом РФ.

info/envd-pri-prodazhe-avtomobilja/

Какой налог платит ИП при продаже авто

Большинство людей представляет себе схему продажи автомобиля простым физическим лицом.

Там нет ничего сложного, всё понятно, да и налоги, взимаемые с продажи вполне себе прозрачны.

Но возникает вопрос, так ли обстоит дело, когда автомобиль продаёт индивидуальный предприниматель? Ответ — там есть свои нюансы, о которых стоит узнать заранее.

В первую очередь, что нужно знать предпринимателю, продающему машину — налог будет зависеть от нескольких факторов.

Но прежде разъясним — для государственных органов принципиальной разницы в том, кто продаёт — индивидуальный предприниматель, или физическое лицо — нет. И выбирать, от чьего имени будет совершена продажа нужно только для того, чтобы понять, какой именно налог придётся уплатить.

Если всё происходить от лица ИП, то в дело вступает налог при УСН (упрощённая система налогообложения).

Какие налоги платятся при продаже авто

- Тринадцатипроцентный налог на доходы (НДФЛ). Платят и «физики» и «ипешники», которые продают автомобиль, использовавшийся до этого только в личных целях.

- Восемнадцатипроцентный налог на добавленную стоимость (НДС) платит предприниматель, если автомобиль использовался для получения прибыли, то есть в деятельности фирмы.

Этот налог взимается с ИП только тогда, когда задействована общая схема налогообложения (ОСНО). И это не отменяет уплату НДФЛ (13%).

- Если же речь идёт об упрощённой системе налогов, то платить вышеуказанные сборы не потребуется. Но обязанностью ИП становится включение дохода от сделки в налоговую базу. И далее с этого дохода будет осуществляться сбор, который составит 6 процентов от прибыли, либо же выбирается другой вариант — 15 процентов от вычисления «доходы минус расходы».

- В том случае, если вы — предприниматель, работающий по ЕНВД, то вам нужно будет заплатить именно его, то есть единый налог на вменённый доход. Схематично это можно выразить как возможный доход от проведённой сделки, минус те затраты, которые связаны с извлечением прибыли.

Налоговый вычет

Им могут воспользоваться только физические лица в отношении подоходного налога.

https://www..com/watch?v=bF9QKGTA3XY

Когда разрешено не платить налог на доходы физического лица (НДФЛ):

- Если вы можете документально доказать, что стоимость продаваемого автомобиля меньше стоимости его приобретения. Либо же, что стоимость его меньше двухсот пятидесяти тысяч рублей.

- В том случае, если продавец является владельцем авто более трёх лет (ст. 217 НК).

Эти два пункта возможно реализовать только в том случае, если продаваемый автомобиль был только в личном пользовании владельца. Если осуществляется сделка с авто коммерческого назначения, то это не сработает, и налоговый вычет реализовать не удастся.

Указывать цель использования транспортного средства?

Конкретная цель использования ТС может повлиять на дальнейший вид взимаемого налога. Поэтому о ней стоит заранее подумать.

https://www.youtube.com/watch?v=zb7CXkVG1Rk

Если вы продаёте легковой автомобиль и при этом ваша фирма не занималась извозом пассажиров, то трудностей никаких не возникнет. Это и понятно, что такой автомобиль не был предназначен для коммерческой деятельности.

А вот в случае грузовика или автобуса доказывать, что ТС использовалось только лишь в личных целях, а не для получения выгоды в ходе коммерческой деятельности — проблематично. И потому начнёт действовать схема уплаты налога, исходя из того какая система налогообложения применяется к индивидуальному предпринимателю.

Декларация при продаже машины

В первую очередь нужно знать, что сроки подачи декларации — фиксированные, а вот сроки подачи заявления на налоговый вычет — нет. Вы можете подавать это заявление в любое удобное время.

Подробнее о сроках по подаче декларации — сделать это нужно не позднее 30 апреля следующего года. Сама же декларация заполняется на бланке по форме 3-НДФЛ. Заполнять вы можете её как в ручную, так и с помощью электронного сервиса.

На что стоит обращать внимание при заполнении бланка декларации?

В первую очередь на то, как рассчитывается коэффициент владения. В 2021 году в схему его расчёта были внесены поправки, поэтому важно заново со всем ознакомиться.

Когда вы снимаете автомобиль с регистрации после пятнадцатого числа месяца, то нужно учитывать, что этот месяц засчитывает полным.

А вот если ТС снимается с регистрации в течение первых пятнадцати дней месяца, то это месяц не учитывается при расчётах налога.

Штраф за несвоевременную подачу декларации

Если вы пропустили крайний срок подачи этой отчётности, или вообще махнули на него рукой (по забывчивости), то вам будет начислен определённый штраф. Сумма этого штрафа составляет пять процентов от суммы, которую вы не заплатили в виде налога.

Но! Размер этого штрафа имеет ограничения. Он не может составлять сумму менее 1 тысяч рублей, и не может превысить тридцати процентов от указанной суммы (Письмо Минфина РФ от 29.01.2014 № 03-02-07/1/3242).

Вывод

Сделка по продаже транспортного средства — такой же доход индивидуального предпринимателя, как и всё остальное. И за этот доход также нужно отчитываться.

Поэтому, прежде чем оформлять эту сделку, подумайте, в каком лице вам будет проще и выгоднее это совершать — в лице индивидуального предпринимателя, или же в качестве простого физического лица.

Как поступать в случае необходимости продать свою машину? Реализовать сделку от лица индивидуального предпринимателя, или же простого физического лица? Ведь эта сделка — такой же доход для ИП, как и всё остальное. А значит и за неё нужно будет отчитаться рублём и документом в налоговую базу нашей страны.

article/kakoy-nalog-platit-ip-pri-prodazhe-avto

Видео:Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

Какой налог платит ИП при продаже авто

Большинство людей представляет себе схему продажи автомобиля простым физическим лицом. Там нет ничего сложного, всё понятно, да и налоги, взимаемые с продажи вполне себе прозрачны. Но возникает вопрос, так ли обстоит дело, когда автомобиль продаёт индивидуальный предприниматель? Ответ — там есть свои нюансы, о которых стоит узнать заранее.

В первую очередь, что нужно знать предпринимателю, продающему машину — налог будет зависеть от нескольких факторов.

Но прежде разъясним — для государственных органов принципиальной разницы в том, кто продаёт — индивидуальный предприниматель, или физическое лицо — нет. И выбирать, от чьего имени будет совершена продажа нужно только для того, чтобы понять, какой именно налог придётся уплатить.

Если продажей занимается физическое лицо, то сделка будет облагаться налогом на добавленную стоимость (НДС).

Если всё происходить от лица ИП, то в дело вступает налог при УСН (упрощённая система налогообложения).

Видео:Зачем брать лизинг ИП на 6, если нет зачета налоговСкачать

Ип продал автомобиль как физическое лицо

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Физическое лицо зарегистрировано в качестве индивидуального предпринимателя и применяет одновременно общий режим налогообложения и ЕНВД. Им был приобретен грузовой автомобиль уже после получения статуса ИП. Автомобиль использовался в рамках деятельности, облагаемой ЕНВД.

Кто будет выступать продавцом при продаже автомобиля: физическое лицо или ИП? Какие налоги должны быть уплачены при продаже?

Рассмотрев вопрос, мы пришли к следующему выводу:

По мнению контролирующих органов, реализация основного средства (автомобиля) не подпадает под ЕНВД.

Следовательно, в случае реализации транспортного средства, осуществляемой вне рамок деятельности, облагаемой ЕНВД, индивидуальному предпринимателю, одновременно применяющему общий режим, следует исчислить и уплатить налоги в соответствии с общим режимом налогообложения (НДФЛ и НДС).

Рекомендуем дополнительно ознакомиться с Энциклопедией хозяйственных ситуаций. Продажа ОС при совмещении ОСН и ЕНВД (подготовлено экспертами компании «Гарант»).

Ответ подготовил:Эксперт службы Правового консалтинга ГАРАНТ

член Палаты налоговых консультантов Степовая Яна

https://www.youtube.com/watch?v=qWG1lZ1Tz94

Ответ прошел контроль качества службой Правового консалтинга ГАРАНТ

20 марта 2012 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Физическое лицо продало свое транспортное средство, которым оно владело более трех лет. При этом физическое лицо это же транспортное средство использовало в своей предпринимательской деятельности по ИП. ИП применяет УСН и ЕНВД. Проданное в 2021 году транспортное средство (грузовой автомобиль) использовалось в деятельности, облагаемой ЕНВД (грузоперевозки). Продажа транспортного средства является разовой операцией, но соответствующий вид деятельности заявлен в составе осуществляемых ИП видов деятельности. После продажи транспортного средства нужно ли платить какие-либо налоги? Нужно платить НДФЛ 13% или 6% от дохода по УСН?

Рассмотрев вопрос, мы пришли к следующему выводу:

Доходы от продажи транспортного средства в рассматриваемой ситуации облагаются налогом, уплачиваемым в связи с применением УСН.

Ответ подготовил:Эксперт службы Правового консалтинга ГАРАНТ

Арыков Степан

Ответ прошел контроль качества

18 января 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77,

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145),

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Автомобиль был приобретен индивидуальным предпринимателем (общий режим налогообложения) для личного пользования, в предпринимательской деятельности не использовался.

Может ли индивидуальный предприниматель продать автомобиль как физическое лицо и, соответственно, не уплачивать НДС?

Рассмотрев вопрос, мы пришли к следующему выводу:

В рассматриваемой ситуации индивидуальный предприниматель имеет право продать автомобиль, заключив договор купли-продажи как физическое лицо. Обязанности по уплате НДС в этом случае не возникает.

К сведению:

Не возникло бы также обязанности исчисления и уплаты НДС в бюджет в случае, если бы рассматриваемое имущество реализовывалось ИП, применяющим УСН. Ведь в соответствии с п. 3 ст. 346.

11 НК РФ ИП, применяющие УСН, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, а также НДС, уплачиваемого в соответствии со ст. 174.1 НК РФ.

https://www.youtube.com/watch?v=mCHTjTw7PS0

Ответ подготовил:Эксперт службы Правового консалтинга ГАРАНТ

Овчинникова Светлана

Контроль качества ответа:Рецензент службы Правового консалтинга ГАРАНТ

аудитор Мельникова Елена

20 сентября 2012 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

Читайте так же: Отказ от путевки в турцию возврат денег

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77,

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145),

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Банк экспертных заключений

Если у Вас появились вопросы в области бухгалтерского учета, налогообложения, права или кадров и Вам нужен ответ на основании законодательной базы с ссылками на первоисточники, смело обращайтесь к нам. Опытные специалисты практики подготовят ответ с обоснованием и выводами по Вашему вопросу.

Индивидуальный предприниматель, приобрел автомобиль для личного пользования и в предпринимательской деятельности его не использовал. Может ли индивидуальный предприниматель продать автомобиль как физическое лицо, какой налог необходимо заплатить и нужно ли уплачивать НДС?

Индивидуальный предприниматель может продать автомобиль, заключив договор купли-продажи как физическое лицо. Доход подлежит обложению НДФЛ по ставке в размере 13%. Обязанности по уплате НДС в этом случае не возникает.

Обоснование:

Согласно п. 1 ст. 2 Гражданского кодекса Российской Федерации от 30.11.

1994 № 51-ФЗ, предпринимательской деятельностью является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

Правоспособность гражданина возникает в момент его рождения, а не ставится в зависимость от регистрации его в качестве индивидуального предпринимателя. Гражданин лишь приобретает ряд дополнительных возможностей для реализации своей правоспособности (см. ст. 17, 18 ГК РФ).

Действующее гражданское законодательство не разграничивает имущество физических лиц и индивидуальных предпринимателей. Согласно абз. 3 п. 4 Постановления Конституционного Суда РФ от 17.12.

1996 № 20-П гражданин (в случае, если он является индивидуальным предпринимателем без образования юридического лица) использует свое имущество не только для занятия предпринимательской деятельностью, но и в качестве собственно личного имущества, необходимого для осуществления неотчуждаемых прав и свобод.

Имущество гражданина в этом случае юридически не разграничено.

Осуществление предпринимательской деятельности не препятствует совершению лицом, имеющим статус индивидуального предпринимателя, различных гражданско-правовых сделок, не связанных с осуществлением предпринимательской деятельности, в отношении принадлежащего ему на праве собственности имущества (Постановление Четвертого арбитражного апелляционного суда от 19.07.2012 по делу № А19-3853/2012). Следовательно, индивидуальный предприниматель может продать автомобиль, заключив договор купли-продажи как физическое лицо.

🎥 Видео

Почему опасно покупать авто с юр.лица? #мосподбор #автоэкспертСкачать

Экономим налоги: покупка автомобиля за счет организации.Скачать

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Как продавцу не платить налог, а покупателю не пролететьСкачать

Какие налоги нужно заплатить при продаже автомобиля. Бизнес и налогиСкачать

Как ИП купить автомобиль с расчётного счёта без риска блокировки по 115-ФЗ и сэкономить на налогахСкачать

НАЛОГ 13 С ПРОДАЖИ АВТОМОБИЛЯ, КОТОРЫЙ БЫЛ В СОБСТВЕННОСТИ МЕНЕЕ 3 ЛЕТ.Скачать

Аренда автомобиля у физического лица. Учет и налоги при аренде автомобиляСкачать

Лизинг на авто для физлиц. В чем фишка и зачем это нужноСкачать

3-НДФЛ 2024 при продаже автомобиля, как заполнить декларацию 3-НДФЛ при продаже машины в личном кабСкачать

Ваш первый лизинг: Как вывести авто на себяСкачать

Какие Налоги при Продаже Имущества ИП? Как ИП не платить НДФЛСкачать

Вы продали автомобиль перекупу. Какие налоги с этого придется заплатить? Как этого избежать?Скачать

Заработок 7 Марта | Тариф бизнес Москва | АвтопропагандаСкачать

Как сэкономить на налогах. ИП Грузоперевозки.Скачать

Налог с продажи автомобиля. Продавец физическое лицо 13 2020 2021 2022 2023 2024Скачать