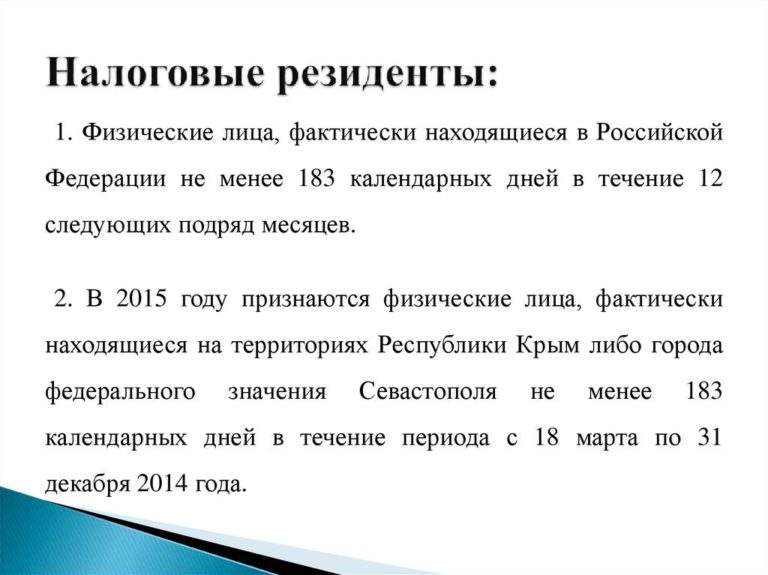

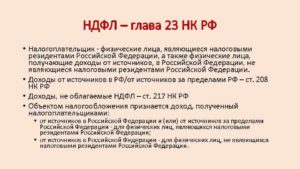

Налоговыми резидентами РФ являются все граждане, зарегистрированные либо проживающие здесь по факту около ста восьмидесяти трёх дней на протяжении двенадцати месяцев без выезда за границу. Это положение закреплено в законах,регулирующих операции с валютой, в том числе и межнациональные связи.

В некоторых законодательных актах указывается то, что налоговыми резидентами РФ признаются граждане, которые имеют определенные обязанности и права. Но в отдельных ситуациях данные понятия имеют значительны отличия в сфере использования.

Важно! Люди, проживающие в стране более 183 дней, не считаются налоговыми резидентами. К примеру, интуристы, прибывшие на курорт либо экскурсию, студенты, которые приезжают на учёбу, а также граждане, приехавшие сюда для трудоустройства. То есть, наличие у человека гражданства Российской Федерации не влияет на определение его резидентности.

Можно сказать, что налоговыми резидентами страны смогут быть граждане другой страны и даже лица без подданства. Гражданин, который не получает официальных доходов, не является налоговым резидентом (НР). Можно отметить то, что лица,не являющиеся НР России, относятся к налогоплательщикам исключительно только по прибыли.

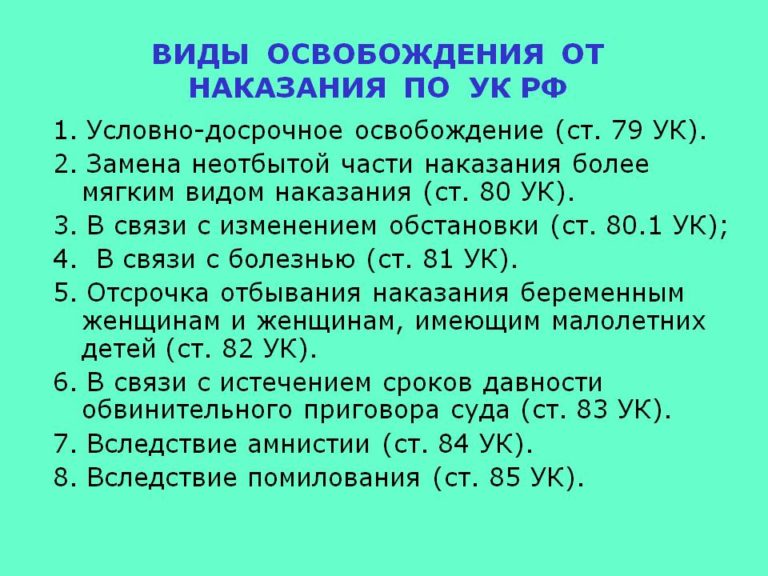

- Физическое лицо как налоговый резидент

- Чем отличается налоговый резидент от нерезидента?

- Объект налогообложения резидента

- Подтверждение статуса налогового резидента Российской Федерации

- Вопросы-ответы

- Что такое налоговый резидент и кто им является в рф — ндфл

- Понятие и характеристики налогового резидента

- Каким образом осуществляется подсчет количества дней пребывания на территории страны

- Кто является налоговым резидентом

- Разница между резидентом и нерезидентом и их особенности

- Порядок налогообложения доходов физических лиц

- Для чего необходимо подтверждать налоговое резидентство

- Порядок подтверждения статуса налогового резидента РФ

- Перечень документов для подтверждения статуса налогового резидента

- Уполномоченный орган по подтверждению статуса налогового резидента РФ

- Кто такой резидент и нерезидент РФ: как определить и в чем отличия

- Типичная ошибка

- Кто такой резидент?

- На что влияет статус налогового резидента?

- Значение слова

- Кто такой нерезидент?

- status-platel.jpg

- Представители

- Права представителей

- Налогообложение доходов нерезидентов рф

- Подоходный налог нерезидентов РФ

- Налог на имущество для нерезидентов РФ

- Транспортный налог для нерезидентов РФ

- Налог на квартиру нерезидентов РФ

- Ндфл с доходов нерезидента рф согласно международным соглашениям

- Налоговый статус налогоплательщика: резидент или нерезидент

- В чем отличия между резидентом и нерезидентом рф

- Когда физические лица признаются налоговыми резидентами РФ

- Когда юридическое лицо становится резидентом РФ

- Как получить сертификат налогового резидента

- Ответы на вопросы

- 🔍 Видео

Физическое лицо как налоговый резидент

НР является субъектом обложения налогов. Он имеет подобный статус из-за своего постоянного местонахождения. Все плательщики налоговых пошлин делятся на людей, которые являются резидентами и нерезидентами данного государства. Причисление плательщика налогов к данной группе обусловливает наличие его налогового статуса и надлежащую ему ответственность.

НР является физ. лицо, постоянно проживающее на территории Российского государства. Это касается и иностранных жителей, и лиц, не имеющих гражданства, однако которые по факту проживают на её территории не менее ста восьмидесяти трёх дней на протяжении всего года.

Статус резидентства в России необходимо продлевать каждый год. Есть такие ситуации, когда для установления резидентности одного лишь критерия о кратковременном проживании в государстве недостаточно.

В таком случае применяются другие признаки, а именно:

- месторасположение собственного жилья;

- личные и экономические связи;

- подданство.

Для юридического лица, являющегося плательщиком налогов,проводится тестирование в виде теста иностранной корпорацией, напрямую зависящее от той страны, в котором сформирован данный вид тестирования, а также фактического месторасположения, местности, в которой будет проводиться центральный контроль и управление, местности проведения действующего менеджмента фирмой, деловой цели.

Стоит отметить! Для того, чтобы быть НР юридические лица обязаны делать взносы в бюджет того государства, к которому они имеют прямое отношение по статусу, установленному для них налоговым кодексом.

Для каждого физического лица это считается принципиальным, так как от него зависит, какай налог необходимо платить тринадцать процентов как для резидента либо тридцать процентов как для нерезидента, потому что разница в сумме очень большая.

Для определения статуса резиденства гражданство не играет никакой роли.

А вот статус ФЛ НР имеет свои свойства, которые заключаются в том, что те лица, которые имеют статус резидентсва платят налог на доходы физических лиц только по прибыли, полученной лишь от источников страны. Статус резиденства они восстанавливают на каждый период выплаты компенсации.

Важно! Возвращение лишних денежных средств по налогу на доходы физических лиц возможно производить лишь в конце года. Осуществляется возврат непосредственно через налоговую структуру. На данный вид налогоплательщиков не оказывают влияние правила о стандартных, имущественных и социальных налоговых вычетах.

https://www.youtube.com/watch?v=wBXiBr88mp0

Засвидетельствовать статус резидентстваесть возможность при помощи всякого официального документа, который удостоверяет фактическое проживание на территории Российского государства больше ста восьмидесяти трёх дней. Подобными документами считается паспорт, где стоит пометка о приезде в данное государство, билеты, визы с печатями, справка о регистрации по месту временного пребывания.

Чем отличается налоговый резидент от нерезидента?

Согласно статьи одиннадцать Налогового Кодекса Российской Федерации НР государства являются ФЛ, по факту проживающие в данном государстве около ста восьмидесяти трёх дней.

То есть, статус резиденста РФ определяется исходя из длительности пребывания на территории страны в каждом календарном году (с первого января по тридцать первое декабря) без учёта последних и следующих периодов.

Резидентом называется ЮЛ либо ФЛ, которое зарегистрировано в стране и на которое в полном объёме распространяется закон.

Нерезидентом называется ЮЛ или ФЛ, которое работает в одном государстве, но постоянно зарегистрировано и живёт в другом.

Нерезиденты платят налог только с прибыли, которую получают от источников на территории Российской Федерации.Именно в этом заключаются различия между резидентом и нерезидентом.

Объект налогообложения резидента

Объектом налогообложения резидента считается его доходная часть, в частности, денежные средства, которые получены в виде оплаты труда, стипендий, пенсий и прочих видов доходов. Для резидентов объектом налогообложения будет являться вся прибыль, которую они получают от источников как в России, так и за границей.

Подтверждение статуса налогового резидента Российской Федерации

Выдают Подтверждение статуса налогового резидента Российской Федерации физическим лицам, которые зарегистрированы в качестве ИП, поставлены на учёт в налоговой инспекции и которые осуществляют уплату на территории России налогов и сборов, предусмотренных договорами во избежание двойного обложения налогами.

Выдачу Подтверждения производят при:

- предоставлении справки установленного образца в соответствующие организации;

- подписании назначенным должностным лицом заявления установленного образца;

- постановке печати уполномоченным лицом в специализированном налоговом органе.

Вопросы-ответы

- Вопрос 1: Считаюсь ли я НР Российского государства, если с начала года прожил на её территории сто девяносто дней, однако потом уехал до конца этого года жить за пределы государства?

Ответ: При определении налогового статуса ФЛ нужно брать в учёт двенадцатимесячный период, который и определяет дату приобретения им прибыли, в т. ч. начавшийся в одном налоговом календарном периоде и длящийся в другом налоговом году.

- Вопрос 2: Здравствуйте! Можете подсказать, по каким документам определяется статус резидентства для гражданина Российской Федерации?

Ответ: Нужны следующие документы: паспорт гражданина Российской Федерации; отметка о пересечении границы для того, чтобы ежемесячно контролировать пребывание на территории России.

- Вопрос 3: Я оформила Разрешение на Временное Пребывание. Буду ли я являться резидентом РФ после аннулирования РВП?

Ответ: Налоговым резидентом является человек, который живёт на территории Российской Федерации на протяжении ста восьмидесяти трёх календарных дней.

Москва и Московская область: +7 (499) 110-89-42 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 385-56-34

Видео:В Конституции сказано,как избавиться от физического лица?Скачать

Что такое налоговый резидент и кто им является в рф — ндфл

Резиденство существенным образом влияет на экономическое положение субъекта, ведь от наличия или отсутствия статуса резидента зависит то, какие доходы и в каком объеме будут облагаться налогом, а также предполагает совершение дополнительных действий по сбору подтверждающих документов и обращению в компетентный орган.

Понятие и характеристики налогового резидента

Понятие налогового резидента приведено в Налоговом кодексе (ст. 207). Резидентом считается физическое лицо, время пребывания которого в России за 12 месяцев составляет не менее 183 дней.

Таким образом, статус зависит от срока нахождения лица в России, на него не влияет ни гражданство (РФ, иностранного государства либо его полное отсутствие), ни место рождения или жительства.

Предусмотрено, что в любом случае резидентами считаются:

- военные, служащие за пределами РФ;

- государственные или муниципальные служащие, находящиеся в заграничной командировке.

Статус дипломатов определяется в общем порядке.

Однако, развитие сотрудничества между странами привело к тому, что сейчас действует порядка 60 договоров, заключенных Россией с рядом стран-партнеров. В этих документах устанавливаются свои требования к резидентам. Учитывая, что в России международные договоры в приоритете, применяться будут именно их условия.

Каким образом осуществляется подсчет количества дней пребывания на территории страны

При осуществлении этой операции могут возникнуть такие вопросы, как:

- Составляют ли 12 месяцев календарный год?

- Срок в 12 месяцев – календарный?

Касаемо 1-го вопроса следует принять во внимание рекомендации контролирующих органов. Многочисленные разъяснения Министерства финансов указывают, что основное условие для получения статуса – непрерывное следование периода, определенного в 12 месяцев. Календарный он или нет, никакого значения не имеет.

https://www.youtube.com/watch?v=V7__FcyxSdY

К примеру, для определения статуса на 1 сентября следует принимать во внимание период с 31 августа года предыдущего по 31 августа года текущего (обе даты включаются).

Отвечая на второй вопрос, следует отметить, что подобных требований налоговым законодательством не предусмотрено.

Решив вопрос с 12-ю месяцами, следует переходить к подсчету количества дней нахождения в России. Здесь также возникает несколько вопросов:

- Последовательные ли это дни?

- Считаются ли дни фактического прибытия и отбытия?

Отвечая на 1-й вопрос, следует отметить, что законом таких условий не установлено. Указанный период может быть прерван на небольшой срок, не превышающий полугода, когда лицо выезжает заграницу для:

- лечения;

- учебы;

- отдыха;

- выполнения трудовых функций (командировка).

Основное условия – срок, других требований, например, к дисциплинам, учебным заведениям, клиникам нет. Если допустимый временной лимит превышен, то срок нахождения в России не засчитывается. Подтверждается время различными документами. Ими могут быть договоры, справки, выданные соответствующими учреждениями, отметки в паспорте с указанием дат въезда и выезда.

Возвращаясь ко 2-му вопросу, следует отметить, что разъяснения налогового и финансового ведомств встают на сторону налогоплательщика и включают дни въезда и выезда. Подтверждаются они отметками, совершенными при пересечении границы.

Кто является налоговым резидентом

Частично, этот вопрос был освещен выше: исходя из общего правила, те, кто находится в России больше 183 дней.

Кто это может быть?

- лица, состоящие в гражданстве РФ, живущие в РФ постоянно;

- граждане РФ, место жительства которых находится в другой стране, но находящихся в России в течение установленного срока;

- не имеющие гражданства вообще, либо подданные других государств, при нахождении их в РФ в течение контрольного срока.

Определение этого статуса во многом зависит от условий международного договора РФ. В настоящее время их заключено достаточно много, поэтому при возникновении вопросов следует обращаться именно к этому документу, возможно, он содержит какие-то нюансы.

Разница между резидентом и нерезидентом и их особенности

Сравнивая объем прав и обязанностей резидента и нерезидента, можно отметить, что последний имеет несколько другой набор:

- Уплата налога осуществляется только с тех доходов, которые получены им в России.

- Статус определяется при каждой выплате дохода.

- Излишне уплаченный налог можно вернуть лишь по прошествии календарного года через инспекцию.

- Декларированию подлежат только те доходы, которые были получены нерезидентом в России.

- Отсутствует право на применение любых налоговых вычетов.

- Налоговая ставка, по общему правилу, равна 30%. Исключение составляют лишь высококвалифицированные специалисты и некоторые другие категории (13% по основному доходу, а также по тем видам выплат, которые упомянуты в трудовом или гражданско-правовом договоре, в противном случае, все, что не относится к заработной плате облагается по ставке 30%).

Порядок налогообложения доходов физических лиц

Резидент РФ должен отчитываться по всем доходам, независимо от места их возникновения, будь то Россия или какая-то другая страна. Размер процента привычный – 13.

Нерезидент платит только с доходов, полученных в России, при этом, по общему правилу, ставка повышена – 30. Но есть и исключения:

- высококвалифицированные специалисты;

- моряки, плавающие под флагом РФ;

- домашний персонал, который был нанят в частный дом;

- те, кто трудится по найму;

- соотечественники, пожелавшие переехать на историческую родину.

Все они платят 13%.

Доход от владения долей российской организации предусматривает необходимость уплаты подати в размере 15%.

Для чего необходимо подтверждать налоговое резидентство

- Для исключения ситуации, когда на доходы претендует сразу 2 государства, соответственно, чтобы не платить подати 2 раза, существенно уменьшая свой доход. Во избежание этой ситуации были разработаны и подписаны специальные договоры на уровне государств. Их более 60, поэтому, можно предположить, что коллизий возникнуть не должно.

- Как известно, в России резиденты делают отчисления в казну по всем своим доходам, независимо от места их получения, но по сниженной ставке. Те, кто к ним не относятся, уменьшают доход, полученный только в РФ (по большей ставке). Соответственно, статус влияет на облагаемый доход и на размер ставки.

Порядок подтверждения статуса налогового резидента РФ

Для того чтобы подтвердить резидентство, формируется пакет документов и направляется в инспекцию.

По результатам рассмотрения выдается одна из следующих бумаг:

- справка, оформленная согласно форме, рекомендуемой в РФ, подписанная должностным лицом, скрепленная гербовой печатью.

- если предусмотрено, то оформление происходит по правилам и формам, действующим в иностранном государстве, для которого выдается бумага. Такой вариант возможен только тогда, когда оно уведомило российскую сторону о наличии таких форм.

Выдается всего лишь 1 копия справки, кроме случаев:

- когда по закону другой страны необходимо 2 и больше экземпляров (если компетентные органы своевременно уведомили своих российских коллег);

- когда заявителю требуется справка для каждого контрагента, то она выдается по количеству последних.

Можно получить подтверждение за предыдущие годы. Для этого необходимы соответствующие документальные подтверждения. Если срок составляет более 3 лет (например, за 4-й год от текущего), то дополнительно направляются письменные свидетельства уплаты налога (к примеру, декларация с отметками о принятии и квитанции об уплате).

В начале 2015 года ФНС России выпустила разъяснения, согласно которым при подтверждении статуса следует обращаться к договору России с соответствующей страной.

Перечень документов для подтверждения статуса налогового резидента

Организации, зарегистрированные в России, подают следующие документы:

- Заявление. Составляется на фирменном бланке, подписывается руководителем. Если вместо него подпись ставит кто-то другой, то прикладывается доверенность. В заявлении нужно указать:

- Год, за который выдается подтверждение, соответствующий календарному.

- Сведения о стране, для которой необходимо подтверждение.

- Список приложений.

- Документы, подтверждающие получение дохода. Они заверяются в общем порядке:

- Договор.

- Решение о перечислении дивидендов.

- Свидетельство, содержащее данные об ИНН. Заверяется у нотариуса, срок действия копии – 3 месяца с момента заверения.

- Документ, содержащий данные об ОГРН (внесении записи в ЕГРЮЛ). Копия подписывается руководителем, скрепляется печатью.

Физические лица формируют следующий пакет документов:

- Заявление. Составляется в свободной форме. В нем обязательно указывается:

- Календарные 12 месяцев, за которые должно быть выдано подтверждение.

- Данные о государстве, для которого получается документ.

- Свои данные (ФИО, ИНН, предприниматели указывают ОГРНИП).

- Список приложений (подаваемых документов).

- Копии бумаг, подтверждающих нахождение. Перечень формируется с учетом особенностей ситуации, поэтому ниже будет представлен самый общий список:

- Договор (если он действует более года и уже направлялся в орган, то повторно его прикладывать не нужно, Достаточно сослаться на письмо, которым он ранее отправлялся).

- Решение о получении дивидендов.

- Подтверждение о получении пенсии, начисленной за границей.

- Копия удостоверения личности (паспорта).

- Для лиц, состоящих в гражданстве РФ – все страницы загранпаспорта.

- Расчет времени нахождения в России. Его требуется заполнять по форме, рекомендованной ФНС (есть на сайте ФНС).

- Те, кому виза не нужна согласно договорам России, предоставляют документы, содержащие сведения о времени пребывания в РФ (например, справка с работы, копия билетов и др.).

Уполномоченный орган по подтверждению статуса налогового резидента РФ

Им является МИ ФНС России по централизованной обработке данных). Находится в Москве. Направить туда документы можно, прибегнув к услугам почты либо курьерской доставки, а также подав лично в экспедицию (она расположена в другом месте, в самой инспекции нет приема).

Обращение рассматривается 1 месяц, срок отсчитывается от момента подачи всех необходимых документов. Само подтверждение выдается не ранее 3-го июля.

https://www.youtube.com/watch?v=sVR8nVUKER0

Таким образом, получение статуса резидента необходимо не только для соблюдения законов государства пребывания, но и защиты собственных финансовых интересов. Учитывая тот факт, что международным договором может быть предусмотрен какие-то иные условия получения статуса, перед обращением в уполномоченный орган рекомендуется ознакомиться с содержанием этого документа.

0,00, (оценок: 0) Загрузка…

Видео:ГлавБлог #44. Резидент или нерезидент? Как правильно определять налоговый статус человекаСкачать

Кто такой резидент и нерезидент РФ: как определить и в чем отличия

Термины «резидент» и «нерезидент» введены в международное право, а также налоговое законодательство РФ сравнительно недавно.

Неосведомленные в области законодательства люди полагают, что первые – это исключительно граждане страны, тогда как вторые – это все иностранцы, прибывшие в РФ с рабочей, туристической, учебной или же оздоровительной целью. Подобное утверждение в корне неверно.

Типичная ошибка

Обычно рядовой человек, далекий от монетарных вопросов, услышав понятия «нерезиденты» и «резиденты», полагает, что первые – это иностранцы, а вторые являются гражданами страны. Так вот, это серьезная ошибка!

В действительности, понятие резидентства имеет специфичную связь с концепцией гражданства, но при этом есть и значительные отличия. То есть нерезидент – это не обязательно иностранец, а резидент – это не всегда гражданин страны.

Эти определения даются в законотворческих актах каждой державы, и могут иметь установленные отличия для разных стран. В России, к примеру, эти понятия отличаются даже внутри страны.

Так, при исполнении валютного надзора действуют одни эпитеты, а при налоговой поверке – иные. Эти определения могут трансформироваться путем внесения надлежащих изменений в законотворческую базу.

Поэтому всегда необходимо для верности читать законы с финальными внесенными модификациями.

Кто такой резидент?

Немногие знают, кто такой резидент и нерезидент. Первое понятие трактуется так:

- Это физлицо, имеющее беспрерывную регистрацию страны, а также беспрестанно проживающее в ней, применительно канонов РФ, в течение 183 дней финальных 12 месяцев. Либо это юрлицо, организация, не являющаяся юрлицом, дипломатическое или иное официозное представительство, созданное согласно канонам РФ, пребывающее на ее землях или за пределами.

- Резидентом также именуют юр- или физлицо, беспрестанно проживающее или оформленное в данной стране. Физлицо является резидентом державы, если проживает в ней больше 6 месяцев в данном налоговом году, владеет там «центром своих деловых и жизненных интересов» или удовлетворяет иному критерию, заданному внутренними законами этого края. Для юрлиц этот статус обычно назначается на базе места их регистрации, образования, дислокации «центра управления», иных подобных критериев.

- Так именуют физ- или юрлицо, оформленное в стране, на которое в полной мере распространяются национальные законы.

- Резидентом также является гражданин какой-нибудь иной страны, беспрестанно проживающий в данном государстве.

- Также это лица, беспрестанно проживающие в РФ на базе вида на жительство, предусмотренного канонами РФ, лица без гражданства и иноземные граждане.

- А еще это физические лица, налогоплательщики, фактически пребывающие в РФ не менее 183 суток в течение конечных 12 месяцев.

- В отдельных государствах резидентами именуют иноземцев и заморские организации, которые имеют всю полноту обязанностей и прав внутри страны нахождения.

- Это физлица, имеющие стабильное место жительства в РФ, в том числе временно пребывающие за границами РФ.

- Также это и юридические лица, созданные согласно канонам РФ, а также их представительства и филиалы, но размещенные за границами РФ.

- Кроме того, это организации, не являющиеся юрлицами, основанные в соответствии с канонами РФ, дипломатические или иные представительства, размещенные за границами РФ, их представительства и филиалы.

На что влияет статус налогового резидента?

Для резидентов и нерезидентов действуют разные перечни доходов, с которых нужно платить налог.

https://www.youtube.com/watch?v=G3m9CLFsgTw

Налоговые ставки для резидентов и нерезидентов также отличаются. Так, налог на доходы физических лиц (НДФЛ) в России для резидентов составляет 13%, а для нерезидентов РФ исчисляется по ставке 30%.

Кроме того, резидент имеет право получать налоговые вычеты по НДФЛ, а нерезидент — нет.

Значение слова

Слово «резидент» является заимствованным. Первая его часть (приставка re-), в переводе с латыни, означает «снова, вернуться назад, еще раз». Второй сегмент слова sedere трактуется как «рассаживать, усаживать». В итоге слово «резидент» знаменует: «тот, кто находится на месте, беспрестанно сидит».

Так же называют уполномоченного тайной разведки, руководителя всей агентурной сети. Данная ценность слова в сознании людей укоренилось после просмотра кинолент «Судьба резидента» и «Ошибка резидента». Говоря иными словами, это старший шпион.

Кто такой нерезидент?

Так кто такой нерезидент? О резиденте пояснения представлены выше. Итак, нерезидент:

- Это юрлицо или организация, не владеющая статусом юрлица, созданная согласно законам иностранной державы, либо дипломатические представительства иностранных держав или иные официозные организации, размещенные на землях РФ. Либо это физлицо, проживающее за границами РФ более 183 дней в течение финальных 12 месяцев, то есть не имеющее беспрестанного местонахождения в данном крае.

- Также нерезидент – это юридическое лицо (или физическое), не являющееся резидентом данной державы, а потому обязанное выплачивать налоги лишь по прибыли, полученной из источников в этой стране.

- А еще это физ- или юрлицо, действующее в одной державе, но беспрестанно проживающее и зарегистрированное в другой.

- Также так именуют лицо, имеющее беспрестанное местожительство за пределами его страны.

- Нерезидент – это компания или организация, не являющаяся юрлицом, созданная согласно канонам иностранных держав, или размещенные в стране дипломатические иноземные и иные официозные представительства, а также межнациональные организации, их представительства и филиалы.

- Также это юр- и физлица, не имеющие беспрестанного местонахождения в данной стране в целях валютного, налогового или иного закона.

- Так именуют физических лиц, не удовлетворяющих требованиям понятия «резиденты».

status-platel.jpg

Налоговые агенты ежегодно заполняют справки 2-НДФЛ по каждому физлицу, получившему от них доход. Налог взимается как с российских граждан, так и с иностранцев, причем по различным ставкам. Чтобы правильно применить налоговую ставку по НДФЛ, нужно точно определить статус физлица и указать его в разделе 2 справки 2-НДФЛ. Как выбрать статус налогоплательщика, расскажем в этой статье.

Представители

Изучив все законодательство и литературу, к числу резидентов можно отнести и таких субъектов:

- Иностранцев, проживающих на территории РФ, имеющих вид на жительство.

- Физлиц, имеющих беспрестанное место жительства в РФ, в том числе временно пребывающих за пределами РФ.

- Юрлиц, созданных согласно канонам РФ, местонахождению в РФ.

- Организации и предприятия, не являющиеся юрлицами, учрежденные согласно законам РФ, местонахождению в РФ.

- Представительства и филиалы резидентов, размещенные за границами РФ.

- Дипломатические и иные официозные представительства РФ, размещенные за пределами РФ.

Права представителей

Видео:Налоговый резидент РФ: кто это и как им статьСкачать

Налогообложение доходов нерезидентов рф

Нерезиденты, которые получают доход от источников в Российской Федерации, а также имеют на территории страны имущество – дом, квартиру, автомобиль, землю и т.д. – обязаны уплачивать государственные пошлины. Сегодня расскажем, какие налоги обязательно должен платить нерезидент в РФ, какая ставка НДФЛ определена для таких лиц, могут ли они получить вычет.

Пополнять казну, уплачивая налоги, согласно законодательству России, должны и резиденты, и нерезиденты. Но в чем разница статусов? В первую очередь отличается ставка подоходного налога для нерезидента.

Если для гражданина со статусом это в основном 13 процентов с полученного дохода, то для того, кто не является резидентом – 30 (за исключением доходов, указанных в статье 224, п.3 НК РФ). Кроме того, такие плательщики не могут претендовать на НДФЛ-вычеты.

Получить возврат налога при покупке квартиры или при расходах на лечение и т.д. нерезиденту не удастся.

https://www.youtube.com/watch?v=dZImpu-0gl8

Как определяется статус гражданина-плательщика? Основной критерий – это время пребывания на территории страны за облагаемый период. Чтобы получить статус резидента, нужно находиться в РФ минимум 183 дня за 12 месяцев (идущих подряд) статья 207 НК. При этом если физическое лицо уехало за границу по причине:

- лечения – не более полугода;

- обучения – до 6-ти месяцев;.

- добычи углеводородного сырья;

- заграничной командировки – госслужащие, военные,

то эти поездки не влияют на исчисление. То есть если человек лечился или учился до полугода за границей, он не потеряет статус резидента. Если выезд в другую страну недлительный, расчетный период не прерывается.

Статус резидент/нерезидент не зависит от гражданства. Так, россиянин может утратить его, если не выполнит условия статьи 207 Кодекса, а гражданин другой страны может его получить и вносить пошлину с доходов в бюджет как резидент – не 30 процентов, а 13.

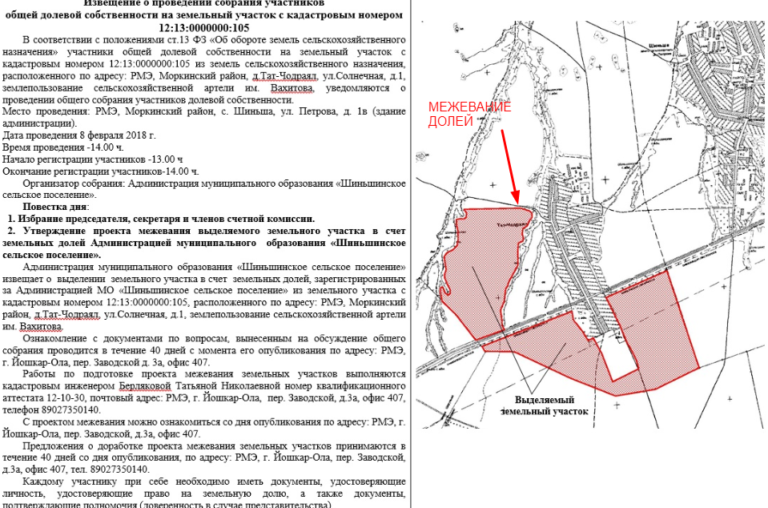

Уплата налогов на имущество, транспорт, землю нерезидентами происходит так же, как и в случае с резидентами. Если участок, дом, машина оформлена на человека, который пребывает в России меньше 183 дней за облагаемый период, то физлицо все равно должно вносить пошлину.

Как происходит уплата налогов, если человек признан нерезидентом? Служба рассчитывает сумму пошлины, направляет уведомление (не позднее 30 дней до обозначенного в регионе срока погашения) и плательщик вносит деньги. Для удобства получения информации лучше создать личный кабинет на сайте ИФНС. Самому рассчитывать ничего не нужно, однако стоит помнить, что величина налога на:

- Транспорт зависит от мощности мотора и ставки, которую устанавливают местные органы власти.

- Землю зависит от кадастровой цены участка и ставки в регионе. Однако для иностранцев все ставки не могут быть применены, так как эти лица не имеют права оформить землю сельскохозяйственного назначения в свою собственность. В этом случае возможна только аренда, а сам налог должен уплатить не арендатор, а владелец надела.

- Недвижимость зависит от кадастровой стоимости объекта, которая отличается в зависимости от региона, а также от ставки, установленной на этот вид недвижимости.

То есть в случае с земельным, транспортным и налогом на недвижимость статус плательщика не влияет на размер пошлины, уплачиваемой за владение, за исключением размера НДФЛ. От чего зависит подоходный расскажем далее.

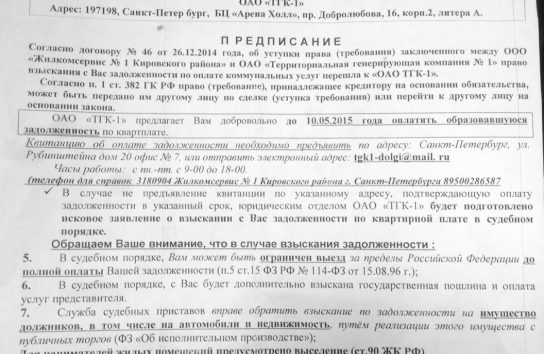

Подоходный налог нерезидентов РФ

Если гражданин-нерезидент имеет доход на территории РФ, то он должен вносить подоходный налог. И его размер в основном не 13 процентов, как у резидента, а 30 (ст. 224 НК).

Однако есть исключения, когда ставка отличается или уменьшается. Например, если речь идет о дивидендах, полученных от российских компаний нерезидентом в РФ, то налог составит 15 процентов.

Также ставка 13 процентов НДФЛ применяется в случаях:

- Если доходы получены от трудовой деятельности на территории России, по патенту или при приеме на работу иностранцев – высококвалифицированных специалистов. Однако если человек имеет двойное гражданство или получил доход не от трудовой деятельности, то ставка НДФЛ увеличивается до 30 процентов.

- Когда физлицо ранее работало и жило заграницей, а сейчас принимает участие в программе по добровольному переселению в Россию (это правило применяется ко всем членам семьи, если человек переехал не один).

- Получения статуса беженца или в случае, если РФ предоставила иностранному гражданину временное убежище.

- Страна иностранца входит в Евразийский экономический союз. Договор начал действовать с 1 января 2015.

В остальном при получении доходов происходит уплата по 30-процентной ставке, кроме случаев, когда заключено международное соглашение во избежание двойного обложения налогами.

Что это такое? Это когда лицо должно платить налог на полученную прибыль дважды – в государстве, где резидент и там, где нет. Например, если гражданин проживает в России, но владеет домом за границей и сдает его в аренду, то в таком случае уплатить пошлину за доход нужно два раза.

Не только в другой стране, но и в РФ. Такой двойной налог значительно уменьшает прибыль нерезидента, и вести деятельность невыгодно.

Узнать, с какими государствами Россия заключила соглашение-конвенцию во избежание двойного обложения, можно на сайте ИФНС. На данный момент в списке насчитывается 80 стран.

Налог на имущество для нерезидентов РФ

Физические лица нерезиденты должны уплачивать пошлину за имущество в РФ, если оно оформлено на них. При этом неважно, находится человек в России или нет. Обязательство сохраняется, пока квартира, например, не будет переоформлена или продана.

https://www.youtube.com/watch?v=OXioSK4y_NE

Платить пошлину нужно не только за квартиру или дом, но и за гараж, машиноместо, комнату в коммуналке и т.д.

Сумма зависит от кадастровой стоимости, а также от установленной ставки, которая может отличаться в разных регионах страны.

Ставки установлены в НК РФ в статье 406, однако местные власти могут изменять их на свое усмотрение – уменьшить до нуля или увеличить (но не больше чем в три раза).

Срок уплаты для нерезидентов такой же, как для резидентов: внести налог на имущество – недвижимость – физическим лицам нужно до 1 декабря следующего года. То есть за 2021 рассчитаться нужно до 1.12.2021. Кроме того, граждане, которые пребывали в России меньше 183 дней, должны вносить пошлину за землю и за транспорт.

Транспортный налог для нерезидентов РФ

Транспортный налог для лиц-нерезидентов в РФ обязательный, как и для остальных граждан. Послаблений и дополнительных нагрузок для тех, кто потерял статус налогового резидента (это может быть и гражданин РФ), нет.

Читайте так же: Документы для получения цифровой подписи

Если транспортное средство является объектом обложения по закону и оформлено на вас, то платить сбор за владение придется раз в год: до первого декабря года, который идет за облагаемым.

Оплатить транспортную пошлину за 2021 нерезидент должен, как и остальные физлица в РФ – до 1 декабря 2021.

Что будет если не вносить деньги? За каждый день опоздания начислят пени, а также могут выписать штраф – от 20 до 40 процентов от размера долга.

Однако для нерезидентов появилось послабление, которое касается продажи авто или другого транспорта. С первого января 2021 года платить подоходный после сделки не нужно. Но только в том случае, если срок владения транспортным средством более трех лет. Если срок меньше, то гражданин-нерезидент должен будет заплатить 30 процентов НДФЛ с полученной прибыли от сделки купли-продажи.

Налог на квартиру нерезидентов РФ

Еще в 2021 году налог для нерезидентов РФ при продаже недвижимости – квартиры, дома – был высоким и обязательным. То есть не было освобождения независимо от срока владения, как в случае с резидентами.

Нужно было отдать почти третью часть дохода – 30 процентов. С первого января 2021 начали действовать поправки в 217 статье НК.

Теперь налог на квартиру для нерезидентов РФ при ее продаже платить не нужно, если соблюдены сроки владения:

- больше 3-х летнего периода, если недвижимость была приобретена до 2021;

- больше 5-летнего периода, если сделку провели в 2021 и позже.

Обратите внимание: учитывается не дата покупки, а вступление в право собственности.

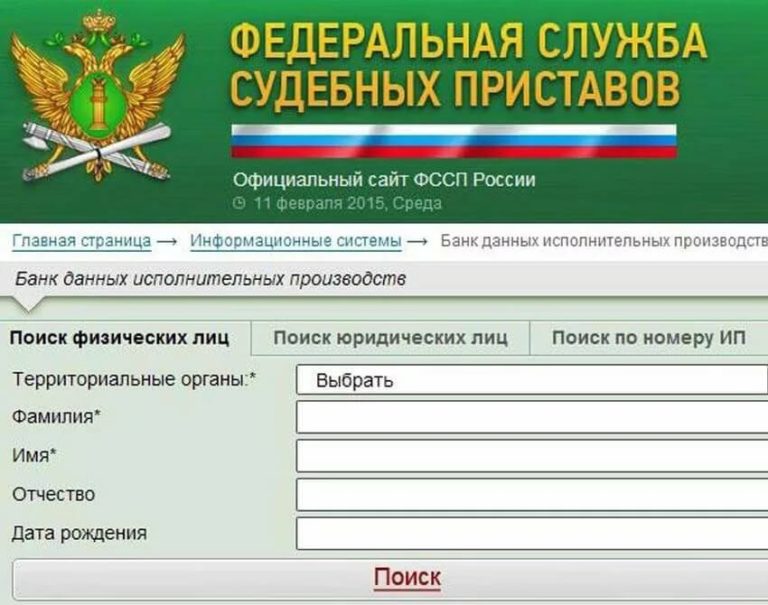

Узнать о начисленных и просроченных платежах в казну, а также быстро оплатить их онлайн можно на нашем сайте. Это бесплатно и без необходимости регистрироваться.

articles/kakie-nalogi-platit-nerezident-v-rf

Ндфл с доходов нерезидента рф согласно международным соглашениям

Доходы, получаемые нерезидентами РФ от источников в России, облагаются налогом на доходы физических лиц, как правило, по повышенным ставкам.

Поэтому такие физические лица заинтересованы в применении международных соглашений об избежании двойного налогообложения (при их наличии), позволяющих получать более низкие ставки или освобождение от налога. И обращаются с этим вопросом в бухгалтерию.

Напомним, что налоговые нерезиденты РФ — это физические лица, которые на дату получения дохода фактически находились в РФ в совокупности менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

В случае нахождения физического лица в РФ в совокупности более 183 дней в налоговом периоде такое лицо признается резидентом РФ. При этом выезды за пределы РФ на краткосрочное (менее 6 месяцев) лечение или обучение течение этого срока не прерывают (п. 2 ст. 207 НК РФ). Наличие (отсутствие) у физического лица гражданства РФ не имеет значения при определении его статуса в качестве резидента/нерезидента РФ.

Видео:Резидент / Нерезидент. Как определить налоговый статус физического лица?Скачать

Налоговый статус налогоплательщика: резидент или нерезидент

Что такое налоговый резидент РФ? Законодательство определяет его как налогоплательщика, имеющего регистрацию в России, независимо от организационной формы.

Налоговый резидент РФ ― это физическое лицо или организация, которые осуществляют свою деятельность в нашей стране (России).

В чем отличия между резидентом и нерезидентом рф

В налоговом праве резидентом является частное или юридическое лицо, осуществляющее свою работу на территории РФ и подчиняющееся российскому законодательству.

К нерезидентам относятся все лица, которые зависят от законов другой страны. Это понятие четко прописано в ст 207 Налогового кодекса. Деятельность резидентов регулируется не только в НК РФ, но и в федеральном законе за номером 173-ФЗ.

В налоговом законодательстве сказано, что резидент ― это тот, кто обязан декларировать доход, полученный в России и за ее пределами. Нерезиденты отчитываются только за деньги, заработанные в РФ.

https://www.youtube.com/watch?v=rgb78H3wouE

Налогообложение для них также различается по механизмам. Рассмотрим ситуацию подробнее.

Когда физические лица признаются налоговыми резидентами РФ

Налоговый резидент РФ ― это физическое лицо, которое трудится на территории РФ более 183 календарных дней непрерывно в текущем году. Для иностранцев отсчет начинается с момента пересечения границы.

Статус резидента совершенно не зависит от гражданства. Им может стать любой иностранный гражданин, работающий в России.

Условием признания физического лица резидентом будет именно постоянное проживание в стране.

Для целей налогообложения к ним также относятся граждане РФ, которые выехали за рубеж для лечения или получения образования на срок, не превышающий полгода.

Вне зависимости от срока проживания в иностранном государстве резидентами по НДФЛ признаются командированные военнослужащие и политики. Остальные россияне, проживающие за границей большую часть года, перестают быть налогоплательщиками в РФ.

Все физические лица, являющиеся резидентами обязаны сообщать об открытии зарубежных банковских счетов. А после окончания квартала в 30-ти дневный срок должны подавать в налоговую отчеты по движению денежных средств на этих счетах с приложением оригинала выписки иностранного банка.

Для налогового резидента предустановлены различные вычеты по НДФЛ. Ставка налогообложения зависит от источника дохода и по обычной деятельности будет равна 13%.

Также граждане России могут воспользоваться дополнительными льготами и вычетами по налогу.

И могут вернуть уплаченный в бюджет НДФЛ, тем самым компенсировав часть потраченных средств на лечение, обучение, покупку недвижимости и др.

Для нерезидентов используется увеличенный размер ставки, составляющий 30%, а по вкладам в российских банках ― 15%. Вычетов у них не предусмотрено совсем.

Когда юридическое лицо становится резидентом РФ

Юридические лица признаются налоговыми резидентами, если это:

- российская организация;

- иностранная организация, в которой головной офис находится в России;

- в соответствии с условиями международного соглашения.

Если организация создана и зарегистрирована за границей, а деятельность свою ведет в России, она является иностранным налоговым резидентом. В этом случае, компания отчитывается только по доходам, заработанным в РФ.

Для организаций-резидентов в особых экономических зонах предусмотрена пониженная ставка налога на прибыль в части, зачисляемой в федеральный бюджет.

Как получить сертификат налогового резидента

Подтверждение статуса резидента РФ производится в ИФНС. Узнать резидент или нерезидент можно только через запрос, который, как и все остальные, оформляется официальными документами и поэтапно. То есть:

- Сначала вы подаете заявление о подтверждении статуса в ИФНС. К нему нужно приложить копии своего загранпаспорта с отметкой о пересечении границы и табеля учета рабочего времени от работодателя.

- В течение 30 дней инспекция рассматривает ваше обращение.

- После этого вы получаете документ, подтверждающий статус налогового резидента Российской Федерации.

По-другому подтвердить свой статус не получится. Справку резидента выдают только налоговые органы.

Ответы на вопросы

ВОПРОС: Я родился и вырос в Сибири. Меня призвали в армию на Дальний Восток. Я остался по контракту и меня отправили в Китай. Я служу уже второй месяц. Я понимаю, что во время службы в России я был налоговым резидентом, а сейчас стал нерезидентом. Не знаю куда платить налоги. Изменником родины быть не хочется. Куда мне отчитываться и какие штрафы за неуплату налогов?

ОТВЕТ: Согласно законодательству военнослужащие в любом случае остаются российскими налогоплательщиками. Вам не о чем волноваться.

ВОПРОС: Сын хочет продолжать учебу в американском институте. Говорит, есть какая-то программа обмена студентами. Он по вечерам работает барменом, хочет и в Америке этим заниматься. Кому он будет должен платить налоги?

ОТВЕТ: По закону студенты, обучающиеся в зарубежных ВУЗах сроком менее полугода, все еще являются российскими налогоплательщиками. А если он решит остаться там на больший период, то налоги надо будет платить уже в американскую казну.

ВОПРОС: В том году я приехал на заработки в Москву из Таджикистана. У меня есть патент на работу на год. Есть таджикская банковская карта, на которой оформлен вклад. Надо ли мне отчитываться за эту карту и куда?

ОТВЕТ: Все зависит от того, когда вы приехали. Если вы работаете в Москве уже больше полугода подряд, то вам нужно будет отчитываться по этой карте в налоговую инспекцию по месту проживания каждые 3 месяца. В противном случае вам пока не нужно отчитываться.

https://www.youtube.com/watch?v=DgsMHfdKAM0

Если Вам необходима личная консультация или помощь в заполнении налоговой декларации 3-НДФЛ, а также отправке ее в налоговую через сервис “Личный кабинет налогоплательщика”, смело переходите на страницу с нашими Услугами.

Если Вы нашли полезную информацию, поделитесь этой статьей со своими знакомыми и в социальных сетях (кнопки находятся чуть ниже). Давайте помогать друг другу!

🔍 Видео

Налоговый резидент РФ. Как получить статус налогового резидентаСкачать

Налоговый резидент РФСкачать

Просто о сложном: НАЛОГОВОЕ РЕЗИДЕНТСТВО ФИЗИЧЕСКОГО ЛИЦАСкачать

Смена налогового резидентства: необходимо ли уведомлять органы ФНС?Скачать

Чем важен статус налогового резидента РФ?Скачать

Что значит «налоговый резидент»?Скачать

Кто такой налоговый резидент?Скачать

Налоговое резидентство в РФ, что делать и как не терять в 2023Скачать

Взыскание налоговой задолженности с физических лицСкачать

Как подтвердить статус налогового резидента в России?Скачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Почему ты можешь перестать быть налоговым резидентом РФ? Налоги для нерезидентаСкачать

Новые правила определения налогового резидентства физлиц в 2020Скачать

Налоговые НЕрезиденты | кто это такие?Скачать

Как правильно платить налоги после переезда в другую страну?Скачать

Справка налогового резидентаСкачать