Клиентам МФО интересно, какова судебная практика по микрозаймам в 2021-2021 году. Какие санкции будут применены к заемщикам, если они просрочат очередной платеж, можно ли рассчитывать на снисхождение суда и удастся ли договориться с кредитором? Разберемся в ситуации с точки зрения закона и сложившейся судебной практики.

- Ответственность заемщика

- При каких условиях МФО подают в суд

- Варианты решения суда

- Что будет при банкротстве заемщика

- Можно ли выиграть суд против МФО

- Последние новости

- Нечем платить

- Заемщики вынужденно активно пользуются микрозаймами для компенсации низких доходов, а также для погашения предыдущих заимствований. Однако из-за недостаточного наращивания доходов практически невозможно погашать займы при ставках МФО в сотни процентов годовых. Соответственно, нарастает ком просрочек, — пояснил эксперт «Ридусу»

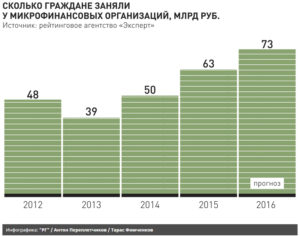

- А объемы растут

- Рост числа выдач имеет ярко выраженную сезонность и самый большой скачок совершает в четвертом квартале года, в основном в декабре, — говорится в исследовании

- Замкнутый круг

- Во многих случаях это означает маргинализацию и даже криминализацию сферы предоставления и выбивания погашений займов. В последние месяцы заметно активизировались и черные кредиторы, и столь же черные коллекторы. Ситуация крайне острая, грозящая массовыми фактическими банкротствами большого числа людей. Для МФО она может обернуться крупными дефолтами, — предупреждает эксперт

- Кто в здравом уме и трезвой памяти будет брать в долг 10—30 тысяч рублей под 500% годовых? Только тот, у кого нет другого выбора. Россиянин, которому нужна срочная помощь, получает финансовый „наркотик“, который ведет его к 100%-ной финансовой „смерти“. А если будут проблемы с выплатами, такие долги всегда можно продать: гигантские проценты покроют любой дисконт при их продаже и в целом не сильно повлияют на прибыльность этого бизнеса, — говорит аналитик

- На данный момент имеющие лицензию МФО не имеют права начислять физическому лицу проценты, превышающие трехкратный размер суммы займа. К 2021 году цифра сократится до двукратного, а еще через год до полуторного размера суммы, — напоминает он

- Рост кредитования создает риски роста задолженности. Но попытки избавиться от проблемных заемщиков дают повод процветанию теневого кредитования. Такие граждане вынуждены будут обращаться в нелегальные МФО, у которых критерии выдачи займов значительно упрощены. Получается замкнутый круг, — заключает эксперт

- Что ждет должников в 2021 году?

- Новая версия законопроекта об единственном жилье

- Единственное жилье и Верховный суд

- Что будет если не платить микрозайм, взятый у микрокредитора, в 2021 г

- Что будет если не платить онлайн займ

- Предельный размер долга по микрозаймам

- Последствия невыплаты микрозайма

- Подают ли в суд коллекторы микрозаймов

- Какие микрозаймы подают в суд

- Какие МФО не подают в суд

- Подают ли в суд микрозаймы

- Что делать если нечем платить микрозаймы

- Как не платить займ в МФО законно

- Как законно списать долги по микрозаймам

- Как законно не платить проценты по микрозайму

- Как снизить проценты по микрозайму в суде

- Тварь ли я дрожащая или клиент МФО? Могут ли работники МФО выбивать долги самостоятельно

- Микрокредиторам прописали регламент

- Например:

- Защитит ли единый стандарт должников?

- На какие долги действует стандарт?

- Банки стремятся быстрее избавиться от просрочек

- Новые законы об МФО и печальный опыт заемщиков | 2021

- Как было и как стало

- Как дела у бандитов

- Новые требования к микрозаймам:

- Истории несчастных заемщиков МФО

- 🎥 Видео

Ответственность заемщика

Человек, оформивший кредит в банке или микрофинансовой организации, автоматически становится заемщиком, а организация, выдавшая денежную сумму, – его кредитором. Взаимоотношения физических лиц и кредитных организаций регулируется Гражданским кодексом РФ. В нем указано, что заемщик берет деньги взаймы на следующих условиях:

- возвращаемость – т.е. он должен выплатить взятую сумму кредитору полностью;

- платность – кредитор имеет право назначить плату за пользование деньгами, и ее заемщик тоже должен перечислить.

Ст. 395 ГК РФ предусматривает ответственность заемщика за невозврат средств. В ней указано, что в случае уклонения от возврата, просрочки или намеренного удержания средств кредитор имеет право взыскать с заемщика неустойку в размере ключевой ставки Центробанка РФ.

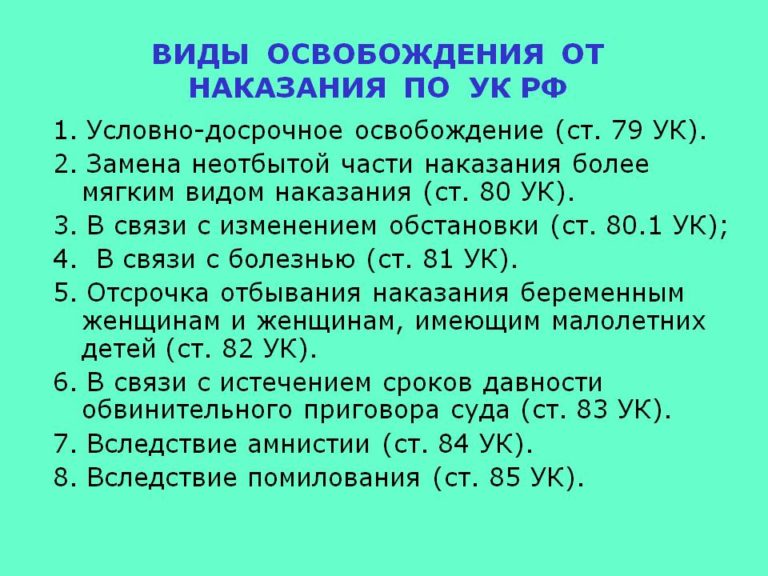

Кроме того, злостное уклонения от неуплаты кредита карается уголовной ответственностью в соответствии со статьей 177 УК РФ. К наиболее жестким мерам, предусмотренным статьей, относятся:

- штраф до 200 тысяч рублей;

- принудительные работы до 2 лет;

- арест до полугода;

- лишение свободы до 2 лет.

Но, как правило, до уголовной ответственности ни банки, ни МФО своего клиента не доводят. Им проще продать долг коллекторам или же обратиться в суд за принудительным взысканием кредита – даже ценой банкротства заемщика.

При каких условиях МФО подают в суд

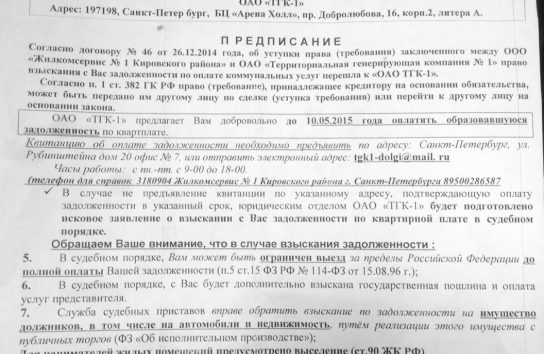

Если заемщик просрочил очередной платеж в МФО, то компании обычно начинают действовать по стандартной программе:

- сначала они связываются с плательщиком по предоставленным контактным данным и интересуются причиной задержки – на этой стадии еще можно договориться с фирмой об отсрочке при наличии весомой причины;

- если обратной связи нет или обращение к заемщику неэффективно – МФО начинают начислять проценты и пени в соответствии с договором кредитования;

- если ответа всё равно нет, то следует обращение в суд либо продажа долга коллекторам.

Последнее применяется достаточно часто. Как правило, в случае с МФО возможность передачи долга третьим лицам по цессии предусматривается договором кредитования по умолчанию.

Дело в том, что по микрокредитам суммы займа, как правило, небольшие. Обращение в суд грозит большими издержками, которые еще не всегда удастся взыскать – например, если заемщик объявит банкротство, а имущества в собственности не окажется.

Но ответ на вопрос, могут ли микрозаймы подать в суд, является положительным. Если речь идет о крупной сумме, то МФО редко перепродают ее коллекторам, а стараются сами взыскать задолженностью плюс проценты и пени.

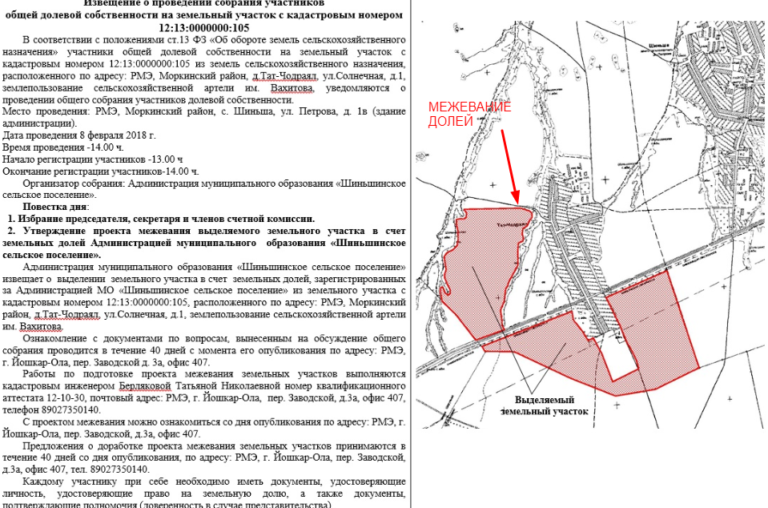

Кроме того, если заемщик предоставил какое-то имущество в залог, то такая фирма постарается через суд забрать его в свою пользу. Например, ПТС или квартиру. Далее она реализует его по своим каналам, а невостребованный остаток средств за исключением всех своих расходов, возвращает бывшему занимателю.

Здесь нужно знать, какие микрозаймы подают в суд. Обычно это крупные компании, готовые терять деньги на судебные издержки и время на работу с адвокатами. Небольшие фирмы не будут связываться с проблемным клиентом, а передадут его долг коллекторам за 5-10% от стоимости.

Варианты решения суда

Если же дело дошло до суда, то здесь нужно учитывать, что решение крайне редко принимается в пользу заемщика. Чаще всего суды признают правоту МФО и обязуют физическое лицо выплатить кредитору всю причитающуюся сумму, а также проценты и неустойку.

Дело в том, что подписание договора займа, какими бы кабальными условиями он не отличался, показывает, что клиент МФО взял на себя обязательство вернуть деньги в соответствии с ними. Если отступить от этого правила, будет считаться, что заемщик нарушил правила договора.

В то же время решения суда по микрозаймам могут быть другими:

- оправдание заемщика и освобождение его от обязательств уплачивать кредит (чаще всего реализуется при серьезных нарушениях со стороны кредитора или по другим серьезным причинам);

- назначение реструктуризации микрозайма на более выгодных условиях для заемщика (возможно, если только у плательщика есть реальная возможность выплатить кредит – например, при наличии стабильной работы);

- списывание значительной части пеней и штрафов как необоснованных и наложение на заемщика обязательства погасить основной кредит;

- назначается банкротство заемщика.

Кроме того, стороны могут прийти к мировому соглашению на любых условиях, на которых договорятся. Роль суда в этом случае сведется только к приданию соглашению юридической силы за счет его утверждения в качестве законного.

Что будет при банкротстве заемщика

В исключительных случаях может быть запущена процедура банкротства клиента МФО. Чаще всего это возможно:

- при наличии долга свыше 500 тысяч рублей (при этом учитывается не только размер «чистого» займа, но и пени, кредиты и другие обязательства, например, по квартплате);

- если заемщик в течение 3 последних месяцев не погашал долг;

- если у плательщика отсутствует возможность расплатиться по микрозайму – например, он числится безработным, недавно потерял работу или не может трудиться по медицинским показателям.

В ходе банкротства составляется реестр кредиторов должника и уточняются их требования. На этом этапе начисленные проценты в адрес заемщика могут быть списаны, если суд сочтет их необоснованным обогащением.

https://www.youtube.com/watch?v=QVCYSjhM48Q

Далее составляется очередь погашения долгов. МФО будет находиться в третьей очереди – в первую очередь будут погашены долги перед бюджетом и обязательства, возникшие в ходе судебных дел.

Когда и кредиторы, и требования уточнены, заемщик получает арбитражного управляющего, который будет руководить процедурой реализации имущества, принадлежащего должнику.

При этом аресту и последующей продаже не подлежат:

- квартира, если она является единственным жильем заемщика либо его семьи;

- одежда и личные вещи;

- предметы питания, топливо и инструменты для приготовления пищи;

- инструменты для заработка средств (например, курьеру или таксисту можно попробовать отстоять свой автомобиль);

- детские вещи;

- памятные награды, кубки, медали и т.д.

Чаще всего реализуется транспорт, недвижимость, украшения, дорогие предметы интерьера, бытовая техника. Также арестовываются счета заемщика, продаются его ценные бумаги и другие активы.

Если какое-то имущество находится в залоге, оно будет конфисковано вне зависимости от его статуса.

Можно ли выиграть суд против МФО

Понятное дело, что до суда лучше дело не доводить. Но как выиграть суд с МФО и возможно ли это, каковы шансы скорректировать требования и добиться признания правоты плательщика? Есть несколько моментов, на которые нужно обратить внимание:

- сколько именно начислила процентов МФО – если будет выявлен факт незаконного обогащения, то необоснованные начисления будут списаны;

- правильно ли составлен договор – если нет ключевых условий или допущены грубые ошибки, его можно признать ничтожным;

- соблюла ли компания все сроки, указанные в договоре;

- есть ли у МФО все необходимые разрешения и лицензии.

Если ООО не состоит в реестре юридических лиц или не обладает необходимой лицензий на ведение финансовой деятельности, то договор с компаний можно оспорить. В таком случае заемщик не будет ничего платить.

Другими вариантами для оспаривания договора могут послужить:

- необоснованная передача прав на требования долга, если в соглашении ничего подобного не оговорено;

- одностороннее повышение ставки со стороны МФО;

- нарушение других условий сделки со стороны компании;

- подлог в документах

- введение заемщика в заблуждение относительно ставок, суммы кредита и других существенных условий соглашения.

Также имеется практика по решению Верхового суда по МФО, когда действия компании были расценены как мошеннические. Например, фирма оформляла кредиты на невыгодных условиях, ставка по которым превышала значение верхней граница «коридора», заявленного Центробанком.

Если заемщик сможет доказать, что был не в себе, когда подписывал договор – например, употребил алкоголь или находился под действием сильных лекарств, либо был запуган – то такое соглашение тоже может быть признано ничтожным.

Но в обычной ситуации, когда заемщик, находясь в здравом уме, занял деньги в МФО и не смог их отдать, судья обычно встает на сторону кредитора. Единственное, что может быть скорректировано – окончательный размер платежей. Обычно банк снижает начисленные пени до минимума. Но тело кредита и набежавшие проценты оплатить придется всё равно.

Видео:Форум должников Долг.comСкачать

Последние новости

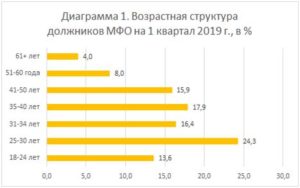

Как минимум треть россиян, задолжавших микрофинансовым организациям, не могут с ними расплатиться. По данным бюро кредитных историй «Эквифакс», доля неработающих займов (с просрочкой свыше 90 дней) в кредитных портфелях МФО в третьем квартале 2021 года достигла рекордных 40,3%. Это около 3 млн кредитов на общую сумму 35,4 млрд рублей. С начала года показатель вырос на 3,5%.

В рублях объем просрочки несколько скромнее — 31,7%. Здесь тоже наблюдается рост, но не столь значительный — всего 0,3%.

По мнению авторов исследования, это говорит о том, что в просрочку 90+ уходят небольшие суммы, в основном займы до зарплаты.

При этом более 60% клиентов МФО взяли у них как минимум два кредита, примерно треть заемщиков — не меньше трех, а каждый седьмой (15,3%) имеет от пяти активных займов.

Нечем платить

Увеличение объема просроченных микрозаймов связано с общей ситуацией в сфере личных финансов населения, считает ведущий аналитик ГК TeleTrade Марк Гойхман. По данным Росстата, реальные доходы россиян за третий квартал текущего года снизились на 1,4% по сравнению с предыдущим кварталом и не изменились в годовом выражении.

Заемщики вынужденно активно пользуются микрозаймами для компенсации низких доходов, а также для погашения предыдущих заимствований. Однако из-за недостаточного наращивания доходов практически невозможно погашать займы при ставках МФО в сотни процентов годовых. Соответственно, нарастает ком просрочек, — пояснил эксперт «Ридусу»

По его словам, приемлемым в данной сфере считается уровень неработающих займов в 25—28%. Однако до конца текущего года исправления ситуации ждать не стоит, поскольку для этого нет факторов и условий.

Низкий уровень реальных доходов сохранится в ближайшие месяцы, соответственно, и доля просроченных займов останется в районе не менее 39—41%.

И это создает новые, дополнительные риски и для заемщиков, и для кредиторов.

А объемы растут

По оценкам «Эквифакс», полная стоимость кредита от МФО продолжает снижаться, что говорит о действенности ряда мер, которые ЦБ предпринимает с целью регулирования этого рынка. По состоянию на сентябрь 2021 года значение данного показателя составило 555%. Цифра по-прежнему впечатляет, но это на 29% меньше, чем в январе 2021 года.

https://www.youtube.com/watch?v=hYNoPyIWGhA

Вместе с тем кредитный портфель МФО становится все более объемным. В третьем квартале они выдали займов на 44,9 млрд рублей. Это исторический максимум. По сравнению с июлем — сентябрем прошлого года объем микрокредитов в денежном выражении вырос на 43%, а с 2021 года — на 87%. При этом количество практически не изменилось по сравнению с данными второго квартала и составило 3,2 млн единиц.

Рост числа выдач имеет ярко выраженную сезонность и самый большой скачок совершает в четвертом квартале года, в основном в декабре, — говорится в исследовании

Общий кредитный портфель МФО в третьем квартале 2021 года составил 112 млрд рублей. В 2021 году по итогам аналогичного периода данный показатель был зафиксирован на уровне 74 млрд — в полтора раза меньше текущих значений.

Средняя сумма выданных микрозаймов достигла 13 900 рублей, что также является наибольшим показателем за прошедшие два года.

Так, в третьем квартале 2021-го и 2021 года средний чек составил 12 900 рублей и 11 900 рублей соответственно. Средняя длительность займа на сентябрь 2021 года составила 3 месяца.

И это относительно устойчивый показатель, не меняющий своего значения с октября 2015 года.

В «Эквифакс» прогнозируют новые рекорды, ожидая выдачи микрозаймов в четвертом квартале на 50 млрд рублей. При этом в компании отмечают устойчивый тренд по снижению уровня кредитной сознательности у заемщиков МФО, тогда как у банковских клиентов она растет.

Замкнутый круг

Наращиванию кредитных портфелей МФО способствует потребность в новых займах как у самих кредиторов, так и у заемщиков, предполагает Гойхман. Первые таким путем могут пытаться компенсировать невозвраты, а вторым нужны дополнительные средства для погашения старых займов и просто для жизни.

Во многих случаях это означает маргинализацию и даже криминализацию сферы предоставления и выбивания погашений займов. В последние месяцы заметно активизировались и черные кредиторы, и столь же черные коллекторы. Ситуация крайне острая, грозящая массовыми фактическими банкротствами большого числа людей. Для МФО она может обернуться крупными дефолтами, — предупреждает эксперт

Примеры уже есть: прекращение деятельности одного из лидеров рынка — компании «Домашние деньги» и не менее громкий инцидент с «Кэшбери».

А вот главный аналитик ООО «ЦАФТ» Антон Быков уверен, что бизнес-модель МФО безупречна и в России это занятие будет прибыльным еще очень долго с такими проблемами в экономике, сумасшедшими процентами и быстрым эффектом привыкания.

Кто в здравом уме и трезвой памяти будет брать в долг 10—30 тысяч рублей под 500% годовых? Только тот, у кого нет другого выбора. Россиянин, которому нужна срочная помощь, получает финансовый „наркотик“, который ведет его к 100%-ной финансовой „смерти“. А если будут проблемы с выплатами, такие долги всегда можно продать: гигантские проценты покроют любой дисконт при их продаже и в целом не сильно повлияют на прибыльность этого бизнеса, — говорит аналитик

Эксперт «Международного финансового центра» Гайдар Гасанов, в свою очередь, допускает, что ужесточение правил выдачи займов со стороны ЦБ вынуждает МФО как можно скорее сформировать кредитные портфели, пока ставки на уровне 2% в день актуальны.

На данный момент имеющие лицензию МФО не имеют права начислять физическому лицу проценты, превышающие трехкратный размер суммы займа. К 2021 году цифра сократится до двукратного, а еще через год до полуторного размера суммы, — напоминает он

С другой стороны, на рынке МФО действуют нелегальные компании, которые могут начислять проценты, нарушая правила ЦБ. И теневой сектор может еще больше возрасти, если регулятор обяжет эти организации учитывать кредитную нагрузку заемщика, прежде чем выдать заем. Прибавится и число откровенно черных кредиторов.

По словам аналитика, на фоне продолжающегося снижения роста доходов населения потребность в займах будет только возрастать. Пенсионная реформа также сыграла ключевую роль. Население попадает в долговые ямы, поскольку приходится брать все больше новых займов, чтобы погасить (полностью или частично) предыдущие.

Рост кредитования создает риски роста задолженности. Но попытки избавиться от проблемных заемщиков дают повод процветанию теневого кредитования. Такие граждане вынуждены будут обращаться в нелегальные МФО, у которых критерии выдачи займов значительно упрощены. Получается замкнутый круг, — заключает эксперт

Видео:Как списать известные онлайн микрозаймы бесплатно без банкротства физических лиц.Скачать

Что ждет должников в 2021 году?

Сегодня мы собрали самые последние новости, чтобы рассказать о том, что ждет должников в 2021 году. Все эти события касаются и единственного жилья граждан, и возможности взыскивать долги через работодателя, и снижения рисков при получении займов МФО. А теперь обо всем по порядку.

Начнем, пожалуй, с самого главного нюанса, который беспокоит всех граждан. Речь идет об единственном жилье. Напомним, сегодня ст.

446 ГПК РФ заверяет нас, что единственное жилье, если оно не является залогом по ипотеке, продать за долги нельзя, то есть должник может расслабиться, без крыши над головой его никто не оставит.

Пока все так и осталось без изменений, однако в 2021 году ситуация может принять другой оборот.

https://www.youtube.com/watch?v=ieLjI_siuk8

Дело в том, что Минюст уже несколько лет подряд разрабатывает закон, который позволяет в некоторых случаях продавать слишком дорогое и слишком большое жилье должника.

По задумке чиновников, продав дорогое жилье, можно и должнику купить жилье скромнее, и хотя бы часть долгов вернуть кредиторам.

Мы ранее писали о законопроекте в нашем материале «Единственное жилье за долги 2021. Последние новости».

В той старой версии документа говорилось о том, что продавать за долги единственное жилье можно только в случае, если должник является неплательщиком алиментов или не возмещает нанесенный урон здоровью. Должники по кредитам, неплательщики коммунальных услуг, штрафов под действие законопроекта не попадали.

Новая версия законопроекта об единственном жилье

Однако СМИ под конец минувшего года сообщили, что Минюст полностью переписал законопроект об единственном жилье. И теперь возможность изъятия единственного жилья снова распространяется на все виды долгов, включая кредитные и коммунальные. Правда, забирать единственное, дорогое жилье можно только в рамках дела о банкротстве гражданина.

Таким образом, если долг гражданина перевалил за отметку в 500 тыс. рублей и этот долг не обслуживался более 3 месяцев, то сам должник или кредитор могут обратиться в суд с заявлением о банкротстве неплательщика. В ходе рассмотрения дела будет сформирована опись имущества должника, куда может попасть и единственное жилье гражданина, если оно отвечает признакам роскоши.

Если дорогое, единственное жилье должника решат продать с молотка, то кредитор еще до продажи покупает гражданину новое жилье, но более скромное по площади и по цене. Новое жилье должно отвечать определенным требованиям. Во-первых, оно должно находиться в том же регионе, что и прежнее жилье.

Во-вторых, на каждого члена семьи в новой квартире должно приходиться от 10 квадратов жилой площади. В-третьих, дети должника не должны страдать из-за того, что новое жилье оказалось слишком далеко от школы, детсада или больницы.

В-четвертых, жилье не должно быть аварийным, проблемным, недостроенным.

А теперь о признаках роскоши.

Какое жилье могут посчитать дорогим и продать с молотка? Роскошным могут посчитать жилье стоимостью более 30 млн рублей, или помещение, где на каждого члена семьи приходится более 30 квадратов.

Правда, есть предположение, что эти параметры являются довольно обтекаемыми, и если кредитор, претендующий на дорогое жилье должника, докажет иное, то суд может принять его точку зрения.

Суд точно откажет в изъятии единственного жилья, если размер долга явно не соответствует стоимости квартиры. Например, отказ получат кредиторы при размере долга менее 1 млн рублей или, если долг составляет до 5% от цены жилья.

Единственное жилье и Верховный суд

Пока все, что мы обсудили выше, это всего лишь проект. Как показывает история, до момента, когда проект станет реальностью, его суть может еще много раз радикально поменяться. Однако ясно одно — определенные меры к единственному жилью должников рано или поздно будут приняты.

И этому есть определенные причины. Во-первых, еще в 2012 году Конституционный суд предложил подумать над пределами иммунитета в отношении единственного жилья должников. Во-вторых, Верховный суд относительно недавно в своем определении косвенно подтвердил возможность изъятия сверхбогатого единственного жилья за долги.

Напомним, в том решении речь шла о гражданине, который имел в собственности пятикомнатную, трехэтажную квартиру и долги на сумму более 10 млн рублей.

По мнению кредитора, должник лукавил и пытался путем банкротства оставить себе единственное жилье, списав остальные долги.

Дело дошло до Верховного суда, который отменил решения нижестоящих инстанций и призвал их внимательнее присмотреться к доводам кредитора, дать им оценку и тщательно исследовать все обстоятельства. Дело ушло на новое рассмотрение.

Видео:MFO Russia Forum 2021Скачать

Что будет если не платить микрозайм, взятый у микрокредитора, в 2021 г

Что будет если не платить микрозайм? Предельный размер долга по микрозайму. Последствия невыплаты займа. Подают ли МФО в суд. Расскажем как не платить займ законно и как законно списать долги.

Что будет если не платить онлайн займ

После возникновения просрочки начинают начисляться штрафные проценты. Для разных МФО они различаются. Обычно это не фиксированная сумма (например, 100 руб. ежедневно), а процент от задолженности. Он может равняться как 2, так и 5 процентам ежедневно.

Разумеется, микрокредитор сразу после появления просрочки попробует узнать, чем она обусловлена, попытается помочь клиенту как можно быстрее вернуть деньги. На телефонный номер должника станут приходить СМС, поступать звонки.

Предельный размер долга по микрозаймам

Пеня не может быть больше 0.055 процента за одни сутки просрочки. Задолженность может увеличиться максимум четырехкратно.

Последствия невыплаты микрозайма

Законодательно соглашения, которые заключены в интернете, приравниваются к обычным договорам. Следовательно, подобные договоры считаются законными. Если один из участников нарушит свои обязательства, он может оказаться привлеченным к ответственности.

https://www.youtube.com/watch?v=2owZZGrC00k

При возникновении просрочки для заемщика, взявшего займы онлайн на карту, могут наступить следующие последствия:

- наложение штрафов;

- привлечение к судебному разбирательству;

- испорченная кредитная история.

Подают ли в суд коллекторы микрозаймов

Почти все МФО в соглашениях по микрозаймам указывают, что имеют право передать займ коллекторам. Для этого микрокредитор заключает соглашение с определенным коллекторским агентством.

Однако коллекторы не сразу обращаются в суд. Сначала они пытаются оказать психологическое давление на должника, дабы убедить его вернуть деньги. Если никакие из досудебных методов не срабатывают, коллекторы подают в суд (не всегда, обычно только при крупных задолженностях).

Какие микрозаймы подают в суд

Практически каждая микрофинансовая организация хотя бы раз подавала на собственных заемщиков, которые не возвращали долги, в суд. Политика решения вопросов в судебном порядке увеличивает рейтинг доверия заемщиков микрокредитора. Это позволяет сохранять лидирующие позиции на рынке микрокредитования физлиц.

Какие МФО не подают в суд

Любая микрофинансовая организация может подать на заемщика, задерживающего платежи по кредитам, в суд. Однако подобное происходит достаточно редко. Как правило, в суд МФО подает только по крупным задолженностям либо если заемщик проживает в городе, где у нее есть подразделение.

Подают ли в суд микрозаймы

С юридической точки зрения, договор с МФО идеален. Он включает в себя все то, что минимизирует шансы заемщика выиграть дело в суде. Обычно микрокредиторы выигрывают судебные процессы с должниками, поэтому рассчитывать на то, что суд примет решение в вашу пользу, неразумно.

Что делать если нечем платить микрозаймы

Дабы не доводить ситуацию до процесса в суде, заемщик вправе подать заявление микрокредитору о том, чтобы он реструктуризировал задолженность. Это позволит клиенту МФО уменьшить величину долга, однако проценты все равно придется выплачивать полностью.

Переплата при использовании подобного метода повышается. Это своего рода плата за возможность избежать последствий несвоевременного возврата денежных средств.

Как не платить займ в МФО законно

Клиент МФО вправе не погашать задолженность, если соглашение было признано не имеющим юридической силы либо он стал банкротом. Признать договор недействительным можно при выполнении одного из следующих условий:

- договор по кредиту противоречит законодательству;

- недееспособность должника;

- заключение договора по принуждению;

- несоответствие формы соглашения законодательным нормам;

- отсутствие лицензии у микрокредитора.

Суд может вынести решение в пользу должника, если он взял деньги в период:

- тяжелого заболевания;

- потери кормильца;

- угрозы стать банкротом;

- повышенного риска потерять жилплощадь.

Стать банкротом возможно на таких основаниях:

- общая задолженность превышает 150 процентов от цены всей собственности физлица, однако не меньше 100 МРОТ;

- за предыдущие полгода заработок физлица снизился на 50 процентов;

- физлицо неплатежеспособно и, вероятно, не сможет исправить это.

Как законно списать долги по микрозаймам

Отсутствие возможности возвратить деньги считается основанием для списания задолженности. У должника не должно быть:

- официального заработка;

- движения денег по счетам;

- счета в банке с какой-либо суммой;

- собственности.

Как законно не платить проценты по микрозайму

Суд на практике удовлетворяет требования МФО об уплате процентов в пределах максимальной суммы задолженности. Однако заемщик вправе:

- договориться с микрокредитором, объяснить и доказать ему свое сложное материальное положение;

- использовать льготный период. Некоторые МФО предоставляют постоянным заемщикам скидки при расчете стоимости микрозайма;

- получить страховую выплату (если имеется страховка, которая распространяется на соответствующий случай).

Как снизить проценты по микрозайму в суде

Для того чтобы снизить размер пени и процентов, нужно обратиться к ст. 333 Гражданского кодекса Российской Федерации. Выплаты уменьшаются соответственно с решением суда, если размер задолженности несоразмерен последствиям нарушения обязательств, предусмотренных соглашением с микрокредиторам.

Вам понравилась эта статья? Поделитесь!

Видео:MFO Russia Forum 2021Скачать

Тварь ли я дрожащая или клиент МФО? Могут ли работники МФО выбивать долги самостоятельно

Банки — звонят, коллекторы — звонят, теперь будут звонить микрофинансовые организации. МФО получили право самостоятельно взыскивать долги, не подключая к работе профессиональные агентства.

С одной стороны, должников новшество защищает. С другой — ставит сотрудников «быстрых денег» в один ряд с коллекторами.

Тем временем, банки самостоятельно работать с долгами не хотят и отдают просрочки взыскателям.

Микрокредиторам прописали регламент

1 октября МФО получили право самостоятельно взыскивать долги по единому стандарту.

Документ пришлось разработать из-за большого количества жалоб должников на работу коллекторских агентств.

Но, кроме потребителей, в Союз МФО «Микрофинансирование и развитие», обращались и кредиторы. Союз разработал стандарт взыскания, который поддержал Банк России.

Единый стандарт взыскания — это расширенный список требований и ограничений работы с просроченными долгами, которые прописаны в Федеральном законе № 230-ФЗ. Работники МФО получают право профессионально работать с задолженностью. Но, кроме прав, есть ограничения.

https://www.youtube.com/watch?v=rnj46qjab6Y

МФО получили право самостоятельно взыскивать долги, не подключая к работе профессиональные агентства. dp.ru.

Например:

- Стиль общения — вежливый, работник не должен угрожать должнику, унижать честь и достоинство клиента, оскорблять.

- Сотрудники МФО не могут представляться работниками государственных ведомств или муниципалитетов.

Представитель микрофинансовой организации должен представиться и сообщить, от какой фирмы он действует.

- Сообщать должнику только достоверную информацию о сумме просрочки, сроке и форме погашения долга.

- Сотрудники МФО могут работать только с поручителями, которых указал должник.

- Если поручитель не согласится сотрудничать с коллекторами, общение следует немедленно прекратить.

- Работнику микрокредитной фирмы придётся прекратить общение с поручителем и должником, которые работают в сферах здравоохранения и образования, если процесс взыскания нарушает режим работы учреждения.

- Если МФО передаёт работу с просрочкой другой организации, взыскатель должен соблюдать единый стандарт. Для этого микрокредитор заключает со сторонним агентством договор. Штраф за нарушение стандарта — не менее 0,05% размера просрочки по договору.

- Если стандарт нарушили сотрудники МФО, они также компенсируют ущерб.

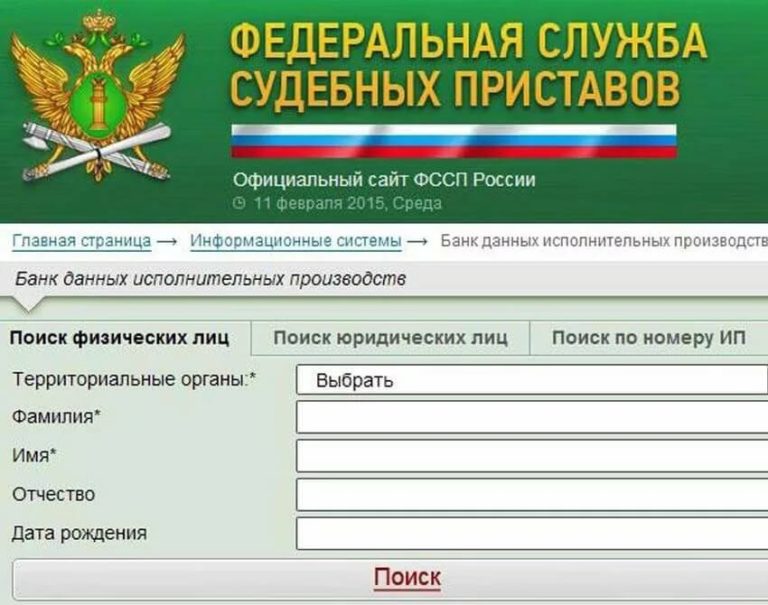

- Передавать работу с просрочкой можно только в зарегистрированное коллекторское агентство из реестра Федеральной службы судебных приставов. О правах и обязанностях судебных приставов «Выберу.

ру» писал в отдельном материале

. - Выбирая агентство взысканий, сотрудник МФО должен ориентироваться на репутацию фирмы, ознакомиться с судебной практикой компании, последних новостях.

Защитит ли единый стандарт должников?

Авторы документа считают, что стандарт гибче, чем профильный закон. В документе прописан жёсткий алгоритм взыскания.

Разработчики проекта отметили, что новелла поможет подкорректировать закон опытным путём. Учитывая, что в «МиР» входит 1 107 микрофинансовых компаний, единый стандарт охватывает большую часть клиентов МФО.

Правда, помочь тем, кто задолжал нелегальным кредиторам, стандарт вряд ли сможет.

Документ предписывает регламент работы только участникам СРО, всего в списке Центробанка 1 910 зарегистрированных МФО и МКК на 26 августа 2021.

Если стандарт нарушили сотрудники МФО, они должны компенсировать ущерб. mtdata.ru.

Создатели надеются, что документ защитит задолжавших и поменяет отношение людей к работе коллекторов. Действия МФО выведут в правовые рамки. Ранее «Выберу.ру» писал, что коллекторы попросили ввести ответственность для должников за оскорбление взыскателей.

На какие долги действует стандарт?

- на договоры, которые агентства взысканий и МФО заключили с 1 октября 2021 года;

- на просроченную задолженность, работа с которой началась после 1 октября.

Банки стремятся быстрее избавиться от просрочек

Российские банки решили не «заморачиваться» с долгами и отдают профессиональным взыскателям свежие просрочки. Национальная ассоциация профессиональных коллекторских агентств выяснила: банки начали передавать дела с задолженность 181 — 360 дней.

Это новая тенденция: 60% работ коллекторы ведут с долгами, по которым не платят дольше 721 дня. Но, за последние 2 года, должники чаще пропускают платежи в первые 181−360 дней. За 9 месяцев 2021 года кредиторы передали коллекторам в 2,5 раза больше «молодых» задолженностей, чем за январь—сентябрь прошлого года.

Прогноз на 2021 год неутешительный: коллекторы начнут получать дела со средней просрочкой 200 дней. «Омоложение» долгов — свидетельство того, что на балансе банков копятся «плохие» задолженности и финансовые организации борются со снижением ликвидности.

В 2021 году объём просрочки, которую передали взыскателям, вырос на 10% до 452 млрд рублей.

60% коллекторов работает со «старыми» долгами. legal-mos.ru.

Как пишут «Известия», крупные банки из топ−30 предпочитают возвращать просрочку своими силами. Однако кредиторы порой перегибают палку: «Выберу.ру» писал, что банкам введут санкции за жёсткие методы работы с задолжавшими клиентами. Передают работу с задолженностями, в основном, небольшие финансовые учреждения.

Видео:Выступление Романа Макарова - MFO RUSSIA FORUM 8 октября 2021 года (Москва)Скачать

Новые законы об МФО и печальный опыт заемщиков | 2021

Еще пять лет назад деятельность микрофинансовых организаций и коллекторов не регулировалась. В итоге все лавки по быстрым займам получили репутацию бандитских, а правительство взялось карать. Чем закончилась эта война? Кто ее начал?

Как было и как стало

Раньше коллекторы угрожали родственникам, звонили на работу и осаждали квартиру должника. МФО (микрофинансовые организации) могли магией мелкого шрифта увеличить долг в 20 раз за неделю. Сейчас ситуация другая.

По новому закону, коллекторы должны помогать должникам, а от их услуг можно отказаться. МФО теперь ограничены в увеличении долга и его взыскании.

Набиуллина, глава ЦБ, не только позакрывала 250 банков, но и сократила количество МФО с 7 тысяч до 2 тысяч. Количество нелегальных лавок, по неподтвержденным данным, втрое больше количества легальных — это около 6 тысяч.

https://www.youtube.com/watch?v=5_bYlZckBcY

Логично предположить, что такая жесткая чистка сильно ударила по доходам МФО. И вообще, хорошо, что их наказали… Но нет, реальные цифры говорят о другом.

Как дела у бандитов

На самом деле, МФО увеличили количество клиентов на 70% в 2021 году. Их них 17% набрали долгов онлайн, с мгновенным одобрением. Что до одобрения, то микрозаймы дают только половине обратившихся (30% заявок одобряют в банке). При этом большая часть жалоб в ЦБ поступает не на МФО, а на банки! В черном списке жалобщиков такие гиганты, как Сбербанк и ВТБ.

Вся эта карусель вокруг МФОшников имеет одну цель — отвлечь внимание от реальных проблем: вкладчики Югры до сих пор не получили деньги, а крупные банки втюхивают убыточные инвестиционные продукты.

Неудивительно, что депутаты настолько увлеклись охотой на ведьм, что обещают совсем запретить МФО. Лишь бы пыль в глаза пустить.

Тот же Сбербанк зарабатывает на слезах пенсионеров, предлагая вместо вклада открыть полис инвестиционного страхования жизни. Это типичный продукт доверительного управления с непрозрачными активами и злыми комиссиями.

Да, у МФО тоже проблемы, но не такие большие. Печальный опыт заемщиков мы поместили в конце статьи, а пока поговорим про новые законы для микрозаймов.

Новые требования к микрозаймам:

- капитал МФО должен быть не 10 тыс. рублей, а 5 млн.

рублей;

- ежедневная ставка не более 1,5%/день (с 11 июля не более 1%);

- проценты по займам сроком до года не могут превышать тело долга более чем в 2,5 раза.

Причем с 1 июля проценты не могут быть больше долга более чем в 2 раза, а с 1 января 2021 года проценты должны быть больше долга не более чем в 1,5 раза.

Пример. Мы заняли 5 рублей. По новому закону процентов накапает на 12,5 рублей, а потом рост прекратится.

Вот еще несколько новостей по микрозаймам. Вообще в законопроекте 24 поправки, вот самое интересное:

- продать долги МФО теперь может только организации под ЦБ или под судебными приставами;

- можно взять документы домой на 5 дней и все обдумать, а потом уже брать займ;

- в договоре в рамочке будет указана полная стоимость займа, а не просто ставка.

Интересно, а когда банки заставят говорить реальную стоимость кредита? МФО еще и обязали ограничить переплату по займу: теперь она может быть больше средней по рынку только на треть. Среднюю переплату можно посмотреть на сайте ЦБ.

Истории несчастных заемщиков МФО

Портал ТАСС рассказал про любопытное дело. Одной женщине начислили 732% за 891 день просрочки, хотя договор был только на 14 дней. После беготни по судам только Верховный суд признал начисление долга незаконным.

Другой сайт рассказал историю кемеровского парня, который одолжил денег онлайн. Ставка вроде бы 0,68%, но берут единовременную комиссию почти на 2 тысячи рублей — мелкие займы возвращаешь в двойном размере.

В Твери сотрудник МФО угрожал расправой семье заемщика. Когда история попала в прессу, контора предложила пострадавшему путевку на море и прощение всех долгов.

Любые долги — это просто инструмент, в том числе для бизнеса. Проблемы будут и с микрозаймами, и с кредитом — если только не читать договора или отзывы. Или просто добавляйте сайт в закладки, мы расскажем самое главное о кредитовании.

И подписывайтесь — обновления каждый день, обещаем.

🎥 Видео

МИКРОЗАЙМЫ УБИВАЮТ...Скачать

МФО – новый закон 2023. Проценты уменьшили! Можно не платить микрозайм при маленьком доходеСкачать

МФО КОТОРЫЕ БОЛЬШЕ НЕ РАБОТАЮТ-ИХ ЗАКРЫЛИ В ИЮНЕ 2021-МОЖНО НЕ ПЛАТИТЬСкачать

СКАМ ПО ЕВРОПЕ: ВНЕДРИЛСЯ В КОМАНДУ МОШЕННИКОВ - $1 000 000 В МЕСЯЦ НА ПОДДЕЛЬНЫХ САЙТАХСкачать

Как закрыть долги в МФО быстро и забыть про микрозаймы? Пошаговая инструкция! + шаблон защиты от МФОСкачать

5 Можно и 5 Нельзя, если не платить кредиты и микрозаймы | Как быть если есть долгиСкачать

ФОРУМ "Анти коллектор BIZ" БУДЬТЕ ОСТОРОЖНЫ!!! КТО ОНИ НА САМОМ ДЕЛЕ.Скачать

Бизнес мутим. Разговоры с коллекторами КредитКаса / АнтиКоллектор / Форум должниковСкачать

43 долга МФО и долга по микрозаймам - нечем платить #shortsСкачать

Кредит форумСкачать