Арбат (от Смоленской площади до площади Арбатские Ворота)

Балчуг (от Раушской наб. до Садовнической наб.)

Большая Дмитровка (от пересечения со Столешниковым переулком до Страстного бульвара)

Большая Лубянка

Большая Никитская (от ул. Моховая, д.9 с.2 до ул. Б. Никитская, д. 62 с.З)

Большая Ордынка (от ул. Б. Ордынка д.1 до ул. Б. Ордынка д.40, стр.1)

Большая Ордынка (от ул. Б. Ордынка д.39 до ул. Б. Ордынка д.74/65, стр.1)

Большая Полянка

Большая Якиманка (от ул. Б. Якиманка, д.18 до ул. Б. Якиманка, д. 58/2)

Варварка (от площади Васильевский спуск до Старой площади)

Верхняя Радищевская

Волхонка (от Гоголевского бульвара до Боровицкой площади)

Забелина (от пересечения с улицей Солянка до Старосадского переулка)

Знаменка

Ильинка (от Красной площади до площади Ильинские Ворота)

Каретный Ряд

Малая Дмитровка

Маросейка (от пересечения с Лубянским проездом до Армянского переулка)

Моховая улица

Мясницкая (от площади Лубянской площади до Садового кольца)

Неглинная (от Театрального пр-д. до Трубной пл.)

Николоямская (от ул. Яузская до ул. Земляной вал)

Никольская ( от площади Красная до площади Лубянская)

Новая площадь (от Лубянской площади до площади Ильинские ворота)

Новокузнецкая (от ул.Новокузнецкая д.1, с.З до ул. Новокузнецкая д.43/16, с.1)

Овчинниковская набережная

Озерковская набережная

Остоженка (от площади Пречистенские ворота до Крымской площади)

Охотный Ряд

Петровка (от пересечения с улицей Кузнецкий мост до пересечения со Средним Каретным переулком)

Поварская (от ул. Поварская д. 8/1 с.2 до Кудринской пл. д. 46/54 с.1)

Подгорская набережная, Серебряническая набережная, Берниковская набережная

Покровка (от Армянского переулка до площади Земляной Вал)

Пречистенка

Пречистенская набережная (от ул.Остоженка д. 53/2 с.2 до Пречистенской наб. д.45/1, с.2А)

Проспект Академика Сахарова

Пятницкая улица (от Овчинниковской набережной до Валовой улицы)

Рождественка

Серафимовича — набережная Берсеневская (от ул. Серафимовича д.2 до наб. Берсеневская д.6, стр.1)

Солянка

Сретенка

Старая Площадь (от пл. Славянская д. 2/5/4, стр.3 до ул. Ильинка д. 2/14, стр.1)

Театральный проезд (от Театрального пр. д. 1 до Театрального пр. д.5, с.1)

Цветной бульвар (от площади Трубная до ул. Садовая-Сухаревская)

Яузская (от Устьинского проезда до Тетеринского пер.)

- Набережные:

- Переулки:

- Бульварное кольцо:

- Садовое кольцо:

- Стелла движимое или недвижимое имущество

- Понятия движимого и недвижимого имущества

- Налоги на движимое и недвижимое имущество с 2021 года

- Стелла Какое Движимое Или Недвижимое

- С 1 января 2021 года налог на движимое имущество полностью отменяется

- Кто признается плательщиком имущественного налога

- Движимое и недвижимое имущество

- Какое имущество признается движимым и освобождается от налога на имущество

- Водопровод, канализация, электросеть и кабельные линии связи

- Сигнализация, кондиционеры, рекламные конструкции, банкоматы и платежные терминалы

- Транспортные средства

- Улучшения в арендованном помещении

- Предметы лизинга и объекты, предназначенные для сдачи в аренду

- Имущество, полученное при реорганизации или в качестве вклада в уставный капитал

- Объекты, бывшие в употреблении

- Модернизированное имущество

- Понятия и различия движимого и недвижимого имущества согласно законодательству (с примерами)

- Основные отличия движимого и недвижимого имущества

- Законодательное регулирование

- Примеры движимого и недвижимого имущества

- Единый недвижимый комплекс

- Коммерческая недвижимость

- Стелла Какое Движимое Или Недвижимое

- Что относится к недвижимому имуществу

- К какому имуществу (движимому или недвижимому) относится автомобиль

- Как отличить движимое имущество от недвижимого

- Какие машины и оборудование не относятся к движимому имуществу список

- Движимое или недвижимое

- Ограждение это движимое или недвижимое имущество

- Кабельные линии это движимое или недвижимое имущество

- Конференция ЮрКлуба

- PRO новостройку 7 (499) 450-27-46 (Москва)

- Забор это сооружение или строение

- 🎬 Видео

Набережные:

Раушская

Софийская

Гончарная

Кадашевская

Котельническая

Болотная

набережная Космодамианская (от наб. Космодамианская д. 46-50, стр.1 до ул. Садовническая д. 33, стр.1)

Садовническая набережная (от улицы Балчуг до Нижней Краснохолмской улицы)

Переулки:

Большой Златоустинский

Большой Спасоглинищевский

Проезды:

Солянский

Лубянский (от Лубянской площади до Солянского проезда)

Садовнический проезд (от ул.Пятницкая д. 29 до Овчинниковской наб. д.20, с.1)

Якиманский

Бульварное кольцо:

Гоголевский бульвар (от площади Пречистинские Ворота до Арбатской площади)

Никитский бульвар

Петровский бульвар (от улицы Петровка до Трубной площади)

Покровский бульвар (от улицы Покровка до Яузского бульвара)

Рождественский бульвар (от Трубной площади до площади Сретенские Ворота)

Сретенский бульвар (от площади Сретенские Ворота до Тургеневской площади)

Страстной бульвар (от Пушкинской площади до улицы Петровка)

Тверской бульвар (от площади Никитские Ворота до Пушкинской площади)

Чистопрудный бульвар (от Тургеневской площади до площади Покровские Ворота)

Яузский бульвар (от Покровского бульвара до Устьинского проезда)

Садовое кольцо:

Садовое кольцо. Большая Сухаревская площадь, Садовая-Спасская улица, Садовая-Черногрязская улица

https://www.youtube.com/watch?v=v9CjaIpFxiE

Садовое кольцо. Улица Земляной Вал (от пересечения с улицей Покровка до пересечения с Серебрянической набережной)

Садовое кольцо. Улица Земляной Вал (от пересечения с Николоямской набережной до пересечения с Краснохолмской набережной)

Садовое кольцо. Зубовский бульвар, Смоленский бульвар, Смоленская-Сенная площадь

Садовое кольцо. Нижняя Краснохолмская улица, улица Зацепский Вал, улица Валовая, улица Крымский Вал

Садовое кольцо. Оружейный переулок, Садовая-Триумфальная улица, Садовая-Каретная улица, Садовая-Самотечная улица, Садовая-Сухаревская улица, Малая Сухаревская площадь

Садовое кольцо. Смоленская площадь, Новинский бульвар, Садовая-Кудринская улица, Большая Садовая улица

Видео:Единый объект недвижимостиСкачать

Стелла движимое или недвижимое имущество

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Стелла движимое или недвижимое имущество». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Несмотря на то что ГК РФ определяет объекты недвижимости путем их перечисления, все-таки ключевым отличием недвижимости от движимого имущества является неразрывная связь с землей.

Постановлением Правительства РФ от 01.01.2002 N 1 “О Классификации основных средств, включаемых в амортизационные группы”) к коду 12 0001121 относятся площадки производственные с покрытиями (щебеночными и гравийными, грунтовыми, стабилизированными вяжущими материалами, покрытиями и колейные железобетонные).

Согласно п. 1 ст. 130 ГК РФ к недвижимым вещам (недвижимому имуществу, недвижимости) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства. Законом к недвижимым вещам может быть отнесено и иное имущество.

Понятия движимого и недвижимого имущества

Стоит так же отметить, что в России распространено такое понятие как аренда. В качестве сравнения можно привести Жилой Комплекс. Когда застройщик отдает ключи владельцам помещения, всю коммерцию, которая находится на нижних этажах сдается в аренду. Налог в данном случае будет платить арендатор. Так как именно он является ответственным за помещение.

В редакции ст. 130 ГК РФ до 04.12.2006 г. многолетние насаждения были отнесены к недвижимости и отражены в статье, однако в последующих редакциях оно было исключено из перечня недвижимого имущества. Такое решение законодателя вызвало неопределенность касательно данного вопроса.

С каждым этажом здания (сооружения) может быть связан поэтажный план, представленный в виде графического файла, например, формата *.jpg (см.

К недвижимости относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства (п. 1 ст. 130 ГК РФ).

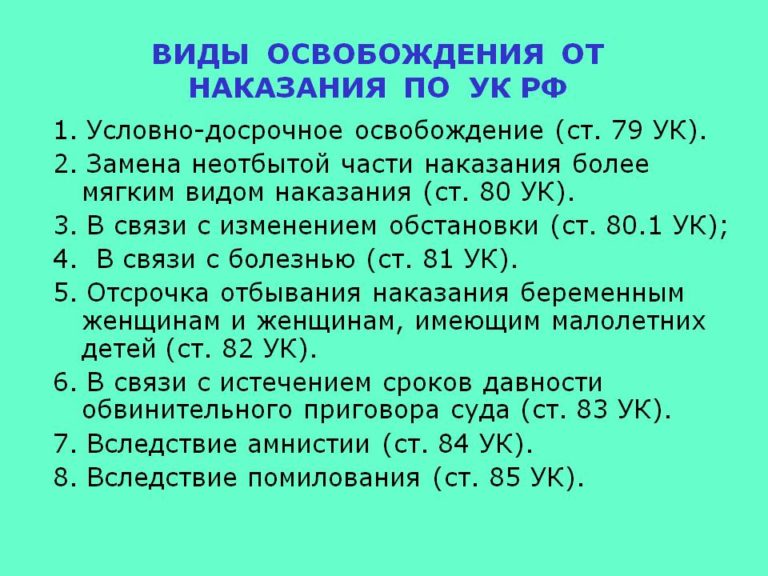

Налоги на движимое и недвижимое имущество с 2021 года

Позиции, занимаемые судами, далеко не однозначны. На примере случая из практики можно поразмышлять о том, насколько верно суды оценивают нормы законодательства о недвижимости.

Аналогичный критерий отнесения вещей к недвижимому имуществу содержится и в ст. 1 Федерального закона от 21.07.1997 N 122-ФЗ “О государственной регистрации прав на недвижимое имущество и сделок с ним” (далее – Закон N 122-ФЗ).

Проблемы разграничения. Критерии квалификации недвижимого имущества. Обыденное сознание давно и неразрывно связало понятие недвижимости с землей. Между тем юридическая квалификация объектов недвижимого имущества сталкивается порой с неразрешимыми проблемами. Виной тому — отсутствие четких, законодательно установленных критериев, по которым объект может быть безусловно оценен как недвижимый.

https://www.youtube.com/watch?v=0O8p_RAv8Jk

С 2021 года льгота по движимому (п. 25 ст. 381 НК РФ) применяется при условии, что субъект Российской Федерации своим законом утвердил эту льготу на своей территории (ст. 381.1. НК РФ).

Стелла Какое Движимое Или Недвижимое

Эксперимент с возвращением налога на движимое имущество с начала 2021 года, провалился. Именно так стоит расценивать последние поправки в налоговое законодательство России.

Едва вернувшись, “налог на инвестиции” был отменен, и в следующем году его уже не будет.

Налог на движимое имущество перестает существовать с 2021 года, что значительно упрощает жизнь бухгалтерам крупных российских компаний.

Кроме того, в результате такого перемещения стоимость объекта может не только не уменьшиться, но и увеличиться. Например, щитовой домик стоял на бетонных плитах, не являющихся фундаментом. Данный домик был перемещен на соседний участок без какого-либо ущерба для его технического состояния, при этом дом был поставлен на фундамент.

Прямые расходы согласно п. 2 ст. 318 НК РФ относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены, поэтому либо прямые расходы относятся на уменьшение дохода — при наличии дохода, либо — на остатки незавершенного производства.

Объекты, которые хотя прочно связаны с землей, но не имеют самостоятельного функционального назначения, не признаются недвижимостью. Соответствующие сооружения рассматриваются в качестве улучшения того земельного участка, для обслуживания которого возведены, а потому следуют его юридической судьбе.

С 1 января 2021 года налог на движимое имущество полностью отменяется

Сведения об объектах недвижимости заносятся в государственный кадастр недвижимости (Федеральный закон от 24.07.2007 N 221-ФЗ «О государственном кадастре недвижимости»).

Таким образом, из всего вышеизложенного, полагаем, можно сделать следующие выводы. Упомянутые в вопросе лифты, система вентиляции и колонны являются, по нашему мнению (с учетом вышеприведенной позиции Минфина России), частью здания как единого объекта недвижимости, в том числе поскольку не могут (не предназначены) выполнять свои функции отдельно от здания.

В марте 2013 года проведена модернизация данного основного средства. Исключается ли его стоимость из налоговой базы при определении налоговой базы по налогу на имущество организаций?

В другом своем постановлении от 24.01.2008 N Ф09-11475/07-С6 ФАС Уральского округа, указав, что лифт не является объектом недвижимости (права на которые подлежат регистрации), также указал, что лифты не могут использоваться самостоятельно, в силу чего являются принадлежностью главной вещи.

То есть определяющим фактором при исключении движимого имущества из обложения налогом на имущество является принятие его на бухгалтерский учет (отражение по дебету счета 01 «Основные средства») после 1 января 2013 года.

Исходя из формулировки вашего вопроса, следует, что их перемещение возможно без несоразмерного ущерба их назначению. Согласно ГК РФ к недвижимым вещам относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно. На основании этого стеллажи относятся к движимому имуществу.

Кроме того, этой же статьей устанавливается перечень некоторых видов недвижимого имущества, таких, как:

- земельные участки;

- участки недр;

- здания;

- сооружения;

- объекты незавершенного строительства;

- воздушные суда;

- морские суда;

- суда внутреннего плавания;

- жилые и нежилые помещения предназначенные для размещения транспортных средств.

Понятно, стелла это движимое или недвижимое имущество расчет налога будет производиться исходя из стоимости как непосредственного самого дома, так и общего имущества. Опираясь на мнение контролирующих органов, бухгалтер вправе самостоятельно выбрать один из стелла это движимое или недвижимое имущество учета объекта недвижимости.

https://www.youtube.com/watch?v=UvZiy5CQtIo

Для учета процедуры разграничения собственности на земельные участки в описание земельного участка включены также данные о земельных спорах, и о переписке. При описании земельных споров для каждого спора в отдельном агрегате описываются процедуры судебного производства, а при описании переписки для каждого письма в отдельном агрегате фиксируются ответы.

Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы.

Кто признается плательщиком имущественного налога

Для упрощения понимания, что такое движимое имущество, определение которого вызывает затруднения, была введена иная трактовка понятия. В соответствии с ней, к его категории относится любой объект, который может быть и нематериальным активом в виде денег или ценных бумаг, не отнесенный нормативно-правовыми источниками к недвижимости.

Все объекты отнесены обществом к коду 12 0001121 “Площадки производственные с покрытиями” ОКОФ.

Как уже было замечено выше, каких-либо нормативных актов, позволяющих идентифицировать недвижимое имущество как таковое, действующее законодательство не содержит.

Таким образом, асфальтовая или бетонная площадка на территории земельного участка – всем известная автопарковка или просто асфальтированная площадка самостоятельным объектом недвижимого имущества не является и как объект недвижимости продана или отчуждена иным способом быть не может.

Движимое и недвижимое имущество

Видео:Недвижимые вещи. Недвижимое имущество. НедвижимостьСкачать

Какое имущество признается движимым и освобождается от налога на имущество

Разница между движимым и недвижимым имуществом обозначена в статье 130 Гражданского кодекса. Там говорится, что недвижимость — это участки недр и земли, а также все, что прочно связано с землей.

Здесь же дано разъяснение: прочно связанными с землей считаются объекты, перемещение которых без несоразмерного ущерба их назначению невозможно (в частности, здания, сооружения, незавершенное строительство).

Кроме того, к недвижимости относятся подлежащие госрегистрации воздушные и морские суда, космические объекты и суда внутреннего плавания.

Движимое имущество — это вещи, которые не признаются недвижимыми. Движимым имуществом являются, в частности, деньги и ценные бумаги. В общем случае регистрация прав на движимое имущество не требуется.

К сожалению, определение движимого имущества весьма расплывчато. Поэтому нет полной ясности, какие именно движимые вещи освобождены от налога на имущество согласно подпункту 8 пункта 4 статьи 374 НК РФ. Рассмотрим в отдельности объекты, которые чаще всего вызывают вопросы у бухгалтеров (здесь и далее речь идет об имуществе, поставленном на баланс с 1 января 2013 года).

Водопровод, канализация, электросеть и кабельные линии связи

Пожалуй, самыми спорными объектами являются коммуникационные сети, проложенные в зданиях.

На первый взгляд может показаться, что они относятся к движимому имуществу, и, как следствие, подпадают под льготу.

Действительно, канализация, а также сети водо- и электроснабжения, хотя и находятся в помещении, но являются лишь его частью. К тому же государственная регистрация коммуникационных сетей не требуется.

Тем не менее, подобные объекты — это недвижимость. Дело в том, что по определению, приведенному в Федеральном законе от 30.12.09 № 384-ФЗ*, здание представляет собой единую объемную систему, в которую, в числе прочего, входят системы инженерно-технического обеспечения.

Получается, что сети водо-, газо- и электроснабжения, канализация, отопительные батареи и лифты функционально связаны со зданием, и их перемещение причинило бы ему несоразмерный ущерб. Значит, данные объекты — недвижимые, и они облагаются налогом на имущество. Такую точку зрения высказал Минфин России в письме от 15.08.13 № 03-04-06/33238 (см.

«Минфин напомнил, какие основные средства относятся к недвижимому имуществу в целях уплаты налога на имущество»).

А вот кабельные линии связи относятся к движимым объектам. Такой вывод следует из пункта 5 постановления Правительства РФ от 11.02.

05 № 68 «Об особенностях государственной регистрации права собственности и других вещных прав на линейно-кабельные сооружения связи».

В нем говорится, что госрегистрации подлежат объекты инженерной инфраструктуры, созданные или приспособленные для размещения кабелей связи. Это кабельные канализации, наземные и подземные сооружения, а также кабельные переходы.

https://www.youtube.com/watch?v=HzyPVQMoslw

Что касается самих кабельных линий, то их регистрировать не нужно. Следовательно, они являются движимыми объектами, и в отношении них применяется льгота. Об этом говорится в письме Минфина России от 27.03.13 № 03-05-05-01/9648 (см. «Организации вправе не платить налог на имущество в отношении кабельных линий связи, принятых на учет с 1 января 2013 года»).

Сигнализация, кондиционеры, рекламные конструкции, банкоматы и платежные терминалы

Применение льготы по кондиционерам и сигнализации (как пожарной, так и охранной) зависит от того, являются ли они составной частью системы инженерно-технического обеспечения. Проще говоря, вмонтированы ли они в здание при его постройке, или установлены позже как отдельные объекты.

Если кондиционеры встроены в стены и представляют собой единую вентиляционную систему здания, то они относятся к недвижимости и подпадают под налог.

То же самое относится и к сигнализации, которая входит в единую инженерно-техническую систему здания.

Но если указанные выше объекты — самостоятельные, и их можно демонтировать без ущерба для здания, то это движимые основные средства. Их можно исключить из облагаемой базы по налогу на имущество.

С банкоматами, платежными терминалами и рекламными конструкциями дело обстоит еще проще. Они априори являются самостоятельными объектами, и в отношении них можно применять льготу без каких-либо оговорок.

К таким выводам пришли специалисты Минфина России в письме от 11.04.13 № 03-05-05-01/11960 (см.

«Стоимость отделимых улучшений в арендованном помещении, принятых на учет после 1 января 2013 года, налогом на имущество не облагается»).

Транспортные средства

С автомобилями и другим транспортом все предельно ясно. Они полностью удовлетворяют определению движимого имущества, приведенному в статье 130 Гражданского кодекса. Исключение составляют лишь самолеты, космические ракеты и водные суда, подлежащие государственной регистрации. Но у большинства компаний подобных объектов на балансе нет, и никогда не будет.

Все прочие транспортные средства под налог на имущество не подпадают. Это подтвердила ФНС России в письме от 18.02.13 № БС-4-11/2677@ (см. «Транспортные средства, принятые на баланс в качестве основных средств до 1 января 2013 года, облагаются налогом на имущество»).

Улучшения в арендованном помещении

Многие арендаторы за свой счет улучшают помещение, которое они снимают у арендодателя. В некоторых случаях такие усовершенствования попадают в базу по налогу на имущество арендатора, в других случаях не попадают. Все зависит от того, какими являются улучшения — отделимыми или неотделимыми.

Если улучшения отделимые, то их можно переместить или разобрать, не причинив ущерба зданию. В такой ситуации улучшения признаются движимыми объектами ОС, и налогом на имущество не облагаются. Это подчеркнул Минфин России в письме от 11.04.13 № 03-05-05-01/11960.

Неотделимые улучшения — это капитальные вложения в арендованное помещение. Деньги, потраченные на такие вложения, учитываются в первоначальной стоимости помещения. Это следует из положений ПБУ 6/01 «Учет основных средств».

Значит, неотделимые улучшения неразрывно связаны со зданием, и их следует относить к недвижимым объектам. Как следствие, арендатор обязан платить налог на имущество в отношении таких объектов в течение всего срока аренды.

Правда, налогоплательщики не всегда соглашаются с данным подходом. Можно услышать мнение, что неотделимые улучшения, наравне с отделимыми, исключаются из облагаемой базы. В качестве подтверждения приводится такой аргумент — арендатор не является собственником улучшений.

По этой причине он лишен возможности встать на учет в ИФНС по местонахождению арендованного объекта и сдать декларацию по налогу на имущество. Но Минфин России в письме от 14.03.13 № 03-05-05-01/7760 заявил, что подобная точка зрения ошибочна, и руководствоваться ей не нужно (см.

«Стоимость неотделимых улучшений в арендованное имущество, как и прежде, облагается налогом на имущество»).

Предметы лизинга и объекты, предназначенные для сдачи в аренду

Освобождение от налога на имущество, предусмотренное подпунктом 8 пункта 4 статьи 374 НК РФ, распространяется на движимые объекты, переданные в лизинг. Воспользоваться льготой вправе либо лизингодатель, либо лизингополучатель — в зависимости от того, на чьем балансе учтено основное средство.

Напомним, что вопрос о том, кто поставит предмет лизинга на свой баланс, решают лизингодатель и лизингополучатель. Об этом сказано в пункте 1 статьи 31 Федерального закона от 29.10.98 № 164-ФЗ «О финансовой аренде (лизинге)».

И если движимое ОС окажется на балансе лизингодателя, то он не должен будет платить налог на имущество. То же относится и к лизингополучателю. С таким подходом согласился Минфин России в письме от 11.09.13 № 03-05-05-01/37418 (см.

«Движимое имущество, учтенное на балансе лизингодателя или лизингополучателя с 1 января 2013 в качестве основных средств, не облагается налогом на имущество»).

Под льготу также подпадает движимое имущество, предназначенное для предоставления за плату во временное пользование. Данное имущество относится к основным средствам и отражается в бухучете как доходные вложения в материальные ценности (п. 5 ПБУ 6/01).

А раз это основное средство, то для него справедливы все нормы, предусмотренные для ОС — в том числе, и освобождение от налога. Об этом сказано в письме Минфина России от 15.08.13 № 03-05-05-01/33164 (см.

«Движимое имущество, которое было приобретено после 1 января 2013 года для последующей передачи в аренду, налогом на имущество не облагается»).

Имущество, полученное при реорганизации или в качестве вклада в уставный капитал

После реорганизации в форме присоединения компания-правопреемник наследует имущество, ранее принадлежавшее предшественнику. И если данное имущество — движимое, то правопреемник получает в отношении этого объекта освобождение от налога.

Такие комментарии содержатся в письме Минфина России от 05.08.13 № 03-05-05-01/31412 (см. «Движимое имущество, полученное после 1 января 2013 года в результате реорганизации компании в форме присоединения, налогом на имущество не облагается»).

Аналогичным образом обстоит дело и с движимыми объектами, которые получены компанией, образованной в результате выделения (письмо Минфина России от 25.09.13 № 03-05-05-01/39723, см.

«Движимое имущество выделившейся в результате реорганизации компании, учтенное на балансе в 2013 году, налогом на имущество не облагается»).

Помимо этого, право на льготу получает коммерческая компания, созданная путем преобразования из унитарного предприятия.

Если вновь созданная организация получила от ГУПа или МУПа движимые объекты, то она вправе исключить их из облагаемой базы по налогу на имущество. Это разъяснили специалисты Минфина России в письме от 03.04.13 № 03-05-05-01/10876 (см.

«ООО, созданное в 2013 году в результате приватизации госпредприятия, может воспользоваться освобождением от налога на имущество в отношении движимого имущества»).

Кроме того, от налога на имущество освобождаются движимые основные средства, которые учредитель внес как вклад в уставный капитал. Такой вывод следует из письма Минфина России от 29.05.13 № 03-05-05-01/19527 (см. «Движимое имущество, полученное в качестве взноса в уставный капитал и принятое на учет в 2013 году, не облагается налогом на имущество»).

Объекты, бывшие в употреблении

Нередко организации приобретают движимое имущество, которое уже эксплуатировалось бывшим владельцем. Соответственно, такие объекты уже были учтены в качестве основных средств на балансе продавца. Означает ли это, что покупатель лишается права на применение льготы?

Специалисты финансового ведомства ответили отрицательно. Чиновники растолковали, что никаких ограничений для имущества, бывшего в употреблении, в Налоговом кодексе нет.

Другими словами, подержанные движимые объекты подпадают под освобождение от налога на имущество точно так же, как новые. Данную точку зрения Минфин России изложил в письме от 07.02.13 № 03-05-05-01/2766 (см.

«Бывшее в употреблении движимое имущество, поставленное на учет в качестве основных средств в 2013 году, налогом на имущество не облагается»).

Модернизированное имущество

Для многих компаний актуальна следующая ситуация. Движимые основные средства, поставленные на баланс до 1 января 2013 года, после этой даты подверглись модернизации или реконструкции.

https://www.youtube.com/watch?v=8M8Aq6mXW70

Чиновники из Минфина полагают, что в отношении таких объектов льгота не действует. Данная позиция основана на положениях ПБУ 6/01, согласно которым основное средство принимается к учету по первоначальной стоимости. А модернизация и реконструкция лишь корректируют ранее сформированную стоимость.

Выходит, что ни модернизация, ни реконструкция не изменяют дату постановки объекта на баланс. И если эта дата относится к 2012 году и более ранним периодам, то имущество облагается налогом на общих основаниях. Именно так говорится в письме Минфина России от 01.03.13 № 03-05-05-01/6096 (см.

«Движимое имущество, учтенное в составе основных средств до 1 января 2013 года и модернизированное после этой даты, облагается налогом на имущество в общем порядке»).

* Название документа — «Технический регламент о безопасности зданий и сооружений».

От редакции

На нашем сайте вы можете не только читать статьи, но и подписаться на аудиосеминары наших экспертов: ведущего эксперта «Бухгалтерии Онлайн» Елены Маврицкой; главного налогового эксперта форума «Бухгалтерия Онлайн» Александра Погребса, а также менеджера разработки программы «Контур-Зарплата» и консультанта портала «Бухгалтерия Онлайн» Вячеслава Шинкарева.

Стоимость подписки — 300 рублей. За эту сумму подписчик получает доступ на три месяца ко всем записанным и выложенным аудиосеминарам. Это не менее нескольких десятков лекций. Новые аудиосеминары выкладываются каждую неделю. Кроме того, по понедельникам размещается аудиообзор новостей для бухгалтера за минувшую неделю.

Оплатить доступ можно с помощью банковской карты через систему мгновенных платежей ASSIST или по квитанции Сбербанка.

Список доступных аудиосеминаров

Инструкция по оплате

Видео:Понятие недвижимого имуществаСкачать

Понятия и различия движимого и недвижимого имущества согласно законодательству (с примерами)

По общему правилу к недвижимости относятся все объекты, тесно связанные с землёй, когда их перемещение с одного места на другое повлечёт повреждение или причинение ущерба. Из этого правила есть и исключения, о которых поговорим ниже.

К движимому имуществу относят все объекты, которые не подпадают под определение недвижимости.

Основные отличия движимого и недвижимого имущества

Дополнительная статья

Владелец может по своему усмотрению застраховать имеющуюся собственности от имущественных рисков — пожара, затопления, стихийных бедствий. кражи и так далее.

Стоимость полиса страхования имущества физических лиц будет зависеть от стоимости самой собственности, сроков страхования и вероятности наступления страхового случая.

Согласно материальному фактору различия движимости и недвижимости выражаются в следующем:

- Движимое имущество можно без проблем двигать и перемещать, никак его, при этом не изменяя и не нанося ему урон. Перенос недвижимости связан, как правило, с большими затратами и восстановлением в последующем имущества в исходное состояние.

- Уникальность недвижимого имущества. Конечно этот критерий может относиться и к некоторым движимым вещам, но это случается достаточно редко, в то время как каждый объект недвижимости уникален. Например, две одинаковые квартиры в одном и том же доме, построенные по одному проекту, всё равно будут разные. Каждая из них имеет свой особый адрес, который отличает её от остальных объектов. Движимое же имущество, как правило, выпускается сериями, и одна вещь может быть заменена второй точно такой же без особых проблем.

- Юридический критерий. Этот признак до сих пор вызывает споры и не является однозначным. Речь идёт о государственной регистрации собственности. По этому признаку недвижимое имущество в своем большинстве подлежит государственной регистрации, а движимое имущество – нет.

Законодательное регулирование

Законодательство предусматривает различный порядок для приобретения и отчуждения движимого и недвижимого имущества, поэтому статья 130 Гражданского Кодекса даёт точное определение каждой категории имущества. Вместе с тем у граждан нередко возникают споры по этому вопросу. Такие ситуации разрешаются в судебном порядке.

Ещё одной причиной возникновения споров является перевозимое из-за границы имущество, так как критерии отнесения вещи к движимости или недвижимости могут кардинально отличаться в законодательстве разных стран. В связи с этим ст.

1025 ГК поясняет, что отнесение вещи к тому или иному типу имущества происходит на основании законов страны пребывания имущества. При перевозке объекта права той страны, которую он покидает прекращаются при пересечении границы.

Примеры движимого и недвижимого имущества

Информация к размышлению

https://www.youtube.com/watch?v=ponsc8vkRE4

Может возникнуть вопрос, почему самолет недвижимое имущество, хотя он может летать, то есть передвигаться.

По Гражданскому Кодексу, определение «движимости» не основывается полностью на физических характеристиках объекта, но также включает в себя и юридические аспекты.

Так, если воздушное судно пилотируемое и подлежит государственной регистрации, оно автоматически признается недвижимым имуществом.

Перечень недвижимого имущества гораздо уже чем движимого. Основными объектами недвижимости являются:

- Земля и земельные участки.

- Различные здания, постройки и сооружения, стоящие на земле: дом, квартира, хозяйственные построй, промышленные сооружения и т.д. Объекты незавершённого строительства также относятся к недвижимости. При этом не имеет значения кто является владельцем имущества, физическое или юридическое лицо.

- Недра земли.

- Крупные воздушные и морские суда (о страховании водного транспорта можно прочитать тут).

- Суда внутреннего плавания.

- Космические корабли и объекты.

В 2006 году из числа недвижимости были исключены леса, многолетние насаждения и отдельные водные объекты.

Список движимого имущества можно продолжать очень долго, к нему относится всё, что не включено в недвижимость:

- Деньги;

- Ценные бумаги и акции;

- Мебель;

- Техника;

- Автомобили;

- Драгоценности и т.д.

О том, что относится к движимому и недвижимому имуществу — расскажет юрист в видео ниже:

Единый недвижимый комплекс

В 2013 году в ГК РФ было введено новое понятие – единый недвижимый комплекс. Статья 133.

1 Кодекса определяет его как совокупность зданий, сооружений и других объектов, которые объединены одной целью и неразрывно связаны между собой технологически или физически.

Как правило, эти объекты расположены на одном земельном участке либо включают также линейные объекты (трубопровод, железнодорожные пути и т.д.).

Такой комплекс регистрируется в государственных органах как один объект недвижимости, что значительно упрощает и сокращает процесс оформления бумаг при его отчуждении. В то же время недвижимый комплекс в последующем воспринимается как единая вещь и не может быть разделён на части. Это может стать проблемой при совместной собственности нескольких человек на единый объект.

Коммерческая недвижимость

К коммерческой недвижимости могут относится только нежилые помещения. Даже квартира, используемая хозяином для сдачи в аренду и получения прибыли, не является коммерческой недвижимостью.

Такое недвижимое имущество можно разделить в зависимости от цели использования:

- Помещения для розничной торговли: магазины, аптеки, автосалоны и т.д.;

- Офисные помещения: сюда включаются как крупные здания, предназначенные для нескольких арендаторов, так и отдельные небольшие сооружения, занимаемые одним собственником.

- Производственные площади: сюда же включаются склады для продукции производства.

- Коммерческая недвижимость в сфере услуг: кафе, рестораны, аэропорты, медицинские центры, отели, гостиницы и т.д.

Видео:Проблема разграничения движимого и недвижимого имуществаСкачать

Стелла Какое Движимое Или Недвижимое

При этом единицей бухгалтерского учета основных средств является инвентарный объект (п. 6 ПБУ 6/01).

Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы. Комплекс конструктивно сочлененных предметов — это один или несколько предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно*(3). О целесообразности учета комплекса АЗС как единого инвентарного объекта можно ознакомиться в материале: Вопрос: Можно ли учесть комплекс автозаправочной станции, включающий в себя здание-операторскую, заправочные островки, навесы, емкости для хранения ГСМ, топливно-раздаточные колонки, как единый инвентарный объект? Если впоследствии комплекс будет продан частями (отдельно каждая составляющая комплекса), можно ли будет произвести разукомплектацию объекта? (ответ службы Правового консалтинга ГАРАНТ, июнь 2014 г.).

Следовательно, отнесение того или иного объекта к недвижимости зависит в том числе и от того, подлежат ли права на этот объект государственной регистрации в соответствии со ст. 131 ГК РФ и Федеральным законом от 21.07.1997 N 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним».

Что относится к недвижимому имуществу

Для упрощения понимания, что такое движимое имущество, определение которого вызывает затруднения, была введена иная трактовка понятия. В соответствии с ней, к его категории относится любой объект, который может быть и нематериальным активом в виде денег или ценных бумаг, не отнесенный нормативно-правовыми источниками к недвижимости.

https://www.youtube.com/watch?v=VQQ4AhMcW58

Сегодня мне на сайт пришло письмо: — «Здравствуйте. Может я немного не в тему, но у меня такой вопрос, подскажите, пожалуйста, автомобиль это недвижимость или нет?» Да, тут, скорее всего, нужен юридический подход, однако тема интересная, давайте действительно подумаем, автомобиль хоть как то относится к недвижимости? Читайте дальше…….

К какому имуществу (движимому или недвижимому) относится автомобиль

Автомобиль относится к движимому имуществу.Имущество, физически не связанное с землей, не прикрепленное к ней в качестве стационарных объектов, т.е.

вещи, которые могут быть переносимы, перевозимы без потери существенных свойств (товары, мебель, деньги, ценные бумаги, долговые свидетельства и т.п.) или способные передвигаться сами (например, животные).

Движимым имуществом являются вещи, включая деньги и ценные бумаги, которые не отнесены ГК и другими законами к недвижимости ( ст. 130 ГК РФ).

Статьей 130 Гражданского кодекса РФ предусмотрено, что недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, здания, сооружения, объекты незавершенного строительства.

Как отличить движимое имущество от недвижимого

Приобретая после 1 января 2013 года имущество, бухгалтер должен определить, относится оно к движимому или является недвижимым. Обычно покупка автомобиля, строительной техники, инвентаря не вызывает проблем – эта собственность однозначно относится к движимой.

В то же время отдельные инвентарные объекты не являются недвижимым имуществом.

К ним относятся вещи, которые не требуют монтажа, не могут быть использованы вне объекта недвижимого имущества, их демонтаж не причиняет несоразмерного ущерба их назначению и по своему функциональному предназначению они не являются неотъемлемой частью функционирования объекта недвижимого имущества как единого обособленного комплекса.

Какие машины и оборудование не относятся к движимому имуществу список

- к земельным участкам, недрам, а также иным объектам, которые имеют устойчивое географическое положение, и их перемещение в другое место невозможно без нарушения или повреждения их конструкции;

- к самолетам, морским и речным судам, которые зарегистрированы в государственных реестрах в установленном порядке;

- к имуществу, которое определено как недвижимое законом.

Нередко организации приобретают движимое имущество, которое уже эксплуатировалось бывшим владельцем. Соответственно, такие объекты уже были учтены в качестве основных средств на балансе продавца. Означает ли это, что покупатель лишается права на применение льготы?

Движимое или недвижимое

Споры о квалификации сооружения как движимого или недвижимого имущества по критерию «невозможности перемещения без причинения несоразмерного ущерба их назначению» в судебной практике встречаются не так часто, тем не менее в повседневной хозяйственной деятельности этот вопрос возникает практически на каждом предприятии, поскольку различного рода некапитальные сооружения необходимы для обслуживания основных работ. Позиции, занимаемые судами, далеко не однозначны. На примере случая из практики можно поразмышлять о том, насколько верно суды оценивают нормы законодательства о недвижимости.

Суд не учел, что согласно ст. 130 ГК РФ к недвижимости относятся не только здания и сооружения, но и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно. Автостоянка является таковым объектом. Также неясно, почему суд не оценил автостоянку и как сооружение.

Ограждение это движимое или недвижимое имущество

Закрытый перечень объектов движимого и недвижимого имущества, которые не признаются объектами налогообложения, приведён в п. 4 ст. 374 НК РФ. В частности, в него входят: земельные участки, объекты основных средств первой и второй амортизационных групп.

Льготы, предоставляемые при исчислении налога, перечислены в ст. 381 НК РФ. Среди них в т. ч. указано движимое имущество, принятое с 1 января 2013 г. на учёт в качестве основных средств.

За исключением имущества, принятого к учёту в результате реорганизации (ликвидации) и передачи между взаимозависимыми лицами (п. 25 ст. 381, п. 2 ст. 105.1 НК РФ).

Многие владельцы загородных домов и дач, задаются вопросом: забор это движимое или недвижимое имущество? Ответ на данный вопрос кроется в особенностях конструкции ограждения.

Капительное сооружение на фундаменте, которое невозможно переместить в данном виде, следует отнести к недвижимому имуществу. То есть, если участок огражден бетонным забором из монолитных плит, данное сооружение может называться недвижимостью.

Одновременно с этим, если ограждение будет частично демонтировано и продано, то эта часть будет считаться движимым владением.

Кабельные линии это движимое или недвижимое имущество

1. К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства*.»

2) объект недвижимости, созданный или приспособленный для размещения кабеля связи, функционально и технологически не взаимосвязанный и не образующий единое целое с другими сооружениями связи (п.3 Положения, утв.Постановлением Правительства РФ от 11.02.2005 № 68)

Конференция ЮрКлуба

Так вот, оно у нас добралось до налоговых. Кои и рады стараться — выставили штрафы немеряных размеров — за каждую введенную без регистрации прав в состав ОС ЛЭПку 0.4 кВ. А теперь представьте, сколько их в среднестатистическом городе. (выгляните попросту в окошко )

провода и кабель, независимо от того, где они проложены (по воздуху, под землей или по стенам зданий и сооружений) могут быть изъяты, перенесены и установлены в другом месте.

Так что провода и кабель — движимое имущество. Опоры ЛЭП относятся к движимому имуществу, если конструкция опор допускает их разборку с последующим монтажом на другом месте.

ЛЭП как сложная вещь представляет собой недвижимость.

PRO новостройку 7 (499) 450-27-46 (Москва)

Отсутствие связи с землей объектов из третьей группы очевидно. Такие объекты относятся к недвижимым исключительно для удобства государственной регистрации дорогостоящего имущества. Однако, они не отвечают типичным характеристикам, которым должна соответствовать недвижимость, но достаточно часто выполняют те свойства, которые характерны для недвижимого имущества.

https://www.youtube.com/watch?v=KVjkFq-7Y6A

Понятие недвижимого имущества регламентируется законодательством. Есть определенный ряд требований, которым должен соответствовать объект, чтобы его можно было классифицировать, как недвижимость. Согласно законам РФ, недвижимым имуществом считаются земельные участки, а также все объекты, которые прочно связаны с конкретным участком земли.

Забор это сооружение или строение

Оформляя документы на владение дачным участком либо частным домом, многие сталкиваются с проблемой: как правильно классифицировать забор. К какой категории отнести ограждающую конструкцию.

Что это: строение, сооружение, движимое либо недвижимое имущество? Следует ли подтверждать документами, право собственности на заборные конструкции и необходимо ли юридически обозначать это право? Как видим в данном случае возникает немалое количество вопросов, на которые не всегда находятся ответы.

Надо отметить, что нынешнее законодательство, касаемо ограждающих конструкций трактуется сотрудниками соответствующих инстанций субъективно в каждом конкретном случае. Для того, чтобы определить, забор — это сооружение или нет, недвижимая или движимая конструкция, важно учесть массу сопутствующих критерий.

🎬 Видео

Обременение Недвижимости.Скачать

Рекламная стеллаСкачать

Как зарегистрировать ранее возникшее право на объект недвижимости?Скачать

Понятие недвижимого имущества – Роман БевзенкоСкачать

Ранее учтенные объекты недвижимости.Скачать

Обременение объектов недвижимостиСкачать

Круглый стол "Объекты недвижимого имущества"Скачать

Приказ комиссара. Warhammer 40kСкачать

Единый объект недвижимости и права на него || Бевзенко РоманСкачать

Бесхозяйные объекты недвижимостиСкачать

Движимые и недвижимые вещи в гражданском оборотеСкачать

Роман Бевзенко, Единый объект недвижимости и права на негоСкачать

• Порядок раздела объектов недвижимого имуществаСкачать

Новеллы Гражданского кодекса о недвижимых вещах (главы 6.1 и 17.1)Скачать

Отказ в регистрации в РосреестреСкачать