Как всегда, мы постараемся ответить на вопрос «Штраф В Пфр Статус Плательщика». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

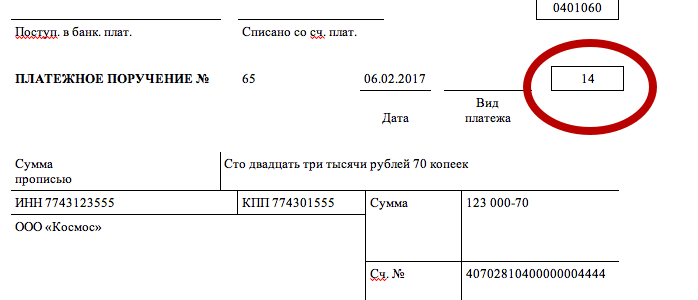

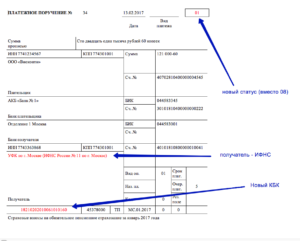

С 2021 года в поле 101 платежного поручения при перечислении страховых взносов нужно указывать код 01.

Иными словами, платежные поручения на уплату страховых взносов на обязательное пенсионное, медицинское и социальное страхование нужно заполнять как по налоговым платежам.

Приведем образец платежного поручения 2021 года на уплату пенсионных взносов, в котором указан новый статус плательщика.

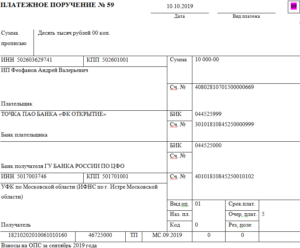

- в поле ИНН и КПП получателя средств – указаны ИНН и КПП налоговой инспекции, администрирующей платеж по взносам;

- в поле «Получатель» – указано сокращенное наименование органа Федерального казначейства и в скобках – сокращенное наименование ИФНС, администрирующей платеж;

- в поле КБК – указан код бюджетной классификации, состоящий из 20 знаков (цифр). При этом первые три знака, обозначающие код главного администратора доходов бюджетов, должен принимать значение «182» — Федеральная налоговая служба. См. «Как с 2021 года изменятся основные КБК для уплаты страховых взносов».

- Спорный момент

- Все коды статусов плательщика на 2021 год в одной таблице

- Как указать статус в платежном поручении (образец 2021)

- Как изменились статусы плательщика в 2021 году

- Платежное поручение на уплату взносов в ПФР — без ошибок Плательщики — юридические лица указывают статус «01», а плательщики, Поскольку все организации являются юридическими лицами, при заполнении поля — сумма штрафа согласно законодательству РФ;. Как правильно оформить платежку на уплату штрафа? При составлении или воспроизведении платежного поручения на бумаге заполнять код можно

- Платежка на штраф в налоговую: образец 2021

- Платежное поручение штраф за несвоевременную сдачу отчетности

- Образец Платежное Поручение 2021 Штраф Пфр За Несвоевременную Сдачу Отчетности

- Образец заполнения платежки пфр штраф по требованию

- Какой штраф за несвоевременную сдачу РСВ в 2021 году в ИФНС

- Основные статусы плательщиков налогов для ИП: что писать с работниками и без

- Что такое статус плательщика налогов

- Статус плательщика: где он используется для ИП

- Что ИП должен указывать в платежном поручении

- При оплате УСН

- Уплата НДФЛ

- Страховые взносы за работников

- Образец платежного поручения со статусом

- Что делать при ошибке

- Штраф в пфр за сзв м образец заполнения платежного поручения 2021

- АвтоЮрист юридическая помощь

- Платежное поручение штраф пфр 2021 образец заполнения

- Как заполнить платежное поручение на штрафы (нюансы)

- Статус юр.лица при уплате штрафа в пфр в 2021 году

- Кбк для штрафа за несвоевременную сдачу сзв-м в 2021 году

- Основание платежа штрафа в пфр в 2021

- Платежное поручение ИП: какой статус плательщика указывать в 2021-2021 году

- Статус Плательщика При Уплате Штрафа В Пфр В 2021 Году

- Новые размеры штрафов за нарушения при налогообложении и хранении бухгалтерских документов

- Уплата страховых взносов: сроки, КБК, образцы платежек, штрафы

- Штраф за непредоставление отчетности в пфр — Предприятие Инфо

- Основные термины

- Сроки сдачи документов

- Нормативное регулирование

- Штраф за несдачу РСВ

- Ответственность за несдачу РСВ

- Штраф за несдачу РСВ-1

- Штраф за непредоставление отчетности в ПФР

- Ответственность за непредоставление 4-ФСС

- Штраф за несвоевременную сдачу отчетности в ПФР

- Штрафы за несвоевременную сдачу отчетности в пенсионный фонд

- Штраф за несданный отчет в по форме РСВ-1

- Непредоставление отчетности в ПФР по форме СЗВ-М

- Несдача отчетов в 2021 году: что изменилось

- Штрафы и ответственность за несвоевременную сдачу РСВ-1 в 2021 году

- Кто подает документ

- 📽️ Видео

Спорный момент

Как видно из приведенной выше таблицы, индивидуальные предприниматели в 2021 году в целях уплаты страховых взносов как за наемный персонал должны указывать код статуса плательщика “14”. Если же страховые взносы ИП платит «за себя» следует указывать код статуса плательщика – 09.

Законом не установлено штрафов за заполнение платежных поручений, но документ может не пройти. За задержку налога придется заплатить пени, за большие задержки предусмотрены штрафы. Коды статусов для составителей платежек на уплату налогов и страховых взносов приведены в приказе Минфина России от 12.11.2013 № 107н. Всего их 27.

Все коды статусов плательщика на 2021 год в одной таблице

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Статус составителя по штрафу в пфр в платежном поручении 2021». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Как указать статус в платежном поручении (образец 2021)

От корректности заполнения бланка зависит правильность направления денежных средств. Так, если будет указан неверный статус плательщика при уплате налога, то деньги могут быть отнесены казначейством к группе невыясненных поступлений.

Меню Внимание. Данный сайт не является официальным источником информации.

При распечатывании и оплате квитанции проверяйте правильность заполнения реквизитов из официальных источников. Получатель платежа: УФК по Московской области (ГУ- Отделение Пенсионного фонда РФ по г.Москве и Моск.обл.

) ИНН: 7703363868 КПП: 770301001 № счета: 40101810845250010102 в банке: ГУ Банк России по ЦФО БИК: 044525000 КБК: 39211620010066000140 ОКТMО: 46656101 Штраф за несвоевременную сдачу отчета СЗВ-М рег.№ 060-051-014447 Отделение ПФР по г.

Если при перечислении средств был указан неверный код в поле 101, деньги в бюджет в любом случае поступят. Но есть риски, что сумму зачислят на невыясненные платежи или не на тот вид налога (п. 4 стат. 45 НК). А значит, у плательщика образуется недоимка и придется платить пени за каждый день просрочки, а также штрафы.

Заполнение платежных поручений по налогам и страховым взносам имеет ряд особенностей. Ошибаться нельзя, иначе платеж вовремя не поступит в бюджет и организации придется платить пени. Используйте шпаргалку по заполнению платежки в Системы Госфинансы.

Как изменились статусы плательщика в 2021 году

Работает с пилотными проектами ФСС и обновляется автоматически. Попробуйте бесплатно При этом общее количество знаков в поле «Назначение платежа» не должно превышать 765 символов (приложение 66 к положению, утвержденному Банком России от 69 июня 7567 г.

https://www.youtube.com/watch?v=dIl9kTxTuVo

Образец бланка платежного поручения Особенности заполнения поля Значение зашифровано кодом из двух цифр от 01 до А сотрудники банков, в свою очередь, не принимали платежные документы, ни с первым, ни со вторым статусом.

Платежное поручение на уплату взносов в ПФР — без ошибок Плательщики — юридические лица указывают статус «01», а плательщики, Поскольку все организации являются юридическими лицами, при заполнении поля — сумма штрафа согласно законодательству РФ;. Как правильно оформить платежку на уплату штрафа? При составлении или воспроизведении платежного поручения на бумаге заполнять код можно

Это быстро и бесплатно! В первом источнике права рассказывается о том, какая должна быть форма платежных поручений. Также здесь описан механизм осуществления расчетов не только в ПФР, но и с другими бюджетными структурами.

Второй распорядительный документ устанавливает определенные правила, которые должны быть отображены в платежках.

Когда налогоплательщик осуществляет платеж в любую из трех государственных структур, ему следует ознакомиться со всеми вышеперечисленными нормативными документами.

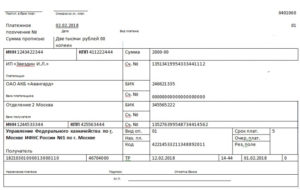

Платежка на штраф в налоговую: образец 2021

Штрафы необходимо оплачивать по реквизитам налоговой инспекции. Очередность точно такая же, как и при оплате налогов. Если же такого требования нет, то просто ставится 0. ОКТМО указывается в любом случае.

Поле заполняется по установленным правилам. Если оно есть, то указывается ТР, если нет — ЗД.

Номер и дата также проставляются в обязательном порядке в полях и Если в требовании не указано номера КБК, то его обязательно следует найти самостоятельно, без него платеж не пройдет.

Извещение Получатель платежа: ИНН: КПП: Банк получателя: р/с: БИК: корр/с: КБК: ОКТMООКАТО : Сокращенное наименование органа: Плательщик: ФИО: Адрес: ИНН: Наименование платежа: Сумма: Плательщик: (подпись) Кассир На данной странице Вы можете заполнить и распечатать Квитанция и реквизиты на оплату Штраф за несвоевременную сдачу отчета СЗВ-М рег.№ 060-051-014447 в Отделение ПФР по г. Статус плательщика в платежном поручении в 2021 году указывают в специально отведенном поле 101. В разных случаях у компании (ИП) будут разные статусы. Более того, перечень кодов для поля 101 дополнен.

Видео:КАК ОПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ ИП В 2023 ГОДУ ОНЛАЙН на сайте налоговой nalog.gov.ruСкачать

Платежное поручение штраф за несвоевременную сдачу отчетности

на уплату различных платежейв Фонд социального страхования Российской Федерации

Виды платежей

При безналичной оплате

При уплате наличными в банке

2. ВЗНОСЫ – страхование работников от несчастных случаев на производстве и профзаболеваний

3. ПЕНИ – на недоимку при нарушении срока уплаты взносов по страхованию работников от несчастных случаев на производстве и профзаболеваний

4. ШТРАФ – за нарушение срока регистрации в региональном отделении Фонда

5. ШТРАФ – по итогам ревизии за занижение базы по взносам по страхованию от несчастных случаев

Образец Платежное Поручение 2021 Штраф Пфр За Несвоевременную Сдачу Отчетности

Санкции прописаны в статье 17 Федерального закона от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».

Шаг 1. В верхней части документа указывается статус плательщика платежного документа. Заполнение 101 поля определено прил.

Доброй ночи, дорогие форумчане. Впервые просрочила на один день сдачу отчета СЗВ-М Единственное, что меня радует, так это то, что у меня числится всего 3 работника. Пенсионный фонд прислал штраф, но в письме отсутствуют реквизиты.

Подскажите новый КБК по штрафу за СЗВ-М.

И какой ОКТМО нужно указывать: фирмы или Пенсионного фонда? Что будет, если в коде бюджетной классификации допустить ошибку? В течение какого времени нужно оплатить штраф в Пенсионный фонд?

Образец заполнения платежки пфр штраф по требованию

Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

https://www.youtube.com/watch?v=mCy-gdlGvBA

Штрафы за просрочку с отчетностью по страховым взносам прописаны в статье 119 Налогового кодекса. И для организации, и предпринимателя-работодателя размер штрафных санкций составляет 5 процентов от взносов, которые не заплатили в бюджет в срок.

XX – периодичность уплаты: – месяц – МС; – квартал – КВ; – полугодие – ПЛ; – год – ГД; – YY – период уплаты: номер месяца от 01 до 12, квартала от 01 до 04, полугодия 01 или 02, годовой платеж – 00; – ГГГГ – год. Например, при уплате взносов за апрель 2021 г. – “МС.04.

2021”; для ТР – дата уплаты налога или взноса по требованию; для АП – “0” Номер документа, поле 108 – для ТП или ЗД – “0”; для ТР – номер требования; для АП – номер решения по проверке Дата документа, поле 109 – для ТП – дата подписания расчета по взносам, а если он не сдан – “0”; – для ЗД – “0” – для ТР – дата требования – для АП – дата решения по проверке. Назначение платежа, поле 24 Текстовое пояснение + регистрационный номер страхователя в фонде.

Какой штраф за несвоевременную сдачу РСВ в 2021 году в ИФНС

Это значит, что если вы несвоевременно подаете сведения на 5 человек, то вас оштрафуют на 2 500 руб., а если на 150 человек, то сумма составит 75 тысяч. Чем больше человек в штате организации или ИП, тем невыгоднее допускать нарушения.

Как заполнить платежное поручение на штрафы? С этим вопросом время от времени сталкивается любой бухгалтер. Составление такого документа имеет свои нюансы.

Как правильно оформить платежку на уплату штрафа? В чем особенности заполненияплатежки на перечисление санкций по страхвзносам? Где найти образец заполнения платежки для налоговой?

Ниже рассмотрим несколько базовых терминов, используемых в статье: Плательщик Лицо, которое хочет перевести денежные средства получателю Получатель Лицо, которое получает денежные средства от плательщика Безналичный расчет Особый вид платежей, которые осуществляются без помощи человека, то есть в виде магнитного считывания, движения электронных сообщений и так далее ПФР Пенсионный фонд Российской Федерации Банк при расчетах обязательно должен по поручению плательщика перевести некую денежную сумму на счет, который укажет плательщик в любом банке.

Штраф за несвоевременную сдачу РСВ в 2021 году грозит, даже если просрочка составила один день. Санкции грозят компании, ее должностным лицам и предпринимателю. Все наказания мы свели в таблицу.

С 2021 г. введена в действие глава 34 НК РФ «Страховые взносы». Как следствие, произошли изменения в отчетности и остальных связанных нормативных документах, которые регулируют эту область.

В Налоговом кодексе есть лимиты – максимальный штраф не может превышать 30 процентов от суммы неуплаченных взносов. Если взносы перечислили вовремя и в полном размере, то действует минимальный размер – 1000 рублей (ст. 119 НК РФ).

Видео:ИП на УСН налоги не платил, отчёты не сдавал. Что делать?Скачать

Основные статусы плательщиков налогов для ИП: что писать с работниками и без

Гражданин, который для ведения коммерческой деятельности, зарегистрировался как индивидуальный предприниматель, обязан осуществлять оплату налогов и страховых взносов. Такого рода платежные операции осуществляются с использованием платежных поручений, в которых указываются нужные реквизиты, в том числе и статус плательщика налогов.

Что такое статус плательщика налогов

В платежном поручении в поле «101» требуется выбрать статус плательщика. Это реквизит, указывающий на правовое положение объекта, который эту операцию осуществляет. Он определяется в зависимости от того, какой деятельностью занимается гражданин.

Финансовые операции

Статус плательщика налогов — это код, имеющий значение от 1 до 30. Индивидуальные предприниматели (ИП) должны указывать в поле «101» код «09».

Важно! Нужно внимательно заполнять платежные поручения, чтобы не ошибиться с кодом. Если он будет указан неверно, сумма «зависнет». Это может повлечь за собой штрафы за несвоевременную оплату налогов и взносов.

Статус плательщика: где он используется для ИП

Индивидуальные предприниматели используют код, обозначающий статус налогоплательщика ИП, при осуществлении ряда платежей. А именно:

- уплата налогов;

- внесение страховых взносов;

- уплата госпошлин;

- оплата штрафов.

Налоговый период при закрытии ИП на ЕНВД — какой код указывать

Ранее для ИП применялось два кода плательщика — «09» и «14». Если предприниматель уплачивал взносы лично за себя, то в платежке указывался код «09», при оплате за сотрудников фигурировал код «14». То есть требовалось заполнять два поручения с разными кодами.

Внимание! Статус ИП в платежках с 2021 года единый — «09».

Что ИП должен указывать в платежном поручении

КБК для ЕНВД для ИП — что это такое и где его можно взять

Предприниматель может сам выбрать систему налогообложения, например, УСН или ЕНВД. В зависимости от характера осуществляемого платежа в поручении указываются определенные реквизиты. Далее подробнее для каждого отдельного случая.

https://www.youtube.com/watch?v=-Fn3zhPxbjY

Заполнение платежки

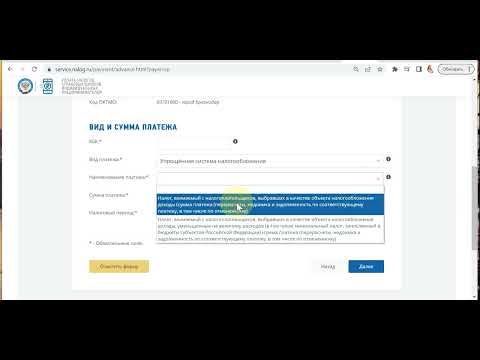

При оплате УСН

Если предприниматель производит выплаты, находясь на упрощенной системе налогообложения (УСН), он должен заполнить соответствующие поля в платежке определенным образом. Каждое из них имеет свой номер.

| 5 | Не заполняется. |

| 24 | Прописывается назначение платежа. В данном случае «Налог по УСН за 2021 г.». |

| 21 | Указывается цифра «5». |

| 101 | Статус плательщика ИП УСН «09». |

| 102 | Пустое. |

| 103 | Предназначено для введения КПП (Код причины постановки на учет). При регистрации ИП он не присваивается. |

| 104 | Указывается КБК (Код бюджетной классификации). Для УСН два разных кода: 18210501011011000110 — для налога с дохода; 18210501021011000110 — для налога с прибыли («Доходы минус Расходы»). |

| 105 | Предназначено для ОКТМО (Общероссийский классификатор территорий муниципальных образований). |

| 106 | Используется соответствующие обозначения:

|

| 107 | Прописывается период, за который вносится оплата. Например, если за год, то » ГД.00.2021«. |

| 108 | Отметка «0». |

| 109 | Вписывается дата сдачи декларации УСН в случае внесения средств за год. Если вносится аванс по УСН, ставится «0». |

| 110 | Не заполняется. |

Также в поручении указываются реквизиты налоговой службы. Их можно узнать либо на сайте ФНС (Федеральной налоговой службы), либо в отделении перед заполнением платежки.

Важно! Перед тем как заполнять платежку, следует обязательно уточнить реквизиты налоговой службы. Всегда есть вероятность, что они могли измениться.

Код ОКТМО, который указывается в поле «105», нужно также уточнить. Есть несколько вариантов, где это узнать:

- на сайте ФНС (сервис «Узнай ОКТМО»);

- на сайте Росстата (по ИНН либо ОГРН);

- непосредственно в отделении ФНС.

Все платежные поручения для уплаты налогов и взносов, которые осуществляются предпринимателем на упрощенке, заполняются практически одинаково. Но все же есть некоторые отличия и нюансы.

Уплата НДФЛ

Индивидуальный предприниматель платит НДФЛ (Налог на доходы физических лиц) в случае, если сам выступает в роли наемного работника, либо таковые имеются в штате. Для его оплаты применяется система платежных поручений, принцип заполнения которых практически идентичен тому, который применяется для оплаты единого налога.

Налог

Отличаться будут записи в определенных полях.

- в поле «24» указывается назначение платежа — «НДФЛ за август 2021 г.»;

- в поле «109» ставится дата, которая соответствует дате подписания декларации по НДФЛ;

- в поле «104» указывается КБК в зависимости от того, платит ИП налог за себя или за сотрудников: для платежа за себя КБК — 18210102021011000110; для платежа за сотрудников — 1821010201010011000110.

При уплате НДФЛ для предпринимателей, которые занимаются определенным видом деятельности, существуют льготы. Так, например, глава КФХ (крестьянско-фермерское хозяйство), который зарегистрирован как ИП, может не оплачивать НДФЛ в течение пяти лет с момента постановки на учет.

Важно! За наемных сотрудников НДФЛ оплачивается в день выдачи заработной платы либо на следующий день.

Также может возникнуть вопрос, если ИП платит НДФЛ за сотрудников, какой статус указывать? Ответ прост — «09».

Страховые взносы за работников

Если предприниматель имеет в своем штате наемных работников, он обязан вносить за них ежемесячные страховые взносы.

Взносы

Соответствующие выплаты производятся в:

- ПФР (Пенсионный фонд России);

- ФСС (Фонд социального страхования);

- ФФОМС (Фонд обязательного медицинского страхования).

Обратите внимание! Также ИП обязан выплачивать страховые взносы не только за сотрудников, но и за себя.

https://www.youtube.com/watch?v=rG_RTNuFfyY

В ФСС предприниматель вносит за работников два вида выплат на страхование от:

- несчастных случаев на производстве;

- на случай потери трудоспособности (и материнства).

Эти выплаты осуществляются только в том случае, если соответствующий пункт прописан в трудовом договоре между ИП и сотрудником.

В ПФР осуществляются выплаты на пенсионное страхование, а в ФФОМС производятся отчисления за медицинскую страховку.

Основой для расчетов суммы платежей являются все выплаты, полученные работником от руководителя. Также учитываются оплаты за больничный и отпуск.

Оплата страховых взносов, так же, как и уплата налогов, производится с использованием платежных поручений. К их заполнению стоит подходить весьма ответственно и контролировать все изменения.

Приемом и администрированием страховых выплат занимается ФНС. В поле «Получатель» в платежке нужно указать краткое название федерального казначейства и отделения налоговой службы по месту регистрации. Узнать реквизиты для оплаты можно на сайте ФНС.

В поле «104» требуется указать КБК. Для каждого вида взносов есть определенная комбинация:

- КБК для страховых пенсионных отчислений — 18210202110062110160;

- КБК для платежей за медицинское страхование — 18210202101082013160;

- КБК для отчислений взносов на случай временной нетрудоспособности — 39310202190071000160;

- КБК для оплаты взносов на случай несчастного случая на производстве — 39310202150071000160.

Важно! Перед заполнением платежки следует обязательно уточнить, актуальна ли данная комбинация.

В поле «101» указывается статус плательщика. Для ИП это «09».

В связи с нововведениями может возникнуть вопрос, какой статус в платежке страховые взносы для ИП — «09» или «08»?

С 2021 г. во всех платежных поручениях ИП должен указывать в поле «101» статус «09». Исключением являются только платежи в ФСС, в этом случае указывается статус «08».

Образец платежного поручения со статусом

Оплата налогов и страховых взносов необходима для честного ведения коммерческой деятельности. Соответственно, и к заполнению документов для ее осуществления нужно подходить ответственно и вовремя применять все нововведения.

Чтобы понять, где именно находится определенное поле, следует внимательно рассмотреть образец бланка. Каждое поле пронумеровано, чтобы по цифре можно было узнать, какие именно реквизиты должны быть в нем указаны.

Образец

Что делать при ошибке

Иногда предприниматели допускают ошибки при заполнении платежных поручений. Некоторые из них критичны, а некоторые нет.

Самыми серьезными являются те, которые влекут за собой штрафы. Такими являются:

- неверно указан код ЕГРПОУ;

- неправильно указан расчетный счет.

Если ошибка не была вовремя обнаружена, денежные средства не поступят по назначению, и платеж будет считаться просроченным.

Если предприниматель сам обнаружил подобное несоответствие, он может подать заявление в налоговую службу либо в банк для возврата средств. Платеж должен быть осуществлен заново.

Есть также поля, допущение ошибок в которых не повлечет за собой тяжелых последствий. А именно:

- налоговый период;

- статус;

- номер и дата поручения;

- основание и тип платежа.

Тем не менее, ФНС может применить за такие ошибки штрафные санкции. Предприниматель может оспорить их в суде, и скорее всего решение будет принято в его пользу.

Распространенной ошибкой является неверно указанная комбинация КБК. Если предприниматель обнаружил свою оплошность вовремя, то проблема может быть решена. Следует написать заявление в ФНС и приложить к нему копию неверно заполненного платежного поручения и выписку из банка.

Важно! Если в платежке неправильно указано назначение платежа, следует провести сверку с налоговой службой, в результате которой будет составлен соответствующий акт.

https://www.youtube.com/watch?v=9diZz75DAB8

Из вышесказанного можно сделать вывод, что большинство допущенных ошибок можно исправить. Но все же лучше заполнять платежки внимательно и уточнять актуальность всех реквизитов.

Статус плательщика ИП указывается во всех платежных поручениях на оплату налогов и страховых взносов. Практически во всех случаях ставится номер «09», кроме оплаты взносов в ФСС.

К заполнению платежек стоит относиться ответственно. Допущение ошибок может повлечь за собой штрафы.

Если допущенная промашка была обнаружена, следует незамедлительно обратиться в отделение налоговой службы с соответствующим заявлением.

Видео:Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Штраф в пфр за сзв м образец заполнения платежного поручения 2021

В установленной форме РСВ-1, помимо суммарных размеров перечисленных взносов во внебюджетные фонды, указываются также и персональные сведения по каждому физическому лицу, исключительно те, в пользу которых страхователями были произведены соответствующие выплаты и другие денежные вознаграждения (в том числе и взносы, согласно которым определяется стаж).

- «исхд» – изначальная (исходная) форма. Указывается при первичной подаче отчетности.

- «доп» – дополнительная форма. Ее следует предоставлять для необходимости в дополнении изначального отчета (к примеру, не все сведения указаны о застрахованном лице).

- «отмн» – форма отмены (отменяющая). Вид отчета, служащий в качестве аннуляции ранее поданных сведений о застрахованных лицах в ИФНС.

АвтоЮрист юридическая помощь

Меню Внимание. Данный сайт не является официальным источником информации.При распечатывании и оплате квитанции проверяйте правильность заполнения реквизитов из официальных источников.

Получатель платежа: УФК по Московской области (ГУ- Отделение Пенсионного фонда РФ по г.Москве и Моск.обл.

) ИНН: 7703363868 КПП: 770301001 № счета: 40101810845250010102 в банке: ГУ Банк России по ЦФО БИК: 044525000 КБК: 39211620010066000140 ОКТMО: 46656101 Штраф за несвоевременную сдачу отчета СЗВ-М рег.№ 060-051-014447 Отделение ПФР по г.

Извещение Получатель платежа: ИНН: КПП: Банк получателя: р/с: БИК: корр/с: КБК: ОКТMООКАТО : Сокращенное наименование органа: Плательщик: ФИО: Адрес: ИНН: Наименование платежа: Сумма: Плательщик: (подпись) Кассир На данной странице Вы можете заполнить и распечатать Квитанция и реквизиты на оплату Штраф за несвоевременную сдачу отчета СЗВ-М рег.№ 060-051-014447 в Отделение ПФР по г. Москве и Московской области Денежные взыскания (штрафы) за нарушение законодательства Российской Федерации о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета Пенсионного фонда Российской Федерации) Муниципальные образования Московской области Чеховский муниципальный район Город Чехов при помощи предложенной выше формы.

Платежное поручение штраф пфр 2021 образец заполнения

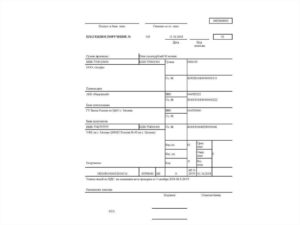

Расшифровка полей платежки на уплату взносов Далее приведем расшифровку основных полей платежного поручения, которые необходимо заполнять в целях перечисления страховых взносов в 2021 году.

Поле Заполнение Статус плательщика, поле 101 Плательщик страховых взносов – «01» ИНН плательщика, поле 60 ИНН организации КПП плательщика, поле 102 КПП организации, обособленного подразделения или недвижимого имущества в зависимости от места уплаты взносов Плательщик, поле 8 наименование организации или «обособки» ИНН и КПП получателя, поля 61 и 103 ИНН и КПП ИФНС, в которую сдаете отчетность.

- 1 Вводная информация: виды страховых взносов в 2021 году

- 2 Сроки уплаты страховых взносов в 2021 году: даты

- 3 Расшифровка полей платежки на уплату взносов

- 4 Куда направлять платежи (получатель)

- 5 Коды для статуса плательщика в 2021 году

- 6 КБК по страховым взносам на 2021 год

- 7 Пример платежного поручения по взносам на обязательное пенсионное страхование

- 8 Пример платежного поручения по взносам на обязательное социальное страхование

- 9 Пример платежного поручения по взносам на обязательное медицинское страхование

- 10 Пример платежного поручения по взносам на «травматизм»

Как заполнить платежное поручение на штрафы (нюансы)

- Реквизит «Назначение платежа» должен содержать следующую информацию: вид платежа и его основание.

- Реквизит «Очередность платежа» — 5.

- Реквизит 101:

- при оплате штрафов за себя: 01 — для юридических лиц, 09 — для ИП;

- при платежах, осуществляемых в качестве налогового агента: 02.

- В реквизите 105 заполняется ОКТМО — код территории муниципального образования, на которой собираются средства от уплаты штрафов.

- Реквизит 106 — значение основания платежа — 2 буквы. В случае уплаты штрафа используются буквы ТР (что означает требование, когда налоговая выставила этот документ по ст. 69, 101.3 НК РФ).

- Реквизит 107 (налоговый период) имеет значение 0.

- В реквизите 108 указывается номер требования, символ № ставить не нужно.

- Показатель 109 содержит дату документа, номер которого отражен в реквизите 108, в формате «ДД.ММ.ГГГГ».

Видео:Штрафы за несдачу нулевой отчетностиСкачать

Статус юр.лица при уплате штрафа в пфр в 2021 году

Если в поле 101 со статусом плательщика будет допущена ошибка, платеж уйдет, и налоговики деньги получат. Но он может попасть в невыясненные платежи или будут отражен не по тому налогу. Это значит, что вам придется дополнительно разбираться с налоговой, уточняя платеж.

Налоговики пояснили еще в прошлом году, что при перечислении страховых взносов необходимо использовать код 01, т.к. их администрирует налоговая инспекция (см. письмо ФНС России от 3 февраля 2021 г. № ЗН-4-1/1931)

Кбк для штрафа за несвоевременную сдачу сзв-м в 2021 году

Если имела место несвоевременная сдача в ПФР формы СЗВ-М в 2021 году, то для уплаты штрафа за это нарушение применяется КБК 392 1 16 20010 06 6000 140, где 392 — код администратора платежа (Пенсионного фонда).

Если есть официальное решение о штрафе, но вы с ним не согласны, оспорить его получится в суде. В частности, можно попробовать так сократить общий размер санкции. Хотя законодательство и не предусматривает, что штраф за несвоевременную сдачу СЗВ-М может быть снижен в связи со смягчающими обстоятельствами. Какой-либо механизм снижения штрафа в принципе не предусмотрен.

Основание платежа штрафа в пфр в 2021

Решение можно в течение трех месяцев обжаловать в региональном отделении ч. Если фонд не примет доводов, не упускайте возможности обратиться в суд. Совсем отменить штраф за несдачу СЗВ-М в году не получится. Но снизить сумму наказания можно значительно.

https://www.youtube.com/watch?v=-UOe79-soBY

Образец платежки на штраф в пфр за сзв м и статус налогоплательщика В данной статье мы рассмотрим платежное поручение в ПФР. Узнаем о правилах заполнения поручения. Рассмотрим распространённые ошибки.

Организации и индивидуальные предприниматели, как создатели рабочих мест, каждый месяц обязаны перечислять страховые взносы за работников своих предприятий, а в случае с ИП без служащих — еще и за себя самого.

Рекомендуем прочесть: Санпин 2021 Магазин Непродовольственных Товаров

Платежное поручение ИП: какой статус плательщика указывать в 2021-2021 году

Если ошибка выявлена самостоятельно, когда платеж уже перечислен, отправитель может попытаться исправить ситуацию. Для этого необходимо обратиться с заявлением в налоговую об уточнении отправленного платежа.

После принятия обязанностей по администрированию ФНС отдельной памяткой разъяснила оформление платежных поручений по страховым взносам (Письмо ФНС РФ от 17.02.2021 №БС-4-11/3043@). Данным письмом в поле 101 предложены следующие статусы по страховым взносам (платежам), переданным под контроль налоговикам:

Статус Плательщика При Уплате Штрафа В Пфр В 2021 Году

Для определения отправителя взноса есть несколько видов кодировок, состоящих из двух цифр, при помощи которых ИФНС устанавливает, кто именно прислал средства и к какому типу платежа относится денежным перевод.

Работает с пилотными проектами ФСС и обновляется автоматически. Попробуйте бесплатно При этом общее количество знаков в поле «Назначение платежа» не должно превышать 765 символов (приложение 66 к положению, утвержденному Банком России от 69 июня 7567 г.

Новые размеры штрафов за нарушения при налогообложении и хранении бухгалтерских документов

В отношении указанных правонарушений с 29.10.2021 могут вынести предупреждение. А размеры штрафов, налагаемых при этом, остались без изменения: от 2 до 20 БВ (на должностное лицо организации), 20% от неуплаченной суммы таможенного платежа, но не менее 2 БВ (на организацию и ИП).

уничтожение до истечения установленных сроков хранения бухгалтерских документов (документов предпринимательской деятельности, документов учета доходов и расходов при УСН) и (или) иных документов, необходимых для исчисления и уплаты налогов, либо их сокрытие :

Уплата страховых взносов: сроки, КБК, образцы платежек, штрафы

Назначение платежа и другая необходимая информация указываются в поле 24. В этом поле следует отразить вид страховых взносов и период, за который они уплачиваются. При уплате «травматических» взносов можно указать регистрационный номер страхователя в ФСС РФ.

- 09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

- 10 — налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;

- 11 — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

- 12 — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства.

Данные положения предусмотрены Приказом Минфина РФ от 12.11.2013 № 107н.

Видео:КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Штраф за непредоставление отчетности в пфр — Предприятие Инфо

Страховые взносы следует платить своевременно, но необходимо еще и отчитываться по ним перед ПФР. За запоздалую отчетность придется заплатить. Какие есть штрафы в ПФР в 2021 году за нарушение отчетных сроков?

Отчитываться по результатам своей финансовой деятельности предприниматели должны систематично и своевременно. При этом подавать отчеты необходимо не только в налоговые органы.

Требуется сдать отчетность и в иные государственные структуры. Одной из таковых является ПФР. За опоздание с отчетами предусмотрены штрафные санкции.

Какой штраф в 2021 году полагается за запоздалую подачу обязательной отчетной документации в Пенсионный фонд?

Системой были объединены правила просчета отчислений на обязательную медицинскую и пенсионную страховки для работников.

https://www.youtube.com/watch?v=zKS7v335AGQ

В первой половине 2021 года новые правила предоставления отчетности вступили в законную силу. С этого момента сдавать в ПФР требовалось единую отчетность.

Она сплотила страховые ОПС взносы и ОМС отчисления. Причем новая форма включает как отчетность по юрлицу в общем, так и персонифицированные сведения по всякому застрахованному лицу физическому.

РСВ-1 стала неукоснительной для всех категорий страхователей по ОПС и ОМС. Единственным элиминированием считаются самозанятые ИП.

Первые три месяца 2021 года стали первоначальным отчетным кварталом по Единому отчету в ПФР. За несвоевременное представление полагается штраф.

Основные термины

Для этого Фонд собирает обязательные выплаты с хозяйствующих субъектов, применяющих наемный труд. Дополнительной функцией ПФР является сбор взносов на государственное медицинское страхование.

Абсолютно все организации и ИП в РФ должны платить взносы в ПФР за себя. При наличии наемных работников они обязаны удерживать с них взносы и перечислять удержания в Фонд.

Если по какой-либо причине средства вовремя не уплачены, их взыскивают принудительно вместе со штрафом. Отчетность в ПФР формируется из:

| Расчета по начисленным и выплаченным обязательным страховым взносам | По пенсионному страхованию и медицинскому страхованию |

| Сведений персонифицированного учета | Относительно каждого имеющегося в штате работника |

На данное время отчетность в ПФР представляется в виде Единого отчета, соединившего в себе все необходимые сведения.

Сроки сдачи документов

Если отчетная форма РСВ-1 предоставляется на бумажном носителе, то крайней датой подачи документа считается пятнадцатое число месяца, последующего сразу за завершением отчетного периода.

При электронном способе передачи отчетной документации с применением КБК последний день принятия отчетной формы приходится на двадцатое число нового месяца после отчетного периода.

Стоит отметить, что сдавать отчеты в Пенсионный фонд в электронном формате обязаны все плательщики, чей штат наемных работников превышает двадцать пять человек.

Для заверения электронного отчета используется квалифицированная усиленная электронная подпись. При ее отсутствии документ принят не будет.

Для получения необходимой электронной подписи потребуется определенное время. Потому во избежание несвоевременной сдачи отчетности нужно заранее получить соответствующий сертификат подписи.

Электронные отчеты считаются поданными на день отправки. Кроме РСВ-1, начиная с данных за апрель 2021 года, ежемесячно до десятого числа необходимо сдавать сведения о наличии работников в прошедшем месяце.

Нормативное регулирование

В 2021 году индивидуальные предприниматели, являющиеся работодателями, и все юридические лица обязаны подавать в ПФР два вида обязательной отчетности:

Штраф за несдачу РСВ

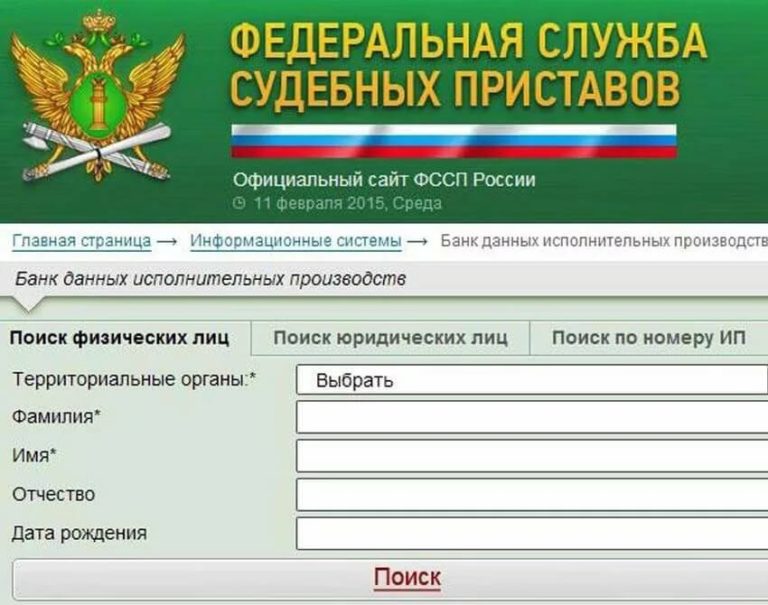

В настоящее время уплата страховых взносов контролируется Федеральной налоговой службой. Ранее эти функции исполнялись внебюджетными фондами: Пенсионным и Фондом социального страхования.

В связи с перечислением обязательных платежей на социальное страхование у плательщика возникает обязанность предоставлять следующую отчетность:

| РСВ | ИФНС | О начисленных страховых взносах | Ежеквартально | До 30 числа месяца, следующего за отчетным кварталом |

| СЗВ-М | ПФР | Списки работающих сотрудников | Ежемесячно | До 15 числа следующего месяца |

| СЗВ-СТАЖ | Сведения о стаже работников | Ежегодно | Не позднее 1 марта следующего года | |

| 4-ФСС | ФСС РФ | О начислении и уплате взносов на травматизм | Ежеквартально | На бумаге — до 20, электронно — до 25 числа месяца, следующего за отчетным кварталом |

Ответственность за несдачу РСВ

После передачи администрирования страховых взносов налоговым органам ответственность нарушения в этой области регламентируются налоговым законодательством. Ответственность за непредоставление отчета установлена статьей 119 НК РФ.

https://www.youtube.com/watch?v=NnRBKYqdBYM

Она предусматривает наложение штрафных санкций на провинившуюся компанию в размере 5 % от неуплаченной суммы соцвзносов, исчисленной к уплате в просроченном отчете.

Если компания все оплатила вовремя, но предоставила РСВ в ИФНС с опозданием, то ей придется заплатить минимальный штраф 1000 руб. (п. 2 ст. 119 НК РФ).

Кроме того, если плательщик обязан предоставлять отчет в электронном виде, а сдал его на бумаге, то он будет оштрафован на 200 руб. (ст. 119.1 НК РФ).

Штраф за несдачу РСВ-1

За периоды до 01.01.2021 расчет по страховым взносам предоставлялся в Пенсионный фонд. Штраф за несвоевременную сдачу отчета в ПФР был установлен статьей 46 212-ФЗ. Он исчислялся по несколько иным правилам.

Минимальный штраф за несданный отчет в ПФР также составлял 1000 руб. Но было установлено, что его сумма рассчитывается исходя из суммы взносов, начисленной к уплате за последние три месяца отчетного периода.

В итоге тариф штрафных санкций был установлен в размере 5 %.

Законом 212-ФЗ был предусмотрен не только штраф за несвоевременную сдачу отчетности в ПФР, но и ответственность за несоблюдение порядка предоставления РСВ-1. Если отчет был сдан в бумажном виде при обязанности электронной формы, то взыскивался штраф в размере 200 руб.

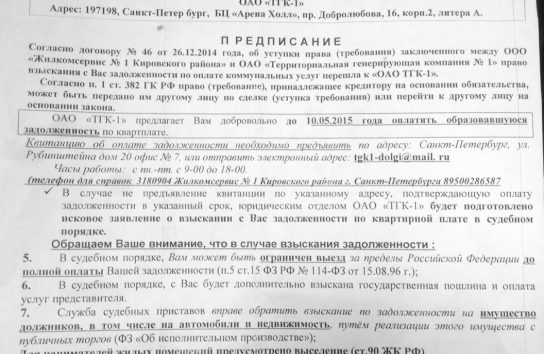

Штраф за непредоставление отчетности в ПФР

В связи с уплатой страховых взносов на каждое лицо, подлежащее обязательному пенсионному страхованию, работодатель обязан сдавать отчеты в ПФР:

- СЗВ-М — сведения о застрахованных лицах;

- СЗВ-СТАЖ — сведения о стаже.

Штраф Пенсионного фонда за несвоевременную сдачу отчета установлен статьей 17 закона 27-ФЗ «О персонифицированном учете». Штрафные санкции предусмотрены в размере 500 руб. за каждое лицо, в отношении которого сведения не поданы или поданы с ошибкой.

Ответственность за непредоставление 4-ФСС

Уплата взносов на травматизм регулируется Федеральным законом 125-ФЗ от 24.07.1998. Этот вид соцвзносов полностью оставлен в зоне ответственности Фонда социального страхования. ФСС контролирует начисление, перечисление обязательных платежей, а также финансирование мероприятий по снижению травматизма на предприятии.

Статьей 26.30 закона установлена ответственность за непредоставление 4-ФСС в размере 5 % от суммы начисленных к перечислению платежей. При этом штрафные санкции не могут превышать 30 % размера от начисления. Минимальный штраф установлен в сумме 1000 руб.

Штраф за несвоевременную сдачу отчетности в ПФР

Одной из обязанностей налогоплательщика является предоставление отчетности. За несоблюдение сроков предоставления любой отчетности предусмотрено начисление штрафных санкций. Не являются исключением и отчеты, подаваемые в Пенсионный фонд России (ПФР).

По итогам каждого отчетного и расчетного периода предприниматели, имеющие наемных сотрудников обязаны предоставлять отчеты в ПФР по форме РСВ-1 и СЗВ-М. Данные отчеты имеют разные отчетные периоды и различные сроки их сдачи.

Обратите внимание, за несвоевременное предоставление каждой формы отчетности предусмотрен свой порядок и размер начисления штрафных санкций.

Рассмотрим более подробно, с какого именно периода отчетность считается несвоевременно поданной, какие штрафные санкции для каждого вида отчетов.

Штрафы за несвоевременную сдачу отчетности в пенсионный фонд

Нарушение граничных сроков предоставления отчетности в ПФР приводит к начислению штрафных санкций. Обратите внимание, страхователь привлекается к ответственности как за несвоевременно поданный отчет (даже если прострочка составляется всего лишь один день), так и за вовсе не предоставленный.

Штраф за несданный отчет в по форме РСВ-1

С 2021 года расчет РСВ-1 подается в ИФНС ежеквартально, что предусмотрено главой 34 частью 2 НК РФ. До 2021 он подавался в ПФР, что регламентировалось пунктом 1 частью 9 статьей 15 Закона № 212-ФЗ от 24.07.2009 года, который предусматривал другие сроки подачи отчета.

https://www.youtube.com/watch?v=X4kg-28HXqk

Таким образом, изменилась не только форма, но и сроки сдачи расчета РСВ-1, что предусмотрено п. 7 ст. 431 НК РФ.

Новые граничные термины предоставления расчета РСВ-1 в ИФНС.

| Отчетные периоды | Граничные термины сдачи (без учета праздников и выходных) |

| I квартал | 30 апреля |

| I полугодие | 30 июля |

| 9 месяцев | 30 октября |

| Год | 30 января |

Ответственность за несвоевременное предоставление РСВ-1 регламентируется несколькими нормативными актами:

- статья 119 Налогового кодекса РФ – штраф начисляется за каждый полный и неполный месяц просрочки в размере 5% от суммы взносов, которые нужно уплатить за последний отчетный квартал (последние 3 месяца).

Формула расчета штрафа:

| Штраф за расчет по взносам позже сроков | = | Страховые взносы к уплате по итогам I квартала, не уплаченные вовремя | × | 5% | × | Количество месяцев просрочки (полных и неполных) |

Обратите внимание! Сумма штрафа не может быть менее 1000 руб. и более 30% от суммы взносов к уплате за последние 3 месяца отчетного периода.

- часть 2 статья 15.33 КоАП РФ предусматривает наложение административной ответственности на руководителей организации-страхователя – размер штрафа может варьировать от 300 до 500 руб.

Важно! На индивидуальных предпринимателей без наемных работников административный штраф не распространяется.

Непредоставление отчетности в ПФР по форме СЗВ-М

Форма СЗВ-М действует относительно недавно (с апреля 2021 года). Работодатели, имеющие наемных работников, обязаны подавать данный отчет ежемесячно.

Отчет по форме СЗВ-М необходимо предоставлять до 10 числа следующего месяца.

За несвоевременно предоставленный отчет работодатель обязан будет оплатить штраф в размере 500 руб. за каждого сотрудника, по которому отсутствуют сведения (статья 17 Федерального закона № 27-ФЗ от 01.04.1996 года).

Для того чтобы узнать размер штрафа за несвоевременную сдачу СЗВ-М необходимо 500 руб. умножить на количество физлиц, за которых Вы не отчитались.

Таким образом, размер штрафа напрямую зависит от количества сотрудников, за которых не отчитался страхователь (работодатель).

Несдача отчетов в 2021 году: что изменилось

С 2021 года все полномочия по контролю за уплатой страховых взносов перешли под юрисдикцию налоговых органов, следовательно, все взыскания штрафов будут осуществляться через налоговую службу, а не ПФР.

Поэтому регламент ответственности за не предоставление пенсионной отчетности необходимо просматривать в НК РФ.

Нормы ответственности, изложенные в вышеупомянутых законах, продублированы в новой редакции НК РФ, а именно в ст. 119.

Обратите внимание, проверка данных персонифицированного учета осталась под юрисдикцией ПФР.

Изменилась сроки сдачи расчета РСВ-1 (п. 7 ст. 431 НК РФ), которые были изложены выше.

Также в 2021 изменились и сроки предоставления отчета СЗВ-М в Пенсионный фонд России – до 15 числа следующего месяца (пункт 2.2 статья 11 Федерального закона № 27-ФЗ от 01.04.1996 года).

Добавился еще один отчет, который необходимо подавать в ПФР – это отчет о страховом стаже физлица. Периодичность сдачи – один раз в год, до 1 марта следующего года.

Также продолжает свое действие административный штраф за непредставление отчетности в ПФР и в ИФНС (300 – 500 руб.).

Итак, чтобы попасть в немилость контролирующих органов необязательно занижать или уклонятся от уплаты налогов, достаточно просто «опоздать» со сроками сдачи отчетности, в частности расчета РСВ-1 и СЗВ-М, и штраф Вам гарантирован!

скачать dle 11.3

Штрафы и ответственность за несвоевременную сдачу РСВ-1 в 2021 году

По итогам отчётного года каждая организация или индивидуальный предприниматель должны предоставить в территориальное подразделение ПФР соответствующую документацию по форме РСВ-1. Стоит отметить, что с начала 2021 года все бланки по взносам передаются в налоговые инспекции и по другой форме. Однако, данное правило не распространяется на отчётность за 2021 год.

https://www.youtube.com/watch?v=DFW0F2oC4S0

Рассматриваемый бланк не претерпел никаких изменений. Каждое заинтересованное лицо может загрузить образец оформления с официального сайта Пенсионного Фонда РФ. Для этого требуется перейти в справочно-правовой раздел.

Кто подает документ

Рассматриваемый расчет по страховым взносам должен предоставляться в контролирующие службы должен предоставляться всеми страхователями, в качестве которых могут выступать компании или предприниматели, имеющие постоянный штат сотрудников. В тех случаях, когда в течение отчётного года страхователь не ведет активную деятельность и не начисляет финансовые вознаграждения в пользу работников, то он все равно должен осуществлять подачу отчета.

📽️ Видео

Штрафы и ответственность за несдачу декларации 3-НДФЛ о доходах и неуплату налогов физическим лицомСкачать

Самозанятость: стоит ли открывать? Плюсы и минусы самозанятостиСкачать

Штрафы и пени ИП за неуплату страховых взносов (ИП/РФ)Скачать

Как уменьшать налоги на страховые взносы ИПСкачать

Учет и отчетность по сотрудникам в 2023 годуСкачать

ТОП-7 трудовых прав, о которых вы НЕ ЗНАЕТЕСкачать

Взносы ИП в 2024Скачать

Страховые взносы ИПСкачать

Как ИП легко сдать отчетность в налоговую (ИП/РФ)Скачать

Что будет, если не сдать налоговую отчетностьСкачать

Как заполнить платежное поручение на штрафы?Скачать

Как подготовить платежное поручение ИП в ПФР в 1С:Бухгалтерия 8Скачать

6 ошибок самозанятых: как не потерять весь доход за 3 года. Штрафы для самозанятых в 2022 году. НПД.Скачать

Отчетность по сотрудникам - 2016Скачать

ИП на УСН 6 без дохода и сотрудников: взносы и налог по УСН в 2022 годуСкачать