20.10.2021

Если, согласно ее положениям, ОС при принятии к учету не может стоить менее 40 000 руб.

, то любой компьютер стоимостью, не превышающей данный лимит, должен быть отнесен на счета материально-производственных запасов и в момент отпуска в эксплуатацию учтен за балансом, например на самостоятельно открытом счете 012 «Оборудование в эксплуатации» (с детализацией по месту хранения или пользования). Если же ваша учетная политика позволяет учесть в составе ОС любой актив, соответствующий требованиям ПБУ 6/01 вне зависимости от его стоимости, то недорогие компьютеры могут быть смело отнесены на счет 01 «Основные средства». При этом учет основных средств стоимостью менее 40 000 руб.

ничем не будет отличаться от учета объектов, имеющих более высокую стоимость. Итоги Порядок отражения ОС стоимостью до 100 000 руб.

В связи с этим ежемесячно делается проводка:ДЕБЕТ 09 КРЕДИТ 68– 360 руб.(1 800 руб. х 20%) — отражен ОНА. По истечении срока полезного использования суммарная величина ОНА достигает 17 280 руб. (360 руб. х 48 мес.).

Это значение равно величине ОНО, отраженного при вводе объекта в эксплуатацию. Бухгалтер делает проводку:ДЕБЕТ 77 КРЕДИТ 09– 17 280 руб. — погашены ОНО и ОНА. Досрочное выбытие объекта Не исключено, что компания продаст или ликвидирует ОС до окончания срока его полезного использования.

При этом и налогооблагаемая, и временная разница останутся частично непогашенными. В такой ситуации отложенное налоговое обязательство и отложенный налоговый актив нужно списать на счет 91.

Пример 2 В феврале 2021 года торговая организация приобрела основное средство первоначальной стоимостью 90 000 руб. и сроком полезного использования 2 года (что составляет 24 месяца).

При начислении ежемесячной амортизации, напротив, «налоговая» прибыль превышает «бухгалтерскую», ведь в БУ делаются амортизационные отчисления, а в НУ их нет. Из-за этого возникает временная разница, которая является вычитаемой. Она порождает отложенный налоговый актив (ОНА), который показывают по дебету счета 09 и кредиту счета 68.

- Можно ли учитывать основные средства стоимостью менее 40

- Ос свыше 40000

- Учет основных средств стоимостью от 40 тысяч до 100 тысяч рублей: как отразить временные разницы

- Основные средства в бухгалтерском учете в 2021 году

- Как оприходовать основные средства стоимостью менее 40000

- Оборудование стоимостью более 40 тысяч рублей оприходовано как МПЗ

- Тема: Материалы стоимостью свыше 40 тысяч — ОС или МПЗ

- Учет основных средств стоимостью до 100000 рублей

- Как отражать основные средства стоимостью до 100 000 рублей в налоговом учете

- Как учесть оборудование стоимостью менее 40000

- Как вести учет малоценных основных средств

- Как оприходовать ОС стоимостью менее 40000

- Учитываем основные средства стоимостью от 40 тысяч до 100 тысяч рублей: как отразить временные разницы

- Когда появляются временные разницы

- Какие проводки нужно создать

- Досрочное выбытие объекта

- Тмц свыше 40000 руб основное средство или материалы

- Учет тмц свыше 40000

- Списание основных средств стоимостью до 100000 рублей

- Основные средства стоимостью до 40000 рублей

- Тмц до 40000 без ндс или с ндс

- Макрос

- Учет основных средств в бухгалтерских и налоговых регистрах

- Учет компьютера стоимостью менее 40 000 руб

- Как учесть компьютер стоимостью меньше 20 тыс. руб

- Принятие к учету компьютера стоимостью менее 40000

- Принятие к учету компьютера стоимостью более 40000

- 🌟 Видео

Можно ли учитывать основные средства стоимостью менее 40

Инвентарь со сроком полезного использования 12 месяцев или меньше учитывайте в составе материалов на счете 10-9 «Инвентарь и хозяйственные принадлежности» (п. 2 и 4 ПБУ 5/01). Приобретение инвентаря оформляйте и отражайте в бухучете в обычном порядке, предусмотренном для материалов. Подробнее об этом см. Как оформить и отразить в бухучете поступление материалов.*

Выдачу инвентаря отражайте в корреспонденции со счетом 25 «Общепроизводственные расходы», счетом 26 «Общехозяйственные расходы» или счетом 44 «Расходы на продажу». Одновременно с составлением требования-накладной по форме № М-11 или акта (отчета) делайте проводку:

Ос свыше 40000

Так как при отражении малоценного ОС в налоговом учете первоначальная стоимость списывается сразу, а в бухгалтерском учете постепенно через амортизацию, «налоговая» прибыль оказывается меньше, чем «бухгалтерская».

Значит, временная разница является налогооблагаемой.

Возникает отложенное налоговое обязательство (ОНО), которое показывают по дебету счета 68 и кредиту счета 77.

Величина ОНО равна налогооблагаемой временной разнице, умноженной на ставку налога на прибыль (20%).

Стоимость объектов основных средств погашайте путем начисления амортизации. По основным средствам некоммерческих организаций начисляется износ. Такой порядок предусмотрен в пункте 17 ПБУ 6/01 для основных средств, являющихся амортизируемым имуществом.

Учет основных средств стоимостью от 40 тысяч до 100 тысяч рублей: как отразить временные разницы

При начислении ежемесячной амортизации, напротив, «налоговая» прибыль превышает «бухгалтерскую», ведь в БУ делаются амортизационные отчисления, а в НУ их нет.

Из-за этого возникает временная разница, которая является вычитаемой. Она порождает отложенный налоговый актив (ОНА), который показывают по дебету счета 09 и кредиту счета 68.

Величина ОНА равна вычитаемой временной разнице, умноженной на ставку налога на прибыль.

https://www.youtube.com/watch?v=743GQZHgP7k

В бухгалтерском учете объект отражен в качестве основного средства. Согласно учетной политике для целей БУ применяется линейный метод начисления амортизации. Бухгалтер определил, что годовая норма амортизации составляет 25% (100%: 4 года). Соответственно, годовая сумма амортизационных отчислений равна 21 600 руб.(86 400 руб. х 25%), а ежемесячная — 1 800 руб.(21 600 руб.: 12 мес.).

Основные средства в бухгалтерском учете в 2021 году

Чтобы сблизить бухгалтерский и налоговый учет, можно использовать линейный метод.

Однако, выбрав для налогового учета нелинейный метод, компания может в первые годы эксплуатации ОС уменьшить облагаемую налогом прибыль в большей сумме.

Налоговый кодекс разрешает изменить метод начисления амортизации с начала очередного налогового периода. Причем перейти с нелинейного метода на линейный можно не чаще одного раза в пять лет.

• объект со всеми приспособлениями и принадлежностями; • отдельный обособленный предмет, который используют для выполнения определенных самостоятельных функций;

• обособленный комплекс предметов, которые являются единым целым и предназначены для выполнения определенной работы.

Как оприходовать основные средства стоимостью менее 40000

Такие действия предусмотрены пунктом 14 ПБУ 1/2008. Следом проведите стоимость тех же объектов через 10-й счет. Все эти изменения стоит прокомментировать в бухгалтерской справке. И вот теперь промежуточный отчет вы сформируете с учетом последних корректировок.

В соответствии с положениями п. 1 ст.

256 НК РФ амортизируемым признается имущество и иные объекты интеллектуальной собственности, являющиеся собственностью налогоплательщика, если они используются для извлечения дохода, срок их полезного использования составляет более 12 месяцев, а первоначальная стоимость превышает 40 000 руб. Следовательно, к амортизируемому имуществу относятся нематериальные активы со сроком! полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб. используемые в деятельности для получения дохода.

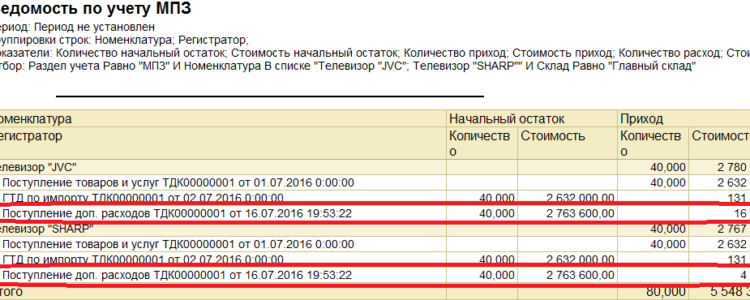

Оборудование стоимостью более 40 тысяч рублей оприходовано как МПЗ

Просматривая предыдущие периоды, я обнаружила, что более года назад, компания приобрела оборудование стоимостью 65000 р. без НДС. Оборудование согласно ПБУ об учете ОС соответствует всем требованиям. Но его оприходовали как МПЗ на 10 счет, в производство передано оно не было. Хотелось бы так же отметить, что учетной политики на тот момент у компании не было.

На мой вопрос, главбух компании ответила, что ни в ПБУ, ни в НК РФ нет четкой стоимости после которой оборудование обязано учитываться как ОС. И она (главбух) просто исправит пункт в учетной политике, где отметит, что оборудование и материалы стоимостью свыше 100 тыс.

рублей и сроком полезного использования более года, нужно учитывать как ОС, а все остальное можно учитывать как МПЗ, и таким образом закон не будет нарушен.

Цитата (ПБУ 6/01): 4.

Актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

Тема: Материалы стоимостью свыше 40 тысяч — ОС или МПЗ

Собственно просьба прокомментировать данную ситуацию. 1. Является ли вент. установка ОС, если само предприятие не планирует ее использовать? 2. Если стоимость 1 кв.м. воздуховода составляет 0,35 тыс. руб. — является ли он ОС, либо надо было кинуть на материалы? (опять таки само предприятие не планирует его использовать).

3. Отнесение НДС на счет 19.03 — это ж ошибка? И до каких пор на этом счете должен висеть НДС?

Добрый день. Стал вести бух.учет в фирме на ОСН, предыдущий бухгалтер был уволен за ошибки в бухгалтерии. Вот теперь разгребаюсь. Фирма оказывает монтажные услуги по установке систем вентиляции. Необходимые материалы иногда приобретает за свой счет, иногда приобретают сразу заказчики.

https://www.youtube.com/watch?v=m7bXvDgvpQM

Так были приобретены для последующего монтажа: вентиляционная установка (одна позиция за 100 тысяч) и воздуховод (200 кв.м. по 0,35 тыс.р. = 70 тысяч).

На данный момент данные материалы еще не установлены на объекте заказчика, и были оприходованы как ОС со сроком использования 60 месяцев. Начисляется амортизация. Причем по вент.

установке НДС был начислен на счет 19.01, а по воздуховоду на 19.03.

Учет основных средств стоимостью до 100000 рублей

Итак, до 2021 года в обоих видах учета порог стоимости принятия ОС был един: все, что стоило 40 000 руб. и меньше, учитывалось в составе малоценного имущества. Теперь порядок немного другой. Наглядно это видно на схеме:

- В бухучете (БУ) на счет 01 мы поставим способные приносить доход активы, которые могут участвовать в производственном цикле более 12 месяцев и которые не предназначены для перепродажи. Согласно п. 5 ПБУ 6/01 активы, подходящие под это определение, стоимостью до определенного в учетной политике лимита (но не выше 40 000 руб.) могут быть учтены в составе МПЗ.

- В налоговом учете (НУ) с 2021 года стоимость амортизируемого имущества выросла до 100 000 руб. (п. 1 ст. 256 НК РФ). Соответственно, любой актив, который оценивается на эту сумму и меньшей, списывается в налоговом учете единовременно в момент его принятия к учету в качестве объекта ОС.

Как отражать основные средства стоимостью до 100 000 рублей в налоговом учете

- «обменные операции» — получение основных фондов в обмен на деньги, другие ценности, права либо товар или услуги, то есть возмездно;

- «необменные операции», напротив, носят безвозмездный характер либо в них фигурирует стоимость значительно ниже рыночной.

Ст.

346.17 НК РФ утверждает, что организация, применяющая УСН и учитывающая при расчете оба показателя, признает расходную часть одновременно с погашением задолженности перед контрагентом. Следовательно, исходя из примера выше, покупка промышленной мясорубки уменьшит налоговую базу в 1 квартале.

Как учесть оборудование стоимостью менее 40000

При этом в БУ включаются следующие проводки: Дебет Кредит Название операции Сумма проводки Документ — основание 08.04 60.01 Учтена стоимость купленного ОС (без учета НДС) Сумма без НДС Форма ОС-1 08.04 60.01 (76.05) Учтены затраты по монтажу, а также и транспортировке ОС Сумма без НДС Форма ОС-1 19.01 60.01 (76.05) Выделен HДC по ОС НДС Форма ОС-1 01.01 08.

04 Ввод в эксплуатацию ОС Сумма без НДС Форма ОС-1 Проводки по приобретению ОС стоимость свыше 40 тыс. рублей Существует категория имущества, попадающего в категорию стоимости больше 40000 рублей.

При соблюдении необходимых выборок, которых установлены в 4 и 5 пунктах ПБУ 6/01(Срок использования больше года, имущество необходимо для работы в управленческой сфере, не для перепродажи), оно должно учитываться в составе OC, а не в МТЗ.

Соответственно, при использовании такого имущества его стоимость будет отражаться в составе расходов, связанных с производством и реализацией, или внереализационных расходов. Зависеть порядок налогового учета основных средств стоимость менее 100000 рублей будет от вида имущества и его назначения.

Рекомендуем прочесть: Выписать ребенка и прописать

Об особенностях учета основных средств до 100000 рублей в 2021 году в целях бухгалтерского учета и налогообложения прибыли расскажем в нашей консультации. Бухгалтерский учет основных средств стоимостью до 100000 рублей В соответствии с п.

5 ПБУ 6/01 в бухгалтерском учете установлен стоимостной критерий, который позволяет активы, удовлетворяющие критериям основных средств (п. 4 ПБУ 6/01), учитывать в составе не основных средств, а материально-производственных запасов.

Однако это стоимостное ограничение составляет не 100 000 рублей, а 40 000 рублей. При этом в Учетной политике в целях бухгалтерского учета этот критерий может быть понижен.

А при желании все объекты, удовлетворяющие условиям признания их основными средствами, могут учитываться на счет 01 «Основные средства» независимо от их стоимости (Приказ Минфина от 31.10.2000 № 94н).

Как вести учет малоценных основных средств

Лимиты стоимости скорректированы. Теперь к ОС, подлежащим моментальному списанию на забаланс, следует относить объекты, которые стоят 10 000 рублей и менее. Напомним, что до 2021 года таким имуществом признавались ОС ценностью до 3000,00 рублей.

Итак, что относится к основным средствам в бухгалтерском учете в 2021 году? Рассмотрим ключевые моменты. В первую очередь определим, с какой суммы считается основным средством имущество организации. Для этого обратимся к действующим инструкциям по бухучету и установим, что основным средством признается объект, который отвечает следующим требованиям:

Как оприходовать ОС стоимостью менее 40000

Добрый день! У меня в учетной политике прописано, что материалы стоимостью менее 40000 рублей я списываю сразу. В третьем квартале есть приход техники стоимостью всего 20000, но я хочу ее поставить как основное средство. Возможно ли так сделать или это будет нарушением?

Видео:учет малоценных основных средств (малоценка) 2023 года в 1ССкачать

Учитываем основные средства стоимостью от 40 тысяч до 100 тысяч рублей: как отразить временные разницы

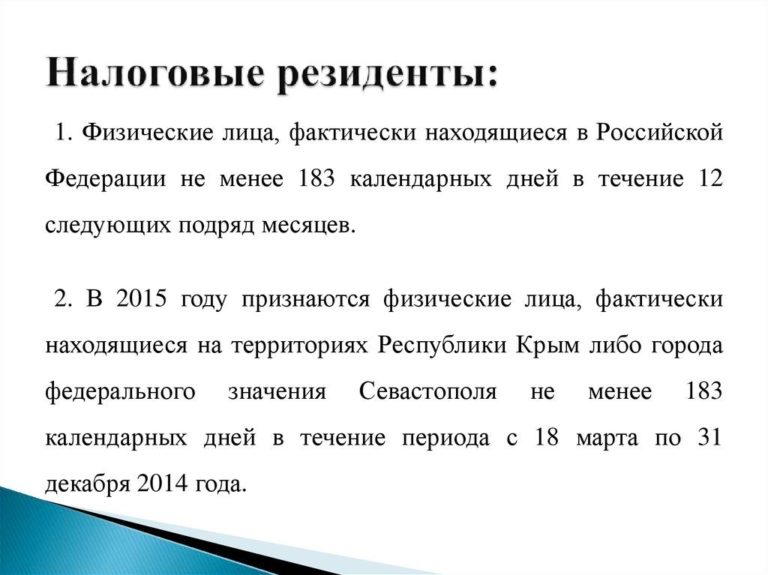

Начиная с января 2021 года, малоценные основные средства в бухгалтерском и налоговом учете отражаются по-разному.

В налоговом учете применяется новая редакция пункта 1 статьи 257 НК РФ, согласно которой основными средствами признаются средства труда первоначальной стоимостью свыше 100 тысяч рублей. Соответственно, более дешевые объекты не относятся к ОС, и их стоимость списывается в текущие расходы.

Напомним, что данное разграничение применяется в отношении имущества, которое введено в эксплуатацию 1 января 2021 года и позже (см.

«Изменения в НК РФ: увеличена стоимость амортизируемого имущества и основных средств, а для уплаты квартальных авансов по налогу на прибыль введен новый лимит выручки»).

Правила бухучета разрешают отражать основные средства, первоначальная стоимость которых не превышает установленного лимита, в составе материально-производственных запасов. Величина лимита составляет 40 тысяч рублей (п. 5 ПБУ 6/01 «Учет основных средств»).

Это значит, что объекты до 40 тысяч рублей можно принять к учету одним из двух способов: либо как основные средства, либо как МПЗ.

Что же касается имущества стоимостью 40 тысяч рублей и более, то для него выбора нет — оно в любом случае отражается в качестве основного средства.

https://www.youtube.com/watch?v=kGupP52HcOY

Для наглядности мы сопоставили в таблице правила, по которым с 2021 года следует учитывать ОС в налоговом и бухгалтерском учете.

Как соотносятся правила учета основных средств, действующие в НУ и в БУ

| до 40 000 руб. | списать на текущие расходы при вводе в эксплуатацию | организация вправе выбрать один из двух способов:- включить в состав МПЗ и списать на текущие расходы при вводе в эксплуатацию;- включить в состав ОС и амортизировать |

| от 40 000 руб. до 100 000 руб. включительно | списать на текущие расходы при вводе в эксплуатацию | включить в состав ОС и амортизировать |

| свыше 100 000 руб. | включить в состав ОС и амортизировать | включить в состав ОС и амортизировать |

Когда появляются временные разницы

В отношении каждого объекта, который в бухгалтерском учете отражается иначе, нежели в налоговом, необходимо показать разницу. Такое требование установлено в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

В данном случае разница будет временной, потому что по окончании срока полезного использования первоначальная стоимость объекта окажется списанной как в НУ, так и в БУ. Следовательно, расхождения между обоими видами учета со временем сведутся к нулю (подробнее об этом читайте в статье «Как применять на практике ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»»).

Это относится ко всем без исключения основным средствам, первоначальная стоимость которых попадает в диапазон от 40 тысяч рублей до 100 тысяч рублей включительно. Также временные разницы появляются в случае, если в бухучете компании объекты стоимостью менее 40 тысяч рублей отражаются в составе основных средств, а не в составе МПЗ.

Какие проводки нужно создать

Так как при отражении малоценного ОС в налоговом учете первоначальная стоимость списывается сразу, а в бухгалтерском учете постепенно через амортизацию, «налоговая» прибыль оказывается меньше, чем «бухгалтерская».

Значит, временная разница является налогооблагаемой. Возникает отложенное налоговое обязательство (ОНО), которое показывают по дебету счета 68 и кредиту счета 77.

Величина ОНО равна налогооблагаемой временной разнице, умноженной на ставку налога на прибыль (20%).

При начислении ежемесячной амортизации, напротив, «налоговая» прибыль превышает «бухгалтерскую», ведь в БУ делаются амортизационные отчисления, а в НУ их нет.

Из-за этого возникает временная разница, которая является вычитаемой. Она порождает отложенный налоговый актив (ОНА), который показывают по дебету счета 09 и кредиту счета 68.

Величина ОНА равна вычитаемой временной разнице, умноженной на ставку налога на прибыль.

Пример 1

В феврале 2021 года торговая организация приобрела основное средство первоначальной стоимостью 86 400 руб. и сроком полезного использования 4 года (что составляет 48 месяцев). В этом же месяце объект был принят к учету и введен в эксплуатацию.

В бухгалтерском учете объект отражен в качестве основного средства. Согласно учетной политике для целей БУ применяется линейный метод начисления амортизации.

Бухгалтер определил, что годовая норма амортизации составляет 25% (100%: 4 года). Соответственно, годовая сумма амортизационных отчислений равна 21 600 руб.(86 400 руб. х 25%), а ежемесячная — 1 800 руб.(21 600 руб.: 12 мес.).

В феврале 2021 года бухгалтер сделал проводку:

ДЕБЕТ 01 КРЕДИТ 08

– 86 400 руб. — принято к учету основное средство.

В налоговом учете первоначальная стоимость полностью списана на текущие расходы. В результате образовалась налогооблагаемая временная разница в размере 86 400 руб.

Бухгалтер сделал проводку:

ДЕБЕТ 68 КРЕДИТ 77

– 17 280 руб.(86 400 х 20%) — отражено ОНО.

https://www.youtube.com/watch?v=hjX-d61eAPY

В период с марта 2021 года по февраль 2023 года (всего 48 месяцев) бухгалтер ежемесячно начисляет амортизацию и делает проводку:

ДЕБЕТ 44 КРЕДИТ 02

– 1 800 руб. — начислена амортизация.

При этом возникает вычитаемая временная разница в размере 1 800 руб. В связи с этим ежемесячно делается проводка:

ДЕБЕТ 77 КРЕДИТ 68

– 360 руб.(1 800 руб. х 20%) — погашено ОНО.

По истечении срока полезного использования ОНО оказывается полностью погашенным.

Досрочное выбытие объекта

Не исключено, что компания продаст или ликвидирует ОС до окончания срока его полезного использования. При этом и налогооблагаемая, и временная разница останутся частично непогашенными. В такой ситуации отложенное налоговое обязательство и отложенный налоговый актив нужно списать на счет 99.

Пример 2

В феврале 2021 года торговая организация приобрела основное средство первоначальной стоимостью 90 000 руб. и сроком полезного использования 2 года (что составляет 24 месяца). В феврале 2021 года объект был принят к учету и введен в эксплуатацию.

В бухгалтерском учете объект отражен в качестве основного средства. Согласно учетной политике для целей БУ применяется линейный метод начисления амортизации.

Бухгалтер определил, что годовая норма амортизации составляет 50% (100%: 2 года). Соответственно, годовая сумма амортизационных отчислений равна 45 000 руб. (90 000 руб. х 50%), а ежемесячная — 3 750 руб.

(45 000 руб.: 12 мес.).

В июне 2021 года объект был продан.

В феврале 2021 года бухгалтер сделал проводку:

ДЕБЕТ 01 КРЕДИТ 08

– 90 000 руб. — принято к учету основное средство.

В налоговом учете первоначальная стоимость полностью списана на текущие расходы. В результате образовалась налогооблагаемая временная разница в размере 90 000 руб. Бухгалтер сделал проводку:

ДЕБЕТ 68 КРЕДИТ 77

– 18 000 руб. (90 000 х 20%) — отражено ОНО.

https://www.youtube.com/watch?v=hjX-d61eAPY

В период с марта по май 2021 года (всего 3 месяца) бухгалтер ежемесячно начисляет амортизацию и делает проводку:

ДЕБЕТ 44 КРЕДИТ 02

– 3 750 руб. — начислена амортизация.

При этом возникает вычитаемая временная разница в размере 3 750 руб. В связи с этим ежемесячно делается проводка:

ДЕБЕТ 77 КРЕДИТ 68

– 750 руб.(3 750 руб. х 20%) — погашено ОНО.

На момент продажи объекта величина ОНО достигла 15 750 руб. (18 000 руб. — (750 руб. х 3 мес.)). Бухгалтер сделал проводку:

ДЕБЕТ 77 КРЕДИТ 99

– 15 750 руб. — списано ОНО

Видео:Учет малоценных основных средств по ФСБУ 6/2020 в "1С:Бухгалтерия 8.3"Скачать

Тмц свыше 40000 руб основное средство или материалы

В целях исчисления налога на прибыль расходы на содержание, ремонт и эксплуатацию данного имущества относятся к прочим расходам, о чем сообщается в письме Минфина РФ от 30 июня 2021 года N 03-03-06/1/37: «расходы на ремонт имущества, стоимостью менее 20000 рублей (например, мебель, компьютеры, оргтехника), удовлетворяющие критериям, предусмотренным статьей 252 Кодекса, могут учитываться в целях налогообложения прибыли как прочие расходы и признаваться в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат».

В некоторых ведомственных нормативных актах по бухгалтерскому учету даются рекомендации по учету такого имущества и приводятся образцы первичных документов. Например, в Приказе Минсельхоза РФ от 16.05.

2003 N 750 »Об утверждении специализированных форм первичной учетной документации» утверждены формы первичных документов по учету инвентаря и хозяйственных принадлежностей, которые можно использовать в качестве основы для разработки своих первичных документов.

- В бухучете (БУ) на счет 01 мы поставим способные приносить доход активы, которые могут участвовать в производственном цикле более 12 месяцев и которые не предназначены для перепродажи. Согласно п. 5 ПБУ 6/01 активы, подходящие под это определение, стоимостью до определенного в учетной политике лимита (но не выше 40 000 руб.) могут быть учтены в составе МПЗ.

- В налоговом учете (НУ) с 2021 года стоимость амортизируемого имущества выросла до 100 000 руб.

Таким образом, если вы добавите в вашу налоговую учетную политику растянутый по времени порядок признания расходов по ОС стоимостью более 40 000 руб., но не выше 100 000 руб., вы избавитесь от возможных ОНО и временных разниц в учете.

Учет компьютера стоимостью менее 40 000 руб.

Достаточно часто у бухгалтеров возникает вопрос, как учитывать компьютер, если его стоимость ниже 40 000 руб., — в составе малоценного имущества, контроль за которым у многих отсутствует, или как ОС. Ведь по большинству признаков компьютер подходит под определение именно основного средства.

Для начала необходимо уточнить, какие нормы указаны в вашей учетной политике.

Учет тмц свыше 40000

В налоговом учете все расходы списаны единовременно. Посмотрим, как бухгалтер будет отражать появившиеся разницы. Срок полезного использования— 60 месяцев, ежемесячная сумма амортизации составит 1400 руб. (84 000 / 60). Порядок начисления амортизации в БУ подробно описан здесь.

https://www.youtube.com/watch?v=YYIbtn1cRyo

После ввода ОС в эксплуатацию бухгалтер сформирует проводку в бухучете:

Таким образом, если вы добавите в вашу налоговую учетную политику растянутый по времени порядок признания расходов по ОС стоимостью более 40 000 руб., но не выше 100 000 руб., вы избавитесь от возможных ОНО и временных разниц в учете.

Учет компьютера стоимостью менее 40 000 руб.

Достаточно часто у бухгалтеров возникает вопрос, как учитывать компьютер, если его стоимость ниже 40 000 руб., — в составе малоценного имущества, контроль за которым у многих отсутствует, или как ОС.

Списание основных средств стоимостью до 100000 рублей

Признание объектов основных средств амортизируемыми в бухгалтерском и налоговом учете зависит в том числе от их стоимости. Об особенностях учета основных средств до 100000 рублей в 2021 году в целях бухгалтерского учета и налогообложения прибыли расскажем в нашей консультации.

В любом случае важно учитывать, что объекты основных средств стоимостью более 40 000 рублей в бухучете отражать как материалы нельзя, даже если предусмотреть это в Учетной политике.

Поэтому основные средства от 40000 до 100000 не могут учитываться организацией на счете 10 «Материалы».

При этом, говоря «от 40000», имеем в виду более 40000, поскольку объект первоначальной стоимостью ровно 40000 рублей еще можно учесть как МПЗ.

Основные средства стоимостью до 40000 рублей

Конкретный лимит стоимости для отнесения имущества к той или иной категории активов установите в учетной политике для целей бухучета.

Если в учетной политике для целей бухучета организация установит меньший лимит стоимости для отнесения имущества в состав амортизируемого (40 000 руб.

и менее), то это приведет к увеличению налога на имущество, так как стоимость имущества попадет в базу по этому налогу (п. 1 ст. 375, ст. 374 НК РФ).

Имущество может обладать всеми признаками основного средства и иметь первоначальную стоимость не более 40 000 руб. Любой объект в пределах этой стоимостной группы организация вправе учитывать:– в составе основных средств;

– в составе материально-производственных запасов (МПЗ).

Тмц до 40000 без ндс или с ндс

Если в течение месяца было отпущено 920 ед. материалов, то средняя себестоимость ед. материалов составит 141,75 руб. Восстанавливаем НДС при переходе на УСН. Всего по накладной — суммируются суммы чисел в столбцах №№ 8, 9, 10, 12, 14 и 15.

НДС с авансов выданных — проводки Учесть в вычетах НДС с авансов выданных, проводки по которым смотрите в нашем примере ниже, покупатель вправе на основании ст.

Если по результатам инвентаризации была обнаружена недостача ТМЦ или порча, то списание с баланса этих ТМЦ совершается документом.

Видео:На сколько баллов нужно писать пробный ЕГЭ в марте? Станислав Валентиныч: оффлайн пробник общество!Скачать

Макрос

Порядок учета основных средств (ОС) регулируется ПБУ 6/01 (утверждено приказом Минфина России от 30.03.2001 № 26н). В этом нормативном акте (п. 8) прописано, в частности, какие расходы можно отнести в стоимость ОС при его приобретении:

- Суммы, уплачиваемые по договору купли-продажи.

- Таможенные платежи — если ОС приобретается за границей.

- Суммы по договору строительного подряда.

- Стоимость консультационных услуг, связанных непосредственно с приобретением данного актива.

- Госпошлина.

- Стоимость услуг посредника, если таковой участвовал в совершении купли-продажи.

- Прочие платежи, уплачиваемые при покупке ОС.

Про учет в этой стоимости транспортных расходов читайте в статье «Входят ли в основные средства транспортные расходы».

Таким образом, процесс формирования стоимости ОС достаточно прозрачен и ясен. Только нельзя забывать, что не все оборудование можно отнести к ОС:

- В бухучете (БУ) на счет 01 мы поставим способные приносить доход активы, которые могут участвовать в производственном цикле более 12 месяцев и которые не предназначены для перепродажи. Согласно п. 5 ПБУ 6/01 активы, подходящие под это определение, стоимостью до определенного в учетной политике лимита (но не выше 40 000 руб.) могут быть учтены в составе МПЗ.

- В налоговом учете (НУ) с 2021 года стоимость амортизируемого имущества выросла до 100 000 руб. (п. 1 ст. 256 НК РФ). Соответственно, любой актив, который оценивается на эту сумму и меньшей, списывается в налоговом учете единовременно в момент его принятия к учету в качестве объекта ОС.

О способах списания стоимости ОС в НУ читайте в материалах:

- «Какой выбрать метод начисления амортизации в налоговом учете?»;

- «Амортизационная премия в бухгалтерском и налоговом учете».

Учет основных средств в бухгалтерских и налоговых регистрах

Итак, до 2021 года в обоих видах учета порог стоимости принятия ОС был един: все, что стоило 40 000 руб. и меньше, учитывалось в составе малоценного имущества. Теперь порядок немного другой. Наглядно это видно на схеме:

Таким образом, в налоговом учете появляются временные разницы при приобретении ОС стоимостью более 40 000 руб., но не выше 100 000 руб.

Пример

Компания ООО «Техника» в мае 2021 года купила моющий пылесос стоимостью 80 000 руб. без НДС. Стоимость консультационных услуг, оказанных компании по приобретению данного оборудования, составила 4 000 руб. без НДС. Объект введен в эксплуатацию приказом директора с 01.06.2021. При расчете амортизации используется линейный метод.

https://www.youtube.com/watch?v=RG98XNSxPmM

В июне 2021 года бухгалтер в учете сделал такие проводки:

- Дт 08 Кт 60 — 80 000 руб. (получено оборудование от поставщика);

- Дт 08 Кт 60 — 4 000 руб. (учтены консультационные услуги в стоимости объекта);

- Дт 01 Кт 08 — 84 000 руб. (моющий пылесос принят к учету в качестве ОС).

В налоговом учете все расходы списаны единовременно. Посмотрим, как бухгалтер будет отражать появившиеся разницы.

Срок полезного использования— 60 месяцев, ежемесячная сумма амортизации составит 1400 руб. (84 000 / 60).

Порядок начисления амортизации в БУ подробно описан .

После ввода ОС в эксплуатацию бухгалтер сформирует проводку в бухучете:

- Дт 68 Кт 77 —16 800 руб. (84 000 × 20%) (отражено отложенное налоговое обязательство ).

Начиная с июня в течение срока полезного использования в учете ежемесячно будет появляться проводка по амортизации:

- Дт 25 Кт 02 — 1400 руб. (начислена амортизация).

При этом в налоговом учете возникает вычитаемая временная разница в размере 1400 руб. и ежемесячно формируется проводка:

- Дт 77 Кт 68—280 руб. (1400 × 20%) (погашено ОНО).

Таким образом, в течение 60 месяцев ОНО будет полностью погашено.

Проводки по учету основных средств можно найти в этом материале.

ВАЖНО! Временных налоговых разниц можно избежать. Согласно подп. 3 п. 1 ст.

254 НК РФ налогоплательщику разрешено самостоятельно выбрать способ списания стоимости имущества, не относящегося к ОС, с учетом срока его полезного использования либо других экономических показателей.

Таким образом, если вы добавите в вашу налоговую учетную политику растянутый по времени порядок признания расходов по ОС стоимостью более 40 000 руб., но не выше 100 000 руб., вы избавитесь от возможных ОНО и временных разниц в учете.

Учет компьютера стоимостью менее 40 000 руб

Достаточно часто у бухгалтеров возникает вопрос, как учитывать компьютер, если его стоимость ниже 40 000 руб., — в составе малоценного имущества, контроль за которым у многих отсутствует, или как ОС. Ведь по большинству признаков компьютер подходит под определение именно основного средства.

Для начала необходимо уточнить, какие нормы указаны в вашей учетной политике. Если, согласно ее положениям, ОС при принятии к учету не может стоить менее 40 000 руб.

, то любой компьютер стоимостью, не превышающей данный лимит, должен быть отнесен на счета материально-производственных запасов и в момент отпуска в эксплуатацию учтен за балансом, например на самостоятельно открытом счете 012 «Оборудование в эксплуатации» (с детализацией по месту хранения или пользования).

Если же ваша учетная политика позволяет учесть в составе ОС любой актив, соответствующий требованиям ПБУ 6/01 вне зависимости от его стоимости, то недорогие компьютеры могут быть смело отнесены на счет 01 «Основные средства». При этом учет основных средств стоимостью менее 40 000 руб. ничем не будет отличаться от учета объектов, имеющих более высокую стоимость.

Как учесть компьютер стоимостью меньше 20 тыс. руб

Инфо

Если, согласно ее положениям, ОС при принятии к учету не может стоить менее 40 000 руб.

, то любой компьютер стоимостью, не превышающей данный лимит, должен быть отнесен на счета материально-производственных запасов и в момент отпуска в эксплуатацию учтен за балансом, например на самостоятельно открытом счете 012 «Оборудование в эксплуатации» (с детализацией по месту хранения или пользования).

Если же ваша учетная политика позволяет учесть в составе ОС любой актив, соответствующий требованиям ПБУ 6/01 вне зависимости от его стоимости, то недорогие компьютеры могут быть смело отнесены на счет 01 «Основные средства».

При этом учет основных средств стоимостью менее 40 000 руб. ничем не будет отличаться от учета объектов, имеющих более высокую стоимость. Итоги Порядок отражения ОС стоимостью до 100 000 руб.

Что нужно сделать с 12 по 16 марта Чтобы не забывать о важных бухгалтерских делах, можно вести ежедневник, установить на свой смартфон специальную программу, которая будет напоминать о планах, или наклеивать на рабочий монитор исписанные заметками стикеры. Но проще всего, еженедельно читать наши напоминания.< < …

ИП не стоит торопиться с уплатой 1%-ных взносов за 2021 год Во-первых, потому что с этого года крайний срок уплаты таких взносов перенесен с 1 апреля на 1 июля. Соответственно, 1%-ные взносы за 2021 год нужно перечислить в бюджет не позднее 02.07.

2021 (1 июля – воскресенье). < … Переход из одной ИФНС в другую не потребует обязательной сверки Налоговая служба обновила регламент организации работы с плательщиками налогов, сборов, страховых взносов на ОПС, а также налоговыми агентами.

Принятие к учету компьютера стоимостью менее 40000

ОС при его приобретении:

- Суммы, уплачиваемые по договору купли-продажи.

- Таможенные платежи — если ОС приобретается за границей.

- Суммы по договору строительного подряда.

- Стоимость консультационных услуг, связанных непосредственно с приобретением данного актива.

- Госпошлина.

- Стоимость услуг посредника, если таковой участвовал в совершении купли-продажи.

- Прочие платежи, уплачиваемые при покупке ОС.

Про учет в этой стоимости транспортных расходов читайте в статье «Входят ли в основные средства транспортные расходы». Таким образом, процесс формирования стоимости ОС достаточно прозрачен и ясен.

В любом случае важно учитывать, что объекты основных средств стоимостью более 40 000 рублей в бухучете отражать как материалы нельзя, даже если предусмотреть это в Учетной политике. Поэтому основные средства от 40000 до 100000 не могут учитываться организацией на счете 10 «Материалы».

При этом, говоря «от 40000», имеем в виду более 40000, поскольку объект первоначальной стоимостью ровно 40000 рублей еще можно учесть как МПЗ. Потому и учет в расходах имущества стоимостью менее 40000 рублей будет производится в соответствии с порядком, установленном для синтетического и аналитического учета МПЗ.

Основные средства до 100000: налоговый учет Основные средства менее 100000 рублей в налоговом учете не являются амортизируемым имуществом (п. 1 ст. 256 НК РФ).

Принятие к учету компьютера стоимостью более 40000

В избранноеОтправить на почту Учет основных средств стоимостью до 100 000 рублей имеет ряд нюансов. Разберем, чем они обусловлены, и рассмотрим учет таких объектов с точки зрения бухгалтерского и налогового законодательств.

https://www.youtube.com/watch?v=-dRLl2wqnQ0

Формирование первоначальной стоимости основного средства Учет основных средств в бухгалтерских и налоговых регистрах Учет компьютера стоимостью менее 40 000 руб. Итоги Формирование первоначальной стоимости основного средства Порядок учета основных средств (ОС) регулируется ПБУ 6/01 (утверждено приказом Минфина России от 30.03.2001 № 26н).

В этом нормативном акте (п.

Довольно часто у бухгалтеров возникает впрос – обязательно ли и каким образом учитывать имущество, отвечающее признакам основных средств, но стоимостью менее установленного лимита, после фактического списания его стоимости в бухгалтерском и налоговом учете?

В соответствии с п.5 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утв. приказом Минфина РФ от 30.03.2001г.

№ 26н активы, которые отвечают всем признакам основных средств, но стоимость которых за единицу менее лимита, установленного учетной политикой организации, могут учитываться в составе материально-производственных запасов. С 2011 ограничение лимита составляет 40000 руб. Согласно ст. 256 НК РФ имущество стоимостью менее 40000 руб.

не учитывается в составе амортизируемого имущества. Для имущества, принятого на учет до 01.01.2011 г., лимит стоимости составляет 20000 руб. как в бухгалтерском учете, так и для целей исчисления налога на прибыль.

Таким образом, организация вправе единовременно списывать на расходы стоимость имущества, учтенного в составе материально-производственных запасов и переданного в эксплуатацию. Списание производится в порядке, установленном учетной политикой организации в части учета материальных расходов.

ПБУ 6/01 обязывает организовать надлежащий контроль за движением этих объектов в целях обеспечения их сохранности в производстве и при эксплуатации.

Необходимость учета списанных, но эксплуатируемых объектов возникает не только из-за требования нормативных актов. Если организация заинтересована в экономном и рациональном расходовании своих средств, то правильный учет списанных, но эксплуатируемых объектов позволит:

- контролировать сохранность и исправность имущества, соблюдение правил эксплуатации имущества работниками организации;

- документально подтверждать и обосновывать расходы на ремонт и эксплуатацию имущества, приобретение расходных материалов, приобретение нового аналогичного имущества;

- обеспечить соответствие фактического наличия имущества и учетных данных при проведении инвентаризации и корректно учитывать результаты инвентаризации имущества;

- при необходимости – предъявлять претензии лицам, виновным в порче, уничтожении или пропаже имущества, о возмещении ущерба, причиненного организации (ущерб в данном случае может выражаться в расходах на ремонт и восстановление имущества, досрочном приобретении аналогичного имущества).

Если организация не ведет учет списанного, но эксплуатируемого имущества, то последствиями могут быть: вероятность доказывания обоснованности расходов на ремонт и эксплуатацию неучтенного имущества; бесконтрольное приобретение нового имущества, аналогичного списанному, и вероятность доказывания обоснованности таких расходов; обязанность принять на учет неучтенное имущество, выявленное в качестве излишков в результате инвентаризации, и соответственно увеличить налогооблагаемые доходы; невозможность привлечения к ответственности лиц, виновных в порче и уничтожении имущества организации.

🌟 Видео

Учитываем основные средства стоимостью от 40 тысяч до 100 тысяч рублей: как отразить временные раз.Скачать

ОС стоимостью от 40 до 100 тысяч рублей - курс по ПБУ 18/02 - 2020 годСкачать

Как риэлтору стабильно зарабатывать от 300 000 рублей?Скачать

Расходы в налоговом учете: ремонт, реконструкция, модернизация, амортизация основных средствСкачать

Бухгалтерский и налоговый учёт ремонтов основных средств в 2022 и 2023 годахСкачать

ОС от 40 до 100 тыс - 1С:Учебный центр №1Скачать

Как получать процент на остаток по дебетовой карте, и сколько можно заработатьСкачать

Учёт основных средств "от А до Я". Пошаговая инструкцияСкачать

Урок 3. Как учитывать основные средства по новым правилам в 1С 8.3 Бухгалтерия?Скачать

Капитальный (текущий) ремонт основных средств. ФСБУ 6 2020, ФСБУ 26 2020Скачать

счет 01Скачать

Учет основных средств и малоценного имущества в Saby БухгалтерииСкачать

Кто соберет ЛУЧШИЙ ПК за 50.000 рублей?! БИТВА СБОРЩИКОВ №5. Сергей VS Макс! 🔥😎Скачать

Приём к учёту основных средств в 2022 годуСкачать

Вебинар: Практика перехода на учет основных средств по ФСБУ 6/2020 "Основные средства"Скачать

Учет основных средств в 1С 8.3 - пошаговая инструкцияСкачать

Как учесть расходы на основные средства при УСНСкачать