Законно отнять деньги у государства? Это реально Madhourses/Depositphotos.com

В ситуации, когда налоги растут, бензин дорожает, да еще и пенсионный возраст увеличивается, грешно не воспользоваться возможностью законно получить деньги от государства буквально из воздуха.

- Не платишь налоги — забудь про вычет

- Способ 1. Жилье. Сумма — до 390 тыс. рублей

- Способ 2. ИИС. Сумма — до 104 тыс. рублей

- Способ 3. Страхование жизни. Сумма — до 15 600 рублей

- Способ 4. Негосударственная пенсия. Сумма — до 15 600 рублей

- Способ 5. Образование. Сумма — до 15 600 рублей

- Способ 6. Лечение. Сумма — до 15 600 рублей

- Способ 7. Дорогостоящее лечение. Сумма — без ограничения

- Способ 8. Добровольное медицинское страхование (ДМС). Сумма — до 15 600 рублей

- Способ 9. Ребенок. Сумма — от 1 400 до 12 000 рублей

- Способ 10. Благотворительность. Сумма — без ограничений

- Итого

- Как получить деньги у государства на открытие бизнеса

- Какие бывают виды финансовой поддержки бизнеса от государства

- Грантовая поддержка

- Как узнать все о государственных и региональных грантах

- Федеральные программы по поддержке бизнеса

- Минэкономразвития России

- Корпорации МСП

- АО “МСП Банк”

- Фонд содействия развития малых форм предприятий в научно-технической сфере

- Министерство сельского хозяйства РФ

- Как получить средства от центра занятости: пример

- Шаг 1: встать на учет в центре занятости

- Шаг 2: пройти курс основ предпринимательской деятельности

- Шаг 3: согласовать и сдать бизнес-план в центр занятости

- Шаг 4: защитить бизнес-план

- Шаг 5: Зарегистрировать ИП и открыть счет

- Шаг 6: получить деньги на карту мир

- Шаг 7: отчитаться за целевое расходование средств

- Что делать, чтобы не было проблем с отчетом

- Шаг 8: Оставаться ИП и платить налоги в течение года

- Получить государственную субсидию на развитие малого бизнеса — Финансы на vc.ru

- Виды грантов и субсидий

- В помощь безработному

- Как получить средства от центра занятости

- Как получить 500 тысяч рублей

- Заключение и выводы

- Деньги от государства: налоговые вычеты. Компенсация за покупку имущества

- За что можно получить вычет

- Обратите внимание на договор

- Нельзя заключать сделку с близкими

- Размер и условия получения вычета

- Нельзя вернуть больше, чем было уплачено

- Материнский капитал и другие источники оплаты

- О вычетах за проценты по кредитам

- Как получить имущественный вычет

- Документы, необходимые для получения вычета:

- Получение вычета через налоговую инспекцию

- Получение вычета через работодателя

- Выплаты гражданам, родившимся в 1950-1993 гг. по 30000 рублей — правда ли это?

- Компенсация вкладов Сбербанка от 1991 года — что с ней?

- Есть ли в мире примеры гарантированного дохода для граждан

- 📽️ Видео

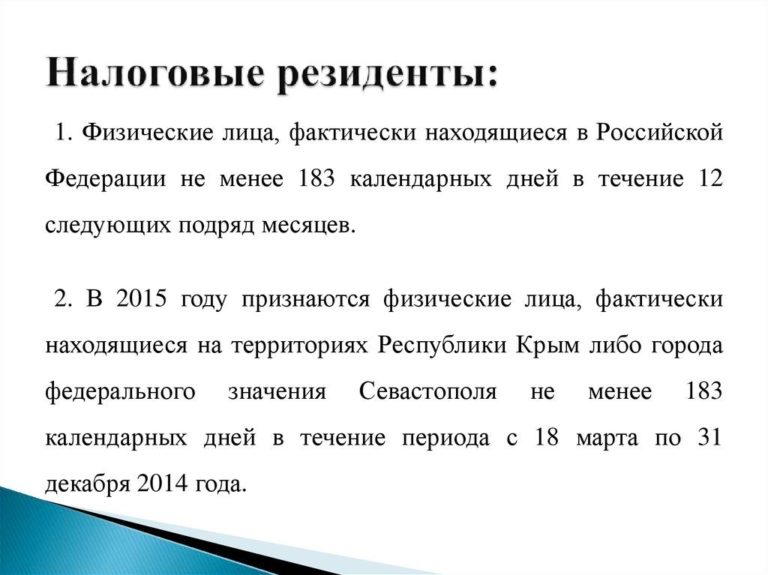

Не платишь налоги — забудь про вычет

Про налоговые вычеты слышали все. Но пользуются ими немногие, ошибочно считая дело это трудоемким, а игру не стоящей свеч. На самом деле сейчас получить налоговый вычет очень просто, а суммы в итоге могут оказаться значительными.

Но нужно помнить, что главное и непременное условие получения налогового вычета — наличие белой зарплаты: если вы не платите НДФЛ, то возвращать вам нечего. Налоговый вычет — это не сумма, которую вы получаете на руки.

Это сумма, подоходный налог (13%) с которой можно вернуть.

Есть два способа оформить вычет: через работодателя и непосредственно в налоговой.

В любом случае нужно подать декларацию о доходах и приложить документы, подтверждающие расходы, за которые полагается вычет, а также справку 2-НДФЛ с работы.

В первом случае решение налоговой о выплате (ждать его придется месяца три) надо отнести работодателю, который будет возвращать вам причитающуюся сумму по частям (каждый месяц, пока сумма не будет выбрана).

Второй способ — получить всю сумму непосредственно от налоговой, для чего к вышеназванным документам нужно приложить еще заявление на вычет. Выплата произойдет не сразу и, возможно, частями.

Но, скорее всего, быстрее, чем через работодателя. Подать заявление, приложив сканы документов, можно в личном кабинете на сайте налоговой или через сайт «Госуслуги».

Можно подавать на вычет не только за прошедший год, но и за предыдущие три года.

Итак, 10 способов честного отъема денег у государства.

Способ 1. Жилье. Сумма — до 390 тыс. рублей

Самый большой налоговый вычет можно получить при покупке или строительстве жилья, в том числе и с привлечением кредитных средств (если не привлекался материнский капитал). Можно получить вычет с суммы до 2 млн рублей (можно вернуть до 260 тыс.

рублей уплаченных налогов) при покупке квартиры, дома, комнаты и доли в них. Можно получить налоговый вычет на такую же сумму с расходов на строительство и отделку/ремонт жилья, а также при покупке земельного участка под жилищное строительство.

Причем эта сумма может включать не один, а несколько объектов недвижимости.

Можно также получить вычет на расходы по уплате процентов по ипотечным кредитам на приобретение жилья или целевым кредитам (займам) на строительство жилья, а также на погашение процентов по кредитам для рефинансирования предыдущего кредита на жилищное строительство или покупку жилья. При покупке в кредит потолок налогового вычета выше в 1,5 раза — до 3 млн рублей. 13% от этой суммы составит 390 тыс. рублей — это максимальная сумма, которую можно получить обратно.

Редко кто выплачивает за год такую сумму подоходного налога. А вернуть можно только ту сумму, которая уплачена в бюджет в текущем периоде. Поэтому возвращать налог при покупке недвижимости или строительстве можно в течение нескольких лет — пока не вернете всю полагающуюся вам сумму целиком.

Способ 2. ИИС. Сумма — до 104 тыс. рублей

Весьма ощутимый налоговый вычет можно получить с суммы, внесенной на индивидуальный инвестиционный счет (ИИС). Причем инвестировать эту сумму (а значит, тратиться на комиссии) никуда не нужно. Достаточно просто внести на счет.

Сумма вычета больше, чем по другим видам инвестирования, — до 400 тыс. рублей (получить можно 13% от 400 тыс. — до 52 тыс.).

Но есть один нюанс: ИИС должен быть открыт не менее чем на три года, вычет можно получать каждый год — на следующий после того, как ты вносишь средства.

А если вы не хотите держать три года деньги на ИИС, можно внести средства можно непосредственно в последний месяц третьего года и в первый месяц четвертого, после чего закрыть счет и вывести все средства. А по истечении календарного года подать на вычет — сразу за два года вы получите 104 тыс. рублей.

https://www.youtube.com/watch?v=78s-8Jiu0X8

Кроме того, если вы все-таки решили инвестировать средства и получили доход, его можно полностью освободить от налога.

Способ 3. Страхование жизни. Сумма — до 15 600 рублей

Любые программы страхования жизни — и накопительные (НСЖ), и инвестиционные (ИСЖ) — позволяют получить возврат налогов в размере 13% от суммы до 120 тыс. рублей в год, то есть до 15 600 рублей.

Программы с регулярными взносами (как правило, в накопительном страховании жизни) в плане налогового вычета выгоднее, чем с единовременным взносом (большинство договоров ИСЖ).

В последнем случае вы можете только один раз за срок действия договора (3—7 лет) претендовать на возврат налогов в размере до 15 600 рублей. Если же взносы регулярные (раз в год, раз в квартал и т. п.), можно получать такой вычет каждый год.

Способ 4. Негосударственная пенсия. Сумма — до 15 600 рублей

Инвестирование в любые пенсионные программы — и в негосударственном пенсионном фонде, и в страховой компании — дает право на налоговый вычет до 120 тыс. рублей в год. Следовательно, можно получить возврат до 15 600 рублей (13% от вычета). Ситуация с единовременным и регулярными взносами аналогична вышеописанной в страховании жизни.

Способ 5. Образование. Сумма — до 15 600 рублей

Вычет на оплату образования можно получить не только на себя, но и на детей, братьев и сестер.

Причем можно вернуть часть денег за обучение не только в вузе или техникуме, но и в автошколе, на курсах кройки и шитья, в школе бальных танцев и других учебных заведениях.

Если вы оплачиваете свое образование, то можете учиться очно, заочно, на вечернем или дистанционно. Для детей, братьев и сестер вычет действует только до возраста 24 лет у обучаемого и при очной форме обучения, но зато включается всё: от детского сада до вуза.

Максимальная сумма вычета — 120 тыс. рублей, максимальный возврат средств — 15 600 рублей. Такое же ограничение по сумме при оплате обучения братьев и сестер, а вот максимальная сумма на ребенка — 50 тыс. (можно вернуть всего 6 500 рублей). Обязательное условие — чтобы договор и платежки были на ваше имя (или оформлена доверенность на передачу средств).

Если получать социальный налоговый вычет на обучение через работодателя, не нужно ждать окончания календарного года.

Способ 6. Лечение. Сумма — до 15 600 рублей

Вы можете получить вычет с суммы до 120 тыс. рублей на лечение, в том числе санаторно-курортное и стоматологию, а также на лекарства для себя, супруга, детей до 18 лет и родителей. Платные медицинские услуги и медикаменты должны входить в соответствующие перечни.

Для получения вычета необходимо предоставить рецепт от врача на лекарства, договор с медицинским учреждением на оказание услуг и копию его лицензии.

Копии платежных документов не нужны, достаточно справки об оплате: она используется в качестве документа, подтверждающего фактические расходы налогоплательщика.

Способ 7. Дорогостоящее лечение. Сумма — без ограничения

Если медицинские услуги входят в перечень дорогостоящего лечения (различные хирургические операции, эндопротезирование, реконструктивно-восстановительные операции на суставах, трансплантация органов, тканей и костного мозга, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов, лечение сложных ожогов, лечение онкозаболеваний и заболеваний поджелудочной железы, а также сложных форм сахарного диабета, выхаживание недоношенных детей весом до 1,5 кг, ЭКО), то ограничений по сумме вычета нет — можно получить возврат подоходного налога со всей стоимости лечения.

Способ 8. Добровольное медицинское страхование (ДМС). Сумма — до 15 600 рублей

С суммы, уплаченной за полис ДМС для себя, супруга, родителей или детей до 18 лет, также можно получить вычет, если вы платите за него сами, а не ваш работодатель. Сумма налогового вычета также не может превышать 120 тыс. рублей, но в большинстве случаев годовой полис ДМС стоит дешевле.

Способ 9. Ребенок. Сумма — от 1 400 до 12 000 рублей

Раз в год родители, их супруги, усыновители, опекуны, попечители могут оформить налоговый вычет на ребенка — 1 400 рублей на первого и второго, 3 000 рублей — на третьего и последующих. Обычно такой вычет оформляется через работодателя.

https://www.youtube.com/watch?v=80TXl4uNNLI

На детей-инвалидов (если ребенок учащийся очной формы, аспирант, ординатор, интерн — до 24 лет) вычет может составлять до 12 тыс. рублей.

Способ 10. Благотворительность. Сумма — без ограничений

Выступая меценатом или помогая больным детям, вы также можете получить налоговый вычет — при условии, что вы официально перечислили деньги благотворительному фонду, религиозной организации, социально ориентированной некоммерческой организации или НКО, работающей в области культуры, здравоохранения и пр. Вернуть можно сумму в пределах уплаченного за год НДФЛ, но не более 13% (НДФЛ) от четверти вашего годового дохода.

Итого

А теперь представьте, что у вас трое детей, вы купили квартиру в ипотеку, собственные средства положили на ИИС, который открыт три года назад (его уже можно закрывать), а также купили либо полис накопительного или инвестиционного страхования жизни, либо фйвложились в добровольное пенсионное страхование и купили полисов ДМС на всю семью. В этом случае вы можете получить налоговый вычет до 479 000 рублей. Если, конечно, вы заплатили такую сумму подоходного налога за год.

Ольга КУЧЕРОВА, Banki.ru

Видео:Социальный контракт: 350 000 рублей + 200 000 рублей от государства. Возвращать их не нужно!Скачать

Как получить деньги у государства на открытие бизнеса

Начинающие предприниматели, собирающиеся начальный капитал для открытия своего дела, задаются вопросом, а можно ли получить дополнительные средства со стороны государства. Ответ — однозначно, да, ведь в России совершенствуется государственная программа поддержки малого бизнеса. Обо всех вариантах, трудностях и особенностях читайте ниже.

Какие бывают виды финансовой поддержки бизнеса от государства

В 2021 году сфера поддержки государства расширяется, что повлияет на количество программ. Большинство из них основано на льготном кредитовании, однако, существует возможность получить средства безвозвратно. Самые известные из них:

- субсидии от центра занятости;

- грантовая поддержка;

- федеральные программы поддержки бизнеса;

- региональные программы поддержки;

- субсидии на возмещение процентов по кредиту.

Это программа от Министерства экономического развития РФ, которая подойдет всем, кто только планирует начать свое дело. При участии в этой программе можно получить единовременное финансовое вливание в размере 12-кратной максимальной величины пособия по безработице. На конец 2021 году в месяц можно было получить пособие до 8000 рублей, а значит сумма поддержки достигала 96 000 рублей.

https://www.youtube.com/watch?v=78s-8Jiu0X8

Кроме того, в рамках этой региональной программы помощи малому и среднему бизнесу можно получить финансы на заполнение и оформление документов: госпошлина, работа с нотариусом во время регистрации, бланочная документация, изготовление печатей и штампов, консультации у юристов и т.д. В Московской области помощь в этой сфере достигает 7 500 рублей.

Кто может получить:

- граждане РФ;

- лица, достигшие 18 лет;

- соискатель поставлен на учет в центре занятости, имеет статус безработного и получает пособие.

Стоит понимать, что такая субсидия достается не каждому, так как их ограниченное количество. Кроме того, распределение идет в начале финансового года, а значит, надо успеть подготовить документы в этот период.

Грантовая поддержка

От региональных властей можно получить грант на безвозвратной и безвозмездной основе, который выдается начинающим бизнесменам. Сумма данной субвенции достигает 600 000 рублей.

Все условия и точную сумму надо узнавать на месте, так как в регионах они могут различаться.

Побеждает и получает грант тот конкурсант, который прошел отбор по ряду критериев:

- сфера деятельности бизнеса;

- размер выручки;

- количество рабочих мест;

- оригинальность бизнес-идеи;

- социальная значимость и т.д.

Отдельной категорией данного гранта является “Поддержка начинающих фермеров”. Помощь для них может достигать 3 млн рублей. Реальные примеры из Подмосковья:

- фермеры-животноводы (крупный рогатый скот) — 3 млн рублей;

- фермеры в других направлениях — 1,5 млн рублей;

- семейные животноводческие фермы — 30 млн. рублей.

Обязательным условием является создание одного рабочего места на каждый миллион субсидии.

https://www.youtube.com/watch?v=k1qrOilcs1g

Для Санкт-Петербурга есть еще один грант — “Поддержка социального предпринимательства”. Победители конкурса получают полное возмещение затрат на:

- арендные платежи (аренда зданий, нежилых помещений);

- приобретение или аренда оборудования.

Для Санкт-Петербурга это не единственная программа, ест также:

- Программа поддержки предпринимателей, создающих детские центры;

- Программа поддержки предпринимателей, занимающихся ремесленничеством и т.д.

Как узнать все о государственных и региональных грантах

Все, что требуется, — это регулярно заходить на официальные сайты государственных органов и органов территориального управления. Там можно узнать все меры поддержки бизнеса. Полезные ресурсы:

- Министерство экономического развития РФ — рекомендуем узнать тут список уполномоченных органов по поддержке малого и среднего предпринимательства в субъектах РФ;

- Центры развития предпринимательства в областях;

- “Малый бизнес Кубани”;

- Федеральный портал малого и среднего предпринимательства (раздел “Поддержка МСП в регионах”) — с этого ресурса рекомендуется начать поиск.

Федеральные программы по поддержке бизнеса

Далее описание программ пойдет в зависимости от учреждения, которое предлагает помощь

Минэкономразвития России

Министерство реализует программу по предоставлению субсидий из федерального бюджета для оказания государственной поддержки субъектам МСП в регионах. Это конкурс, по итогам которого можно получить средства на перечень мероприятий, указанных в программе. Важным условием является дополнительное одновременное финансирование со стороны региона.

Программа министерства реализует как прямые, так и косвенные способы поддержки. Обычно субсидию получают предприниматели из сферы:

- производства товаров;

- разработки и внедрения инновационной продукции;

- народно-художественного промысла;

- ремесленной деятельности;

- сельского туризм, экотуризма;

- социального предпринимательства.

Корпорации МСП

Данная организация оказывает несколько видов помощи начинающим предпринимателям: финансовая, имущественная, юридическая, инфраструктурная, методологическая. Также в сферу ее деятельности входит организация сопровождения инвестиционных проектов.

АО “МСП Банк”

Учреждение ориентировано на государственную программу финансовой поддержки предпринимательства. Занимается оформлением гарантий для получения кредита от банков, а также оказывает помощь в получении кредитных средств при недостаточности залоговых средств или имущества.

Посредничество этой организации ценно тем, что оно выступает в роли гаранта, что субъект МСП выполнит свои обязательства перед банком, а значит, ему будет проще получить кредит. Кроме того, “МСП Банк” разделяет риски организации, в случае если предприниматель окажется неплатежеспособным.

Фонд содействия развития малых форм предприятий в научно-технической сфере

Подойдет всем предпринимателям, которые решают открыть бизнес в данной сфере. Поддержка выдается непосредственно на проект. В рамках организации финансовую поддержку могут получить талантливые молодые инноваторы, для этого действует программа “Умник”.

Кроме этого, действуют программы:

- “Развитие”;

- “Старт”;

- “Интернационализация”;

- “Коммерциализация”.

Министерство сельского хозяйства РФ

Государственную поддержку могут получить предприниматели из агропромышленной сферы. Это касается товаропроизводителей, ИП и организаций, которые занимаются:

- производством;

- переработкой;

- реализацией сельхозпродукции.

Чтобы получить поддержку надо обратится в банк-партнер Минсельхоз России за краткосрочным и инвестиционным кредитом по ставке, не превышающей 5% годовых.

Кроме того, отдельные субсидиарные программы разработаны для производителей сельскохозяйственной техники, а также тем, кто занят в молочном скотоводстве и т.д.

https://www.youtube.com/watch?v=9anUqAmBoJ0

Предприятия могут получить от государства компенсацию средств, которые были потрачены на уплату процентов по кредиту. Обязательно кредит должен быть из категории тех, что получают на поддержку и развитие предпринимательской деятельности.

Программа не распространяется на кредитные средства, потраченные на покупку легковых транспортных средств.

Как получить средства от центра занятости: пример

Ниже будет приведен пример, как можно получить безвозмездные средства от центра занятости, а также пошаговый план действий.

Шаг 1: встать на учет в центре занятости

Узнайте условия вступления в центр занятости вашего города. Сразу необходимо определится с планами касательно своего дела и проинформировать своего куратора о них. Узнать, запущена ли программа государственного финансирования.

Будьте готовы ответить на вопросы касательно выбранной сферы деятельности будущей организации.

Так, поддержка будет оказана только тем предприятиям, которые нужны городу: то есть, это должен быть не пивной или табачный ларек.

Если же идея социально полезна, как например магазин товаров для детского и подросткового творчества, то ее поддержат. Кстати, допускаются к субсидированию и онлайн-магазины.

После постановки на учет человек получает статус безработного и право на государственные субсидии, а также пособие по безработице.

Не стоит вставать на учет заранее, так как придется ходить по направлению на собеседования от центра занятости.

Далее будет необходимо заполнить заявку на получение субсидии малому бизнесу.

Шаг 2: пройти курс основ предпринимательской деятельности

Все, кто хотят получить субсидию от государства, должны пройти курсы по основам предпринимательской деятельности. Стоит учитывать, что обучение платное, но его стоимость (примерно 3000 рублей) входит в программу государственной поддержки.

В рамках курса необходимо научится готовить бизнес-планы и отвечать на вопросы комиссии, так как это влияет на то, будут ли выданы деньги.

Под конец обучения на руках должен быть готовый проект будущего дела. В конце также требуется пройти экзамен, где проверят знания касательно налогообложения, метод окупаемости и т.д. По окончании курса выдается свидетельство.

Шаг 3: согласовать и сдать бизнес-план в центр занятости

Что должно быть в бизнес-плане:

- востребованность товара или услуги в населенном пункте или регионе;

- конкурентоспособность идеи;

- сроки реализации;

- количество создаваемых рабочих мест;

- финансовые показатели и экономические эффект, который ожидается;

- обеспечение безопасности условий труда.

Готовый план сдается в центр занятости, это необходимо, чтобы получить допуск к его защите. Надо быть готовым, что проект вернут на доработку.

Также организация может предложить пройти ряд тестов:

- есть ли предпринимательские способности;

- правильно ли выбран бизнес как сфера деятельности.

Шаг 4: защитить бизнес-план

Центр занятости назначает день защиты, а также сотрудников, которые решат, давать ли поддержку бизнесу. Обычно это преподаватель с курсов, сотрудник из налоговой и несколько человек из самого центра.

Время на презентацию проекта ограничено: надо кратко рассказать о сути бизнеса, и как будущий предприниматель планирует действовать, когда будет получена субсидия. Комиссия может задавать вопросы.

Шаг 5: Зарегистрировать ИП и открыть счет

Перед тем, как получить субсидию, необходимо зарегистрировать ИП, ООО или фермерское хозяйство. Документы для ИП:

- Заявление на регистрацию ИП по форме № Р21001.

- Копию паспорта.

- Уведомление о переходе бизнеса на УСН.

- Квитанцию об оплате пошлины в 800 рублей за регистрацию ИП.

Вид деятельности выбирается в соответствии с ОКВЭД — общероссийским классификатором видом экономической деятельности. Можно регистрировать несколько видов деятельности. При регистрации надо выбрать форму налогообложения.

https://www.youtube.com/watch?v=2B8DsNsI1AM

Можно оформится на сайте госуслуг. После этого заказывается печать и оформляется расчетные счет: нужен паспорт, ИНН, лист из записи из ЕГРИП. В центре занятости можно компенсировать расходы на регистрацию ИП. Для этого необходимо сохранять квитанции, чеки и акты.

Шаг 6: получить деньги на карту мир

В центр занятости надо отнести копию листа из ЕГРИП, которая подтвердит регистрацию ИП. Одновременно подаются реквизиты карты от банка “Мир”. Субсидию не перечисляют на Visa или Mastercard.

Далее подписывается договор с центром занятости о предоставлении субсидии на развитие малого бизнеса, после чего переводятся деньги.

Важно! Чтобы не возвращать субсидию, надо сдать отчет за расход средств и сохранить ИП.

Шаг 7: отчитаться за целевое расходование средств

Деньги надо потратить за 90 дней, после чего затраты подтверждаются оригиналами документов. Тратить деньги можно только так, как указано в бизнес-плане.

Список документов, подтверждающий целевой расход средств можно получит в центре занятости. Например:

- Договоры с поставщиками.

- Выставленные мне счета.

- Платежные поручения.

- Товарные чеки, потому что некоторые вещи я покупала за наличку.

- Накладные на товар.

- Акт выполненных работ по настройке кассы.

Что делать, чтобы не было проблем с отчетом

- Тратить субсидию сразу.

- Расходовать средства строго на то, что указано в бизнес-плане, непредвиденные траты — только за свой счет.

- Оплачивать товары и услуги только с расчетного счета и на расчетный счет, не платить наличкой.

- Всегда заключать договор.

- Сдавать документы в центр занятости сразу после того, как потратили сумму субсидии на развитие малого бизнеса. Если в бумагах найдут ошибку, будет время разобраться.

Шаг 8: Оставаться ИП и платить налоги в течение года

В договоре на получение субсидии будет сказано, что нельзя закрывать ИП в течение года с момента предоставления субсидии. Это требования обязательно, также, как и оплата налогов в этот период.

Можно сделать вывод, что получить финансовое вливание от государства вполне реально, особенно, если есть хорошая бизнес-идея. Главное грамотно подойти к выбору программы субсидирования и четко следовать требованиям.

Видео:⚠️ ВЫПЛАТЫ, ДОСТУПНЫЕ КАЖДОМУ: КАК ПОЛУЧИТЬ 350 000 ₽ ОТ ГОСУДАРСТВА БЫСТРО И БЕЗВОЗВРАТНОСкачать

Получить государственную субсидию на развитие малого бизнеса — Финансы на vc.ru

Государство по мере сил помогает начинающим предпринимателям открыть своё дело и встать на ноги. Сейчас сил правительства хватает на два вида поддержки: 58 800 рублей при открытии ИП, 500 тысяч рублей на развитие. Если в первом случае получить деньги достаточно просто, то во втором придётся постараться.

Виды грантов и субсидий

Кроме того, в 2021 году существенно расширен список госпомощи.

Какие субсидии можно получить малому бизнесу от государства:

- 500 тысяч рублей — грант на развитие и поддержку бизнеса. Чтобы его получить, необходимо владеть предприятием с двухлетней историей. Деньги выдаются на нужды производства, но их нельзя тратить на аренду и зарплату. Чтобы выиграть грант, придётся приложить много усилий.

- До 15 млн рублей может получить бизнесмен на компенсацию процентной ставки по ранее выданному кредиту. Новая программа 2021 года.

Участие в ней требует очень грамотной подготовки, без привлечения специалистов не обойтись, описание программы на сайте МЭРТ занимает более 150 страниц. - Повышение квалификации и переобучение предпринимателей. Возможна как частичная, так и полная оплата образования.

- Бизнес-инкубаторы. Помогают стартовать начинающим бизнесменам. Кроме информационной поддержки, предоставляется помощь в найме помещения под офис.

- 2,5 млн рублей предлагают для развития инновационных технологий. Средства тратятся на получение патентов, проведение работ по лицензированию и защиты авторских прав.

Все эти программы рассчитаны на бизнесменов с небольшим опытом, которые уже зарекомендовали себя как люди, способные добиваться успеха. Новичку следует начинать путь с центра занятости

В помощь безработному

Субсидия на открытие малого бизнеса от центра занятости по своей сути представляет пособие по безработице, которые чиновники решили выплатить не в течение года, а единовременно.

https://www.youtube.com/watch?v=-FslBmTYHXc

Она выплачивается только тем гражданам, которые официально имеют возможность получать пособие по безработице. Остальным гражданам эта помощь не полагается, поэтому из списка получателей исключены:

- пенсионеры;

- лица моложе 18 лет;

- инвалиды первой и второй групп;

- прочие категории граждан, получающие пособие или находящиеся на государственном иждивении.

Государство компенсирует расходы на сбор и оформление документов. Сумма компенсации не может превышать 4000 рублей для индивидуальных предпринимателей и 20 тысяч рублей для ООО. Эти средства можно потратить не только на оплату пошлин, но и на наём юристов, которые помогут получить государственные субсидии для малого бизнеса и проконсультируют по другим вопросам.

Как получить средства от центра занятости

Важнейшее условия получения 58 тысяч рублей — быть безработным. Поэтому путь предпринимателя следует начать с прощания с прошлым местом трудовой деятельности, после чего необходимо обратиться на биржу труда. Там проводятся бесплатные семинары, на которых подробно рассказывают обо всей цепочке дальнейших действий. Вкратце она выглядит следующим образом:

- Зарегистрироваться в качестве безработного. Для это нужно предоставить паспорт, документы с предыдущего места работы, дипломы об образовании. На месте заполнить заявление и анкету. По требованию инспектора безработный обязан предоставить и другие документы. Чтобы избежать лишней волокиты, имеет смысл не скрывать истинных мотивов обращения.

- Раз в две недели отмечаться и декларировать безрезультатность «поисков работы». Чтобы это время не прошло даром, на этом этапе можно начинать составлять бизнес-план будущего индивидуального предприятия. Образец бизнес-плана для получения субсидии на развитие бизнеса можно найти на доске объявлений или на сайте.

- Сдаём этот план в отдел по развитию предпринимательства и ждём заседания комиссии.

- Приходим на комиссию и защищаем проект. Не стоит опасаться придирок и завышенных требований, в этом случае чиновники сами заинтересованы в положительном решении. Хотя и абсолютную ерунду писать не стоит.

- Если все прошло успешно, то через пару месяцев на счёт в банке придет 58 800 рублей.

Эти средства могут быть потрачены на закупку сырья и оборудованию, аренду или покупку помещения.

При оформлении нужно учесть, что бизнесмен имеет возможность кратно увеличить сумму, создавая рабочие места. За каждого привлеченного так же будет выплачено по 58 тысяч рублей

Подобные субсидии для ИП выгодны государству, поскольку бизнесмен очень быстро вернёт их в качестве налогов и сборов. По упрощенной системе налогообложения нужно платить:

- 6% от оборота или 15% от прибыли в качестве налогов;

- 19 356,48 + 1% от суммы более 300 тысяч — в пенсионный фонд ежегодно;

- 3 796,85 — в фонд медстраха.

Суммируя эти цифры, получим, что если новый бизнес приносит хозяину от 20 тысяч рублей каждый месяц, то предприниматель за год вернет все средства государству. Вероятно поэтому обязательным условием предоставления субсидии является требование, чтобы ИП не было закрыто в течение одного года.

Как получить 500 тысяч рублей

Федеральная субсидия в 500 тысяч распределяется по следующей схеме — правительство России перечисляет деньги местным чиновникам, которые самостоятельно вырабатывают правила их распределения.

Поэтому в зависимости от региона список документов и приоритетных направлений деятельности ИП или ООО может меняться, но проще всего получить субсидию:

- Инновационным предприятиям, разрабатывающим новые технологии.

- Производителями продукции сельскохозяйственного назначения и продуктов питания.

- Медицинским клиникам.

- Фирмам, работающим в системе образования. Предприятиям, которые развивают туризм в регионах Российской Федерации.

Чтобы узнать, как получить субсидию на развитие малого бизнеса, необходимо обратиться в местный департамент по развитию предпринимательства.

Ограничения на предоставление средств:

- нулевые балансы и отсутствие передвижения денег по счетам;

- годовая прибыль более миллиарда рублей;

- максимальное количество работающих — не более 250 человек.

При этом не имеет значения, работает предприятие в прибыль или приносит убыток. Главное — это бизнес-план, где будут указаны направления развития компании, которые принесут прибыль.

Чем более тщательно подобран список документации, тем больше вероятность добиться положительного ответа

Это самый сложный этап, который гарантирует успешность рассмотрения заявки. На сайтах муниципальных органов власти есть подробные образцы планов и список необходимых документов.

- устав предприятия;

- договор аренды или свидетельство о праве собственности;

- выписка из банка о состоянии лицевого счета, наличии кредитов и задолженностей;

- бухгалтерские документы за предыдущие шесть месяцев;

- справка о количестве работающих и их квалификации;

- список имеющегося имущества и его остаточная стоимость;

- копии лицензий, патентов и иных документов на право осуществлять определённые виды деятельности.

Все эти документы направляются на комиссию, которая рассмотрит возможность предоставления субсидии. Надо учитывать, что количество заявок на порядок превышает финансовые возможности государства, и члены комиссии с пристрастием рассматривают каждую заявку.

Заключение и выводы

Чтобы получить помощь от государства, бизнесмену придется приложить немало усилий. При этом нет никакой гарантии, что вложенные усилия принесут результат.

Есть много юридических компаний, которые окажут помощь в получении субсидий для малого бизнеса. Это значительно повышает шансы на успешность дела.

Дорогу осилит идущий, без упорства и труда невозможно преодолеть этот сложный предпринимательский путь.

Материал опубликован пользователем.

Нажмите кнопку «Написать», чтобы поделиться мнением или рассказать о своём проекте.

Написать

Видео:Деньги на БИЗНЕС от государства. ПОШАГОВО. 250 000 руб.Скачать

Деньги от государства: налоговые вычеты. Компенсация за покупку имущества

15.10.2021

За приобретение имущества граждане РФ, из зарплаты которых удерживается подоходный налог по ставке 13%, могут вернуть часть затрат с помощью имущественных налоговых вычетов.

Как бесплатно от государства получать 50 000 руб. в год? Потенциально каждый гражданин России ежегодно может вернуть сумму всего своего подоходного налога. В прошлой статье MoneyMan разбирался, как вернуть вычет за обучение. Теперь мы решили выяснить, что нам полагается при покупке имущества.

Основание для получения вычета

Сергей Семьянинский в 2021 году в связи с рождением второго ребенка купил новую 3-комнатную квартиру стоимостью 3,5 млн.руб. Сергей имеет заработную плату в 60 000 руб.

, из которой его работодатель удерживает 13% НДФЛ (налог на доходы физических лиц). Получается, что каждый год Сергей отдает государству в качестве подоходного налога 93 600 руб.

Сергей планирует возместить часть своих расходов на недвижимость из своего подоходного налога. Узнаем, сколько причитается Семьянинскому из бюджета.

За что можно получить вычет

Имущественные налоговые вычеты регулируются ст. 220 НК РФ, которая гласит, что вернуть часть расходов можно за:

• покупку квартир, комнат, жилых домов или их долей;

• приобретение участков земли или их долей;

• расходы на новое строительство;

• расходы на отделку и ремонт помещений.

https://www.youtube.com/watch?v=9gFNtS6CXwg

При этом в расходах на покупку квартир, комнат и т.д. учитываются:

• затраты на приобретение самого жилья;

• затраты на отделочные материалы;

• услуги по отделке, созданию проектов, смет.

Исходя из этого, Семьянинский может получить вычет на основании расходов, произведенных на покупку квартиры.

Также в расходы на новое строительство включаются:

• затраты на создание проекта и смет;

• затраты на материалы для отделки и строительства;

• услуги по отделке и строительству;

• затраты на проведение электричества, воды, газа и других сетей.

Обратите внимание на договор

Расходы на отделку и достройку принимаются в сумму вычета, когда договор покупки недвижимости содержит информацию о том, что данное имущество не завершено или не имеет отделки. Например, если вы купили дом, где необходимо самостоятельно провести электричество, но в договоре не указано, что состояние помещения требует дополнительного ремонта — возместить средства не удастся.

Нельзя заключать сделку с близкими

Гражданин не имеет права на вычет в случае заключения договора купли-продажи с взаимозависимыми лицами, к которым относятся родственники, работодатели, подчиненные и т.д. Поэтому, если налогоплательщик купил квартиру у своего отца, государство не будет возмещать его расходы.

Размер и условия получения вычета

Имущественный вычет предоставляется гражданам за указанные траты в фактическом размере стоимости приобретенного имущества, но не более 2 млн.руб. То есть, в общем можно вернуть 260 тыс.руб. (2 млн.руб.*13%) из уплаченного НДФЛ.

Сергей потратил на новую квартиру 3,5 млн.руб., что больше установленного лимита. Значит, он имеет право претендовать на вычет в размере 2 млн.руб., а сумма к возмещению составит 260 тыс.руб.

Для примера, в 2015 году его приятель Семён купил комнату за 400 тыс.руб. и тоже решил воспользоваться вычетом. И так как его фактические расходы (стоимость комнаты) не превысили фиксированную границу в 2 млн.руб., Семену удалось получить 52 тыс.руб. (400 тыс.руб.*13%).

Однако если впервые была использована лишь его часть, то остальную сумму можно «доиспользовать» в других сделках и налоговых периодах.

В нашем случае Семьянинский израсходовал всю сумму вычета (2 млн.руб.) и больше не может претендовать на него. А его друг Семён, который единожды воспользовался вычетом в 2015 году, когда купил комнату стоимостью 400 тыс.руб.

, наоборот, может еще раз обратиться за возмещением, так как «потратил» только часть вычета. У Семёна «в запасе» еще остался вычет в размере 1,6 млн.руб. (2 млн.руб. – 400 тыс.руб.

), на которые он может рассчитывать во время следующей покупки дома или квартиры.

Отметим, если имущество приобретают в долевую собственность, то вычет предоставляется не на объект недвижимости в размере 2 млн.руб. и в дальнейшем распределяется между покупателями, как это было до 1 января 2014 года, а на каждого покупателя-участника сделки полагается по 2 млн.руб.

Нельзя вернуть больше, чем было уплачено

Также в налоговом периоде нельзя возместить НДФЛ больше, чем он был удержан из заработной платы. По правилам НК РФ остаток излишне уплаченного налога будет возвращаться в следующих периодах до тех пор, пока полностью не возместит 13% от имущественного вычета.

Сергей Семьянинский имеет право на возмещение НДФЛ в размере 260 тыс.руб. Его заработок в год составляет 720 тыс.руб. (60 тыс.руб.*12 мес.), а уплаченный НДФЛ, соответственно, равен 93 600 руб. (720 тыс.*13%). Следовательно, в первый год после подачи заявления на вычет ему возместят 93 600 руб., во второй – еще 93 600 руб., и в третий год вернут оставшиеся 72 800 руб.

Материнский капитал и другие источники оплаты

В сумме вычета можно учесть только те расходы, которые были обеспечены налогоплательщиком самостоятельно. Так, материнский капитал, материальная помощь от работодателя и выплаты из бюджета не включаются при расчете вычета.

Например, 100 тыс.руб. от материнского капитала семья решила вложить в покупку нового дома стоимостью 2 млн.руб. Тогда размер вычета за исключением материнского капитала составит не 2 млн.руб., а 1,9 млн.руб. (2 млн.руб. – 100 тыс.руб.).

О вычетах за проценты по кредитам

Вернуть часть средств можно и за проценты, уплаченные по целевым (ипотечным) займам на покупку жилой недвижимости. С 1 января 2014 года размер вычета составляет 3 млн.руб., хотя раньше эта сумма не была ограничена.

Предположим, что Семьянинский взял ипотеку для покупки новой квартиры, а начисленные проценты по ней составили 1,5 млн.руб.

Тогда, кроме расходов на само жилье, он сможет возместить и часть уплаченного кредита в размере 195 тыс.руб. (1,5 млн.руб.*13%).

Данный имущественный вычет предоставляется только 1 раз и может быть использован в отношении 1-го объекта недвижимости, поэтому оставшиеся 1,5 млн.руб. Сергея «сгорят».

Как получить имущественный вычет

Вернуть НДФЛ за покупку имущества и кредит можно 2-мя способами, но сначала нужно собрать пакет документов.

Документы, необходимые для получения вычета:

• бумаги, подтверждающие факт сделки (договор купли-продажи, договор долевого участия);

• свидетельство о праве собственности;

• акт приема-передачи имущества;

• квитанции, расписки, чеки, подтверждающие оплату недвижимости, а также расходных материалов, строительных услуг при необходимости;

• договор кредитования и справка об удержанных процентах за год (запрашивается у банка), в случае, если оформляется вычет за проценты;

• заявление о распределении долей и свидетельство о браке, если недвижимость приобретена в долевую собственность;

• форма 3-НДФЛ;

• справка 2-НДФЛ (необходимо взять у всех работодателей);

• паспорт;

• заявление на возврат налога.

Получение вычета через налоговую инспекцию

В налоговой инспекции можно получить возмещение сразу за весь год, но только по окончании налогового периода (календарного года). Для этого после сбора документов Семьянинскому необходимо обратиться с ними в налоговую инспекцию лично или по почте.

https://www.youtube.com/watch?v=glNQtPSAsYk

За обращением последует проверка, которая может занять 3 месяца. О ее результатах гражданин будет уведомлен в течение 10 дней после принятия решения. Так как Сергей сразу вместе со всеми документами сдал и заявление на возврат, то оно будет принято автоматически, и уже в ближайшие 30 календарных дней он получит средства на свой счет.

Получение вычета через работодателя

Затребовать вычет через работодателя можно сразу после того, как на руках оказались все необходимые документы. При этом из заработной платы весь оставшийся год не будет удерживаться НДФЛ, пока не исчерпается сумма к возмещению.

Если Семьянинский решит забрать вычет таким способом, ему понадобятся те же документы, только без формы 3-НДФЛ и справки 2-НДФЛ, а в заявлении нужно будет указать данные работодателя. Сергею снова придется сдать бумаги в инспекцию и дождаться ответа от инстанции.

После получения уведомления с положительным решением необходимо отправиться в бухгалтерию на рабочем месте, где он напишет заявление на вычет и оставит уведомление. И начиная с текущего месяца, 13% подоходного налога будут оставаться в сумме заработной платы, а на руки Семьянинов начнет получать все 60 тыс.руб. без удержания 13% НДФЛ.

Если к концу календарного года возмещение не исчерпается, процедуру необходимо повторить в январе следующего года.

Видео:Социальный контракт ✍: как получить деньги на открытие бизнеса 🕴в 2023 годуСкачать

Выплаты гражданам, родившимся в 1950-1993 гг. по 30000 рублей — правда ли это?

Некоторое время назад в интернете активно ходила вирусная информация, похожая на “утку”, где говорилось о том, что все граждане России с 1950 по 1993 год рождения якобы получат по 30.000 рублей в качестве некоей компенсации, правда, непонятно точно, за что. Выплаты гражданам РФ, родившимся с 1950 по 1993 год — правда ли это, какие выплаты гражданам действительно существуют в мире.

Разумеется, нет. Такая информация уже по своей форме напоминает “утку”, специально сочиненную для создания вирусного эффекта. При помощи такого громкого заголовка легко привлечь падких до “халявы” людей и использовать их слабость в каких-то собственных, вероятнее всего, корыстных интересах. Принцип, на котором основано любое мошенничество, работает в данном случае вполне безукоризненно.

Любая выплата со стороны государства не может даваться просто так, за красивые глаза, по признаку пола или года рождения.

Выплаты могут даваться для поддержания рождаемости, как, например, материнский капитал или ежемесячные выплаты на ребенка.

Выплаты могут даваться для поддержания человека в трудной ситуации: временная или постоянная потеря трудоспособности из-за болезни или компенсация потерянного им в чрезвычайной ситуации.

В некоторых случаях государство может поддержать вас, возвращая уплаченный налог на доходы (к примеру, если вы купили квартиру или потратили большие суммы на собственное лечение) и т.д. Выплат без повода быть не может.

Компенсация вкладов Сбербанка от 1991 года — что с ней?

Действительно, самая близкая аналогия, о которой чаще всего говорится, когда упоминаются непонятные выплаты для граждан 1950-1993 годов рождения — это компенсация вкладов Сбербанка, открытых до 20 июня 1991 года.

Вторая половина 1980-х годов — время, когда во всей красе проявили себя врожденные пороки советской экономики и нежелание реформировать экономику со стороны генсека Брежнева и его Политбюро.

Уже после смерти Брежнева кризис проявил себя во всей красе, и реформировать что-то было поздно — экономика начала шататься, а СССР к 1991 году буквально разорился — в казне элементарно кончились деньги, а страна распалась.

Характерной особенностью экономической политики последних лет советской власти была трата государством вкладов населения, сделанных ими в единственном банке страны в то время — Сбербанке.

На что надеялись экономисты советского правительства — не вполне понятно, резерва для возврата денег гражданам не было и не предвиделось.

Это было последним резервом, и страна разорилась окончательно, когда кончились деньги вкладов.

https://www.youtube.com/watch?v=B3w6aASXaa4

Рассчитываться по долгам советской власти пришлось уже новым властям, и по состоянию на 2021 год получить компенсацию за открытые на его имя вклады в Сбербанке может любой гражданин, а также наследник умершего вкладчика. При одном условии — если такая компенсация не была получена ранее.

Об условиях получения компенсации и правилах начисления ее суммы можно прочитать на сайте Сбербанка. Если говорить кратко, компенсация далеко не является полной, и получить можно совсем небольшие суммы. Максимальный коэффициент, на который умножаются рубли 1991 года на рубли 2021 года — это 2.0. Это означает, например, что 30.

000 рублей, о которых говорится в запущенном слухе, в качестве компенсации вклада можно получить только если на вашем счету в 1991 году лежало 15.000 рублей. По тем временам это — стоимость новенького автомобиля “Волга” или 1,5 автомобилей “Жигули”. В 2021 году вы за 30.000 рублей купите разве что ту самую “Волгу” 1991 года выпуска.

Есть ли в мире примеры гарантированного дохода для граждан

Говоря о теме мифических выплат 30 тысяч рублей для граждан 1950-1993 годов рождения, нельзя не вспомнить о новом опыте Финляндии — эксперименте с безусловным базовым доходом для граждан.

В принципе идея гарантированных выплат для граждан некоторой суммы из государственной казны не нова. О ней говорили мыслители еще в средние века, много обсуждалась такая идея в XX-XXI веке.

Такие гарантированные выплаты для граждан могли бы оставить им время для творчества, поиска собственного пути в жизни, позволяли бы людям не соглашаться на первую попавшуюся работу ради минимального заработка, а давали бы им время на то, чтобы найти работу по душе и т.д.

В современный век, когда производство все больше роботизировано, потребность экономики в рабочей силе совсем не та, что 50-100 лет назад. При этом производительность резко выросла, а вслед за ней выросла и доходность экономики.

Прибавьте к этому деньги от использования природных ресурсов, которые в любом порядочном государстве являются достоянием всех граждан.

Теоретически можно выстроить такую экономическую модель, когда граждане будут получать некоторый гарантированный доход от государства просто за сам факт своего гражданства.

Похожий эксперимент проходит сейчас в Финляндии. По первоначальной идее эксперимента гражданам был гарантирован безусловный доход в 800 евро в месяц.

В 2021 году, когда эксперимент был запущен, сумму сократили до 580 евро. Именно столько получает около двух тысяч финнов. На момент начала эксперимента все они были безработными, и задачей эксперимента было выяснить, как наличие гарантированного дохода влияет на желание человека искать работу.

580 евро для Финляндии — сумма небольшая. Эти деньги могут позволить человеку не умереть от голода, но не более того. Самые низкооплачиваемые должности в Финляндии — около 2.000 евро.

О том, как идет этот эксперимент, в 2021 году писало издание “Медуза”. Для граждан России все это — некая европейская экзотика.

Россияне, которые, судя по интересу к теме гарантированных выплат, имеют спрос на подобные веяния, продолжают исправно поддерживать такую власть, при которой они обречены оставаться нищими.

Гарантированный доход, и немалый, в этой системе имеют только высшие чиновники и главы условно государственных корпораций.

📽️ Видео

Как получить выплату на бизнес от центра занятости населения. Можно ли стать самозанятым за счет ЦЗНСкачать

Зачем была нужна приватизация в России? [Другие 90-е]Скачать

![Зачем была нужна приватизация в России? [Другие 90-е]](https://i.ytimg.com/vi/jffSVvracSE/0.jpg)

Откуда взялись олигархи в России девяностых? [Другие 90-е]Скачать

![Откуда взялись олигархи в России девяностых? [Другие 90-е]](https://i.ytimg.com/vi/x8q1HErJVzE/0.jpg)

Сможет ли Армия России одолеть Вермахт?Скачать

Самодуры и реформаторы. Неординарные фигуры 90-х | Аяцков, Аушев, Немцов, НаздратенкоСкачать

Что положено пенсионерам, родившимся с 1953 по 1966 годыСкачать

ФИЛЬМ! В КОНЦЕ СМУТНЫХ 90-Х ИЗ СТРАНЫ ВЫВЕЗЕНЫ 50 МИЛЛИАРДОВ ДОЛЛАРОВ! Украсть у...! Новый фильмСкачать

ЗЕМЛЯ В РОССИИ СТОИТ ДОРОГО? ИЛИ КАК РАЗВОДЯТ БЕЗГРАМОТНЫХ. УЧАСТКИ ЗА КОПЕЙКИ ОТ ГОСУДАРСТВА.Скачать

350 ТЫСЯЧ ОТ ГОСУДАРСТВА НА РАЗВИТИЕ БИЗНЕСА ЛИЧНЫЙ ОПЫТСкачать

На страже порядка. Как работала милиция в 90-е годыСкачать

Крах Березовского. Почему главный олигарх 90-х пошел ко дну и кому проиграл ключевую схватку?Скачать

Как получить 250 тыс. невозвратных денег от государстваСкачать

Деньги исчезают в полночь. Кто виновен в дефолте. Девянoстые (90-е)Скачать

КАК ПОЛУЧИТЬ 300 ТЫСЯЧ ОТ ГОСУДАРСТВА НА СВОЙ БИЗНЕС #гранты #выплаты #бизнесСкачать

БАБ: начало конца. Биография Бориса Березовского / Девяностые (90-е) @centralnoetelevidenieСкачать

Как Ельцин пришел к власти? Вашингтонский обком. Девяностые (90-е) @centralnoetelevidenieСкачать