Местные налоги и сборы – это выплаты физических и юридических лиц в местный бюджет. Поступления распределяются на нужды муниципалитета в отличие от федеральных денежных средств.

Местные налоги и сборы вводятся муниципалитетом области, что соответствует законодательству — НК РФ. На основании 12 статьи НК РФ каждый муниципалитет имеет право устанавливать свои проценты для расчета.

- Что относится к местным налогам. Роль в бюджете

- Земельные выплаты

- Физлица и ИП

- Юридические лица

- На имущество физлиц

- За недвижимость по кадастровой стоимости

- Торговый сбор

- Механизм исчисления

- Порядок уплаты местных налогов

- В каких случаях не приходится платить

- Обязательно ли платить

- НДФЛ: в какой бюджет зачисляется, кто должен платить

- В какой бюджет зачисляется налог на доходы физических лиц

- Кем и как осуществляется перечисление НДФЛ в бюджет

- Какие доходы облагаются налогом на доходы физического лица

- Как выплатить налог на доходы физического лица государству

- Заключение

- – НДФЛ: учет и начисление

- Федеральные налоги: что это, виды и размеры

- Что такое федеральные налоги?

- Функции и значение федеральных налогов и сборов

- Какие налоги относятся к федеральным?

- Виды федеральных налогов

- Какой налог полностью поступает в федеральный бюджет?

- Порядок установления федеральных налогов

- Кто обязан платить федеральные налоги?

- Федеральные, региональные и местные налоги в 2021 году

- Трёхуровневая налоговая «территория»

- Федеральный налог

- Региональный налог

- Местный налог

- Налоговая «иерархия», представленная в таблице

- Налоги: методика взимания

- Налоги и их назначение

- Налоги и ставки

- Налоги и бухгалтерский учёт

- Налог и уровень бюджета

- Налог и его классификация в отношении субъекта налогообложения

- Специальный налоговый режим

- Налог и объекты налогообложения

- Резюме

- Куда идут средства с налога на добавленную стоимость

- Кем, когда и в какой бюджет платится НДС

- Сейчас процентом облагаются:

- Особенности порядка исчисления и оплаты НДС

- Формула и пример расчета налога на добавленную стоимость

- Как снизить бремя НДС для своей компании

- Декларирование

- 🌟 Видео

Что относится к местным налогам. Роль в бюджете

К местным налогам относятся все сборы, перечисленные в статье 15 НК РФ. Помимо определения, важно изучить их роль в формировании бюджета.

Задача всех видов местных налогов заключается в обеспечении муниципалитета стабильными доходами.

Собранные денежные средства далее идут на обеспечение государственной безопасности, поддержание основных отраслей экономики, реализацию социальной политики.

Местные налоги и сборы устанавливаются президентом РФ посредством подписания нового Постановления Правительства.

Это значит, что местные налоги устанавливаются только посредством внесения изменений в НК РФ – глава муниципалитета не имеет права вводить новые виды сборов.

Акты, которые устанавливают местные налоги – это изменения в статьях НК РФ и правовые акты, подписанные главой рассматриваемой области.

Существует несколько видов налогов: федеральные, региональные и местные налоги.

Виды налогов

Если первые действуют по всей России и направлены на обеспечение федерального бюджета, то региональные и местные налоги разделяются в условиях муниципалитета.

К местным налогам и сборам относятся:

- земельный налог;

- налог на недвижимость по кадастровой стоимости;

- торговый сбор.;

Земельные выплаты

Список местных налогов возглавляет земельный, который подразделяется на группы – ставки для физлиц и ИП, объединенных в одну категорию, и процентные показатели для юрлиц. Земельный налог относится к местным налогам и уплачивают его все объекты муниципалитета, которые имеют в собственности земельные участки.

Физлица и ИП

Уплата земельного сбора регулируется статьями 388 и 389 НК РФ. Здесь важно выделить факт, какие налоги идут в местный бюджет, если уплачены они за право собственности земельного участка.

Представленные законодательные акты определяют плательщиков.

Сборы в бюджет должны вносить все физлица и ИП, имеющие во владении земельные участки на правах бессрочного или пожизненного наследуемого владения.

Объектами выступают все земельные участки, которые расположены в пределах муниципального образования с утвержденными сборами представленного характера.

Не включены в список объектов местного земельного налога участки, которые признаны ценными культурными и археологическими наследиями, а также музеями-заповедниками.

Сборы не взимаются с участков, находящихся в составе общего имущества многоквартирного дома.

Сборы устанавливаются в размере 0,3% от кадастровой стоимости для участков сельскохозяйственного назначения и объектов, которые принадлежат физическим лицам. ИП, использующие землю для своей деятельности, уплачивают сбор в размере 1,5% от кадастровой стоимости. Сбор оплачивается за целый год владения объектом до 1 декабря года последующего за расчетным периодом.

Юридические лица

В соответствии со статьей 389 НК РФ юридические лица должны уплачивать денежные средства в бюджет муниципалитета, на территории которого находится участок, принадлежащий по праву собственности. Объектами признаются все земли, которые числятся на балансе муниципалитета.

В Налоговом Кодексе местные налоги в виде земельных сборов для юридических лиц не уплачиваются со следующих объектов:

- которые были изъяты из оборота по закону;

- с культурных наследий;

- с лесного фонда;

- с ограничениями в обороте по закону – муниципальному или государственному;

- с многоквартирного дома.

Срок уплаты аналогичен как и у физических лиц. Ставка в размере 0,3% действует на объекты сельского хозяйства и участки, используемые предпринимателями для ведения личного хозяйства. Ставка в 1,5% — действует на все остальные земельные участки.

На имущество физлиц

В определении, каким является налог на имущество – местный или региональный – выделяют только местную трактовку. Взносы в бюджет делают все собственники, которые имеют в своей собственности имущество, являющееся объектом.

https://www.youtube.com/watch?v=iuiSBPB1v4A

В представленных вопросах можно выделить следующие определения и факторы:

- плательщиками являются все собственники – если объект недвижимости имеет несколько долевых владельцев, уплачивать сбор должен каждый;

- объектом выступает любая недвижимость, прописанная в статье 401 НК РФ – жилое или нежилое помещение, гараж или машино-место, единый комплекс, сараи и прочие хозпостройки;

- оплата происходит до 1 декабря года, последующего за расчетным периодом – рассчитывается на основании имеющейся кадастровой стоимости на 1 января следующего года за расчетным периодом;

- ставки представляются, как 0,1%, 2% и 0,5% — для жилых объектов и хозяйственных построек, для объектов из списка статьи 378 НК РФ и для остального имущества, соответственно.

Местные налоги и сборы в 2021 году по наличию имущества могут быть уплачены за три предыдущих периода – за 2021, 2021, 2021 года.

За недвижимость по кадастровой стоимости

Виды местных налогов и сборов включает в себя дополнительные выплаты за недвижимость по имеющейся на момент начисления суммы (на 1 января следующего года) кадастровой стоимости объекта. Уплачивают представленный вид сборов организации, которые имеют в своей собственности следующие виды объектов:

- центры административного или торгового вида;

- помещения с офисами;

- принадлежащие иностранным гражданам;

- жилые дома и помещения на балансе у компании.

Оплачивают организации положенные им выплаты до 1 декабря последующего года за расчетный период. Ставки зависят от кадастровой стоимости объекта и представляются в полной мере в таблице.

Торговый сбор

В вопросах, какие налоги федеральные, региональные и местные, последние занимают спорную позицию.

Так, здесь выделяют торговый сбор, включающий в себя вложения в бюджет за рекламу, за осуществление экономической и предпринимательской деятельности, местные лицензионные сборы и прочее.

Торговый сбор – это местный налог, но он регулируется статьями 411 и 412 НК РФ. Плательщиками выступают ИП или организации, которые занимаются торговой деятельностью.

Объектом сбора выступает использование предпринимателями площади для осуществления своей деятельности.

Период для расчета – квартал года, поэтому вносить взносы следует до 25 числа месяца следующего за окончанием квартала. Ставка не может превышать 550 рублей за 1 кв. м. используемой площади.

Муниципалитет имеет право устанавливать свои ставки, что подтверждается нормативными правовыми актами, подписанными главой.

Механизм исчисления

Как исчисляются налоги местного бюджета, были описаны выше. Общая характеристика местных налогов позволяет посчитать самостоятельно сумму для уплаты на имеющееся имущество или осуществленную коммерческую деятельность. Можно привести следующие примеры расчета местных налогов:

- У компании есть в собственности административно-торговый центр площадью в 110 кв. м. и кадастровой стоимостью в 3 млн. 600 тыс. рублей. Ставка для этой суммы – 0,1%. Получается, что ежегодно компания выплачивает 3600 рублей.

- Физическое лицо имеет земельный участок сельскохозяйственного назначения. Кадастровая стоимость объекта – 570 тыс. рублей. Ставка в данном случае 0,3%, в результате чего собственник платит ежегодно 1710 рублей.

- Физическое лицо имеет в собственности жилой дом, в котором он проживает. Кадастровая стоимость объекта 2 млн. 100 тыс. рублей. Действующая процентная ставка в данном случае – 0,1%, поэтому собственник ежегодно уплачивает 2100 рублей.

- Организация занимается торговлей, снимая в аренду помещение размером в 23 кв. м. Ставка составляет 457 рублей за 1 кв. м. Значит, ежеквартально предприниматели уплачивают сбор в размере 10511 рублей.

Аналогичным образом можно вычислить все оставшиеся виды сборов, которые должен уплачивать гражданин России, если он является налогоплательщиком.

Порядок уплаты местных налогов

Представленная выше общая характеристика местных налогов и сборов частично дает объяснение, как осуществляется порядок выплаты сборов. Полный перечень правил и основ приведен в статье 58 НК РФ. В этом акте, который устанавливает местный налог, перечислены следующие основы:

- Местные налоги вводятся в действие, когда плательщик подает сведения в уполномоченный орган о приобретении или получении объекта в собственность, а также о начале коммерческой деятельности.

- Местные налоги и сборы обязательны к уплате по ставкам, утвержденным муниципалитетом.

- Местные налоги и сборы устанавливаются государством и регламентируются местными нормативными актами.

- Порядок уплаты местных налогов и сборов устанавливается НК РФ и дополнительными нормативными актами.

- Плательщик должен уплатить сбор в течение месяца со дня получения квитанции от уполномоченного органа, если другое не предусмотрено законодательством. К примеру, сборы по собственному имуществу можно вносить до 1 декабря, при этом квитанция может прийти и весной наступившего года.

Изучая примеры местных, региональных и федеральных налогов, выделяют отличительный сбор – торговый, который требует обязательной подачи декларации по окончании квартала. В остальных видах подобного делать не придется, если у плательщика не изменилась ситуация в отношении прав собственности.

В каких случаях не приходится платить

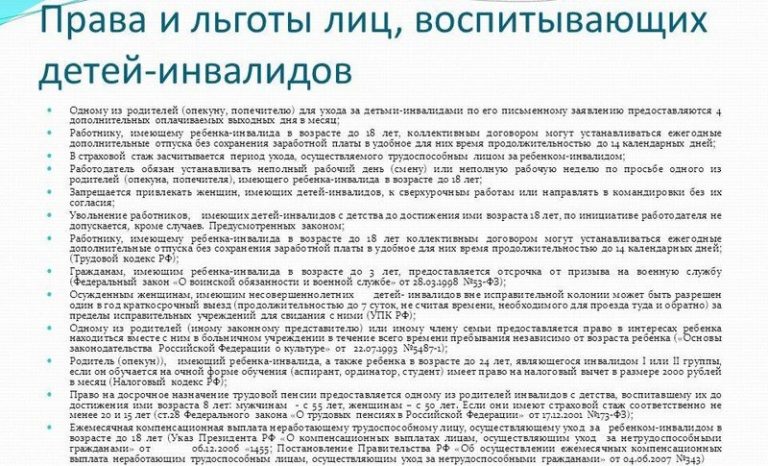

Имеются льготы и полное освобождение от уплаты в отношении сборов с физических лиц на имущество. Льготами обладают многодетные семьи и родители детей-инвалидов. В полной мере освобождаются от уплаты пенсионеры, инвалиды 1 и 2 группы или инвалиды детства, ветераны ВОВ, госслужащие, военные, участники ликвидации аварий на АЭС.

Обязательно ли платить

Представленные сборы вносить в бюджет обязательно. В противном случае плательщику грозит начисление пени, а затем штрафа при продолжительном уклонении от обязательств. Если сотрудники уполномоченных органов установят факт умышленного уклонения, гражданина или организацию могут привлечь к уголовной ответственности по статье 199 УК РФ.

https://www.youtube.com/watch?v=daEdKRainY4

Подробно были представлены вопросы, кто устанавливает местные налоги и каковы особенности их начисления. Разновидности сборов представлены на данный момент в статье 15 НК РФ, где выделяют земельные выплаты, торговый сбор и на имущество физических лиц. В результате возникают некоторые вопросы, которые влекут интересные факты:

- Земельный налог – местный или региональный? Этот вопрос беспокоит всех владельцев участков. В соответствии со статьей 387 НК РФ этот сбор является местным, поэтому регулируется общим кодексом и нормативными актами муниципалитета.

- Водный налог – местный? Нет, это федеральный сбор, что указывается в статье 333 НК РФ. Аналогичным образом можно ответить: НДФЛ местный ли налог? К НДФЛ зачастую приписывают понятие местного или федерального налога. Приведенной разновидности выделена глава 23 НК РФ, в которой прописано его федеративное значение. А вот уже местный или региональный транспортный налог, ответить можно однозначно – региональный, подробности которого прописаны в статьях 357, 368 и 361 НК РФ.

- Могут ли органы местного самоуправления устанавливать налоги – нет, им разрешено только корректировать ставки. Сроки уплаты местных налогов устанавливаются на государственном уровне, поэтому муниципалитет и тут не имеет право проявлять самостоятельность в ущерб своему населению.

Видео:Налоги Обществознание ЕГЭ 2021Скачать

НДФЛ: в какой бюджет зачисляется, кто должен платить

Одним из основных налоговых сборов, взимаемых с граждан нашей страны, является НДФЛ.

В какой бюджет зачисляется эта выплата из кармана каждого россиянина, интересует многих, так как все мы, разумеется, хотели бы видеть, каким благоприятным изменениям поспособствуют затраченные средства.

Кроме того, в какой из бюджетов направлять НДФЛ – предопределяющий вопрос для каждой организации-работодателя, удерживающей налог с трудящихся в ней сотрудников, и прочих организаций, имеющих необходимость по самостоятельной уплате налога с полученных ими доходов.

НДФЛ: в какой бюджет зачисляется?

В какой бюджет зачисляется налог на доходы физических лиц

Налог подоходной категории, взимаемый с физических лиц, имеет одну интересную особенность, отличающую его от большинства иных сборов.

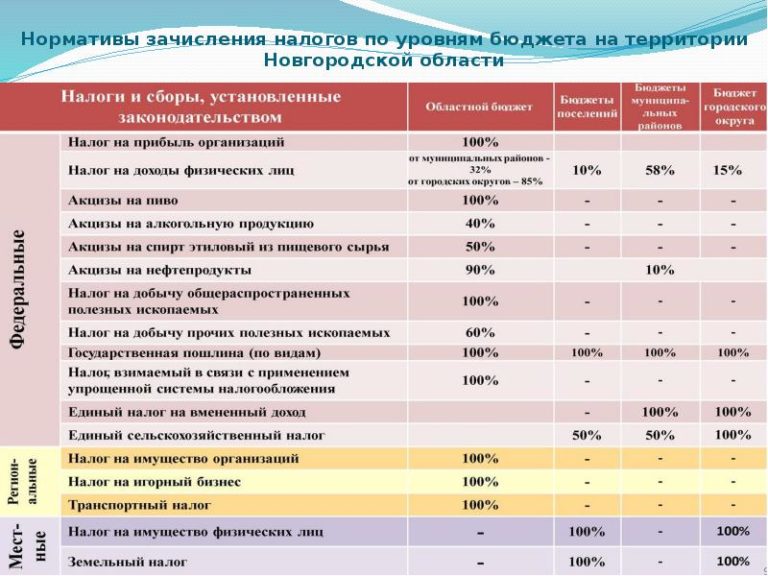

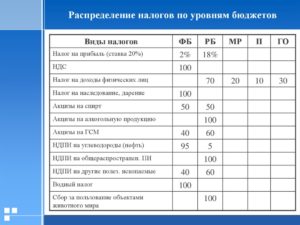

Так, он относится к категории федеральных налогов, то есть актуальных для всех жителей страны, получающих денежные средства на ее территории.

Тем не менее, вопреки всем привычным нормам, собранные с него деньги уходят не в бюджет Федерации, а непосредственно в казну:

Даже будучи выплатой, установленной на Федеральном уровне, налог на доходы физических лиц впоследствии поступает в бюджеты регионов и городов, а также иных населенных пунктов

При этом обязательно должны соблюдаться соответствующие пропорции: 85% региону, а оставшаяся величина – муниципальному образованию.

К слову, из-за такого нетрадиционного распределения всегда сложно сказать, на что будут потрачены деньги налогоплательщиков. Применение средств, поступивших по данному сбору универсально, их могут пустить на:

- ремонт образовательных учреждений;

- обеспечение нужд системы здравоохранения;

- восстановление поврежденных автомобильных трасс и т.д.

Обратите внимание на еще один интересный факт: при распределении полученных средств в бюджет города, выплата от конкретного россиянина поступит не в тот город, где он проживает, а в том, где он трудится, то есть получает свой доход.

Налог на доходы физических лиц — самая известная из всех выплат в казну, так как взимается она абсолютно с каждого человека

Кем и как осуществляется перечисление НДФЛ в бюджет

Согласно Налоговому кодексу нашей страны, плательщиками налога подоходной категории, являются граждане, которые получают средства из источника, находящегося на территории Российской Федерации. При этом, они могут принадлежать к двум различным категориям:

- нерезидентам;

- резидентам страны.

НК РФ Статья 207. Налогоплательщики

https://www.youtube.com/watch?v=kbKPOSQA0tY

Резидентом является житель нашей страны, имеющий паспорт российского гражданина и постоянную регистрацию на территории РФ.

При этом, резидент получает или сохраняет свой статус, проживая на территории страны не менее чем 183 дня в году.

Для резидентов Российской Федерации в отношении НДФЛ действует так называемая общая ставка, актуальная на данный момент времени. В текущем году она составляет 13% от величины полученного дохода.

Приведем пример: если гражданин, например, в месяц до вычета НДФЛ имеет оклад, равный 10 тысячам рублей, то на руки он будет получать на 13% (то есть на 1 тысячу 300 рублей) меньше. Получается, что в итоге на его расходы останется 10000-1300=8 тысяч 700 рублей.

Наиболее существенным отличием между статусом резидента и нерезидента является то, что представители каждой категории платят в государственную казну совершенно разные суммы с получаемых ими на территории России доходов

Исходя из определения резидента, можно с легкостью сказать, кто же такой он – нерезидент. Фактически, таковым является лицо, покидавшее родину слишком часто, и по итогу не набравшее 183 дней пребывания на ее территории. Основное отличие между двумя этими статусами на практике будет отражаться в величине выплачиваемого налогового сбора на доходы физических лиц.

Если лицо ввиду длительного и частого отсутствия на территории России признается нерезидентом, то в этом случае величины подоходного налога для него будут совершенно иными.

Так, ставка, актуальная для нерезидентов, составляет 30% от величины дохода. Потому, если наш герой будет получать тот же оклад в 10 тысяч рублей, и то после подоходного налога у него будет оставаться на 30% (то есть 3 тысячи рублей) меньше. Следовательно, он сможет распоряжаться такой суммой: 10000-3000=7 тысяч рублей.

Согласитесь, разница весьма ощутима. При этом, в нашем примере рассматривается изначально небольшая сумма дохода. В тех же ситуациях, когда данный показатель будет большим, гражданину придется отдать в государственную казну куда более значительное количество денежных средств.

Данный налог положено выплачивать только тем гражданам, которые являются работниками организаций, располагающихся на территории нашей страны, или получают доход из иных источников, также расположенных на ее территории

Независимо от того, кем является гражданин (нерезидентом или резидентом), чтобы с него взымался налог, необходимо иметь источник поступающего дохода на территории Российской Федерации.

Перечислять налоговый сбор в казну страны налогоплательщики могут различными способами:

- по сути, не принимая участия в процессе, через посредника – налогового агента, коим назначается организация-работодатель физического лица;

- либо самостоятельно, если гражданин получается средства систематически или разово.

Какие доходы облагаются налогом на доходы физического лица

К сожалению, у жителей нашей страны сложились ложные представления относительно того, что в реальности представляет собой доход физического лица. Потому, подавляющее большинство жителей России на самом деле нарушает закон, не отчисляя часть поступивших к ним в обход налогового агента средств в государственный бюджет.

Существует перечень доходов, с которых вы обязаны платить данный налоговый сбор, о которых вы могли ранее не подозревать. Советуем вам изучить его внимательно, дабы впоследствии не столкнуться с законными последствиями

Доходом же является совокупное количество поступающих к человеку средств, идущих из определенных источников. Так, речь идет о деньгах, заработанных:

- при реализации недвижимости, которая находилась в собственности гражданина менее 5 лет с момента ее приобретения у предыдущего хозяина;

- на сдаче в аренду какого-либо имущества, не обязательного недвижимого;

- из доходов, источники которых располагаются за пределами границ нашей страны;

- впоследствии участия в каких-либо розыгрышах (за исключением тех случаев, когда разыгрывающая средства организация берет на себя обязанности налогового агента);

- в виде оплаты за выполненную работу (также если давшая работу организация не взяла на себя функции налогового агента);

- прочие доходы.

Для обозначенных выше доходов действует все та же ставка, что и для заработной платы – 13% для резидентов и 30% для нерезидентов.

Разумеется, многие возмутятся, услышав, что должны отчислять в казну средства даже с выигранных денежных призов. Однако, таков закон, и мы, как законопослушные граждане, обязаны ему следовать. В конце концов, перечисленные государству средства впоследствии пойдут непосредственно на благоустройство нашей же страны.

https://www.youtube.com/watch?v=Or8pyhDGHiI

Выплата налоговых сборов производится в официальном порядке, путем проставления в соответствующей документации верных кодов бюджетной классификации

Как выплатить налог на доходы физического лица государству

Уплатить положенный казне сбор можно единым платежом согласно актуальному коду бюджетной классификации (КБК). Эти коды необходимо знать каждому работодателю, предпринимателю или простому гражданину, отчисляющим денежные средства в казну страны.

Итак, далее в таблице мы отразили актуальные на сегодняшний день кодировки.

Таблица 1. КБК для уплаты подоходного сбора

| 18210102010011000110 | Для организаций-работодателей, перечисляющих в казну сбор с доходов сотрудников. |

| 18210102021011000110 | Код, использующийся при отчислении средств с доходов, полученных индивидуальными предпринимателями, нотариусами и адвокатами. |

| 18210102030011000110 | Кодировки, использующиеся для отчислений с доходов, полученных согласно 228 статье Налогового Кодекса. |

| 18210102040011000110 | Последовательность цифр, которая используется для перечисления НДФЛ в казну лицами, являющимися иностранцами, использующими патент в трудовой деятельности. |

Грамотность относительно вопросов, связанных с налогообложением, необходима не только налоговым агентам, но и простым гражданам, поэтому, внимательно прочтите статью и изучите более подробно заинтересовавшую вас в ней информацию

Налоговый вычет – это обязательство государства перед гражданином частично компенсировать ему уплаченные налоги или же разрешить не платить их на часть полученного дохода.

Но такая возможность предоставляется не по всем вариациям налогов, а лишь в строго ограниченных случаях. И, кстати, сейчас можно подать заявку на налоговый вычет через «Госуслуги», буквально не выходя из дома.

Как это сделать, читайте в специальной статье.

Заключение

В какой бюджет зачисляется НДФЛ, как именно его выплачивают, и с каких доходов нужно выделять долю государству – все эти вопросы должен выяснить каждый гражданин нашей страны, а также каждая организация, для того, чтобы при выплате налоговых сборов не нарушать закон. Помните, что за отказ от уплаты впоследствии подразумевается определенное наказание, в первую очередь представленное такими санкциями, как штраф и пеня на просрочку.

Выплата налогов и дальнейшее их использование государством – система, существующая много лет, налаженная таким образом, чтобы деньги граждан шли на их же общие нужды. Поэтому, избегая уплаты сборов, прежде всего вы наносите урон самим себе.

– НДФЛ: учет и начисление

Видео:Как уходят от налогов. Объяснение на пальцахСкачать

Федеральные налоги: что это, виды и размеры

Обязательные платежи в пользу государства, субъекта РФ или населенного пункта подразделяются на несколько видов. Согласно статье 12 Налогового кодекса РФ, выделяют местные, региональные и федеральные налоги.

Последние уплачиваются в бюджет страны и расходуются на поддержание боеспособности армии, а также иные государственные нужды.

Законодательство четко фиксирует виды федеральных налогов и устанавливает круг лиц, выступающих в качестве плательщиков.

Что такое федеральные налоги?

Федеральные налоги, уплачиваемые на территории государства — это специальные сборы, взимаемые с физических и юридических лиц, а также граждан, получивших статус ИП.

Устанавливаются они исключительно Налоговым кодексом РФ.

А так как изменить положения нормативного акта можно исключительно путем принятия нового федерального закона, правом на редакцию положений о федеральных налогах обладает:

- Государственная Дума.

- Совет Федерации.

- Президент.

Платежи поступают в бюджет, а затем реализуются непосредственно властью в соответствии с текущим положением дел.

Функции и значение федеральных налогов и сборов

Система налоговых сборов предназначена в первую очередь для наполнения государственной казны. Но помимо этого пошлины стимулирует деловую активность и даже способствуют развитию бизнеса.

https://www.youtube.com/watch?v=HCn—6z1hBw

Значение платежей для государства сложно переоценить: за исключением экспорта, они являются практически единственным источником дохода страны. Если уплата сборов будет отменена, казна быстро опустеет. А значит, не смогут функционировать бюджетные органы, такие как полиция, медицинские организации, образовательные учреждения, пожарная служба и иные важнейшие ведомства.

Какие налоги относятся к федеральным?

В состав федеральных сборов входят, как гласит статья 13 НК РФ, определенные платежи, которые взимаются с граждан, организаций и ИП. Они подразделяются на прямые, взимающиеся с определенного типа доходов, уплачиваемые при владении имуществом или при использовании некоторых типов объектов, и косвенные, включенные в стоимость уже готовой продукции. К последним относят:

- НДС — часть стоимости производимой вещи, отходящая в пользу государства;

- акцизы — надбавка к цене произведенного внутри государства товара.

Прямых сборов федерального уровня больше. К ним относят налоги:

- НДФЛ. Пошлиной облагаются доходы, которые получают граждане, в том числе носящие статус ИП.

- На прибыль. Уплачивается исключительно компаниями.

- На добычу полезных ископаемых.

- Госпошлина. За совершение различных юридических действий.

- Взимаемые при использовании объектов:

- биологических водных ресурсов;

- относящихся к животном миру.

- На дополнительную прибыль, полученную в ходе добычи сырья углеводородного типа.

- На водопользование.

Важно! Иные взимаемые сборы относятся к местным или региональным, и поступление производится не в бюджет государства, а в казну населенных пунктов, образований или субъектов.

Виды федеральных налогов

Перечень федеральных налогов четко зафиксирован на государственном уровне и содержится в НК РФ в статье 13. Он является исчерпывающим, добавить или убрать сбор из списка можно только при помощи нового федерального закона. Ставку и размер платежей устанавливает 8 раздел 2 части НК РФ. Они определяются для каждого налога отдельно:

| Налог | Где установлен размер | Ставка | Исключения |

| НДС | статья 164 НК РФ | 10% для объектов из пункта 2, 20% для объектов, не попавших в пункт 1, 2 и 4. В определенных случаях применяется расчетный метод исчисления суммы выплат в порядке, предусмотренном в пункте 4 | 0% НДС для услуг и товаров, перечисленных в 1 пункте. Обязательно предоставлять документальное подтверждение причисления товара к указанным категориям. |

| На доход физ. лиц | Статья 224 НК РФ | 13% в общих случаях. 35% — при доходах, перечисленных во 2 пункте статьи;30% для прибыли иностранцев (пункт 3), а также для доходов с облигаций, особенности которых устанавливает пункт 6;9% — для прибыли с обладающих ипотечным покрытием облигаций, попадающих под условия, перечисленные в пункте 5. | Не нужно платить НДФЛ с прибыли, предусмотренной в 217 статье НК РФ. |

| Госпошлина | Статьи 333.21. 333. 23, 333. 24, 333.26, 333.28, 333.30, 333.31, 333.32.1-333.32.3, 333.33 НК РФ | Зависит от конкретного совершаемого действия | У некоторых категорий лиц есть льготы, позволяющие не платить пошлины. |

| Акцизы | Статья 193 НК РФ | Размер налога зависит от количества продукции, точная ставка на каждый подакцизный товар определяется отдельно | Уменьшение суммы уплачиваемого акциза предусмотрено в случаях, которые устанавливает статья 200 и статья 203 НК РФ |

| На водопользование | Статья 333.12 НК РФ | Зависит от экономического региона, объекта, а также вида деятельности (забор воды, использование поверхности, гидроэнергетика, сплав древесины, водоснабжение населения) | Могут применяться различные коэффициенты |

| За использование объектов животного мира | Статья 333.3 НК РФ, пункты 1, 2, 3 | Для каждого животного определенного вида предусмотрена своя ставка. Можно заплатить 50% от указанной в пункте 1 стоимости, если изъять животное до года, как гласит пункт 2. | Если изъятие животного преследует цели, обозначенные в пункте 3, ставка составляет 0% |

| На доп. доход при добыче углеводородного сырья | Статья 333.54 | 50% | Отсутствуют |

| За использование биологических водных ресурсов | Статья 333.3 НК РФ. пункты 4, 5 ,6 | Устанавливается отдельно для каждого вида, 50% от указанной суммы можно заплатить за изъятие молодняка | Если преследуются цели, перечисленные в пункте 6, налогоплательщик освобождается от денежной повинности |

| На прибыль юр. лиц | Статья 284 НК РФ | 20% в общих случаях, однако 1 пункт предусматривает для власти субъектов возможность снижать ставку за счет уменьшения доли налога, поступающей в региональные бюджеты. По правилу в казну страны поступает только 3%, основные средства идут на пополнение бюджетов регионов | В отношении организаций, подпадающих под перечисленные условия в пункте 1 подпунктах 1.1-1.12, кроме 1.2-1, 1.4 и 1.6, в пункте 3 части 1 и 1.1, в пункте 4 части 3, подпункте 4.1, пункте 5, закон определяет ставку 0%. |

| На добычу полезных ископаемых | Статья 342 НК РФ | Ставки перечислены в пункте 2 и зависят от вида сырья | Предусмотрена ставка 0% при наличии условий, указанных в пункте 1 |

Какой налог полностью поступает в федеральный бюджет?

Некоторые сборы распределяются между бюджетами регионов, населенных пунктов и страны. Основной — налог на прибыль. От общей суммы платежа государство получает до 2024 года 3%, после перечисляться будет уже 2%. Остальные 17%, а в дальнейшем 18%, переходят к регионам. Подобная система налогообложения необходима для поддержания экономического благосостояния субъектов.

https://www.youtube.com/watch?v=CyKIicFN_w0

Помимо этого в статье 50 БК РФ установлены некоторые виды сборов федерального уровня, которые поступают в бюджет страны только частично, например:

- акциз на этиловый спирт пищевого сырья;

- акциз на содержащую спирт продукцию;

- акциз на бензин и некоторые иные виды топлива;

- сбор за использование водных объектов биологического происхождения.

Остальные виды федеральных налогов, не обозначенных в статье 50 БК РФ, полностью перечисляются исключительно в гос.казну.

Порядок установления федеральных налогов

Признаки действющих налогов, которые обязательны к уплату определенным кругом лиц, перечислены в статье 17 НК РФ. Чтобы сбор считался установленным, сначала необходимо определить его ставку, налоговую базу, объект. Затем требуется рассчитать налоговый период. И, наконец, определить порядок и сроки изъятия средств, а также тех, кто обязан совершать платежи.

Важно! Если дело касается федеральных налогов, то для введения в действие пошлины потребуется включить ее в 13 статью НК РФ путем издания соответствующего закона. В противном случае установление сбора признается незаконным, и он не подлежит уплате.

Кто обязан платить федеральные налоги?

Для каждого государственного сбора предусмотрен свой круг плательщиков. Таблица показывает, кто именно обязан совершать взносы по различным видам сборов:

| Платеж | Кто совершает | Регламентирующая статья НК РФ |

| НДФЛ | Физ.лица и ИП | 207 |

| За добычу полезных ископаемых | Компании и ИП, являющиеся пользователями недр | 334 |

| За доп.доход от добычи сырья углеводородного типа | Юр. лица, осуществляющие определенный тип деятельности | 333.43 |

| Госпошлина | Юр. и физ. лица | 333.17 |

| Водный налог | Граждане, организации, предприниматели | 333.8 |

| За использование животных и биологических объектов водного мира | Все, кто имеет разрешение на добычу | 333.1 |

| За полученную прибыль | Российские и иностранные компании, члены консолидированных групп | 246 |

| Акцизы | Фирмы, предприниматели и переправляющие подакцизную продукцию через границу ЕЭС лица | 179 |

| НДС | Компании, ИП и лица, перевозящие товары через границы ЕЭС | 143 |

Важно! Платежи, назначаемые для физлиц. не подлежат внесению организациями, и наоборот.

Федеральные сборы устанавливаются исключительно законодательным органом страны. Каждый новый налог должен обладать определенными признаками, чтобы считаться установленным. Лицам, которые указаны в качестве налогоплательщиков, обязательно необходимо совершать платежи в установленные сроки в соответствующих размерах, исчисляемых в зависимости от налоговой ставки.

Видео:Что такое «налог»? Какие бывают налоги?Скачать

Федеральные, региональные и местные налоги в 2021 году

Юридическая база знаний › Налогообложение в РФ

18.01.2021 1 854 просмотров

Федеральная, региональная и местная налоговая пошлина – это основной налоговый сбор, действующий на огромной территории России.

Именно от уровня законодательных властей, установивших правила по применению фискальных обязательств, и будет зависеть классификация принятых законов.

Предлагаем поговорить о том, какие федеральные, региональные и местные налоги действуют в 2021 году.

Трёхуровневая налоговая «территория»

Все существующие пошлины разделяются на три категории (ст. 12 НК РФ):

- Федеральный уровень.

- Региональный уровень.

- Местный уровень.

Для большей ясности и понимания предмета разговора, охарактеризуем отдельно каждую из перечисленных категорий.

Федеральный налог

Федеральные пошлины, установленные действующим НК РФ, являются строго необходимыми к выплате по всей стране.

Региональный налог

Региональными являются пошлины, которые установлены НК РФ и необходимы к выплате лишь в каждом отдельно взятом субъекте Российской Федерации.

https://www.youtube.com/watch?v=oAI1Kf-B8Sk

В процессе принятия региональных пошлин всегда утверждается следующие элементы налогообложения:

- проценты по налоговым пошлинам;

- система и время выплат налоговой пошлины;

- отчётная форма по каждой отдельной региональной пошлине.

Все прочие фрагменты по налогообложению устанавливаются действующим законодательством. При их утверждении законодательной (представительной) властью в субъектах РФ, как правило, предусматриваются и различные послабления с основаниями для их использования.

Местный налог

Местными являются пошлины, которые установлены действующим Кодексом и законными актами муниципальных органов власти. Они необходимы к погашению на конкретных муниципальных территориях.

Налоги и сборы местного толка обычно начинают и прекращают действовать на территории каждого муниципалитета, причём в строгом соответствии с действующим НК РФ, а также всеми нормативными актами, принятыми органами муниципалитетов.

Налоговая «иерархия», представленная в таблице

| №/№ | Налоговый уровень | Налоговый перечень |

| 1. | Федеральные налоги | налог на добавленную стоимость; акцизы; НДФЛ; налог на прибыль организаций; налог на осуществление добычи полезных ископаемых; водный налог; пошлина за использование объектов флоры и фауны; пошлина за эксплуатацию ресурсов воды;государственная пошлина. |

Налоги: методика взимания

Пошлины, в отношении способов их взимания, разумно разделить на две категории:

- Налог прямой направленности (прямой).

- Налог косвенной направленности (косвенный).

Прямые налоги установлены конкретно в отношении доходной части имущества налогоплательщика: использование и обладание данным имуществом является причиной для удержания налоговой пошлины.

Прямыми налогами считают: НДФЛ, пошлину на прибыль компаний, имущественный налог в отношении юридических и физических лиц. Налогами прямой направленности являются:

- Налоги реального свойства – они берутся с величины имущественной стоимости: это имущественная пошлина в отношении юридических и физических лиц.

- Пошлины личного свойства – они берутся с доходной суммы заработка: налог на прибыль компаний.

Косвенные налоги часто называют пошлиной на потребление. Они включены в стоимость товаров в форме надбавки и выплачиваются покупателями.

Субъектами косвенного налогообложения являются продавцы товаров (работ и услуг), а носителями и фактическими плательщиками такого налога являются потребители.

Косвенные налоги включают в себя: налог на добавленную стоимость, акцизы, пошлины таможенные и т.д. К косвенным налогам относят:

- Налоги универсального свойства – они взимаются со всех товаров (работ и услуг): это НДС.

- Налоги индивидуального свойства – они взимаются с чётко ограниченного круга товаров (работ и услуг): это акцизы.

Говоря о косвенных налогах, нельзя не отметить, что именно данные налоги являются наиболее лёгкими для государства, если рассуждать с точки зрения их взимания.

Они представляются крайне привлекательными для государственной «машины» ещё и по причине того, что поступают в казну прямым путём и не имеют привязки к хозяйственной деятельности субъекта налогообложения. При этом отличная эффективность сбора может быть достигнута и в условиях упадка производственных мощностей, и даже убыточной деятельности всей компании.

Всё это работает комплексно, и именно этим способно создать надёжность поступления налогового потока в государственную казну.

Налоги и их назначение

В зависимости от назначения, все налоги можно разделить на две категории:

- Общий налог.

- Целевой налог.

Налоги общего назначения установлены в режиме общего порядка. К общим налогам относят множество взимаемых, причём в любой налоговой системе, налогов.

https://www.youtube.com/watch?v=wBXiBr88mp0

Они имеют отличительную особенность: после своего поступления в государственную казну они обезличиваясь расходуются на конкретные цели, которые определены соответствующим бюджетом.

Налоги целевого толка можно разделить на два вида: специальные и чрезвычайные.

Специальная налоговая пошлина призвана для финансирования определённых программ, имеющих целевую установку. Такая пошлина закрепляется за конкретным видом расходов. В отношении России:

- это налоги на транспорт;

- это налоги на воспроизведение сырьевой базы.

Чрезвычайная налоговая пошлина обычно устанавливается при чрезвычайных ситуациях.

Налоги и ставки

В отношении установленных ставок, налоговые сборы могут быть двух видов:

- Твёрдые налоги.

- Процентные налоги (пропорциональный налог, прогрессивный и регрессивный).

Налоги и бухгалтерский учёт

В отношении финансовой целесообразности и способа отражения в учётных бумагах у бухгалтера все налоги разумно поделить на следующие категории:

- Налоговые пошлины, включённые в ценник товаров при продаже.

- Налоговые сборы, относящиеся к издержкам и затратам производственного процесса.

- Налоги, которые относятся к финансовым результатам.

- Налоговые сборы, которые погашаются чистой прибылью, которая остаётся в пользовании у налогоплательщика.

Напоминаем, что даже если Вы досконально изучите все данные, находящиеся в открытом доступе, это не заменит Вам опыта профессиональных юристов!

Чтобы получить подробную бесплатную консультацию и максимально надежно решить Ваш вопрос — Вы можете обратиться к специалистам через онлайн-форму.

Налог и уровень бюджета

В отношении принадлежности к бюджетному уровню все налоговые пошлины разделяются следующим образом:

- Закреплённый налог – данный налог целенаправленно и полностью должен поступить в конкретную бюджетную «корзину», либо в фонд внебюджетного значения. В этой категории принято легко выделить пошлины, которые вливаются в бюджетные «корзины» разных уровней: федерального, регионального и местного.

- Регулируемый налог – данный налог поступает одновременным образом в бюджеты самых разных уровней, но в таком пропорциональном соотношении, которое определено законом.

Налог и его классификация в отношении субъекта налогообложения

Вашему вниманию предлагается классификационная таблица, отражающая соотношение налоговой пошлины и субъектов налогообложения:

| №/№ | Субъект налогообложения | Налог |

| 1. | Налоговые сборы, предназначенные для уплаты юридическим лицом | налог на доход; налог на имущество компании. |

| 2. | Налоговые пошлины, предназначенные для уплаты физическим лицом (гражданином) | налог на доход гражданина; налог на имущество гражданина. |

| 3. | Смешанные налоговые сборы | НДС; транспортный налог;налог на игорный бизнес. |

Специальный налоговый режим

Приводим перечень специальных налоговых режимов, регулируемых Налоговым Кодексом РФ:

- система налоговых пошлин, имеющих вид единого налога на вменённый доход в отношении конкретной деятельности;

- УСН (упрощёнка);

- система налоговых пошлин в отношении производителей сельхоз товаров;

- система налоговых сборов в отношении выполнения соглашений, относительно раздела продукции.

Налог и объекты налогообложения

В отношении объектов налогообложения все налоговые пошлины можно разделить на четыре вида:

- Налоги, которые взимаются с дохода (ЕНВД).

- Пошлины, которые взимаются с прибыли (налог на прибыль).

- Пошлины, которые взимаются с имущественной собственности (имущественный налог).

- Пошлины, которые взимаются с различных действий и операций (НДС).

Резюме

Все обязательства по налогам разделяются на три категории. Их разделение зависит, прежде всего, от того, для какого бюджета они предназначаются.

Налоговый Кодекс России – это тот главный документ, который служит фундаментом для фискальной системы всей страны.

https://www.youtube.com/watch?v=WA8PNDQFz8Q

В отношении местных и региональных сборов свойственны именно те особенности назначения и взимания, которые устанавливаются властями соответствующего ранга. Но при этом осуществлять отступление от общих норм, которые закреплены в Налоговом Кодексе, представители властей второго и третьего уровней не имеют права.

Именно за счёт фискальных платежей формируется доходная часть бюджета страны: ведь туда деньги поступают напрямую. В отношении обязательств первого и второго уровней может быть допущено перераспределение между нижестоящими бюджетными «корзинами», а именно: такие средства, как субсидии, субвенции и иные трансферы.

Подобное распределение регламентируется настоящим бюджетным законодательством – это Бюджетный Кодекс России.

Какие федеральные, региональные и местные налоги действуют в России Ссылка на основную публикацию

Видео:Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Куда идут средства с налога на добавленную стоимость

НДС – косвенный налог, то есть представляет собой надбавку на цену товара. Все налоги можно разделить на местные, региональные и федеральные. Людей, которые тесно связаны с миром финансов и торговли, интересует, в какой бюджет поступает НДС, то есть важно определить уровень начисления. В этой статье ознакомимся с плательщиками, сроками, ступенями бюджета и разберем прочие вопросы.

Кем, когда и в какой бюджет платится НДС

Итак, как выяснилось, существует три вида поступлений в бюджет:

- Федеральный (все налоги обязательные по всей стране).

- Местный (организуемые на уровне муниципалитета – земельный, на имущество физ.лиц).

- Региональный (транспортный, на игорный бизнес, на имущество организаций).

Знакомый нам налог на добавленную стоимость относится к первому типу, исходя из этого понятно, в какой бюджет платится НДС. Это означает, что он перечисляется повсеместно по всей территории Российской Федерации.

Так как общий капитал федерального значения, у этих сборов существует своя миссия: они идут на благоустройство образования, медицины, науки, культуры, общественной деятельности, охраны и защиты государства.

Плательщиками выступают все, кто занимается торговлей, бизнесом, а также и рядовой потребитель. Если обратиться к Налоговому Кодексу РФ, то увидим, что там прописано, кому именно нужно оплачивать.

Сейчас процентом облагаются:

- Компании, фирмы, акционерные общества.

- Учреждения, занимающиеся финансами и страхованием, например, банки.

- Индивидуальные предприниматели (стоит учитывать, что некоторые используют спецрежимы, которые подразумевают освобождение от уплаты НДС).

- Заграничные организации, которые занимаются деятельностью в России.

- Фирмы некоммерческого характера, основой их работы является ведение хозяйства.

Каждый из них является налоговым агентом и основной обязанностью является оплата процентов, слежение за расходами/доходами, документацией и т.д.

Но при этом, этот налог касается потребителя, так как конечную сумму платит именно он, а в капитал переводит сумму уже производитель.

Срок оплаты налога имеет строгий порядок. Выплачивается сумма равными долями до 20 числа следующего месяца. Но перед этим в инспекцию нужно предоставить отчетность в виде декларации. Если в ней находятся какие-либо неточности или ошибки, есть возможность подать уточняющую декларацию. Иначе ФНС вынуждена будет проводить проверки, и ставить на учёт организацию.

Особенности порядка исчисления и оплаты НДС

Главной особенностью при уплате является то, что процент зачисляется на всех этапах производства продукта. То есть этот налог включается в стоимость первоначального сырья со стороны производителя, далее поставщика, продавца и, в конечном счёте, покупателя, и каждый из них должен знать, в какой бюджет идёт ставка.

https://www.youtube.com/watch?v=urqKUk2LlaE

Как уже упоминалось выше, платёж может быть сформирован также после подачи уточняющего документа. Данная информация закреплена законом №172 от 13.10. 2008 года.

Если в результате проверки была найдена ошибка и налоговая база была занижена, перед самой подачей декларации, плательщик выплачивает полную сумму и пени за период просрочки.

Обращаться нужно в то бюджетное учреждение, который свидетельствует о фактическом местонахождении фирм, и куда подаётся документ, то есть в это же населенном пункте. Оплата производится за конкретный период времени на ту сумму, на которую был продан товар, услуга или работы, равными долями до 20 числа месяца, следующего за прошедшим кварталом.

Формула и пример расчета налога на добавленную стоимость

Любой налогоплательщик в компанию бухгалтера, чтобы проводить нужные операции и правильно выставлять счета и производить расчёты. Но владелец того или иного предприятия будет чувствовать себя уверенней, если будет понимать, как работает схема перечисления денег в государственный капитал.

Чтобы понять алгоритм, представим информацию в виде формул и на примере покажем, как считать те или иные цифры. Для начала возьмём ставку, которая распространяется на большинство товаров и была повышена с 1 января 2021 года – 20%.

Как уже было подмечено ранее, НДС взимается с каждой стадии изготовления:

- При поставке первоначального материала. Например, фирма производит сахар.

- Один пакет этого продукта стоит 50 рублей. Покупающая сторона должна при этом заплатить уже сумму в размере 55 рублей с налогом добавленной стоимости.

- При продаже полученного товара. Этот пакет был куплен предприятием, которое занимается кондитерской деятельностью. С одной упаковки было создано два торта на сумму 100 рублей.

- При потребительском запросе. Сеть магазинов приобрела торты, оцениваемые стоимостью в 150 рублей. Рядовой покупатель оплатит уже цену в 165 рублей.

Если приобрести этот же торт, но уже в маленьком магазине, его цена будет составлять 330 рублей. Что, конечно, становится невыгодно для покупателя, так как на надбавку уходит 55 рублей, в виде процента – это 16,6%, что не соответствует действительности, потому что сахар относится к категории товаров, подходящих под ставку в 10%.

Чтобы рассчитать размер НДС, нужно знать формулу, выглядит она следующим образом:

НДС= Х*20/100, Х – известная сумма.

К примеру, если стоимость товара составляет 100 000 , то надбавка будет равна 20 000.

Как снизить бремя НДС для своей компании

Несмотря на то, что данным налогом облагаются все участники бизнеса, есть возможности снизить плату или даже вовсе не оплачивать этот процент. Рассмотрим этот момент более подробно.

Одним из способов избежать такого процента является использование спецрежима. К ним относятся УСН и ЕНВД. УСН представляет собой упрощённую систему налогообложения, она рекомендуется представителям малого и среднего бизнеса.

ЕНВД расшифровывается как единый налог на вменённый доход. Его особенностью считается ограниченный круг сфер деятельности, например, перевоз пассажиров.

За счёт того, что эти режимы включают в себя уже уплаты всех необходимых сборов, оплачивать отдельно НДС в федеральный уровень бюджета не имеет смысла.

Компания может взять освобождение от перечисления на год. Для этого выполняются следующие условия:

- Местонахождение в пределах Российской Федерации.

- Отсутствие акцизных поборов.

- Выручка за год менее 8 млн рублей.

Последний вариант снижения представляет собой принятие на работу более 80% инвалидов от всего штата.

Декларирование

Формой отчетности перед инспекционным органом является декларация. В ней поступающие доходы и расходы учреждения в книге покупок и продаж. Законом предусмотрен строгий порядок: она подается до 25 числа месяца, когда идёт НДС за истёкший квартал.

Если этот день выпадает на нерабочий или праздничный, то принести документ можно на следующий рабочий день. Знание этих норм обезопасит плательщика от штрафа, который уплачивается в размере 5% от всей задолженности.

🌟 Видео

Налоги скоро повысят: кто будет платить больше? Мосбиржа пробила сопротивление! / НовостиСкачать

Налоги в России: сколько денег у вас забирает государство | Страну содержите вы, а не ГазпромСкачать

ПРОСТО О НАЛОГАХ. Всё, что нужно знать предпринимателюСкачать

Налоги за 10 минут!Скачать

НДС на примере простыми словамиСкачать

Какие налоги и когда взимает брокер, а когда я плачу сама // Наталья СмирноваСкачать

Государственный бюджет - просто о сложномСкачать

Миф о 13 налога. Сколько россияне платят государству со своих зарплат / @Max_KatzСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Бюджет муниципального образования: налоговые доходы | Экзамен по муниципальному правуСкачать

Доходы и расходы бюджета Российской ФедерацииСкачать

Сколько РЕАЛЬНО налогов мы платим?Скачать

Налоги и как мы их платим (8-9 классы)Скачать

Сколько мы на самом деле платим налогов?Скачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

[MyGap] Почему регионы такие бедныеСкачать

![[MyGap] Почему регионы такие бедные](https://i.ytimg.com/vi/T2RmycjaH8Y/0.jpg)