Время чтения: ~7 минут Елена Павлова 411

Граждане, посвятившие свою жизнь служению Отечества, имеют право на особый статус. Ведь их жизнь практически не принадлежит им. В любую минуту долг службы может направить их в условия, которые не только отличаются комфортом, а и могут быть опасными для здоровья и с угрозой для жизни.

Государство в свою очередь старается быть максимально внимательным к людям с такой профессией. Ежегодно пересматривается наличие льгот и преференций для военнослужащих. Существуют также и налоговые льготы для военнослужащих

- Законодательство о налоговых льготах для военных лиц

- Какие существуют преференции для армейцев

- Имущественный сбор

- Налоговые льготы на образование и лечение

- Подоходный налог

- Налоговые уступки для военных пенсионеров

- Порядок оформления

- Налоговые льготы военнослужащим по контракту

- Основные льготы для военнослужащих

- Налоговые льготы для военнослужащих проходящих службу по контракту

- Как получить льготы или послабления при уплате налогов для военнослужащих

- Часто задаваемые вопросы

- Налоговые льготы для военнослужащих по контракту, налог на землю, недвижимость и имущество

- Льготы военнослужащим в 2021 году

- Перечень налоговых льгот для военнослужащих

- Какие налоговые льготы могут оформить военнослужащие в 2021 году

- Налоги военнослужащих

- Платят ли военные налог на имущество

- Перечень и порядок предоставления льгот военнослужащим и их семьям

- Налоговые и дополнительные льготы для военнослужащих в РФ

- Налогообложение военнослужащих

- Получи компенсацию и пособие

- Льготы военнослужащих по контракту: социальные и жилищные права, льготы и пособия

- Льготы военнослужащим по контракту

- Льготы для военнослужащих в запасе и на пенсии

- Виды льгот для военнослужащих

- Денежные выплаты

- Льготы на отдых

- Налоговые льготы

- Транспортные льготы

- Образовательные и медицинские льготы

- Льготы на услуги ЖКХ

- Льготы семьям военнослужащих, работающих по контракту

- Порядок предоставления льгот военнослужащим

- Список документов

- Выплата выходного пособия

- Условия выхода на пенсию

- Какие налоговые льготы положены военнослужащим по контракту

- Перечень льгот для военнослужащих по контракту и их семей в 2021 году

- Налоговые льготы военнослужащим

- Льготы военнослужащим в 2021 году

- Предоставление военнослужащим налоговых льгот на транспорт, имущество и землю

- Налоговые льготы военнослужащим по контракту в 2021 году

- Какие льготы положены военнослужащим и их семьям в 2021 году

- Льготы военнослужащим по налогам: временные и постоянные субсидии

- Льготы по налогу на имущество военным пенсионерам в 2021 году

- Льготы контрактникам и их семьям

- Налоговые вычеты военнослужащим по контракту 2021 год

- Имущественные налоговые льготы для военнослужащих

- 📹 Видео

Законодательство о налоговых льготах для военных лиц

Порядок предоставления налоговых льгот регламентируется такими нормативными документами:

- Налоговым Кодексом Российской Федерации.

- Федеральным законом №76-ФЗ «О статусе военнослужащих».

- Федеральным законом №5-ФЗ «О ветеранах».

- Локальными нормативными актами органов местного самоуправления. Это означает, что администрация на местах может определять отдельный перечень льгот для военнослужащих.

Существующие законы являются мерами господдержки социального направления. И также определённым средством мотивации для всех претендентов стать армейцем. Такие льготы действительно дают некоторые облегчения в социальной стороне жизни военных и их семей.

Чтобы получать льготы, к армейца со стороны государства предъявляются некоторые требования, закрепленные законодательно. Так на объём льготирования влияют несколько таких факторов:

- Стаж работы.

- Выслуга лет военного.

- Военное звание.

Важно! Длительная продолжительность службы в ВС РФ, гарантирует повышенный пакет преференций, которое может предоставить государство.

Так, согласно НК различает налоговые льготы, которые предоставляются следующим категориям военнослужащих:

- Солдатам-срочникам, состоящим на службе по призыву.

- Армейцам-контрактникам.

- Ветеранам боевых действий.

- Пенсионерам, ушедшим на пенсию по выслуге лет.

- Военным, вышедшим на заслуженный отдых. Условием выхода на пенсию является достижение возраста, предусмотренного законом.

В Кодекс налоговиков, с 1 января 2021 года были внесены некоторые поправки. Согласно закреплённым изменениям, правом на налоговые привилегии также стали претендовать следующие категории лиц:

- граждане, уволенные с армии или ранее призванные на военсборы в Афганистан и другие страны, в которых велись БД;

- родители и супруги погибших при исполнении служебных обязанностей армейцев.

Порядок предоставления льгот не одинаковый для всех военнослужащих и розниться в зависимости от вида несения службы

Какие существуют преференции для армейцев

Для указанного перечня военнослужащих предопределены различные виды налоговых уступок. Каждая льгота заслуживает отдельного рассмотрения.

Имущественный сбор

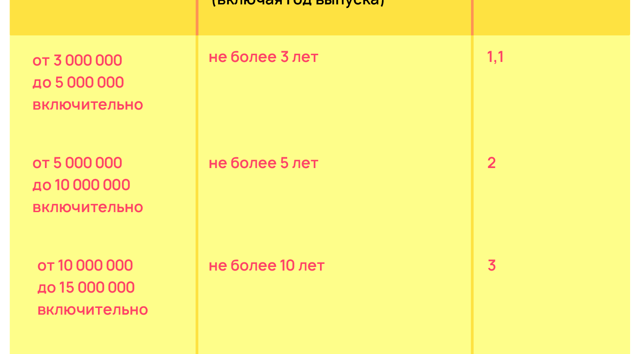

Этот вид сбора – налог на имущество, взимаемый с собственности, которая находится во владении физлиц и компаний. Подать выплачивается по ставкам определенным субъектом РФ, но не превышает границ, указанных в НК. Размер определяется исходя из кадастровой стоимости, а не остаточной, как было раньше.

От уплаты этого сбора освобождаются военнослужащие — контрактники, состоящие в рядах армии на текущий момент времени. Если военный человек имеет собственность, то он, согласно ст.407 НК может не платить имущественный сбор.

К подразумеваемой собственности относятся:

- Квартира в многоэтажном доме.

- Загородный дом

- Дачное строение.

- Гаражное помещение, при условии, что он официально оформлен.

Но такая привилегия на имущество военнослужащих действует в отношении только одного объекта недвижимости.

Например, при наличии в собственности 2-х домов и нескольких капитальных гаражей не платить налог можно только за одну единицу недвижимости.

При этом предпочтение отдается тому имуществу, которое имеет большую стоимость и соответственно облагается соответствующим по размеру налогом. Сбор не подлежит уплате в течение срока несения службы военным.

https://www.youtube.com/watch?v=1hQ60k7tXac

Перечень налоговых преференций для армейцев дополняется предоставлением права налогового вычета на приобретение жилья.

Механизм такой привилегии следующий — сумма личных средств военного, израсходованная на покупку жилища, должна быть компенсирована. Существует лимит, установленный в пределах возможной стоимости равной 2 млн. рублей.

То есть максимально можно ждать от государства возврата 260 тыс. рублей (то есть 13% от регламентной суммы).

Налоговые льготы на образование и лечение

Этот раздел посвящён получению привилегий по оплате за обучение. Предусмотрены такие преференции правилами ст. 119 НК РФ. Этой же статьей закреплена налоговая уступка на лечение. Льготирование выполняется в общем порядке.

Максимальная сумма вычета составляет 13% от разрешённой суммы затрат в текущем году.

В ситуации, когда в отчетном периоде армеец израсходовал личные средства на покупку медикаментов или прописанные медпроцедуры, он вправе рассчитывать на возмещение части понесенных расходов. Предусмотрено это ст.

210 НК РФ. Размер вычета лимитирован и составляет не более 50 тыс. рублей. Преференции касаются не только военных, но и членов их семьи.

При расходовании средств на обучение своего ребенка, военнослужащий может располагать на частичную компенсацию затраченных на это мероприятие средств. Ограничение по сумме также составляет не более 50тыс.руб..

Подоходный налог

Начисление НДФЛ в размере 13% от доходов, взимается с заработной платы военнослужащего в общем порядке, как и со всех граждан РФ.

Налоговые льготы военнослужащим по контракту, которые воспитывают детей, собраны в таблице:

| Количество детей | Размер вычета | Сумма льготы |

| 1-2 | 1400 | 182 |

| 3 и более | 3000 | 390 |

| Несовершеннолетний ребенок-инвалид | 12000 | 1560 |

| На учащегося ребенка до 24 лет, если он является инвалидом первой или второй группы. | 12000 | 1560 |

При получении военнослужащим месячного дохода превышающего сумму в 350 тыс.руб, налоговый вычет, назначенный военному как преференция прекращается. Останавливается льгота начиная с того месяца, в котором военнослужащего получил предельно возможную сумму.

Ветераны боевых действий имею небольшой спектр привилегий. Касаются они следующего:

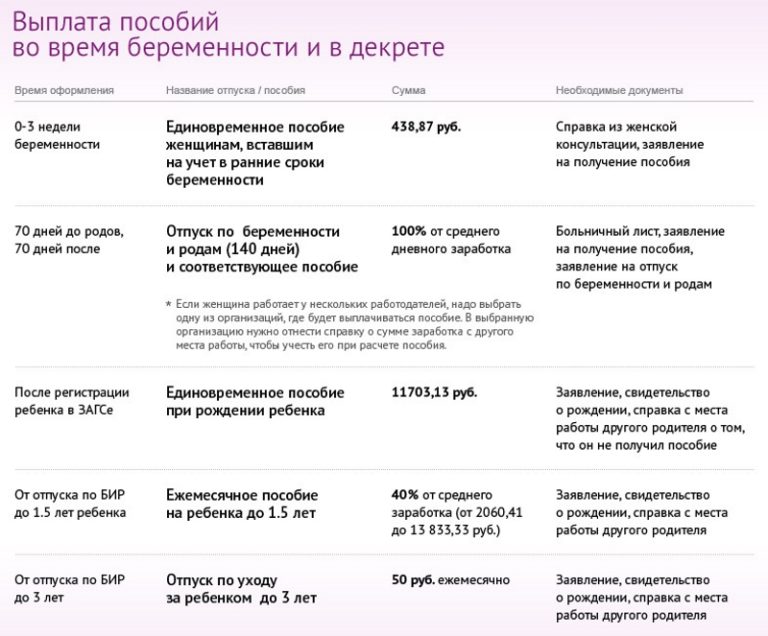

Расчет субсидии военнослужащего

- Освобождаются от уплаты госпошлины по искам о нарушении прав – это предписано статьей 333.36 НК.

- Эта категория бывших военных не выплачивает транспортный сбор. При условии, что транспортное средство не нарушает требования законодательства относительно его состояния.

- Частично не облагаются налогом доходы. Сумма, попадающая под привилегии — 500 руб. от чистого заработка. При этом ежемесячная выгода для ветерана составляет 65 рублей.

Налоговые уступки для военных пенсионеров

В нашей стране все виды заработка и различных госпоощрений облагаются НДФЛ. Военные пенсии не облагаются никакими сборами.

Военпенсионеры при подаче исков, которые связаны с нарушением их пенсионных прав не оплачивают судебную пошлину.

Согласно ст./391 НК пенсионеры освобождены от уплаты земналога. Условием является размеры участка. Не облагается сбором надел площадью 600 кв. метров. Уступка введена в 2021 году.

Бывшие военнослужащие, получившие пенсию по инвалидности, освобождаются от уплаты транспортного налога. Условием является то, что инвалидность получена при выполнении служебных обязанностей.

Не взымается сбор на объект недвижимости. Это правило работает для 1 единицы собственности и воспользоваться им могут военные ветераны и пенсионеры.

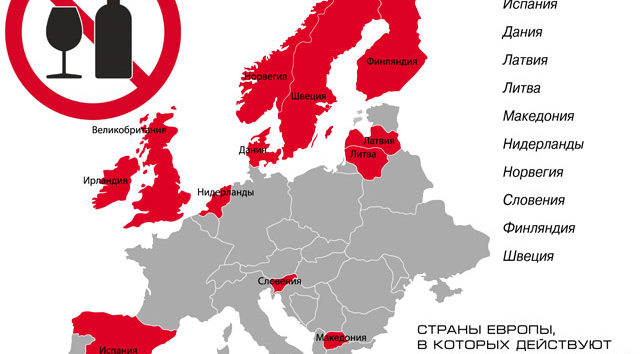

Льготы на транспортный и земельный налог устанавливаются каждым субъектом РФ индивидуально.

Транспортный сбор и налог на землю уплачивается по общему регламенту, которые соответствует действующему законодательству. Но в некоторых регионах РФ такие льготы существуют, так как возможность регулировать этот вопрос законодательными актами субъектов РФ существует.

https://www.youtube.com/watch?v=Nnp55VKSsEQ

На местном уровне правомочны определять льготников по своему усмотрению. Таким образом, списки на получение уступок могут быть увеличены за счёт льготирования армейцев. Уточнить наличие региональных льгот можно в местном отделении ФНС.

Порядок оформления

Получение льготирования от государства происходит не автоматически, через подачу заявления соответствующего типа. При этом адресат получения прошения разный.

Так, для того чтобы получить льготу на уплату подоходной подати военнослужащий обращается к непосредственному руководству. А иные виды льготирования военный может получить, отнеся формуляр в налоговикам по месту своего жительства.

Документы военнослужащим подаются исключительно при личном присутствии при добровольном волеизъявлении.

При наличии основания для получения налоговых привилегий ветераны БД обращаются в местную администрацию населенного пункта проживания

При обращении за получением госпривилегий к заявлению должны быть приложены необходимые документы. Перечень этих бумаг регламентирован НК, а именно ст. 361/1, ст 396, ст 407 указанного норматива, к ним отнесены:

- Копия гражданского паспорта.

- Военник.

- Налоговый ИН.

- Копии документов, которые подтверждают собственнические права на предмет льготирования.

- Подтверждение места жительства в виде справки.

- Пенсионеры предъявляют свое удостоверение, выданное ПФ.

Указанный перечень бумаг является одинаковым и для контрактников и для армейцев по призыву.

Представить свидетельства можно несколькими способами:

- Отправить заполненный формуляр прошения с приложениями через официально функционирующий сайт налоговиков. Но прежде чем проводить эти действия на сайте нужно пройти регистрацию. Сайт имеет следующий адрес https://www.nalog.ru.

- Воспользоваться порталом «Госуслуги». Рекомендуется предварительно верифицироваться. Дальнейшие действия, как и с сайтом ФНС. Адрес сайта — esia.gosuslugi.ru.

- Подать требуемые свидетельства и удостоверения через многофункциональный центр (МФЦ). При наличии его на территории проживания заявителя.

Налоговики правомочны послать официальную бумагу-запрос по месту несения службы. Целью таких писем является получение полных данных о заявителе.

Произойти это может если сам респондент не представил их в объеме необходимом для назначения льготы. Запросы могут быть также направлены в иные организации.

Цель аналогичная – то есть получение нужных сведений о заявителе. Получатель запроса обязан отправить затребованные сведения.

По законодательству, структура, получившая запрос, должен направить уведомление (в бумажном варианте)о наличии или отсутствии сведений о запрашиваемом лице. Срок выполнения – 7 дней с момента регистрации обращения.

Далее в 3-дневный срок претендент-льготник информируется ответственным должностным лицом налоговиком, о состоянии дела по его обращению.

Окончательный вердикт должен быть готов в течение последующих 30 календарных дней. Уведомление о назначенной сумме уплате налогов бойцом производится любым способом, удобным для обеих сторон. Это может быть телефонный звонок, уведомление-письмо, электронный файл. Способ оговаривается при подаче документов.

Ветераны БД проходят эти мероприятия по другому. Алгоритм для них следующий:

- Подавать прошение на получение жилищных привилегий следует в местную администрацию, а не налоговикам.

- Обращение адресуется на имя руководителя местной администрации.

- Следует представить документ ветерана.

Важный момент в вопросе льготирования — ветеран должен официально состоять на жилищной очереди.

Срок предоставления привилегий ветеранам во многом перекликается с инициативами местных органов самоуправления. После смерти ветерана БД, правом на льготного жилища, могут воспользоваться члены их семей.

Для всех видов льгот важно иметь в виду, что обратиться нужно до 1 ноября текущего года. Эта дата является ориентировочной для старта следующего налогового периода и именно от него и начнет засчитываться преференция.

Видео:Налоговые льготы военнослужащим по контракту в 2021 годуСкачать

Налоговые льготы военнослужащим по контракту

В Российской Федерации особое внимание уделяют такой категории населения как военнослужащие, ведь именно они отвечают за безопасность страны и всегда готовы к военным действиям.

Государство всячески пытается оказывать материальную помощь военнослужащим, это выраженно в дополнительных надбавках, премиях, льготах.

А именно какими льготами пользуется данная категория населения, мы более подробно узнаем из данной статьи.

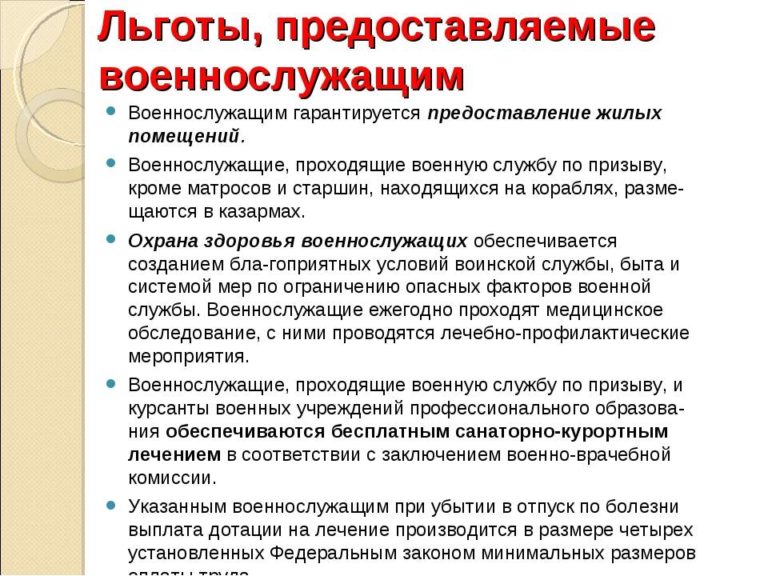

Основные льготы для военнослужащих

Военнослужащие в Российской Федерации являются особенной частью населения, из-за этого государство предоставляет данной категории льготы и привилегии почти во всех отраслях:

- Получение бесплатной медицинской помощи в военном госпитале;

- Получение сух-пайков;

- Получение жилой площади;

- Налоговые льготы.

Важно. Данными льготами военнослужащий может пользоваться при прохождении службы по контракту.

https://www.youtube.com/watch?v=84hMxQf6DYk

Прежде всего, важно отметить, что военнослужащему положено ежемесячное денежное довольствие, которое состоит и основного оклада плюс надбавка за занимаемую должность.

Основные льготы для военнослужащих можно представит в виде таблицы:

| Получение жилой площади. | По законодательству Российской Федерации каждому военнослужащему должна быть предоставлена жилая площадь, это может быть служебным жильем и при выходе на пенсии оно остается в собственности военнослужащего. Важно. Жилая площадь военнослужащему по контракту предоставляется не позднее трех месяцев с начала службы на новом месте. |

| Финансовая помощь при покупке жилой площади. | Государство оказывает финансовую помощь военнослужащим при покупке жилой площади, но срок службы военнослужащего должен быть не менее 20 лет. |

| Бесплатная медицинская помощь. | Бесплатная медицинская помощь оказывается военнослужащему по месту прохождения службы. К медицинской помощи относится не только лечение заболеваний, но и осуществление различного рода операций. |

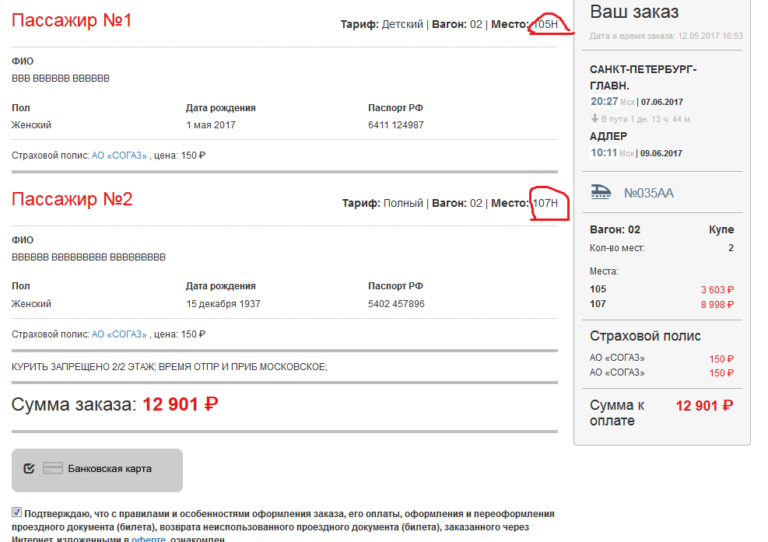

| Право бесплатного проезда. | Военнослужащему предоставляется право на бесплатный проезд к месту службы и оплачивается проезд в отпуск. |

| Налоговые льготы. | В 2021 году законодательство Российской Федерации приняло закон, который освобождает военнослужащих, проходящих службу по контракту от уплаты налогов на имущество и на землю. |

Из выше представленной таблицы мы видим, что государство предоставляет льготы военнослужащим в полном объеме и способствует улучшению уровня жизни всех членов семьи военнослужащих. Дети и жены военнослужащих так же могут пользоваться бесплатной медициной в военном госпитале, льготная очередь в детские сады детям военнослужащих так же регулируется законодательством Российской Федерации.

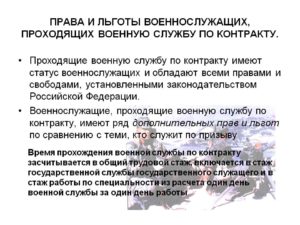

Налоговые льготы для военнослужащих проходящих службу по контракту

Законодательство Российской Федерации предусматривает определенные послабления при уплате налогов для военнослужащих проходящих службу по контракту. Таким образом, от имущественного и земельного налога военнослужащие освобождены полностью. Рассмотрим более подробно послабления в налоговой системе для военнослужащих:

Из выше перечисленных льгот и послаблений в налоговой системе можно сделать вывод о том, что государство всячески оказывает финансовую помощь военнослужащим, которые проходят службы по контракту. Это значительно экономит расходы данной категории населения, так как известно, что гражданское население Российской Федерации тратит значительные суммы на уплату налог и сборов.

Как получить льготы или послабления при уплате налогов для военнослужащих

Для освобождения от уплаты налога или же его послабления, военнослужащему, который проходит службу по контракту необходимо обратится в местную налоговую службу, для получения консультации об уплате того или иного налога.

Специалисты данного органа дадут полную информацию об интересующем налоге, от военнослужащего потребуется написать заявление об освобождении от уплаты данного налога и представить справку с места прохождения службы.

Так же необходимо предоставить пакет документов, в который входит:

- Паспорт гражданина Российской Федерации;

- Военный билет, в котором имеется фотография собственника, наименование должности и звания военнослужащего.

Предоставив необходимые сведения в налоговую службу, военнослужащему выдадут письменный ответ, в котором будет изложена информация об уплате или освобождении от уплаты определенного налога.

На основании данный статьи можно сделать вывод о том, что налоговая система предусматривает определенные послабления для военнослужащих, которые проходят службу по контракту. Данными льготами военнослужащий может пользоваться на протяжении всего срока службы.

Часто задаваемые вопросы

Вопрос №1

Основное понятие о термине военнослужащий.

Ответ: Военнообязанный гражданин – это лицо, которое проходит службу в российской армии, является военнообязанным и подчиняется своему непосредственному командиру. Служба проходит на основании принятой присяги на верность своему народу. В случае военных действий обязан выполнять свой долг беспрекословно.

Вопрос №2

В каких сферах жизнедеятельности военнослужащим положены льготы?

Ответ: Военнослужащие в Российской Федерации являются особенной частью населения, из-за этого государство предоставляет данной категории льготы и привилегии почти во всех отраслях:

- Получение бесплатной медицинской помощи в военном госпитале;

- Получение сух-пайков;

- Получение жилой площади;

- Налоговые льготы.

Вопрос №3

От уплаты, каких налогов освобождены военнослужащие, проходящие службу по контракту?

Ответ: В 2021 году законодательство Российской Федерации приняло закон, который освобождает военнослужащих, проходящих службу по контракту от уплаты налогов на имущество и на землю.

Вопрос №4

Освобождается ли от уплаты транспортного налога военнослужащий в 2021 году?

Ответ: От уплаты транспортного налога, военнослужащие могут быть так же освобождены, но размер налога в каждом регионе индивидуальный и рассчитывается исходя из мощности автомобиля

Вопрос №5

Как получить льготы на оплату налога?

Ответ: Для освобождения от уплаты налога или же его послабления, военнослужащему, который проходит службу по контракту необходимо обратится в местную налоговую службу, для получения консультации об уплате того или иного налога. От военнослужащего потребуется написать заявление об освобождении от уплаты данного налога и представить справку с места прохождения службы. Так же необходимо предоставить пакет документов, в который входит:

- Паспорт гражданина Российской Федерации;

- Военный билет, в котором имеется фотография собственника, наименование должности и звания военнослужащего.

Читайте так же: Отказ от пенсии

Налоговые льготы для военнослужащих по контракту, налог на землю, недвижимость и имущество

При наличии у ветерана военной службы различных видов собственности (дачи и комнаты) налогообложению они не подлежат. Если он владеет двумя квартирами, то за одну придется заплатить в полном объеме. Ставка устанавливается территориальными органами самоуправления. Размер взноса зависит от цены объекта по кадастру.

Льготы военнослужащим в 2021 году

Кроме того, законодательство предусматривает, что гражданин может бесплатно учиться в высших и средних профессиональных гражданских учебных заведениях по заочной или очно-заочной (вечерней) форме в том случае, если срок его службы по контракту превышает 3 года.

Перечень налоговых льгот для военнослужащих

Военнослужащие относятся к отдельной категории граждан, для которых государство предусматривает максимальное количество льгот и привилегий в различных областях жизнедеятельности. Налогообложение не является исключением. Те, кто служит в рядах ВС РФ, могут рассчитывать на значительные послабления при уплате налогов.

При соблюдении определенных условий армейцы могут получить освобождение от имущественного или земельного сбора, уменьшить платежи по доходам физических лиц, существенно увеличить размер налоговых вычетов при покупке недвижимости, лечении и воспитании детей.

Налоговые льготы для военнослужащих обширны и многообразны, но перечень для каждого конкретного военного устанавливается в индивидуальном порядке. Может учитываться вид несения службы, выслуга лет и даже звание, а также наличие воинских почестей.

Если вы хотите разобраться в том, какие конкретно послабления полагаются солдатам-срочникам или тем, кто служит по собственному желанию на основании контракта, читайте эту статью.

Какие налоговые льготы могут оформить военнослужащие в 2021 году

- бесплатно ездить на городском транспорте;

- один раз в год государство компенсирует путешествие в любом направлении (в том числе и заграницу);

- оздоровление в санаториях, больницах также бесплатное;

- членам семьи военнослужащих предоставляется скидка при покупке недвижимости и дополнительная выплат на ее приобретение;

- за съем жилья начисляется финансовая помощь.

Налоги военнослужащих

Для получения налоговых льгот на недвижимость, военнослужащий должен предоставить уведомление в налоговый орган не позднее 1 ноября года, начиная с которого будут применяться льготы на налоги в отношении выбранных объектов. В качестве документа, удостоверяющего право на получение льгот выступает удостоверение военнослужащего. Оно выполняется на соответствующих бланках и несёт в себе следующую информацию:

Платят ли военные налог на имущество

Налоговым законодательством предусмотрено предоставление поблажек социально уязвимым категориям российского населения при внесении обязательных платежей в госказну. К льготникам помимо инвалидов, героев труда, пенсионеров относятся и военнослужащие, а также бывшие военные-пенсионеры.

Перечень и порядок предоставления льгот военнослужащим и их семьям

В общем, ст. 15 ФЗ «О статусе военнослужащих» гарантирует многодетному военному по контракту жилье. Если речь идет о служебной квартире, то она должна быть предоставлена в том населенном пункте, где располагается воинская часть или на самой близлежащей территории. Кстати, многодетный военнослужащий имеет право получить служебное жилое помещение вне очереди.

Налоговые и дополнительные льготы для военнослужащих в РФ

Стаж службы в размере 20 лет гарантирует бесплатное получение аналогичных земельных наделов, указанных выше. Однако преодоление этого рубежа дает возможность получения дополнительных преимуществ. Льготы военных по уплате налогов заключаются в следующих критериях:

Налогообложение военнослужащих

* Если квартира получена в порядке наследования или дарения от членов семьи (близких родственников), приватизирована, получена по договору пожизненного содержания с иждивением, минимальный предельный срок владения устанавливается в 3 года. Законом субъекта Российской Федерации указанный предельный срок может быть уменьшен вплоть до нуля.

Получи компенсацию и пособие

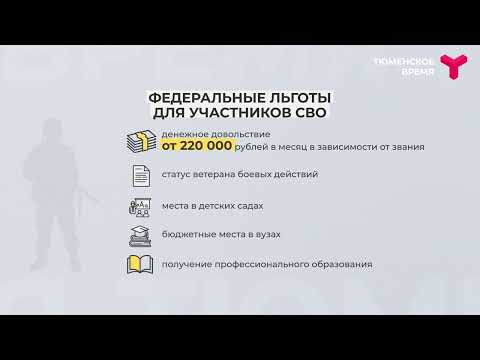

Видео:Федеральные льготы для участников СВОСкачать

Льготы военнослужащих по контракту: социальные и жилищные права, льготы и пособия

Военнослужащие разных родов сухопутных, военно-воздушных войск и флота напрямую зависят от госбюджета – их основная задача заключается только в защите интересов Российской Федерации и ее граждан.

По этой причине государство предоставляет им разные преференции, чтобы обеспечить наилучшие условия для выполнения воинских обязанностей.

Однако какие льготы положены военнослужащим по контракту и на что он может рассчитывать по уходу на пенсию?

Военная служба является одной из важнейших деятельностей, связанных с обеспечением безопасности и независимости Российской Федерации. Служба существует как особый вид федерального государственного долга, который отдают Отечеству граждане, достигшие совершеннолетия, в специальных воинских формированиях.

https://www.youtube.com/watch?v=G4tHsm0h4HA

Все льготы военнослужащих регламентируются положениями действующего законодательства. В частности, Федеральным законом №15, в котором представлены все субсидии, требуемые для их получения документы и другие ключевые моменты, а именно, ограничения и круг лиц, которые также могут рассчитывать на господдержку.

По условиям Федерального закона №15 возможность получения пособий имеют:

- солдаты, проходящие срочную службу в армии по призыву;

- уже отслужившие и уволенные в запас;

- контрактники;

- пенсионеры-военнослужащие.

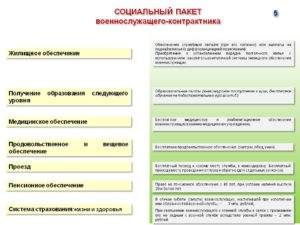

Льготы военнослужащим по контракту

Большая часть того, что положено служащим по контракту, установлено Федеральным законом №76 от 27.05.1998, изменения в нем производятся не менее двух раз в год. К подобным привилегиям относятся:

- Оплата выходного дня, в который военнослужащему по каким-то причинам пришлось работать.

- Добавление дней отпуска (по пять суток за каждые пять лет, но это устанавливается в зависимости от места службы, а если говорить конкретно о Крайнем Севере, обязаны прибавлять по 15 суток).

- Предоставление служебного жилья.

- Возможность получения собственного жилья.

- Запрет на отстранение от должности без согласия гражданина.

- Бесплатная медицинская помощь.

- Бесплатное получение высшего образования после трех лет службы.

- Предоставление железнодорожного контейнера при необходимости переезда.

- Освобождение от некоторых налогов: имущественных и земельных.

- Возмещение затрат во время отпуска на проезд к месту отдыха.

- Компенсация вреда здоровью.

Льготы для военнослужащих в запасе и на пенсии

Нужно обратить внимание на то, что государство не забывает о тех, кто служил, но уже ушел на пенсию. Так что кое-какие льготы положены и бывшим военнослужащим:

- сохранение возможности получения бесплатного жилого помещения;

- медицинская помощь;

- путевка на отдых;

- отсутствие налогообложения в рамках земельного и имущественного налогов.

Важно! Если вы были призваны в армию на общих основаниях как срочник, вышеперечисленные льготы на вас не распространяются.

Виды льгот для военнослужащих

Военнослужащий по закону может рассчитывать на следующие льготы.

Военнослужащие, которые проходят службу на контрактной основе, имеют право получить служебное жилье для себя и семьи. При этом предоставление жилплощади происходит в трехмесячный срок с момента переезда на новое место несения военной службы.

Выделение квартиры или дома возможно только в том населенном пункте, где располагается воинская часть. Военные, заключившие контракт до 1998 года, могут рассчитывать на государственную помощь при покупке недвижимости для улучшения жилищных условий.

Этой льготой чаще пользуются многодетные военнослужащие.

Денежные выплаты

В качестве льготы военным по контракту предоставляется ежегодная материальная помощь. Ее размер устанавливается в соответствии с приказом Минобороны, однако должен превышать ежемесячное жалование. Сумма выплаты зависит от бюджета, выделенного на содержание военнослужащих, и месячного оклада.

Льготы на отдых

Военнослужащим предоставляются льготные путевки на платной основе, однако оплатить им придется только 25% от первоначальной ее стоимости. Отдельным сотрудникам военных ведомств отдых в санатории полагается совершенно бесплатно.

Налоговые льготы

Согласно положениям Налогового кодекса Российской Федерации, военнослужащие освобождаются от имущественного налога.

При этом подобная привилегия распространяется также и на уволившихся из рядов вооруженных сил по причине достижения максимального для службы возраста, из-за слабого здоровья или в результате сокращения. При этом в общей сложности отставник обязан отслужить не меньше 20 лет.

Транспортные льготы

Проезд наземным и воздушным транспортом до места несения службы оплачивается Министерством обороны.

Образовательные и медицинские льготы

Контрактник имеет право без вступительных экзаменов бесплатно поступить в любое учебное заведение профессионального образования.

При этом в качестве дополнительной льготы военнослужащему срочной службы в данном случае разрешено только впоследствии вернуться в ВУЗ на тот курс, с которого он ушел в армию.

Что же касается медобслуживания, оно включает в себя дорогие услуги по восстановлению подорванного здоровья, которые военный может получить совершенно бесплатно. Это право распространяется и на членов семьи.

Льготы на услуги ЖКХ

В качестве льготы семьям военнослужащих разрешено не оплачивать квартплату или же платить только 30-50% от стоимости предоставляемых коммунальных услуг (размер скидки зависит от местных властей или военной администрации населенного пункта).

Льготы семьям военнослужащих, работающих по контракту

Они могут воспользоваться льготной оплатой арендованной квартиры, в таком случае часть средств в качестве компенсации будет возвращена государством. Также льготы распространяются и на детей военнослужащих, к примеру, вне очереди могут быть зачислены в учебное заведение дошкольного и школьного типа, при этом 90% от стоимости услуг детсада возмещается местными властями.

Порядок предоставления льгот военнослужащим

Для того, чтобы получить льготы предоставляемые военнослужащим, необходимо собрать определенный перечень документов и доставить их в соответствующую организацию по месту проживания:

- в Федеральную налоговую службу, если планируется получение преференций по налогам;

- в Пенсионный Фонд за начислением надбавок и компенсационных выплат;

- в Воинское подразделение, чтобы получить военное удостоверение, позволяющее пользоваться медицинскими и социальными льготами;

- в банк при желании оформить ипотеку на льготных условиях.

Список документов

Список документов меняется в зависимости от региона, и его лучше уточнить по месту службы. Однако обычно требуется предоставить только следующее:

- удостоверение, подтверждающее, что вы являетесь военнослужащим;

- справку, которая содержит информацию о сроке службы и величине довольствия;

- справку о медицинском обследовании или рекомендацию, приведенную врачебной комиссией;

- справку об отсутствии собственной квартиры;

- заявление с просьбой о предоставлении определенных услуг;

- копию паспорта;

- военный билет.

Зачастую документов из этого списка достаточно для того, чтобы получить необходимую государственную помощь. В отдельных случаях нужно донести дополнительные бумаги, о чем вам сообщит уполномоченный государственный орган, отвечающий за предоставление льгот и выплат военным.

Выплата выходного пособия

Государство не оставляет военных даже после их увольнения из рядов армии. Подтверждением тому является множество льгот им и их семьям, а также выходного пособия при увольнении. Цель такой помощи в поддержке уволенного пока он безработный и ищет новое место заработка.

https://www.youtube.com/watch?v=4TNMOlCDHd4

Как и любая другая мера госпомощи, выплаты уволенным военнослужащим обладают своими условиями, при которых деньги не предоставляют, в частности:

- лишение воинского звания;

- обвинительное судебное решение, предусматривающее наказание в виде лишения свободы;

- то же самое, только наказание условное, в случае совершения неумышленного или умышленные преступления;

- отчисление из образовательной либо профессиональной военной организации в результате неуспеваемости, проявлении нежелания учиться или в случае дисциплинарных нарушений;

- обвинительный судебный приговор, запрещающий занимать на протяжении установленного срока воинские должности;

- переход на работу в госструктуры силовых ведомств, таможню и МЧС;

- неисполнение требований, прописанных в контракте;

- если ФСБ отказалось предоставлять военнослужащему допуск к гостайне или же лишило его подобного допуска;

- провал назначенного ранее испытательного срока;

- нарушение ограничений, которые связаны с военной службой, к примеру, занятие коммерческой деятельностью, получение денежных вознаграждений от юр. и физ. лиц;

- утрата доверия собственного командования (не были приняты предотвращающие конфликт меры, не предоставлена информация о доходах или же их сокрытие).

Важно! Для определенных категорий военнослужащих предусмотрено повышение суммы выходного пособия. К примеру, солдат или офицер, являющийся обладателем государственной награды либо почетного звания Советского Союза или Российской Федерации, может рассчитывать при увольнении на двойной оклад.

В случае, когда выходное пособие, назначаемое после увольнения, вовремя не выплатили (или выплатили, но не в полном размере), не следует откладывать консультацию у юриста, занимающегося вопросами такого рода. Это позволит разрешить проблему в короткие сроки и с минимальными затратами.

Условия выхода на пенсию

Граждане, проходящие воинскую службу в вооруженных силах России или же неким образом причастны к ней, обладают правом на получение пенсионных соцвыплат на основании выслуги лет.

Это закреплено положениями Закона №4468-1. Для начисления пенсии контрактник обязан отслужить в рядах Вооруженных Сил РФ определенный период.

Ее размер зависит от того, какую именно должность во время воинской службы занимал льготник:

- офицер;

- прапорщик;

- мичман.

Пенсионные выплаты для данной категории начисляют в соответствии с определенными требованиями, а именно:

- До момента увольнения с воинской службы необходимо набрать не меньше 20 лет стажа. Также нужно обратить внимание на то, что бывший военный не может быть моложе 45 лет.

- Увольнение с места воинской службы произведено на основании “достижения срока, который позволяет находиться на службе”.

- На основе медицинских показаний.

- В случае проведения разных штатных мероприятий (имеются в виду возможные проверки на счет соответствия занятой военнослужащим должности), что и привело к увольнению.

Следует отметить, что также для военных требуется наличие у них определенного рабочего стажа:

- не менее 25 лет при общем стаже;

- не менее 12,5 лет стажа, полученного в рядах Вооруженных Сил России.

Пенсионные соцвыплаты, полагающиеся за выслугу лет, предоставляются гражданам, проходившим военную службу на контрактной основе в качестве рядового состава либо на должности сержанта или старшины, а также лицам, которые:

- служили в воинских частях любых подразделений;

- являлись участниками объединенных боевых или административных единиц Союза Независимых Государств;

- служили в частях, которые предназначаются для защиты российских границ;

- находились на воинской службе в подразделениях связи и информации.

Согласно российскому законодательству, военнослужащие не только могут рано выходить на пенсию, но и рассчитывать на различные льготы и выплаты, некоторые из которых распространяются даже на членов семьи и родителей. Главное, своевременно обратиться с просьбой о их предоставлении, предъявив полный пакет требуемых документов.

https://www.youtube.com/watch?v=H1sBzVft5s4

ПредыдущаяСледующая

Видео:Льгота военнослужащим и мобилизованным по налогу на имущество.Скачать

Какие налоговые льготы положены военнослужащим по контракту

- Не подлежат взиманию НДФЛ все виды пенсии.

- Пенсионеры не уплачивают госпошлину при подаче исков, связанных с нарушением их пенсионных прав.

- С 2021 г. пенсионеры имеют право на освобождение от уплаты земельного налога на участок площадью 600 кв. метров (п. 5 ст. 391 НК РФ).

- Пенсионеры, вышедшие на пенсию по инвалидности, полученной при выполнении служебных обязанностей, освобождаются от уплаты транспортного налога.

Минимальное требование к стажу для ухода на военную пенсию составляет 20 лет.

При этом общий трудовой стаж должен составлять 25 лет, а служба в Вооруженных силах не менее половины общего стажа – т.е. 12,5 лет.

Перечень льгот для военнослужащих по контракту и их семей в 2021 году

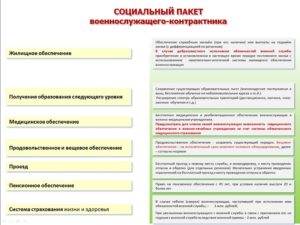

Граждане, продолжительность непрерывной службы которых составляет 3 года и более, вправе получить среднее профессиональное или высшее образование за счет бюджетных средств. Контрактникам, параллельно службе получающим гражданскую специальность, дополнительно предоставляются учебные отпуска.

Еще одним способом получения помощи в обретении жилья является военная накопительно-ипотечная система (НИС). Участвовать в ней вправе граждане, заключившие контракт после 01.01.2005 г.

Суть в том, что на протяжении 3 лет после внесения военнослужащего в реестр НИС на его счет поступают взносы из федерального бюджета. В 2021 году их размер составит 268 465,60 рублей. Накопленная за 3 года сумма может быть использована в качестве первоначального взноса на приобретение ипотечного жилья.

Далее до достижения военнослужащим 45-летнего возраста либо до его увольнения взносы по жилищному кредиту осуществляются государством.

Налоговые льготы военнослужащим

В отношении контрактников работает стандартный вариант, при котором налоговая база может уменьшаться на сумму фактических расходов, но не выше 2 млн рублей. При приобретении недвижимости за счет средств, включающих и собственные, и бюджетные, вычет предоставляется только по части расходов из личной составляющей.

Налоговые льготы ветеранам боевых действий включают послабления, связанные с уплатой НДФЛ, имущественного и иных налогов. В зависимости от того, в каком регионе проживает ветеран, он может получить послабления и по вычетам на транспорт.

Льготы военнослужащим в 2021 году

установление застрахованному лицу инвалидности до истечения одного года после увольнения с военной службы, со службы, после отчисления с военных сборов или окончания военных сборов вследствие увечья (ранения, травмы, контузии) или заболевания, полученных в период прохождения военной службы, службы, военных сборов;

Рекомендуем прочесть: Сколько Получает Мать Одиночка С 3 Детьми В 2021

Кроме того, законодательство предусматривает, что гражданин может бесплатно учиться в высших и средних профессиональных гражданских учебных заведениях по заочной или очно-заочной (вечерней) форме в том случае, если срок его службы по контракту превышает 3 года.

Предоставление военнослужащим налоговых льгот на транспорт, имущество и землю

- паспорт гражданина РФ;

- офицерское удостоверение или военный билет;

- ИНН;

- свидетельства, удостоверяющие, что заявитель имеет в собственности квартиру, транспортное средство или земельный участок;

- справка, подтверждающая, что у заявителя нет задолженностей по налоговым сборам.

Проходящие срочную военную службу по призыву обладатели автомобиля платят за него налог на общих основаниях. Регионы вправе освободить от оплаты, но на практике субъектов, предлагающих такое послабление, немного.

Налоговые льготы военнослужащим по контракту в 2021 году

Законодательство Российской Федерации предусматривает определенные послабления при уплате налогов для военнослужащих проходящих службу по контракту. Таким образом, от имущественного и земельного налога военнослужащие освобождены полностью. Рассмотрим более подробно послабления в налоговой системе для военнослужащих:

Военнообязанный гражданин – это лицо, которое проходит службу в российской армии, является военнообязанным и подчиняется своему непосредственному командиру. Служба проходит на основании принятой присяги на верность своему народу. В случае военных действий обязан выполнять свой долг беспрекословно.

Какие льготы положены военнослужащим и их семьям в 2021 году

С 2015-го года у граждан есть право на получение финансовой компенсации вместо бонусного дня отдыха (если они работают во внеурочный период времени). Кроме того, служащий имеет право выбрать – что конкретно ему нужнее – выходной или же денежная сумма.

И еще один важный момент: законодательством Российской Федерации предусмотрено следующее: у гражданина есть право на бесплатное обучение в высших и средних профессиональных гражданских учебных организациях. Форма обучения – заочная либо очно-заочная (вечерняя) – если гражданин планирует служить по контракту более трех лет.

Льготы военнослужащим по налогам: временные и постоянные субсидии

- потеря трудоспособности (инвалидность);

- отсутствие источника дохода;

- уход за детьми до 14-ти лет;

- утеря трудоспособности спустя какое-то время со дня смерти супруга (при условии отсутствия иных источников существования).

Рекомендуем прочесть: Со скольки лет комендантский час не действует

Налоговые льготы контрактникам в основном касаются освобождения его и членов семьи от уплаты пошлины на землепользование и личное имущество.

Указанные компенсационные льготы действительны до момента получения контрактником собственного жилья.

Льготы по налогу на имущество военным пенсионерам в 2021 году

Фактически льгота начинает действовать с момента возникновения права на нее, т.е. выхода на пенсию, заключения контракта или призыва на военную службу. Если отчисление начинается в середине периода, военнослужащему все же придется оплатить налог частично.

https://www.youtube.com/watch?v=O8mAFah-VaY

Не платить налог на законных основаниях сможет лишь ограниченный круг граждан, относящихся к льготной категории.

Фактическая сумма, подлежащая выплате, зависит от кадастровой цены объекта недвижимости и региональной ставки.

Налог может быть уменьшен на сумму налогового вычета. Кадастровая стоимость определяется на основании оценочных данных, указанных на момент оформления права собственности.

Вся информация об объекте недвижимости находится в единой базе Росреестра.

Льготы контрактникам и их семьям

Если гражданином контракт был заключён после 2005 года, то он может воспользоваться военной ипотекой.

Её суть заключается в том, что после внесения служащего в реестр в течение 3 лет на его счёт поступают средства. Они выделяются из федерального бюджета и могут быть внесены в качестве первоначального взноса.

А после платежи по кредиту будет оплачивать государство. Это сможет продолжаться до увольнения либо до достижения 45 лет.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

Налоговые вычеты военнослужащим по контракту 2021 год

Военнослужащие относятся к отдельной категории граждан, для которых государство предусматривает максимальное количество льгот и привилегий в различных областях жизнедеятельности. Налогообложение не является исключением. Те, кто служит в рядах ВС РФ, могут рассчитывать на значительные послабления при уплате налогов.

При соблюдении определенных условий армейцы могут получить освобождение от имущественного или земельного сбора, уменьшить платежи по доходам физических лиц, существенно увеличить размер налоговых вычетов при покупке недвижимости, лечении и воспитании детей.

Налоговые льготы для военнослужащих обширны и многообразны, но перечень для каждого конкретного военного устанавливается в индивидуальном порядке. Может учитываться вид несения службы, выслуга лет и даже звание, а также наличие воинских почестей.

Если вы хотите разобраться в том, какие конкретно послабления полагаются солдатам-срочникам или тем, кто служит по собственному желанию на основании контракта, читайте эту статью.

В соответствии с действующим законодательством, имущество делится на объекты недвижимости и участки земли. Алгоритм оплаты такого налога установлен главой 32 НК РФ , а перечень освобождаемых лиц — ст. 395 .

Военные не включены в такой список. Более того, действующая редакция 76-ФЗ отменила предыдущую, в статье 17 которой была предусмотрена льгота по земле.

Внося поправки, законодатель изменил льготу на компенсационную выплату денежных средств.

Рекомендуем прочесть: К Кому Иск На Отмену Ареста Залоговой Недвижимости

Имущественные налоговые льготы для военнослужащих

Из этого можно заключить, что военнослужащий вправе получить налоговую привилегию на тот или иной объект недвижимости, указанный выше. При этом следует учитывать, что согласно п. 3 ст. 407 НК РФ, данную преференцию можно применять только для одного объекта каждого типа.

Согласно ст. 56 НК РФ, для военных пенсионеров и военнослужащих, перечисленных выше органов, устанавливаются налоговые льготы, которые позволяют не платить налог или сбор, или же вносить меньшую сумму, чем ту, которую вносят прочие налогоплательщики.

📹 Видео

Льготы ветеранам боевых действийСкачать

льготы ветеранам боевых действий-льготы ветеранамСкачать

СВО. Выплаты, пособия и компенсации военнослужащим и их семьям.Скачать

Служба по контракту. Какие льготы предоставляются военнослужащим?Скачать

Кому из военнослужащих положена единовременная выплата по 306 ФЗСкачать

Кому положены льготы на транспортный налог?Скачать

Родственники участников СВО могут получить положенные им льготыСкачать

Налоговые льготы: кому положены и как их оформитьСкачать

Зарплата военнослужащего по контрактуСкачать

СВО. Денежное довольствие мобилизованного добровольца контрактникаСкачать

Изменения в ФЗ О статусе военнослужащих по жилью что ожидает военныхСкачать

Льготы военнослужащим по контракту в 2021 году: порядок получения, размерСкачать

Увольнение по категории Д: что положено?Скачать

Кто освобождается от уплаты транспортного налога?Скачать

Материальная помощь военнослужащим – ответы на вопросы.Скачать

Важные изменения по НИС (ч.2) Это должен знать каждый военнослужащийСкачать

14102022 Налоговая новость об освобождении от НДФЛ ветеранов боевых действий / income of veteransСкачать