КБК для НДС для ИП – обязательный реквизит, который должен знать предприниматель для корректной уплаты налога и во избежание штрафных санкций. Расчёт суммы НДС осуществляется ежеквартально, а уплата производится в течение следующих 3-х месяцев равными долями.

Задержка оплаты приводит к начислению пени. Если сумма налога была внесена в неполном объёме либо не внесена вовсе, и подобный факт был выявлен налоговой службой, ИП будет начислен штраф.

Что будет, если ИП отправит платёж по неверному КБК, и какие изменения произошли в 2021 году с этим реквизитом.

- Для чего нужны КБК

- Кбк для ндс в 2021 году

- Что делать если КБК указан с ошибкой

- Важные изменения 2021 года

- Кбк по основным налогам на 2021 год

- КБК по налогам на 2021 год для основных отчислений

- КБК пени для налогов на 2021 год

- КБК для штрафов по налогам на 2021 год

- КБК страховых взносов для платежей с 1 января 2021 года

- Новые КБК для пеней по страховым взносам с 1 января 2021

- Новые КБК для штрафов по страховым взносам для платежей с января 2021 года

- КБК для взносов ИП на 2021 год

- КБК по взносам для ИП за себя с 2021 года

- Кбк по ндс 2021

- Кто и когда платит

- Значение КБК для основного обязательства по НДС

- Для пени и штрафов

- Для налоговых агентов

- Как заполнить платежку

- Кбк ндс 2021 для юридических лиц и ип, кбк пени по ндс

- Кбк по ндс 2021 года

- Ндс в 2021-м — сроки, пени, штрафы

- Актуальные КБК по НДС 2021 года

- Изменения в сфере НДС

- Тоже может быть полезно:

- 🎥 Видео

Для чего нужны КБК

КБК (код бюджетной классификации) – уникальный набор цифр, который позволяет контролирующим органам идентифицировать поступления в бюджет для дальнейшего анализа.

С помощью кодов происходит регулирование финансовых потоков, распределение поступлений на различные уровни (федеральный и региональный), а также соотношение доходов с расходами.

Без КБК невозможно оплатить налоговые платежи и иные отчисления в бюджет, а неверное значение даже одной цифры приведёт к тому, что средства не поступят по назначению.

Код состоит из 20 цифр, каждая из которых имеет смысловое значение, а также отличается для каждого ведомства и типа налогообложения. До 2004 года КБК состоял из 9 чисел.

Структура кода содержит основной принцип действия, для этого требуется знать расшифровку каждой цифры:

- администрирующий платёж орган шифруют первые три цифры. Иными словами, они отображают адресата или получателя средств. Это могут быть органы налоговой службы (182), ПФР (392), ФТС (153), ФСС (393) и проч.;

- 4 – характеризует группу поступлений;

- 5-6 – отражают код оплачиваемого налога, например, «02» акцизы, взносы на страхование «03»;

- 7-11 – указывают подстатьи доходов;

- 12-13 характеризуют уровень бюджета. «01» – федеральный, «02» – региональный, муниципальные бюджеты «03», «04», «05», остальные указывают на бюджетные или страховые фонды;

- 14-17 конкретная цель платежа – налоги, сборы, взносы, штрафы;

- 18-20 отображает платёж с точки зрения сектора дохода (принудительное изъятие, доход от собственности и проч.).

Основными задачи кодов являются:

- Упорядочение финансовой отчётности.

- Обеспечение унифицированной формы бюджетной финансовой информации.

- Регулирование государственных финансовых потоков.

- Составление и выполнение бюджетов разного уровня.

- Сравнительный анализ динамики доходов и расходов за конкретный период.

- Формирование достоверных сведений о текущем положении государственной казны.

Однако не требуется составлять КБК самостоятельно, узнать корректные реквизиты возможно одним из способов:

- на сайте ФНС России http://www.nalog.ru;

- через специализированные сервисы по заполнению платёжных поручений;

- ознакомиться с Приказом Минфина №65н;

- обратиться лично в налоговые органы с просьбой предоставить реквизиты на бумажном носителе.

Таким образом, предназначение КБК заключается в систематизации информации о плательщике контролирующими органами, а именно, кто отправитель, какая цель.

Код должен быть указан в разделе «Назначение платежа» платёжки. По факту, он дублирует данные, указанные в разделе оснований платежа, а также сведения о получателе и его р/сч.

Кбк для ндс в 2021 году

По налоговому законодательству любой доход индивидуального предпринимателя, полученный по итогам финансово-хозяйственной деятельности, облагается НДС. Исключением являются предприниматели, избравшие один из специальных режимов налогообложения (УСН, ЕНВД, ЕСХН, ПСН).

Однако эти категории ИП не освобождены от уплаты НДС по импорту товаров. Расчёт суммы НДС производится по итогам квартала. Уплата налога осуществляется в соответствии с действующим налоговым законодательством не позднее 25 числа месяца, следующего за отчётным кварталом.

Если налоговая проверка установит, что обязательный платёж внесён с опозданием или вовсе проигнорирован, то к индивидуальному предпринимателю будут применены меры ответственности в виде штрафов. Для перечисления начисленных штрафов, пени установлены индивидуальные КБК.

https://www.youtube.com/watch?v=wTtvtDcICJI

Актуальные в 2021 году КБК для уплаты НДС ИП:

- для ИП, которые реализуют товар на территории страны – 18210301000011000110;

- для ИП, импортирующих товары из стран-участниц Таможенного союза (администратором выступает налоговая инспекция) – 18210401000011000110;

- для ИП, импортирующих товары из стран, не являющихся членами Таможенного союза (администратором становится ФТС) – 15310401000011000110.

Как было сказано ранее, для уплаты штрафных санкции предусмотрены отдельные КБК:

Также ИП может стать налоговым агентов по НДС, если:

- арендует имущество, принадлежащее госорганам и МСУ;

- приобретает товар, работы или услуги у зарубежных компаний, которые не стоят на учёте в ФНС РФ для перепродажи на территории страны;

- приобретает казённое имущество;

- реализует имущество по судебному решению, если собственник плательщик налога;

- оказывает посреднические услуги при реализации товара, работ или услуг зарубежным компаниям, не зарегистрированным в РФ.

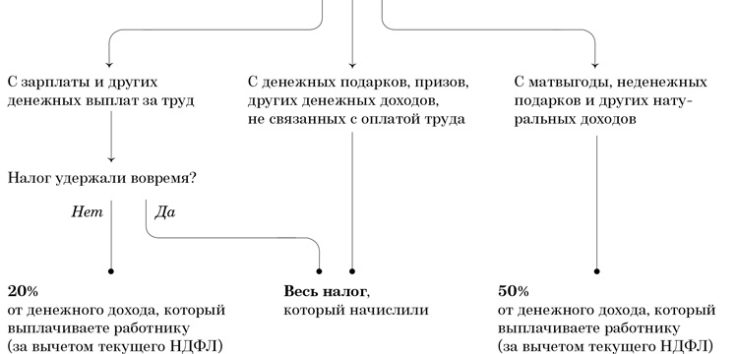

В таком случае предпринимателю необходимо удержать НДС с контрагентов и перечислить в бюджет. Сумма налога может входить в цену. При подобной ситуации ИП должен указать в платёжке статус налогового агента (код 02) и КБК 18210301000011000110.

Оплату пени и штрафов нельзя совмещать с основным платежом. Необходимо разбить на два платёжных поручения с указанием соответствующих реквизитов.

Что делать если КБК указан с ошибкой

Когда КБК при оплате налоговых платежей, страховых взносов или НДФЛ в 2021 году за сотрудников указан некорректно, платёж будет отправлен в бюджет, но не пройдёт при поступлении процедуру идентификации, а значит, будет некорректно распределён.

Это означает, что государство не увидит поступления. Результатом может стать недоимка по определённой статье от налоговой службы. Однако если код был перепутан, то может сформироваться переплата по другой статье.

Результатом будет выставленное ФНС требование по уплате недоимки, а также штрафных санкций за просрочку.

Индивидуальным предпринимателям, самостоятельно обнаружившим ошибку в КБК, необходимо придерживаться следующего регламента:

- Убедиться, что платёж поступил в государственный бюджет.

- Обратиться в органы налоговой службы по месту учёта и подать обращение об уточнении платежа. Не существует регламентированной формы, поэтому письмо составляется в свободной форме. Важно приложить документы, подтверждающие факт отправки средств (платёжное поручение). Органы ФНС могут инициировать проведение сверки расчётов, предприниматель привлекается к участию. По итогам составляется акт.

- Решение ФНС. По итогам проверки налоговая служба оформляет уведомление об уточнении платежа на дату фактического перечисления.

Указанный выше случай один из самых простых. Возможны ситуации, когда ошибка допущена в конце отчётного периода и потому уточнён платёж только после его завершения. После уточнения предприниматель должен подать повторно отчёт, в котором была допущена ошибка.

Если ИП указал неверный КБК, и это привело к тому, что платёж был отнесён к другому контролирующему органу, например, вместо кода ФНС указан код ПФР, то обязательство по уплате не считается исполненным.

Исправить ситуацию можно двумя способами: уточнив платёж, написав заявление в две инстанции сразу либо оплатить повторно по корректным реквизитам, а уже после инициировать процедуру уточнения.

При составлении письма об уточнении платежа рекомендуется указать сумму, дату, номер платёжки, наименование платежа в бюджет. Важно указать и сведения о корректируемом реквизите с указанием корректного значения.

Важные изменения 2021 года

Налоговое законодательство РФ регулярно обновляется, дополняется и корректируется, что приводит к изменениям в реквизитах, основным из которых является код бюджетной классификации.

Видео:Какие налоги платит ИП на общей системе налогообложения в 2021 году? НДС и НДФЛ.Скачать

Кбк по основным налогам на 2021 год

НДС, НДФЛ, налог на прибыль, транспортный налог, налог на имущество

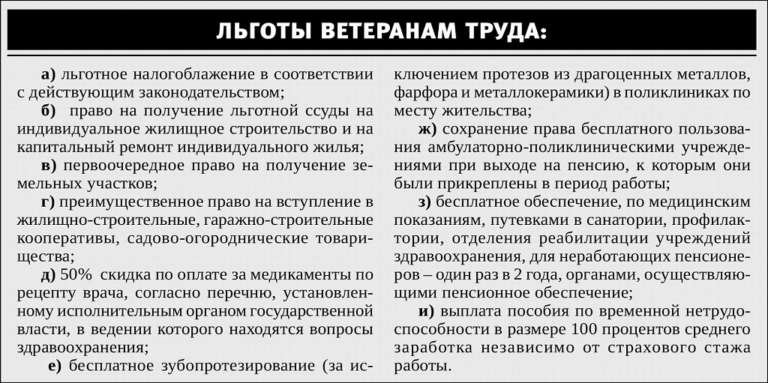

В таблицах ниже мы привели КБК 2021 года для налогов, которые чаще всего используют компании: налог на добавленную стоимость, налог на прибыль в федеральный и региональный бюджет, налог на доходы физических лиц, а также имущественные налоги – на транспорт и имущество. КБК на 2021 год утверждены приказом Минфина России от 08.06.2021 132н.

На какие КБК платить налоги в 2021 году?

Таблицы составили с учетом изменений, которые ввел Минфин для кодов с 2021 года. Для удобства таблицы разбили отдельно для основных платежей, пеней и штрафов.

КБК по налогам на 2021 год для основных отчислений

| Наименование платежа | КБК |

| Налог на прибыль, который зачисляют в федеральный бюджет | 182 1 01 01011 01 1000 110 |

| Налог на прибыль, который зачисляют в региональный бюджет | 182 1 01 01012 02 1000 110 |

| НДС, кроме импортного | 182 1 03 01000 01 1000 110 |

| Налог на имущество | 182 1 06 02010 02 1000 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 05 01011 01 1000 110 |

| Налог по упрощенке с объектом «доходы минус расходы», в том числе минимальный налог | 182 1 05 01021 01 1000 110 |

| ЕНВД | 182 1 05 02010 02 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| НДФЛ для налогового агента | 182 1 01 02010 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 06 06031 03 1000 110 |

КБК пени для налогов на 2021 год

| Наименование платежа | КБК |

| Налог на прибыль, который зачисляют в федеральный бюджет | 182 1 01 01011 01 2100 110 |

| Налог на прибыль, который зачисляют в региональный бюджет | 182 1 01 01012 02 2100 110 |

| НДС | 182 1 03 01000 01 2100 110 |

| Налог на имущество | 182 1 06 02010 02 2100 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 05 01011 01 2100 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 05 01021 01 2100 110 |

| ЕНВД | 182 1 05 02010 02 2100 110 |

| ЕСХН | 182 1 05 03010 01 2100 110 |

| НДФЛ для налогового агента | 182 1 01 02010 01 2100 110 |

| Транспортный налог | 182 1 06 04011 02 2100 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 06 06031 03 2100 110 |

КБК для штрафов по налогам на 2021 год

| Наименование платежа | КБК |

| Налог на прибыль, который зачисляют в федеральный бюджет | 182 1 01 01011 01 3000 110 |

| Налог на прибыль, который зачисляют в региональный бюджет | 182 1 01 01012 02 3000 110 |

| НДС | 182 1 03 01000 01 3000 110 |

| Налог на имущество | 182 1 06 02010 02 3000 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 05 01011 01 3000 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 05 01021 01 3000 110 |

| ЕНВД | 182 1 05 02010 02 3000 110 |

| ЕСХН | 182 1 05 03010 01 3000 110 |

| НДФЛ для налогового агента | 182 1 01 02010 01 3000 110 |

| Транспортный налог | 182 1 06 04011 02 3000 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 06 06031 03 3000 110 |

КБК страховых взносов для платежей с 1 января 2021 года

Минфин утвердил новые коды бюджетной классификации для платежных поручений на страховые отчисления (приказ от 08.06.2021 № 132н). Мы сравнили старые и новые КБК – изменения есть.

https://www.youtube.com/watch?v=dNmtuaeTo78

Проверьте актуальные для 2021 года значения по нашим таблицам для взносов, пеней и штрафов. Мы составили их с учетом всех изменений. Когда будете заполнять платежки за период с 1 января 2021 года, ориентируйтесь на обновленные коды, иначе есть риск пеней.

КБК по страховым взносам для основных отчислений с 2021 года

| Наименование платежа | КБК |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 02 02010 06 1010 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 02 02131 06 1010 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 02 02131 06 1020 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 02 02132 06 1010 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 02 02132 06 1020 160 |

| Медицинские взносы | 182 1 02 02101 08 1013 160 |

| Социальные взносы | 182 1 02 02090 07 1010 160 |

| Взносы на травматизм | 393 1 02 02050 07 1000 160 |

Новые КБК для пеней по страховым взносам с 1 января 2021

| Наименование платежа | КБК |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 02 02010 06 2110 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 02 02131 06 2110 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 02 02131 06 2110 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 02 02132 06 2110 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 02 02132 06 2110 160 |

| Медицинские взносы | 182 1 02 02101 08 2013 160 |

| Социальные взносы | 182 1 02 02090 07 2110 160 |

| Взносы на травматизм | 393 1 02 02050 07 2100 160 |

Новые КБК для штрафов по страховым взносам для платежей с января 2021 года

| Наименование платежа | КБК |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 02 02010 06 3010 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 02 02131 06 3010 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 02 02131 06 3010 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 02 02132 06 3010 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 02 02132 06 3010 160 |

| Медицинские взносы | 182 1 02 02101 08 3013 160 |

| Социальные взносы | 182 1 02 02090 07 3010 160 |

| Взносы на травматизм | 393 1 02 02050 07 3000 160 |

КБК для взносов ИП на 2021 год

Минфин в своем новом приказе № 132н также обновил КБК и для предпринимателей. Речь идет о фиксированных взносах за себя. Правда тут есть путаница.

В этом году чиновники решили, что взносы в ПФР надо платить на один общий КБК независимо от суммы дохода (в пределах и свыше 300 000 руб.).

По новому же приказу Минфин меняет название для кода, из которого следует, что его применяют только для пенсотчислений с дохода в пределах лимита 300 000 руб. А вот отдельного кода для сверхлимитных доходов не приводит.

КБК по взносам для ИП за себя с 2021 года

| Наименование платежа | КБК взноса | КБК пени | КБК штрафа |

| Взносы в фиксированном размере на страховую пенсию (с доходов в пределах 300 000 руб.) | 182 1 02 02140 06 1110 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

| Взносы в ФФОМС в фиксированном размере | 182 1 02 02103 08 1013 160 | 182 1 02 02103 08 1013 160 | 182 1 02 02103 08 1013 160 |

Видео:Страховые взносы ИП в 2024 году 👀Скачать

Кбк по ндс 2021

КБК по НДС — это код бюджетной классификации, который необходимо указывать при заполнении платежного поручения для перечисления налога на добавленную стоимость (а также пеней и штрафов по нему) в бюджет.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Коды бюджетной классификации — это специальные идентификаторы, состоящие из 20 знаков, по платежам в бюджет. Они служат для распределения средств в бюджете.

КБК по НДС, так же как и иные коды, устанавливаются ежегодно Приказом Минфина, однако сами значения могут меняться реже.

Значения КБК для платежей по налогу отличаются от тех, что установлены для штрафных санкций и пени (НДС); КБК 2021 года утверждены Приказом Минфина от 08.06.2021 № 132-н.

Кто и когда платит

По ст. 143 НК РФ, налогоплательщиками по данному виду сбора являются юридические лица и ИП, однако считается, что в конечном счете его уплачивает покупатель. Дело в том, что налог на добавленную стоимость является косвенным.

С его помощью государство стремится получить часть надбавки, которую устанавливает производитель или продавец к цене товара на каждой стадии производства или реализации.

Расчет налога осуществляется производителем и продавцом, но он закладывается в стоимость продукции, к тому же предприниматель вычитает входящий НДС, уже уплаченный при покупке товаров для производства.

Таким образом, покупатель является источником сбора, однако в законодательном акте — в Налоговом кодексе — физические лица не упомянуты в качестве плательщиков НДС, они его не рассчитывают и не перечисляют.

https://www.youtube.com/watch?v=mCHTjTw7PS0

Данное финансовое обязательство имеет большое значение для бюджета и не только в плане объема поступлений. Государство, вводя налог на добавленную стоимость, обеспечивает взнос средств в бюджет ранее момента итоговой продажи продукции, что повышает эффективность обязательства, его собираемость.

С 01.01.2021 НДС повышен с 18 % до 20 %.

Значение КБК для основного обязательства по НДС

Коды бюджетной классификации устанавливаются единые для юридических лиц и индивидуальных предпринимателей, значения не зависят от статуса налогоплательщика и организационно-правовой формы.

В 2021 году значения КБК для данного налога установлены такие же, как и в 2021. По основному обязательству данные приведены ниже.

| Цель платежа | Показатель КБК |

| Налог на добавленную стоимость на товары, а также работы и услуги, реализуемые на территории РФ | 182 1 03 01000 01 1000 110 |

| Налог на товары, работы, услуги из Беларуси и Казахстана | 182 1 04 01000 01 1000 110 |

| Налог на товары, работы, услуги из-за рубежа | 153 1 04 01000 01 1000 110 |

Для пени и штрафов

КБК «Пени по НДС» в 2021 году также действуют аналогичные тем, что использовались в 2021 году. В таблице представлены актуальные показатели КБК при уплате НДС.

| Вид сбора | КБК НДС, пени | Штрафы |

| Налог на добавленную стоимость на товары, а также работы и услуги, реализуемые на территории РФ | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию РФ из Беларуси и Казахстана | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию РФ (администратором платежей в данном случае является ФТС России) | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

В случае пропуска срока перечисления платежа насчитываются пени по НДС; КБК 2021 потребуются при заполнении платежки на перечисление пени по собственной инициативе или по требованию налогового органа.

КБК «Штраф НДС» 2021 для юридических лиц необходим при оформлении платежного документа по уплате штрафа, который назначается за несвоевременное или ненадлежащее исполнение финансовой повинности (например, при неполной уплате установленного сбора).

Для налоговых агентов

Налоговыми агентами по НДС являются, в соответствии со ст. 161 НК РФ:

- арендаторы имущества у госорганов и органов местного самоуправления;

- приобретатели товаров, работы и услуг у иностранных организаций, действующих на российском рынке, которые сами не учтены в качестве налогоплательщиков в РФ;

- покупатели госимущества, за исключением ИП;

- органы, компании и ИП, уполномоченные на продажу конфискованного имущества, и т. п.;

- с 01.10.2011 — покупатели имущества и(или) имущественных прав должников, признанных банкротами (за исключением физических лиц, не имеющих статус индивидуальных предпринимателей);

- состоящие на учете в качестве налогоплательщиков (организации и ИП), осуществляющих предпринимательскую деятельность с применением договоров поручения, договоров комиссии или агентских договоров, и производством расчетов по ним с иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков.

Налоговый агент указывает в поле 101 свой статус, который обозначается шифром «02».

| Статус | Значение КБК |

| Налоговый агент | 182 1 03 01000 01 1000 110 |

Как заполнить платежку

Видео:КБК по налогам и взносам. КБК пени и штрафы. Изменения в налоговом учете с 2021 годаСкачать

Кбк ндс 2021 для юридических лиц и ип, кбк пени по ндс

По ст. 143 НК РФ, налогоплательщиками по данному виду сбора являются юридические лица иИП, однако считается, что в конечном счете его уплачивает покупатель.Дело в том, что налог на добавленную стоимость является косвенным. С его помощью государство стремится получить часть надбавки, которуюустанавливает производитель или продавец к цене товара на каждой стадии

производства или реализации.

Расчет налога осуществляется производителем и продавцом, но он закладывается в стоимость продукции, к тому жепредприниматель вычитает входящий НДС, уже уплаченный при покупкетоваров для производства. Таким образом, покупатель является источникомсбора, однако в законодательном акте — в Налоговом кодексе — физическиелица не упомянуты в качестве плательщиков НДС, они его не рассчитывают и

не перечисляют.

https://www.youtube.com/watch?v=mCHTjTw7PS0

Данное финансовое обязательство имеет большое значение для бюджета ине только в плане объема поступлений. Государство, вводя налог надобавленную стоимость, обеспечивает взнос средств в бюджет ранее момента итоговой продажи продукции, что повышает эффективность обязательства,

его собираемость.

https://www.youtube.com/watch?v=MIZOuCXAuoA

С 01.01.2021 НДС повышен с 18 % до 20 %.

По ст. 143 НК РФ, налогоплательщиками по данному виду сбора являются юридические лица и ИП, однако считается, что в конечном счете его уплачивает покупатель.

Дело в том, что налог на добавленную стоимость является косвенным.

С его помощью государство стремится получить часть надбавки, которую устанавливает производитель или продавец к цене товара на каждой стадии производства или реализации.

Расчет налога осуществляется производителем и продавцом, но он закладывается в стоимость продукции, к тому же предприниматель вычитает входящий НДС, уже уплаченный при покупке товаров для производства.

Таким образом, покупатель является источником сбора, однако в законодательном акте — в Налоговом кодексе — физические лица не упомянуты в качестве плательщиков НДС, они его не рассчитывают и не перечисляют.

Данное финансовое обязательство имеет большое значение для бюджета и не только в плане объема поступлений. Государство, вводя налог на добавленную стоимость, обеспечивает взнос средств в бюджет ранее момента итоговой продажи продукции, что повышает эффективность обязательства, его собираемость.

Видео:Смена режима налогообложения для ИП. Обязательная постановка на регистрационный учет по НДССкачать

Кбк по ндс 2021 года

Обратимся к кодам бюджетной классификации по НДС для юридических лиц и индивидуальных предпринимателей. Когда этот налог платится в 2021-м? Каковы КБК по уплате НДС в 2021 году, а также пени и штрафы, связанные с ним? Все ответы — в нашей статье.

Ндс в 2021-м — сроки, пени, штрафы

КБК по НДС 2021 года для юридических ли и ИП необходимо знать, чтобы грамотно заполнить платежки по НДС и избежать штрафных санкций налоговых органов. Как и ранее, рассчитывать сумму НДС необходимо по итогам каждого квартала. А уплата производится в течение последующих трех месяцев равномерно. Вносится платеж не позже чем 25 числа месяцев, идущих за отчетным кварталом.

Например, НДС за I квартал 2021 года необходимо перечислить в бюджет равными долями не позднее 25 апреля, 25 мая и 25 июня 2021 года. Аналогично пойдет и оплата за последующие кварталы 2021 года.

В свою очередь налоговая декларация по НДС подается в срок до 25 числа месяца, следующего за отчетным кварталом.

Статья 75 НК РФ НДС содержит правило: за задержку оплаты НДС в 2021 году могут быть начислены пени. В случае недоплаты или полной неуплаты налога, выявленной по итогам проверки, юридическое лицо можно привлечь к ответственности в виде штрафов (ст. 122 НК РФ, ст. 15.11 КоАП РФ). Для перечисления штрафов и пеней существуют отдельные КБК, их нельзя смешивать с основным платежом.

Напомним, что с 1 октября 2021 года поменялись правила расчета пени по НДС. Эти правила действуют и в 2021 году.

Актуальные КБК по НДС 2021 года

Приведем значения основных КБК по НДС 2021 года, действующих в отношении юридических лиц и ИП. Администрированием НДС в 2021 году занимаются две службы: налоговая и таможенная:

На реквизиты ФНС перечисляется НДС с внутрироссийских отгрузок и с импортных операций при ввозе имущества из стран-участниц ЕАЭС. На реквизиты ФТС перечисляется НДС с импортных операций при ввозе имущества из-за пределов ЕАЭС. Именно поэтому в первых трех разрядах КБК по НДС в 2021 году указываются разные цифры. Будьте внимательны:

- администратор платежа – ФНС, то КБК начинается с цифр «182»;

- администратор платежа – ФТС, то КБК начинается с цифр «153».

При реализации продукции и услуг на территории России в 2021 году актуальны КБК по НДС:

- обязательный платеж — 182 1 03 01000 01 1000 110;

- пени — 182 1 03 01000 01 2100 110;

- штраф — 182 1 03 01000 01 3000 110.

Если импортируются товары из стран-членов Таможенного союза, и администрирование НДС ведется налоговой инспекцией, то используются следующие КБК:

- обязательный платеж — 182 1 04 01000 01 1000 110;

- пени — 182 1 04 01000 01 2100 110;

- штраф — 182 1 04 01000 01 3000 110.

При импорте товаров из иных стран, когда администратором платежей становится Федеральная таможенная служба, применяются КБК по НДС:

- обязательный платеж — 153 1 04 01000 01 1000 110;

- пени — 153 1 04 01000 01 2100 110;

- штраф — 153 1 04 01000 01 3000 110.

Правила, особенности заполнения платежных поручений на перечисление налога на добавленную стоимость прописаны в Положении Банка России от 19 июня 2012 г. № 383-П и приложениях 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н.

Изменения в сфере НДС

НДС относится к одному из тех видов налогов, для которого не существует какой-то единой ставки. Кроме того, с 1 января 2021 года произошли изменения в части увеличения налоговой ставки НДС для определенных операций. Федеральным законом от 03.08.2021 № 303-ФЗ основная ставка НДС была повышена на 2%, с 18% в предыдущие годы до 20% с 1 января 2021 года.

https://www.youtube.com/watch?v=bFvkatpMlMo

Пониженная ставка 10% для социально значимых товаров на 2021 год не изменилась. Также сохранилась нулевая ставка НДС, которая применяется при экспорте, международных перевозках и других операциях, перечисленных в п. 1 ст. 164 НК РФ.

25 сентября 2021 года Совет Федерации одобрил законопроект № 720839-7, которым будут внесены изменения в НК РФ. В части налога на добавленную стоимость Законопроект устанавливает:

- порядок восстановления НДС в случае перехода налогоплательщика на ЕНВД с одновременным применением общего режима налогообложения;

- порядок восстановления НДС для правопреемника в случае реорганизации организации, в частности, в случае, когда правопреемники начинают осуществлять необлагаемую НДС деятельность или в случае перехода на специальные налоговые режимы;

- право налогоплательщика на вычет сумм НДС, предъявленных ему по приобретенным для выполнения строительно-монтажных работ имущественным правам;

- право налогоплательщика на вычет сумм НДС, предъявленных ему при выполнении работ (оказании услуг) по созданию нематериального актива, и порядок принятия к вычету таких сумм НДС.

Ставки НДС в 2021 году изменяться не будут, и сохранятся на уровне 2021 года.

Тоже может быть полезно:

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК +7 499 938 52 26. СБП +7 812 425 66 30, доб. 257. Регионы — 8 800 350 84 13 доб. 257

🎥 Видео

Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

НДС 2023, Основная система налогообложения, или ОСНОСкачать

Общий режим для ИП: как не платить НДС?Скачать

ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

Что выгоднее для ИП в 2021 году – патент или упрощенка? ч. 1Скачать

ИП 6 // Налоги и взносы по УСН в 2021 годуСкачать

Важные изменения по налогам для ИП в 2021Скачать

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

Что делать с НДС на УСН? Ошибки ИП и ошибки ООО. Налоги и налогообложение. Лайфхаки бизнеса.Скачать

Коды бюджетной классификации (КБК)Скачать

ИП в 2021 году, Как открыть ИП и что надо знать? Взносы за себя. ИП и самозанятость, Мой налог 2021Скачать

Все налоги ООО на ОСН. Какие налоги на общей системе налогообложения?Скачать

УСН в 2021 году - обязательный аудит, применение ККТ, дробление бизнеса, фиксированный платеж ИПСкачать

ТОП-3 разъяснений чиновников по НДС за 4 квартал 2021Скачать

Как выбрать выгодную систему налогообложения для ИП: лучший налоговый режим 2022 для ИП с таблицейСкачать