Упрощенная система уплаты налогов – это особый льготный режим, в соответствии с которым подача налоговой декларации делается только один раз в год. УСН выбирают многие индивидуальные предприниматели или организации, потому что упрощенка позволяет выплачивать только один вид налога, минуя НДФЛ или налог на добавленную стоимость.

Итоговая оплата УСН производится один раз в год, не позднее 31 марта для обществ с ограниченной ответственностью и не позднее 30 апреля для ИП. Однако помимо ежегодных платежей при работе по УСН придется выплачивать в государственный бюджет и ряд дополнительных авансовых платежей, в конце каждого отчетного периода (квартала).

- Что представляет собой УСН?

- Отчетность по упрощенке для ИП

- Когда платится налог на УСН?

- Ответственность за просрочку оплаты налогов

- Ип на усн – все в одной таблице-что? как? когда?

- От чего зависит объем налогов у «упрощенца»: полный разбор для новичков

- Как ИП платит налоги по упрощенке: даты, суммы, условия (таблица)

- Разные ставки на УСН 6% и 15%: что проще и выгодней платить

- Страховые взносы за ИП: зачем их рассчитывать, если суммы фиксированы

- Как платить, если есть работники: новейшая инструкция

- 6 эффективных лайфхаков современного УСН-щика: чего не расскажет налоговая

- Ип на усн 6%: рассчитываем и уплачиваем налоги и страховые взносы | контур.ндс+

- Вводные данные

- Что следует уплачивать

- Учет

- Расчет налога

- Что считается доходом

- Таблица 5. Пример заполнения Раздела I Книги учета доходов и расходов

- Всё об упрощенке 6%: Что такое «упрощенка», Кто вправе работать, Кому выгодно УСН 6%, Когда и Как платить налог на упрощенке 6%

- Кто вправе работать на УСН

- Кому выгодно УСН 6%

- Что показывает ставка

- С какого дохода платить

- За что не надо платить налог

- Когда платить налог

- За какой период считать

- Ошибки в расчете налога

- Какие документы ждет налоговая

- Кроме налога

- Одной таблицей

- 🔍 Видео

Что представляет собой УСН?

Под УСН понимают упрощенную систему налогообложения, которая была введена в целях поддержки малого и среднего бизнеса, для облегчения жизни индивидуальных предпринимателей. Выплаты по системе УСН заметно отличаются от общей системы налогообложения, которая работает для всех бизнесменов по умолчанию, после подачи заявления на регистрацию.

При выборе упрощенной системы оплаты налогов предприниматель больше не выплачивает:

- налог на доход физических лиц (НДФЛ);

- налог на добавленную стоимость;

- налог на имущество физлиц, которое используется в предпринимательской деятельности ИП.

По упрощенке уплачивается только один налог, однако отчисления на пенсионное, медицинское страхование должны все равно идти по стандартной схеме.

Чтобы использовать УСН в работе, ИП должен выразить соответствующее желание еще в момент подачи заявления на регистрацию.

В противном случае ему придется использовать ОСНО (общую систему налогообложения), а перейти на УСН можно будет только с начала следующего календарного года.

ИП вправе выбрать налог на УСН только при соблюдении следующих условий:

- доход за 9 месяцев текущего года не должен превышать 112,5 миллионов рублей;

- максимальное количество наемных сотрудников – 100 человек;

- стоимость основных средств, подлежащих амортизации, не более 100 миллионов рублей.

Налог по упрощенной системе налогообложения предполагает 2 варианта выплат:

- уплата 6% со всех полученных доходов;

- уплата 15% с разницы между расходами и доходами (доходы минус расходы).

Чтобы понять, какой именно вариант выбрать, необходимо рассчитать процентное соотношение расходов и доходов. Если расходы превышают 60% от доходов, то предпочтительным будет второй вариант – доходы минус расходы.

В этом случае свои расчеты придется подтвердить документами, а в случае убыточной деятельности все равно придется платить 1% от полученных доходов.

В иных случаях лучше выбирать первый вариант – оплата налогов в виде 6% с доходов.

Отчетность по упрощенке для ИП

Помимо самой оплаты налогов по УСН в государственный бюджет ИП приходится своевременно сдавать отчетность, которая является основным способом контроля государства за хозяйственной деятельностью предпринимателей. К примеру, уже после открытия ИП, не позднее 20 числа следующего месяца, им должен быть представлен отчет о среднесписочной численности штата работников.

Мы так же рекомендуем периодически проводить аудит предприятия, подробней о том, что это такое вы сможете прочесть в этой статье.

На основании разнообразных отчетов, отправленных в ФНС, налоговики вправе проводить плановые или внезапные проверки ИП, по результатам которых нередко начисляются пени и штрафы. Индивидуальные предприниматели, которые в своей деятельности используют труд других работников, обязаны осуществлять и кадровый учет, делать отчисления на пенсионное страхование и в Фонд социального страхования.

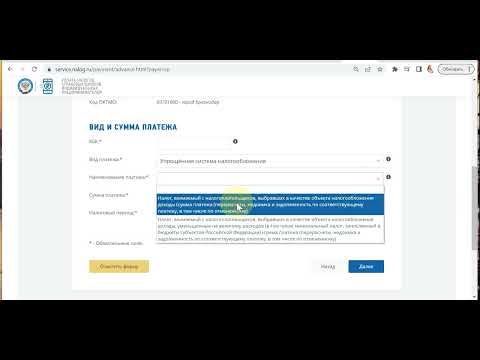

https://www.youtube.com/watch?v=lf2YGs3oD04

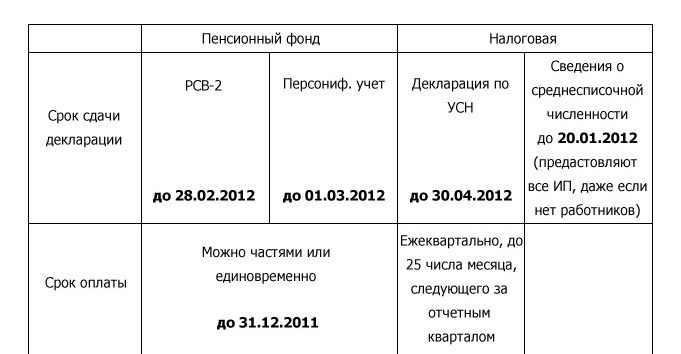

Для удобства представляем вам небольшую таблицу по срокам предоставления наиболее важных отчетов и уплаты разнообразных налогов и сборов.

| Действие | Крайний срок |

| Авансовые квартальные платежи по УСН | не позднее 25-го числа месяца, следующего за отчетным кварталом (25 апреля, 25 июля, 25 октября) |

| Налоговая декларация по УСН | не позднее 30 апреля года, следующего за отчетным |

| Уплата итогового налога УСН | не позднее 30 апреля года, следующего за отчетным |

| Уплата взносов для ИП без работников | не позднее 1-го числа месяца, следующего за отчетным кварталом (1 апреля, 1 июля, 1 октября, 31 декабря) |

| Уплата взносов для ИП с работниками | каждый месяц, не позднее 15-го числа следующего месяца |

| Сдача 2-НДФЛ для ИП с работниками | до 1 апреля года, следующего за отчетным |

| Сдача 6-НДФЛ для ИП с работниками | до конца месяца, следующего за отчетным кварталом |

| Отчет о среднесписочной численности работников | не позднее 20 января года, следующего за отчетным |

| Форма РСВ-1 для ИП с работниками | не позднее 15-го числа второго месяца, следующего за отчетным кварталом |

| Форма СЗВ-М для ИП с работниками | каждый месяц, не позднее 10-го числа месяца, следующего за отчетным |

| Форма 4-ФСС для ИП с работниками | каждый квартал, не позднее 20 числа месяца, следующего за отчетным кварталом |

Когда платится налог на УСН?

В общем порядке, когда индивидуальный предприниматель работает самостоятельно, налоги необходимо уплачивать в сроки, предусмотренные налоговым календарем. Для примера возьмем текущий 2021 год:

- за первый квартал 2021 года (январь-февраль-март) делается авансовый налоговый платеж с начала апреля и до 25 числа месяца;

- за второй квартал 2021 года (апрель-май-июнь) УСН выплачивается с начала июля и до 25 числа месяца;

- за третий квартал (июль-август-сентябрь) – с 1 по 25 октября;

- за четвертый квартал (октябрь-ноябрь-декабрь) – до 30 апреля следующего отчетного (2021) года для ИП или до 31 марта 2021 года для ООО.

До 30 апреля каждого года, следующего за отчетным, предприниматель подает и итоговую налоговую декларацию, совместно с заключительным авансовым платежом по УСН за последний (четвертый) квартал прошедшего налогового года.

Что делать, когда платить налоги не с чего? В этом случае можно получить отсрочку, для чего придется написать заявление в налоговую службу. К заявлению прикладывают ряд документов:

- справка из фискального органа о состоянии расчетов по налогам;

- справка из налогового органа о банковских счетах ИП;

- справка из банка об остатке средств на счете;

- справка из банка об обороте финансов на счете за последние 6 месяцев;

- полный перечень контрагентов и копии договоров, заключенных с ними;

- график погашения образовавшейся налоговой задолженности;

- любые другие документы, которые подтвердят необходимость получения отсрочки по уплате налогов.

Ответственность за просрочку оплаты налогов

Штрафы за просрочку оплаты авансовых платежей в рамках упрощенной системы налогообложения для ИП не предусмотрены. Однако в случае, когда необходимые суммы не выплачиваются в самый крайний срок (к примеру, до 25 апреля 2021 года), то уже со следующего дня предпринимателю будет начислена пеня.

Сейчас для юридических лиц действуют следующие правила начисления пени в связи с просрочкой уплаты налогов:

- при просрочке не более 30 календарных дней размер пени определяется исходя из 1/300 ставки рефинансирования Центробанка РФ, действующий в текущий период;

- при просрочке уплаты налога на более чем 30 календарных дней пеня за первые 30 дней рассчитывается по стандартной схеме (1/300 ставки ЦБ РФ), а пеня за дальнейшею просрочку платежа – в размере 1/150 ставки рефинансирования ЦБ РФ (с 31 дня).

В случае индивидуальных предпринимателей и физических лиц пеня всегда равна 1/300 ставки Центробанка РФ, вне зависимости от дней просрочки, от уровня заработной платы или иных факторов.

https://www.youtube.com/watch?v=qblrWUM1N8A

Однако в случае просрочки подачи налоговой отчетности налогоплательщику грозит дополнительный штраф в размере от 5% до 30% от общей суммы невыплаченного налога за каждый месяц просрочки (полный или неполный). Этот штраф не может быть менее 1000 рублей.

Видео:Как ИП платить налоги и подавать уведомления в 2024 годуСкачать

Ип на усн – все в одной таблице-что? как? когда?

30.01.2021

«Упрощенка» манит предпринимателей своим названием. Но так ли все просто на самом деле? В статье мы по косточкам разобрали этот режим: как ИП платит налоги по упрощенке, какая разница между ставками и как выбрать самую выгодную. А еще в конце статьи вы узнаете что нужно делать всем ИП, чтобы максимально сэкономить на налогах и тратить меньше времени на налоговую рутину.

От чего зависит объем налогов у «упрощенца»: полный разбор для новичков

Упрощенная система позволяет предпринимателям платить всего один УСН-налог, который заменяет собой три вида платежей. Так ИП-упрощенец не обязан перечислять в бюджет:

- Подоходный налог (НДФЛ);

- НДС;

- Налог на недвижимость, которая используется в бизнесе.

В целом, у предпринимателя на «упрощенке» есть два главных платежа: УСН-налог и страховые взносы на ОПС и ОМС. Их предприниматель уплачивает всегда, независимо от наличия работников, региона и направления бизнеса.

При чем, у «упрощенцев» есть возможность самостоятельно выбирать ставку «упрощенного» налога: «Доходы» — 6% или «Доходы минус расходы» — 15%. Какую выгоднее применять расскажем ниже.

Остальные виды налогов могут уплачиваться или нет в зависимости от обстоятельств. Итак, в каких случаях у предпринимателя появляются дополнительные налоговые платежи:

- Если предприниматель нанимает работников, то он становится налоговым агентом. Это значит, что на него ложатся обязанности по перечислению всех «зарплатных» платежей (подоходный налог и взносы на социальное страхование) за сотрудников.

- В собственности ИП может находиться имущество, например, машина, жилая квартира или земельный участок. Соответственно и имущественные налоги на них придется уплачивать в общем порядке (транспортный, земельный, налог на недвижимость).

- В случае, когда предприниматель имеет дополнительный доход вне УСН- деятельности (например, продает свою собственную квартиру), то он становится плательщиком НДФЛ.

- При совмещении двух режимов, налоги уплачиваются по каждой системе отдельно и не заменяют друг друга.

- Региональное законодательство тоже может вносить дополнения в список обязательных платежей. Например, «упрощенцы» в Москве должны уплачивать Торговый сбор, если занимаются продажей товаров.

Еще регионы могут устанавливать на своей территории пониженные ставки «упрощенного» налога. В основном эти льготы предусмотрены для тех видов деятельности, которые являются приоритетными для данной местности: производственная, социальная образовательная сферы, но не только.

Так тарифы «упрощенного» налога могут быть снижены:

- УСН «Доходы» до 1%;

- УСН «Доходы минус расходы» до 5%.

Поэтому, прежде чем считать УСН-налог проверьте свое местное законодательство. Возможно вы в рядах счастливчиков.

Чтобы было проще разобраться, мы собрали все налоги «упрощенца» в одной таблице.

Как ИП платит налоги по упрощенке: даты, суммы, условия (таблица)

| Вид налога | Ставка | Срок уплаты | Примечание |

| УСН «Доходы» | 6% | Авансы в текущем году:· До 25 апреля;· До 25 июня;· До 25 октября.Уплата налога в следующем году до 30.04 | Ставку налога можно сменить один раз в год. Подать уведомление нужно до 31 декабря |

| УСН «Доходы минус расходы» | 15% | ||

| Если у ИП превышены лимиты по УСН: доходы за период от 150 до 200 млн. руб. и численность работников от 100 до 130 чел., то с 2021 года он начинает платить «упрощенный» налог по повышенным ставкам | |||

| УСН «Доходы» | 8% | Авансы в текущем году:· До 25 апреля;· До 25 июня;· До 25 октября.Уплата налога в следующем году до 30.04 | Платить по повышенным тарифам нужно до конца года в котором произошло превышение лимитов и весь следующий |

| УСН «Доходы минус расходы» | 20% | ||

| Страховые взносы на ОПС и ОМС | Фиксированная часть | До 31 декабря текущего года | На каждый год устанавливается новая сумма |

| Дополнительный взнос на ОПС | 1% | До 1 июля следующего года | Взнос уплачивается, если у ИП доход за год больше 300 тыс. руб. |

| Если у ИП есть работники | |||

| НДФЛ | 13% | Не позднее следующего дня после выплаты зарплаты | Работодатель удерживает из зарплаты работников |

| Взносы на соцстрахование | Общий тариф всех взносов30% | Ежемесячно, не позднее 15 числа следующего месяца | Уплачиваются в ИФНС |

| Взносы на травматизм | От 0,2% | Ставку устанавливает ФСС для каждого ИП | |

| Для «упрощенцев» в Москве | |||

| Торговый сбор | Устанавливается отдельно для каждого муниципального образования | Ежеквартально до 25 числа, месяца следующего за кварталом | В Санкт-Петербурге и Севастополе Торговый сбор 0% |

Разные ставки на УСН 6% и 15%: что проще и выгодней платить

Как было сказано выше предприниматель может выбрать одну из двух ставок:

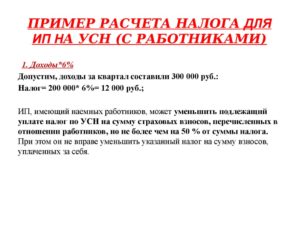

УСН «Доходы» 6%. Кому она выгодна? Прежде всего, тем ИП, у которых нет постоянных больших затрат. Как понятно из названия, чтобы рассчитать налог по ставке 6%, нужно учитывать только выручку предпринимателя. Это значит, что заморачиваться с учетом и хранением документов по расходам не придется.

https://www.youtube.com/watch?v=QFPwT_j0i1Y

Самое главное преимущество «доходной» ставки это то, что сам налог можно уменьшить на все уплаченные страховые взносы, как за самого ИП, так и за работников. При этом ИП-одиночки могут снижать налог до 100%. Это значит, что если налога будет рассчитано столько же или меньше, чем уплачено страховых взносов, то «упрощенный» налог платить не придется.

У ИП-работодателей возможность зачета страховых несколько скромнее. Они могут снижать УСН-платежи только до 50%.

Итак, налог по «Доходной» ставке считается по формуле:

УСН к уплате = Доходы*6% — страховые взносы – уплаченные авансы

Более подробно все нюансы расчета по «Доходной» ставке здесь (ссылка на статью)

УСН «Доходы минус расходы» 15%.Эта ставка выгодна когда доля всех постоянных затрат больше 60-70% в общем обороте. Здесь уже придется учитывать и выручку и затраты, а налог по ставке 15% считать с их разницы.

Но, чтобы иметь возможность уменьшить налоговую базу все расходы должны быть подтверждены документами. Это могут быть выписки с расчетного счета, акты выполненных работ, накладные, товарные чеки и пр.

Кроме того, список всех затрат, которые ИП может учесть содержится в ст. 346.16 НК РФ. И если даже на расходы есть все документы, но они не указаны в этой статье, то взять их для расчета налога мы не можем.

Еще одна особенность «Доходно-расходной» ставки, это то, что если по итогам года УСН-налога будет рассчитано меньше чем 1% от всех доходов, тогда нужно будет уплатить минимальный налог. Он составляет как раз этот 1% от доходов ИП за год.

При УСН «Доходы минус расходы» снизить непосредственно сам налог на страховые взносы, как на «Доходной» ставке не получится. Они учитываются в составе расходов ИП и так уменьшают налоговую базу. Формула для расчета УСН-налога 15% следующая:

УСН к уплате = (Доходы-Расходы)*15% — уплаченные авансы

Сколько платить взносов ИП «за себя»? И что нужно рассчитывать, если они фиксированные?

Страховые взносы за ИП: зачем их рассчитывать, если суммы фиксированы

Каждый год предприниматели на УСН платят за самих себя взносы на ОПС и ОМС отдельно от работников. Эти платежи обязательны и не могут быть уменьшены на период болезни ИП, если нет дохода или деятельность временно не ведется. Даже если предприниматель уже пенсионер, он все равно должен платить страховые в полном объеме.

На каждый год правительство устанавливает новые суммы. Например, в 2021-2021 гг. фиксированные страховые взносы для ИП следующие:

| Год | Пенсионные взносы | Медицинские взносы | Всего |

| 2021 | 29 354 руб. | 6 884 руб. | 36 238 руб. |

| 2021 | 32 448 руб. | 8 426 руб. | 40 874 руб. |

Но кроме фиксированной части предприниматели должны уплачивать дополнительно 1% с дохода за год, если он превысил 300 тыс. руб. А вот этот платеж уже придется рассчитывать самостоятельно. При чем, если на ставке «Доходы» 6% вопросов с расчетом не возникает (просто складываем все поступления отнимаем 300 тыс. и умножаем на 1%), то на «Доходы минус расходы» 15% все гораздо интересней.

Хотя логично бы было считать 1% с разницы доходы – затраты, но до сих пор официальная позиция Минфина это запрещает. И считать дополнительный взнос нужно со всех поступлений, не учитывая издержки. Однако суды в большинстве случаев в этом вопросе на стороне предпринимателей, которые учитывают для расчета все-таки разницу.

Все взносы «за себя» предприниматели уплачивают в свою налоговую по месту прописки (не в пенсионный).

Законодательством установлены лишь крайние даты для перечисления платежей, но никто не запрещает платить в течение года каждый месяц или квартал. Почему так будет выгодней, вы узнаете в конце статьи.

Теперь разберем, какие обязанности у ИП с персоналом.

Как платить, если есть работники: новейшая инструкция

Если ИП заключает трудовой договор, то он отвечает уже не только за себя, но и за своих работников. Из их зарплаты «упрощенец» удерживает и перечисляет подоходный налог 13%. То есть, по сути, на расходы работодателя этот вид платежей никак не влияет.

https://www.youtube.com/watch?v=r4GYlplzfO4

А вот страховые взносы за сотрудников ИП платит уже из своего кармана. Соответственно, чем больше работников, тем выше налоговая нагрузка на ИП. Виды и ставки страховых с зарплаты:

| Вид взносов | Ставка |

| ОПС | 22% |

| ОМС | 5,1% |

| Взносы по временной нетрудоспособности и материнству | 2,9% |

Все эти платежи ИП уплачивает в налоговую разными платежками по каждому виду страховых. Если зарплата работников высокая и за год перевалит за предельные базы, то Взносы по нетрудоспособности и материнству платить не придется, а страховые на ОПС нужно считать по пониженной ставке 10%.

Дополнительно нужно перечислять взносы на травматизм в ФСС. Ставки этих взносов зависят от условий работы сотрудников. Чем опасней вид деятельности, тем выше ставка взносов: от 0,2 до 8,5%.

В целом, если зарплата сотрудников ИП будет 30 000 тыс. в месяц, его расходы по «зарплатным» взносам составят в среднем 9 000 руб./мес. на каждого работника.

Теперь разберем, как максимально упростить для себя расчеты с бюджетом, а в некоторых случаях даже освободится от отчетности.

6 эффективных лайфхаков современного УСН-щика: чего не расскажет налоговая

Чтобы не платить лишних налогов и сократить для себя работу просто возьмите на вооружение следующие фишки:

- Платить страховые «за себя» поквартально. Чтобы уменьшить «упрощенный» налог страховые взносы должны быть уплачены в том же периоде. Например, если считаем аванс за 1 квартал, то страховые берем до 31 марта, за полгода — до 30 июня и т.д.

Кроме того это застрахует вас от блокировки расчетного счета и лишнего внимания со стороны службы безопасности банка и налоговой.

Дело в том, что если бюджетных платежей в общем объеме оборота ИП меньше 0,9%, то банк с вероятностью 100% потребует предоставить объяснения и документы, подтверждающие, что у предпринимателя все по закону.

Это не прихоть финансовых организаций, они всего лишь действуют по инструкции Центробанка.

- Раз в год проссчитывать и сравнивать налоговую нагрузку на разных ставках. Некоторые предприниматели работают по накатанной и не заморачиваются о смене ставки. Но, показатели могут существенно изменится в течение года и выбранная система окажется совсем невыгодной.

Чтобы сменить ставку, нужно просто подать уведомление в ИФНС до 31 декабря, а сэкономить на налогах можно до 90%.

- Налоговые каникулы. В некоторых регионах установлены ставки «упрощенного» налога 0% для определенных видов деятельности. Ими могут воспользоваться те ИП, которые зарегистрировались в первый раз. Информацию по своему региону можно узнать на сайте ИФНС в разделе «Региональное законодательство».

- Регулярно проводить сверки с налоговой. Так можно быстро выявить расхождения, не дожидаясь больших пеней и блокировки счетов. При этом совсем необязательно ехать самому в инспекцию. Узнать о своей задолженности можно в личном кабинете налогоплательщика.

- Зачет Торгового сбора. Плательщики сбора могут уменьшить на его сумму УСН-налог, как на «Доходной», так и на «Доходно-расходной» ставке (в составе затрат).

- В 2021 году законодатели планируют ввести новый налоговый режим УСН-онлайн с 1 июля. Он позволит «упрощенцам», которые используют в свой работе онлайн-кассы не сдавать декларации по УСН 6%. Все данные ФНС будет получать через онлайн-ККТ.

Пока это еще проект. Поэтому придется регулярно следить за всеми изменениями, чтобы работать без отчетности. Чтобы не тратить на это много времени обязательно подпишитесь на наши новости. Так вы всегда будет в курсе всех налоговых событий.

Видео:КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Ип на усн 6%: рассчитываем и уплачиваем налоги и страховые взносы | контур.ндс+

Продолжаем цикл статей, посвященных начинающим предпринимателям. Мы уже писали о том, как выбрать налоговый режим. Если вы остановились на упрощенной системе налогообложения и выбрали в качестве объекта доходы, то это статья предназначается именно для вас.

Вводные данные

В этом материале мы рассмотрим простой пример, чтобы понять, как ИП действовать при расчете налога и взносов. Наш предприниматель будет соответствовать таким критериям:

- Платит налог по ставке 6%, то есть использует УСН с объектом доходы.

- Не привлекает наемных работников.

- Не работает с физическими лицами, поэтому не применяет кассовый аппарат. Контрагентами ИП являются предприниматели и юридические лица, с которыми он рассчитывается через банковский счет.

Что следует уплачивать

Предприниматель на УСН освобождается от уплаты многих налогов:

- НДФЛ в отношении собственных доходов;

- НДС (за некоторым исключением, например, по экспортным операциям);

- Налога на имущество, применяемого при осуществлении предпринимательской деятельности (за исключением объектов недвижимости, которые облагаются налогом на основании кадастровой стоимости).

Единственным налогом, который уплачивает предприниматель-упрощенец, работающий самостоятельно, является налог в связи с применением УСН. В нашем случае это 6% от размера полученного дохода. Налог уплачивается в течение года авансовыми платежами:

- за первый квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за 9 месяцев — не позднее 25 октября.

Окончательная уплата осуществляется по окончании налогового периода (года) до 30 апреля следующего года.

https://www.youtube.com/watch?v=dNmtuaeTo78

Действует правило: если последний день срока уплаты приходится на выходной, то он этот срок переносится на первый рабочий день.

Также существуют отраслевые налоги, которые уплачиваются при осуществлении специфической деятельности (например, водный налог, НДПИ и другие). Их налог при УСН не заменяет.

Помимо налога, ИП обязан уплачивать за себя страховые взносы в Пенсионный и Медицинский фонды. С текущего года суммы взносов зафиксировали, ранее же они были привязаны к размеру МРОТ. За 2021 год предприниматель должен уплатить за себя:

- Взносы на пенсионное страхование:

- С суммы дохода до 300 тыс. рублей — 26 545 рублей. Уплачиваются до 31 декабря 2021 года.

- С суммы дохода, превышающей 300 тыс. рублей — 1%. Уплачивается до 1 июля 2021 года. Установлен максимум, равный 8-кратному размеру фиксированных взносов из пункта 1. То есть максимум ИП заплатит 26 545 * 8 = 212 360 рублей.

- Взносы на медицинское страхование: в фиксированном размере 5 840 рублей. Уплачиваются до 31 декабря 2021 года.

Обратите внимание! Приведенные выше цифры актуальны для 2021 года. На 2021 и 2021 годы определены более высокие суммы страховых взносов (статья 430 Налогового кодекса).

Учет

В части учета все довольно просто. Индивидуальный предприниматель не ведет бухгалтерию и не подает ежегодную бухгалтерскую отчетность. Однако налоговый учет он вести обязан.

С этой целью предприниматель должен заполнять книгу учета доходов и расходов для субъектов, применяющих упрощенную систему налогообложения. В ней предприниматель фиксирует все свои приходные операции.

Расходы ИП на УСН с объектом «доходы» не учитываются, поэтому графа 5 Раздела I книги учета не заполняется. Однако нужно отразить в книге уплаченные страховые взносы. Они отражаются в Разделе IV.

По книге учета доходов и расходов ИП рассчитывает налог, подлежащий уплате в отчетном периоде. Сведения вносятся в книгу на основании выписки из расчетного счета.

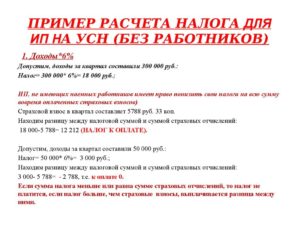

Расчет налога

Расчет авансового платежа по налогу не вызывает трудностей. Он считается по формуле: Авансовый платеж = Налоговая база * 6 / 100, где налоговая база равна доходам предпринимателя за отчетный период нарастающим итогом.

Например, ИП заработал (доход нарастающим итогом):

- за I квартал — 0 рублей;

- за первое полугодие — 20 тыс. рублей;

- за 9 месяцев — 130 тыс. рублей;

- за год — 295 тыс. рублей.

Авансовые платежи (до вычета страховых взносов) составят:

- за первое полугодие — 20 000 * 6 / 100 = 1 200 рублей;

- за 9 месяцев — 130 000 * 6 / 100 = 7 800 рублей;

- за год — 295 000 * 6 / 100 = 17 700 рублей;

Далее авансовый платеж может быть уменьшен на сумму уплаченных в периоде страховых взносов. Механизм уменьшения детально рассмотрен чуть ниже. Кроме того, налоговый платеж подлежит уменьшению на сумму ранее уплаченных в году авансовых платежей за предыдущие периоды. Формула приобретает вид:

Сумма платежа за период = Авансовый платеж за период — Сумма уплаченных в периоде взносов — Авансовый платеж, уплаченный за предыдущие периоды года

Что считается доходом

В части учета доходов есть такие правила:

- Доходы учитываются по кассовому методу. Это значит, что они признаются на дату их фактического получения. ИП из нашего примера получает свои доходы в банк, следовательно, они признаются на дату поступление денежных средств на его расчетный счет.

Обратите внимание! Это правило касается и предоплаты в счет будущей поставки. Предприниматель должен включить эту сумму в свой доход на дату получения предоплаты.

Если сделка не состоится, то есть предоплата будет возвращена, эта операция отражается в книге учета доходов и расходов в том периоде, когда фактически произведен возврат. Указать ее нужно со знаком «минус».

Соответственно, эта сумма будет уменьшать облагаемый налогом доход.

- Некоторые виды доходов не включаются в облагаемую базу, а именно:

- Суммы кредитов и займов, а также суммы средств, полученные в счет погашения кредитов и займов.

- Суммы доходов, которые подлежат обложению по другим налоговым ставкам. Подразумеваются купоны по облигациям, дивиденды и другие виды доходов.

- Суммы доходов, которые облагаются в соответствии с иными режимами налогообложения. Нередко предприниматель совмещает две системы, например, УСН и ЕНВД или УСН и патент.

- Суммы средств, которые не являются доходами. Сюда относятся, например, средства за возврат бракованного товара, ошибочно зачисленные банком либо переведенные контрагентом суммы.

В следующей таблице представлен фрагмент Книги учета доходов и расходов нашего ИП за I полугодие.

Таблица 5. Пример заполнения Раздела I Книги учета доходов и расходов

| № п/п | Дата и номер первичного документа | операции | Доходы, учитываемыепри исчислении налоговой базы | Расходы, учитываемыепри исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 |

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Всё об упрощенке 6%: Что такое «упрощенка», Кто вправе работать, Кому выгодно УСН 6%, Когда и Как платить налог на упрощенке 6%

Упрощенка или УСН — это одна из систем налогообложения. Она «упрощенная», потому что отчитываться нужно раз в год и рассчитывать один налог.

Упрощенная система бывает двух видов: «Доходы» или «УСН 6%» и «Доходы минус расходы», по-другому — «УСН 15%». Они отличаются принципом расчета налогов.

На упрощенке 6% налог платится с дохода. Ваш доход — 300 000 за год, вы считаете налог с 300 000 рублей. Ничего дополнительно учитывать не надо.

На упрощенке 15% налог надо платить с разницы между доходами и расходами. Вы заработали 300 000 рублей и 100 000 потратили, ваш налог — это 15% от 200 000 рублей или с разницы между доходами и расходами.

https://www.youtube.com/watch?v=bFvkatpMlMo

Расходы — это не всё, что вы потратили. У налоговой есть список трат, на которые можно уменьшить налог. Поэтому просто так налог не рассчитать, придется узнавать правила налоговой. Но об этом в другой раз, пока разберемся с упрощенкой только по доходам.

Кто вправе работать на УСН

Для работы на упрощенке ИП обязан соблюдать три условия.

346.13 ст. НК — о доходах для УСН

Объем доходов за год. До 2021 года максимальный объем был 60 млн рублей, теперь порог выше — 150 млн рублей в год.

346.12 ст НК — о сфере работы и количестве сотрудников для УСН

Сфера работы. ИП не может добывать, продавать полезные ископаемые и выпускать подакцизные товары, вроде духов «Розовый индюк», рома, сигарет и бензина. В общем, если планируете стать нефтяным магнатом, УСН не подойдет.

Количество сотрудников. Для упрощенки на вас должно работать не больше ста человек. Это штатные сотрудники и те, кто работает по договору подряда.

Количество сотрудников считается за отчетный период. Это значит, что не должно быть больше ста человек в среднем за первый квартал, полугодие, девять месяцев и год.

Кому выгодно УСН 6%

Упрощенка 6% подходит, если предприниматель почти ничего не тратит на бизнес или тратит, но редко. Например, не надо платить за склад, товары, аренду офиса или бумагу для сотрудников.

Бухгалтеры Модульбанка считают, что упрощенка 6% выгодна, если расходы не больше 60% годового дохода.

Например, если доход за год — миллион рублей, а расходов — 700 000, с упрощенки 6% вы платите 60 000 рублей, это налог с дохода. С упрощенки 15% налог меньше — 45 000 рублей, это налог с разницы между доходами и расходами.

Пример условный, потому что налоговая еще должна принять расходы на семьсот тысяч, а налог можно сократить на сумму взноса, но разница в сумме налога может быть такой.

Что показывает ставка

Ставка налога показывает, сколько процентов от налоговой базы надо заплатить. Для упрощенки 6% налоговая база — это доходы. Вы получили за год 300 000 рублей, ваш налог — 18 000 рублей или шесть процентов от трехсот тысяч.

Не во всех регионах одинаковая ставка. В большинстве регионов она шесть процентов, но по закону регионы могут снизить ставку с шести до одного процента.

Раздел на сайте налоговой об УСН и ставке

Во Владимирской области можно платить 4% с дохода. Для этого надо выпускать одежду, безалкогольные напитки в бутылках или мебель.

Регионы сами определяют ставку для налога и ставка может меняться. Ставки можно посмотреть на сайте налоговой в разделе «Региональное законодательство». Чтобы бы вам было проще, мы нашли таблицу Минфина со ставками по регионам.

С какого дохода платить

На упрощенке 6% налог платится с основного и дополнительного дохода.

Основной доход — это всё, что вы получили за работу. При этом не важно, как вы получили: безналичным переводом, наличными, купюрами, мелочью или верблюдами. Это всё — ваш доход, и вы платите с него налог.

Первый и второй пункты 248 ст НК — о налогах для УСН

Дополнительный доход — это доход, который не связан напрямую с работой. Такой доход называется «внереализационный». Что считать таким доходом, описывает 248 статья Налогового кодекса. Дополнительный доход — это:

- проценты на остаток по расчетному счету;

- проценты по вкладам ИП;

- штрафы, которые заплатили партнеры за нарушение договора;

- курсовая разница при продаже или покупки валюты. Разница считается между курсом, по которому вы поменяли валюту, и курсом Центробанка.

В целом правило такое: если вы что-то заработали, вы платите налог.

За что не надо платить налог

Но всё же есть то, что не облагается налогом. При расчете налога не надо учитывать:

- кредит, займ, залог или банковскую гарантию;

- деньги за возврат от поставщиков;

- возврат от налоговой, если заплатили слишком много;

- задаток или обеспечительный платеж;

- безвозмездную денежную помощь;

- оплату по агентскому договору или договору комиссии, которую вы переведете клиенту. В договоре такой клиент называется «принципал» или «комитент»;

- грант или целевое финансирование.

Самое частое исключение — если ИП переводит собственные деньги с личного счета на расчетный. Эти деньги не считаются доходом, поэтому платить с них налог не надо.

Когда платить налог

Календарь налогов и взносов для упрощенки 6%

На упрощенке налог платят четыре раза. Три раза за текущий год, такие платежи называются «авансовыми». И четвертый раз — в следующем году, на языке налоговой это «итоговый» платеж.

30 апреля следующего года

Деньги могут идти до налоговой три дня, а если платите в выходной день или праздник, еще дольше. Банки переводят деньги в другие банки только по рабочим дням — в дни работы межбанковских платежей. Это правило Центробанка. Чтобы не опоздать с налогами, надежнее не откладывать оплату налога на последний день.

За какой период считать

Иногда из-за названия налогового периода появляется путанница. ИП заплатил налог за первый квартал, а потом надо платить за первое полугодие. При этом первый квартал входит в полугодие и непонятно, какой доход считать.

https://www.youtube.com/watch?v=js0eBruUEno

Чтобы вам не путаться, держите формулу. Сначала надо сложить доход за отчетный период: отчитываетесь за полугодие, значит, складываете доход за полугодие. Потом с этого дохода рассчитываете налог и из него вычитаете налог, который заплатили. То что осталось — и надо заплатить.

Предприниматель Федор за первый квартал получил 200 000 рублей и заплатил налог, за второй — получил еще 200 000 рублей. Теперь он рассчитывает полугодовой налог.

Налог за полугодие — 12 000 рублей. Федор считает так:

- полугодовой доход = 400 000;

- налог за полгода = 24 000;

- оплаченный налог = 12 000;

- остаток для оплаты = 12 000 рублей, или 24 000 минус 12 000.

Кажется, что расчет сложный и проще посчитать налог за нужный квартал. Например, платим за первое полугодие и с первым кварталом уже рассчитались, значит, считаем налог только за второй квартал. Так тоже можно, но есть риск забыть о платеже от клиента, а потом получить штраф.

Чтобы не путаться и не рисковать штрафом, надежнее рассчитывать налог от дохода за весь период — за первый квартал, первое полугодие, девять месяцев и год. Тогда ничего не пропустите.

Ошибки в расчете налога

С расчетом налогов есть детали, которые не всегда очевидны и приводят к ошибкам в расчетах. Вот несколько самых частых.

Рассчитывать налог не с полной суммы платежа. По Налоговому кодексу, доход — это вся сумма поступлений, которая связана с продажей. Это значит, сколько покупатель заплатил за книгу, такой и доход. Подвох в том, что на счет ИП может прийти не вся сумма от покупателя.

Первый случай — это платежи через эквайринг. Владелец интернет-магазина принимает оплату через сайт. Оплату на сайте организовал партнер — провайдер эквайринга. С каждой покупки партнер забирает себе комиссию, поэтому на счет владельца магазина приходит не вся сумма платежа.

Покупатель на сайте оплатил 1000 рублей. С тысячи рублей партнер забрал комиссию два процента или двадцать рублей, поэтому на счет владельца магазина пришла не тысяча, а 980 рублей. При этом налог надо платить со всей тысячи.

Второй случай — работа с курьерской службой. Владелец магазина работает с курьерской службой. Когда служба получает деньги от клиентов, она переводит магазину не всю сумму. Из денег за покупку она вычитает свое вознаграждение, поэтому на счет ИП приходит меньше, чем заплатил покупатель. А налог надо считать с полной суммы оплаты, без вычета комиссии.

Учитывать доход не за ту дату. Для налоговой вы получили доход в тот момент, когда клиент оплатил заказ. Некоторые ИП считают дату оплаты — день, когда деньги оказались на счете. Это ошибка, потому что налоговой неважно, когда деньги оказались на счете.

Книжный магазин продает через сайт и работает с курьерской службой. Если покупатель платит наличными, он передает деньги курьеру.

Покупатель заплатил за книгу 30 марта, деньги отдал курьеру. Курьер передал деньги магазину через месяц, 30 апреля. Кажется, оплату надо включить в доход за полугодие, но это не так. Оплата должна быть в доходе за первый квартал.

Дата получения дохода — дата, когда покупатель заплатил за книгу или 30 марта. А курьер может отдать деньги хоть через год.

Не считать взаимозачет. Иногда проще заплатить не деньгами, а рассчитаться товаром, это законно. Но чтобы не было проблем с налоговой, с товара тоже нужно заплатить налог.

Предприниматель продает рекламу на сайте, его клиент — магазин гаджетов. Предприниматель предлагает платить не деньгами, а новым айфоном, и клиент соглашается.

ИП не получил деньги на счет, но для налоговой айфон — это доход. Для расчета налога ИП должен учесть его стоимость в магазине клиента. Если он стоит сто тысяч, ИП платит налог со ста тысяч.

Нет единого правила, какую стоимость товара учитывать. Надежнее указывать стоимость, по которой ваш партнер продает товар всем остальным, тогда у налоговой не будет вопросов. Чтобы было еще меньше вопросов, к взаимозачету понадобится документ — соглашение о зачете встречных требований.

Бухгалтерия клиентам Модульбанка: считаем налоги, сдаем отчетность, сами разговариваем с налоговой. Бесплатно, за 11 000 рублей в год или за 21 000 рублей в квартал, в зависимости от сложности.

→ modulbank.ru/buhgalterya

Да, это реклама, а что такого-то

Для соглашения нет строгой формы. Вы пишете, что вы или ваш партнер сделали и на какую сумму и что вы оба решили зачесть работу не деньгами, а самой работой по такой-то цене и описываете принцип расчета цены. Правило одно: чем точнее описываете принцип расчета цены, тем больше веры в соглашение.

Какие документы ждет налоговая

Скачать шаблон декларации с сайта Консультант-плюс

Предприниматель на упрощенке 6% готовит два документа — налоговую декларацию и книгу учета расходов и доходов.

Налоговая декларация — это отчет о бизнесе, по нему налоговая сверяет расчет налогов. Вы готовите ее раз в год и сдаете тоже раз в год.

https://www.youtube.com/watch?v=mCHTjTw7PS0

Для ИП на упрощенке 6% в Модульбанке есть бесплатная бухгалтерия

У декларации есть фиксированная форма, ее менять нельзя. Заполнить декларацию можно самим на компьютере или поручить специалистам. Для этого подойдет интернет-бухгалтерия или банковский бухгалтер.

Срок сдачи — до 30 апреля следующего года. Если день выпадает на выходной или праздник, срок сдвигается на ближайший рабочий день. Из-за выходных и праздников отчет по УСН за 2021 год сдавали до 2 мая 2021 года.

Декларацию надо сдавать всегда. Если дохода не было, декларация всё равно нужна, она называется «нулевая».

120 ст НК — о штрафе, если нет книги учета расходов и доходов

Книга учета расходов и доходов — это записи о ваших доходах. Книгу вы не показываете налоговой, но всё равно ее лучше заполнять. Если налоговая решит ее проверить, а книги не будет, вам грозит штраф 10 000 рублей или больше.

Скачать шаблон книги учета доходов с Консультанта-плюс

У книги доходов есть шаблон. Его можно скачать с сайта и заполнить на компьютере. Книгу надо заводить, даже если не было дохода за год.

Кроме налога

Кроме налога предприниматели платят страховые взносы. Страховые взносы — обязательные: их надо платить каждый год, даже если не было дохода.

Взносы состоят из двух частей: фиксированная часть — 36 238 рублей, и дополнительная — 1% от дохода за год. Дополнительный взнос платится, если доход больше 300 000 рублей в год. Это цифры на 2021 год.

Календарь для упрощенки 6%: когда и что платить

Сроки для оплаты такие: фиксированную часть взноса — до 31 декабря, дополнительную — до 1 июля следующего года.

346.21 НК разрешает сократить налог на сумму взносов

Фиксированный взнос выгоднее платить раз в квартал. Тогда можно делать налоговый вычет каждый квартал, и налог сократится на сумму взноса. Представьте, вы должны отдать налоговой за 60 000 рублей за год, а отдадите — 36 700 рублей.

Оплатить страховые взносы с сайта налоговой

Мы написали целую статью на Деле о взносах. Если кратко, заходите на сайт налоговой, заполняете платежку и платите с сайта. Никуда ходить не надо.

Одной таблицей

Мы собрали важные даты и цифры в таблицу. Сохраняйте статью в закладки, чтобы ничего не забыть.

36 238 рублей — страховые взносы. Максимальный срок оплаты — 31 декабря.

6% с дохода. Платить четыре раза: до 25 апреля, 25 июля, 25 октября, 30 апреля следующего года

1% с дохода свыше 300 000 за год, это дополнительные страховые взносы. Срок оплаты — до 1 июля следующего года

Минимальная отчетность. Надо сдавать, даже если не было дохода

Налоговая декларация. Сдавать раз в год, до 30 апреля следующего года

Дополнительная отчетность. Налоговая вправе потребовать

Книга учета доходов и расходов. Только вести; сдавать, если налоговая попросит

🔍 Видео

Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

ИП и ООО на УСН в 2023 году: какую УСН выбрать, когда и какие отчёты сдавать на «упрощенке»Скачать

УСН 2024. Упрощенка 6 и 15. Налоги упрощенной системы налогообложения дСкачать

ИП и ООО на УСН: Неудобная правда о которой НИКТО НЕ ГОВОРИТ…Скачать

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

Упрощённая система налогообложенияСкачать

Страховые взносы ИП в 2024 году 👀Скачать

ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

Пенсионные взносы ИП и налог по УСН: Тинькофф онлайн бухгалтерияСкачать

Упрощенка для ИП, что нужно знать предпринимателю?Скачать

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

OZON налогообложение! Как посчитать правильно, как платить налог в рамках площадки по УСН! ОЗОНСкачать

НАЛОГИ ИП ПРИ ТОРГОВЛЕ НА МАРКЕТПЛЕЙСАХ / ВАЛБЕРИС, ОЗОН / ПРИ УСН ДОХОДЫСкачать

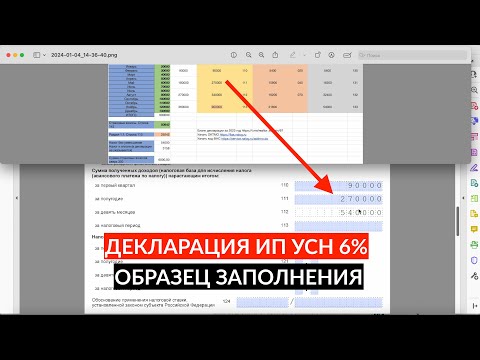

Декларация ИП УСН 6 без сотрудников за 2023 год с учетом страховых взносов ОБРАЗЕЦ ЗАПОЛНЕНИЯСкачать

🟣 Что если ИП на УСН 6 и нет ДОХОДА ? / Как платить взносы и налог по УСН в 2021 г. Когда платить?Скачать

УСН 2023. Упрощёнка 6 и 15. Налоги ООО и ИП на упрощённой системе налого�Скачать

ИП на УСН 6 в 2024 году: декларация, налоги, страховые взносы за себя, отчетностьСкачать