О транспортном налоге много спорят. Предполагается, что он идет в бюджет для компенсации износа покрытия автотрасс, за что еще именуется дорожным налогом. Но хорошие дороги далеко не везде. Помимо этого, правительство РФ ввело акцизы, включающие транспортные сборы.

Получается, приходится выплачивать государству дважды. Однако просто уклониться, отказавшись от оплаты, нельзя. Нужно искать методы, как не платить транспортный налог законно.

- Что такое транспортный налог и его размеры

- Кому положены льготы

- Как законным способом уклониться от уплаты транспортного налога

- Можно ли уменьшить размер налога

- Уменьшение мощности двигателя для авто старше 10 лет

- Если у автомобиля иностранные или транзитные номера

- Как быть при продаже автомобиля

- Если машина в угоне

- Приобретение транспортного средства по договору о лизинге

- Какая ответственность предусмотрена за неуплату налога

- Льготы по транспортному налогу в Москве и регионе

- Что такое транспортный налог

- Кто имеет льготы на транспортный налог в Москве

- Льготы по транспортному налогу в Москве для пенсионеров

- Для инвалидов

- Льготы по транспортному налогу в Москве

- Освобождение от транспортного налога

- Как оформить льготы на транспортный налог в Москве

- Куда обращаться для получения льготы по транспортному налогу в Москве

- Документы для получения льготы по транспортному налогу в Москве

- Ставки транспортного налога по регионам на 2021 год

- Льготы по уплате транспортного налога в Москве в 2021 году

- Льготы юридическим лицам

- Налоговый вычет

- Заключение

- Кто не платит транспортный налог в Москве и Санкт-Петербурге

- Кто освобождается от уплаты транспортного налога в Москве

- Кто освобожден от уплаты транспортного налога в Санкт-Петербурге

- Кто освобождается от уплаты транспортного налога в моем городе

- 🔥 Видео

Что такое транспортный налог и его размеры

Автоналог – это государственный сбор, который должны выплачивать физлица и организации в РФ, владеющие автотранспортом. Соответственно главе 38 НК РФ (статьи 356–363), обязательство по внесению ежегодных выплат лежит на каждом владельце автотранспорта, даже если тот неисправен, разобран на запасные части, покрывается пылью в гараже.

Уплачивать налог должны не только автовладельцы, но и собственники иных разновидностей механического транспорта:

- мотоциклов, мотороллеров;

- моторных лодок, морских, речных, воздушных судов;

- сельхозтехники.

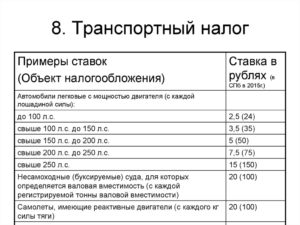

Подобный тип налогообложения относят к региональным: сколько оплачивать в год, решают местные власти. Из-за этого ставка может изрядно отличаться для аналогичных авто в разных российских регионах.

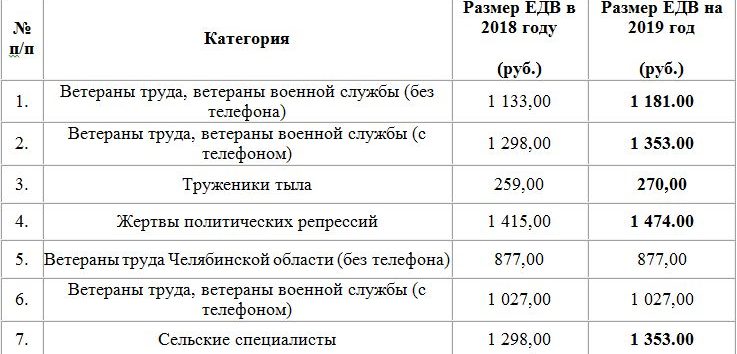

Это хорошо заметно по таблице, в которой указаны ставочные показатели в разных субъектах РФ.

В статье 358 НК РФ указываются виды технических средств, за которые можно не выплачивать налоговый взнос. Среди них маломощные машины инвалидов, угнанные авто, суда, использующиеся в рыболовецкой сфере или добыче морских животных.

Кому положены льготы

Есть категории населения, пользующиеся льготами, то есть те, кто не платит транспортный налог по спецусловиям. Их списки также разнятся по областям.

К примеру, в Москве налог на машину не вносят:

- люди с инвалидностью 1 и 2 групп;

- многодетные семьи с тремя и более детьми;

- участники боевых действий;

- испытатели ядерного и иного опасного оружия.

В этот перечень входят и ветераны труда, но только те, кто имеет специальный значок, а так же ордена и медали. Звание могут присвоить только при достижении определенного стажа: у мужчин – 40 лет, у женщин – 35 лет.

Для полного либо частичного освобождения от автоналога людям, входящим в спецкатегории, потребуется подать заявление на получение льготы в ближайшую налоговую инспекцию.

Для пенсионеров льготы в столице не предусмотрены. Они в полном объеме выплачивают автоналог за использование собственного транспорта. В других городах РФ люди, вышедшие на пенсию, могут иметь подобную льготу. Узнать о своем правовом положении они могут в ИФНС по месту регистрации.

Полное либо частичное освобождение от выплат для льготников направлено только на одно автотранспортное средство.

Существуют ограничения по мощностному показателю. Например, столичные жители, имеющие право на льготы, не выплачивают пошлину лишь на автомобили до 200 л. с. Если машина мощнее, то от выплаты сбора никуда не деться.

Как законным способом уклониться от уплаты транспортного налога

Налоговых выплат на авто можно избежать, причем вполне законно.

Есть несколько вариантов, как не платить налог за машину:

- Перерегистрируйте автотранспорт на близкого человека, являющегося льготником. Главное, чтобы тот был честным и порядочным. Управление автомобилем может вестись по доверенности.

- Оформите документально то, что вы предоставляете услуги по обслуживанию людям с инвалидностью и применяете при этом автотранспорт. Для предотвращения проблем с законом у ИП следует осуществлять социальную предпринимательскую деятельность в реальности.

- Зарегистрируйте автомашину на иностранца. Автотранспорт, на котором есть заграничные номера, не входит в список объектов, подвергающихся обложению налогом.

- Переоформите автотранспортное средство на ребенка. Налоговые выплаты могут начисляться только после того, как вашему сыну либо дочери исполнится 18 лет. Если вы родитель двоих и больше детей, то лучше всего оформить авто на младшенького, чтобы осталось больше времени до его совершеннолетия.

- Если вы многодетный родитель, то выплаты по автоналогу не будут взиматься. В некоторых регионах многодетными считают семьи с тремя детьми, а где-то для получения статуса нужно иметь пятерых детей. Но не обязательно родных. Семьи с несколькими приемными детками тоже считаются многодетными.

Начисление налогового сбора осуществляется по прописке владельца авто. Неплохим способом не платить является получение временной регистрации в регионе с пониженным коэффициентом налогообложения, например, в Ингушетии, Дагестане, Крыму. Это выгодно, если вы собственник крутого авто с большими мощностями.

https://www.youtube.com/watch?v=BfaunlqZ874

После смены автомобилистом регистрации, ему надлежит в десятидневный срок отправить заявку об изменении данных в ГИБДД, заплатить государственную пошлину и получить новые бумаги.

Налоговый сбор начисляется лишь на транспорт, состоящий на учете в госинспекции. Можно избежать обязательных платежей, если снять автомашину с регистрации, чтобы утилизировать ее.

Для этого автотранспорт обязан быть:

- в полной комплектации

- на ходу;

- старше шести лет;

- в собственности у владельца больше полугода.

А если вы не гонитесь за статусностью и скоростью, лучше всего приобрести отечественный автомобиль либо машину с мощностью движка не более 70 л. с. В некоторых субъектах РФ при эксплуатации такого транспорта положены льготы.

Можно ли уменьшить размер налога

Еще одним вариантом, как меньше платить, является замена движка менее мощным. Уменьшение числа лошадиных сил в новом оборудовании приведет к снижению обязательных выплат. Но процедура замены требует изменений данных о машине в ГИБДД и налоговом органе.

Как это сделать правильно:

- Выбираете двигатель с «чистыми» документами и с возможностью вмонтировать в вашу автомашину.

- Получаете в ГИБДД разрешение на конструктивные изменения в автомобиле.

- Меняете мотор в сертифицированной автомастерской. Специалист должен выдать подтверждающие документы.

- Оплатив госпошлину, проходите техпроверку в госинспекции. Получаете свидетельство, что авто отвечает требованиям безопасности.

Затем вы направляете заявление на смену регистрационной информации и указываете другую мощность в СТС и ПТС. Не стоит забывать: прежде чем устанавливать мотор, потребуется получение разрешения в ГИБДД. Если провести замену двигателя без этого, исправление данных в ПТС невозможно.

После получения документов с внесенными поправками, идите с ними в налоговый орган. Обновленные данные направляются из ГИБДД в ФНС без вашего участия. Но есть вероятность того, что информация не дойдет до адресата, соответственно сумма выплат будет как раньше. Чтобы избежать проблем, стоит посетить налоговую самому.

Уменьшение мощности двигателя для авто старше 10 лет

С течением времени мощность движка автотранспорта сильно снижается. Если автомобилю больше 10 лет, необходимо пересмотреть его мощностные показатели. Их документальное уменьшение значительно снизит оплату. Но процедура потребует временных и финансовых затрат.

Как правильно ее провести:

- Пройдите независимую техническую экспертизу вашего авто. По итогам проверки вы получите заключение, где кроме других параметров будет указана реальная мощность мотора автотранспорта.

- Соберите документы. Помимо заключения, понадобится паспорт РФ и заявление на изменение регистрационных данных, ПТС, СТС. За последние услуги дополнительно нужно будет заплатить две госпошлины.

- Предоставьте документацию в госинспекцию.

После исправления информации о мощности в документации, важно проконтролировать, чтобы об этом узнала налоговая инспекция. Не дожидаясь «гаишников», предоставьте в ИФНС по месту регистрации копии обновленных документов на автотранспорт.

Если у автомобиля иностранные или транзитные номера

Еще один метод, как избежать транспортного налога, – использовать зарубежные номерные знаки. На подобные авто не действует российское налоговое законодательство, соответственно они не подлежат обложению пошлиной.

Налоговый сбор будет оплачен в казну той страны, где зарегистрирована машина. Если человек – подданный иного государства, либо пользуется зарубежным автомобилем по доверенности, то ему не нужно выплачивать автоналог в РФ.

Это довольно выгодная схема неуплаты, правда, нужно выбрать страну, где налог включен в цену на топливо, например, Китай.

Учтите, что управление иностранной машиной на территории РФ разрешено всего полгода, иначе владельца автомобиля оштрафуют на сумму до 2000 рублей. По завершению полугодового срока собственник транспорта обязан либо вновь пересечь границу со страной, где зарегистрирован автомобиль, либо переоформить ее в РФ.

Раньше, чтобы обойти необходимость выплат государству, применяли транзитные номера. Ими заменялись обычные после снятия автотранспорта с регистрации. В 2013 правила изменились. Теперь получение номеров «транзит» автовладельцем возможно лишь тогда, когда он продал транспортное средство иностранцу, чтобы тот мог покинуть российскую территорию.

https://www.youtube.com/watch?v=nNDt34QOsMA

Если автомобиль был снят с учета по другим причинам, например, для утилизации, получить транзитные знаки не получится. Кроме этого, если собственник авто не сдаст старые номера, их объявят в розыск.

Поскольку управление автотранспортным средством, не состоящим на учете, законодательно запрещено, то человека, нарушившего это правило, оштрафуют на сумму до 800 рублей. При вторичном нарушении собственника авто накажут штрафом в 5000 рублей. Кроме того, автовладельца могут лишить удостоверения водителя на период от одного до трех месяцев.

Как быть при продаже автомобиля

Если старый автовладелец снимает автотранспорт с учета, а новый регистрирует ее на себя, то обязанность по оплате дорожного сбора переходит к последнему.

Перерегистрировать машину необходимо в десятидневный срок с момента передачи.

Но если свежеиспеченный хозяин машины не поторопится с постановкой на учет, автомобиль может так и числиться на его предыдущем владельце с необходимостью оплаты налога.

Как избавиться от выплат за проданную машину:

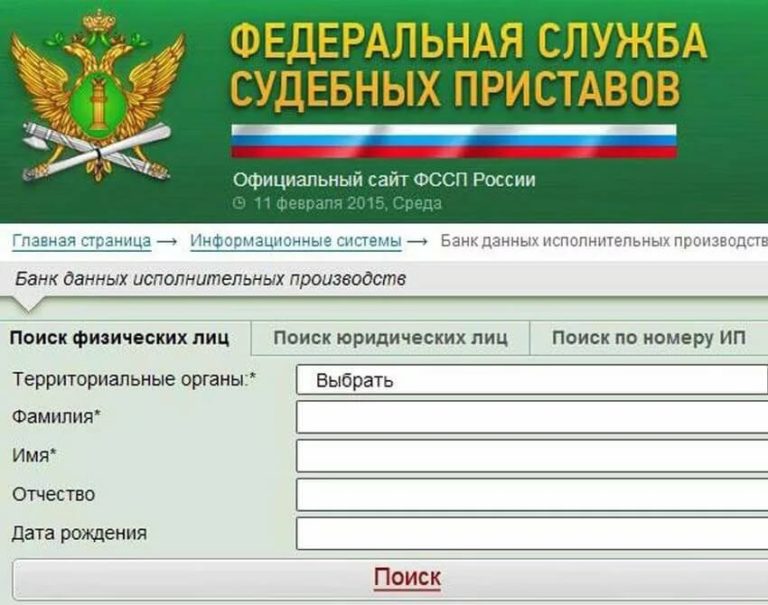

- Напишите заявление о прекращении регистрации по причине отчуждения.

- Возьмите этот документ, а также гражданский паспорт и отправляйтесь в ГИБДД.

- После этого машина будет снята с регистрации, и вам больше не придется отдавать деньги государству за уже чужой автомобиль.

Чтобы рассчитать сумму налога, нужно умножить ставку на 100 и на количество месяцев владения.

Важный момент: раньше при расчете отчислений налоговые специалисты округляли до полного месяца, когда владелец регистрировал новое авто или снимал с регистрации. Сейчас же действует иное правило.

Если владелец зарегистрировал автомобиль после 14 числа или снял с регистрации до 14-го, эти месяцы налоговый орган не засчитает.

В обратной ситуации придется оплачивать неполные месяцы владения транспортом, как целые.

К примеру, вы приобрели автомобиль 12 февраля 2021 года. Если вы не будете торопиться и подождете с регистрацией до 15 числа, то налог за этот месяц вам засчитан не будет.

И законодательно вы вправе оформлять свою машину в продолжение десяти суток.

Если вы решите продать машину, например, через полгода, постарайтесь сделать это в начале августа, тогда вам насчитают налоговые выплаты всего за пять месяцев.

Если машина в угоне

Статья 358 Налогового Кодекса сообщает, что при угоне транспорта налоговые обязательства между государством и владельцем прекращаются до тех пор, пока транспортное средство не обнаружат.

Надо ли оплачивать налоговые сборы на автотранспорт? Нет, автовладелец за период поисков не заплатит ни копейки.

Но чтобы квитанция не пришла, сразу после исчезновения автомобиля нужно отправиться в полицию с заявлением о пропаже автомашины, в котором описываются обстоятельства дела.

Там также нужно указать: вы предупреждены, что за заведомо ложную информацию следует привлечение к ответственности по статье 306 УК РФ.

В ОВД возбудят уголовное дело, а заявителю дадут документальное подтверждение о том, что машина угнана. После того как вы его получите, необходимо направить оригинал этой справки в налоговый орган. Транспортную пошлину не будут начислять в течение всего периода, пока автотранспорт находится в розыске.

Приобретение транспортного средства по договору о лизинге

При приобретении автомобиля по контракту о лизинге, можно не выплачивать дорожный сбор. Его будет оплачивать тот, на кого зарегистрирована автомашина, то есть лизинговая фирма.

Получается, что лизингополучатель не несет никакой ответственности по выплате до момента истечения срока действия договора. Это еще один вполне законный вариант не вносить выплаты за машину.

Какая ответственность предусмотрена за неуплату налога

Крайний срок оплаты для владельцев частного автотранспорта – 1 декабря последующего за отчетным года. Если налог большой, выплачивать его лучше по частям до этого момента, чтобы не допустить просрочки. Если выплата не поступит в нужный срок, начнут начислять пени за каждый просроченный день. Ее размер составит 1/300 от ставки рефинансирования Центробанка РФ.

https://www.youtube.com/watch?v=rofynG8hNN8

Длительная неуплата грозит штрафами величиной до 40 процентов от суммы долга и судебными разбирательствами с представителями налогового органа.

При задолженности больше 3000 рублей и отсутствии выплат в продолжение полугода специалисты налогового органа вправе подать судебный иск, чтобы взыскать долг принудительно. Владельца, который прячет свой автомобиль, могут оштрафовать на 100000 рублей и более. Злостным неплательщикам грозят исправительные работы сроком до трех лет, и даже уголовное наказание.

Способы уплаты различны. Погашение можно осуществлять:

- в банкоматах;

- в кассах банков;

- через терминалы;

- в почтовых отделениях.

Можно воспользоваться электронными кошельками, перевести финансовые средства через личный налоговый кабинет. Кстати, многие финучреждения предлагают оплату налога с помощью своего интернет-банкинга.

Законен ли транспортный налог? Однозначно да, пока не приняли изменений в НК РФ. Но при желании и умении, возможно несколько снизить суммы налоговых обязательств, используя вышеописанные методики.

Другие материалы на нашем канале. Отзывы клиентов о:МФК ЗаймерМФО Миг кредит

Видео:КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Льготы по транспортному налогу в Москве и регионе

Статья акутальна на: Февраль 2021 г.

Для владельцев дорогих автомобилей, автобусов и других транспортных средств есть хорошие новости. В этом году они смогут сэкономить, благодаря фактически новым ставкам по транспортному налогу.

С 1 января снижается до минимального предела коэффициент, по которому будут рассчитывать налог с авто стоимостью от 3 до 5 миллионов рублей. Обновленное налогообложение приятно порадует и пенсионеров. Они получат скидку до 20-40%. Льготы по транспортному налогу в Москве определены правительством столицы.

Самостоятельно рассчитать льготу по налогу можно на странице https://www.mos.ru/otvet-dengi/kak-rasschityvaetsya-transportnyy-nalog/

Что такое транспортный налог

Этот обязательный сбор в государственную казну России взимается с фактических владельцев всех транспортных средств. Он относится к числу региональных налогов.

В соответствие с действующим федеральным законодательством его размер, сроки, период и порядок уплаты, как и формы отчетности, налоговые льготы по транспортному налогу в Москве устанавливаются органами местной власти.

Объектом налогообложения признается такой транспорт:

- легковые автомобили;

- мотоциклы;

- гусеничная техника;

- моторные лодки, яхты, катера, парусные суда, гидроциклы;

- мотороллеры;

- снегоходы, мотосани;

- автобусы;

- самолеты, вертолеты;

- теплоходы.

Налогом облагаются все самоходные машины, механизмы на пневматическом ходу, воздушные транспортные средства, регистрация которых осуществлялась в установленном порядке в соответствие с действующим законодательством РФ. Его ставки зависят от таких критериев, как:

- тяга реактивного двигателя или мощность мотора;

- категория и габариты технического средства;

- лошадиные силы двигателя.

Кто имеет льготы на транспортный налог в Москве

Налогоплательщикам, которые владеют легковыми авто, мощность двигателя которых составляет до 150 лошадиных сил включительно, ставки уменьшают. Другие льготы по транспортному налогу в Москве получают такие категории граждан:

- пенсионеры по стажу;

- ветераны, граждане, имеющие звание героев России, инвалиды Великой Отечественной войны (100% скидка предоставляется инвалидам первой группы и военным, участвующим в боевых действиях, при этом мощность авто не должна превышать 150 лошадиных сил);

- многодетные семьи, претендующие на скидку в размере от 50 до 100% освобождения от обязательных взносов, но только на одно авто;

- граждане, награжденные орденами;

- жены военнослужащих, погибших при исполнении служебных полномочий;

- ликвидаторы ЧАЭС и других атомных станций, работники, служащие в зонах радиоактивной опасности;

- частные и муниципальные государственные учреждения, специализирующиеся на поддержке и обеспечении социально незащищенных категорий населения, перевозке пенсионеров и инвалидов.

Перечисленные категории граждан могут расширяться и сокращаться, это во многом зависит от конкретного города, региона или края. Список лиц, которые могут рассчитывать на скидки, ежегодно определяется органами местного самоуправления. Льготы на транспортный налог для пенсионеров самые распространенные. Их размер зависит от года выпуска, страны-производителя авто, города проживания заявителя.

https://www.youtube.com/watch?v=-TySTgTELok

Если гражданин — льготник, размер государственной пошлины, который он обязуется уплатить, рассчитывается сначала без учета скидки. Формула для расчета транспортного налога состоит из следующих компонентов:

- налогооблагаемая база или стоимость транспорта (чем она выше, тем больше пошлина);

- налоговая ставка (ее стандартный показатель – 13%, для каждого конкретного субъекта РФ она определяется индивидуально);

- срок владения транспортным средством (этот период определяет, насколько часто гражданин производит процедуру продажи имущества, чем меньше число продаж, тем ниже сумма налога);

- повышающий коэффициент (он во многом зависит от года выпуска авто и его стоимости).

Это важно знать: Льготы ветеранам труда федерального и регионального уровня

После того, как сумма государственной пошлины в полном объеме рассчитана, гражданин должен подтвердить, что он льготник и имеет право на скидку или освобождение от взноса. Для этого он подает в соответствующие органы пакет документов, в который включены справки, удостоверения, ордера.

Льготы по транспортному налогу в Москве для пенсионеров

Все граждане, которые ушли на заслуженный отдых по возрасту и получающие пенсию, имеют льготы на транспортный налог.

Если они владеют авто с мощностью двигателя до 100 лошадиных сил, от уплаты государственной пошлины их освобождают.

В остальных случаях сумма взноса зависит от характеристик транспорта и рассчитывается индивидуально. Сбором облагаются только число лошадиных сил, превышающее 100.

Размер льготы пенсионерам по транспортному налогу в 2021 году увеличился. Ставка составляет 5 – 25 рублей. Она зависит от региона.

Кроме этого, имеют место локальные льготы – налоговая ставка может повышаться или снижаться для разных категорий автолюбителей – ветеранов, инвалидов. Московским пенсионерам льгота на транспортный налог в 2021 году не положена.

Им придется заплатить за каждую лошадиную силу свыше 70. Исключение – лица пенсионного возраста, которые являются членами многодетных семей.

Для инвалидов

Люди, которые имеют определенные физические ограничения могут быть полностью освобождены от уплаты государственной пошлины.

Основные условия для получения этой льготы – владение транспортом, приспособленным для эксплуатации инвалидом, мощность которого составляет до 100 лошадиных сил.

Скидки для лиц с инвалидностью в 2021 году предоставляются по всей России, их размер зависит от региона, в котором находится гражданин.

Льготы по транспортному налогу в Москве

В столице на определенные поощрения могут рассчитывать инвалиды 1, 2 группы. Гражданам пенсионного возраста налог платить придется только, если мощность двигателя их машины превышает 70 лошадиных сил. Льготы по транспортному налогу в Москве получают:

- организации, специализирующие на перевозке пассажиров;

- герои СССР, РФ, граждане, награжденные орденами;

- ветераны и инвалиды Великой Отечественной войны;

- ветераны и инвалиды боевых действий;

- попечители детей-инвалидов;

- малообеспеченные и многодетные семьи.

Льготы по транспортному налогу в Москве не распространяются на воздушные и водные транспортные средства, моторизированные сани, снегоходы.

Ставки зависят от характеристик транспортных средств и колеблются в пределах от 7 до 2000 рублей за одну лошадиную силу. Скидки предоставляются в пределах от 25 до 100%.

Чтобы их получить, гражданин обязуется подать соответствующий пакет документов, подтверждающий тот факт, что он относится к категории льготников.

Освобождение от транспортного налога

Не платить государственную пошлину могут такие категории граждан в Москве:

- перевозчики пассажиров;

- резиденты ОЭЗ ТВТ «Зеленоград»;

- владельцы легковых авто мощностью до 70 л.с.;

- многодетные дети;

- инвалиды и ветераны боевых действий;

- инвалиды 1 и 2 групп;

- опекуны недееспособных инвалидов;

- граждане, участвующие в ликвидации ядерных аварий.

2. в Санкт-Петербурге:

- герои труда, Советского Союза, РФ;

- кавалеры ордена Славы;

- ветераны и инвалиды боевых действий;

- инвалиды 1 и 2 группы, родители детей инвалидов;

- пенсионеры;

- вдовы погибших военнослужащих;

- многодетные родители.

Узнать, кто не обязан платить пошлину в определенном крае, регионе, городе, каждый человек может, изучив закон об автоналоге определенного региона. В нем указана информация о налоговых ставках, размере льгот, периоде и порядке уплаты пошлины.

Как оформить льготы на транспортный налог в Москве

Процедура состоит из трех основных этапов:

- Составление заявления (документ имеет произвольную форму, особых требований к нему нет, пример заявления можно посмотреть в отделении налоговой службы или на сайте органа).

- Сбор документов (их перечень зависит от того, к какой категории льготников человек относится);

- Передача документов в ИФНС (заявитель вправе лично принести заявление и пакет документов в налоговую инспекцию или отправить по электронной почте).

Это важно знать: Льготы на отопление

Куда обращаться для получения льготы по транспортному налогу в Москве

Гражданин обращается в налоговую инспекцию или другой уполномоченный региональный орган, оформляет заявление в двух экземплярах, предоставляет документы, подтверждающие право на получение скидки.

Налоговики рекомендуют подавать документацию до первого мая. Уплата налога с учетом льгот производится до первого декабря.

На рассмотрение предоставленного заявления и проверки документов налоговой инспекции требуется от 15 дней до 1 месяца.

Документы для получения льготы по транспортному налогу в Москве

Чтобы получить льготу по транспортному налогу в 2021 году, заявитель обязуется лично принести, или отправить по электронной почте в налоговую инспекцию:

- паспорт и нотариально заверенные копии всех его страниц;

- ИИН и его копию;

- пенсионное удостоверение (если заявитель — пенсионер);

- выписку, подтверждающую тот факт, что гражданину присвоена та или иная группа инвалидности;

- технический паспорт на транспорт, выданный в МВД, его копию;

- заявление, оформленное по образцу в установленном порядке;

- справка, подтверждающая тот факт, что гражданин является многодетным родителем;

- свидетельство о рождении всех детей.

В кодексе РФ указано: для получения льготы по транспортному налогу в 2021 году на законном основании гражданину потребуется сдать в налоговую инспекцию стандартный пакет документов.

В него в обязательном порядке включен паспорт гражданина России, доверенность, если владелец самостоятельно не может оформить освобождение или скидку, технический паспорт на ТС, заявление с фамилией заявителя, имеющего право на льготу.

Ставки транспортного налога по регионам на 2021 год

| Наименование субъекта РФ | Мощность легкового автомобиля | ||||

| < 100 л.с. | 100-150 л.с. | 150-200 л.с. | 200-250 л.с. | > 250 л.с. | |

| Республика Адыгея | 10 | 20 | 40 | 70 | 130 |

| Республика Башкортостан | 25 | 35 | 50 | 75 | 150 |

| Республика Бурятия(возраст авто):до 5 лет;от 5 до 10;от 10 лет | 10,30;9,20;8,00 | 19-19,5;16,9-17,6;15,7-16 | 27,8;25,2;22,9 | 41,7;37,8;34,3 | 83,4;75,5;68,7 |

| Республика Алтай |

Видео:Кому положены льготы на транспортный налог?Скачать

Льготы по уплате транспортного налога в Москве в 2021 году

Льготы по транспортному налогу в Москве в 2021 году регулируются столичным законом от 09.07.2008г. №33 «О транспортном налоге» в последней редакции этого года.

Транспортный налог необходим для денежной компенсации владельцами транспортного средства загрязнения экологии и использование дорог, которые имеют свойство изнашиваться.

Налогом облагаются автомобили, мотоциклы, мотороллеры, автобусы, самолёты, вертолёты, яхты, моторные лодки и т.п.

Льготы по транспортному налогу отличаются друг от друга в разных городах. Ставки по налогам указываются в региональных законодательных актах. В этой статье рассказывается о налоговых льготах в Москве.

https://www.youtube.com/watch?v=FRIXVe29mAU

Размер транспортного налога зависит от количества лошадиной силы, которая содержится в моторе данного вида транспорта. Некоторые виды транспорта могут освобождаться от налогов, а какие-то не подлежат ни освобождению от налога, ни налоговому вычету.

Налоги за 2021 год физические лица должны оплатить в течение 2021 года, а юридические – даже почти в начале года.

Прежде, чем завести транспорт, стоит ознакомиться с законом о транспортном налоге отдельного региона. Москвичи должны ознакомиться с законом г. Москвы «О транспортном налоге».

Скачать текст: Закон Москвы «О транспортном налоге» (.docx)»

В Законе Москвы имеется Статья 4, называется «О транспортном налоге». В ней очерчен достаточно широкий круг лиц, которые имеют права пользоваться льготами.

Для пенсионеров льготы в Москве не предусмотрены. Они в полной мере платят налог за пользование личным транспортом. В других регионах они могут узнать о своём правовом положении в этой сфере в ИФНС по тому месту, где было зарегистрировано это транспортное средство.

Однако, многие категории лиц могут не платить за своё транспортное средство. В целом Москва предоставляет типичные льготы тем категориям, которые имеют заслуги перед всей страной.

Льготы для инвалидов 1 группы, для инвалидов 2 группы распространяются на один вид транспорта.

То же самое касается льгот для многодетных семей, для ветеранов боевых действий, для переживших пленение в концлагерях и гетто, для получивших ранение на поле боя и многих других категорий. Участие в Великой Отечественной Войне обязательно даёт преимущество.

Сюда включены и льготы для ветеранов труда. Но понятие «ветераны труда» в последнее время трактуется несколько по-другому. Ветераны труда – это граждане со специальным значком и званием, а также орденами и медалями. Их стаж для мужчин – 4-0 лет, а для женщин – 35 лет.

От налога освобождаются лица, которые участвовали в испытании опасных видов оружия (ядерного и термоядерного).

Вообще, все, кого затронула какая-либо война и кто пожертвовал своим здоровьем ради общего дела, могут рассчитывать на блага, связанные с беспрепятственным использованием своего транспортного средства.

Все категории, за исключением многодетных семей, не могут выбрать в качестве транспортного средства, не обложенного налогом, мотосани, снегоходы, а также воздушный и водный транспорт.

Многодетные семьи могут состоять не только из родителей и их родных детей, но также из усыновителей и их приёмных детей. Многодетной считается семья, в которой есть хотя бы три ребёнка.

Физическое лицо должно предоставить документ, в котором эта льгота подтверждена. Важно помнить, что такой транспорт, как водный или воздушный вид, мотосани и снегоходы не могут подлежать налоговой льготе.

Льготы юридическим лицам

Юридические лица тоже имеют право на льготы. Например, организации, которые оказывают услуги по перевозке пассажиров на общественном транспорте или которые расположены в особых зонах города.

Большое внимание в законодательстве уделяется инвалидам. Инвалиды могут входить в состав юридических лиц в большом количестве, что даёт соответствующим юридическим лицам привилегии.

Общественные организации инвалидов являются зарегистрированными на федеральном уровне организации, в которых инвалидов, как минимум, 90% от общего числа участников.

Льгота не предоставляется на воздушный и водный транспорт. Не предусмотрены льготы и в случае ведения организацией инвалидов предпринимательства и работы с ценными бумагами.

Льготы распространяются и на организации, в состав которых входят общественные организации инвалидов. Там инвалиды должны быть в количестве хотя бы тридцати процентов, работающих же в данных организациях должно содержаться в составной организации хотя бы 15 человек.

К такой же категории относится организация, использующая труд инвалидов, чтобы их было хотя бы тридцать процентов.

Освобождаются от некоторых налогов на транспорт и организации, в которые входят религиозные объединения, производящие церковную утварь и другие предметы, используемые в отправлении церковных обрядов.

https://www.youtube.com/watch?v=TNe2rybZYFU

Но здесь не подлежат льготам не только водный и воздушный транспорт, но и легковые автомобили.

Налоговый вычет

Налоговый вычет предполагает не отмену налога в целом, а только уменьшение суммы.

Налоговый вычет может быть только с категорий граждан, которые платят стандартные подоходные налоги.

Право на профессиональный вычет имеют индивидуальные предприниматели, лица, занимающиеся частной практикой, а также лица, чьи работа и услуги связаны с гражданско-правовым договором.

В эту же группу входят лица, которые имеют авторские вознаграждения или вознаграждения иного вида.

Лица, которые официально не зарегистрировались в качестве индивидуальных предпринимателей и не платят налоги за частные практики, не могут претендовать на вычет.

Эти лица пользуются транспортом достаточно часто, поэтому расчёт налогов на их транспорт смягчается, чтобы у них не было таких больших издержек.

Заключение

Итак, от налогов на транспорт освобождаются как некоторые физические, так и определённые юридические лица. Москва предоставляет льготы достаточно большой категории людей.

Все, кто имеют заслуги в военной сфере, в сфере труда, в сфере ядерных испытаний и кто имеет первую или вторую группу инвалидности, могут освободить от налогообложения одно личное транспортное средство.

Многодетные семьи имеют самую большую привилегию, поскольку они имеют право освободить от налогов то транспортное средство, на которое не распространяются льготы. Общественные организации, включающие в себя инвалидов, тоже наделены особыми правами.

: Как не платить транспортный налог?

Рекомендуем ещё статьи по теме:

Видео:Кто освобождается от уплаты транспортного налога?Скачать

Кто не платит транспортный налог в Москве и Санкт-Петербурге

Вопрос, кто может не платить транспортный налог (ТН) в России, не имеет однозначного ответа, так как ТН относится к региональным налогам, льготы за которые устанавливают местные законодательные органы. Это означает, что категории льготников и условия получения льготы в разных частях страны значительно отличаются, и узнавать их следует непосредственно в региональных законах.

Кроме региональных льгот по ТН существуют также и федеральные. Они работают на всей территории РФ, однако касаются лишь определенных транспортных средств. За какие ТС автоналог платить не нужно, вы можете прочитать в отдельной статье.

Здесь же мы сосредоточимся исключительно на местных льготах по ТН и расскажем, кому не нужно платить налог в Москве и Санкт-Петербурге и где посмотреть актуальную информацию по льготам в других регионах РФ.

Кто освобождается от уплаты транспортного налога в Москве

Список льготников по дорожному налогу в Москве регулирует статья 4 Закона г. Москвы «О транспортном налоге». Посмотреть, кто освобожден от уплаты транспортного налога в Москве в 2021 году и на какие ТС распространяется льгота, вы можете с помощью таблиц ниже. Для вашего удобства мы разбили информацию по льготам на 2 таблицы — отдельно для физ. лиц и организаций.

Какие организации могут не платить ТН в Москве:

| Перевозчики пассажиров на городском общественном транспорте | на общественный транспорт (но не такси). |

| Резиденты ОЭЗ ТВТ «Зеленоград» | без ограничений (на срок 5 лет) |

Обратите внимание: Льготу юр. лица могут получить только в отношении наземных ТС (кроме мотосаней и снегоходов).

Кто не платит налог на авто в Москве (физ. лица и ИП):

| Владельцы легковых авто мощностью до 70 л.с. | легковые авто до 70 л.с. |

| Многодетные родители | без ограничений |

| Герои Советского Союза и Российской Федерации. Граждане, которые были награждены орденом Славы трех степеней. | ТС до 200 л.с. |

| Инвалиды и ветераны ВОВ, а также узники концлагерей во время ВОВ | |

| Инвалиды и ветераны боевых действий | |

| Инвалиды 1, 2 групп | |

| Опекуны недееспособных инвалидов с детства и родители детей-инвалидов | |

| Граждане, подвергшиеся воздействию радиации во время аварий на Чернобыльской АЭС и «Маяк», а также вследствие испытаний на Семипалатинском полигоне. | |

| Граждане, участвовавшие в ликвидациях ядерных аварий и испытаниях на военных объектах, а также лица, которые вследствие этого получили лучевую болезнь или стали инвалидами. |

Важно: Физ. лицам не платить ТН можно только за одно транспортное средство. Льгота не распространяется на мотосани, снегоходы, воздушные и водные ТС.

Кто освобожден от уплаты транспортного налога в Санкт-Петербурге

Льготы по ТН в Санкт-Петербурге регулирует статья 4 Закона Санкт-Петербурга «О транспортном налоге». Не платить налог здесь могут не только такие льготные категории населения, как пенсионеры или ветераны, но и другие граждане, если на них оформлена машина отечественного производства или электромобиль.

Узнать, какие категории граждан освобождаются от уплаты транспортного налога в СПб и на какие авто распространяется льгота, вы можете из таблицы ниже:

| Герои Советского Союза, Герои Социалистического труда и Герои РФ | ТС до 200 л.с. |

| Полные кавалеры ордена Славы и трудовой Славы | |

| Ветераны и инвалиды ВОВ | ТС до 150 л.с. или старше 15 лет |

| Инвалиды и ветераны боевых действий | |

| Инвалиды 1, 2 групп, родители детей-инвалидов, а также инвалиды с ограничением трудовой деятельности 2 и 3 степени | |

| Граждане, которые пострадали от радиации вследствие аварий на Чернобыльской АЭС и «Маяк», ядерных испытаний на Семипалатинском полигоне, а также которые принимали участие в испытаниях ядерного оружия на военных объектах | |

| Пенсионеры | Легковое авто до 150 л.с., произведенное в СССР или в РФ, или водное ТС до 30 л.с. |

| Вдовы погибших при исполнении военнослужащих, сотрудников ОВД, ГПС и Госбезопасности, если не вступили в брак повторно | |

| Многодетный родитель (более 4 несовершеннолетних детей) | ТС до 150 л.с. |

| Владельцы легковых автомобилей, произведенных в СССР | Легковое авто до 80 л.с., выпущенное до 1990 г. |

| Владельцы мотоциклов, произведенных в СССР | Мотоцикл, выпущенный до 1990 г. |

| Владельцы легковых авто с салона (новых), произведенных в РФ в 2021 г. | Легковое авто, произведенное в РФ в 2021 г. |

| Владельцы электромобилей | Электромобиль до 150 л.с. |

Обратите внимание: Льгота распространяется только на 1 транспортное средство.

https://www.youtube.com/watch?v=VdnsIw3kNHY

Кроме физ. лиц от оплаты ТН также освобождены некоторые организации и ИП:

| Организации-резиденты ОЭЗ | без ограничений (на срок 5 лет) |

| ИП и организации, использующие авто на газу | ТС на газу |

Кто освобождается от уплаты транспортного налога в моем городе

Узнать, кто не обязан платить автоналог в вашем городе, вы можете в законе об автоналоге вашего региона или же на нашем сайте. Чтобы быстро посмотреть льготы по ТН, выберите из списка регионов ниже ваш. Откроется новая страница, на ней перейдите к разделу «Налоговые льготы». В таблице будет представлен полный список льготников вашего города и условия, на которых предоставляется льгота.

Имейте в виду, что полное освобождение от уплаты транспортного налога в регионах может быть доступно только для некоторых категорий льготников, остальные же смогут воспользоваться лишь скидкой. Размер льготы указан в 4 колонке таблицы. К примеру, если там стоит число 20%, вам придется заплатить 80% от полной суммы налога. О том, как рассчитать ТН, мы писали здесь.

Выберите номер своего региона Посмотреть в моем регионе

| 77, 99, 97, 177, 199, 197, 777Москва | 78, 98, 178Санкт-Петербург | |

| 01Республика Адыгея | 30Астраханская область | 57Орловская область |

| 02, 102Республика Башкортостан | 31Белгородская область | 58Пензенская область |

| 03Республика Бурятия | 32Брянская область | 59, 81, 159Пермский край |

| 04Республика Алтай | 33Владимирская область | 60Псковская область |

| 05Республика Дагестан | 34, 134Волгоградская область | 61, 161Ростовская область |

| 06Республика Ингушетия | 35Вологодская область | 62Рязанская область |

| 07Кабардино-Балкария | 36, 136Воронежская область | 63, 163Самарская область |

| 08Республика Калмыкия | 37Ивановская область | 64, 164Саратовская область |

| 09Карачаево-Черкессия | 38, 85, 138Иркутская область | 65Сахалинская область |

| 10Республика Карелия | 39, 91Калининградская область | 66, 96, 196Свердловская область |

| 11Республика Коми | 40Калужская область | 67Смоленская область |

| 12Республика Марий Эл | 41, 82Камчатский край | 68Тамбовская область |

| 13, 113Республика Мордовия | 42, 142Кемеровская область | 69Тверская область |

| 14Республика Саха (Якутия) | 43Кировская область | 70Томская область |

| 15Республика Северная Осетия | 44Костромская область | 71Тульская область |

| 16, 116Республика Татарстан | 45Курганская область | 72Тюменская область |

| 17Республика Тыва | 46Курская область | 73, 173Ульяновская область |

| 19Республика Хакасия | 47Ленинградская область | 74, 174Челябинская область |

| 21, 121Чувашская Республика | 48Липецкая область | 75, 80Забайкальский край |

| 22Алтайский край | 49Магаданская область | 76Ярославская область |

| 23, 93, 123Краснодарский край | 50, 90, 150, 190, 750Московская область | 79Еврейская АО |

| 24, 84, 88, 124Красноярский край | 51Мурманская область | 83Ненецкий АО |

| 25, 125Приморский край | 52, 152Нижегородская область | 86, 186Ханты-Мансийский АО |

| 26, 126Ставропольский край | 53Новгородская область | 87Чукотский АО |

| 27Хабаровский край | 54, 154Новосибирская область | 89Ямало-Ненецкий АО |

| 28Амурская область | 55Омская область | 95Чеченская Республика |

| 29Архангельская область | 56Оренбургская область |

Помните, что получить возможность не платить налог можно только после того, как вы заявите о своем праве на льготу в налоговую инспекцию. Подробнее о том, как это сделать и какие для этого нужны документы, читайте здесь.

https://www.youtube.com/watch?v=_W3IkecqRFo

Юридическая консультация

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди!

Дата обновления: 10 декабря 2021 г.

🔥 Видео

Водителям начал приходить транспортный налог 2022Скачать

Транспортный налог 2023: все измененияСкачать

Кто освобожден от уплаты транспортного налогаСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Транспортный Налог 2022 как заплатить и рассчитать налог на автомобиль: ставки и сроки уплатыСкачать

Транспортный налог и иные налоги. Как не платить то, что не нужно платить. Уловка налоговиков.Скачать

Льготы по транспортному налогу для пенсионеровСкачать

Кто платит большой транспортный налог?Скачать

Узнай и ТЫ как не платить транспортный налог👍Скачать

Что будет если не заплатить транспортный налог? | Реальность и последствияСкачать

Что грозит за неуплату транспортного налога?Скачать

Нужно ли платить транспортный налог в 2020, 2021 году?Скачать

Транспортный налог 2021. Кто, как и когда будет его платить. Изменения.Скачать

Как оплатить транспортный налог 2023 через госуслуги и рассчитать транспортный налог, ссылки в опис.Скачать

Отмена Транспортного налога 2021Скачать

Транспортный налог 2021: сроки оплаты, пениСкачать

ИЗМЕНЕНИЯ ДЛЯ ВОДИТЕЛЕЙ. Транспортный налог 2022Скачать