Все участки ИЖС облагаются налогом, исключение составляют лишь пенсионеры и еще некоторые социальные группы, которые от него освобождены.

ИЖС — это вид разрешенного использования (ВРИ) участка земли. Он определяет, какого рода постройки или деятельность должна быть на этой земле. На землях ИЖС (индивидуальное жилищное строительство) можно построить жилой дом и прописаться в нем.

Несмотря на то, что земля — это объект недвижимости, который может быть в собственности частного лица, с него нужно платить налоги. Казалось бы, парадокс: земельный участок, который находится в пользовании физического лица, а не в собственности, не облагается налогом.

В то же время земельный участок, который вы купили на свои деньги, на законных основаниях зарегистрировали в федеральных органах и получили документ о том, что теперь — это ваш участок, с момента регистрации ставится на учет в налоговую службу.

После этого на участок ежемесячно начисляется налог, а вам присылают квитанции с требованием оплаты.

- Закон

- Налог на землю ИЖС

- Ставка

- Льготы

- Как рассчитать?

- Порядок внесения средств

- Ответственность за неуплату

- На видео о вопросах налогообложения

- Налог На Ижс 2021

- Какой налог на землю ЛПХ и ИЖС в 2021 году для физических лиц

- Нужно ли платить налог на землю ИЖС

- Налог на ИЖС в 2021: сколько нужно заплатить и прочие нюансы

- Налог на участок ИЖС

- Это видео недоступно

- Какой налог на землю ижс 2021 год

- Налог на землю под ижс в 2021 году для юридических лиц

- Налог на ижс 2021 калькулятор

- Налог на землю ижс в 2021 году для физических лиц

- Как рассчитать и оплатить налоги на землю в 2021-2021 году

- Что такое земельный налог – основные понятия и термины

- Изменения в расчете земельного налога в 2021 году

- Какой налог на землю в Московской области нужно уплатить в 2021 году

- Какие ставки земельного налога действуют в 2021 году

- Кто имеет право на льготы

- Порядок расчета и уплаты налога

- Какие последствия влечет неуплата налога

- Хорошие новости для плательщиков

- Налог на земельный участок ИЖС

- Законодательная база

- Действующие ставки

- Существующие льготы по уплате налога

- Налог на земельный участок ИЖС в 2021 году

- От чего зависит размер?

- Процесс расчета налога

- Порядок уплаты

- Начисление пени

- Штраф за неуплату

- 🎦 Видео

Закон

Законотворчество по поводу налогов и сборов находится в руках региональных законодательных органов. Налоговый кодекс при этом определяет рамки, регулирует основные положения налогообложения. Раньше его функцию выполнял российский Закон от 1991 года «О плате за землю».

Пункт 2 ст. 52 Налогового кодекса (НК РФ) определяет срок направления платежного уведомления плательщику (30 дней). По ст. 52, пункт 4 НК РФ в случае направления бумаги заказным письмом, оно считается полученным по истечении шести дней после отправки.

В статьях 390-391 НК РФ разъясняется, что такое налоговая база, порядок ее определения. Дополнительно в статье 389 дается определение «объект налогообложения» и какие земельные участки не облагаются налогом.

Статья 31 Налогового законодательства устанавливает законность прав налоговой службы требовать налоги и сборы. Этим документом также закреплено право проверять документы, которые подтверждают правильность оплаты налогов и сборов.

Налог на землю ИЖС

Налог на ИЖС в 2021 году будет, как и ранее зависеть от кадастровой стоимости. Внимательно изучите платежные документы. Если вы не согласны с кадастровой стоимостью вашего участка и вам кажется, что вы слишком много платите, то следует опротестовать кадастровую стоимость.

Налоговая база участка под ИЖС предполагает начисление достаточно высокого налога, поскольку рыночная цена и кадастровая стоимость таких участков высокая по сравнению с другими участками, например, с землями с/х категории или надел, расположенный на землях ЛПХ.

Ставка

Объектом налогообложения, согласно Налоговому кодексу, признается тот участок, который расположен в границах того региона, где этот налог вводился. Для каждого участка определяется налоговая база и определяется сумма налога.

Согласно статье 390 НК РФ, налоговая база — это кадастровая стоимость участка. Кадастровая стоимость определяется в ходе оценки государственными органами.

Она зависит от многих характеристик, включая расположение земельного участка, его категорию, ВРИ, площадь.

Каждый участок имеет свою кадастровую стоимость, которая указана в кадастровом паспорте объекта и документах из ЕГРН.

Кадастровую стоимость можно узнать на сайте Росреестра. Быстрее всего это делается по кадастровому номеру. Но можно найти участок и краткие сведения о нем по адресу или вручную на публичной кадастровой карте.

Льготы

Льготы по налогу на землю ИЖС предусмотрены для следующих социальных категорий граждан:

- работники организаций, которые финансируются из местного бюджета;

- сотрудники организаций, которые финансируются из различных бюджетов.

У первых есть 50-процентные льготы по уплате земельного налога. У вторых — 25% скидки. В некоторых регионах законодатели освободили от земельного налога пенсионеров. Правда характер льготы носит заявительный характер. То есть пока вы не предъявите ваши документы, вам приходят квитанции со 100% оплатой.

Согласно федеральным законам совсем освобождаются от налога:

- Герои РФ;

- Герои СССР;

- близкие родственники военнослужащего, который погиб, выполняя воинский долг;

- кавалеры Ордена Славы;

- Герои соцтруда;

- члены семьи, потерявшие кормильца и получающие специальную пенсию.

Учитывается и способ вычетов. Налоговая база снижается на миллион рублей у следующих категорий граждан:

- инвалиды I и II групп;

- ветераны и инвалиды Великой Отечественной войны;

- инвалиды с детства;

- ветераны и инвалиды боевых действий, в которых принимала участие наша страна;

- граждане, получившие радиоактивное облучение в результате ядерных катастроф;

- многодетная семья.

Для того, чтобы воспользоваться своими льготами, нужно написать заявление в налоговую службу и предоставить документы, которые подтвердят ваш социальный статус.

Как рассчитать?

В случае, когда земельный участок находится в собственности больше, чем у одного владельца, земельный налог рассчитывается на каждого собственника по отдельности. Земельный налог рассчитывается по специальной формуле местными службами налоговой инспекции.

Формула едина для всех видов разрешенного использования: Sучастка х Кстоимость х Нставка х Qвладения = Общая сумма налога, где:

- Sучастка — площадь участка;

- Кстоимость — кадастровая стоимость;

- Нставка — налоговая ставка;

- Qвладения — коэффициент владения.

Налоговая ставка с каждым годом изменяется. Ее повышение влечет за собой возрастание земельного налога. Размер налога зависит, кроме указанных составляющих, от многих факторов. Очень многое зависит от региональных законов.

https://www.youtube.com/watch?v=XlsvrAz07lc

Федеральными законами определен верхний предел, выше которого нельзя поднимать налоговую ставку земельного налога. Согласно статье 394 НК РФ, налоговая ставка на земли под ИЖС не может превышать 1,5 %.

Порядок внесения средств

Порядок оплаты налога на землю определяется Федеральным законодательством. В платежном уведомлении указывается окончательная сумма и срок для внесения денег. Для того, чтобы налогоплательщик имел возможность проверить правильность расчетов, приводятся в пример расчеты.

Если ваши льготы не учитывались, то это по причине того, что вы сами не заявили об этом. Заплатить налог можно следующими способами:

- терминал;

- посредством Почты России;

- через такие ресурсы как WebMoney, Yandex деньги, Qiwi кошелек, Сбербанк онлайн.

Уведомление с требованием оплаты должно быть выслано не позднее 30-ти суток до предполагаемого платежа.

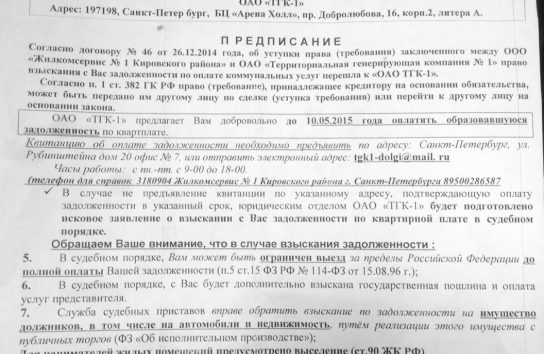

Ответственность за неуплату

Если налог уплачен не вовремя, налогоплательщику может быть назначен штраф в размере 20% от полной суммы платежа. Назначить его может как Федеральная налоговая служба, так и суд.

Если возникла просрочка, то могут быть назначены пени, которые начисляются за каждый день задержки оплаты. Пени составляют 1/300 часть от ставки рефинансирования на день задолженности.

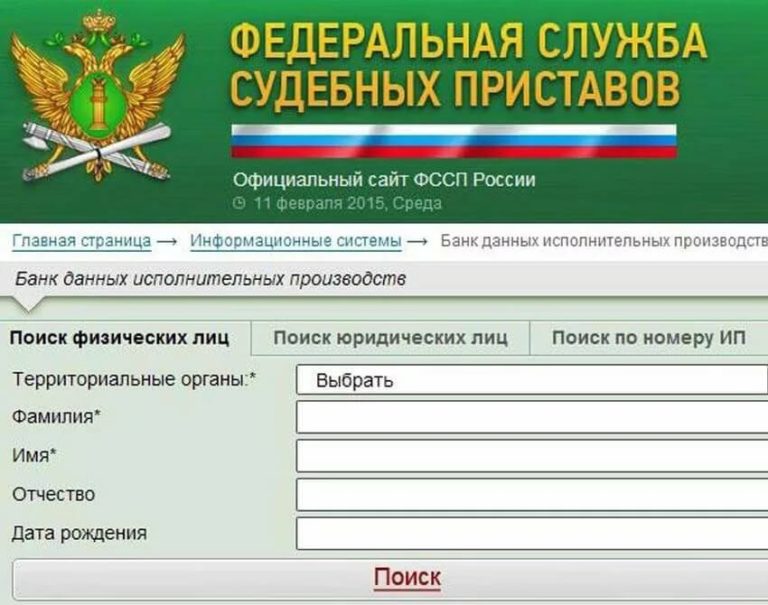

Если налогоплательщик злостно уклоняется от уплаты налогов, то ФНС передает дело в суд. Если взыскание будет назначено, то отменить его сможет только суд. При отказе платить дело передается судебным приставам.

На видео о вопросах налогообложения

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:НАЛОГ 13 НДФЛ С ПРОДАЖИ ПОСТРОЕННОГО ДОМА и ЗЕМЕЛЬНОГО УЧАСТКАСкачать

Налог На Ижс 2021

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

- Уголовно-исполнительной системы.

- Религиозных образований.

- Общероссийских общественных формирований инвалидов.

- Фирм народного художественного промысла.

- Резиденты особой экономической зоны, включая судостроительные предприятия со статусом резидента промышленно-производственной особой экономической зоны.

- Организаций, входящих в состав участников свободной экономической зоны.

Какой налог на землю ЛПХ и ИЖС в 2021 году для физических лиц

В соответствии со ст.394 НК налоговая ставка на земли ИЖС и ЛПХ установлена в пределах 0,3% от кадастровой стоимости участка. Однако в муниципальных образованиях местные власти вправе определять свои ставки (но не выше 0,3%) и вводить дополнительную разбивку по категориям.

Братья Константин и Игорь живут в Красноярске. У обоих есть по участку земли за городом. У Кости — 9 соток, предназначенных для ведения подсобного хозяйства. Стоимость по кадастру — 273 171 руб. У Игоря земля под ИЖС той же площади. Кадастровая стоимость — 375 773 руб. Игорь купил участок в 2013 г. и пока не успел построить дом.

Нужно ли платить налог на землю ИЖС

У первых есть 50-процентные льготы по уплате земельного налога. У вторых — 25% скидки. В некоторых регионах законодатели освободили от земельного налога пенсионеров. Правда характер льготы носит заявительный характер. То есть пока вы не предъявите ваши документы, вам приходят квитанции со 100% оплатой.

https://www.youtube.com/watch?v=YFcg9sI_OI0

Налоговая ставка с каждым годом изменяется. Ее повышение влечет за собой возрастание земельного налога. Размер налога зависит, кроме указанных составляющих, от многих факторов. Очень многое зависит от региональных законов.

Налог на ИЖС в 2021: сколько нужно заплатить и прочие нюансы

Налог на ИЖС уплачивается гражданином, которому участок принадлежит на праве собственности или получившим такой участок в наследство. Арендаторы платежи в бюджет не перечисляют. Вместо этого они уплачивают арендную плату собственнику участка.

Тем не менее, рекомендуется оплатить налог в установленные законодательством сроки. После рассмотрения вопроса можно будет произвести пересчет налога и перенос излишне уплаченных сумм на будущие периоды. Если этого не сделать, существует риск начисления пеней. Доказать их неправомерность бывает достаточно сложно.

Рекомендуем прочесть: Дарственную Квартиру Могут Конфисковать

Налог на участок ИЖС

Размер налоговой ставки определяется во всех случаях индивидуально. Этот вопрос лучше всего будет проработать предварительно. Сама ставка представляет собой некоторый численный показатель, который умножается на единицу налоговой базы.

Отдельно стоит отметить, что ИЖС является особой категорией недвижимости. Причем с недавнего времени начисление налога осуществляется по завышенной ставке. Вопрос этот лучше всего проработать предварительно.

Это видео недоступно

Внезапные сообщения о новых налогах всегда будоражат умы наших граждан. Особенно, когда дело касается сараев, бань, теплиц и туалетов. Ведь в голове сразу возникает образ маленькой хиленькой чуть ли не бытовки и сразу следом вопрос: за что, пардон, платить-то?

На одну из хозпостроек, если ее площадь составляет меньше 50 кв.м., вы можете воспользоваться налоговой льготой, то есть не платить налог, если эти хозпостройки расположены на участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Какой налог на землю ижс 2021 год

Кадастровая стоимость, действительная на первое января нового года является налоговой базой для участков ИЖС. Весь текущий год является налоговым периодом. Если участок был сформирован позднее этой даты, его налоговая база определяется как кадастровая стоимость на момент внесения сведений о нем в ЕГРН.

- Инвалиды 1-й и 2-й группы.

- Лица, приобретшие инвалидность с детства.

- Ветераны ВОВ, а также граждане, ставшие на ней инвалидами (получившие увечья, ранения).

- Лица, пострадавшие в результате радиационной катастрофы 1957 года на предприятии «Маяк», Чернобыльской АЭС и Семипалатинского полигона.

- Лица, задействованные в ядерных испытаниях и ликвидации их неблагоприятных последствий.

Налог на землю под ижс в 2021 году для юридических лиц

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту: Главным изменением, коснувшимся налога на землю, является способ начисления. Если раньше величина налога к уплате вычислялась в соответствии с балансовой стоимостью участка земли , то начиная с 1 января 2021 года, в качестве основы для начисления налога используется кадастровая стоимость.

В дальнейшем планируется изменить данную схему, так как налог становится основным источником пополнения средств в государственной казне. Все поступившие средства будут идти на улучшение уровня жизни населения страны.

Налог на ижс 2021 калькулятор

Расчет земельного налога происходит по следующей формуле: Земельный налог = Кст x Д x Ст x Кв, где: Процентные ставки утверждаются на местном уровне, однако они не могут выходить за рамки, установленные федеральным законодательством.

Чтобы быстро рассчитать земельный налог по кадастровой стоимости используется калькулятор, но можно обойтись и без него. Допустим, вы владеете четвертой частью участка (0,25), кадастровая стоимость которого была получена 1 000 000 рублей. Вы уточнили в ФНС текущую ставку для вашей недвижимости земельного налога, и получили ставку в размере 0,2 %.

Налог на землю ижс в 2021 году для физических лиц

Видео:Как рассчитать земельный налог на участок ИЖС за 1 минутуСкачать

Как рассчитать и оплатить налоги на землю в 2021-2021 году

Среди всех выплат и налогов, совершающихся гражданами РФ в пользу государства, земельный налог требует особого внимания. Вопросы, которые касаются данной юридической темы, требуют подробного изъяснения, ведь далеко не всегда понятно, кто, за что и сколько должен платить.

Что такое земельный налог – основные понятия и термины

Земельный налог – это денежные выплаты, которые совершаются физическими и юридическими лицами в государственную казну за право владения земельными участками. Все положения четко описаны в 31-й главе Налогового Кодекса РФ и распространяются на все регионы РФ, но местные власти имеют право их изменять и корректировать в рамках закона.

Земельный кодекс РФ отмечает, что пользование земельными участками в России платное. Согласно этому для вас, как гражданина РФ, налог является обязательным условием владения землей, если:

- вы являетесь владельцем участка земли (документально подтвержденное право собственности);

- вы имеете право бессрочно пользоваться землей (конкретным участком);

- определенная территория земли находится в вашем пожизненном владении.

Другие формы владения землей, например, аренда или временное владение участком, не подлежат налогообложению. В этих случаях уплачивают налоги непосредственные владельцы участков земли.

https://www.youtube.com/watch?v=OwHPYYP_BhE

Все аспекты, касающиеся установления, расчета, льгот и сроков уплаты земельного налога утверждаются органами местных властей, поэтому его еще называют «местным налогом». Выплаты осуществляются также в местные бюджеты.

Объекты земельного налога – это конкретные участки земли, находящиеся во власти территорий с местным самоуправлением, а также городов федерального значения – Москве, Санкт-Петербурге, Севастополе.

Еще важно уяснить, что начисление и уплата налогов на земельные участки проводится отдельно от других налогов и взысканий, установленных законами РФ.

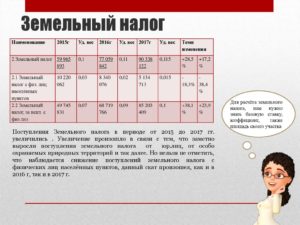

Изменения в расчете земельного налога в 2021 году

Любые государственные изменения нечасто радуют граждан, особенно если они касаются повышения цен, налогов, коммунальных платежей и т. д. Еще до 2021 года величина уплаты налога на землю начислялась в зависимости от балансовой стоимости земельного участка. Она была сравнительно низкой, как следствие – итоговая сумма также не была тягостной для собственников.

В связи со вступившими в силу изменениями, земельный налог в 2021 году начисляется, учитывая кадастровую стоимость участка земли, что предусматривает его возможное увеличение для определенных граждан на солидную сумму.

Но чтобы избежать резкого подъема увеличения налога на землю для населения, было принято решение постепенно повышать фискальную базу – каждый год в течение 5 лет на 20%. То есть при начислении уплаты за 2021 год учитывается стоимость земельного объекта в размере 80% от реальной.

Кадастровая стоимость объекта (еще ее называют налоговой базой) определяется расчетными организациями, учитывая ряд параметров, главные из которых – это местоположение земельной территории, ее предназначение, вид разрешенной деятельности и другие нюансы. Она заносится в реестр недвижимости и напрямую влияет на величину налогов.

Рыночная стоимость участка земли – это цена, установлена собственником-продавцом с учетом рынка недвижимости, и с которой согласен покупатель. Чтобы выгодно ее установить, владельцы часто прибегают к помощи независимых экспертов.

Узнать кадастровую стоимость объекта можно здесь – https://kadastr.ktotam.pro/, заполнив форму с адресом или введя кадастровый номер земельного участка:

Кадастровая стоимость чаще всего выше рыночной приблизительно на 25%, но бывает и еще больше. Более того, расчеты, проведенные разными экспертами, могут отличаться. Все это приводит к тому, что владельцы земельных наделов обращаются в суд с оспариванием оценки кадастровой стоимости, потому как величина налогов на землю получается завышенной.

Если иск был удовлетворен, то проводился перерасчет налогов и налогоплательщик платил меньшую сумму от начисленной ранее за текущий период. Так было до 2021 года включительно, но в 2021 году предусмотрены изменения в этом пункте, смотрите ниже

Видео:НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Какой налог на землю в Московской области нужно уплатить в 2021 году

Земельный налог уплачивается всеми собственниками земельных участков. Сумма зависит от того, как используется земля: строительство дома, гаража, садоводство, ведение дачного хозяйства. Для некоторых категорий граждан действуют федеральные и региональные льготы.

Каждый год в законодательство вносятся какие-нибудь изменения, о которых нужно знать, чтобы правильно определить сумму уплаты за свое недвижимое имущество. Не является исключением и налог на землю, в 2021 году изменились правила его перерасчета за прошлое время. Кроме того, в категорию льготников добавили граждан предпенсионного возраста.

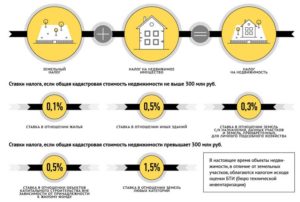

Какие ставки земельного налога действуют в 2021 году

Максимальные размеры ставок установлены Налоговым кодексом, и они остались на прежнем уровне. Для земель сельскохозяйственного назначения и ИЖС, а также садовых и дачных участков установлено значение — 0,3 % от кадастровой стоимости. Во всех других случаях — 1,5 %. Региональные власти вправе их уменьшить, но не могут установить выше порога, определенного федеральным законом.

Размер налога на землю в Московской области в 2021 году для физических лиц Администрация каждого муниципального образования устанавливает самостоятельно. Так, в Раменском районе его расчет производится на основании решения Совета депутатов № 61/1 от 28.05.2015 года.

Обычные граждане и предприниматели

Категория и назначение выделенной (приобретенной) земли

| 0,17% | 0,3% | 1% | 1,5% |

|

|

|

|

Кто имеет право на льготы

Уплачивать земельный налог в 2021 в уменьшенном размере имеют право граждане, перечисленные в ст. 391 НК РФ. Площадь участка в размере 600 кв.м., или 6 соток не подлежит налогообложению.

Это изменение было внесено в декабре 2021 года, кроме того в категорию льготников включили пенсионеров. В Раменском районе Московской области многие граждане полностью освобождены от его уплаты.

К ним относятся:

- участники, ветераны и инвалиды ВОВ и боевых действий;

- граждане, пострадавшие от воздействия радиации;

- герои СССР и РФ, полные кавалеры орденов Славы;

- инвалиды 1–2 групп и с детства;

- родители и вдовы в/служащих, погибших в Чечне.

Вполовину меньше рассчитанного размера платят малоимущие семьи с доходом ниже прожиточного минимума и семьи с 3-мя и более несовершеннолетними детьми. Не попадающие в эту категорию пенсионеры по местному законодательству имеют право на вычет в размере 20 % от начисленной суммы.

https://www.youtube.com/watch?v=Zzoo_62DAmU

С введением «амнистии» на 6 соток смысл этой льготы практически потерялся, но не для всех. Если размер участка свыше 30 соток, выгоднее подать заявление на применение местной, а не федеральной льготы. В любом случае получить ее можно в отношении только одного участка.

Порядок расчета и уплаты налога

Как и раньше, налог на землю 2021 рассчитывается от кадастровой стоимости, указанной в едином реестре недвижимости (ЕГРН).

Сведения автоматически поступают в инспекцию ФНС, которая начисляет сумму к уплате и высылает в адрес плательщика налоговое уведомление. Оно должно поступить не позднее, чем за 30 дней до установленного законом дня уплаты.

Так, до 2 декабря 2021 года нужно внести платеж за прошедший 2021 год. При этом действуют следующие правила:

- Если гражданин приобрел участок, например, в июле, то земельный налог в 2021 году должен быть начислен только за 7 месяцев владения.

- Если земля находится в долевой собственности, сумма распределяется пропорционально размеру долей собственников.

- Тем, кто впервые получает право на льготу, например, вышел на пенсию, нужно до 1 ноября подать заявление в ФНС с просьбой о ее предоставлении.

Квитанция (уведомление) на бумажном бланке отправляется только тем, у кого нет личного кабинета на сайте налоговой инспекции. Почтовое отправление не всегда доходит до адресата. Поэтому, если до срока уплаты осталось меньше месяца, а квитанции нет, нужно обратиться в инспекцию ФНС самостоятельно и уточнить сумму платежа.

Какие последствия влечет неуплата налога

Если гражданин вовремя не получил уведомление с расчетом, он должен сообщить об этом в налоговые органы. Эта обязанность установлена законом, за ее неисполнение можно получить штраф в размере 20 % от неуплаченной в срок суммы. До 31 декабря 2021 года следует направить сообщение на бумажном бланке (форму надо взять в инспекции), или в электронном виде через Интернет.

Если этого не сделать, возникают основания для обвинения гражданина в умышленном уклонении от уплаты обязательных платежей. Штраф в этом случае удваивается (40 %), и за просрочку начисляются пени. Кстати, если будет выявлено, что на участке имеется незарегистрированная постройка, то налог на землю в Московской области в 2021 году будет увеличен в два раза.

Хорошие новости для плательщиков

С 1 января 2021 года вводится новое положение, согласно которому право на льготные 6 соток приобретают не только пенсионеры. Дело в том, что с этой даты будет постепенно увеличиваться возраст выхода на пенсию. Из-за этого граждане, которым в 2021 году исполнится 55 (женщины) и 60 лет (мужчины) теряли возможность воспользоваться пенсионной льготой.

Чтобы этого не произошло, такие налогоплательщики могут представить справку из Пенсионного фонда о том, что старому закону, действующему на 31 декабря 2021 года, они приобретали право на пенсию. В этом случае им будет предоставлен такой же вычет на земельный участок, как и получателям пенсии.

Второе нововведение: не допускается перерасчет земельного налога за прошедшее время в сторону увеличения. Например, гражданин, уплатил его в 2021 году согласно полученному уведомлению. Если кадастровая стоимость земли увеличилась, в связи с чем вырос и размер налога, ФНС не вправе делать перерасчет. Этот порядок направлен на защиту интересов добросовестных плательщиков.

2021-01-24

Видео:Какие налоги нужно платить за дом и участок?Скачать

Налог на земельный участок ИЖС

Согласно существующим правовым актам, ИЖС представляет собой вид разрешенного использования земельных участков, предназначенный для строительства на нем индивидуального жилого дома.

Российские граждане имеют право приобретения участков земли под жилищное строительство с целью проживания, а также с возможностью прописки в возведенном строении.

Но не следует забывать о необходимости уплаты налога за использование участка ИЖС, размер такого налога устанавливается налоговым законодательством РФ.

Законодательная база

Правила внесения имущественного налога за землю определяются указаниями ст. 31 НК РФ.

https://www.youtube.com/watch?v=OLYNOAAaVMg

Она содержит нормативные положения, согласно которым налог на земельный участок подлежит уплате в муниципальный бюджет.

Кроме Налогового кодекса РФ, муниципальные органы имеют право принятия локальных правовых актов, регулирующих порядок уплаты указанного налога.

Земельный налог должен быть оплачен независимо от основания права собственности на участок.

Все лица, которым принадлежат земельные участки несут обязанность по его уплате.

Плательщиками земельного налога являются граждане и организации, владеющие участками на следующих основаниях:

- права собственности;

- права бессрочного пользования;

- пожизненного наследуемого владения.

Согласно нормам ст. 389 Налогового кодекса РФ не несут обязанности по оплате налога физические и юридические лица, владеющие участками земли по праву срочного пользования, владеющие ими на основании заключенного договора аренды.

Не подлежит уплате налог за пользование участками, которые не подпадают под объекты налогообложения.

Действующие ставки

В соответствии с действующими нормами ставки земельного налога, порядок внесения оплаты, а также сроки для этого, определяются указаниями правовых актов регионального уровня.

Такие нормы утверждаются органами местного самоуправления, т.е. определенными муниципальными органами субъекта РФ.

Если отсутствуют принятые региональные законодательные акты, то действует федеральная ставка, а также нормы, касающиеся сроков и порядка оплаты.

Размер налоговой ставки для земельных участков согласно нормам ст. 394 Налогового Кодекса РФ не может превышать 0,3% от кадастровой стоимости участки:

| Имеющие сельхоз. назначение | используемые для выращивания сельскохозяйственных культур, в том числе ЛПХ (личное подсобное хозяйство), огородничество, садоводство и дачное хозяйство |

| Для возведения жилья | Участки под индивидуально жилищное строительство, размещение объектов инженерных сетей коммуникаций |

В отношении земельных наделов, относящихся к категории прочих участков, то величина ставки налога составляет 1,5 % от кадастровой стоимости.

Информацию относительно ставки налога на землю можно узнать в территориальном отделе ФНС конкретного населенного пункта.

Узнать кадастровую стоимость определенного земельного участка можно на сайте федеральной службы регистрации, кадастра и картографии РФ.

Служба Росреестра хранит сведения о таких характеристиках участков земли, как площадь и кадастровая стоимость.

Но такая информация содержится в базе только после выполнения регистрации права собственности участка в ЕГРН и прохождением государственного кадастрового учета.

Существующие льготы по уплате налога

На законодательном уровне отдельным категориям граждан государство предоставляет льготы по уплате налога на земельный участок ИЖС.

К льготным категориям относятся коренные малочисленные народы РФ. К примеру, малочисленные народы Севера, Сибири и Дальнего Востока Российской Федерации.

Они ведут традиционный образ жизни, занимаются хозяйством, природопользованием и осуществлением промысла.

Согласно положениями законодательных актов РФ от уплаты налога на землю освобождаются следующие организации:

- Организации уголовно-исполнительной системы Минюста.

- Религиозные организации.

- Общественные организации инвалидов.

- Учреждения народного промысла.

- Организации, находящиеся на территории «Сколково».

- Учреждения особой экономической зоны.

Все муниципальные образования могут устанавливать дополнительные льготные правила местного значения.

Льготы муниципального уровня устанавливаются нормативными положениями, утвержденными в границах определенного муниципалитета.

Налог на земельный участок ИЖС в 2021 году

В качестве обязательного условия, предъявляемого в отношении участка ИЖС, является его нахождение в границах населенного пункта либо в непосредственной близости от него.

https://www.youtube.com/watch?v=1XcueG8lLfs

Обычно возведенный дом будет обладать всеми необходимыми коммуникациями для комфортного проживания, включая электричество, газ, водоснабжение и др.

Индивидуальное жилищное строительство — что это, читайте в статье: индивидуальное жилищное строительство.

От чего зависит размер?

Согласно указаниям ст. 49 ГрК РФ объектами индивидуального жилищного строительства могут быть отдельно расположенные дома, этажность которых не превышает 3х этажей.

Жилые дома на участках ИЖС предназначены для проживания семьи независимо от того, сколько в ней человек.

Органы местного самоуправления обладают полномочиями на утверждение налоговой ставки согласно положениям действующих законодательных актов.

В соответствии с этим в некоторых субъектах ставка земельного налога понижается до 0,2 % и ниже. В отдельных случаях правообладатели участков ИЖС полностью освобождаются от уплаты налога.

Помимо этого, размер ставки налога теперь находится в зависимости от кадастровой стоимости участка земли, которая чуть ниже рыночной.

Налог на земельный участок ИЖС вносится в бюджет региона.

Собранные в процессе уплаты земельного налога денежные средства преимущественно тратятся на развитие региональной инфраструктуры, выполнения дорожных ремонтных работ.

Ставка налога на землю ИЖС в Москве в 2021 году составляет 0,1% (в соответствии со ст. 2 Закона г. Москвы от 24 ноября 2004 года № 74).

Ставка налога на объект недвижимого имущества также будет устанавливаться при учете кадастровой стоимости, что связано с осуществлением расчета размера налога в зависимости от имеющихся хозяйственных строений и индивидуальный жилой дом.

Важно понимать, что размер налога на находящийся в пределах населенного пункта участок более высокий по сравнению с иными земельными наделами.

В возведенном на данном участке жилом доме можно зарегистрироваться (прописаться), т.е. присвоить официальный почтовый адрес.

Процесс расчета налога

Размер налога, подлежащего уплате за землю, расчитывается, как правило, по завершению налогового периода, в соответствии со ст. 396 Налогового Кодекса РФ.

Расчет выполняется отделом ФНС, к территории которого относится участок.

Формула расчета

Сумма налога = Пзу х КС х НС х Коэф, в которой

- Пзу — площадь земельного участка в квадратных метрах;

- КС — кадастровая стоимость 1 метра (в руб.);

- НС — налоговая ставка;

- Коэф — коэффициент владения землей. Применяется на протяжении 1-го года после предоставления участка во владение собственнику

Порядок уплаты

Налог на земельный участок необходимо уплатить в определенный срок, который установлен в нормативно-правовых актах регионального или муниципального значения.

Обычно, граждане должны внести сумму налога не позднее 1 декабря налогового периода вслед за истекшим периодом года.

Физические лица могут заплатить земельный налог любым удобным способом. В частности, с помощью банковской карты в мобильном приложении или на сайте банка, с помощью официального портала ФНС, на сайте Госуслуги и др.

Для оплаты налога на сайте налоговой службы необходимо указать вои личные данные, индивидуальный номер налогоплательщика, адрес регистрации.

В платежном поручении указывается разновидность налога, который подлежит оплате.

Гражданам налог на землю рассчитывает ФНС, после чего отправляет на их адрес уведомление, в котором указана информация о размере налога, порядке и сроке его оплаты и др. Налоговые извещения в 2021 году за 2021 год будут направлены гражданам РФ в период с апреля по сентябрь.

Начисление пени

При просрочке гражданином срока внесения налога, в отношении него начисляются пени размером 1300 ставки рефинансирования ЦБ РФ.

Размер ставки определяется в соответствии с положениями ст. 75 Налогового кодекса РФ. Начисление пени начинается со дня, следующего за последним днем для уплаты земельного налога ИЖС.

https://www.youtube.com/watch?v=tDHJtbA1LF0

Пеня начисляется каждый день просрочки, поэтому ее сумма может достигать существенных размеров.

В случае непогашения долга налога на земельный участок под индивидуальное строительство, то он может взыскиваться с помощью исполнительного производства.

Налоговые органы подают заявления в суд, который в короткие сроки выносит приказ о взыскании сумм налога за участок.

Приказ суда может быть отменен, если правообладатель земельного участка подаст возражения по поводу начисленного налога.

При неоплате задолженности гражданином добровольно, пристав-исполнитель в рамках производства взыскивает ее с неплательщика.

Штраф за неуплату

Все граждане России несут обязанность по уплате налогов согласно требованиям ст. 3 Налогового кодекса РФ.

Невыполнение этой обязанности является нарушением, в результате которого лицо может быть привлечено к ответственности.

В случае просрочки платежа по земельному налогу ИЖС, собственник участка может быть привлечен к административным санкциям.

С него взыскивается штраф, составляющий 20 % от размера налога, это установлено статьей 129 Налогового кодекса.

Штраф накладывается на основании решения суда, после обращения с иском соответствующего отделения налоговой службы.

Если обнаружено умышленное нарушение обязательств по уплате сумм налога на участок, размер штрафа может быть увеличен до 40 %.

В этом случае ФНС предоставляет в суд документы, которые подтверждают совершенное нарушение.

Например, уведомление о необходимости уплаты налога с подтверждением даты его получения гражданином.

Как прописаться на земельном участке ИЖС без дома, смотрите здесь.

В завершение следует отметить, что все физические и юридические лица обязаны соблюдать нормы налогового законодательства, касающиеся уплаты налогов.

Согласно правовым актам федеральная налоговая служба может подать исковое заявление в суд.

: Как рассчитывается земельный налог?

Загрузка…

🎦 Видео

Как рассчитывается земельный налог?Скачать

Из-за какого фундамента придется платить налог на дом, баню или гараж, а из-за какого - нетСкачать

Как платить земельный налог в 2023 годуСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Налог на хозпостройки / САМАЯ АКТУАЛЬНАЯ ИНФОРМАЦИЯСкачать

Законные способы НЕ ПЛАТИТЬ налог с продажи квартиры в 2023 году / Налог на недвижимость 2023Скачать

Земельный налог для юридических и физических лиц в 2023 годуСкачать

Земельный налог на землю в 2021 году. Какова ставка налога на землю и срок уплаты.Скачать

С какой суммы платить налог за продажу участка? Какую сумму указать в ДКП?Скачать

Налогообложение участков и имущества в СНТСкачать

Земельный налог в 2022 году для физических лиц: как рассчитать, срокиСкачать

Как уменьшить налог на хозпостройки?Скачать

Земельный участок в СНТ или ИЖС | Что Вас ждет после покупки | Минусы жилого дома в СНТ!Скачать

Налоговый вычет при строительстве дома в 2021/2022 г.г.Скачать

Когда налог на баню, гараж и дом придется заплатить, а когда нетСкачать

Срочно сделайте это, чтобы не потерять свою землю!Скачать